Особенности процедуры

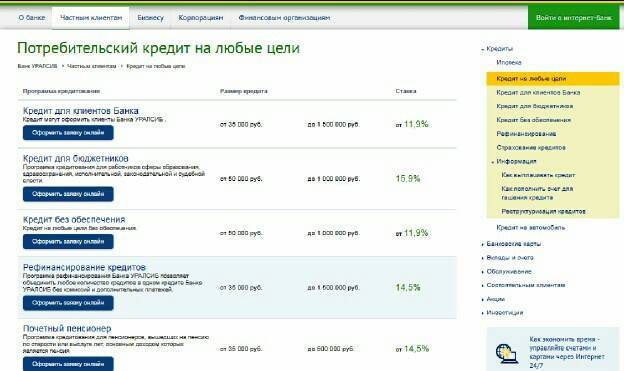

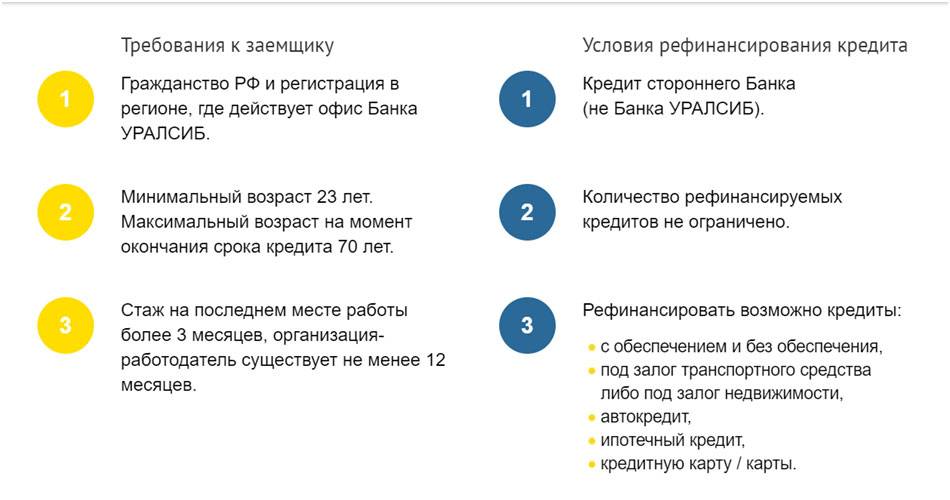

Уралсиб предлагает своим заёмщикам услугу рефинансирования практически на все типы кредитов любых сторонних банков:

- с/без обеспечения;

- при залоге автомобиля;

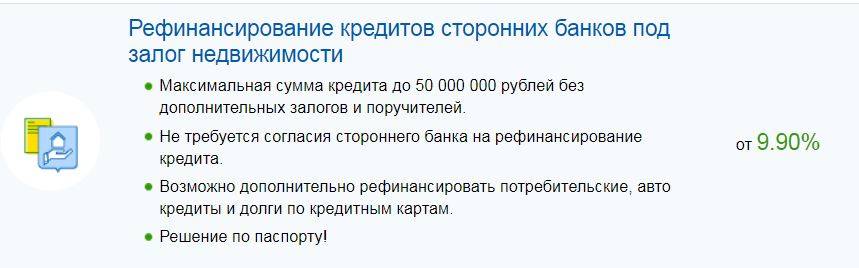

- при залоге недвижимости;

- автокредит;

- ипотека;

- кредитная карта (-ы).

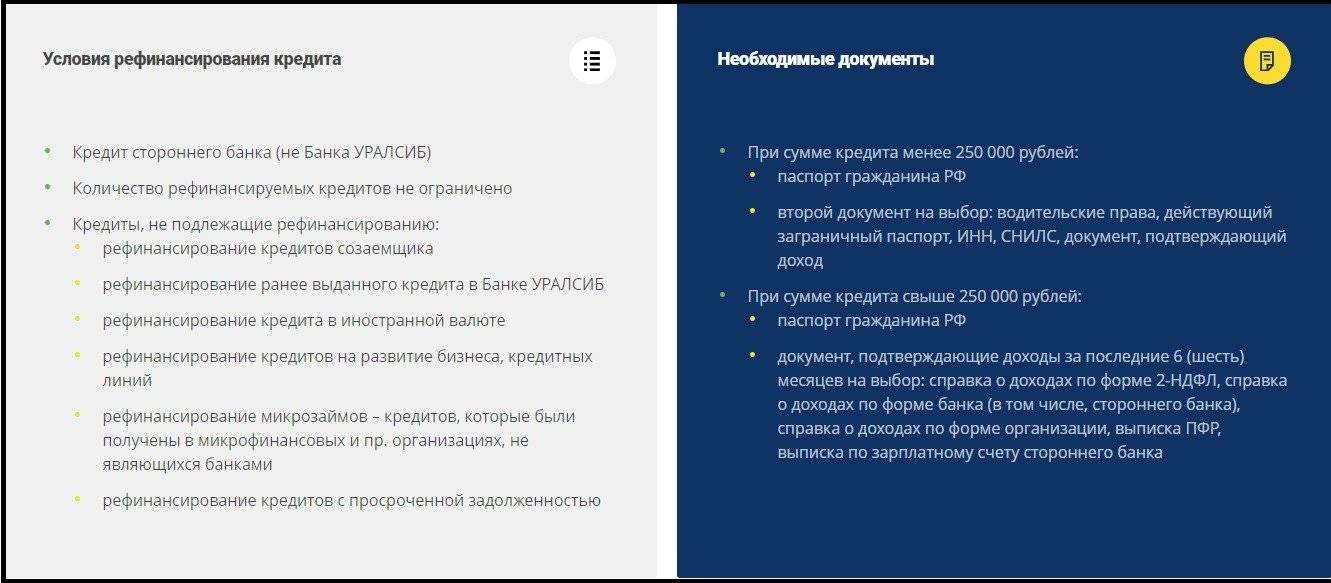

Однако есть некоторые виды кредитов, на которые банк Уралсиб не предоставляет рефинансирование. Среди них числятся:

- кредиты Созаёмщика;

- частичное рефинансирование;

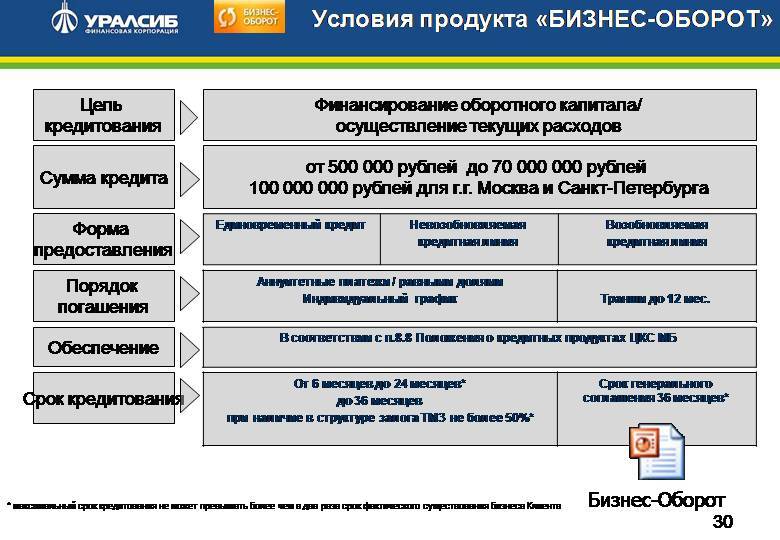

- кредиты на развитие бизнеса;

- в любой иной валюте, кроме рубля;

- микрозаймы.

Также рефинансирование не выдаётся на кредиты, выданные ранее в самом Уралсибе.

В ходе рефинансирования в Уралсибе станут доступны следующие бонусы для заёмщика:

- уменьшение размеров ежемесячных платежей (в пользу увеличения сроков кредита либо без таковых);

- понижение процентной ставки;

- сокращение количества кредитов (а значит, значительное уменьшение переплаты);

- получение дополнительных денежных средств;

- прощение штрафов.

В зависимости от решения банка, могут быть доступны как некоторые из этих пунктов, так и все сразу. На это влияет кредитная история заёмщика, стабильные доходы и прочие нюансы.

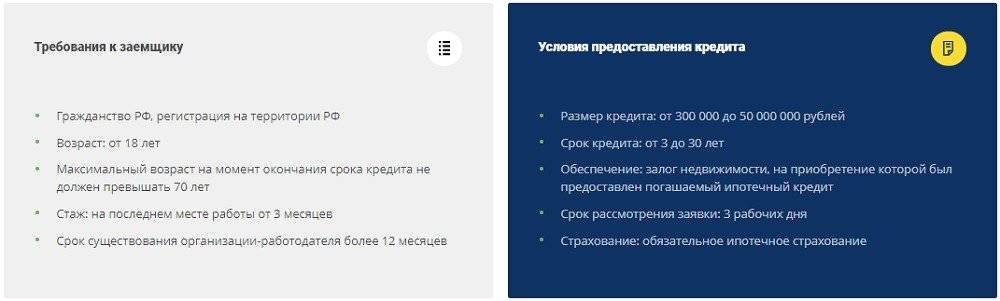

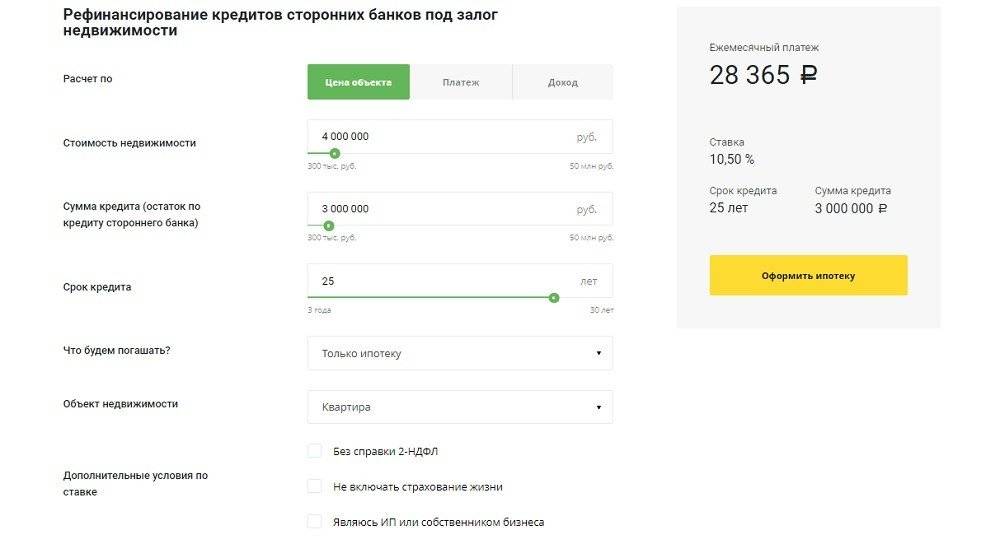

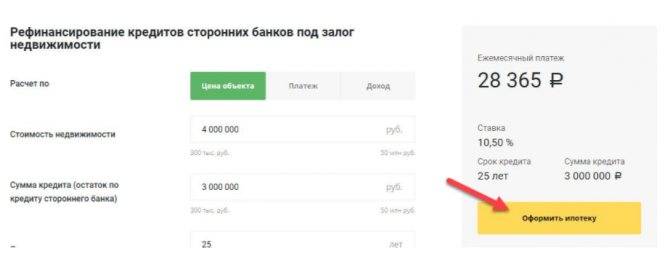

На рефинансирование ипотечного кредита распространяются дополнительные требования:

- размер кредита, который Уралсиб банк готов рефинансировать, должен быть не менее 300 тыс. руб. и не больше 50 млн. руб.;

- новый кредит выдаётся на срок от 3 до 30 лет;

- обязательный залог недвижимости.

При соответствии указанным условиям, заявку рассмотрят не позже 3 суток.

Порядок оформления

Чтобы оформить услугу, нужно обратиться в банковское учреждение с соответствующей заявкой. Ее можно подать как при личном посещении отделения, так и посредством формы обратной связи на сайте Уралсиб-банка.

Обычно ответ дается в течение одного рабочего дня. Если он положительный, то в тот же день вы можете предъявить полный пакет документов и оформить программу.

При этом не важно, один ли долг вы рефинансируете, или несколько. Банк зачисляет средства на счета организаций, где вы их оформляли, сразу после того, как заключается договор

Банк зачисляет средства на счета организаций, где вы их оформляли, сразу после того, как заключается договор.

И также можно запросить получение дополнительных средств для личных целей.

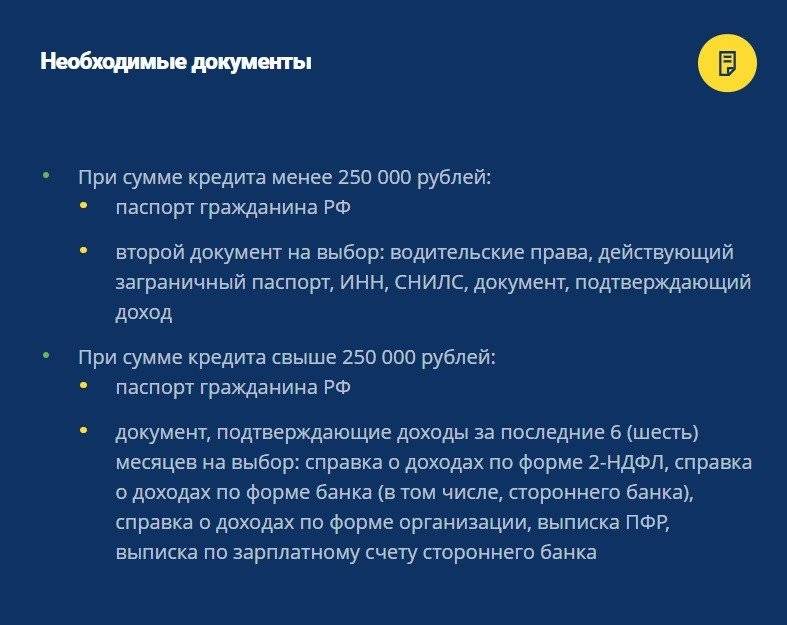

Для оформления перекредитования потребуются следующие документы:

- Заявление-анкета (ее можно скачать на сайте и заполнить до похода в банк).

- Паспорт гражданина РФ.

- Заверенная копия трудовой книги либо справка с места работы (для военных и работников правоохранительных органов).

- Документы по подлежащим рефинансированию задолженностям.

Потребуется банковская справка, которая должна содержать информацию о размере задолженности на момент ее выдачи, а также реквизиты для погашения.

Если информация указывается в кредитном договоре, справка не нужна. Если планируется рефинансировать несколько займов, то требуется полный пакет документации по каждому из них.

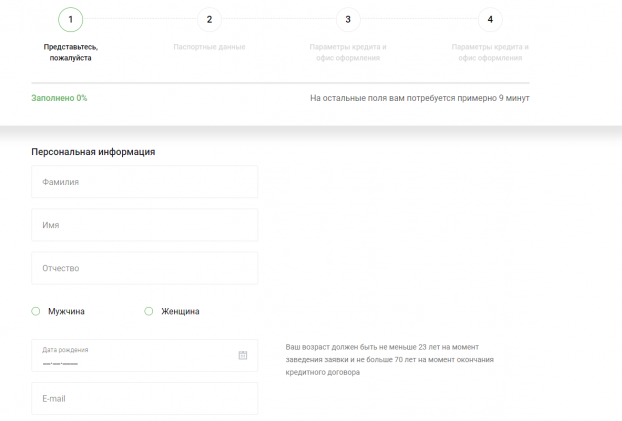

Заявление-анкета, которое является первым шагом в оформлении услуги, должно содержать всю необходимую информацию.

Это ваши личные данные, контактная информация, выбранный офис банка для оформления займа, согласие на страховку или отказ от нее, паспортные данные, информация о месте и стаже работы, уровне доходов, общая сумма задолженности и другие сведения о выплачивании кредитов.

При одобрении заявки вы должны будете посетить отделение, предъявить все необходимые документы и заключить договор.

После Уралсиб сразу перечисляет средства на счет сторонних кредитных организаций в соответствии с реквизитами, указанными в документации на перекредитуемые займы.

Вам не требуется брать справки об их погашении. Затем вы начинаете выплачивать уже новый заём в соответствии с договором.

В целом Уралсиб предлагает довольно хорошие условия перекредитования. Но в каждом конкретном случае нужно индивидуально оценивать, будет ли услуга выгодной, и действительно ли она поможет облегчить кредитное бремя.

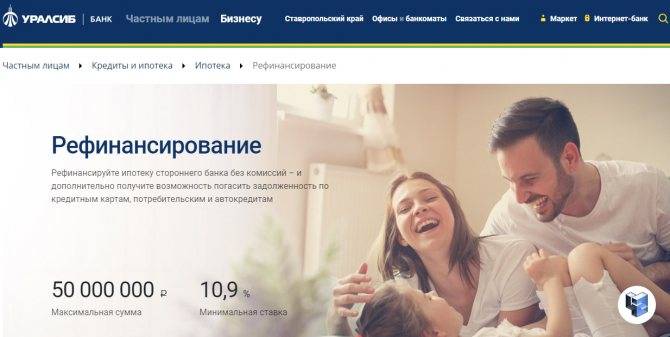

Рефинансирование ипотеки Уралсиб Банк

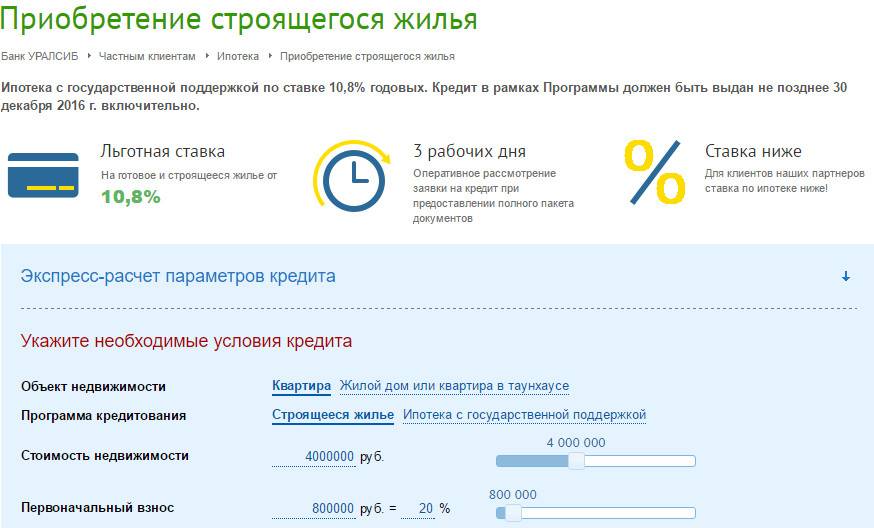

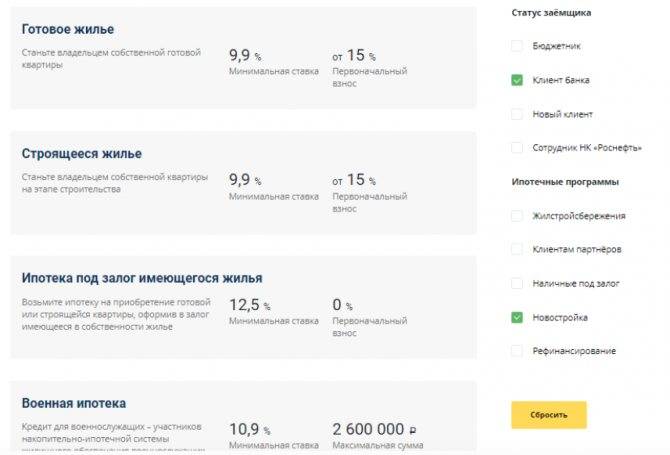

Еще в 2015 г. многие граждане РФ брали ипотеку под 14% годовых, а в 2005г. – под 20%, тогда как в 2018 г. ставка снижена до 9-11% при первоначальном взносе от 20%. Главными целями рефинансирования в Уралсибе являются:

- снижение процентов по имеющейся ипотеке от другого банка;

- изменение валюты кредитования;

- пересмотр размера обязательного платежа в меньшую сторону.

Особенностью программы рефинансирования банка Уралсиб является то, что услуга доступна как клиентам банка, так и заемщикам, имеющим кредит сторонних банков;

Процедура оформления рефинансирования ипотечных кредитов в банке Уралсиб на сегодня следующая:

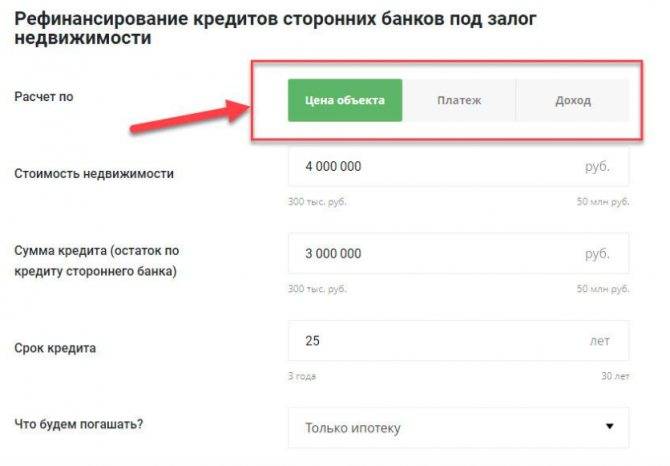

- заемщик подает заявку в банк лично или через онлайн-ресурс https://bank.uralsib.ru/retail/ipoteka/ipotekarefin.wbp, где указывает стоимость недвижимого имущества, размер ежемесячного платежа, остаток задолженности, желаемый срок кредитования;

- в течение трех дней банк рассматривает заявку и принимает предварительное решение, о чем сообщает претенденту по телефону;

- затем нужно предоставить полный пакет документов заемщика (перечень приведен ниже);

- также необходим пакет документов на недвижимость (список ниже).

- на основании предоставленных документов принимается окончательное решение о предоставлении рефинансирования.

После заключения договора Уралсиб переводит деньги в счет погашения долга перед сторонним банком. После снятия обременения с объекта залога в стороннем банке и оформления недвижимости в залог Уралсибе, необходимо предоставить документы в банк, чтобы получить меньшую процентную ставку (максимальный срок для оформления залога 60 дней).

Погашение займа происходит путем пополнения кредитного счета заемщика любым удобным способом (наличными в кассе, через терминал самообслуживания, безналичным переводом). За досрочное погашение не предусмотрены штрафные санкции.

Оформить заявку на кредит в банке «Уралсиб»

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «Уралсиб» в Белгороде за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «Уралсиб» в Белгороде, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «Уралсиб» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «Уралсиб» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «Уралсиб»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «Уралсиб», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Белгороде.

Личный опыт клиентов

Сегодня клиенты отзываются в основном положительно о данном продукте банка УРАЛСИБ, но есть и отрицательные мнения.

Евгений Г., Пермь. Долго думал и наконец, посовещавшись с родными, принял решение о рефинансировании ипотеки. Причиной тому стало то, что проценты по ней на рынке серьезно понизились. Несколько дней изучал в интернете предложения банков и единственным, которое отвечало практически всем моим требованиям, оказалось от УРАЛСИБа. Пришел в банк для подачи документов. Все было хорошо, если бы не сотрудница, которая болтала без передышки по телефону. Я несколько раз делал ей замечания, но они были проигнорированы. В итоге при подписании договора возникли ошибки, которые полностью указывали на некомпетентность и непрофессионализм работника. Помог их устранить администратор филиала. Мне были принесены извинения, но червоточинка осталась. Надеюсь, дальнейшее сотрудничество будет более благоприятным.

Марина Т., г. Омск. Кроме ипотеки, у меня оставался еще один кредит. Я узнала о том, что в УРАЛСИБе возможно объединить все по программе рефинансирования. Весь процесс занял три дня. Теперь нет проблем с оплатой, так как плачу один кредит. У меня остались только положительные впечатления от работы сотрудников и филиала в целом.

Подробнее про рефинансирование ипотеки, читайте далее.

УБРиР — Рефинансирование от 6,5% годовых

- Ставка — от 8.99% до 16.8% годовых

- Сумма — от 100 000 до 5 000 000 руб.

- Возраст — от 19 до 75 лет

- Рассмотрение — До 2 дней

- Срок — от 3 до 10 лет

В «Уральском банке реконструкции и развития» программа рефинансирования универсальна — с ее помощью можно погасить обычный потребительский кредит, автокредит или ипотеку.

Минимальная ставка — 8,99% годовых — доступна при условии личного страхования заемщика. Если сумма кредита до 800 000 рублей, и страховки нет, процент начинается от 11,5% в год.

В число обязательных документов по условиям УБРиР входит справка о доходах клиента за последние 12 месяцев.

Подводные камни рефинансирования кредитов

Преимущества рефинансирования очевидны. Именно благодаря ним такие программы неизменно пользуются спросом у заемщиков. Главный плюс — более низкая ставка по новому кредиту, которым покрывается задолженность по взятому ранее займу (а то и по нескольким сразу).

Прежний кредит мог быть взят под 20% годовых, а сейчас вполне реально рефинансировать его под 10% в год и меньше. Совсем неплохо.

Другие плюсы рефинансирования:

- Можно снизить величину ежемесячного взноса, если продлить срок кредитования. Правда, даже при более низком проценте общая переплата наверняка вырастет. Такова плата за снижение суммы регулярного платежа.

- Можно объединить несколько кредитов в один и выплачивать задолженность в одно и то же число каждого месяца.

- Реально снять обременение с квартиры, купленной в ипотеку, если рефинансировать ее через обычный кредит.

- Можно получить дополнительные деньги — банки готовы дополнительно кредитовать заемщиков при рефинансировании, а не просто закрывать их прежние кредиты.

Теперь о подводных камнях. Их несколько, и о них стоит поговорить чуть подробнее.

- Во-первых, сама затея с рефинансированием может быть связана с дополнительными расходами. Комиссии банка, расходы на подготовку документов и справок, которые нужны для подачи заявки и ее одобрения. Если сумма этих расходов не будет компенсирована выгодой от снижения ставки или других преимуществ программы, смысла рефинансировать кредит точно нет.

- Во-вторых (и этот нюанс следует из предыдущего), небольшие суммы задолженности рефинансировать менее выгодно (или невыгодно совсем), в отличие от больших кредитов.

- В-третьих, нужно быть готовым к тому, что придется потратить какое-то время на оформление всех формальностей.

Наконец, банки всегда выдвигают дополнительные требования к клиентам при рефинансировании. Они любят отнимать у конкурентов лучших заемщиков — в первую очередь тех, кто вовремя оплачивает кредит и не допускает просрочек. Если в течение последнего года просрочки были, в рефинансировании вполне могут отказать.

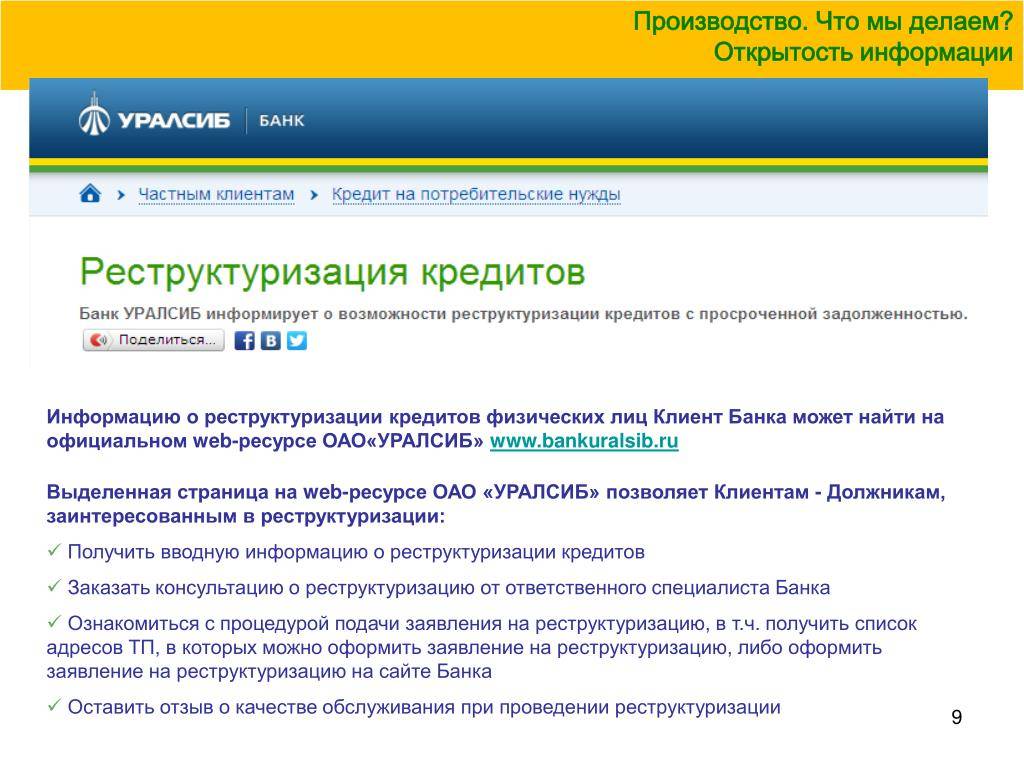

Процедура оформления реструктуризации по шагам — алгоритм действий заемщика

Если вы допустили просрочку одного или нескольких платежей, но намерены исправить ситуацию, то ПАО «Банк УРАЛСИБ» может предложить вам программу реструктуризации.

При принятии решения по данной программе, банк ставит перед собой следующие цели:

- Создать оптимальные условия погашения кредита, для клиента, попавшего в сложную финансовую ситуацию.

- Сохранить с ним партнерские отношения.

Как обратиться за реструктуризацией:

- Вы можете связаться с банком через онлайн – звонок.

- Позвонить на единый федеральный номер, в будни с 7:00- 16:00 по московскому времени, звонок по РФ бесплатный. Специалисты дадут вам всю необходимую информацию по условиям и процедуре проведения данной услуги и подберут подходящие варианты реструктуризации.

- Посетить отделение банка Уралсиб.

- Подать заявку в электронном виде на указанную почту: DRPA@uralsib.ru. В течение 3-х рабочих дней с вами свяжется сотрудник банка для подробной консультации.

Если форма заявления на реструктуризацию будет заполнена некорректно или с ошибками, то Банк может отказаться от рассмотрения заявки до устранения замечаний клиентом.

Банк готов предложить следующие варианты решения проблемы:

- Составление индивидуального графика, для скорого погашения накопившейся задолженности.

- Снижение суммы неустойки, пени, штрафов. Но при условии полного погашения просрочки по кредиту.

- Снизить ежемесячный платеж, за счет увеличения срока по кредиту.

- Снижение суммы ежемесячного платежа, за счет рефинансирования.

Есть ли отличия для внутренних и сторонних клиентов?

Банк рассматривает варианты реструктуризации по каждому кредитному договору индивидуально, исходя из текущего материального состояния клиента.

Данная процедура возможна только для кредитов, оформленных в ПАО «Банк Уралсиб».

Как получить рефинансирование в УралСиб

Оформление перекредитования проходит по стандартной схеме:

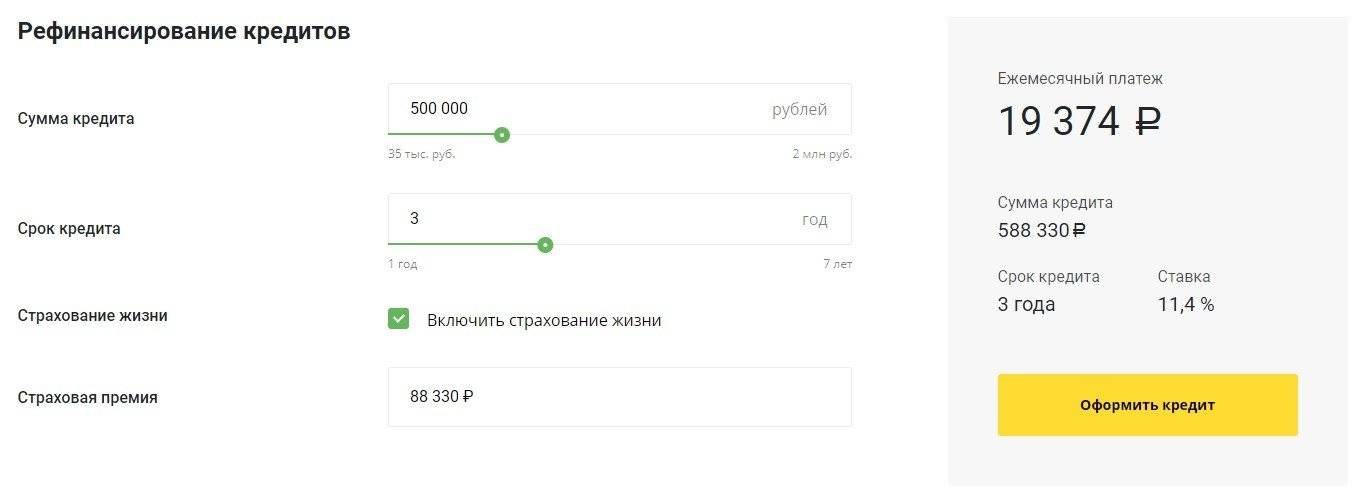

- Изучение условий и требований кредитной организации.

- Расчет выгоды получения перекредитования. Для этих целей предусмотрен кредитный калькулятор. Для расчета указывается сумма займа, период кредитования, срок оформления, наличие страхования жизни и величина премии. После ввода сведений система показывает ставку рефинансирования в УралСиб, сумму займа и размер ежемесячной выплаты.

- Подача заявки. Здесь потребуется внесение сведений. Процедура проходит в несколько этапов.

- Ожидание решения работника банковского учреждения.

- Посещение банка для передачи документов, получения окончательного решения и оформления договора.

При успешном рефинансировании в УралСиб остается выполнять обязательства по новому соглашению и избегать просрочек. Для получения помощи в поиске выгодной услуги можно воспользоваться рекомендацией экспертов.

Алгоритм рефинансирования ипотечного кредита в УРАЛСИБ

Как проходит рефинансирование ипотеки:

- Клиент составляет заявление-анкету о процессе рефинансирования. Предоставляет необходимый пакет документов в банк.

- Сотрудники УРАЛСИБа рассматривают заявку, проверяют достоверность предоставленной информации и документы.

- Банк заключает договор по программе рефинансирования ипотеки.

- УРАЛСИБ погашает задолженность клиента в другом банке. Для этого деньги банк УРАЛСИБ перечисляет на счет иного финансового учреждения.

- Необходимо переоформить залог на купленную недвижимость. Предыдущий банк снимает с нее обременение («Ипотека в силу закона»). Далее квартира находится в залоге у банка УРАЛСИБ.

- Клиент начинает выплачивать кредит. Ежемесячные платежи указаны в графике, который предоставляется сотрудниками банка.

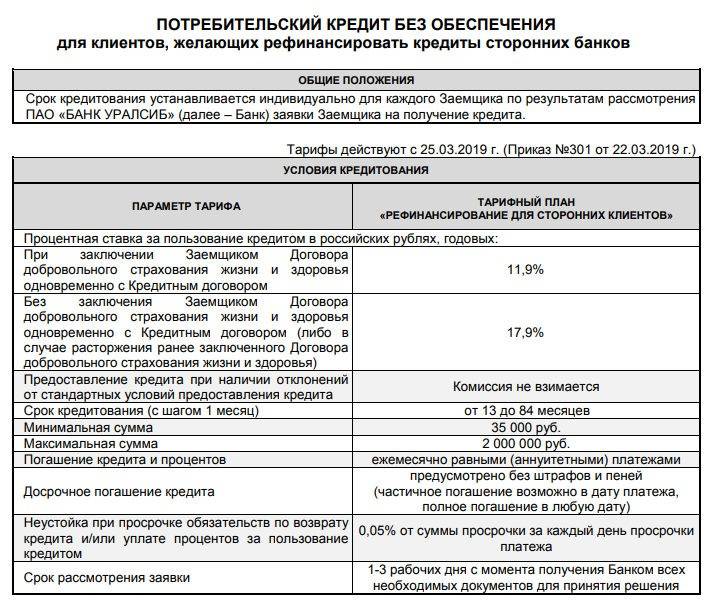

Условия рефинансирования

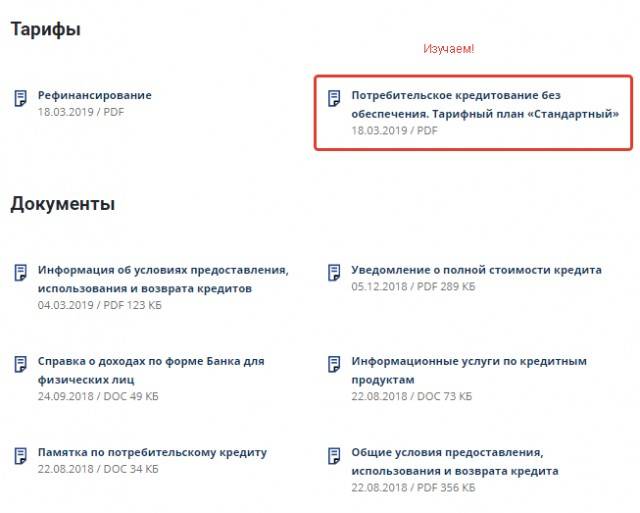

Рефинансирование кредитов других банков по низкой процентной ставке.

Банк УРАЛСИБ запустил программу рефинансирования кредитов других банков. Согласно тарифному плану «Рефинансирование для сторонних клиентов» вы можете перевести свои долговые обязательства в УРАЛСИБ на более выгодных условиях – низкая процентная ставка, длительный срок кредитования. При заключении договора, УРАЛСИБ погашает ваши старые кредиты, а вы становитесь его клиентом. Воспользоваться предложением могут граждане РФ, которые соответствуют следующим требованиям:

- Возраст от 23 до 70 лет.

- Российское гражданство.

- Постоянная регистрация в одном из регионов страны.

- Стаж работы на последнем месте более 3-х месяцев.

Рефинансирование для физических лиц

Чтобы стать участником программы рефинансирования от УРАЛСИБ банка необходимо подготовить соответствующий пакет документов и пройти процедуру оформления кредита. Начинать нужно с обращения в тот банк, где у вас есть долговые обязательства, что вам выдали справку о размере остатка долга, а затем подать заявку на рефинансирование в УРАЛСИБ. Сделать это можно на официальном сайте кредитного учреждения. С помощью интерактивной формы вы выбираете параметры кредитования и вносите персональную информацию.

Рефинансирование УРАЛСИБ

Рефинансирование УРАЛСИБ

В случае одобрения запроса, заключается договор и УРАЛСИБ гасит ваш долг в другом банке в полном объеме. Новые условия кредитования выглядят так:

- Процентная ставка от 5,5%.

- Суммы кредита от 100 тысяч до 2 млн рублей.

- Сроки финансирования от 1 до 7 лет.

Воспользоваться тарифным планом «Рефинансирование для сторонних клиентов» могут:

- Новые клиенты банка.

- Бывшие держатели дебетовых карт УРАЛСИБ.

- Бывшие зарплатные клиенты.

- Лица, подключившие в УРАЛСИБ услугу «Пенсионное информирование».

Оформление рефинансирования в УРАЛСИБ

Оформление рефинансирования в УРАЛСИБ

Перечень документов

Для оформления соглашения необходимо подготовить пакет документов, который включает в себя:

- Паспорт гражданина РФ и ИНН.

- Справка по форме банка о доходах.

- Копия старого кредитного договора.

- Официальный ответ из старого банка о закрытии долговых обязательств.

- Справка об остатке задолженности.

Плюсы рефинансирования в УРАЛСИБ

Своим клиентам банк предлагает уникальную возможность объединить несколько действующих кредитов в один. Тем самым вы значительно снизите финансовую нагрузку на семейный бюджет, сэкономите на процентах и сможете выплачивать долг в течение длительного времени. Рефинансировать можно любые виды кредитов: с обеспечением и без, под залог ПТС или авто, ипотечные займы, а также долги на кредитной карте.

Условия рефинансирования в УРАЛСИБ

Данный финансовый продукт позволяет объединить любое количество действующих потребительских кредитов под гарантированно сниженную ставку в один. Подать заявку может любой заёмщик, отвечающий минимальным требованиям компании.

Воспользуйтесь предложением по рефинансированию в УРАЛСИБ, если вас не устраивают процентные ставки потребительского кредита в другом банке

Условия перевода потребительских кредитов из других банков

Банк УРАЛСИБ предлагает получить физическому лицу по программе рефинансирования кредитов до 1,5 миллионов рублей сроком до 7 лет. При этом, размер кредита может превышать необходимую сумму и может выдаваться только в рублях.

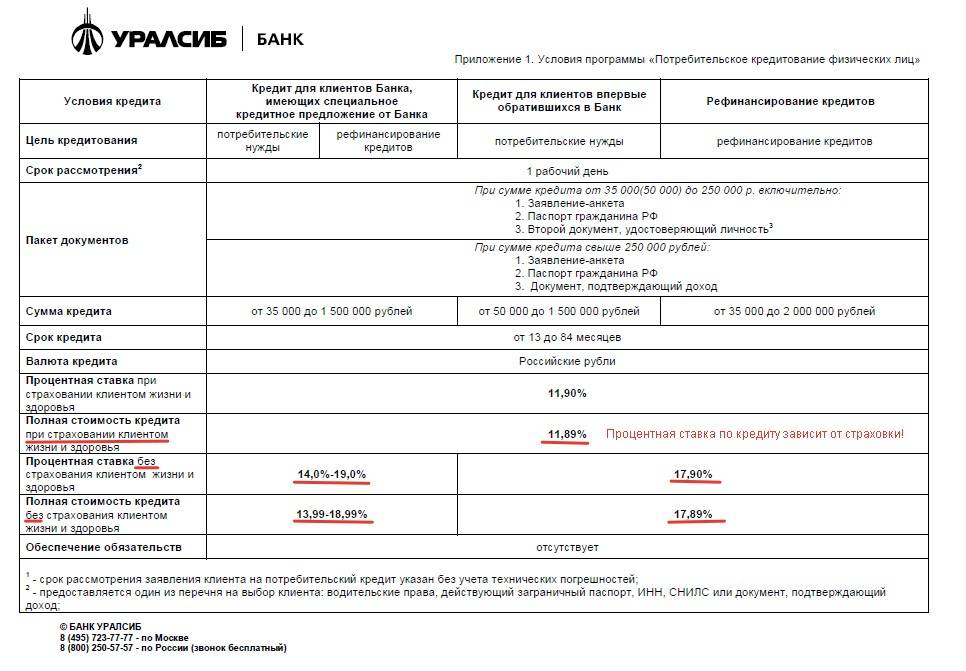

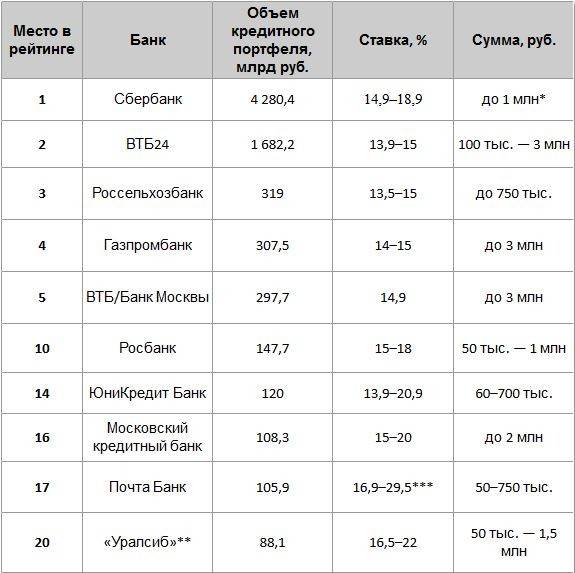

Процентная ставка для физических лиц начинается от 16,5% и устанавливается в индивидуальном порядке, поэтому узнать точные данные с помощью кредитного калькулятора не удастся. Среди условий кредитования стоит упомянуть следующее:

- Наличие залога и поручителей не требуется;

- Кредит оформляется без дополнительных взносов и комиссий;

- Размер кредита может превышать необходимую сумму рефинансирования и по желанию заёмщика может быть получен на руки, на любые цели;

- Погашение займа осуществляется равными ежемесячными платежами;

- Подтверждение банка, в котором есть действующий кредит, не требуется.

УРАЛСИБ Банк осуществляет рефинансирование потребительских кредитов, оформленных на любые цели. Нет необходимости дополнительно представлять информацию, на что были потрачены средства.

Воспользуйтесь онлайн заявкой, чтобы ускорить процедуру рассмотрения и одобрения кредита на рефинансирование

Требования к заёмщику — физическому лицу

Граждане РФ с постоянной регистрацией в регионе действия банка, в возрасте от 23 лет. Максимальный возраст на момент внесения последнего платежа по кредиту не должен превышать 70 лет. Минимальная трудовая деятельность на текущем месте работы от 3 месяцев. Причём компания-работодатель должна существовать не менее 1 года.

Калькулятор предварительного расчета

Перед тем как подавать заявку на рефинансирование можно самостоятельно определить итоговую сумму займа, используя калькулятор онлайн. Сервис работает достаточно просто – нужно указать желаемый размер кредита и предполагаемый срок кредитования.

Так же необходимо указать, есть ли у заёмщика возможность представить какие-либо подтверждающие документы. От указанных данных будет зависеть размер процентной ставки, которая устанавливается индивидуально, на основании полученных персональных данных.

Оформление рефинансирования для физических лиц

Подача заявки доступна для любых дееспособных физических лиц имеющих постоянную трудовую занятость и источник дохода. Решение по заявке принимается достаточно быстро – от 1 рабочего дня. В случае принятия положительного решения, клиент приглашается в отделение банка для формирования заявки и подписания кредитного договора.

Банк оставляет за собой право на установление индивидуальной процентной ставки, а так же срока кредитования. После оформления всех необходимых документов, действующий кредит (или кредиты) переводятся в УРАЛСИБ, и клиент осуществляет выплаты, согласно новому графику платежей.

Не пренебрегайте своими обязательствами — если вы не можете выплачивать долг из-за высоких процентов по кредиту, воспользуйтесь удобной программой рефинансирования УРАЛСИБ

Порядок погашения кредита УРАЛСИБ

По условиям банка, погашение долга осуществляется равными ежемесячными платежами. При формировании договора, устанавливается новый график внесения средств. Пополнять счёт можно любым удобным для клиента способом – наличными или переводом из стороннего банка.

Требования банка УРАЛСИБ при рефинансировании ипотеки

Чтобы не затягивать процедуру оформления рефинансирования, ознакомьтесь с требованиями банка к физическим лицам и недвижимости, к условиям по кредиту старого банка и необходимым списком документов.

Требования для физических лиц

Для того чтобы участвовать в программе рефинансирования ипотеки банка УРАЛСИБ сегодня, необходимо ознакомиться с его требованиями. В основном они ничем не отличаются от требований банков-конкурентов. Но все же есть нюансы, так как УРАЛСИБ ориентирован на клиента:

На момент обращения в банк возраст заемщика — от 18 лет.

Он должен иметь гражданство Российской Федерации и постоянную регистрацию по месту жительства.

Возраст заемщика на момент полной выплаты ипотечного займа не должен быть больше 70 лет.

На последнем месте работы необходим стаж, который превышает три месяца.

Важно и то, сколько лет на рынке существует работодатель заемщика. Он должен полноценно осуществлять свою деятельность не менее одного года.

Требования к рефинансируемому кредиту

Рефинансируемый кредит в УРАЛСИБе может объединить в себе ипотеку и иные займы. Необходимо знать, какие требования предъявляет банк к рассмотрению заявок по данной программе к действующим кредитам:

- Ограничения по количеству займов банком не предусмотрены.

- Если была допущена хотя бы одна просрочка по выплате кредита, УРАЛСИБ откажет в рефинансировании данного займа.

- Заем, взятый в микрофинансовой организации (МФО), не имеющей статуса банка, рассмотрен не будет.

- Нет возможности перекредитовать заем, который взят в валюте другого государства.

- Бизнес-займы пересмотру не подлежат.

- Рассматриваются только кредиты заемщика — созаемщик в этой программе не участвует.

- Стоимость недвижимости может варьироваться от 300 тысяч до 50 миллионов рублей.

- Срок, предусмотренный программой рефинансирования, — от 3 до 30 лет.

- Банк берет под залог недвижимость и закладную на нее у предыдущего банка.

- Заявку рассматривают в течение трех дней.

Требования к недвижимости

Залоговым объектом, который принимает УРАЛСИБ при рассмотрении ипотечного кредитования, может быть квартира или таунхаус. В случае последнего ставка автоматически увеличивается на один процент. Остальные требования заключаются в следующем:

- Жилье, которое признано аварийным, банком не рассматривается. Есть специальные критерии оценки износа, которые допустимы. Их можно уточнить у сотрудников.

- Рассматриваемый объект недвижимости должен быть в собственности. В подтверждение потребуется предоставить необходимые документы: выписку из Росреестра, кадастровый или технический паспорт.

- Недвижимость не должна находиться под обременением, кроме тех объектов, которые напрямую связаны с программой рефинансирования.

- Необходимо провести процедуру оценки у независимых оценщиков. Обычно список таких организаций предоставляет сам банк, так как они должны пройти аккредитацию.

Требования к объектам недвижимости, взятых в ипотеку в других банках, в УРАЛСИБе одинаковы. При рефинансировании ипотеки старый банк практически всю работу по сбору документов на недвижимость сделает за вас.

Список документов

Все документы, которые банк УРАЛСИБ просит для предоставления от соискателя, подразделяются на два типа: обязательные и необязательные.

Обязательные:

- Заявление-анкета. Заполняется по форме УРАЛСИБ или же другого банка. Должна стоять отметка о согласии на обработку персональных данных и о запросе кредитной истории.

- Копия паспорта гражданина Российской Федерации. Обязательны следующие страницы: с фотографией, с отметкой о регистрации по месту жительства, о семейном положении, о детях, если есть — с отметкой о ранее выданных паспортах и ИНН.

Если отсутствуют какие-либо отметки в паспорте, необходимо предоставить следующие документы:

- свидетельство о заключении либо расторжении брака;

- свидетельство о рождении детей; если дети старше 18 лет, предоставлять его не нужно.

Могут также потребовать один из перечисленных документов:

- водительское удостоверение;

- загранпаспорт;

- ИНН;

- СНИЛС;

- документ о регистрации в системе индивидуального учета.

Обязательно при рефинансировании ипотеки предоставляется справка о доходах по форме банка или 2НДФЛ, выписка со счета заработной платы (если зарплата поступает на карту) за последние шесть месяцев.

Это главный список документов, которые необходимо предоставить в банк. Есть особенности для различных видов деятельности граждан.