Как открыть и эффективно пользоваться

Требования к заемщику

Открыть кредитную карту можно в любом отделении выбранного вами банка или заказать по интернету. Финансово-кредитные учреждения предъявляют разные требования к заемщикам. Выделим основные:

- Постоянная или временная прописка на территории Российской Федерации.

- Гражданство РФ.

- Возраст заявителя от 21 до 65 лет. Но некоторые банки разрабатывают специальные программы для молодежи и пожилых людей.

Вашим преимуществом будет, если:

- работодатель переводит вам заработную плату на карту банка,

- имеете дебетовую карту,

- открыт депозит на ваше имя,

- взяли кредит в этом банке.

Основным документом для рассмотрения заявки на открытие карты является паспорт. Банк может попросить предоставить дополнительно:

- водительское удостоверение,

- СНИЛС,

- заграничный паспорт,

- свидетельство ИНН,

- полис ОМС.

Вся информация доступна на официальном сайте банка. Непонятные моменты выясняйте лично при встрече в офисе с представителями банка или по телефону горячей линии.

Главный вопрос, который интересует пользователя кредитной карты – это ее эффективное использование. Давайте поговорим об этом подробнее.

Плата за обслуживание

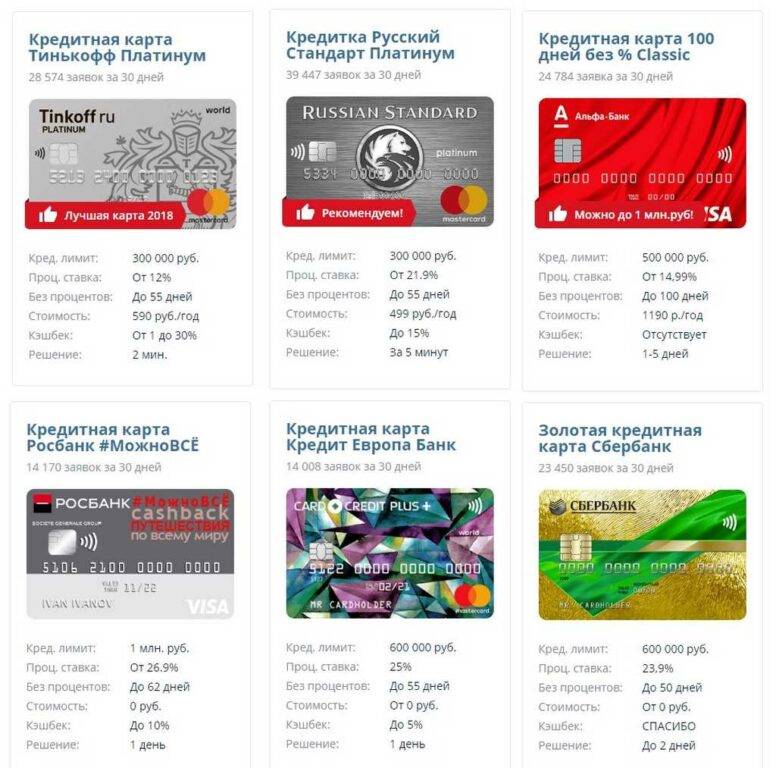

Годовое обслуживание варьируется в широком диапазоне. Например:

- Карта “100 дней без %” от Альфа-Банка – от 1 199 руб.

- Карта Тинькофф Платинум – 590 руб.

- Visa Classic и MasterCard Standard от Сбербанка – 750 руб. (для стандартных условий) и 0 руб. (для предодобренных карт).

Внимание! В большинстве случаев после активации карты спишется плата за годовое обслуживание

Условия эффективного использования

Главное условие пользования “чужими” деньгами – это их своевременный возврат. Поэтому, если вы в течение льготного периода кредитования вносите минимальный платеж или всю сумму долга сразу, то кредитная линия будет возобновляться снова и снова. Это удобно и выгодно.

Можно ли пользоваться кредитом абсолютно бесплатно? Да, можно. Мы частично уже затрагивали этот вопрос, когда разбирали термин “грейс-период”. Теперь остановимся более детально.

По каждой кредитке есть беспроцентный период (от 50 до 100 дней). Это значит, что в течение всего срока вы можете тратить деньги банка на любые цели. При погашении не всей суммы долга, а только его части, по истечении льготного периода вам начисляют проценты (рассчитываются индивидуально).

Если вы погасили в течение грейс-периода всю сумму кредита, то стоимость его составит 0 %. Покажу на конкретном примере. Мне установлен льготный период 50 дней с 23.03.2018 г. до 12.05.2018 г. Я в первый же день совершила покупку на сумму 5 тыс. руб. Если я погашу эти деньги до 12 мая, то сэкономлю на процентах 164,38 руб.

Карты с небольшим лимитом

Первая характеристика, на которую обращают внимание при выборе кредитной карты – это размер кредитного лимита. Чтобы не попасть в долговую яму, специалисты рекомендуют оформлять кредитки с лимитом не более четверти от вашего ежемесячного дохода

А начинающим пользователям этого финансового инструмента вообще стоит начинать с кредиток, дающих доступ максимум к 10 000 рублей. Какие банки выдают карточки с такими лимитами?

Самым удобным можно назвать Почта Банк. Здесь можно получить самую удобную «тренировочную». В рамках данного тарифа банк предлагает три варианта лимита:

- 5000 рублей;

- 10 000 рублей;

- 15 000 рублей.

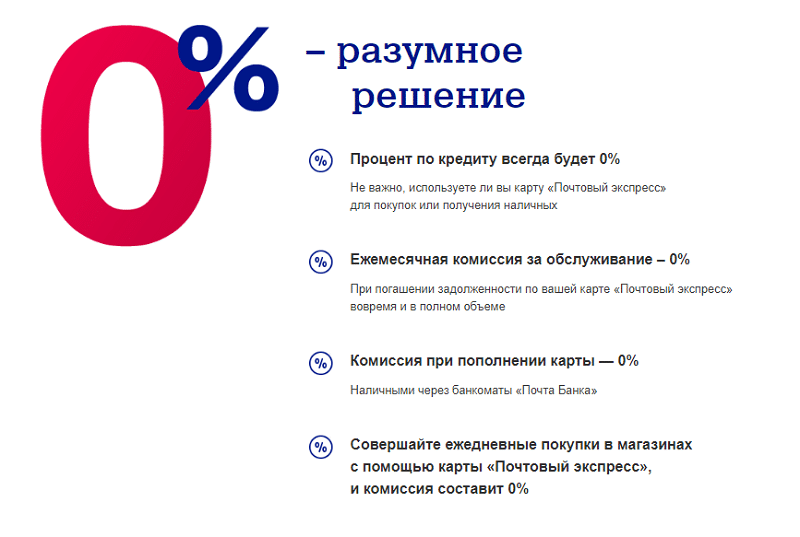

Для каждой операции беспроцентный период составляет 24 месяца. В течение этого срока вы можете погасить возникшую задолженность сразу, либо вносить на счет карты ежемесячный платеж в рамках тарифа. Для карт «Почтовый экспресс 5000» размер такого платежа составляет всего 500 рублей, для продукта с лимитом в 15000–1 500 рублей.

Оформление данного продукта стоит 300 рублей. Больше никаких комиссий за обслуживание платить не потребуется, при условии, что вы будете вовремя погашать задолженность по счету. Если же в предыдущем расчетном периоде у вас возникнет долг, придется платить 300 рублей в месяц за обслуживание счета.

Получить кредитку в Почта Банке может любой совершеннолетний гражданин РФ. Для оформления потребуется паспорт и второй документ, в качестве которого может выступать, к примеру, именная банковская карта стороннего эмитента. Справок о доходах в данном случае не потребуется.

Помимо Почта Банка карточки с небольшим (до 30 000 рублей) кредитным лимитом предоставляют следующие банки:

- Русский Стандарт;

- Ренессанс кредит;

- Авангард;

- Хоум Кредит.

Как оформить и получить кредитную карту

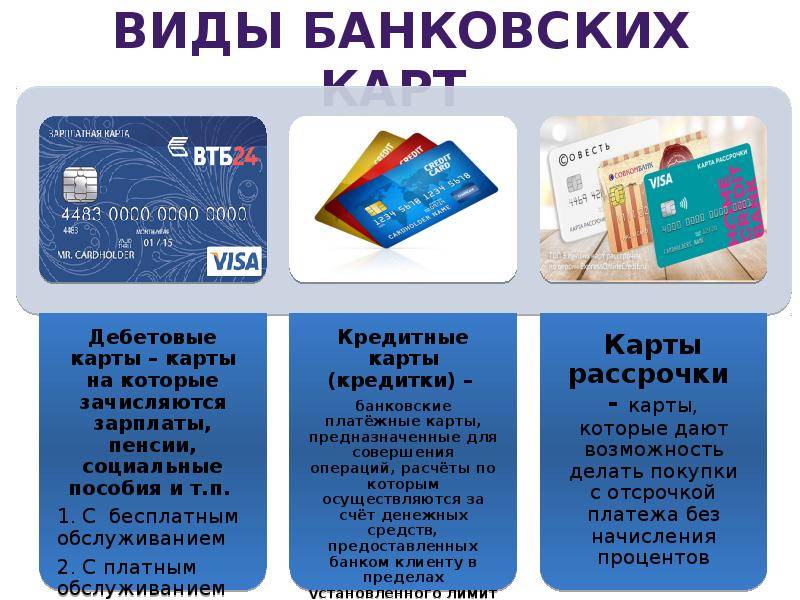

Кредитка – это форма обычного потребительского кредита со своими нюансами.

Плюсы такого платёжного инструмента таковы:

- более простая процедура оформления и пониженные требования к заёмщику;

- наличие беспроцентного периода;

- бонусные программы, кэшбэк;

- надёжная защита от утери и краж средств.

Минусы:

- небольшой лимит;

- высокая процентная ставка;

- высокие комиссии.

Также не следует забывать и о платных дополнительных услугах, например, смс-информировании.

Какую лучше открыть кредитную карту

Внимание потенциального заёмщика должно быть сосредоточено на условиях кредитования. Приступив к выбору, заёмщик столкнется с целым списком параметров

Все они влияют на рентабельность предложения, потому стоит внимательно их изучить. Имеют значение следующие характеристики:

Процентная ставка – кредитки отличаются большей процентной ставкой, чем обычные кредитные продукты, потому важно не забывать об этом. Льготный период – так называют отрезок времени, за который клиент может совершать операции без начисления процентов

Также нужно уточнить, на какие именно операции распространяется действие льготного периода. Это может быть снятие наличных, переводы и т.д. Денежный лимит – максимальная сумма, которая может находиться на кредитке. Наличие кэшбэка – так называются бонусы, начисляемые от покупок. Они могут накапливаться в виде баллов или миль, а затем направляться на покупку товаров, услуг или авиабилетов. Плата за обслуживание – следует учитывать, что финансовая организация просит плату за пользование. Сумма, как правило, зависит от статуса кредитки и может варьироваться от нескольких сотен до нескольких тысяч рублей. Платёжная система – в основном это на выбор MasterCard (евро), Visa (доллар США), иногда МИР (российский рубль). Может стать плюсом при заграничных поездках. Ежемесячный платёж – стоит учитывать, что даже во время льготного периода необходимо каждый месяц вносить определённую сумму во избежание штрафов и просрочек.

Чтобы взять кредитную карту, пользоваться которой будет максимально выгодно, стоит учесть все критерии, ориентируясь на их совокупность, а не на один конкретный. Следует иметь виду, что банки могут взимать скрытые комиссии и переплаты, что также повлияет на стоимость.

Можно ли оформлять кредитную карту без процентов

Льготный период — отрезок времени пользования деньгами без начисления процентов. Длительность этого срока зависит от условий предоставления, как правило, она колеблется в пределах 30-60 дней, но может быть и больше. Эту информацию можно найти в договоре.

Ниже представлены предложения с самыми выгодными условиями льготного периода:

- КИВИ – карта рассрочки Совесть.

- Совкомбанк – карта рассрочки Халва.

- Альфа-банк – 100 дней без процентов.

- Росбанк – 120 под ноль.

- Райффайзенбанк – 110 дней.

Банки предлагают все более привлекательные условия в связи с возрастающей конкуренцией, потому можно завести кредитную карту с льготным периодом длительностью свыше 100 дней.

Где выгоднее оформить кредитную карту

При выборе банка стоит поинтересоваться процентными ставками, требованиями к заёмщикам, а также тем, на какой срок возможно открыть кредитную карту и её максимальным лимитом

Прежде всего стоит обратить внимание на организацию, в которой оформлялась зарплатная карта – там шанс одобрения будет максимальным. На каком бы учреждении ни остановился выбор, необходимо внимательно изучать условия и содержание договора на оформление и пользование кредиткой

Какую кредитную карту легче всего получить

Процесс получения пластика зависит от выбранного финансового учреждения и программы, однако в большинстве своём он схож. Требования для получения обычно минимальны. Заёмщик должен быть совершеннолетним гражданином Российской Федерации, для оформления требуется паспорт и справка о доходах. Однако последняя необходима не всегда. Наличие официальной работы, стабильного дохода и даже положительной кредитной истории не всегда является обязательным требованием, особенно для предложений с небольшим лимитом, но поможет улучшить условия кредитования.

Продукты, которые можно оформить по паспорту, а вероятность одобрения будет максимальной:

- МТС-банк, МТС Cashback.

- Тинькофф, Платинум.

- Газпромбанк, Умная карта.

- Русский стандарт, Платинум.

- Райффайзенбанк, #всесразу.

Часто в случае положительного ответа получить кредитную карту можно уже на месте, клиенту не придётся ждать ее производства и доставки.

Перспективы и позитивные ожидания

По данным ФАС, лидерство на российском рынке международных платежных систем принадлежит VISA (85% рынка по оборотам и 62% — по количеству эмитированных карт). Второе место у Mastercard (15 и 38% соответственно). Чтобы продвигать в России новые продукты, платежные системы, некоторые банки создают искусственный ажиотаж вокруг рынка кредитных карт, преувеличивая его масштабы и значимость и описывая ситуацию не иначе как: “Россия переживает бум кредитных карт”, “кредитные карты прочно вошли в жизнь россиян”, “бешеные темпы роста”. Впрочем, подобные выводы они обосновывают приведенными ниже цифрами.

По итогам первого квартала 2005 года, объем карт, выпущенных VISA, достиг 17 млн. (годовой прирост 62%), а общий оборот по картам VISA превысил $29 млрд. Система Mastercard за это же время выпустила 9,7 млн. карт. Прирост в основном обеспечила эмиссия кредитных карт — 169% за год, по дебетовым — 76%. Общую долю кредитных карт можно оценить в 18,5% (около 5 млн. штук) от всего объема эмиссии двух систем.

По данным пресс-службы VISA International, по объемам выпуска карт, обороту в магазинах, общему числу транзакций Россия лидирует среди стран региона СЕМЕА (Центральная и Восточная Европа — без ЕС, Ближний Восток, Африка — всего 84 страны), а по некоторым показателям уже близка к странам Евросоюза. Совокупный оборот по картам за январь-март 2005 года составил почти $270 млн. (прирост 58,4%). Заместитель генерального директора представительства Visa International в России, вице-президент Visa СЕМЕА Оливер Хьюз выделил на международной конференции “Банковские розничные услуги в России” этапы развития российского карточного рынка.

- 1998-2002 — становление рынка банковских карт на основе дебетовых карточных продуктов.

- 2001-2004 — массовое развитие рынка с преобладанием зарплатных проектов.

- С 2003-го — бум розничного кредитования, а с 2005-го — становление рынка кредитных карт.

- С 2006-го — динамичный рост оборотов по российским кредиткам (за 2003 год количество кредиток увеличилось в 4,3, а за 2004-й — более чем в 6 раз, в то время как число дебетовых карт возросло всего в 1,4 раза, в 2005 году также преобладал рост эмиссии именно кредитных карт).

Сейчас наблюдается определенное насыщение рынка потребительскими кредитами, потребности людей изменились — они хотят использовать удобства кредитных карт при покупке еды, мебели и бытовой техники для новых квартир, бензина для автомобиля. По данным исследования, проведенного компанией IMCA по заказу MasterCard, российские граждане склонны тратить с кредитных карточек денег на 30% больше, чем с дебетовых.

Основные типы поведения потребителей

- “Импульсивный кредит” от $100 до $2000. Для этой группы главный критерий выбора кредитора — скорость и простота оформления;

- Вынужденный, обусловленный объективной необходимостью кредит от $600 долл. до $3000. Основной критерий выбора банка — величина первого взноса, процентная ставка, размер ежемесячных выплат и срок погашения. Именно эта группа потребителей представляет собой целевую аудиторию для продвижения кредитных карт;

- “Запланированный кредит” на долгосрочную перспективу и крупные покупки от $3000 до $10 000.

Векторы развития

По оценкам экспертов, рынок кредитных карт будет расти за счет следующих ресурсов:

- активное развитие кобрендинговых проектов с торговыми сетями, выходящими в крупные российские города;

- расширение целевой аудитории за счет привлечения средних по уровню дохода слоев населения и потенциальных банковских клиентов;

- формирование относительно новых продуктов — мультифункциональных карт, совмещающих свойства дебетовых и кредитных;

- увеличение льготного периода, рост кредитного лимита.

Бесплатное обслуживание

Использование кредитной карты, так или иначе, влечет за собой дополнительные расходы – обслуживание счета, проценты по займу и т.д. Выплаты процентов можно избежать, если укладываться в грэйс-период. Но можно ли не платить за обслуживание финансового продукта? Какие банки выдают кредитные карты бесплатно? Как ни удивительно, такие организации существуют.

К примеру, в перечень предложений Ренессанс банка есть кредитка моментального выпуска с бесплатным обслуживанием на весь срок действия. Лимит по данному продукту составляет до 200 000 рублей (можно запросить и меньше, в рамках данной суммы). Кроме того, по карте действует грэйс-период в 55 дней и программа кэшбека, позволяющая возвращать в рублях до 10% от потраченных средств. Получить такую кредитку может любой совершеннолетний гражданин РФ. Для оформления потребуются паспорт и один из следующих документов:

- водительские права;

- диплом об образовании;

- действующий загранпаспорт;

- именная карта любого другого банка.

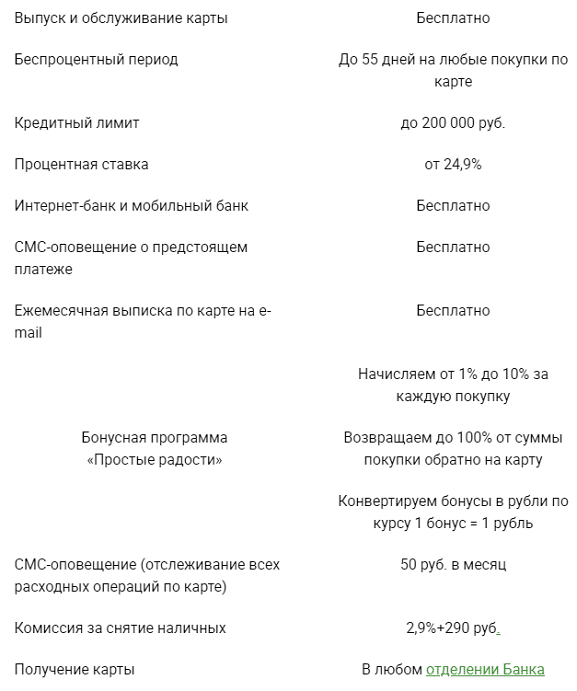

Тарифы по карте от банка Ренессанс Кредит

Тарифы по карте от банка Ренессанс Кредит

Многие банки предоставляют бесплатное обслуживание счета по кредитной карте при условии, что вы будете расходовать на покупки по ней определенную сумму в течение месяца. Если в какой-то из месяцев вы не уложитесь в лимит, с вашего счета будет списана комиссия в рамках тарифа. Примером может служить Райффайзен банк. Также бесплатное обслуживание кредитки можно получить в Почта Банке, если не допускать просрочек по займу.

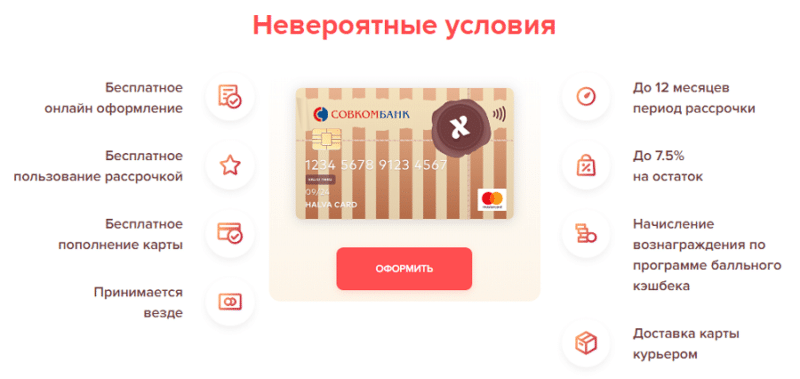

Ну а самая, пожалуй, известная на сегодня бесплатная кредитка – это Халва от Совкомбанка. Ее выпуск и обслуживание не облагаются комиссионными, вне зависимости от объема расходов. Карта предоставляется на следующих условиях:

- лимит по счету – до 350 000 рублей;

- беспроцентный период – 12 месяцев;

- ставка по задолженности – 10% годовых.

Кроме того, по данному продукту действует программа кэшбека, позволяющая получать возврат средств в рублях на счет карты. Еще одна дополнительная опция – начисление дохода на остаток денежных средств на счете – также может быть выгодной при определенном режиме расходов. Но чтобы получать дополнительный доход по карте, необходимо соблюдать следующие условия:

- не допускать просрочек по займу;

- ежемесячно совершать не менее 4 покупок в магазинах-партнерах банка;

- сумма покупок у партнеров должна составлять не менее 10 000 рублей в месяц;

- хотя бы одна из покупок в партнерской сети в течение месяца должна быть на сумму более 3000 рублей.

Многие банки дают возможность не платить за обслуживание кредитки в течение первого года ее использования в рамках разовых акций. Например, в 2018 году такая акция действует у Сбербанка на кредитку MasterCard Standart.

Самый простой вариант

Если на момент решения об оформлении кредитной карты вы уже являетесь клиентом какого-либо банка, рекомендуем в первую очередь обратиться именно в него

При этом не так важно, какие именно услуги предоставляла вам банковская организация ранее – дебетовую карту, депозитный счет, перевод зарплаты или кредит. В любом случае, у вас есть большие шансы получить быстрое одобрение своей заявки и более выгодные ставки, чем в «чужом» банке

Чтобы получить кредитку на самых лучших условиях, рекомендуем при разговоре с менеджером банка упомянуть следующие факторы:

- как давно вы пользуетесь услугами этой организации;

- насколько хорошо ваше кредитное реноме;

- как вас устраивает сервис/интерфейс интернет-банка/качество допуслуг.

Важно дать кредитному специалисту понять, что вы ценный клиент для его организации. Если правильно построить разговор, вполне можно получить кредитку не на общих условиях, а по специальному тарифу, либо с дополнительными преференциями

Подаем заявку

Заявка, поданная через интернет, имеет ряд отличий от офлайн оформления кредитки.

- вам не нужно идти в банк и простаивать там огромную очередь чтобы узнать подходите вы или нет;

- от вас не требуют много документов и подтверждения доходов до принятия решения;

- подать заявку можно не выходя из дома, или во время рабочего перерыва;

- а потраченное время составит не более 15 минут.

Особенно удобно пользоваться онлайн-заявкой если карту нужно оформить срочно. Для этого вам всего лишь нужно проделать ряд несложных операций:

прейти по одной из ссылок, размещенных выше, если ваш выбор пал на представленную на странице карту, или воспользоваться официальной страницей банка; Обратите внимание! Вся представленная информация проверена, а работа ведется только с официальными представителями. нажать на клавишу «Оформить карту» и перейти к анкете строго установленного банком образца;

указать необходимую информацию: паспортные данные, ИНН, размер официального и дополнительного дохода, почту, номер контактного телефона

К справке! В половине случаев нужно предоставить фото паспорта для подтверждения внесенных вами данных.

отправить анкету для рассмотрения банком.

Как правило, большинство карту оформляются в онлайне с моментальным решением. Часть банков дает онлайн-ответ на почту, указанную вами при заполнении анкеты: отказано или одобрено оформление кредитной карты. Остальные же проводят обязательный обзвон клиентов.

Чаще всего менеджер перезванивает непосредственно в день обращения через 1-2 часа, и уточняет всю дополнительную информацию. Она непосредственно влияет на принятие банком решения.

А дальше все предельно просто. В большинстве случаев после одобрения вашей онлайн-заявки сотрудник банка попросит вас обратиться в ближайшее отделение. Там вы сможете получить карту по паспорту и, при необходимости, предоставить дополнительные копии документов, в том числе и правку 2-НДФЛ, если такая предусмотрена в перечне требуемых документов.

Ряд банков старается минимизировать временные затраты своих клиентов, и предусматривает выдачу карты с доставкой по почте или курьером. В первом случае клиенту больше не нужно будет ничего заполнять и подтверждать, останется только получить карточку.

Второй вариант предусматривает дополнительную работу с менеджером и подписание обязательных договоров. К примеру, по такому методу работает Тинькофф, так как они не имеют отделений банка, вся работа проводится только удаленно и с помощью интернета. Следовательно, карта в обязательном порядке будет оформлена с доставкой на дом.

Какие документы обычно просят для оформления кредитки?

Банковские карты с кредитным лимитом очень удобны в повседневной жизни: карту можно оформить один раз, а потом использовать при необходимости для оплаты товаров или услуг. Чем чаще вы пользуетесь картой, тем бОльшую сумму вам предложит банк для совершения покупок в перспективе.

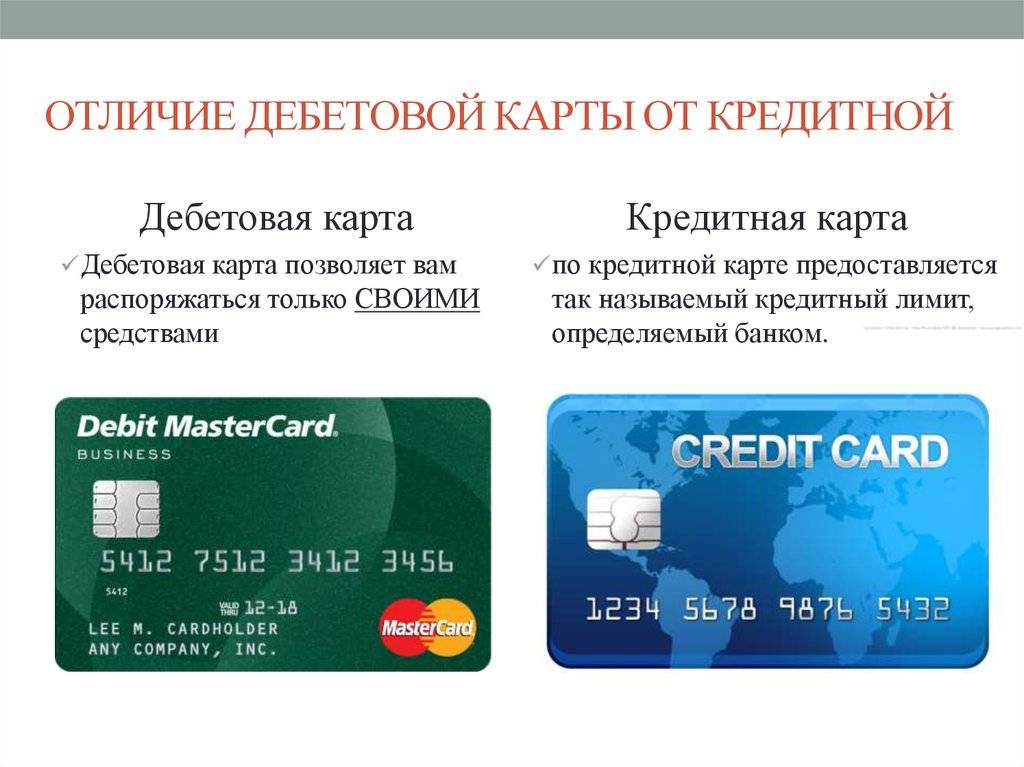

Чтобы оформить дебетовую карту, достаточно только подтвердить личность клиента, то есть, достаточно принести только паспорт, и по нему получить карту. Если же вам нужна кредитная карта, то пройти только идентификацию личности недостаточно – нужно также подтвердить платежеспособность, как и для оформления обычного кредита.

У каждого банка имеются собственные условия и требования к заемщикам, причем даже в рамках одного банка условия могут изменяться для разных продуктов. Например, для получения классической кредитной карты вам нужно будет соответствовать одним требованиям, а для получения карты премиум-класса – совершенно другим.

Что просят чаще всего:

| Документ | Зачем нужен |

|---|---|

| Паспорт гражданина РФ | Идентификация личности |

| Второй документ на выбор: военный билет, СНИЛС, водительское удостоверение, ИНН, загранпаспорт | Дополнительное удостоверение личности |

| Справка 2-НДФЛ | Подтверждение ежемесячного дохода |

| Копия трудовой книжки | Подтверждение трудовой занятости и трудового стажа |

Конечно, конкретные требования нужно узнавать в том банке, где вы планируете оформить кредитную карту. Например, если вы в нем получаете зарплату, то есть, являетесь зарплатным клиентом, то кроме паспорта вам больше ничего не понадобится. Если у вас есть предварительно одобренное предложение, то тоже нужен лишь паспорт.

Заемщики часто ищут варианты, где они могли бы получить максимально быстро и без лишних хлопот. Вот список банков, где можно оформить кредитную карту по двум документам:

- Тинькофф Банк – для получения кредитной карты клиент должен быть в возрасте от 18 до 70 лет, иметь гражданство РФ и подать сведения о работодателе;

- Альфа-Банк – требуется, чтобы клиент был старше 18 лет, имел постоянную регистрацию и трудовой стаж от 3 месяцев;

- Ситибанк – выдает карты клиентам в возрасте от 20 лет с постоянной регистрацией и занятостью от 3 месяцев. Если у вас уже есть кредит в любом другом банке, то справки о доходе не нужны;

- Банк Уралсиб выдает карты клиентам – гражданам РФ старше 23 лет с постоянной или временной регистрацией и стажем не менее 3 месяцев;

- Райффайзенбанк – одобрит кредитную карту клиенту в возрасте от 21 до 67 лет со стажем трудовой деятельности не менее 90 дней.

На сайтах всех этих банков прописано, что подтверждение дохода не является обязательным условием для одобрения кредита. Однако оно желательно, чтобы получить наиболее выгодные условия.

В чем же основные преимущества и недостатки онлайн-оформления кредитки?

Рассуждая о преимуществах открытия кредитной карты через интернет, хотелось бы отметить следующие:

- минимум потраченного времени на заполнение заявки;

- скорость принятия решения;

- оформление без справок о доходах;

- возможность подать сразу несколько заявок на разные карты;

- быстрое принятие решения;

- дополнительные бонусы от банков, заинтересованных в увеличении аудитории пользующейся интернет-услугами (к примеру, бесплатная доставка или обслуживание при оформлении карты через интернет).

Но при всех плюсах есть и определенные минусы:

- отсутствие возможности сразу подтвердить свою платежеспособность;

- неправильно введенные данные грозят отказом, в том числе и умышленно преувеличенные доходы;

- если банк допускает возможность выдачи карты для клиентов с плохой кредитной историей, он сразу устанавливает повышенные проценты.

К справке! Даже удаленно банк детально проверяет вашу кредитную историю, по предоставленным паспортным данным. В случае выявления недостоверной информации будет утвержден отказ.

Конечно, для некоторых эти минусы не так уж и страшны, а кто-то найдет и другие преимущества. Но в целом, возможность оформить кредитную карту онлайн — это не только удобно и быстро, но и очень просто.

Выбор нового банка

Если вы твердо решили обратиться в новую для себя кредитную организацию или просто раньше никогда не пользовались услугами банков на постоянной основе, советуем обратиться для подбора в Интернет. Наиболее надежными сайтами, предоставляющих список банков, оформляющих кредитные карты, на сегодняшний день являются:

- ;

- .

Оба портала содержат «Мастер подбора кредитных карт», с помощью которого можно отсортировать банковские предложения по нужным вам условиям. Вы сразу можете установить в фильтре Мастера такие критерии, как:

- платежная система карты;

- необходимость предоставления справок о доходах при оформлении;

- валюта счета;

- наличие дополнительных опций (индивидуальный дизайн, система PayPass и т. д.);

- наличие бонусных программ.

Кроме того, с помощью автоматических систем подбора вы сразу можете установить максимальный процент по кредитке, размер лимита, стоимость годового обслуживания и иные финансовые характеристики, которые будут удобны именно для вас. Таким образом, на то, чтобы сузить круг предложений, у вас уйдет не более 10 минут.