Как использовать показатель cash flow в инвестициях

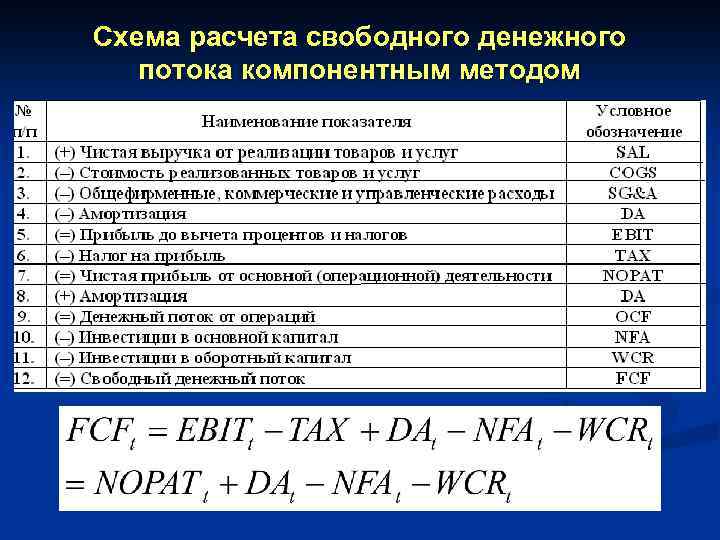

Для инвестора наибольший интерес представляет показатель свободного денежного потока (FCF). Его положительное значение говорит о том, что у предприятия есть свободные деньги, которые можно направить на выплату дивидендов, выкуп собственных акций с рынка, погашение долгов. Все эти мероприятия могут повлиять на стоимость акций.

Отрицательное значение означает только одно: компания тратит больше, чем зарабатывает. Но это не всегда плохо. Например, если компания имеет обширную инвестиционную программу, которая требует серьезных капитальных вложений, то FCF будет отрицательным. Но в долгосрочной перспективе от ввода новых проектов инвестор только выиграет.

У некоторых предприятий можно наблюдать ситуацию, когда по отчету МСФО получена чистая прибыль, а FCF равен 0 или вообще отрицательный. Так может получиться из-за метода расчета прибыли, который учитывает не только денежные статьи, но и амортизацию или курсовые разницы, например. В отчетности показывают бумажную прибыль, тогда как cash flow – это движение реальных денег.

Пример такой ситуации видим в Газпроме. Посмотрите на цифры чистой прибыли и FCF за последние годы.

| Показатели | 2017 г. | 2018 г. | 2019 г. | 2020 г. |

| Чистая прибыль, млрд руб. | 714,3 | 1 456 | 1 203 | 0,135 |

| FCF, млрд руб. | 24 | 488 | –0,6 | –261 |

Если ориентироваться только на чистую прибыль, то Газпром ее ежегодно получает в большом размере. Исключение составляет только кризисный 2020 год. Но реальные деньги компания не генерировала ни в 2017, ни в последние 2 года.

Это доказывает, что оценивать эмитента только по чистой прибыли нельзя. Инвестор должен внимательно проанализировать все составляющие cash flow и выявить причины его слишком большого или слишком маленького значения.

Например, Газпром на протяжении последних 5 лет имеет CAPEX более 1 трлн рублей.

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. |

| 1 369 млрд ₽ | 1 406 млрд ₽ | 1 639 млрд ₽ | 1 776 млрд ₽ | 1 522 млрд ₽ |

Это строительство газопроводов “Сила Сибири”, “Северный поток – 2” и пр. Новая инициатива о газификации населения (подведение газовой трубы к дому) за счет компании тоже вряд ли приведет к улучшению показателя FCF.

Некоторые компании выбрали FCF базой для расчета дивидендов. Например, Алроса, НЛМК, ФосАгро. Инвестор может сразу после выхода отчетов примерно рассчитать размер выплат.

Данные для расчета FCF можно найти в Отчете о движении денежных средств по МСФО. Например, у Газпрома за 2020 г. мы видим следующие цифры.

С чего начать?

Раньше молодых европейских джентльменов привлекало не собственное ведение бизнеса, а провести инвестиции семейных денег, чтобы преумножить накопления и получить прибыль. Сегодня в любой развитой стране инвестирование имеет довольно широкое распространение. Европейцы вкладывают деньги в фонды, а большинство американцев для вложения средств используют ценные бумаги.

Вложение в IT-технологии

Схематично все инвестиции относятся к двум видам:

- Инвестирование денег под высокие проценты.

- Инвестиции, связанные с регулярной прибылью.

Первый вариант носит более стандартный характер. Он сравним с депозитом в банке. Деньги вкладываются в какую-то компанию. Вложенные средства она использует на свое усмотрение, чтобы успешно развиваться. Инвестор от деятельности компании получает оговоренные в документах выплаты. Это относится к ценным бумагам, операциям по вкладам и счетам при доверительном управлении.

Во втором варианте вложения более интересные для инвесторов. Имеет место вложение денег по отношению к какому-то проекту. Если он будет стабильно развиваться, то можно постоянно получать прибыль. Осуществлять управление активами или пустить на продажу свою долю можно в любое время. К этому способу инвестирования подойдет любое вложение в бизнес. Еще один способ, как заработать деньги на инвестициях – вложить в сайт, блог, тот или иной проект. Резонным является вопрос о начальной сумме вложения.

Определение

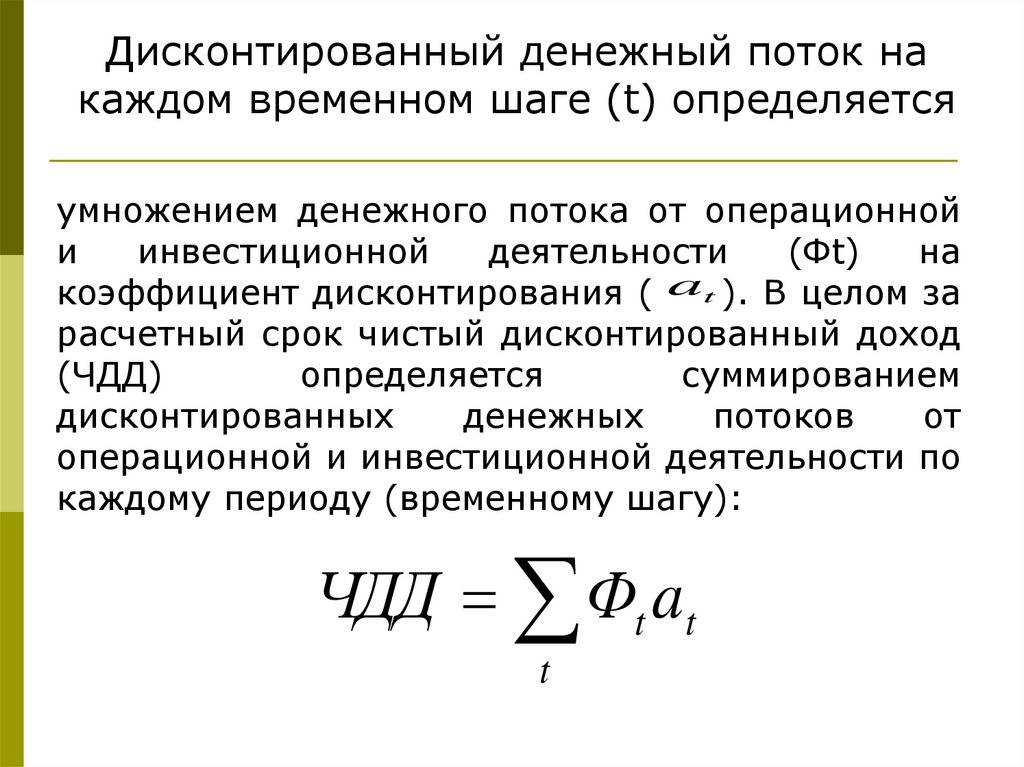

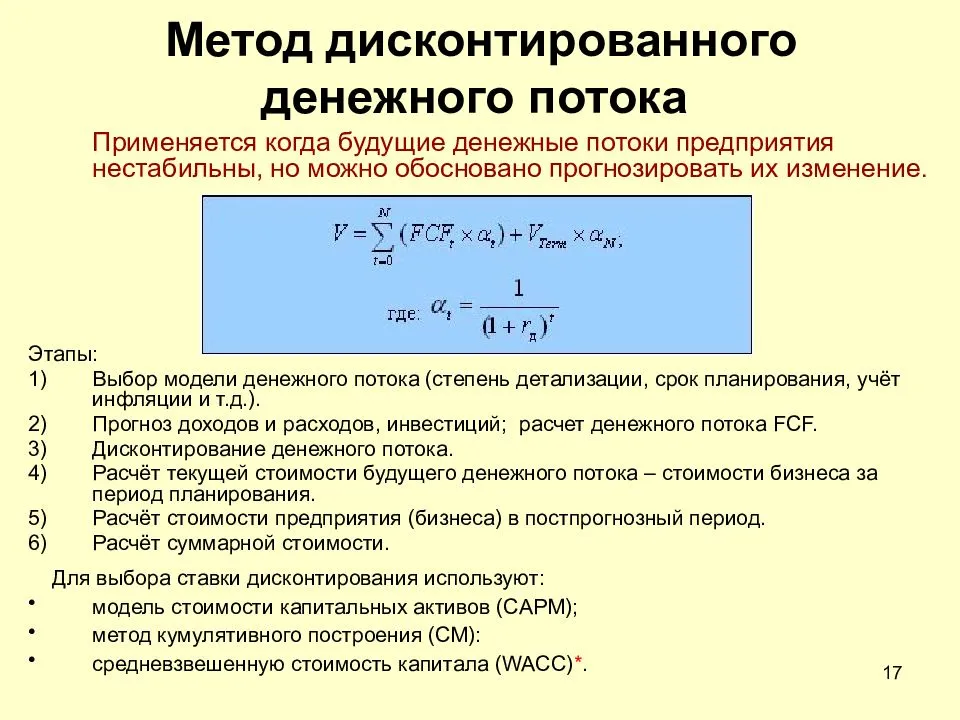

Дисконтированный срок окупаемости (англ. Discounted Payback Period, DPP) является одним из параметров, используемых при оценке инвестиционных проектов, который представляет собой период времени, в течение которого будут полностью возмещены первоначальные инвестиции. Другими словами, он является точкой безубыточности проекта. Для инвестиционных менеджеров этот параметр является мерой общего риска проекта.

При принятии долгосрочных инвестиционных решений дисконтированный срок окупаемости является более надежным параметром, чем обычный срок окупаемости, поскольку учитывает концепцию стоимости денег во времени.

Цвета игры

А теперь давайте разберемся с цветовыми группами на игровом поле.

Маленькие и большие сделки

Это возможность создавать активы. К малым сделкам относятся активы стоимостью до 5 000 долларов, к большим – свыше 5 000.

Незапланированные расходы или карта «Потратимся»

Отказаться от них невозможно, в отличие от ситуации со сделками. К незапланированным расходам в игре относятся:

- расходы на удовольствия;

- обязательные расходы.

Карточки «Рынок»

содержат всевозможные события, происходящие на рынке. К таким можно отнести появления покупателей, желающих приобрести имеющуюся в вашем распоряжении собственность.

Карта «Получка»

Всякий раз, как вы будете пересекать клетку «Чек оплаты», вам нужно будет обращаться к ведущему и называть ему сумму, хранящуюся в данный момент времени на счету денежного потока. Если вы вдруг забудете попросить у ведущего деньги, то вы их теряете. Получить чек оплаты можно до того, как следующий игрок не бросит кубик.

Благотворительность

как в жизни, так и в игре, – совершенно добровольное мероприятие. Однако, отдав 10% от своих доходов на благие дела, вы получите возможность увеличить скорость движения по малому игровому кругу вдвое.

Рождение ребенка

означает, что вам необходимо увеличить статью расходов на сумму, заявленную в графе «Расходы на детей» в вашей стартовой игровой карте.

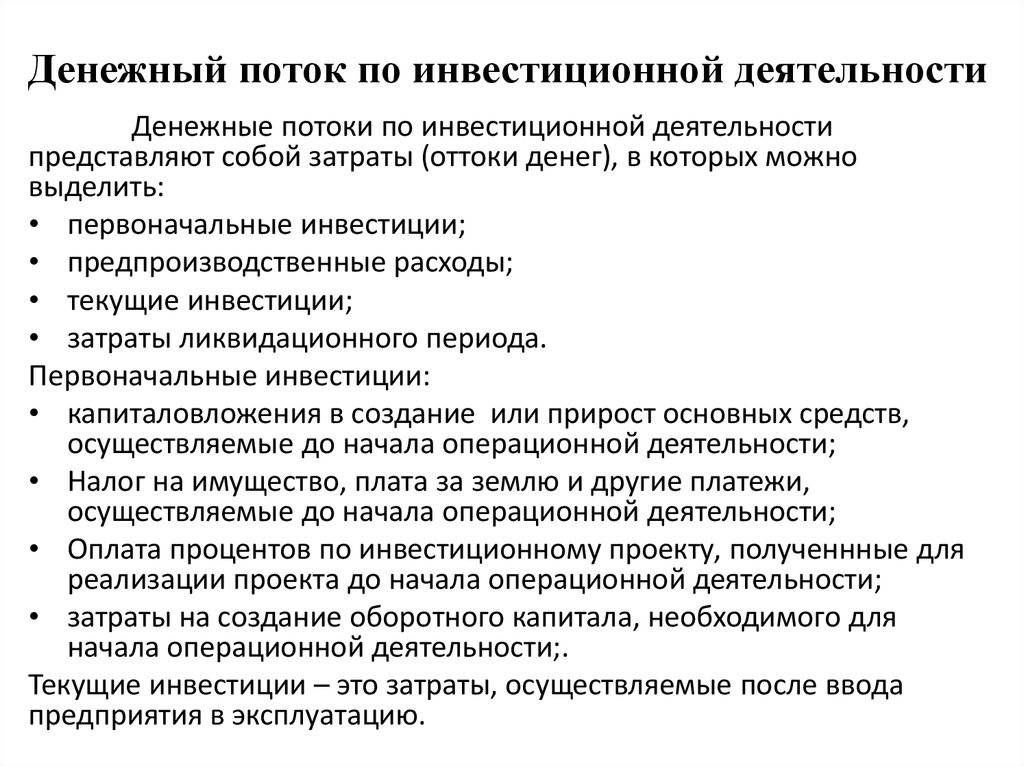

Как рассчитывается инвестиционный кэш фло

Для проведения подсчета потоков денежных средств от инвестиционной деятельности, специалисты рекомендуют использовать специальную таблицу, которую вносятся затраты и поступления по каждому шагу с соответствующим знаком.

| № | Название показателя | Шаг 0 | Шаг 1 | Шаг 2 | Шаг 3 | Шаг … |

|---|---|---|---|---|---|---|

| 1 | Всего притоков средств, в т.ч.: | |||||

| 1.1 | Доходы от продажи основных фондов (после вычета налогов) | |||||

| 1.2 | Доходы от реализации нематериальных активов и/или основных средств после завершения инвестиционного проекта (стоимость ликвидационная) | |||||

| 1.3 | Возврат активов оборотных в конце проекта (стоимость ликвидационная) | |||||

| 2 | Всего оттоков денежных средств, в т.ч.: | |||||

| 2.1 | Инвестиционные затраты (общие капиталовложения), в т.ч. | |||||

| вложения в средства основные | ||||||

| расходы на активы нематериальные | ||||||

| расходы на активы внеоборотные (пусконаладочные и прочие работы, некапитализируемые затраты, замещение средств основных, увеличение средств оборотных) | ||||||

| 2.2 | Затраты на ликвидацию | |||||

| 2.3 | Денежные вложения в другие фонды (покупка акций и облигаций, депозиты) | |||||

| 3 | Сальдо по инвестиционной деятельности |

При составлении информационной таблицы нужно учитывать такие нюансы:

- Весь период реализации инициативы разбивается на отрезки (шаги), по которым оцениваются экономические и финансовые показатели. Чаще всего за такой отрезок принимается календарный год, хотя в краткосрочных или среднесрочных начинаниях шагом может быть квартал или месяц.

- Позиции, указанные в таблице, можно детализировать в зависимости от конкретных условий.

- Затраты и поступления указываются в той валюте, в которой они осуществлялись, в текущих ценах.

- Последние шаги характеризуются тем, что в них следует учитывать расходы на ликвидацию предприятия (природоохранные мероприятия, демонтаж оборудования).

- Уровень доходов от реализации оставшихся основных фондов при ликвидации проекта целесообразно устанавливать, используя прогнозную оценку, которая может не совпадать с остаточной стоимостью указанного имущества.

Фактически, без инвестиционной составляющей реализация проекта не представляется возможной. Чтобы впоследствии получить доход, вначале необходимо профинансировать приобретение или аренду земельного участка или подходящего помещения, покупку оборудования, транспорта, механизмов, сырья, материалов, требуемых разрешения и лицензий. Поэтому кривая на графике на начальном этапе резко уходит вниз, и только после начала выпуска продукции и выхода предприятия на проектную мощность, поступления начинают постепенно перекрывать затраты.

Если проект долгосрочный, то инвестиции могут производиться частями. После крупного стартового вложения может возникнуть необходимость модернизации или технического перевооружения для расширения ассортимента продукции, замещения вышедшего из строя оборудования, а также транспортных средств. Здесь большое значение имеет специфика работы предприятия. При наличии свободных средств, их можно вложить в ценные бумаги или в уставные капиталы иных субъектов хозяйствования (покупка доли или всей фирмы), а также выдать заем другой компании, это тоже можно отнести к оттоку по инвестиционной деятельности.

Инвестор может вложить деньги в ценные бумаги фирмы и не принимать участия в ее деятельности, согласившись ежегодно получать оговоренную сумму дивидендов, в таком случае его доход называется пассивным. Если же инвестор входит в совет директоров, участвует в принятии важных решений, влияющих на размер прибыли, то его доход от инвестиции становится активным.

Инфляция и покупательная способность

Инфляция — это процесс, при котором цены на товары и услуги со временем растут. Если вы получите деньги сегодня, вы сможете покупать товары по сегодняшним ценам. Предположительно, инфляция вызовет рост цен на товары в будущем, что снизит покупательную способность ваших денег.

Можно ожидать, что деньги, не потраченные сегодня, потеряют ценность в будущем из-за некоторой подразумеваемой годовой ставки, которой может быть инфляция или норма прибыли, если деньги были вложены. Формула приведенной стоимости дисконтирует будущую стоимость к сегодняшним рублям с учетом предполагаемой годовой ставки либо из инфляции, либо из нормы прибыли, которая могла бы быть получена, если бы сумма была инвестирована.

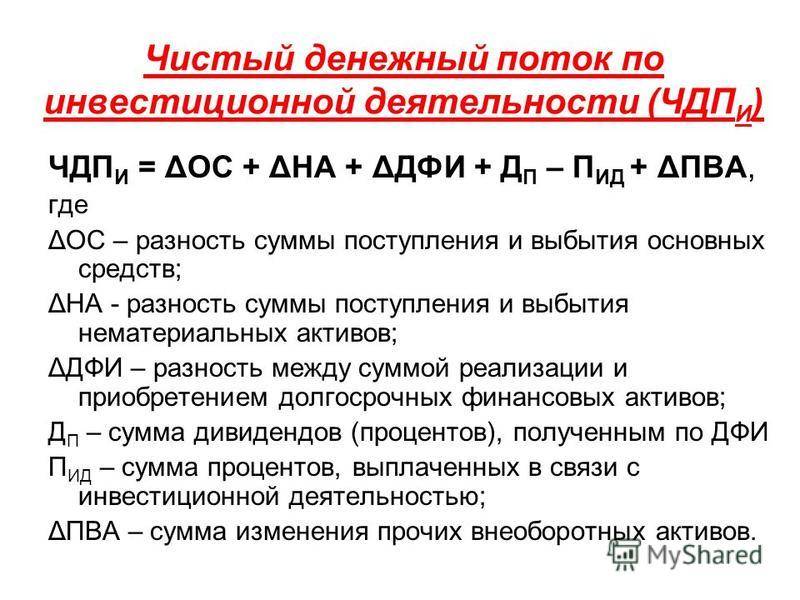

Чистый денежный поток

Одним из основных показателей при оценке финансового состояния предприятия является чистый денежный поток. На практике он показывает разницу между положительным денежным потоком (поступлениями) и отрицательным денежным потоком (расходами). Этот показатель позволяет не только оценить финансовое равновесие, но и увидеть темп роста рыночной стоимости компании. Эксперты предлагают не только рассчитывать этот показатель по мере необходимости, например, при составлении бизнес-планов, но и при истечении отчетных периодов. Это позволит постоянно контролировать денежный канал и своевременно вносить изменения в финансовую политику предприятия.

Входящий и исходящий денежные потоки

Денежный поток – основа для расчета инвестиционной привлекательности самого капиталовложения и поэтому на каждом этапе анализа этого показателя учитываются такие составляющие:

- Сколько поступлений было зачислено на счет такого проекта.

- Сколько расходов было понесено в результате реализации.

- Какое сальдо инвестиционного баланса: положительное или отрицательное.

На первоначальном этапе внедрения инвестиции потоки преимущественно исходящие, а сальдо имеет отрицательный характер. Для расчета сальдо нужно четко разделять, что входит во входящие и исходящие потоки.

Что включает в себя входящий поток денежных ресурсов:

Входящий и исходящий

- Доход от продажи продукции, товаров и услуг

- Получение кредитных средств от банка и других кредиторов

- Эмиссия и продажа ценных бумаг

- Другие операционные доходы

- Доход от продажи или сдачи в аренду ОС, других нематериальных активов

- Прибыль от вложений в ценные бумаги

Что включает в себя исходящий денежный поток:

- Расходы для приобретения необходимых материалов, сырья, запасов, полуфабрикатов и т.д.

- Затраты на заработную плату сотрудников

- Покупка основных средств, производственных мощностей

- Средства, вложенные в оборотные средства

- Процентные платежи по кредиту

- Другие расходы деятельности

Плюсы и минусы метода

Это позволяет инвестору понимать ситуацию и принимать взвешенное решение. Но нельзя полностью сказать, что данный метод не имеет недостатков, они есть.

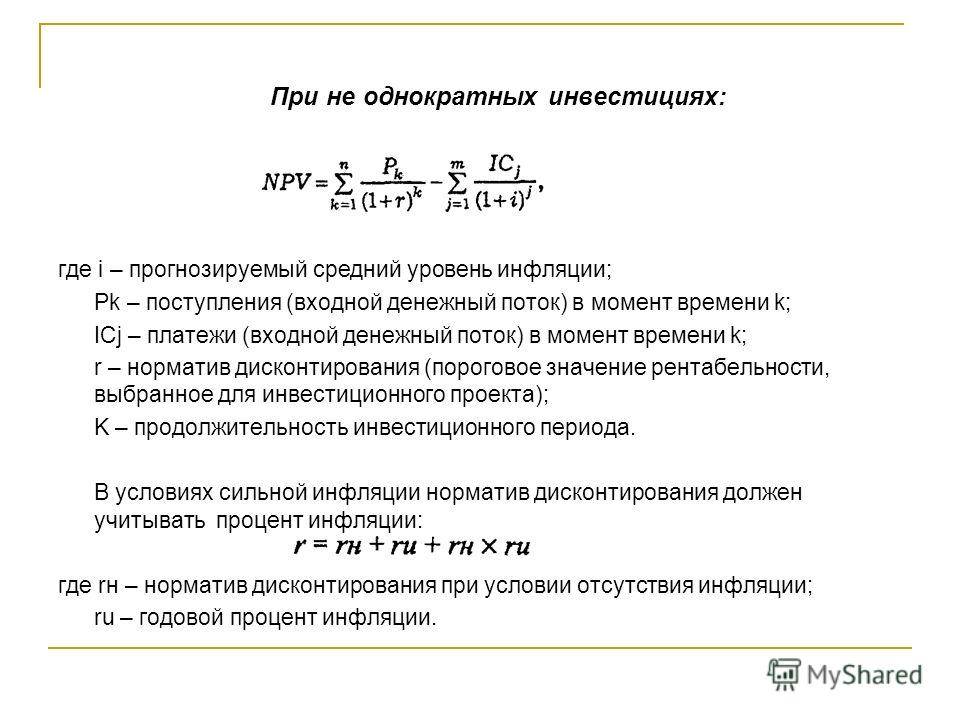

Среди таких спорных вопросов можно выделить следующие:

- Неправильная оценка ставки дисконтирования, ее чувствительность к изменениям. Расчеты по приведенной стоимости проводятся исходя из того, что все вложения будут реинвестированы по применяемой ставке дисконтирования. Но это абсолютно невозможно предугадать на все 100%. Проценты постоянно меняются на финансовом рынке, и поэтому та ставка, которая применяется, не факт, что не изменится в будущем.

- Ограничение сроков реализации проекты. Инвестиции могут быть долгосрочными, когда в перспективе невозможно оценить денежные потоки. И приведенная стоимость может быть отрицательной на момент расчета или на момент запланированного конца проекта, а фактически состояние дел изменится уже через год после оценочного периода.

- Управленческие решения. Проект оценивается на конкретный период, но никто не оценивает того факта, что при обстоятельствах и ситуации на рынке топ-менеджеры могут внедрять креативные решения и изменять результаты инвестирования. Реакция управленца может очень сильно изменить величину всех потоков.

Каждый инвестор использует разные методики для осуществления правильного выбора проекта, оценки его стоимости, рентабельности и т.д. Потоки денежных ресурсов являются основополагающим критерием при подсчете, и это неоспоримый факт

Приведенная стоимость помогает оценить состояние потоков будущих, что важно в реалиях капитализации процентов

Конечно, метод не лишен недостатков, но каждый сам должен принимать решения, какой метод использовать.

Напишите свой вопрос в форму ниже

Таблица различного поведения людей в каждом секторе квадранта

| Сектор | Поведение |

|---|---|

| Наёмные работники | Работники по найму выполняют свою работу и получают за неё небольшую, но стабильную зарплату, иногда достигают карьерного роста. Но чаще всего наёмным работникам недостаточно полученных за работу денег. Поэтому для частичного удовлетворения своих потребностей они берут деньги в долг и оформляют кредиты. Ещё одна закономерность – чем больше заработок наёмного работника, тем больше становятся его траты. Для таких людей единственным способом вырваться из «крысиных бегов» и перейти во второй сектор квадранта денежного потока является саморазвитие и улучшение профессиональных навыков, самостоятельная организация своей деятельности и продажа своих услуг |

| Частные предприниматели, фрилансеры | Каждый человек из сектора «Малый бизнес» обладает следующими преимуществами перед наёмными работниками: 1. Наличием свободного времени. 2. Возможностью самостоятельного планирования работы. 3. Большим заработком. Но эти преимущества не помогут накопить приличную сумму, которая позволила бы перестать работать. Для того, чтобы денежные потоки приносили значительную пользу и привели к более выгодному материальному положению, частные предприниматели или фрилансеры должны заняться организацией работы для других и продажей их навыков и умений. Только таким способом они могут попасть в третий сектор квадранта денежного потока |

| Бизнесмены | Доходы бизнесменов намного выше доходов наёмных работников и малых предпринимателей. Они продают навыки и услуги работников, которых они наняли. В этом случае появляется больше свободного времени, так как бизнесмену не приходится ежедневно работать. Но полностью отойти от дел не получится, так как нужно заниматься составлением финансовых отчётов, следить за делами и решать разные вопросы, связанные с бизнесом. Это означает, что временами придётся участвовать в «крысиных бегах». По достижении пенсионного возраста бизнесмен передаст все свои дела, тем самым получив свободу и финансовую независимость. Если бизнесмен хочет отойти от дел молодым и богатым, ему нужно задуматься о переходе в сектор инвестирования и заняться поиском перспективных проектов для вложения денежных средств |

| Инвесторы | Основная деятельность людей, занимающихся инвестициями, заключается во вложении своих ресурсов в выгодные предприятия. Инвесторы не тратят время и силы на поиск партнёров и заключение сделок. Они выбирают определённый бизнес или проект, который станет источником хорошего дохода, и инвестируют в него денежные средства. Поэтому инвесторы имеют целые сутки свободного времени, в которые можно делать всё, что захочется. Это и считается выходом из «крысиных бегов». |

Типы денежных потоков

В целом отчет о движении денежных средств представляет собой отчет о денежных средствах, использованных в операционной деятельности, включая оборотный капитал , финансирование и инвестиции. В отчете о движении денежных средств есть три раздела, обозначенных как виды деятельности.

Денежный поток от операционной

Операционная деятельность включает любые расходы или источники денежных средств, которые участвуют в повседневной деятельности компании. В этом разделе перечислены любые денежные средства, потраченные или полученные от продуктов или услуг компании, в том числе:

- Денежные средства, полученные от продажи товаров и услуг

- Выплата процентов

- Заработная плата и заработная плата выплачиваются

- Платежи поставщикам за инвентарь или товары, необходимые для производства

- Платежи по налогу на прибыль

Денежный поток от финансирования

Денежные средства, полученные или потраченные на финансовую деятельность, показывают чистые денежные потоки, задействованные в финансировании деятельности компании. Финансовая деятельность включает:

- дивидендные выплаты

- Выкуп акций

- Размещение облигаций – генерирование денежных средств

Спекулятивная сделка или денежный поток. Какая цель у Ваших инвестиций?

Это главный вопрос, который многие, почему-то, игнорируют. Ответ очень простой. Ваша цель должна быть создание нескончаемого денежного потока. А еще лучше – создание множества нескончаемых денежных потоков.

Если продолжить тот же пример, нельзя эту купленную квартиру продавать, а нужно сделать там ремонт и сдавать ее в аренду.  Да, в краткосрочной перспективе, Вы не получите полмиллиона прибыли. Однако, со временем, этот денежный поток от аренды даст больший доход — чем спекулятивная сделка. И будет продолжать приносить прибыль еще долгое время. При этом Вы остаетесь владельцем дорогого актива, который можно продать в случае изменения ситуации на рынке услуг, или переезда в другой город и так далее.

Да, в краткосрочной перспективе, Вы не получите полмиллиона прибыли. Однако, со временем, этот денежный поток от аренды даст больший доход — чем спекулятивная сделка. И будет продолжать приносить прибыль еще долгое время. При этом Вы остаетесь владельцем дорогого актива, который можно продать в случае изменения ситуации на рынке услуг, или переезда в другой город и так далее.

Отвечая на вопрос о коммерческих банках, скажу что, выдавая людям кредиты или ипотеки, они создают себе денежный поток из ежемесячных выплат по ним.

Пассивный доход от денежного потока.

Разовая спекулятивная сделка профессиональным инвесторам, инвестиционным компаниям и другим финансовым организациям не интересны.  Разве, что это делается ради достижения другой какой-то цели. Например, быстрое накопление капитала ради вложения в дорогой финансовый инструмент с целью создания денежного потока. Легендарный Роберт Кийосаки по этому поводу приводит пример своего отца, который совершал несколько сделок по купле-продаже квартир и домов, ради одной цели – покупки и владении гостиницы. Именно эта гостиница, которая приносит ему постоянный и долгосрочный пассивный доход, была целью спекулятивных сделок.

Разве, что это делается ради достижения другой какой-то цели. Например, быстрое накопление капитала ради вложения в дорогой финансовый инструмент с целью создания денежного потока. Легендарный Роберт Кийосаки по этому поводу приводит пример своего отца, который совершал несколько сделок по купле-продаже квартир и домов, ради одной цели – покупки и владении гостиницы. Именно эта гостиница, которая приносит ему постоянный и долгосрочный пассивный доход, была целью спекулятивных сделок.

Примеры создания денежного потока:

- Это скупка акций и облигаций на долгосрочную перспективу, с целью получения ежегодных дивидендов;

- Покупка недвижимости (квартир, офисов, складов и так далее) с целью передачи в аренду;

- Различные патенты и франшизы, которые регулярно приносят проценты от их использования;

- Доверительное управление активами. Несмотря на то, что они часто сами занимаются спекулятивными сделками, лично Вам они приносят постоянный денежный поток;

- Создание и раскрутка своего сайта в интернете. Несмотря на то, что сначала нужно приложить массу усилий для этого, в последующем, раскрученный сайт работает уже самостоятельно и приносит стабильный доход от рекламы автоматически;

- Создание собственного бизнеса, с передачей его управления наемному директору.

Ну и так далее. Примеров можно привести множество. Главные отличительные черты спекулятивной сделки и денежного потока Вы теперь уже знаете, и должны понимать, к чему надо стремиться.

https://youtube.com/watch?v=yD9-LGwDZe0

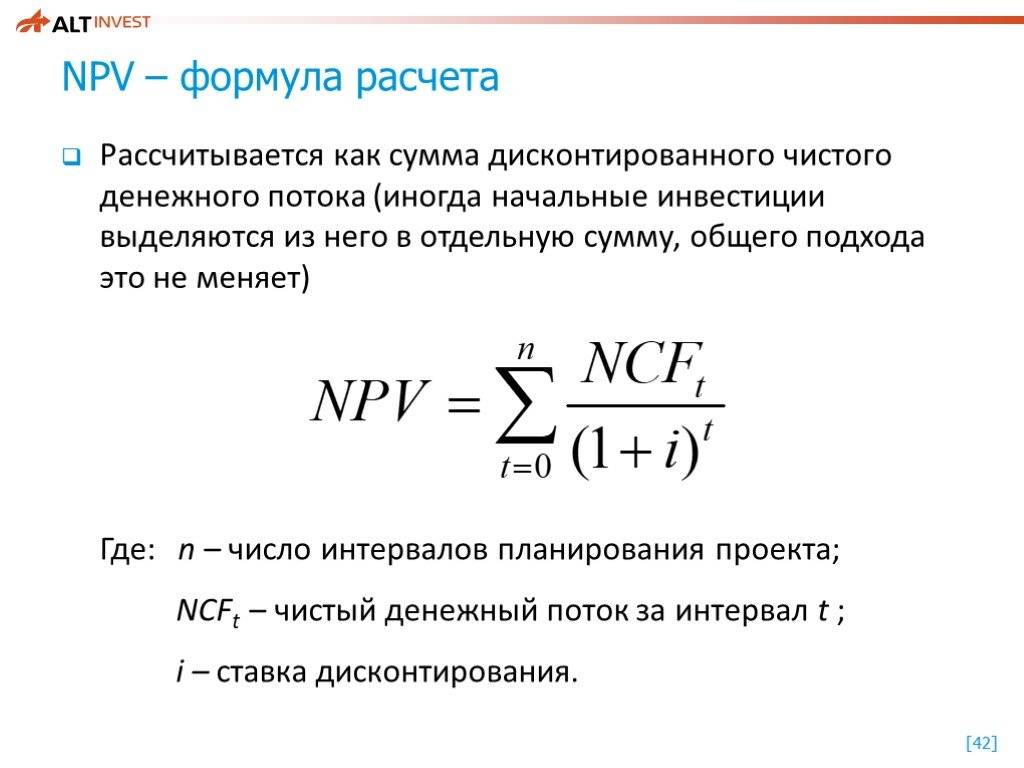

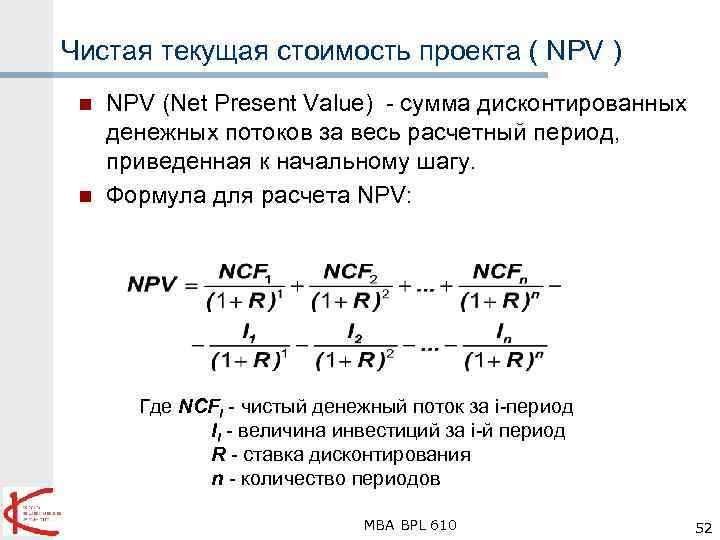

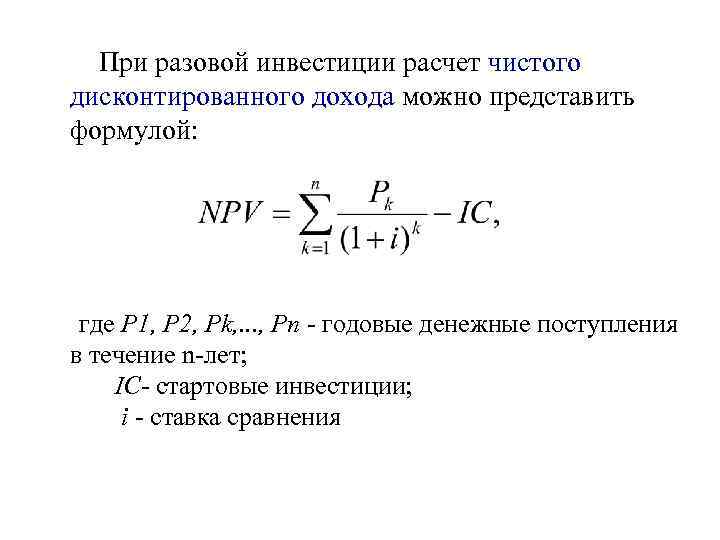

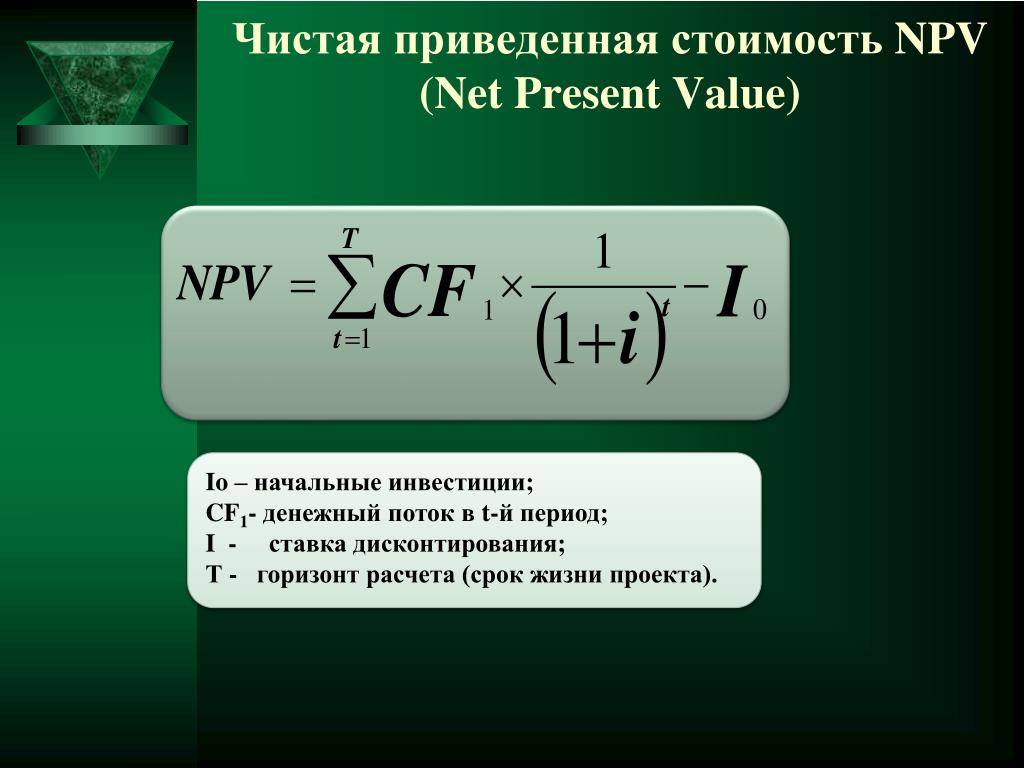

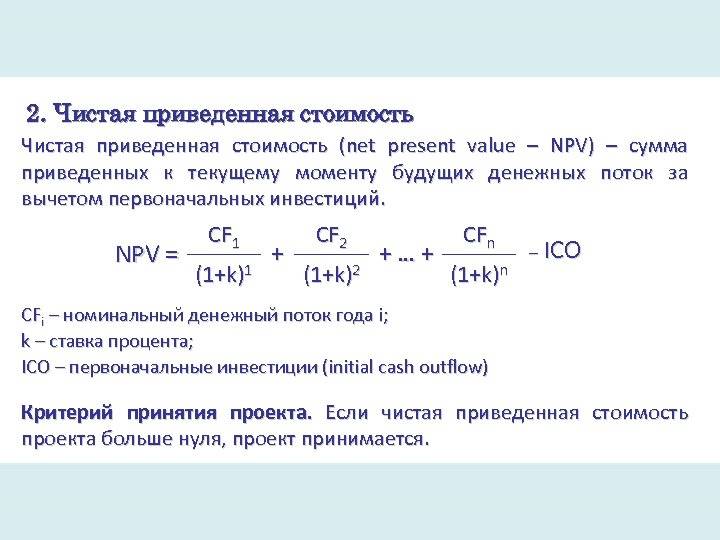

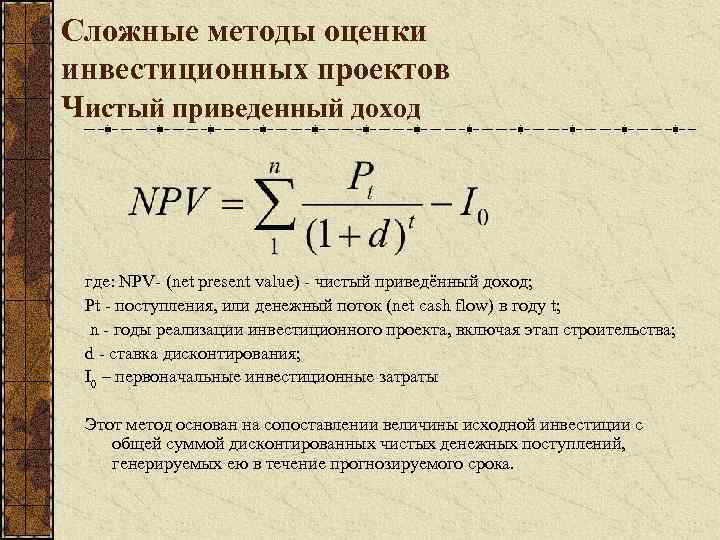

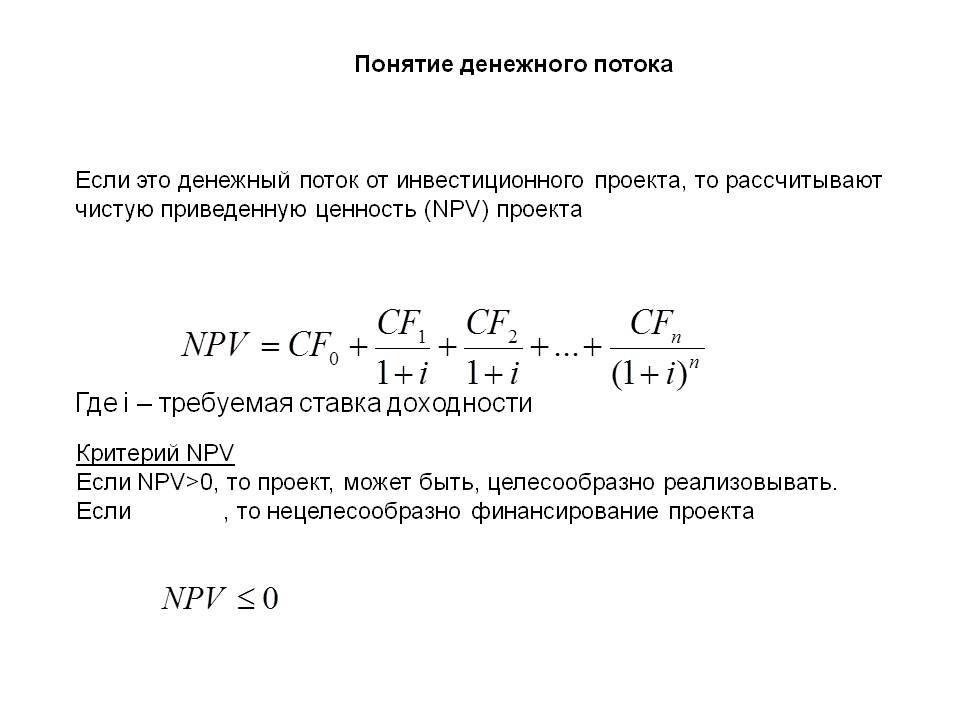

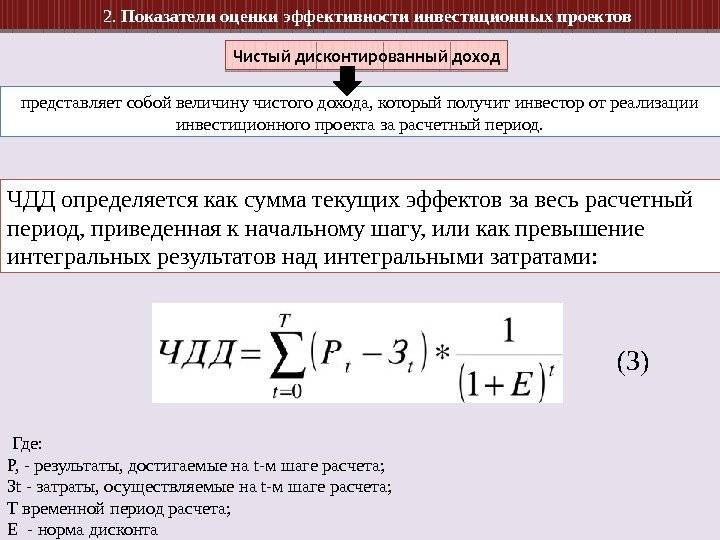

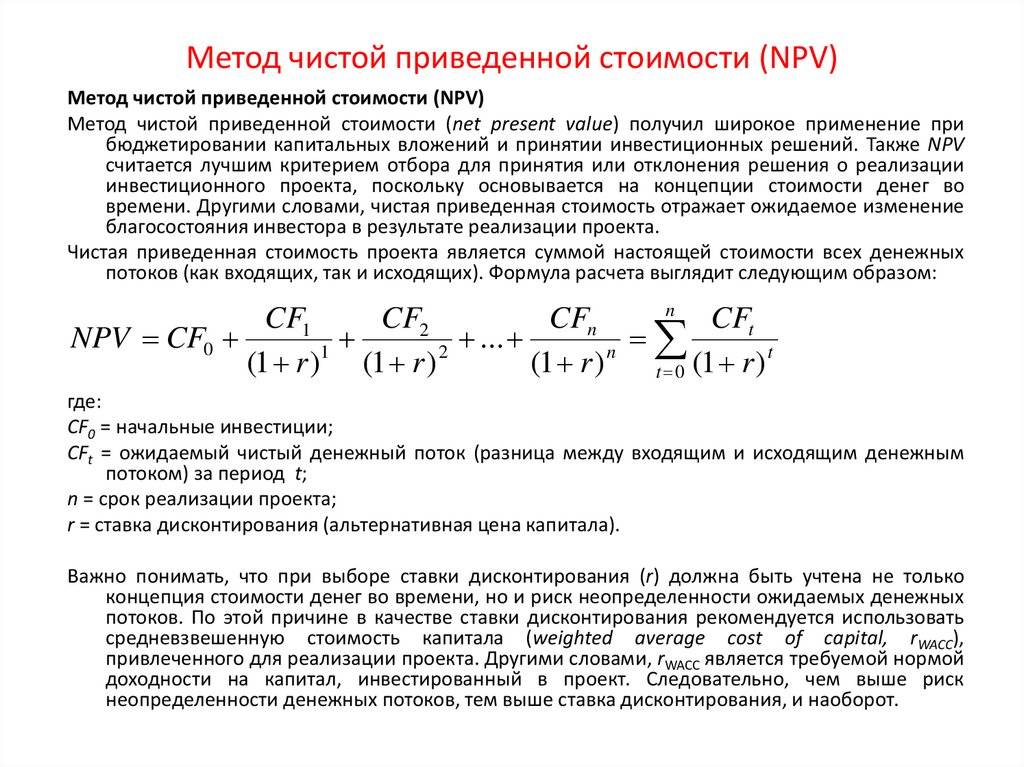

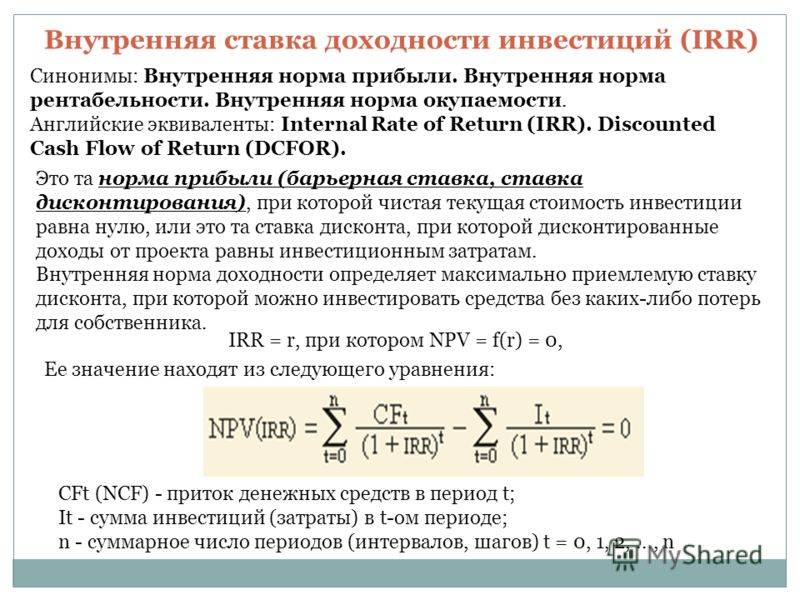

Что такое NPV

Net Present Value дословно переводится как «чистая приведенная стоимость». Обычно этот показатель используют, чтобы понять, стоит ли вкладывать деньги в проект. Иногда с его помощью рассчитывают финансовые характеристики за определенный период времени.

Например, инвестор хочет вложить 5 миллионов рублей. Его интересуют сроки окупаемости проекта и возможный заработок. Показатель NPV позволит понять, каким будет размер чистой прибыли через год, 5 или 10 лет. От результатов его расчета часто зависит окончательное решение – насколько целесообразно вкладывать деньги в конкретный проект.

Правила игры CashFlow

Итак, в описании игры я упоминал о двух кругах, которые нужно пройти игрокам для того, чтобы победить:

- «Крысиных бегах»;

- «Скоростной дорожке».

Первый круг

Сейчас нам нужно вернуться к первому кругу. В соответствии с правилами игры, нашей первой задачей является поиск выхода из крысиного круга. То есть, нам с вами нужно обрести финансовую защищенность, сформировать пассивный доход, который будет превышать наши общие затраты. Чтобы выйти из этого круга, нужно выполнить такие условия:

- Обеспечить себя суммой пассивного дохода, которая будет превышать общую сумму ежемесячных расходов. Сделаю в этом месте небольшую теоретическую сноску и скажу, что пассивный доход – это доход, который вы получаете вне зависимости от того, выполняете вы какую-то работу или нет; это доход, который образуется в результате инвестирования.

- Погасить все имеющиеся в вашем распоряжении пассивы. То есть, избавиться от взятых кредитов, оформленной ипотеки – всего того, что определено в карте вашей профессии, определяющей вашу стартовую позицию в игру.

Следует отметить, что именно игра на малом круге самая динамичная, ведь здесь проявляется огромное множество специфических черт характера игрока, выделяются его сильные и слабые качества.

Второй круг

Как только первая цель будет достигнута и вы покинете круг «Крысиных бегов», наступит время реализации второй цели: обретения финансовой независимости, позволяющей вам реализовать мечту всей жизни. Хочу отметить, что правила игры на большом круге несколько отличаются от правил, установленных на малом. Здесь вам необходимо либо покупать мечту, либо увеличивать свой денежный поток на 50 000 долларов.

Хочу обратить ваше внимание на то, что деньги – это не самоцель, это всего лишь средство ее достижения. Как только вы сумеете понять, какие именно цели вы преследуете, чего вы хотите, только тогда деньги смогут помочь вам реализовать вашу мечту

Если мечта действительно «ваша», то она станет настоящим источником мотивации и вдохновения, поможет вам не потеряться в мире больших денег, не упустить самое ценное и важное в жизни

Начало игры

В самом начале игры вам необходимо будет разобраться со следующими задачами:

Выбрать мечту из перечня, предложенного игрой, или придумать собственную. Эту мечту нужно записать и перенести в клетку мечты. У каждой мечты имеется своя собственная цена. Некоторые игроки выбирают более дешевые мечты, другие – более дорогие.

Заполнить игровой баланс, исходя из данных в выданной вам стартовой карте

Очень важно перенести данные из карты на балансный лист.

Сверить свой баланс и баланс игрока, сидящего по левую руку от вас.

Для игры советую вам запастись следующим инструментарием:

- калькуляторами, карандашами, ластиками, фишками, планшетами;

- игровыми деньгами.

Как сформировать пассивный денежный поток рядовому человеку

Очень просто – начните откладывать часть денег от Ваших текущих доходов и начинайте инвестировать.

На начальном этапе инвестирования все поступающие доходы необходимо реинвестировать. Если этого не сделать, а тратить его на текущие потребности, то инвестиционный портфель будет расти очень медленно. В этом случае вы можете не достигнуть того сладкого момента, когда человек ощущает себя финансово независимым и перестает работать, тратя свое время на себя, а не на компанию.

Для начала неплохо было бы определиться с целью инвестиционного потока. Если она состоит в том, чтобы перекрыть расходы, то стоит определить величину инвестиций.

Кроме этого, нам необходимо усиливать инвестиционный поток из года в год, поэтому пассивные доходы должны значительно превосходить доходы. В идеале отношение пассивные доходы/расходы должно быть больше 2.

Далее стоит набросать примерный макет будущего инвестиционного портфеля. Получать поток инвестиций только от одного вида активов нерационально. Необходимо диверсифицировать свои денежные потоки, чтобы снизить риски неблагоприятной ситуации на конкретном рынке, например на рынке акций.

Что такое пассивный доход

Пассивным доходом называют регулярный доход, не требующий личного участия инвестора

Как правило, управлению своими активами нужно уделять какое-то минимальное время, причем важно с самого начала четко понимать уровень вовлеченности

Например, если у вас портфель акций, потребуется несколько часов в месяц, чтобы его “перетряхнуть” и при необходимости продать или докупить новые активы. Если же вы занимаетесь инвестициями в доходные автомобили, времязатраты будут выше.

Между инвестициями и активным доходом есть тонкая грань. Занятие бизнесом может генерировать большие суммы, но это активный доход, который требует вашего участия. Огромные дивиденды (до 1000%), как правило, дает бизнес, а не инвестиции. Пассивный доход редко приносит сверх-высокие проценты, но получать 1 миллион рублей в месяц в пассивном режиме реально почти для любого человека.

Инвестиционный кэш фло среди других денежных потоков

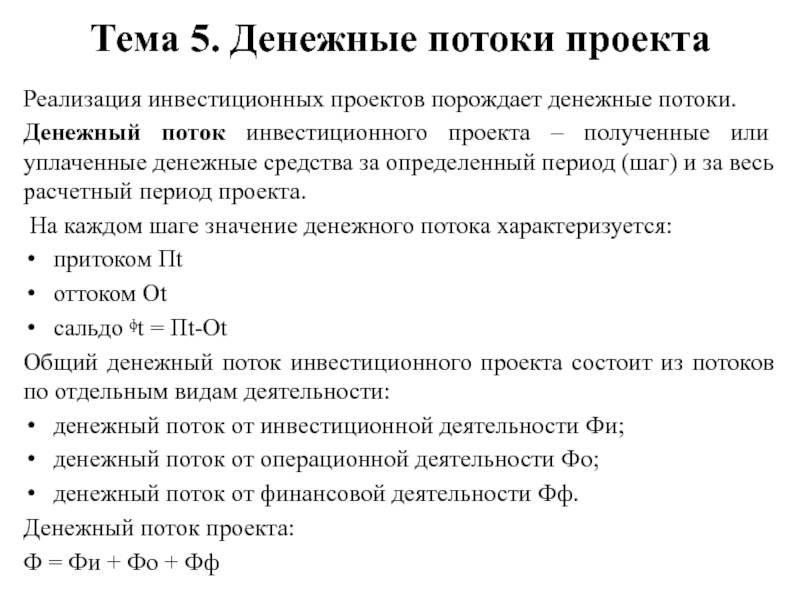

При проведении предварительной оценки и анализа инвестиционного проекта важнейшим условием является расчет ожидаемых потоков денежных средств (cash flow, или кэш фло). Каждый расчетный шаг за взятый период времени характеризуется такими показателями кэш фло:

При проведении предварительной оценки и анализа инвестиционного проекта важнейшим условием является расчет ожидаемых потоков денежных средств (cash flow, или кэш фло). Каждый расчетный шаг за взятый период времени характеризуется такими показателями кэш фло:

- поступлениями средств (приток);

- затратами в виде платежей;

- разницей между поступлениями и затратами (сальдо, баланс).

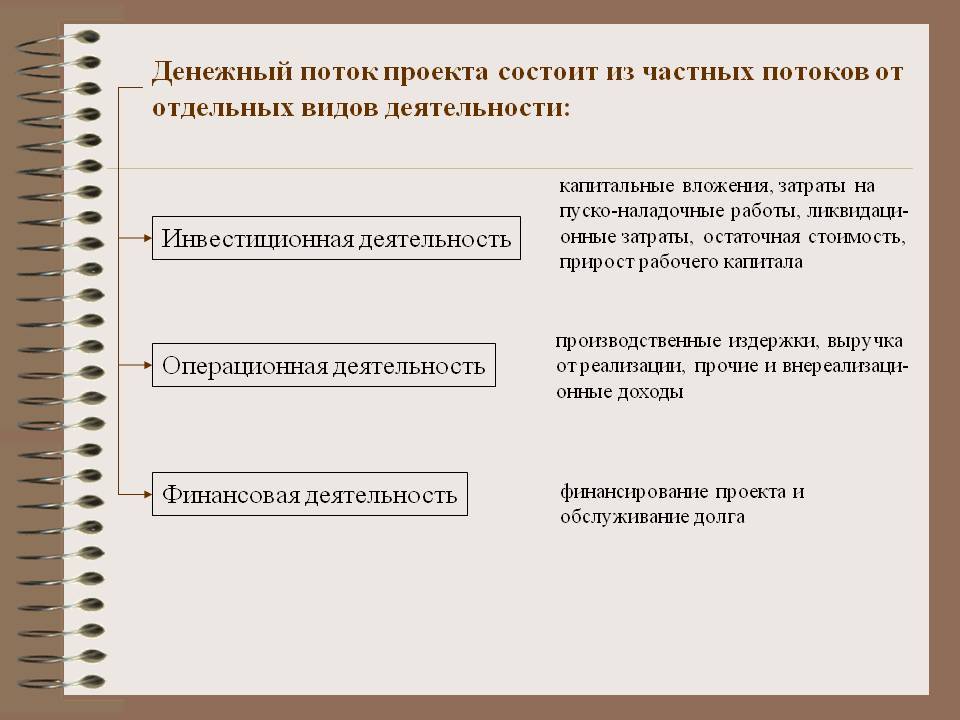

Денежный поток инвестиционного проекта рассматривается как сводный показатель потоков, создаваемых различными видами деятельности:

- Операционной (внутренней, основной). Она затрагивает производственную сферу (покупка необходимых материалов, деталей, сырья, обеспечение энергоносителями, оплата труда работников, перечисление налогов, реализация произведенного продукта).

- Финансовой. Здесь основу составляет работа с внешними финансами. Это выпуск, продажа и покупка ценных бумаг, расчет по дивидендам, привлечение дотаций, кредитов, субсидий и т.д.

- Инвестиционной. В данном направлении происходит работа с активами (их приобретение, модернизация, расширение и продажа).

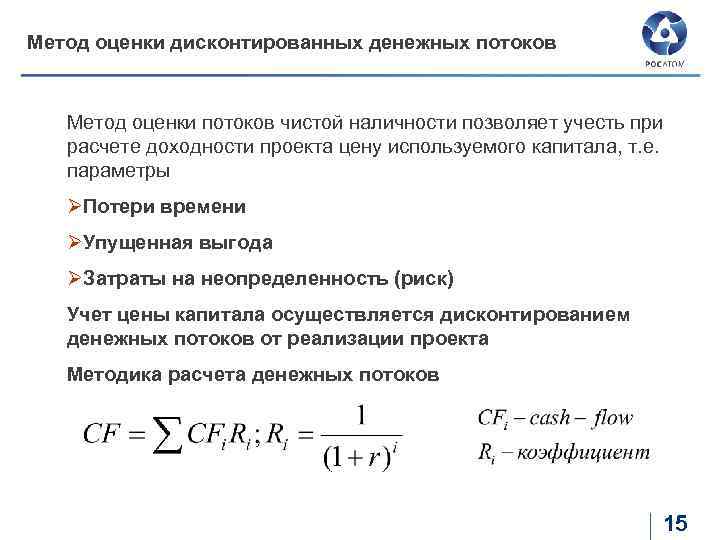

Не владея полной информацией об ожидаемом перемещении денежных потоков, невозможно корректно рассчитать дисконтированную стоимость инвестиционного проекта, а без такого анализа вкладывать инвестиции в предложенное начинание нецелесообразно.

Чистый денежный поток (Net Cash Flow) — что это такое

Чистый денежный поток (по англ. “Net Cash Flow”, NCF) определяется как сумма положительных и отрицательных операций.

Формула чистого денежного потока формируется из трёх составляющих:

Где:

- CFO — операционной деятельности (Cash Flow from operating activities, CFO или Operating Cash Flow, OCF). Прибыль от основной деятельность компании. Здесь уже включена амортизация, дебиторская и кредитная задолженность и другие пассивы и активы.

- CFI — инвестиционная деятельность (Cash Flows from investing activities, CFI). Инвестиции в модернизацию, расширение бизнеса.

- CFF — финансовая деятельность (Cash Flows from financing activities, CFF). Выплаты дивидендов, выплаты кредитов, обратный выкуп акций, другие финансовые операции.