Советы держателям овердрафт-карт

Узнать о наличии услуги на вашей карте можно несколькими способами:

- при обращении в бухгалтерию организации-работодателя;

- в личном кабинете на сайте обслуживающего банка.

Чтобы избежать дополнительных расходов, связанных с оплатой начисленных процентов, штрафов или пеней, необходимо постоянно контролировать свой дебетовый счет. Некоторые терминалы (банкоматы) могут показывать общую сумму доступных средств, включающую в себя овердрафт и начисленную зарплату.

Операции по снятию денежных средств или оплате товаров/услуг лучше производить на следующий день после начислений, так как не всегда денежные средства – начисленная заработная плата – поступают на счет быстро. Могут возникнуть технические неполадки, и списание произойдет за счет овердрафта, так как его сумма всегда в вашем распоряжении.

Компьютеры Что такое сетевая карта?

Любая современная вычислительная система является комплексом взаимодействующих между собой устройств, каждое из которых выполняет какие-либо специфические функции. К примеру, видеокарта предназначена для формирования …

Образование Что такое легенда карты? Виды условных картографических обозначений

Путешествия Что такое дорожная карта? Современные разновидности

В последнее время автомобилисты стали намного реже пользоваться обыкновенными бумажными картами дорог, которые раньше хранили у себя в бардачке, чтобы при необходимости достать, развернуть и сверить путь с обозначенны…

Технологии Что такое post-карта?

Post-карта – это диагностическая плата с цифровой панелью. На индикаторы выводятся коды ошибок материнской платы, благодаря которым специалист может определить, в каком узле персонального компьютера находится не…

Финансы БИН — что такое? Что такое БИН карты?

Для перевода средств с одного счета на другой используется несколько реквизитов: номера карт, Ф.И.О. получателя и отправителя, название банка и т. д. Хорошая новость заключается в том, что не все эти данные нужно знат…

Финансы Что такое дебетовая карта. Ее возможности

До недавнего времени безналичные платежи были доступны лишь организациям, проводившим такие операции через расчетные счета. Но затем в быт прочно вошли пластиковые карты, которые и гражданам предоставили право не носи…

Финансы Что такое кредитная карта и когда она нужна

Еще совсем недавно большая часть населения в нашей стране не знала, что такое пластиковые карты и для чего они вообще нужны, а спустя несколько лет практически у каждого человека есть хотя бы одно подобно…

Бизнес Что такое технико-технологическая карта?

Огромное значение в кулинарии играет рецептура. В ней описывается приготовление того или иного блюда, а также дается перечень необходимых компонентов. При этом многие повара постоянно изменяют и дорабатывают имеющиеся…

Закон Что такое УЭК? Универсальная электронная карта

Сегодня предстоит разобраться, что такое УЭК. Дело все в том, что прогресс не стоит на месте. И в России придумываются новые, универсальные способы удостоверения личности. Также правительство задумывается над тем, что…

Закон Что такое универсальная электронная карта гражданина РФ. Создание универсальной электронной карты в России

В средствах массовой информации все чаще появляется информация о старте программы по выпуску универсальных электронных карт банками. Однако россияне не стремятся в кратчайшие сроки стать обладателями этого удобного из…

Как работает овердрафт

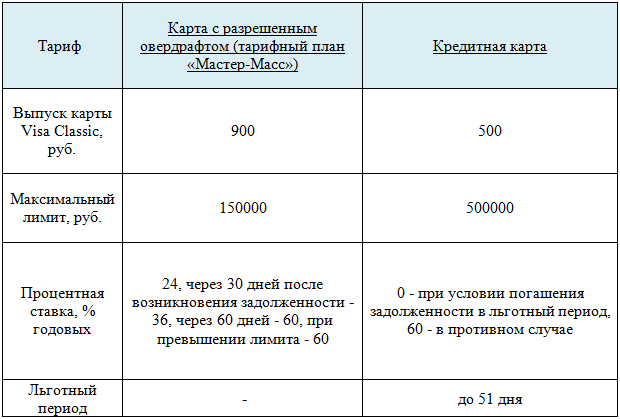

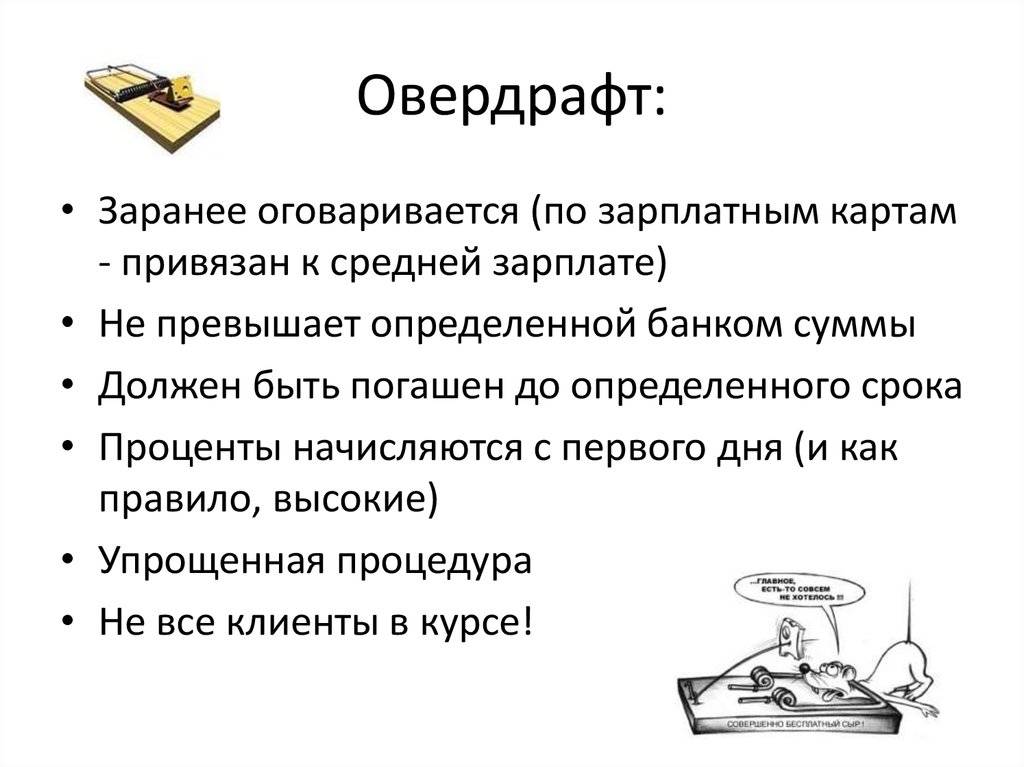

За использование кредитного лимита по разрешенному овердрафту банк взимает проценты. Как правило, они выше, чем по обычной кредитке. Процентная ставка полностью зависит от тарифного плана карточки.

Средства, списанные по техническому овердрафту, не облагаются процентами и комиссиями. Просто банк принудительно списывает эти деньги согласно договору обслуживания. Клиент пополняет расчетный счет на потраченную сумму или больше, после чего может спокойно пользоваться пластиком дальше. Сверх списанной платы он не заплатит ни копейки.

Разберем основные условия разрешенного овердрафта:

- Размер кредитного лимита определяется индивидуально в зависимости от дохода клиента. Он может составлять всего пару тысяч рублей или несколько зарплат держателя карточки. Условия предоставления услуги полностью зависят от банка, выпустившего пластик;

- Срок возврата денег похож на погашение кредитной карты. Вы пользуетесь средствами в отчетный период, по его окончании банк насчитывает процент и выставляет предельную дату платежа. Клиент возвращает задолженность на счет пластика, лимит обнуляется;

- Процентная ставка зависит от тарифного плана. Средний процент — 20-30% годовых, но при просрочке может достигать 50%. Некоторые финансовые организации вместо процентной ставки берут определенную плату за каждый день пользования лимитом;

- После погашения задолженности владелец пластика сможет вновь воспользоваться этой опцией. Но при условии своевременного внесения денег. Если вы будете просрочивать платежи, банк в одностороннем порядке закроет разрешенный овердрафт. К тому же, вам придется заплатить штраф и, возможно, повышенные проценты.

Чтобы получить лимит по дебетовой карточке, нужно либо самостоятельно обратиться в банк с заявлением (или через своего работодателя, если у вас зарплатная карта) или положительно ответить на предложение финансовой организации. Если вы не понимаете, что такое овердрафтные списания и будете ли ими пользоваться, откажитесь от этой опции.

Новости по теме

08 мая 2020 Руками не трогать! MasterCard увеличила лимит на покупки без пин-кода

Платёжная система MasterCard рекомендовала российским банкам повысить «беспарольный» лимит с 1 000 рублей до 5 000. Однако конечное слово останется за банками — повышать сумму или нет.

08 мая 2020 Свои страхи дороже клиентов. Банки отказываются открывать дистанционные счета несмотря на эпидемию

В начале апреля Центробанк разрешил открывать счета без похода в отделение, но банки продолжают отказывать клиентам. Чтобы открыть новый счёт для пенсий или пособий, людям приходится рисковать своим здоровьем и приходить в офисы.

07 мая 2020 «Здравствуйте, я – ваша карта». Где и как заказать кредитку для выгодных онлайн-покупок?

За время самоизоляции россияне не стали меньше тратить. Наоборот, многие делают заказы в онлайн-магазинах от скуки. Если импульсивные покупки не входят в ваши планы, вы блюдёте бюджет и просто хотите вот этот симпатичный тостер, потому что сейчас на него такая выгодная акция – погодите тратить собственные деньги.

Все новости банков

Оформление овердрафта

Воспользоваться услугой овердрафта не так просто, ведь кредитное учреждение открывает дополнительное финансирование тем, кто финансово устойчив, имеет статус добросовестного плательщика.

При оформлении сотрудники банка учитывают размер поступлений на счет предполагаемого заемщика в течение последних трех месяцев – именно от этого и будет зависеть сумма лимита на карте. Кроме того, факт оборотов средств у клиента на счетах в других кредитных учреждениях, также влияет на величину лимита. Сбербанк может каждый месяц пересматривать как в большую, так и в меньшую сторону предельную сумма кредита и в одностороннем порядке уменьшать либо увеличивать его.

Юридические лица для того, чтобы воспользоваться услугой овердрафта, должны предоставить в Сбербанк следующие документы:

- заявку на кредит;

- анкету и паспорт заявителя;

- свидетельство о регистрации компании;

- копии устава и учредительных документов, которые подтверждают правоспособность заявителя;

- документы, свидетельствующие о размере денежного оборота фирмы;

- финансовые отчеты на последнюю дату.

Заявление на подключение услуги овердрафта рассматривают обычно в течение 8 дней. Но сам овердрафт подключается через три месяца – в это время Сберегательный банк анализирует денежные поступления, зачисляемые на счет потенциального заемщика, и решает, какой максимальный лимит будет по его овердрафтовой карте.

Владельцы стабильного бизнеса могут воспользоваться «экспресс-овердрафтом» по упрощенным условиям.

По окончании необходимых формальностей на счет заемщика будут зачислены средства, что и станет свидетельством активации овердрафтовой карты. Юридические лица оплачивают банку за данную услугу комиссию в сумме от 7500 до 50000 руб., ставка составляет 1,2 процента от лимита овердрафта.

Кто может получить карту с разрешенным перерасходом

Наверное, у многих возникнут вопросы о том, насколько трудно оформить данную услугу и какие условия должны быть соблюдены. Разобраться с этим вам поможет информация, приведенная ниже.

Кто может стать владельцем

Владельцем карточки с разрешенным перерасходом может стать любой человек, который проживает на территории обслуживания «Сбербанка», пребывает в трудоспособном возрасте, имеет стабильный доход и постоянное место работы.

Необходимые условия

Открыть овердрафт в «Сбербанке» не представляет трудностей. В ближайшее отделение банковского учреждения следует предоставить следующий пакет документов:

- удостоверение личности и его копию;

- копию трудовой книжки со страницами, заверенными работодателем;

- документ о доходах.

В отделении нужно будет заполнить заявление с просьбой о подключении услуги по установленному образцу. Заявку также можно оформить онлайн.

Для того чтобы пользоваться овердрафтом, клиенту нужно будет подписать договор. В документе будут прописаны условия предоставления услуги:

- обозначен лимит;

- установлены процентные ставки за пользование перерасходом (детальнее о том, что это — плата за овердрафт в «Сбербанке», мы расскажем в следующем разделе);

- прописан срок, в течение которого клиент обязан возвратить долг.

Банковские карты были изобретены в 1880 году. Идея была предложена американцем Эдвардом Беллами. Однако первая универсальная платежная карточка была выпущена лишь спустя 70 лет компанией Diners Club International.

На что обратить внимание при подключении овердрафта

Проще всего подключить овердрафт на зарплатную карточку, ведь в таком случае у кредитной организации имеется вся информация о клиенте:

- ежемесячные доходы,

- возраст держателя пластика,

- семейное положение,

- название компании-работодателя,

- занимаемая должность,

- кредитная история,

- паспортные данные и другая личная информация.

Для подключения к своей дебетовой карточке овердрафта нужно обратиться с заявлением (во многих банковских учреждениях можно сделать это онлайн – через мобильное приложение или интернет-банк) и дождаться ответа, чаще всего положительного.

Поскольку списание средств происходит автоматически и без дополнительного согласия заемщика, банк уверен в погашении истраченных денежных средств, поэтому предоставляет овердрафтные средства даже при наличии у держателя пластика в прошлом просроченных долгов.

Существует несколько особенностей подключения и использования данной кредитной услуги:

- обычно срок возврата средств составляет от 30 до 50 дней, а сумма, которая будет списана с предстоящих зарплатных зачислений, равна 20-50% среднемесячного дохода,

- нет необходимости привлекать поручителей или закладывать имущество, все, что нужно: счет в банке, на который регулярно поступают денежные средства,

- при снятии наличных средств с карточки комиссия часто не взимается, чем дебетовая карта с открытым овердрафтом выгодно отличается от кредиток,

- проще и выгоднее всего подключать услугу именно к зарплатному пластику, т.к. в таком случае банк может предложить льготные условия, а само решение о подключении овердрафта рассматривается намного быстрее, чем в остальных случаях, к тому же не потребуется представлять дополнительные документы – справку о доходах, обеспечение и т.п.,

- если сумма овердрафтного лимита не устраивает держателя пластика, он может предоставить сведения о дополнительных доходах и другие документы – в таком случае размер овердрафта может быть увеличен,

- помимо заработной платы, погашение суммы, возможно самыми разными способами: через кассы или устройства самообслуживания, через интернет-банк, платежную систему «Золотая корона», электронными деньгами, почтовыми и межбанковскими переводами, через интернет-банк и мобильное приложение,

- нужно быть внимательным при расходовании средств – при превышении лимита или просрочке платежа банк будет начислять повышенные проценты (обычно в 2 раза больше), а ведь ставка и без того немаленькая.

Банки предоставляющие карты с овердрафтом

Практически любой банк готов предоставить овердрафт своему клиенту. Банку это выгодно – так организация зарабатывает деньги на процентах, а условия выдачи гарантируют почти стопроцентный возврат заемных средств. Представляю самые интересные, на мой взгляд, предложения банков по предоставлению овердрафта.

Овердрафт Сбербанк

Овердрафт Сбербанка можно подключить к дебетовой или кредитной карте, доступна для всех карт Classic, Gold, Platinum и Премиум карт Visa или MasterCard. Доступно для физических и юридических лиц. Услуга может быть подключена автоматически или по заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: от 1 000 до 30 000 рублей для частных лиц, от 100 тысяч до 300 тысяч рублей для юридических лиц. Процентная ставка – 18% годовых для рублевых счетов, 16% – для валютных. Срок предоставления – один год. Срок погашения – один месяц. Превышение лимита овердрафта по ставке 36% для рублевого счета, 33% – для валютного счета.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации – для юрлиц, справка о доходах – для физлиц.

Овердрафт ВТБ 24

Овердрафт ВТБ 24 доступен для физических и юридических лиц. Услуга может быть по личному заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: до 50% от дохода, максимум – 300 тысяч рублей; от 850 тысяч для юридических лиц, до 50 % оборотов по счету. Процентная ставка – от 12,9% годовых, для частных лиц – от 20%. Срок предоставления – один год для физлиц, до 2 лет для юрлиц. Срок погашения – один или два месяца. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации – для юрлиц, справка о доходах – для физлиц.

Овердрафт Тинькофф

Для владельцев дебетовых карт у Тинькофф очень гибкие условия овердрафта: суммой до 3 000 можно пользоваться без процентов, при расходе от 3 до 10 тысяч – 0,19% в день, от 10 до 25 тысяч – 0,16% в день, от 25 и выше – 0,24 % в день. Подключить можно в личном кабинете интернет-приложения, дождаться ответа банка и пользоваться средствами, лимит определяется индивидуально. Для юрлиц овердрафт только по программе Тинькофф Бизнес, ставка от 24,9% до 49,9%. Лимит вычисляется из среднемесячного оборота по счету.

Овердрафт АльфаБанк

Овердрафт АльфаБанк доступен для физических и юридических лиц. Пороги подключения: до 50% от дохода, максимум – 300 тысяч рублей; от 300 тысяч до 10 млн для юридических лиц, до 50% от оборота по счету. Процентная ставка – от 13,5% годовых + комиссия за открытие овердрафта 1%, но не менее 10 тысяч, для частных лиц – от 20%. Срок предоставления – один год. Срок погашения – до 60 дней. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- договор;

- удостоверяющие личность документы – основной и дополнительный;

- анкета по форме банка;

- подтверждение трудового стажа – для физлица, для юрлица – деятельность от 1 года;

- свидетельство о регистрации – для юрлиц, справка о доходах – для физлиц;

- анкеты и документы поручителей, соучредителей и третьих лиц – для ИП и юрлиц.

Мы рассмотрели такой продукт банков, как овердрафт: плюсы и минусы, достоинства и недостатки. Технически, овердрафт выходит проще и дешевле за счет того, что проценты платятся только на ту сумму, которая идет сверх лимита, в отличие от того же кредита, а вот в общем, если эти проценты пересчитать на долгосрочный период – то продукты практически равноценны. Выбрать именно эту услуги или воспользоваться другими классическими кредитными продуктами – личное дело каждого, главное, помнить о тех недостатках, которые они с собой могут принести, и правильно рассчитывать свои финансовые возможности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Что такое овердрафт

Для начала давайте разберемся с понятиями: что такое овердрафт на примере «Сбербанка» и что подразумевает под собой овердрафтная карта. Здесь и далее мы дадим ответы на такие популярные вопросы, как:

- что значит овердрафтная карта,

- разница между овердрафтной, кредитной, дебетной картами;

- подключение и отключение услуги;

- плата за услугу;

- где найти информацию о лимите на карте;

- к каким картам возможно подключить услугу;

- преимущества и недостатки опции.

Определение термина

«Овердрафт» с английского переводится как «перерасход, расход сверх запланированного». В банковской сфере таким термином называется процесс, когда банк при отсутствии средств на расчетном счете предоставляет клиенту для краткосрочного временного пользования деньги, при этом снимая плату за их использование.

Условия оведрафта для физических и юридических лиц несколько отличаются и прописываются каждым банком отдельно. Обычно банковские учреждения предоставляют овердрафт лишь благонадежным клиентам.

Впервые оведрафт был осуществлен в 1728 году. Его выдал Королевский банк Шотландии Уильяму Хогу. Клиент смог взять на тысячу фунтов больше, нежели имел на счету.

Как работает овердрафт

Списание необходимых клиенту средств происходит сверх остатка на счете в дебет. В дальнейшем все суммы, которые заходят на счет, списываются для погашения задолженности. Таким образом, банк как бы дает в долг свои деньги.

Остаток на счете будет отображаться со знаком минус. За эту сумму взимается процент, пока клиент не осуществит возврат долга. Штрафной процент также взимается, если вышел срок возвращения задолженности.

При подаче заявки на оформление овердрафта банковский специалист оценивает, когда банк сможет вернуть свои деньги, например, просчитывая размер и время выплаты зарплаты либо других зачислений на счет. Поэтому обычно эту услугу легче подключить в том банке, где обслуживается зарплатный счет.

Размер овердрафта, процентная ставка и сроки погашения долга устанавливаются индивидуально. Так, размер кредитного лимита не может быть большим, чем 50% от суммы дохода за определенный этап. Срок возвращения кредитного долга прописывается в пределах одного-двух месяцев. Процентная ставка составляет около 18%.

Таким образом, становится понятно, что овердрафтная карта — это такой тип карты, который находится между кредитной и дебетной карточкой. Однако и с первой, и со второй у нее есть существенные различия.

О том что такое овердрафт смотрите видео:

Далее попробуем разобраться, чем отличается рассматриваемый вид карточки от кредитки.

1.2.3.

Отличие овердрафтной карты от дебетовой

Основное отличие дебетовой и овердрафтной карт «Сбербанка» — у второго типа имеется подключенный лимит, который позволяет клиенту уходить в минус и использовать деньги банка.

При подключении овердрафта не выдается отдельная карта, услуга предоставляется по той карте — дебетной либо кредитной, которая уже имеется у человека.

Банк делает такое предложение не всем своим клиентам, а лишь тем, в благонадежности которых уверен. Чаще всего в их число входят те, кто получает через данный банк зарплату.

В любом случае банк должен быть уверен, что спустя определенный срок человек, владелец овердрафта, будет в состоянии вернуть одолженную сумму и заплатить процент за пользование займом.

Объяснение на примере

Попробуем, так сказать, на пальцах объяснить принцип услуги овердрафт. Например, если опция подключена к зарплатной карте «Сбербанка» «Виза Классик», то после получения заработной платы вы можете потратить ее до копейки, а затем некоторое время (установленное в договоре) жить за счет средств банковского учреждения. После того как на ваш зарплатный счет поступит аванс либо зарплата, «одолженная» банком сумма вместе с процентами (прописанными в договоре) уходит на банковский счет.

Если образовался остаток, то его можно использовать. Если денег на проживание больше нет, то можно брать следующий овердрафт. Банк не будет высказывать претензий, если одолженные им деньги и проценты за пользование этими средствами будут возвращаться четко в установленные сроки. При невозвращении суммы вовремя проценты увеличиваются в два раза.

В случае задержек очередного поступления суммы клиенту следует вернуть долг в срок, самостоятельно пополнив свой расчетный счет.

Понятие карты с овердрафтом

Такая услуга позволяет тратить не только то количество средств, которое имеется на счете, но и сверх этого значения, что позволяет человеку уйти в минус. Потраченные средства банка представлены в виде кредита, на который начисляются проценты.

Погашается такой займ сразу с поступлением на карту денег, поэтому проценты считаются высокими, но срок кредитования – коротким. Пользуются люди обычно таким предложением только в крайней необходимости, чтобы не уплачивать значительные по размеру проценты.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Схема получения овердрафта? Фото:svoedelo-kak.ru

Схема получения овердрафта? Фото:svoedelo-kak.ru

Овердрафт представлен краткосрочным кредитом, который обычно погашается в течение одного месяца.

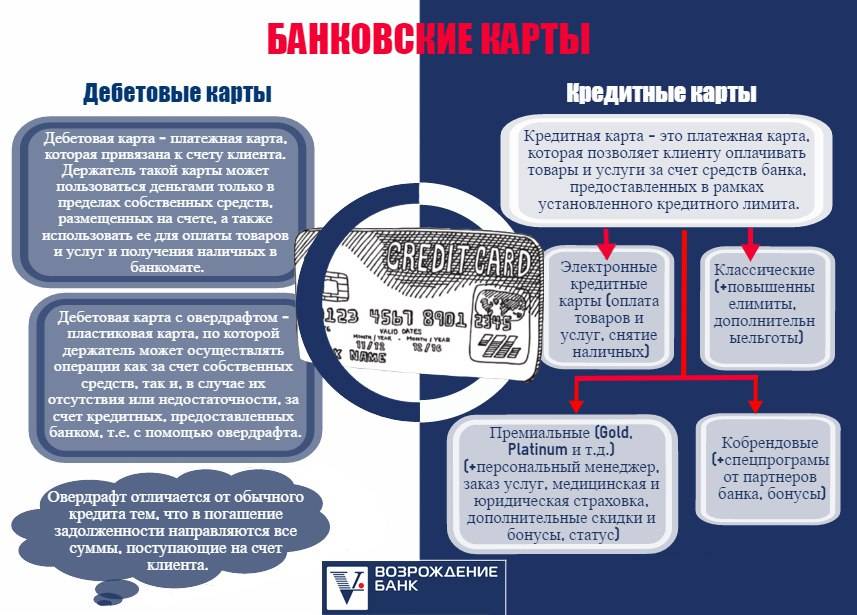

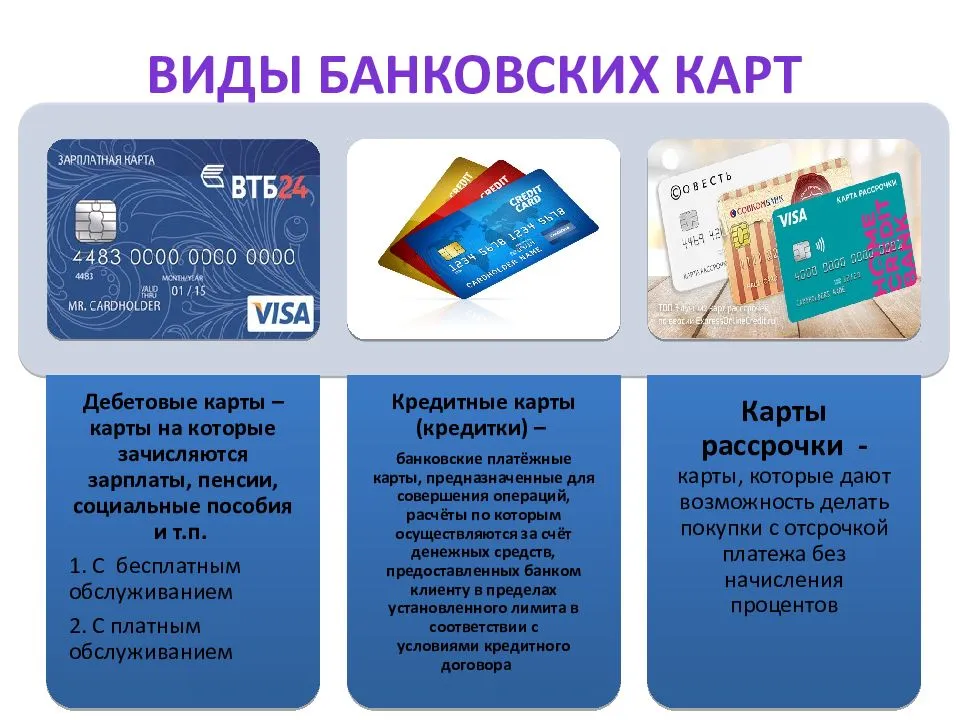

Виды

Карты, обладающие разрешенным перерасходом, могут быть представлены в нескольких видах:

- кредитки, по которым держатель может осуществлять разные операции не только с использованием собственных средств, но и с помощью заемных денег банка;

- дебетовые, предназначенные для хранения вкладов, перечисления зарплаты или иных денежных поступлений самого владельца данного банковского инструмента.

Овердрафт может устанавливаться по обоим вышеуказанным банковским инструментам, причем он позволяет тратить деньги сверх имеющегося лимита по кредитке или сверх той суммы, которая находится на дебетовой карточке.

Обычно овердрафт предлагается только проверенным и надежным клиентам, которые выгодны банку, поэтому он желает поощрить их интересными предложениями.

За счет высоких процентов люди редко пользуются такой возможностью, но в определенных ситуациях, когда надо срочно приобрести какие-либо товары, а при этом недостаточно денег на счету, использование овердрафта считается целесообразным.

Какими минусами и плюсами обладают

К недостаткам их относится то, что если потратить сверх лимита значительную сумму, то денежных поступлений может не хватить для покрытия долга, а при этом на погашение дается не больше месяца. Поэтому придется перечислять деньги из других источников.

За услугу приходится уплачивать определенные средства, как и за обслуживание карты. Если работодатель не перечислит зарплату вовремя, то за просрочку платежа взимаются штрафы все равно с клиента.

Такие банковские инструменты имеют некоторые плюсы. К ним относится то, что всегда можно воспользоваться определенной суммой средств для любых целей. Погашается долг автоматически по мере поступления денег на счет.

Подключение услуги

Благодаря применению овердрафта, пользователь решает проблему, когда до поступления заработной платы не хватает совсем немного средств.

Краткосрочный заем в виде овердрафта имеет свои плюсы и минусы:

- не нужно тратить время на поиск средств и одалживание их у знакомых;

- не требуется дополнительное согласование с банком и выпуск отдельного пластика;

- более комфортной становится процедура расходования средств, когда при оплате может быть обнаружен недостаток средств в считанные копейки.

В то же время следует проявлять бдительность и контролировать расходование сумм, чтобы не столкнуться со значительным перерасходом, который впоследствии придется оплачивать в виде процентов.

Не стоит думать, что услуга заработает автоматически. Специалист банк проанализирует активность расходования средств и их поступлений, уровень платежеспособности и определит доступный лимит, который может быть установлен. Обычно овердрафт предлагают в размере, не превышающем 2-3 месячных поступлений по карточке (или 2-3 зарплат). Для большего размера овердрафта дополнительно предоставляют справку, подтверждающую трудовые доходы гражданина.

При подключении услуги есть некоторые исключения: юрлицо может в режиме онлайн послать заявку на подключение опции с указанием конкретных лиц, которым требуется овердрафт.

В целях безопасности не рекомендуется устанавливать большие лимиты, так как фактически средства выдаются с довольно большой процентной переплатой. Если средства требуются на длительный срок, лучше всего использовать обычный заем, а вот для одалживания небольших сумм овердрафт является оптимальным решением.