Прочие «прелести»

Все «достоинства» дебетовки в овердрафтом этим не исчерпываются. Из прочих первое – процентные ставки по перебору куда выше самых бессовестных кредитных. 60% в год – это еще из милости. Второе – погашение исключительно аннуитетное. То есть банк может за те же 30 «тыр» выкрутить клиента с зарплатой в 40 000 руб. как доброго ипотечника.

Третье – сумму овердрафта более 200% от среднемесячного дохода за последний год не дают. Чаще всего – 80 —100% от него. То есть если я, допустим, разболелся всерьез и на лечение нужно 150 000, то овердрафт бесполезен, нужно все равно брать кредит.

И, наконец, если моя дебетка не зарплатная, а просто физлица, с процентом на остаток, то он будет раза в полтора ниже, чем по такой же без перебора. Если по простой на остаток «капает», в среднем по РФ, 9%, то по «переборной» — 6 — 7%.

Дебетовые и кредитные карты разница

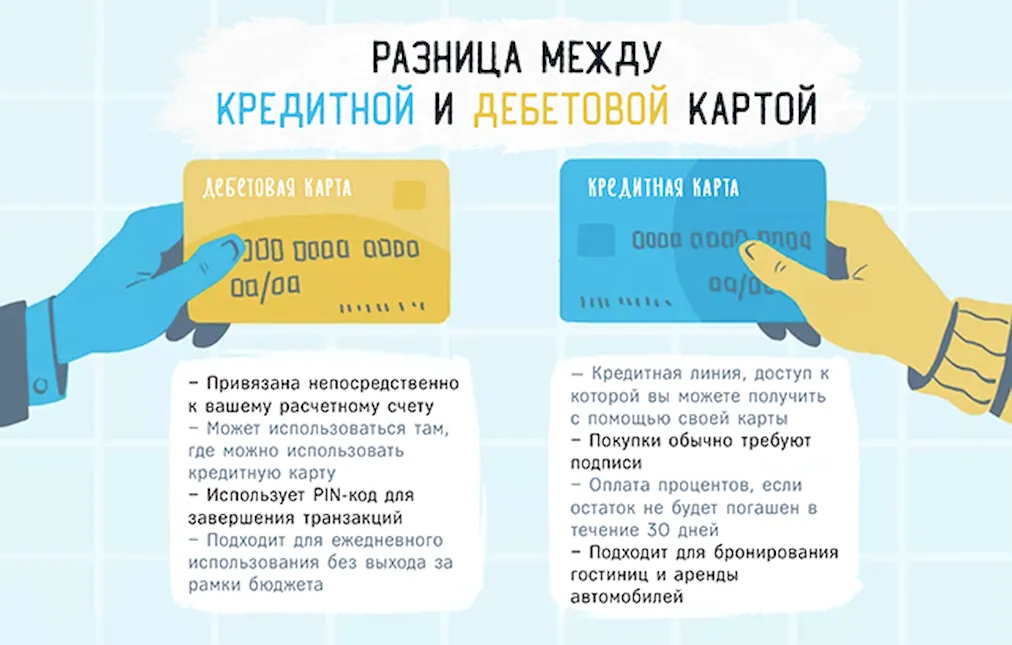

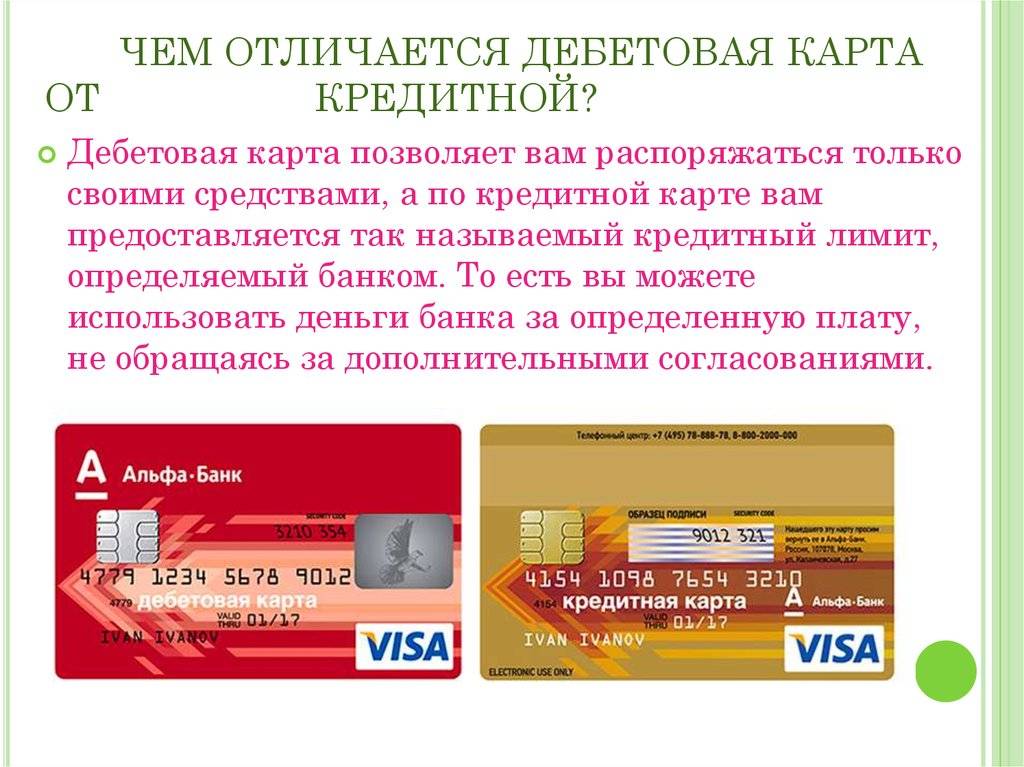

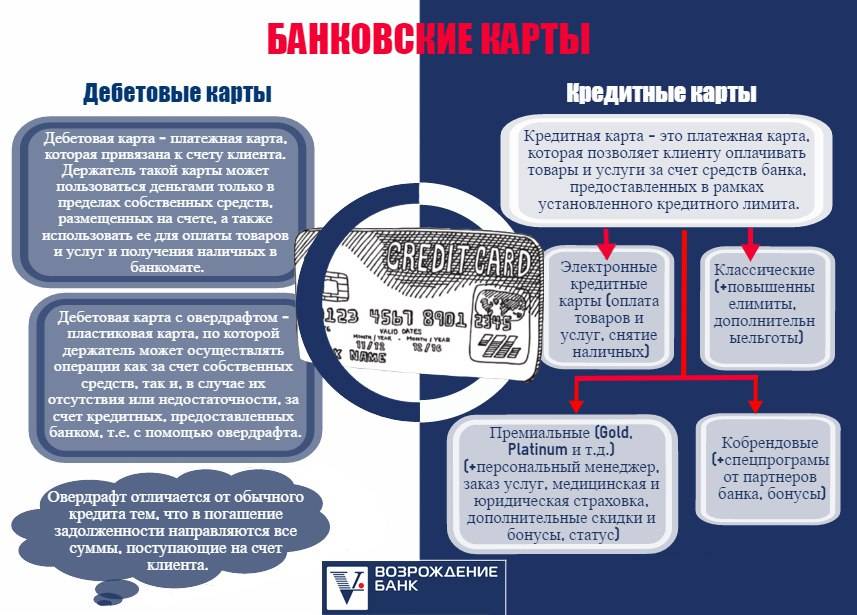

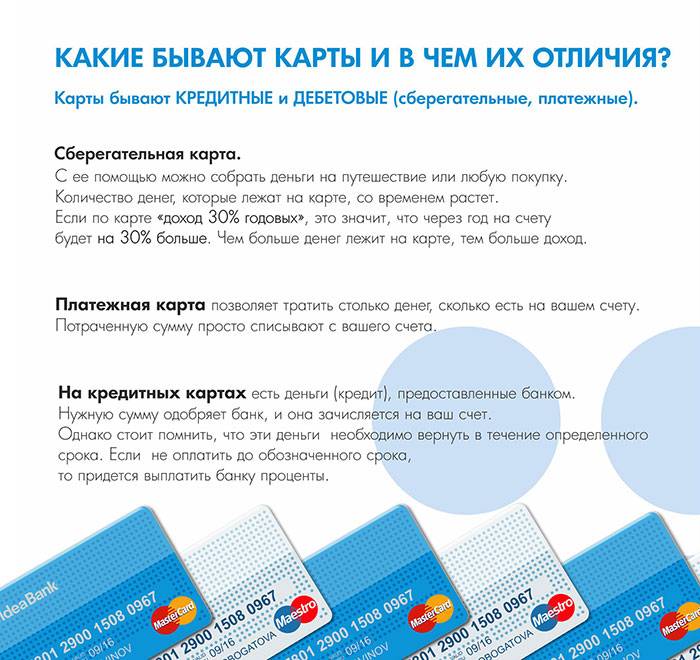

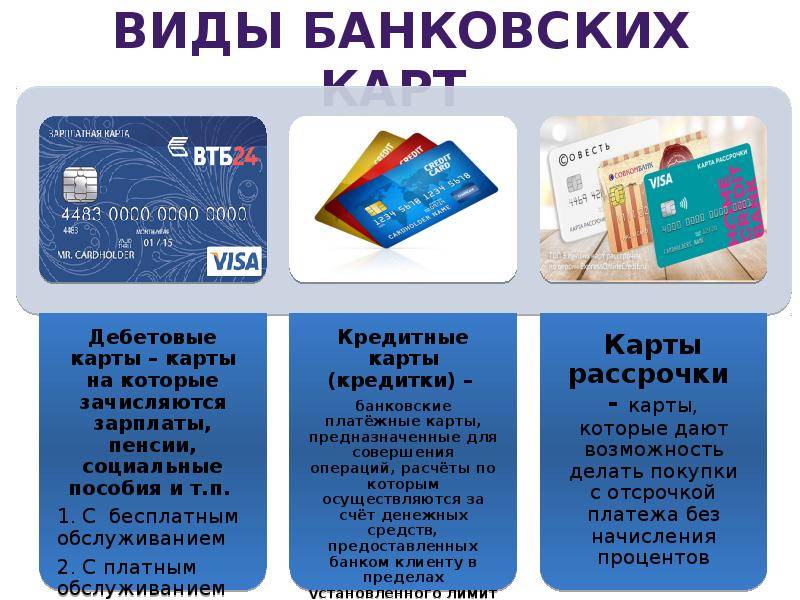

Получается, что карты являются противоположностями друг друга. Главное отличие дебетовой карты от кредитной в том, что на ней хранятся собственные деньги клиента. Он может пользоваться только ими. На кредитке лежат деньги, данные банков в долг. Человек может воспользоваться ими в любой момент, но он должен их вернуть в определённый срок и заплатить процент за использование.

Это не единственное отличие:

- После окончания срока действия дебетовую карту можно перевыпустить, кредитка не возобновляется. Её нужно заказывать заново. Связано это с тем, что за 3 или 4 года действия платёжеспособность клиента могла измениться.

- Некоторые клиенты на дебетовках имеют овердрафт. Это означает, они могут воспользоваться займом от банка и уйти в небольшой минус. Сумма, на которую они могут это сделать, обычно меньше, чем лимит по кредитке, и не превышает 1-2 зарплат. При первом же пополнении карты сумма будет списана. Овердрафт подключают активным держателям карты.

- Снятие наличных по дебетовке – без комиссии, по кредитке – 2-5% от запрашиваемой суммы.

- При использовании средств кредита клиент возвращает их с процентами. На дебетовой возможно получение дохода: на остаток денег на карту начисляется процент.

Внешнее различие

Как отличить дебетовую карту от кредитной внешне? Часто разницу сложно понять, так как у них много сходства:

- на них присутствует логотип банка-эмитента;

- 16-значный номер;

- название платёжной системы;

- срок действия карты.

Требования к клиенту

Для оформления карты банки предъявляются разные требования к клиентам. Для получения дебетовки достаточно паспорта. Многие банки открывают счёт даже нерезидентам РФ.

Выдачи кредитки – риск для банка, так как всегда есть шанс, что заёмщик не вернёт деньги. Поэтому требования более строгие. Чтобы заказать карточку, необходим паспорт РФ и документ, подтверждающий доход: справка по форме 2-НДФЛ, по форме банка или выписка со счёта. Только на основе указанных в них данных банк определяет платёжеспособность и устанавливает лимит. Также клиент обязательно должен быть совершеннолетним. Многие банки повышают возраст до 20 или 21 года.

Банки выдают карты двух типов: дебетовые и кредитные. Внешне различия незаметны, и определить вид бывает сложно. Стоит воспользоваться интернет-банкингом или обратиться к сотрудникам, чтобы уточнить тип, ведь условия использования у них разные.

Разница в том, что держатели дебетовой карты используют только сумму собственных средств. Карта выступает как электронный кошелёк, где они хранят свои деньги. Ими можно оплачивать любые услуги, снимать и переводить без комиссии.

Кредитовая карта от обычной дебетовки отличается тем, что на ней лежат деньги банка. Обычно такие карты оформляют, чтобы воспользоваться средствами, когда не хватает собственных. Однако клиент должен вернуть их в льготный период, чтобы не было просрочки. Иначе за каждый день ему будут начислены штрафы и пени. Обе карты одинаково популярны среди банковских клиентов, но цели использования у них разные. Какая выгоднее и больше подходит, каждый решает для себя сам.

Решили оформить карту? На что обратить внимание?

На официальных сайтах банков есть вся необходимая информация о видах дебетовых карт и условиях их обслуживания. Все нюансы рассмотрены в моей статье про выбор дебетовой карты.

Перед окончательным решением советуем еще раз обратить внимание на следующее:

Какая степень защиты используется? Магнитная лента менее надежна по сравнению с микрочипом.

Тариф на ежегодное обслуживание. Его величина зависит от вида карты, платежной системы и ценовой политики банка. Стандартные обходятся дешевле, чем привилегированные.

Начисление процентов на остаток счета

Обратите внимание на его величину, цифра может существенно отличаться в разных банках.

Овердрафт. Некоторые банки включают в договор банковского счета услугу овердрафта

Внимательно изучите условия ее предоставления, чтобы не получить неприятный сюрприз в виде суммы начисленных процентов по непогашенному кредиту.

Возможность отслеживания своих действий в режиме реального времени. Например, в личном кабинете, мобильном приложении на смартфоне, путем СМС-оповещения. Обратите внимание на стоимость этих дополнительных услуг.

Что лучше: дебетовая или кредитная карта

С точки зрения финансовой безопасности дебетовые карты надежнее, но для потребителя кредитки удобнее. Операции с собственными деньгами не влияют на кредитную историю (КИ), а за частые просрочки платежей по кредиткам банк включит клиента в список неплательщиков.

Плюсы и минусы дебетовой

Согласно статистике финансового супермаркета Сравни.ру, у каждого россиянина есть от 3 до 5 банковских карт, большинство из которых — дебетовые. Такой платежный инструмент имеет несколько преимуществ:

- простота оформления;

- начисление процента на остаток;

- часто отсутствует плата за обслуживание;

- бонусы: мили для оплаты авиабилетов, баллы для обмена на товары в магазинах-партнерах, кэшбэк.

Среди недостатков можно перечислить:

- лимиты на выдачу наличных;

- при недостатке собственных средств невозможно оплатить покупки.

Расчетные карты удобно использовать для повседневных нужд.

Плюсы и минусы кредитной

Кредитная карта подходит для финансово грамотных людей с постоянным доходом. Платежный инструмент полезен для оплаты неотложных покупок, поездок за границу, но не всегда выгоден при снятии наличных. Другие преимущества:

- наличие беспроцентного периода;

- кредитный лимит возобновляется после погашения долга;

- использовать заемные средства можно без необходимости отчитываться банку о целях кредита;

- иногда есть возможность сэкономить: банки запускают кобрендинговые проекты, которые позволяют клиентам получать скидки у партнеров;

- можно поправить КИ, если аккуратно пользоваться кредиткой.

В противовес есть несколько недостатков:

- процентные ставки выше, чем по потребительским кредитам;

- выпуск и обслуживание в большинстве случаев не бесплатные;

- снимать наличные невыгодно (высокая комиссия, на операцию не распространяется беспроцентный период);

- регулярные просрочки негативно отражаются на кредитной истории.

Есть психологический аспект пользования заемными деньгами: может возникнуть зависимость, в таком случае долговые обязательства быстро превысят финансовые возможности.

Выбирать между дебетовым платежным инструментом и кредитной линией нужно, опираясь на цели использования карты и свое финансовое положение.

Определяем, кредитная карта или дебетовая

Кредитные и дебетовые карточки имеются почти у каждого банковского клиента. Они отличаются набором функций и возможностей для своего владельца. Исходя из своих потребностей, человек может выбрать, какой картой пользоваться.

Основное отличие кредитной карты от дебетовой заключается в том, что на кредитной карте, помимо личных средств клиента, имеются еще и заемные средства, которые банк передал в пользование на определенных условиях. На дебетовой карточке могут храниться только личные средства. Также отличия между этими картами можно найти и в наборе функций.

Банки часто выпускают кредитные карты совместно с партнерами, например, РЖД, AliExpress, МТС, Связной, Мвидео и т.д. Это дает их обладателю возможности получать больше бонусов (баллов, кэш-бэка) за покупки. Отличить кредитную карту от дебетовой можно по тарифам, которые выдаются вместе с картой.

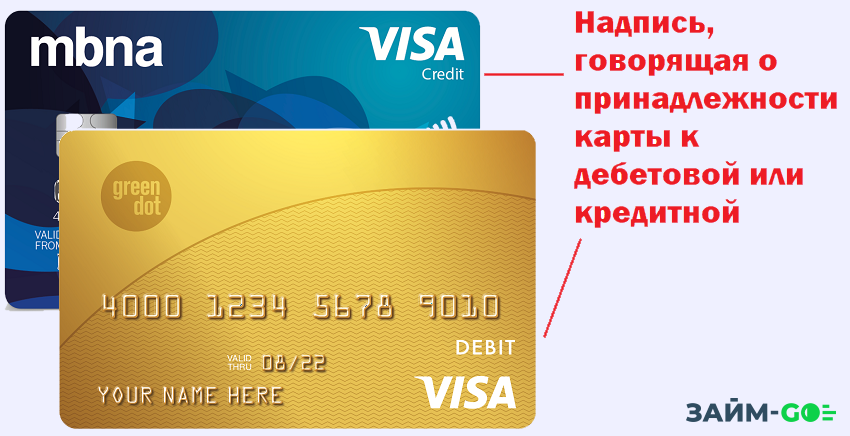

Но некоторые пользователи пытаются понять, как отличить карточки по внешнему виду. Одни кредитные организации предоставляют такую возможность, а вот другие предпочитают выпускать внешне схожие карты, чтобы только их владелец знал, где есть кредитные средства, а где нет.

Подтвердить вашу гипотезу — кредитная карта или дебетовая перед вами — может только банк. Однако вывод можно сделать по дизайну карты. Стоит пойти на сайт банка и посмотреть предлагаемые карты. Возможно там будет карта, которая перед вами, — она может выпускаться только дебетовая или только кредитная.

Вывод можно сделать по тому, написано имя человека на карте или нет. Если не написано, скорее всего, карта дебетовая. Банки стараются не выпускать неименных кредитных карт.

Как отличить по внешнему виду

Стандартный набор отметок на карте состоит из отметки:

- Платежной системы.

- Наименования банка-эмитента.

- Чипа.

- Голограммы.

- Номера карты.

- Рисунок.

- Срок действия.

На основании данной записи достаточно просто определить тип пластика. Однако не все кредитные организации делают такую пометку и выпускают внешне одинаковые карточки, о наполнении которых знает только их владелец.

С одной стороны, это довольно безопасно – если карта попадет в руки к мошенникам, они не смогут догадаться, что за карта перед ними, а с другой, это путает и самого владельца карты, ведь у него их может быть несколько.

Узнать тип карты можно по выписке в интернет-банке. Там указывается кредитный лимит, доступный остаток, сумма расходов и поступлений, минимальный платеж к внесению (при наличии долга).

Овердрафт по дебетовой карте

Дебетовые карты не имеют кредитного лимита, но клиент может «уходить» в минус. Такое явление называется «овердрафтом». Чаще всего овердрафт открывается банком на зарплатных картах и достигает не более 1-2 размеров зарплаты. Если клиент пользуется овердрафтными средствами, то они затем автоматически погашаются за счет поступающей зарплаты.

Овердрафт толкает к соблазну потратить больше, чем есть. Потратив весь предоставленный лимит, можно остаться без следующей зарплаты, которая пойдет на погашение предыдущего долга. Такая рутина может довольно сильно затянуть, поэтому увлекаться овердрафтными деньгами не рекомендуется.

Овердрафт на дебетовой карте бывает:

- Разрешенным. В данном случае банк устанавливает сумму, которую может потратить клиент помимо своих средств. При поступлении денег лимит автоматически погашается. Отличие овердрафта от кредитного лимит заключается в том, что по овердрафту нет льготного периода, поэтому нужно будет платить проценты за его использование.

- Неразрешенным. Такая ситуация допускается в некоторых случаях, например, когда клиент совершил валютную операцию, а сумма списалась со счета позже, когда курс валюты вырос, или было снятие под «ноль» в другом банкомате, который взял комиссию, или были подключены платные услуги (СМС, страховка по карте, списалось годовое обслуживание).

За возникновение неразрешенного овердрафта банк накладывает существенный штраф. Чтобы не допустить этого, стоит периодически проверять баланс на карте и оставлять на ней небольшую сумму на непредвиденный случай, например, 500-1000 руб.

Если приходится часто пользоваться заемными средствами, то стоит завести кредитную карту и погашать ее в льготный период, чтобы постоянно не платить процентов, как в случае с овердрафтом.

Преимущества и недостатки кредиток

Пластиковые карты этого вида позволяют клиенту банка пользоваться заемными средствами, по сути это одобренный займ, который можно пустить в оборот в любое время. Деньги с кредитки можно потратить на любые цели, и отчитываться по расходам перед банком не нужно.

В отличие от дебетовых вариантов с овердрафтом, здесь нет возможности положить на счет собственные деньги. У кредиток есть 3 основных характеристики:

- Кредитный лимит – это максимальный размер кредита, который доступен клиенту.

- Льготный период – во время действия этого периода за пользование кредитными средствами проценты начисляться не будут. В среднем грейс-период составляет от 1 до 3 месяцев.

- Процентная ставка – фиксированный процент, который начисляется на кредит по истечению грейс-периода. Ставка варьируется в пределах от 9% до 20% годовых.

Банковские учреждения самостоятельно определяют кредитный лимит, длительность льготного периода и процентную ставку, поэтому при оформлении кредитки важно тщательно изучить эти характеристики в конкретном банке. Оформляя кредитку, следует помнить, что помимо уплаты процентов за пользование банковскими средствами необходимо оплачивать комиссию за обслуживание

Ежемесячно необходимо вносить минимальную сумму для погашения долга

Оформляя кредитку, следует помнить, что помимо уплаты процентов за пользование банковскими средствами необходимо оплачивать комиссию за обслуживание. Ежемесячно необходимо вносить минимальную сумму для погашения долга.

Кредитки рекомендуется использовать для безналичной оплаты, поскольку при снятии наличных в банкомате удерживается комиссия в размере от 2 до 5%. Если при оплате товаров и услуг клиент вышел за пределы кредитного лимита, также взимается комиссия.

Главное преимущество кредитной карты раскрывается при поездках за рубеж. Деньги на ней не нужно декларировать при пересечении границы, а обмен валюты не представляет трудностей, поскольку в образцах с международными платежными системами конверсия происходит автоматически.

Хотите пройти тест и узнать, какое конкретное онлайн-казино подходит

именно вам?

Желаете регулярно получать информацию о свежих бонусах от клубов?

Стремитесь постоянно быть в курсе событий игрового мира?

Подписывайтесь на наш чат-бот @Azartix_bot в Telegram!

ПОДПИСАТЬСЯ

Что такое дебетовая карточка?

Дебетовая карточка – это карта, на которой хранятся собственные средства клиента, которыми он может распоряжаться по своему усмотрению – снимать наличные, совершать покупки, переводить на другие карточки и так далее. При недостаточной сумме денежных средств уйти в минус будет невозможно. Исключение составляет лишь овердрафт, который иногда выдается некоторыми банками.

Овердрафт – это предоставление кредитного лимита под процент на определенный промежуток времени. Банк не может предоставить кредитный лимит по своему усмотрению. Для получения овердрафта держатель пластика должен написать заявление, которое рассматривается как заявка на получение кредита.

Есть ли внешние отличия кредитной и дебетовой карт

Вы хотели бы узнать, как можно отличить по внешнему виду дебетовую карту от кредитной? Сегодня мы постараемся ответить на этот вопрос, а также рассказать вам о том, как выглядит стандартная кредитная карта с набором банковских реквизитов для оплаты покупок и инициации в системе.

Итак, если вы задались вопросом о том, что именно можно увидеть на пластиковом носителе от банка, то нужно разделять лицевую и оборотную его стороны. Давайте рассмотрим более подробно, что на них указано.

На лицевой:

- В верхнем левом углу указан банк, который выпустил данную карточку. Если она партнерская, т.е. выпуск происходил в партнерстве с какой-либо компанией, например, МТС или РЖД для накопления специальных баллов, то значок данной организации будет виден в правом верхнем углу;

- Далее идет защитный чип в виде блестящего квадрата;

- Ниже расположена длинная цифровая последовательно, обычно она состоит из 16 цифр, разделенных по 4 пробелами. Это номер карты, он нужен для совершения различных переводов и платежей;

- Далее указывается срок действия этого пластика в виде четырех цифр через косую черту. Например: 0517 – данная запись означает, что пользоваться карточкой можно до конца мая 2017 года, затем нужно обращаться в банковскую организацию за перевыпуском;

- Ниже печатается ФИО владельца латинскими буквами, но если это Маэстро или Моментум, тогда имя может и не указываться;

- В правом нижнем углу вы увидите значок платежной системы – Виза или Мастеркард.

На задней стороне:

- Магнитная полоса;

- Белое поле для подписи владельца;

- Код безопасности из 3-ех цифр для совершения покупок через Сеть;

- Иногда бывает напечатана контактная информация для связи с банком, а именно – телефон его службы поддержки.

Такие данные являются стандартными для любого карточного продукта, и к сожалению, чисто внешне отличить дебетовый вариант от кредитного нельзя. В некоторых случаях на лицевой стороне есть надпись Credit, но это бывает крайне редко.

Что делать в том случае, если у вас много карт, и вы забыли, кто из них к какому типу принадлежит? Здесь есть несколько вариантов:

- Найди договор, который вы подписывали при оформлении, и прочесть эту информацию там;

- Позвонить по телефону горячей линии банка, зачитать номер с лицевой стороны, сказать свои ФИО и кодовое слово для получения информации;

- Обратиться в отделение банка, где вы обслуживаетесь, и подойти к любому специалисту;

- Зайти на официальной сайт организации, который является эмитентом, и посмотреть список его предложений. Как правило, там есть изображения всех его продуктов.

Зачем различать

Зачем вообще нужно различать, что за продукт у вас в руках? Дело в том, что они предназначены для разных целей: расчетные – для использования собственных средств, для снятия наличных, совершения платежей и т.д., кредитные – для получения возможности использования заемными средствами от банка.

И если вы совершите покупку по кредитке, то вам ежемесячно нужно будет платить за это проценты, а если снимите с нее наличные, то вы дополнительно заплатите немаленькую комиссию за такую услугу. За переводы также будет начислена комиссия.

Подытожим вышесказанное: к сожалению, самостоятельно на внешний вид в 90% случаев нельзя определить – кредитная или дебетовая карта оказалась у вас в руках, а потому стоит прибегнуть к помощи банковских работников.

В чем различия

Несмотря на целый ряд сходств, банковские карточки характеризуются и определенными отличиями.

Внешний вид

Многие клиенты банков не замечают особой разницы во внешнем виде карт. Действительно, они похожи. На изделии представлено название банковского учреждения и тип системы, которая обслуживает карточку. К тому же там обязательно есть сведения о номере и сроке действия. При этом отличить тип карты несложно. На пластике обычно указывается ее тип – debit или credit. Эта надпись присутствует на лицевой стороне.

Цели и задачи

Главным отличием дебетовой карточки от кредитной считается то, что на первой хранятся личные деньги ее обладателя, а на второй – средства, которые банк готов предоставить клиенту в долг.

С этой особенностью связаны другие отличия:

- Своими деньгами на дебетовой карте человек распоряжается бесплатно. При этом использование денег с кредитной карточки подразумевает взимание процентов.

- Дебетовая карта не имеет льготного периода. При этом у кредитки он есть. Такой период представляет собой время, в течение которого человек может бесплатно пользоваться деньгами банка.

- С дебетовых карт не берут комиссию за денежные переводы или выдачу наличных в банкоматах. Если же она все-таки существует, то намного меньше, чем у кредитки.

- Дебетовые карточки подразумевают получение дохода на сумму, которая на них лежит. При этом кредитки такой функции не имеют.

- В отдельных банках оформление дебетовой карты возможно на ребенка. При этом кредитку выдают лишь совершеннолетним людям.

Условия предоставления

Оформить дебетовую карточку легко. Для этого достаточно предоставить лишь паспорт. Для получения кредитки потребуется много дополнительных бумаг. Чтобы получить дебетовую карточку, не понадобится подтверждать следующее:

- трудоустройство;

- доход;

- трудовой стаж.

Требования к претендентам

Оформление дебетовой карты проводится по условиям конкретного банка. При этом получить ее несложно. От клиента потребуется минимальное количество информации. Получить кредитку бывает намного сложнее.

Итак, для получения дебетовой карты требуется следующее:

- возраст ребенка должен быть не меньше 14 лет, при обращении родителей – не меньше 7 лет;

- для получения карточки нужен паспорт, при этом ее оформляют даже на нерезидентов страны.

Для оформления кредитной карточки потребуется следующее:

- достигнуть совершеннолетия;

- предоставить паспорт гражданина Российской Федерации;

- предотвратить справку о доходах в соответствии с формой банка или 2-НДФЛ;

- предоставить информацию о месте работы – если человек официально не трудоустроен, он может получить отказ в выдаче карточки.

Особенности оформления

Оформить дебетовую карточку сможет каждый совершеннолетний гражданин. Для этого требуется предоставить в банковскую организацию паспорт и подать заявление.

Отдельные банки также выдают карты детям и подросткам. Для этого потребуется свидетельство о рождении, паспорт и разрешение родителей. Детям младше 14 лет такую карту выпускают исключительно как дополнение к родительской. Затем открывают отдельный счет на имя ребенка.

Требования к получению кредитной карточки значительно строже

При этом важно предоставить паспорт гражданина РФ. Обязательно требуется подтвердить свою платежеспособность

Для этого нужна справка о доходах или хорошая кредитная история. Однако отдельные банки все же выдают кредитки без дополнительных документов.

Наличие овердрафта

При активном пользовании дебетовой картой некоторые клиенты могут получить услугу овердрафта. По сути, это кредитная линия, которая представляет собой часть основного счета. Размер кредита может составлять 1-2 зарплаты. Некоторые банки устанавливают кредит, который сопоставим с 4 зарплатами. Безусловно, это весьма удобно в условиях нехватки денег. При этом долг сразу закрывается после зачисления средств.

Плюсы и минусы каждой

Каждая разновидность карточки отличается определенными плюсами и минусами. Для дебетовой характерны следующие преимущества:

- простое оформление;

- минимум комиссий;

- возможность получения дохода на оставшиеся средства.

Единственным минусом считается невозможность превышения лимита. Однако этот недостаток считается весьма условным.

К ключевым преимуществам кредитной карты относят:

- наличие беспроцентного периода;

- быстрый доступ к кредитным средствам.

При этом кредитка отличается и минусами. Среди недостатков стоит выделить наличие штрафов за просроченный возврат долга, высокие комиссии за снятие денег, более сложное оформление.

Можно ли оформить дебетовую карту, если есть зарплатная

В законодательстве и правилах банков не говорится, что клиент имеет право оформить только 1 карту. Более того, оба вида карт могут быть выпущены в одном банке. Однако процесс выпуска платежных средств имеет отличия.

Если нужна дебетовая карта, изначально нужно убедиться, что клиент соответствует требованиям для её получения. Карту могут выдать, если:

- у клиента российское гражданство;

- его возраст больше 18 лет (по спецпредложениям требование к возрасту может быть снижено);

- у него есть действующий паспорт;

- он имеет регистрацию по месту жительства.

Срок оформления зависит от места проживания клиента. Чем оно дальше от крупных городов, тем больше времени потребуется. Период варьируется от 2 до 15 дней.

Отзывы это подтверждают – банки обычно успевают изготовить карты в этот срок. Оформлением зарплатной карточки занимается работодатель. Он самостоятельно заключает договор с банком. Сотрудникам на руки выдают готовые карты (и часто в массовом порядке).

Нюансы кредитной карты

Кредитная карта — это обычный займ, оформленный в банке. Кредитку получить гораздо сложнее, чем дебетовую карточку. Потребуется документальное подтверждение дохода и, возможно, предоставление других бумаг. Получая кредитку, клиент пользуется заемными деньгами банка, которые можно использовать как для безналичной оплаты, так и для снятия наличных. В последнем случае банк всегда удерживает комиссию.

Нюансы кредитной карты

Удобство использования кредиток заключается в том, что оформить этот вид банковского продукта гораздо легче, чем потребительский кредит. Держатель получает право распоряжаться заемными средствами на свое усмотрение в рамках установленного лимита. Клиент не обязан объяснять цели займа и отчитываться за расходывание денег. Размер лимита устанавливается персонально, исходя из:

- уровня карточки;

- платежеспособности клиента;

- условий кредитования банка.

При безналичной оплате комиссия не берется. На кредитках некоторых банков есть так называемый grace period — льготный период, на протяжении которого клиент не платит проценты. Он может составлять от 30 дней до нескольких месяцев в зависимости от кредитного продукта.

Использовать пластик для оплаты просто. В любой торговой точке есть терминалы, с помощью которых можно вносить деньги за коммунальные услуги, телефон, интернет, штрафы. Покупки в магазинах также легко оплачивать: для этого на кассе должен быть установлен POS-терминал для эквайринга.

Преимущества и недостатки

С кредиткой держатель вправе:

- обналичивать деньги и совершать любые платежи;

- досрочно закрывать задолженность;

- оплачивать долг частями;

- пользоваться заемными деньгами без оплаты процентов на протяжении grace period;

- использовать пластик в любом государстве мира;

- пользоваться кредитной линией сразу после погашения долга.

При оформлении банк устанавливает лимит — максимальную сумму, которой может распоряжаться держатель. Процентная ставка по этому виду продукта может колебаться от 9 до 30 %.

Минусами можно считать:

- оплату процентов за пользование займом;

- сложности оформления, связанные с подготовкой дополнительной документации;

- начисление штрафов и пеней при просрочке платежей.

Как получить?

Есть два способа оформления:

- в банковском отделении;

- на сайте банка в режиме онлайн.

На срок выдачи карты и пакет бумаг, который нужно предоставить, выбор того или иного способа роли не играет. Но при заполнении заявки на сайте можно сэкономить время на личном визите в отделение.

Грейс период

Многие финансовые учреждения предлагают оформить карточку через интернет, дождаться одобрения и приглашения, затем посетить офис в указанное время, где забрать уже готовый «пластик».

Дебетовая карта

Если вы находитесь в поисках максимально удобного платежного инструмента для выполнения каждодневных финансовых операций: оплаты коммунальных платежей, покупки продуктов, походов в кафе и кино, пополнения мобильных счетов и интернета, значит, вам просто необходимо обзавестись дебетовой картой.

Имея такую полезную вещицу, вы сможете больше не переживать о том, что ваши деньги уплывут в руки карманников, перестанете сомневаться, сколько денег взять с собой в магазин и забудете о лишних тратах, ведь на карте всегда будет ровно столько средств, сколько вы туда положили. Кстати, некоторые банки поощряют покупку дебетовых карт, начисляя проценты на те деньги, что лежат на вашем счету. Именно по этой причине наличие такой карты может вполне считаться депозитным вкладом.

Подведение итогов

Дебетовые и кредитовые карты – банковские предложение, выполняющие различные функции. Перед выбором определитесь с требованиями, которые ставите перед картой:

- Если в приоритете оплата собственными средствами и постоянное использованное наличного расчета, то стоит обзавестись дебетовой картой.

- Если человек желает пользоваться дополнительными средствами банка, получать большие бонусы в виде кэшбэка, а вид оплаты преимущественно безналичный расчет, и самое главное — есть необходимость в дополнительных финансовых средствах, которые можете вернуть банку за короткий период — то стоит выбирать кредитку.

Большинство кредитных карт обладают льготным периодом, позволяющим использовать денежные средства без процентов за использование.

Заключение

Знать специфику и предназначение этих двух финансовых продуктов не только полезно, но и экономически целесообразно и необходимо. Грамотный пользователь, способный не только визуально отличить один вариант от другого, но и определить, в какой ситуации целесообразнее применить конкретное предложение, сможет не только всегда иметь под рукой нужные средства, но по возможности и преумножить их количество, умело пользуясь программами банка.

Лучшие кэшбэк-карты 2022

Tinkoff Black

Тинькофф Банк

Дебетовая карта

- до 15% кэшбэка

- до 4% на остаток

- 0-99₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 2,5% кэшбэка на всё

- до 7% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 5% кэшбэка

- до 5% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru