Единая защита заемщиков

Для примера рассмотрим работу этой службы. Компания на своем сайте указывает на огромный перечень услуг, включая сопровождение процедуры банкротства, она оказывает антиколлекторские услуги, ведет диалоги с приставами, защищает заемщиков в суде, смягчает процесс взыскания займа и пр.

Фирма довольно большая, ее представительства есть во многих городах РФ, поэтому есть все основания полагать, что некоторые услуги действительно оказываются и вполне реально. Но если изучить отзывы об этой фирме, впечатление ухудшается, складывается ощущение, что компания работает только с одной целью – содрать с клиентов как можно больше денег, причем цена за услуги явно завышена.

Выбор антиколлекторского агентства

Такие фирмы могут оказать помощь, но не избавят ни от обязанности платить, ни от существующего долга. Если вам обещают списание долгов, перед вами однозначно мошенник: такое действие возможно только по итогу проведения процедуры банкротства.

Как выбрать фирму-помощника:

- не обращайтесь в фирму, которая обещает полное избавление от долга, удаление негативных данных из кредитной истории, обещает отменить ставку по займу – все эти действия невозможны, фирма работает нечестно, ее задача – содрать с вас деньги;

- почитайте отзывы в интернете. Не верьте хвалебным отзывам, особенно тем, которые находятся на самом портале агентства. Лучше читайте отрицательные, можно найти много интересного;

- это должна быть официальная фирма, вы составите с ней договор на оказание услуг. Внимательно читайте этот договор, в нем отражаются все задачи антиколлектора;

- интересуйтесь судебной практикой компании. Большое количество выигрышных дел – отличное преимущество.

На деле далеко не каждому заемщику нужна помощь антиколлекторского агентства. Все действия, которые предпринимает помощник, должник может провести и самостоятельно. Тут же вы платите юридической фирме за сопровождение долга. А так, обратиться в госорганы (прокуратура, полиция) вы можете сами, точно как и составить заявление об отказе от общения с коллекторами.

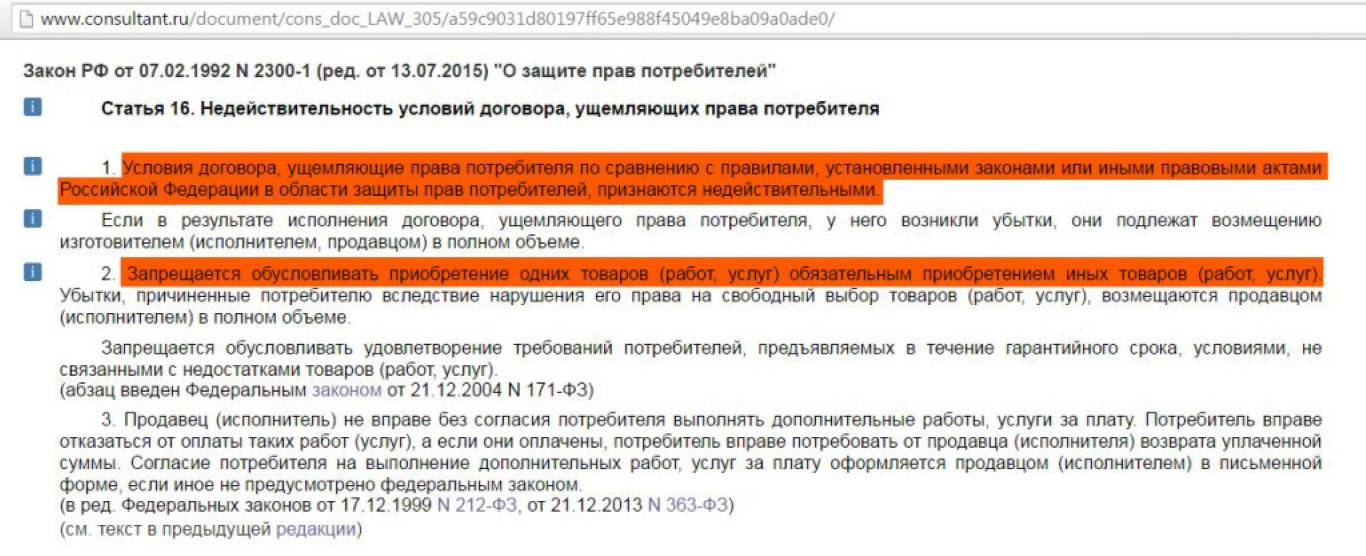

Ущемление прав заемщиков при погашении кредитов

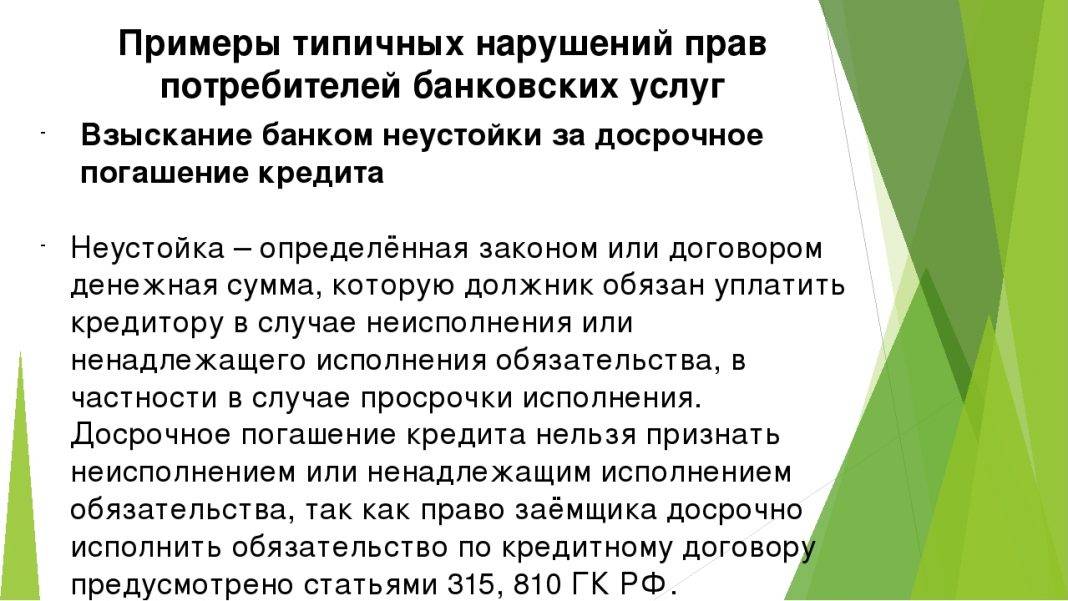

Еще одно распространенное ущемление прав заемщиков заключается в произвольном выборе банками по своему усмотрению очередности погашения долга по кредиту при недостаточности суммы произведенного платежа. Так, согласно совместному Постановлению Пленумов Высшего арбитражного и Верховного судов РФ, принятому еще в 1998-м году (с изменениями по состоянию на 2000-ый год), при применении норм об очередности погашения требований по денежному обязательству при недостаточности суммы произведенного платежа (статья 319 ГК РФ) судам следует исходить из того, что под процентами, погашаемыми ранее основной суммы долга, понимаются проценты за пользование денежными средствами, подлежащие уплате по денежному обязательству, в частности проценты за пользование суммой займа, кредита, аванса, предоплаты и т.д.

Проценты же, предусмотренные статьей 395 ГК РФ за неисполнение или просрочку исполнения денежного обязательства, равно как и все неустойки и штрафы по договору, погашаются после суммы основного долга. Указанная правовая позиция нашла свое отражение в судебной практике по данному вопросу. Так, например, арбитражный суд одного из округов в своем решении (постановлении) указал следующее: Согласно статье 319 ГК РФ сумма произведенного платежа, недостаточная для исполнения денежного обязательства полностью, при отсутствии иного соглашения погашает прежде всего издержки кредитора по получению исполнения, затем — проценты, а в оставшейся части — сумму основного долга.

Указанная статья под процентами, погашаемыми ранее основной суммы долга, подразумевает проценты за пользование денежными средствами, подлежащие уплате по денежному обязательству, по основаниям, не связанным с его нарушением (в частности проценты за пользование суммой займа, кредита, аванса, предварительной оплаты). Порядок погашения санкций за неисполнение или просрочку в исполнении денежного обязательства данная норма не регулирует.

Санкции за неисполнение или просрочку исполнения денежного обязательства в порядке, предусмотренном указанной статьей, погашению не подлежат. Взыскание в первую очередь неустойки затрудняет исполнение основного обязательства и искусственно увеличивает задолженность, что противоречит обеспечительной природе неустойки. При указанных обстоятельствах суммы штрафных санкций (неустоек) подлежат погашению после суммы основного долга.

Центры защиты заемщиков

На рынке можно встретить большое количество разных центров, которые предлагают свою помощь заемщикам. Часто они дают своим фирмам громкие названия с припиской “федеральный”, “единый” и тому подобное. Но и как в случае с антиколлекторскими агентствами, это обычные юридические фирмы, которые оказывают гражданам юридическую помощь. Довольно часто в таких компания работают неквалифицированные юристы, плохо знакомые с банковским делом и с важными нормами законодательства. При выборе помощника не верьте сладким речам, обязательно смотрите на отзывы в интернете, вы найдете много отрицательных рассказов о неблагополучном сотрудничестве, когда клиент и деньги фирме заплатил, и обещанного результат не получил. Но если кто-нибудь из близких обращался к такому центру помощи и успешно, и вам следует искать помощи в этой же фирме.

К сожалению, часто такие центры создаются именно с коммерческой подоплекой, с желанием просто заработать на проблемах должников. Но и верный вектор действия – лучше обращаться именно к таким общественным структурам.

Причины для обращения в ЦБ

Центробанк наделен полномочиями досудебного урегулирования конфликтных ситуаций между банком и его клиентом. Поводом для обращения с жалобой может стать:

- Изменение условий договора без согласования с клиентом или без официального уведомления;

- Мошеннические действия третьих лиц;

- Сбои либо ошибки в работе банковского оборудования (терминалов самообслуживания или банкоматов);

- Не предоставление полной информации о продукте или обман клиента;

- Недостаточная компетентность служащих;

- Списание дополнительных средств со счета клиента, не указанных в договоре;

- Введение ограничений прав заемщика;

- Грубое отношение;

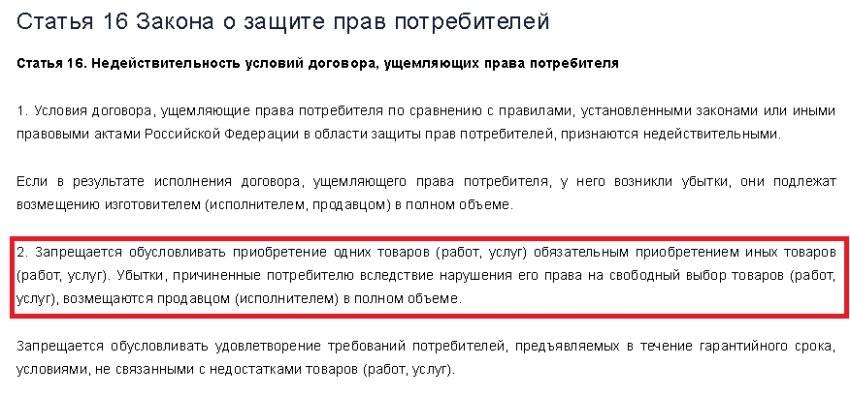

- Навязывание ненужных услуг (например, смс-рассылка, оформления договора страхования);

- Отказ в выдаче кредита без оснований;

- Другие нарушения прав заемщика;

- Назойливые звонки от сотрудников банка или коллекторов.

Это далеко не полный перечень поводов для подачи претензии на нарушения в деятельности любых кредитно-финансовых организаций. Жалоба в Центробанк подается на действия:

- Банка;

- Ломбарда;

- Кредитных кооперативных сообществ;

- МФО или МФК;

- Страховых компаний;

- Негосударственных фондов (в том числе пенсионных).

Как правильно подать иск

До 1 октября 2019 года истец составлял исковое заявление, делал его копии и направлял все месте в суд. Там документы рассматривались, копии иска и повестка на первое судебное заседание рассылались по адресам ответчиков. С 1 октября 2019 года ситуация изменилась.

Теперь, в соответствии со ст. 132 ГПК РФ, истец обязан лично разослать копии исковых заявлений ответчикам, а к подаваемым в суд документам приложить подтверждение отправки. Как показывает практика, подобный подход лучше применять и по отношению к другим заявлениям и ходатайствам в суд: направлять их копии ответчикам по почте, а квитанции прикладывать к подаваемым документам.

К заявлению нужно приложить и опись вложения. Для этого можно при отправке копии иска ответчику сделать опись вложения с объявленной стоимостью. Она может быть символической, например, один рубль. Главное, чтобы опись имелась — она документально подтверждает, что истец действительно направил ответчику копию заявления, а не пустой конверт. Делать это желательно, так как известны случаи, когда суд оставлял исковое заявление без рассмотрения именно по причине отсутствующей описи вложения.

Куда еще можно пожаловаться?

Потребитель имеет право подать жалобу не только в Центральный Банк, но и обратиться за помощью в другие муниципальные органы:

- Роспотребнадзор. Рассматривает вопросы незаконной передачи долга коллекторам, оказывает помощь в возврате излишне начисленных комиссий по кредитам и снятии ограничений на досрочное погашение. Претензия в МФО требует копию кредитного договора, документы, подтверждающие нарушение прав заемщика, ответы финансового учреждения и другие бумаги (по необходимости). Срок рассмотрения – до 1 календарного месяца.

- Прокуратуру. Занимается экономическими преступлениями. Перед подачей заявления нужно собрать доказательную базу. Доказательствами служат официальные бумаги из кредитно-финансовой организации, записи звонков на диктофон или фото. Как правило, жалобу лучше подавать в Генпрокуратуру. Срок рассмотрения – до 30 дней с момента подачи. Образец жалобы в прокуратуру на банк можно посмотреть на сайте, либо написать документ в свободной форме;

- ФАС. Федеральная антимонопольная служба занимается решением вопросов обслуживания клиентов, включая грубость сотрудников или необоснованное завышение тарифов.

Вопросами досудебного урегулирования конфликтов занимаются и другие структуры. Образец жалобы в Роскомнадзор на МФО или банк ничем не отличается от стандартного бланка. Также обратиться с возникшей проблемой можно в Росфинмониторинг и к финансовым омбудсменам.

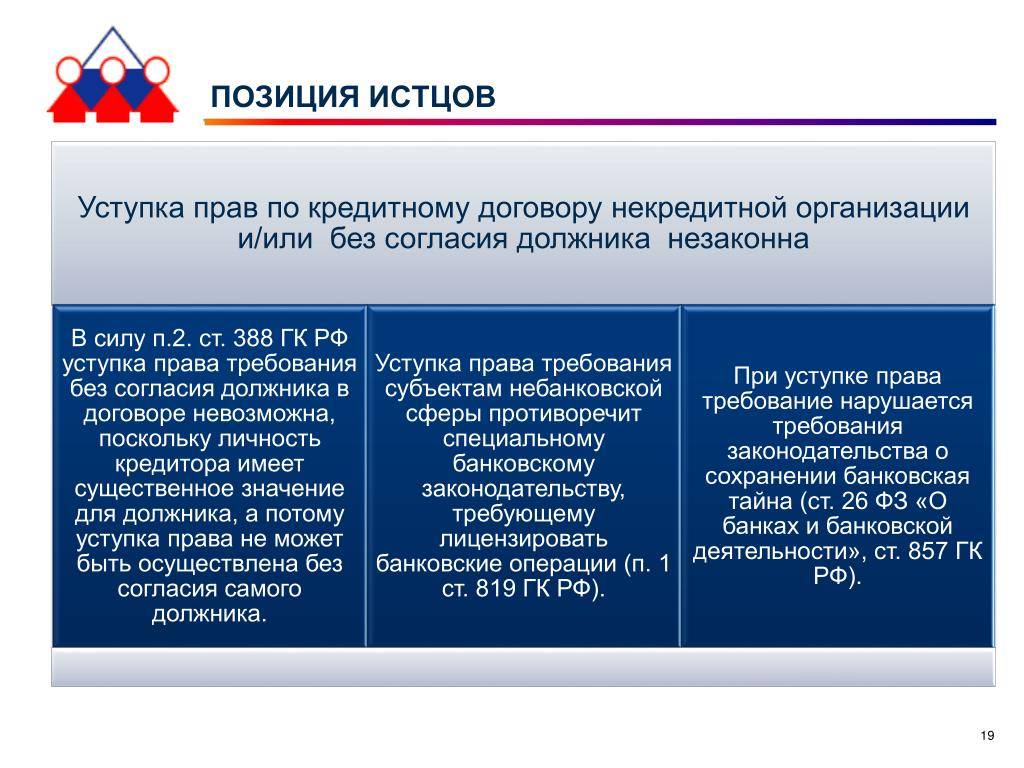

Что делать, если банк продал кредит: приступаем к действиям

Предлагаем узнать, как вести диалог с коллекторским агентством, какие действия могут поступить с их стороны, и как защитить интересы.

Помните, № 230-ФЗ устанавливает ряд ограничений для коллекторов.

- Они могут звонить только с 9 до 20 часов по выходным и праздникам; с 8 до 22 часов по будним дням.

- В неделю может поступить только 2 звонка.

- В неделю не больше 4 СМС-сообщений.

- В неделю только 1 визит.

- Не допускаются какие-либо контакты в ночное время.

- Не могут коллекторы разглашать информацию о долге третьим лицам: коллегам, родственникам, близким людям должника.

Итак, начнем с разумного диалога.

- Когда коллектор связывается с вами — потребуйте сначала представиться, назвать ФИО, данные компании, на которую он работает.

- Проверьте телефон, с которого звонит коллектор — он должен быть зарегистрирован только на фирму, на которую работает сотрудник.

- Обязательно включите диктофонную запись. При желании можете предупредить коллектора, что разговор записывается.

- Отвечайте на вопросы честно. Коллектор будет требовать возврата хотя бы части долга. Если нет денег — так и ответьте. Тогда сотрудник начнет спрашивать, когда будут деньги. Если вы не знаете — так и говорите. Главное — не давайте пустых обещаний.

Вам может поступить предложение в стиле «оплатите до 10 числа 5 000 рублей, и мы закроем все претензии». Не верьте. Коллекторы часто такое проделывают, чтобы заставить человека платить. После внесения оплаты требования участятся, давление ужесточится.

Если вам поступает подобное предложение, и у вас есть указанная сумма — предложите заключить дополнительное соглашение. Обязательно возьмите на встречу своего юриста. Это позволит обезопасить себя от дальнейших нападений.

О том, что делать, если коллекторы часто звонят по телефону, читайте в статье: «Что делать, если звонят коллекторы: 5 способов от них избавиться».

Но на самом деле такие предложения недействительны. Если вы заявите о соглашении и участии юриста, коллекторы быстро откажутся от этой затеи.

Получить бесплатную консультацию кредитного юриста

Теперь давайте узнаем, что делать, если коллекторы применяют незаконные действия.

Как коллекторы давят на должников:

- Психологическое давление. Может выражаться в нецензурной брани при разговорах, в грубом тоне и других неприятных вещах.

- Угрозы. Вам могут угрожать физической расправой, судом. Заметим, что коллекторы часто угрожают судебным приказом и исполнительным производством. Но в действительности они практически не обращаются в суд.

- Шантаж. Может быть что угодно. В частности, должника могут шантажировать какими-то неприятными фактами, которые коллекторам удалось найти. Разумеется, это незаконно.

- Разглашение данных о кредите третьим лицам. Коллекторы могут обзванивать знакомых и друзей должника, сообщая им о долге. Кроме того, они могут расклеить по всему району фото должника и сумму долга.

- Мелкая порча имущества. Коллекторы могут заклеивать дверные глазки, замочные скважины, поджигать коврик у двери и применять другие незаконные меры.

Что делать?

- Фиксировать все слова и действия коллекторов. Используйте аудио, видеозаписи на телефоне, записывайте все, что происходит.

- Не соглашаться на частичную уплату долга и пустые обещания без юридического подкрепления слов. Сначала договор – потом оплата.

- Обращаться в правоохранительные органы, если вам угрожают, не дают жить.

- Жаловаться в ФССП, в НАПКА и Роспотребнадзор, если коллекторы связываются с вами чаще, чем предусматривает закон, если вам угрожают, портят имущество и применяют другие незаконные меры.

Наши услуги и цены

Услуга

Стоимость

Внесудебное банкротство физ. лица «под ключ»

25 000 руб.

Списать долги

Подготовка документов к процедуре внесудебного банкротства

14 500 руб.

Списать долги

Судебное банкротство физических лиц «под ключ»

от 8 000 р./мес.

Списать долги

Дополнительные услуги

от 2 000 руб.

Списать долги

Обращение в обслуживающий банк

Спорные вопросы, возникающие в процессе сотрудничества, банки пытаются решать напрямую с клиентом, ведь именно неблагоприятные ситуации зачастую влияют на погашение долга. Таким образом, своевременно обратившись непосредственно в банк, заемщик снизит риск возникновения существенных проблем. Обычно клиент налаживает общение с представителями организации после возникновения проблем с платежеспособностью, но в идеале профессионалов следует привлечь одновременно с появлением информации о возможных финансовых трудностях.

Сотрудники банка помогут решить следующие вопросы:

- Пересмотр условий изначальной сделки, включая пролонгацию кредита и изменение процентной ставки.

- Предоставление дополнительных услуг в случае стремительного снижения платежеспособности клиента.

- Оформление кредитных каникул — временной отсрочки действующего графика регулярных платежей.

- Устранение просроченных платежей, возникающих в результате ошибки банка или технического сбоя.

- Помощь в управлении расчетными счетами, платежными картами и прочими банковскими продуктами.

- Консультирование по поводу действующих тарифов, предоставляемых услуг и дополнительных сервисов.

- Некорректное, непрофессиональное или грубое поведение сотрудников коммерческого банка.

Узнайте подробнее о процедурах, улучшающих условия обслуживания кредитов

Надежный банк, заботящийся об интересах клиентов, всегда идет навстречу заемщику, который столкнулся с непредвиденными обстоятельствами, существенно повышающими затраты на обслуживание кредита. Привлечь сотрудников выбранного для кредитования финансового учреждения следует в том случае, если рассматриваемые действия не имеют признаков прямого нарушения действующего законодательства. На локальном уровне можно решить вопросы, связанные с пересмотром условий сделки, если заемщик в состоянии обосновать свои требования.

Способы обращения в банк:

- Посещение ближайшего офиса.

- Звонок на бесплатную горячую линию.

- Обмен деловой корреспонденцией (заказное письмо).

- Использование электронной почты или формы обратной связи.

- Чат в системе мобильного или онлайн-банкинга.

- Тематический форум, на котором работает официальный представитель банка.

Незначительные ошибки, возникающие во время сотрудничества, решаются в удаленном режиме. Для этого достаточно привлечь работников колл-центра и службы технической поддержки. Например, можно заблокировать утерянную карту, подать заявку на получение дополнительных услуг или ознакомиться с условиями текущей сделки. Во многих случаях банки самостоятельно посредством уведомлений информируют клиентов о проблемах на этапе обслуживания. При возникновении спорной ситуации, которую невозможно решить мирным путем, придётся написать претензию на имя руководителя кредитной организации. После принятия документа ответ поступит на протяжении 10-45 дней в зависимости от уровня сложности рассматриваемого банком вопроса и внутренних правил организации.

Куда идти потребителю

Вариант № 1. Роспотребнадзор

Это действующая организация, которая действительно разбирается в ситуациях, после чего сообщает вам об этом. Как правило, Роспотребнадзор реагирует на ваше обращение, приходит в компанию, выявляет нарушения и штрафует. Отличный вариант, если компания вас сильно рассердила. Лично вам никаких возмещений Роспотребнадзор не организует — нет полномочий. Для обращения в ведомство нужно написать письмо в Роспотребнадзор о нарушении прав потребителей.

Образец письма-жалобы

Организация оперативно реагирует на электронные обращения потребителей, которые можно оставить на официальном сайте.

Альтернатива

Если по какой-то причине гражданин не хочет обращаться в Роспотребнадзор сразу – например, не уверен в обоснованности своей жалобы и прочее – следует поискать информацию на порталах города о некоммерческих организациях по защите прав или о коммерческих юридических организациях, у которых есть опыт в делах такого рода, и обратиться к ним за консультацией.

Они также проведут правовой ликбез на возмездной или безвозмездной основе, подскажут, как оформить претензию и помогут с представительством в суде, если дело дойдёт до этого.

Вариант № 2. Государственная жилищная инспекция

Организация, которая охраняет права потребителей в области ЖКХ. Например, из крана у вас идет еле теплая вода, а платите как за горячую. Работают точно так же — разбираются с поставщиком услуг, вам же ничего не возмещают.

Вариант № 3. Департамент здравоохранения

Организация с такими же функциями в области здравоохранения. Некачественная работа поликлиник, больниц — это к ним. Также могут выписать и акт об административном правонарушении, и штраф.

Есть и другие ведомства, занимающиеся защитой прав потребителей в конкретных областях.

Вариант № 4. Общество по защите прав потребителей

Если ситуация сложней или вам нужно понять, как действовать, можно обратиться в Общество по защите прав потребителей. Его выделяем особенно, потому что никаких действий в отношении компаний оно не предпринимает — не уполномочено. Это общественная организация, в которой граждане могут проконсультироваться. Кстати, решив обратиться, обязательно проверьте, та ли это организация, за которую себя выдает, а не ООО. Иначе можно искать помощь, а попасть в руки мошенников.

К слову о мошенниках — вопросы с ними решают правоохранительные органы

Важно помнить, что правоохранители не будут разбираться, если у вас на руках есть гражданско-правовой договор с компанией-обидчиком. Есть договор — нет мошенничества (в юридическом смысле слова), и в полиции вас просто отправят в суд

Если же вы и правда оказались жертвой мошенников — договора нет, а деньги выудили обманным способом — то дорога лежит прямо в полицию.

Вариант № 5. Суд

Получается, что восстановить справедливость и при этом получить с нерадивого продавца возмещение ущерба можно только (!) через суд. Остальные организации этим просто не занимаются. Можно выбрать такой алгоритм защиты:

- Написать претензию и передать ее нарушителю. Возможно, на этом шаге ваш вопрос и будет закрыт — компания придет в себя и выполнит все свои обязательства перед вами. Часто так и бывает — на компанию это действует отрезвляющим образом.

- Если первый шаг вопроса не решил, можно переходить ко второму. Готовим все необходимые для доказывания документы! Как раз сюда мы относим и договор, который вы заключали с продавцом, и чеки об оплате. Все, что фиксирует ваше взаимодействие с продавцом и ваши договоренности.

- После этого подаем исковое заявление в суд. Сложностей здесь никаких, оно выглядит приблизительно так:

Последним пунктом алгоритма должна быть строчка о победе и получении своей компенсации. Здорово, если так действительно получится.

Однако у обращения в суд есть подводные камни:

- Если компания крупная, судиться в одиночестве легко не будет.

- Затраты на юристов иногда удивляют даже самих юристов. Очень часто это очень большие деньги.

- Можно выиграть дело и не добиться фактического возмещения ущерба. Как? Например, продавец может быть увешан подобными исками, словно елка. С чего бы ему платить? Компания может скрываться, закрываться и открываться под другими именами. Была ООО «Злостный нарушитель», стала ООО «Нарушитель злостный». Так может продолжаться годами.

Случай из судебной практики

Напоследок, хотелось бы привести еще один пример из судебной практики об эффективном решении вопроса в споре между банком с поручителем. Так, один из банков выдал кредит птицефабрике, заключив с ее директором договор поручительства. Предприятие не смогло вернуть заемные средства, и банк обратился в местный суд с иском к поручителю по кредиту. Банк требовал взыскать с директора в полном объеме долг птицефабрики.

Однако директор не растерялся и подал встречный иск о признании договора поручительства кабальной сделкой: руководитель был вынужден заключить данный договор, в противном случае птицефабрике отказали бы в ссуде, предприятие не смогло бы приобрести комбикорм, выплатить зарплату. Директор утверждал, что кредит был жизненно необходим фабрике.

Представители банка пытались оспорить иск поручителя: ведь банк не принуждал руководство птицефабрики заключать кредитный договор. Тяжба тянулась около двух лет. Однако, наконец, суд вынес решение в пользу директора, признав договор поручительства недействительным. Данное решение суда было основано на статье 179 Гражданского кодекса, согласно которой, кабальная сделка – та, которую клиент был вынужден совершить из-за стечения тяжелых обстоятельств, – может быть признана судом ничтожной. Банк подавал кассационную жалобу в областной суд, но безрезультатно – решение суда первой инстанции осталось в силе.

На основании всего вышеизложенного, хочется сказать, что в нашем регионе имеется достаточно большое количество грамотных, опытных и квалифицированных юристов, но при этом очень немногие углубленно занимаются данной проблематикой. Более того, не каждый юрист, адвокат согласится оказать вам юридические услуги по защите ваших интересов в суде в споре против банка, не желая тем самым вообще в целом «портить отношения» с банками либо считая подобные судебные споры с банкирами бесполезными и бессмысленными, «мол какой смысл спорить с банком, если он все равно с вас все взыщет». Выше мы описали множество примеров, опровергающих данные доводы и свидетельствующих о том, что в любой ситуации можно и нужно пытаться отстаивать свои права, и при этом весьма успешно и эффективно это делать даже в судебном порядке.

Поэтому наша юридическая фирма всегда готова оказать вам качественные юридические услуги по представлению ваших интересов в суде и непосредственно перед кредитными организациями (банками и т.д.).

Что писать в жалобе или претензии?

Текст жалобы составляется в произвольной форме. В верхнем правом углу указывайте название кредитно-финансовой организации с наименованием отделения, а также личные данные управляющего банка. Чуть ниже поставьте свою фамилию в родительном падеже с инициалами, контактный номер телефона и адрес регистрации заявителя. По центру листа напишите «Претензия» или «Жалоба на банк».

В основном блоке заявления опишите суть проблемы, стараясь излагать ситуацию максимально сухо, без лишних эмоций. Если вы точно знаете, какие действующие нормы законодательства были нарушены, укажите их в документе, ссылаясь на соответствующие статьи закона.

Бланк жалобы в Центробанк – скачать

Приложите копии бумаг, подтверждающих нарушение ваших прав, и внизу отдельным списком укажите их перечень. Если у вас сложилась конфликтная ситуация с конкретным сотрудником организации, обязательно внесите в текст претензии информацию о нем (должность, дата и время события, причина конфликта). Внизу слева поставьте дату, а справа – подпись и ФИО.

Подать жалобу в Центробанк на МФО, банк или другую финансовую организацию можно уже после получения ответов от учреждения, с которым ведется спор. Образец претензии вывешен на официальном сайте ЦБ.

Финансовая защита по кредитам — что это такое?

Многим известно, что одна из базовых задач банковских служащих, работающих с гражданами, состоит в продаже основных и сопутствующих услуг. Однако, отчетливо понимая это, клиенты негативно относятся к факту дополнительных расходов и неохотно поддаются на убеждения менеджеров. В некоторых случаях заемщики уже рефлекторно реагируют на всякого рода предложения, содержащие ходовые фразы.

Одним из таких «приевшихся» терминов является «страховка по кредиту», которую, как правило, предлагают оформить в большинстве банков и по любым ипотечным и кредитным продуктам. Если еще несколько лет назад к ней относились, как к обязательной и неотъемлемой части заключаемого договора, то на сегодняшний день уже не новость, что банковские учреждения не вправе навязывать такую услугу. А заемщик, в свою очередь, не обязан ее оформлять.

Читайте: Как законно не платить кредит банку?

Как следствие, статистика продаж страхования жизни и здоровья значительно снизилась, что отразилось на доходности кредитных организаций. Поэтому банкам приходится искать новые способы продвижения услуг по страховке. И в качестве продуманного шага стала применяться подмена терминологии. Когда традиционный договор страхования займа преподносится в качестве выгодного дополнения к кредиту.

Финансовая защита по кредитам – это группа банковских дополнительных услуг, предлагаемая при оформлении займа. По своему назначению она идентична классическому добровольному страхованию и направлена на обеспечение возврата кредитных средств, а также на возмещение ущерба банку, в случае неисполнения своих обязательств заемщиком.

Таким образом, использование кредитором обновленного термина

является законным вводом в заблуждение клиентов, которые не берут за правило

досконально изучать содержание договора и придавать значение вписанным в него

допуслуг.

Не учитывают срок выдачи или погашения займа

Этот пункт особенно актуален для граждан, предпочитающих брать онлайн-займы. По словам Бродельщиковой, многие МФО обещают на своих сайтах перечислить деньги буквально за 15-30 минут. Однако скорость поступления средств на карту зависит от работы банков, задействованных в процессе перевода. Иногда на это уходит 3 рабочих дня или даже больше. Если деньги требуются срочно, заемщик может попасть в сложную ситуацию.

С погашением займа – аналогичный риск. Перечисление с карты порой занимает несколько дней. Если делать перевод в последний момент, велика вероятность начисления пени.

Полномочия ЦБ при рассмотрении обращений

Центральный Банк РФ выдает лицензии на осуществление банковской деятельности и осуществляет контроль за исполнением кредитными организациями банковского законодательства. По обращениям граждан ЦБ вправе инициировать проверку и в случае выявления нарушений применить пресекательные меры. Так, Банк России может заблокировать счет, с которого неправомерно списываются средства, объявить банку предупреждение, лишить его лицензии, оказать влияние на службы, если произошла ошибка в учете данных банковской системы.

Однако если клиенту банка необходимо вернуть неправомерно удержанные деньги, Центробанк вряд ли в этом поможет:

у него нет соответствующих полномочий. Обращаться в таком случае нужно в прокуратуру или в суд.

Практика рассмотрения обращений граждан Центробанком показывает, что наиболее эффективно данная организация решает проблемы ненадлежащего банковского сервиса. В случае возникновения правовых проблем обращение, как правило, перенаправляется в другие, более компетентные структуры: ФАС, Роспотребнадзор или прокуратуру.

Бесплатные виды защиты

Все указанные выше компании работают на платной основе, но в некоторых городах создаются сообщества или кооперативы, в которых волонтеры-юристы иди просто граждане, которые тоже сталкивались с подобными проблемами, оказывают помощь банковским должникам.

Обычно такие сообщества создаются инициативной группой граждан, они ведут страницы в соцсетях, оказывают информационную поддержку по телефону или сообщениями. Так как дело не спонсируется, сайтов и офисов может не быть. Но именно здесь вы можете получить хорошую поддержку «бывалых» должников, которые справились с ситуацией.

Подведем итоги

В завершение можно отметить, что финансовая защита – это добровольный продукт, который приобретается при выдаче кредита. После покупки защиты каждый заемщик может от нее отказаться. В течение 14 дней после оформления страховщик обязан вернуть деньги по бланку в полном размере или исключить из кредитного договора. При обращении после двух недель финансовая компания удержит часть денег.

Если финансовое учреждение нарушает права клиента и отказывает в возврате, то следует отстаивать свои права. Для этого составляется претензия, к которой прикладывается отказ и подается в суд.

Прочтите: Как реструктуризация кредита влияет на кредитную историю