Антиинфляционная политика

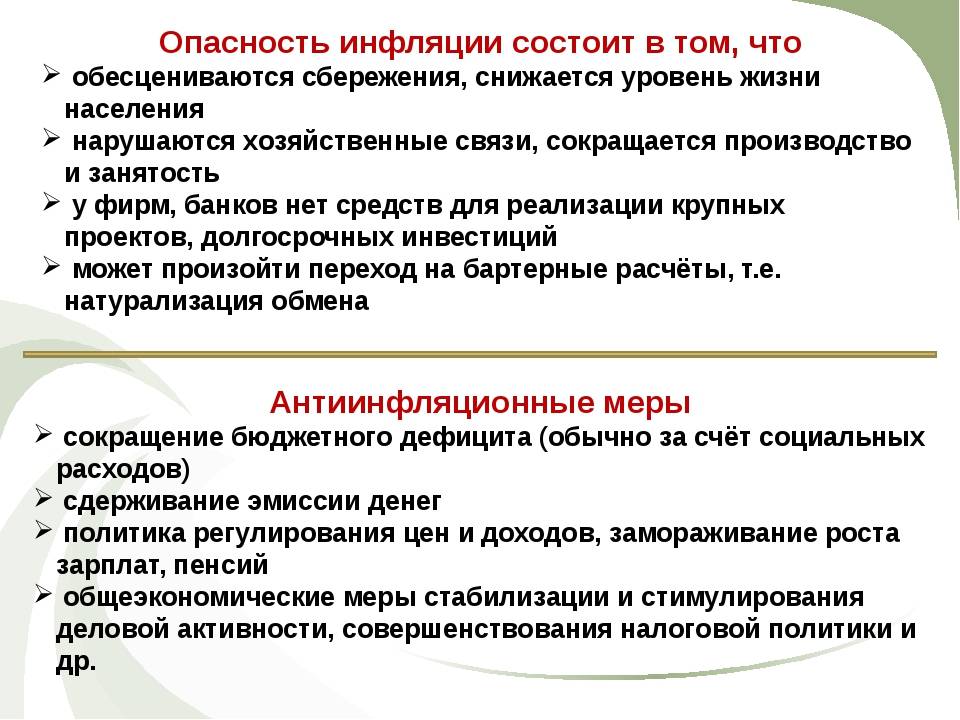

В условиях экономического кризиса приоритетным направлением финансовой политики страны становится борьба с инфляцией. Впрочем, и в стабильное время ей уделяется немало внимания. Комплекс мер, нацеленных на снижение темпа инфляции, называется антиинфляционной политикой или инфляционным таргетированием. Он предусматривает две основные меры: формирование антиинфляционной стратегии и разработку антиинфляционной тактики.

Стратегия борьбы с обесцениванием не оказывает мгновенного влияния на экономику. Она нацелена на снижение инфляции в долгосрочной перспективе, а не в данный момент. Главная цель этой стратегии – снизить инфляционные ожидания. Для этого используются следующие инструменты:

- Укрепление рыночных механизмов.

- Изменение бюджетной политики: увеличение доходов и уменьшение расходов государства.

- Усиление контроля над финансовой системой и приростом денежной массы в экономике страны.

- Снижение зависимости курса национальной валюты от внешних факторов.

Если стратегия нацелена на долгосрочную перспективу, то тактика, наоборот, предполагает краткосрочные решения, призванные изменить состояние рынка здесь и сейчас. Основными тактическими решениями выступают повышение спроса или повышение предложения.

Вообще, методы борьбы с инфляцией зависят от взглядов правительства страны. Те или иные типы тактики и стратегии выбираются исходя из воззрений политических лидеров, планов по развитию государства и причин возникновения роста цен. Чтобы инфляционное таргетирование как метод борьбы с инфляцией дало результат, необходимо предпринимать целый комплекс мер.

Существует три направления таргетирования: дефляционная политика, политика валютного курса и политика доходов. Каждый из экономических методов борьбы с инфляцией заслуживает отдельного внимания.

Срочные меры по снижению инфляции

Люди просыпаются утром и узнают, что доллар подорожал в три раза. Что они делают? Правильно – все начинают в панике избавляться от своих сбережений. К чему это ведёт? А это ведёт к ещё большему росту инфляции. Хотите узнать, почему так происходит? Прочитайте статью: Как происходит обесценивание денег. Если вкратце, то всему виной лишняя ничем не обеспеченная денежная масса.

В этот момент государство должно предпринять срочные меры по снижению темпов роста инфляции:

- Ограничить приток новых денег в экономику. Основной канал, по которому в экономику поступают деньги – это кредиты. Чтобы его перекрыть, надо сделать так, чтобы брать кредиты стало невыгодно. Для этого Центробанк повышает ключевую ставку, а вслед за ним коммерческие банки повышают годовую процентную ставку по кредитам. В результате становится выгоднее класть деньги на депозит, чем брать в кредит.

Надо понимать, что это снизит не только темпы инфляции, но также и экономическую активность в стране – все перейдут в режим сбережения средств, что приведёт к экономическому спаду.

- Контролировать банковскую систему. Если вы читали статью о последствиях инфляции, то наверняка знаете, что она наносит удар по деньгам. А деньгами управляют банки. Надо установить контроль над финансовыми потоками в стране. Нельзя допустить выдачи безвозвратных кредитов, также следует обеспечить кредитование банками стратегически важных отраслей экономики.

- Взять под контроль цены на социально значимые товары. В период бурного роста инфляции, государство должно контролировать цены на хлеб, муку, подсолнечное масло и другие товары первой необходимости. Людей надо успокоить – дать им понять, что ситуация под контролем и скоро всё наладится.

Но просто зафиксировать цены на эти товары или ограничить процент наценки будет недостаточно. Надо ещё и поддержать с/х производителей: предоставить им льготное кредитование, снизить для них налоги, регулировать закупочные цены на потребляемые ими ресурсы и т.д. В общем, надо создать все необходимые условия для рентабельной работы этих предприятий в условиях кризиса.

- Контролировать деятельность экспортёров. Для кого государство сдерживает рост цен на социально значимые товары? Для своего же населения. То есть, по таким ценам эти товары должны продаваться только на внутреннем рынке, а также их должно быть в достаточном количестве.

Что могут сделать предприимчивые «умники-спекулянты», которым плевать на свою страну и людей? Они могут скупать товары по низким ценам и экспортировать за рубеж. Естественно, государство должно усиленно контролировать деятельность экспортёров, и полностью нейтрализовать спекулянтов.

Надо понимать, что принятие срочных антиинфляционных мер не выведет страну из кризиса, а лишь замедлит темпы обесценивания национальной валюты. Для полного решения проблемы надо менять стратегический курс государства. Как это сделать? Читаем дальше!

Пример расчета переплаты по кредиту с учетом инфляции

Поскольку кредит выплачивается постепенно в течение нескольких лет, то заемщик будет отдавать номинально меньше денег, чем взял, за счет влияния инфляции. Чтобы наглядно оценить экономию кредита за счет инфляции рассмотрим реальный кредит от Сбербанка на сумму в 400 т.р. на 3 года под ставку 15%.

Ежемесячный платеж здесь состоит из суммы основного долга и процентов. Именно сумма основного долга будет каждый месяц корректироваться на процент инфляции. В 2017 году прогнозируется, что инфляция составит 6% и сохранится примерно на этом же уровне до 2020 года. Специалисты утверждают, что кризис уже пройден, а страна начинается справляться с его последствиями.

Для расчетов примем, что инфляция составит 6% в год или 0,5% в месяц. В первый платеж сумма основного долга составит 400 т.р.

За месяц она должна «подешеветь» на 0,5%. Каждый месяц остаток долга будет уменьшаться за счет инфляции. Приведем расчеты в таблице.

| Месяц | Остаток по кредиту (руб.) | Проценты (руб.) | Погашение долга (руб.) | Ежемесячный платеж (руб.) | Выгода с учетом инфляции |

|---|---|---|---|---|---|

мар.17 | 400000 | 5 095 | 8 826 | 13 922 | 2000 |

апр.17 | 391173 | 4 983 | 8 939 | 13 922 | 1956 |

май.17 | 382234 | 4 869 | 9 052 | 13 922 | 1911 |

июн.17 | 373181 | 4 754 | 9 168 | 13 922 | 1866 |

июл.17 | 364012 | 4 637 | 9 285 | 13 922 | 1820 |

авг.17 | 354727 | 4 519 | 9 403 | 13 922 | 1774 |

сен.17 | 345324 | 4 399 | 9 523 | 13 922 | 1727 |

окт.17 | 335801 | 4 278 | 9 644 | 13 922 | 1679 |

ноя.17 | 326156 | 4 155 | 9 767 | 13 922 | 1631 |

дек.17 | 316389 | 4 030 | 9 891 | 13 922 | 1582 |

янв.18 | 306497 | 3 904 | 10 017 | 13 922 | 1532 |

фев.18 | 296479 | 3 777 | 10 145 | 13 922 | 1482 |

мар.18 | 286334 | 3 647 | 10 274 | 13 922 | 1432 |

апр.18 | 276059 | 3 516 | 10 405 | 13 922 | 1380 |

май.18 | 265653 | 3 384 | 10 538 | 13 922 | 1328 |

июн.18 | 255115 | 3 250 | 10 672 | 13 922 | 1276 |

июл.18 | 244443 | 3 114 | 10 808 | 13 922 | 1222 |

авг.18 | 233634 | 2 976 | 10 946 | 13 922 | 1168 |

сен.18 | 222688 | 2 836 | 11 085 | 13 922 | 1113 |

окт.18 | 211602 | 2 695 | 11 226 | 13 922 | 1058 |

ноя.18 | 200376 | 2 552 | 11 369 | 13 922 | 1002 |

дек.18 | 189006 | 2 407 | 11 514 | 13 922 | 945 |

янв.19 | 177491 | 2 261 | 11 661 | 13 922 | 887 |

фев.19 | 165830 | 2 112 | 11 810 | 13 922 | 829 |

мар.19 | 154020 | 1 962 | 11 960 | 13 922 | 770 |

апр.19 | 142060 | 1 809 | 12 112 | 13 922 | 710 |

май.19 | 129947 | 1 655 | 12 267 | 13 922 | 650 |

июн.19 | 117680 | 1 499 | 12 423 | 13 922 | 588 |

июл.19 | 105256 | 1 340 | 12 581 | 13 922 | 526 |

авг.19 | 92675 | 1 180 | 12 741 | 13 922 | 463 |

сен.19 | 79933 | 1 018 | 12 904 | 13 922 | 400 |

окт.19 | 67029 | 853 | 13 068 | 13 922 | 335 |

ноя.19 | 53960 | 687 | 13 235 | 13 922 | 270 |

дек.19 | 40725 | 518 | 13 403 | 13 922 | 204 |

янв.20 | 27321 | 348 | 13 574 | 13 922 | 137 |

фев.20 | 13747 | 175 | 13 747 | 13 922 | 69 |

| Сумма переплаты | 101 194 | 39723 | |||

| Экономия | 61 471 | ||||

| Процент переплаты | 25 | 10 |

Итоговая переплата по кредиту составит за 3 года 101 т.р. За эти же три года кредит подешевеет на 39 723 т.р. и его стоимость будет составлять 61 т.р

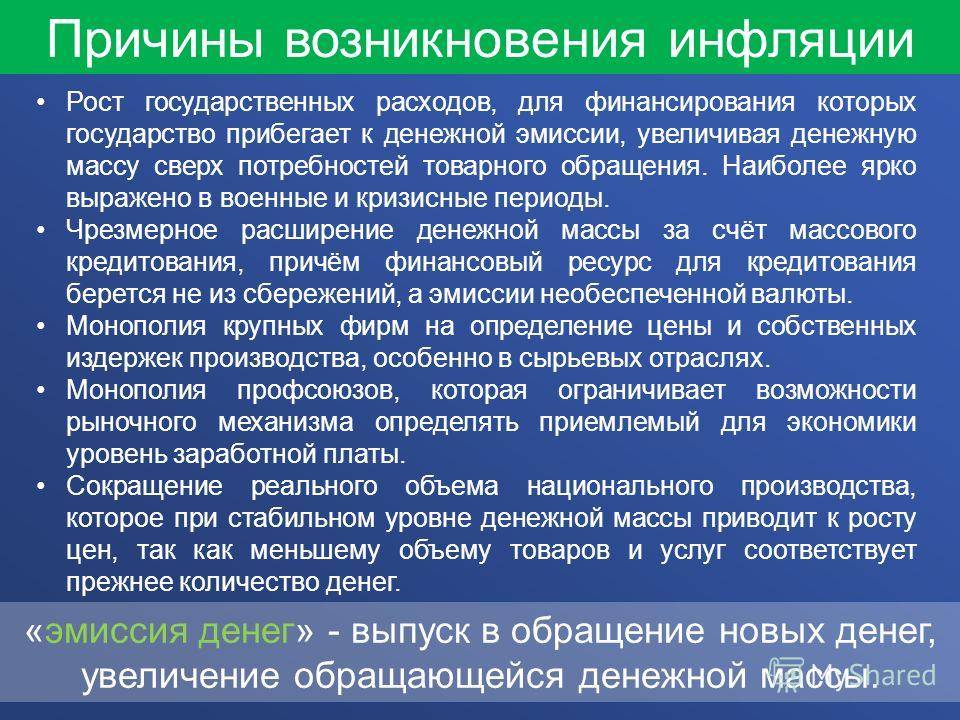

Откуда берется инфляция

Все товары и услуги, которые предлагаются потребителям в определенный момент времени имеют свою стоимость. В это же время в обращении имеется определенная сумма денег, которую люди могут тратить на приобретение необходимых им товаров и услуг. Если эти две составляющие равны, то инфляции нет. Но такого равновесия достичь сложно.

Экономисты говорят о двух основных причинах инфляции.

- Рост денежной массы. Увеличению денежной массы способствует в первую очередь государство, выделяя деньги на многие цели, например, содержание армии, выплата заработной платы работникам бюджетной сферы, финансирование государственных программ, а также содержание социальной сферы. Выдача кредитов это еще одна причина увеличения количества денег в обращении.

- Уменьшение товарной массы. В этом случае денег в обращении остается столько же, а количество товаров и услуг снижается. Такая ситуация приводит к дефициту, и, соответственно, росту цен. Количество товаров и услуг может уменьшиться, например, из-за увеличения издержек на использование импортного сырья, введения запретов на ввоз тех или иных товаров, увеличение пошлин на импортируемые товары или сырье.

Если растет курс иностранной валюты, то растут и цены на весь импорт, что в свою очередь ведет к увеличению себестоимости производства товаров, если сырье для них используется импортное.

Стоит отметить, что очень часто люди сами способствуют развитию инфляции, когда из-за страха, что начнут расти цены, они начинают покупать товаров больше, чем им на самом деле надо. Таким образом население избавляется от денег, но в результате резкого увеличения спроса на товары, может быть спровоцирован необоснованный рост цен.

Инфляция прежде всего выгодна государству, но совсем не выгодна для населения. Когда возникает нехватка денег в бюджете, для увеличения денежного потока в бюджет государству нужно увеличить размер отчисляемых налогов. Рост цен приведет к росту налогов (в том числе за счет 20% НДС). Это также может инициировать рост заработных плат для сохранения уровня потребления. В результате суммарный налоговый поток вырастет.

Доллары и евро

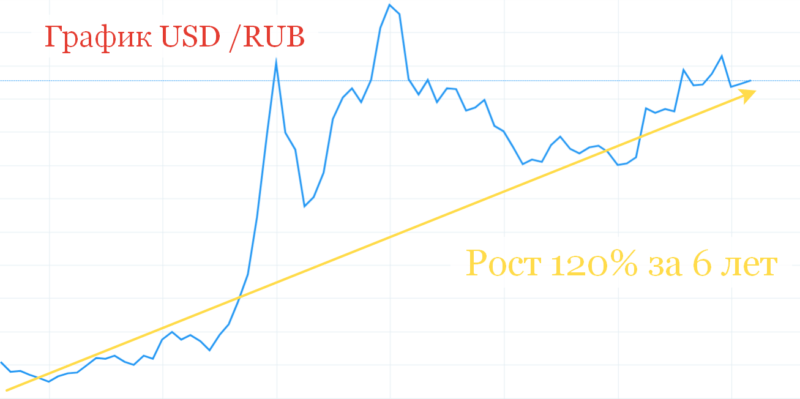

Именно так рассуждает большинство, покупая доллары и евро. Реже другие валюты.

А выгодно ли это?

Давайте рассуждать логически. Вы просто перекладываете сбережения из одной валюты в другую.

А практически у всех валют тоже есть инфляция.

Учитывая среднегодовой рост ИПЦ в России в 7-8%, обмен на доллары позволяет сразу спасти деньги на 5-6% от обесценивания.

Частично вопрос решен. Только выгодно ли это всегда?

Посмотрите на график рубль доллар.

Да видим общий рост. Только главная проблема в том, когда бы вы купили валюту? Возможно на самом пике или около него. Тогда вы понесли бы двойные убытки. За счет укрепления курса рубля. И долларовой инфляции.

Инфляция и ипотека.

При высокой инфляции ежемесячные выплаты за квартиру (и вообще переплата по кредиту) действительно «съедаются» этой инфляцией.

Заработная плата все-таки растет, хоть и не так быстро. Следовательно, каждый год ежемесячные взносы будут все менее чувствительны для кармана.

Но это, по-моему, даже не самое интересное.

Обычно при инфляции имеется тенденция к уменьшению процентной ставки по кредитам. Благодаря чему можно провести процедуру рефинансирования своего ипотечного кредита. То есть переоформить кредит в другом банке на более выгодных условиях.

Теоретически это можно делать до бесконечности, пока снижаются проценты по кредитам. И свести свои платежи до минимума.

Главное — знать о такой возможности.

У меня имеется интересная брошюрка одной ипотечной компании, где в цифрах разъясняется выгодность ипотеки во время инфляции. Почитайте!

Она, в частности, очень пригодится тем, кто длительно снимает жилье и никак не может решиться на покупку собственного жилья. Для вас – это то, что нужно. Хотите почитать — оставьте заявку в комментарии, я вам ее вышлю.

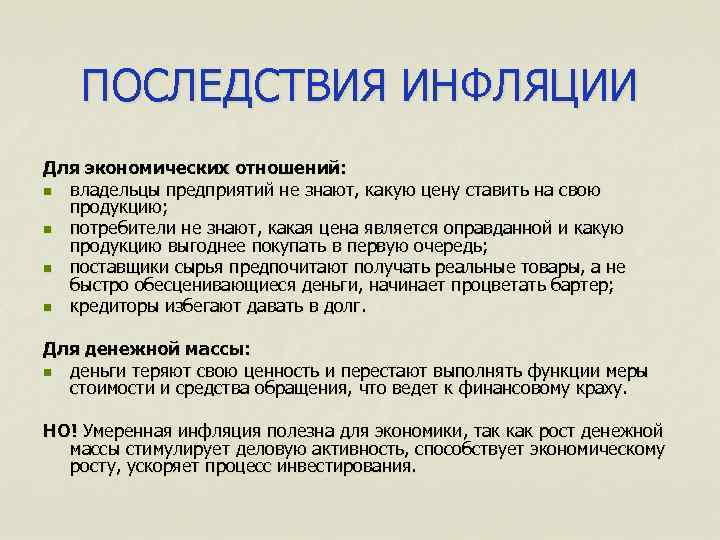

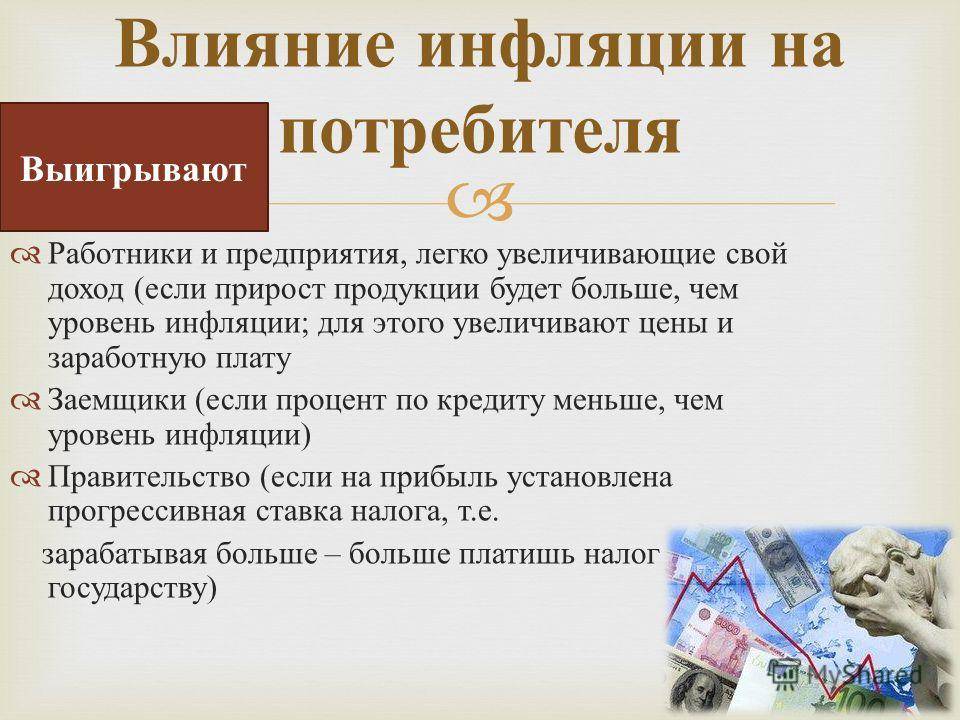

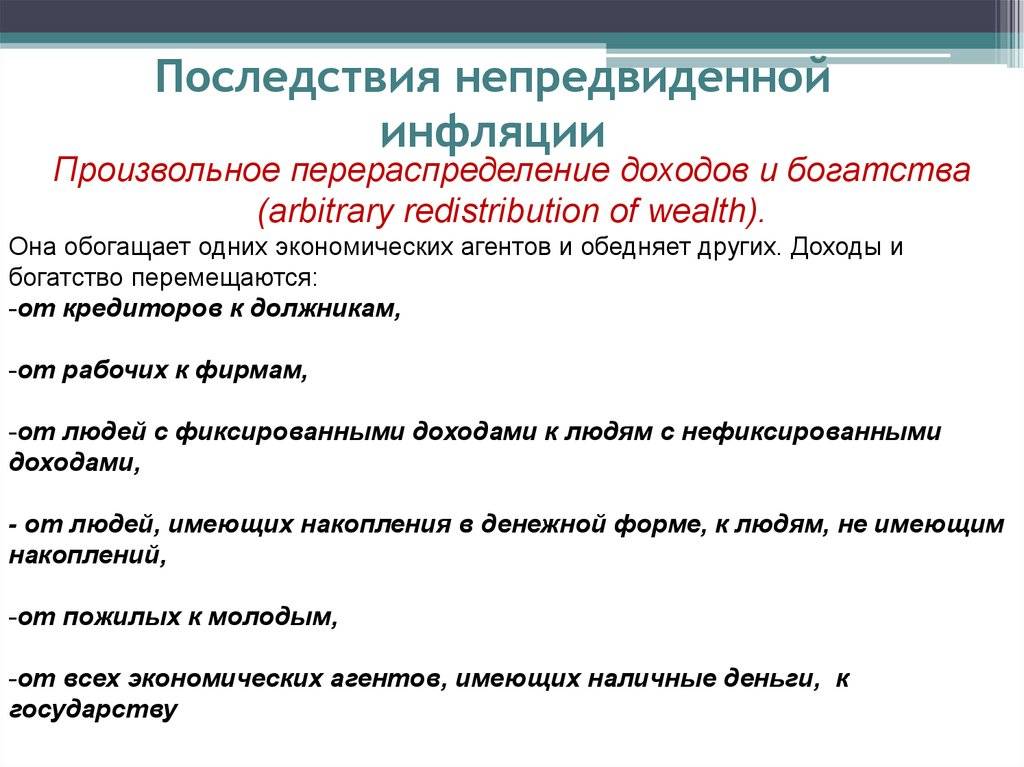

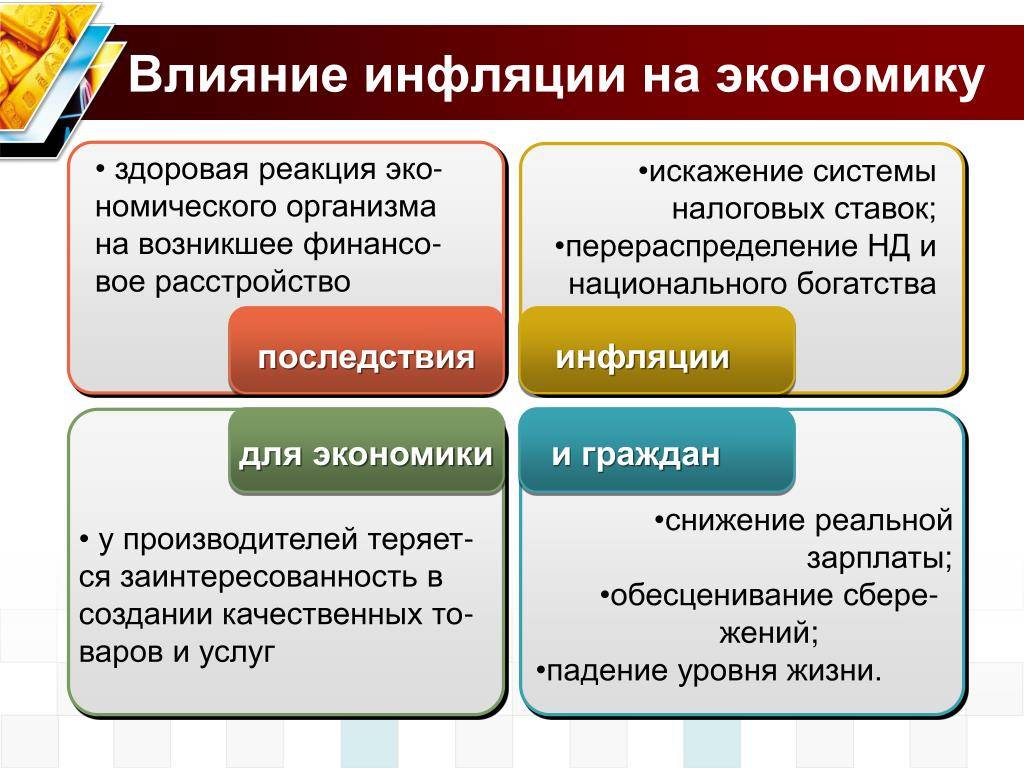

Влияние инфляции на потребителя

Влияние инфляции ощущается всеми. Когда ценность денег ниже, продукты одинаковой стоимости больше не могут быть получены за ту же сумму. Тем не менее, следующие товары наиболее подвержены инфляции:

- Недвижимость — арендная плата растет, цены на коммунальные услуги и уровень жизни могут значительно вырасти. Тем не менее, это хорошо для владельца недвижимости, который может запросить более высокую цену из-за повышения уровня цен. Образно говоря, если два года назад дом Мари стоил 40 000 евро, то теперь он может стоить 50 000 евро. Однако если Мари хочет снять квартиру, 2 года назад арендная плата могла составлять 250 евро, а сейчас 450 евро.

- Кредиты — кредиторы больше всего страдают от инфляции, поскольку стоимость кредита уменьшается. Однако это выгодно заемщику, потому что взятый кредит дешевле.

- Еда и жизнь — по мере роста цен на товары, продукты питания станут дороже, поэтому год назад потребительская корзина могла быть намного дешевле, чем сейчас.

- Депозиты и сбережения сокращаются — стоимость депозита спустя год уже не так высока.

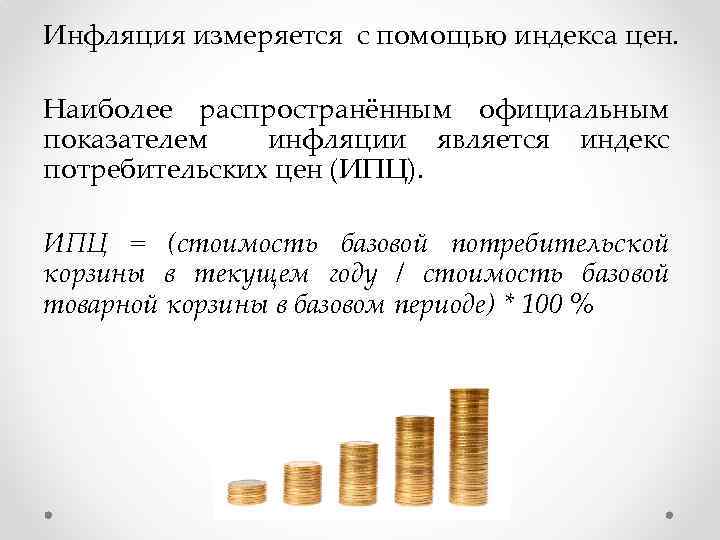

Определение и статистика

Официальную инфляцию в России считает Росстат на основе потребительской корзины. В нее входят продовольственные и непродовольственные товары и услуги. На 2018 год корзина выглядит так.

Непродовольственные товары и услуги берутся 50 % от продуктового набора.

В продовольственную корзину входит все то, что не даст среднестатистическому человеку умереть. 1 раз в 5 лет ее состав пересматривают в зависимости от появления новых товаров и услуг на рынке, а также от изменения предпочтений и образа жизни россиян.

Стоимость корзины определяют как средний уровень цен на ее составляющие по всем регионам РФ ежемесячно. А инфляция – это и есть изменение стоимости такой корзины.

Почему же мы не ощущаем на себе, что инфляция в стране снижается? Здесь может быть несколько причин:

Ваша личная корзина отличается от среднестатистической.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Например, вы вегетарианец и не потребляете мясные изделия, но зато в вашем рационе значительно больше овощей и фруктов. Или вы на диете и вообще отказались от мучных изделий, жирной пищи и т. д.

Разные регионы проживания.

Росстат рассчитывает среднюю стоимость корзины по стране. Но вы прекрасно себе представляете, что продукты питания в столице и небольшом провинциальном городке отличаются.

Инфляция – это показатель, который складывается из изменения уровня цен на несколько сотен товаров и услуг.

Но цены на одни из них могут измениться за месяц на несколько десятков процентов, а другие не измениться вообще или даже снизиться. В суммарном выражении и выходит нечто среднее. Или другая ситуация. Цены значительно выросли на товар, доля которого в корзине невелика, а на другие продукты цены не изменились или изменились незначительно. То есть нельзя судить об уровне инфляции по одному продукту.

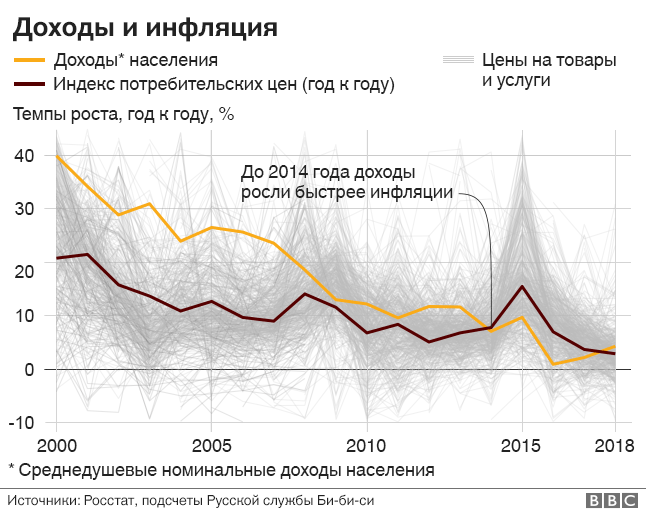

За последние 10 лет мы прошли непростой путь. Годовая инфляция от 13,28 % в 2008 году сократилась до 2,52 % в 2017. На момент написания статьи (ноябрь 2018 г. инфляция составила 2,89 %). Прогноз на 2019 год пока 5 %, но уже к 2020 году власти планируют вернуться к достигнутым ранее низким значениям.

Сравним инфляцию по годам в России и развитых странах.

Обратите внимание на Японию в январе 2018 года. Уровень инфляции в таблице ниже нулевой отметки

Это явление называется дефляция.

Определение дефляции прямо противоположное инфляции – это снижение цен на товары и услуги. Так же как и высокая инфляция, дефляция опасна для экономики любой страны. Постоянное снижение цен приводит к тому, что люди откладывают покупки на потом, тем самым не стимулируют развитие производства.

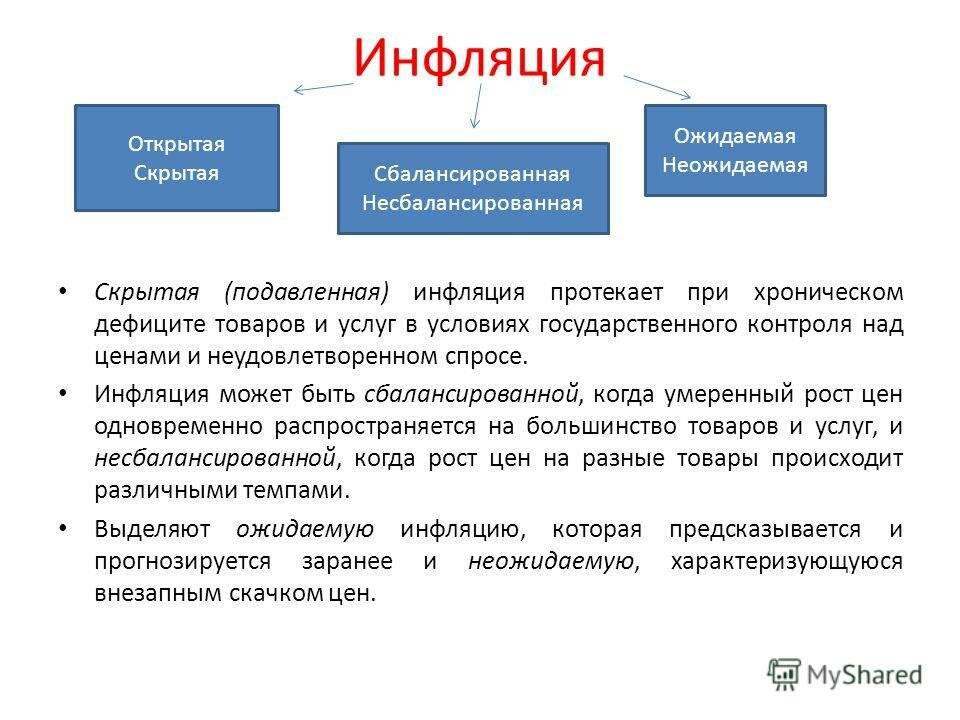

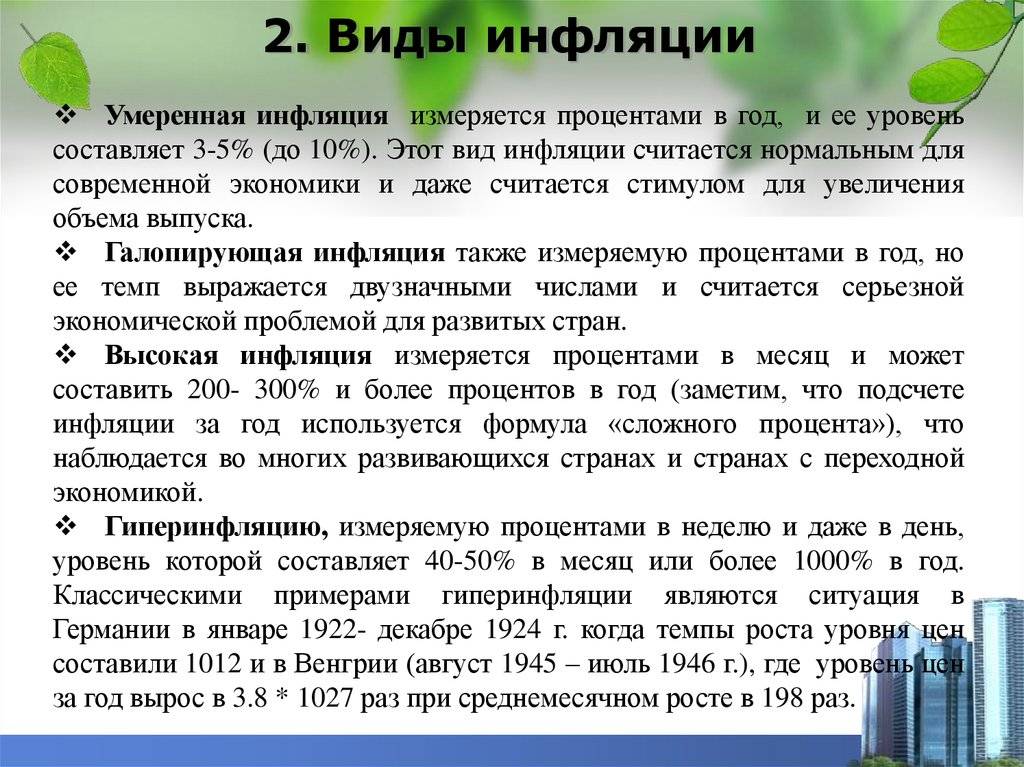

Виды инфляции

Сегодняшняя экономика предлагает деление на три вида инфляции, в зависимости от величины роста цен:

- ползучую (нарастающая) — при среднегодовом росте цен в пределах 5-10%;

- галопирующую – при росте цен от 10 до 50% в год;

- гиперинфляцию – рост цен составляет 100% в год и выше. Этот вид также может характеризовать 50-процентный рост цен в месяц.

Экономически развитые страны, как правило, имеют нарастающую инфляцию с небольшим ежегодным обесцениванием валюты. В развивающихся странах инфляция приоритетно имеет галопирующий характер или характер гиперинфляции. Причем развивающиеся страны можно отнести к нескольким категориям, зависящим от экономического равновесия, методов борьбы с инфляцией и, соответственно, ее последствиями.

Так, например, Аргентина и Бразилия имеют весьма несбалансированную экономику и приоритетными мерами для борьбы с инфляцией считают использование печатного станка, систематическую индексацию фондов и периодическое снижение курса национальной валюты. Результатом такой политики является инфляция более 100% в год. В то же время Колумбия, Венесуэла, Иран, Египет и некоторые другие применяют кредитную экспансию. Инфляция в этих странах на уровне 20-40%. Индия, Филиппины и Таиланд имеют значительные финансовые поступления от экспорта и имеют инфляцию от 5 до 20%. И в четвертой группе находятся такие государства, как Сингапур, Объединенные Арабские Эмираты, Южная Корея, Саудовская Аравия, имеющие нарастающую инфляцию и осуществляющие строгий контроль цен.

Если классифицировать причины возникновения инфляции, по этим критериям можно выделить еще два вида инфляции:

- инфляцию спроса;

- инфляцию издержек.

Первая возникает при избыточной массе денег у населения, как в примере выше, и неспособностью производства удовлетворить высокий уровень спроса. Это порождает дефицит и соответствующий рост цен.

Инфляция издержек вызывается не ростом, а, наоборот, падением спроса. При этом издержки могут расти как за счет повышения оплаты труда, в связи с ростом цен на сырье и энергоносители, так и в результате деятельности монополий. Инфляция, сочетающая в себе признаки обеих видов – издержек и спроса, выделена экономистами в отдельный вид – структурную инфляцию.

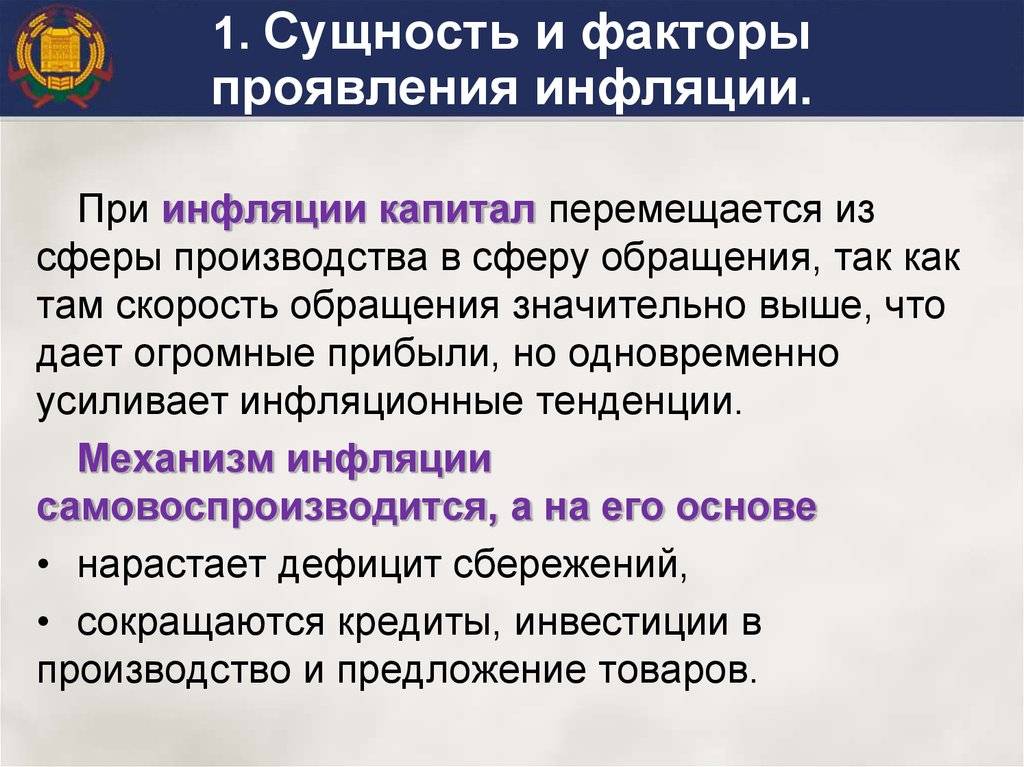

Почему возникает инфляция и кому выгодна?

Нужно сказать, что тема актуальная и продолжает обсуждаться экономистами. Сегодня есть около десятка теорий, объясняющих предпосылки и механизмы инфляции. Но пока наиболее очевидны две причины её возникновения:

- Инфляция, вызванная превышением спроса над предложением. Теория утверждает, что по мере увеличения заработной платы в стране (чаще всего это происходит в растущих экономиках с низким уровнем безработицы), люди начинают тратить всё больше денег на потребительские товары. Это увеличение ликвидности и спроса на потребительские товары приводит к увеличению спроса. В результате возросшего спроса производители повышают цены до уровня, который способен выдерживать потребитель. Так достигается естественный баланс спроса и предложения.

- Инфляция, вызванная увеличением денежной массы. С тех пор, как промышленно развитые страны отошли от золотого стандарта в течение прошлого столетия, ценность денег определяется количеством валюты, которая находится в обращении и её покупательной способностью внутри страны. Когда правительство печатает деньги быстрее, чем растёт экономика, стоимость денег может упасть из-за избытка ничем не подкреплённой базовой валюты. В результате эта девальвация приводит к росту цен потому, что каждая единица валюты теперь стоит меньше.

Небольшая инфляция (2-5%) считается положительной, поскольку приводит к увеличению заработной платы, повышает прибыльность корпораций и обеспечивает движение капитала в растущих экономиках.

Пока инфляция и доходы населения движутся относительно в унисон, никакого вреда не будет. Таким образом, инфляция может стимулировать потребление, что, в свою очередь, может стимулировать экономику и создавать больше рабочих мест.

Чему равна инфляция

Для каждого человека полезно знать, чему равна инфляция, поскольку это опасное явление может расти. Исходя из того, какой темп она имеет, выделают 3 вида: ползучая, рост которой составляет +10% в год; скачкообразная (ростом от 50-200% в год); гиперинфляция (+50% ежемесячно).

Зная индекс потребительских цен, можно с легкостью узнать чему равна инфляция. Рассчитывается он базируясь на потребительской корзине, состав которой устанавливается на законодательном уровне. Конечно, можно заказать Яндекс Директ для того чтобы избежать мороки.

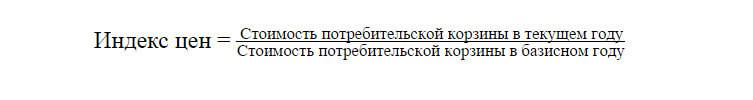

Для начала нужно установить точку отсчета изменений уровня стоимости. После чего уже требуется выяснить стоимость потребительских корзин в том начальном году и текущих на данный момент. В наглядном виде это выглядит вот так:

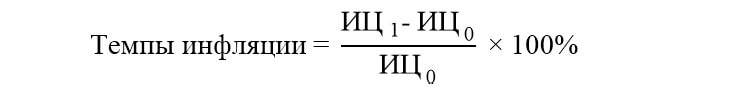

Если Вы знаете индекс потребительских цен, то с легкостью сможете рассчитать темп и уровень инфляции. Для этого требуется воспользоваться ещё одной простой формулой.

Таким образом, можно оценить в каком состоянии оказалась экономика и чего от неё стоит ожидать. Главное можно понять, стоит ли финансам дать ход, или всё-таки преобразовать валюту в другие ценности.

Что означает рост инфляции

Наибольшая половина населения из-за отсутствия экономического образования не знает, что означает рост инфляции в их жизни. Такой процесс очень хорошо сказывается на бюджете и их потребительской корзине, поскольку всегда сопровождается ростом цен. Даже при низкой инфляции цены на товары растут, но медленно. В следствии остается отпечаток на малом и большом бизнесе.

Рост инфляции это довольное плохое явление, сказывающееся на всех сферах жизни людей. Поэтому её так боятся и стараются избегать многие страны. Для этого нанимают хороших специалистов, которые наблюдают и корректируют экономическую систему определённой страны. Конечно, они знают, что такое флуд, поэтому они не пугают людей своими прогнозами.

В чём суть инфляции

Немногие догадываются, в чем суть инфляции. Сейчас мы постараемся это исправить. Она состоит в увеличении роста цен, которое приводит к обесцениванию денег. Таким образом, у людей могут возникнуть различные инфляционные ожидания.

Инфляция – серьёзная вещь, затрудняющая торговлю. Она уменьшает возможность людей накапливать сбережения и не делает возможным совершать денежные вклады в различные хозяйственные операции.

Раньше такое явление возникало в основном при чрезвычайных обстоятельствах. Например, в военное время, когда государство, стараясь покрыть военные расходы, выпускало большой объем бумажных денег. Множество подобных примеров можно найти если узнать о страницах сайта в поиске, посвященным экономическим проблемам касающихся исторических событий.

На данный момент каждодневно происходит совершенствование товаров и услуг. Растет их себестоимость, а в следствии и увеличивается цена. Таким образом, можно увидеть, что базис инфляции лежит в производственной сфере, а созданные проблемы почти всегда связаны лишь с неопределённостью. Ведь низкий плохо прогнозируемый темп несёт более серьёзные проблемы, чем высокий, но замечательно прогнозируемый.

Следите за уровнем инфляции

Думая над тем, как оформить сберегательный вклад или начать инвестировать, важно знать уровень инфляции, чтобы понять, получите ли вы прибыль в результате своих действий и в каких размерах (с учетом инфляции). Например, вы кладете деньги на банковский счет с учетом 10% годовых. Через год у вас будет на 10% больше денежных средств

Но если темп инфляции составит 15%, то, хотя денег у вас будет больше, купить на них товара вы сможете меньше, чем на ту сумму, которую имели первоначально

Через год у вас будет на 10% больше денежных средств. Но если темп инфляции составит 15%, то, хотя денег у вас будет больше, купить на них товара вы сможете меньше, чем на ту сумму, которую имели первоначально

Например, вы кладете деньги на банковский счет с учетом 10% годовых. Через год у вас будет на 10% больше денежных средств. Но если темп инфляции составит 15%, то, хотя денег у вас будет больше, купить на них товара вы сможете меньше, чем на ту сумму, которую имели первоначально.

Если вы собираетесь зарабатывать деньги с помощью инвестиций, необходимо найти такой объект или сделать банковский вклад на таких условиях, которые позволят «победить инфляцию», то есть, вложив в которые, вы получите проценты или прибыль, превышающие уровень инфляции.

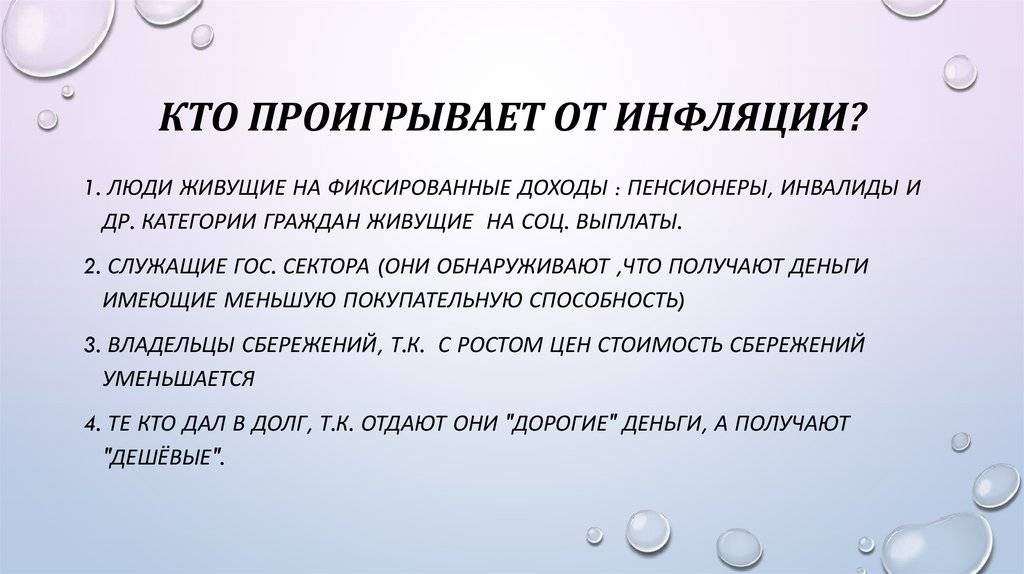

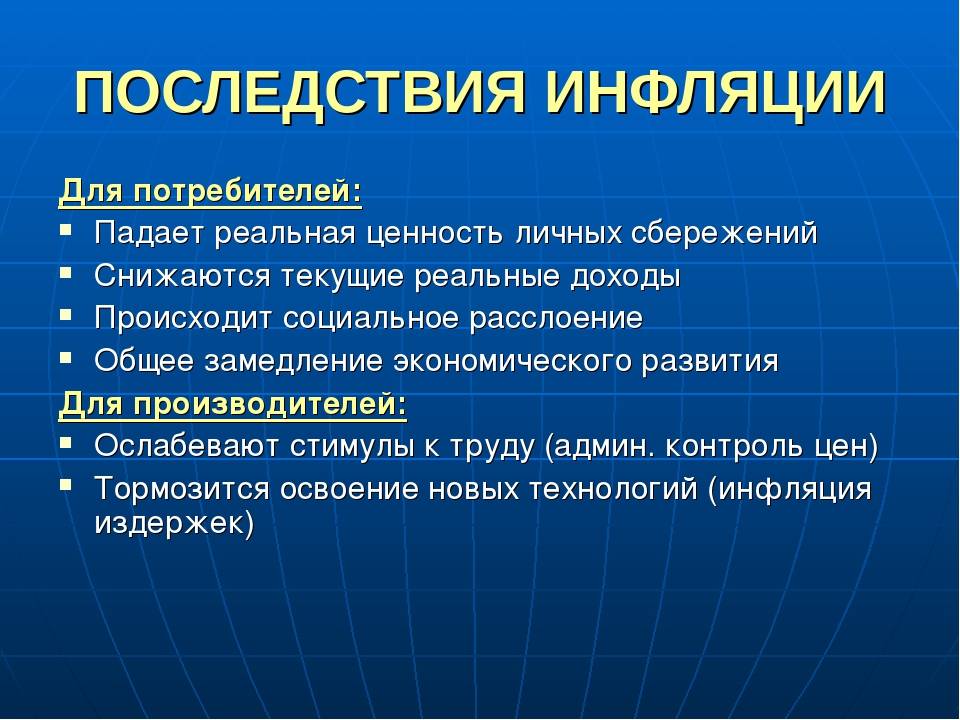

На что влияет инфляция

Практически любой человек знает и без проблем может ответить, на что влияет инфляция. Во-первых, такой процесс сказывается на покупательной способности, что в результате ведет к снижению уровня жизни. Это напрямую касается самых незащищенных слоев, например, пенсионеров, студентов, инвалидов. Их материальное положение становится крайне бедным, поэтому они будут вынуждены сокращать свои расходы. Это явление не пройдет незаметно, оно без проблем привлечет социальную тревогу и т.д.

Однако наличие инфляции поможет улучшить положение руководителей фирм. Если они еще и пользуются контекстной рекламой на бренд в развитии своего бизнеса, то тем более успех в этой ситуации им гарантирован. Это связано с тем, что из-за роста цен на продукцию, стоимость ресурсов остается старой. Так, получаемые ими доходы с продаж превысят расходы, приумножив их прибыль.

Инфляция и финансовые пирамиды.

Во время инфляции подобные структуры плодятся, как грибы после дождя.

Вам обещают гарантированную доходность?

Вам обещают стабильные выплаты?

Вам нужно привести новых людей?

Забирайте свои деньги и бегите. Спасенные деньги = заработанные.

Пристально изучайте любые компании, куда вы несете свои деньги. В интернете подобных пирамид ооооочень много. В пирамиде получают прибыль только несколько верхних уровней.

Единственный способ заработать на пирамиде – ее организовать. Нет, я вам ничего не советую. ))

Есть вполне законные, всем известные финансовые пирамиды. Учитесь у мастеров.

Если честно, я поняла, что инфляция в существующих условиях – это непременная составляющая экономического роста. Главное, что нужно сделать при инфляции – это порадоваться пока, что она есть. )))

Богатые люди зарабатывают в разных ситуациях. Значит это под силу всем, кто задаст себе вопрос: КАК?

Что делать, чтобы сохранить ценность ваших денег?

Влияние инфляции может не ощущаться так легко в повседневной жизни, так как стоимость денег не сильно возрастает. Тем более что в еврозоне существует согласованный уровень инфляции. Он гарантирует, что деньги не потеряют свою ценность внезапно.

Дело в том, что евро могут безопасно терять 2% своей стоимости каждый год. Поэтому не стоит откладывать средства только под матрац. Рано или поздно они потеряют так много своей ценности, что уже не будут стоить этого. Подумайте об эстонской кроне. Если она была сильной в начале, то в итоге она не стоила ничего.

Даже когда мы говорим о периоде в десятки лет, это неизбежность, которую следует учитывать.

Итак, как вы можете гарантировать, что ваши с трудом заработанные и сэкономленные деньги не потеряют своей ценности? Существует два основных способа:

- Положите деньги на депозит — например, откройте срочный вклад или поместите деньги в сберегательно-ссудную ассоциацию (процентные ставки которой выше, чем у банков).

- Начните инвестировать — проще всего начать с объединения, что по сути означает кредитование денег другим людям. Узнайте больше об инвестиционных фондах здесь или найдите краткое руководство по инвестициям для начинающих .

В обоих случаях это методы, которые помогут вам сохранить и приумножить ваши средства. Не бойтесь вкладывать деньги. Даже если вы не всегда понимаете, что все в порядке, не стоит просто позволить деньгам спокойно собирать пыль и в конечном итоге потерять свою ценность.