Последствия продажи долга — что грозит заемщику?

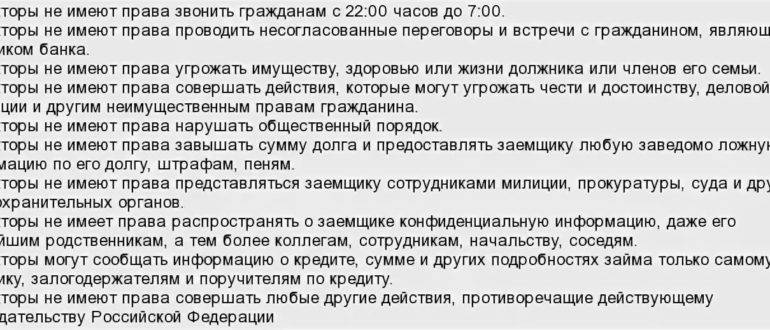

Поведение сотрудников коллекторских агентств практически никак не изменилось с тех пор, как в силу вступил закон «О коллекторах», ограничивающий и регулирующий деятельность по взысканию просроченной задолженности.

Коллекторы по-прежнему звонят по 30-60 раз в день, угрожают заемщику, его родственникам, друзьям, коллегам. Они звонят контактам из анкеты и хамят, кричат, угрожают.

Среди самых популярных угроз: подача иска в суд, попытки забрать детей и сдать их в детский дом, подать заявление в прокуратуру и посадить должника в тюрьму за мошенничество и т.д.

Часто коллекторы выходят за рамки закона и портят имущество должника. Например, не застав заемщика дома, они могут исписать весь подъезд нелицеприятными надписями, сломать дверной замок, испортить дверь или автомобиль. Подобных история тысячи по всей стране.

Больше всего везет клиентам из небольших городов, в которых нет офисов коллекторов. А вот заемщикам из крупных населенных пунктов везет меньше, к ним часто приходят сотрудники коллекторского агентства и пытаются на месте запугать, собрать деньги и т.д.

Действия инвесторов

Добросовестные компании разъясняют своим бывшим клиентам порядок возврата инвестиций немедленно после исключения из списка легальных МФО. Получить обратно свои средства инвестор может одним из трех способов:

- От организации при довольном погашении обязательств

- От страховой компании, являющейся партнером МФО

- По решению суда

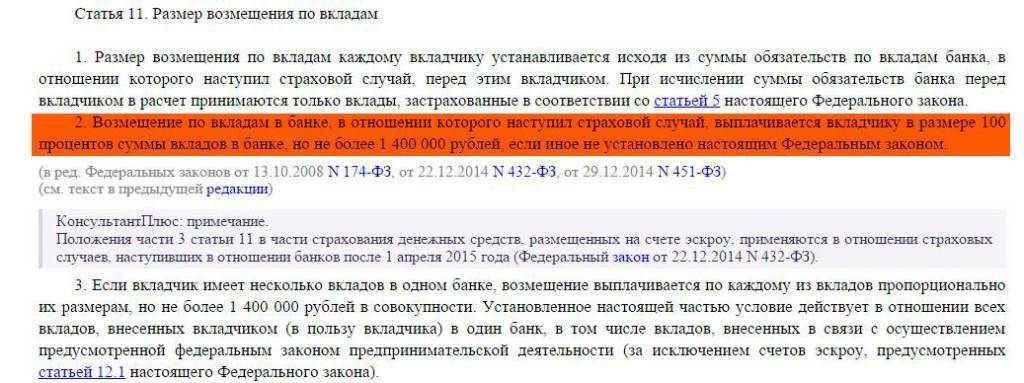

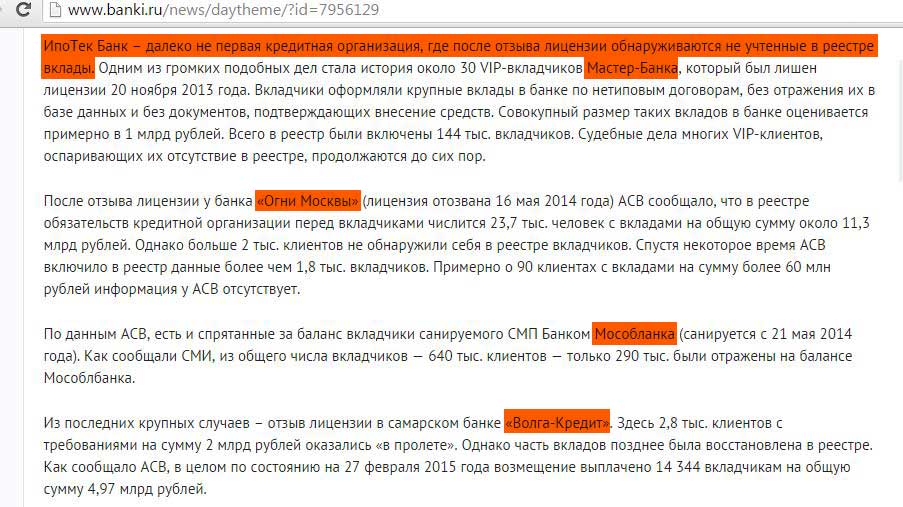

В любом случае важно сохранить все документы по вложениям, чтобы в случае отказа от их возврата предъявить их суду в качестве доказательства. Важно помнить, что деньги, которые передаются МФО под проценты, не являются “вкладами”, они не застрахованы по программе АСВ

Это риски, которые нужно учитывать “на берегу”.

Одна из ведущих журналистов проекта. В кредитной сфере с 2008 года. Имеет высшее образование по специальности «Банковское дело». Публикуется в интернет-издании газеты Коммерсантъ. Большой опыт в финансовой сфере помогает ориентироваться на рынке микрофинансовых и банковских услуг и видеть самые важные события.

vitalinaslepuhova@vsezaimyonline.ru

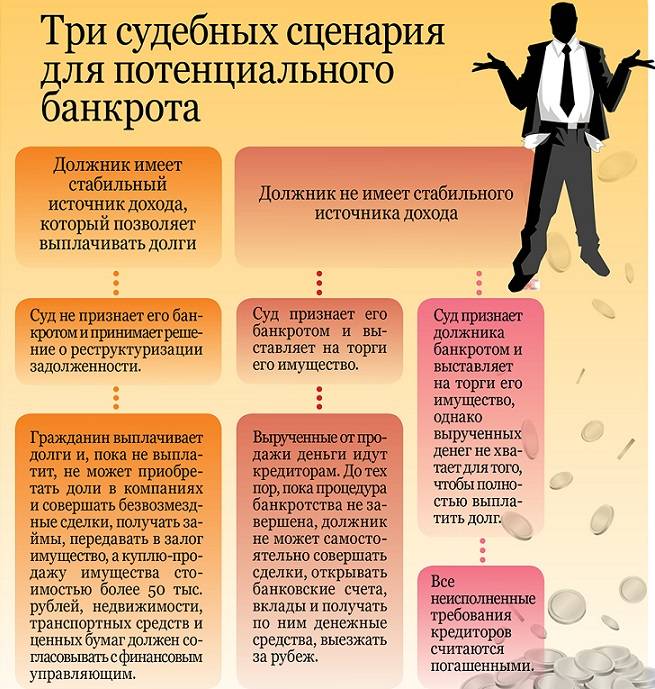

Этап 4: судебные взыскания

Последний и самый неприятный для обеих сторон этап, который наступает, как правило, после как минимум полугодовых безуспешных попыток договориться полюбовно.

На этом этапе в суд предоставляется заявление от кредитора, а также все, что удалось собрать по заемщику – записи телефонных переговоров, СМС-переписки, диктофонные записи очных визитов. В общем, любая информация, которая поможет суду принять решение.

При этом почти в 99% случаев суд иск удовлетворит и обяжет должника не только выплатить все, что начислено, но и взять на себя судебные издержки, например, пошлину, оплаченную заявителем, и оплату привлеченных юристов.

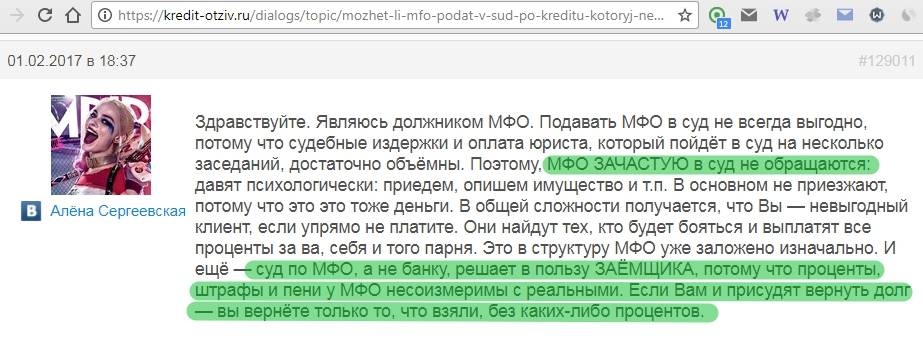

Какие МФО не подают в суд на должников?

Опять же, список МФО, которые не подают в суд на должников, составить не получится. Изредка всплывают истории о том, что та или иная микрокредитная компания «забыла» про заемщика и не стала передавать материалы для решения проблемы с долгом в судебном порядке, но это – единичные случаи.

Почему МФО иногда не подают в суд на должников? Скорее всего, дело в ошибке сотрудника компании. В МКК работают люди, и люди имеют свойство ошибаться. Ваше дело могли потерять, уставший работник мог случайно пропустить вас в базе или забыть подготовить документы. Как видите, все эти причины – не более, чем везение.

Есть еще одна причина, по которой микрофинансовая компания может не подавать жалобу в судебные органы – если МКК боится «светиться» перед законом. Речь идет о черных кредиторах – компаниях без регистрации и лицензии. По закону, заемщик имеет право не возвращать взятый микрокредит, если его выдала МФО без регистрации. Черных кредиторов можно опознать по следующим признакам:

- договор кредитования составлен не по правилам, в нем всего пара страниц, пункты прав и обязанностей обеих сторон прописаны максимально размыто;

- компания активно пользуется услугами коллекторов;

- у МКК есть микрокредиты с процентной ставкой больше 1-го процента, и при этом кредит выдается на срок менее 365 дней.

Если повестки из суда нет, вас активно беспокоят коллекторы, и компания кажется вам подозрительной – позвоните в Центральный Банк России и спросите, есть ли у микрофинансовой организации, с которой вы имеете дело, регистрация. Если окажется, что лицензии нет – вам нужно самостоятельно обратиться в полицию и в суд.

Возражение по судебному иску коллекторов

Возражение подается в той форме, в которой была составлена претензия со стороны истца, и содержит в себе обоснования неправомерности требуемой суммы задолженности. Чтобы заявление было рассмотрено судом, оно должно быть юридически грамотным и составлено в соответствии с правилами и нормами, установленными Федеральным законом № 229-ФЗ. В заявлении указываются:

- адрес суда, которому адресовано письмо;

- обозначение сторон: кредитора, должника и полномочных представителей;

- возражение против размера судебной задолженности или возражение против решения суда;

- аргументы и подтверждения возражения.

Шаблон формы заявления можно найти и бесплатно скачать на сайте Федеральной службы судебных приставов.

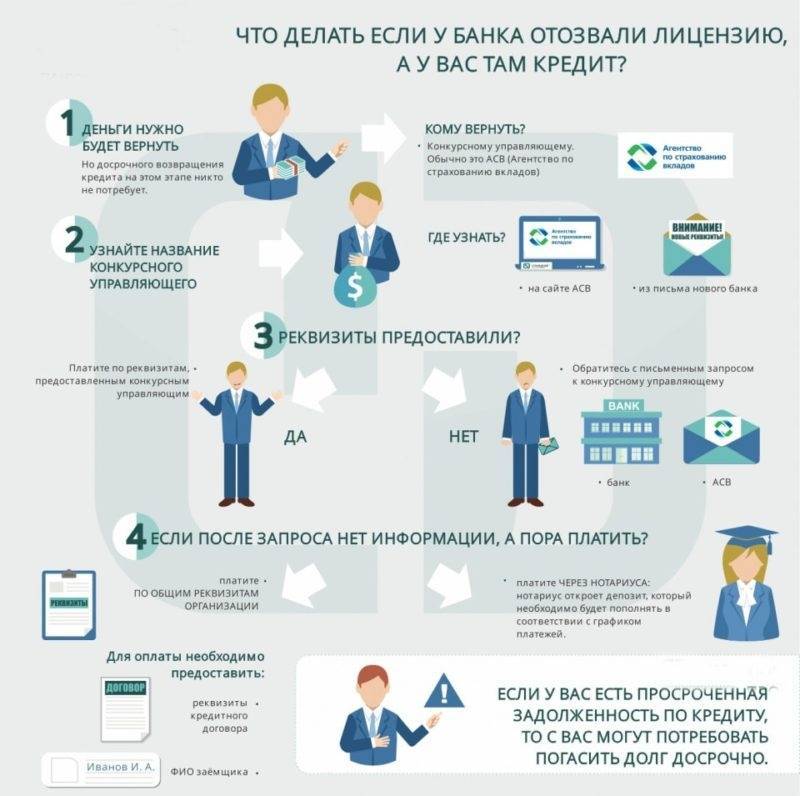

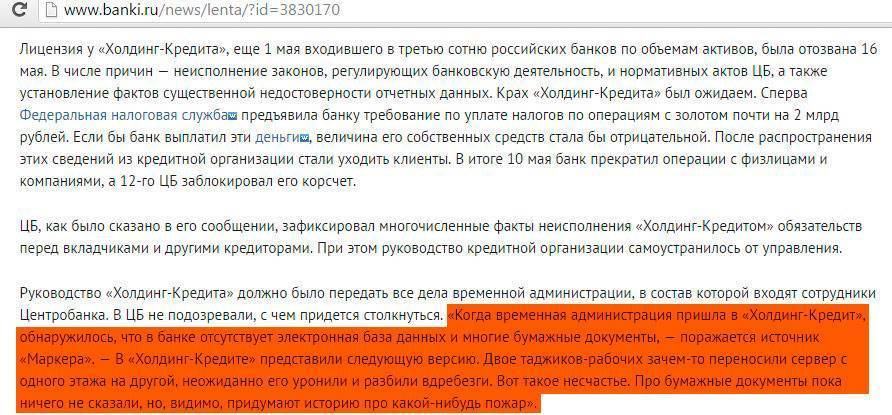

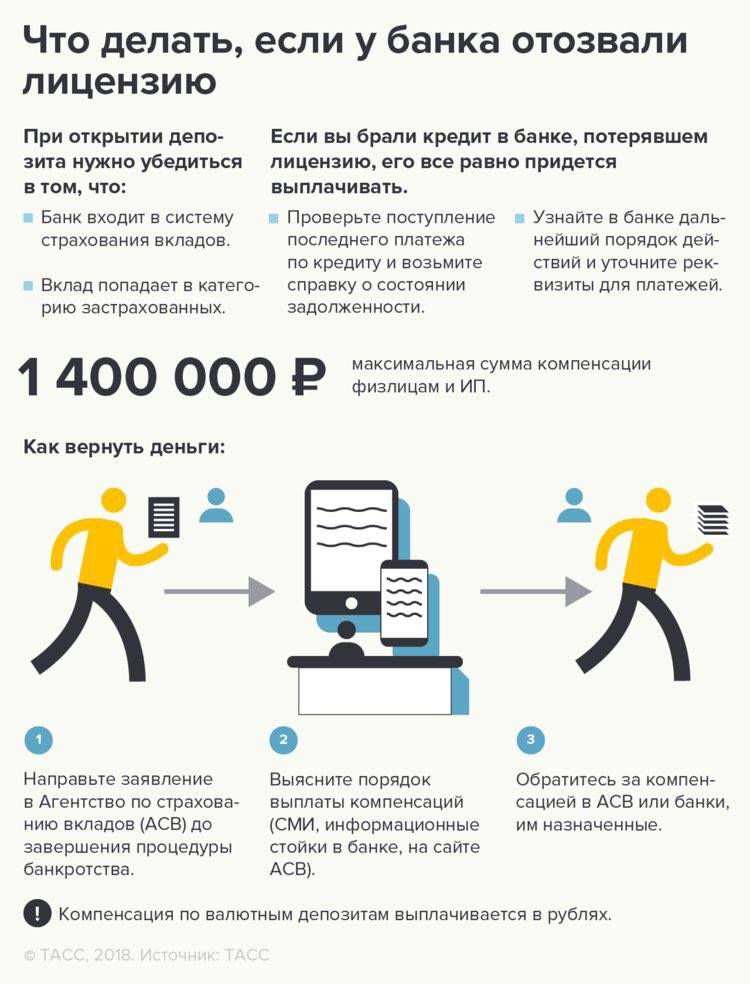

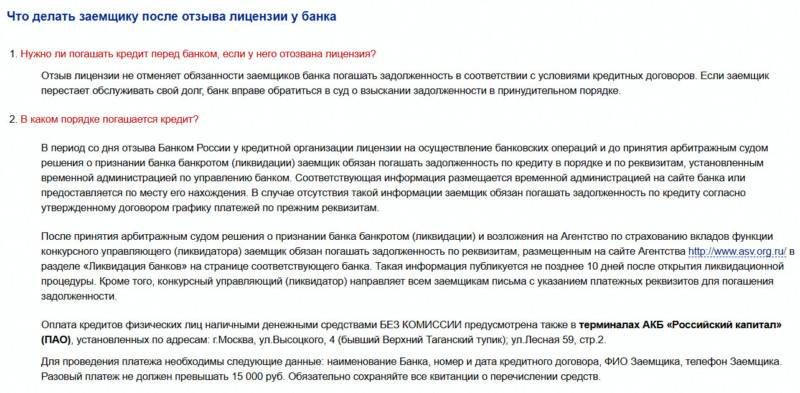

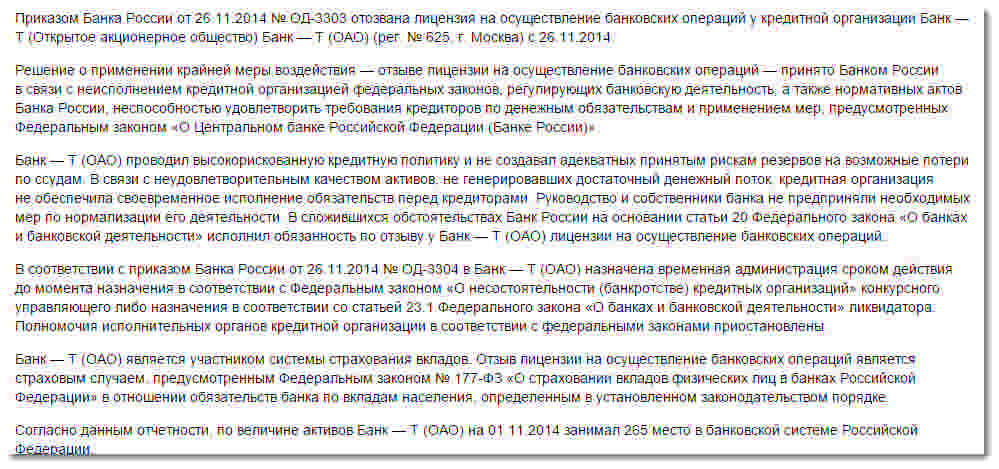

Что входит в обязанности временной администрации

Временная администрация — исполнительный орган по управлению кредитной организацией, действует с момента отзыва лицензии до назначения конкурсного управляющего (ликвидатора). В плане информирования заемщиков временная администрация обязана:

- Разместить на официальном сайте информацию об отзыве лицензии у банка, а также указать реквизиты для оплаты кредитной задолженности.

- Обеспечить наличие справочной информации в каждом отделении банка.

- Запустить работу горячей линии, по номеру которой клиенты банка смогут получить всю необходимую информацию.

Следовательно, заемщику следует контактировать непосредственно со временной администрацией, которую назначает Банк России. В некоторых случаях клиенты банка получают персональные уведомления с реквизитами для оплаты кредитной задолженности.

Как вести себя в суде?

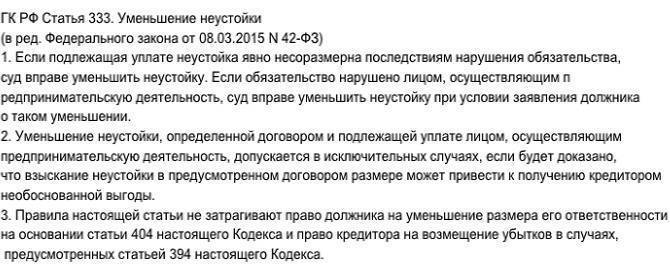

В случае возникновения задолженности МФО достаточно часто прибегают к услугам суда, поэтому не стоит удивляться судебной повестке. Судебный процесс может быть решен и без присутствия ответчика, однако все-таки желательно присутствовать в зале суда. Во-первых, в этом случае ответчик может воспользоваться своими процессуальными правами и попытаться оспорить сумму задолженности, т.к. микрофинансовые организации довольно часто указывают необоснованно завышенную сумму долга. Если подобные махинации с суммой задолженности будут доказаны, МФО обязуют ее пересчитать.

Это интересно: Работа коллектором с должниками: как это происходит

Зачем МФК продает долг коллекторам?

У микрофинансовых организаций довольно сложная дилемма. С одной стороны, им нельзя иметь на балансе слишком много просроченных долгов. Они постоянно отчитываются перед Центробанком, а тот следит за показателем просроченной задолженности.

Если портфель просроченных микрозаймов будет слишком большим, у кредитора могут отобрать лицензию на осуществление микрофинансовой деятельности. Поэтому кредиторы вынуждены что-то делать с просрочками, как-то от них избавляться.

Если не получается вернуть деньги по договору, значит, от договора нужно избавиться, продав его коллекторам. С другой стороны — коллекторы пользуются этим и покупают долг лишь за 10-20% от реальной суммы просрочки. В итоге микрофинансовые компании теряют огромные деньги, компенсируя расходы высокими процентными ставками по своим займам.

По причине постоянных проверок ЦБ кредиторы часто передают долги своих заемщиков коллекторским агентствам на время по агентскому договору. Он имеет определенный период действия, в течение которого коллекторское агентство от имени микрофинансовой организации пытается взыскать просроченную задолженность.

В этом случае микрофинансовая компания платит коллекторам определенный процент от взысканной суммы в течение действия агентского договора.

Когда МФК продает долг коллекторам?

Как правило, коллекторы покупают просроченные договора пакетом и не знают подробностей каждого займа. Им сообщают общую сумму основного долга, погашения с учетом процентов и другую основную информацию. Можно сказать, что коллекторы покупают «кота в мешке», зато кредитные компании прекрасно знают, чьи долги и зачем они продают.

В первую очередь, продают долги заемщиков, чья просрочка превышает 90-120 дней. Это своеобразный временной предел, после которого взыскать долг практически нереально, если заемщик не вернул хотя бы его часть в указанный промежуток.

Во-вторых, на продажу уходят долги клиентов, которые скрываются от службы безопасности микрофинансовой организации, не выходят с ними на связь, блокируют их звонки и т.д. Взыскать долг с таких заемщиков нереально в ходе досудебного взыскания. Микрофинансовые компании это понимают, поэтому пытаются избавиться от заемщика и его долга, продавая его коллекторам.

А вот если клиент отвечает на звонки, идет на контакт, оплачивает хотя бы небольшую часть долга, то его договор не продают. В этом случае микрофинансовая организация понимает, что заемщик не так безнадежен и может вернуть долг хотя бы частично.

В каких случаях и через какое время МФО могут подать в суд?

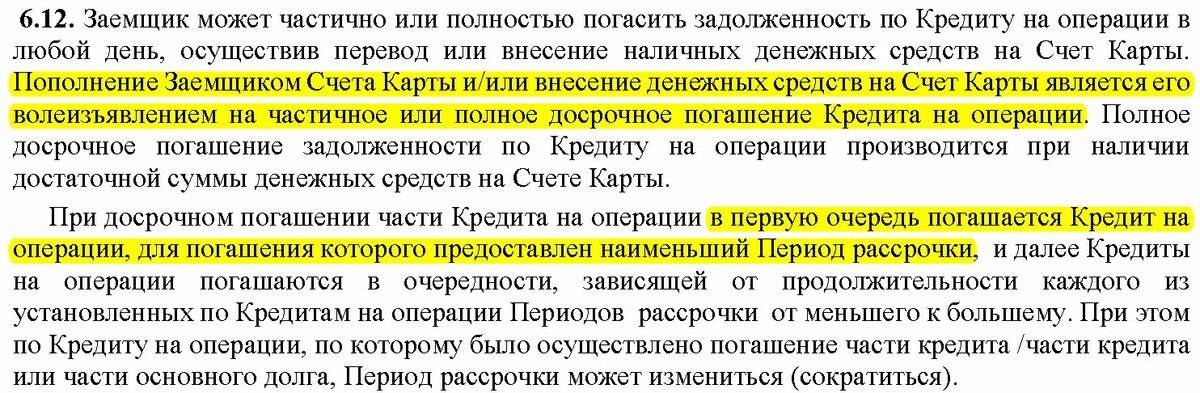

Первые 30–55 дней микрофинансовые организации активно сотрудничают с клиентами, если они выходят на связь. В этот период стоит подать заявку на кредитные каникулы или рефинансирование, полностью приостановив начисление штрафа, процентов и переоформив договор на выгодных для заемщика условиях. Если должник намеренно игнорирует звонки и уведомления, отказывается добровольно погасить долг, события развиваются по такому сценарию:

- Передача договора коллекторам, которые начинают использовать методы психологического давления на клиента – звонят не только ему, но и родным, сотрудникам, отправляют письма, сообщения;

- Обращение в суд с целью изъятия имущества судебными приставами.

Как правило, МФО обращаются в суд в течение 3–6 месяцев с момента образования просрочки. Основная цель в этот период – увеличить размер штрафа до максимального. Некоторые недобросовестные МФО начисляют сверхпроценты, рассчитывая на то, что заемщик не разбирается в законах.

Ответственность за непогашение кредита

При отсутствии серьезных причин задержки выплат (например, неопределенности с новым кредитором), гражданина ждет такая же ответственность, что и в общем случае просрочки:

- Начисление штрафов и пени.

- Испорченная кредитная история.

- Судебное разбирательство для взыскания недостающих сумм.

- Передача долга коллекторским агентствам.

Бывает, что перебои с выплатами происходят не по вине гражданина.

Например, деньги отправлены по новым реквизитам, средства были списаны, но не дошли до получателя, а заемщику определили пени и штрафы.

Действия в таком случае:

- Написать заявление на имя нового кредитора, приложив документы, которые свидетельствуют об оплате.

- Если задолженность не аннулируют, обратиться в суд.

Самые одобряемые займы на 03.06.2021!

Первый займ под 0%

До 15.000 рублей

До 1% в день

От 7 до 31 дня

- Возраст с 18 до 70 лет

- Кредитная история – любая

- Мгновенное одобрение

- Получение на карту за 15 минут!

Оформить

До 30.000 рублей

До 1% в день

От 6 до 21 дня

- Возраст от 18 до 80 лет

- По паспорту без справок

- Мгновенное одобрение

- На карту, кошелек или переводом!

Оформить

До 35.000 рублей

До 1% в день

От 3 до 30 дней

- Возраст с 18 до 65 лет

- Кредитная история – любая

- Повторный заём до 30 000 рублей

- Получение на карту за 10 минут!

Оформить

Первый займ под 0%

До 30.000 рублей

От 0% в день

От 5 до 30 дней

- Возраст с 21 до 63 лет;

- Без справок в режиме онлайн;

- На карту или переводом

- Первый займ бесплатно!

Оформить

Первый займ под 0%

До 30.000 рублей

От 0% в день

От 7 до 21 дня

- Возраст от 18 лет

- Кредитная история – любая

- Получение множеством способов

- Решение онлайн за 5 минут!

Оформить

До 15.000 рублей

До 1% в день

От 16 до 30 дней

- Возраст с 22 до 60 лет

- Заемщикам с любой КИ

- На банковскую карту

- Мгновенное одобрение!

Оформить

Первый займ под 0%

До 30.000 рублей

От 0% в день

От 7 до 30 дней

- Возраст от 18 до 90 лет

- Любая кредитная история

- Мгновенное перечисление денег

- Решение онлайн за 2 минуты!

Оформить

В каких случаях обращаются в инстанции по поводу микрозаймов?

Существует перечень случаев, в которых микрофинансовые организации вне зависимости от своей величины и репутации незамедлительно обращаются в судебную инстанцию. Разберёмся с ними.

Основания

- Крупная задолженность. Чаще всего микрофинансовые организации обращаются в суд тогда, когда сумма долга превысила 50 000 руб и выше.

- Ценное имущество заемщика. Иск подается в судебную инстанцию тогда, когда у должника действительно есть ценности, которые могут пойти в счет уплаты и уменьшения долга.

- Минимальный платёж. Если клиент не вносит минимальные платежи, предусмотренные займом, то МФО подает иск в судебную инстанцию.

- Особенности обеспечения займа. Если в качестве залога при получении займа выступало крупное имущество, то есть заинтересованность в обращении в суд. В случае положительного исхода дела данное имущество перейдет к МФО.

Кредиты

Кредиты для организаций намного больше по суммам, чем для физических лиц. Способов взыскания то же больше. Например, блокировка и арест счетов, без которых юр. лицо прекращает деятельность.

Но и обеспечения займов гораздо серьезней. Банки одалживают средства только проверенным организациям, которые, по их мнению, способны все погасить в срок.

Обычный человек может платить или выключить телефон и пропасть. С организациями такое не прокатит. Прежде чем выдать деньги их проверяют сотрудники службы безопасности и вытаскивают всю подноготную. Фактически фирмы предоставляют сведения обо всех доходах, даже которые пытаются скрыть. Ведь это в их интересах. Все просто чем больше доход, тем больше кредит.

Выкуп долга происходит либо на стадии переговоров — с помощью уменьшения ЗТ, либо после суда, выкупается ДЗ за 30-50% от наминала. При условии, что нет процедуры банкротства.

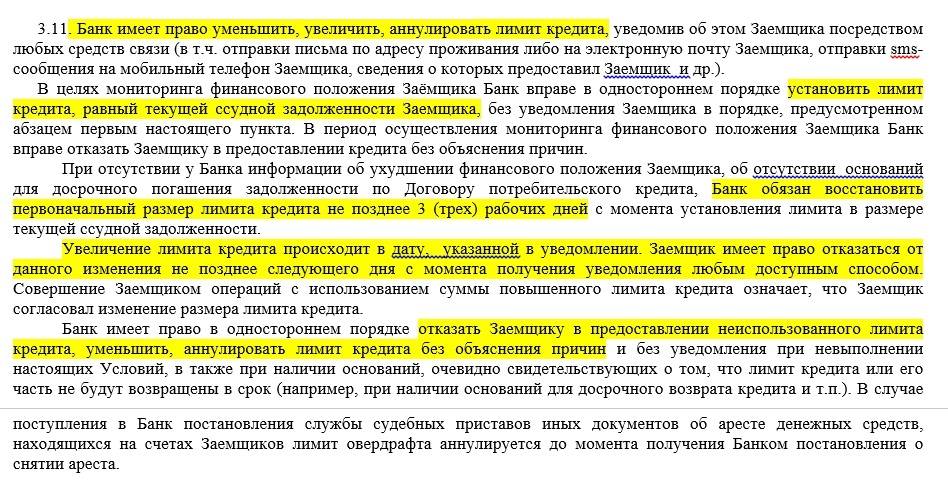

Кредитная линия

Данный финансовый продукт предоставляет порционными траншами. То есть банк, контролирует большую сумму, дробя ее на отдельные выплаты. При возникновении задолженности, теряется не весь заем, а лишь часть.

Выкупить данный долг возможно, но лишь при серьезной просрочке. Обычно кредиторы идут на уступки и готовы ждать поступления средств довольно долго. Ярким примером служит аграрная отрасль, в которой поступление платежей затягивается на семь-восемь месяцев, в момент посева урожая и до момента реализации.

Лизинг

Обычно предприятия покупают в лизинг спецтехнику, промышленное оборудование или коммерческую недвижимость. Поскольку данный товар является высоколиквидным, то банк в первую очередь забирает его.

Выкупать подобные долги нецелесообразно, но компания идет на это для сохранения репутации. Как правило, продажа залога покрывает все расходы, и сумма долга не является существенной.

Залоговое имущество

Компания может выкупить залог у банка в порядке первой очереди. Но необходимо понимать, что подобный поворот является нежелательным для организации. Как правило, фирма, которая задолжала деньги начинает процедуру банкротства.

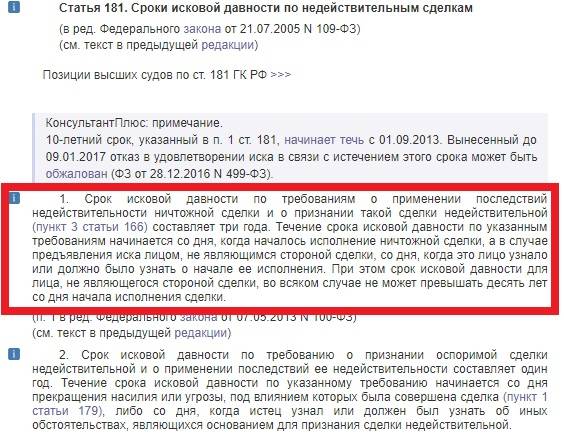

Не пытайтесь объявить договор кабальным

Чтобы признать сделку кабальной, требуется одновременное наличие нескольких условий:

- Сделка крайне невыгодна для одной из сторон. Это может быть, например, слишком высокая цена по сравнению с аналогичными предложениями.

- Сторона была вынуждена заключить сделку под влиянием крайне неблагоприятных обстоятельств. Например, тяжелого материального положения.

- Другая сторона знала о первых двух обстоятельствах и воспользовалась ими в своих интересах.

К договорам с МФО можно применить неблагоприятные обстоятельства — тяжелое финансовое положение заемщика. Но доказать остальные два обстоятельства практически невозможно.

На практике суды руководствуются тем, что, подписывая договор, человек выражает свое с ним согласие. Если он ставит свою подпись, предполагается, что он прочитал, изучил, понял содержимое договора и осознает, какие обязательства этот договор на него налагает и какую ответственность он будет нести за их несоблюдение. После подписания договора поздно говорить, что «что-то не понял», «не дочитал», «не увидел», «не заметил» и т. д. Суд будет считать, что если человек подписал договор, то он был с ним согласен.

Иногда суд признает договор «имеющим элементы кабальности», но все равно взыскивает задолженность с заемщика. Но в этом случае можно отсрочить исполнение решения. Например, судебная коллегия по гражданским делам Верховного суда Республики Карелия отсрочила взыскание долга на шесть месяцев, указав, что договор «имеет элементы кабальности».

Ссылаться на невыгодность сделки бесполезно: по мнению судов, это не является признаком кабальности договора — например, так решил Ленинградский районный суд Краснодарского края от г. по делу № 2-1073/2018.

Куда платить по кредиту, если банк «лопнул»?

Ознакомившись с данным выводом, у клиента обанкротившегося кредитора возникает резонный вопрос о новом адресе платежей. Ведь в большинстве случаев никаких уведомлений о смене реквизитов не поступает. Многие могут счесть это поводом для приостановки или полного отказа от своих обязательств. Однако подобные действия будут неправомерными. В соответствии с законом клиент должен самостоятельно найти и проверить информацию о закрытии или смене расчётных счетов для платежей.

Но даже люди, не стремящиеся получить выгоду от ликвидации кредитора, сталкиваются с серьёзной проблемой получения актуальных данных по новым реквизитам. Некоторые узнают о банкротстве из газет и телевизионных программ, другие распространяют информацию соседей по «сарафанному радио». Подлинных же источников всего 3:

Если на странице банка нет информации о грядущих масштабных изменениях, два других источника гарантированно разместят таковую. Если же и там отсутствуют данные о закрытии, следует позвонить в отделение кредитора и уточнить информацию у него. Возможно, сведения распространяются в качестве дезинформации с целью компрометации от конкурентов.

Что делать, если направили иск за неуплату кредита?

Если микрофинансовая организация подала на вас в суд, то уклоняться от получения повестки нежелательно. Ваша неявка никак не будет отражаться на рассмотрении дела, однако, вы утратите возможность отстаивать свою позицию и интересы, тем самым, не сможете влиять на исход рассмотрения дела.

Подготовьте все имеющиеся документы, которые могут каким-либо образом представить вас в положительном свете перед судом. Если у вас есть причины, которые стали основанием для невыплаты, то постарайтесь подтвердить их документально.

Обязательно проконсультируйтесь у юриста, а также с теми, у кого был подобный случай, как вести себя в той или иной сложившейся ситуации. Обязательно отредактируйте свою речь, которая призвана повлиять на решение судебной инстанции.

Ведите себя в судебном заседании открыто:

- Задавайте вопросы, если что-то непонятно.

- Внимательно просматривайте документы.

- Заявляйте ходатайства.

- Спрашиваете, если вам по каким-то причинам что-то непонятно.

- Также, вы можете перечислить вопросы, которые относятся к делу и могут быть заданы представителю микрофинансовой организации.

Что будет с деньгами инвестора

Все вернется.

Если заемщик должен сам беспокоиться, когда и как отдать

деньги кредитору, то инвесторы, которые вложили свои средства в микрофинансирование,

будут защищены. Центробанк представляет

их интересы, контролируя процесс возврата вложений, компанией, которую

исключили из реестра.

Вклады в МФО не входят в систему обязательного страхования

вкладов, но финансовые компании обычно страхуют такие риски по коммерческим

программам. Поэтому даже если владельцы и руководители кредитной организации не

смогут заплатить всем инвесторам, это сделает страховщик. В крайнем случае добиться справедливости

можно в суде. Под рукой всегда должны быть документы о вкладе.

Важно только следить за судьбой своей компании, которой вы

доверили свои сбережения, чтобы своевременно обратиться за ними и знать, кто

теперь должен вам их возвращать: сам кредитор, страховая компания,

экс-бизнесмены, судебные приставы. Информация об исключении кредиторов из

реестра МФО важна в любом случае, как бы вы ни были связаны с микрофинансовой

деятельностью: сами выдаете займы, вкладываетесь в чужой финансовый бизнес или

берете в долг

Своевременные действия в соответствии с ситуацией могут

минимизировать риски

Информация об исключении кредиторов из

реестра МФО важна в любом случае, как бы вы ни были связаны с микрофинансовой

деятельностью: сами выдаете займы, вкладываетесь в чужой финансовый бизнес или

берете в долг. Своевременные действия в соответствии с ситуацией могут

минимизировать риски.

Защитит ли единый стандарт должников?

Авторы документа считают, что стандарт гибче, чем профильный закон. В документе прописан жёсткий алгоритм взыскания.

Разработчики проекта отметили, что новелла поможет подкорректировать закон опытным путём. Учитывая, что в «МиР» входит 1 107 микрофинансовых компаний, единый стандарт охватывает большую часть клиентов МФО. Правда, помочь тем, кто задолжал нелегальным кредиторам, стандарт вряд ли сможет. Документ предписывает регламент работы только участникам СРО, всего в списке Центробанка 1 910 зарегистрированных МФО и МКК на 26 августа 2019.

Если стандарт нарушили сотрудники МФО, они должны компенсировать ущерб. Фото: mtdata.ru.

Создатели надеются, что документ защитит задолжавших и поменяет отношение людей к работе коллекторов. Действия МФО выведут в правовые рамки. Ранее «Выберу.ру» писал, что коллекторы попросили ввести ответственность для должников за оскорбление взыскателей.

На какие долги действует стандарт?

- на договоры, которые агентства взысканий и МФО заключили с 1 октября 2019 года;

- на просроченную задолженность, работа с которой началась после 1 октября.