Кому подойдет

Подходят большинству заемщиков. Они оптимальны для тех, кто работает по найму, получает фиксированную зарплату и хочет получить в долг максимальную сумму. Сумма выплат всегда одинаковая и планировать личный, семейные бюджеты в этом случае проще. Подойдет данная схема погашения и людям, чьи доходы в перспективе будут только расти. Фактически у них долговая нагрузка будет постепенно снижаться, т. к. выплаты будут составлять все меньшую часть от получаемых средств.

Кредит наличными в банке Открытие

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

5 лет

Ставка:

от

9,9%

Возраст:

от

21 до

68 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в Альфа-Банке

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка:

от

7,7%

Возраст:

от

21 до

70 лет

Рассмотрение:

2 минуты

Оформить

Кредит наличными в банке Тинькофф

Подробнее

Кредитный лимит:

от 50 000 до 2 000 000 руб.

Срок до:

3 лет

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

30 минут

Оформить

Кредит наличными в Совкомбанке

Подробнее

Кредитный лимит:

от 200 000 до 1 000 000 руб.

Срок до:

5 лет

Ставка:

от

17,9%

Возраст:

от

20 до

85 лет

Рассмотрение:

30 минут

Оформить

Дифференцированный платеж

При такой разновидности платежей каждый месяц погашается равная доля основной суммы. Например, если отдать займ нужно за один год, то ежемесячно нужно будет возвратить одну двенадцатую его суммы. Проценты будут платиться на ту величину долга, которая имела место в течение последнего месяца. При данном виде платежей в первые месяцы сумма может быть велика, однако впоследствии она будет уменьшена.

Формулы расчета

При дифференциальных платежах формула расчёта гораздо проще. Предположим, что погашение кредита будет происходить ежемесячно. В этом случае при расчёте нужно будет разделить тело кредита на количество месяцев, в течение которых выполняется возврат денег. Для того чтобы определить ежемесячную величину процентной части, нужно годовой процент, под который выдан заём, разделить на двенадцать равных частей.

Расчет платежа:

- Каждый регулярный платёж будет суммой двух слагаемых: погашение тела кредита (А) и процент (Б).

- Для того чтобы получить А, нужно всю сумму займа разделить на количество месячных периодов.

- Нужно учитывать, что первый платёж будет через месяц. В течение этого времени заёмщик пользовался всей суммой кредита. Поэтому Б здесь вычисляется как произведение величины кредита на месячный процент.

- В следующий месяц сумма невозвращённой части уменьшится и проценты будут браться уже с этой суммы.

В последующие месяцы расчёт будет выполняться аналогично.

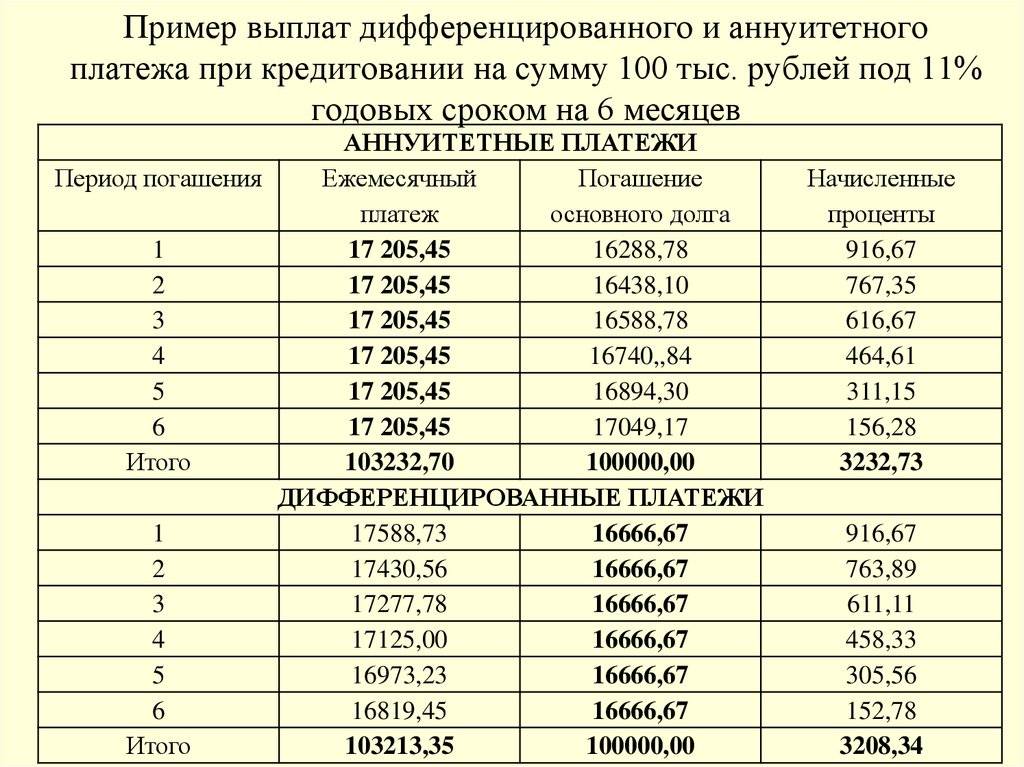

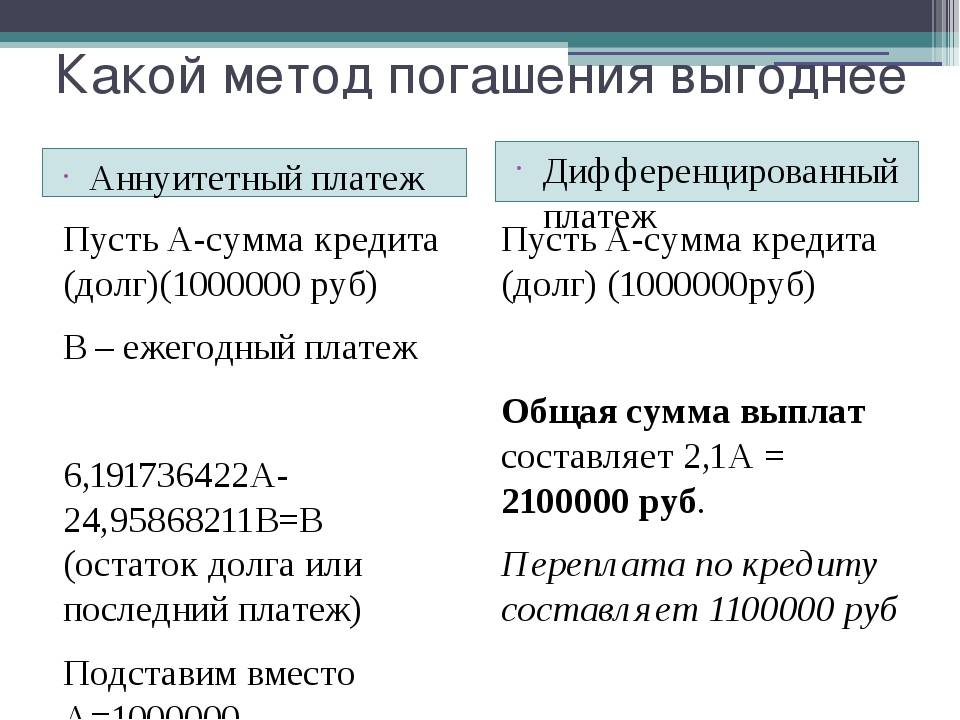

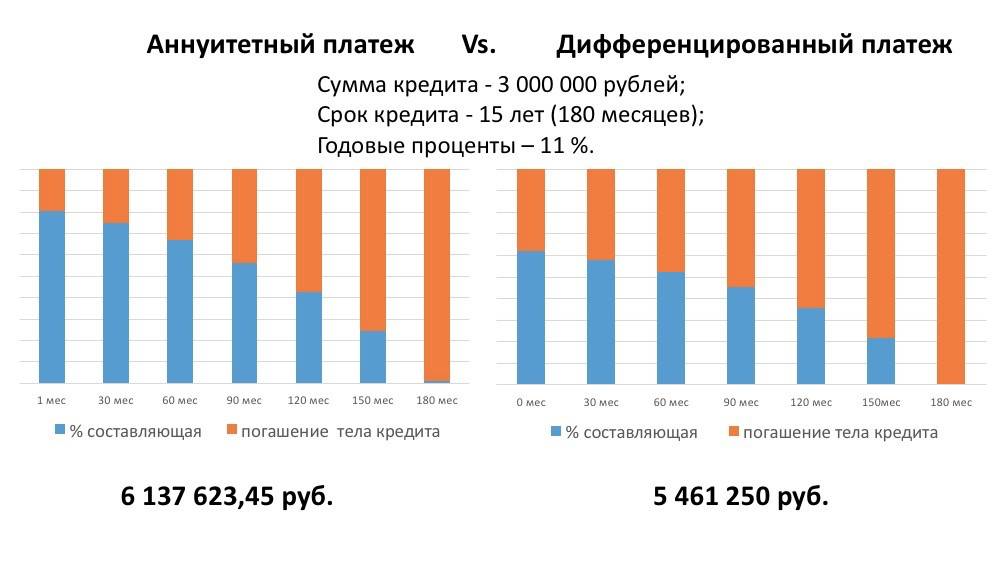

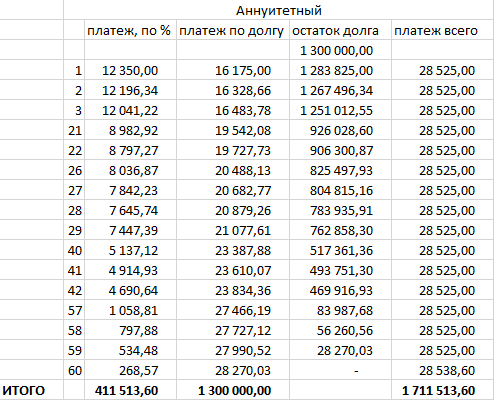

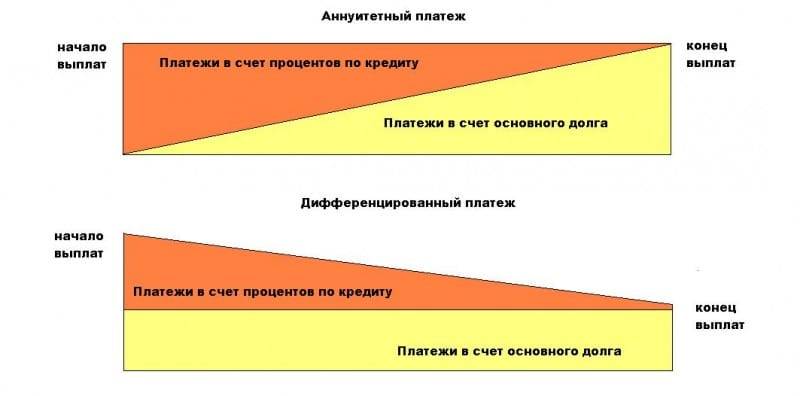

Сравнение аннуитета и дифференцированного платежа

Сумма платежа будет выглядеть следующим образом – РПЛ=(ПРЦ/12)*ОСТ + ВКРЕД/КМЕС, где:

- РПЛ — регулярный ежемесячный платёж;

- ПРЦ — годовая ставка по выданному займу;

- ОСТ — остаток невозвращённой части тела кредита на начало последнего месяца;

- ВКРЕД — вся сумма полученного займа;

- КМЕС — количество месячных периодов за весь срок возврата кредита.

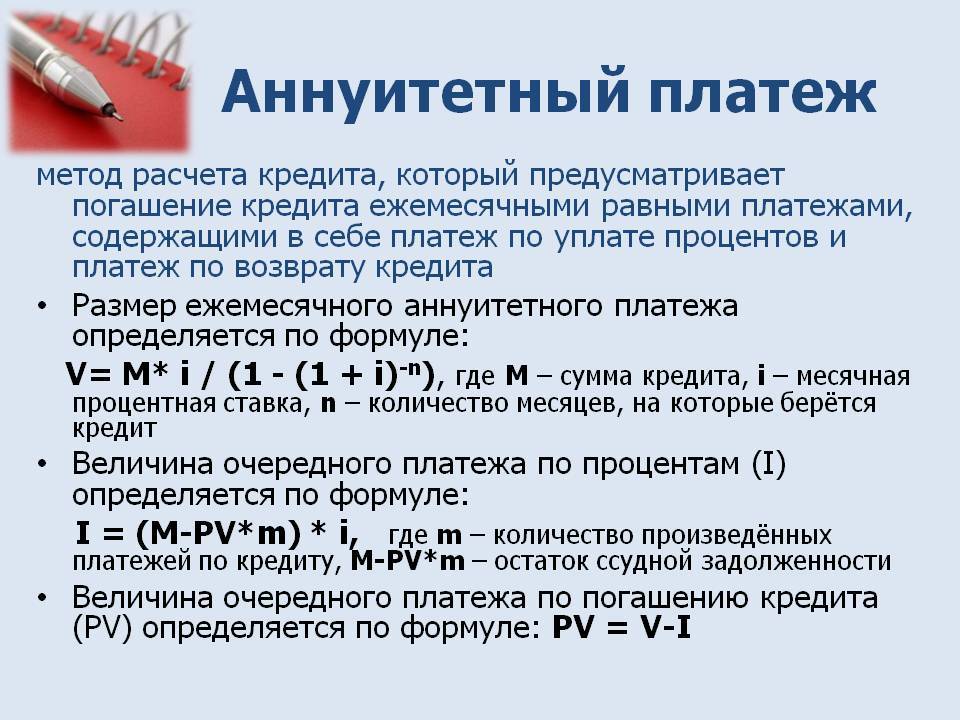

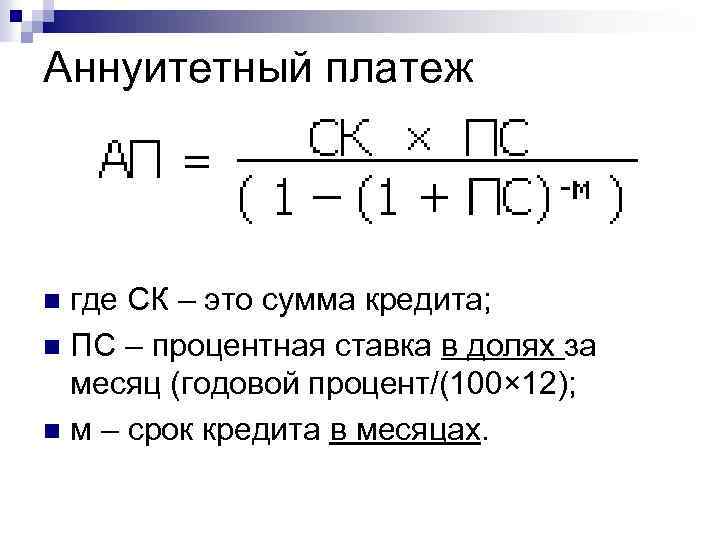

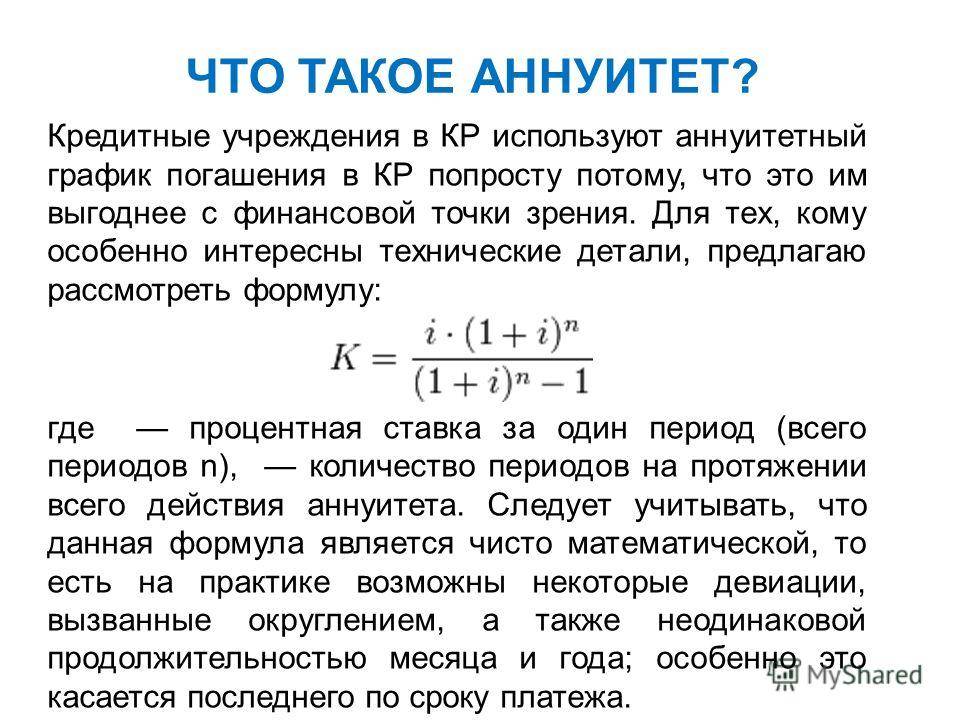

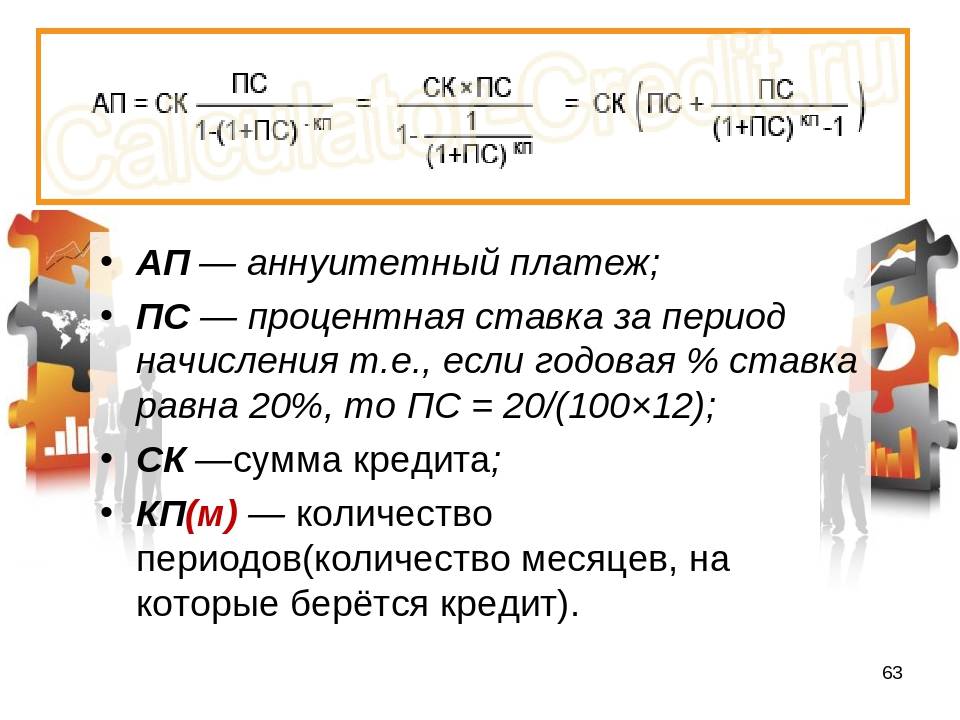

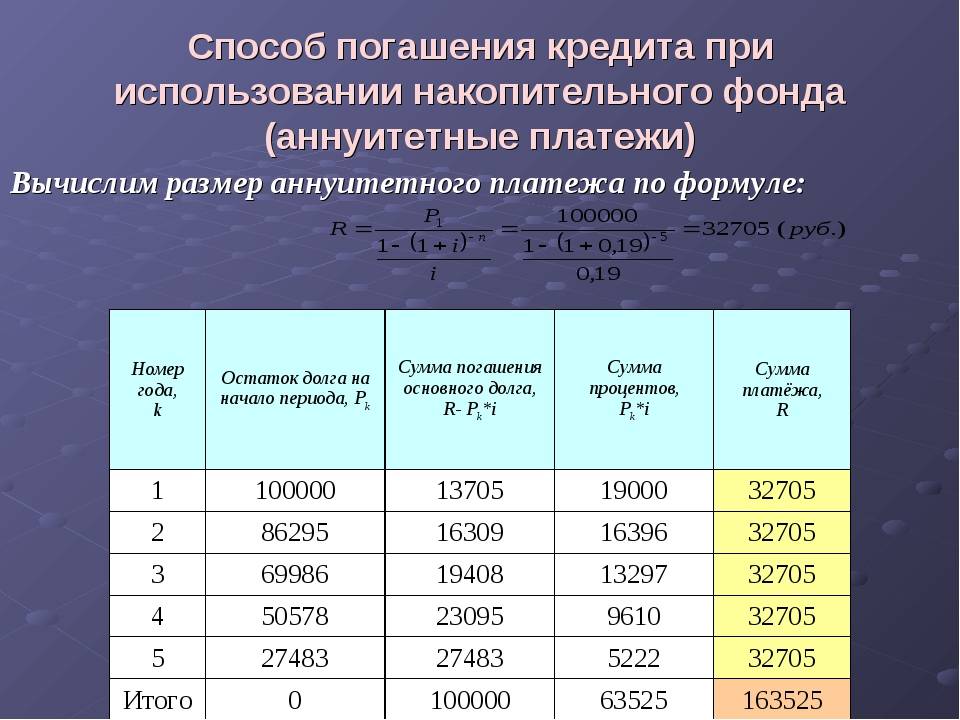

При проведении аннуитетных платежей расчёт проводится по относительно сложной форме, где одно из действий при расчёте состоит в возведении в степень.

Применяется следующая формула: АПЛАТ=ВКРЕД*(ПРЦ+(ПРЦ/((1+ПРЦ)**КМЕС-1). Здесь применены следующие обозначения:

- АПЛАТ представляет собой сумму аннуитетного платежа;

- ВКРЕД — это полная величина выданного кредита;

- ПРЦ равна процентной ставке займа, которая относится к годовому периоду;

- КМЕС — здесь речь идёт о периодах проведения регулярных платежей, предполагается, что речь идёт о количестве месяцев, входящих в срок, на который был предоставлен кредит,

- обозначение С**Д означает, что число С возводится в степень Д.

Этот расчёт выглядит относительно сложным, поэтому для расчёта сумм можно использовать онлайн калькулятор аннуитетных платежей или дифференцированных.

Плюсы и минусы аннуитетного платежа

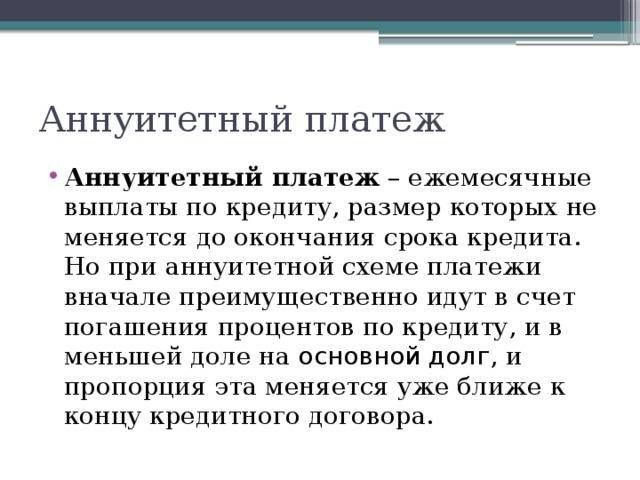

Аннуитетные платежи это, прежде всего, удобство использования и понятные суммы ежемесячных взносов. Но имеется и ряд недостатков.

Плюсы:

- Погашение задолженности происходит равными частями на протяжении всего срока кредитования.

- Понятная схема платежа позволяет эффективно планировать бюджет.

- Финансовые учреждения не предъявляют особенных требований к заемщику в случае оформления аннуитетного платежа.

- Процентная ставка будет ниже, чем при дифференцированном платеже.

Минусы:

- При досрочном погашении могут возникнуть трудности.

- В итоге переплата по процентам будет больше, чем при дифференцированном платеже.

Какой лучше выбрать способ погашения взятого кредита

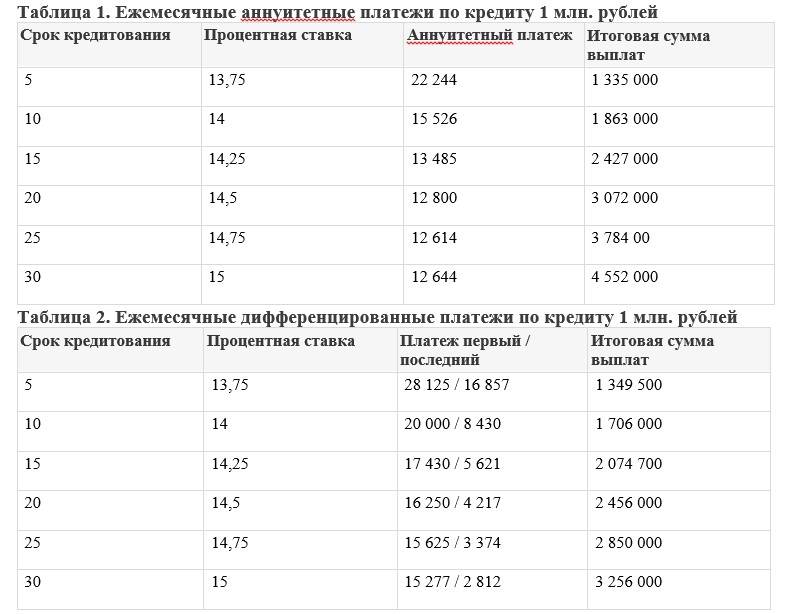

Многие заемщики не знают, что значит аннуитетный способ погашения и не выделяют его отличия от дифференцированного. Однако, если бы они подсчитали получившуюся переплату, то поняли бы, что при дифференцированном способе она получается несколько меньше.

С одной стороны, дифференцированные выплаты по кредиту выгодны, так как размер долга получается меньше. Кроме того, при такой схеме последующие платежи меньше предыдущих. При досрочном же погашении кредита с такими условиями значительно экономятся выплачиваемые проценты.

Аннуитетные и дифференцированные платежи

Аннуитетные и дифференцированные платежи

С другой стороны, аннуитет выгоден тем, у кого сразу нет большой суммы для погашения большого размера задолженности, как это бывает при дифференцированных платежах в первые месяцы. Однако в первой половине времени гашения, задолженность почти не закрывается, ведь идет выплата начисленных сверху процентов. В итоге ежемесячные платежи невелики, но общий размер денег, которые заемщик отдаст банку, увеличивается.

Аннуитетный платеж – что это такое для финансовой организации? Выгодный финансовый инструмент, используемый при кредитовании. Некоторым банкам бывает неудобно при таком способе закрывать погашения кредита досрочно. В итоге определяется минимальный размер досрочного погашения и срок.

Если же провести скрупулезный подсчет переплаты по кредиту с первым и вторым рассмотренным способом погашения, можно увидеть, что не такое уж и сильное дифференцированные платежи дают преимущество. Если уж у заемщика и есть возможность погашения большей части суммы дифференцированных платежей в первый, самый тяжелый по выплачиваемым процентам год, то и аннуитетные платежи он будет вполне в состоянии выплачивать. К тому же при равномерном погашении максимальный размер кредита может быть больше, условия по процентным ставкам – лояльнее, а срок погашения – ниже. В этом заключается неоспоримое преимущество таких ежемесячных выплат.

Недостатки аннуитета

Стабильность и предсказуемость аннуитетных платежей имеют обратную сторону и не оставляют заемщику возможности сэкономить. Итоговая сумма переплаты значительно превосходит способ по классической схеме, особенно в случае длительного срока кредитования. Несколько выровнять баланс сможет только фактор инфляции.

Кроме того, при аннуитетной схеме невозможно пошагово уменьшать финансовую нагрузку посредством досрочного погашения займа – на размере ежемесячного платежа это никак не скажется. При этом полное досрочное погашение в большинстве случаев допускается, но оно будет невыгодно заемщику после наступления второй половины срока действия договора.

Таким образом, аннуитетный кредит не зря стремительно завоевывает популярность на украинском рынке. Учитывая специфику экономического положения нашей страны, стабильные фиксированные платежи, не зависящие от внешних факторов, позволяют заемщикам чувствовать себя более уверенными и защищенными. Банки же гарантированно получают доход и снижают риски невозврата долга, что благоприятно сказывается на процентных ставках. При этом выбор наилучшего графика погашения всегда зависит от типа займа и политики кредитной организации.

ДИФФЕРЕНЦИРОВАННЫЕ ПЛАТЕЖИ

Дифференцированный способ подразумевает оплату кредита разными суммами: самые большие будут в начале срока кредитования, самые маленькие – в конце. Уменьшение будет происходить постепенно. При таком способе на равные части делится не весь долг по кредиту, а только тело кредита (та сумма, которую брал заемщик в кредит), а проценты начисляются каждый месяц на остаток основного долга.

Преимущества такого способа оплаты были перечислены выше. Это меньшая сумма переплат за пользование кредитом и выгодность досрочного погашения. Однако у дифференцированного способа есть и минусы. Главным минусом является то, что суммы платежей в первые месяцы станут для заемщика серьезной долговой нагрузкой. Кроме того, максимальная сумма кредита, выдаваемая заемщику, при дифференцированном способе погашения будет меньше, чем при аннуитетном, так как она напрямую зависит от суммы ежемесячных платежей.

Какой способ погашения кредита выбрать – аннуитетный или дифференцированный зависит от конкретных условий и Ваших пожеланий. Специалисты «МБК-Кредит» помогут Вам получить выгодный кредит с предпочтительным способом оплаты.

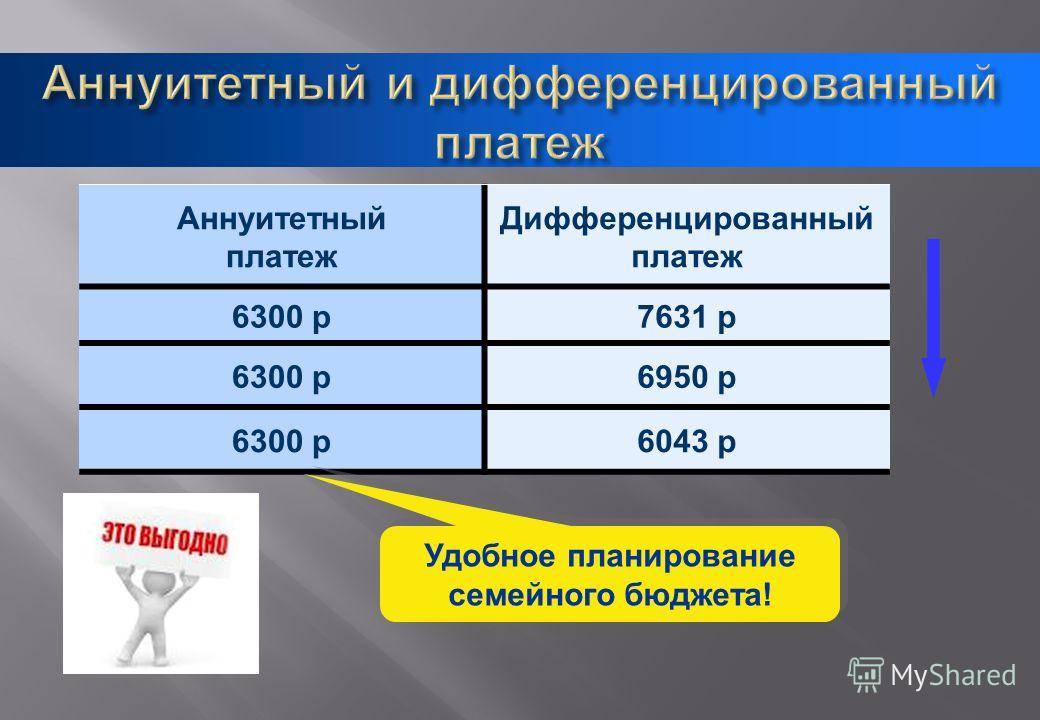

Отличие аннуитетного платежа от дифференцированного

Поскольку способы погашения значительно отличаются между собой, у каждого вида платежа имеется ряд достоинств и недостатков. Рассмотрение этих особенностей поможет определиться с выбором. В таблице приведены размеры платежей по мере окончания срока погашения задолженности.

| Основные различия | Аннуитетный | Дифференцированный |

| Сумма погашения тела кредита | Увеличивается | Равномерная сумма |

| Сумма процентов по кредиту | Уменьшается | Снижается сумма процентов |

| Ежемесячный платеж | Равными частями | Каждый месяц разная сумма |

| Размер ежемесячного платежа | Не меняется на протяжении всего срока кредитования | Уменьшается по мере окончания срока |

Досрочное погашение

Любая схема позволяет досрочно погашать кредит. Если с полным досрочным погашением все обычно понятно – чем раньше оно сделано, тем меньше клиент переплатит, то с частичным досрочным погашением есть нюансы.

Основные моменты, которые надо знать при частично досрочном погашении кредита:

- Чем раньше проведено частичное досрочное погашение, тем меньше будет переплата. Проценты начисляют на сумму основного долга ежедневно, хотя и оплачивает их клиент по графику.

- Средства досрочного погашения могут быть направлены на уменьшение ежемесячного платежа или на сокращение срока. При снижении размера регулярных выплат падают риски дефолта, а выполнять обязательства по договору становится проще. Но экономия на процентах будет выше при сокращении срока.

- Иногда банки устанавливают правил, что частичное досрочное погашение идет только на уменьшение размера выплат. Если планируется активно гасить задолженность и закрыть кредит значительно раньше срока, то проблем особых нет. Можно легко снизить платеж до небольшой суммы и затем закрыть договор полностью досрочно. В противном случае придется смириться с более высокой переплатой.

Кредитная карта #120подНОЛЬ Росбанка

Подробнее

Кредитный лимит:

3 000 000 руб.

Льготный период:

120 дней

Ставка:

от

24,9%

Возраст:

от

18 до

65 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Кредитная карта УБРиР до 240 дней без %

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

240 дней

Ставка:

от

17%

Возраст:

от

19 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

599 рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта 110 дней без % Райффайзенбанка

Подробнее

Кредитный лимит:

600 000 руб.

Льготный период:

110 дней

Ставка:

от

19%

Возраст:

от

21 до

67 лет

Рассмотрение:

24 часа

Обслуживание:

рублей

Оформить

Что представляет собой аннуитетная система погашения кредита

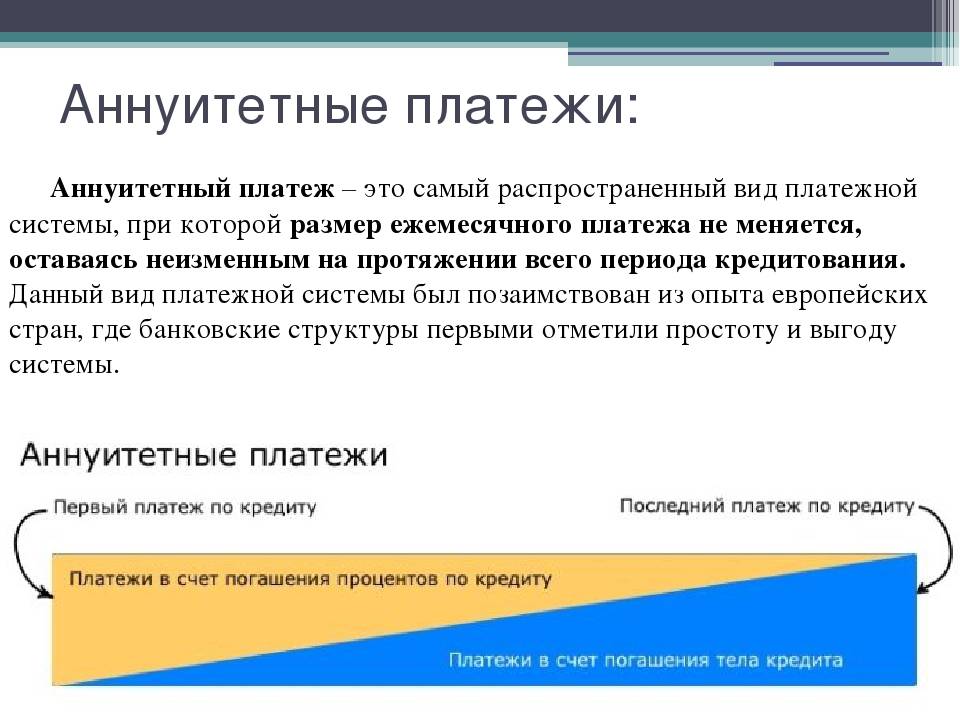

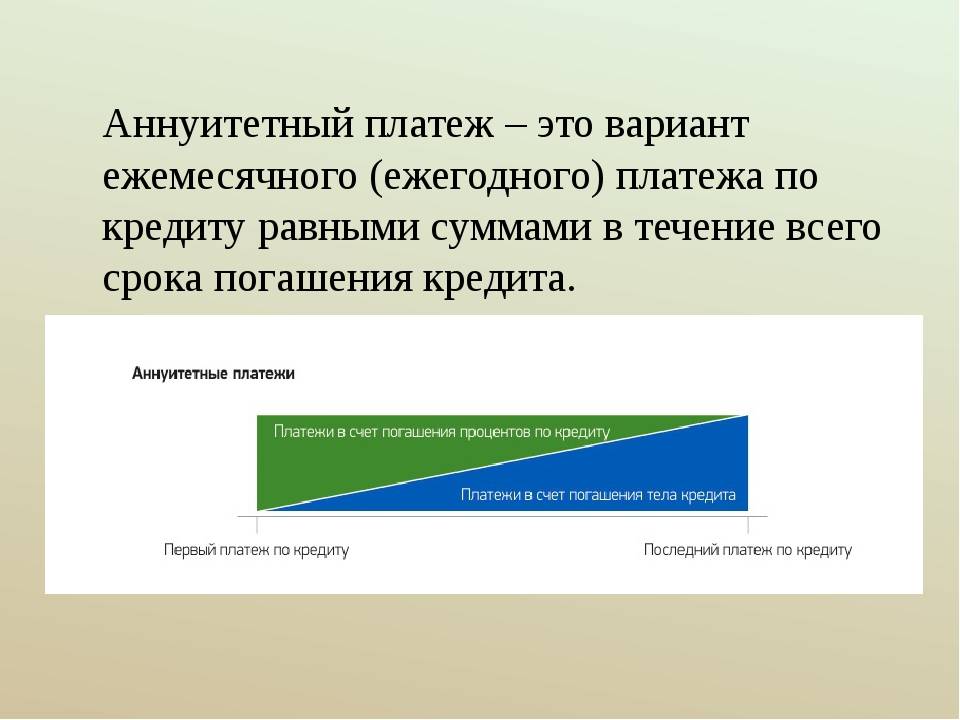

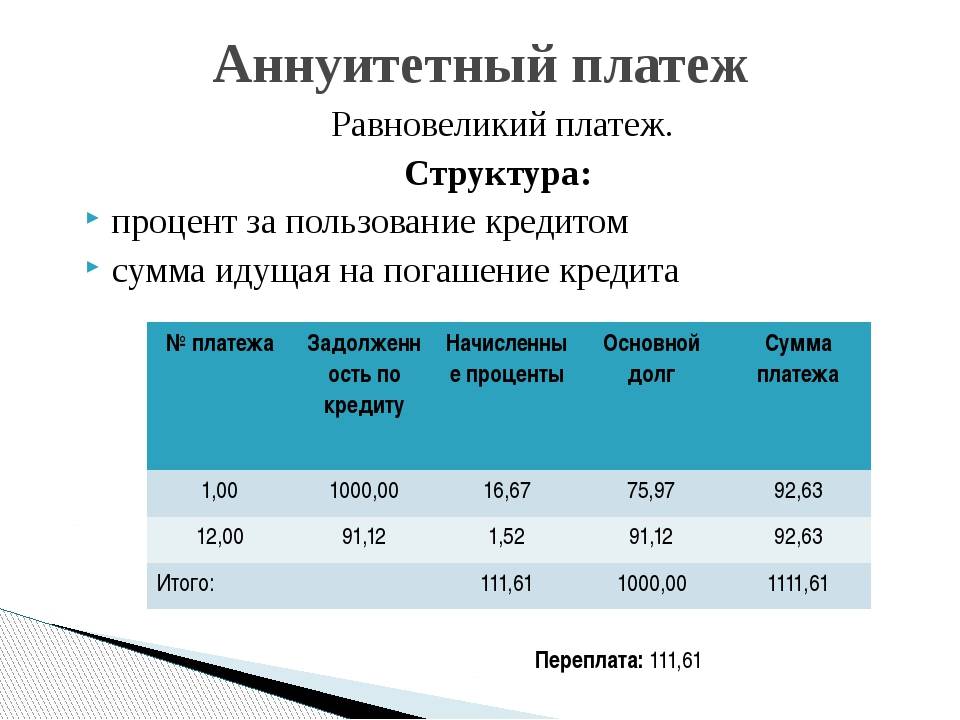

Погашение кредита аннуитетными платежами означает равномерное распределение нагрузки на весь период действия кредита, отличаться, но и то ненамного, может лишь последний платеж. Фактически при такой схеме заемщик каждый месяц вносит одну и ту же сумму в счет погашения своего долга вместе с процентами. С одной стороны, это очень удобно, более того – позволяет поставить все платежи на автоматический режим списания нужной суммы со счета, и при хорошем уровне дохода, его системности и регулярности как бы забыть о кредите. Проблема кроется в структуре каждого платежа.

Несмотря на то, что все платежи по кредиту при аннуитетной системе будут представлять собой одну и ту же сумму, их структура будет различаться. В самом первом платеже будет преобладать сумма, начисленная в виде процентов, а сумма основного долга будет минимальна. По мере увеличения срока пользования кредитом сумма процентов будет уменьшаться, а сумма основного долга в структуре платежа – увеличиваться. Таким образом, легко понять, что на первом этапе заемщик гасит вовсе не свой долг, а погашает проценты по кредиту, тем самым существенно не снижая размер задолженности, от которого идет начисление процентов. По мере пользования кредитом снижается и степень выгодности досрочного погашения кредита, а как только сумма процентов в структуре платежа окажется совсем небольшой по сравнению с основным долгом, выгодность и вовсе будет невелика. При аннуитетной схеме досрочная выплата долга, по сути, сократит только срок погашения кредита, фактически «убирая» из графика платежей последние суммы тела кредита и проценты по ним.

Важно учесть и еще один момент. При прочих равных условиях и соблюдении полного графика платежей, переплата по кредиту при аннуитетной системе будет больше, чем при дифференцированной

Если же используется дифференцированная система, то досрочное погашение кредита будет выгодно на любом этапе. В этом случае суммы платежей неравны и уменьшаются по мере погашения задолженности, а в структуре платежей преобладает тело кредита, при этом проценты начисляются только на остаток долга.

Невыгодна аннуитетная система и в случае сопровождения кредита страховкой с периодическими платежами. Последние начисляются исходя из остатка тела кредита, а он будет уменьшаться очень медленно с повышением скорости только к окончанию срока действия договора. В результате – совокупная переплата может быть еще больше, чем при отсутствии страховки.

Плюсы» аннуитетного кредитования

Итак, определим положительные стороны рассматриваемого вида кредитования. Данное погашение аннуитетных платежей целесообразно для клиентов, которые:

Не могут осуществлять платежи в больших размерах ежемесячно. Особенно если речь идет о периоде после получения кредита. Рассматривая аннуитетные и дифференцированные платежи, пользователи выбирают именно первый тип. Его ярким примером служит ипотечное кредитование, которое предполагает большие длительные кредиты, поэтому платежи в равных долях достаточно удобны для клиентов.

Благодаря наличию стабильного дохода просчитывают семейный бюджет.

Могут с успехом использовать аннуитетный платеж, досрочное погашение кредита по которому наиболее вероятно, либо речь идет о небольшой сумме займа.

Многие клиенты выбирают именно эту схему погашения кредита благодаря ее простоте: нужно просто выплачивать ежемесячно неизменную сумму. А при дифференцированной схеме платежа необходимо его размер уточнять каждый месяц в банке.

При выборе аннуитетного варианта платежи в начале периода действия договора будут меньше, чем такие же взносы по дифференцированной системе. Это связано с погашением вначале процентов по кредиту, а уже потом самого его тела. Поэтому получить кредит с аннуитетной схемой оплаты могут клиенты с меньшей платежеспособностью.

Однако при таких, казалось бы, неоспоримых достоинствах существуют и определенные недостатки.

Преимущества и недостатки аннуитетных платежей

Аннуитетный метод погашения обладает следующими преимуществами для заёмщика:

- Более высокая сумма кредитования. При изучении анкеты клиента банк сравнивает размер платежа с его среднемесячным доходом. Если перед заёмщиком стоит выбор — аннуитетный или дифференцированный платёж, то следует понимать, что в первом случае можно рассчитывать на более высокую сумму. Это связано с тем, что на начальном этапе погашения размер дифференцированного платежа будет гораздо больше аннуитетного.

- Равномерная финансовая нагрузка на бюджет заёмщика. В отличие от классической схемы, при аннуитетном методе заёмщику не придётся сразу вносить большие суммы.

- Возможность планирования семейного бюджета. Так как размер выплат по кредиту остаётся неизменным из месяца в месяц, клиент может легко распланировать свои расходы.

- Комфортное погашение. Чтобы избежать возникновения просроченной задолженности, заёмщику стоит только один раз запомнить размер платежа. Погашение кредита равными суммами практически исключает риск ошибочной недоплаты. Клиенту нет необходимости звонить на горячую линию или всегда иметь при себе график погашения, чтобы узнать сумму обязательного платежа.

Несмотря на перечисленные плюсы, аннуитетная схема погашения имеет и обратную сторону. К недостаткам данного метода следует отнести:

- Более высокий размер переплаты в сравнении с дифференцированным расчётом. По классической схеме тело кредита уменьшается быстрее, поэтому в итоге клиент выплачивает меньше процентов. Разница особенно видна при погашении долгосрочных кредитов на большие суммы (в частности, ипотеки).

- Сложный расчёт графика. Понять алгоритм вычисления дифференцированного платежа достаточно просто, так как сумма основного долга ежемесячно погашается равными суммами. При аннуитетном способе самостоятельно рассчитать величину основного долга будет сложно.

Избежать высокой переплаты по аннуитетному кредиту можно при помощи частичного досрочного погашения. Если в дату платежа вносить дополнительную сумму, то она в полном объёме будет идти на погашение тела кредита. Таким образом заёмщик сможет увеличить долю основного долга, выплаченного в текущем месяце.

После обработки досрочного погашения банк произведёт перерасчёт ежемесячного платежа по аннуитетному методу. Если срок останется прежним, сумма обязательного взноса станет меньше. Некоторые банки предлагают клиентам сохранить исходный размер ежемесячного платежа при условии сокращения срока кредитования.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Дифференцированная система расчетов

Дифференцированные платежи корнем отличаются от аннуитета. Основной недостаток дифференцированной системы – большая нагрузка стартовых взносов. Несмотря на постепенное снижение суммы, для клиента со средним достатком кредит может стать непосильным удовольствием.

Именно по этой причине большинство банков выдают ипотеку исключительно по аннуитетной системе. Кроме страхования рисков, кредитор получит большую переплату.

Если провести сравнительный анализ, то можно заметить, что разница между двумя способами чувствуется только при крупных займах. Кредит на сумму до 100 тыс. руб. имеет незначительные расхождения в переплате

Именно поэтому банку важно установить аннуитет на ипотеку, чтобы прибыль была максимальной

Дифференцированная система предполагает большую финансовую нагрузку вначале срока погашения займа

Дифференцированная система предполагает большую финансовую нагрузку вначале срока погашения займа

Плюсы и минусы дифференцированной системы расчета

Рассмотрим положительные и отрицательные характеристики традиционного способа.

Плюсы:

- Дифференцированный платеж имеет меньшую переплату благодаря одинаковым платежам основного долга и постепенному снижению объема начисляемых процентов.

- Долг с каждым месяцем снижается и к концу срока кредитования сумма становится минимальной.

- В случае досрочного погашения клиент остается в выигрыше, поскольку здесь проценты уплачиваются наравне с телом кредита.

Минусы:

- Слишком большая кредитная нагрузка на стартовом этапе.

- Сложно следить за системой начисления процентов, польку платеж и проценты на каждый месяц меняются.

- Очень сложно добиться положительного ответа на ипотеку с дифференцированными платежами.

- Как косвенный недостаток можно привести постепенное снижение популярности традиционной схемы расчетов.

Эксперты отмечают, что тип платежа должен выбираться на основе платежеспособности. Если зарплата гражданина находится в пределах среднего значения, то лучше воспользоваться аннуитетом.

Дифференцированную схему могут позволить себе более обеспеченные слои общества, с высокой зарплатой. Большой доход поможет рационально распределить кредитную нагрузку с высокими первичными платежами.

Плюсы и минусы аннуитетных платежей

Чтобы понять, насколько вам подходит аннуитетный тип кредитования, следует проанализировать его достоинства и недостатки. Давайте начнём с положительных сторон. Итак, вот плюсы аннуитетных платежей:

- Можно получить кредит на более крупную сумму. При расчёте максимальной суммы кредита, финансовые учреждения сравнивают размер ежемесячных платежей со средним доходом заёмщика. Так как в первой половине срока кредитования ежемесячные аннуитетные платежи значительно меньше дифференцированных, то и максимальная сумма аннуитетного кредита будет больше.

- Щадящая финансовая нагрузка на начальном этапе. В первой половине срока кредитования, аннуитетный кредит выплачивать гораздо легче, чем дифференцированный. Это связано с меньшими размерами платежей, о которых говорилось в предыдущем пункте.

- Удобно выплачивать кредит. Ежемесячно клиент погашает свой долг по займу одинаковыми платежами. Он всегда знает точную сумму, которую надо внести, поэтому ошибочная недоплата по кредиту исключена. Это избавит заёмщика от случайного возникновения задолженности, а значит и от штрафов.

- Удобно планировать бюджет. Клиент платит фиксированные аннуитетные платежи, а значит, из его бюджета будет ежемесячно вычитаться одна и та же сумма. В результате у заёмщика формируется новый постоянный бюджет на «урезанную» сумму, расходы по которому удобнее распределять и планировать.

- Можно дольше пользоваться кредитными деньгами. Аннуитетная схема предусматривает более медленное (по сравнению с дифференцированной схемой) уменьшение тела кредита в графике платежей, что и даёт возможность клиенту дольше пользоваться заёмными средствами.

Согласитесь, перечисленные плюсы аннуитетных платежей реально впечатляют! Однако не спешите хлопать в ладоши! Дело в том, что у данного типа кредитования есть два существенных недостатка. Вот они:

- Больше переплата по кредиту. Аннуитетный кредит обойдётся заёмщику дороже, чем дифференцированный. Это происходит за счёт того, что тело аннуитетного кредита уменьшается медленнее. А так как проценты начисляются именно на тело кредита, то у заёмщика и возникает переплата по процентам.

- Размер платежей не уменьшается. С одной стороны, фиксированные платежи, это удобно. Но гораздо удобнее, когда они уменьшаются. К сожалению, величина аннуитетных платежей не изменяется, а вот дифференцированные платежи постоянно уменьшаются и к концу срока кредитования становятся гораздо меньше первоначальных выплат по кредиту.

Что же, друзья! Теперь вы знаете, что такое аннуитетные платежи, а также их плюсы и минусы. Наверняка вам хочется увидеть конкретные примеры с формулами и расчётами. Нет проблем – переходим к следующей публикации.

Наши группы:

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Преимущества и недостатки аннуитета

Каждый способ оплаты имеет свои преимущества и недостатки. Если рассматривать оплату займа одинаковыми суммами, то плюсы в этом следующие:

- удобство – одинаковый размер взносов позволяет клиенту заранее подготовить необходимую сумму и распланировать свой бюджет;

- аннуитет позволяет в первые месяцы обслуживания кредита значительно снизить размер взноса по сравнению с классическим графиком;

- аннуитетный график позволяет заемщику взять большую сумму ссуды по своей справке о доходах. Это связано с тем, что все финансовые учреждения максимальный размер долга определяют по соотношению ежемесячного размера погашения до среднего дохода заемщика. А если рассматривать ежемесячный размер взноса по классическому графику и аннуитету, то неизменное преимущество здесь у последнего;

- при оплате займа одинаковыми суммами в первую очередь закрываются проценты, а это дает клиенту возможность получить больший размер налогового вычета, чем при стандартном графике платежей.

Основным же и наиболее важным недостатком этого графика является общая переплата по кредиту. Она несколько больше, чем при погашении долга классическим способом. Но этот отрицательный момент можно снизить досрочным возвращением займа как в частичной, так и полной мере.

Как уже говорилось выше, при аннуитете в первую очередь погашаются проценты: даже если клиент осуществляет частичное погашение, он все равно большую часть своего взноса направляет на проценты.

Это, конечно же, дает определенный эффект экономии, но не такой как при стандартном графике оплаты. В нем вся сумма досрочного взноса направляется на закрытие основного долга, что сразу же дает возможность снизить начисление процентов в будущих периодах, а также общую сумму переплаты.

Причиной же значительной переплаты является принципиально другой подход к погашению долга, чем при стандартном графике. В последнем случае заемщик гасить как проценты, так и основной долг, но при этом основной акцент делается на снижение остатка займа.

При аннуитете же, наоборот, в первую очередь закрываются проценты, а уже потом — долг. Это и делает аннуитетный способ очень привлекательным для абсолютно всех финансовых учреждений. Ведь если выдать клиенту одну и ту же самую сумму кредита на один и тот же срок под одинаковый процент, переплата будет больше при аннуитете; то есть можно просто сменить график платежей и рентабельность операции сразу же вырастет.

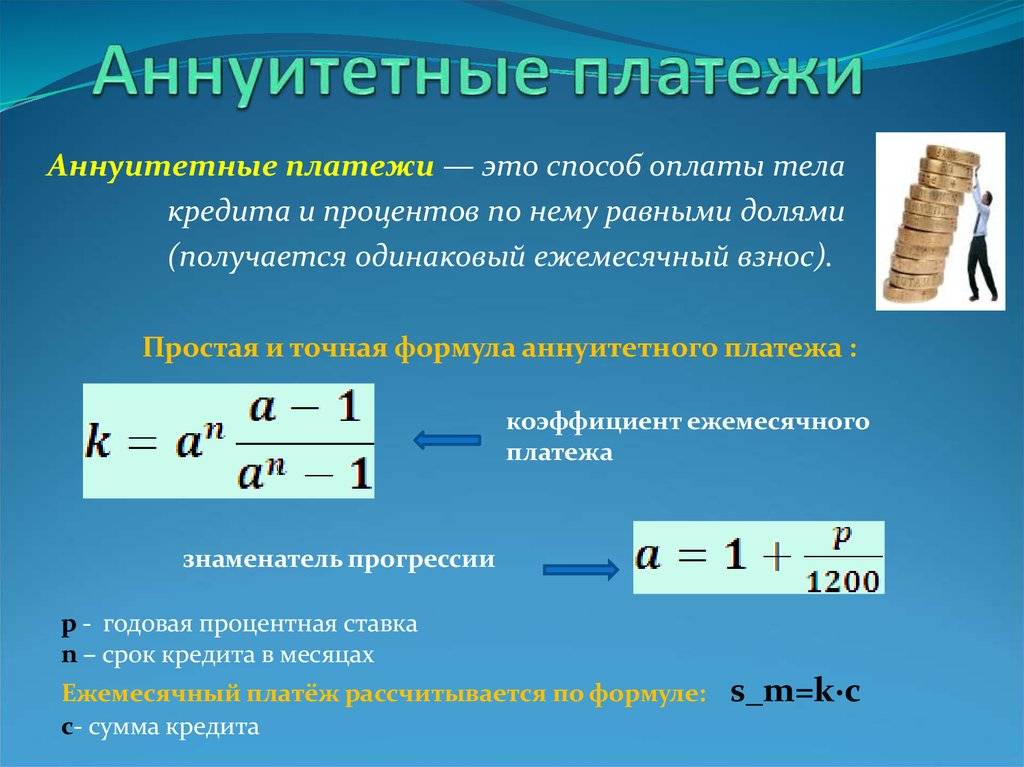

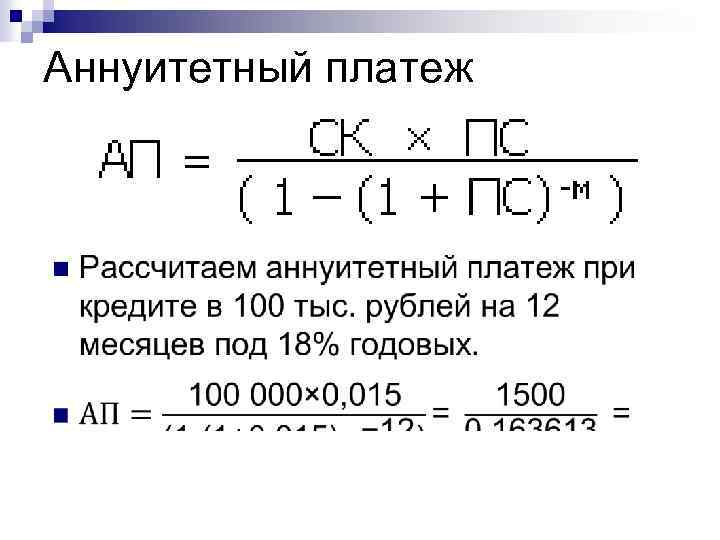

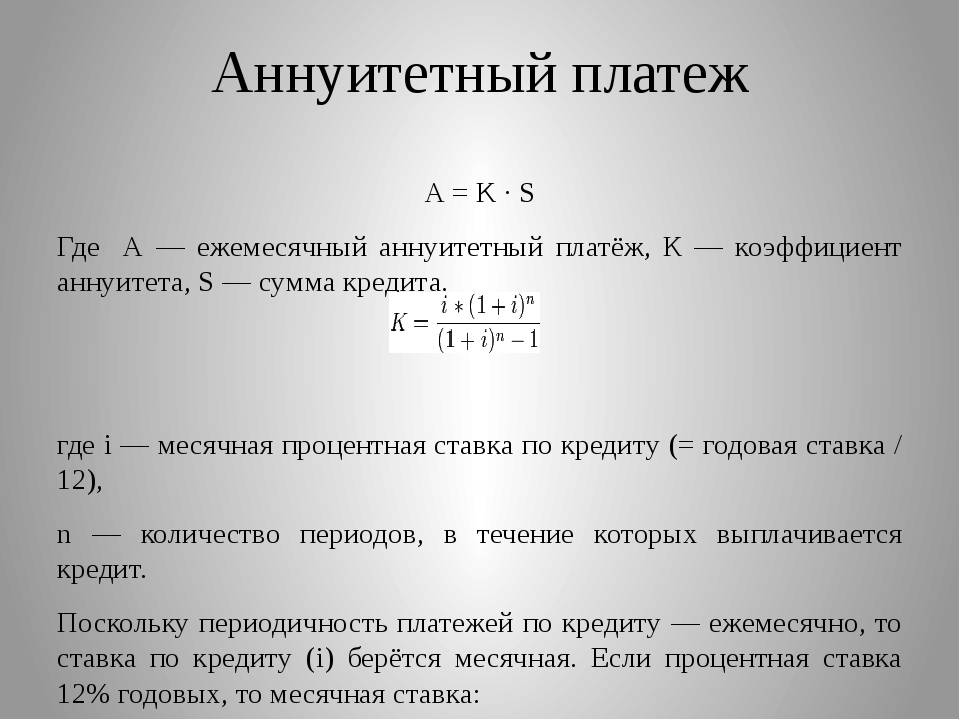

Формула расчета аннуитетного графика

Расчет аннуитетных платежей по кредиту осуществляется по следующей формуле:

П=К*С,

где П – ежемесячная плата;

К – коэффициент аннуитета;

С – сумма займа.

Чтобы сосчитать величину месячного платежа, нужно еще вывести коэффициент, а формула его расчета несколько сложнее:

К=%*(1+%)мес/(1+%)мес-1

где % — процентная ставка по займу, разделена на 12 месяцев;

мес. – срок действия договора в месяцах;

Пример расчета

Итак, имеем основные параметры соглашения:

- процентную ставку – 15% годовых или 15/12= 1,25% месячных;

- сумму ссуды – 1 000 000 рублей;

- срок действия договора – 5 лет, или 60 месяцев

Посмотрим, как рассчитать аннуитетный платеж по кредиту. Сначала считаем коэффициент: 1,25%*(1+1,25%)60/(1+1,25%)60-1=0,02379, затем уже ежемесячную уплату по кредиту: 0,02379*1 000 000 = 23 789,93 рублей. Эту сумму будет ежемесячно вносить заемщик в банк для оплаты по ссуде.

Далее путем нехитрых математический расчетов получаем, что за 5 лет пользования займом клиент выплатит банку: 60*23 789,93 = 1 427 395, 81 рублей. Переплата составляет 427 395, 81 рублей

В случае применения классической схемы погашения при этих же параметрах кредитного соглашения величина переплаты составила бы 387 097,15 рублей, что на 40 тысяч рублей меньше. Это пример отрицательной стороны погашения ссуды равными частями.

Чтобы показать положительные черты этого способа выплаты займа, необходимо рассмотреть размеры ежемесячного платежа по кредиту. При аннуитете он составляет 23 789,93 рублей. Если же рассчитывать стандартный график, тогда максимальная плата в первый месяц составит приблизительно 29 600 рублей и лишь только через 27 месяцев пользования займом размер ежемесячного взноса по классической схеме сравняется с аннуитетным платежом.

Чтобы подытожить, стоит сказать, что аннуитетный график идеально подходит для клиентов, которые хотят распланировать свои расходы на значительный период, или же для людей, чьи доходы не позволяют осуществлять обслуживание кредита со стандартным графиком платежей.

Параметры кредитования

Любой вид кредита может обладать определенным набором параметров, которые нельзя упускать из виду, иначе можно обречь себя на выплату дополнительных денег банковскому учреждению. На практике в договоре может быть указано большое количество различных параметров.

Наиболее известными среди них являются следующие: размер первоначального взноса, максимальная сумма тела кредита, величина взимаемой комиссии, а также санкции при досрочном погашении займа

При этом некоторые условия имеют важное значение только в определенный промежуток времени либо являются разовыми. Другие же не теряют своей актуальности в течение всего срока действия договора кредитования

Например, внесение оплаты за заявку, которая взимается один раз; штрафная санкция за погашение кредита в досрочном порядке угрожает заемщику только некоторое время. При этом комиссия за обслуживание счета может уплачиваться клиентом до конца срока действия договора.

Дифференцированные платежи

Данный вид погашения задолженности достаточно редко используется банками. Причина — проценты каждый раз насчитываются, исходя из текущего реального остатка основного долга. Соответственно, ежемесячный взнос неодинаков на протяжении всего периода кредитования. Его неизменная компонента — часть полученной суммы, подлежащая возврату, переменная составляющая — проценты за пользование займом.

Дифференцированные платежи имеют как преимущества, так и недостатки. К первым можно отнести:

- заемщик оплачивает не только проценты, но и основной долг в отличие от аннуитета. Если появится возможность погасить задолженность досрочно, придется внести только оставшуюся часть займа с учетом прошедшего времени;

- оплата уменьшается со временем. Остаются деньги на решение своих проблем.

Недостатки дифференцированных платежей:

- приходится постоянно контролировать взносы, чтобы не получить штраф от займодавца;

- первые оплаты могут достигать значительных размеров. Особенно это относится к займам на большие суммы, ипотечным, под залог имущества;

- предлагаемые на официальных сайтах банков кредитные калькуляторы не дают полного представления о переплате и ежемесячном платеже. Не учитываются страховая премия, дополнительные комиссии и начисления. Как следствие, первые платежи могут оказаться еще больше, а кредитная нагрузка выше.

Прежде чем подписывать договор, стоит внимательно изучить его положения, чтобы не выяснить впоследствии, что погашать на первых порах придется в размере, превышающем зарплату

Важно понимать, что платежеспособность заемщика оценивается именно по первым оплатам. Это может привести к уменьшению общей суммы кредита, требованиям предоставить залог, созаемщиков или поручителей

Не стремятся выдавать займы с дифференцированными платежами и банковские структуры. Почему? Читаем дальше.