Из чего состоит полная стоимость кредита

Обращаясь за денежными средствами в банк, заемщик уведомляется об условиях кредитования. Ведь за использование банковских средств банк потребует определенную сумму. Если суммировать все затраты на выплату долга, складывается общая стоимость по кредиту. Она состоит из трех составляющих:

- Основная сумма – размер денежных средств, предоставленных кредитной организацией своему клиенту на установленных по договору условиях.

- Сумма по процентам, взимаемым за использование займа.

- Комиссия банка, иные обязательные расходы.

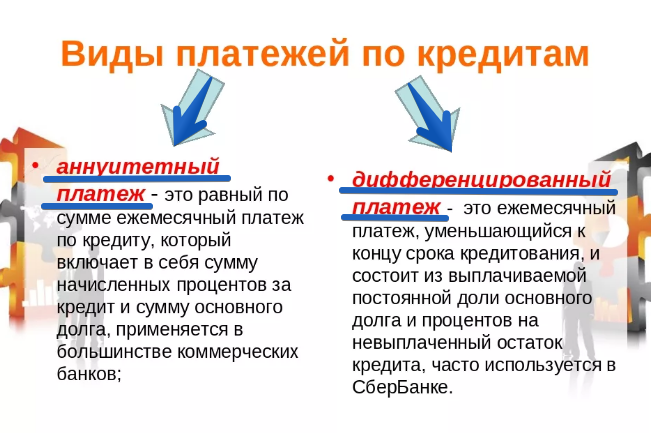

Определяя размер переплаты, прежде всего, заемщики обращают внимание на величину ставки, но кроме нее на выплаты оказывает непосредственное влияние и тип исчисления платежей в счет погашения долга банку. В зависимости от типа расчета платежей, различают:

- аннуитетные;

- дифференцированные платежи.

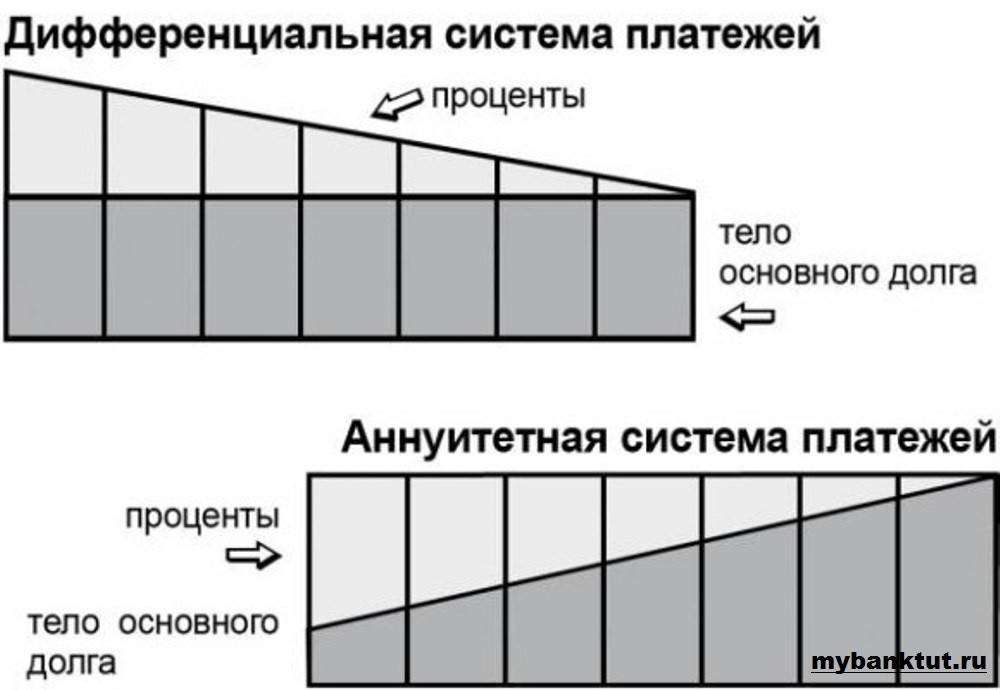

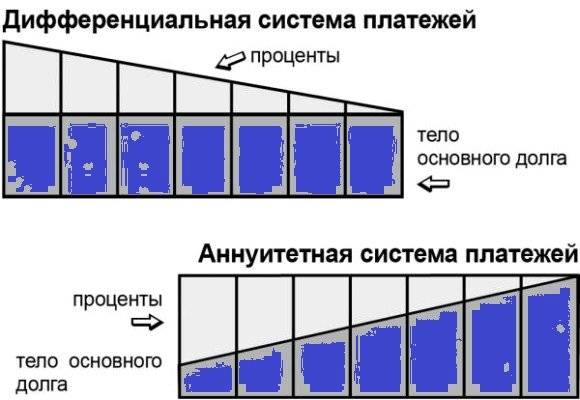

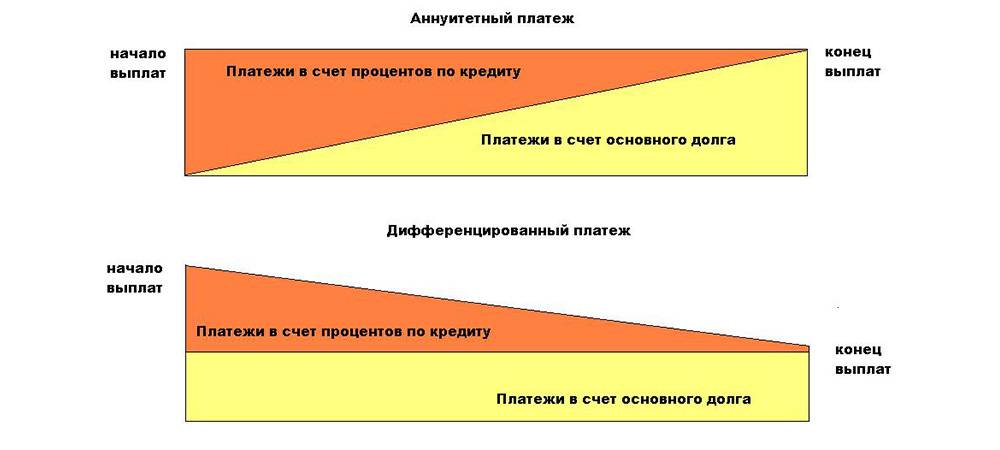

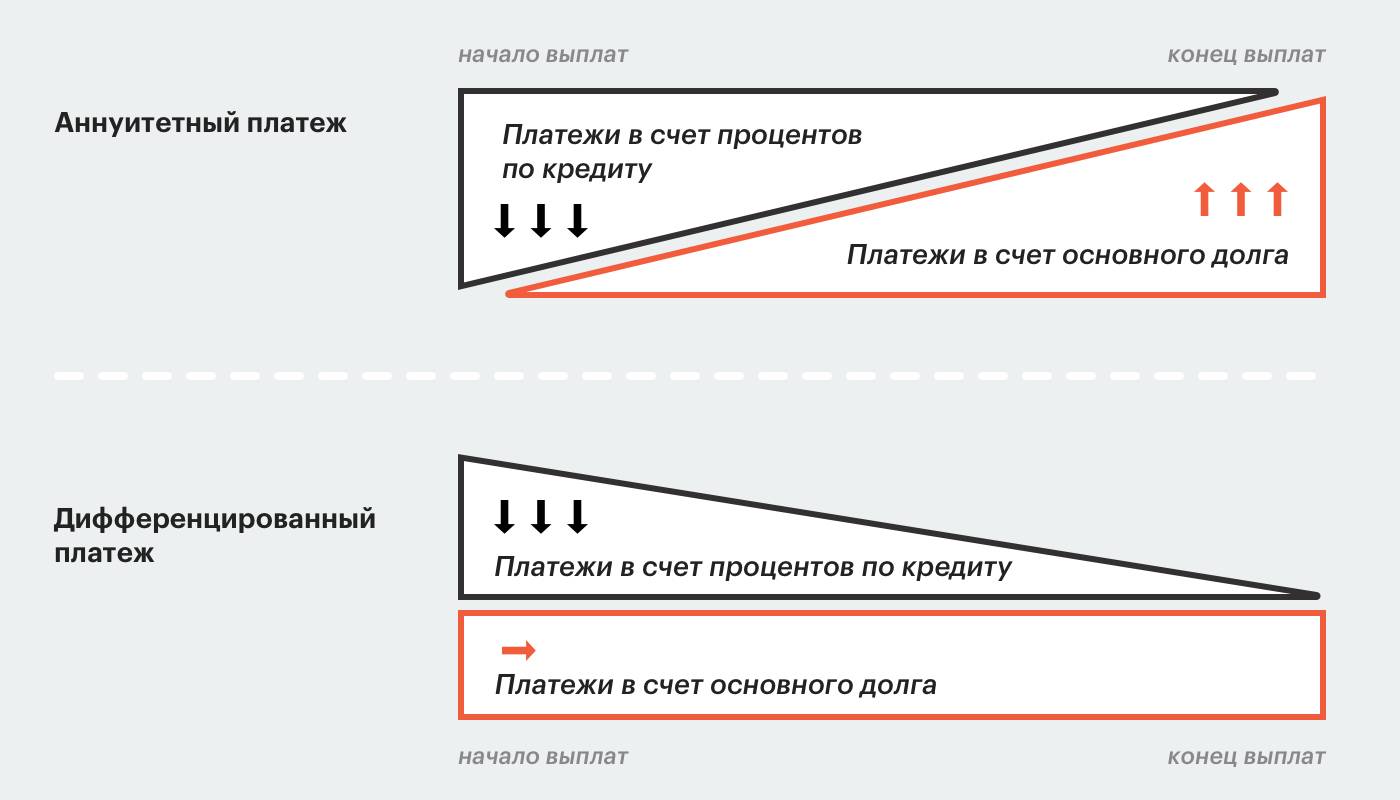

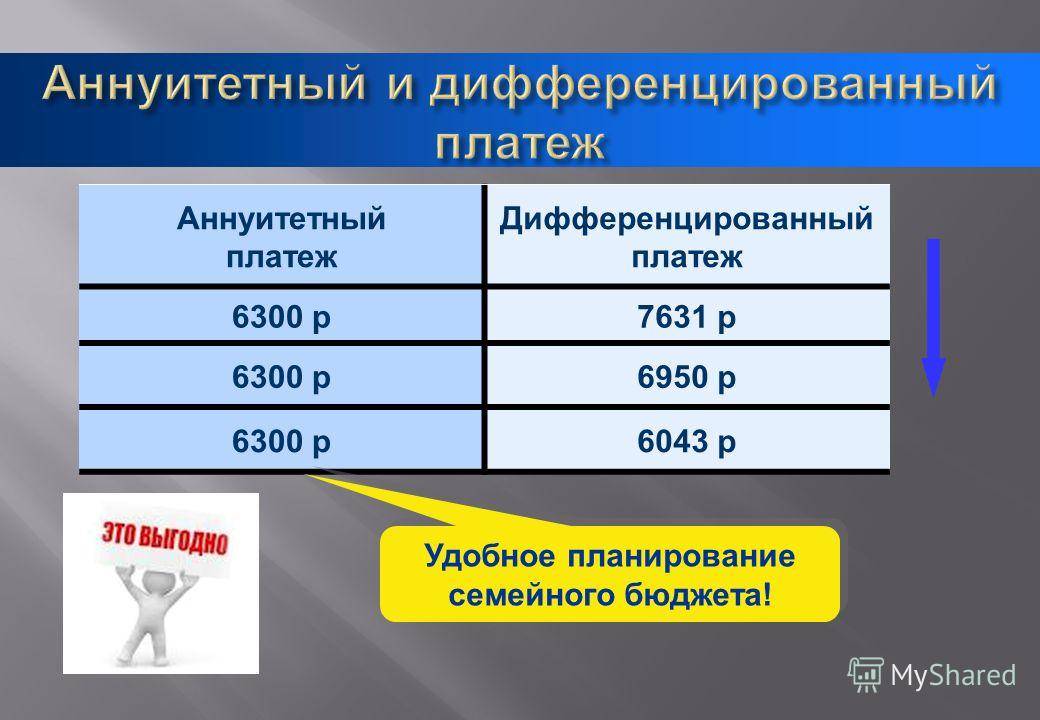

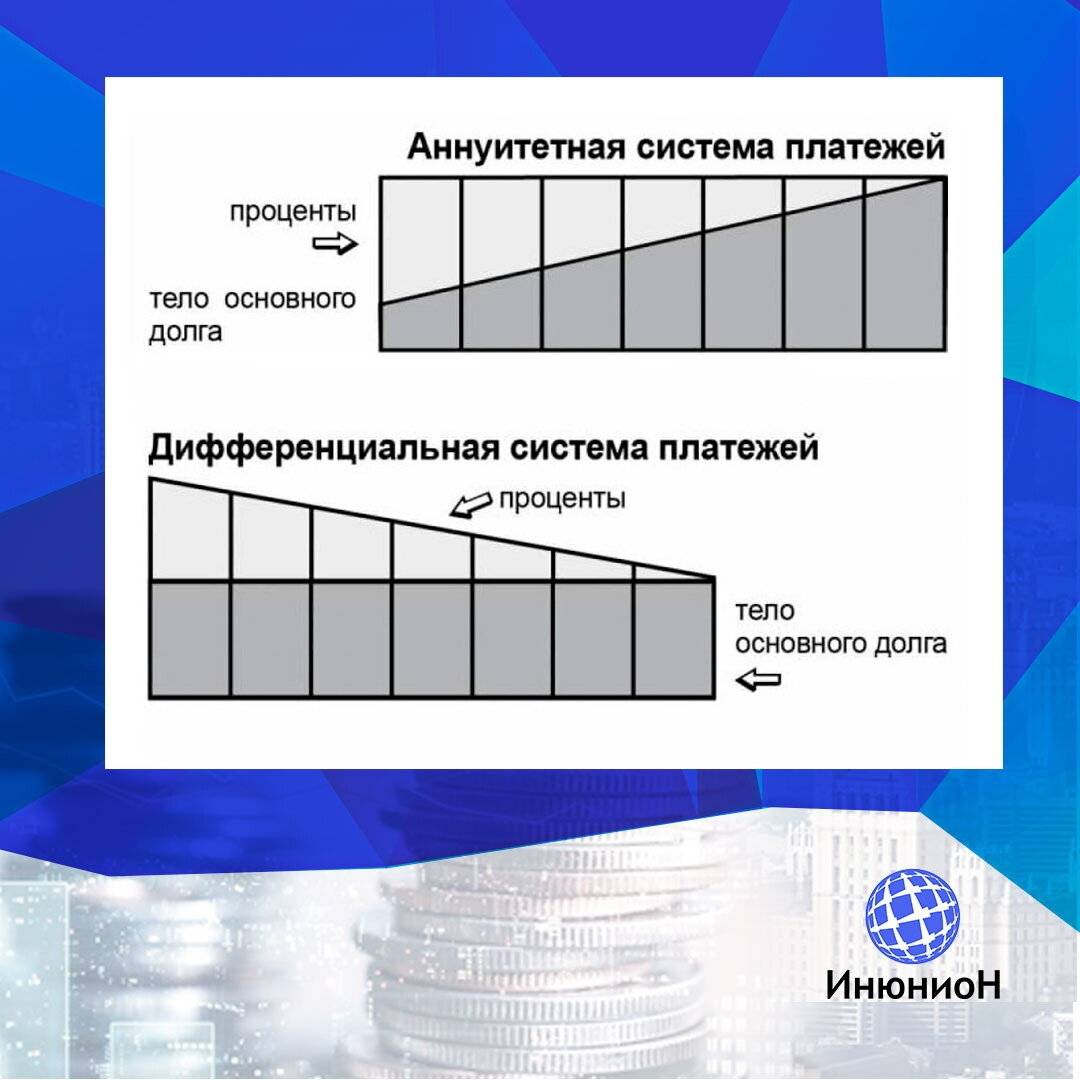

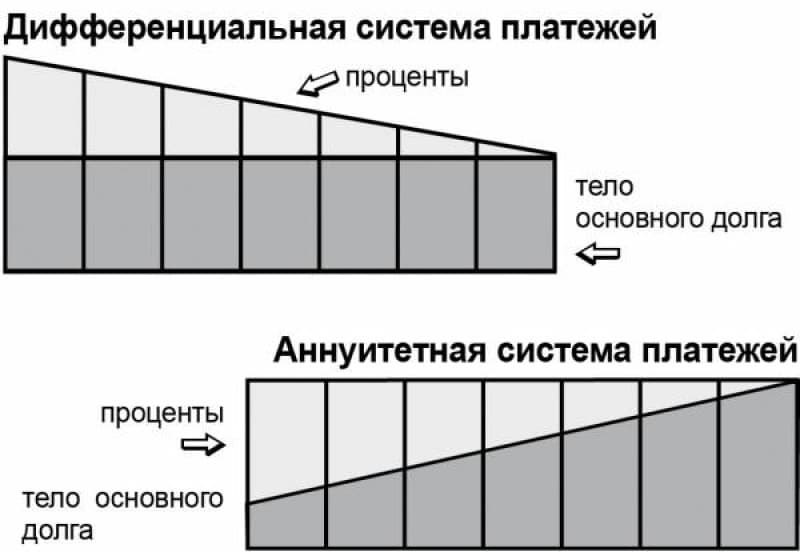

Аннуитетные платежи и дифференцированные платежи — это способы расчета ежемесячных взносов по обслуживанию основного долга, погашения процентов по выбранному кредитному продукту. Основное отличие аннуитетных платежей от дифференцированных в размере ежемесячной оплаты и погашения процентов: если по аннуитетным платежам сумма выплаты в течение всего срока кредитования не изменяется, то при дифференцированных взносах сумма постепенно снижается, и к окончанию срока кредитования становится минимальной.

Банку выгоднее, чтобы клиент как можно дольше и больше уплачивал взимаемый процент, по этой причине не во всех кредитных организациях предусмотрена возможность досрочного закрытия кредита. Запрет на погашение займа сверх положенного по графику незаконен, об этом говорится в ст.11 Закона «О потребительском кредитовании» №353-ФЗ.

Дифференцированная система расчетов

Дифференцированные платежи корнем отличаются от аннуитета. Основной недостаток дифференцированной системы – большая нагрузка стартовых взносов. Несмотря на постепенное снижение суммы, для клиента со средним достатком кредит может стать непосильным удовольствием.

Именно по этой причине большинство банков выдают ипотеку исключительно по аннуитетной системе. Кроме страхования рисков, кредитор получит большую переплату.

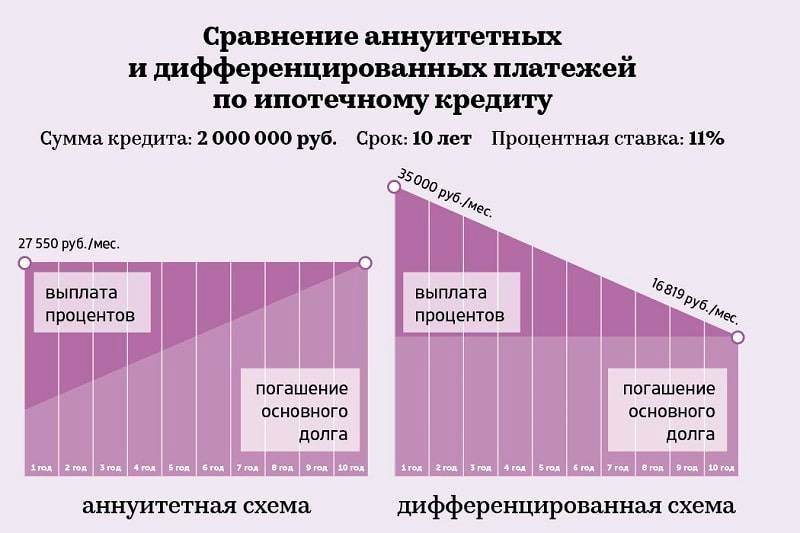

Если провести сравнительный анализ, то можно заметить, что разница между двумя способами чувствуется только при крупных займах. Кредит на сумму до 100 тыс. руб. имеет незначительные расхождения в переплате

Именно поэтому банку важно установить аннуитет на ипотеку, чтобы прибыль была максимальной

Дифференцированная система предполагает большую финансовую нагрузку вначале срока погашения займа

Плюсы и минусы дифференцированной системы расчета

Рассмотрим положительные и отрицательные характеристики традиционного способа.

Плюсы:

- Дифференцированный платеж имеет меньшую переплату благодаря одинаковым платежам основного долга и постепенному снижению объема начисляемых процентов.

- Долг с каждым месяцем снижается и к концу срока кредитования сумма становится минимальной.

- В случае досрочного погашения клиент остается в выигрыше, поскольку здесь проценты уплачиваются наравне с телом кредита.

Минусы:

- Слишком большая кредитная нагрузка на стартовом этапе.

- Сложно следить за системой начисления процентов, польку платеж и проценты на каждый месяц меняются.

- Очень сложно добиться положительного ответа на ипотеку с дифференцированными платежами.

- Как косвенный недостаток можно привести постепенное снижение популярности традиционной схемы расчетов.

Эксперты отмечают, что тип платежа должен выбираться на основе платежеспособности. Если зарплата гражданина находится в пределах среднего значения, то лучше воспользоваться аннуитетом.

Дифференцированную схему могут позволить себе более обеспеченные слои общества, с высокой зарплатой. Большой доход поможет рационально распределить кредитную нагрузку с высокими первичными платежами.

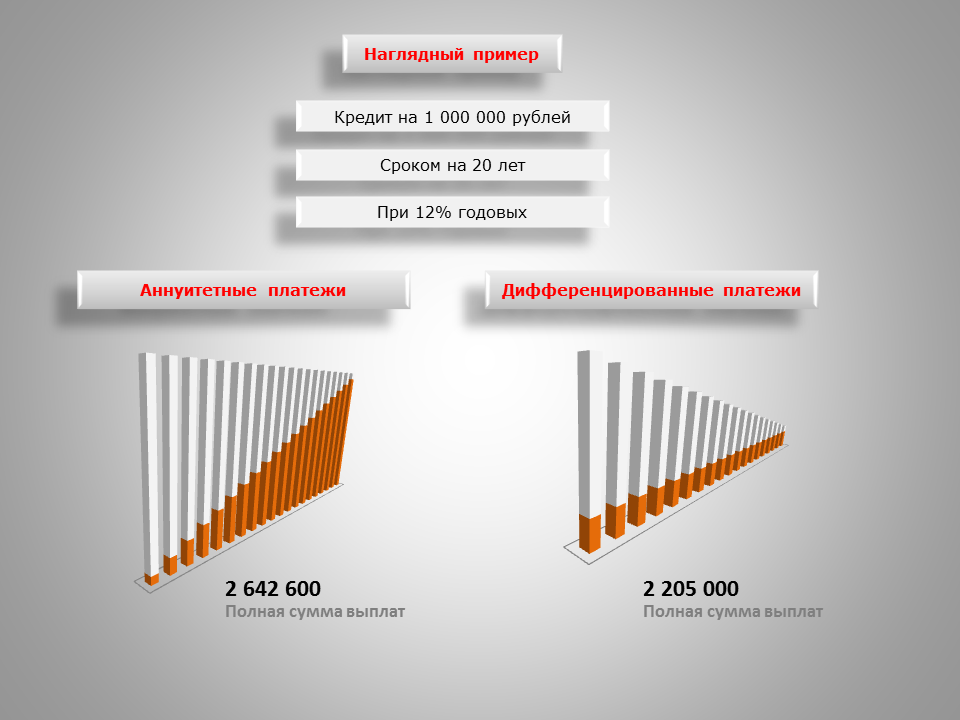

Что выгоднее: аннуитетный или дифференцированный платеж

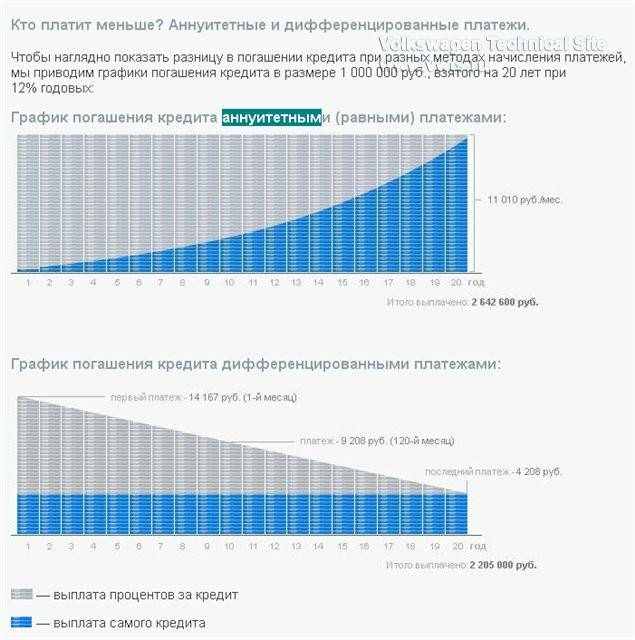

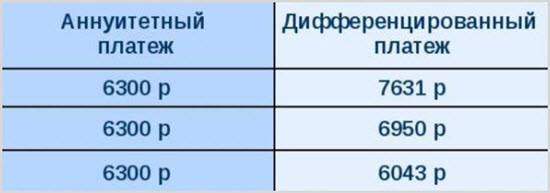

Какой кредит вы считаете выгодным? По каким показателям будете его оценивать? Скорее всего, по сумме переплаты. Верно? Хорошо, тогда пусть всё за нас скажут реальные цифры.

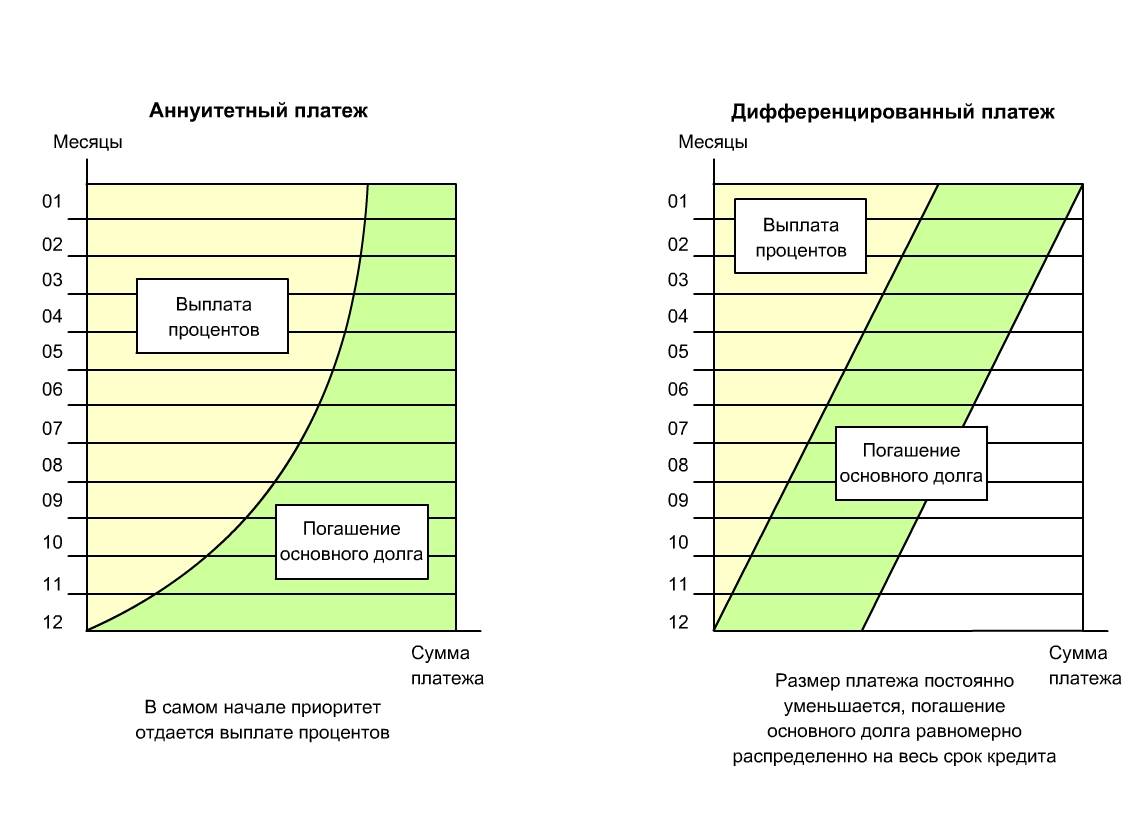

Сейчас мы вам продемонстрируем графики погашения кредита на сумму 50 000 руб., взятого на 12 месяцев под 22% годовых. Один график рассчитан по аннуитетной схеме, а второй – по дифференцированной. Вы их проанализируете и сразу поймёте, что выгоднее.

Итак, вот график погашения кредита аннуитетными платежами (детальнее о формулах и алгоритме его расчёта вы можете узнать из этой публикации):

А это график погашения кредита дифференцированными платежами (подробнее о формулах и алгоритме его расчёта читайте здесь):

Сумма переплаты по кредиту рассчитана в третьей колонке наших таблиц. Она называется «Погашение процентов». Что вы в ней видите, друзья? При погашении кредита аннуитетными платежами, сумма переплаты составила 6157 рублей, а при погашении дифференцированными платежами – 5958 рублей. Отсюда можно сделать вывод:

Дифференцированные платежи выгоднее, чем аннуитетные, так как они дешевле.

Почему так получилось? Почему переплата по аннуитетной схеме больше, чем по дифференцированной? На многих сайтах пишут, что всему виной хитрые банкиры со своими замысловатыми формулами расчётов. Это неправда. Банкиры здесь ни при чём. Всё гораздо проще.

Взгляните ещё раз на графики платежей

Обратите внимание, на суммы, идущие на погашение тела кредита. В первом платеже по дифференцированной схеме на тело кредита уходит 4167 рублей, а по аннуитетной – 3763 рубля

О чём это говорит? Правильно, это говорит о том, что на начало второго месяца получатель дифференцированного кредита будет должен банку 45833 рубля (50 000 – 4167 = 45 833), а получатель аннуитетного кредита – 46 237 рублей (50 000 – 3763 = 46 237). Что это означает? А это означает, что «аннуитетный» должник пользуется большей суммой, а, следовательно, и сумма уплачиваемых процентов у него будет больше, чем у «дифференцированного» должника. Вот так и «набегает» в течение всего срока кредитования по аннуитетным кредитам больше процентов, чем по дифференцированным. Кстати, о процентах. Запомните:

И в аннуитетных, и в дифференцированных схемах кредитования проценты начисляются на остаток долга по одной и той же формуле.

Казалось бы, во всём разобрались, но хочется рвануть на груди тельняшку и истерически закричать: «Так какие же платежи мне лучше выбрать?!» У вас тоже есть такое желание? Окей, тогда продолжим.

Можно ли изменить сумму платежа или срок платежа?

Если у вас есть свободные средства, вы можете погасить часть долга. В зависимости от вашего финансового положения в будущем может рассмотреть возможность уменьшения суммы выплат или сократить срок погашения.

Пример графика платежей: хорошо видно, что первый кредит выплачиваю только проценты, а тело кредита практически не уменьшается

При благоприятных обстоятельствах рекомендуется сократить срок выплаты, чтобы не платить лишнее в банк, и, конечно, довольно, чтобы освободиться от любых долговых обязательств. Если вы не уверены, что заплатив эту сумму будет по силам, то можно оставить время без изменений, но уменьшить размер взносов, чтобы улучшить финансовую ситуацию.

Досрочное погашение будет эффективным для использования в аннуитетный Тип погашения. И сокращение срока, как правило, является лучшим выбором, чтобы сэкономить как можно больше. Поэтому когда появилась возможность погашать кредиты как можно раньше и как можно большие суммы.

Виды платежей по кредитам

Уже после подписания кредитного договора заёмщик вдруг обнаруживает, что первые взносы по кредиту существенно превышают тот возможный лимит, который он может безболезненно выделить на погашение кредитных сумм из своих доходов. В дальнейшем, чтобы сводить концы с концами и не допустить просрочек по оплате, кредитополучателям приходится «затянуть поясок потуже» или занимать у знакомых и друзей недостающие суммы. В чём же разница между аннуитетным и дифференцированным платежами и какой платёж выгоднее?

Дифференцированные платежи

Ещё в недавние времена в российской (советской) практике кредитования применялся только один вид платежей — дифференцированный. Дифференцированный платёж заключается в том, что на первые месяцы выплат приходятся максимальные суммы, в которые входит часть основного долга и проценты по кредиту.

При дифференцированных платежах сумма основного долга, так называемое тело долга, делится равными частями на весь срок платежа, а вот проценты ежемесячно начисляются на остаток долга. Соответственно, в первый месяц суммы платежей наиболее велики, потому что проценты по кредиту существенны.

А к концу срока выплаты будут минимальны. Дифференцированные платежи удобны для тех, у кого доход не носит характер неизменной величины, и через некоторое время может появиться возможность досрочно погасить долг. В этом случае переплата по кредиту будет меньше, чем при аннуитетном расчёте.

Далеко не каждый кредитополучатель может позволить себе выплачивать в первые месяцы суммы, складывающиеся при дифференцированном расчёте платежей. Ему придётся отказаться от подобного кредита, либо взять сумму меньшую, чем необходимо, чтобы беспроблемно расплачиваться по долговым обязательствам. Такому заёмщику больше подойдёт аннуитетный вид платежа.

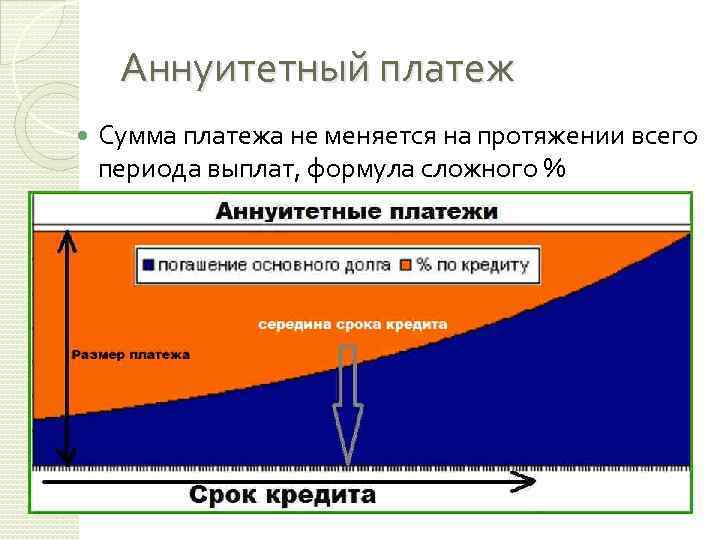

Аннуитетные платежи

Отличие аннуитетного платежа от дифференцированного в том, что сумма ежемесячного взноса всегда неизменна, но вот структура этой суммы меняется из месяца в месяц. Основную часть в первые месяцы составляют проценты по кредиту, а сумма тела долга — минимальна. Таким образом банк страхует риски недополучения прибыли в случае досрочного погашения кредита заёмщиком. Подобный график погашения платежей с ежемесячной суммой — константа очень выгоден людям, имеющим фиксированный доход:

- нет необходимости каждый месяц сверяться с графиком платежей, чтобы заранее зарезервировать нужную сумму для оплаты кредита;

- равные доли платежа позволяют исключить возможность остаться без средств к существованию после уплаты ежемесячного взноса.

Рекомендации заемщикам

Для принятия оптимального решения относительно того, каким видом расчета платежей выгоднее воспользоваться, заемщику рекомендуется выполнить предварительные подсчеты с помощью широко распространенных онлайн-калькуляторов. Внося интересуемые параметры в окна кредитного калькулятора, можно сделать сравнительный анализ того, какая сумма является допустимой для взятия под проценты в банке, на какой срок стоит брать займ, планируется ли досрочное погашение и т.д.

Самым верным способом является использование того калькулятора, который размещен на официальном портале банка. В нем будут отражены текущие процентные ставки, а также актуальные условия по кредиту. Кредитный калькулятор позволит быстро произвести расчет и сравнить аннуитетные и дифференцированные платежи, что лучше для клиента.

Онлайн-калькулятор Сбербанка.

Какой кредит лучше: аннуитетный или дифференцированный?

Чтобы понять, что выгоднее заемщику — аннуитетный или дифференцированный вид кредитного платежа, нужно рассмотреть следующие моменты:

Доход заемщика. Людям с небольшим и стабильным доходом выгодней взять аннуитетный кредит.

Возможность досрочного погашения. Если есть вероятность закрыть кредит раньше, например через 1-2 года, то выгоднее взять деньги с дифференцированными платежами.

Аннуитетный или дифференцированный кредит — что выбрать?

При рассмотрении заявки потенциального заемщика банк оценивает его платежеспособность.

Если вы собираетесь брать кредит, то основным фактором влияющим на его сумму будет ежемесячный платеж. При аннуитетных платежах Вы сможете взять 1 000 000 рублей и платить по 25 000 рублей ежемесячно, и банк выдаст вам эту сумму. А при дифференцированных платежах сумма взносов в первые месяцы может оказаться неподъемной для многих, и это повлияет на общую сумму кредита. Банк предложит вам взять кредит с меньшей суммой.

Если вы берете кредит и планируете его досрочно погасить, то лучше выбрать дифференцированный платеж. В этом случае вы сэкономите при досрочном погашении солидную сумму. А если такой возможности нет, но вы можете платить несколько лет фиксированный взнос, то выбирайте аннуитетный платеж.

Подведем итоги

Главное отличие заключается в схеме начисления ежемесячного платежа. Чтобы взять выгодно кредит оцените свои финансовые возможности. Если вы можете в первые месяцы платить больше и досрочно погасить кредит, то дифференцированные платежи будут для вас выгоднее. Итоговая сумма выплат будет меньше по сравнению с аннуитетной схемой.

А если вы получаете небольшой и стабильный доход, и сможете несколько лет платить фиксированный взнос, то для вас подойдет кредит с аннуитетными платежами.

Отличия аннуитетного платежа от дифференцированного

Чтобы оценить выгоду каждого из видов платежей, и понять, что такое аннуитетный и дифференцированный платеж, следует сделать предварительные сравнительные расчеты, наглядно показывающие, как меняется размер переплаты в итоге, а также каков размер платежа по разным видам расчета платежа.

Следует также учесть, что сумма конечной переплаты во многом также зависит от того срока, на который предоставляется кредитная линия.

О выгоде того или иного вида расчета можно судить из следующей таблицы:

| Срок, мес. | Ставка,% | Аннуитетный платеж (АП) | Конечная ст-ть займа по АП | Взносы при ДП (1й/последн.) | Итоговая ст-ть по ДП | Разница, АП-ДП |

| 60 | 13,75 | 22 244 | 1 335 000 | 28 125 / 16 857 | 1 349 500 | — 14 500 |

| 120 | 14 | 15 526 | 1 863 000 | 20 000 / 8 430 | 1 706 000 | 157 000 |

| 240 | 14,5 | 12 800 | 3 072 000 | 16 250 / 4 217 | 2 456 000 | 616 000 |

Из таблицы следует, что переплата по аннуитету тем выше, чем дольше погашается кредит. Если речь идет об ипотечном кредите на 30 лет, сумма достигает весьма внушительных размеров – более миллиона рублей, и увеличивает стоимость займа в разы.

Тем не менее, для ипотеки именно аннуитет является более предпочтительным. Причина заключена в следующем: при дифференцированном платеже, несмотря на меньшую переплату, основное финансовое бремя приходится на первые месяцы гашения, делая своевременные платежи практически недостижимыми либо существенно ограничивая заемщика в лимите заемных средств. По этой причине использование аннуитета является практически единственным выходом, т. к. позволяет равномерно распределить финансовое бремя на весь период кредитования.

Сравнивая данные таблицы, можно сделать следующие выводы:

- транши при АП имеют меньший размер, являются фиксированными;

- переплата по АП больше;

- для досрочного погашения рекомендуется выбирать ДП.

Если заемщик использует аннуитетные платежи, для сокращения переплаты рекомендуется досрочно вносить средства в первые месяцы кредитования, снижая тем самым процентные выплаты по графику, а тело долга – сверх графика. После частичного погашения по АП пересматривается весь график оплат, а величина ежемесячного взноса снижается.

Что такое дифференцированный платеж

График платежа, сформированный по дифференцированной схеме платежей, подразумевает уменьшение суммы регулярного платежа каждый месяц. Это связано с тем, что при такой схеме погашения кредита проценты начисляются на остаток долга, который сокращается с каждым взносом. Вносимые платежи также состоят из двух частей:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Основного долга.

- Начисленных процентов.

Но в данном случае клиент в первую очередь погашает тело кредита и только небольшую часть начисленных процентов. Обычно банк при заключении кредитного договора выдает график платежей со всеми расчетами. Но если по каким-то причинам вам нужно самостоятельно рассчитать сумму следующего платежа, сделать это можно следующим способом по формуле: Сумма платежа = остаток основного долга/количество процентных периодов + остаток основного долга*% ставку/100*12.

Разъяснение формулы:

- Под остатком основного долга подразумевается сумма основного долга (тела кредита) к дате платежа.

- Процентные периоды – это количество оставшихся месяцев.

- 100*12 нужно для получения в результате суммы процентов, начисленных за 1 месяц.

Формула состоит из двух частей: первая рассчитывает сумму для погашения части основного долга, вторая – сумму начисленных процентов за 1 месяц.

В данном случае при погашении основная часть ежемесячных внесенных средств идет на покрытие тела кредита, а проценты рассчитываются каждый месяц и прибавляются.

Пример. При оформлении займа суммой в 50 000 рублей на 7 месяцев под 29%, график платежей будет выглядеть следующим образом.

| Дата платежа | Размер платежа, руб. | Основной долг, руб. | Начисленные проценты, руб. |

| 25 апреля | 8351,19 | 7142,86 | 1208,33 |

| 25 мая | 8178,57 | 7142,86 | 1035,71 |

| 25 июня | 8005,95 | 7142,86 | 863,10 |

| 25 июля | 7833,33 | 7142,86 | 690,48 |

| 25 августа | 7660,71 | 7142,86 | 517,86 |

| 25 сентября | 7488,10 | 7142,86 | 345,24 |

| 25 октября | 7315,48 | 7142,86 | 172,62 |

| Итого: | 54833,33 | 50 000 | 4833,33 |

Итоговая переплата по кредиту составит 4833,33 рубля. Как видно из таблицы, из суммы ежемесячного платежа большая часть покрывает сумму основного долга, который не меняется на протяжении всего периода. Сумма начисленных процентов заметно уменьшается к концу срока, но размер ежемесячного платежа не претерпевает больших изменений, хоть немного и уменьшается. Таким образом, такая схема позволяет очень хорошо сэкономить на переплате, так как при начислении процентов в расчет берется не весь долг, как при аннуитете, а оставшаяся сумма к погашению.

Положительные и отрицательные стороны дифференцированной схемы погашения кредита

Экономия на переплате не означает, что дифференцированные платежи – идеальный вариант для погашения кредита. Здесь также есть свои преимущества и недостатки.

Плюсы:

- Общая сумма переплаты по займу меньше, так как проценты начисляются только на фактический остаток задолженности.

- Сумма ежемесячных взносов постепенно уменьшается, поэтому ближе к окончанию срока снижается нагрузка на клиента.

- Сниженный риск невыплаты кредита. Если даже со временем возникнут финансовые проблемы и снизится доход, долг отдать будет несложно, так как размер платежей уменьшился.

- В случае нарушения договора со стороны заемщика, размер начисленной неустойки будет небольшим, так как в течение периода исправного погашения основной долг равномерно уменьшался.

- Есть определенная выгода при досрочной выплате долга.

Минусы:

- Большая сумма платежей в первые месяцы погашения кредита. Не каждый заемщик может позволить себе.

- Ежемесячное изменение суммы к внесению, что неудобно для забывчивых клиентов. Постоянно нужно обращаться к графику, чтобы уточнить сумму к оплате в конкретном периоде.

- Нужно показывать высокие доходы, чтобы банк одобрил такой кредит, так как в расчет принимаются суммы увеличенных первых ежемесячных платежей.

Аннуитетные платежи

Поняв природу аннуитета и оценив свои финансовые возможности, заемщик сможет принять оптимальное решение относительно погашения займа с минимальной переплатой.

При осуществлении платежей в фиксированных значениях по мере погашения изменяется структура оплаты: если на первых сроках основная часть платежа представляла собой выплату по процентам, лишь незначительно снижая основной долг, то по мере приближения срока окончания выплат, становится больше доля, отводимая на возврат основной суммы. Данный способ позволяет финансовой организации обезопасить себя на случай недополучения дохода в связи с невозвратом долга или досрочной полной выплатой.

Многие заемщики находят такой вариант уплаты максимально удобным – нет необходимости каждый раз сверять, какая сумма должна перечисляться в этот месяц. Также можно легко планировать предстоящие траты с учетом фиксированного взноса по кредиту.

Порядок расчета

Несмотря на кажущуюся простоту, формула для определения аннуитетного платежа довольно сложна, в связи с чем большинством финансовых организаций разработаны и предлагаются к использованию кредитные онлайн-калькуляторы, автоматически рассчитывающие платеж в зависимости от вводимых условий кредитования.

Суть расчета заключена в учете всей суммы по процентам за весь период кредитования и суммы основного долга, разделенных по равным платежам на весь срок займа. В результате заемщик сталкивается с ситуацией, когда основной долг на первых этапах погашения практически не меняется. Для того чтобы рассчитать сумму, требуемую для погашения, необходимо выполнить два действия:

- Определить коэффициент аннуитета.

- Умножить размер основного долга на коэффициент.

Большую сложность представляет расчет в первой части при установлении величины коэффициента.

Формула для нахождения аннуитетного коэффициента выглядит следующим образом:

С х (1 + С) п / ((1 + С) п – 1))

- С – 1/12 ставки кредита;

- п – период использования заемных средств в месяцах.

Из данного платежа в первые месяцы погашения основные средства направляются на оплату процентов

Стоит принять во внимание, что возврат основного долга незначителен

Плюсы и минусы

Такая система расчета имеет положительные свойства как для банка, так и для заемщика. Вот основные из них:

- Для кредитной организации аннуитет предполагает максимальное сохранение прибыли даже в случае, если заемщик решит погасить долг быстро, вне графика.

- Для клиента подобная схема позволяет тщательнее планировать будущие траты, даже на длительный срок, ведь взнос остается неизменным из месяца в месяц.

Еще одним достоинством аннуитетного платежа для граждан является доступность размера платежа на всех этапах погашения. Для ипотечных заемщиков подобный расчет позволяет запрашивать и успешно получать большие суммы для приобретения жилья, так как сумма долга влияет на размер взноса, а он остается равным в течение всего периода погашения. Тем не менее, аннуитетный платеж влечет за собой более высокую переплату. При досрочном погашении кредита с аннуитетным платежом банк сохраняет максимум выплат по процентам, т. к. основная доля приходится на первые месяцы обслуживания долга.

Что лучше?

Сразу сказать, какая схема расчета выгоднее и удобнее, нельзя, все зависит от запросов заемщика и его дохода. Так, аннуитет подойдет физическим лицам, которые получают стабильный и фиксированный доход. Им комфортнее ежемесячно вносить в банк строго обозначенную сумму, не беспокоясь о финансовом «резерве». Аннуитет имеет следующие преимущества:

- равные платежи, облегчающие планирование бюджета;

- сниженная вероятность неоплаты кредита;

- уменьшение взносов при досрочном частичном погашении.

Дифференцированная система привлекает:

- существенным снижением суммы взноса к концу погашения;

- уменьшенной переплатой по начисленным процентам.

Выбрать дифференцированную схему лучше тем, кто имеет непостоянный и нефиксированный доход. Главное, чтобы зарплаты хватило на самые большие первые взносы.

Виды платежей по кpeдитy

Любой кредитный платеж состоит из двух частей: сумма основного долга и проценты. Сумма основного долга — это и есть ваш кредит. А проценты банк берет за то, что вы пользуетесь его деньгами.

Для возврата заемных средств кредитор подбирает схему погашения кредита. Это может быть аннуитетный или дифференцированный вид платежа. Сегодня банки отдают предпочтение первому варианту.

Важно! В настояще время только Россельхозбанк и Газпромбанк предлагают заемщику самому выбрать способ расчета. Тем не менее, внимания заслуживают и дифференцированные платежи вопреки их непопулярности у кредитных организаций

Необходимо упомянуть, что заемщик не может выбрать график погашения кредита

Тем не менее, внимания заслуживают и дифференцированные платежи вопреки их непопулярности у кредитных организаций. Необходимо упомянуть, что заемщик не может выбрать график погашения кредита.

Дифференцированный кредит03.

Главная особенность такого варианта выплат в том, что к концу кредитного периода сумма взносов значительно уменьшается, то есть, финансовая нагрузка снижается. Рассчитывать размер выплат приходится заново ежемесячно. Рассчитать кредит и аннуитетный, и дифференцированный поможет калькулятор на нашем сайте.

Вернёмся к вопросу дифференцированных платежей. Почему их размер со временем уменьшается? Всё просто: сумму дифференцируют так, чтобы изначально заёмщик выплатил «тело» кредита – основной займ, при этом погашение «тела» осуществляется равными частями. Что касается начисления процентов, то их максимальное количество сосредотачивается как раз на первых взносах, так как насчитываются они на полную сумму кредитования. Далее “тело” займа уменьшается, а вместе с ним уменьшается и процентная надбавка. Для сравнения, в случае, когда взят аннуитетный кредит, размер взносов остаётся фиксированным на всём выплатном периоде.

Подвох в том, что при дифференцированном кредите Вы большую часть ежемесячного платежа отправляете на погашение основной суммы займа, а при аннуитетном на погашение процентов. Возникает вопрос, почему тогда всем не брать дифференцированный кредит?

Примеры дифференцированного кредита04.

Делаем небольшое сравнение на основе реальных примеров и кратких выводов в конце статьи. За основу взяты два вида кредита: потребительский и ипотечное кредитование.

Потребительский кредит:

Сумма кредита 550 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 36 месяцев или 3 года

Без комиссий и дополнительных платежей

Ипотечное кредитование:

Сумма кредита 2 500 000 рублей

- Процентная ставка по кредиту 15,5%

- Период кредитования 120 месяцев или 10 лет

Без комиссий и дополнительных платежей

Потребительский кредит. Сумма переплаты составит 131 427 рублей. Первый ежемесячный платёж составит 22 381 рублей, второй 22 184 рублей, десятый 20 605 рублей, двадцатый 18 632 рубля. Если бы это был аннуитетный платёж, мы бы равномерно платили каждый месяц 19 200 рублей, но при этом переплата была бы 141 231 рубль. То есть, разница всего ~10 000 рублей? Да, но перейдем ко второму примеру.

Ипотека. Безусловно, ставка по ипотеке 15,5 очень высокая, но не максимальная. Нам знакомы случаи ипотечного кредитования до 18,5% в 2020 году. Это значение не должно Вас пугать, оно взято лишь для примера. Сумма переплаты составит 1 953 645 рублей, первый платёж 53 125 рублей, тридцатый платёж 45 325 рублей, а шестидесятый (спустя 5 лет) 37 248 рублей. Если бы это был аннуитетный платёж, то переплата составила 2 432 316 рублей, что примерно на 500 000 рублей больше, чем при дифференцированном кредите. При этом Вы бы спокойно платили 41 102 рубля каждый месяц.

Выводы. Дифференцированный кредит выгоден лишь при ипотеке и хорошем финансовом благополучии семьи. Данный вид кредита поможет сэкономить при длительном кредитовании, но значительно ослабит Ваш бюджет в первые 40% погашения кредита.

Классификация выплат по займам

При подписании договора кредитования в банке или МФО формируется график платежей (если условиями не предусмотрен возврат средств единовременно или выдача кредита траншами как, например, по кредитной карте).

Кредит может погашаться дифференцированными платежами и аннуитетными – разница для заемщика существенная. График устанавливается в зависимости от договоренности клиента с банком и условий кредитной программы.

Кредит может погашаться дифференцированными платежами и аннуитетными – разница для заемщика существенная. График устанавливается в зависимости от договоренности клиента с банком и условий кредитной программы.

Процедура начисления процентов в обоих случаях одинакова. В каждую выплату клиент перечисляет банку проценты, исходя из ставки, установленной договором, и количества дней в периоде (если оплата ежемесячная – то в месяце, если ежеквартальная – то в квартале). Проценты начисляются утром каждого дня на остаток основного долга.

Что значит аннуитетный и дифференцированный платежи

Аннуитетным называют платеж, который никогда не меняется. Время идет, долг погашается, а он всегда стабилен.

Дифференцированный — это тот, который рассчитывается каждый месяц заново, и чем меньше тело займа, тем он ниже.

Его «изюминка» в том, что к концу срока он будет снижаться, и это будет облегчением для плательщика

Правда, самые первые платежи будут выше, поэтому важно грамотно рассчитать свои «финансовые силы», чтобы на первых порах располагать необходимой суммой

Конечно, она не будет сюрпризом — в договоре непременно прописываются все взносы, вплоть до копеек

Прежде чем оформить сделку жизненно важно разобраться в чем отличия этих схем, а также получить конкретные расчеты для своего случая

Также клиент должен знать, что не каждая ипотека может быть рассчитана по дифференцированной схеме, иногда банки обходят её стороной.

Но и в этом случае есть способ выгодно брать кредит, главное знать некоторые нюансы, вот их и рассмотрим ниже.

Итоговое сравнение аннуитетного и дифференцированного платежа07.

Какой же в итоге выбрать кредит, аннуитетный или дифференцированный – калькулятор за Вас не решит! Одно можем сказать достоверно: если же Вы решили дифференцировать кредитные выплаты на равные части с постепенным уменьшением процентной доли, переплата банку окажется значительно меньшей. Кроме того, если выплаты будут задерживаться, ставка по проценту увеличится, а вместе с ней увеличится и переплата.

Аннуитетный

| Дифференцированный

|

Аннуитетные выплаты подсчитывать проще, здесь о слове «калькулятор» после первых просчётов можно забыть. Схема уплаты задолженности проста и прозрачна, но конечная переплата окажется несколько больше. Аннуитетный тип кредитования выгоден не только банку, но и Вам, если кредит всё же необходимость, чем осознанный подход к досрочному и быстрому погашению.