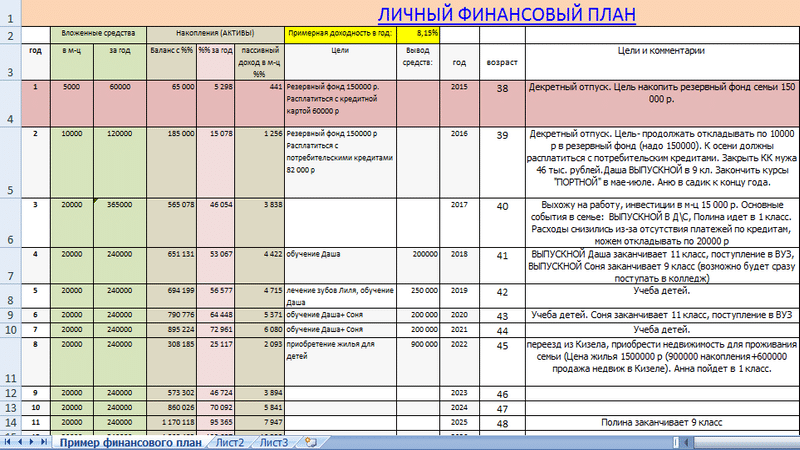

Личный финансовый план пример

В данном примере личного финансового плана мы покажем, как можно спланировать доходы и расходы на год, а также рассмотрим процесс планирования покупки автомобиля. Вы можете использовать этот пример, как инструкцию по составлению личного финансового плана.

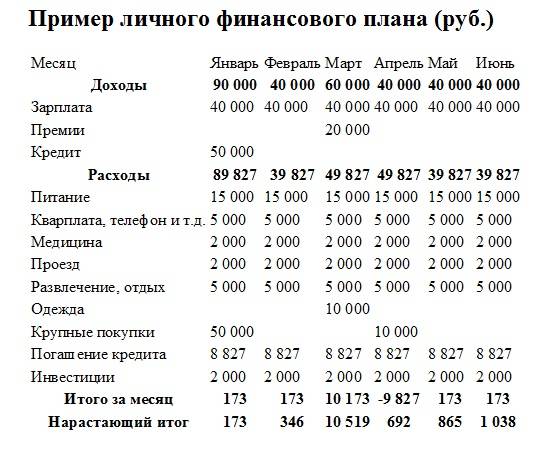

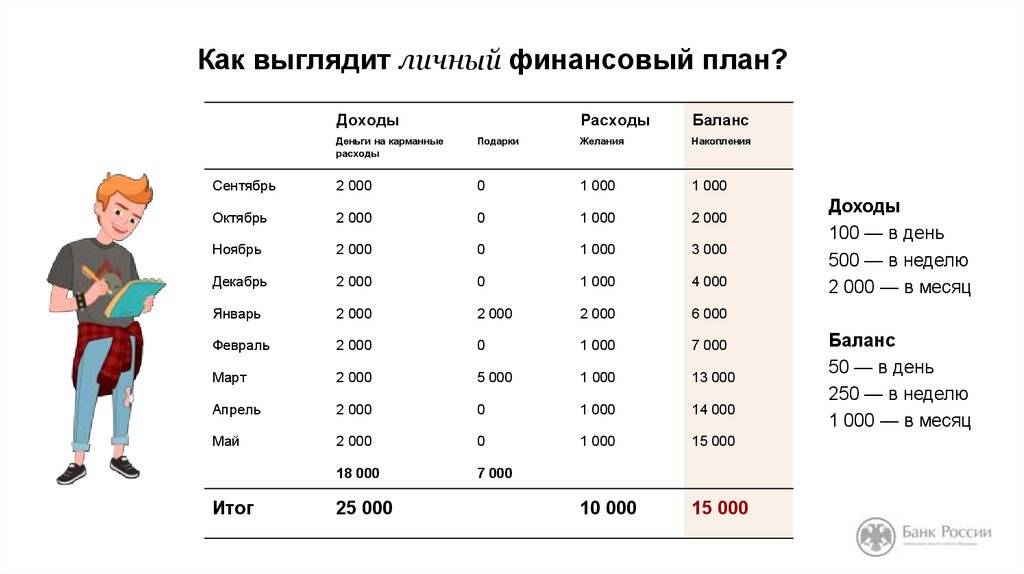

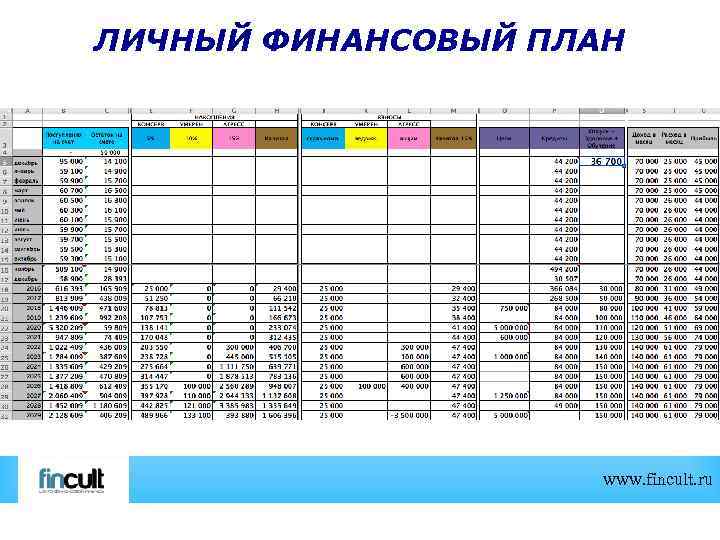

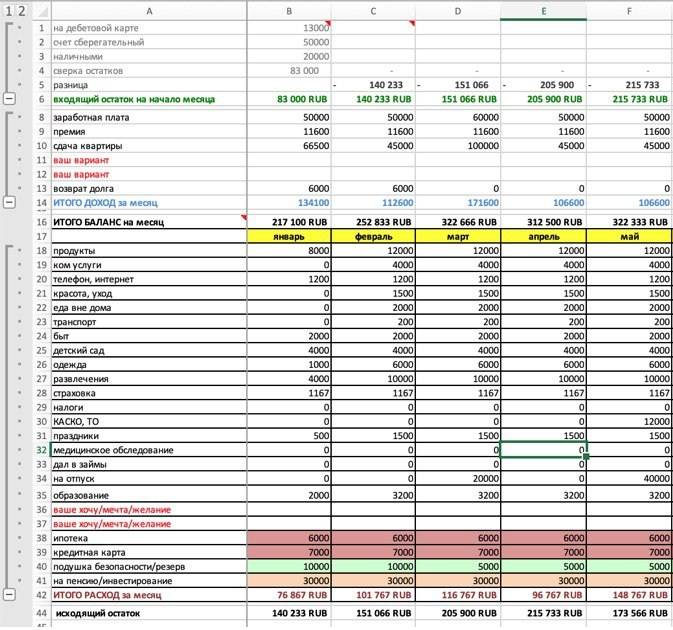

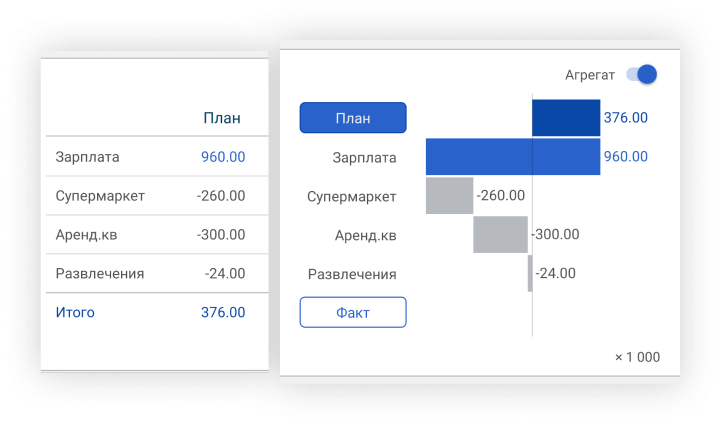

Вначале мы спланируем доходы. Для примера, заработная плата будет составлять 80 000р. в месяц. Заполнив бюджетный шаблон, мы получим целевой уровень доходов 960 000р. на год. Зная общую сумму доходов, мы можем распределить ее таким образом, чтобы достичь поставленных целей и сформировать правильный бюджет.

Далее мы перейдем к расходам и, установим целевой уровень затрат на супермаркет 5 000р. в неделю, на аренду квартиры 25 000р. в месяц и 2 000р. в месяц на развлечения. Таким образом, расходы на год составят 584 000р. Уровень потребления будет чуть больше половины получаемых доходов.

Прогноз по чистому заработку на конец года составит 376 000р. Каскадная диаграмма показывает визуализацию расчета данного показателя, что позволяет нам еще раз оценить текущее состояние финансового плана. При необходимости мы можем сбалансировать данные показатели, но на данном этапе мы оставим все как есть.

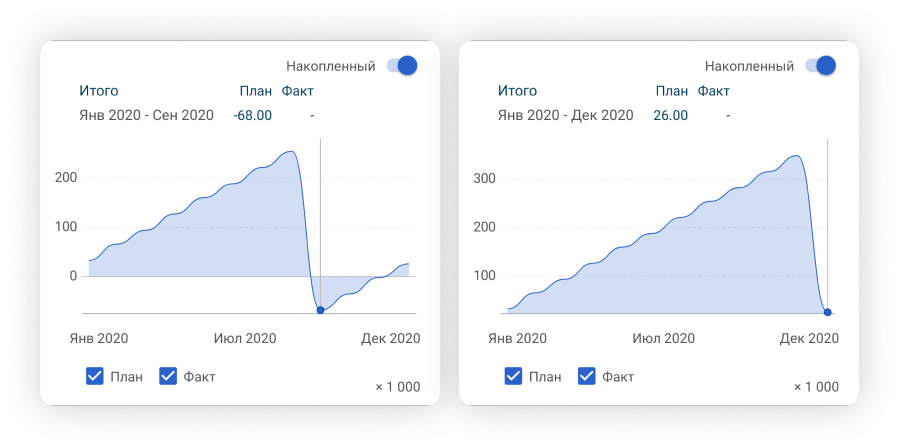

Далее рассмотрим пример планирования крупной покупки. Установим цель приобрести автомобиль стоимостью 350 000р в сентябре. Как видно на первом графике, накопленных средств не будет хватать в этом периоде и нужно будет дополнительно 68 000р. Данные денежные средства, в случае их наличия, придется снять со сберегательного счета, или оформить кредит до конца года. Однако, можно отложить покупку до декабря и обойтись без займа. Покупка автомобиля является капитальными вложениями и отражается в личном балансовом отчете.

Для чего вообще нужен личный финансовый план?

Если вы проведете небольшой опрос среди своих друзей, родственников, знакомых и коллег на предмет: «Чего вам не хватает для счастья?», то ответ «Денег!» будет одним из лидеров.

Меня это всегда поражало.

Я еще могу понять какую-то бабушку с минимальной пенсией, которой действительно государство выдает постыдно мизерное пособие, что не покрывает даже основных расходов.

Но я впадаю в ступор, когда на то, что денег нет, начинают жаловаться люди, которые зарабатывают вполне прилично.

У меня есть один печальный пример: месячный доход семьи превышает 2 тыс. долларов, но люди за десять лет не сумели использовать свои приличные заработки.

Они продолжают жить в старой квартире без ремонта, еле выплатили в кредит продукт отечественного автопрома, который уже начинает сыпаться, да что там – они даже за границей не были ни разу.

Понятно, что ни о каких сбережениях или инвестициях речь вообще не идет.

Все, что моя знакомая пара зарабатывает, она тут же и тратит, причем, толком даже не может ответить: на что именно она тратит два приличных жалованья.

К счастью, не разувериться полностью в человечестве мне помогают другие мои знакомые, среднемесячный доход которых 400 долларов.

В оставленной родителями квартире они сделали уютный ремонт, купили подержанную иномарку и сделали из нее куколку, за 6 лет совместной жизни сумели побывать по нескольку раз в Турции, Египте, Черногории.

А уж их путешествий по Украине и вовсе не счесть.

Пока, правда, у этих моих знакомых не слишком получается откладывать «на черный день», но они продолжают над этим работать.

Столь разное отношение к деньгам и объясняется просто: первая пара вообще отключает мозги, когда начинает тратить, а вторая задумывается над вопросом, как составить финансовый план.

Сегодня и вы научитесь его составлять, то есть – оптимизируете свои заработки и траты.

Подсчитываем доходы и расходы

Это самый ответственный и длительный этап. Опять-таки запишите на бумаге все источники вашего дохода. Зарплата, подработки, пособия, проценты по вкладам и прочее. А в соседней колонке укажите все обязательные расходы: примерную сумму коммунальных платежей, оплату кредита, затраты на питание, проезд, одежду и прочее. А теперь оцените разницу между доходами и расходами, чтобы понимать, какую сумму вы можете откладывать каждый месяц. Не торопитесь расстраиваться, если она окажется небольшой. Для того вы и решили упорядочить свои финансы, чтобы увеличить ежемесячные отчисления

Важно получить наглядную картину ваших финансовых потоков и определить пути ее улучшения. После оценки финансовой ситуации может понадобиться корректировка сроков достижения целей

Конечно, с точки зрения логики можно было бы поменять второй и третий этап местами. Но с точки зрения психологии вам не захочется отказываться от уже намеченных целей и сроков, поэтому вы будете активнее искать возможности дополнительного заработка.

Этапы построения личного финансового плана

Существует четкая последовательность действий для составления финансового плана. При его разработке вы должны четко знать свои расходы и доходы. Для этого необходимо в течение 2 — 3 месяцев вести учет личных финансов.

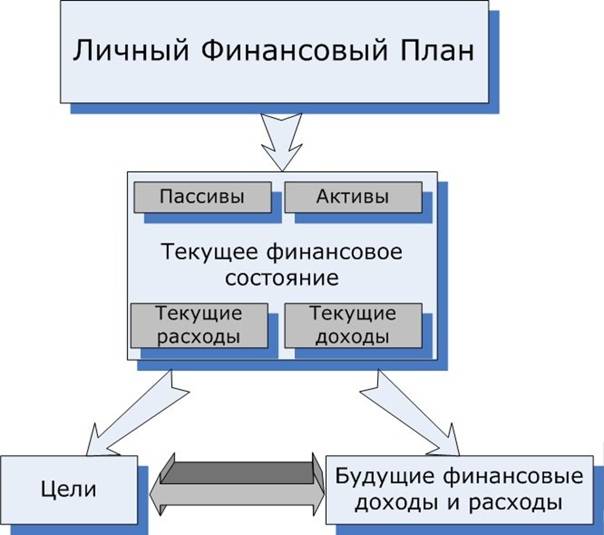

Шаг 1. Оцените текущее финансовое положение

Распишите активы и пассивы. Активы – то, что приносит доход, пассивы – то, что требует денежных затрат на содержание.

Многие ошибочно полагают, что их личный автомобиль и квартира являются активами. Но таковыми они станут, если начать сдавать их в аренду. Активами могут быть деньги, акции, облигации, золотые слитки. Пассивами считаются долги, кредиты, неоплаченные счета, расходы на учебу.

Например:

- 50 000 рублей на вкладе в банке под 3,5 годовых — это актив.

- Москвич, стоящий в гараже и требующий оплату страховки ежегодно — является пассивом.

Анализ активов и пассивов поможет отыскать источники, которые съедают наибольшую часть дохода.

Шаг 2. Определитесь с финансовыми целями

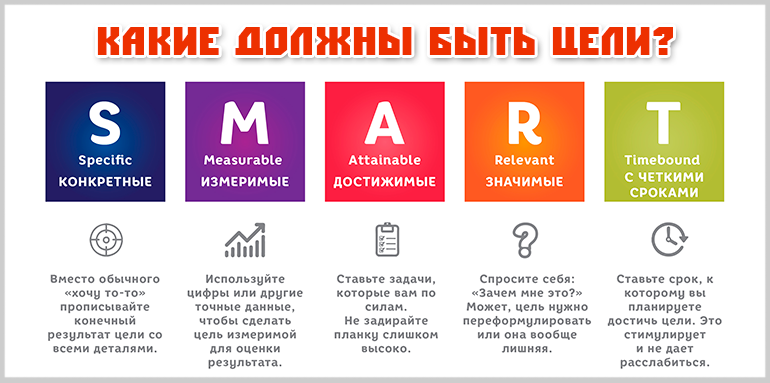

Цели – это костяк финансового плана. Они должны быть конкретными и измеримыми, как в деньгах, так и во времени. Пример: накопить на смартфон стоимостью 50 тыс. рублей за 5 месяцев.

Также цели должны быть достижимыми и значимыми. Так они переходят из разряда мечтаний в русло реальности. Если цель глобальная, имеет смысл разбить ее на несколько мелких.

| Краткосрочные — до 1 года | Среднесрочные — до 5-ти лет | Долгосрочные от 5 лет |

| Купить ноутбук Самсунг за 35800 рублей в декабре текущего года. | Купить машину с салона Шкода Октавия за 2 000 000р через 3.5 года. | Выйти досрочно через 15 лет на пенсию за счет пассивного дохода 100 000 рублей ежемесячно. |

Шаг 3. Выберите стратегию достижения целей

Важно определить, каким образом использовать имеющиеся ресурсы для достижения выбранных целей. Допустим, ваша мечта – выучить английский язык

В таком случае целью будет накопление средств на языковой курс за 10 тыс. рублей в течение 2 месяцев.

Для реализации целей используются два стандартных решения:

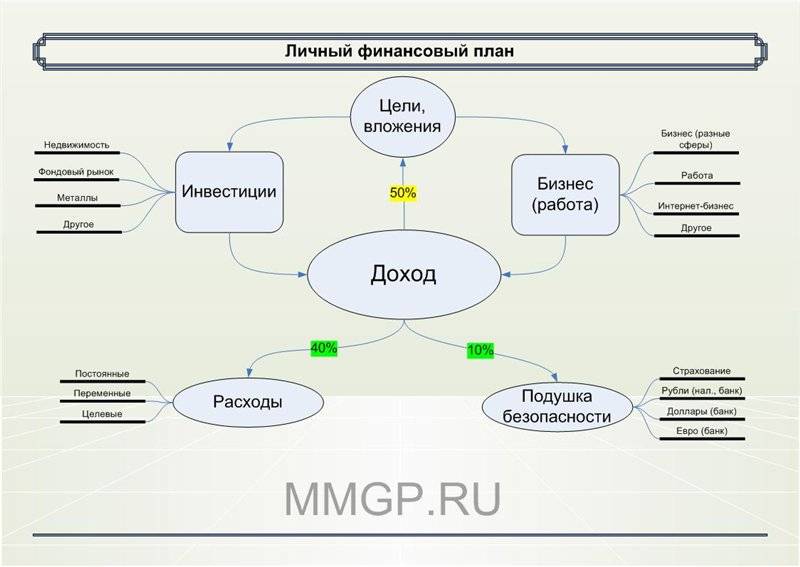

- Найти альтернативный источник дохода. Это может быть как полноценная подработка, так и единоразовая продажа ненужных вещей. Вложение денег в инвестиции также может принести дополнительные финансы, но эта деятельность сопряжена с риском.

- Урезать расходы на вторичные потребности. Вместо походов по кофейням пить горячие напитки дома, вместо такси использовать общественный транспорт, вместо покупки бумажных книг читать в формате онлайн. Чаще всего под сокращение финансирования попадают товары и услуги из категории «развлечения». Анализ и оптимизация расходов позволяют высвободить до 30% личного бюджета. Что в свою очередь поможет больше откладывать.

Шаг 4. Финансовая подушка безопасности

Резервный фонд, или финансовая подушка безопасности, является неотъемлемой частью финансового плана. Его нужно создать в первую очередь, чтобы чувствовать себя уверенным в завтрашнем дне. Эта ваш страховой полис на непредвиденный случай. Поломка бытовой техники, внезапная болезнь, ремонт машины, потеря работы и другие случаи — загоняют нас постоянно в долги.

Имея подушку в размере, как минимум, 3-6-месячных доходов, не придется занимать у знакомых или брать из бюджета на продукты.

После получения зарплаты в первую очередь необходимо отложить деньги на черный день. Сумма может быть любой, но лучше всего исчислять ее в процентном соотношении. Специалисты банковской сферы рекомендуют откладывать, как минимум, 10% от заработка. Именно столько в течение месяца со всех доходов откладываю и я. Такая сумма не сильно бьет по кошельку, но при этом ощутимо наполняет резервный фонд. Это как съесть 9 пельменей из 10. Разницу не заметишь, но за 9 дней соберешь дополнительную порцию.

Поверьте, имея подушку безопасности, чувствуешь себя защищенным. Сейчас я не представляю свою жизнь без МЧС фонда.

Шаг 5. Корректируйте финансовый план

Вносите изменения в план исходя из складывающейся ситуации. Если получилось сэкономить больше, чем предполагалось, то добавьте еще одну или несколько целей. Если случились непредвиденные денежные траты, то увеличьте срок реализации цели. Регулярно анализируйте успехи и провалы.

Разделяйте цели на кратко-, средне- и долгосрочные. Определяйте, как они влияют друг на друга. Это поможет в будущем создать идеальный финансовый план на несколько лет вперед.

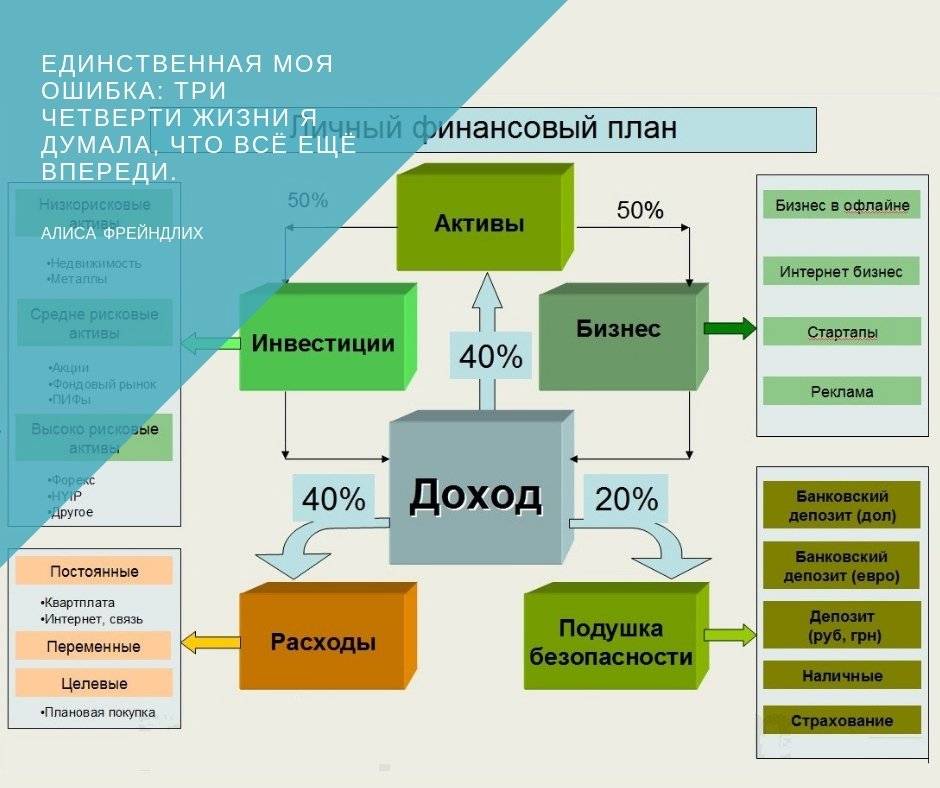

Как реализовать личный финансовый план: ставим земные цели

Дальше мы определяем, какими темпами будем двигаться к своему финансовому благополучию. Откуда мы берем деньги на наши цели? Из доходов. Но их часть уходит на питание, транспорт, связь и другие расходы. Получается, что на цели идет только то, что остается. В статье, посвященной планированию семейного бюджета, мы говорили, что желательно сразу после получения денег откладывать определенную часть, а уже оставшиеся со спокойной душой тратить. Поэтому заполняем таблицу личного бюджета:Разница между ежемесячными доходами и расходами составляет инвестируемую сумму. Именно она является «шагом», с которым мы идем к достижению своих целей. Проделанную работу продемонстрируем в виде рисунка.Теперь можно показать схему, по которой должно быть организовано грамотное управление личными финансам, приводящее к финансовому благополучию.На положительную разницу между доходами и расходами формируется колонка активов, которые при их правильном подборе увеличивают наши доходы. Затем, в соответствии с планом деньги выводятся из финансовых инструментов для реализации целей.

Если вы уже хотите составить финансовый план в Центре финансовой культуры, то можете почитать подробнее о нем на данном сайте.

Мы завершили подготовительную часть работы. Теперь можно переходить к непосредственно составлению личного финансового плана. Сделаем это во второй части данной статьи.

Ошибки, которые допускаются при составлении ЛФП

Составляя личные финансовые планы, многие совершают ошибки и не берут в расчёт множество факторов. Это может сильно затруднить достижение намеченной цели, а иногда делает их невыполнимыми. Лучше заранее знать все характерные особенности, предотвращающие возникновение трудностей. И в качестве дополнения несколько советов, способствующих ускорению процесса.

| Ошибки/советы | Комментарий |

| Нереальность сроков и суммы | Как уже писалось выше, не следует хотеть недостижимого. Намного лучше сосредоточенность на реальных целях. Безусловно, допускаются немного завышенные цели. В этом случае появляется стимул для поиска дополнительных возможностей, которые помогут осуществлению мечты |

| Непомерно большая сумма | Здесь говорится о сумме, которая откладывается каждый месяц. Конечно, чем больше денег есть возможность отложить, тем лучше. Однако, не следует предельно затягивать пояс. Достижение цели это конечно, хорошо, но живём мы сейчас. При постоянной жёсткой экономии, человек может в определённый момент «сломаться» и отказаться от всех целей и планов. Поэтому необходимо оставлять финансовый запас, который позволит жить немного свободнее |

| Недисциплинированность | Поставить цели и составить финансовый план это лишь половина дела, причём самая простая и лёгкая. Дальнейшее – это настоящее испытание. План можно составить всего за 1 час, зато придерживаться этого плана понадобится несколько месяцев, лет или десятилетий. Именно от дальнейших действий зависит успешность всего плана |

| Слишком длительный срок | Нелегко мотивировать себя и придерживаться финансового плана, рассчитанного на несколько лет. Можно разбить его на несколько дополнительных этапов. Достигнуть каждого из этапов намного легче, и с мотивацией будет порядок. Например, если человек копит на квартиру 10 лет, то первым этапом будет накопление за год 10% стоимости. Можно также использовать метраж будущей квартиры. Сначала копить на кухню, ванную, прихожую, туалет. Потом накопленных средств хватит для выкупа одной комнаты, затем другой. Каждый человек может придумать для себя что-то подобное |

| Уровень инфляции | Почти всегда не учитывается обесценивание денег. Это наиболее актуально, когда сроки длительные. Все согласятся, что 10 000 р. в наше время и 15 лет назад имеют большую разницу. Раньше на эту сумму можно было купить больше товаров. То же может произойти и с финансовым планом. Если запланировано накопление определённой суммы, может случиться, что к назначенному сроку её не хватит, так как всё стало дороже. Но в этом случае могут помочь сложные проценты |

| Сложные проценты | Такие процентные ставки работают как бы в связке с уровнем инфляции. Когда растёт уровень инфляции в государстве, растёт и доходность инвестиций. В этом случае учитывается именно разница дохода и текущей инфляции. Эта разница и показывает реальный доход вложения. Вкладывая средства под 15% годовых, при уровне инфляции 10% в год, реальная доходность будет равняться 5% годовых. Чтобы реальнее рассчитать доходность вложений, можно использовать инвестиционный калькулятор. В графу «доходность» внести реальный доход от вложений, скорректированный на уровень инфляции. Определить точный размер доходности инвестиций очень трудно. Однако, имеются средние значения реального дохода от:

|

| Заплатить самому себе | После получения заработной платы или премии, тут же необходимо отложить определённую часть денег. Этим снимется вопрос, откуда взять деньги в конце месяца, когда вся зарплата потрачена и ничего не отложено. Кроме того, не будет соблазна израсходовать эти деньги на другие нужды, которые только кажутся необходимыми |

| Точно следовать финансовому плану | Точно придерживаться плана, конечно, хорошо, но и выполнять как автомат всё спланированное не нужно. Можно немного корректировать план в соответствии с текущими возможностями. Повышение зарплаты, выдача хорошей премии, выгодная подработка – всё это является поводом коррекции плана. Подобный пересмотр может значительно ускорить достижение своих целей. Вариантов множество: всё, что получено сверх зарплаты – откладывается: или в полном объёме, или только половина. Можно откладывать определённый процент от дополнительного дохода или фиксированный процент от общего дохода. Получено много – отложено много, зарплата урезана – в этой же пропорции уменьшается вложение в мечту |

Видео по теме:

Финансовый план изменит вашу жизнь

Один из самых частых вопросов, который задавался моему товарищу на собеседовании — “Кем Вы видите себя через 5 лет?” Ну или через 10, это не принципиально

Для работодателя важно понимать, умеете ли вы планировать свою жизнь

Как ни странно, многие кандидаты застывают на минуту от подобных, казалось бы, несложных вопросов. Возможно, некоторые продумывают ответ, который бы угодил будущему босу, чтобы тот не рассматривал его как своего конкурента. А возможно многие действительно не планируют свою жизнь настолько, чтобы сказать максимально точно, кем он видит себя через определённое время.

А ведь чтобы достигнуть какой-нибудь большой и глобальной цели, достаточно всего лишь разбить эту цель на несколько подцелей. И если подцели также выглядят недостаточно конкретными, разделить и их.

В рамках финансового планирования можно привести такой пример:

Я же наблюдаю постоянно ситуацию, когда человек сначала возьмёт кредит, а уже потом начинает понимать, что не выкручивается своевременно его оплачивать. Он не рассчитал уровень своего дохода, либо при расчётах полагался на самые оптимистичные для него варианты. И самой популярной отговоркой, которой оперирует берущий кредит, это его абсолютное убеждение, что он не накопил бы на эту вещь без кредита и что кредит дисциплинирует.

Пошаговая инструкция и советы, как составить личный финансовый план

Любое дело нуждается в грамотном планировании, Особенно, если речь идет о материальных накоплениях — от экономической стабильности зависит уровень жизни и моральное состояние человека и его семьи.

Рассмотрим пошаговый алгоритм действий, которые помогут реализовать поставленные задачи, стать ближе к своей мечте.

Шаг 1: Постановка целей

Мечты и желание нужно научиться правильно формулировать. От этого зависит конечный результат. Переведите мысли в конкретные задачи, объективно оцените их стоимость и финансовую нагрузку на бюджет. Будут ли данные понятия соизмеримы?

Чтобы мечта стала реальностью, нужно:

- выявить главные ее характеристики. Если, например, речь идет о квартире — выбрать район, количество комнат, этаж, территориальное расположение дома по отношению к метро, школе, работе, магазинам;

- проведите анализ внутреннего рынка, найдите подходящие предложения;

- изучите программы кредитных организаций — на каких условиях банки готовы оформить займ;

- допустим, вам готовы дать кредит в размере 2 миллионов рублей, а квартира мечты стоит 2,5 миллиона. Ваша цель — собрать недостающие полмиллиона в течение одного года и оформить сделку. Такого же правила придерживайтесь в постановке всех целей.

Шаг 2: Распределение целей

Все задачи распределяют по двум критериям:

- приоритеты;

- сроки.

Невозможно получить сразу все. Кроме автомобиля или недвижимости необходимо еще много чего — мебель, бытовая техника, деньги на обучение ребенка, средства на отпуск. Составьте сначала список всего необходимого, а потом разделите его на два перечня. В одном будут первостепенные задачи, во втором — цели, с достижением которых можно подождать.

Шаг 3: Определение нагрузки на бюджет

Распишите доходы за один месяц. Учитывайте только те, которые носят регулярный характер. Затем — рассчитайте расходы за тот же период времени. Сопоставьте полученные цифры и прикиньте, сколько можете отложить в месяц.

Теперь разделите сумму, которая нужна на конкретную цель — в нашем примере, на квартиру, на размер текущего взноса. Полученная цифра — количество месяцев, спустя которые получится собрать деньги. Сравните ее с тем временем, сколько осталось до оформления сделки — так будет понятно, успеете, или нет собрать необходимую сумму.

В зависимости от результата можно увеличить или уменьшить величину текущих накоплений.

Шаг 4: Изучайте способы финансирования

Если самостоятельно собрать нужную сумму не получается, можно рассмотреть другие варианты — кредит в банке, поиск дополнительных способов заработать.

Прежде, чем принимать решение, изучите кредитные программы — нередко проценты увеличивают сумму займа в 3-4 раза.

Альтернатива — найдите подработку или оптимизируйте траты. Проанализируйте ежедневные расходы на ненужные мелочи и умножьте их на число дней в году. Результат экономии вас удивит.

Шаг 5: Увеличивайте доходность накоплений самостоятельно

Используйте эффективные финансовые инструменты. Например, государственные облигации. Чем дольше период инвестирования в ценные бумаги, тем выше будет прибыль.

Хорошее решение — вклад в банке. Проценты по нему фиксированные, риски потерь — минимальны. Если компанию лишат лицензии, каждый владелец депозита получает 1 400 000 рублей — такое количество денег застраховано государством.

Доступные советы, которые помогут составить эффективный финансовый план:

ставьте цели четко, честно оценивайте свои шансы на их реализацию;

умейте отказаться от менее важного в пользу необходимого;

изучите все способы достижения целей. Остановите выбор на лучшем пути решения;

ведите письменный учет всех материальных поступлений и отдельным списком отражайте все текущие расходы

Такая бухгалтерия позволит контролировать ситуацию с бюджетом;

перед тем, как ставить цель, хорошо подумайте, насколько она необходима. Если спустя 2-3 дня ваше мнение не изменилось, смело приступайте к ее реализации.

Инструкция по составлению

Человек должен понимать цель составления плана. Она может быть определена его желанием обеспечить себе жизненную стабильность с формированием финансовой подушки безопасности и возможности откладывать определенную денежную сумму на приобретение предметов первой необходимости. Возможна постановка и более амбициозной цели, выраженной в дорогостоящем приобретении движимого или недвижимого имущества без привлечения кредитных средств.

Следующим шагом при планировании, является установление сроков. Нужно определиться, на какой срок составляется личный финансовый план. Он может иметь желаемый характер, однако при его регламентации рекомендуется оценивать свои возможности. Лучше, если параметр будет являться объективным и соответствовать временному периоду, за который реально достичь поставленную цель.

На следующем этапе разработки плана необходимо продумать, как оптимизировать свои статьи доходов. Человек должен понимать, может ли он зарабатывать больше средств, чем в текущее время. Если с действующим источником дохода, он не может увеличить его параметры, то следует задуматься о смене работы. При понимании способов увеличения прибыльности от своей деятельности, необходимо подробно расписать способы достижения цели.

Важным шагом является оптимизации статей расходов. Человеку нужно разделить свои затраты на две категории:

- необходимые;

- незапланированные.

К необходимым затратам относятся коммунальные платежи, аренда, покупка предметов жизнеобеспечения, в том числе одежду и обувь. К категории необязательных трат можно отнести походы в кафе и различные развлечения, что при необходимости достижения цели, можно исключить.

Для этого рекомендуется воспользоваться офисной программой Excel. В ней можно в табличном виде вести записи о выполнении каждого этапа плана. Для долгосрочного планирования можно воспользоваться онлайн-сервисами.

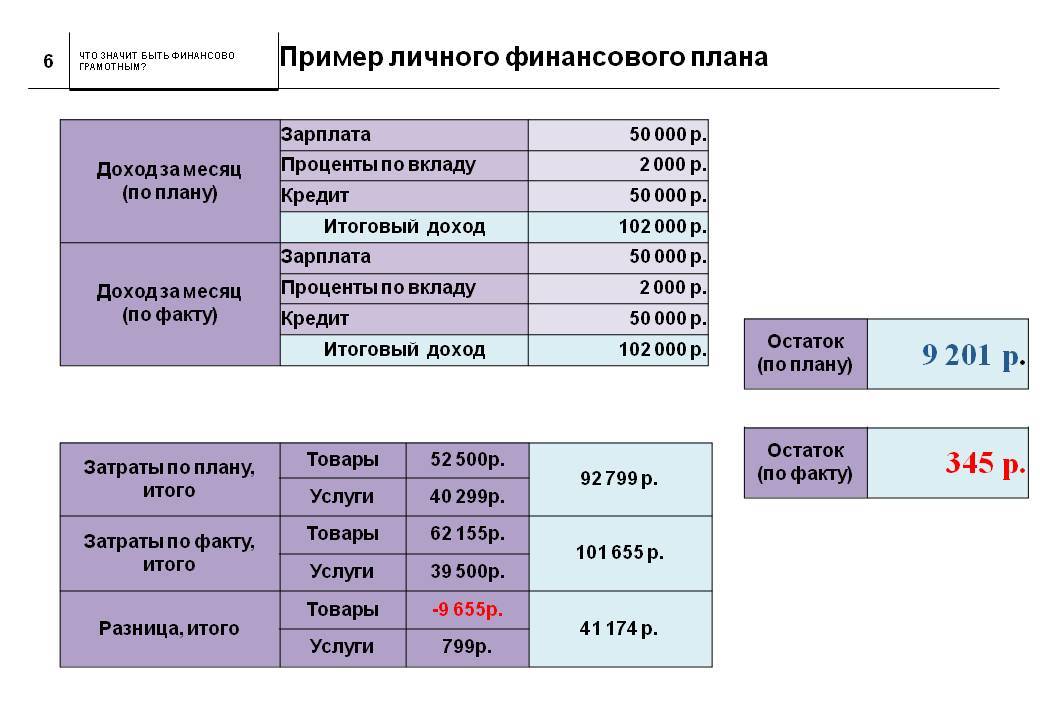

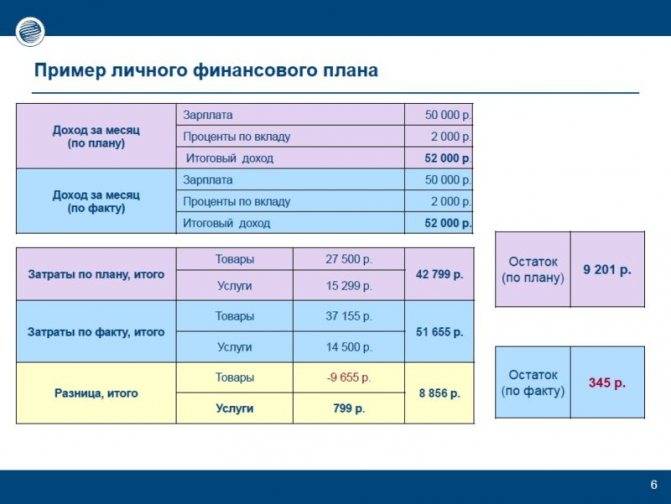

Пример личного финансового плана

Пример составления финансового плана

Пример составления финансового плана

Человек поставил цель – увеличить свой доход. Он имеет основную работу, а в качестве подработки занимается разработкой проектной документации. За 4 часа ежедневной работы он получает доход в 20000 рублей. На основную деятельность затрачивается каждый день 11 часов. Из них 3 часа уходят на дорогу и 8 часов на нахождение на рабочем месте.

Такая работа является источником дохода в 25000 рублей. Занимаясь этим временем разработкой проекта, можно получить (20000/4)Х11=55000 рублей. Можно сделать вывод, что для оптимизации доходов необходимо уволиться с основной работы и заниматься проектной деятельностью.

Что такое личный финансовый план?

Личный финансовый план — это поэтапное руководство, которое планомерно позволит достичь намеченных целей, то есть сформировать желаемый капитал, совершить дорогостоящую покупку или улучшить качество жизни. Только после составления ЛФП человек сможет реально оценить своё текущее материальное положение и понять, за какой срок ему удастся накопить нужную сумму и что для этого потребуется сделать.

Создание личного финансового плана не подразумевает тотальную экономию. Человек не должен отказывать себе во всём, ведь тогда даже достижение желаемого результата будет не в радость. В первую очередь подобный алгоритм действий поможет наладить финансовую дисциплину в семье, понять ценность денег и определить, какие траты являются оправданными, а какие — нет.

При составлении ЛФП применяются различные концепции. Можно расписать его до малейших деталей или спланировать только основные моменты. Любой из предложенных вариантов будет правильным только в том случае, если его реально осуществить на практике.

Для чего нужен личный финансовый план: смета целей, достижение целей, разумное планирование

Следующим шагом является определение точки отправления и шага, с которым мы будем двигаться к своему финансовому благополучию, к своим целям. Для этого составляются два финансовых отчета: Активы-Пассивы и Доходы-Расходы (личный бюджет).Активами мы называем всю Вашу собственность, которая стоит денег. Далее идет разделение на реальные активы и другие активы (имущество). Реальные активы – те, что приносят доходы: банковские депозиты, акции, ПИФы, квартиры, сдаваемые в аренду. Другие активы или имущество не приносят денег, например, квартира, в которой Вы живете.

Наоборот, Вы платите квартплату 2 000 – 3 000 рублей каждый месяц. Но представьте себе, что у Вас нет своего жилья. Придется арендовать и платить уже по 20 000 руб. в месяц. Т.е. собственная квартира экономит 17 000 руб. Как говорится, сэкономил, значит заработал. Записываем стоимость всех активов, а по реальным активам добавляем размер годового дохода и процентную ставку, чтобы анализировать эффективность вложений. Опять же, всю информацию необходимо отразить на бумаге, заполнив таблицу:

Следующим шагом определяем размер Ваших пассивов, т.е. всех денег, которые нужно вернуть: кредиты в банках, займы.

Разница между активами и пассивами является отправной точкой, из которой Вы начинаете движение к целям. В нашем примере это капитал в размере 5 350 000 руб. Хуже, когда эта разница нулевая, но еще тяжелее, когда разница отрицательная. Тогда в таблицу событий добавляем возврат долгов.

Ошибки в составлении ЛФП

Большинство людей, при составлении ЛФП, совершают похожие ошибки, которые мешают привести к цели. Поэтому стоит сразу знать, чтобы не наступать на чужие грабли.

1. Нереальные сроки и суммы

Иногда люди склоны переоценивать себя, поэтому составляют такие планы, за которые сами не готовы браться. Если вы сразу видите, что цель слишком большая для вас и не готовы надрываться или что-то серьезно предпринимать для этого, то лучше сделайте свой план чуть легче, чтобы избежать лишних разочарований. Будьте реалистами и отталкивайтесь от своих возможностей и желаний.

2. Отсутствие дисциплины

Чтобы всё, что было написано в план стало реальным, нужно много действий и немного дисциплины. Иногда придется заставлять себя не тратить лишний раз деньги и отложить нужную сумму или слегка больше поработать, чтобы увеличивать зарплату.

3. Инфляция

Большинство людей забывают про инфляцию и это, наверно, самая грубая ошибка. Тысяча рублей сегодня и тысяча рублей 5 лет назад — совершенна разная сумма. Именно из-за неё на долгосрочные планы нужно откладывать туда, где инфляция будет покрываться процентами.

4. Сначала платите другим

Ещё одна грубая ошибка — это сначала заплатить везде, всё купить, а только потом откладывать. Поэтому этих денег вы не увидите в конце месяца.

6. Слишком сильно экономите

Другая сторона экономии, это когда вы поджали пояса так, что качество жизни стало слишком низким. Такая ситуация в будущем приведет к тому, что вы выбросите свой план подальше с глаз.

7. Один план на всю жизнь

Ещё одна частая ошибка — это, когда вы составили план и двигаетесь к нему, несмотря на то, что вам уже это ничего и не надо. Держать только один план и не корректировать его — серьезная ошибка, так как нарушает главное смысл всей затеи, а точнее повысить качество жизнь.

Пример составления личного финансового плана

Теперь давайте попробуем составить финансовый план, опираясь на ту информации, которая была написана выше.

Николай Н. решил накопить денег на машину. Его ежемесячный доход составляет 50 тыс. рублей. Помимо этого, он сдает квартиру, оставленную ему в наследство, в аренду. Автомобиль, который хочет приобрести Николай, стоит 580 тыс. рублей.

Значит, его финансовая цель — 630 тыс. рублей

Теперь рассчитаем его активы и пассивы, чтобы определить текущее финансовое положение Николая.

| Активы | Доходы | Пассивы | Расходы |

| Зарплата | 50 000 | Питание | 13 000 |

| Сдача квартиры | 10 000 | Коммунальные платежи | 4 500 |

| Проезд | 3 400 | ||

| Одежда | 10 000 | ||

| Развлечения | 8 000 | ||

| Вредные привычки (кофе и сигареты) | 10 000 | ||

| Дополнительные расходы | 5 000 | ||

| Итого: | 60 000 | 53 900 |

Доходы Николая больше его расходов на 6 тыс. 100 рублей. Эти свободные деньги Николай может откладывать ежемесячно на свою цель. При таком раскладе на желаемый автомобиль ему придется копить 9 лет. Николай же хочет купить автомобиль через 2-3 года.

В этом случае, мы будем оптимизировать расходы и смотреть, от чего наш Николай может отказаться в пользу покупки автомобиля:

- Покупать продукты по акциям — минус 3000 рублей на питание.

- Отказаться от курения и варить кофе дома вместо того, чтобы покупать в кофейне — экономия 6000 рублей.

- Меньше тратить на одежду, покупать ее на распродажах — минус 3000 рублей. из расходов.

Получается, каждый месяц у Николая остается дополнительных 12 000 рублей, прибавляем к этому 6 100 рублей.

Итого: 18 100 рублей он может откладывать каждый месяц на автомобиль, не урезая свой бюджет до минимума.

Таким образом, Николай Н. уже за три года при соблюдении плана и дисциплины сможет накопить 651 600 рублей. А это даже превышает стоимость автомобиля, который желает приобрести наш знакомый.

Как мы видим из примера, грамотное распределение доходов и учет расходов может приблизить нас к целям без кредитов и займов. Если вы много работаете, но у вас постоянно не хватает денег, может быть, дело в отсутствии личного финансового плана? Попробуйте составить свой план уже сегодня!

Что нужно для того, чтобы составить финансовый план?

<?php if ( ! is_single ( array(883, 15772, 33900, 37506, 38863, 38890, 38931) ) ) { ?><?php } ?>

Некоторым людям кажется, что составление финансового плана невозможно без экономического образования.

Мол, только бухгалтера или финансисты могут разобрать с длинными колонками цифр и не запутаться.

Ерунда!

Для того, чтобы разумно распоряжаться своим заработком, никаких особых премудростей знать не нужно.

Займет это дело у вас не больше 10 минут.

Все, что понадобится, − это ручка с листиком бумаги, трезвая голова и калькулятор, если вы уж настолько плохо считаете в уме.

Ну и, конечно, составить личный финансовый план невозможно без самих финансов.

Если вы нигде не работаете или перебиваетесь случайными шабашками, то планировать что-то глупо.

Для начала придется устроиться на хорошую работу или начать собственное дело, а уж затем с важным видом распределять, что куда тратить.

Не стоит браться за планирование и тем, кто получает ничтожно мало.

Если ваш месячный доход не дотягивает и до 1 тыс. гривен, то не стоит надеяться, что вы сможете эту мизерную сумму распределить на месяц.

Если вы здоровы, молоды, имеете руки-ноги и голову на плечах, то найдите другую работу с хорошей зарплатой.

Определение сроков

Конечно, определить точный срок достижения долгосрочной цели нереально. Но необходимо хотя бы примерно просчитать свои возможности. Например, накопить на машину ваши доходы позволят за 2–3 года. Для покупки квартиры времени явно понадобится больше – лет 10–12. Проще с краткосрочными целями. Например, чтобы отложить на сапоги, осталось полгода. А накопить достаточную сумму на отпуск нужно за 12 месяцев. Когда перед вами лежит лист бумаги со сформулированными целями, их финансовой оценкой и сроком достижения, ваши мысли получают дополнительный стимул для поиска путей улучшения финансовой ситуации.