Кредитная задолженность

Кредитная задолженность – это обязательства юридического или физического лица по выплате кредита. Она возникает на основании договора кредитования, в котором участвуют две стороны:

- кредитор – банк или иная кредитно-финансовая организация, выдающая кредит

- заемщик – физическое или юридическое лицо, получающее кредит

Кредитные долги классифицируются по ряду признаков:

Кредитную задолженность считают краткосрочной, если срок ее погашения ограничен 12 месяцами. Если период действия договора кредитования свыше года – это долгосрочные долги.

Текущей является нормальная задолженность, срок оплаты которой еще не наступил. Просроченной – срок погашения которой уже пропущен.

Если при оформлении кредита заемщик предоставил кредитору какой-либо объект движимого или недвижимого имущества в качестве залога, т.е. гарантии возвратности, такая задолженность считается долгом с обеспечением. Если клиент не будет погашать ее, банк сможет забрать предмет залога в свою собственность и реализовать его, а деньги направить на погашение задолженности по кредитным платежам.

В противном случае кредитная задолженность считается без обеспечения. В случае просрочек по оплате банк сможет вернуть ее только в судебном порядке.

Предметом залога, как правило, являются материальные ценности пригодные для реализации – здания, сооружения, жилплощадь, коммерческие помещения, автомобиль, производственное оборудование и т.д.

Интересный факт. В России 4 сентября 2020 г. был впервые выдан кредит, обеспечением по которому выступал нематериальный актив – объект интеллектуальной собственности. В лице кредитора выступал МСП Банк, а в лице заемщика – ООО «ЭнергоЭлемент». Объектом залога стали 2 патента – на литий-ионную батарею и зарядное устройство к ней. Сумма займа составила более 4 миллионов рублей.

Если заемщиком является юридическое лицо, кредитная задолженность считается коммерческой. А если физ. лицо – потребительской.

Надежным клиентам кредитно-финансовые организации предлагают воспользоваться такой услугой, как овердрафт. Если у физ. или юр. лица недостаточно собственных средств на счете, он может частично расплатиться за покупки деньгами банка — фактически это обычный кредит, но предоставляемый автоматически. При возврате долга за пользование заемными средствами необходимо будет уплатить проценты кредитору.

Рисунок выше показывает изменение средневзвешенной ставки по кредитам в сравнении с ключевой ставкой с момента появления последней (сентябрь 2013). Видно, что например верхняя кривая по кредитам до 1 года очень сильно коррелирует с ключевой ставкой: снижение последней с максимума в конце 2014 г. привело к аналогичному понижению кредитной ставки. Т.е. в абсолютной шкале банковский кредит дешевел.

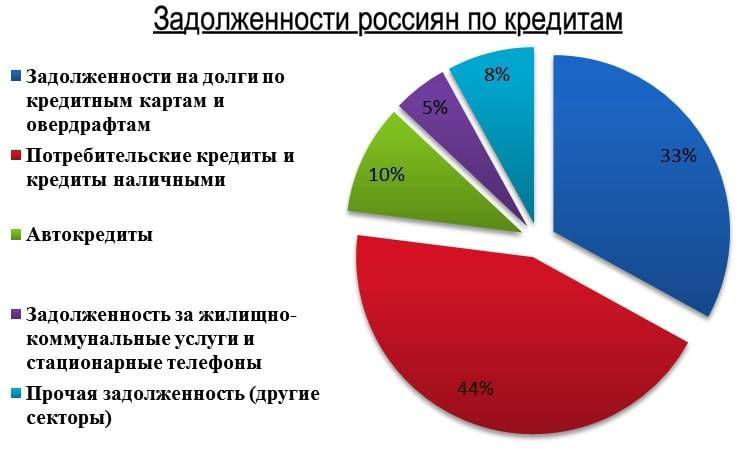

При этом разрыв между синей и черной кривой был максимален в начале графика, составляя чуть менее 20%, и впоследствии также снижался, выйдя к 2020 году на уровень около или даже менее 10%. Тем не менее в начале 2020 г. просроченный долг россиян только по кредитным картам оказался на уровне 125 млрд. рублей, а общая задолженность перед банками и МФО к середине года и вовсе составила почти 20 трлн. р., не считая валютных займов. Средний прирост за последние 10 лет был около 20% в год.

Каким будет разрыв между процентной и кредитной ставкой в будущем? Трудно сказать, но рассчитывать на постоянно улучшающиеся условия кредитования не стоит – хотя бы потому, что ставка от ЦБ на дату статьи обновила исторический минимум и находится не так далеко от европейского нуля. С другой стороны, банки всегда пытаются максимизировать прибыль. Это косвенно подтверждают и проценты по кредитной карте, о которых мы поговорим ниже.

Особенности формирования долга по займу!

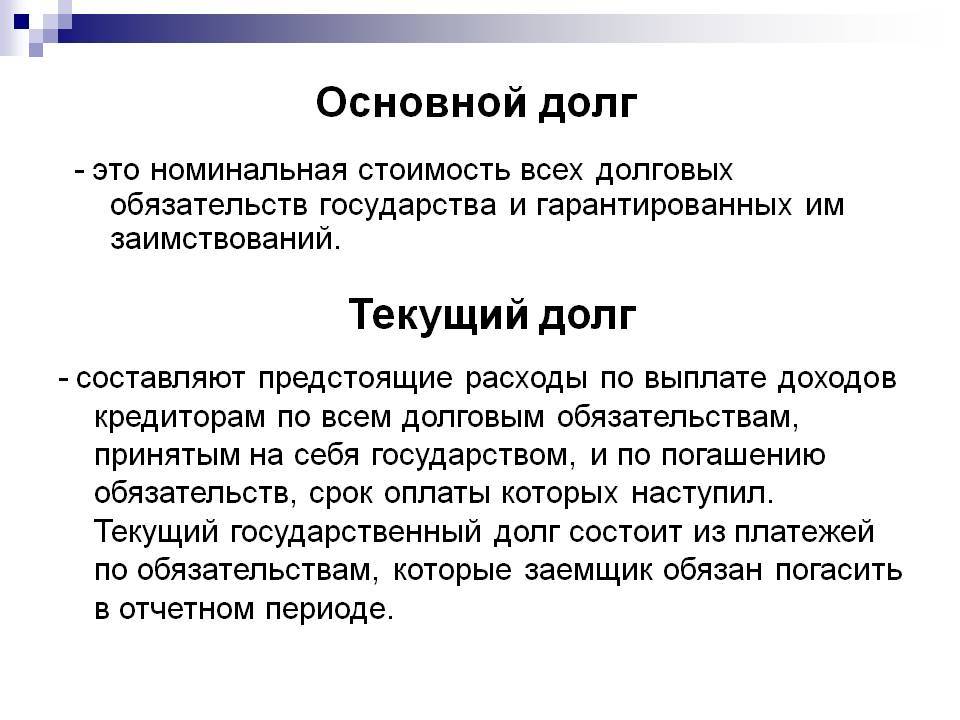

Основной долг по кредиту это особая величена, характеризующая базовые обязательства заемщика перед банком.

Теперь нам не составит труда узнать, по каким принципам осуществляется формирование данной величины.

Сумма или основное долговое обязательство

Данная величина представляет собой денежную сумму, получаемую от банка на руки. Это и есть основа, так сказать, главная «головная боль» должника. Почему же так происходит? Все просто!

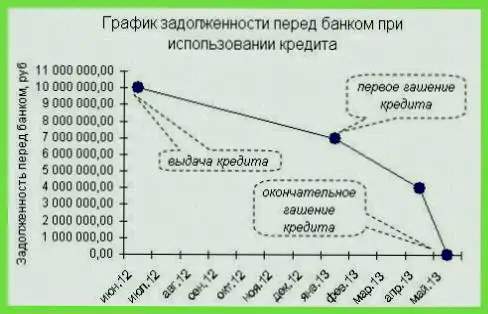

В процессе погашения кредита клиент банка погашает его только по окончании действия договора. При исправном погашении задолженности эта величина уменьшается, и стоит на месте, если клиент уклоняется от уплаты.

Процентная часть за пользование

Так как предоставление кредитных средств осуществляется на платной основе, за применение таких денег необходимо платить. Именно проценты и выступают в качестве платы за кредит, а также прибыли финансового учреждения.

В силу законных норм и положений, такое соглашение по определению своему не может быть без оплатным, то есть предполагать отсутствие процентных начислений.

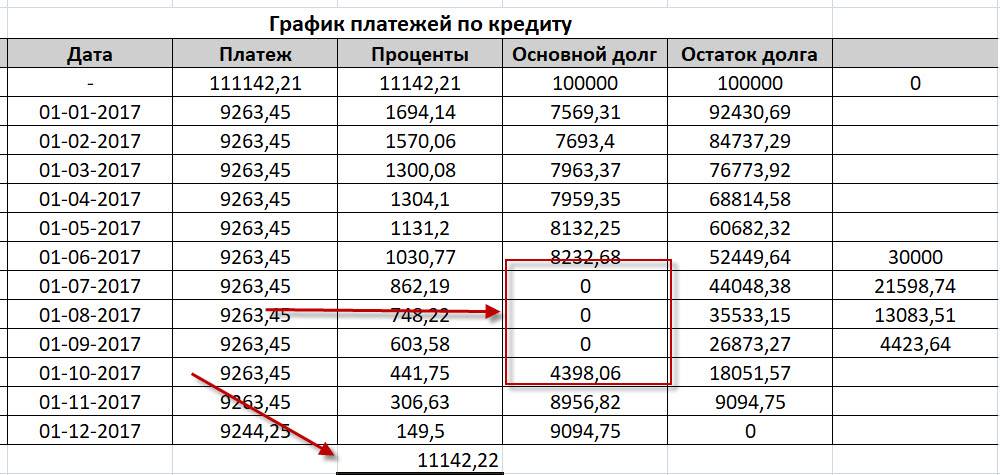

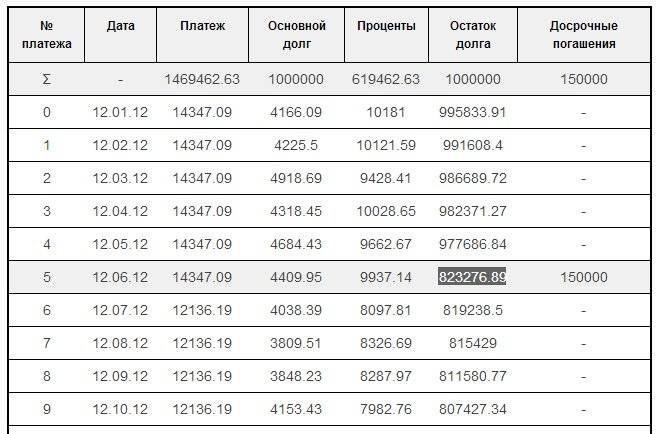

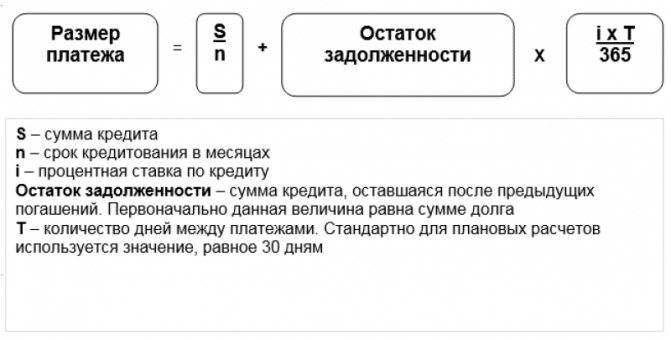

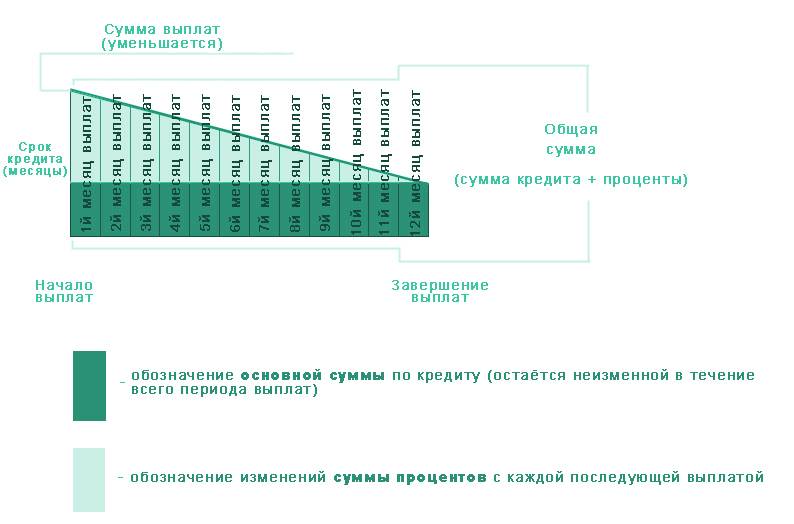

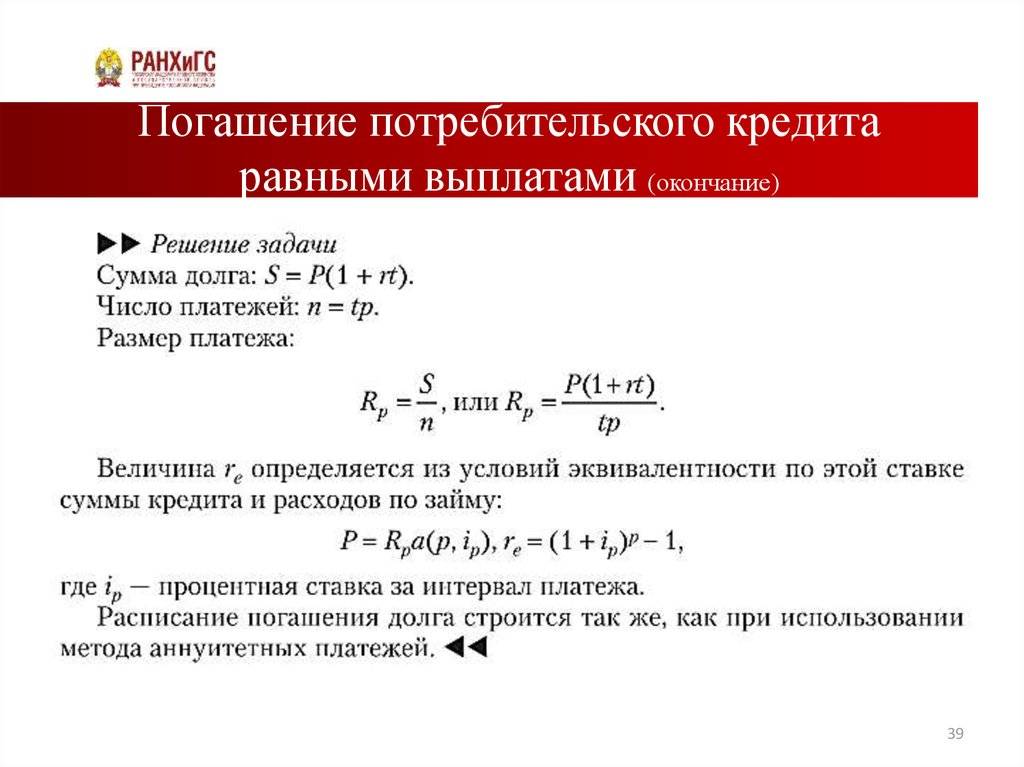

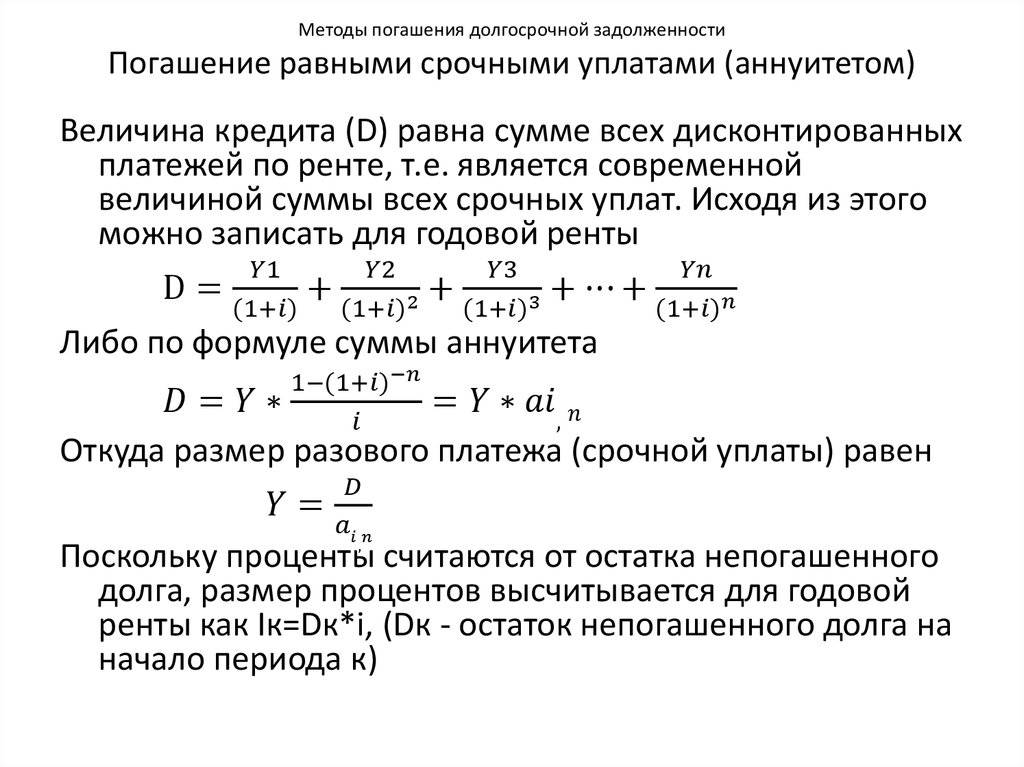

Процентная часть может быть внесена с каждым ежемесячным платежом до момента возврата ключевой доли (совместно с аннуитетами), так и в форме дифференцированной части.

Банки не вправе уменьшать процентную сумму или вовсе отменять эти выплаты, поэтому проценты есть всегда, только их размерный показатель от одного платежа к другому подлежит определенным переменам, причем они могут наблюдаться в любую сторону.

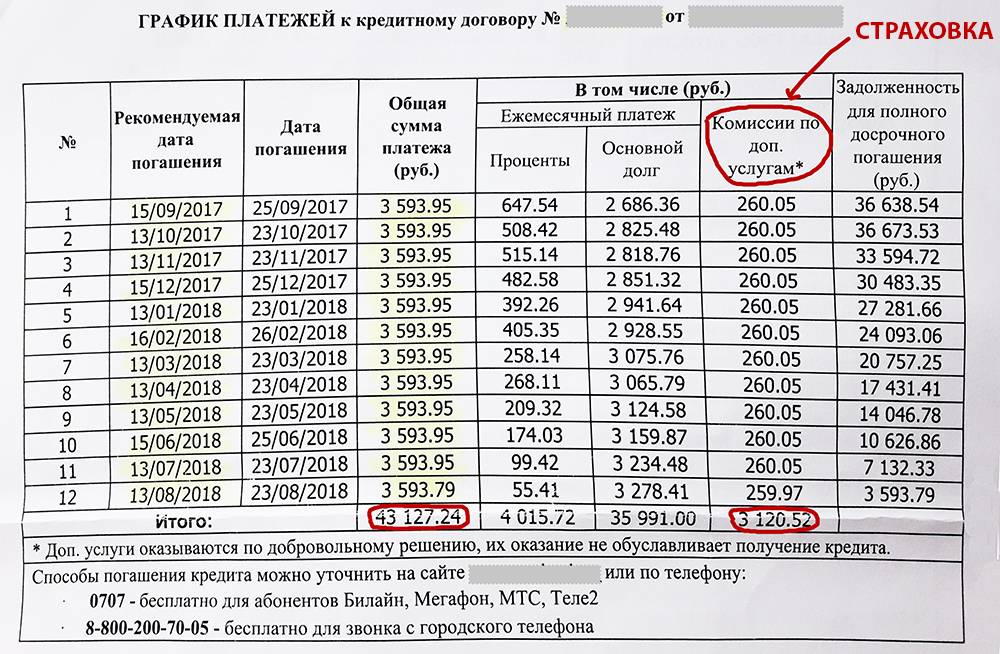

Разовые комиссионные выплаты

Не стоит забывать и о том факте, что кредитный договор может подразумевать комиссионные отчисления за выдачу заемных средств. Они могут представлять собой фиксированный размер или быть представленными определенным процентом от кредитной суммы.

Изъятие этой величины производится в единовременном порядке, в процессе получения суммы. И стоит отметить, что большинство должников забывает об этой части платежа, и очень зря, ведь она оплачивается собственными деньгами клиентов и тоже выступает в качестве части платежа.

Повышенная ставка процента

Изучаем вопрос далее. Многие банковские организации вставляют в рамки кредитного договорного соглашения условия о том, что процентная ставка увеличится. Причем применение этой меры идут исключительно в случае, если клиент игнорирует базовые условия договора по займу.

И тут не обошлось без некоей хитрости со стороны банка. В современной судебной практике такой ход со стороны финансовых структур рассматривается как санкция штрафного характера, применяема по отношению к клиентам, посмевшим «ослушаться».

Опасность этого понятия и в том, что общая сумма этих завышенных переплат не подлежит никакому снижению, об этом свидетельствует 333-я ст. ГК РФ.

Санкции, неустойки, пеня

Помимо завышения ставки по переплатам, банковская организация вправе на сумму просроченного обязательства начислять дополнительные комиссии. Расчет неустоек происходит за каждый день, который предполагает просрочки и прочие нарушения.

Традиционно неустойка при продолжительной просрочке выступает в качестве ключевой базовой доли, и размер величины может быть превышен даже в несколько раз.

Согласно положениям нормативных актов действующего закона, можно добиться снижения штрафных сумм до 90%. Но это вовсе не значит, что клиент может расслабиться и забыть о необходимости погашения ссуды.

Страхование рисков, жизни, имущества

Это одна из последних, но не менее важных частей долга по кредиту.

Справедливо отметить, что этот платеж имеет отношение далеко не ко всем категориям должников, а только к тем, которые в процессе получения ссуды добровольно присоединились к страховому договору.

При этом в разных банковских организациях условия, на которых оплачиваются обязательства по данному договору, различаются.

Одними банковскими структурами взимается оплатная часть за весь период действия страхового договора, в то время как другими фирмами она начисляется по равным платежам (то есть она включается в аннуитеты). В обеих ситуациях происходит оплата услуги за свой счет.

Кредитные карты с самыми выгодными условиями

| Название банка | Сумма | Информация | Оформление |

|---|---|---|---|

| до 300 000 руб. | • Лидер на рынке • Ставка индивидуальна 15%-29.9% • Льготный период до 55 дней • Обслуживание 590р. в год • Оформление без справок • С 18 – 70 лет • Погашение по всей России без комиссии • Поддержка круглосуточно | |

| до 600 000 руб. | • Льготный период до 100 дней • Ставка от 26,99% • Выпуск карты бесплатно • Ожидание одобрения до 30 минут • Наличие постоянного места работы • По паспорту • От 21 года до 60 лет • Непрерывный трудовой стаж от 3 месяцев | ||

| до 350 000 | • Карта рассрочки “ХАЛВА” • Лимит – от 5 000 до 350 000 рублей • Ставка за использование – 0% годовых • Период рассрочки – до 12 месяцев • Комиссия за внесение платежа – Отсутствует • Срок действия карты – пять лет • Гражданство: РФ • Годовое обслуживание – 0 рублей |

Что такое просроченная кредитная задолженность

Для начала определимся с самим термином, как его понимают банковские работники. Итак, просроченная кредитная задолженность — это денежная сумма, которую клиент не вернул банку в срок, обозначенный соответствующим договором. Причем не имеет значения, о каких именно средствах идет речь — относящихся к телу кредита или процентам по займу. Если деньги не внесены вовремя (до конкретной даты, указанной в договоре займа), то и те и другие суммы являются просроченной кредитной задолженностью.

В любом кредитном договоре обязательно прописываются условия, касающиеся санкций за нарушение обязательств. Как только истекает срок ежемесячного платежа, со следующих суток на всю сумму задолженности финансовая организация начисляет неустойку. Кроме того, договором может быть предусмотрен еще и штраф. Подобной мерой пользуются не все банки, потому что, несмотря на очевидную прибыльность подобного шага для кредитной организации, экономисты считают его нецелесообразным.

Федеральный закон № 353 в ст. 14 регулирует взаимоотношения сторон кредитного договора. Кроме того, есть и прочие нормативные акты, которые предусматривают ответственность должника.

Банк вынужден заниматься взысканием просроченной задолженности по кредитному договору, причем делать это нужно, оставаясь в рамках правового поля, что требует от сотрудников финансовой организации грамотного подхода. Основным инструментом в этом случае являются звонки неплательщикам с напоминанием о долге и необходимости его возврата. Но подобные меры далеко не всегда приносят желаемый результат. Поэтому банку остается действовать двумя путями: воспользоваться договором цессии, продав просроченную кредитную задолженность коллекторской компании, либо обращаться в суд.

Заемщик попадает в трудное финансовое положение из-за потери работы, внезапной болезни и прочих уважительных причин. В зависимости от длительности и суммы просроченной кредитной задолженности стороны договора могут найти компромиссное решение для выхода из кризиса, состоящее в реструктуризации или частичном погашении долга.

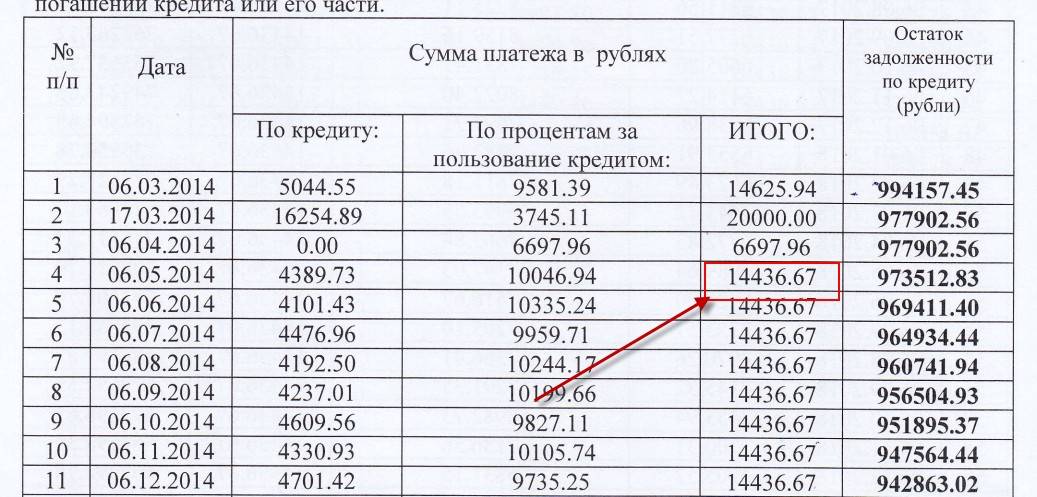

Задолженность по кредиту — общая сумма, которую заемщик должен выплатить банку, — имеет определенную структуру, то есть складывается из следующих видов:

- Срочная задолженность по кредиту– это сумма долга по займу, возврат которой предстоит до конца действия договора, то есть сроки погашения еще не наступили.

- Просроченная задолженность по кредиту– это сумма долга по займу, которая не была внесена вовремя, то есть график выплат по ней нарушен.

- Текущая задолженность по кредиту– термин, которым оперируют банковские работники, это суммарный долг, который числится по кредитному договору к выплате на конкретную дату.

Имеющиеся обязательства также подразделяются в соответствии со статусом кредитора, а именно:

1. Физические лица.

Взаимоотношения финансовых организаций и заемщиков регулируются ст. 14 Федерального закона № 353-ФЗ «О потребительском кредите (займе)».

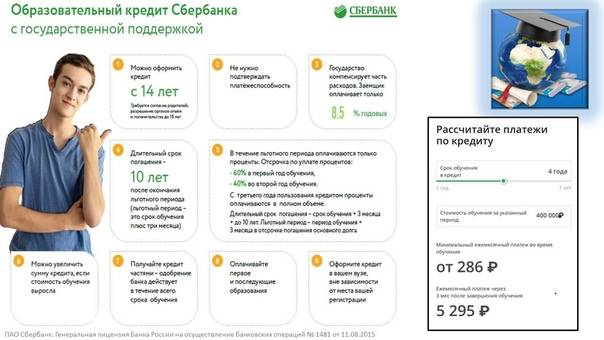

Обычные граждане чаще всего оформляют в банках следующие виды кредитов:

- ипотечный;

- потребительский;

- кредитные карты;

- автокредиты.

Кредит выдается на основании договора, в котором подробно описываются условия его возврата и санкции за нарушение обязательств. Любой человек, прежде чем взять кредит, оценивает свое финансовое состояние и решается на заем, когда уверен в собственной платежеспособности. Но жизнь часто вносит свои коррективы, нарушая планы людей. Заемщик может оказаться не в состоянии выплачивать долг по причине:

- потери дохода – лишение работы и невыплата зарплаты;

- потери трудоспособности из-за болезни;

- лишения основной части семейного дохода из-за потери кормильца.

В этом случае доход человека оказывается настолько низким, что возвращать кредит ему просто нечем.

2. Юридическое лицо.

В финансовой практике организаций также имеется понятие просроченной кредиторской задолженности. Сюда относятся непогашенные обязательства не только перед банками, но и перед прочими кредиторами — поставщиками, контрагентами, различными бюджетными и внебюджетными организациями. Если у предприятия возникают просроченные кредиторские задолженности, то это говорит о финансовых проблемах. К подобному положению могут приводить и внутренние причины, и внешние. К основным из них относятся следующие:

- образование чрезмерного излишка товарно-материальных запасов;

- убыточная деятельность;

- товар или услуги предприятия перестали пользоваться спросом.

Если у предприятия имеется просроченная кредиторская задолженность по обязательным платежам в бюджет или внебюджетные фонды на протяжении более 3 месяцев, то это может в итоге закончиться банкротством.

Как возникает задолженность по кредитной карте

В долг входит основной долг, начисленные проценты, а также комиссии, штрафы и пени, если они предусматриваются ранее составленным и подписанным договором. Обычно задолженность по кредитке появляется в случаях:

Вносится держателем до истечения грейс-периода не полная сумма. Обычно это связано с тем, что человек не получил сведения о том, какая именно сумма должна вноситься до конкретной даты. Также нередко снимаются банком средства за обслуживание, информирование через смс-сообщения или другие услуги.

Поэтому получается, что не хватает некоторого количества средств, что приводит к появлению задолженности

Банки не прощают долги, причем, даже если их размер не превышает несколько рублей, поэтому важно погасить задолженность оперативно.

Неправильные сведения о дате платежа. Держатель кредитки может думать, что средства надо внести 21 числа конкретного месяца, а банк ожидает их до 20 числа

Поэтому желательно гражданам подключать уведомления о платежах через смс-сообщения, а также пользоваться онлайн банкингом, чтобы всегда иметь доступ к актуальной информации по платежам.

Не были перечислены своевременно средства, переводимые с помощью банкоматов или касс других банков. По некоторым способам внесения денег на счет может потребоваться несколько дней для зачисления средств, поэтому если человек занимается процессом накануне даты платежа, то велика вероятность, что к нужному сроку средства не будут перечислены, что так же станет причиной появления задолженности.

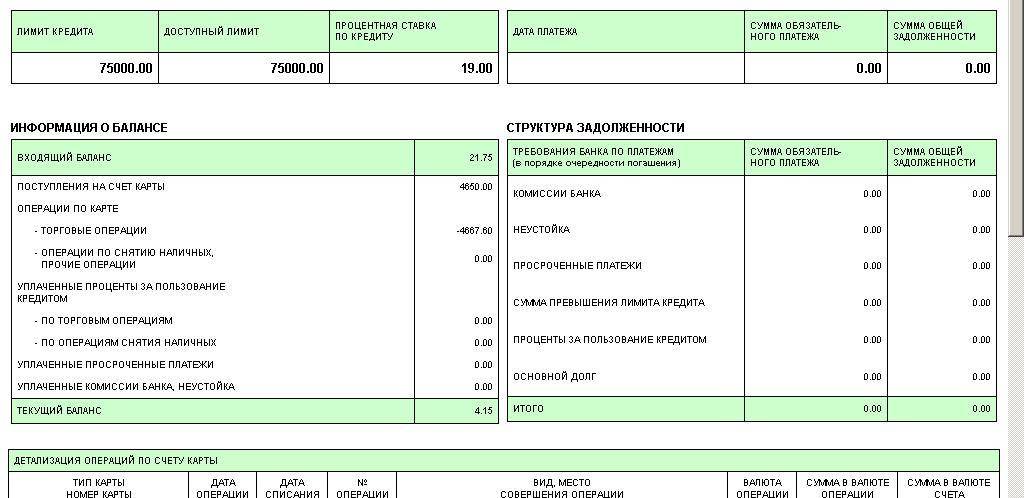

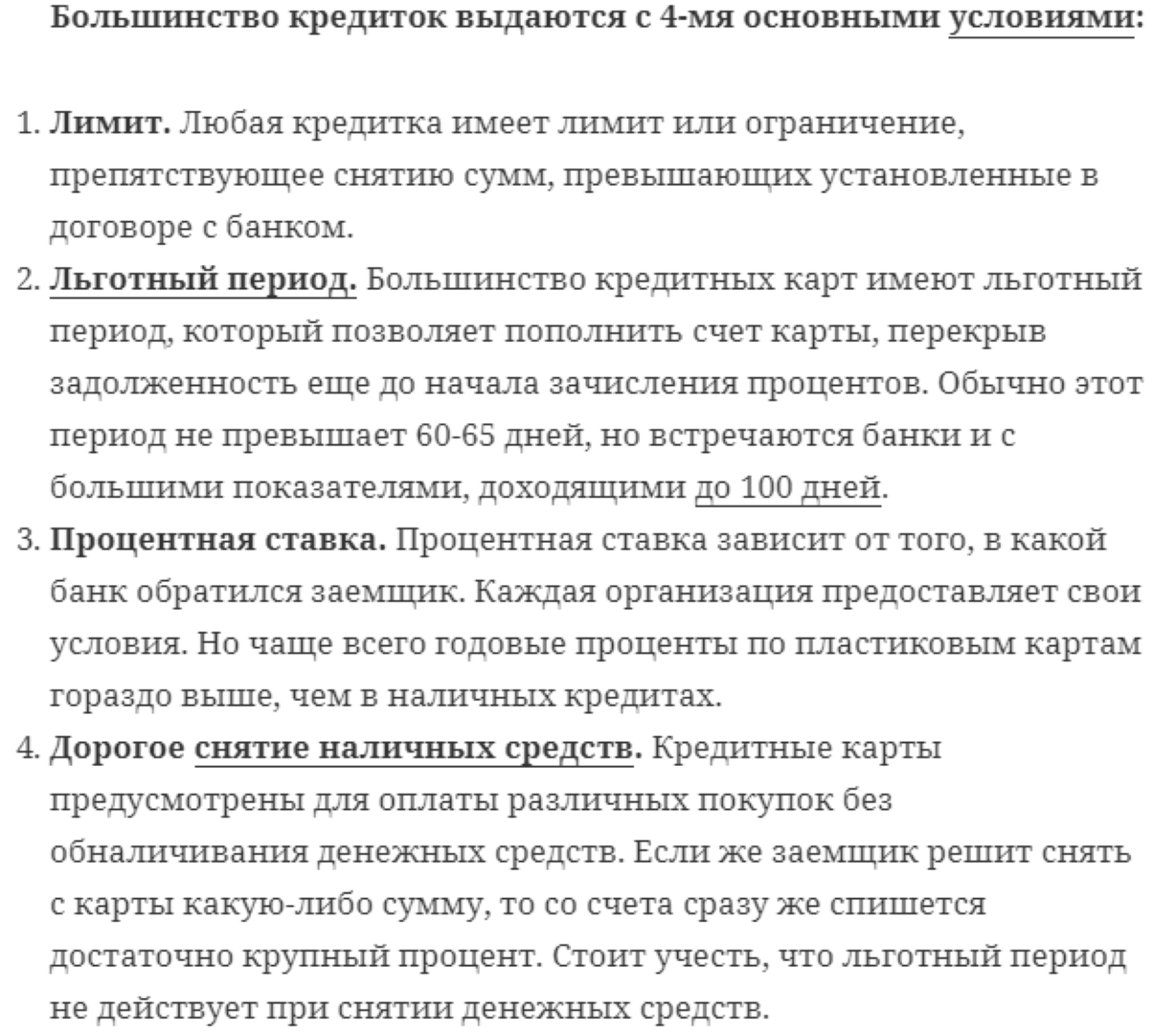

Основные условия по кредитным картам. Фото:nam-pokursu.ru

Нередко возникает долг в результате намеренных действий заемщика, так как он решает, что не будет платить положенные средства по каким-либо личным причинам.

Виды

По кредитной карте могут иметься разные виды задолженностей:

Текущая. Она считается нормальной для каждого держателя кредитки. Ее появление предполагает, что человек воспользовался кредитными средствами банка, а при этом еще не наступила дата платежа, когда должны возвращаться все эти средства банку. Тратиться средства могут на оплату разных товаров, а также могут взиматься банком в виде комиссий или платы за обслуживание. Наличие текущей задолженности не предполагает необходимость погашения долга

Важно вернуть средства только в течение действия грейс-периода. Погашать долг можно полностью или частями

Узнать о размере текущей задолженности можно в личном кабинете банка или у работников данного учреждения.

Просроченная. При ее появлении банк начисляет разные пени и штрафы, размер которых зависит от появившегося долга. Такая задолженность может быть краткосрочной (до 30 дней). При ней сведения о просрочке не отправляются в БКИ, а также начисляется только штраф. Среднесрочная задолженность (до 3-х месяцев) предполагает начисление штрафов и пеней.

Данные передаются в БКИ, что приводит к порче кредитной истории заемщика. Долгосрочная (от полугода) предполагает появление огромных штрафов, а также банк начинает предпринимать разные действия для принудительного взыскания долга с процентами и неустойками.

Безнадежная. Такие долги не могут взыскиваться банками, так как они узнают, что у должника отсутствует официальная зарплата и имущество, которое может конфисковаться и продаваться на торгах. Такие долги обычно продаются коллекторам. Если проходит срок исковой давности, равный трем годам, то взыскать деньги с должника не получится какими-либо способами.

Как можно законно не платить за кредитную карту, расскажет это видео:

https://youtube.com/watch?v=RgNC6e1Icl0

При официальном общении должника с работниками банка возобновляется срок исковой давности.

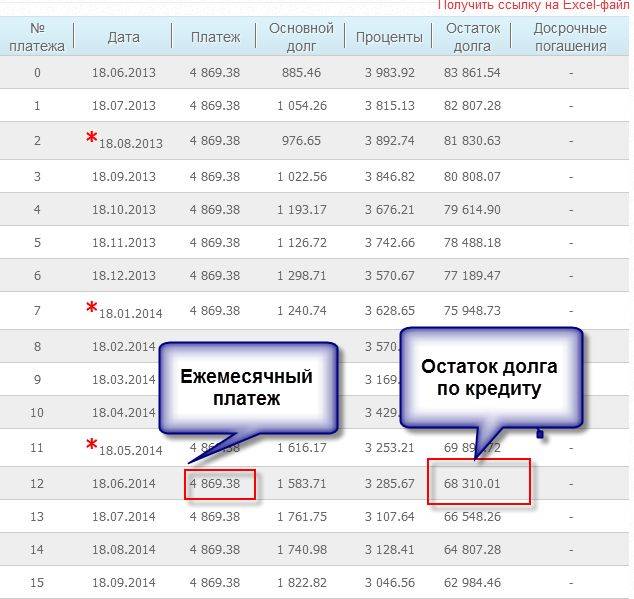

Поясним на конкретном примере

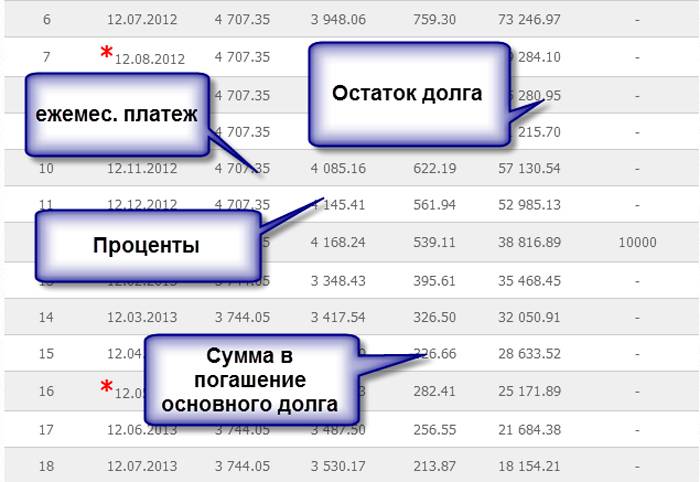

Спросить, что представляет собой основной долг по кредитной карте, можно, позвонив на горячую линию банка. Правда, оператор вряд ли станет «разжевывать» смысл понятия, а просто озвучит: «это то, что потрачено с кредитки». Еще менеджер может порекомендовать заглянуть в типовой договор, но и там не представлено подробных разъяснений.

Можно попытаться поискать информацию на сайте банка-эмитента, но, как правило, пример расчета основного долга там не представлен. Так как же понять, какие числа сложить, чтобы получилось нужное значение?

Основной долг по кредитке складывается из сумм:

- потраченных на оплату товаров и услуг безналичным способом с помощью пластика;

- снятых со счета наличных денежных средств;

- переводов, совершенных через интернет-банк или другие системы самообслуживания;

- комиссий, списанных банком за обналичивание денег/переводные операции;

- списаний за оказываемые банком платные услуги (СМС-информирования, годовое обслуживание и пр.).

Предположим, оформлена кредитка Сбербанка на сорок тысяч рублей. Если одобренный кредитный лимит по карте 40000 руб., основной долг не может превысить этого значения, все, что начислено сверху, будет считаться сверхлимитной задолженностью.

Представим, что с кредитной карты Сбербанка потрачено:

- на оплату покупок 9000 руб.;

- обналичено 4000 руб.;

- переведено другому физическому лицу через интернет-банк 3000 руб.;

- на оплату комиссий за снятие и перевод 450 руб.;

- списано в счет оплаты опции СМС-информирования 60 руб.

Итого, общий накопленный долг за месяц составит 16510 рублей. Столько необходимо перечислить на карточку для сохранения грейс-периода. От этого значения будет рассчитываться минимальный обязательный платеж. Если он, к примеру, 10%, то внести необходимо 1651 рубль, плюс начисленные проценты.

Причины возникновения задолженности

Получая кредитную карту, клиент принимает на себя ряд обязательств перед банком. Например, своевременно гасить долг, оплачивать комиссии и сборы за услуги. Эти правила определены в договоре, но не все внимательно его читают, и, как следствие допускают ошибки. Приведем примеры причин возникновения просрочек по кредитной карте:

- Получение наличных денег со счета кредитки. Большинство банков ограничивают операции с наличными и взимают высокие комиссии за снятие денег. Кроме этого, льготный период не действует при получении наличности, банк начислит проценты на сумму изъятия. Сумма комиссии и процентов увеличивает долг по карте, и если его не погасить в положенный срок, возникнет просрочка, начислят пени и штрафы;

- Просрочка минимального взноса. Практически все кредитки сегодня имеют грейс-период от 50 дней и выше. Но при этом действует правило внесения минимальной суммы в течение отчетного периода. И если владелец карточки забывает отправить ежемесячный взнос, банк фиксирует нарушение обязательства, возникает непогашенный долг;

- Несвоевременное зачисление денег. Если вы в последний день льготного периода отправляете деньги на пластиковый счет из другого банка или через терминал, то попадаете на просрочку. Межбанковские платежи редко проводятся день в день. Обычно операция занимает до трех суток. Чтобы избежать неприятностей в виде штрафов, отправляйте деньги заблаговременно;

- Оплата сопутствующих услуг. Если клиент решил не пользоваться кредиткой, но при этом не отключил платные услуги (смс-оповещение, например), деньги будут списываться за счет лимита, с начислением процентов. Через несколько месяцев сумма обрастет штрафами и пенями, и в несколько раз превысит счет за саму услугу. Поэтому, закрывая карточку, стоит написать заявление в банк об отключении всех платных сервисов;

- Несанкционированный доступ к карте. В случае кражи или утери кредитки, деньгами могут воспользоваться мошенники. Владелец карты должен сообщить о пропаже в банк, подать заявление в полицию. Но эти меры не всегда помогают: банкиры будут требовать погасить кредит и отзовут претензии только по решению суда.

https://youtube.com/watch?v=rgEubjY3ZiA%3F

Рядовой пользователь кредитки и банк должны говорить на одном языке

Итак, вы твердо решили оформить себе кредитку. Первое действие грамотного человека – это изучение всей имеющейся информации на официальных сайтах банков. И вот тут может ожидать первый сюрприз. Эмитенты, кредитные линии и лимиты, кредитная история, расчетный и платежный периоды. И венцом этих малопонятных терминов становится грейс-период. Что это означает? Давайте разбираться по порядку.

Банк пользуется всеми этими понятиями для разговора с обычными держателями карт. Значит, мы должны выучить и понять их язык, чтобы не оказаться “счастливым” обладателем многотысячного долга с запятнанной репутацией.

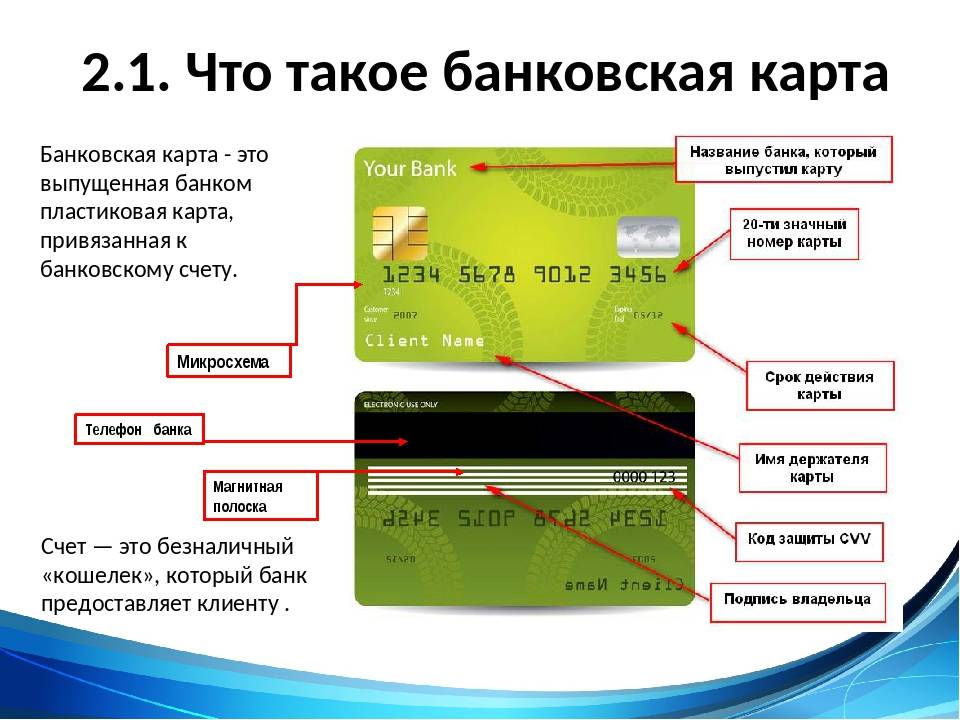

Банк-эмитент

Эмитент в переводе с латинского означает “выпускающий”. Так называют банки, которые выпускают в обращение платежные средства. Например, кредитные карты. При этом он несет обязательства перед держателем карточки по ее обслуживанию и по предоставлению определенной суммы денег в пределах лимита.

Кредитная линия

При оформлении кредитки вы подписываете с банком договор, в котором оговариваются условия предоставления вам денежных средств. Таким образом он открывает для вас кредитную линию.

Они бывают разных видов и для разных получателей. Но по кредиткам чаще открывают так называемую возобновляемую линию. Что это значит? Вы погашаете кредит по частям или целиком. Лимит по линии постоянно пополняется. Происходит это многократно, в течение всего срока действия договора.

Кредитный лимит

Банк открывает кредитную линию в пределах определенной суммы (лимита). Это максимум, на который может рассчитывать клиент при оплате карточкой.

Устанавливается предельная сумма в зависимости от его платежеспособности и политики банка. Решение о размере лимита принимается индивидуально. Учитываются заработная плата, трудовой стаж, чистая кредитная история и многое другое.

Ни один клиент не может выйти за границы кредитного лимита

Поэтому очень важно следить за его остатком, чтобы планировать покупки только в пределах доступных денежных средств

Кредитная история

Если вы хотя бы один раз получали кредит, то у вас уже есть кредитная история. Хорошая она или плохая зависит от того, как добросовестно вы выполняли свои обязательства по погашению заемных средств перед банком. Если вы не уверены, что с вашей кредитной историей все в порядке, проверьте ее.

Все истории хранятся в бюро кредитных историй (список на сайте ЦБ РФ). Мы имеем право с ней (или с ними) ознакомиться. Но, я думаю, это тема отдельной статьи.

Минимальный платеж

Минимальный платеж – это та обязательная сумма, которую вы должны в течение платежного периода вносить в погашение кредитного лимита. Зависит он от тарифов и условий, которые прописывают в договоре при открытии карты.

Например:

- карточка “100 дней без %” от Альфа-Банка – ежемесячный минимальный платеж составляет 5 % от суммы долга, но не менее 320 руб.;

- карта Тинькофф Платинум – от 6 до 8 %;

- Visa Classic и MasterCard Standard от Сбербанка – 5 %.

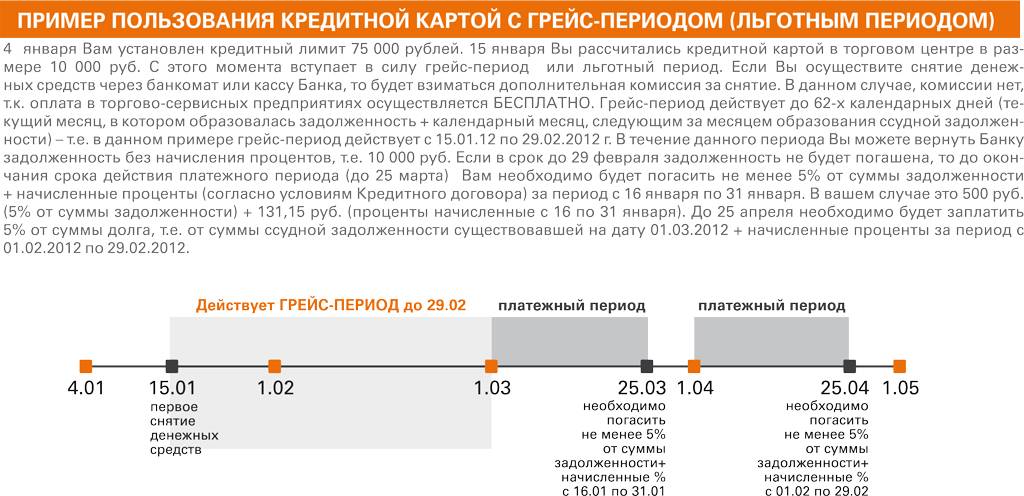

Расчетный, платежный и грейс периоды: в чем разница?

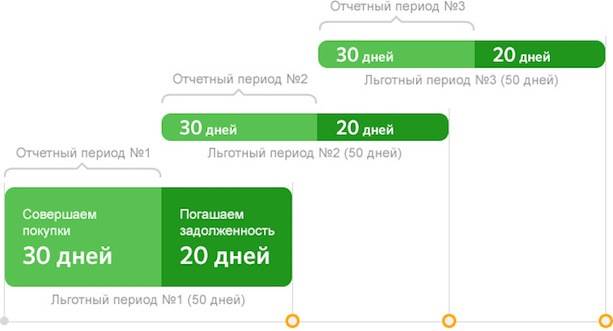

Расчетный период – это временной отрезок, в течение которого вы можете распоряжаться деньгами банка по своему усмотрению в пределах установленного лимита.

Платежный период – это время погашения кредита. Причем вы можете погасить только часть задолженности или всю сумму долга

Обратите внимание, что платеж должен быть не меньше минимального

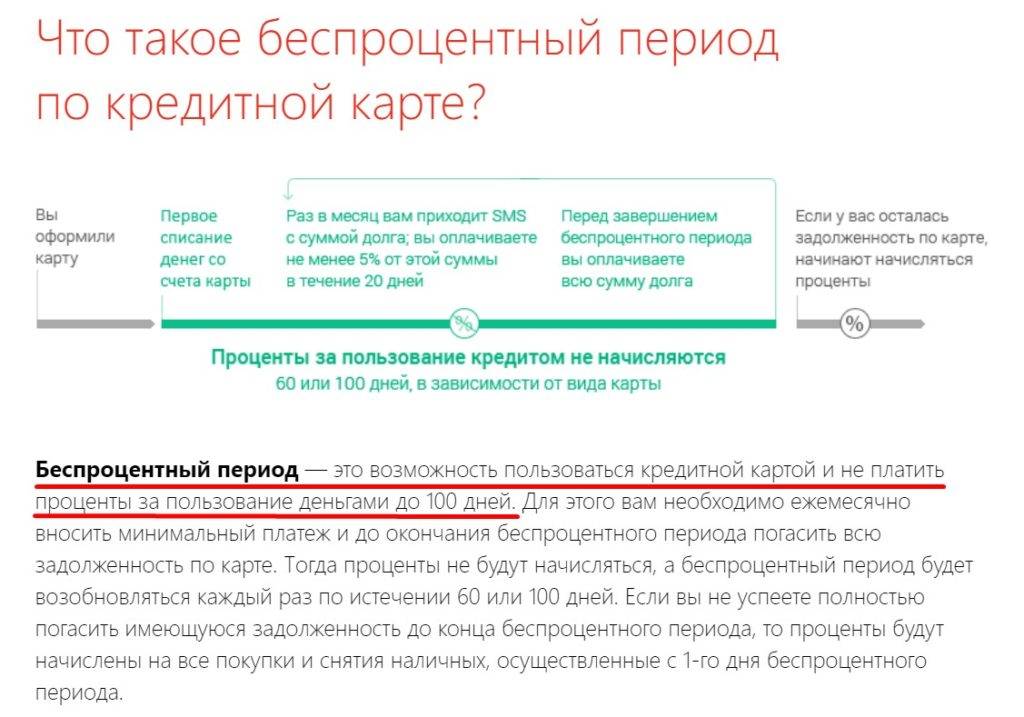

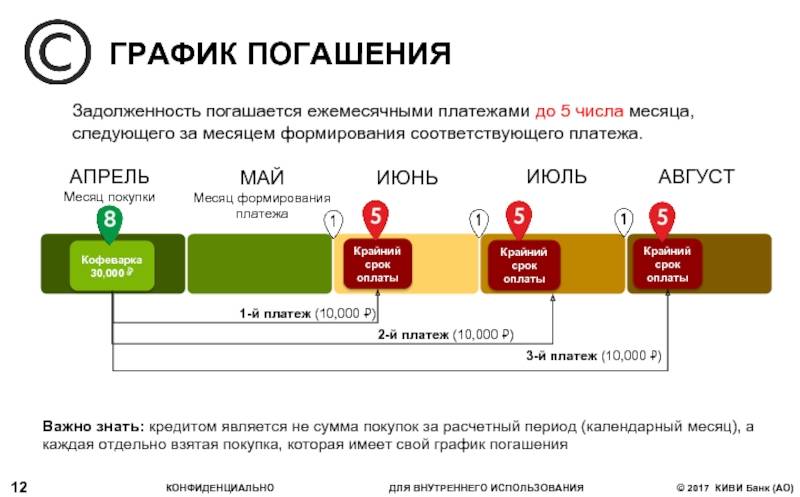

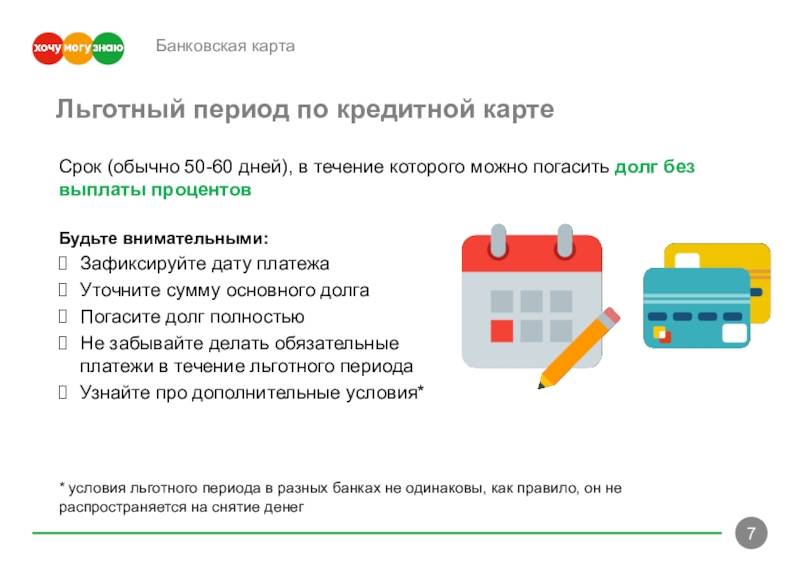

Грейс-период или льготный период – это временной отрезок, включающий расчетный и платежный периоды. Если по окончании 50 дней вы полностью погасили кредит, то он обойдется вам совершенно бесплатно.

Наглядно все периоды представлены на диаграмме.

По ней видно, что расчетный период составляет 30 дней. Платежный – 20 дней. Грейс-период – 50 дней.

Как пользоваться и что важно знать

В отношении кредитной карты есть несколько правил о том, как ей пользоваться с выгодой для держателя:

- Лучшая операция по карте — безналичный расчет в офлайне и интернете. Не рекомендуется снимать наличные или переводить деньги. От обналичивания банк теряет доход и наказывает клиента высокими процентами. Кроме того, на такие расходы часто не распространяется льготный период.

- Разобраться, как работает грейс-период, и оплачивать задолженность вовремя. Не стоит дожидаться начисления процентов, так как они перекрывают всю выгоду от бонусов и кэшбека.

- Следить за остатком с помощью выписок или в онлайн-сервисе банка. Ежемесячно погашать хотя бы минимальный платеж. В выписках дана подробная информация о состоянии счета. В онлайн-банке все более наглядно: показаны, что такое общая задолженность по кредитной карте, когда ее нужно оплатить без процентов и др.

- Не тратить по кредитке больше того, что отложено на черный день, чтобы при необходимости в любой момент покрыть весь долг и избежать проблем.

- Пополнять счет только бесплатными способами: через «родной» или партнерский банкомат или онлайн-банк.

- Активно пользоваться бонусами и кэшбеком.

Виды кредитных карт

Кредитные карты различаются:

- платежными системами;

- стандартом обслуживания;

- программами лояльности;

- льготным периодом;

- персонализацией;

- тарифами и др.

А теперь давайте разберемся со всеми этими понятиями.

Платежные системы

Российские банки выпускают карты Visa, MasterCard и «МИР». «Виза» проводит внутренние операции в долларах, «МастерКард» — в евро. Поэтому картой Visa выгоднее расплачиваться в путешествиях по Америке, Австралии, Юго-Восточной Азии, а кредитку MasterCard лучше взять с собой в поездку по Европе или Африке.

«МИР» — российская платежная система, операции проводит в рублях. Из стран дальнего зарубежья такие карты принимает только Турция.

Стандарт обслуживания

Практически у каждого банка в каталоге представлены классические кредитные карты, «золотые» и премиальные. Чем выше стандарт, тем больше возможностей получает ее держатель: повышенный лимит, сниженные ставки, VIP-привилегии. И тем больше он платит за обслуживание. К примеру, карта Сбербанка «Классическая» с КЛ до 600 тыс. руб. бесплатна, а «Премиальная» с КЛ до 3 млн руб. стоит 4900 в год.

Льготный период

Именно по этому параметру часто выбирают кредитку. Это временной промежуток после совершения покупки, в течение которого клиент может погасить долг без процентов. Его длительность зависит от банка-эмитента. Чаще всего грейс привязан к расчетным датам. Иногда встречаются льготные периоды для каждой покупки или только для первой.

Стандартное предложение российских банков — грейс до 50–60 дней. Есть кредитки со льготным сроком до 120–200 дней.

Программа лояльности

Программа лояльности предполагает кэшбек или начисление бонусов или милей. Используя эти инструменты, на кредитной карте можно заработать.

Хороший процент кэшбека в начале 2020 года (до 10 %) предлагают Альфа-Банк и УБРиР. По бонусам выгоднее всего карты МТС Cashback и «Халва» от Совкомбанка. У Росбанка есть кредитка, в которой сам клиент выбирает, получать кэшбек рублями или виртуальными баллами.

Тарифы

Тариф кредитки — правила, по которым клиент платит за пользование картой и деньгами банка. Это минимальный платеж, процентная ставка, сумма годового обслуживания, стоимость СМС-информирования, штрафы и другие характеристики.

Кредитки класса «Стандарт», в отличие от дебетовых карт, часто бесплатны. Клиент платит, только если не оплатил задолженность — такая форма «наказания» безответственных заемщиков.