Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| 04 июня | 55.04 | 10 000 | Перечисление на специальный банковский счет | Списание с расчетного счета — Перевод на другой счет организации | ||

| — | — | 10 000 | Поступление денежных средств на специальный банковский счет | Поступление на расчетный счет — Перевод с другого счета | ||

| 10 июня | 009.01 | — | 5 000 | Учет выданной суммы обеспечения за балансом | Операция, введенная вручную — Операция | |

| 10 июня | 91.02 | 55.04 | 50 | Оплата и учет комиссии банка | Списание с расчетного счета — Комиссия банка | |

| — | — | — | 50 | Расход. Комиссия банка | Отчет Книга доходов и расходов УСН | |

| 22 июня | — | 009.01 | 5 000 | Списание суммы обеспечения с забалансового учета | Операция, введенная вручную — Операция | |

| 22 июня | 60.02 | 55.04 | 1 200 | Перечисление оплаты оператору электронной площадки | Списание с расчетного счета — Оплата поставщику | |

| 30 июня | 60.01 | 1 200 | Учет затрат на услуги | Поступление (акт, накладная) — Услуги (акт) | ||

| 60.01 | 60.02 | 1 200 | Зачет аванса | |||

| 30 апреля | — | — | 1 200 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | |

| 30 июня | 76.09 | 91.01 | 15 | Отражение в учете банковских процентов | Операция, введенная вручную — Операция | |

| 03 июля | 55.04 | 76.09 | 15 | Поступление на счет банковских процентов | Поступление на расчетный счет — Прочие расчеты с контрагентами | |

| — | — | — | 15 | Доход. Проценты банка | Отчет Книга доходов и расходов УСН |

Что необходимо знать о процедуре

Процедура банкротства физических лиц регулируется ФЗ «О несостоятельности (банкротстве)» № 127-ФЗ. Под банкротством физических лиц понимается подтверждение судом/через МФЦ факта несостоятельности гражданина как плательщика, а именно неспособности им:

- Выполнять финансовые обязательства перед другими лицами.

- Рассчитаться с кредиторами.

Инициировать такую процедуру может сам гражданин при соблюдении требований, установленных законом:

- В судебном порядке, если его суммарный долг перед кредиторами превышает 500 000 руб. и имеется просрочка по уплате платежей более 90 дней.

- Во внесудебном порядке (через МФЦ), если его задолженность составляет от 50 тыс. руб. до 500 тыс. руб. (при этом в нее не входят начисленные за просрочку платежа штрафные санкции — неустойка/ проценты/убытки и пр.), исполнительное производство в отношении его окончено (за отсутствием имущества) и не возбуждено новое.

См. также: Сколько длится процедура банкротства физического лица в 2021 году

См. также: Какие плюсы и минусы банкротства физического лица в 2021 году + отзывы

Порядок расшифровки

Первая пятерка цифр в номере расчетного счета определена группой счетов банковского баланса, утвержденных Банком России и разделенных 2-мя категориями: 3-значной спецификой расчетов и 2-значным неотделимым дополнением к ней.

Расшифровка первого раздела представлена следующими значениями:

- 102-109 – счета, принадлежащие фондовым структурам, а также предназначенные для хранения средств, учета прибыли и убытков;

- 203-204 – оформление счетов в драгоценных металлах;

- 301-329 – осуществление межбанковских расчетов;

- 401-402 – счета для бюджетных перечислений;

- 403 – средства, подведомственные Министерству финансов;

- 404 – балансы внебюджетных фондовых структур;

- 405-406 – расчетно-кассовое обслуживание государственных организаций;

- 407 – расчеты, производимые юридическими лицами и индивидуальными предпринимателями;

- 408 – обслуживание физических лиц;

- 411-419 – хранение вкладов государственных организаций;

- 420-422 – вклады коммерческих организаций в статусе юридического лица;

- 423 – хранение средств физических лиц – резидентов;

- 424 – счета, открытые зарубежным организациям;

- 425 – вклады физических лиц – нерезидентов;

- 430 – счета банков;

- 501-526 – учет ценных бумаг.

Трактовка дополнительных 2-х цифр неразрывно связана с первой тройкой. Так, для юридических лиц применима следующая расшифровка:

- 40701 – деятельность компании связана с финансовыми операциями;

- 40702 – расчетно-кассовое обслуживание закрытых обществ;

- 40703 – хранение средств некоммерческих организаций;

- 40704 – денежные средства, предназначенные для организации выборов и мероприятий общественной направленности.

Отражение в учете банковских процентов

Отразите начисление банковских процентов документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Особенности заполнения документа Операция, введенная вручную по примеру:

- Дебет — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Субконто 1 — банк, который начислил проценты, выбирается из справочника Контрагенты;

- Субконто 2 — договор на ведение счета, по которому начисляются проценты, выбирается из справочника Договоры; Вид договора — Прочее;

- Кредит — 91.01 «Прочие доходы»;

- Субконто 1 — Проценты к получению (уплате)

Вид статьи — Проценты к получению (уплате);

:

- Сумма — сумма начисленных процентов.

Счет 55 в бухгалтерском учете: расчеты по чековым книжкам

Для расчетов с поставщиками и подрядчиками АО “Магистраль” оформило в банке “Банкир Плюс” лимитированную чековую книжку (120 чеков), в связи с чем в банк было перечислено 347.250 руб. За услуги оформления книжки банку была оплачена сумма 320 руб.

По итогам августа 2015 книжка была использована для проведения следующих расчетов:

- оплата за строительные работы, выполненные ООО “Строймонтаж” – 5 чеков на общую сумму 185.500 руб.;

- расчеты с ООО “Канцелярия” за поставку бумаги – 3 чека на общую сумму 24.200 руб.;

- оплата за производственные материалы, поступившие от АО “Магнит” – 4 чека на общую сумму 74.350 руб.

Остаток средств был зачислен банком “Банкир Плюс” на текущий счет “Магистрали”. Неиспользованные чеки были возвращены в банк.

Для учета чеков на забалансовом счете была использована их условная стоимость – 3 руб./шт.

Отражая данные операции, бухгалтер АО “Магистраль” сделал такие записи:

| Дебет | Кредит | Описание | Сумма | Документ |

| 91.2 | 76 | Сумма комиссии банка за услуги оформления книжки учтены в составе расходов | 320 руб. | Банковский договор |

| 76 | 51 | С расчетного счете АО “Магистраль” списаны средства в счет оплаты за услуги оформления чековой книжки | 320 руб. | Банковская выписка |

| 55.2 | 51 | Отражена сумма средств, депонированных для расчетов чеками | 347.250 руб. | Банковская выписка |

| 006 | Лимитированная чековая книжка учтена на забалансовом счете (3 руб. * 120 шт.) | 360 руб. | Акт приема-передачи | |

| 60 | 55.2 | Отражена сумма списания средств для осуществления расчетов с поставщиками и подрядчиками (185.500 руб. + 24.200 руб. + 74.350 руб.) | 284.050 руб. | Банковская выписка |

| 006 | Отражено списание чеков, использованных для осуществления расчетов с поставщиками и подрядчиками ((5 шт. + 3 шт. + 4 шт.) * 3 руб.) | 36 руб. | Акт списания | |

| 51 | 55.2 | Депонированные ранее, но не использование средства, зачислены на расчетный счет (347.250 руб. – 284.050 руб.) | 63.200 руб. | Банковская выписка |

| 006 | Отражено списание неиспользованных чеков (360 руб. – 36 руб.) | 324 руб. | Акт списания |

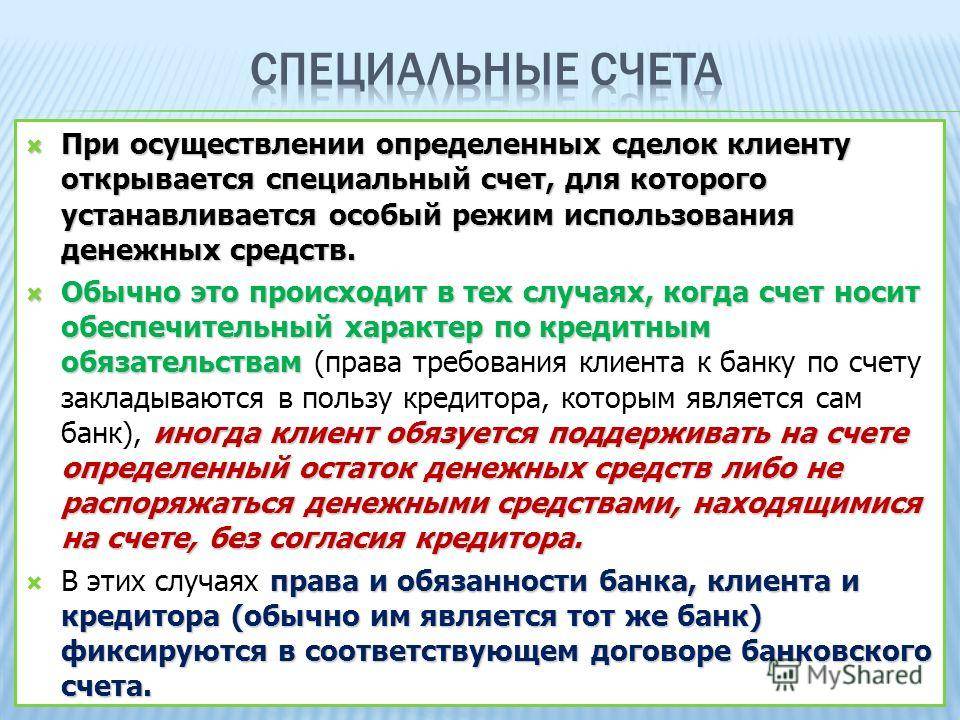

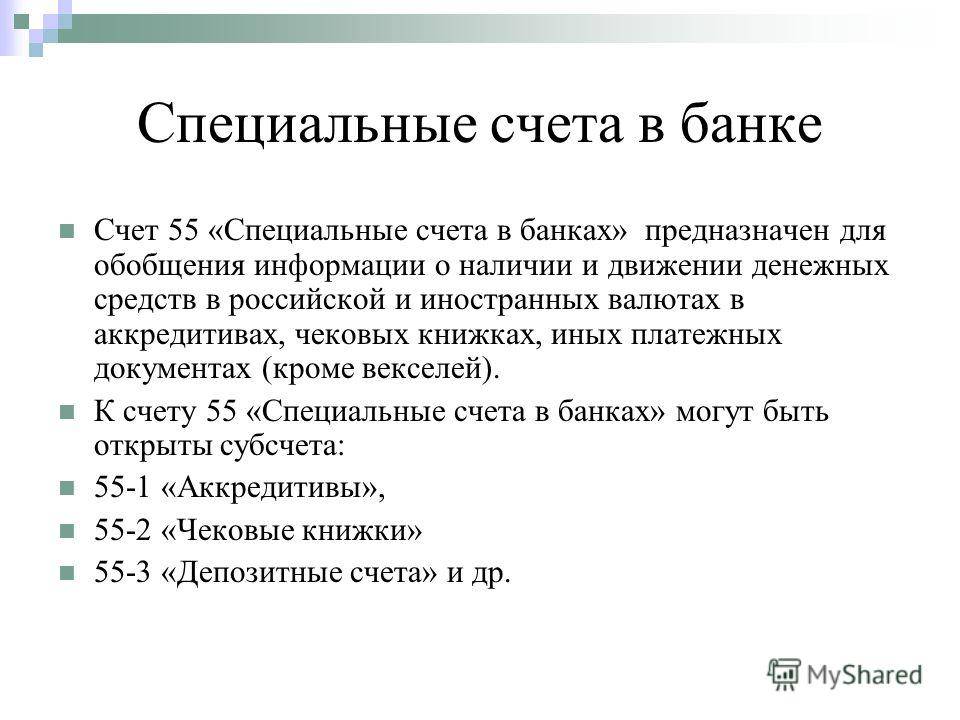

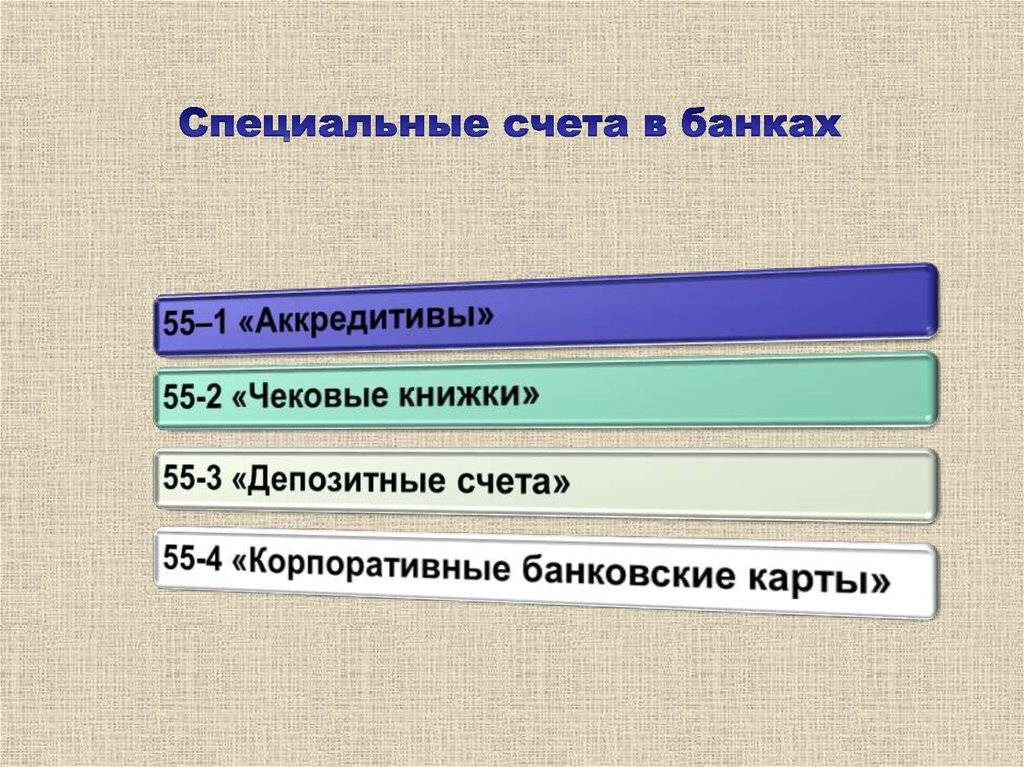

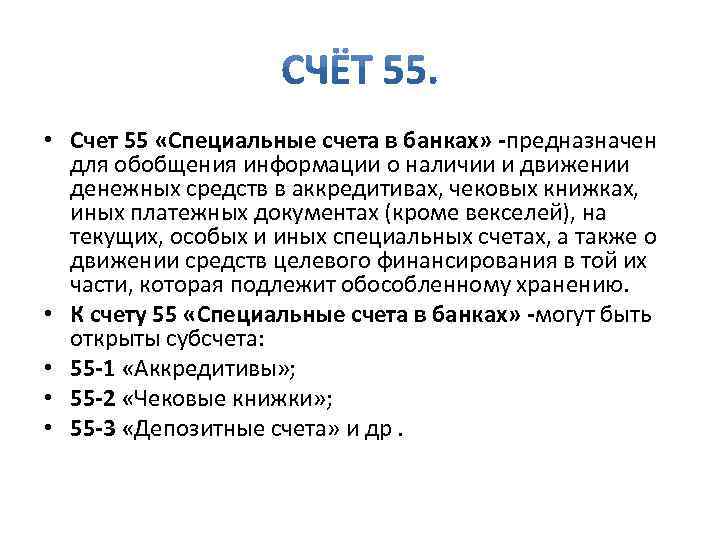

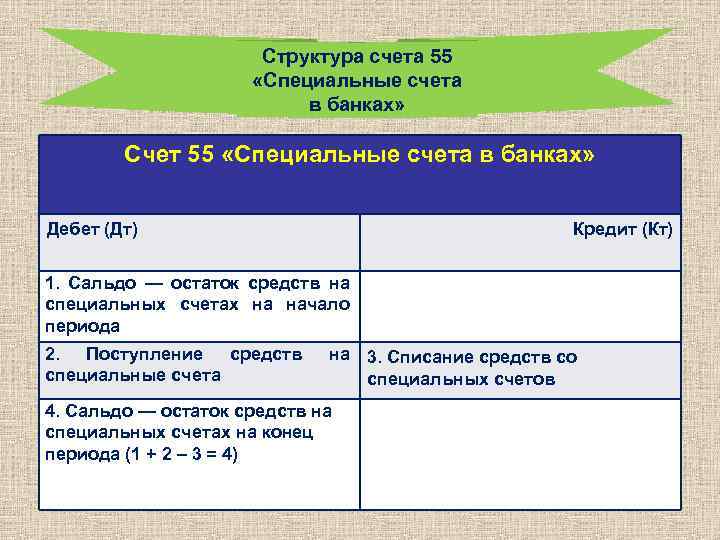

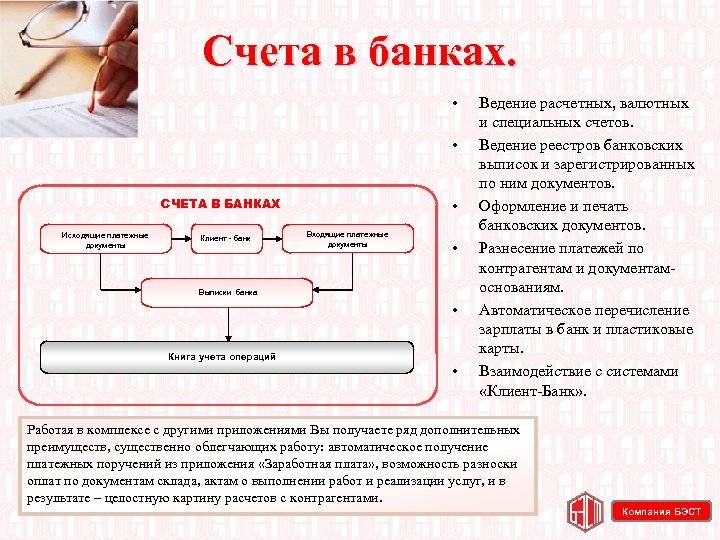

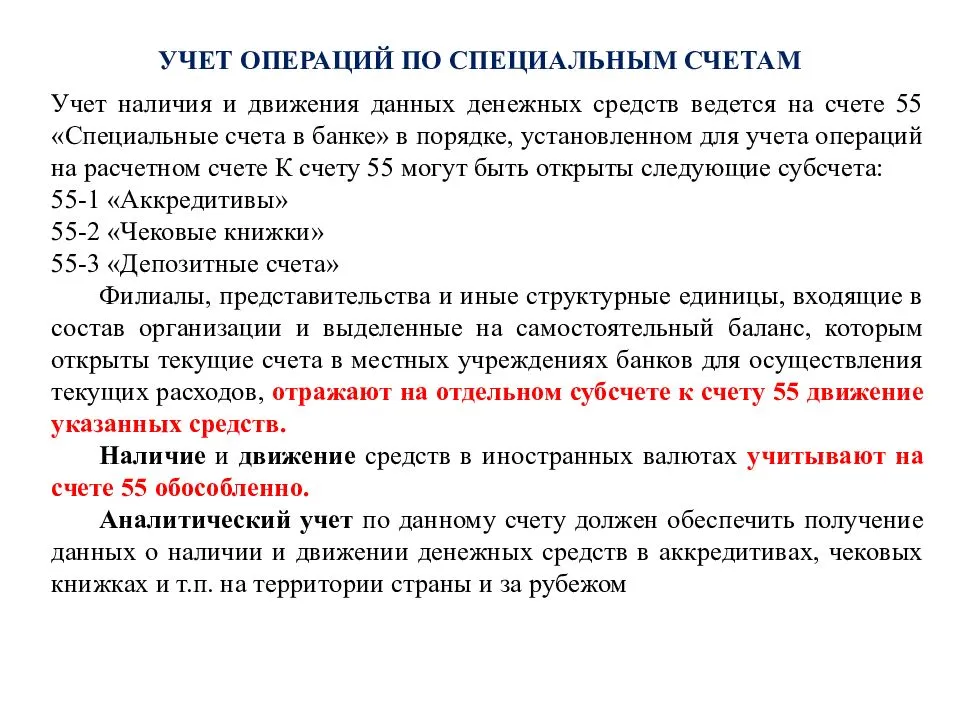

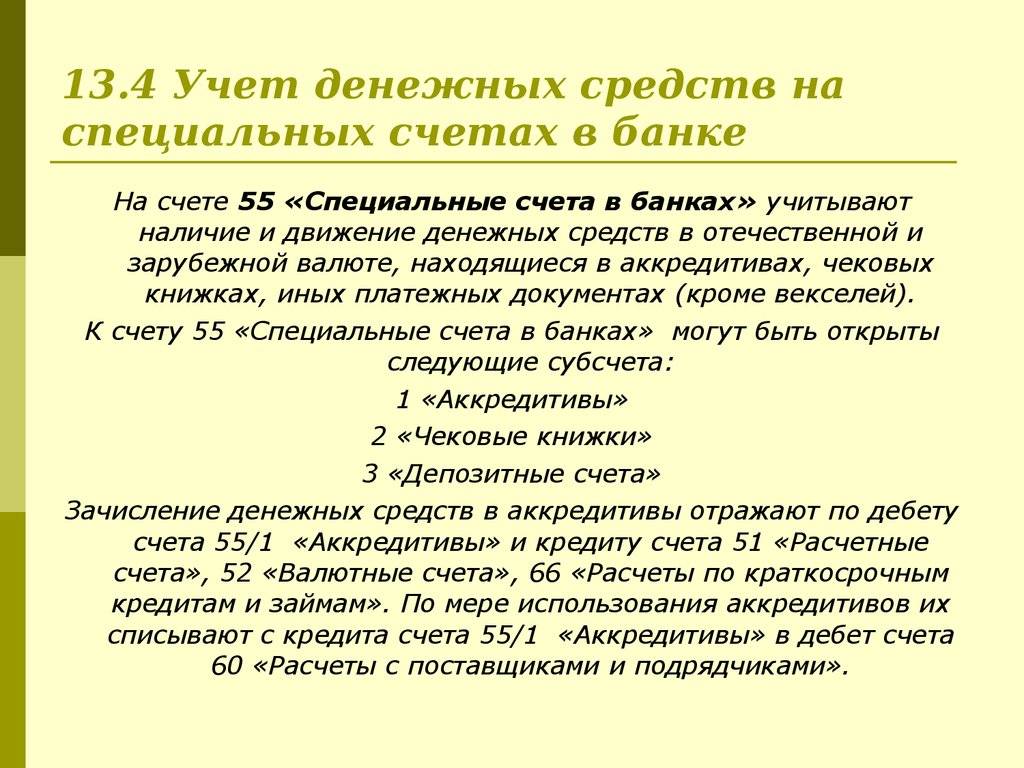

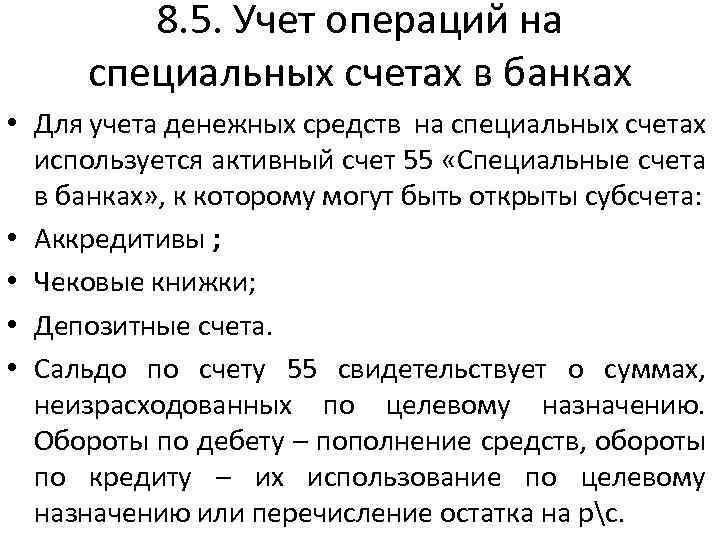

Бухучет: спецсчета

В бухучете движение денег по специальным счетам отражайте на счете 55 «Специальные счета в банках». К счету 55 можно открыть следующие субсчета:

55-1 «Аккредитивы»;

55-2 «Чековые книжки»;

55-3 «Депозитные счета»;

55-4 «Специальный карточный счет» и т. п.

Учет наличия и движения денежных средств в рублях и иностранных валютах следует вести на разных субсчетах, открытых к счету 55 (например, на субсчетах «Специальный карточный счет в рублях», «Специальный карточный счет в иностранной валюте»).

Средства на специальных счетах в иностранной валюте пересчитываются в рубли по курсу Банка России на дату совершения операций в иностранной валюте, а также на отчетную дату (п. 4–7 ПБУ 3/2006). Возникающие при этом положительные курсовые разницы включайте в состав прочих доходов (п. 7 ПБУ 9/99), отрицательные – в состав прочих расходов (п. 11 ПБУ 10/99).

Ссудные и транзитные валютные счета являются внутренними счетами банков и открываются ими для контрольных функций. В бухучете организаций операции, проводимые по ним, на счете 55 не отражаются. Для учета задолженности по ссудным счетам используйте счета 66 и 67. Для отражения операций по транзитному валютному счету к счету 52 можно открыть отдельный одноименный субсчет.

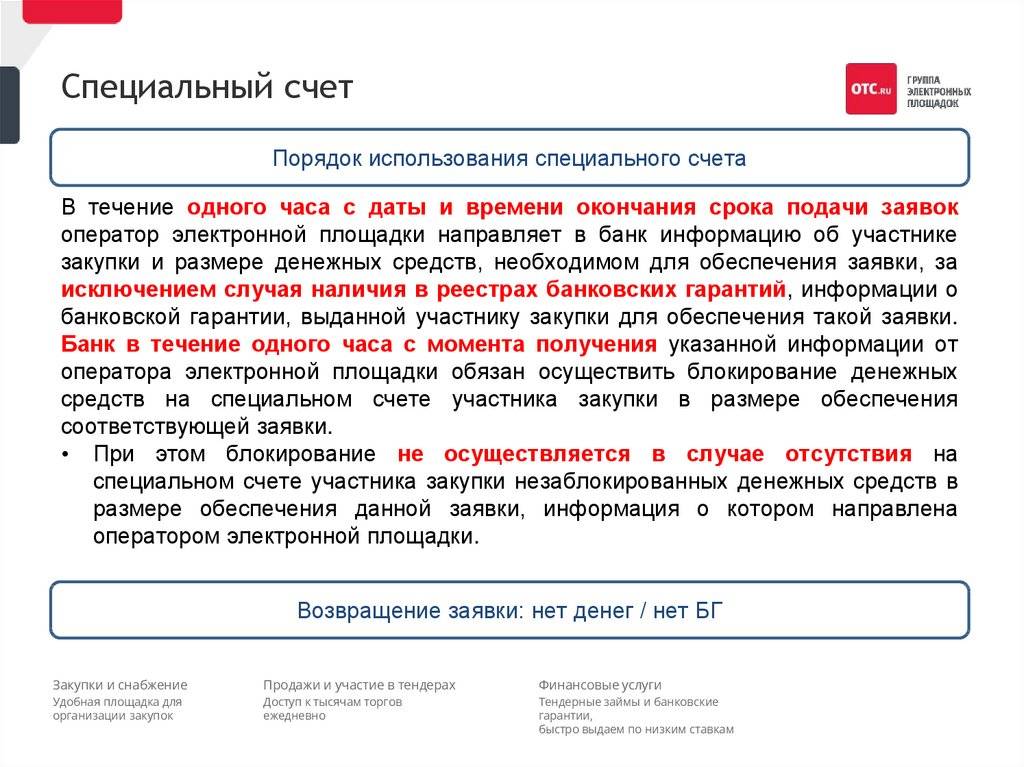

Когда он нужен?

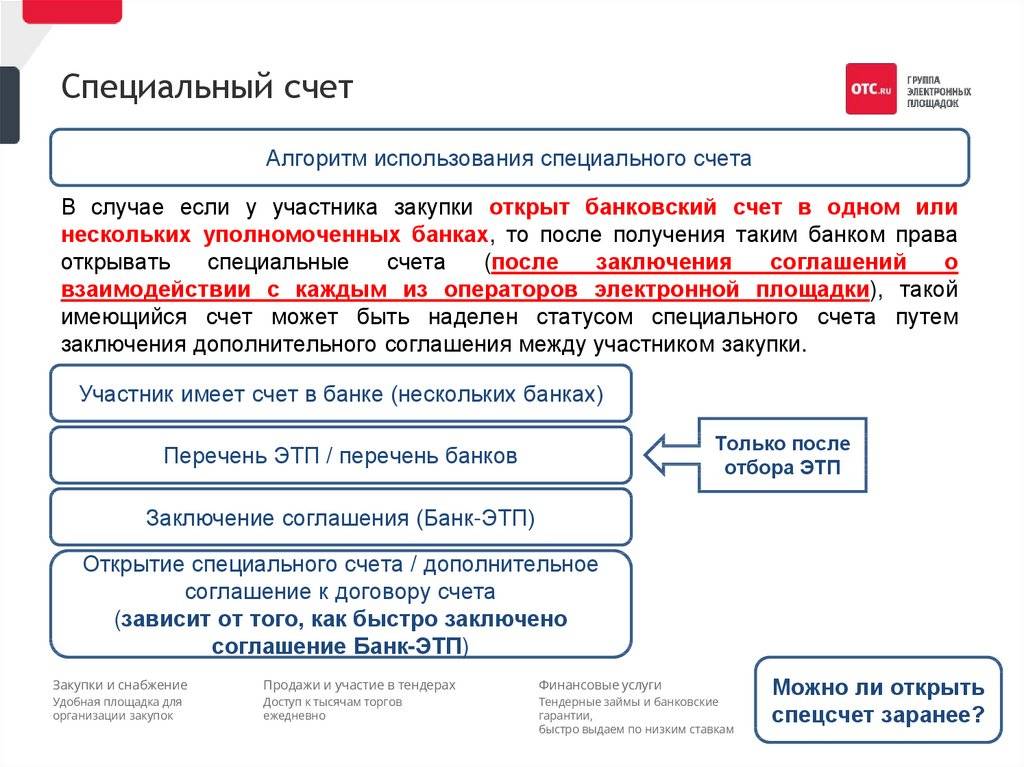

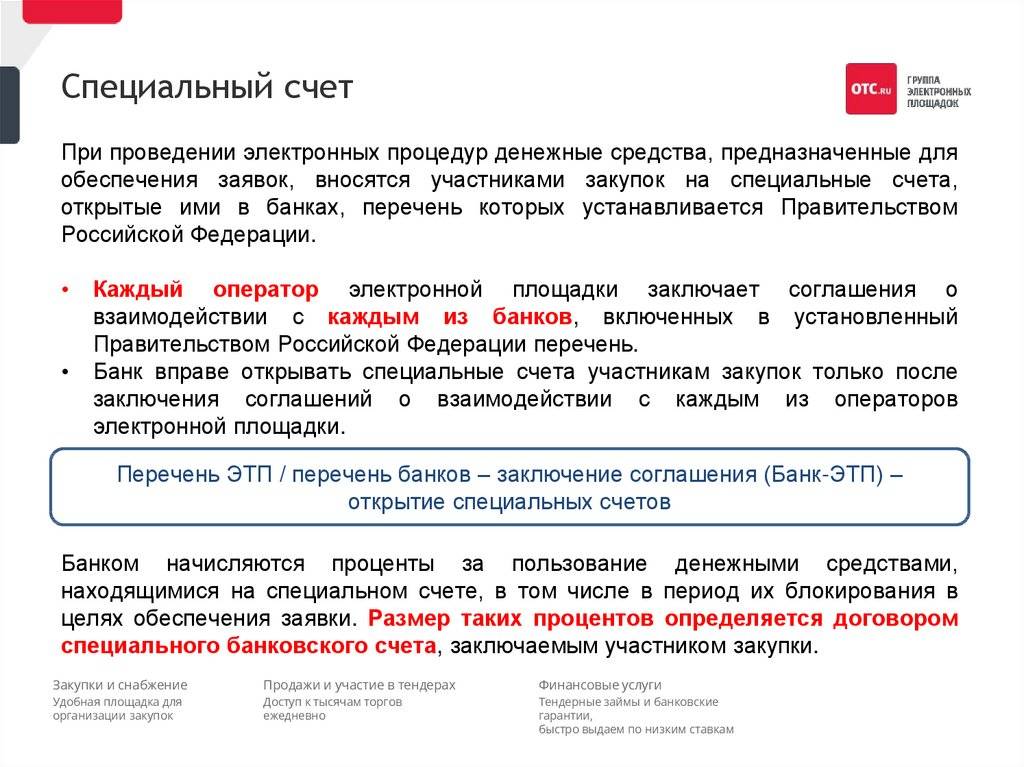

Ч. 1 ст. 44 № 44-ФЗ закрепляет за заказчиками при проведении торгов возможность назначать конкретные требования к форме обеспечения заявок. Сейчас закупки по 44-ФЗ проводятся в двух формах: бумажном и электронном. В первом случае открытие специального счета не нужно. Если же заказчик проводит электронный аукцион, то обеспечение осуществляется единственным способом: посредством внесения определенной суммы на лицевой счет ЭТП, проводящей конкретную госзакупку.

По 44-ФЗ

С 1-го октября 2018 г. необходимость иметь специальные счета по 44-ФЗ появилась у предпринимателей и юридических лиц, участвующих в электронных госзакупках следующих разновидностей:

- открытый конкурс;

- конкурс с ограниченным участием;

- аукцион;

- 2-этапный конкурс.

Зачисленные деньги нужны для обеспечения самых заявок, а не контрактов. По сути, специальный счет для закупок по 44-ФЗ используется всегда, если речь идет об электронном формате проведения.

По 223-ФЗ

При проведении крупных закупок по 223-ФЗ спецсчета не нужны. Если же в торгах участвуют представители малого и среднего бизнеса, то заказчик может потребовать обеспечения заявки.

В случае проведения подобных электронных госзакупок нужен специальный счет по 223-ФЗ, с помощью которого на ЭТП будут внесены необходимые средства.

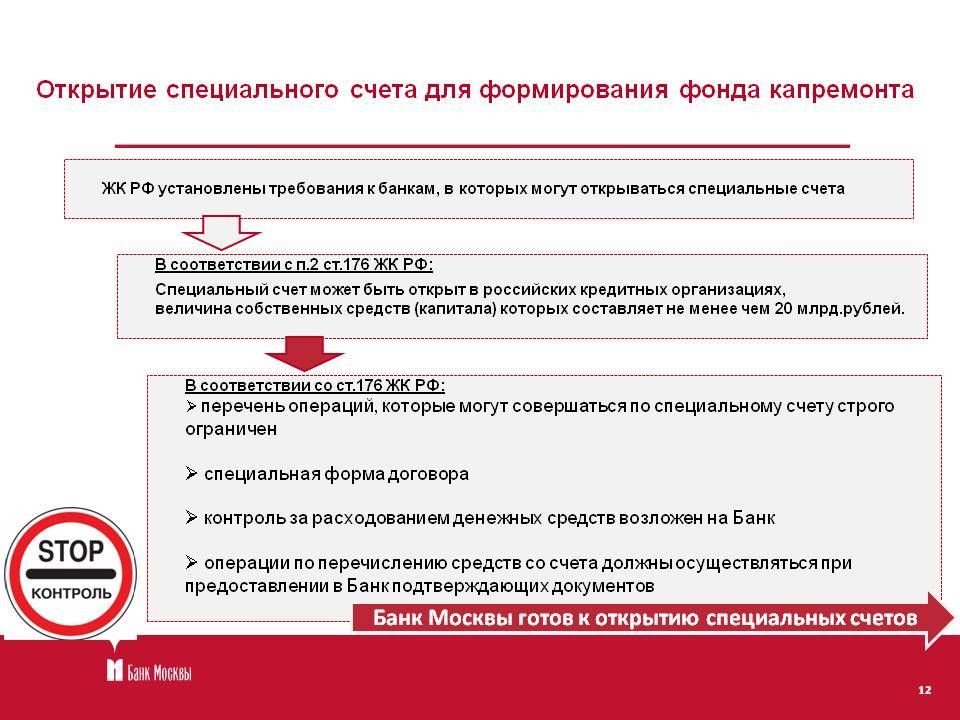

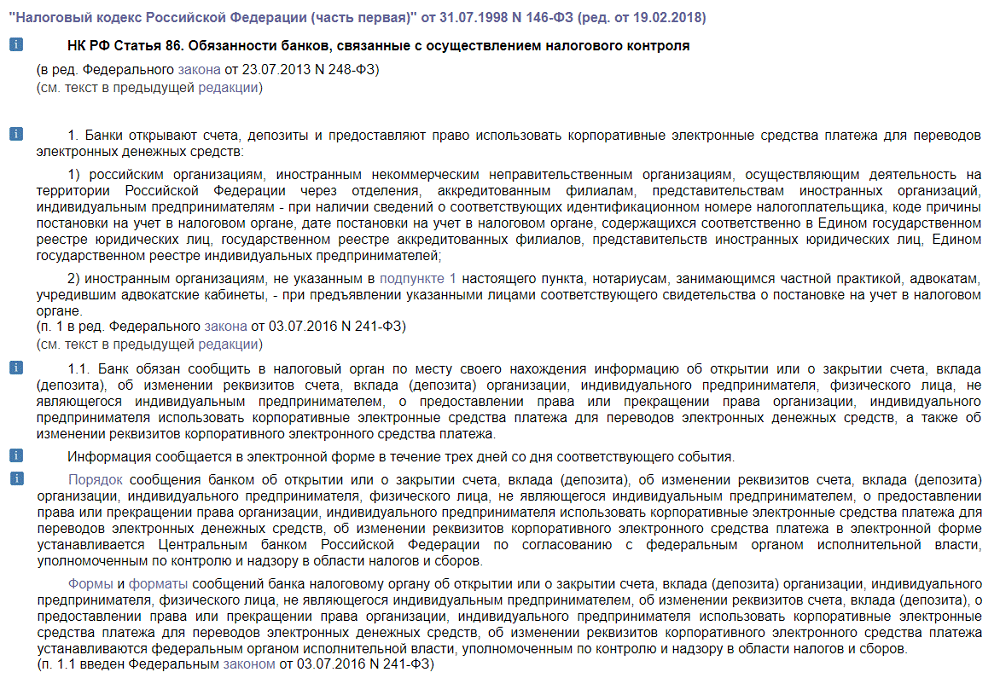

Важные сведения о счете №40821

Тем, кто собирается открывать специальный банковский счет №40821, стоит знать такую информацию: в соответствии со статьей 86 Налогового Кодекса России банк должен уведомлять налоговую об открытии, смене реквизитов и закрытии спецсчетов налогоплательщиков.

На счета, начинающиеся с 40821, безусловно, распространяются эти требования – это ясно из пункта 2 статьи 11 Налогового Кодекса РФ. Кстати, налоговая инспекция вправе получать всю необходимую информацию по ним непосредственно в банке, не направляя обращений и уведомлений в сам онлайн-магазин.

Кстати, бухгалтерский учет денежных средств на специальных счетах в банках тоже ведется особым образом — для этого в плане бухучета есть специальный счет 55.

И еще один интересный и значимый факт. В отношении спецсчета платежного агента банк может проводить только следующие расходные операции:

То есть список возможных операций жестко регламентирован. Впрочем, есть и хорошие новости: принудительное взыскание к спецсчетам не применяется.

Как подать заявку на участие в аукционе

Принцип и алгоритм проведения торгов на электронных площадках с вступлением в силу последних нововведений по ФЗ 44 практически не меняется. Сообщать в банк о каждой поданной заявке на участие в аукционе не нужно – оператор ЭТП самостоятельно отправит запрос в финансовое учреждение на блокировку денежного обеспечения. В том случае, если на счету будет недостаточно средств, то банк отправляет ЭТП отказ, соответственно, заявка не регистрируется (владелец счета при этом уведомляется о факте проведения неудачной блокировки определенной денежной суммы).

Данные же о действующем спецсчете оператору ЭТП указываются участником непосредственно в процессе регистрации. Проверка активности счета выполняется оператором самостоятельно (большинство площадок для этого блокируют на спецсчету несколько рублей, как при защищенных транзакциях по платежным картам). Все это выполняется автоматически, никаких дополнительных манипуляций со стороны владельца счета не потребуется. Доступ к спецсчетам предоставляется постоянно, а не как к расчетным (только на протяжении торгового периода).

Понятие спецсчёта для гособоронзаказа

Спецсчёт в Сбербанке для гособоронзаказа позволяет доверенному лицу расходовать денежные средства на оплату выполняемой работы и другие потребительские нужды. Списывание накоплений производят по идентифицированному номеру, который указывается в соответствующем распоряжении.

Спецсчет в банке имеет свои особенности выдачи

Спецсчет в банке имеет свои особенности выдачи

Процедура расходования средств со спецсчёта для гособоронзаказа регламентируется правовыми нормами действующего законодательства. Поэтому для правильного оформления необходимо предварительное ознакомление со всеми основными положениями соответствующей документации.

Вариант №3. Через кассу в офисе банка

Данный способ нельзя назвать универсальным, т.к. его позволяют использовать не все банки. Например, в Альфабанке и ВТБ эта услуга не доступна, в то время как в Сбербанке, Промсвязьбанке и Точке ей можно воспользоваться без каких-либо препятствий.

Данный метод является единственным способом внесения средств в наличной форме напрямую на спецсчет. Поэтому он может пригодится тем участникам закупок, которые открыли только один специальный счет (без РКО).

Если у участника закупок есть расчетный счет, то он также может воспользоваться данным способом для зачисления денег сначала на него, а затем на спецсчет. Логика состоит здесь в том, что комиссия за внесение средств на расчетный счет будет меньше, чем для внесения на специальный. Связано это с тем, что к любому расчётнику обычно подключается пакет услуг, стоимость же обслуживания спецсчета рассчитывается исходя из общих банковских тарифов.

Отметим, что данный способ можно отнести к разряду невыгодных, поскольку комиссии за пополнение счетов (как расчетных, так и специальных) через отделения банка могут получаться не такими уж маленькими. Больше всего это видно на фоне внесения небольших сумм, необходимых для обеспечения заявок. Для примера минимальная комиссия в Сбербанке для зачисления средств через отделение будет 250 рублей для расчетного и 290 рублей для спецсчета, либо 0,48% от суммы.

Удобство данного способа заключается в простоте процедуры перевода. Кассиру-операционисту достаточно предоставить номер счета, а также иметь при себе паспорт индивидуального предпринимателя либо руководителя организации.

Как внести или перевести деньги на спецсчет

Перевести деньги на спецсчет в Сбербанке можно по реквизитам через любой другой банк, но сторонние организации берут за это комиссию.

Чтобы не переплачивать, можно пополнять счет через кассу банка или в личном кабинете Сбербанк Бизнес Онлайн с помощью:

- Интернет-банка. Через него можно подать заявление на открытие нового спецсчета, узнать текущий баланс, переводить деньги между своими счетами.

- Мобильного приложения. Можно просматривать баланс, последние операции, совершать переводы между своими счетами, получать поддержку в онлайн-чате в любое время суток.

Чтобы постоянно быть в курсе переводов и блокировки средств на спецсчете, к нему можно привязать телефонный номер и получать СМС-оповещения.

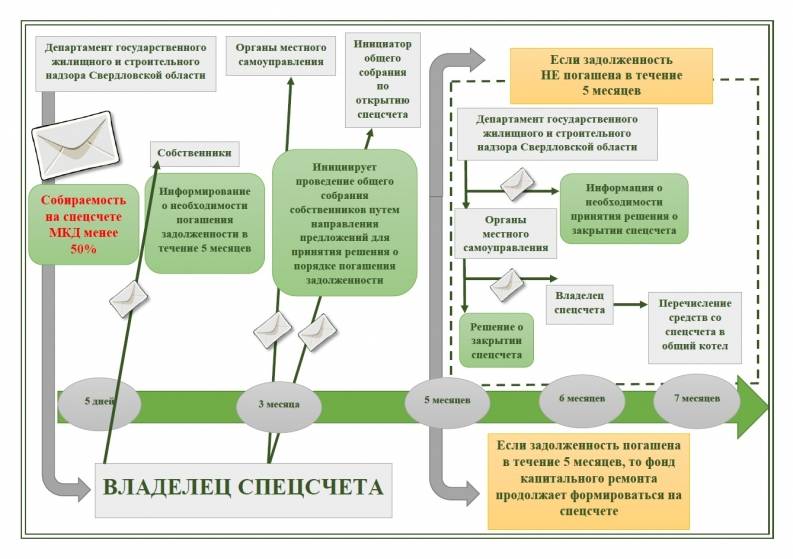

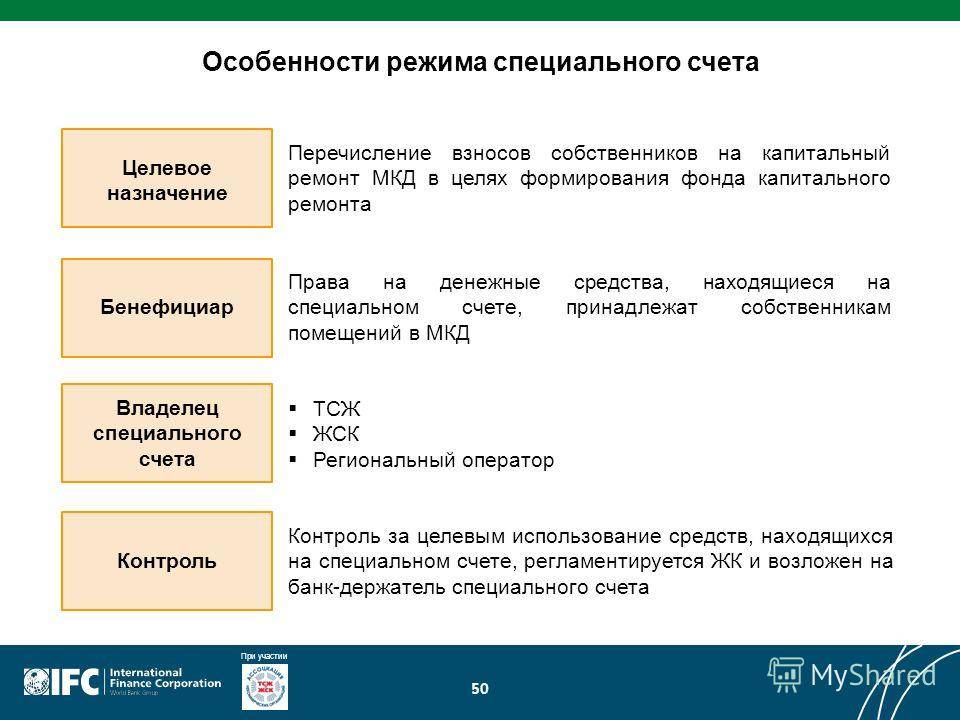

ТСЖ: владеть спецсчетом или не владеть

- Чтобы открыть специальный счет заново или сменить форму накопления денег, нужно созвать собрание собственников всех помещений. Сделать это могут инициативные жители или руководство ТСЖ.

- По итогам собрания следует оформить протокол вынесенного решения. В повестке нужно указать следующие моменты: размер ежемесячной платы за текущий ремонт (она может равняться сумме обязательного взноса, установленного в регионе, или превышать его, если собственники жилья согласны на это), перечень необходимых каждому конкретному дому работ (при этом он не может включать те работы, которые законодатель не относит к капремонту), даты проведения, наименование владельца счета, название банка, где открыт счет (также можно оставлять выбор финансового учреждения на усмотрение регоператора).

Все собранные средства будут потрачены только на их дом, тогда как из общего фонда они сначала пойдут на работы в чужих домах. Распоряжаться средствами также будут только сами жители, и даже если ТСЖ будет признано банкротом, накопленная сумма останется неприкосновенной.

Как открыть счёт

Открывать номинальные счета в сбербанковском отделении имеют право родители или опекуны. При оформлении договора указывают данные бенефициара и предъявляют документы, утверждённые законодательством.

Для открытия номинального счёта в Сбербанке составляют соответствующее заявление и прилагают документы:

- Паспорт родителя или опекуна.

- Документ о постановке на налоговый учёт владельца счёта или бенефициара.

- Решение о назначение опекунства от органов опеки и попечительства.

- Опекунское удостоверение.

Важно! Если несовершеннолетнего ребёнка опекает родитель, вместо решения из органов опеки предъявляют свидетельство о рождении.

Иногда банк требует представления миграционной карты или вида на жительство с целью подтверждения права нахождения лица на территории нашей страны.

В процессе оформления услуги владелец обязан сообщить Сберегательному банку информацию о выгодополучателе:

- Фамилию, имя и отчество.

- Дату и место рождения.

- Адрес регистрации подопечного.

Вместе с этими сведениями предъявляют паспорт бенефициара. Если он не достиг 14 лет – свидетельство о рождении.

Когда будут предъявлены все бумаги и рассмотрено заявление, заключается договор с владельцем счёта, в котором содержится информация о нём и бенефициаре.

Когда зачисляются пособия, предназначенные для содержания лица, находящегося под опекой, владелец счёта составляет заявление в организацию, занимающуюся выплатой средств. В заявлении обозначают номер счёта для перевода денег.

Обслуживание счета

Открытие счёта происходит при нулевом балансе. Чтобы заключить договор с кредитным учреждением, не нужно вносить наличность. Условиями обслуживания это не предусмотрено. Данная услуга предназначена для перечисления пенсий и других выплат социального характера. Операции происходят в рублях согласно тарифам, установленным банком.

Счёт закрывается на основании заявления владельца. Остатки денег получают в кассе наличностью или отправляют на новый депозит.

Важно! Нельзя в одном банке хранить больше 1 миллиона 400 тысяч согласно новым правилам. Когда сумма достигнет установленного лимита, придётся открывать номинальный счёт в другом финансовом учреждении

Это объясняется тем, что размер страховой выплаты по вкладам физических лиц составляет не более 1 миллиона 400 тысяч рублей.

АСВ страхуют счета. В случае ликвидации финансового учреждения или лишения его лицензии сумма возвращается полностью непосредственно бенефициару. Это делается с целью защиты интересов несовершеннолетних граждан РФ.

Лица, владеющие депозитом (родители, опекуны или попечители) несут ответственность за правдивость предоставляемых сведений о себе и бенефициаре. Они обязаны поставить в известность банк при изменении места жительства, налогового статуса.

Как распоряжаться деньгами

Услуга предоставляется на неограниченный период. Ограничения на расходы поступлений отсутствуют. Лицо, заключающее договор с кредитной организацией, должно учитывать важные аспекты:

- В договоре обозначается номер банковской карты или другого активного счёта для автоматического перечисления средств с номинального счёта.

- Узнать о последних десяти финансовых операциях можно только в Контактном центре Сбербанка. Через интернет-банкинг это невозможно отследить.

Финансы переводят обратно отправителю, если Сберегательный банк не идентифицирует назначение платежа. Необходимо чётко прописывать причину перечислений (пособие, алименты).

Как начисляются проценты

Сберегательным банком России предусмотрено 3,67% годовых. Минимальная сумма неснижаемого остатка и частичное снятие не ограничено.

Важно! Номинальные счета индексируются по окончании срока.

Сбербанк каждый месяц начисляет процент с учётом остатка. Его размер зависит от движения денежных средств. Если деньги накапливаются, процентов будет больше. С них автоматически снимается подоходный налог.

Иногда возникают предпосылки для расторжения договора со Сбербанком. Доходность будет зависеть от периода, в котором деньги находились в обороте согласно зафиксированной в договоре процентной ставке.

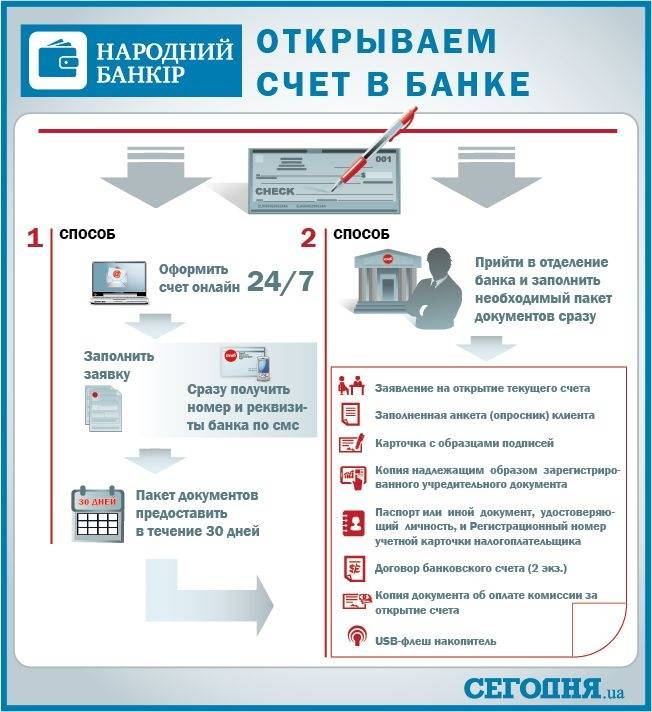

Как открыть специальный счет в банке

Открытие специального счета подразумевает наличие предварительной договоренности между поставщиком и покупателем товара (услуги) о том, как будут происходить расчеты между ними. После этого покупатель обращается в банк с соответствующим заявлением.

Необходимое условие: у покупателя в этом банке уже должен быть открыт основной расчетный счет. Чтобы открыть счет для приема платежей от населения платежный агент должен предъявить в банк договор, подтверждающий эту деятельность.

После изучения документов и уточнения всех нюансов ответственные сотрудники кредитного учреждения принимают решение об открытии аккредитива. О своем решении банк извещает заявителя письменно и передает ему реквизиты счета.

Несение ответственности

Государственный оборонный заказ имеет серьёзные требования по оформлению счёта в банке для дальнейшей траты переведённых средств в соответствии с целевым назначением. При нарушении представленных условий предусмотрены такие меры наказания:

- невыполнение работы или же оказываемой услуги предполагает назначение штрафа в размере один миллион рублей в соответствии со статьёй 15.14;

- использование представленных денежных средств не по целевому назначению в размере 5–25 % от суммы, которую выделило государство на обеспечение гособоронзаказа;

- неправильное ведение деятельности по расходам со спецсчёта требует оплаты штрафа в сумме 500–1000000 рублей.

Вышеописанные нарушения являются грубым нарушением законодательства, поэтому их соблюдение неприкосновенно для осуществления правильных правовых отношений между исполнителем, заказчиком и государством.

Соблюдение всех требований и условий открытия счета гарантирует полноценную работу между банком, заказчиком и государством

Соблюдение всех требований и условий открытия счета гарантирует полноценную работу между банком, заказчиком и государством

Депозитный банковский счет на длительный срок

Длительность срока депозитного счета определяется условиями конкретного договора (более одного года). На протяжении этого периода банковское учреждение распоряжается деньгами клиента, обязуясь при этом выплачивать ему проценты (ежемесячно, ежеквартально и так далее).

Особое внимание при выборе депозита следует уделить предлагаемым условиям:

- Есть ли возможность пополнения.

- Допустимо ли частично снимать средства.

- Каковы штрафные санкции за досрочное закрытие счета.

- Величина минимального и максимального размера вклада.

- Наличие капитализации процентов.

- Пролонгация в автоматическом режиме, если клиент не дал иных указаний.

Наиболее высокие ставки по процентам присущи депозитам, с которых запрещено снимать деньги.

Депозитный счет – идеальный вариант накопить нужную сумму для определенной инвестиционной цели или просто для увеличения размера накоплений. Он успешно применяется физическими и юридическими лицами.

Для вас одобрен кредит!

Взаимодействие со спецсчетом

Как пополнить спецсчет для госконтракта? Выполнять это необходимо ещё до подачи заявки на участие в аукционе. То есть, на счету гарантированно должны храниться средства, необходимые для финансового обеспечения контракта. Доступные способы пополнения и снятия средств определяются непосредственно банком, который и выполняет обслуживание спецсчета. В большинстве случаев для этого можно использовать привычную кассу, в некоторых банках предусмотрена возможность пополнения с другого финансового счета, с платежной карты.

Итого, что такое спецсчет в банке для госконтракта? Это банковский счет, на который перечисляется сумма финансового обеспечения по заявкам на участие в аукционах (с суммой контракта выше 1 миллиона рублей). Начиная с 1 октября 2018 года использование спецсчетов – обязательно (изначально планировалось, что закон вступит в действие с июня 2018 года). Регистрация такого счета выполняется в банках, получивших разрешение на обслуживание спецсчетов, на текущий момент таковых – 18. Независимо от того, на какой площадке происходит аукцион, открыть специальный счет можно в любом банке на усмотрение самого участника электронный торгов.

Обязательно ли открывать

В ст. 44-ФЗ указано, что спецсчет для участия в торгах — это инструмент, который помогает обеспечить заявку. Поэтому если участвуете исключительно в тендерах без обеспечения, можете не открывать его. Напомним, с 01.07.2018 заказчик вправе, но не обязан требовать обеспечить заявку, если НМЦК не превышает 1 млн руб.

Если участвуете в конкурсах и предоставляете банковскую гарантию в качестве обеспечения заявки, то с 01.07.2019 это снова стало возможно.

Если участвуете в госзакупках со стартовой ценой до миллиона и собираетесь перечислять плату за победу на банковские реквизиты площадки, то обойдетесь без спецсчета.

Условия для открытия спецсчета

Любой участник закупок имеет право открыть специальный счет. Сделать он это может только в одном из банков, утвержденных Распоряжением Правительства РФ № 1451-р от 13 июля 2018 г. Другие банковские учреждения оформлять спецсчета участникам торгов не имеют права. Для открытия спецсчета необходимо соблюдение нескольких условий:

• подачи полного пакета необходимых документов;

• наличия аккредитации на одной из электронных площадок, обозначенных в Распоряжении Правительства РФ № 1447-р от 12 июля 2018 г. (в их число входит 8 обычных и 1 закрытая специализированная ЭТП);

• внесения достаточной суммы средств для открытия счета (если такая плата взимается банком за оформление).

Перечень документов для открытия счета во всех банках примерно одинаковый. Он выглядит так же, как и при открытии обычного расчетного счета:

• заявление;

• договор;

• удостоверяющие документы;

• регистрационные документы (свидетельства ИНН, ОГРНИП, учредительные документы, выписка из ЕГРЮЛ);

• разрешительные документы на ведение деятельности в случае, если они нужны (лицензии, патенты).

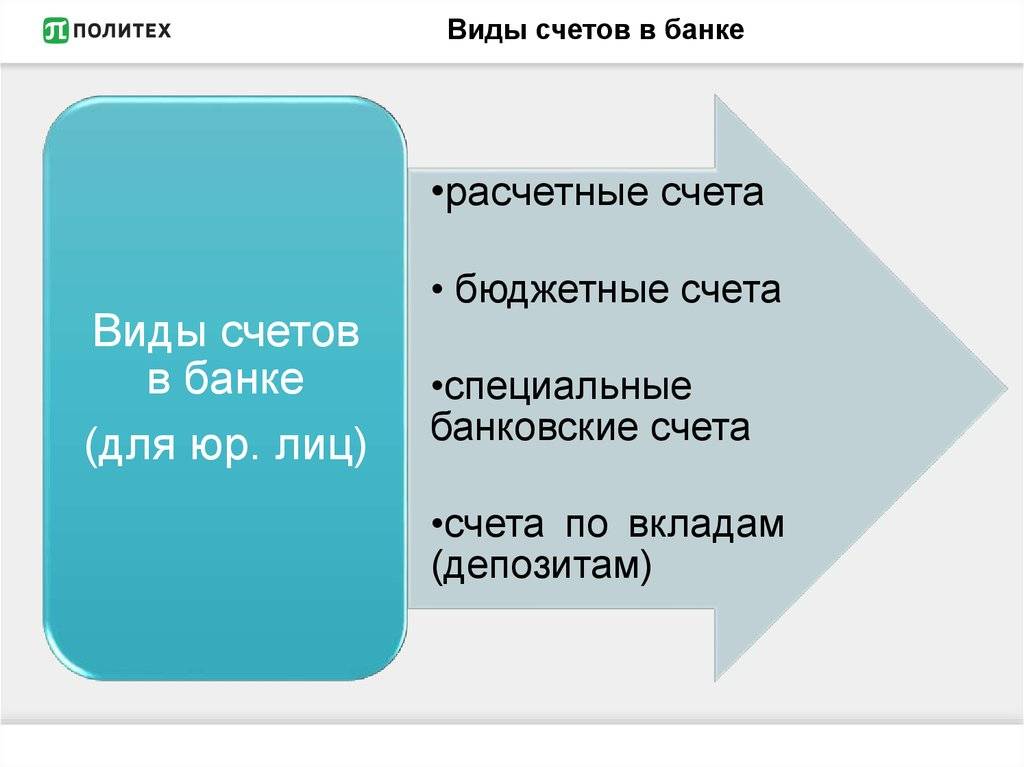

Что значит банковский счет? Понятие и классификация

Банковским счетом называют счет, открываемый банковским учреждением по письменной просьбе физического либо юридического лица, желающего участвовать в безналичных финансовых операциях либо накапливать средства на личном счете для определенных целей.

Факт открытия банковского счета фиксируется соответствующим договором между клиентом и банком.

В соответствии с данным документов банковская структура обязуется:

- Выполнять операции по зачислению денег на счет.

- Перечислять указанные клиентом суммы на другие счета.

- Приводить иные операции. Например, начислять проценты.

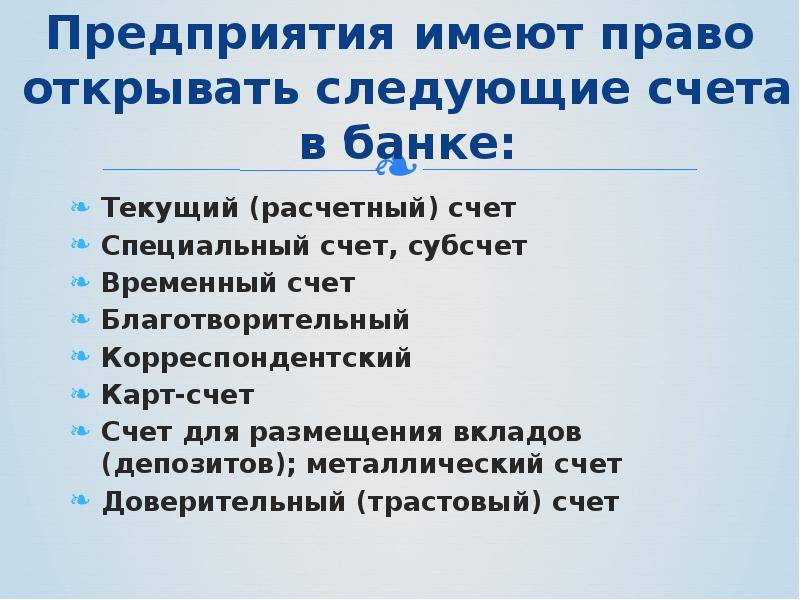

Счета в банках классифицируются по следующим основным видам:

| Вид счета в банке | Для каких расчетов используется |

| Расчетный | Для ведения коммерческой деятельности. Необходим всем ИП и организациям в статусе юрлица |

| Ссудный (кредитный) | Операции, связанные с выплатой кредита. Открывается для частных лиц и организаций. Банковская выписка содержит информацию о состоянии кредита – отражает невыплаченные обязательства по основному долгу, комиссии, штрафы и совершенные платежи |

| Текущий | Для нужд физического лица или для организаций без статуса юрлица |

| Депозитные (вкладной) | Основное назначение – временное хранение капитала. По завершении срока депозитного договора деньги возвращаются вкладчику с процентами согласно банковским тарифам. Открывается юридическими и физическими лицами Размер процентной ставки зависим от длительности вклада – увеличивается по мере увеличения периода вклада |

| Валютный | Необходим для валютных операций. При этом для каждой валюты открывается отдельный счет. Может быть расчетным, ссудным, текущим, иметь иной вид |

| Карточный | Его открытие сопровождается выдачей именной карты. Счет отображает операции, выполненные посредством карты банка. Открывается юридическими и физическими лицами |

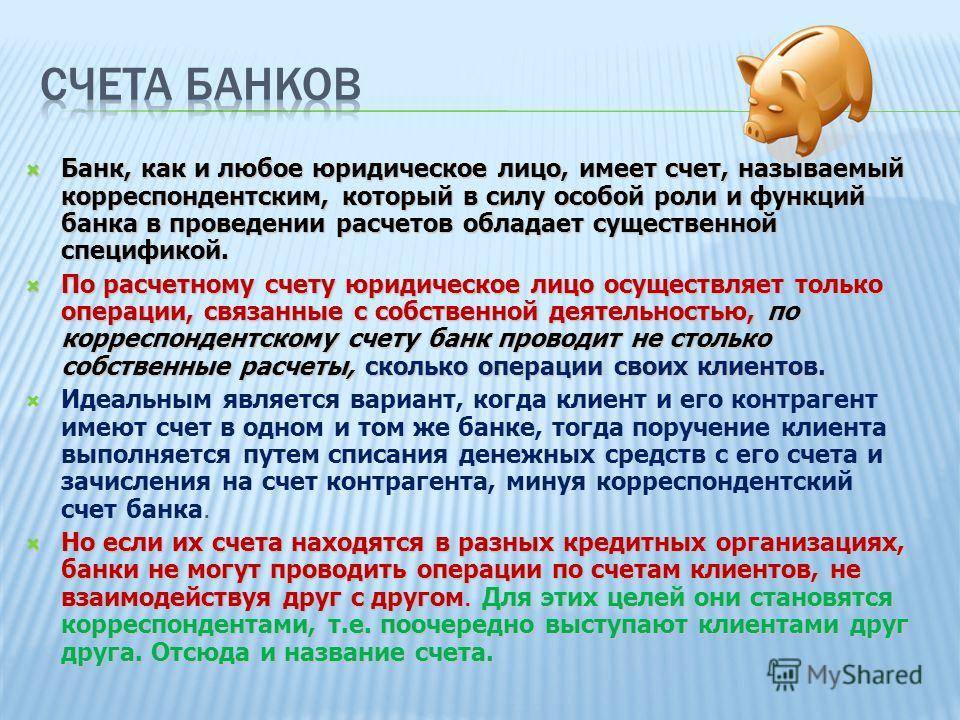

| Межбанковский | Для финансовых взаимоотношений между банками. Его открытие возможно лишь для какой-либо кредитной организации. |