Условия рефинансирования

Банк ДельтаКредит оформляет рефинансирование долгосрочных залоговых займов на следующих условиях:

- Срок — от 3 до 25 лет.

- Кредит выдается в национальной валюте – российских рублях.

- Перекредитованию подлежат займы на приобретение квартиры, части квартиры, либо комнаты.

- Рефинансирование ипотеки на покупку гаража, частного дома, апартаментов, коммерческой недвижимости в этом банке не является возможным.

- Рефинансировать ипотеку на квартиру в новостройке, можно при условии, что жилье уже сдано в эксплуатацию. Жилье в процессе строительства рефинансированию не подлежит.

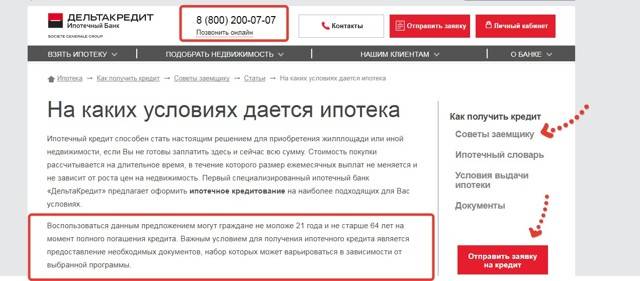

- Требуемый возраст заемщика – не младше 20 лет, но и не старше 65 лет, к моменту окончательного погашения долговых обязательств.

- Минимальная сумма выделяемого кредита — 600 тысяч рублей для Москвы и области, 300 тысяч для других регионов, но не более общей суммы задолженности по кредиту, оформленному в другом банке. Максимальный размер рефинансирования не должен превышать 70% от оценочной стоимости недвижимости, которая является объектом ипотеки.

Существенно ставка на рефинансирование ипотеки в Дельтакредит может изменяться под влиянием следующих факторов:

- Кредитной истории заемщика, а также его деловых отношений с ДельтаКредит. Клиенты, которые уже оформляли кредит в данном финансовом учреждении, могут получить уменьшение процентной ставки на 0,25 пункта.

- Оформления физическим лицом страховых продуктов. При отказе от страхования, ставка по кредиту возрастет от 1 до 4%.

- Трудовой деятельности физического лица, его образования и вида доходов. Для индивидуальных предпринимателей ставка по кредиту выше на 1,5%.

- Оформления клиентом услуги «Назначь свою ставку». Данная услуга позволяет снизить годовой процент по кредиту на 0,5-1,5%, при условии осуществления одноразового платежа в размере 1-4% от общей суммы предоставляемого займа.

На размер ставки может повлиять то, в какой форме подтверждаются доходы заемщика, наличие поручителей и созаемщиков, регион, в котором находится недвижимость, срок кредита.

Минимальная процентная ставка при выполнении всех условий, в том числе наличия долгосрочных отношений с банком, составляет 8,75%.

На заметку!

В Дельтакредит при подаче заявки на рефинансирование желательным является страхование:

- риска утраты права собственности на приобретаемое жилье, то есть, титульное страхование;

- здоровья, трудоспособности, жизни заемщика;

- недвижимости, которая является предметом договора.

Список необходимых документов

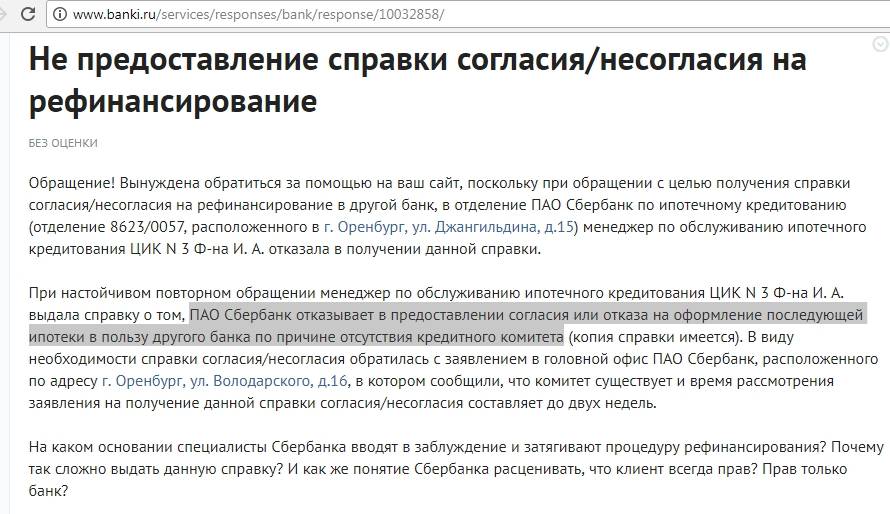

В ДельтаКредит рефинансирование ипотеки осуществляется после одобрения кредитным комитетом заявки и подписания соответствующего договора. Для первичного рассмотрения заявки на рефинансирование необходимо представить следующие документы:

- Копии всех страниц паспорта.

- Документация, подтверждающая доход заемщика. Для наемных работников справка по установленной банком форме или по форме 2-НДФЛ, для индивидуальных предпринимателей – управленческая отчетность и копии налоговых деклараций.

- Копия трудовой книжки, заверенная работодателем, для предпринимателей копия выписки из ЕГРИП.

- Договор с банком, в котором оформлен первоначальный ипотечный кредит.

- Справка из банка с указанием текущей задолженности по кредиту.

Что такое рефинансирование

Вопросом рефинансирования первыми задаются те, кто взял ипотеку в предыдущие года. Главная цель этой процедуры – снизить сумму ежемесячного платежа, уменьшить годовые проценты и нагрузку на семейный бюджет.

Сейчас это одна из самых актуальных услуг, потому что еще в прошлом году проценты были намного выше тех, которые установлены в этом.

Может получиться так, что в другом учреждении после пересчета ипотеки снизится годовой процент, но ежемесячный платеж не изменится. Сократится срок выплаты, то есть долг будет отдан банку быстрее.

«Дельтакредит» занимается только вопросами ипотечного кредитования. Он относится к концерну «Росбанк», который является дочерним «отпрыском» объединения Societe Generale.

Сбоев в работе этого банка не было, в рейтинге российских организаций он держится на 46 позиции, имеет кредитный портфель в размере около 139 миллиардов рублей.

Суть рефинансирования ипотеки такова: банк, куда обращается должник, гасит его задолженность в другом банке с помощью собственного выданного займа. Для этого оформляется договор рефинансирования ипотеки.

Какие потребуются документы

Переоформление действующего жилищного кредита предполагает 3 пакета документов: по заемщику, по объекту недвижимости и по текущей задолженности. Так, от клиента и других лиц, участвующих в сделке, понадобится:

- Заявление-анкета.

- Паспорт.

- Документы, в которых указывается доход клиента. Для сотрудников предприятий – справка по форме банка или 2НДФЛ, для предпринимателей – налоговая декларация с пометкой о принятии, для учредителей – управленческая отчетность.

- При наличии – копия трудовой книжки или контракта.

Скачать чистые бланки можно здесь: справка о доходах и анкета заемщика.

В рамках специальной программы «Кредит по одному документу» можно оформить заявку без подтверждения занятости и дохода. Упрощенный порядок оформления предполагает, что процентная ставка переплаты будет увеличена на 1,25 п.п.

По недвижимому имуществу необходимо предъявить свидетельство о праве собственности или документ, заменяющий его, и кадастровый паспорт объекта. Также определенные требования предъявляются к залоговой жилплощади. Это должна быть ликвидная жилплощадь, находящаяся в удовлетворительном состоянии, пригодная для комфортного использования и проживания. Вся документация должна соответствовать законодательному порядку.

Дополнительно клиенту потребуется предоставить действующий кредитный договор, график платежей и реквизиты для погашения долга. Если в базе кредитных историй отражена некорректная информация по текущему займу, банк может затребовать справку об остатке задолженности и отсутствии просроченных платежей. Такой документ можно получить в том банке, где оформлялся действующий ипотечный договор. Справка действительна не более 30 дней.

Плюсы и минусы ипотеки от «ДельтаКредита»: мнение людей

Вам будет интересно:Зарплата в налоговой: средняя зарплата по регионам, надбавки, премии, выслуга, налоговые вычеты и итоговая сумма

Клиенты банка, непосредственно столкнувшиеся с процедурой оформления кредита на жилье, заявляют как о преимуществах, так и о недостатках обращения в эту финансовую организацию. Положительно заемщики отзываются о следующих моментах:

- многообразие ипотечных программ;

- возможность воспользоваться льготными предложениями;

- конкурентоспособные процентные ставки;

- первоначальный взнос в размере 4-15% от стоимости приобретаемого жилья;

- альтернативные решения при отсутствии у заемщика денежных средств на погашение стартового взноса (например, выдача потребительской ссуды);

- максимальный срок кредитования более 20 лет.

Чтобы проконсультироваться по вопросам ссуды на новостройку или ипотеки на вторичное жилье в банке «ДельтаКредит», нет никакой необходимости приезжать в офис. На сайте можно ознакомиться с каждым имеющимся предложением, тарифами по нему, условиями кредитования, образцами составления договора. Предварительно на сайте можно также рассчитать ипотеку в «ДельтаКредите».

Клиенты отмечают оперативную обратную связь, слаженную работу службы поддержки, а также доступность предоставляемой ею информации. Как отмечают пользователи, очень удобно подавать заявку на получение займа в режиме онлайн. Ипотека от «ДельтаКредита» предварительно рассматривается не более 5-10 минут. Все, что требуется – заполнить форму на сайте и ответить на вопросы анкеты.

Ипотека от «ДельтаКредита» не подходит тем, кто не планирует вносить большую сумму в качестве первого платежа. Для покупки отдельных видов недвижимости от заемщика требуется внесение не менее половины его стоимости. Недостатком ипотечного кредитования можно также назвать огромные переплаты, характерные и для других банков, особенно если займ оформляется на долгий срок. Можно встретить немало отрицательных отзывов, посвященных вопросам рефинансирования ипотеки. В «ДельтаКредите» при отказе заемщика от страхования жизни ставка автоматически увеличивается на 2%.

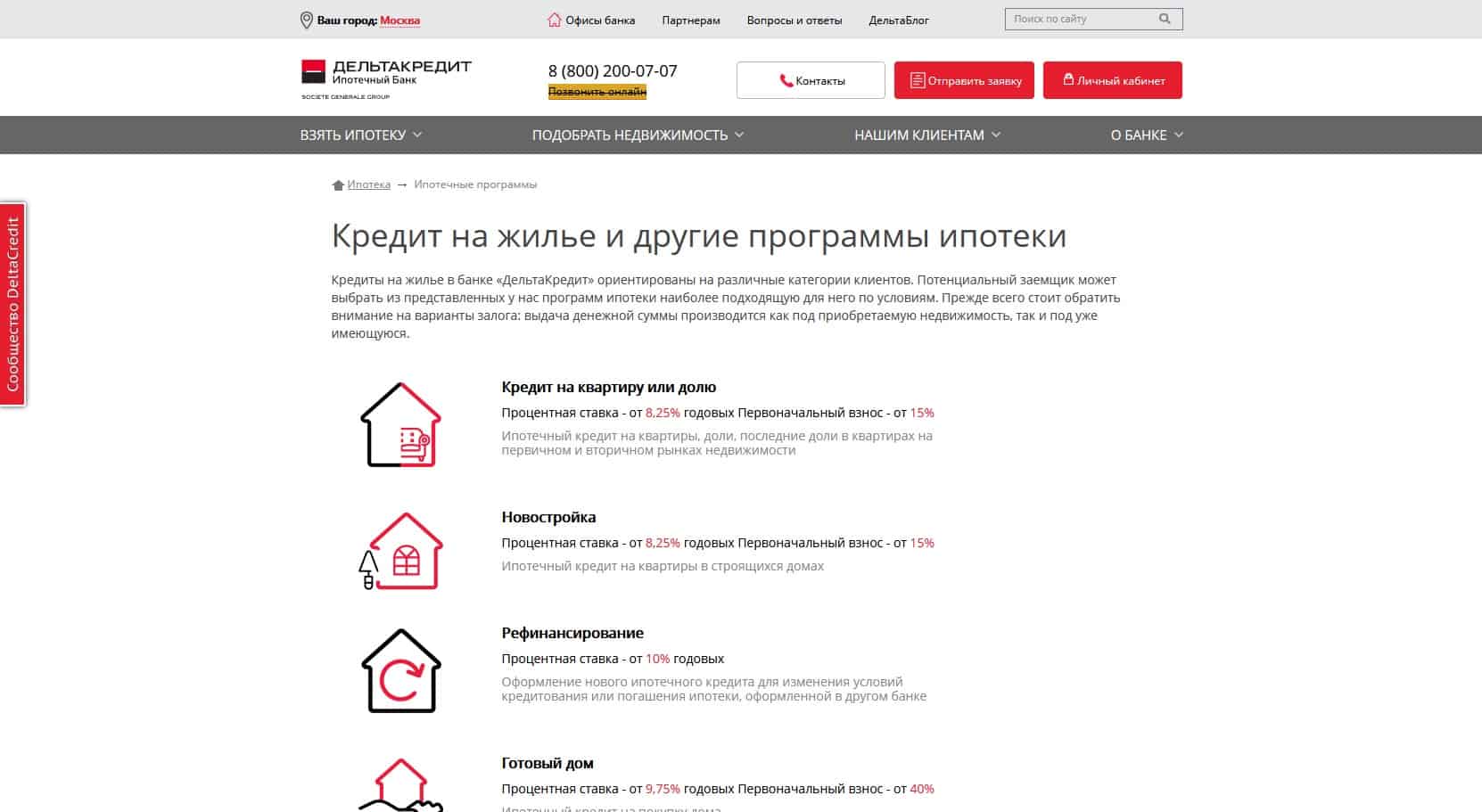

Ипотечные программы в Дельтакредит банке

На текущий момент существует 9 видов ипотеки в Дельтакредит банке, которые можно назвать базовыми. Они используются в стандартных ситуациях, когда посетители не претендуют на использование специальных программ и снижение переплаты с помощью системы скидок и льгот (в скобках указана минимальная процентная ставка):

- кредит на квартиру или долю при покупке жилья на вторичном рынке (9,5);

- новостройка (9,5);

- рефинансирование (9,5);

- готовый дом (11);

- комната (10);

- улучшение жилищных условий – 12,25;

- целевой заём на строительство или приобретение земельного участка под постройку жилища (9,5);

- апартаменты (9,5);

- машиноместо (9,5).

Помимо перечисленных существуют льготные программы кредитования:

- «Ипотека молодым», позволяющая временно отложить погашение основной суммы задолженности;

- «Материнский капитал» для снижения первоначального взноса до 5%;

- «Без первоначального взноса» применяется при переездах;

- «Корпоративная» для сотрудников компаний-партнёров;

- «Назначь свою страховку», позволяющая ограничиться только обязательным страхованием залога;

- «Назначь свою ставку» с возможностью снизить объём переплаты.

Кроме того, существует программа государственной поддержки для семей с детьми, позволяющая снизить переплату до 6% годовых (но в течение ограниченного срока). Более подробную информацию можно найти на сайте или позвонив по телефону поддержки и попросив консультантов рассказать об условиях существующих предложений.

Документы для ипотеки на первичном рынке

Перечень документов для оформления ипотечного кредита не содержит ничего необычного и предельно короток:

- паспорт и его копия;

- анкета-заявка;

- справка о доходах (2-НДФЛ или по форме банка);

- заверенная работодателем копия трудовой книжки или трудового договора;

- предприниматели обязаны предоставлять финансовую отчётность и декларации, соответствующие их системе налогообложения;

- военнослужащим – справка, подтверждающая несение службы и сведения о доходах, предоставленные в свободной форме.

Условия рефинансирования в Дельта банк

Деньги на рефинансирование других банков можно получить в национальной валюте под залог недвижимого имущества, которое выступает на данный момент в роли обеспечения по действующему ипотечному кредиту. Комиссия за рассмотрение заявки и мораторий на досрочное погашение отсутствует. Для снижения риска отказа и повышения уровня платежеспособности перед банком заемщик может привлечь не более 3-х созаемщиков, в качестве которых могут выступать как родственники, так и третьи лица.

сумма – от 600 тыс. рублей;

срок – до 25 лет;

процентная ставка – от 9.75%.

Ставка по рефинансированию ипотеки в Дельта кредите может быть снижена при уплате единовременной комиссии. Максимально доступная сумма рассчитывается индивидуально для каждого заемщика и не превышает 85% от оценочной стоимости залогового имущества. Также она не может быть больше остатка задолженности по кредиту в другом банке на дату оформления рефинансирования. Предложение Дельтакредита позволяет получить одно из самых выгодных условий по перекредитованию.

Для рефинансирования других видов займов можно воспользоваться программой потребительского кредитования от Дельтакредит банка. По ней можно получить деньги на любые цели без обеспечения в сумме до 1.2 млн рублей на срок до 7 лет, по ставке 13.75% годовых.

История банка

Банковское учреждение было основано в 1998 году, тогда оно именовалось как ЗАО «Дж. П. Морган Банк». Акционерное общество было российским подразделением американского коммерческого банка J.P. Morgan Bank, он же контролировал весь пакет акций.

В 2001 году большую часть акций учреждения выкупил инвестиционный фонд «США-Россия». В том же году была проведена реорганизация, компания получила новое название ЗАО «КБ ДельтаКредит», после чего начала независимую банковскую деятельность.

В середине 2005 года весь пакет акций выкуплен французским финансовым конгломератом Societe Generale, основанным еще в 1864 году. В настоящее время в России это предприятие имеет несколько дочерних банков, помимо «ДельтаКредит». Это «Росбанк» и «Русфинанс банк». С начала 2011 года акции «ДельтаКредит» стали полностью принадлежать «Росбанку».

Главный офис находится в Москве. По крупным городам России расположены дополнительные отделения.

Специализация банка «ДельтаКредит» – ипотека. С помощью услуг этой организации можно приобрести в кредит целую квартиру или долю, комнату, нежилое помещение. Также банк может рефинансировать имеющуюся ипотеку, выдать деньги на строительство дома или улучшение жилищных условий.

По своей специфике кредитное учреждение работает преимущественно с физическими лицами. Своих банкоматов организация не имеет, но существует возможность использовать устройства «Росбанка».

Рефинансирование ипотеки в «Абсолют Банке»

- минимальный заем – 300 тысяч, но не менее 20% стоимости залога;

- максимальный кредит – 20 миллионов, но не больше 80% от оценки недвижимости;

- срок договора – до 30 лет;

- ставка по кредиту – от 10,74%;

- ипотечный кредит действует более года;

- за последние полгода отсутствуют просрочки.

Решение Абсолют Банка о перекредитовании действует 4 месяца.

Чем интересно перекредитование в «Абсолют банке»:

- предоставят от 300 000 рублей;

- на оформление сделки клиенту дается 4 месяца;

- максимальная величина займа – 20 000 000 рублей вне зависимости от региона.

Недостатки:

- не допускаются просрочки в последние 6 месяцев;

- ставка процента выше среднего.

В чем преимущества ипотечного кредитования в ДельтаКредит

Данная финансовая организация предоставляет для своих клиентов ряд преимуществ:

- Клиент получает исчерпывающую информацию обо всех актуальных финансовых продуктах банка.

- До подписания договора клиенту может быть предоставлен для ознакомления образец документации. Это позволит заблаговременно изучить все условия сотрудничества с данным банком.

- ДельтаКредит предлагает ипотечные программы для иностранных граждан. У других банков кредитование лиц без российской прописки невозможно.

- Банк создает все условия для упрощения процесса взаимодействия между клиентом и кредитором. Для этого на официальном сайте есть форма для подачи электронной заявки. Бланк можно оформить в электронном виде прямо из дома или офиса. О предварительном решении клиент будет проинформирован удобным для него способом.

- Оперативная работа специалистов из отдела технической поддержки. Любое обращение от клиента будет рассмотрено опытными специалистами в ближайшее время. При необходимости будет оказана квалифицированная помощь.

- Ипотека может быть предоставлена на длительное время. Это условие актуально для тех, кто не имеет возможности внести необходимую сумму в рамках первоначального взноса.

Банк регулярно предлагает различные акции и льготы для постоянных клиентов.

Документы для рефинансирования ипотеки других банков

Банк «Дельтакредит» предъявляет клиенту невысокие требования касательно получения услуги рефинансирования ипотеки.

Банк «Дельтакредит» предъявляет клиенту невысокие требования касательно получения услуги рефинансирования ипотеки.

Так, клиент банка может подать заявку на рефинансирование только по одному паспорту. Правда, процентная ставка в этом случае по ипотеке будет увеличена на несколько единиц.

Если заемщик хочет получить максимальный процент по ипотечному кредитованию, тогда он должен представить такой пакет документов:

- гражданский паспорт;

- справку о заработной плате по форме 2-НДФЛ или по форме банка;

- пакет документов на недвижимость, которую заемщик предоставляет банку в залог – техпаспорт, кадастровый паспорт, свидетельство о праве собственности, выписка из ЕГРН и др.

Требования к заемщику для рефинансирования ипотеки: возраст до 65 лет, общий стаж работы – не меньше 12 месяцев, трудовой стаж на последнем месте работы – не меньше 6 месяцев.

Можно ли рефинансировать рефинансированную ипотеку в банке «Дельтакредит»?

Причина для второго рефинансирования проста – человек хочет погашать задолженность по более выгодным для себя кредитным условиям. Банк может снизить процентную ставку по ипотеке, уменьшить ежемесячный платеж, срок кредитования (при необходимости).

Список требуемых документов

Банк предъявляет невысокие требования к заемщику и предоставляет возможность получить рефинансирование в банке Дельтакредит по 1 документу – паспорту, при этом процентная ставка будет увеличена на 1.5%.

В других случаях, чтобы оформить перекредитование ипотеки, необходимо предоставить следующий пакет документов:

документы, подтверждающие доход (справка по форме банка или 2-НДФЛ);

документы по недвижимости, которая предоставляется в залог (технические, кадастровые, правоустанавливающие, копии паспортов владельцев и заключение эксперта по оценке).

Дельтакредит банк рассматривает каждого заемщика индивидуально и может требовать дополнительный пакет документов, подтверждающих платежеспособность заемщика, созаемщиков, а также документы по самой недвижимости.

Особенности кредитования вторичного жилья

К данной категории относится недвижимость, приобретаемая у физического лица-продавца. Как правило, это частные дома, квартиры, доли в них. При покупке «вторички» в «ДельтаКредите» по ипотеке документы оформляются параллельно с уплатой первого взноса. Эта сумма всегда идет в оплату тела займа.

В каждом регионе размер кредита может быть разным. Занять у банка на покупку вторичного жилья можно минимум 300 тыс. руб., в Москве – 600 тыс. руб. Претендовать на наименьшую процентную ставку могут те клиенты, которые оплачивают при обращении половину суммы от стоимости вторичного жилья. Снижение ставки по ипотеке в «ДельтаКредите» может производиться в зависимости от статуса клиента, уровня его образования и т. д. Если клиент имеет плохую кредитную историю или находится в черном списке других банков, в выдаче займа ему будет отказано.

В качестве залоговой недвижимости не принимается жилье:

неблагоустроенное (в первую очередь во внимание берется наличие санузла и кухни в помещении); квартира многоквартирного дома, план о капитальном ремонте или сносе которого утвержден в муниципалитете. На оценочную стоимость и размер кредита влияет и расположение залогового жилья: чем развитее инфраструктура в этом районе и чем ближе он расположен к центральной части города, тем выше будет цена. Недвижимым имуществом, используемым для получения займа, может быть:

Недвижимым имуществом, используемым для получения займа, может быть:

На оценочную стоимость и размер кредита влияет и расположение залогового жилья: чем развитее инфраструктура в этом районе и чем ближе он расположен к центральной части города, тем выше будет цена. Недвижимым имуществом, используемым для получения займа, может быть:

- жилой дом;

- таунхаус;

- земельный участок, а также присутствующие на них строения.

Главное, чтобы у потенциального заемщика имелись правоустанавливающие документы, подтверждающие право собственности. При отсутствии объекта, который мог быть предоставлен клиентом в качестве залога, приобретаемое жилье оставляют под обременением банка «ДельтаКредит». В заявлении на ипотеку обязательно отмечается, что все из ниже изложенных требований соблюдены:

- жилье пригодно для проживания;

- все коммуникации подведены (отопление, канализация, водопровод, электричество);

- планировка законна и зарегистрирована в соответствующих органах;

- стены строения выполнены из кирпича, бетонных панелей, камня, а перекрытия – из металла или дерева.

В этом банке можно оформить в ипотеку не только квартиру, но и отдельную комнату в том случае, если она находится в пригодном для проживания состоянии и все сопроводительные документы соответствуют букве закона и нормам санэпидстанции. К слову, «ДельтаКредит» – одна из немногих финансовых организаций, которые выделяют кредит на покупку доли в квартире.

Кредитные условия

Процентная ставка варьируется от размера первоначального взноса и от того, на каком рынке приобретается жилье, на первичном либо на вторичном рынке.

Основные условия:

- Срок кредитования от 1 до 25 лет.

- Валюта кредита – рубли, доллары США.

- Минимальная сумма кредита для Москвы от 600 тыс.руб.(для регионов от 300 тыс.руб.)

Минимальный первоначальный взнос зависит от вида ипотеки:

| Варианты ипотечного кредитования | Ипотека на вторичное жилье | Ипотека на строящееся жилье |

| Комната либо доля в квартире | От 10% | – |

| Квартира | От 15% | От 15% |

| Апартаменты | От 20% | От 20% |

| Гараж | От 30% | От 40% |

| Загородная недвижимость | От 40% | – |

При условии покупки недвижимости на первичном рынке (строящееся жилье) и при первоначальном взносе от 50% проценты по ипотеке составят от 8,25% годовых.Необходимо подготовить следующие документы для подачи заявки на ипотеку:

- Анкета заявление на ипотеку по форме банка.

- Копия паспорта (все страницы).

- Справка 2НДФЛ.

- Заверенная копия трудовой книжки либо выписка из нее.

Предпринимателям либо учредителям компаний необходимо предоставить налоговые декларации и финансовую отчетность. Заверить копию трудовой книжки может отдел кадров вашего предприятия. Подать заявку на ипотеку необходимо в режиме онлайн на официальном сайте банка, заполнив анкету. Срок рассмотрения заявки составляет не более одного дня.

Обратите внимание

Что предварительное одобрение ипотеки не является гарантией выдачи кредита. Если за тот промежуток времени, который отводится на поиск квартиры измениться финансовое положение заемщика, то в выдаче ипотечного кредита может быть отказано.. Для объекта недвижимости тоже существует свой пакет документов, который необходимо предоставить

Для объекта недвижимости тоже существует свой пакет документов, который необходимо предоставить.

При залоге имеющегося в собственности жилья:

- Правоустанавливающие документы (может быть договор купли-продажи, дарения, мены и т.д.);

- Свидетельство о государственной регистрации права собственности (для приобретенных объектов до 2017 года);

- Выписка из Росреестра;

- Кадастровый паспорт.

Дополнительно при залоге приобретаемого объекта недвижимости нужно предоставить предварительный договор купли-продажи и копии паспортов продавцов.

Ипотека на апартаменты

Апартаменты – это помещения, которые не относятся к жилому фонду, но в них есть все, что нужно для проживания. Они могут находится в помещениях, имеющих статус гостиницы, в административных зданиях.

Также есть еще одно существенное отличие от квартиры – это невозможность оформить прописку в апартаментах.

«ДельтаКредит» банк к апартаментам выдвигает следующие требования:

- Расположение в готовых или строящихся многофункциональных комплексах непроизводственного назначения.

- На строящие апартаменты выдается под залог прав требования, т.е. заключается договор долевого участия.

- Подключение в центральным коммуникациям.

- Расположение только в наземных этажах и более двух этажей.

- Износ здания не более 50%.

- Здание, в котором расположены апартаменты не должно подлежать сносу или реконструкции.

- Стены не должны быть изготовлены из дерева, металлокаркаса с минеральноватным утеплителем, легких стальных конструкций.

Банк не кредитует на покупку апартаментов, расположенных в бывших лагерях, санаториях, воинских частях, домах отдыха. А также в закрытых городах (ЗАТО).

Поиск нового банка

Я стала искать новый банк через интернет: подавала заявки на рефинансирование через формы онлайн-заявок самых известных банков Новосибирска. Менеджеры сами перезванивали и предлагали условия.

В процессе поиска я на всякий случай написала заявление в старый банк с просьбой снизить мне ставку. Думала, что банк не захочет терять клиента, который платит в срок. Но мне отказали.

В итоге я выбрала банк, который предложил самую низкую ставку — 7,6%. Когда уже оформляла документы для сделки, оказалось, что ставку можно снизить еще на 0,5%, если рефинансироваться в декабре 2020 года. Я решила постараться и успеть.

Сравнение кредитов в старом и новом банке

| Параметры | ВТБ | «Левобережный» | Разница |

|---|---|---|---|

| Ставка | 9,7% | 7,1% | 2,6% |

| Дата последнего платежа | 15.04.2033 | 01.12.2031 | 16 месяцев |

| Ежемесячный платеж | 21 443,43 Р | 20 345 Р | 1098,43 Р |

| Остаток переплаты на момент рефинансирования | 1 323 000 Р | 816 956,69 Р | 506 043,31 Р |

Ставка

ВТБ

9,7%

«Левобережный»

7,1%

Разница 2,6%

Дата последнего платежа

ВТБ

15.04.2033

«Левобережный»

01.12.2031

Разница 16 месяцев

Ежемесячный платеж

ВТБ

21 443,43 Р

«Левобережный»

20 345 Р

Разница 1098,43 Р

Остаток переплаты на момент рефинансирования ВТБ 1 323 000 Р «Левобережный» 816 956,69 Р Разница 506 043,31 Р

Рефинансирование ипотеки в банке «Тинькофф»

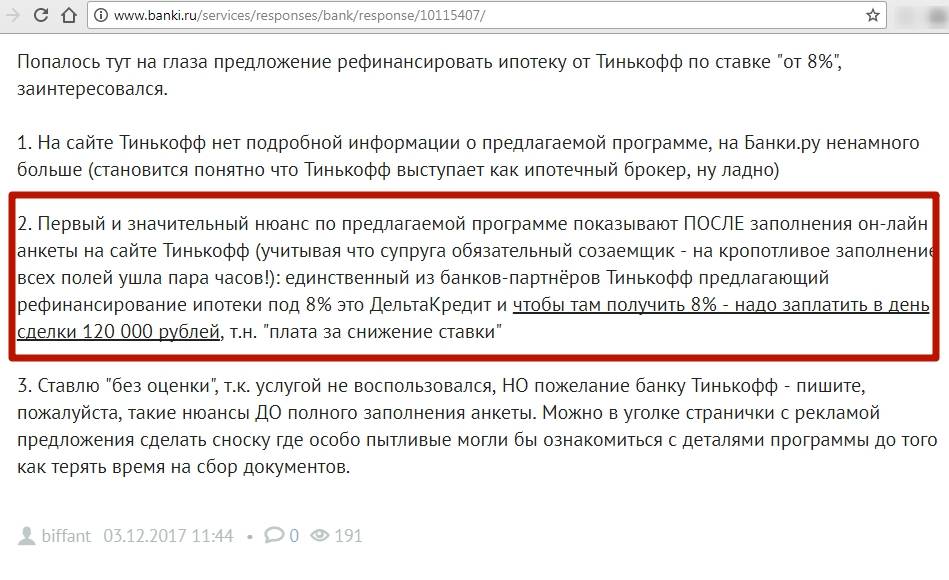

В банке «Тинькофф» процедура рефинансирования оформляется удаленно, через банки-партнеры. Посетить банковский офис нужно лишь 1 раз при подписании кредитной документации. Ставка процента – от 8%.

Достоинства:

- минимальная процентная ставка за счет скидки, предоставляемой банками партнерами;

- оформление осуществляется дистанционно.

Недостатки:

- «Тинькофф банк» – это посредник, который будет работать между реальным банком-кредитором и заемщиком;

- есть возможность объединения нескольких ипотечных займов в один;

- банк работает с маткапиталом, но если детям выделена доля, то в сделке откажут.

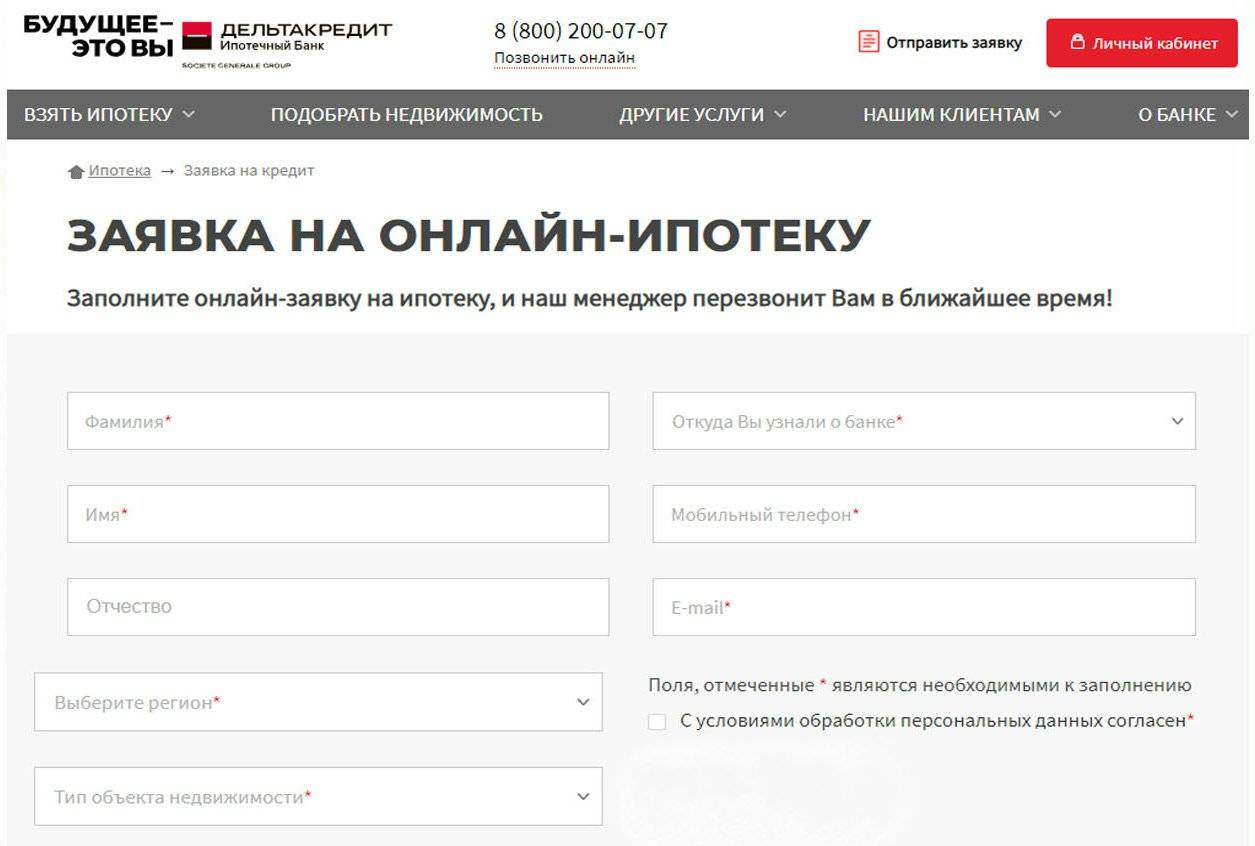

Образец заполнения заявления на ипотеку в Дельтакредит банке

Заявку можно направить в режиме онлайн на сайте банка. Перейдя по этой ссылке достаточно записать свои ФИО, регион покупки недвижимости и мобильный телефон.

Также желательно указать адрес электронной почты и сообщить, откуда заявитель узнал о банковской организации. После согласия на обработку данных можно будет отправлять заявку в онлайн режиме. После этого менеджер учреждения позвонит клиенту и уже более подробно будет спрашивать об условиях, которые его интересуют.

Также можно скачать образец анкеты на ипотеку в Дельтакредит банке, которое придется заполнить уже непосредственно в отделении организации.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Плюсы и минусы рефинансирования

Программы рефинансирования ипотеки в банке «ДельтаКредит» по сниженным ставкам направлены на привлечение клиентов. Но чтобы принимать данное решение, стоит ознакомиться с предлагаемыми условиями — благодаря увеличенному сроку снижается размер платежа в месяц. Но когда заемщик имеет стабильный доход, то он заинтересован в погашении своего долга в более короткий срок. В этом случае при уменьшении срока займа увеличивается обременительная сторона ежемесячного платежа. Имея несколько платежей по кредитам, заемщику выгодно объединить их в один, так как оплата одного кредита — менее хлопотное занятие.

Изменение предмета залога – ситуация редкая, но возможная. Заемщику банка «ДельтаКредит» дается право погашения первоначальной задолженности с предоставлением новому кредитору иного залогового обеспечения. Стоит точно определить необходимость того или иного параметра кредитования по ипотеке:

- высокая процентная ставка с маленьким сроком кредитования;

- заниженная ставка по процентам с увеличенным сроком кредитования.

Бывают случаи, когда экономии по факту нет. И не всегда стоит соглашаться на те или иные предложения банков, которые стараются привлечь клиентов заниженными ставками.

В настоящее время банк готов предложить своим клиентам довольно низкую процентную ставку, чтобы провести рефинансирование ипотеки в банке «ДельтаКредит». Отзывы клиентов подтверждают этот факт, а также говорят об удобстве, о коротких сроках рассмотрения заявок, о внимательном отношении со стороны персонала. Обо всех условиях, требованиях, сроках рассмотрения и перечне документов можно узнать в личной беседе со специалистом банка.

Дельтакредит банк — рефинансирование ипотеки

Отдельной программой в банке Дельтакредит заявлено рефинансирование. С финансовой помощью Дельтакредит банка можно закрыть ипотеку в другом банковском учреждении, где изначально установлены менее выгодные условия. В данной банковской организации нет ограничений по сумме, в этой организации готовы выдать то количество средств, которыми можно будет полностью закрыть оставшуюся задолженность. С этим банком договор по рефинансированию может быть подписан на срок до 25 лет.

Заявленная минимальная ставка составляет 10%, однако даже базовая реальная ставка находится на уровне 11,5-12%. Эти показатели все равно будут более приемлемые, чем во многих других учреждениях.

Как рассчитать кредит по новым условиям?

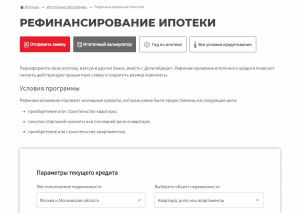

Чтобы рефинансировать ипотеку банка «Дельтакредит» со снижением процентной ставки, нужно сделать следующее:

Чтобы рефинансировать ипотеку банка «Дельтакредит» со снижением процентной ставки, нужно сделать следующее:

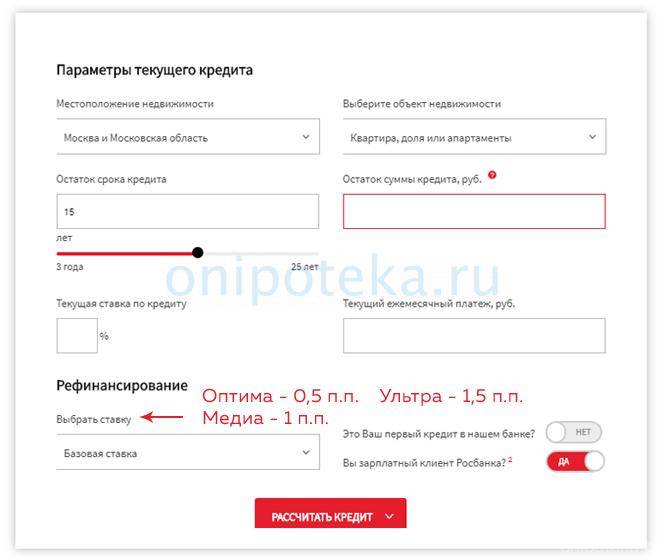

- Войти на сайт банка – www.deltacredit.ru.

- Кликнуть по разделу «Взять ипотеку» – «Рефинансирование ипотеки».

- Заполнить нужные поля в окне «Параметры текущего кредита»: указать местоположение недвижимости, объект недвижимости (квартира, доля или апартаменты), остаток срока кредита (указать количество лет до окончания выплаты кредита), остаток суммы кредита. Также следует вписать текущую ставку по кредиту в процентах, размер текущего ежемесячного платежа. В поле «Рефинансирование» выбрать из списка ставку – базовая, оптима, медиа, ультра.

- Внеся необходимые данные, следует нажать на кнопку «Рассчитать кредит».

Если новый размер ежемесячного платежа и ставка устраивает клиента, тогда он должен подать заявку, нажав на кнопку «Отправить заявку»:

- указать фамилию, имя, отчество;

- выбрать регион (из списка);

- указать действующий номер мобильного телефона;

- выбрать из списка информацию о том, откуда клиент узнал о банке «Дельтакредит»;

- оставить адрес электронной почты;

- заполнив заявку, следует кликнуть по кнопке «Отправить заявку».

Преимущества рефинансирования от Альфа-Банка

Кредит на жилье – тяжелая финансовая нагрузка, но с помощью перекредитования можно значительно облегчить ее, улучшив условия выплаты долга. Рефинансирование ипотеки в Альфа-Банке в 2022 году выгодно с таких сторон:

- Уменьшается годовая ставка по кредиту.

- Несколько займов объединяются в единую ссуду, облегчается процесс уплаты долга – все единым платежом по простому календарю.

- Рефинансирование проводится в онлайн режиме, не нужно для первоначальной подачи заявки ехать в офис. Ответ сообщат по телефону.

- Можно установить удобный размер ежемесячного взноса на комфортный срок.

- Несколько способов внесения денег в счет погашения ипотеки.

- Можно взять деньги сверх рефинансированной суммы.

- Договор рефинансирования от Альфа-Банка не содержит скрытых комиссий, все условия прописаны доступно и понятно.

- Сотрудники банка оказывают квалифицированную помощь клиентам, и дают пояснения ко всем деталям договора.

Рефинансирование ипотеки позволяет снизить годовую ставку и платить меньше, поэтому если у вас есть действующая ипотека под 11% и более, то предложение от Альфа-Банка актуально и выгодно.

Все ипотечные программы

Ипотечные программы на покупку квартиры или комнаты

В рамках данной ипотечной программы можно приобрести готовое жилье: квартиру, долю в квартире или комнату. Минимальная годовая процентная ставка – 8,25% в год, первоначальный взнос — от 15%, максимальный срок кредитования — 25 лет, минимальная сумма кредита — 300000 рублей. Максимальная сумма будет зависеть от кредитоспособности заемщика.

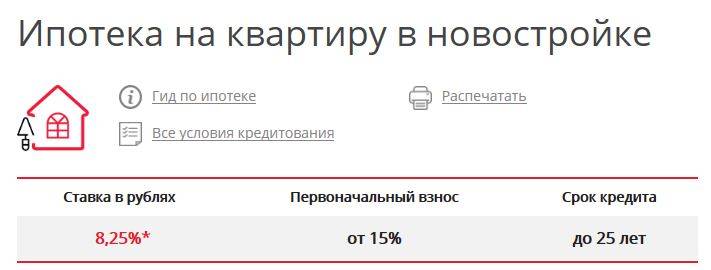

Новостройка

Программа рассчитана на покупку жилья в новостройке, соответственно, приобрести объект недвижимости можно только у застройщика. В рамках данной программы минимальная годовая процентная ставка — 8,25% в год. Первоначальный взнос — от 15% и более, срок кредитования — до 25 лет, кстати, в рамках данной программы можно приобрести жилье в строящемся доме до сдачи его в эксплуатацию, минимальная сумма кредита 300000 рублей.

Рефинансирование ипотечных кредитов

Данная программа позволяет заемщикам улучшить условия договора в том случае, если он переведет свой ипотечный кредит в Дельтакредит банк. Здесь условия следующие: минимальная ставка — 10% в год, сумма кредита на рефинансирование не должна превышать 70% от оценочной стоимости объекта недвижимости. Срок кредитования — до 25 лет. Стать заемщиками могут плательщики ипотеки в любых других коммерческих банках нашей страны.

Ипотека на приобретение жилого дома

Данная программа рассчитана на покупку частного жилого дома, таунхауса или части жилого дома с земельным участком. Минимальная ставка по кредиту — 9,75% в год, минимальный первоначальный взнос — 40%, срок кредитования — до 25 лет, сумма кредита не должна быть менее 300 тысяч рублей.

Комната в ипотеку

В рамках данной кредитной программы можно купить комнату в коммунальной квартире или общежитии. Постольку, поскольку коммерческие банки, в основном, в таком сотрудничестве своим заемщикам отказывают, здесь реальная возможность приобрести жилье имеется. По условиям кредитной программы годовая процентная ставка — от 8,75% в год, первоначальный взнос — не менее 25%, срок кредитования — до 25 лет. Минимальная сумма кредита должна быть не менее 300000 рублей.

Кредит на улучшение жилищных условий

Это не совсем ипотека, а, скорее, потребительский кредит под залог имеющейся в собственности заемщика недвижимости. Средства могут быть направлены как на покупку объекта недвижимости, так и на его реконструкцию или ремонт. Минимальная ставка — 11,25% в год, сумма кредита не может превышать 50% от стоимости залогового объекта недвижимости, срок кредитования — от 3 до 15 лет.

Ипотека на строительство дома своими силами

Далеко не все заемщики приобретают готовое жилье, некоторые из них предпочитают строить его самостоятельно. Банк Дельтакредит предоставляет такую возможность, ведь здесь можно оформить деньги на строительство жилья, минимальная процентная ставка – 8,25% в год, срок кредитования — до 25 лет. Несомненно, по ипотечному кредиту должен быть залог, здесь в качестве залога может выступать земельный участок, находящийся в собственности заемщика

Кстати, стоит обратить внимание на тот факт, что здесь первоначальный взнос не требуется

Апартаменты

Редко когда коммерческие банки предоставляют займы физическим лицам на приобретение нежилой недвижимости, здесь такая возможность существует. Годовая процентная ставка – 8,25% в год, первоначальный взнос от 40%, срок кредитования до 25 лет, минимальная сумма кредита 300000 рублей

Кстати, особое внимание здесь стоит обратить на требование к недвижимости, апартаменты должны иметь выход ко всем коммуникациям, иметь обособленное помещение в строении не менее 2 этажей, и находиться на надземных этажах

Машиноместо, гараж

Такой вид кредитования пока не пользуется массовым спросом, однако, желающие его оформить есть. Особенно это жители новых районов, где каждый собственник жилья вынужден приобретать машиноместо за собственные средства. Минимальная ставка по кредиту – 8,25% в год, первоначальный взнос не менее 30% срок кредитования до 10 лет

При этом стоит обратить внимание на тот факт, что если вы приобретаете строящийся отдельно стоящий гараж в гаражном комплексе, то размер первоначального взноса возрастает до 40%