Проблема сохранности сбережений

Когда речь заходит про накопление сбережений, то сразу возникает проблема рисков. Наименее опасный способ – это помещение денег в банк, хотя там все равно остается риск потери вкладов, но он незначителен. Нужно распределять свои кровные в нескольких банках, чтобы не превышать гарантированно застрахованную государством сумму. Гораздо более серьезными являются инфляционные риски, которые могут минимизировать или вообще уничтожить прибыль от вложений. Поэтому нередко люди задумываются об инвестициях. Но в этом случае риски значительно возрастают. Можно вложить деньги в недвижимость, но нет гарантии, что через какое-то время она не упадет в цене, то же самое относится и к ценным бумагам, драгоценным металлам. При выборе места инвестирования нужно обязательно консультироваться со специалистами, чтобы избежать необоснованных рисков.

Что такое резервный капитал

Любая деятельность не может быть застрахована от убытков. В предпринимательстве, где финансовый вопрос является главным, постоянное наличие некоторой финансовой «подушки» на непредвиденные ситуации является особенно актуальным. Случается, что никаким иным способом получить нужные средства невозможно, тогда как существуют определенные обязательства перед контрагентами или острая необходимость в немедленных денежных инвестициях.

Для этих целей предприятие должно иметь некий страховой фонд – резерв.

Таким образом, резервный капитал – это некоторая часть имущества организации (или ее прибыли), выполняющий страховую функцию, гарантирующую функционирование предприятия без перебоев и соблюдение ответственности перед контрагентами. Он состоит из размещенной в нем нераспределенной прибыли.

В более широком аспекте резервный фонд организации – финансовый источник для:

- покрытия недостатка оборотных активов при формировании производственных резервов, незаконченных объектах и т.п.;

- краткосрочных финансовых инвестиций.

Какие данные бухучета используются при заполнении строки 1360 «Резервный капитал»?

Предназначение резервного капитала:

- возмещение убытков, если это невозможно из других источников;

- погашение облигаций;

- выкуп акций ООО или АО;

- выплата доходов инвесторам (если прибыль этого не позволяет);

- дивиденды по привилегированным акциям;

- соблюдение срочных обязательств перед кредиторами, не погашаемых другим способом.

Вопрос: Можно ли указать в уставе ООО, что прибыль не распределяется между участниками, а направляется в резервный фонд или на уставные цели общества? Как это отразить?Посмотреть ответ

Понятие сбережений

Здравомыслящий человек понимает, что необходимо иметь определенный финансовый запас на непредвиденный случай. Это понимание приводит к тому, что люди начинают откладывать деньги. Так появляются сбережения. Накопление сбережений – это отложенное потребление. Человек или организация не тратит ресурсы в данный момент, а собирает средства, чтобы израсходовать их в определенной ситуации. Мотивацией к сбережению обычно служат следующие четыре фактора:

Предосторожность. В этом случае человек или государство стремится подстраховаться на случай возникновения форс-мажорных обстоятельств, снижения доходов или повышения расходов.

Обеспечение старости и случаев нетрудоспособности

Для многих людей это является главным мотивом для накопления сбережений. На объем этих отложенных средств влияет общая экономическая ситуация в государстве, уверенность человека в судьбе своих “кровных”, продолжительность жизни в государстве.

Накопление с целью передачи по наследству. При достижении определенного уровня благосостояния человек может начинать задумываться о материальном обеспечении своих потомков, что приводит к необходимости продолжать копить средства и после выхода на пенсию.

Отложенный спрос. Для совершения крупных покупок человек готов откладывать деньги, отказываясь от какого-то потребления сегодня.

Сбережения – важный экономический феномен, который связан с целой цепью инструментов и явлений в экономике.

Депозит в банке для сбережения капитала.

Популярным в недалеком прошлом средством сохранения капитала было открытие в банке депозитного счета. Сейчас-же в условиях финансового кризиса это довольно-таки рискованное предприятие. Во первых, самые высокие ставки имеет национальная валюта, а в ней нежелательно хранить свои сбережения. Во-вторых — банки в условиях кризиса могут в любой момент лопнуть как мыльный пузырь, и тогда может возникнуть проблема с возвратом вложенных на депозитный счет средств. Поэтому главным критерием для такого способа сохранения капитала является правильный выбор банка для вложения туда своих средств. Самым простым и известным каждому человеку способом хранения средств является открытие депозитного счета в банке. Очень важным моментом является выбор. К вопросу определения подходящего банка нужно подойти всесторонне. Самым основным показателем является его надежность, величина предполагаемой доходности является второстепенным фактором. Если вы все-же решились открыть депозитный счет, то, как советуют эксперты, лучше всего поделить свои средства в равных долях на несколько частей: национальная валюта, доллары и евро используя для их хранения разные банки.

Сбережения и инвестиции

Термины «накопления», «сбережения», «инвестиции» часто используются как синонимы, хотя между ними есть отличия. Накоплениями обычно называют денежные и не денежные активы, сбережения – это именно деньги, а инвестиции – вложения в какие-либо экономические проекты с целью получения прибыли. Отличие инвестиций от сбережений заключаются в следующем:

- Сбережения – это обычно «короткие» деньги, т. е. их можно быстро изъять из оборота, а инвестиции, напротив, – «длинные» деньги, т .к. вернуть их можно только после получения прибыли.

- Сбережения обычно приносят гарантированную прибыль (если это вклады в финансовую организацию), в случае с инвестициями никаких гарантий обычно нет и быть не может.

- Сбережения не требуют от вкладчика особых усилий, а вот инвестиции нужно планировать, просчитывать, и это – серьезная и рискованная работа.

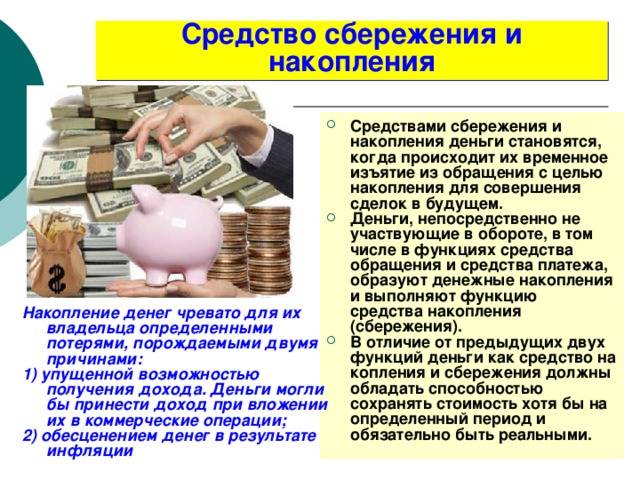

Функция денег как средства накопления

Одна из основных функций денег – это использование их в качестве средства накопления или сбережения. Финансы откладываются, создавая некий запас на будущее. Высокая «свободная» ликвидность позволяет использовать деньги в любой момент, моментально обменяв их на товары, услуги или для оплаты различных сборов.

Средством накопления выступают не только деньги, им являются:

- драгоценные металлы;

- ценные бумаги;

- недвижимое имущество;

- инвестиционные монеты;

- предметы старины, искусства, антиквариат.

Но у денег есть преимущество – ликвидность. Для получения товаров и услуг наличные или безналичные финансы используются сразу, в то время как облигации или антиквариат нужно сначала продать – обменять на деньги.

В странах с прогрессирующей инфляцией накопление денег в любом виде – наличном, безналичном, невыгодно. Они быстро обесцениваются, теряя покупательскую способность. В такой экономической ситуации оптимальный вариант – инвестирование денег в иной ликвидный актив, не подверженный инфляции.

Не денежные способы сбережений

В этом случае от населения потребуются специальные знания и навыки или помощь посредника (брокера). На рынке не денежных накоплений гораздо выше риски, но и доходность может быть очень высокой. К этим формам относят такие способы сбережений:

- Пенсионные и страховые фонды – это способ долгосрочного хранения средств с сильно отложенным потреблением.

- Накопление сбережений во вкладах и ценных бумагах – это использование особых инструментов, дающих нередко очень высокую доходность. Но такие вложения могут быть очень рискованными.

- Драгоценные металлы и камни – этот способ связан с трудностью уловить конъюнктуру рынка, но вложения могут принести большую прибыль.

- Недвижимость. Такие вложения могут быть доходными, но прибыль может быть получена обычно через длительный срок. Этот способ связан с трудностями возврата инвестиций, так как квартиру, например, сложно продать быстро и выгодно. Из-за такой долгой оборачиваемости вложения в недвижимость – это не просто сбережение, а скорее инвестиция.

Какие способы сбережения денежных средств вы знаете — виды сбережений в экономике

Существует несколько способов формирования резервного финансового фонда. Наиболее распространенными в Российской Федерации являются:

- Оформление депозита в банке. Банковский депозит – это популярный вид накопления денежных средств. Население доверяет данному финансовому инструменту. С одной стороны денег не коснется инфляция, с другой стороны – это источник постоянного, пассивного дохода. В последнее время возникают споры касательно процентных ставок. Многие говорят об их неспособности покрыть реальные цифры инфляции. Недостаток депозита – потеря процентных накоплений в случае досрочного снятия суммы.

- Бинарный опцион. Фондовая биржа – сложная и многогранная система, которая позволяет в разы приумножить капитал, но только при наличии опыта и глубоких познаний. Это достаточно рискованный способ вложения денег. Велики риски потерять свои сбережения. Некоторые вкладчики пользуются услугами брокеров, другие предпочитают контролировать процесс самостоятельно.

- Объекты недвижимости. Приобретение жилых и нежилых зданий – распространенный способ сохранения финансов. Есть возможность увеличить свой капитал за счет приобретенной недвижимости или получить стабильный пассивный доход. Но для этого необходимо ответственно подходить к выбору объекта.

- Покупка акций. Еще один рискованный способ вложить финансы. По мнению специалистов, в нынешний период нежелательно приобретать акции русского эмитента. Есть риск потерять все денежные средства.

- Покупка золота. Золото гарантированно останется в цене, независимо от рыночной ситуации, кризиса или инфляции. Вложить деньги можно, купив ювелирное украшение, слиток, коллекционную монету. Еще один вариант – открытие обезличенного металлического счета.

Как следить за своим инвестиционным капиталом?

- Раз в квартал проводите ребалансировку — перераспределяйте деньги между различными активами с учетом меняющейся ситуации в экономике и личной стратегии. Например, вы консервативный инвестор и изначально распределили капитал между акциями и облигациями в пропорции 40:60. Прошло три месяца, и акции выросли быстрее, чем облигации, в результате их доля в портфеле выросла до 50%. Стоит пересмотреть его состав, продать часть акций и докупить облигации.

- Диверсифицируйте свои инвестиции, приобретайте ценные бумаги компаний из разных сфер, золото, валюту и пр. Как выбрать подходящие биржевые инструменты, читайте в нашем материале.

- Используйте защитные ордера — устанавливайте stop loss и take profit. Это минимальные или максимальные цены, по достижении которых ценные бумаги будут автоматически продаваться. Они помогут избежать убытков и зафиксировать прибыль.

- Следите за ситуацией в экономике, изучайте новые сферы инвестиций, специализированную литературу, блоги финансовых аналитиков. Но помните, что решение принимаете вы и ответственность за его последствия лежит на вас.

- Абстрагируйтесь от эмоций, опирайтесь на факты и расчеты.

- Наметив план действий, придерживайтесь его. Частая смена стратегий означает, что стратегии у вас нет.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Агапова Т.А., Серегина С.Ф. Макроэкономика. –М.: Издательство «Дело и Сервис», 2013. — 448 с.

2. Агапова, Т. А. Макроэкономика: учебник / Т. А. Агапова. С. Ф. Серегина. – Москва: Маркет ДС, 2012. – 413 с.

3. Зубко, Н. М. Основы экономической теории: учеб.пособ. / Н. М. Зубко, А. Н. Каллаур. – Минск: Вышэйшая школа, 2012. – 427 с.

4. Ивашутин, А. Л. Макроэкономика: учеб.пособ. / А. Л. Ивашутин. Минск: Амалфея, 2012. – 339 с.

5. Ивашковский С.Н. Макроэкономика: Учеб. – М.: Дело, 2012.- 472 с.

6. Кузнецов, Б. Т. Макроэкономика. / Б. Т. Кузнецов. Москва: ЮНИТИ-ДАНА, 2012. – 463 с.

7. Курс экономической теории: учебник / М. Н. Чипурин ; под общ.ред. М. Н. Чепурина, Е. А. Киселёвой. – Киров: АСА, 2012. – 874 с.

8. Лемешевский, И. М. Макроэкономика: мировой опыт и белорусская практика: учеб.пособ. / И. М. Лемешевский. – Минск: ФУАинформ, 2012. – 701 с.

9. Матвеева Т.Ю. Введение в макроэкономику/ Т.Ю.Матвеева– М.: ГУ ВШЭ, 2011.-510 с.

10. Новая экономика / под ред. Е. Ф. Авдокушина, В. С. Сизова. Москва: Магистр, 2012. – 542 с.

11. Селищев А.С. Макроэкономика. – СПб.:Питер, 2012. – 448 с.

12. Экономика: университетский курс / П. С. Лемещенко ; под ред. П. С. Лемещенко, С. В. Лукина. – Минск: Книжный дом, 2012. – 703 с.

13. Экономическая теория: курс интенсивной подготовки / И. В. Новикова ; под редакцией И. В. Новиковой, Ю. М. Ясинского. – Минск: Тетрасистемс, 2012. – 399 с.

14. Экономическая теория: учебник / В. С. Артамонов ; под ред. В. С. Артамонова, С. А. Иванова. – Санкт-Петербург: Питер, 2012. – 528 с.

15. Экономическая теория. / А. В. Бондарь ; под общ.ред. А. В. Бондаря, И. В. Воробьёва. Минск: БГЭУ, 2011. – 477 с.

16. Экономическая теория: учебник / Е. Н. Лобачёва ; под редакцией Е. Н. Лобачёвой. – Москва: Высшее образование, 2012. – 515 с.

17. Экономическая теория (политэкономия): учебник/ В. И. Видяпин ; под общ.ред. В. И. Видяпина, Г. П. Журавлёвой. – Москва: ИНФРА-М, 2012. – 639 с.

18. Экономическая теория. Общие основы: / М. И. Ноздрин-Плотницкий ; под ред. М. И. Ноздрина-Плотницкого. – Минск: Современная школа, 2013. – 390 с.

Роль накоплений в экономике

Накопление сбережений – это важное экономическое явление, здесь сходятся интересы населения, государства и организаций, предоставляющих различные услуги по обслуживанию накапливаемых ресурсов. Сбережения являются важнейшим показателем реального уровня жизни населения в стране, а также они представляют собой мощный инвестиционный ресурс, который способен влиять на экономическое развитие государства

Накопления граждан могут быть источником инвестиций и кредитования хозяйственной деятельности экономических субъектов. Вследствие преобразования этих средств в инвестиции происходит приток финансов в экономику, что оживляет ее и создает дополнительные стимулы для роста. Поэтому важно, чтобы население доверяло свои деньги финансовым организациям, а не хранило ресурсы дома. Обслуживание сбережений граждан является основной деятельностью целого ряда организаций, их работа в целом благоприятно воздействует на активность экономики.

Формы денежных сбережений

Функция денег как средства сбережения имеет несколько форм:

- наличная – хранение денег в бумажном виде дома, в сейфовых ячейках;

- безналичная (электронная) – деньги на банковских счетах, электронных кошельках;

- вклад – инвестиционная форма накопления, когда финансы переводятся на счет в банке и на них начисляется процент;

- некоторые виды ценных бумаг (например, облигация), также относится к инвестиционному накоплению.

Все их объединяет одно – они равны номиналу и не дорожают, как например, недвижимость или золото. Облигации и вклады приносят процент, наблюдается денежный прирост, но, вложив на депозит 1 000 рублей, сумма вклада и через год будет равняться этому сумме, увеличенной только на размер начисленных процентов. Облигации также могут быть реализованы по номиналу, за исключением случаев, когда в силу изменений в экономике, на них растет спрос. Хранение денег на счетах или дома в бумажном виде дохода не принесет, равно как чеки или векселя.

Существует еще одна форма накопления – иностранные деньги. К ней прибегают в условиях гиперинфляции, когда национальная валюта нестабильна и ежедневно дешевеет, выбор останавливается на более устойчивой. Например, в 90-х годах в России люди приобретали доллары, а рубли являлись мерой стоимости и средством обмена (выполняли только платежную функцию, хотя доллары также были в обиходе).

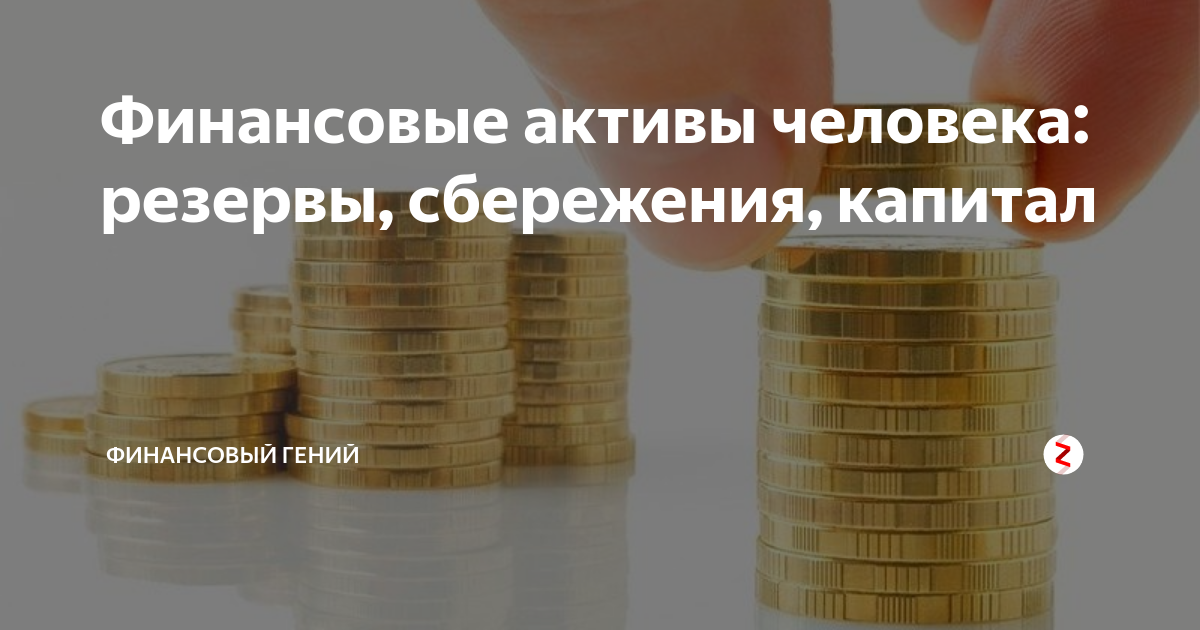

Денежные активы человека. Определение

Денежные активы человека, также как и в случае с предприятиями, представляют собой объем доступных в текущий момент времени денежных средств. Денежные активы человека можно условно разделить на четыре основные группы:

- Наличные деньги, используемые для удовлетворения текущих нужд.

- Сбережения.

- Резервы.

- Капитал.

Денежные средства для удовлетворения текущих потребностей. Большая часть наших соотечественников использует для удовлетворения текущих потребностей практически весь свой месячный доход. К денежным средствам для удовлетворения текущих потребностей относятся расходы на погашение коммунальных платежей, приобретение продуктов питания, внесение платежей по кредитам и т.д. Также в эту группу входят расходы на покупку одежду, отдых и т.д.

Денежные активы из этой группы обладают довольно широким целевым назначением, так как они могут применяться для удовлетворения практически любых потребностей. Отличительной особенностью денежных средств, входящих в эту группу, является высокая доступность. Это связано с тем, что в большинстве случаев эти деньги хранятся дома или на кредитной карточке. Эти деньги обычно не обладают доходностью, так как расходуются в течение месяца.

Второй группой денежных активов человека являются резервы. В эту группу принято включать накопления небольшого размера, которые могут быть потрачены на какие-либо незапланированные расходы, такие как ремонт авто, приобретение дорогих лекарственных средств. Резервы обычно хранятся дома или в на отдельной карте. Деньги, входящие в эту группу, также обладают практически нулевой доходностью.

банковские депозиты

Четвертой группой денежных активов человека является капитал. Денежные средства, входящие в эту группу, обладают довольно конкретным целевым назначением. Накопив достаточный объем капитала, вы можете вложить его в разнообразные проекты, которые в последствии позволят вам получать стабильный доход. Процедуру вложения имеющегося капитала принято называть инвестированием.

Если вас интересуют капиталовложения с целью получения стабильного дохода в будущем, то вам следует соблюдать основные правила инвестирования. Основным правилом инвестирования является диверсификация рисков, которая заключается во вложении имеющегося капитала в разные проекты.

Диверсификация

Капитал обычно инвестируется на довольно длительные сроки, поэтому эта группа денежных активов человека обладает низкой доступностью.

Ознакомившись с группами денежных активов человека, вы сможете планировать собственный бюджет таким образом, чтобы как можно быстрее накопить необходимый объем инвестиционного капитала.

Только научившись грамотно распоряжаться имеющимися денежными активами, вы сможете стать действительно успешным инвестором. После накопления достаточного объема капитала вам следует выбрать подходящую инвестиционную стратегию. Следует помнить, что от грамотного выбора инвестиционного инструмента напрямую зависит ваш доход в будущем.

СРЕДНЯЯ И ПРЕДЕЛЬНАЯ СКЛОННОСТЬ К СБЕРЕЖЕНИЮ

Склонность к сбережению бывает средней и предельной. Средняя склонность к сбережению (APS) — это выраженная в процентах доля любого конкретного дохода, которая идет на сбережения. Данная величина отражает отношение величины сбережений к величине данного конкретного дохода. Зависимость дохода и средней склонности к сбережению такова: с увеличением уровня дохода растет и показатель APS. Этим количественно подтверждается вывод о том, что потребляемая доля дохода после уплаты налогов снижается и возрастает по мере его увеличения. Но на практике, так как доход после уплаты налогов или потребляется, или сберегается, сумма потребляемой и сберегаемой частей поглощает всю величину дохода любого уровня.

Предельная склонность к сбережению выражается отношением любого изменения в сбережениях к тому изменению в доходе, которое его вызвало.

Предельная склонность к потреблению – изменение в потреблении вследствие изменения дохода:

где: ΔC – прирост потребления; Δу – прирост дохода; MpC– предельная склонность к потреблению.

Предельная склонность к сбережению – изменение в сбережении вследствие изменения дохода:

где ΔS – прирост сбережений; Δу – прирост дохода; MPS– предельная склонность к сбережению.

Величины MPC и MPS всегда колеблются в пределах прироста дохода – в этом проявляется их взаимосвязь и взаимозависимость.

а) MPC + MPS = 1;

б) 1 – MPC = MPS;

в) 1 – MPS = MPC

Корректирующее воздействие на МРС и помимо дохода, оказывают:

— уровень цен;

— налогообложение;

— накопленное имущество и т. д.

Показатели «предельная склонность к потреблению» и «предельная склонность к сбережению» показывают, какую часть дополнительной единицы дохода домашние хозяйства потребляют, а какую — сберегают.

Обобщая индивидуальные стремления отдельных людей, можно перейти к расчету МРС и MPS на макроэкономическом уровне.

Понятие сбережений

Здравомыслящий человек понимает, что необходимо иметь определенный финансовый запас на непредвиденный случай. Это понимание приводит к тому, что люди начинают откладывать деньги. Так появляются сбережения. Накопление сбережений – это отложенное потребление. Человек или организация не тратит ресурсы в данный момент, а собирает средства, чтобы израсходовать их в определенной ситуации. Мотивацией к сбережению обычно служат следующие четыре фактора:

Предосторожность. В этом случае человек или государство стремится подстраховаться на случай возникновения форс-мажорных обстоятельств, снижения доходов или повышения расходов

Обеспечение старости и случаев нетрудоспособности

Для многих людей это является главным мотивом для накопления сбережений. На объем этих отложенных средств влияет общая экономическая ситуация в государстве, уверенность человека в судьбе своих «кровных», продолжительность жизни в государстве. Накопление с целью передачи по наследству. При достижении определенного уровня благосостояния человек может начинать задумываться о материальном обеспечении своих потомков, что приводит к необходимости продолжать копить средства и после выхода на пенсию. Отложенный спрос. Для совершения крупных покупок человек готов откладывать деньги, отказываясь от какого-то потребления сегодня.

Сбережения – важный экономический феномен, который связан с целой цепью инструментов и явлений в экономике.

Что такое сбережение, личные сбережения, формула

Сбережения — это в экономике совокупность финансовых доходов граждан, главная особенность которых – накопление в период длительного времени. Сбережениями принято называть итоговую сумму, которую удалось накопить человеку, в форме материальных ресурсов. Основной источник сбережений – доход, который получает гражданин или несколько граждан – членов семьи. Деньги можно хранить в виде вкладов или вложить их в предприятие, покупку недвижимости, драгоценных металлов и прочих стабильно ценных вещей. Основные цели формирования резервного фонда:

- Большинство людей откладывают средства на пенсионный возраст.

- Некоторые предпочитают иметь финансовую подушку на случай потери работы, непредвиденных проблем со здоровьем, неожиданных расходов.

- Люди планируют сделать крупную покупку – приобрести недвижимость, пополнить парк машин или купить дом.

Способ формирования финансового резерва выбирается на основании трех основных критериев:

- Доходный лимит. Когда выбирается форма резервных сбережений, в качестве главного стимула выступает доходная норма. Она используется при хранении средств. Крайне важен данный факт при оформлении банковского вклада.

- Уровень безопасности. Характеризует процент вероятности получения денежных средств обратно. Речь идет об оценке рисков невозврата. Вкладчик сравнивает шансы на получение дополнительной прибыли при использовании определенного способа вложения и вероятность потери финансов.

- Степень ликвидности. Данный критерий указывает, насколько быстро и просто можно обналичить средства с целью проведения денежных операций. Размер сбережений, имеющих максимальную ликвидность, регулируется вкладчиком.

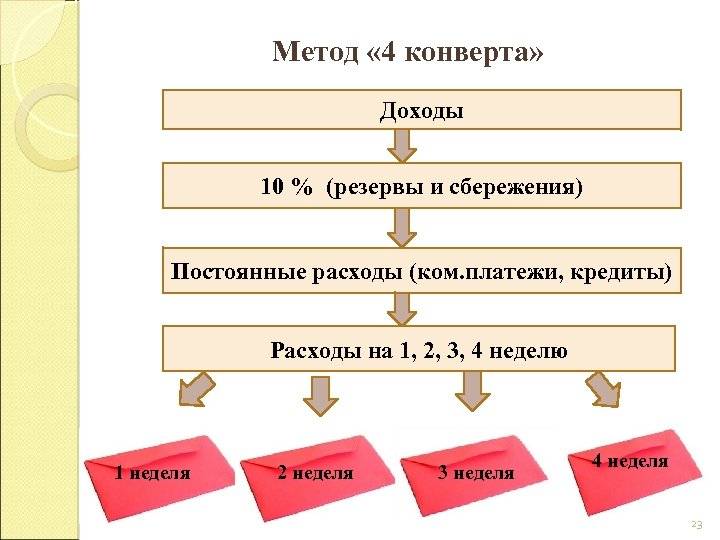

Личные сбережения – это некоторая доля семейной или личной прибыли, полученная за определенное время, которая не была потрачена на удовлетворение потребностей членов семьи. Деньги были сохранены и вложены с целью приумножения капитала и его дальнейшего использования. Оптимальная формула личных сбережений, по мнению экспертов:

- 50% прибыли – оплата повседневных расходов. Сюда относятся коммунальные платежи, заправка автомобиля, оплата общественного транспорта, продукты питания и прочее.

- 30% дохода – расходы на отдых, оздоровление, путешествия, развлечения.

- 20% полученных средств – формирование личного резервного фонда.

Основные факторы личных накоплений:

- Размер прибыли. Если доходы в семье минимальные, сложно отложить деньги на резерв. Но эксперты утверждают, что даже при небольшой заработной плате, можно сформировать финансовую подушку. Это позволит в трудный момент избежать кредитов и займов.

- Объемы накоплений. Когда человек достигает определенной финансовой стабильности, он перестает задумываться о размерах расходов. Появляются новые потребности, притупляется чувство бережливости и экономии. Это может отрицательно сказаться на бюджете семьи. Деньги всегда необходимо считать.

Похожие работы

- Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции. Проблема трансформации сбережений в инвестиции

- Контрольная по Макроэкономике Вариант 7

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике

- Потребление, сбережение и национальный доход

- Сбережения и инвестиции в макроэкономическом развитии

- Сбережения и инвестиции в рыночной экономике

- Сбережения и инвестиции в рыночной экономике (Вариант № 5)

- Сбережения и инвистиции в рыночной экономике

- Сбережения и инвестиции в макроэкономическом развитии

- Сбережения и инвестиции в рыночной экономике

Помощь в написании работ

Подробнее

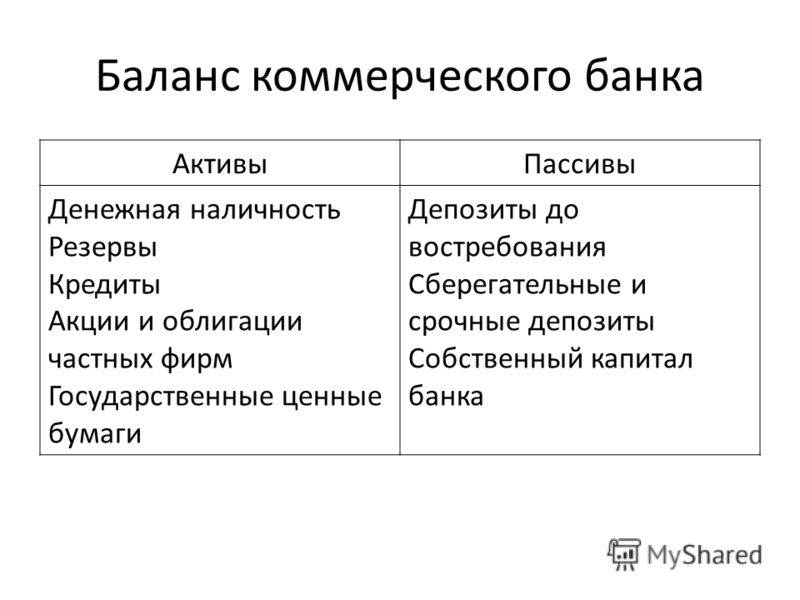

Что такое уровень ликвидности банка?

Это способность кредитной организации обеспечить исполнение обязательств в срок. Уровень ликвидность – это отношение имеющихся активов к обязательствам, которые нужно исполнить.

Недостаточная ликвидность может привести к неплатежеспособности банка и существенно повлиять на доходность.

Когда на рынке паника, и клиенты бегут снимать свои средства со счетов, у банка есть всего два вида источников обеспечения ликвидности:

- Внутренние – собственные денежные средства на счетах, в кассе.

- Внешние – быстро привлеченные средства в случае необходимости.

При положительных показателях ликвидности параметр означает, что банк может выполнить все взятые финансовые обязательства. Если уровень ликвидности снижается – в банке финансовые проблемы. Когда он достигнет критической точки невозврата – кредитную организацию могут лишить лицензии.

Центробанк определяет уровень ликвидности по трем нормативам:

- Текущий. Ограничивает риск потери платежеспособности кредитной организацией в ближайшие 30 дней. Минимальное значение, установленное Центробанком – 50%.

- Долгосрочный. Ограничивает риск неплатежеспособности результате размещения средств в долгосрочные активы. Минимальное значение – 120%.

- Мгновенный. Ограничивает риск потери платежеспособности в течение одного календарного дня. Минимальное значение – 15%.

Когда один из нормативов нарушается – Центробанк вводит запрет на проведение банковских операций, накладывает на банк штрафы или вообще отзывает лицензию.

Чтобы не дошло до крайних мер – не стоит допускать, чтобы обязательств стало больше, чем активов.

ОПРЕДЕЛЕНИЕ КРИТЕРИЕВ ОЦЕНКИ ДЛЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Невозможно эффективно управлять оборотным капиталом, не контролируя структуру источников его финансирования. В процессе хозяйственной деятельности составляющие оборотного капитала и его источников постоянно меняют объем, поэтому на практике затруднительно установить между ними взаимосвязь. Тем не менее руководитель финансовой службы может контролировать состояние капитала и источников его финансирования с помощью экономических формул.

Представим формулы расчета собственного оборотного капитала (СОК):

СОК = ОА – КЗС – КЗ,

СОК = СС + ДЗС – ВА,

где ОА — оборотные активы компании;

КЗС — краткосрочные заемные средства;

КЗ — кредиторская задолженность;

СС — собственные средства;

ДЗС — долгосрочные заемные средства;

ВА — внеоборотные активы.

Эти формулы показывают, какая часть оборотных активов финансируется за счет собственных средств компании. Если мы вычтем из общей массы оборотных активов размер собственного оборотного капитала, то получим значение доли оборотных активов, финансируемых за счет заемных и привлеченных источников.

Для оценки структуры и рациональности использования источников финансирования оборотного капитала руководитель финансовой службы компании может использовать следующие финансовые коэффициенты:

Коэффициент маневренности собственного капитала = Собственные оборотные средства / Собственный капитал.

Коэффициент концентрации заемного капитала = Заемный капитал / Пассивы баланса.

Финансовый рычаг = Заемный капитал / Собственный капитал.

Коэффициент устойчивого финансирования = (Собственный капитал + Долгосрочные кредиты и займы) / Активы баланса.

Коэффициент промежуточного покрытия = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочная кредиторская задолженность.

Коэффициент чистого оборотного капитала = Чистый оборотный капитал / Оборотные активы.

Коэффициент платежеспособности по текущим обязательствам = Оборотные активы / Текущие обязательства.

Для целей анализа и управления структурой источников финансирования оборотного капитала рекомендуем использовать баланс задолженностей, смысл которого состоит в группировке краткосрочной дебиторской и кредиторской задолженности по сопоставимым периодам погашения и контроле над соответствием размеров задолженностей в каждой из групп (табл. 2).

Данные табл. 2 показывают общее превышение кредиторской задолженности над дебиторской задолженностью.

Если сравнивать общие показатели задолженностей, то можно сказать, что источником финансирования «дебиторки» выступают привлеченные средства в виде краткосрочной кредиторской задолженности. Однако анализ по периодам погашения свидетельствует о нехватке этого источника по группам дебиторской задолженности с периодом погашения до одного месяца и свыше шести месяцев на общую сумму в 1000 тыс. руб.

ЭТО ВАЖНО

Используя баланс задолженностей, руководитель финансовой службы может выявить негативные тенденции и своевременно принять меры по их устранению.

Предположим, по группе задолженностей с периодом погашения до одного месяца кредиторская задолженность превышает дебиторскую. В таком случае компания может увеличить объем продаж за счет предоставления большему количеству покупателей отсрочки платежа на период до одного месяца или уменьшать размер кредиторской задолженности в этой группе, погашая задолженность по кредитам.

Если превышение наблюдается в части дебиторской задолженности, то это говорит о том, что у компании есть две возможности оптимизировать источники финансирования оборотных активов:

- обеспечить приток краткосрочных заемных средств с периодом погашения не менее месяца (оформить овердрафт);

- уменьшить размер дебиторской задолженности за счет снижения доли продаж с отсрочкой платежа.

Конкретизация целей и возможностей

Вряд ли у кого-то получится сразу накопить большую сумму – откладывая небольшими пропорциями от полученных доходов, внушительный объем будущих инвестиций накопится не сразу. Поэтому стоит наметить себе начальный этап, который сможет придать уверенности и позволит достичь пусть и небольшой цели, но в короткие сроки.

Например, можно собрать скромную сумму на приобретение недорогих облигаций. Со временем они станут источником дохода, и на всем протяжении такого вложения потраченная на покупку активов сумма будет равномерно увеличиваться.

Далее, поставив следующей целью покупку акций, можно остановить свой выбор на активах компаний, лишь недавно осуществивших первичное размещение на бирже своих акций. За короткий период с момента IPO они еще не успеют вырасти в цене, и будут вполне доступны для покупки. А в перспективе их ожидает рост котировок, поскольку тренд по таким активам только зарождается.

Друзья Александра то и дело хвастаются, что зарабатывают деньги на операциях с ценными бумагами, убеждая его, что это гораздо выгоднее депозитов.

Но Александр никогда раньше не инвестировал и плохо разбирается в фондовом рынке, да и вообще он не склонен к риску. Какие шаги ему стоит предпринять, если он все же поддастся уговорам и решит попробовать инвестировать на фондовом рынке?

Выберите все верные ответы

Пройти бесплатное обучение для начинающих инвесторов

Открыть брокерский счет, спросить у друзей, во что они инвестируют, и можно начинать самому

Для начала: выбрать пассивную стратегию инвестирования (например, используя коллективные инвестиции)

Не нужно ничего делать, инвестиции — это большой риск. Если получилось у друзей, это не значит, что получится у вас

Деньги как средство накопления

Высокая и свободная ликвидность наличных или безналичных денег делает их привлекательными для личных накоплений либо капитала. Существующие способы доступны каждому – и физическим лицам, и юридическим. Чтобы накопить деньги, достаточно положить их на счет в банке или дома, в сейф.

Финансовые средства, выполняющие функции накопления, временно не участвуют в обороте. В зависимости от формы сбережения они могут приносить доход или убыток. На данный фактор влияет способ хранения, а также экономическая обстановка. Иными словами, простое накопление служит финансовым резервом на экстренный случай или для приобретения дорогостоящих товаров, инвестиционное – для увеличения денежной массы и сохранения покупательской способности.

Значение резервного капитала

Резервный капитал или резервный фонд (эти понятия используются в одном поле) имеет достаточно ограниченное пространство применения. Главная его функция – компенсировать те или иные убытки организации. Процедура трат средств из резервного капитала не увеличивает и не уменьшает активы юридического лица: она только отражается на составе собственного капитала.

Резервный фонд является косвенным средством экономии финансов предприятия, потому что предохраняет часть прибыли от немедленного использования в момент ее появления, а вынуждает «приберегать» эту часть на «черный день» возможных убытков, тем самым застраховав организацию от острых негативных последствий.