Финансовые результаты 2013 года

2013 год стал очень успешным для крупнейшего банка России. Нестандартные депозитные программы смогли привлечь даже самых консервативных клиентов. Прирост вкладов населения составил 20,6 % и приблизился к цифре 8 трлн рублей. Даже самое крупное розничное финансовое учреждение страны, “ВТБ 24”, которое по данному показателю занимает второе место в рейтинге, смогло привлечь только 1,3 трлн рублей. “Народный” банк лидирует в рейтинге по размерам нетто-активов – 16,7 трлн рублей, что 5 раз больше, чем у второго по значимости в экономике России Газпромбанка. На 2014 год эксперты прогнозируют небольшой спад в объеме привлеченных депозитов. С удешевлением кредитных ставок стоимость привлеченных средств также снижается.

Что такое сберегательный сертификат

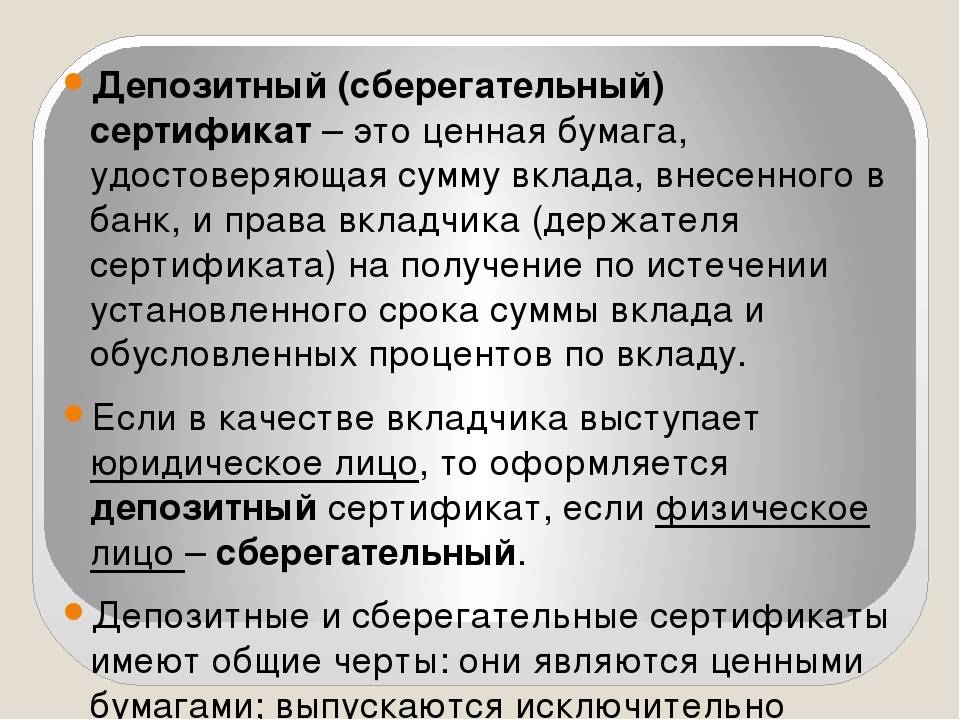

Сберегательный сертификат имеет физическое воплощение в виде бумаги документарного типа, подтверждающую факт владения бенефициаром (собственником бумаги) депозитом в определенном банковском учреждении. Также он гарантирует возвращение бенефициару депозита с учетом накопленной прибыли по истечению периода его действия.

Важные особенности

Сберегательный сертификат в банке продается, как правило, физическим лицам, а юридические получают депозитный сертификат. Оба они являются банковскими документами. Выдаются как резидентам страны, так и иностранцам при соблюдении условий процедуры оформления.

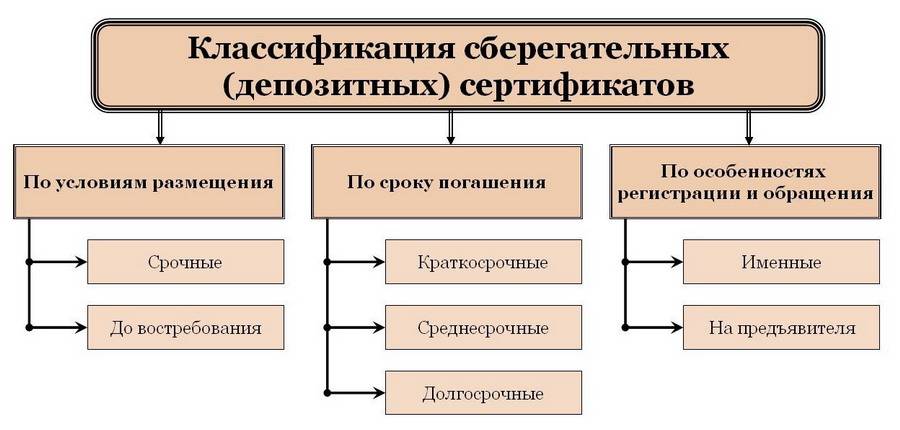

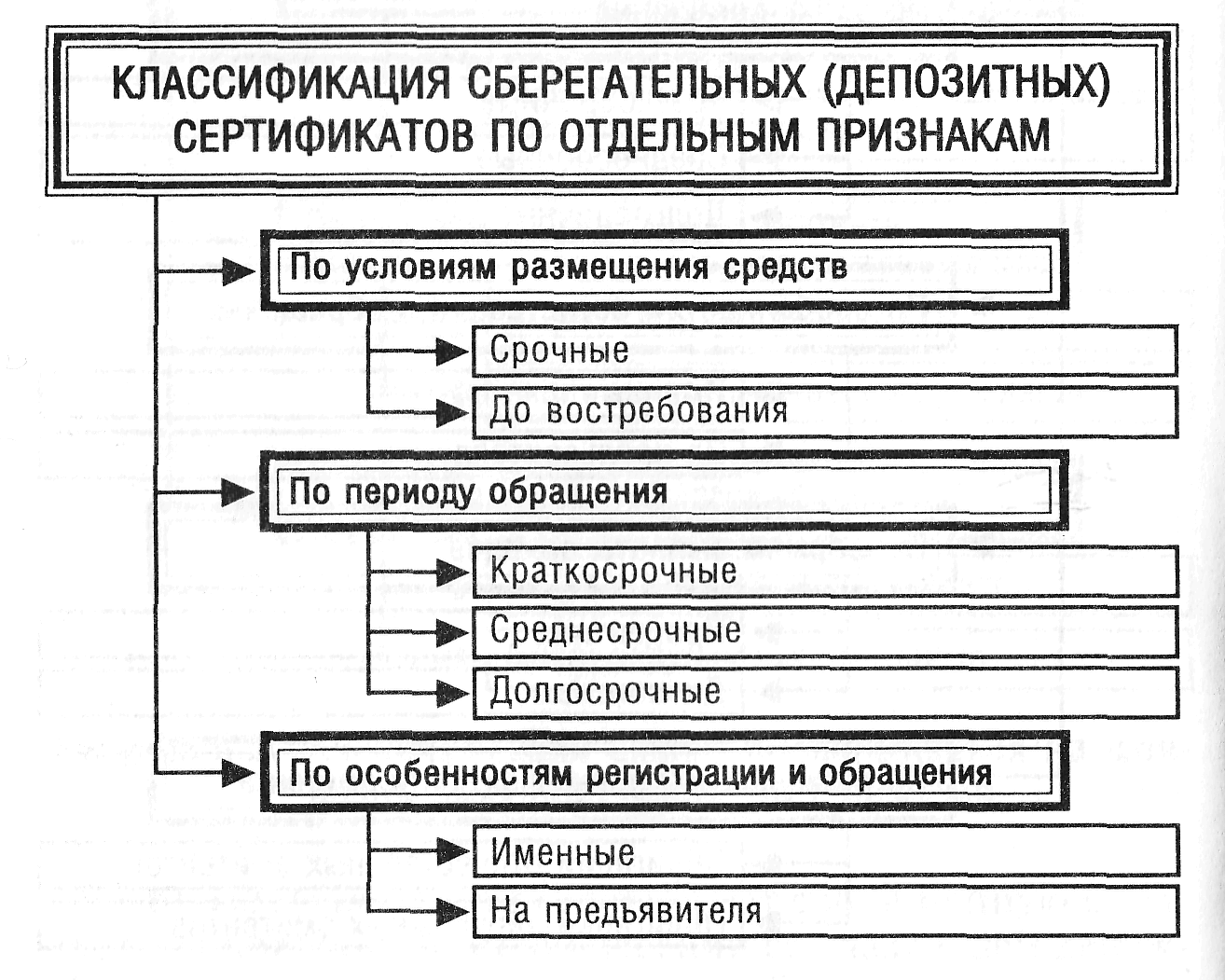

Сертификаты подразделяются на две разновидности:

- именные;

- на предъявителя.

Именные регистрируются как участники страховой программы государства, при утрате подлежат восстановлению в организации-эмитенте (в виде дубликата). Такой документ разрешается передарить, перепродать, уступить по желанию собственника. В качестве регистрации факта перехода права владения на бумаге проставляется цессия, заверяемая подписями с обеих сторон. Описки или опечатки в заполнении бланка лучше не допускать, поскольку исправлять их придется в банке при визировании нотариуса.

Сертификат на предъявителя не является участником программы страхования, так что следует учитывать риск потери своих средств при непредвиденных ситуациях (к примеру, лишение лицензии банка). Право владения в этом случае допускается передавать без свидетелей, никаких формальных процедур проводить не потребуется.

Для сохранности можно воспользоваться услугами банков по ответственному хранению, которые обычно оказываются бесплатно. С 1 июня 2018 Сбербанк приостановил оказание этой услуги. Обязанности по ранее взятым бумагам на сохранение учреждение продолжит исполнять.

Для покупки сберегательного сертификата не установлено возрастных рамок

Для покупки сберегательного сертификата не установлено возрастных рамок

Начисление процентов

Что такое денежный сертификат? Это документ, подтверждающий факт хранения его владельцем денежных средств в банке на условиях депозита. В зависимости от суммы и срока хранения на эти средства начисляются проценты.

Начисление процентов производится исключительно по истечению положенного срока хранения. Если сертификат востребован собственником до этого момента, то проценты выплачиваются из расчета 0,01% годовых за фактический срок использования документа.

Условия досрочного расторжения

Поскольку сберегательный сертификат является срочной ценной бумагой, то для набольшей эффективности владения ею, разумеется, рекомендуется выполнить условия соблюдения сроков. В противном случае выгода от полученных процентов теряется практически в полном объеме.

Если же по каким-либо причинам собственник бумаги хочет досрочно ее обналичить, сделать он может это при обращении в банк. Упущенный доход при этом можно определить по параметрам сертификата: номинал, срок действия, процентная ставка.

Условия пролонгации

Как уже упоминалось выше, сертификат является срочным документом, выпускаемым на срок от 3 до 36 месяцев. По окончании срока продлить срок его действия нельзя.

Единственным возможным вариантом для продолжения использования услугой является получение денег по условиям старого документа и оформление нового, на следующий срок.

Плюсы и минусы

Преимуществом именного сертификата является более высокая доходность по сравнению с аналогичными депозитными программами банков. А также наличие страховки на случай непредвиденных ситуаций. Сертификат на предъявителя выделяется более интересной процентной ставкой, но без страховки.

Однако из этого же вытекает и основной недостаток документов: их нельзя обналичивать раньше положенного срока. Вернее, можно, но только с учетом потери практически всех накопленных процентов. Кроме того, сертификат представляет собой лист бумаги, который легко потерять, повредить или украсть, так что следить за его сохранностью следует с особой тщательностью.

Для сохранности сберегательного сертификата его можно сдать на ответственное хранение в банк

Для сохранности сберегательного сертификата его можно сдать на ответственное хранение в банк

Резюме

На мой взгляд инструмент имеет слишком много неудобств. Собственно основной причиной открытия депозита для меня служит ликвидность и удобство быстрого снятия средств при необходимости. Невысокий процент здесь играет уже второстепенную роль. Сертификаты же — напротив, вообще лишены этого плюса, ведь за досрочное снятие придется проститься с накопленными процентами.

Лично я вообще не пониманию, для чего использовать этот способ, если есть обыкновенные депозиты (с высокой ликвидностью и быстротой снятия) и облигации (с более интересными процентами и НКД).

А вы, что думаете про “Депозитные сертификаты”? Подписывайтесь на обновления и не забывайте делиться ссылками на свежие посты с друзьями в соцсетях! До встречи!

Порядок эмиссии и обращения сберегательных (депозитных) сертификатов на рынке банковских услуг

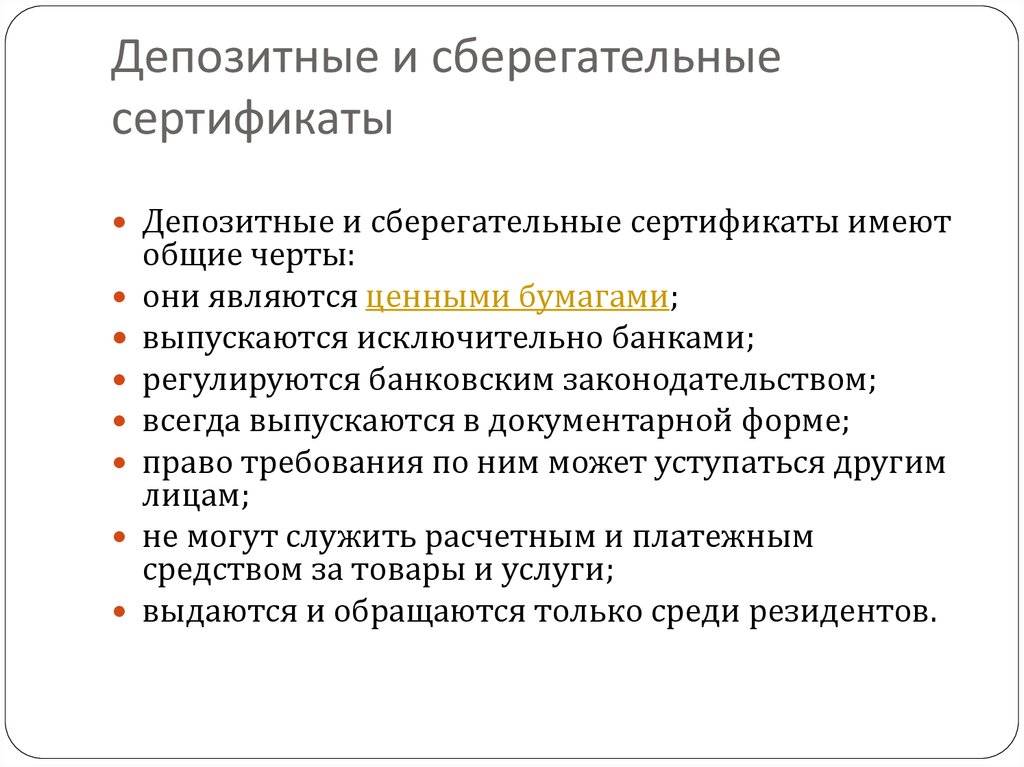

Депонирование денежных средств в сберегательные или депозитные сертификаты является предсказуемым и надежным способом защиты сбережений от обесценения. Эмитентами сберегательных (депозитных) сертификатов могут выступать только кредитные организации, так как для этого необходимо иметь лицензию Банка России.

Коммерческие банки обладают исключительным правом выпускать специфические ценные бумаги: сберегательные и депозитные сертификаты, которые не могут эмитировать другие юридические лица. Правила выпуска и оформления сберегательных (депозитных) сертификатов предусмотрены Положением о сертификатах и являются едиными для всех коммерческих банков на территории России.

Право выдачи сберегательного сертификата предоставляется банкам при следующих условиях:

- осуществлении банковской деятельности не менее двух лет;

- публикации годовой отчетности (баланса и отчета о прибылях и убытках), подтвержденной аудиторской фирмой;

- соблюдении банковского законодательства и нормативных актов Банка России;

- выполнении обязательных экономических нормативов;

- наличии резервного фонда (балансовый счет 10701) в размере не менее 15% от фактически оплаченного уставного капитала;

- выполнении обязательных резервных требований.

Иными словами, эмиссию сберегательных (депозитных) сертификатов могут осуществлять только банки с устойчивым финансовым положением.

Выпуск банковских сертификатов совершается на основании условий выпуска и обращения банковских сертификатов, утвержденных уполномоченным коллегиальным органом кредитной организации и прошедших в установленном порядке согласование с Банком России.

Кредитная организация вправе размещать сберегательные (депозитные) сертификаты только после регистрации условий выпуска и обращения сертификатов в территориальном учреждении Банка России и внесения их в Реестр условий выпуска и обращения сберегательных и депозитных сертификатов кредитных организаций в департаменте контроля за деятельностью кредитных организаций на финансовых рынках Банка России.

Условия выпуска и обращения сберегательных (депозитных) сертификатов, описание внешнего вида и образец сертификата утверждаются уполномоченным коллегиальным органом банка-эмитента и направляются в трех экземплярах на экспертизу в Главное территориальное управление Банка России по месту нахождения корреспондентского счета, которое дает свое заключение о соблюдении банком-эмитентом существующих правил по выпуску сертификатов и при отсутствии нарушений один экземпляр условий пересылает в Управление ценных бумаг Банка России.

Вместе с тем территориальное учреждение Банка России оставляет за собой право запретить выпуск сберегательных (депозитных) сертификатов, а также признать уже осуществленный выпуск недействительным по следующим мотивам:

- несоответствие условий выпуска действующему законодательству, нормативным актам Банка России;

- несвоевременное представление кредитной организацией – эмитентом условий выпуска, а также необходимых документов в регистрирующий орган;

- существенное ухудшение финансового положения кредитной организации – эмитента и отнесение кредитной организации к 3-й или 4-й классификационной группе в порядке, установленном нормативными актами Банка России;

- применение территориальными учреждениями Банка России санкций к кредитным организациям – эмитентам в виде ограничения, запрета на проведение операций по привлечению денежных средств во вклады в соответствии с нормативными актами Банка России;

- проведение рекламной кампании банком-эмитентом по выпуску сертификатов до регистрации условий выпуска;

- иные случаи, предусмотренные действующим законодательством Российской Федерации.

Сертификаты выпускаются только в валюте Российской Федерации. Выпуск сертификатов в иностранной валюте не допускается. При этом владельцами сертификатов могут быть резиденты и нерезиденты в соответствии с действующим законодательством Российской Федерации и нормативными актами Банка России.

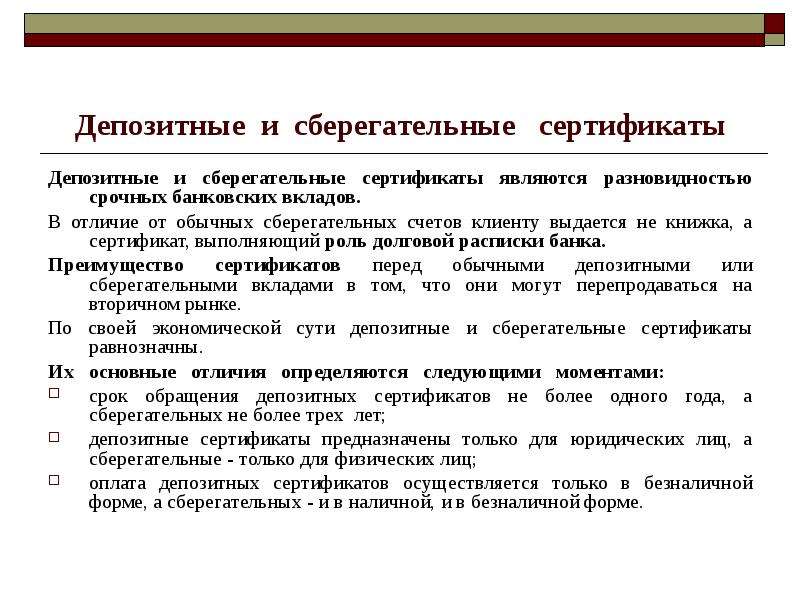

Отличием данного вида ценной бумаги от векселя является то, что сертификат не может служить расчетным или платежным средством за проданные товары или оказанные услуги.

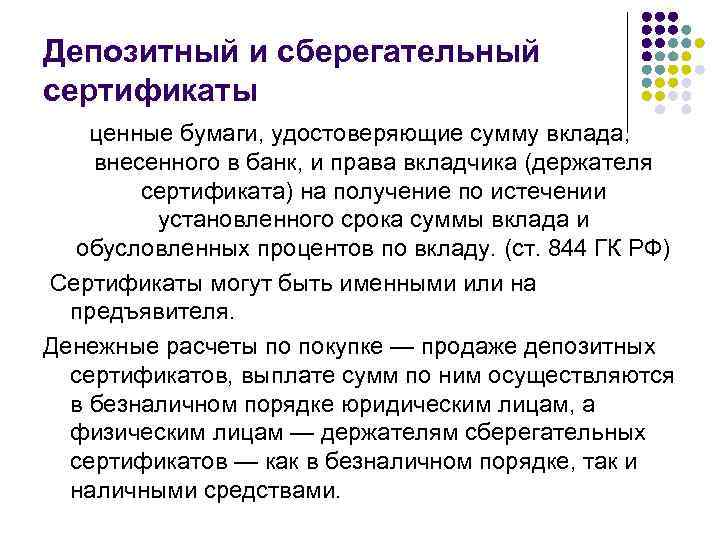

Денежные расчеты по купле-продаже депозитных сертификатов, выплате сумм по ним осуществляются в безналичном порядке, а сберегательных сертификатов – как в безналичном порядке, так и наличными средствами.

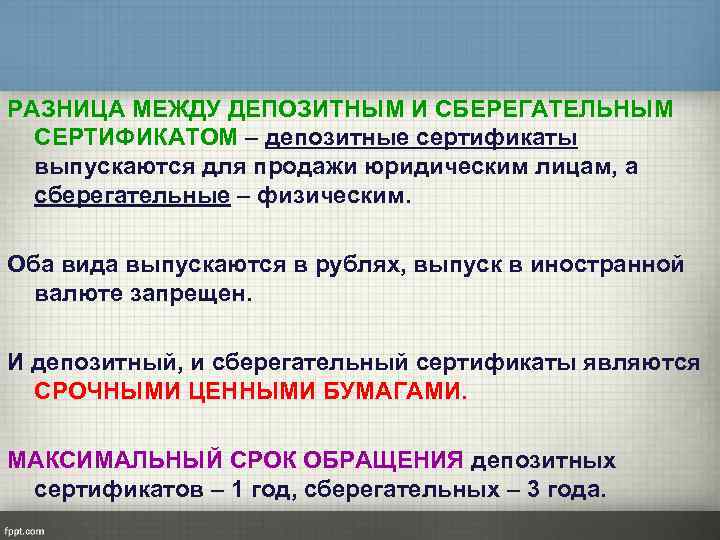

Различие

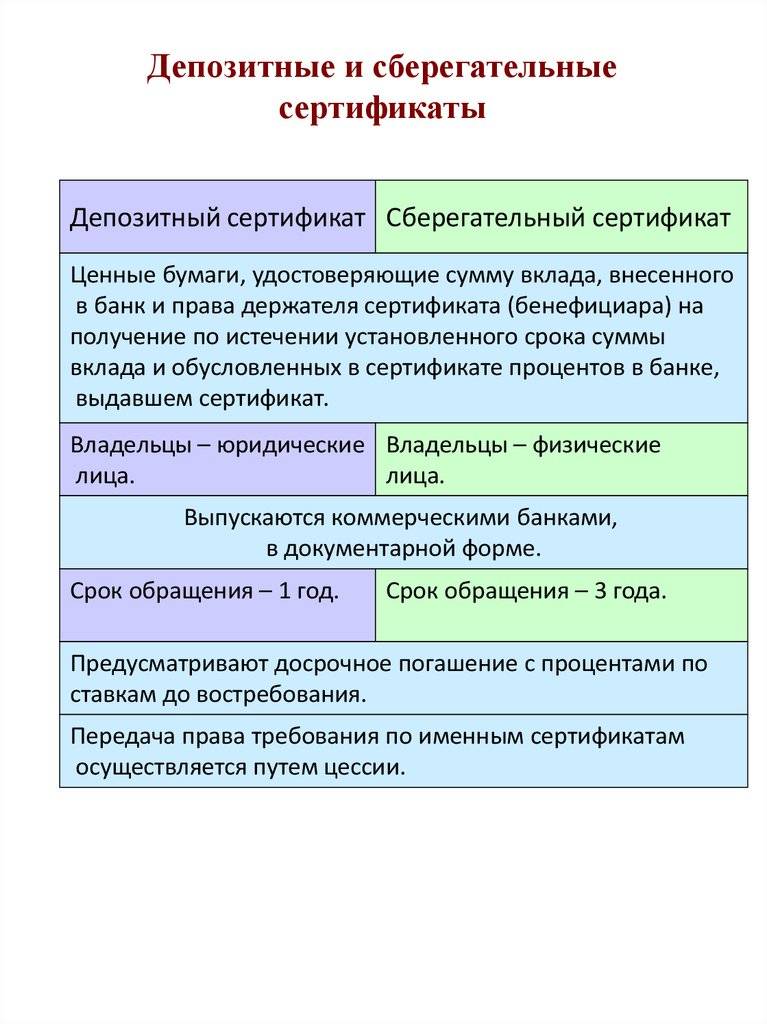

Депозитный сертификат – это письменное банковское свидетельство о том, что его обладателю будут выплачены размещенные депозиты, а также проценты по ним. Сберегательный сертификат является документом, который служит банковским обязательством по выплате сберегательных вкладов физических лиц, размещенных у него.

Условия выпуска и размещения обоих видов аналогичны, различия состоят в том, что депозитный сертификат используется исключительно для обслуживания юридических лиц, а сберегательный – для населения. Лица, юридические или физические, внесшие свои вклады в банк, именуются бенефициарами или вкладчиками. У них есть право на получение суммы депозита после истечения установленного срока, а также процентов по нему.

Наследование сертификатов

Пока существовали сберегательные сертификаты на предъявителя, завещать их было легко: можно было просто передать их наследнику, а наследник мог получить деньги в любой момент.

Если сертификат хранится в банке, чтобы его получить, наследнику понадобится свидетельство о праве на наследство. Если наследников несколько и сберегательные сертификаты нельзя физически поделить между ними согласно завещанию, то наследники должны договориться о разделе наследственного имущества. Они заключают письменное соглашение и указывают, к кому переходят сберегательные сертификаты. Если письменного соглашения нет, то все наследники должны присутствовать при выдаче сертификатов с хранения.

С именными сертификатами все гораздо сложнее. Они должны быть включены в наследственную массу. Нотариус делает отметку на сертификате о переходе прав наследнику. Эта отметка имеет силу передаточной надписи. Получить деньги по именным сберегательным сертификатам до вступления в наследство не получится.

Недостатки сберегательного сертификата

Однако у сберегательного сертификата есть ряд недостатков. В отличие от депозита сертификат нельзя пополнять или частично изымать средства (лишь полностью с потерей существенной части процентов). Поскольку он оформляется как свидетельство на предъявителя, его потеря более критична, нежели потеря договора депозита — восстановить его можно лишь через суд.

Самый же большой минус (особенно на фоне финансового кризиса) — отсутствие госстраховки по неименным сертификатам. Проще говоря, если банк, выпустивший сертификат, останется без лицензии, страховой компенсации до 1400000 рублей клиент не получит.

Для кредитных учреждений сберсертификат тоже выступает альтернативой вкладу. Ведь это хорошая возможность привлечь деньги граждан, обойдя ограничения регулятора по ставкам. Кроме того, со сертификатов банки не делают отчислений в Фонд по страхованию вкладов.

Для снижения рисков многие вкладчики просто выбирают крупную и надежную финорганизацию. Но даже это помогает не всегда. Взять, например, недавно потерявший лицензию Внешпромбанк, который тоже предоставлял гражданам сберсертификаты на сумму от 100000 и от 1500000 рублей с годовой доходностью до 11,6%. У владельцев неименных сертификатов не получится вернуть деньги. К сожалению, именно сберсертификаты на предъявителя пользуются в РФ наибольшей популярностью, хотя к ним не применяется страховка АСВ.

Но если вы решили все же открыть сберсертификат, то делать это нужно с умом.

Что это такое?

Депозитные сертификаты это те же срочные вклады, но оформленные в виде ценной бумаги на специальном бланке.

По сути, депозитный и сберегательный сертификат – это одно и то же. Хотя в России депозитные сертификаты предназначены для юридических лиц и предпринимателей, а сберегательные – для «физиков». Однако сертификаты у нас используют настолько редко, что с терминологией особо не заморачиваются. Словом «депозитный» и «сберегательный» в России описывают одну и ту же ценную бумагу.

Если кратко, то сертификат очень похож на привычный банковский вклад без права пополнения и снятия. Вы приносите в банк деньги, а спустя какое-то время забираете их оттуда с процентами. Депозитный счет не открывается. Вместо него клиенту выдают красивый цветной бланк сертификата, который в момент погашения нужно обменять в кассе на деньги.

Банки эмитируют два вида сертификатов:

- Именные. В бланк вписывают имя конкретного владельца, и обналичить ценную бумагу может только он. Кстати, такие сертификаты участвуют в общей системе страхования вкладов!

- На предъявителя. Сертификат можно передать, продать или продать другому лицу как обычные деньги. Правда, в случае отзыва лицензии у банка вернуть деньги, вложенные в такой сертификат, практически невозможно.

Депозитные и сберегательные сертификаты

Сбербанк России работает с двумя видами сертификатов – депозитными и сберегательными. Условия их обращения во многом схожи, но первый вид предназначен для работы с юридическими лицами (в том числе с индивидуальными предпринимателями), а второй вид – исключительно для работы с населением (то есть с физическими лицами). Несмотря на сходство этих двух видов ценных бумаг, все же есть существенные различия.

- Минимальная сумма инвестиции для юридических лиц – 50 000 или 100 000 рублей, для физических – 10 000 рублей.

- При покупке депозитного сертификата оформляется банковский договор, при покупке сберегательного этого не требуется.

- Оплатить депозитный сертификат или продать его можно только по безналичному расчету, тогда как физические лица могут оплатить ценную бумагу и получить деньги наличным или безналичным способом по желанию.

Депозитные и сберегательные сертификаты бывают именные и неименные. Последние пользуются большей популярностью из-за простоты обращения, но покупка их сопряжена с определенными рисками, так как при краже или утере бумаги деньги сможет заполучить тот, в чьих руках оказался документ. Зато его удобно передавать другим лицам, можно даже использовать, как подарок. Ценные бумаги отличаются высокой доходностью при достаточно крупных инвестициях, удобством хранения и обращения денежных средств в безналичной форме, высокой степенью защиты, что сводит риск подделки бланка к минимуму. Удобно, что сертификат можно купить в одном регионе, а продать в любом другом. Единственным значительным недостатком сертификатов является то, что при досрочной его продаже, вы лишаетесь дохода, так как проценты пересчитываются по ставке 0,01%. Поэтому раньше срока обналичивать ценные бумаги весьма невыгодно.

Преимущества депозитных сертификатов

Депозитные сертификаты имеют ряд преимуществ:

1) Депозитный сертификат выступает в качестве отличного инструмента для инвестирования денежных средств юридических лиц. Все банки устанавливают минимальную сумму депозитного сертификата, которая доступна не только крупным предприятиям, но и организациям малого бизнеса.

Процентные ставки по таким ценным бумагам очень привлекательные. Кроме этого, процентная ставка всегда является фиксированной, и денежные средства выдаются клиенту в момент погашения. Обналичивание происходит быстро и без особых трудностей.

2) Сертификат можно передать или уступить, подарить иди завещать другому лицу.

3) Как и большинство ценных бумаг, депозитный сертификат можно использовать для взаиморасчётов или в качестве залога при получении кредита.

Оформление уступки права требования подтверждается на оборотной стороне сертификата. Чаще всего сделки по покупке-продаже сертификатов совершаются в том же банке, где они выпущены.

Таким образом депозитный сертификат сочетает в себе полезные свойства ценных бумаг и срочных вкладов, к которым относятся:

Высокая степень надежности и низкие риски.

Документ имеет фиксированный размер процентной ставки. Изменение процентной ставки банком-эмитентом невозможно.

Свободное обращение. Можно продать, завещать, подарить. Можно оставить в залог, например, при получении ссуды в банке. Имейте в виду, что это часто способствует снижению процентной ставки. Средства на банковском вкладе, например, не являются предметом залога.

Можно предъявить к погашению в любом отделении эмитента.

Виды сберегательных сертификатов

Сберегательный сертификат бывает именной, а бывает на предъявителя. Если вы приобретаете сберегательный сертификат на предъявителя, то надо знать, что он не участвует в системе страхования вкладов. Приобретая такой сертификат, есть риск потерять свои деньги, в случае если банк лишится лицензии.

Сертификат на предъявителя можно подарить или продать просто передав его. Если сертификат на предъявителя потеряется, то восстановить его можно будет только через суд, что весьма хлопотно и долго. Поэтому, чтобы обезопасить себя от потери и кражи сертификата можно сдать его в банк на ответственное хранение. В Сбербанке такая услуга предоставляется бесплатно.

Сберегательный сертификат именной участвует в системе страхования вкладов и в случае утери его можно восстановить в банке, получив дубликат.

Чтобы продать, подарить, передать такой сертификат нужно на бланке сертификата оформлять уступку права требования (цессию) и подтверждать подписями обоих сторон. Ошибки в сертификате исправляются только в банке, выдавшем его или нотариусом.

Комментарий к статье 844 Гражданского Кодекса РФ

1. Если привлечение средств во вклад не сопровождается открытием счета по вкладу, то внесение вклада удостоверяется ценной бумагой — банковским сертификатом.

Банковский сертификат — это ценная бумага, удостоверяющая сумму вклада, внесенного в банк, и права вкладчика на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов.

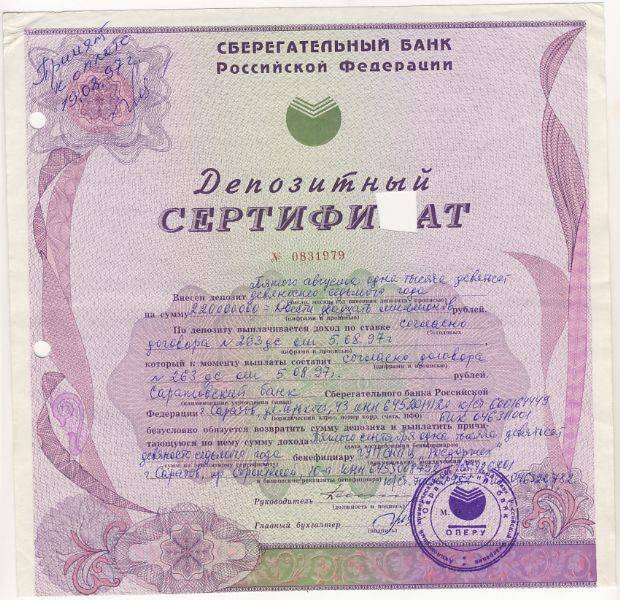

На бланке сертификата должны содержаться следующие обязательные реквизиты: наименование «депозитный (сберегательный) сертификат», номер, серия, дата внесения и размер вклада, безусловное обязательство банка вернуть сумму вклада и проценты, срок, ставка процента за пользование и сумма причитающихся процентов, ставка процентов при досрочном предъявлении сертификата, наименование банка, для именного сертификата — наименование вкладчика, подписи двух лиц, уполномоченных банком, скрепленные печатью банка. Отсутствие хотя бы одного из них влечет недействительность сертификата. Банк может дополнить их другими реквизитами, не противоречащими закону. Дополнительные листы (приложения), являющиеся принадлежностью сертификата, должны быть пронумерованы. Поправки и помарки при заполнении сертификата не допускаются.

Кредитная организация может выпускать банковские сертификаты только после регистрации условий выпуска и обращения сертификатов в территориальном учреждении Банка России. Оформляются банковские сертификаты на специальных бланках, изготовленных полиграфическими организациями, имеющими соответствующие лицензии.

2. Процентные ставки по сертификатам определяются банком и не могут быть, в отличие от вклада с открытием счета, в одностороннем порядке изменены банком. Начисление процентов осуществляется не реже одного раза в месяц и не позднее последнего рабочего дня отчетного месяца. Выплата процентов осуществляется одновременно с погашением сертификата при его предъявлении.

3. В зависимости от условий, разработанных банком, банковские сертификаты могут быть эмиссионными или неэмиссионными, предъявительскими или именными, депозитными или сберегательными.

В соответствии с п. 7 Положения ЦБ РФ о сертификатах они могут быть только срочными. Если держатель сертификата не предъявил требование о возврате вклада по наступлении срока платежа, вклад считается вкладом до востребования. За период просрочки банк не начисляет проценты. В случае досрочного предъявления сертификата к оплате проценты на сумму вклада начисляются в размере процентов по вкладам до востребования, если сертификатом не установлен иной размер процентов для этого случая.

Предъявительские сертификаты могут быть переданы вкладчиком другому лицу путем простого вручения, именные сертификаты — путем заключения договора об уступке права требования (цессии). В соответствии с п. 8 Положения ЦБ РФ о сертификатах сертификат должен иметь место для оформления уступки требования. Согласно п. 16 Положения ЦБ РФ о сертификатах цессия оформляется на оборотной стороне сертификата или на дополнительном листе двусторонним соглашением цедента и цессионария. Каждый договор об уступке нумеруется цедентом. Условие о непрерывности цессий является обязательным.

Выпуск сертификатов допускается только в валюте Российской Федерации, выпуск сертификатов в иностранной валюте запрещен.

4. Депозитные сертификаты выдаются юридическим лицам сроком до одного года. Расчеты по ним осуществляются в безналичном порядке.

Сберегательные сертификаты выдаются физическим лицам сроком до трех лет. Расчеты по ним осуществляются как в наличной, так и в безналичной форме. В соответствии с п. 2 Положения ЦБ РФ о сертификатах право выдачи сберегательных сертификатов предоставляется банку при соблюдении следующих условий: осуществление банковской деятельности не менее двух лет; публикация годовой отчетности, подтвержденной аудиторской проверкой; соблюдение банковского законодательства; выполнение обязательных экономических нормативов; наличие резервного фонда; соблюдение резервных требований.

5. Восстановление прав по утраченным банковским сертификатам на предъявителя осуществляется в судебном порядке (подробнее о вызывном производстве см. п. 5 коммент. к ст. 843 ГК).

Восстановление прав по именным сертификатам производится банком. В случае утраты сертификата его владелец обращается в банк с заявлением о выдаче дубликата. Отказ в выдаче дубликата может быть обжалован в суд.

Определение

Сберегательный сертификат – это ценная бумага на предъявителя, которая позволяет получать доход в виде процентов на сумму вклада. Они изменяются прямо пропорционально. Сберегательный сертификат Сбербанка, в отличие от обычных депозитов, не участвует в системе страхования вкладов. Поэтому процентная ставка по нему выше. Такую ЦБ можно продать, оставить в наследство или передать третьему лицу без доверенности.

Сберегательный сертификат Сбербанка оформляют на предъявителя. При этом банк не открывает счет на конкретного человека. Оформить ценную бумагу можно в любом из 10 тыс. отделений по всей России. Для этой процедуры потребуется паспорт или другой документ, удостоверяющий личность. По степени защиты сберегательный сертификат на предъявителя не уступает обычным денежным знакам.

Что такое депозитный сертификат?

Депозитный сертификат (ДС) – это тип сберегательного счета, предлагаемый банками и кредитными союзами, который содержит фиксированную сумму денег и хранится в течение фиксированного периода времени, заканчивающегося «сроком погашения», в течение которого ваши деньги обычно приносят процент по фиксированной ставке, выраженной в виде годовой процентной доходности (ГПД). Это делает продукт отличным способом сэкономить на финансовую цель определенное количество лет в будущем. Однако, если вы извлекаете деньги из ДС до наступления срока погашения, как правило, с вас взимается штраф за досрочное снятие средств.

Альтернативное название: срочный вклад

Достоинства сертификатов

Явным достоинством сертификата является то, что эти ценные бумаги к оплате принимают любые учреждения банка-эмитента, а вклад возможно получить лишь в том отделении, где его открыли. Это увеличивает возможность применения сертификата и дает возможность рассматривать его в качестве аналога дорожного чека или пластиковой карты, использование которых проводится независимо от места их выдачи и оформления.

Явным достоинством сертификата является то, что эти ценные бумаги к оплате принимают любые учреждения банка-эмитента, а вклад возможно получить лишь в том отделении, где его открыли. Это увеличивает возможность применения сертификата и дает возможность рассматривать его в качестве аналога дорожного чека или пластиковой карты, использование которых проводится независимо от места их выдачи и оформления.

Банковский сертификат может при необходимости выступать, как средства расчетов. Но сберегательный сертификат, как и всякий другой финансовый альтернативный инструмент, имеет ряд недостатков. Так, к примеру, закон «О страховании вкладов» не распространяется на предъявительские сертификаты. Это означает, что когда вы владеете ценной бумагой и банк, который выпустил ее, обанкротился или лицензия у него отозвана, то вы не получите по сертификату страхового возмещения. Выручить собственные деньги можно лишь в порядке очереди кредиторов. Обычно это происходит не ранее чем спустя полгода после банкротства. К тому же, когда у обанкротившегося банка для исполнения всех обязательств активов (имущества, денег и т. д.) не хватит, можно получить денег меньше, чем вложили. Именные сертификаты не подвержены таким рискам. Их владельцы при появлении проблем с банком могут не волноваться. Они, как и обыкновеннные вкладчики, получают страховую выплату, которая гарантирована законом.

Особенности депозитных сертификатов

Кто выпускает депозитные сертификаты

Банки, соответствующие ряду обязательных требований:

- Осуществление непрерывной деятельности — не менее 2 лет.

- Публикуемая годовая отчетность должна быть подтверждена проверкой аудиторов.

- Банк должен соблюдать обязательные нормативы и требования, касающиеся своих резервов.

По сравнению с прочими ценными бумагами требования к процедуре эмиссии сертификатов упрощены. Процедура регистрации эмиссии не нужна. Банк сам определяет условия эмиссии и обращения исходя из собственной стратегии. Правда, имеет место жесткая формализованная процедура согласования и утверждения ЦБ РФ всех параметров выпуска. На практике это означает, что привлечение средств инвесторов путем выпуска сертификатов — простая, оперативная и менее затратная процедура (по сравнению, например, с выпуском облигаций).

Какой срок обращения

Срок обращения депозитных сертификатов определяется банком-эмитентом. По российским законам не может превышать 1 год (для сберегательного — до 3 лет). Пролонгация не предусмотрена. По истечении срока трансформируется во вклад до востребования.

Можно ли предъявить документ к погашению до окончания его срока

Можно, но не нужно. В этом случае всю внесенную инвестором сумму банки будут рассматривать как вклад до востребования. Следовательно, процентная ставка будет существенно ниже ставки, прописанной на бланке.

Какие виды бывают

Именной сертификат, как и банковский вклад, привязан к конкретному юридическому лицу. Но, в отличие от вклада, документ все-таки может быть сменить владельца. Для этого придется заключить договор цессии.

Сертификат на предъявителя передается третьим лицам без всяких ограничений. Собственно, именно бумаги на предъявителя формируют отдельный сектор рынка, предоставляя инвесторам дополнительные возможности инвестирования.

Банки эмитируют бумаги сериями или в разовом порядке.

Где можно погасить

В абсолютно любом филиале или отделении банка-эмитента. Это — весьма существенное преимущество перед срочными вкладами. В этом случае сертификат принимает свойства дорожного чека или пластиковой карты.

Полезное видео: азбука инвестора от РБК про депозитные сертификаты.

Заключение и мнение эксперта

Сберегательные и депозитные сертификаты до 2018 года пользовались большой популярностью у граждан, но поправка в ГК исключила сертификаты на предъявителя из обращения и банки массово отказались от этого продукта. На сегодня эти ценные бумаги (в виде именных) банки практически не предлагают.

Мнение эксперта

Дмитрий Дуняшев

Блогер, частный инвестор, руководитель проекта real-investment.net

У сертификатов есть одно огромное преимущество перед вкладами и про него не все знают. Последнее время ЦБ стал часто сталкиваться с недобросовестными банками, которые при обращении клиента и передаче им денег не оформляют вклады должным образом на баланс банка. Это явление назвали забалансовыми вкладами. То есть вы вклад открыли, но записи о нем нигде нет (больше касается небольших банков). Но если вы оформили депозитный или сберегательный сертификат, то у вас есть надежный документ на руках, подтверждающий обязательства банка перед вами.