Какое наказание понесут кредитные аферисты?

Согласно положениям статьи 159.1 УК РФ «Мошенничество в сфере кредитования», за предоставление недостоверных сведений предусмотрены такие меры наказания, как:

- штраф в размере 120 000 рублей либо в размере годовой заработной платы;

- 360 часов обязательных работ;

- 1 год исправительных работ;

- 4 месяца ареста;

- ограничение свободы или принудительные работы на срок до 2 лет.

Наказание определяется в зависимости от тяжести проступка. Более серьёзные меры применяются, если преступление было совершено организованной группой лиц. Максимальный размер штрафа в этом случае увеличивается до 300 000 рублей, либо мошенники могут лишиться свободы на срок до 4 лет.

Для сотрудников банков, уличённых в кредитном мошенничестве, действуют ужесточённые условия — штраф в размере 500 000 рублей или лишение свободы на 6 лет. Если правонарушение повлекло за собой потери в особо крупных размерах (свыше 1 000 000 рублей), то максимальной мерой наказания станет лишение свободы на 10-летний срок.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Тинькофф Платинум

Тинькофф Банк

Кредитная карта

- до 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

МТС CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 500 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Легче совершить, чем раскрыть

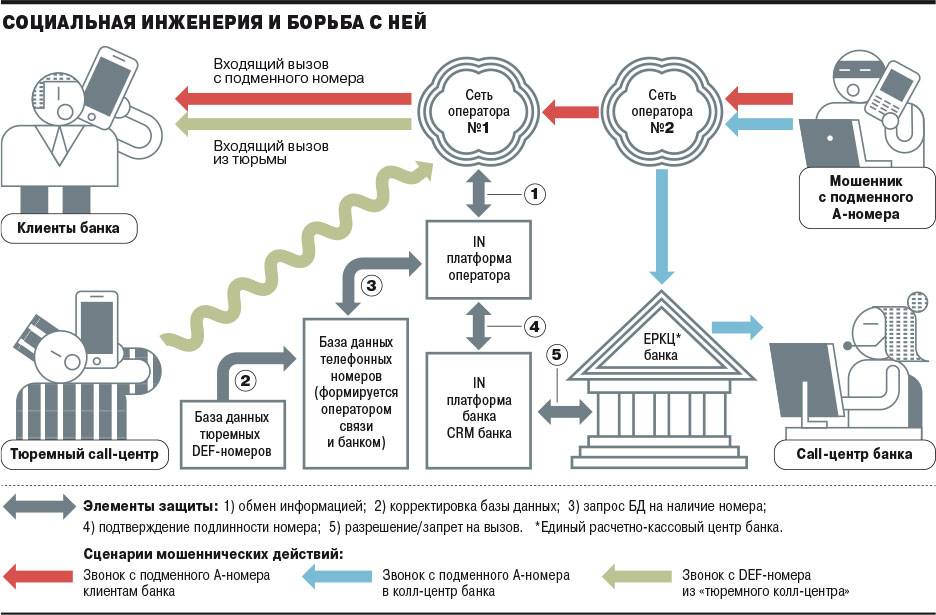

Однако с такими уголовными делами в последнее время возникают большие проблемы. По данным МВД России, за 10 месяцев 2020 года рост числа преступлений, совершенных с использованием информационно-телекоммуникационных технологий или в сфере компьютерной информации, оказался очень большим: плюс 75% относительно аналогичного периода прошлого года. Всего возбуждено 420 662 дела . Из них по статье «Кража» — 144 тыс., это плюс 82,9% относительно прошлого года. По статье «Мошенничество» — 173 тыс., плюс 77,8%. По статье «Мошенничество с использованием электронных средств платежа» — 24,5 тыс., плюс 96,2%.

Тяжкий долг4

Фото: РИА Новости/вл

Одновременно раскрываемость в этой сфере катастрофически низкая. Из 420 тыс. преступлений в этой сфере раскрыто всего 77 тыс. Из 144 тыс. краж — всего 21 тыс. Из 173 тыс. случаев мошенничества раскрыто всего около 11 тыс. Это означает, что люди, попадающиеся на удочку сетевых и телефонных мошенников, в подавляющем большинстве случаев не смогут вернуть свои деньги обратно.

Глава МВД Владимир Колокольцев отмечал, что число раскрытых преступлений в этой сфере растет, но, «учитывая масштабы распространения киберпреступлений, разнообразие схем и методов их совершения, отсутствие единых алгоритмов выявления и раскрытия, мерами исключительно организационного и оперативно-разыскного характера добиться кардинального улучшения ситуации невозможно».

Экс-сотрудник управления «К» МВД России, руководитель отдела анализа цифровых угроз ГК «Инфосекьюрити» Александр Вураско рассказал «Известиям», что проблема здесь в том, что «совершать такие преступления легко, а расследовать — очень сложно».

— Порой, чтобы расследовать преступление, в ходе которого украли 1 тыс.рублей, надо на 20 тыс., а то и на 50 тыс. рублей провести исследований и экспертиз. И то, что совершается за 15 минут, иногда требует полутора лет на раскрытие, — отметил он.

По его словам, в этой сфере нет одного общего подхода к раскрытию подобных преступлений. Мошенники совершают различные ошибки, на которых могут погореть, и к каждому случаю нужно найти индивидуальный подход. Например, с той же мобильной связью, по словам Вураско, могут быть задействованы автоматизированные аналитические комплексы, которые фиксируют, какие симки в одно время были вместе.

— Технологии раскрытия преступлений есть, но мошенники тоже не дураки, — отметил Вураско. — Может, например, активно задействоваться IP-телефония, когда используется уязвимость протокола мобильной связи, позволяющая подставлять номер абонента. Звонок осуществляется с компьютера, а высветиться может любой номер.

Тяжкий долг5

Фото: Depositphotos

Более того, заметил он, можно даже понять, где находится злоумышленник, но ничего с ним сделать не удастся, как в случае со звонками о минировании, 99% которых идет с территории сопредельных стран.

— Нахождение злоумышленника на территории другой страны сделает расследование невозможным, — отметил он. — И всегда так было: грамотные злоумышленники не работают по своей стране, а выбирают другую. Американцы поэтому жалуются, что их граждан атакуют с территории России, — и наоборот. Фейковые call-центры — это почти всегда звонки из сопредельных государств.

По его словам, чем больше вводных данных оставил злоумышленник, тем выше вероятность удачного расследования. Но единичный эпизод мошенник может провернуть так, что следов вообще не останется — и это уже не вопрос нежелания найти преступника, а вопрос невозможности это сделать.

Действия лжеколлекторов

В 2018 году деятельность компаний, занимающихся возвращением кредитных средств, регулируется на федеральном уровне. Несмотря на это, до сих пор встречаются мошенники, требующие от граждан финансовые средства незаконными методами. Их называют лжеколлекторами. Они не являются представителями официальных компаний, действуют исключительно в целях собственного обогащения.

Когда деньги с должника требует не банк, а посторонние люди, прежде чем их возвращать, следует удостовериться в правомерности их действий. В первую очередь необходимо внимательно изучить кредитный договор на предмет возможности продажи долга третьим лицам. Если такой пункт имеется, нужно позвонить в банк и узнать, когда и какому агентству был продан кредит. Затем связаться с этой организацией (лучше посетить её лично) и ознакомиться с договором, на основании которого состоялась передача долга.

Если коллекторы отказываются предоставить официальную бумагу, скорее всего, они являются преступниками. О незаконности их действий также можно судить по тому, как они общаются с заёмщиком. Согласно закону они не имеют права:

- Звонить должнику чаще одного раза в день и двух раз в неделю. Время звонков строго регламентировано с 8 до 22 часов в будни и с 9 до 21 часа в выходные и праздники.

- Лично встречаться с неплательщиком чаще одного раза в неделю. Встречи с его родственниками, близкими и друзьями категорически запрещены.

- Оскорблять должника, наносить вред здоровью и портить его имущество.

- Размещать информацию о долге в открытом доступе.

https://youtube.com/watch?v=nAc0svaGBzk

Мой кредит — твой кредит

Адвокат, партнер Адвокатского бюро «Казаков и партнеры» Елена Муратова отметила, что, в случае если доказано реальное получение денежных средств по договору кредита лицом, даже «заблуждающимся относительно оснований получения таких денежных средств», расторгнуть кредитный договор мало шансов.

Тяжкий долг3

Фото: ТАСС/Вадим Жернов

Фото: ТАСС/Вадим Жернов

В пример адвокат приводит еще одно судебное разбирательство, по которому вынесено апелляционное определение Самарского областного суда от 23 июля. Тогда истец также пытался оспорить кредитный договор.

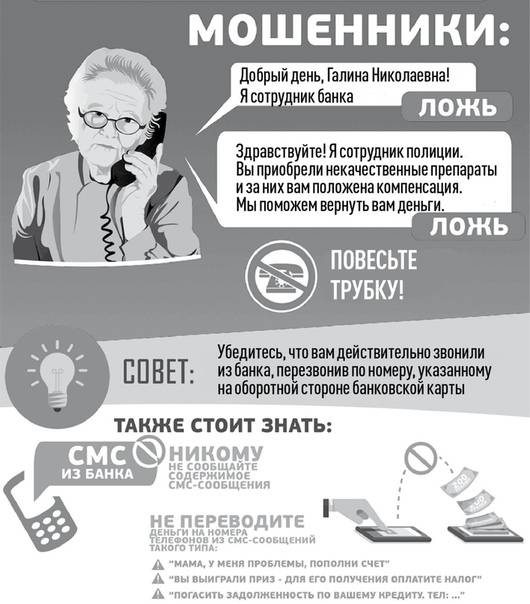

— Было размещено объявление о сдаче квартиры, мошенник захотел внести предоплату на банковскую карту истицы, однако ему потребовался чек-подтверждение для отчета затраченных средств, — рассказала Муратова. — Дальше жертва мошенника направилась в банкомат, где выполнила некие команды мошенника, предоставив данные от своего мобильного банка. Соответственно, был получен кредит, и кредитные денежные средства были перечислены мошеннику. Несмотря на факт возбуждения уголовного дела по ст. 159 УК РФ, жертва не смогла признать договор недействительным/расторгнутым. При рассмотрении дела суд руководствовался тем, что, согласно банковским правилам, направление определенных SMS и введение соответствующих кодов свидетельствует о согласии на заключение договора банковского кредита.

По ее словам, шансы признать недействительным кредитный договор в этом случае будут существенно выше, если в суде будет доказана полная безучастность «получателя» кредита: то есть если на кредитных договорах будут поддельные подписи и тому подобное.

— Чтобы обезопасить себя от подобных ситуаций, не следует сообщать данные своих личных кабинетов, банковских карт, — отмечает Муратова. — При получении подозрительных денежных средств немедленно возвращать таковые лицу, приславшему денежные средства.

Кандидат юридических наук, доцент МГЮА имени Кутафина Елена Гринь отмечает, что с 1 октября 2019 года вступили в силу поправки в ст. 160 ГК РФ, позволяющие заключать сделки с использованием электронной формы.

Тяжкий долг1

Фото: ТАСС/Александр Демьянчук

Фото: ТАСС/Александр Демьянчук

— В соответствии с пользовательскими соглашениями, которые оформляют клиенты с банками, как правило, закрепляется положение о том, что подтверждение операций паролями, PIN-кодом, кодом из SMS-сообщений является аналогом подписи гражданина, — пояснила она «Известиям».

Гринь отмечает, что в описанных выше ситуациях граждане очевидно подверглись обману, сообщив мошенникам конфиденциальную информацию. Но расторгнуть на этом основании договор в таких условиях — когда все пароли были сообщены добровольно, — по ее словам, практически невозможно.

— Гражданам стоит не забывать о том, что эта информация аналогична их собственноручной подписи, — отметила Гринь. — Поэтому ни в коем случае эти данные не должны никому сообщаться. Аргумент о том, что «меня обманули», в этой ситуации аналогичен аргументу «я не понимал, что подписывал» для целей оспаривая договора.

По ее словам, только если в рамках уголовного дела будет установлено, что договор была заключен не потерпевшим, а другим гражданином и виновные будут привлечены к ответственности, можно будет обратиться за пересмотром судебного решения.

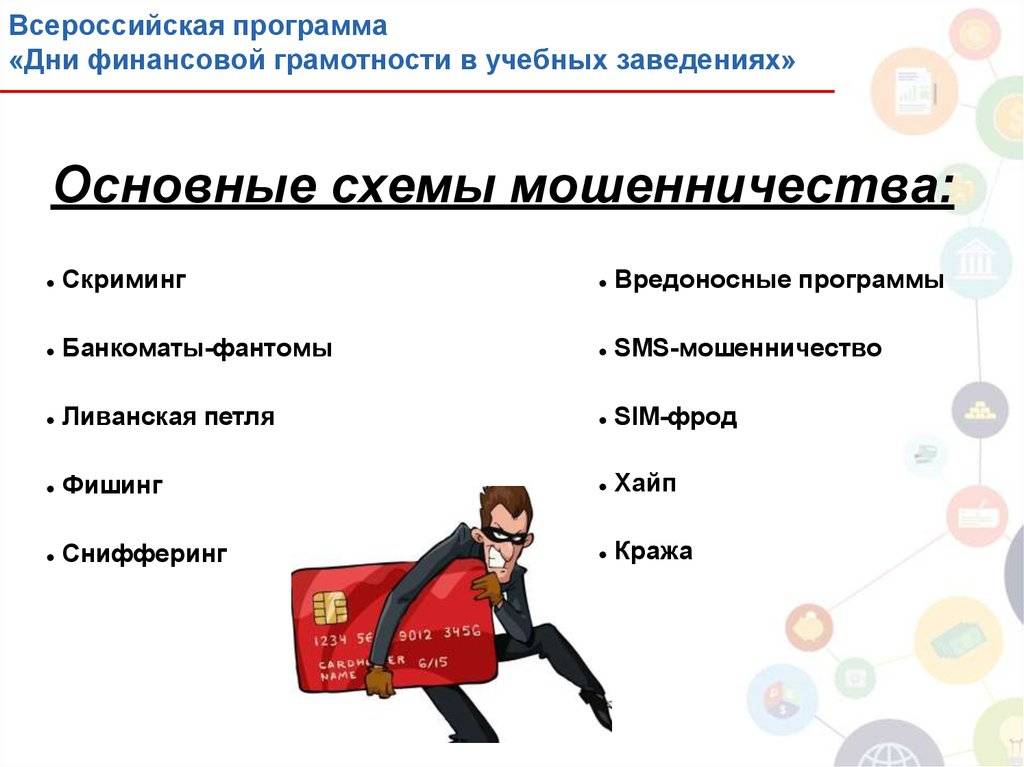

Другие махинации с кредитными историями

Кредитные истории используются аферистами и в других схемах незаконного обогащения путем обмана законопослушных граждан. Директор Национального бюро кредитных историй (НКБИ) Алексей Волков сообщил агентству РИА «Новости», что в последнее время мошенники очень часто предлагают «клиентам» улучшить или вовсе удалить КИ.

«Если удается сильно запугать клиента или выявить его острую потребность в кредите, мошенники предлагают “исправить” или “удалить” кредитную историю. Вознаграждение – от 30 до 300 тыс. руб. Естественно, “клиент” просто теряет деньги», – сказал он.

Представители «Объединенного кредитного бюро» рассказали и о массовом распространении мошеннических ресурсов, замаскированных под сайты бюро КИ. «Владельцы таких сайтов тратят существенные средства на контекстную рекламу, поэтому люди, желающие узнать свою кредитную историю, могут заметить их на первых позициях поисковой выдачи. В лучшем случае, ущерб составит несколько сотен рублей за недостоверный отчет. В худшем – персональные данные жертвы могут быть использованы для дальнейших махинаций», – заявили в бюро.

Россияне, уже имеющие тот или иной кредит, тоже могут попасть под прицел мошенников. Например, им могут позвонить от имени бюро кредитных историй и потребовать как можно быстрее погасить кредит, иначе КИ будет испорчена навсегда.

Такой пример привели в бюро кредитных историй «Эквифакс» – его представители рассказали, что мошенники, заявляя о таком, предлагают жертвам перевести деньги для закрытия кредита и предоставляют им собственные номера счетов. Также в компании уточнили, что бюро кредитных историй не обзванивает клиентов, и что звонящим якобы от их имени не стоит верить с самого начала.

Заём для третьих лиц

Бывают ситуации, когда в силу обстоятельств человек не может сам взять кредит, тогда он обращается с просьбой к друзьям или родственникам. И многие из них, веря в порядочность близкого человека, соглашаются оформить заём на себя. Тот, в свою очередь, обещает исправно возвращать долг. При этом все гарантии даются в устной форме без подписания официальных договоров и расписок.

После получения необходимой суммы так называемый друг пропадает, а доверчивому заёмщику приходится возвращать кредит банку со всеми начисленными процентами за свой счёт. Снять полномочия по исполнению кредитных обязательств не получится даже через суд, в силу отсутствия официальных документов о передаче средств третьему лицу.

Если помочь всё же хочется, можно:

- Дать денег в долг из личных сбережений. Если друг их не вернёт, останется неприятное ощущение, но никаких обязательств перед банком не будет.

- Взять официальный кредит для третьего лица. Такую услугу предоставляют некоторые банки.

Человек, нуждающийся в деньгах, берёт их у банка, а затем передаёт обязанность по их возвращению другому лицу. Гражданин, согласившийся взять на себя финансовые обязательства, проходит стандартную проверку

Отдельное внимание уделяется его кредитному рейтингу. Если он подходит по всем установленным критериям, происходит передача долга:

- Банк подписывает договор с новым заёмщиком (цессионарием).

- Цессионарий и прежний должник (цедент) также заключают между собой соглашение.

Каждый из участников получает документ, в котором указывается причина передачи долга, его размер и условия погашения (срок, процентная ставка и пр.). Если третье лицо не сможет погасить кредит, финансовые обязательства вернутся к первому заёмщику.

Чёрные брокеры

Граждане, не разбирающиеся в юридических тонкостях или не имеющие достаточного времени для самостоятельного получения кредита, иногда обращаются за помощью к кредитным брокерам. Эти люди за определённую плату помогают быстро и без проблем взять банковский заём. Но их действия не всегда бывают законными. Брокера можно заподозрить в недобросовестных намерениях, если он:

- Берёт слишком большое вознаграждение за свои услуги. Мошенники требуют с клиентов от 10 до 12% от суммы кредита. Помимо этого, дополнительно просят оплатить консультации. Стоимость работы легальных специалистов не превышает 5%. Никаких дополнительных комиссий они не берут.

- Использует в своей деятельности незаконные методы. Например, предлагает заёмщику купить у него фальшивую справку, в которой указаны завышенные доходы. Или обещает договориться о кредитовании с сотрудником банка за определённое вознаграждение.

- Не имеет официального места работы. Если в договоре об оказании услуг отсутствует юридический адрес брокерской конторы или не указан рабочий телефон, заключать сделку не следует. Чёрные брокеры назначают встречи с клиентами не в офисах, а в кафе и других общественных местах.

Оплатив услуги мошенника, клиент, скорее всего, просто не получит обещанного результата. В худшем случае репутация заёмщика перед банком будет испорчена и ему не дадут кредит даже при самостоятельном обращении

Поэтому выбирать посредников в вопросах кредитования нужно очень внимательно, обращая внимание на репутацию специалиста и на отзывы других клиентов о его работе. А лучше всего найти время и оформить кредит самостоятельно без участия посторонних

Процессуальные трудности

Любое противоправное завладение имуществом путем обмана или использования чужой доверчивости достаточно сложно доказать, если оно ничем документально не подтверждено и отсутствуют свидетели происшедшего.

Любое противоправное завладение имуществом путем обмана или использования чужой доверчивости достаточно сложно доказать, если оно ничем документально не подтверждено и отсутствуют свидетели происшедшего.

Мошенничество при выдаче частного кредита отличается противоположными процессуальными сложностями, так как гражданам приходится доказывать свою непричастность к получению денег в долг от банка, который правомочен в своих претензиях. Убеждать кредитора в своей невиновности бесполезно и неконструктивно, являясь финансовыми учреждениями банки заинтересованы в возврате выданного кредита, а не в человеческом отношении к жертвам мошенников.

Став объектом необоснованных требований возврата кредита или займа со стороны сотрудников банка или коллекторного агентства следует выполнить ряд действий:

- Истребовать копию кредитного договора и графика платежей у банка-кредитора, с целью ознакомления с предоставленными данными и подписями заемщика.

- После ознакомления с имеющимися документами написать претензию руководству кредитной организации, указав объективные причины, которые подтверждают невозможность получения денежных средств в долг (нахождение в отъезде, кража или потеря паспорта, устаревшие данные и т.п.).

- Следующей инстанцией, куда надлежит обращаться, вручив претензию ответственному представителя банка, являются органы правосудия, а точнее полицейское отделение по месту обитания. В дежурной части необходимо написать заявление с просьбой о том, чтобы было возбуждено дело по статье «Мошенничество», так как злоумышленники оформили кредит, а банк теперь требует возмещения средств.

- Подготовиться к судебному разбирательству, если банк подаст иск о возмещении кредита или сделать это самостоятельно для защиты от посягательств коллекторов.

- При гражданском процессе следует приготовиться к затратам на проведение экспертиз, в частности почерковедческой, при которой сравнение каждой пары подписей обойдется минимум от 5 тыс. рублей, но станет единственным шансом доказать, что кредитный договор заключен другим лицом.

- Все затраты, в том числе моральный ущерб от непрекращающихся звонков и домогательств коллекторов, в случае признания неправоты банка, будут возмещены за его счет, а претензии нивелированы.

Как доказать кредитное мошенничество

Чтобы злоумышленники, совершившие махинации с кредитом, получили справедливое наказание, сотрудникам полиции потребуется приложить немало усилий в розыске лиц, которых при хорошем раскладе сняли видеокамеры и/или запомнили очевидцы. Надеяться на то, что будет возбуждено уголовное преследование тех, кто обманом или манипуляциями вынудил подписать документы на получение кредита в той или иной форме, не разумно.

Чтобы злоумышленники, совершившие махинации с кредитом, получили справедливое наказание, сотрудникам полиции потребуется приложить немало усилий в розыске лиц, которых при хорошем раскладе сняли видеокамеры и/или запомнили очевидцы. Надеяться на то, что будет возбуждено уголовное преследование тех, кто обманом или манипуляциями вынудил подписать документы на получение кредита в той или иной форме, не разумно.

Доказать, что было совершено мошенничество, при отсутствии подтверждающих доказательств, практически не реально, и, если при фальсификации документов и подписей, доказать это сможет экспертиза, то при собственноручном подписании, шансы на успех минимальные.

Единственной надеждой введённых в заблуждение граждан, ставших невольными «добровольными» заемщиками, является рецидив мошенничества, наличие нескольких аналогичных заявлений и поимка злоумышленника/ков. Проверка записей с камер видеонаблюдения и опознание мошенников является основным реальным способом их идентификации и получения исходной отправной точки для продуктивного розыска подозреваемых.

При мошенничестве с участием юридического лица, доказательство мошенничества больше походит на финансовый аудит, целью которого является выявление признаков финансового нездоровья на момент кредитования. Осведомленность заемщика о подобных симптомах при обращении за кредитом, автоматически трансформирует его в обвиняемого по ст.159.1 УК РФ, предоставившем недостоверные или искаженные данные банку.

Исключить неосторожность

Нередко бывает и такое, что человек, не понимая того, действительно оформляет оферту, то есть предложение заключить договор, после чего ему и приходит тот самый микрозаем, рассказала «Известиям» адвокат Евгения Колесникова. Происходит это так: человек что-то нажимает в интернете, подумав, что оставляет заявку на кредит, но на самом деле оформляет оферту и на основании этого договора ему перечисляют деньги.

— Ушли в прошлое те времена, когда заключить договор займа можно было только путем личного обращения в банк и заключения письменного договора с заемщиком. Если человек, как думают юридически неподкованные граждане, не ходил в банк, ничего не подписывал — значит он ничего и не заключал. На самом деле это не так — с учетом ситуации на рынке микрозаймов очень много договоров оферты заключаются именно в интернете, и для подавляющего большинства людей выглядят эти договоры как заявки на кредит.

Удача привалила3

Фото: ИЗВЕСТИЯ/Павел Волков

Фото: ИЗВЕСТИЯ/Павел Волков

Бывает и так, что мошенники пользуются чужими паспортными данными и от имени ничего не подозревающего гражданина оформляют оферту, отмечает адвокат. Для этого мошенникам нужны только фамилия, имя, номер и серия паспорта. Предоставить жуликам паспортные данные может неограниченный круг лиц, куда входят поликлиники, кредитные организации и т.п. «Но тогда должен быть доступ к номеру телефона, на который высылается пароль, необходимый для заключения договора. Так происходит, если симка оформлена на одного человека, а пользуется ею кто-то другой. В таком случае действительно возможно, что за человека кто-то другой оформил кредит или микрозаем», — рассказала собеседница «Известий».

Во избежание подобных неприятностей, советует адвокат, необходимо внимательно читать любые договоры, заявки (особенно в интернете), смотреть где и какие вы ставите галочки. Если же вдруг вам выдают микрозаем (о котором вы не просили), в первую очередь необходимо письменно обратиться в организацию, отправившую эти деньги. Также стоит написать заявление в Роспотребнадзор и прокуратуру и изложить все обстоятельства.

Как мошенники берут кредиты по чужим данным

Мы знаем две мошеннические схемы. Первая: мошенники крадут паспортные данные, делают на них поддельные документы и берут кредиты. Недавно жертвой кредитных мошенников стал житель Уфы. Он узнал о кредите, когда из банка пришло уведомление о долге в 40 000 рублей. Пришлось обращаться в полицию и доказывать непричастность к кредиту.

Вторая схема связана с онлайн-займами. В этом случае мошенникам даже не придется подделывать документы — достаточно копии. Подробно такую схему мы разобрали в статье Мошенники оформляют кредиты по копии паспорта.

От мошеннического кредита не получится просто отмахнуться. Официальным заемщиком считается владелец паспортных данных, пока он не докажет обратное. Поэтому банк будет требовать оплату на законных основаниях. Игнорировать такое требование не получится: мол, кредит я не брал, платить не буду, не звоните мне больше. Банк может передать долг коллекторам или обратиться в суд.