Гражданская ответственность владельцев автотранспорта

Еще одна проблема возникает у плательщиков единого налога при УСНО в отношении страхования гражданской ответственности владельцев транспортных средств. В Письме Минфина России от 01.04.2008 N 03-11-04/2/63 сказано, что такие расходы нельзя учесть при расчете единого налога. В подтверждение своей позиции финансисты приводят следующие доводы.

В пп. 7 п. 1 ст. 346.16 НК РФ сказано, что подлежат включению в состав расходов, учитываемых при исчислении единого налога, расходы на обязательное страхование работников и имущества. Пунктом 2 ст. 4 Закона “Об организации страхового дела в Российской Федерации” определено, что объектом страхования могут быть, в частности, имущественные интересы, связанные:

- с владением, пользованием и распоряжением имуществом (страхование имущества);

- с обязанностью возместить причиненный другим лицам вред (страхование гражданской ответственности).

Согласно положениям Федерального закона от 25.04.2002 N 40-ФЗ “Об обязательном страховании гражданской ответственности владельцев транспортных средств” владельцы транспортных средств обязаны страховать именно гражданскую ответственность, наступающую при нанесении вреда жизни, здоровью или имуществу других лиц во время использования автотранспорта. Следовательно, это не имеет отношения к собственно страхованию имущества, и такие расходы не подпадают под действие пп. 7 п. 1 ст. 346.16 НК РФ.

Кстати, ранее финансисты были в этом отношении гораздо либеральнее – в Письме от 02.02.2005 N 03-03-02-05/7 они отмечали, что затраты на автогражданское страхование в целях исчисления единого налога при применении УСНО учитываются в составе материальных расходов на основании пп. 5 п. 1 ст. 346.16, пп. 2 п. 1 ст. 254 НК РФ. Да и налоговики ничего не имели против включения таких затрат в налоговые расходы (Письма УМНС России по г. Москве от 16.03.2004 N 21-09/17094 и от 24.02.2004 N 21-09/11361). Однако впоследствии (очевидно, под влиянием нового начальства) налоговые органы поменяли свою точку зрения на прямо противоположную (см. Письмо ФНС России от 09.10.2006 N 02-6-09/151).

По мнению автора, и в этом случае у настойчивых налогоплательщиков есть аргументы, которые можно было бы противопоставить налоговикам в суде. Согласно п. 2 ст. 346.16 НК РФ расходы на обязательное страхование работников и имущества принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль в ст. 263 НК РФ. В силу п. 2 названной статьи (не будем повторяться, о ней мы уже говорили) расходы по обязательным видам страхования, установленные законодательством РФ, включаются в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ.

В рамках ст. 263 НК РФ добровольное страхование ответственности за причинение вреда отнесено к одному из видов добровольного страхования имущества, правда, только если такое страхование является условием осуществления налогоплательщиком деятельности в соответствии с международными обязательствами РФ или общепринятыми международными требованиями. Тем не менее можно предположить, что и обязательное страхование ответственности за причинение вреда в рамках ст. 263 НК РФ может быть отнесено к одному из видов обязательного страхования имущества. И если это так, то положения гражданского законодательства сразу теряют свою силу и налогоплательщик должен руководствоваться налоговыми правилами (п. 3 ст. 2 ГК РФ).

Однако такой аргумент (будем смотреть правде в глаза) неочевиден, и, как к нему отнесутся судьи, не вполне понятно. Пока судебной практики по данной проблеме нет, и арбитражное разбирательство является рискованным.

А.В.Анищенко

Эксперт журнала

“Актуальные вопросы

бухгалтерского учета

и налогообложения”

Откуда растут ноги

Эксперты считают, что страховщики стали массово навязывать дополнительные услуги автовладельцам, оформляющим полисы ОСАГО, в конце 2013 года. Когда стало известно о готовящемся существенном увеличении максимальных выплат по автогражданке. Страховые компании сыграли на опережение.

В 2014 году максимальные выплаты на ремонт железа были приняты на уровне 400 тыс. рублей, а при причинении вреда здоровью и жизни – 500 тыс. рублей. Коснулись изменения выплат по Европротоколу: лимит для Москвы, Московской области, Санкт-Петербурга и Ленинградской области установлен на уровне 400 тыс. рублей, а для всех других регионов – 50 тыс. рублей.

Центробанк контролирует цену полиса обязательного страхования автогражданской ответственности. Страховые компании, не имея возможности поднять цену на автогражданку, стали «привязывать» к ней добровольно-принудительные дополнительные услуги. Чаще других нагрузкой при ОСАГО становилась страховка жизни водителя. Бывали случаи дополнительного страхования квартиры, дома, дачи, или от несчастного случая.

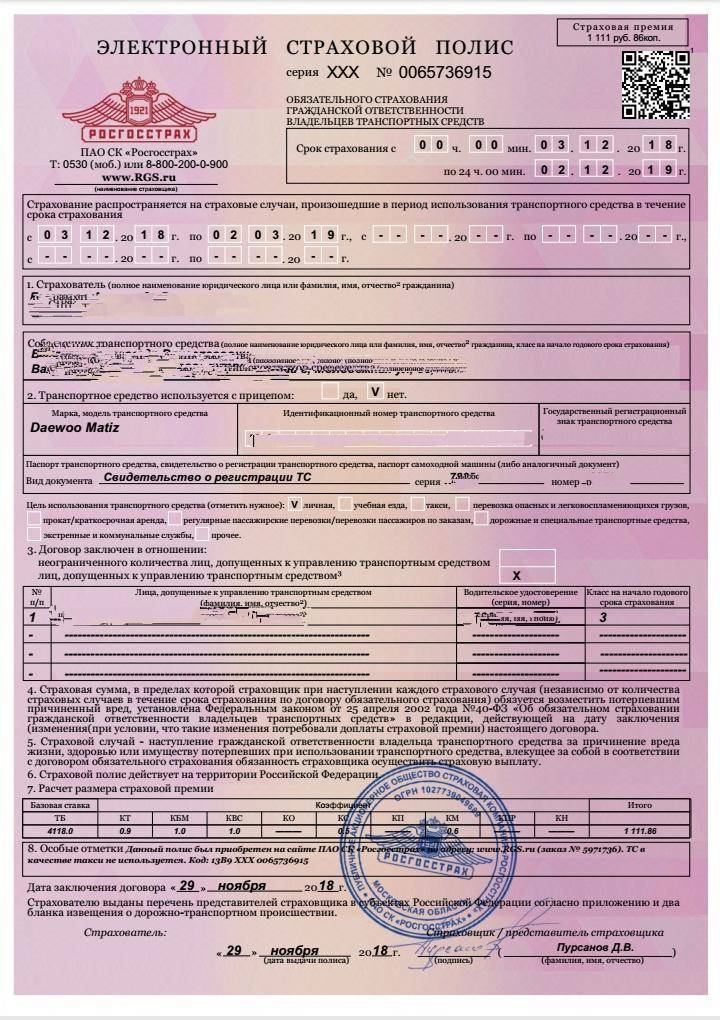

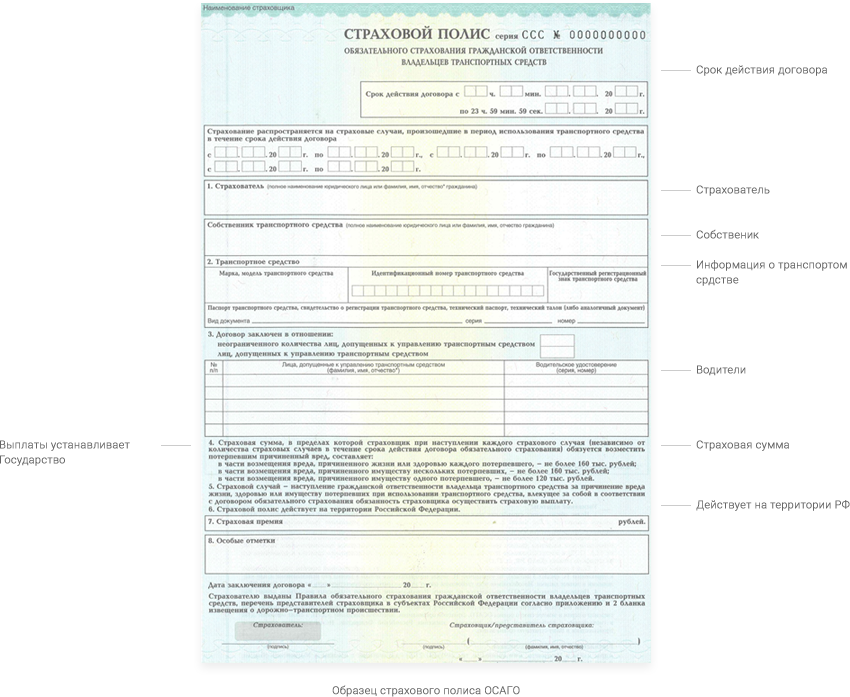

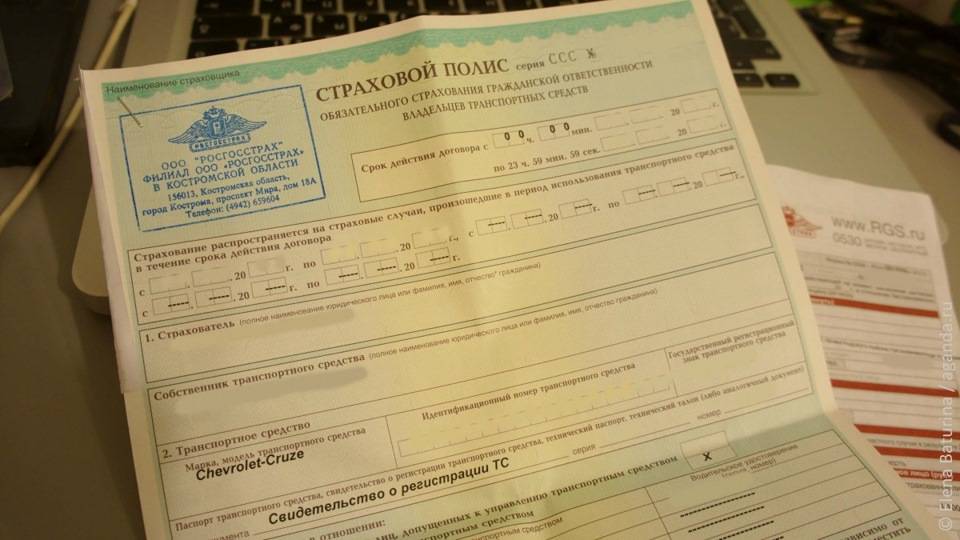

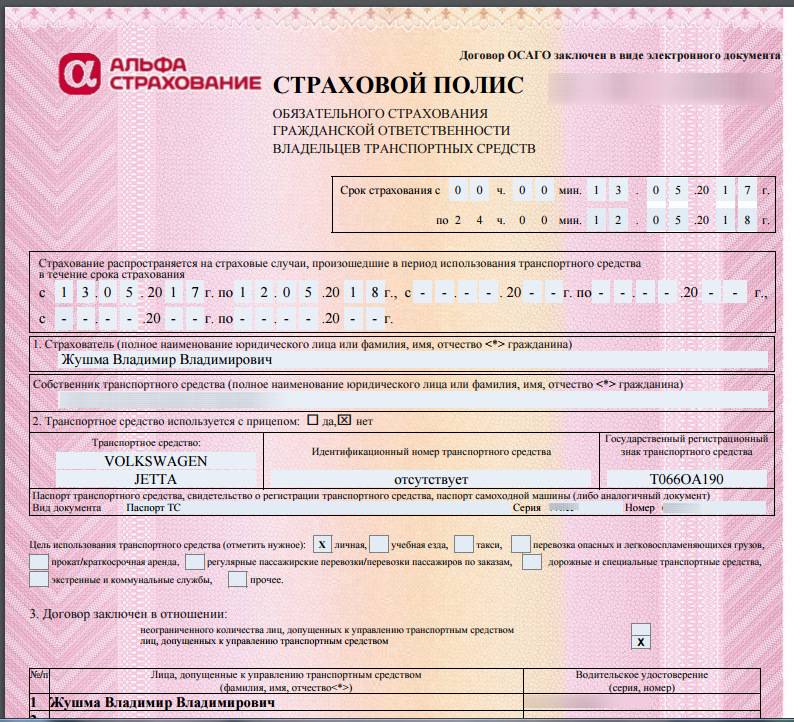

Страхование: полис ОСАГО

Чтобы избежать подобных ситуаций, государство обязывает каждого автовладельца обзавестись полисом ОСАГО – обязательного страхования автомобилистами гражданской ответственности. Если вы – невероятно осторожный и внимательный водитель, то возможно вы будете знать об этом полисе лишь то, что это бумажка, лежащая у вас в бардачке. А если вам случится попасть в ДТП хотя бы раз, и его виновником будете вы – полис вам очень сильно пригодится. Благодаря нему проблемы компенсаций пострадавшим сторонам ложатся не на вас, а на компанию-страховщика. Причем, каждому пострадавшему страховая компания выплатит до 500 тысяч рублей, а за поврежденное имущество – до 400 тысяч. Сумму ущерба должна определить независимая экспертиза авто после ДТП. Эксперты могут провести такую оценку как на месте происшествия, так и спустя несколько дней после ДТП, однако пострадавшая сторона обязана обеспечить доступ оценщиков к автомобилю.

Как оформить

Процедура продажи полиса с расширением регламентируется страховщиком. Рекомендуется предварительно связаться с представителем компании и уточнить возможность оформления ДСАГО. В большинстве случаев обязательно должны быть соблюдены следующие условия:

- У собственника авто есть действующее ОСАГО в выбранной компании.

- Владелец транспортного средства лично подает заявление на ДСАГО.

- Срок действия расширения не может быть больше, чем у основного полиса автострахования.

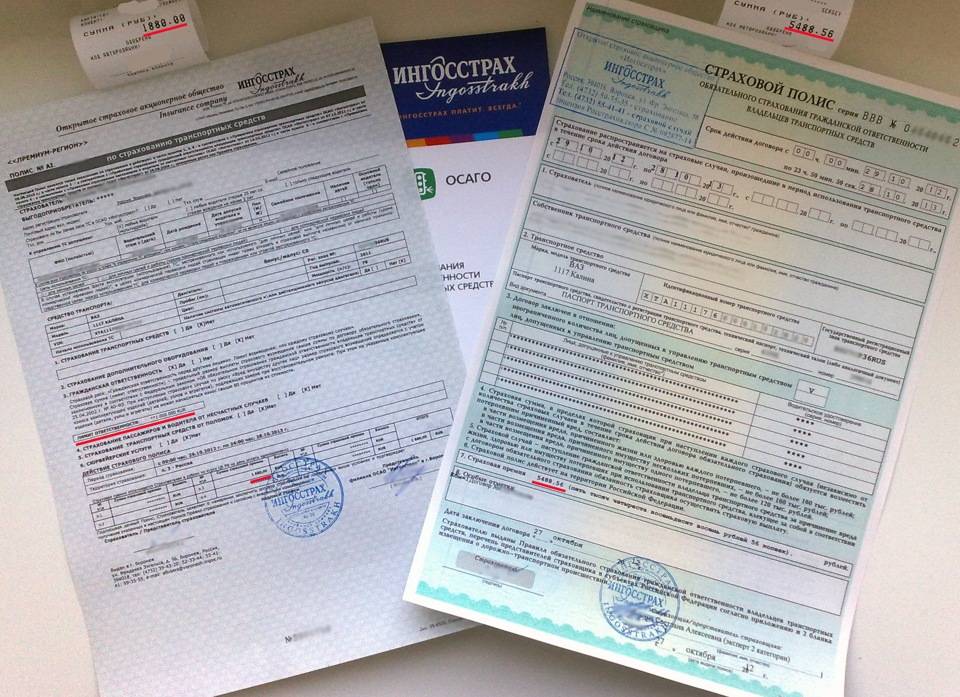

Добровольное страхование гражданской ответственности автовладельцев осуществляется в ряде фирм, в том числе в «Ингосстрахе».

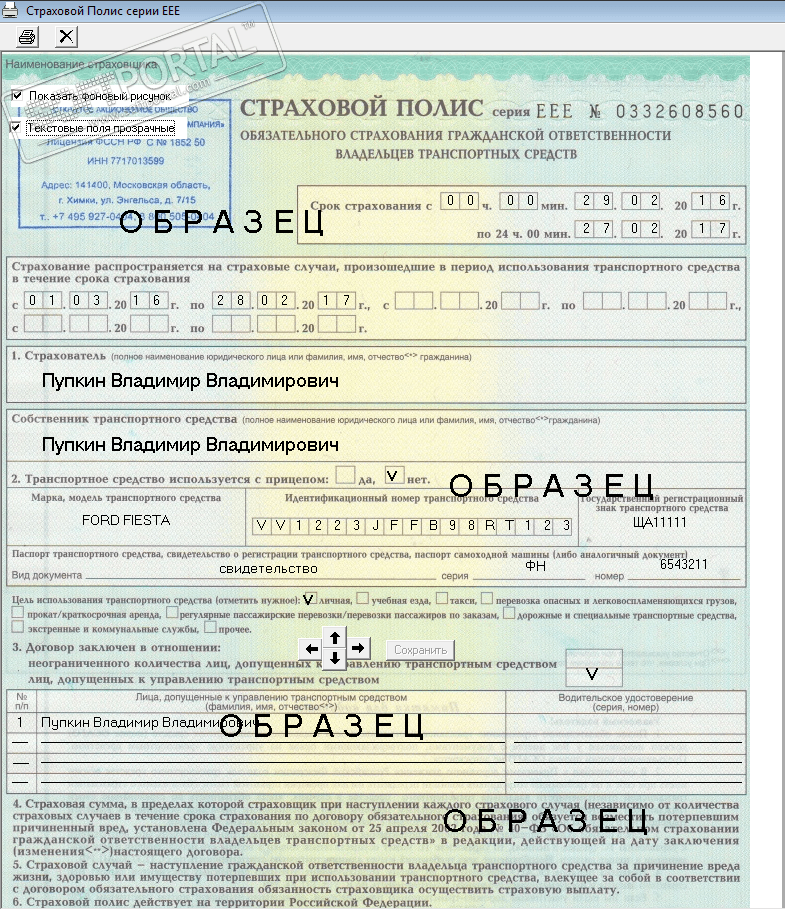

Необходимые документы

Документы, которые нужны для получения ДСАГО, не имеют существенных отличий от требований при покупке базового полиса. Во-первых, необходимо удостоверить личность собственника авто – паспорт и водительские права. Во-вторых, бумаги на само транспортное средство – ПТС, диагностическая карта, свидетельство о регистрации машины.

Навязывание услуг и как от них отказаться

Прежде всего всем владельцам авто нужно знать свои права и закон об ОСАГО. С 2 августа 2014 года в закон об обязательном страховании автогражданской ответственности были внесены некоторые существенные поправки. Кроме прочих изменений, закон прописывает ответственность страховой фирмы за принуждение покупать дополнительные страховые услуги, а также за отказ клиенту в оформлении ОСАГО.

Как же отказаться от этих дополнительных услуг и расходов? Есть несколько возможных вариантов развития событий, если вам все такие отказывают в ОСАГО без страхования жизни.

Способ 1: отказ от заключения договора ОСАГО с доказательствами

Все что вам нужно – это зафиксировать доказательную базу по отказу в заключении ОСАГО без дополнительных страховых услуг. Просто берете диктофон или пару свидетелей и просите агента указать причину отказа от оформления договора. С этой информацией обращаетесь в суд с исковым заявлением, подкрепленным конкретным доказательством необоснованного отказа в страховке. Конечно, суд это всегда дело непростое и длительное, но через 2 или 3 месяца вы сможете взыскать с недобросовестной фирмы возмещение морального ущерба за невозможность использовать личный автомобиль долгое время и отсутствие элементарного комфорта, издержки за аренду чужого автомобиля и тому подобное. Времени и сил будет потрачено довольно много, но вы получите:

- Страховой договор ОСАГО – суд обяжет страховщика заключить договор;

- Существенное возмещение от страховой фирмы.

Способ 2: Последующее расторжение навязанных договоров

Такой нехитрый способ, до которого дошли водители логическим путем. Заключаете договора так, как хотят страховые агенты, то есть с дополнительным страхованием жизни. Дальше, по прошествии пары дней идете и расторгаете второй договор. В отличие от первого способа этот вариант очень прост, правда, есть одно «но» — выплата неустойки за расторжение договора.

Если эта сумма будет выше, чем предполагаемая польза от дополнительного договора страхования жизни или здоровья, то лучше оставить как есть и пользоваться привилегиями полиса на жизнь. Это все-таки полезные страховые продукты, которыми пользуются многие граждане. Поэтому заранее узнайте о неустойке, которую взимает конкретная фирма.

Способ 3: обращение в Роспотребнадзор – защита прав потребителя

Страховой продукт, как и любой другой, должен предоставляться в положенном качестве. За нарушение прав потребителя страховщик должен нести ответственность. Для того чтобы защитить свои права, нужно при заключении договора ОСАГО с навязанными дополнениями рядом со своей подписью ставить заметку «было отказано в заключении договора ОСАГО без полиса страхования жизни (или что вас заставили заключить)». И такие пометки производите на всех экземплярах. С этим договором идете в Роспотребнадзор с жалобой на нарушение прав потребителя. Как итог вы сможете расторгнуть договор в одностороннем порядке без выплаты неустоек, а также возместить ущерб по тратам на нежелательные навязанные услуги.

Навязывание дополнительных страховок к ОСАГО в цифрах

Законно ли навязывание, например, страхования жизни при ОСАГО. Водитель имеет полное право отказаться от лишних опций без каких-либо последствий, поскольку это нарушает его права, как потребителя.

Мнение автоюристов по этому вопросу однозначно, ведь, согласно изменениям, внесенным в профильный закон в 2014 году, заключать договора автогражданского страхования разрешено без оформления дополнений. Нормативный акт запрещает любое навязывание, компаниям-нарушителям грозит штраф в 50 000 руб (см. ст. 15.34.1 КоАП РФ).

В случае повторного правонарушения фирме приостановят действие лицензии.

Удивительно, что сотрудники страховых уверяют потребителей в обратном, доказывая, что это – не их инициатива, а требования закона. Так обязательно ли страхование жизни при ОСАГО? Нет, данный вопрос находится в ведении самого автолюбителя.

В случае навязывания дополнительных услуг в первую очередь необходимо руководствоваться ст. 16 Закона о защите прав потребителей, № 40-ФЗ от 25.04.2002 г. «Об ОСАГО» и КоАП. В соответствии со ст. 445 Гражданского Кодекса РФ, если сторона обязана заключить договор (публичная оферта) и уклоняется от данного обязательства, возможно принудительное заключение в судебном порядке.

РСА продолжает ежедневно мониторить продажи договоров ОСАГО. В первую очередь в тех регионах, где обстановка с реализацией полисов самая сложная. Когда Центробанк обнародовал измененные в сторону роста (в среднем на 50%) базовые тарифы обязательного автострахования, начавшие действовать 12 апреля, в большинстве субъектов РФ сложилось критическое положение с доступностью этих полисов.

Большая часть претензий касается отказов заключать договоры ОСАГО и навязывания других страховок. Наибольшее количество жалоб зарегистрировано в Уральском ФО — 118, из них 73 относятся к отказам продавать ОСАГО, 38 – к навязыванию допуслуг, 7 – к удаленности филиалов страховых фирм. 12 обращений принято в Дальневосточном ФО, по 27 — в Сибирском и Южном, 31 — в Приволжском.

В российской прессе неоднократно появлялись сообщения о том, что те или иные компании отказываются выдавать договор ОСАГО без дополнительных услуг. Ситуация оказалась настолько серьезной, что в дело пришлось вмешаться как главному регулятору рынка Центробанку, так и Антимонопольной службе.

В данной ситуации необходимо отметить следующее: в ряде регионов страны страховщики не могут оформить ОСАГО, не предложив дополнительные услуги страхования. Иначе они будут работать себе в убыток. И если клиенты отказываются от подобных предложений, то компании просто не проводят оформление автогражданки, ссылаясь на отсутствие необходимых бланков.

Хитрость страховых компаний не знает предела, они придумали разнообразные способы продать клиенту дополнительные услуги:

- Сотрудники СК сообщают клиенту, что не имеют права выдавать чистое ОСАГО по распоряжению «сверху» (например, необходимо пройти ТО от страховой компании, или застраховать жизнь автовладельца).

- При отказе клиента оформить полис с лишними услугами, менеджеры заявляют, что у них закончились бланки. Поэтому придите завтра, через неделю-месяц.

- Если клиент желает оформить ОСАГО исключительно без дополнительных услуг, то ему никто не отказывает в этом праве, но присутствует один нюанс. Чистую страховку оформляют только в центральном офисе, который располагается где-то в заброшенной деревеньке, и на дорогу вы потратите больше, чем на договор здесь и сейчас.

При наличии доказательств страховщика обяжут оформить «автогражданку» без навязывания дополнительных услуг. Кроме того, страховую компанию ждёт крупный денежный штраф, равно как и менеджера, ответственного за навязывание добровольной страховки. Также автовладелец может обжаловать действия страховой компании в Роспотребнадзоре.

Страхование ОСАГО 2015

Что изменилось в этом году? Все полисы страхования гражданской ответственности, оформленные в 2015 году и после 1 октября 2014 предоставляют возможность получить страховую выплату размером до 400 тысяч рублей для компенсации ущерба имуществу пострадавших. Если полис оформлен ранее – сумма такой компенсации не может превышать 120 тысяч

Обратите внимание, что речь идет только о поврежденном имуществе. Максимальный размер компенсации за нанесение вреда здоровью – 500 тысяч, независимо от даты оформления страховки

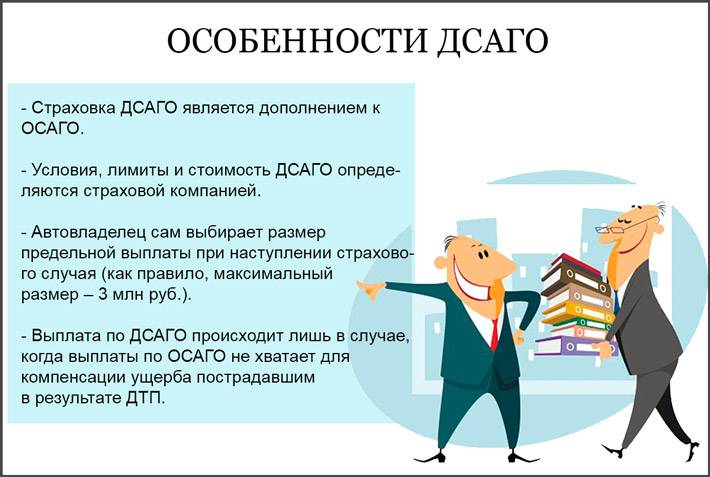

Если такая сумма кажется вам слишком низкой – вы можете оформить полис ДСАГО (дополнительного страхования гражданской ответственности). Стоит он недорого, но зато покрывает убытки любого размера.

Кому выгодно оформить

ДСАГО рекомендован тем гражданам, которые не исключают вероятность стать виновником ДТП. Притом участником такого конфликта будут дорогие авто. В большинстве случаев полис советуют начинающим водителям. К иным категориям граждан, которым стоит приобрести расширенную страховку, относятся:

- жители мегаполисов;

- водители, которые часто ездят на скоростных трассах;

- автолюбители с агрессивной манерой вождения, наносящие периодически вред другим машинам.

Расширенная страховка ОСАГО выгодна всем автовладельцам, у которых возникает риск оказаться виновником аварии. Зачастую полис покупают те, кто осуществляет перевозку авто.

Водители, которые страхуют авто от угона, как правило, также приобретают ДСАГО. К слову, данная опция автоматически включена в соглашение с «Альфастрахованием» и «Росгосстрахом».

Коротко о страховке жизни

Страхование жизни по ОСАГО подразумевает, что лечение водителя после автоаварии в медицинской организации будет оплачивать страховая компания. Автолюбитель вместе с полисом ОСАГО покупает полис жизни. Период действия каждой страховки стандартно 1 год. Если за этот год автовладелец попадет в больницу после ДТП, то страховщик оплатит его лечение. В случае смертельного исхода после столкновения машин на страховые выплаты могут претендовать наследники страхователя.

На первый взгляд все очень чинно и правильно. Но если копнуть глубже, то индивидуальное страхование жизни или здоровья, может быть только добровольным. Такая норма закона отображена в п.2, ст. 935 Гражданского кодекса.

Таким образом, страховка жизни может быть только добровольной. Страховая компания не имеет права навязывать страхование жизни в качестве условия продажи полиса автогражданки. Кроме того, один из принципов ОСАГО является обязательность и всеобщность. Поэтому, попытка страховой в один пакет обязательную и добровольную страховку не законны.

Реакция депутатов: страховщики должны заплатить

Заинтересовались ситуацией и в Государственной думе. Ответом со стороны депутатов на сложившуюся ситуацию, когда фактически сбором всех документов и доказательств для получения страховой премии заниматься приходится потерпевшей стороне, стал законопроект, предусматривающий возложение на страховщиков обязанностей по полной выплате ущерба и компенсации судебных расходов из-за ДТП даже при отсутствии полиса ОСАГО у виновника аварии.

В пресс-службе депутата Ярослава Нилова, являющегося одним из авторов документа, отметили, что сейчас участник ДТП, которому нанесен ущерб имущества, вынужден самостоятельно собирать документы и доказательства, нести судебные расходы и тратить время в процессе взыскания убытков.

осаго

Фото: ИЗВЕСТИЯ/Александр Казаков

Фото: ИЗВЕСТИЯ/Александр Казаков

При этом, по мнению авторов законопроекта, страховщики обладают и кадровыми ресурсами, и возможностями для того, чтобы взять на себя необходимые действия. Поэтому обязанности по возмещению ущерба пострадавшему следует возложить на страховую компанию, которая застраховала гражданскую ответственность потерпевшего, вне зависимости от наличия действующего полиса у виновника ДТП.

Если машина в аренде, продается или покупается

Получить возмещение по ОСАГО может только владелец автомобиля. Арендатор машины не может требовать компенсации от страховой. По доверенности тоже нельзя.

Если возмещение еще не получили, а машина продана, у нового хозяина нет права требовать что-то от страховой компании по прошлым ДТП. Даже если ремонтировать машину собирается именно он.

Если покупаете машину после ДТП и вам обещают автоматически передать право на ремонт за счет страховой, не верьте: не будет у вас такого права. Вас не признают потерпевшим, и ничего вы от страховой не получите. А вот продавец вполне может получить — и ничего потом не докажете.

Можно ли отказаться от навязанной страховки?

Отказаться от навязанной страховки можно. Для этого нужно заблаговременно написать заявление в страховую компанию с просьбой оформить полис ОСАГО без дополнительных нагрузок. Руководство компании обязано рассмотреть данное обращение. Ответить отказом страховщик не имеет права. Однако период, в течение которого будет принято положительное решение, может затянуться до 30 дней.

Другим вариантом может стать самостоятельный поиск добросовестной компании, которая продаст полис ОСАГО без дополнительных услуг.

Можно отказаться от дополнительного договора страхования даже в том случае, когда сделка со страховым агентом уже совершена и навязанная услуга оплачена.

С 1 января 2018 года вступило в силу указание Банка России, в котором прописаны условия возврата средств гражданам, затраченных на добровольное страхование. Это значит, что в течение 14 дней (период охлаждения) гражданин имеет право отказаться от ненужного договора и потребовать возврат денежных средств. В этом случае страховая компания должна полностью вернуть деньги клиенту.

Часто страховые компании прибегают к различным уловкам при продаже дополнительных услуг. Так, например:

- оформляется не полноценный договор страхования, а просто страховой бланк, по которому получить возмещение ущерба будет невозможно;

- в договоре страхования жилища «случайно» указываются неверные сведения о количестве квадратных метров;

- допускаются ошибки в написании адреса или реквизитов страхователя.

В таких случаях получить выплаты по страховке практически не возможно, так как выданный бланк не является договором страхования или составлен неправильно.

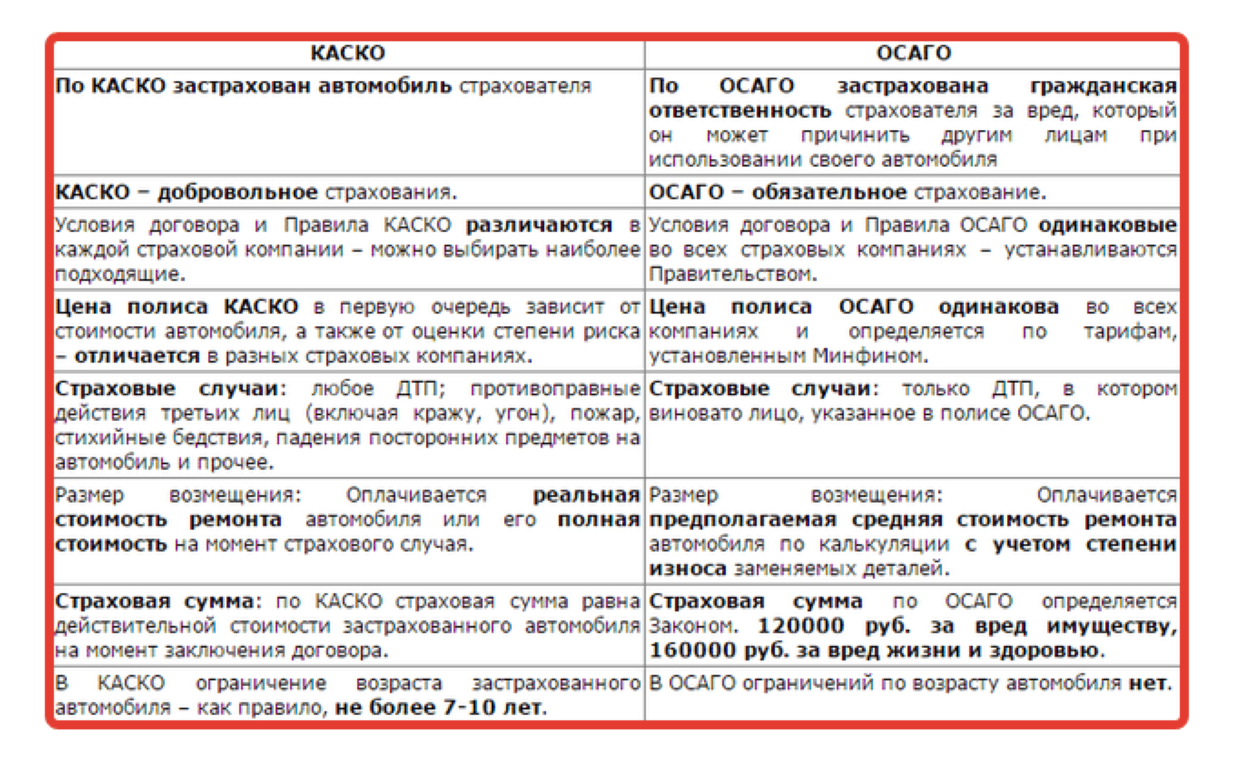

Особенности полиса ОСАГО

Страховка — гарантия для водителя, собственника авто

Выплаты, осуществляемые страховой компанией, предусматривают:

- Выплата компенсации за причинение вреда здоровью.

- Возмещение ущерба другим водителям, участвующим в происшествии.

- Определяется максимальный объем по таким разновидностям компенсации:

- Владелец машины может получить максимум 120 000 рублей, если транспортное средство будет повреждено.

- Владельцу предоставят 160 000 рублей, если его здоровью по причине ДТП был причинен определенный вред.

Выплата по заключенному соглашению осуществляется только в ситуации, когда застрахованный гражданин считается виновником ДТП. Однако платежные средства предоставляются остальным участникам ДТП, не считая самого виновника.

Если сотрудники автоинспекции определяют несколько водителей, виновных в происшествии, объем компенсации определяется в суде. Также в судебной инстанции проводится разбирательство по поводу истечения срока возможного обращения в страховую фирму. Многолетний опыт показывает, что страховые выплат производятся даже по просроченным полисам.

Каждому водителю предоставляется возможность оформить обязательный страховой полис при условии, что он является фактическим владельцем рассматриваемого транспортного средства или имеет доверенность.

Закон не требует от водителя даже предъявления доверенности, обеспечивающей право на управление машиной. Однако многие страховые организации требуют копию таких документов при подписании договора. Кроме доверенности, нужно предоставить такие документы:

- Удостоверение личности;

- Паспорт на машину;

- Права.

- Копии удостоверений личности и доверенностей на других граждан нужно предъявлять при оформлении, если договор составляется на нескольких водителей.

Небольшая видеоконсультация даст ответы на вопросы, касающиеся ОСАГО:

Принципы обязательной формы страхования

Для обязательного страхования характерны пять принципов:

- Обязательность. Диктуется соответствующим законодательным актом.

- Сплошной охват населения. Для этого происходит регистрация застрахованных, устанавливаются определенные сроки внесения страховых премий.

- Независимость от внесения оплаты. Если застрахованное лицо не внесло полагающийся платеж, обязательное страхование не перестает действовать. Страховая премия будет взыскана в судебном порядке с начислением пени за просрочку.

- Бессрочность. Страховой период заканчивается только с гибелью страхователя либо его имущества.

- Фиксированный показатель страхового покрытия. Стоимость возмещения – это либо абсолютная величина, либо какой-то четкий процент от внесенных страховых сумм.

Разновидности ДС

Не все типы страховых договоров можно четко разделить. Например, социальное страхование – добровольное и обязательное, как и медицинское, одно из его разновидностей. А вот конкретно к ДС относится следующее:

- Страхование жизни – выплата близким страхователя определенных сумм после его смерти.

- Пенсионное – предлагает гражданину накопить определенные суммы для своей будущей пенсии.

- От несчастных происшествий – потери трудоспособности, болезни, травмы, получения инвалидности.

- Жилья – квартир, комнат, частных домов, дач.

- Животных – характерно для владельцев дорогостоящих питомцев и скота. В случае травмы или болезни любимца выплачивается компенсация.

- Ипотечное – защищает выплачивающих ипотеку от неприятных обстоятельств.

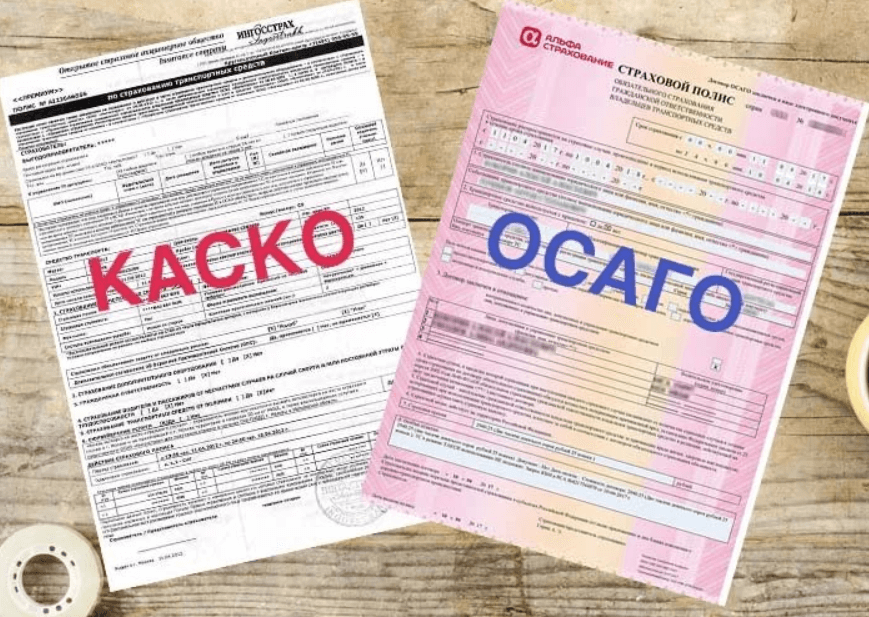

- КАСКО – компенсация в случае любого ДТП, угона, пожара и иной беды, которая может приключиться с автомобилем.

- ДМС – медицинское страхование, частично или полностью компенсирующее затраты на лечение.