Как пользоваться ценными бумагами

Если вы решили попробовать себя на фондовом рынке, необходимо разобраться с вариантами деятельности, связанной с ценными активами:

- вложения (инвестиции) сбережений с целью накопления капитала;

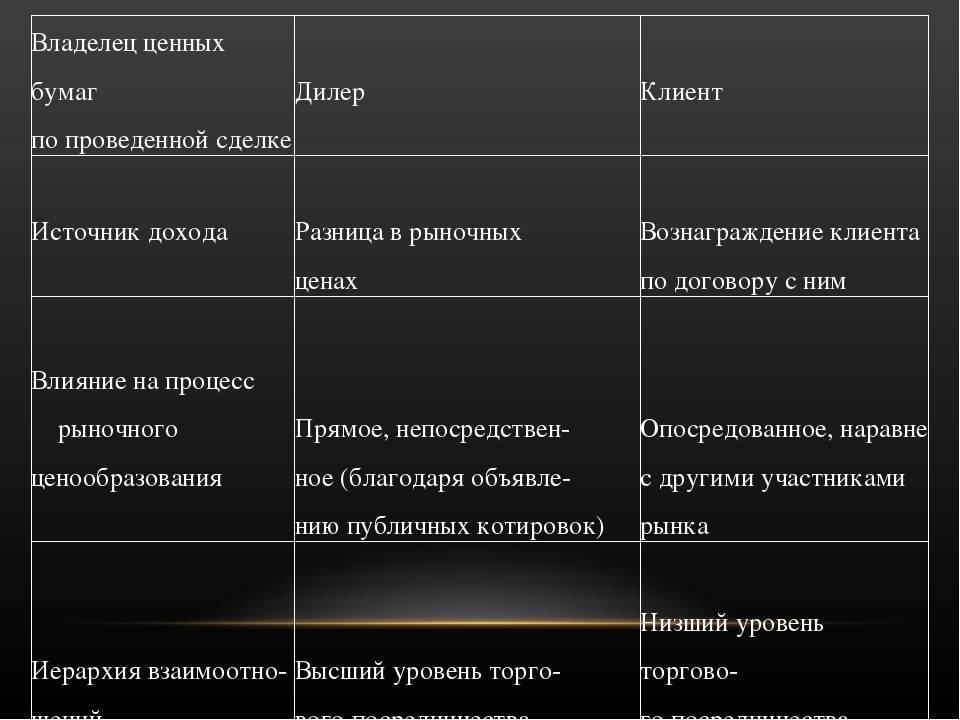

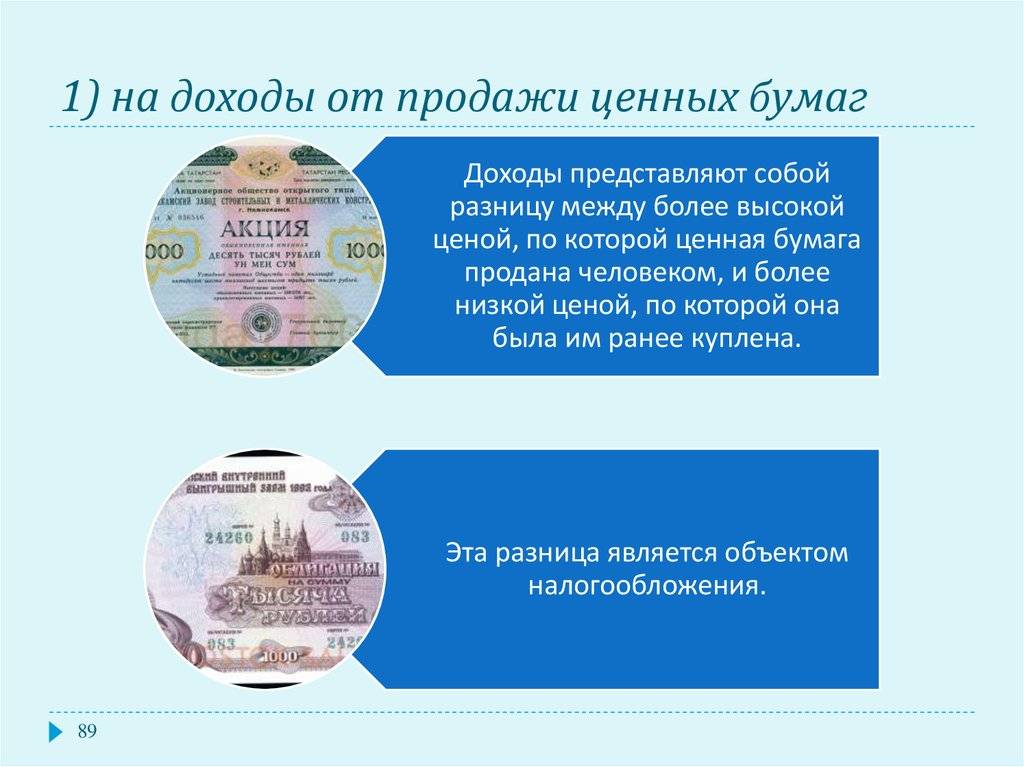

- приобретение/реализация бумаг. Заработок, основанный на разнице в цене покупки и продажи;

- бизнес.

Выбор того или иного вида деятельности зависит от целей участника рынка и от размера вложений.

Инвестиции

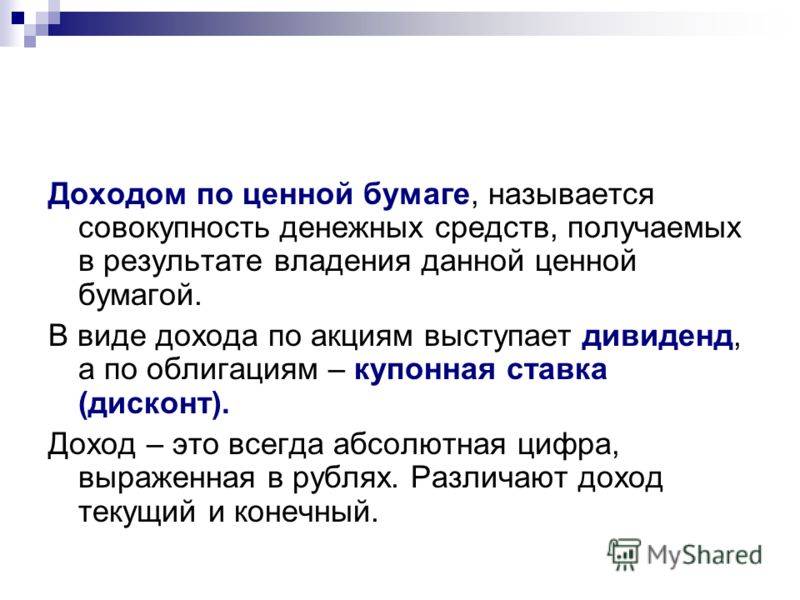

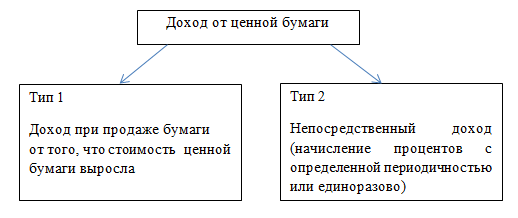

Первоначальный капитал можно приумножить с помощью инвестирования. Основные инструменты инвестора – акции и облигации. Как правило, вложения в ценные бумаги выгоднее помещения капитала на банковский счет. Прибыль инвестора складывается из двух составляющих:

В основном для инвестиций используют долгосрочные инструменты. Инвестора интересуют не колебания цен, а акции и облигации, которые подорожают и обгонят инфляцию.

Спекуляции

Трейдинг или спекуляция – вид заработка, основанный на разнице между ценой приобретения и реализации активов.

Трейдер отличается от инвестора тем, что рассчитывает на краткосрочные проекты. Они приносят большую прибыль, но риск проектов намного выше, чем долгосрочных.

Бизнес

Владельцы бизнеса используют ценные бумаги для эффективного управления деятельностью компании.

Ценные бумаги выпускают для того, чтобы:

- увеличить капитал акционерного общества;

- внести корректировки в права держателей акции/облигаций;

- реорганизовать компанию.

Необходимо учитывать, что выпуск акций увеличивает риск банкротства организации, а эмиссия облигаций – приводит к возникновению долга.

Общие положения

В соответствии со ст.142 Гражданского кодекса Российской Федерации (ГК РФ) ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

При этом в случаях, предусмотренных законом или в установленном им порядке, для осуществления и передачи прав, удостоверенных ценной бумагой, достаточно доказательств их закрепления в специальном реестре (бездокументарные ценные бумаги).

В настоящей статье рассмотрен учет операций с ценными бумагами у организаций, которые ведут бухгалтерский учет и являются плательщиками налога на прибыль, то есть не являются субъектами малого предпринимательства, перешедшими на упрощенную систему налогообложения.

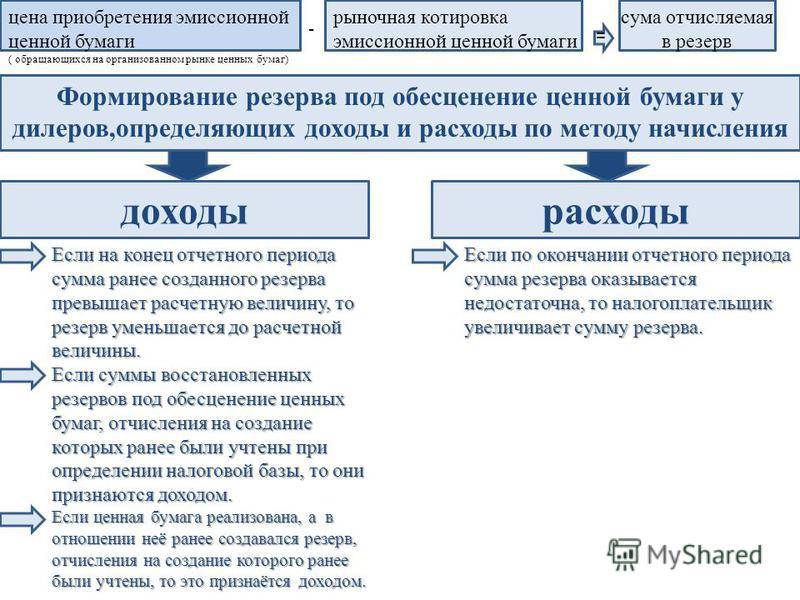

Учет операций с ценными бумагами для целей налогообложения зависит от того, является организация профессиональным участником рынка ценных бумаг или нет. В частности, только профессиональные участники рынка ценных бумаг могут создавать для целей налогообложения резервы под обесценение эмиссионных ценных бумаг, обращающихся на организованном рынке ценных бумаг, и только они не определяют налоговую базу по операциям с ценными бумагами обособленно от иных операций.

Для целей налогообложения можно выделить два вида ценных бумаг в зависимости от доходов, которые можно по ним получать:

- долевые – доходом по данным ценным бумагам выступают дивиденды и увеличение стоимости ценных бумаг (акции);

- долговые – доходом по данным ценным бумагам выступают процент, дисконт и рост их увеличение стоимости ценных бумаг (облигации, векселя, депозитные и сберегательные сертификаты).

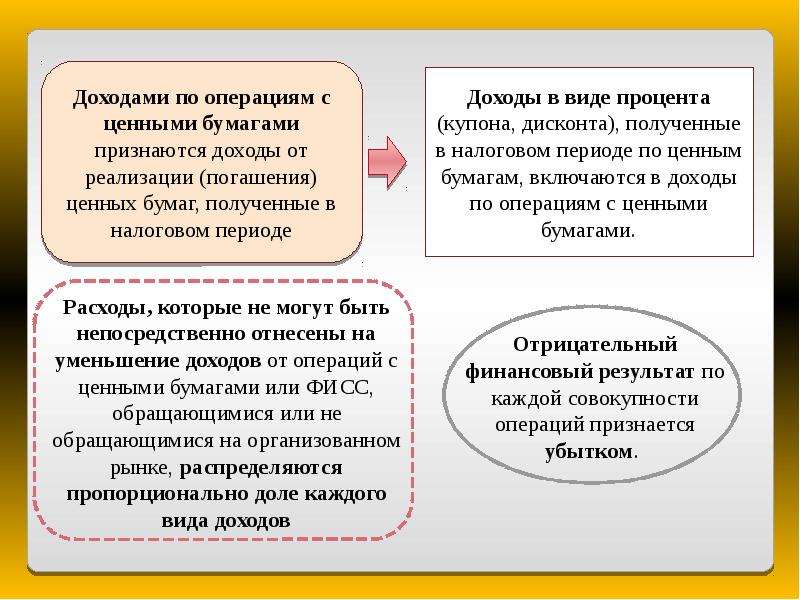

Доходы и расходы от операций с ценными бумагами можно подразделить на два вида:

пассивные доходы и расходы, то есть доходы, не связанные с реализацией ценных бумаг, – учитываются при нахождении ценной бумаги на балансе, представляют собой проценты, дисконт, дивиденды по приобретенным акциям, а также переоценку ценных бумаг.

В соответствии со ст.ст.43, 269 Налогового кодекса Российской Федерации (НК РФ) для целей налогообложения дисконт приравнен к проценту;

активные доходы и расходы – фиксируются в момент реализации.

Для целей бухгалтерского учета данная классификация носит условный характер, так как все доходы от операций с ценными бумагами, за исключением безвозмездного получения последних, являются операционными (см. п.7 Положения по бухгалтерскому учету “Доходы организации” ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н).

Как минимизировать НДФЛ, начисленный на доход от операций с ценными бумагами

Пример. Допустим, что в течение года вы закрыли две сделки: первая принесла 10000 рублей дохода, а вторая — 5000 рублей убытка. Налогооблагаемая база составит 10000-5000= 5000 рублей. С нее потребуется заплатить 13% налога. Предположим, что в портфеле имеется еще одна, пока убыточная, позиция в 5000 руб. Если вы продадите ценную бумагу до 31 декабря и документально зафиксируете ущерб, налогооблагаемая база будет равна нулю. Платить налог в текущем году не придется.

- Переносить убытки, снижая налогооблагаемую базу последующих 10 налоговых периодов.

- Пользоваться льготами ИИС (индивидуального инвестиционного счета). Вычет типа “А” по ИИС разрешает уменьшать налоговую базу по любым доходам, облагаемым НДФЛ, кроме дивидендов на перечисленную сумму (не более 400 тысяч рублей). Обязательное условие получения вычета, позволяющего сэкономить до 52 тысяч рублей в год, – официальное трудоустройство.

Пример. Вы внесли на счет ИИС 300 000 рублей. В следующем году вы имеет право вернуть 39 000 уплаченного НДФЛ себе на счет. Если хотите возвращать НДФЛ ежегодно, необходимо ежегодно вносить деньги на ИИС.

Вычет типа “Б” освобождает от налогообложения весь доход плательщика, полученный с помощью ИИС (кроме дохода от дивидендов).

Пример. Допустим вы открыли ИИС, внесли на его счет 400 000 рублей и вложились в акции, которые выросли в цене. Через три года вы их продали и на счету стало 600 000 рублей. Ваш доход составил 200 000 рублей, а НДФЛ к уплате — 26 000 рублей. Поскольку вы выбрали вычет на финансовый результат, платить налог в бюджет не придется.

- Использовать «трехгодичную» льготу. Держатель ценных бумаг, пролежавших в инвестиционном «портфеле» не менее трех лет, освобождается от налога на прибыль при их реализации. Бонус могут получить инвесторы облигаций и акций не старше 2014 года, допущенные к торгам столичной, Санкт-Петербургской биржами и проданные с брокерского счета (не ИИС).

- Продавать не обращающиеся на организованном рынке ценные бумаги. Облигации и акции, реализованные вне биржи и находящиеся во владении инвестора более 5 лет, не облагаются НДФЛ.

Способ 6 Переносить убытки прошлых лет

Убыток по счету — это обидно. Статья 220.1 НК РФ позволяет использовать убыток предыдущих лет, чтобы уменьшить налоговую базу последующих периодов.

Основные принципы следующие:

- Учитываются убытки, полученные по итогам года.

- Закон распространяется на убытки, полученные с 2010 года.

- Убытки можно переносить только вперед. Доход 2018 года можно уменьшить на убыток, полученный в 2017 году. А доход 2017 года нельзя уменьшить на убыток, полученный в 2018 году.

- Нужно переносить последовательно: если в 2014, 2015 и 2016 годах у вас убыток, а в 2017 году — доход, то сначала надо учитывать убыток 2014 года.

- Убытки по операциям с ценными бумагами, обращающимися на рынке, и по операциям с производными финансовыми инструментами переносятся отдельно. Убыток по производным финансовым инструментам переносится общей суммой — независимо от базисного актива.

- Убытки по ИИС переносить нельзя. Убыток по обычному счету нельзя перенести на доход по ИИС.

Чтобы зачесть убытки, надо подать налоговую декларацию за тот год, в котором получен доход. К декларации нужно приложить справку об убытках и отчет брокера за убыточный год. Эти документы должен предоставить брокер. За те годы, когда получен убыток, декларацию подавать не нужно.

Например, Ксения начала торговать на бирже в 2009 году. В том году она получила убыток: 35 000 Р по обращающимся ценным бумагам и 10 000 Р по ПФИ. В 2010 году Ксения получила 20 000 Р убытка по ценным бумагам и 30 000 Р — по фьючерсам на ценные бумаги. В 2011 году Ксения решила, что биржевая торговля — это не для нее, и прекратила торговать.

В 2018 году Ксения вернулась на рынок и заработала 40 000 Р на ценных бумагах и 10 000 Р на фьючерсах на нефть. По итогам года Ксения захотела учесть свои старые убытки. Она подала налоговую декларацию и зачла убытки 2010 года: 20 000 Р по ценным бумагам и 10 000 Р по ПФИ. Убытки 2009 года зачесть не получится: можно переносить убыток только с 2010 года.

Из бюджета Ксения вернула 3900 Р налога. Остаток убытка по ПФИ — 20 000 Р — Ксения сможет учесть в 2019 или 2020 году, если получит доход по любым ПФИ — фондовым или прочим.

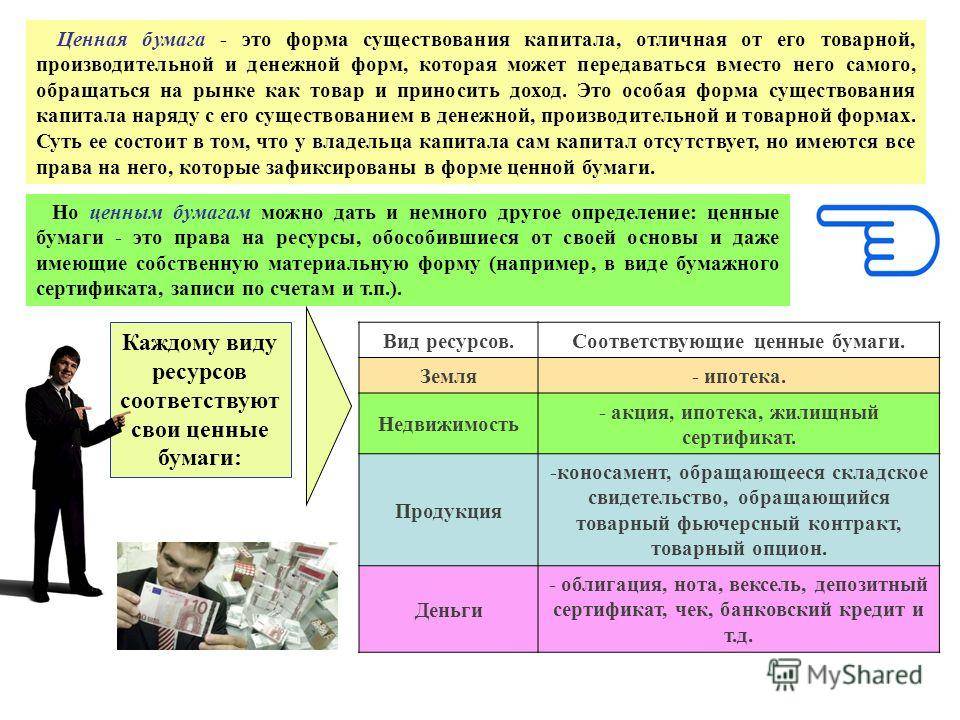

Что такое ценные бумаги

Ценная бумага (ЦБ) – документ, подтверждающий имущественные права на какую-либо долю капитала. А также на распределение прибыли, которую приносит данный капитал. Бумаги – особая форма капитала, они ценны сами по себе, т.к. могут передаваться или продаваться как товар и приносить прибыль владельцу.

Виды ценных бумаг:

- акции;

- облигации;

- государственные облигации;

- чеки;

- векселя;

- сертификаты (депозитный и сберегательный);

- приватизационные бумаги;

- коносаменты;

- сберегательные книжки;

- двойные складские свидетельства;

- залоговые свидетельства;

- закладные;

- инвестиционные паи;

- депозитарные расписки.

В список могут входить другие документы, которые отнесены к ценным, в порядке, установленном законом.

Внимание! Ценная бумага может иметь или не иметь бумажный носитель. Во втором случае она оформляется в виде электронной записи в специальном реестре

Имущественные права на ценные бумаги могут быть переданы другому владельцу вместе с самими бумагами.

Кем и как они выпускаются

Выпуск тех или иных ценных бумаг называется эмиссией. Тот, кто их выпускает – эмитентом. Цели эмиссии:

- получение или увеличение первоначального капитала;

- реорганизация;

- увеличение суммы инвестиций.

Основная цель выпуска бумаг различных видов – привлечение средств. Они могут быть заемными, или привлеченными в уставной капитал.

Справка! Акции привлекают средства инвесторов в уставной капитал компании. Это «кусок пирога», т. е. доля компании, владельцы которой получают прибыль, образующуюся в процессе работы. Такая прибыль называется дивидендами.

Выпускать документы имеют право организации разных юридических форм. Акционерные общества размещают акции, облигации, чеки, закладные и векселя.

Некоммерческие организации и различные компании выпускают облигации.

Государство и банковские структуры – облигации и сертификаты. Управляющие компании предлагают покупателям паи. А компании перевозчики предоставляют клиентам коносаменты, подтверждающие право на получение груза. Физические лица тоже имеют право выступать эмитентом, выпускать векселя.

Организации могут размещать выпущенные ими документы на рынке самостоятельно или, пользуясь услугами посредников – андеррайтеров.

Налог на доход от продажи акций и облигаций

Налог на доход от продажи акций

НДФЛ в размере 13% при продаже акций для резидентов – лиц, проживающих в пределах страны – не менее 184 дней в течение 12 месяцев, взимается двумя способами:

- при совершении сделки и выводе средств. Посредник удерживает налог из суммы прибыли каждой сделки, перечисляя остаток на счета держателя;

- по окончании налогового периода. В начале следующего брокерская организация суммирует доходы и убытки, начисляя НДФЛ с получившегося сальдо;

- при расторжении соглашения с организацией.

Налоговым периодом в России считается отрезок времени с января по декабрь. Перечислить налог по сделкам, совершенным за календарный год, необходимо до конца января следующего.

Налог на доход от продажи и погашения долговых ценных бумаг

Налоговой базой при реализации облигации либо получении номинала является разница между стоимостью ее закупки и продажи с учетом накопленного купонного дохода (НКД) и понесенных затрат.

Налогооблагаемая база при продаже вычисляется так: (Прибыль от реализации+полученный НКД) – (расходы на покупку+уплаченный НКД) +купонный доход.

Налогооблагаемая база при погашении облигации: Стоимость номинала – (расходы на покупку+уплаченный НКД)+купонный доход.

Банкротство эмитента долговой ценной бумаги налогооблагаемую базу не снижает.

Ситуация 6 Если вы торговали ценными бумагами через иностранного брокера

Вы можете торговать иностранными ценными бумагами через российских брокеров — они выступают налоговым агентом по торговым операциям с иностранными бумагами. Если вы торгуете через иностранного брокера, все расчеты придется взять на себя. При активной ежедневной торговле это требует значительных усилий от инвестора.

Какие нужны документы. Отчет брокера и перевод отчета на русский язык. Дополнительно в произвольной форме нужно предоставить расчеты и пояснения по рассчитанным суммам.

Как рассчитать налог. Каждую сделку продажи нужно пересчитать из валюты в рубли по курсу ЦБ на дату получения дохода. Дата получения дохода, то есть дата расчетов по сделке продажи, указана в отчете иностранного брокера.

Каждую сделку покупки ценных бумаг нужно пересчитать в рубли по курсу ЦБ на дату совершения расхода, то есть на дату расчетов по сделке покупки. Расходы на приобретение бумаг, которые еще не проданы на конец года, в расчете не участвуют.

Комиссии надо переводить в рубли по курсу на дату списания комиссии по отчету брокера. Налоговым кодексом предусмотрен пересчет в рубли отдельно доходов и расходов, а не общего финансового результата.

После этого определите финансовый результат в рублях по каждой сделке продажи ценных бумаг. Расходы учитываются по методу ФИФО, first in first out: первыми продаются те бумаги, которые были первыми куплены. Суммируйте финансовые результаты по сделкам, рассчитайте налог 13%.

Если вы торгуете не только акциями, но и фьючерсами, нужно отдельно считать налог по ценным бумагам и по производным финансовым инструментам.

Как отразить в декларации. В программе «Декларация» нужен раздел «Доходы за пределами РФ». Чтобы он стал активен, на первой вкладке отметьте галочкой пункт «Имеются доходы в иностранной валюте», а в личном кабинете налогоплательщика поставьте галочку напротив пункта «Доходы от источников за пределами Российской Федерации».

В декларации необходимо отразить отдельными строками доходы на каждую дату их получения, то есть на каждую дату, в которую происходили продажи бумаг. К каждой из этих дат нужно заполнить курс валют по данным Центрального банка.

Расходы не обязательно отражать отдельными датами. Все расходы надо разделить на группы в зависимости от того, к какому из типов инструментов они относятся: например, акции или фьючерсы. Пересчитанные в рубли расходы можно суммировать отдельно по каждому типу инструментов и отразить их общей суммой к любой дате получения дохода по этой группе инструментов.

Сумму налога к уплате программа рассчитает самостоятельно.

Кого это касается

Мы уже подробно рассказывали об ограничениях для госслужащих, которые имеют брокерские счета. Во-первых, запрещено владеть даже российскими акциями или облигациями компаний, если это приводит к конфликту интересов. Скажем, у чиновника Минстроя может быть прямое влияние на компанию-застройщика.

Во-вторых, некоторым госслужащим нельзя открывать вклады в иностранных банках и иметь иностранные финансовые активы. Этот запрет, например, распространяется на глав муниципалитетов, сотрудников ФСБ, местных депутатов и других чиновников. Почти полный список есть в законе «О противодействии коррупции». Почти — потому что разные ведомства дополнительно утверждают собственные перечни таких должностей.

Ограничения касаются не только госслужащих, но и их близких родственников: супругов и несовершеннолетних детей. Это мой случай.

Дивиденды по акциям

Дивиденды — это часть прибыли, распределяемая акционерным обществом среди своих акционеров. Это не фиксированный доход, он всегда разный, поскольку зависит от финансового результата деятельности АО и решения его собрания акционеров, а также от типа акций, которыми владеет инвестор: простые или привилегированные. Если предприятие завершает отчетный период с убытком — дивиденды вообще не выплачиваются. Покупая акции, инвестор фактически вкладывает деньги в бизнес компании, без гарантии их возврата и получения дохода, акция считается рисковой ценной бумагой.

Дивиденды по акциям их владелец получает бессрочно, до тех пор, пока акционерное общество работает и приносит прибыль. Выражаются они в денежной сумме из расчета на каждую акцию.

Выплачиваться дивиденды тоже могут раз в год, раз в полгода или раз в квартал — в каждом случае индивидуально, и в момент выплаты они подвергаются налогообложению. В этом случае ставка налога для резидентов РФ составляет 13% от дохода, а для нерезидентов — 15% от дохода.

Подробнее об акциях как инструменте для инвестирования в отдельной статье: Инвестиции в акции.

Инвестиции в ценные бумаги для начинающих – пошаговая инструкция

Теперь, когда вы знакомы с видами финансовых вложений и ценных бумаг, то можете приступать к инвестированию в фондовый рынок. Используйте приведённую ниже инструкцию.

Шаг 1. Определите цель инвестиций

От неё будет зависеть распределение активов по уровню риска в вашем портфеле. Основные инвестиционные цели участника рынка ценных бумаг могут быть такими:

- Защита сбережений от инфляции

В таком случае целесообразно выбирать инвестиции с низким риском. Не менее 50% в портфеле должны занимать государственные облигации и «голубые фишки». - Получение пассивного дохода в будущем

Для долгосрочных инвестиций больше подходят «голубые фишки», корпоративные облигации, ETF-фонды. - Быстрый заработок

Чтобы заработать много денег за короткий срок, нужно вкладывать капитал преимущественно в высокорисковые инструменты. К ним относятся акции и корпоративные облигации стартапов, а также компаний, которые временно переживают кризис.

Шаг 2. Выберете способ покупки

Самый простой способ получить доходы от инвестиций ценных бумаг – приобрести инвестиционный пай. В некоторых ПИФах минимальный порог составляет всего 1 000 руб. При таком варианте инвестиций всю работу за вас сделают управляющие. Однако вы не сможете никак повлиять на размер дохода. Плюс будете обязаны уплачивать комиссию.

При самостоятельном инвестировании вам доступны следующие способы покупки ценных бумаг:

- напрямую у компании;

- в банке;

- через брокера.

Последний вариант самый удобный, если говорить об инвестировании для начинающих. Инвестиции осуществляются через Интернет, а комиссии минимальные (0,05-2% с каждой сделки). В России самыми надёжными брокерами считаются Финам, Открытие Брокер и Церих. Они работают на фондовом рынке давно и легально.

Шаг 3. Сформируйте инвестиционный портфель и совершите покупку

Начинающему инвестору лучше ориентироваться на долгосрочные финансовые вложения ценных бумаг, а не заниматься спекуляциями на бирже. Портфель инвестиций можно сформировать следующим образом:

- 50% – низкорисковые активы;

- 30-35% – ценные бумаги с умеренным риском;

- 15-20% – агрессивные финансовые инструменты.

Затем стоит отобрать конкретных эмитентов и оценить инвестиционные качества ценных бумаг. Посмотреть, как менялась доходность за последние 5 лет, какие факторы приводили к спаду. Постараться выяснить, может ли похожая ситуация повториться в будущем. Продумать план действий в случае падения рынка. И только после тщательного анализа переходить к инвестициям.

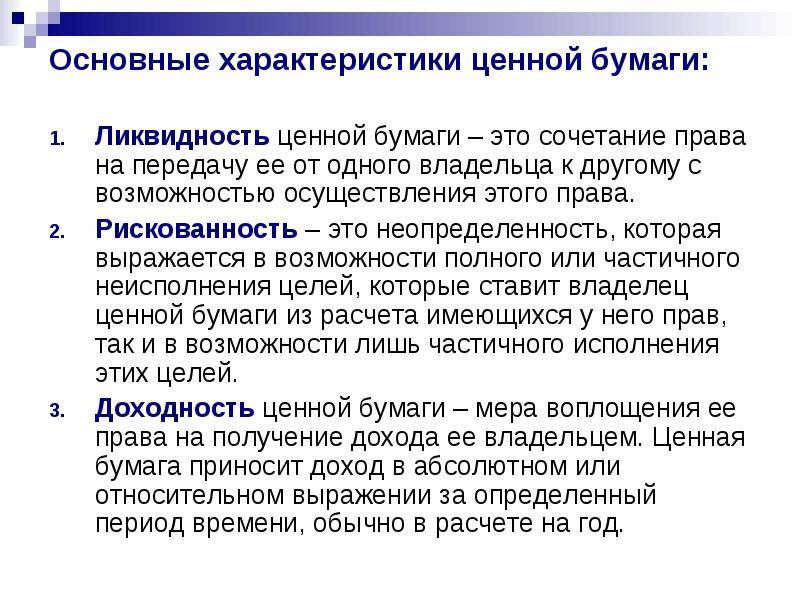

Доходность ценных бумаг

Доходность государственных ценных бумаг обычно не очень высока, но и риск потери денежных средств в этом случае минимален. Покупка таких бумаг рекомендована инвесторам, предпочитающим консервативные стратегии.

Вероятность невыплаты дохода по таким бумагам невысока и связана с очень большими проблемами в экономике, которые не возникают внезапно и даже не очень опытные инвесторы могут их предсказать. Основная форма дохода по государственным ценным бумагам — это получение купонного дохода, так как в основном государства выпускают облигации.

Доходами от операции с ценными бумагами являются финансовые результаты.

Доход, или финансовый результат, может быть:

- положительный;

- отрицательный.

При продаже ценных бумаг определяется сумма доходов:

- от операций по покупке-продаже ценных бумаг (см. Покупка ценных бумаг физическим лицом: договор купли — продажи);

- в виде процента (купона) по ценной бумаге.

Для исчисления финансового результата из полученной суммы вычитаются следующие документально подтвержденные расходы, связанные с:

- приобретением ценных бумаг;

- реализацией ценных бумаг;

- погашением ценных бумаг;

- хранением ценных бумаг;

- использованием заемных средств при совершении операций с ценными бумагами;

- депозитарным вознаграждением

- биржевыми сборами и др.

В учебном пособии «Корпоративные ценные бумаги как инструмент инвестиционной привлекательности компаний» предлагается следующая классификация форм выплаты дивидендов. Как видно из схемы, формы выплаты дохода по ценным бумагам разнообразны.

Наиболее распространена выплата дивидендов в денежной форме, но в отдельных ситуациях и сейчас используются другие формы дохода по ценным бумагам. Доходность безрисковых ценных бумаг не бывает очень высокой.

Такую доходность можно получить на основе использования для сравнения следующих финансовых инструментов:

- банковские вклады;

- государственные ценные бумаги;

- иностранные государственные ценные бумаги;

- ключевой ставки ЦБ РФ;

- ставки по межбанковским кредитам.

Рассмотрим все эти варианты. Самым простым способом определения безрисковой ставки является ее сравнение с банковским депозитом. Например, если у большинства надежных банков процентная ставка находится на уровне 9%, то это и будет безрисковая ставка.

Расчет ставки по государственным ценным бумагам, по ключевой ставке и ставке по межбанковским кредитам аналогичен. Информацию по российским бумагам необходимо брать на сайте ЦБ в разделе «Ставки рынка ГКО-ОФЗ». Информацию по зарубежным государственным бумагам можно посмотреть на сайтах международных рейтинговых агентств. Ключевая ставка и ставка по межбанковским кредитам также публикуется на сайте ЦБ.

Характеристика дохода по ценным бумагам показывает, каким из ниже перечисленных способов он может быть получен:

- дивиденд;

- выигрыш по займу;

- скидка (дисконт) при покупке ценной бумаги;

- индексация номинальной стоимости ценных бумаг;

- фиксированный процентный платеж;

- плавающая ставка процентного дохода;

- ступенчатая процентная ставка.

Бессрочные ценные бумаги наиболее распространены на финансовом рынке. Бессрочными называют ценные бумаги, которые могут обращаться на рынке вечно, до их погашения.

К ним относятся:

- векселя (см. Вексель — это долговая ценная бумага);

- чеки;

- депозитные сертификаты;

- инвестиционные паи;

- ценные бумаги и др.

Векселя и чеки в России не пользуются большой популярностью.

Обычно, ценная бумага бессрочная доход от ставки процента дает постоянно. Например, есть государственная облигация номиналом 2000 рублей и с годовой процентной ставкой равно 8%. За год доход инвестора составит 160 рублей. Но, если эту облигацию можно купить на биржевом рынке за 500 рублей, то ее доходность составит 16%, и, соответственно, 320 рублей.

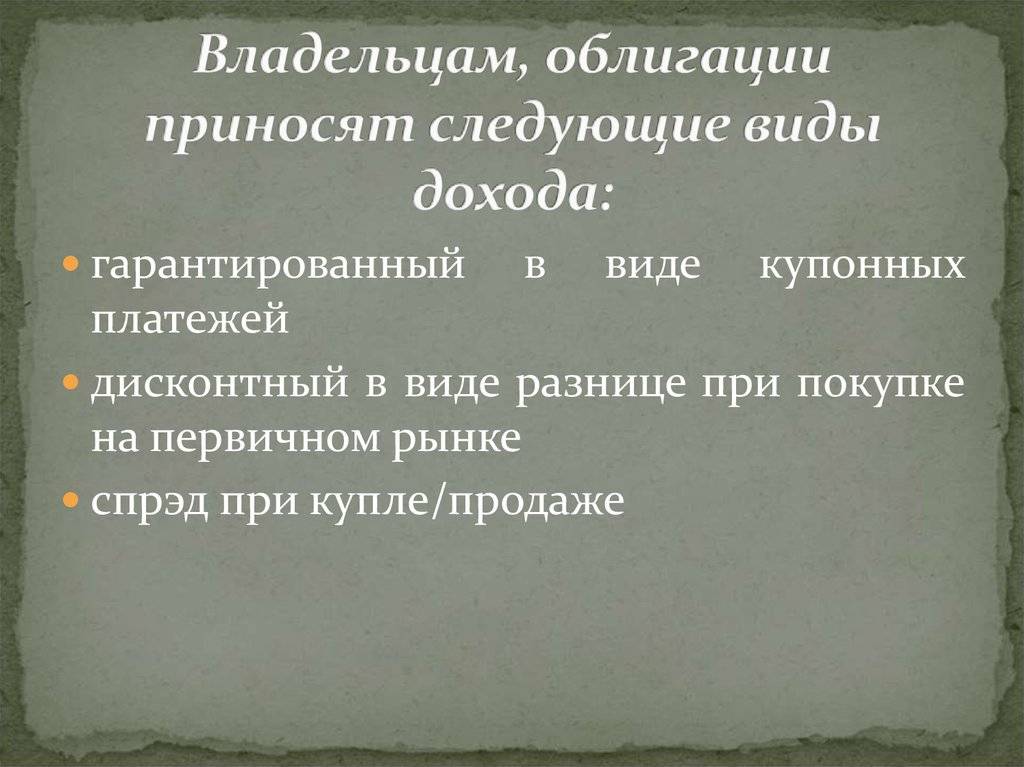

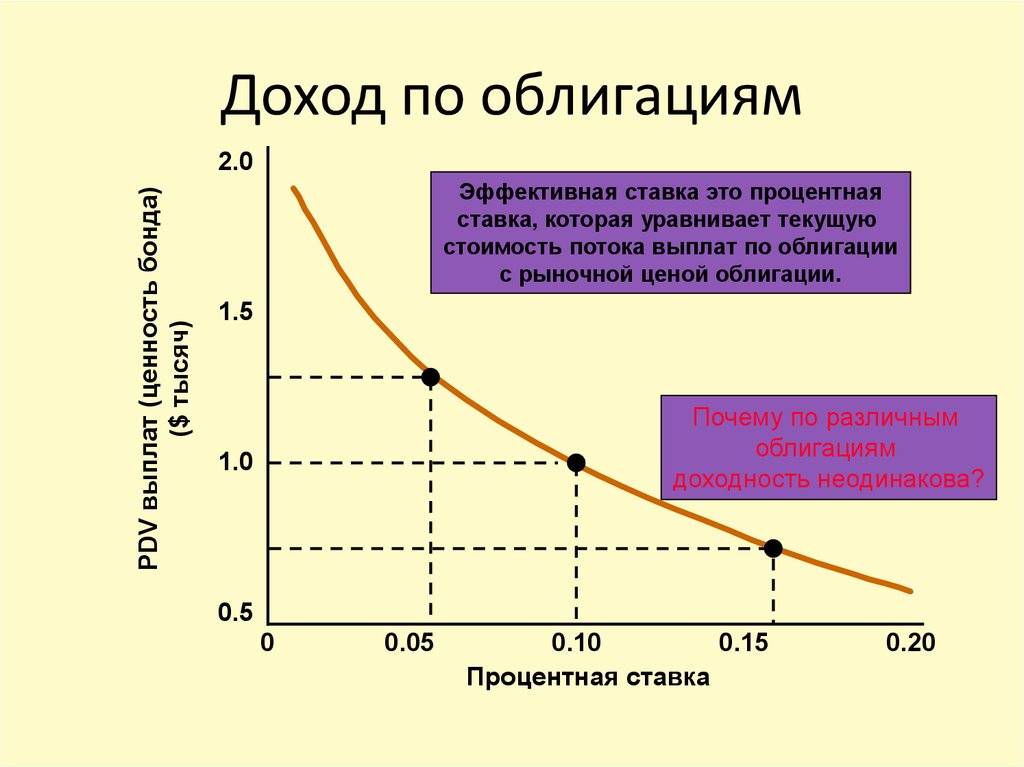

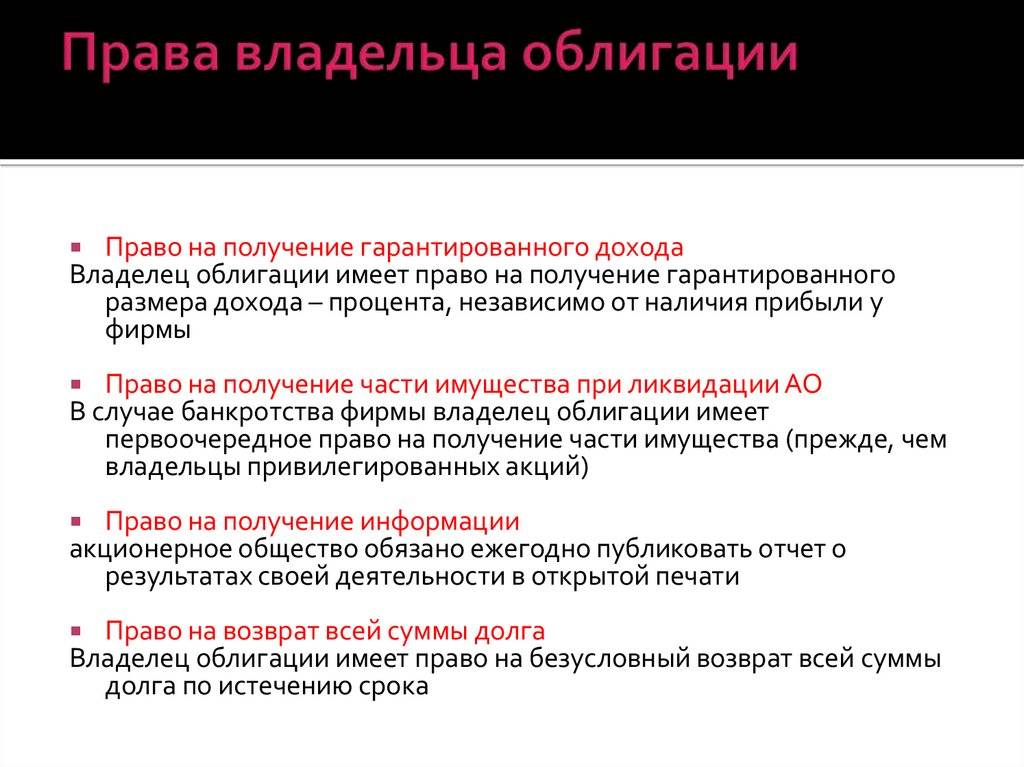

Доход владельца облигаций

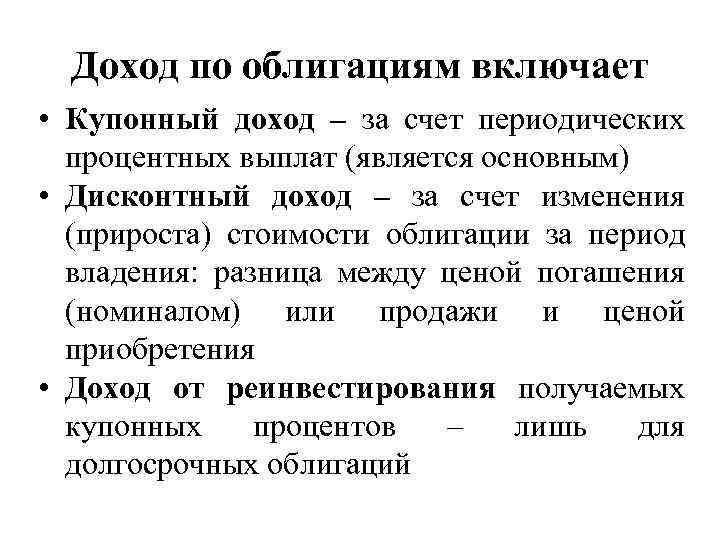

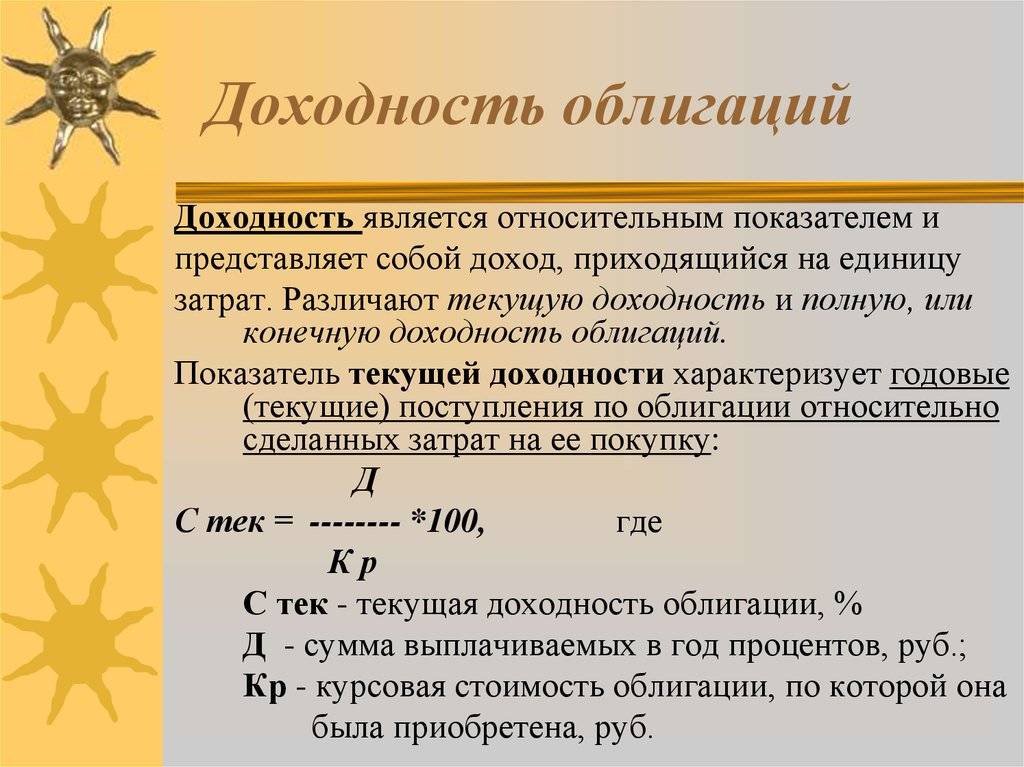

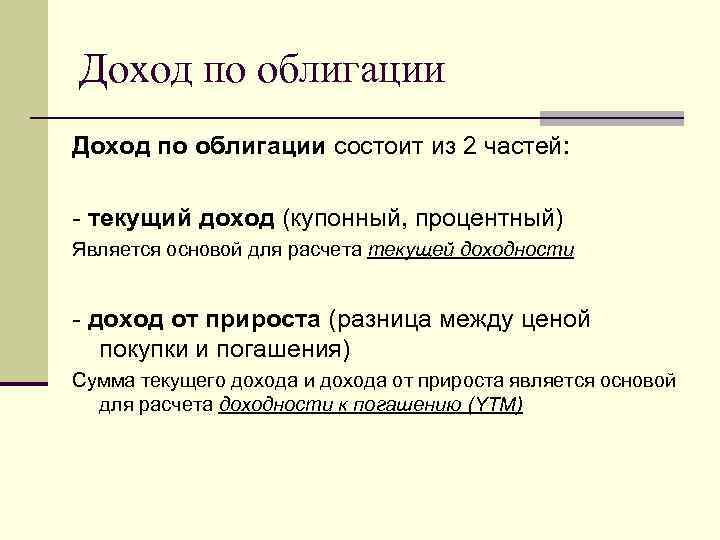

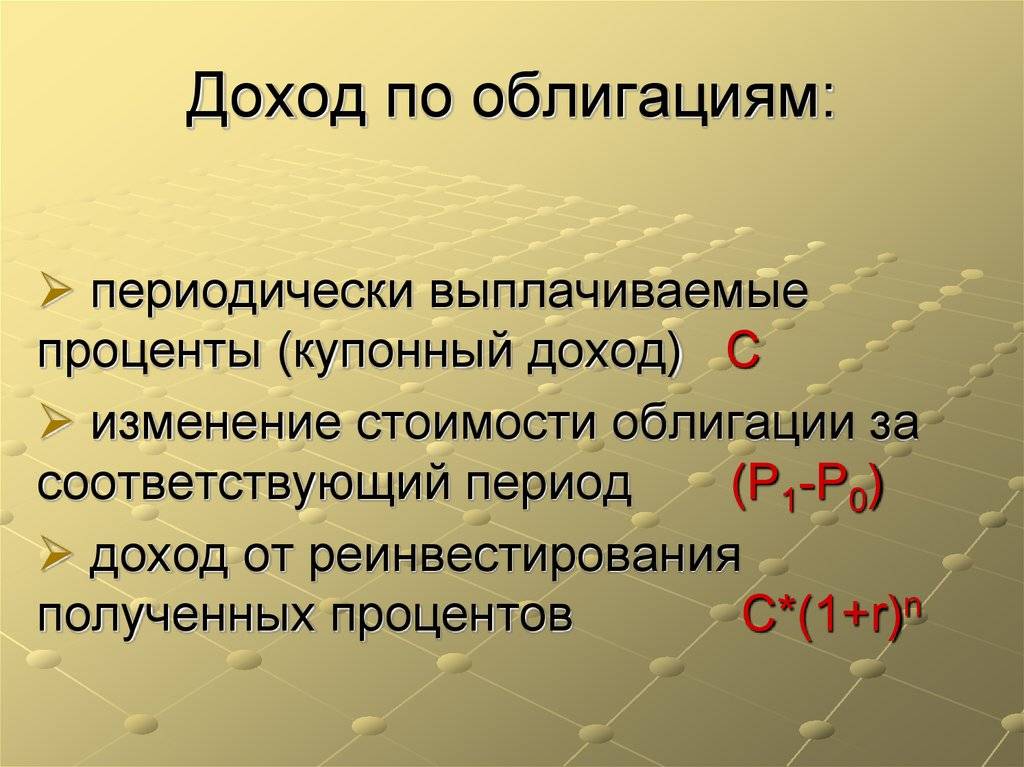

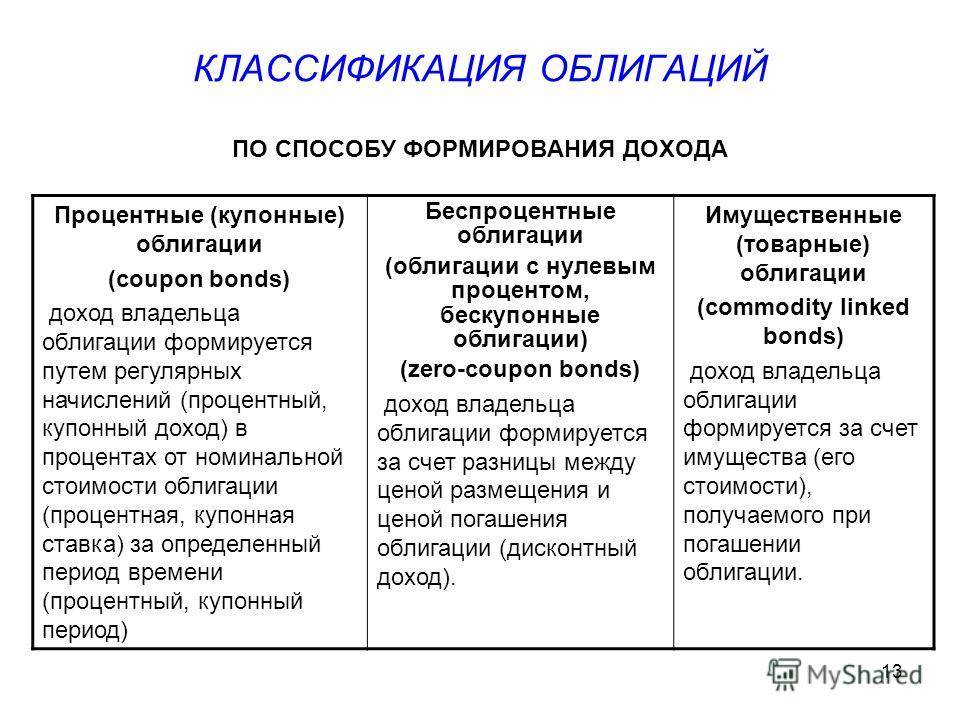

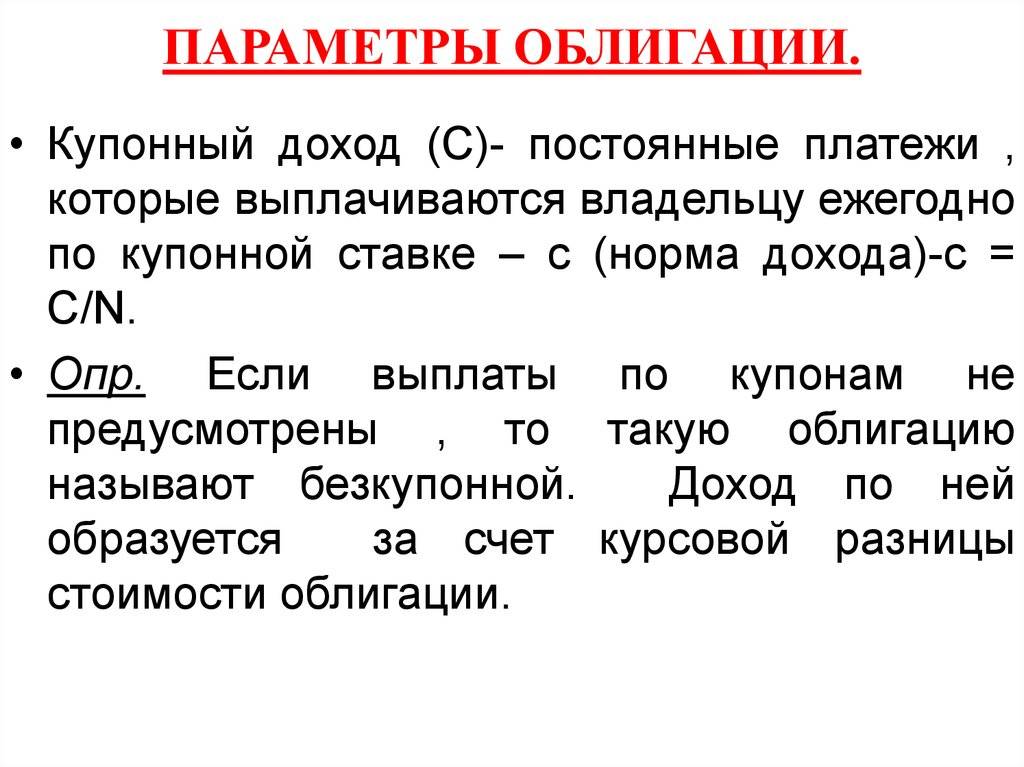

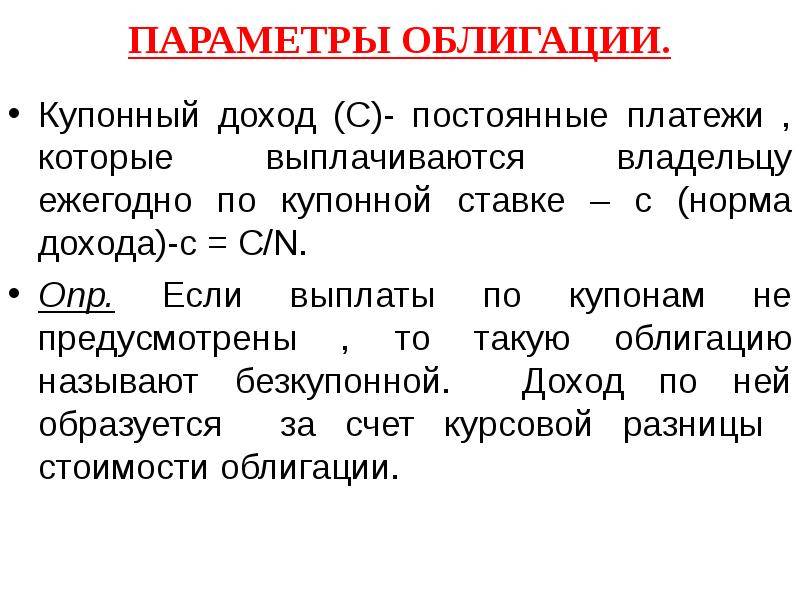

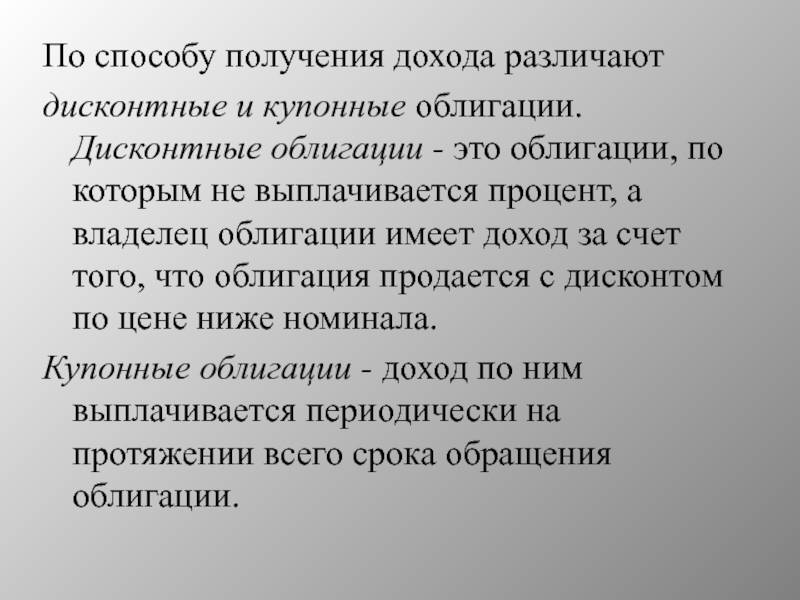

Облигации могут приносить два вида дохода инвестору.

Процентная облигация приносит своему владельцу процентный доход, который называется купоном. Купон — это процент от номинала облигации, выплачиваемый через равные промежутки времени (купонный период). Бывает, что купон выплачивается только один раз, одновременно с погашением номинала.

Облигация может иметь нулевой купон или по-другому говоря, быть бескупонной. Инвестор покупает бескупонную облигацию ради дисконта – положительной разницы между номиналом бумаги и ее ценой.

Купон и (или) дисконт – это доход по облигации, ради чего ее приобретают. Характеристикой облигации как финансового инструмента чаще всего выступает доходность облигации.

Основные виды ценных бумаг

Ценные бумаги – в основе мировых и российских финансовых операций. Их используют для инвестирования и мобилизации источников финансирования. Рассмотрим характеристику основных видов ЦБ.

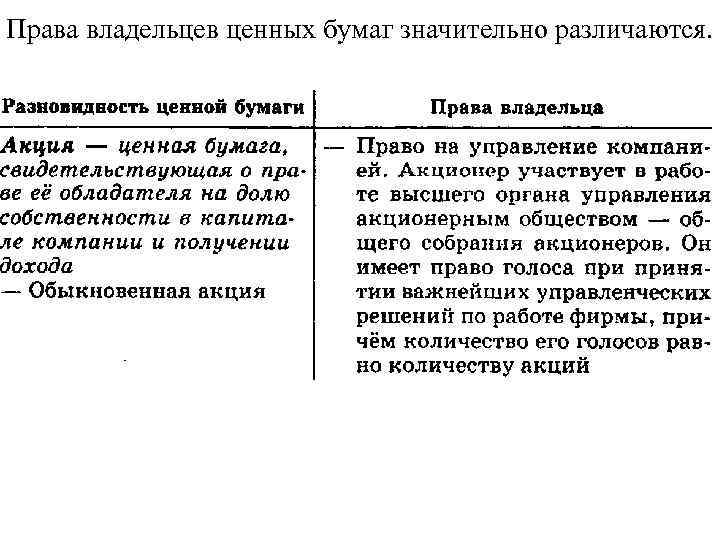

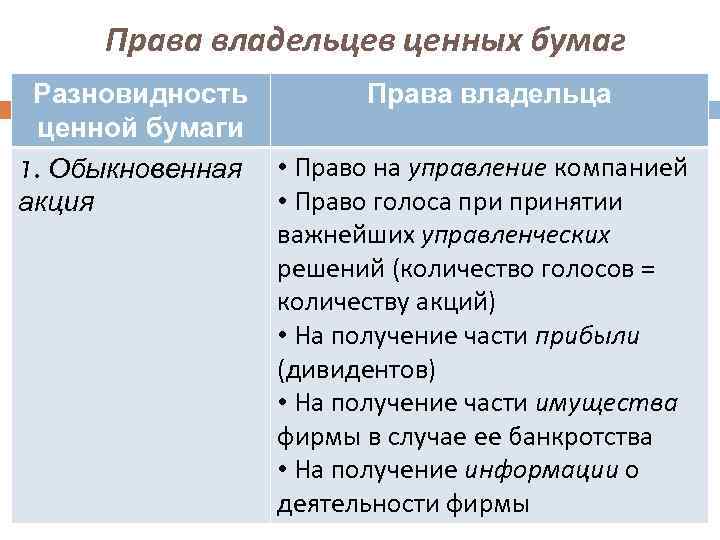

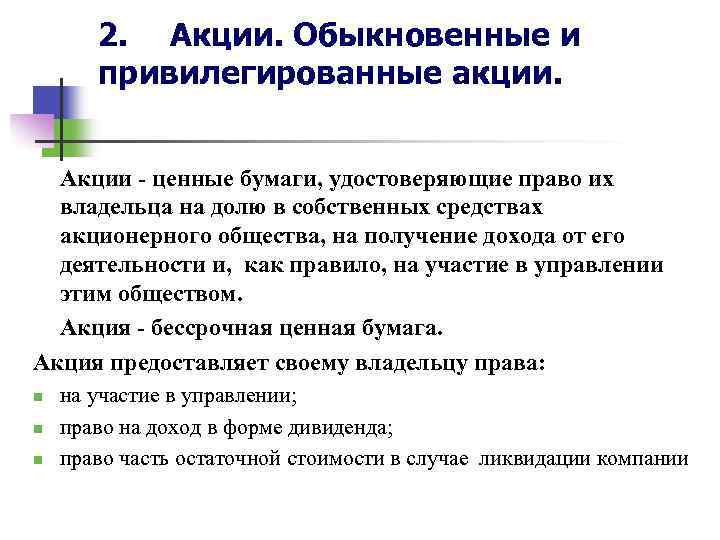

Акции

Акция – эмиссионная бумага, означающая инвестиции в капитал акционерного общества. Акция определяет права владельца на получение доли прибыли компании, на участие в управлении и на часть имущества в случае ликвидации АО.

Существует два типа акций: обыкновенные и привилегированные (префы). Обыкновенные – полностью соответствуют определению, данному выше. Привилегированные не дают владельцу прав на управлении АО, но предоставляют первоочередные права на получение дивидендов.

В случае ликвидации обладатели префов получают выплаты в первую очередь. Привилегированные документы распространяют по закрытой или открытой подписке.

Номинал ЦБ бывает разным, чаще всего – небольшим.

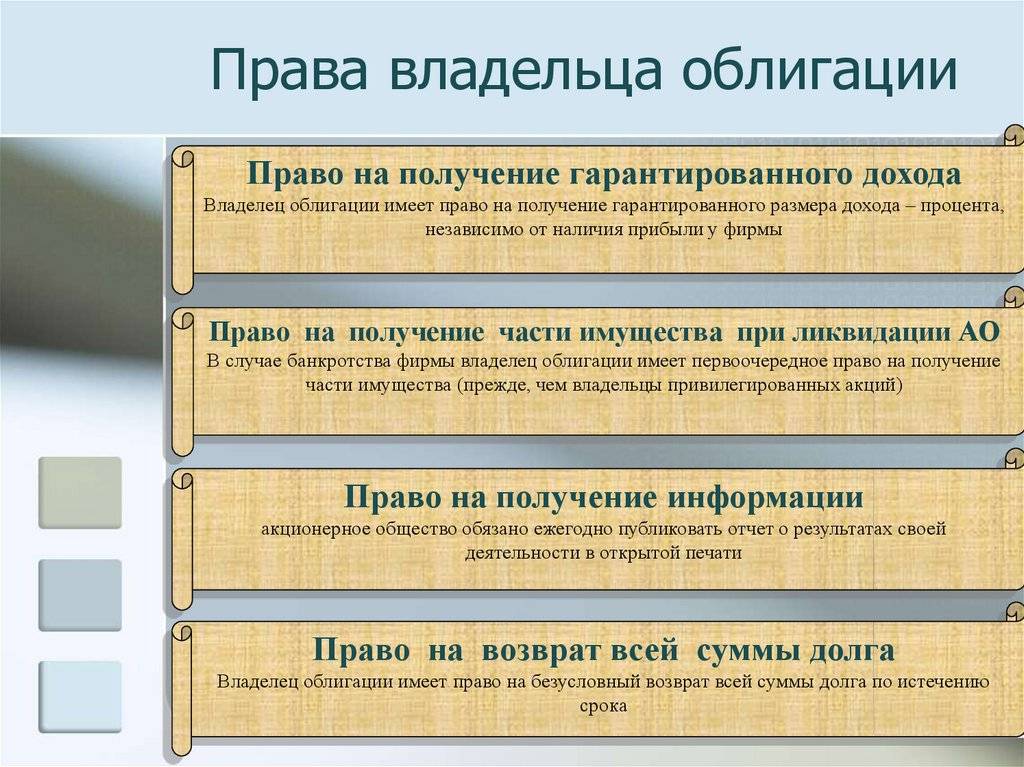

Облигации

Бумага относится к классу долговых документов. Облигации – эмиссионные бумаги, означающие, что покупатель предоставил эмитенту определенную денежную сумму. В определенный срок владелец имеет право получить за облигацию установленную сумму, прописанную в документации и процент от стоимости облигации.

Справка! Доход от ценной бумаги называется процент или дисконт. Выплаты процентов по купонным облигация производят раз в квартал или два раза в год.

Организации выпускают именные или купонные облигации (на предъявителя). Процентные или беспроцентные (для определенного товара/услуги), а так же ограниченной области обращения или свободнообращающиеся. На практике большинство облигаций – купонные.

В зависимости от эмитента, облигации делят на муниципальные, государственные и бумаги от юридических лиц.

Государственные ценные бумаги (ОФЗ) отличаются надежностью, ведь гарантом выплат выступает государство, бумаги обеспечены государственным имуществом.

Муниципальные бумаги, выпускаемые областями, округами и городами тоже надежны. Эксперты отмечают их большую доходность по сравнению с ОФЗ.

Коммерческие облигации, эмитентом которых являются юридические лица – наиболее доходный вариант. Но с уровнем доходности возрастает уровень риска.

Вексель

ЦБ, фиксирующая обязательство векселедателя выплатить владельцу векселя определенную денежную сумму. Векселя по предъявлению не имеют срока выплаты. В срочных векселях прописана конкретная дата выплаты или указан период, по истечении которого долг должен быть возмещен.

Особенности векселя, как долгового обязательства:

- абстрактность. Вексель не привязан к конкретной сделке и существует как самостоятельный документ;

- бесспорность. Векселедержатель освобождён от возражений со стороны векселедателя;

- право на протест. Если должник не отдает долг, держатель векселя может зафиксировать факт нарушения в нотариальной конторе.

Основные эмитенты векселей – банковские структуры.

Депозитарные расписки

Депозитарные расписки относятся к вторичным ценным бумагам. Это документ, подтверждающий размещение первичных ценных бумаг в банках. Стоимость расписки меняется в зависимости от колебания первичных бумаг.

Чеки

Чек – бумага, фиксирующая долговое обязательство. Чекодержатель обязан уплатить чекодателю определенную денежную сумму. В основном чеки выпускают банки.

Закладная

Закладная – документ, оформленный по условиям договора. Чаще всего – ипотечного займа. В закладной прописаны права собственника ипотечного жилья и условия залога на имущество с обременением.

Депозитный (сберегательный) сертификат

Сертификат – документ, выданный банком и подтверждающий факт внесения денежных средств на банковский счет. Сберегательный сертификат свидетельствует о праве вкладчика или его правопреемника на получение депозита и процентов по нему в определенный срок.

Что можно и что нельзя покупать на бирже

Госслужащим можно покупать только российские ценные бумаги

Важно помнить, что, даже если сама компания отечественная, ее акции или облигации могут быть выпущены за рубежом

Например, акции Яндекса торгуются на Московской бирже, но выпущены в Нидерландах. Покупать их госслужащему нельзя.

Что делать госслужащему, который случайно купил иностранную бумагу

Если госслужащий не знает, что существуют какие-то ISIN, он может случайно купить акции того же Яндекса. Фактически он нарушит закон: станет владельцем иностранного актива.

Но государство, скорее всего, узнает о владении этими акциями, только если госслужащий не продаст их до конца года. Дело в том, что в ежегодном отчете о доходах нужно указывать только ценные бумаги, которые находятся в собственности на отчетную дату — 31 декабря.

Если госслужащий не владел иностранными бумагами на 31 декабря, то, чтобы уличить его в нарушении, проверяющим придется делать запрос в Национальный депозитарий, где хранятся записи о владельцах ценных бумаг. Но в России больше двух миллионов государственных и муниципальных служащих — это еще не считая депутатов, силовиков и судей. Добавьте к этому их супругов и детей. Если такие запросы и делают, то выборочно.

Обо всех операциях по брокерскому счету за год отчитываться не нужно — только о доходах. Если случайно купить, а потом быстро продать иностранную акцию, за такую ошибку, скорее всего, не накажут. Но это незаконно, поэтому советуем проверять ISIN ценной бумаги перед каждой сделкой.

Чтобы узнать, российские бумаги или нет, надо перед покупкой проверить ISIN — это международный идентификационный код ценной бумаги. Идентификатор состоит из двух букв и десяти цифр. Например, ISIN акций Сбербанка — RU0009029540, Яндекса — NL0009805522, Apple — US0378331005. Буквы как раз указывают на страну: код российских ценных бумаг начинается с префикса RU. Код некоторых выпусков облигаций федерального займа начинается с SU — это тоже указывает на российское происхождение.

Я проверяю ISIN ценных бумаг на сайте Московской биржи. Там есть удобный поиск: вводишь название компании, а система показывает все акции и облигации эмитента вместе с кодами.

Поиск международных кодов ценных бумаг на сайте Московской биржи. Чтобы определить ISIN, введите название компании и нажмите «Ввод»Идентификатор Яндекса начинается с букв NL, а биржа сразу предупреждает, что это акции иностранного эмитента

Пассивные доходы от операций с ценными бумагами 2.1. Доходы в виде дивидендов

В соответствии со ст.43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Согласно пп.2 п.4 ст.271 НК РФ для целей налогообложения дивиденды признаются по мере поступления денежных средств на расчетный счет (в кассу) налогоплательщика. Налоговая ставка установлена в размере:

- по дивидендам, полученным от российских компаний, – 6%. При этом налоговая база рассчитывается налоговым агентом и определяется как разность между дивидендами, выплачиваемыми налоговым агентом, и дивидендами, полученными налоговым агентом в налоговом периоде. В случае если вышеуказанная величина отрицательна, то налоговая база признается равной нулю, налог не уплачивается и из бюджета не возмещается. В соответствии с п.4 ст.287 НК РФ сумма налога перечисляется в бюджет не позднее 10 дней со дня выплаты дивидендов;

- по дивидендам, полученным от иностранных компаний, – 15%. При этом необходимо учитывать факт наличия соглашения об устранении двойного налогообложения между Российской Федерацией и страной, резидентом которой является компания, выплачивающая дивиденды. Если соглашение подписано, сумма налога уменьшается на сумму налога, исчисленную и уплаченную в стране нахождения источника выплаты.

Таким образом, налогоплательщик исчисляет налог на прибыль с суммы полученных дивидендов только в случае, если источником выплаты выступает иностранная организация, так как если источником выплаты является российская организация, то она же должна выступить налоговым агентом.

Пример 1. Акционеры ЗАО “Ост” приняли 3 апреля 2003 г. решение о выплате дивидендов за 2002 г. в размере 15 000 000 руб. Акционерами компании выступают ООО “Норд” и ООО “Вест” с долями участия 60% и 40% соответственно. ЗАО “Ост” получило дивиденды от ОАО “Зюйд” 4 июня 2003 г. в сумме 4 500 000 руб. Дивиденды были выплачены 17 июня 2003 г. Необходимо исчислить и удержать налог на прибыль с дивидендов.

Определяем сумму налога – 630 000 руб. ((15 000 000 руб. – 4 500 000 руб.) х 6%).

Следовательно, ЗАО “Ост” должно удержать налог в сумме 630 000 руб. и перечислить дивиденды в сумме:

ООО “Норд” – 8 622 000 руб. ((15 000 000 руб. – 630 000 руб.) х 60%);

ООО “Вест” – 5 748 000 руб. ((15 000 000 руб. – 630 000 руб.) х 40%).

Налог в сумме 630 000 руб. должен быть перечислен в бюджет не позднее 27 июня 2003 г.

В бухгалтерском учете данные операции отражаются следующим образом:

N п/п | Дебет | Кредит | Сумма, руб. | Описание |

1 | 84 | 75 | 9 000 000 | Отражены дивиденды, причитающиеся ООО "Норд" |

2 | 84 | 75 | 6 000 000 | Отражены дивиденды, причитающиеся ООО "Вест" |

3 | 75 | 68 | 378 000 | Удержан налог из доходов ООО "Норд" |

4 | 75 | 68 | 252 000 | Удержан налог из доходов ООО "Вест" |

5 | 75 | 51 | 8 622 000 | Перечислены дивиденды ООО "Норд" |

6 | 75 | 51 | 5 748 000 | Перечислены дивиденды ООО "Вест" |

7 | 68 | 51 | 630 000 | Перечислен налог в бюджет |

Документы

Сортировать по:

дате

имени

Всего 2 файлов

О раскрытии информации о владельцах депозитарных расписок, выпущенных на акции российских эмитентов, в связи с вступлением в силу Федерального закона от 02.11.2013 № 306-ФЗ

MS Word, 80 Кб

О подтверждении права на получение дохода по российским ценным бумагам и депозитарным распискам на российские акции

MS Word, 51 Кб

О раскрытии информации о владельцах депозитарных расписок, выпущенных на акции российских эмитентов, в связи с вступлением в силу Федерального закона от 02.11.2013 № 306-ФЗ

MS Word, 80 Кб

О подтверждении права на получение дохода по российским ценным бумагам и депозитарным распискам на российские акции

MS Word, 51 Кб

Всего 3 файлов

Приложение 1. Перечень государств, с которыми у Италии заключены соглашения об обмене налоговой информацией

Adobe PDF, 211 Кб

О введении IFTT (дополнение)

Adobe PDF, 116 Кб

О введении IFTT

Adobe PDF, 122 Кб

Приложение 1. Перечень государств, с которыми у Италии заключены соглашения об обмене налоговой информацией

Adobe PDF, 211 Кб

О введении IFTT (дополнение)

Adobe PDF, 116 Кб

О введении IFTT

Adobe PDF, 122 Кб