Порядок оформления

Платежные каникулы по кредитной карте оформить довольно просто. Клиенту для этого надо выполнить всего 3 действия:

- Подать заявление в банк.

- Дождаться решения.

- Предоставить документы, подтверждающие снижение доходов.

При этом держателю кредитки придется самостоятельно проверять на первых этапах, есть у него право на отсрочку платежей или нет. Иначе он может столкнуться с начислением штрафов, пени за весь период, когда не будет вносить платежей.

Подать заявление в банк

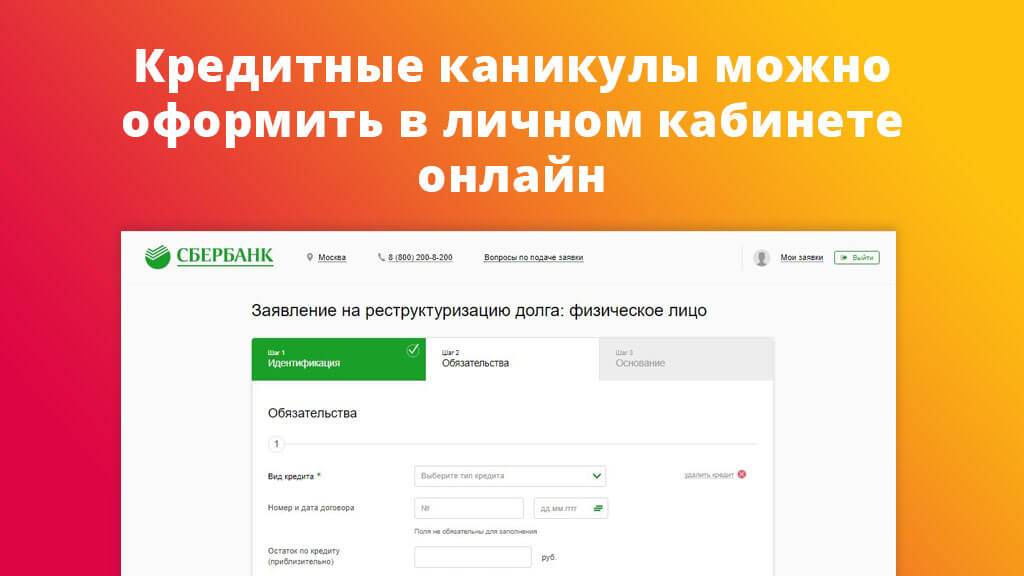

Российские власти постарались сделать так, чтобы оформление заявления на кредитные каникулы проходило максимально просто. Клиенту достаточно заполнить форму и затем направить ее банку — эмитенту кредитки одним из следующих способов:

- по электронной почте;

- через обращение в поддержку в личном кабинете или приложении;

- через сайт банка;

- лично в офисе (доступно не во всех банках).

Некоторые банки, например Сбербанк, предоставили клиентам возможность обратиться с требованием по телефону контакт-центра. Заполнять письменное заявление в этом случае не нужно.

Скачать письмо о кредитных каникулах по карте (все банки):

Дождаться решения по заявке

Банк должен прислать решение по заявке в течение 10 дней. Многие кредитные организации сокращают срок рассмотрения заявления до 5 дней. Финансовое учреждение может не только ориентироваться на данные, указанные в заявлении и приложенных документах, но и самостоятельно сделать запросы в различные госорганы: ПФР, ФНС, ФСС и другие.

Предоставить подтверждающие документы

Предоставить документы согласно закону нужно в течение 90 дней, если они запрашиваются банком. На практике все российские кредитные организации просят заемщиков подтвердить документально факт снижения доходов. Для этого могут быть предоставлены:

- справки 2-НФДЛ;

- приказы о сокращении рабочего времени, простое;

- приказы об увольнении, копии трудовой книжки, выписки из регистра получателей услуг службы занятости;

- справки о доходах самозанятых, декларации ИП.

Многие банки готовы рассмотреть и другие документы, в т. ч. выписки со счетов, решения судебных органов и т. п.

Государственные кредитные каникулы по ипотеке: условия

Наибольшая нагрузка на семьи наблюдается в области ипотечного кредитования, и при любых ухудшениях финансового положения такие заемщики рискуют не только допустить просрочки, но и в дальнейшем потерять единственное жилье.

Учитывая сложную экономическую ситуацию в стране, законодатели придумали выход — с августа 2019 года в силу вступил новый Закон о кредитных каникулах, которым предусмотрены условия обязательного предоставления отсрочки в определенных ситуациях, когда речь идет об ипотечном кредите.

Так, теперь банки не вправе отказать в каникулах заемщикам, у которых, к примеру, снизилась заработная плата или родился ребенок. Отсрочка может достигать максимум 6-ти месяцев, при этом недопустимо введение штрафных санкций, комиссий и других начислений за предоставление услуги. Заемщик может вовсе не платить по ипотеке полгода, рассчитывая на пролонгацию ипотеки на тот же срок.

Можно ли у банка хоум кредит попросить отсрочку

Прежде чем давать кредитные каникулы, Сбербанк предлагает реструктуризацию – заемщику рекомендуется посчитать, какой из вариантов для него более выгоден.В 2016 году на предоставление отсрочки могут рассчитывать клиенты банков:

- ВТБ24. Здесь условий больше: каникулы даются, если с момента оформления кредита прошло более полугода и если до его завершения осталось свыше 3 месяцев. Отсрочка является частичной, то есть какую-то часть (проценты или основную сумму) все равно придется платить.

- Промсвязьбанк. Условия здесь такие же, как в ВТБ24, но еще есть лимит на длительность каникул – максимум 2 месяца.

- Хоум Кредит. В этом банке дается частичная отсрочка на срок до 6 месяцев. Решение, давать ли отсрочку, банк принимает в течение 5 дней.

Такие известные банки, как Ренессанс и Русский Стандарт, не дают отсрочки.

Предложение актуально не для всех заемщиков, а только для клиентов, обслуживающихся в определенных тарифных планах. Каникулы можно оформлять не ранее чем через 3 месяца после получения ссуды и не более чем 2 раза за весь срок кредита (интервал между каникулами должен составлять минимум 6 месяцев).

Важно

Возможна пролонгация кредита на срок кредитных каникул. Данная программа реструктуризации действует для клиентов, оформивших потребительские кредиты, «экспресс кредиты», автокредиты и ипотеку.

Промсвязьбанк предлагает клиентам «отложить» 2 полных плановых платежа или 2 платежа по телу кредита с выплатой начисленных процентов.

Отсрочка платежа по кредиту: требования к заемщику, способы оформления

Рассчитывать на кредитные каникулы могут следующие категории заемщиков:

- граждане, временно лишившиеся источника доходов;

- женщины, находящиеся в отпуске по беременности и родам или в отпуске по уходу за ребенком до достижения им 1,5 лет;

- заемщики, которые по медицинским показаниям нуждаются в длительном лечении;

- лица, лишившиеся кормильца или вынужденные оплачивать лечение близкого родственника;

- заемщики, планирующие переезд (или переехавшие в другой город);

- клиенты, которые испытывают материальные трудности в силу независящих от них причин (например, если у заемщика сгорела квартира, угнали автомобиль и т.д.).

Отметим, что во всех вышеперечисленных случаях придется готовить подтверждающие документы и справки.

Как получить отсрочку по кредиту в хоум кредит банке

Вариант не выгоден, так как в итоге возрастает срок кредитования и соответственно сумма переплаты: клиент может в течение 1-12 месяцев платить только фиксированную сумму процентов, которые начисляются на неуменьшающуюся сумму долга.

Если кредитные каникулы «по телу» оформляются в начале действия кредитного договора при условии аннуитетного графика погашения ссуды, этот вариант не только не выгодный, но и не эффективный. В общей сумме планового платежа по кредиту на этом этапе превалируют проценты, т.е.

существенно платеж уменьшить не получится.

- Каникулы «по процентам». Крайне редко встречающийся, но очень выгодный вариант. Заемщик может погашать тело кредита, не выплачивая процентов. Существенно сократить платеж вряд ли удастся, но таким образом резко уменьшается совокупная переплата по кредиту.

- Каникулы с возможностью не оплачивать и тело, и проценты.

Как попросить у банка отсрочку по кредиту?

К оформлению отсрочки по кредиту каждый банк подходит по-разному. В целом, можно выделить 3 общепринятых варианта решения проблемы:

- Если в кредитном договоре описаны условия предоставления отсрочки, банк действует в строгом соответствии с данными нормами. В большинстве случаев в договоре указаны допустимые сроки отсрочки, условия ее предоставления (эта услуга может быть платной) и перечень документов, которые требуются от заемщика.

- Если в кредитном договоре ничего не говорится о возможности предоставления отсрочки, банк может рассматривать каждое заявление в индивидуальном порядке.

Кредитные каникулы при коронавирусе

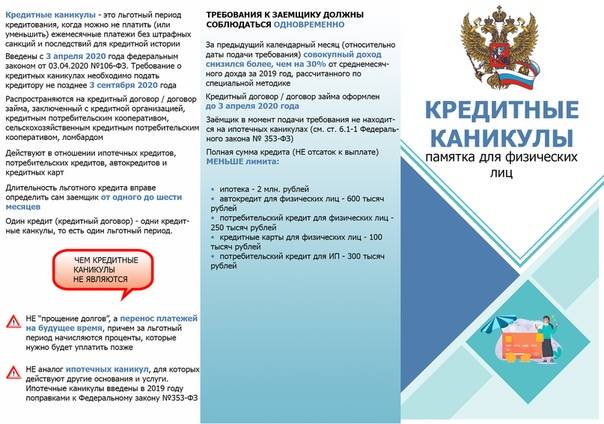

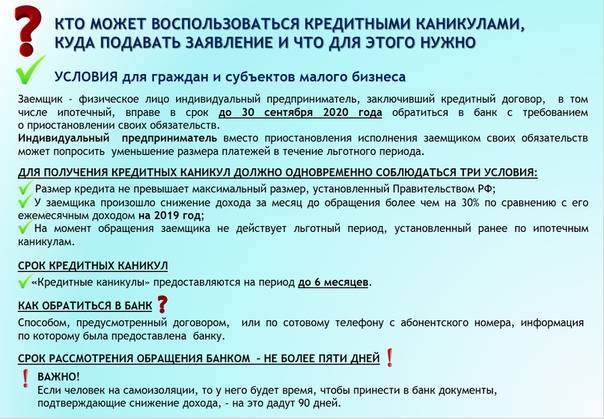

Со 2 апреля до 30 сентября 2020 года банки были обязаны предоставить гражданам (физическим лицам и ИП) льготный период не только по ипотеке, но и по другим кредитным продуктам.

Получить кредитные каникулы имели право граждане и ИП, чей уровень доходов уменьшился на 30% (и более) относительно среднемесячного дохода за 2019 год.

Закон распространяется на банки и микрофинансовые организации: на микрозаймы, займы до зарплаты и кредиты на карту (овердрафт), автокредиты, потребительские кредиты и кредиты из разряда «просто деньги».

Льготный период предоставлялся людям, оформившим до 1 апреля 2020 года следующие виды кредитных продуктов:

Потребительские займы максимальной суммой 250 тысяч рублей для физических лиц и 300 тысяч — для ИП.

Автокредиты максимальной суммой до 600 тысяч рублей.

Предельный размер для ипотеки зависел от региона.

В Москве — 4,5 млн руб.,

в Московской области, Санкт-Петербурге и Дальневосточном округе — 3 млн руб.,

остальные регионы — 2 млн. руб.

Если сумма ипотеки превышала установленный законом лимит, работала программа ипотечных каникул. Воспользоваться ей заемщики могли на прежних условиях.

Для получения кредитных каникул достаточно было отправить в банк заявление:

онлайн через интернет-банкинг,

по телефону, указанному в качестве контактного.

Подтверждающие документы заемщик был обязан предоставить в банк в 90-дневный срок. При уважительной причине (карантин, вынужденная самоизоляция, лечение заболевания) банк продлевал этот срок еще на 30 дней.

Подтверждающими ухудшение финансового положения заемщика документами являлись:

справка о доходах;

больничный лист;

справка из ЦЗН о постановке на учет в качестве безработного и другие документы.

Но здесь важно отметить, что банкам дали право запрашивать информацию о заемщиках из официальных органов: к примеру, из ФНС, ПФР, того же ЦЗН, соцзащиты и других. Кроме того, информацию по вашей зарплатной карте и доходы по счету ИП банк видит и без предоставления справок

На принятие и рассмотрение заявления банку отводилось 5 дней. Если в течение 10 дней с момента подачи заявления на предоставление кредитных каникул заемщик не получал официальный ответ, то они считались введенными на установленных им условиях.

Аналогично ипотечным каникулам, «экстренный» льготный период предусматривал начисление процентов за дополнительные месяцы действия займа. Схема следующая:

при потребительском кредите начислялось 2/3 от процентной ставки, определенной договором;

при ипотеке ставка не менялась;

в отношении кредитных карт вводилась ставка в размере 2/3 от первоначальной.

Компенсация начисленных по потребительским и ипотечным кредитам процентов выплачивалась заемщиком после погашения займа равными ежемесячными платежами, не превышающими средний размер платежей. Что касается кредитных карт, то начисленные проценты заемщик обязан будет погасить в течение 2 лет путем внесения равных платежей. Первый взнос нужно было сделать через 30 дней после окончания льготного периода.

Классификация и условия предоставления кредитных каникул

Если человек приходит в банк и говорит — «не могу больше выплачивать кредит», ему действительно могут быть предложены каникулы либо отсрочка по платежам. Причем требования и порядок оплаты могут быть разными. Мы предлагаем рассмотреть наиболее типичные условия.

Full-каникулы.

Главная особенность — это 100% отсрочка погашения долговых обязательств. То есть банк предлагает, например, в течение 12-ти месяцев вообще не вносить никаких платежей по кредиту, а рассчитаться потом.

Подводные камни:

предлагается крайне редко, только при серьезных обстоятельствах, если альтернативным вариантом является либо банкротство заемщика, либо просрочка и невозврат долга;

предоставляется на платной основе, причем плата будет достаточно объемной, нередко по документации такая комиссия обозначается, как штраф;

продление кредитного договора в таком случае не осуществляется, а значит — заемщик вынужден платить больше в будущем;

к заемщику предъявляют повышенные требования.

Light-отсрочка.

Предусматривает введение льготного периода, в течение которого заемщик сможет не погашать кредит, но обязательства по оплате процентов у него остаются.

Подводные камни:

услугой можно воспользоваться ограниченное число раз (1-2);

в целом заемщик переплатит по кредиту;

если пролонгация договора не предусмотрена, то по окончании льготного периода платить придется больше, чем раньше.

Индивидуальные условия отсрочки по кредиту.

Они разрабатываются банком в каждом отдельном случае. Перечислять их можно долго, мы отметим только самые распространенные пункты:

количество допустимых подключений услуги кредитных каникул обычно фиксируется в договоре — на практике банки обычно одобряют каникулы не больше 1-го раза в течение срока действия договора;

срок, по происшествию которого клиент может обратиться за отсрочкой по займам, обычно составляет не менее полугода-года;

каникулы чаще могут быть предложены на 1-2 месяца, отсрочку на год и больше банки одобряют очень редко;

процентная ставка по окончанию льготного периода может быть увеличена;

за услуги предусматривается определенная комиссия;

после истечения отсрочки заемщик не сможет погасить кредит раньше срока.

Что делать?

Главная проблема «каникул» в том, что это — не отдых и не спасительная пилюля, а отпуск за свой счёт. Если ваш доход сократился некритично и вы можете вносить платежи, сократив неважные траты, продолжайте погашать кредит. Центробанк, разъясняя правила отсрочки, напомнил, что за каникулы придётся заплатить. Ежемесячные платежи, которые клиент не вносит за время перерыва, не прощаются. Они просто отодвигаются до «лучшего» времени.

Кредитные каникулы — не всегда выход из положения. Фото: etagi.com.

Наш герой прав — требуйте у банка полные условия каникул до подписания каких-либо договоров и заключения сделок. Банк не может заставить вас заключить контракт вслепую. Настаивайте на своём (разумеется, максимально тактично), просите расчёты, читайте тарифные условия. «Кредитные каникулы» не подразумевают штрафов, пени, повышения процентной ставки или изменения условий по действующему кредиту. Два последних пункта относятся к реструктуризации. Если банк предлагает изменить срок больше, чем на полгода, пересчитать платежи или ставки, то он ведёт речь не о «каникулах».

У «каникул» есть другая проблема — ограниченный лимит кредитования. Например, для потребительских кредитов это 250 000 рублей, для ипотеки — 1 500 000 рублей. Некоторые банки, например, ВТБ, повысили максимальные суммы лимитов. Также «каникулами» могут воспользоваться только люди, которые потеряли официальный доход или получили больничный из-за коронавируса. Подробнее о проблемах перерыва в платежах «Выберу.ру» в материале «Каникулы строгого режима. Отсрочка по кредитам не спасёт большинство должников».

От чего зависит размер страховки?

Очень часто в кредитных договорах есть пункт, который обязывает застраховать предмет залога, свою жизнь или здоровье. Страховка недвижимости обязательна при ипотеке и ряде других видов кредитов. Банки в качестве дополнительного обеспечения по кредиту почти всегда предлагают приобрести страховку или подключить заемщика за определенную плату к программе коллективного страхования.

Чаще всего наличие страховки снижает стоимость кредита и может быть выгодно не только при наступлении страхового случая, но будет заметно при расчете ежемесячного платежа. По большинству видов кредитов заемщик не обязан приобретать страховку, но прежде, чем отказаться, посчитайте и подумайте, ведь страховка может сохранить заложенное имущество, если вдруг человек потеряет работу и не сможет платить по кредиту.

Если менеджер банка предлагает кредит с одновременным страхованием жизни и здоровья, то он обязан предложить и альтернативный вариант кредита без страхования, но на условиях, сопоставимых по сумме и сроку возврата. От покупки страховки можно отказаться, но тогда и условия по кредиту изменятся, поэтому нужно тщательно просчитать оба варианта, со страховкой и без.

Кредитные каникулы из-за коронавируса закончились в 2020

В марте 2020 В.В. Путин обязал предоставить кредитные каникулы по потребительским кредитам и ипотечным займам. Согласно указу Президента, отсрочку дают, если доход упал на 30% к тому же месяцу 2019 года.

Эту льготу можно было взять до 30 сентября 2020, таков закон о чрезвычайных мерах. Сейчас, по мнению Правительства, ситуация не требует вмешательства, поэтому о каникулах, отсрочке или реструктуризации каждый заемщик договаривается с банком индивидуально.

Банки больше не обязаны давать каникулы.

Если вы испытываете трудности с оплатой, банки не отвечают или отказывают в кредитных каникулах, проконсультируйтесь с кредитным юристом о наиболее выгодных и доступных решениях в вашей конкретной ситуации. Мы расскажем, как действовать, проведем переговоры с банком, договоримся об отсрочке или списании.

Маргарита Холостова

Финансовый управляющий

Александр Макаров

Старший юрист по банкротству физ. лиц

Константин Миланьтев

Финансовый управляющий

Дмитрий Комаров

Юрист по банкротству физических лиц

Евгений Димитриев

Юрист по банкротству физлиц

Полина Решетникова

Юрист по банкротству физических лиц

КоронавирусКредитные каникулыРефинансированиеРефинансирование кредита

Как получить двойные кредитные каникулы

Льготные периоды могут быть предоставлены заёмщику как по одному и тому же кредиту, так и по разным. Есть одно требование: одновременно воспользоваться этими программами нельзя, даже если речь идёт о кредитах в разных банках. Вот что пишет Верховный суд: «льготные периоды при наличии соответствующих условий могут быть предоставлены одному и тому же заёмщику в любой последовательности, однако не могут быть установлены одновременно».

Вопрос использования каникул друг за другом по одному займу нужно согласовать с банком. При этом кредитная организация по ряду причин может отказать в предоставлении отсрочки.

Кто имеет право на двойные кредитные каникулы

Получить отсрочку по обоим законам могут те, кто подходит под требования обеих программ. Возраст заёмщика не важен, семейное положение – тоже. Главное – соблюдение требований к максимальному размеру кредита и к проценту снижения дохода.

Комментирует руководитель ТО межрегиональной общественной организации «Объединение правозащитников» Андрей Полежаев: «Заёмщику ничего не мешает обратиться за оформлением кредитных каникул дважды, даже если речь идёт об одном и том же банке, и об одном кредитном продукте. Пока нет чётко сформированной практики на этот счёт, но, думаю, что банки будут пытаться отказать в предоставлении кредитных каникул 2 раза подряд. Решить вопрос можно будет, обратившись с жалобой в органы Прокуратуры и Банк России. В целом же, законодательство не связывает эти два закона, поэтому возможно оформление каникул 2 раза подряд. Ждать определённое количество времени не нужно. Но, обратиться за кредитными каникулами в соответствии с ФЗ-106 от 03.04.2020 можно не позднее 30 сентября 2020 года. И если заёмщик хочет воспользоваться этой услугой 2 раза подряд – необходимо сначала оформить каникулы по ФЗ-106 от 03.04.2020».

Ольга Идзон, партнер Правовой фирмы «ВЕД», также спрогнозировала поведение банков в сложившихся условиях: «В целом, с точки зрения закона заёмщик вправе воспользоваться обеими льготами. Выжидать между отсрочками нет необходимости, если заёмщик подпадает под условия обоих видов каникул и вправе их получить. Скорее всего, банки будут идти на это неохотно, возможно, будут тянуть время с ответами либо «забывать» о поступлении заявлений по телефонной связи и незарегистрированных обращений в банк».

Можно ли отказаться от страховки?

При оформлении кредита со страховкой клиент вправе самостоятельно выбрать подходящую страховую компанию из нескольких организаций, аккредитованных банком (их список должен быть размещен на сайте банка).

При определенных условиях заемщик может отказаться от страховки, для этого есть период охлаждения, который составляет 14 дней. За это время можно отказаться от ненужной услуги и вернуть уплаченные деньги:– если договор страхования еще не вступил в силу – вернут полную стоимость полиса;– если страховка уже начала действовать, но страховой случай не наступил, можно получить назад почти все уплаченные деньги.

Страховщик имеет право оставить себе лишь часть своей страховой премии – пропорционально количеству дней, которые прошли с начала действия договора. Условия возврата каждая компания указывает в договоре или правилах страхования. Если страховка уже действует и по ней наступил страховой случай, деньги за полис не вернете, зато получите страховую выплату.

В случае с коллективным договором страхования возможен возврат страховой премии, при этом вернуть комиссию банка за подключение к программе не удастся.

Помните, что отказ от страховки может повлечь изменение условий договора и увеличить стоимость кредита. При этом отказ от коллективного договора страхования сложен, поскольку договор заключается между банком и страховой компанией, а заемщик присоединяется к застрахованным лицам и получает только сертификат о страховании. Страхователем и выгодоприобретателем является банк. Комиссию банка в случае отказа от такой страховки вернуть не удастся.

Заместитель управляющего томским отделением Центробанка Елена Петроченко

С 1 сентября 2020 года вступит в силу закон, разработанный при участии Центробанка. По закону на договоры коллективного страхования также будет распространяться период охлаждения. В течение 14 дней с момента присоединения к коллективному договору клиент получит право отказаться от него и полностью вернуть сумму, уплаченную за страховку. Помимо этого, кредитор будет обязан информировать заемщика об особенностях присоединения к договору коллективного страхования, о возможности от него отказаться, а также о размере страховой премии и иных платежей (например, комиссий), из которых формируется стоимость этой услуги, либо о максимально возможном размере платежа, включающего страховую премию и иные платежи.

ПОДДЕРЖИ ТВ2! Мы пишем о том, что важно

Каникулы от банка: что это такое?

Кредитные каникулы — это отсрочка оплаты на период, который устанавливается банком индивидуально.

Решение о предоставлении банк принимает на основании ряда факторов.

- В некоторых кредитных договорах прямо предусмотрена возможность запросить перерыв в платежах. То есть прописано условие, что клиент через определенное время (например, через полгода) вправе обратиться за предоставлением кредитных каникул на основании тех или иных обстоятельств.

- Если у клиента возникли сложности с погашением кредита, банк может самостоятельно предложить каникулы для решения финансовых проблем.

Таким образом, каникулы — форма реструктуризации кредита, позволяющая должнику восстановить финансовое благополучие и потом рассчитаться по займу.

Существует еще ряд льготных услуг от банков:

- реструктуризация — предполагает уменьшение ежемесячных платежей за счет увеличения сроков кредитования;

- рефинансирование кредитов — предполагает перекредитование на новых условиях, часто объединение нескольких кредитов в один новый, с меньшей процентной ставкой.

Узнать, как получить льготы по кредиту

Что такое кредитные каникулы

Кредитными каникулами называют льготный период, в течение которого банк разрешает не вносить ежемесячные платежи или уменьшить их размер без ущерба для кредитной истории.

Оформляются кредитные каникулы по заявлению заемщика, на определенное время. Такая мера позволяет смягчить долговое бремя в трудный период жизни человека, например:

- после увольнения или сокращения;

- если задерживают зарплату;

- случился длительный больничный и т.д.

Воспользоваться данной банковской услугой могут физические лица, а также индивидуальные предприниматели в сегменте малого и среднего бизнеса, чья отрасль подверглась сильному влиянию последствий короновируса.

Чем кредитные каникулы отличаются от реструктуризации долга?

Одобрение реструктуризации — это право банка, но не обязанность. В то время как каникулы являются не просьбой, а требованием заемщика.

Вместе с тем для одобрения каникул должны совпадать все условия, установленные государством, включая максимальную сумму и основание. Правила реструктуризации утверждает банк.

Кредитные каникулы: что это такое?

Каникулы по кредиту, которые предоставляются вне коронавирусной эпидемии, являются одной из льготных услуг банковского сектора, и представляют собой отсрочку по кредитным платежам. Условия и период каникул устанавливаются индивидуально для каждого клиента. Альтернативные варианты — реструктуризация и рефинансирование кредитов.

Фактически, кредитные каникулы — это полноценная возможность не платить по займу. Заемщик сможет не вносить ежемесячные платежи на протяжении установленного срока. В течение этого периода он может направить свои ресурсы на улучшение материального положения, и уже по завершению отсрочки рассчитаться с кредитором.

Основные особенности кредитных каникул:

Услуга может быть предусмотрена кредитным договором. Обычно в таком случае определяются и условия, на которых она предоставляется.

Услуга может вводиться при допущении просрочек, быть частью реструктуризационной программы.

Услугу можно запросить в банке при наступлении обстоятельств, усложняющих финансовое положение заемщика.

Давайте рассмотрим, чем отличаются каникулы от альтернативных льготных услуг.

| Реструктуризация кредита | Рефинансирование кредита | Кредитные каникулы | |

|---|---|---|---|

| В каком банке предоставляется услуга? | В том же банке, где был выдан первый кредит | В другом банке | В том же банке, где был выдан первый кредит |

| Что представляет собой услуга? | Уменьшение ежемесячных платежей за счет пролонгации договора либо последующего увеличения ежемесячных взносов. | Объединение нескольких кредитов в единый на более выгодных условиях. Или погашение кредита другим банком с последующими выплатами долга иному кредитору. | Уменьшение или вовсе отмена ежемесячных платежей в течение определенного срока |

| Основные условия | Услуга предоставляется на платной основе. Предполагает продление срока кредитного договора, но уменьшение ежемесячного взноса. В итоге клиент все равно переплачивает, как минимум — проценты за пользование кредитом. Например, Вы платите по 10 000 рублей в месяц. Срок кредита — 3 года. Вы увеличиваете срок до 5-ти лет, но ежемесячно платите теперь по 6 000 рублей. | Рефинансирование в том же банке, где брался основной кредит, получить практически невозможно, за исключением случаев, когда резко снизилась учетная ставка ЦБ. Предполагает объединение кредитов. Например, если есть кредитная карта на 12 000 рублей и 2 займа по 5 000 рублей, вы получите новый кредит на 22 000 рублей по более низкой процентной ставке. Это позволяет в целом платить меньше. | Услуга обычно предоставляется на платной основе. Предполагает уменьшение ежемесячного платежа. Например, если Вы платите по 9 000 рублей в месяц, то можно уменьшить платежи до 6 000 рублей, скажем, на 1 год. Однако по истечению этого периода нужно платить по 12 000 рублей в месяц. Или Вы можете в течение года вообще не платить по кредиту, но придется оплачивать проценты. |

| Кому может быть интересно? | Заемщикам, у которых упал уровень дохода, и они не справляются с текущей кредитной нагрузкой. | Заемщикам, у которых много небольших кредитов. Или они нашли кредит в другом банке по более низкой ставке. Классический пример — ипотека. | Заемщикам, у которых есть долгосрочный кредит, и случилось какое-то затратное событие — рождение детей, увольнение, дорогостоящее лечение, затопление жилья и так далее. |

Заемщик вправе просить банк о кредитных каникулах

Но каникулы — это право банка, а не обязанность. Дать каникулы банк может клиенту, который ранее не допускал просрочек и сможет документально объяснить кредитному учреждению причину, по которой он сейчас не может вносить платежи в полном объеме.

Особенности

Кредитные каникулы по указу президента предполагают, что банки будут продолжать начислять проценты, которые увеличат сумму общей задолженности. По ипотеке они будут начисляться по ставке, указанной в договоре. По потребительским программам и картам устанавливается льготная ставка в размере 2/3 среднерыночной. Для граждан будет актуален процент, который рассчитывался регулятором в день оформления заявления об отсрочке.

После завершения грейс-периода кредитополучатель обязан вернуться к платежам:

- первая выплата совершается через 30 дней после окончания действия каникул;

- начисленные проценты уплачиваются равными суммами в срок до 24 месяцев;

- по возможности клиент вносит дополнительные посильные платежи для снижения финансовой нагрузки в будущем.

Банки имеют право отказать в новой услуге, если при проверке документов выясниться, что кредитополучатель не соответствует требованиям, прописанным в нормативных актах.