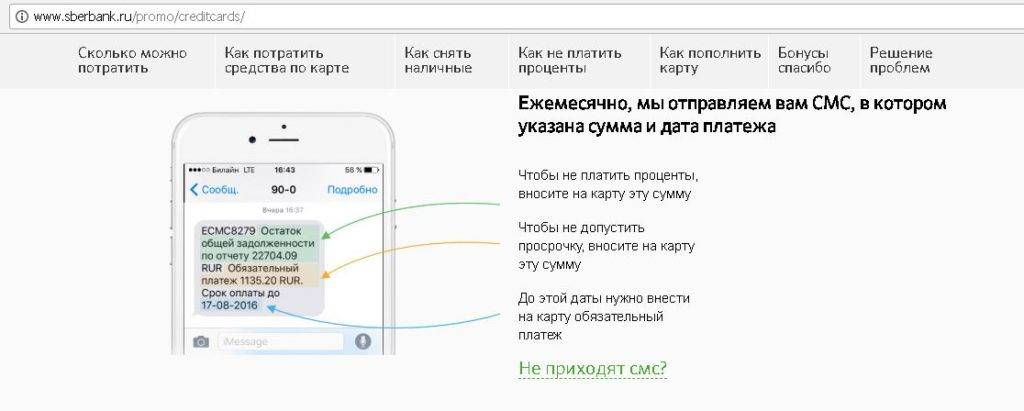

Сколько длится на самом деле льготный период

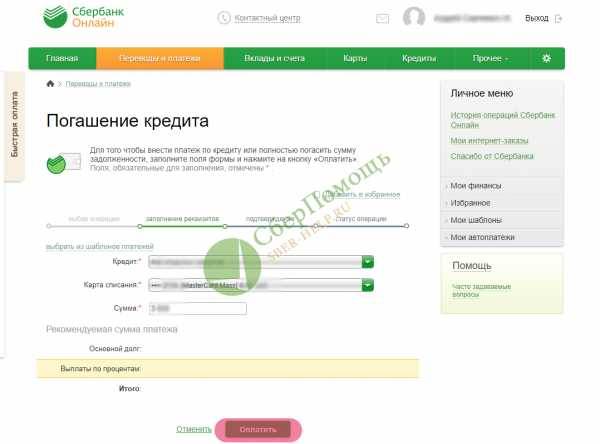

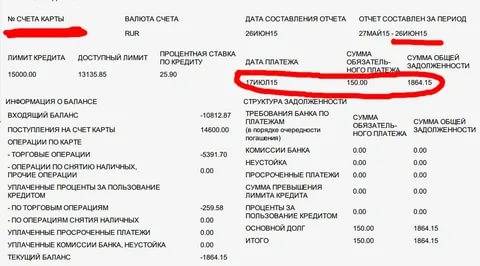

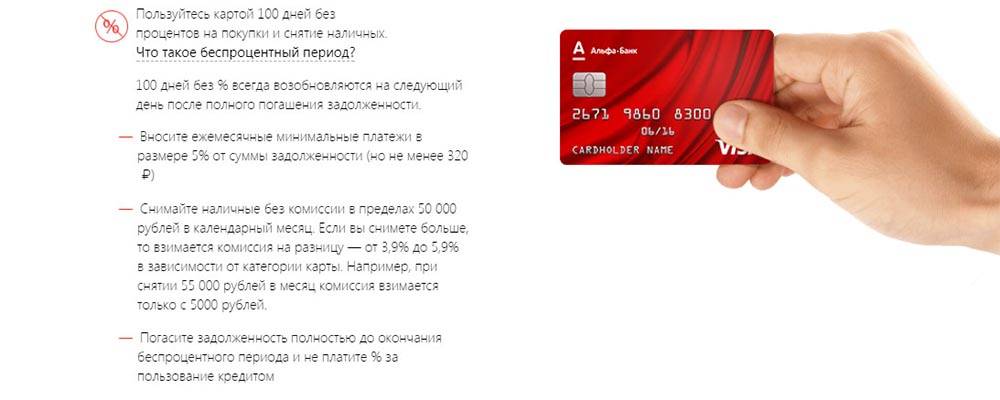

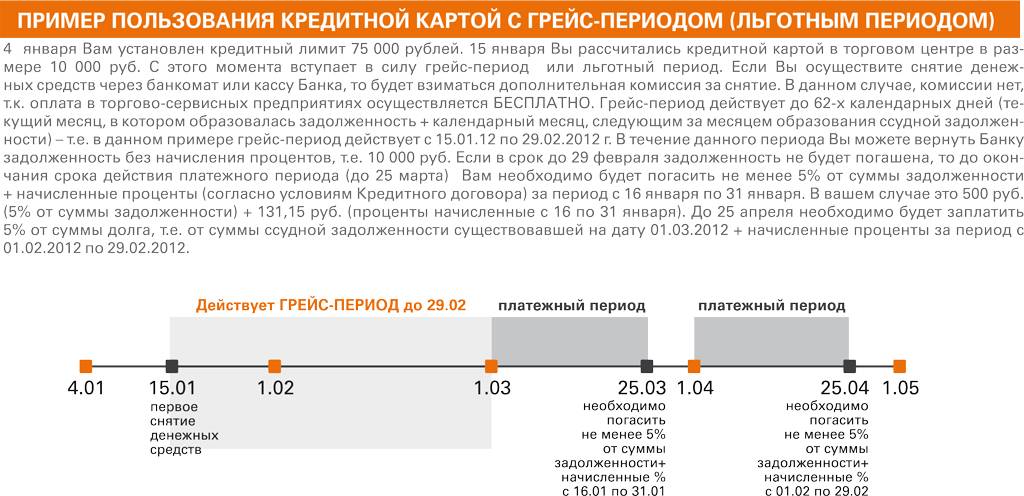

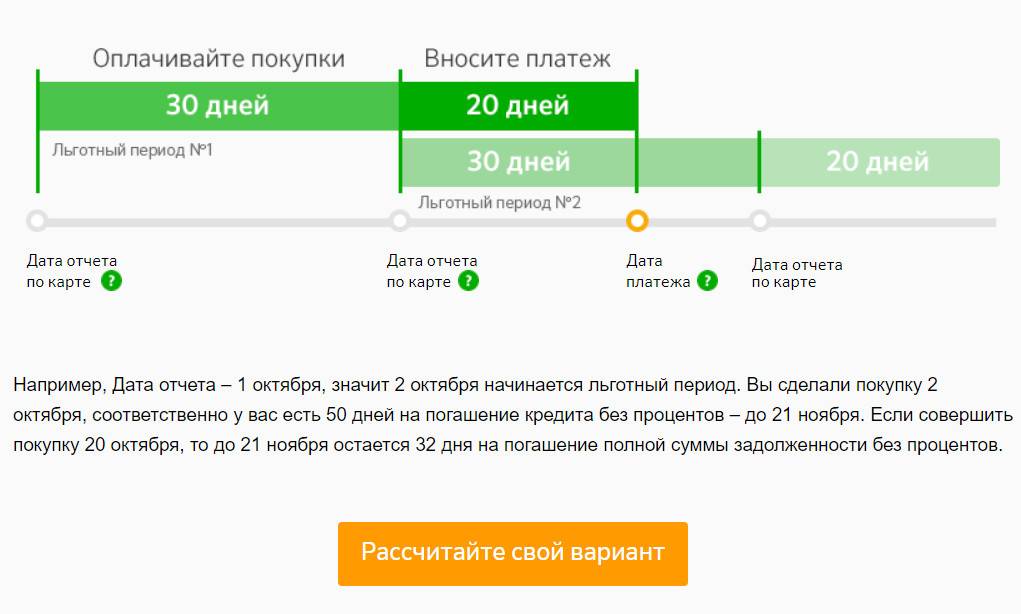

Льготный период есть практически у любой кредитной карты. Он составляет до 55 дней, а в некоторых случаях до 730 дней. Однако не стоит расслабляться. Заявленный беспроцентный период может оказаться на самом деле в два раза короче. Все зависит от даты начала расчетного периода. Уточнить эту информацию можно в банке.

Допустим, у вас кредитка с льготным периодом 55 дней. Расчетная дата – 15 число месяца. Если вы совершили покупку 16 числа, у вас есть 54 дня, чтобы вернуть долг без процентов. Но если вы расплатились 14 числа, льготный период составит всего 26 дней: 1 день до расчетной даты и 25 – после нее.

Причины отказа в кредитной карте в Восточном Банке

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени – все это снижает кредитный рейтинг и вероятность одобрения кредитной карты.Решение: показать Восточному Банку, что вы готовы выплачивать кредитную карту, предоставив документы, подтверждающие стабильный источник дохода. Также может помочь привлечение поручителя, созаемщика или оформление залога.

- Платежеспособность — ежемесячный платеж по кредитной карте не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку платежеспособности влияют: текущие потребительские кредиты и кредитные карты, алименты, долговые обязательства, иждивенцы, задолженности.Решение: если проблема в платежеспособности, рекомендуем оформить кредитную карту с минимальным кредитным лимитом. Во-первых, получить её легче, так как итоговый кредитный лимит устанавливается, исходя из доходов клиента. Во-вторых, если активно использовать кредитную карту, банк повысит кредитный лимит.

- Место работы — низкий трудовой стаж, отсутствие официального места работы, частые смены профессии снижают кредитный рейтинг. Восточный Банк ищет надежных клиентов, которые получают стабильные и официальные доходы.Решение: официальное трудоустройство, обязательное предоставление справки по форме Восточного Банка, привлечение поручителя или оформление залога.

- Требования к заемщикам — Восточный Банк всегда сообщает минимальные требования к заемщикам по кредитным картам. Возраст, гражданство, регистрацию, минимальный доход, форму трудоустройства и т.д. Требования меняются в зависимости от кредитной карты, посмотреть их можно на официальном сайте. Изучите требования Восточного Банка к заемщикам, если вы не соответствуете хотя бы одному пункту, то анкета будет автоматически отклонена.Решение: найти другой банк, требования которого совпадают с вашими возможностями.

- Документы — документы проверяет служба безопасности Восточного Банка, если в них допущены ошибки или информация намеренно искажена — в кредитной карте будет отказано. Тоже произойдет если допустить ошибки в анкете на кредитную карту или кредитной заявке.Решение: проверить документы, внимательно заполнить повторную заявку (можно сделать это вместе с менеджером по телефону или в отделении).

Запомните!Восточный Банк ищет надежных клиентов имеющих стабильный доход и официальное трудоустройство. Ваша задача доказать банку что вы именно такой клиент.

Как узнать причину отказа в кредитной карте?

Оформить заявку на кредитную карту и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите из списка подходящий банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

Когда можно подать повторную заявку на кредитную карту?Подать повторную заявку на кредитную карту в Восточном Банке можно через 60 дней с момента отклонения первой.

Как получить кредитную карту без отказа?

- Сверьтесь с причинами, которые мы указали выше. Найдите свою ситуацию и исправьте ее.

- Используйте любые способы повышения кредитного рейтинга: поручитель, залог, созаемщик, полный пакет документов и справки о дополнительных доходах. Чем больше информации о себе вы предоставите банку, тем выше вероятность одобрения.

- Воспользуйтесь сервисом, который поможет подобрать банк не отказывающий в кредитной карте. Сервис проанализирует вас и подберет максимально подходящее предложение.

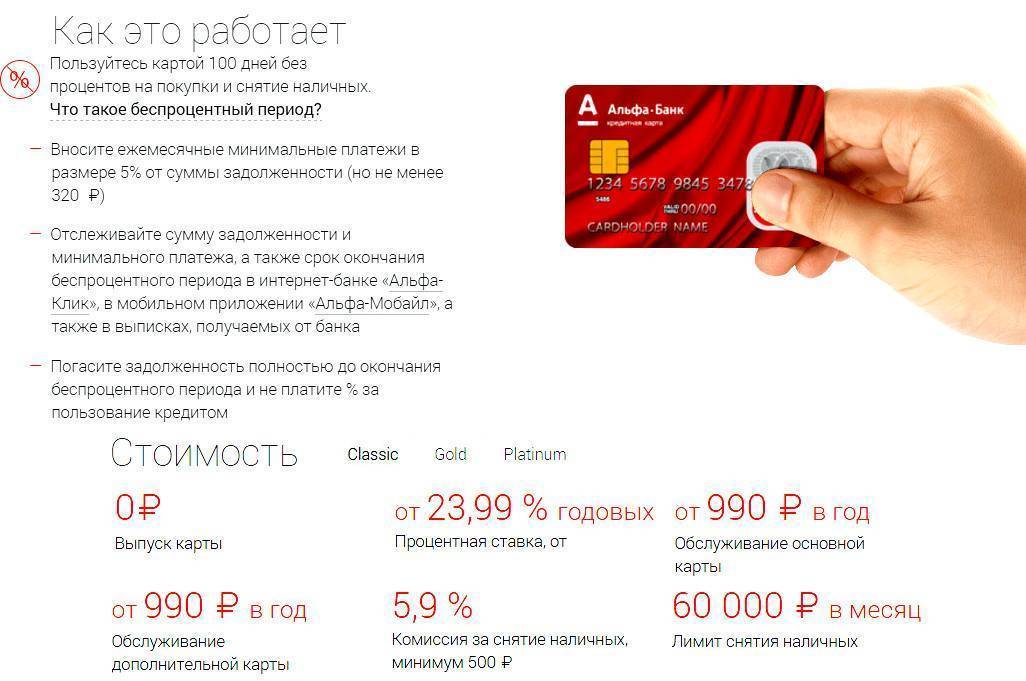

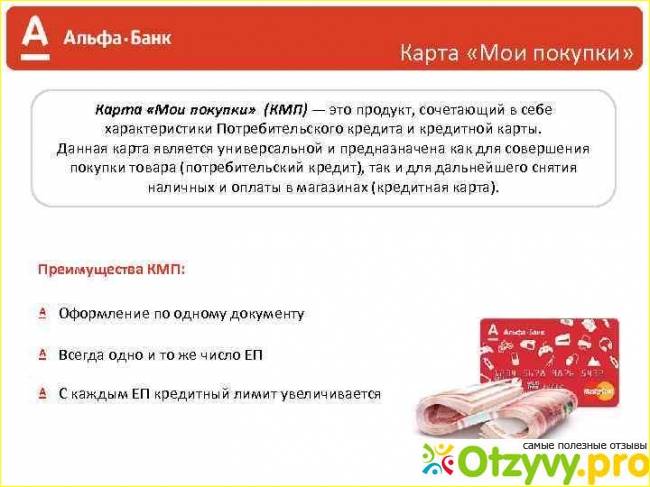

5 место. Альфа-Карта с преимуществами (Альфа-Банк) – Visa, MasterCard

5 место

второй крупнейший банк страны после Сбербанка и один из самых популярных у населения. Его отделения и банкоматы есть во многих городах России. Альфа-Карта, как и многие другие, рассчитана на оплату покупок. Проценты на остаток по ней начисляются только при наличии трат.

Условия

Повышенная ставка требует частых трат.

Использование

Универсальная карта, подходящая для покупок и хранения денег. .

Бонусы

Карта копит баллы, которые можно вывести на счет.

Надежность

Крупный и надежный частный банк.

Доступность

Оформить карту можно в любом регионе присутствия банка.

- Размер процентов на остаток 5% годовых

- Условия начисления сумма трат от 100 000 рублей, при тратах от 10 000 рублей- 4% годовых

- Снятие наличных в любых банкоматах — бесплатно до 50 000 рублей в месяц при тратах от 10 000 рублей или остатке от 30 000 рублей

- Бонусы за покупки баллы – до 2% за все покупки при тратах от 100 000 рублей в месяц, можно вывести на счет, 1 балл равен 1 рублю

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно

- Способ оформления онлайн с доставкой на руки или в отделение банка

- Сроки оформления 3-5 дней

Преимущества

- Бесплатные выпуск и обслуживание

- Баллы можно вывести на счет

- Снятие наличных в любых банкоматах без комиссии

Недостатки

Ставка зависит от оборота по счету

Подробнее

Выгодно ли жить в кредит

Кредитка позволяет легко и быстро расплатиться за самые разнообразные товары и услуги: покупки в магазине, обед в ресторане или кафе, билеты в кино и театр, на поезд и самолет.

Пользователь чувствует себя легко и свободно. Не надо копить на новый телевизор или вечернее платье. Не нужно унижаться, прося в долг у знакомых и родственников. Деньги есть! Все, что захочется, можно купить прямо сейчас.

Однако не обольщайтесь – вы тратите не свои деньги, они принадлежат банку. Их придется вернуть, возможно, даже с процентами. Далее рассмотрим нюансы пользования кредитной картой.

Если у вас кредитка со льготным периодом и вы регулярно возвращаете потраченные средства до его истечения, то у вас будет постоянно возобновляемый беспроцентный кредит. Увы, даже такие карты люди зачастую используют неразумно, потому что им лень разобраться в их особенностях и усвоить несколько несложных правил.

Льготная карта выгодна, только если своевременно погашать задолженность по кредиту. Кроме того, нужно помнить и о других нюансах, таких как комиссии, обязательные платежи и др.

Кредитная карточка – популярный финансовый инструмент. Пользуясь им, нужно следовать инструкции и соблюдать определенные правила. Так что же можно делать с кредиткой, а что нельзя?

В первую очередь, нужно запомнить следующие нюансы пользования кредитной картой.

Деньги на ней принадлежат не вам, а банку. Расплачиваясь ею, вы берете деньги в долг, сумма займа не может превышать кредитный лимит.

В российских банках можно оформить карты Visa, MasterCard и «Мир». Запомните нюансы выбора между этими платежными системами.

В Америке (включая США, Канаду и все южноамериканские страны) выгоднее всего Visa. MasterCard подойдет для поездок в европейские страны. Следуя этому совету, вы сэкономите деньги, избежав дополнительной конвертации. Если вы планируете совершать покупки только в России, выбор платежной системы не столь важен.

Банк устанавливает кредитный лимит с учетом уровня ваших доходов. Этой суммой можно воспользоваться неоднократно, после погашения задолженности она снова в вашем распоряжении.

Отрицательные нюансы пользования кредитными картами тоже есть:

- по сравнению с классическими кредитами, процентная ставка выше;

- взимается ежегодный или ежемесячный платеж за пользование картой;

- как правило, существенная комиссия за выдачу наличных;

- комиссии за другие банковские услуги.

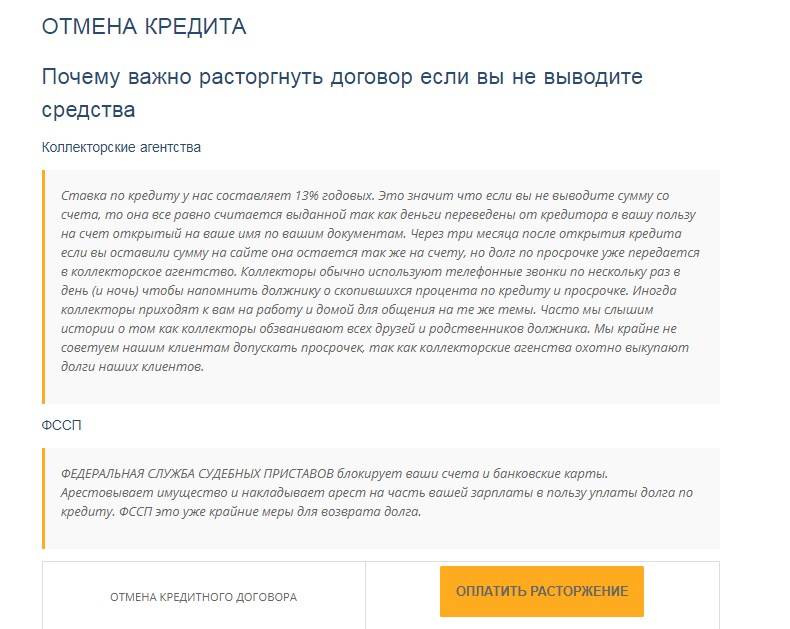

Последствия неуплаты кредита по карте

Если пропустить один ежемесячный минимальный платеж за кредитную карточку без весомых аргументов:

- Банк сразу же выставит штраф за просрочку.

- Каждый день будут начисляться проценты и пеня.

- Заемщик испортит кредитную историю и в дальнейшем не сможет взять новый кредит в большинстве надежных финансовых организаций (топ надежных банков здесь: );

- Если сумма долга будет регулярно расти, банк может подать на заемщика заявление в суд. В 90% случаев выигрывает дело кредитор. Вследствие чего судебные приставы погашают задолженность через продажу имущества и материальных ценностей клиента. Для этого организовывается аукцион по продаже недвижимости должника.

- Если банк не хочет ввязываться в судебные тяжбы с заемщиком, он может продать долг коллекторской службе. В дальнейшем уже коллекторы будут «выбивать» долг из клиента. О том, на что имеют право коллекторы по закону читайте в статье:

Наказание

Наказание за неуплату кредита или долга по карточке может быть в виде:

- Финансовой ответственности. При таком стечении обстоятельств заемщик должен будет оплатить пеню в виде процентов за просрочку или досрочно выплатить всю сумму кредита;

- Имущественной ответственности. Долг погашается за счет продажи имущества должника;

- Уголовной ответственности, которая подразумевает принудительные работы, лишение свободы.

Ответственность за неисполнение обязательств по оплате долга с кредитной карты наступает после решения суда.

Если долг меньше 1 500 000 рублей, заемщик привлекается к финансовой или имущественной ответственности по решению суда. За долг в крупном размере (более полутора миллионов рублей) клиента привлекают к уголовной ответственности с одним из нескольких наказаний:

- Штраф от 5 до 200 тысяч рублей. Эти деньги изымаются из зарплаты или иных источников дохода неплательщика. При этом ему оставляют сумму равную МРОТ;

- Выполнение исправительных работ от 2 месяцев до 2 лет с выплатой штрафа;

- Арест на 1-6 месяцев;

- Лишение свободы от 2 месяцев до 2 лет.

Стоит отметить, что крупный размер долга превышает один миллион пятьсот тысяч рублей. Особенно крупный — шесть миллионов рублей, согласно статье 169 УК РФ.

Если сумма долга больше 1 500 000 рублей и уклонение от оплаты носит злостный характер, должника могут посадить в тюрьму, согласно ст. 177 УК РФ.

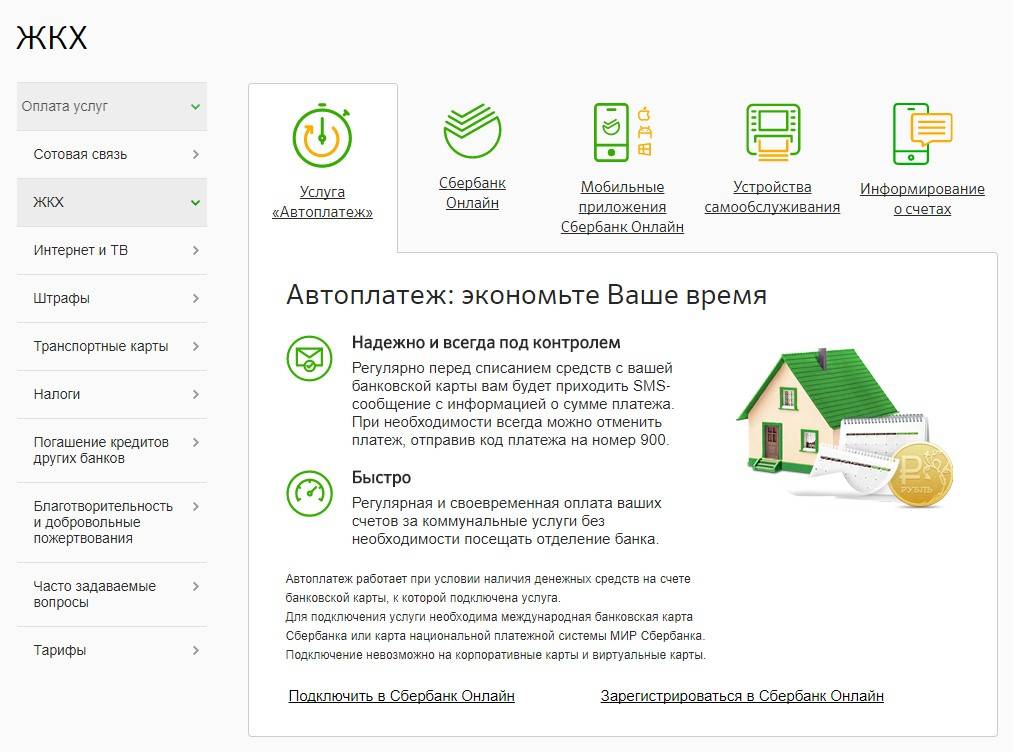

Дебетовые карты с бесплатным обслуживанием и кэшбэком — с 11 по 21 место

Дебетовая карта от Банка Home Credit «Польза»

Бесплатное обслуживание первые два месяца, далее при ежедневном остатке от 10 000 руб. или транзакциях на сумму от 5 000 руб. в месяц, в иных случаях 99 руб. в месяц

Снятие наличных в любых банкоматах до 100 000 рублей в месяц бесплатно

Комиссию за переводы с карты на карту через сервисы банка до 20 000 ₽ в месяц вернутся кэшбэком.

Оформить онлайн

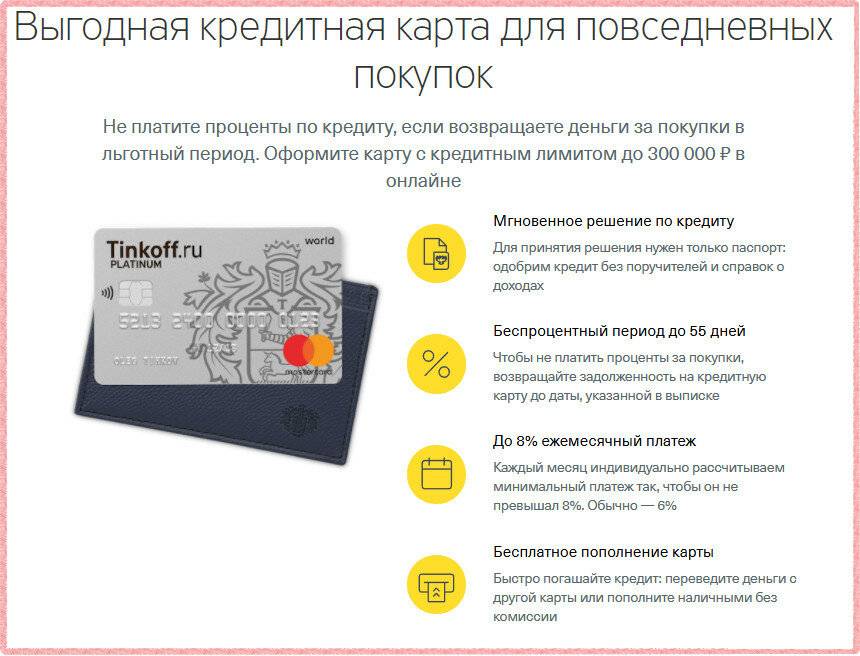

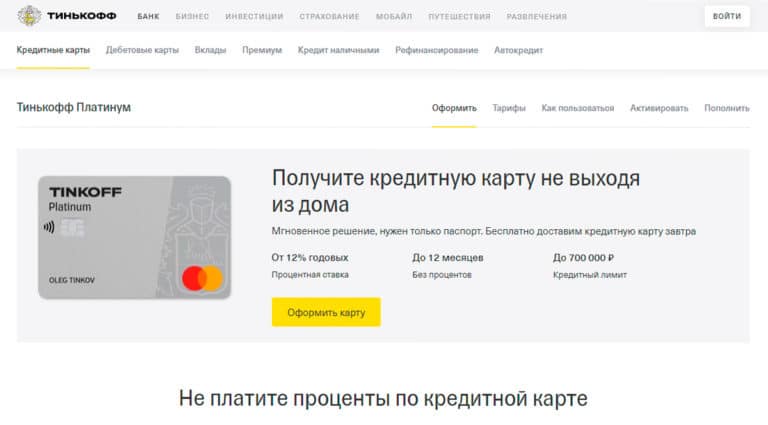

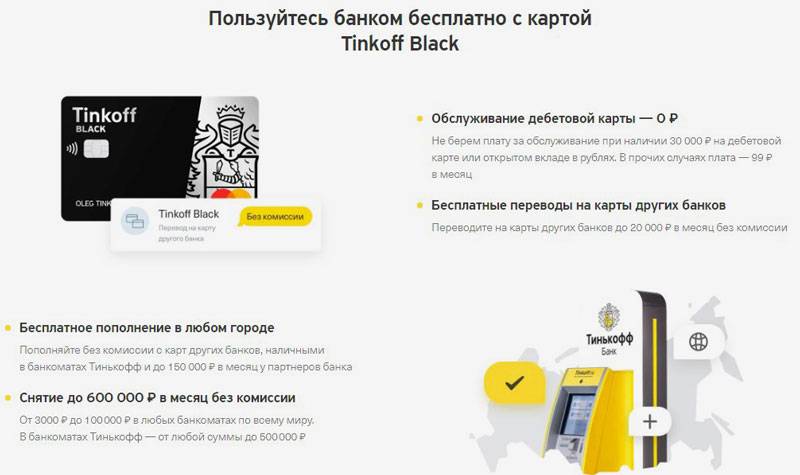

Дебетовая карта Tinkoff Black

3,5% на остаток по счету

Бесплатное снятие наличных в любом банкомате мира

Cashback до 30% за покупки по спецпредложениям

Для граждан любых стран

Оформить онлайн

Дебетовая карта Tinkoff Junior (детская карта Тинькофф Джуниор)

Бесплатное обслуживание карты

Оповещения об операциях и снятие до 20 000 ₽ в месяц — бесплатно

Бонусы за покупки и задания с денежными наградами от родителей

Оформить онлайн

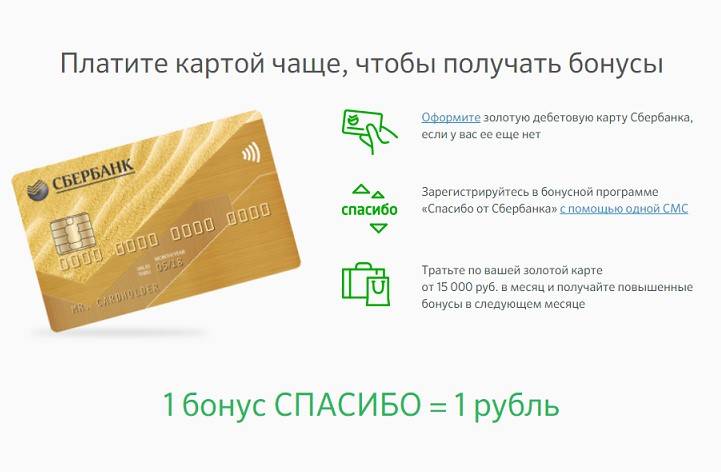

Дебетовая карта от Сбербанка «Большие бонусы»

4 900 обслуживание в год

Бонусы СПАСИБО: до 10% от Сбербанка, до 30% от партнёров

Снятие наличных: 500 000 ₽ в банкомате и 500 000 ₽ в отделении в день без комиссии

Дополнительные повышенные бонусы СПАСИБО в 4-х категориях на ваш выбор при выполнении заданий

Оформить онлайн

Дебетовая карта от Сбербанка «Голд»

Обслуживание: 3 000 ₽ в год

Дополнительные скидки и привилегии от платежных систем

Повышенные бонусы СПАСИБО: 5% в кафе и 1% в супермаркетах

Оформить онлайн

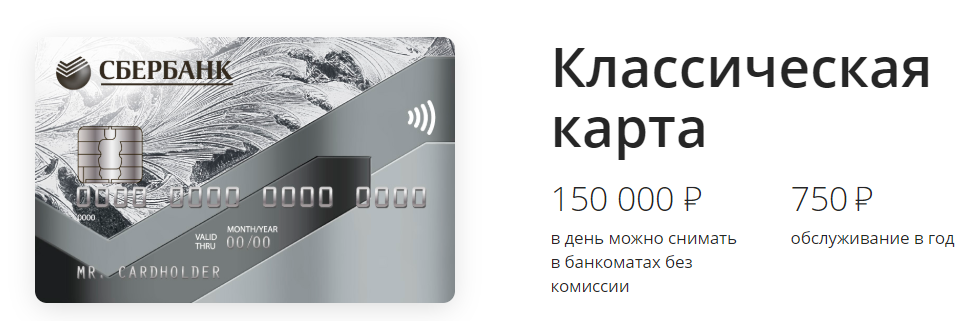

Дебетовая карта от Сбербанк «КИД» (Классическая карта с дизайном на выбор)

Первый год обслуживания: 750 ₽; Второй и далее: 450 ₽

Бонусы СПАСИБО: 30% от партнёров

Снятие наличных: 150 000 ₽ в банкомате и 150 000 ₽ в отделении в день без комиссии

Оформить онлайн

Дебетовая карта от Сбербанк «МИР» (карта для пособий и пенсий)

0 ₽ обслуживание в год

На остаток по карте начисляются 3,5%

Бонусы СПАСИБО: до 3% от Сбербанка, до 30% от партнёров

Снятие наличных: 50 000 ₽ в банкомате и 50 000 ₽ в отделении в день без комиссии

Оформить онлайн

Дебетовая карта от Сбербанка «Классик» (Классическая карта)

Обслуживание: 750 рублей в первый год; Второй и далее: 450 ₽

150 000 ₽ в день можно снимать в банкоматах без комиссии

Бонусы СПАСИБО: 30% от партнёров

Оформить онлайн

Карта рассрочки от СовкомБанка «Халва»

Ставка за пользование рассрочкой — 0% годовых

Период рассрочки — от 1 до 12 месяцев

Оформить онлайн

Дебетовая карта от МТС Банка «МТС ДЕНЬГИ WEEKEND»

Карта с еженедельным кэшбэком в рублях и доходом на остаток

до 3,5% на остаток средств

5% кэшбэк по пятницам

Оформить онлайн

Дебетовая карта от МТС Банка «MTS CASHBACK»

Обслуживание карты с первого месяца и навсегда — Бесплатно

5% кэшбэк за покупки в аптеках, на АЗС, в кино и за развлечения

снятие наличных во всех банках и банкоматах —

за переводы по номеру телефона в другие банки своих средств 0% комиссия

Оформить онлайн

Как противодействовать банковским уловкам?

К сожалению, банковские предложения получить кредитную карту часто имеют скрытые условия или менеджеры специально не говорят о невыгодных опциях. Есть в этом и вина невнимательных клиентов. Чтобы не попасть в неприятности, следуйте рекомендациям:

- не оформляйте кредитные карты просто так, без особенной надобности;

- если решили взять кредитку, внимательно изучите ее условия;

- не снимайте наличные средства, потому как по многим тарифам это очень невыгодно;

- если не пользуетесь картой, лучше вовсе от нее отказаться.

Чтобы не платить проценты просто так, не оформляйте ненужный кредитный пластик. Многие банки рассчитывают, что человек все же воспользуется лимитом. Но и при отсутствии расходных операций вполне может взиматься абонентская плата.

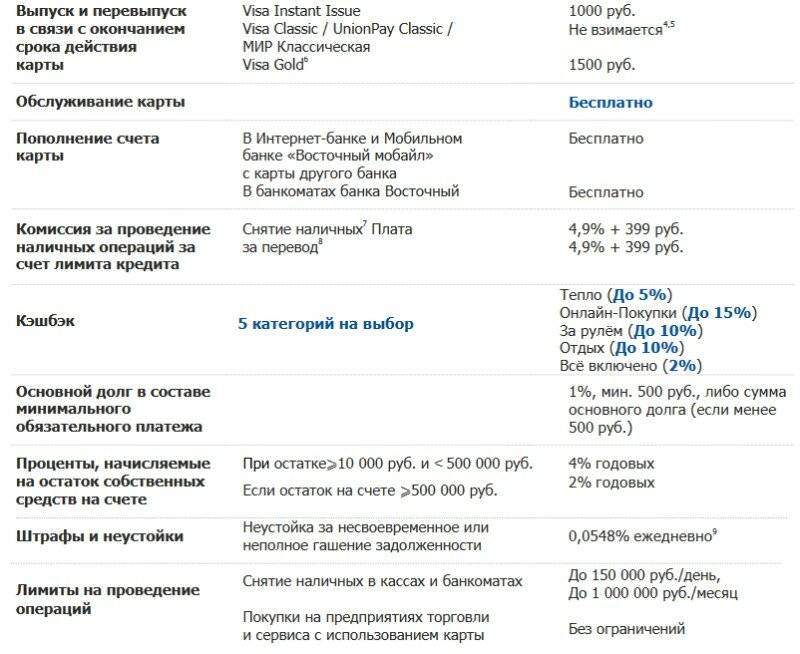

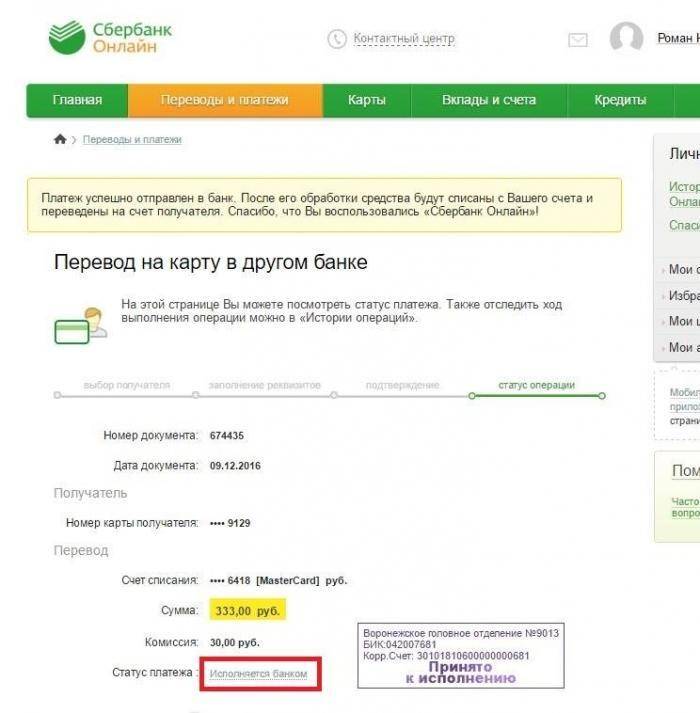

Дополнительные комиссии и лимиты

Чтобы избежать неожиданно возникших комиссий и платы за дополнительные услуги, внимательно изучите тариф карты, прежде чем оформить ее и начать использовать. Нередко определенные операции по карте (например, снятие наличных или переводы) можно совершать бесплатно, но в пределах заранее установленных лимитов. К примеру, карта может позволять снимать наличные бесплатно, но только до 500 тысяч рублей в месяц. Если превысить лимит, то с суммы превышения комиссию платить придется.

Все платные услуги и комиссии, которые взимаются при использовании карты, банки прописывают в тарифных планах. Самый разумный вариант – заранее изучить тарифный план заинтересовавшей карты по документам, которые доступны на сайте банка.

При этом нужно отталкиваться от своих реальных потребностей, а не гипотетической выгоды, которую может принести карта. Так, если вы ищете карту с кэшбэком, то выгоднее выбрать ту, которая будет возвращать максимум за покупку товаров, на которые вы тратите больше всего денег. Если вы планируете использовать карту, в первую очередь, как альтернативу вкладу, ищите карту, которая дает высокий процент на остаток.

Недорогие карты Сбербанка

Карты без годового обслуживания не дают человеку особых льгот и преимуществ. Они предназначены для получения зарплат и пенсий, снятия наличных и оплаты покупок. Если вы хотите оформить карту, которая будет приносить пользу, то рассмотрите несколько вариантов с недорогим обслуживанием.

Транспортная карта «Тройка»

Карта предназначен для людей, которые ежедневно ездят на общественном транспорте. Карточкой можно расплачиваться бесконтактно, достаточно закинуть на нее нужную сумму денег. Это избавляет от очередей и возни с наличными. Этим же пластиком можно оплачивать повседневные покупки. Учтите, что при заказе пластикового носителя с системой МИР вам будут недоступны иностранные валюты.

Годовое ведение счета – 900 рублей, а со второго года – 600. Через 5 лет действия пластикового носителя проводится плановый перевыпуск.

Категория Классических карт

Эти бесплатные в выпуске карточки наиболее популярны во всей линейке. Стоимость ежегодного обслуживания – 750 рублей. У продуктов есть бесконтактная оплата, привязка счета к мобильному телефону, бонусная программа «Спасибо от Сбербанка».

Среди всех банковских карт здесь лучшее соотношение цены и доступных операций. Если с картами без годового обслуживания иногда возникают проблемы с оплатой или снятием, то здесь сбои исключены. Лимиты на наличные и безналичные операции высокие, плюс клиент контролирует все операции через интернет-банк или мобильное приложение.

Где получить?

Бесплатные кредитные карты можно получить несколькими способами:

- при самостоятельном посещении банковского отделения. Как правило, требуется 2-3 дня на изготовление именного пластика. Как только карта будет готова, придет смс оповещение;

- курьером на дом. Данный сервис постепенно набирает популярность, но присутствует не в каждом банке. На домашний или рабочий адрес приезжает представитель банка, вручает карту и подписывает договор на обслуживание;

- в почтовом отделении. Банк отправляет карту по почте. Сроки получения зависят от скорости работы Почты России, но в среднем не занимает дольше 14 дней.

Банк Русский Стандарт

Чтобы оформить карту с бесплатным обслуживанием в банке Русский стандарт, необходимо выбрать тариф «Банк в кармане Стандарт», согласно условиям которого, клиент получит полноценный платежный инструмент от системы Visa или MasterCard (на выбор).Заявка на выпуск оформляется через сайт.

Важно

Комиссия за ежемесячное обслуживание составляет 99 рублей, однако если сумма ежедневных остатков составит не менее 30 тыс. рублей, оплата за использование карты взиматься не будет.

Для карточки характерны следующие особенности:

- увеличенный срок действия – 5 лет

- доход в размере 6% годовых

- бесконтактная оплата и система безопасности 3DSecure

- получение специальных ценовых предложений от партнеров в рамках бонусной программы банка Клуб скидок

- до 5% возврата средств за безналичные покупки

Выгодно ли пользоваться кредиткой

Вопрос о преимуществах и недостатках кредитных карт остается открытым до сих пор. Некоторые клиенты утверждают, что это оптимальный способ совершать покупки, другие доказывают, что кредитки провоцируют бесконечные долги и финансовые проблемы. Однако опыт показал, что большинство потребителей все же не готовы отказаться от пластиковых карт.

Главное — найти оптимальный способ применения кредитки. Не воспринимать эти деньги как подарок от банка, а помнить, что средства необходимо будет вернуть. Разумный и рациональный подход сделает кредитную карту настоящей находкой для выгодных и нужных приобретений. А кэшбек, который предусмотрен практически во всех картах, станет приятным бонусом для шопоголиков.

Оформляя кредитку, необходимо трезво оценивать свои финансовые возможности. Лучше ограничиться небольшим лимитом, которого будет достаточно для неотложных приобретений. Научившись контролировать свои расходы, можно отправить запрос на увеличение кредитных средств. В таком случае риск бестолковых трат минимален. Будьте финансово грамотны и пользуйтесь всеми преимуществами современных кредитных карт!

Если у вас хранится активная карта

Другое дело, если вы не использовали кредитную карту Тинькофф, прошедшую активацию. К примеру, заказали кредитку, активировали ее и убрали на всякий случай. При этом ни разу ею не воспользовались. Почему все так серьезно, ведь вы не брали у банка деньги в долг?

Дело в том, что кроме начисленных процентов, по кредитной карте есть другие обязательные платежи. К примеру, большинство карточек имеют годовую стоимость и требуют оплаты услуги СМС-информирования. Вы можете не совершать никаких расходных операций, но активация карточки ставит ее в статус действующей. Значит, все обязательные платежи со счета тоже списываются.

Разберем на примере. Вы получили кредитку с первым годом бесплатного обслуживания, но ни разу ею не оплатили покупки. Через 12 месяцев банк списал оплату за следующий год пользования, 590 рублей согласно тарифному плану. Таким образом, на вашем карточном счете образовалась задолженность, которую надлежит оплатить. Если проигнорировать это требование, на нее будут начислены проценты, пени и штрафы. В итоге вы получите ощутимую задолженность и испорченную банковскую историю.

Отнеситесь к кредитной карте серьезно. Не забывайте о ней, даже если банк обещает бесплатное использование. Вполне вероятно, что за такими рекламными заверениями скрывается дополнительная комиссия. Отсутствие платежей приведет к тому, что в дальнейшем другие банки будут отказывать вам в получении кредита.

Самая большая ошибка – выбросить кредитку и посчитать, что таким образом ваши обязательства перед банком закончились. Вы можете расстаться только с пластиком, расчетный счет никуда не денется, как и задолженность по нему. Такой необдуманный поступок приведет к серьезным финансовым неприятностям. Если у вас есть неиспользованная кредитка Тинькофф Банка, действуйте правильно.

- Позвоните на телефон горячей линии и уточните ее состояние. Активированная карточка может иметь задолженность, и чем раньше вы о ней узнаете, тем лучше.

- Выясните размер долга. Попросите детальную выписку, чтобы понимать, за что вы должны заплатить.

- Если в перечне операций значится только годовое обслуживание, оплатите его и подайте заявку на закрытие карточного счета. При наличии непонятных списаний, следует попросить у банка объяснений и при необходимости обратиться к юристу.

Еще один важный момент, который нельзя упустить. После закрытия счета кредитной карты нужно заказать справку об отсутствии обязательств перед банком. При наличии этого документа кредитная организация не сможет предъявлять вам финансовые претензии относительно долга по кредитке. Сделать заявку на изготовление справки можно по телефону колл-центра банка. Она бесплатна, оригинал будет выслан вам почтой, а копия сразу же придет на электронку.

Условия и перечень документов для получения кредитки

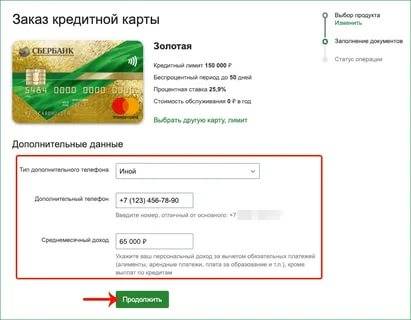

Получение кредитки Сбербанка предполагает соблюдение следующих условий:

- Гражданство РФ;

- Определенный возраст заявителя – от 18 лет (для одной карты «Молодежная») и 21 года для других карт и не более 52 для женщин и 56 для мужчин;

- Регистрация в регионе функционирования банка;

- Трудовой стаж не менее одного года на протяжении последних пяти лет;

- Продолжительность работы на последнем месте не менее полугода.

Перечень документов, который понадобится для подачи заявки, следующий:

- Заполненная анкета, с указанными личными данными заявителя;

- Паспорт заявителя;

- Справка об уровне заработной платы за последние 6 месяцев;

- Копия трудовой книжки.

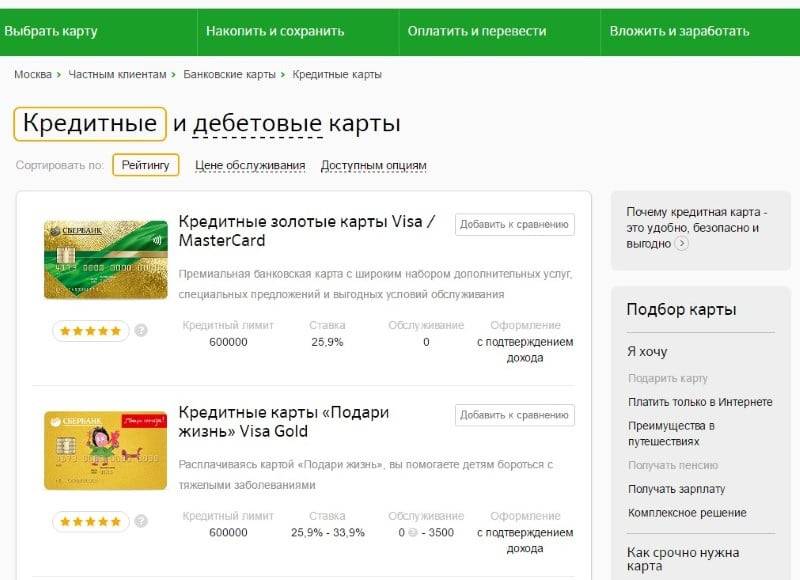

Кредитные карты Сбербанка без годового обслуживания

Использование кредитных средств позволяет человеку распределять траты, всегда быть при деньгах, не волноваться за расходы в непредвиденных ситуациях. Предоставление таких пластиков оплачивается дороже, чем дебетовых продуктов. Так в чем подвох с отсутствием платы? Бесплатные карты Сбербанка без платы за обслуживание предоставляются временно. Акция действует до 31.07.2019 года, и распространяется на Золотую и Классическую кредитку. Есть также пластик Подари жизнь, где ежегодное обслуживание 0 для особых категорий клиентов.

Золотая

Любой клиент с высоким уровнем дохода и постоянной работой может получить кредитную карточку формата Gold. Золотая карта может быть выпущена по предодобренному предложению Сбербанка. На телефон вам придёт сообщение с возможностью бесплатно получить продукт в отделении. Если вы сами заказываете продукт, то его условия будут чуть хуже.

| Предодобренный | Обычный | |

|---|---|---|

| Плата за ведение счета | ||

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. |

| Льготный период со ставкой 0% | 50 дней | 50 дней |

| Процентная ставка вне грейс периода | 23.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% |

Кредитка Gold выпускается в платежной системе Виза или Мастеркард, поддерживает бесконтактную оплату и принимается за рубежом. С кредитной картой человек получает до 30% бонусами Спасибо, которые потом может обменять на товары.

Кредитку лучше использоваться для безналичной оплаты в магазинах, кафе, ресторанах, аптеках и т.д. За получение наличных, даже собственных средств удерживается большая комиссия. Партнеры банка даже за границей предлагают экономить на покупках. Вы можете в онлайн режиме отслеживать доступные для карточки бонусы и акции.

Классическая

Обычно эта карточка уступает золотому аналогу. Но так как временно банк предлагает бесплатное обслуживание пластиков кредитного формата и ведение счетов за 0 рублей на весь срок, то условия почти не отличаются.

| По предодобренному предложению | По заказу клиента | |

|---|---|---|

| Оплата в год за ведение счета | ||

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. |

| Льготный период со ставкой 0% | 50 дней | 50 дней |

| Процентная ставка вне льготного периода | 23.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% |

При плановой замене пластика банк денег не возьмет. Но если Вы потеряете Классическую кредитку или изменятся персональные данные, то за замену придется заплатить 150 рублей. Бонусная система «Спасибо от Сбербанка» здесь также работает, а для карточек Виза еще доступны акционные предложения.

Подари жизнь

Сбербанк предлагает клиентам помогать больным детям с кредиткой «Подари жизнь». Есть классический и золотой вариант продукта. Оба выпускаются в формате Виза сроком на три года. Хранить на счету можно только рубли. Бесплатный вариант кредитки лишь для тех людей, которые получили специальное предложение от банка. Для остальных условия карт строже:

| Предодобренная Классик и Голд | Классическая | Голд | |

|---|---|---|---|

| Оплата в год (первый и последующие) за ведение счета | 900 руб. | 3500 руб. | |

| Максимальный кредитный лимит | 600000 руб. | 300000 руб. | 300000 руб. |

| Длительность беспроцентного периода | 50 дней | 50 дней | 50 дней |

| Процентная ставка вне льготного периода | 23.5% | 25.5% | 25.5% |

| Неустойка за просрочку по кредиту | 36% | 36% | 36% |

До 30% от стоимости безналичных покупок будет возвращаться на счет владельцу кредитки. Подари жизнь не только выгодна, она еще помогает совершать добрые дела. 50% от стоимости годового обслуживания и 0.3% от каждой траты будет уходить на благотворительность (Фонд Подари Жизнь) в поддержку больным детям.

В сутки с использованием банкомата Сбербанка вы можете снять не более 150 тысяч рублей. Такую же сумму за день максимально можно получить, используя кассу и банкоматы вместе. При обналичивании средств удерживается 3% от суммы операции, минимум 390 рублей.

Отзывы клиентов Сбербанка о новом продукте еще не однозначны. Помощь детям и высокие лимиты – однозначные плюсы карточки. Если банк выслал предложение клиенту, то продукт точно выгодный. Если за него нужно платить, а благотворительностью вы не стремитесь заниматься, то лучше выбрать другую кредитку из линейки.

Елена – специалист службы поддержки

Служба поддержки

Есть вопрос по выбору микрозайма, кредита, дебетовой или кредитной карты? Наши консультанты окажут быструю и квалифицированную помощь по удобному для вас способу связи.

Каналы связи:

Особенности кредитных карт

Все кредитные карточные продукты Сбербанка России:

- открываются только в национальной валюте – рублях;

- оформляются на срок 3 года;

- имеют высокий уровень защиты и оснащены электронным чипом;

- предоставляют их владельцам грейс-период, в течение которого не начисляются проценты на остаток ссудной задолженности (50 дней от даты платежа по карте);

- имеют обязательную минимальную ежемесячную сумму платежа (5% от суммы долга);

- обеспечивают возможность экстренного получения наличных за пределами РФ в случае утери или повреждения кредитной карты;

- дают возможность управления счетом и проведение платежей через дистанционные онлайн сервисы Сбербанка;

- участвуют в бонусной программе банка, по которой возвращается на карту 0,5% от суммы платежа;

- принимают участие в различных специальных программах от МПС;

- могут быть использованы как для пополнения счета, так и для получения наличных через стандартные банкоматы и терминалы в любой точке мира;

- осуществляют оплату в безналичной форме товаров и услуг, как на территории России, так и за ее пределами;

- могут быть привязаны к электронным кошелькам, типа QIWI и Яндекс деньги.

Нет желания платить

Нельзя не гасить кредитку, потому что просто так хочется. Несерьезное отношение к долговым обязательствам быстро обернется проблемами. Первое действие банка – начисление неустойки, которая с каждым днем увеличивает задолженность. Если добиться возврата денег мирными методами не удается, последует обращение к правосудию.

Когда имеется большой долг, может быть реализовано недвижимое имущество. Нельзя изымать только единственное жилье неплательщика. Одновременно служители закона арестуют банковские счета, получать зарплату придется на руки, ведь все денежные средства будут сразу уходить в погашение кредитки.

Практика показывает, что даже спустя годы с неплательщика взыскиваются банковские кредиты, несмотря на все ухищрения и уловки. Стоит положить деньги на счет, как они сразу спишутся, а купленное имущество будет арестовано.

Не очень приятно общаться с коллекторскими агентствами. Хотя Сбербанк сотрудничает только с фирмами, соблюдающими закон, в прессе достаточно историй о бесчеловечном «выбивании» денег. Репутация у таких контор не самая лучшая, и вряд ли кто-то добровольно захочет с ними связываться.