Кредитная история для ипотеки

Важно! При обращении в кредитную организацию следует предоставлять о себе только правдивую информацию, пусть она даже окажется не в вашу пользу, но зато это укажет на вашу порядочность и искренность. Таких заемщиков банки ценят, и у вас появится больше шансов на получение ипотеки в этом банке

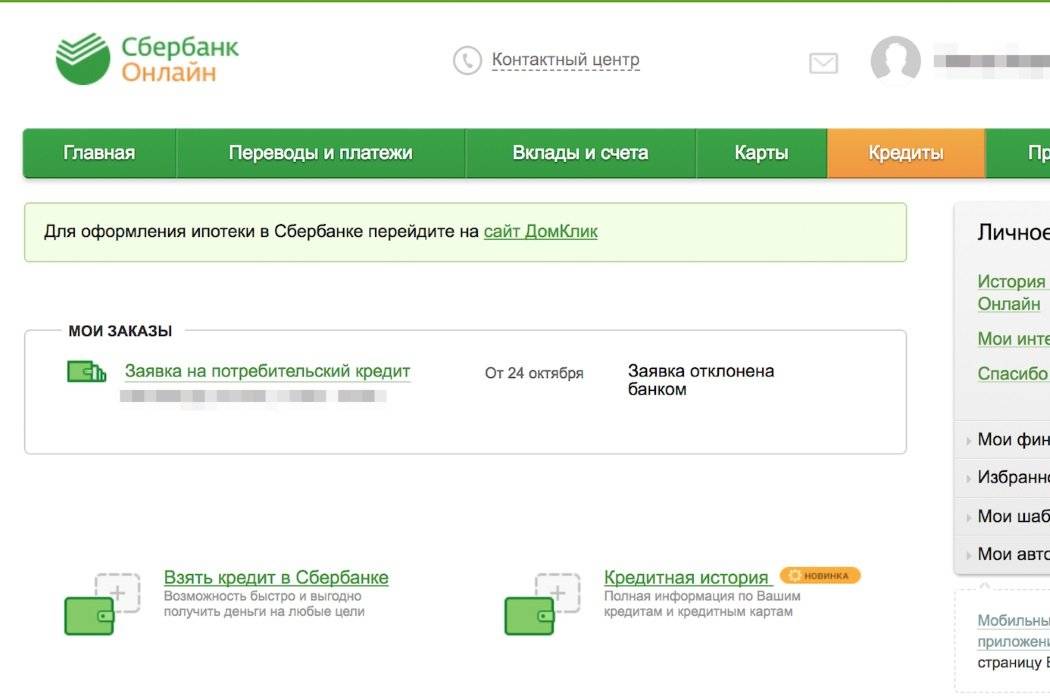

После подачи заявки кредитор первым делом проверит кредитную историю, может оказаться так, что при ее заполнении просто произошла ошибка и на самом деле все не так и плохо. В этом случае потребуется отправить запрос в БКИ, после этого следует посетить банк, в котором был оформлен кредит, и постараться разобраться там, для этого потребуется иметь все квитанции об уплате кредита за весь срок. Если вам удастся доказать свою правоту, то в кредитную историю будут внесены изменения, благодаря чему с оформлением ипотеки проблем не возникнет.

Способы получить ипотеку при плохой кредитной истории второго супруга

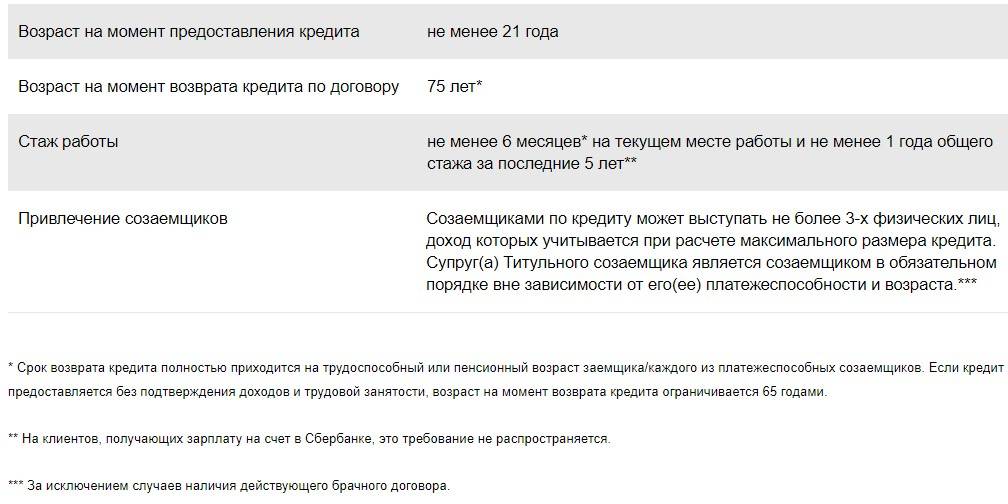

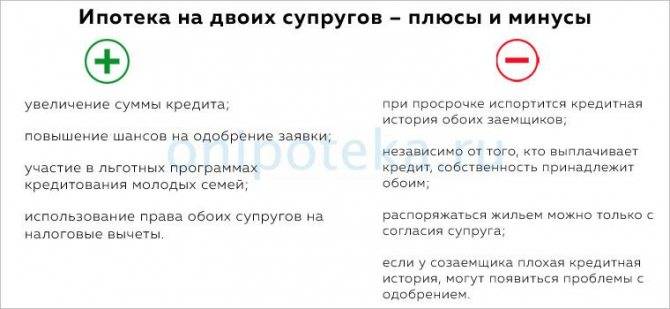

Плохая кредитная история одного из супругов хотя и уменьшает шансы на одобрение ипотеки, но не приводит к отказу в 100% случаев. Существуют несколько способов, которые позволяют повысить вероятность положительного решения.

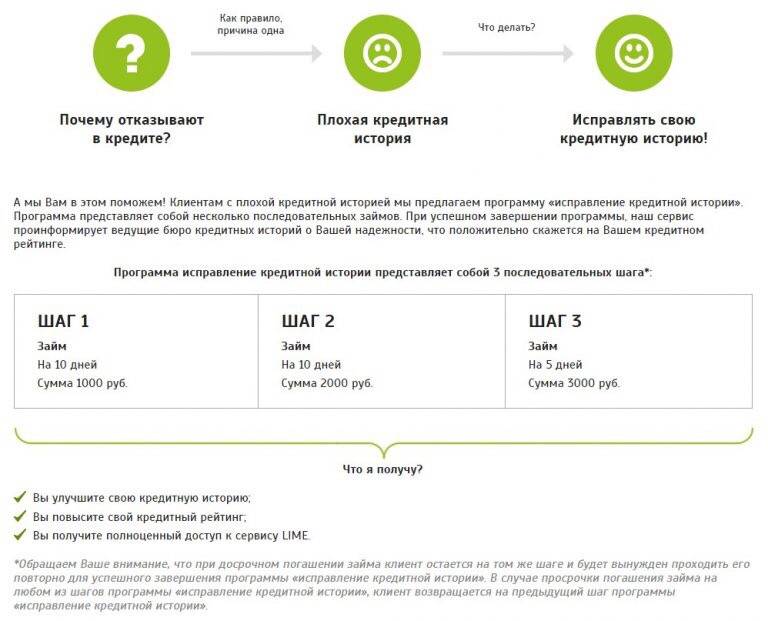

Улучшить кредитную историю супруга

Прежде чем подавать заявку на ипотеку, нужно проверить кредитные истории обоих супругов и убедиться, что в них нет огрех, которые появились не по вине самого заёмщика. Это неактуальная информация, чему причина — ошибки работников банков, где субъект кредитной истории брал займы прежде, или технические сбои, из-за которых свежие сведения не поступили из банка в бюро кредитных историй. В этом случае нужно подать в бюро заявление об оспаривании недостоверных фактов, а в банке взять справку, что у того претензий к заёмщику нет, все обязательства выполнены. Даже если кредитная история ещё некоторое время будет содержать устаревшие сведения, этого документа в большинстве случаев достаточно, чтобы доказать банку, где планируется взять ипотеку, свою добропорядочность.

Хуже, когда причиной проблем с КИ становятся кредиты, которые взяли на ваше имя мошенники. Эту проблему тоже можно и нужно решать, а если планируете брать ипотеку — до подачи заявки на неё. Но процесс этот непростой и небыстрый.

Если сам супруг допускал просрочки и не вернул ранее взятые кредиты, придётся рассчитаться с банком-кредитором. Без этого эффект от других шагов по исправлению кредитной истории сомнителен.

Затем стоит взять в банке, в идеале том же, где планируется оформлять ипотеку, но можно и в другом, потребительский кредит или завести кредитную карту и уж по любому из таких кредитных продуктов все обязательства исполнять в срок, а перед обращением за ипотекой закрыть его полностью. Рекомендуется закрыть и кредитные карты, которыми не пользуетесь, если они у вас есть.

А вот с микрозаймами лучше не связываться. Мало того, что переплатите, частые обращения в микрофинансовые организации банковскому работнику говорят, что вы не умеете обращаться с деньгами, вам их постоянно не хватает, и этом вынуждает вас постоянно перехватывать до зарплаты, в том числе и под бешеные проценты.

Хорошим аргументом в вашу пользу будет регулярно пополняемый депозит на крупную сумму — желательно минимум несколько планируемых месячных платежей по ипотеке. В идеале открытый в том же банке, у которого вы хотите попросить в долг на жильё. Но не сам по себе, а в сочетании с другими факторами, положительно характеризующими вас как потенциального заёмщика.

Советники по личным финансам рекомендуют каждому клиенту иметь в запасе сумму для непредвиденных ситуаций, которую называют подушкой безопасности. Она должна полностью покрывать ваши обязательные расходы на срок от трёх месяцев до одного года, а по желанию и больше. Эта сумма в идеале должна включать и ваши ежемесячные платежи по планируемой ипотеке. Банковский депозит — надёжный вариант для её хранения. А банку наличие подушки безопасности указывает, что вы с деньгами обращаться умеете, а в случае потери работы, проблем со здоровьем и иных неприятностей вам будет, где взять недостающую сумму для очередного платежа.

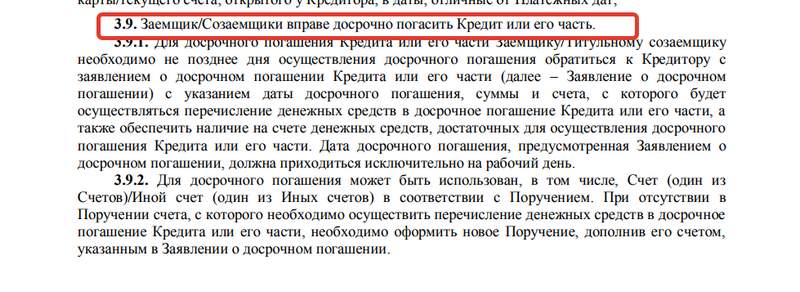

Позитивно банки оценивают также наличие накопленного вами первого взноса, если это ваши накопления, а не материнский капитал. Если же есть право на материнский капитал, это дополнительный плюс — им вы сможете сделать частичное досрочное погашение.

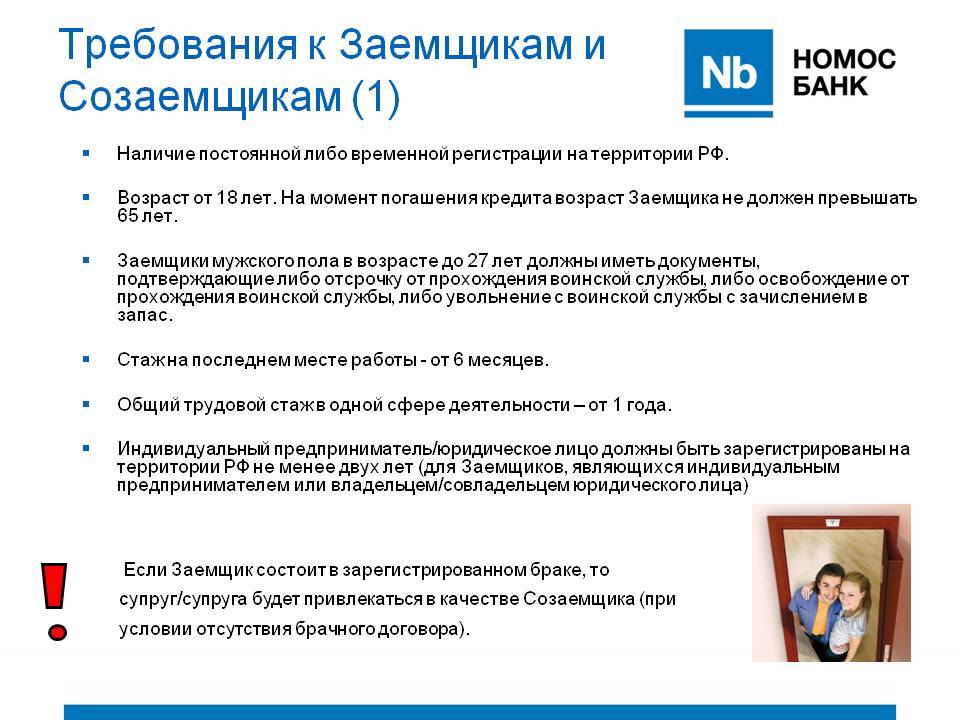

Заключить брачный контракт

Брачный контракт надёжно исключает второго супруга из числа созаёмщиков, если в нём есть соответствующее положение, которое можно изложить, например, так:

Положение с тем же смыслом банк, скорее всего, внесёт и в ипотечный договор, и на этом потребность во втором супруге как созаёмщике отпадёт.

Избежать проверки кредитной истории второго супруга поможет брачный контракт с правильной записью

Избежать проверки кредитной истории второго супруга поможет брачный контракт с правильной записью

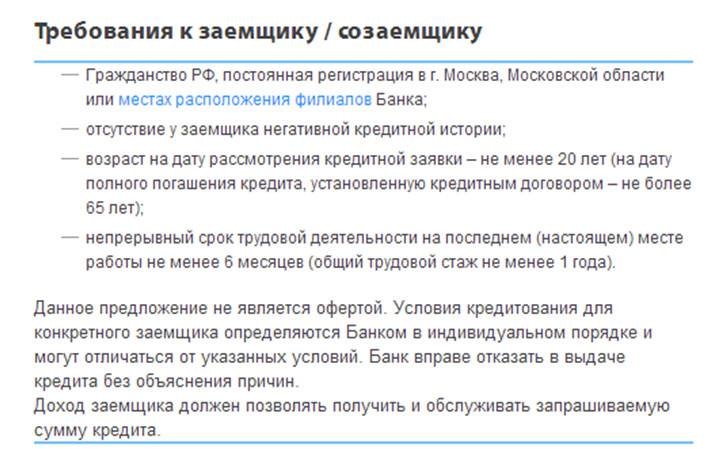

Обратиться в банк, лояльный к проблемным заёмщикам

Каждое обращение за ипотекой банки рассматривают индивидуально. Ни один банк не рекламирует себя как лояльного к заёмщикам с плохой кредитной историей. Но практика показывает, что в некоторых из них можно получить кредит и с пятнами в КИ одного из супругов. Но банк способен запросить первый взнос больше стандартного минимального — обычно от 40%. И предложит менее выгодные условия кредитования, чем благонадёжным заёмщикам — под более высокий процент и на меньший срок.

Как увеличить свои шансы на получение ипотеки в Сбербанке с плохой кредитной историей

У Сбербанка нет отбоя от желающих оформить кредит на покупку недвижимости. Малейшее «пятнышко» на КИ сразу ставит под сомнение выдачу заемных средств. Банк работает только с проверенными и надежными заемщиками. Ваша задача – максимально убедить кредитора в том, что вы таковым являетесь.

По разным ситуация кредистория может быть испорчена и её необходимо восстанавливать

Улучшить свои позиции можно следующим образом:

- Предложить в качестве первоначального взноса сумму, составляющую больше 50 % от оценочной стоимости объекта недвижимости, и рассчитывать на меньший срок кредитования.

- Предложить в качестве залога объект недвижимости по стоимости превышающей кредитуемую недвижимость. Она не должна быть с обременением.

- Кроме покупаемого жилья, оформляемого в залог, предоставить другую собственность для дополнительного обеспечения.

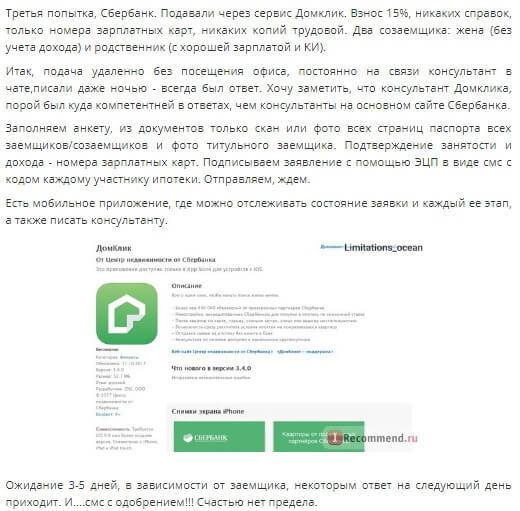

- Стать зарплатным клиентом Сбербанка. Банковское учреждение более лояльно относится к такой категории заемщиков, поскольку все их доходы сразу видны банку.

- Открыть крупный вклад и не снимать с него деньги до окончания срока.

- Заменить заемщика. Этот способ подойдет для семейной пары. Если у одного супруга плохая кредитная история, то второй может рассчитывать на ипотеку в Сбербанке. Но у этого претендента должна быть положительная КИ и достаточная платежеспособность.

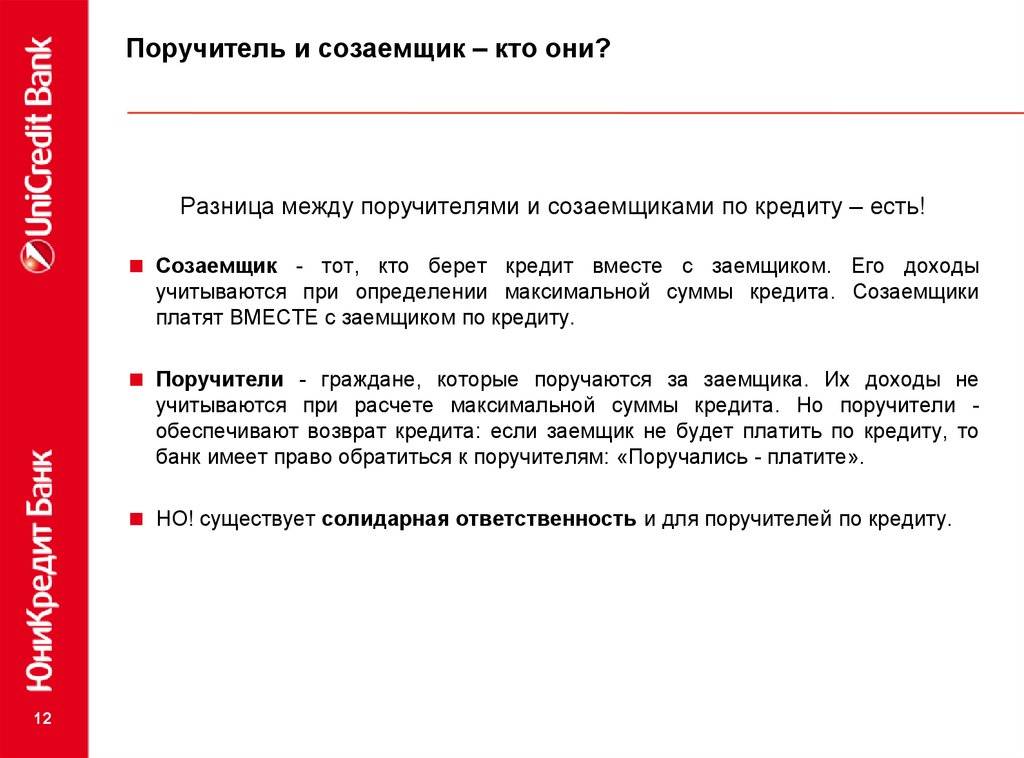

- Привлечь созаемщиков и поручителей с такими же положительными параметрами. Они будут гарантами того, что долг будет погашен без просрочек.

- Если незначительные просрочки были связаны со снижением дохода из-за потери трудоспособности, болезни, то стоит оформить страхование жизни ипотечного заемщика.

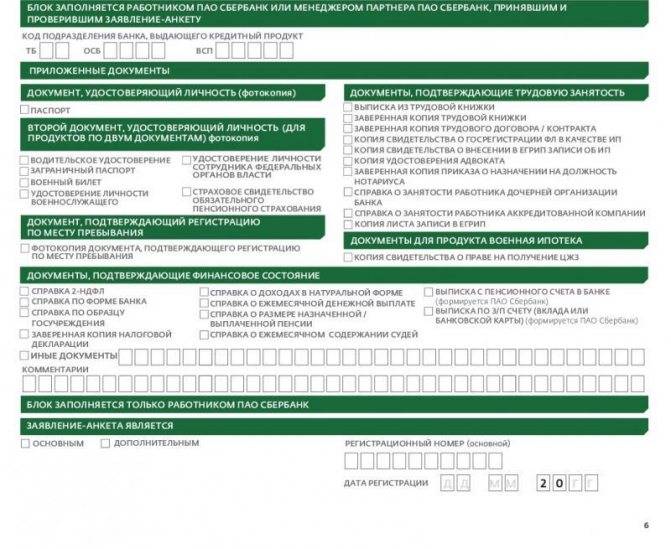

- Найти дополнительный источник заработка (аренда, ценные бумаги и др.) и предоставить документальное подтверждение этого факта (выписки с банковских счетов, справки о доходах). Постарайтесь собрать максимальный пакет документов.

- Используйте свободные средства для увеличения собственных активов. Покупайте автомобиль, гараж, дачу. Обязательно укажите их в заявлении-анкете. Наличие активов у заемщика – дополнительный плюс в скоринге.

Все эти факторы эффективны только в том случае, когда у клиента есть официальное трудоустройство и высокий заработок, подтвержденный 2-НДФЛ.

Помимо повышения кредитного рейтинга можно попытаться улучшить свою КИ.

Где можно взять ипотеку с плохой кредитной историей?

Мы сформировали специальный рейтинг банковских организаций, готовых идти на определенные уступки. В числе таких банков имеются даже крупнейшие в России. Причина проста — в стране, где экономическая и финансовая ситуация не отличается постоянностью и последовательным развитием, отказ от обслуживания хотя бы раз провинившихся заемщиков означал бы отказ от огромной части рынка. Вот и приходится банкам «входить в положение».

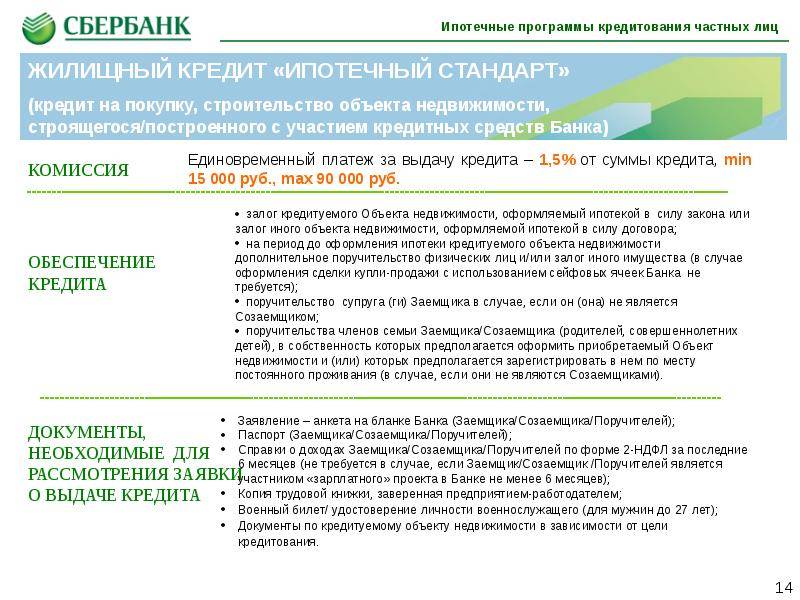

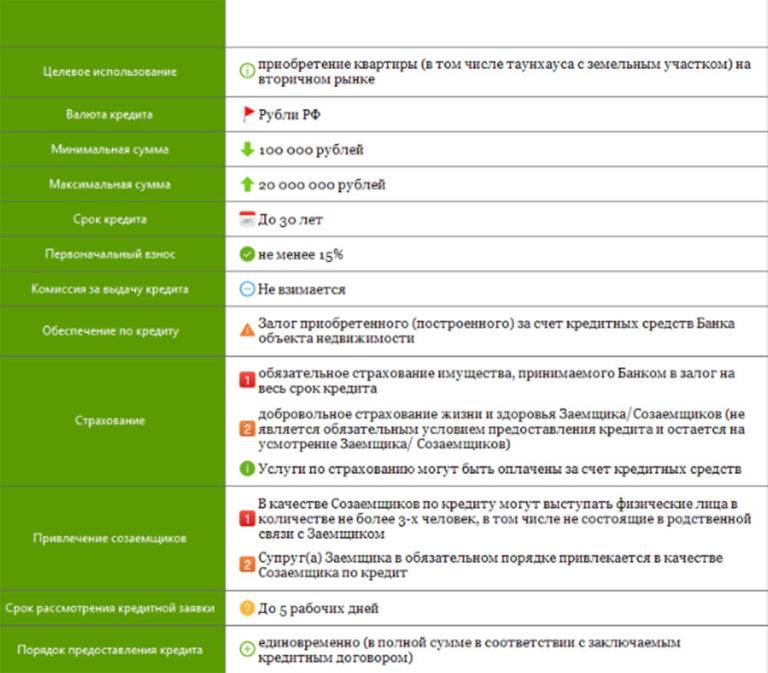

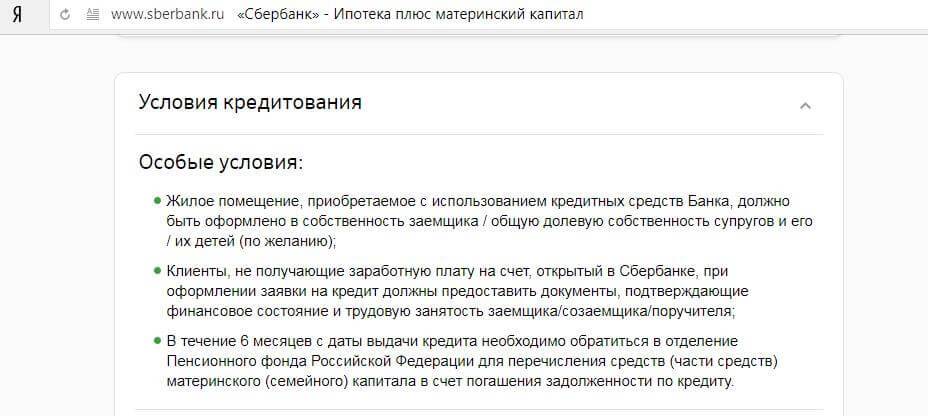

Сбербанк

Об этом банке у народа сформировалось скорее впечатление бездушной машины — настоящего Левиафана — но никак не организации, способной понимать сложные ситуации. Между тем, Сбербанк как раз потому и стал самым крупным банком страны, что он старался работать со всеми гражданами, имеющими деньги.

Сотрудники изучат причины прошлых просрочек, количество просроченных дней и сумм, проанализируют нынешнее состояние заемщика. Почти наверняка ипотека будет выдана лишь на условии дополнительного страхования и повышенной процентной ставки.

- Срок кредитования не превышает 30-ти лет;

- Первоначальный взнос не меньше 20%, но может быть установлен и больший размер, в зависимости от договоренностей;

- Максимальная сумма кредита — до 15 млн рублей;

- Процентная ставка начинается от 13% годовых , но реальная цифра, с учетом плохой КИ, скорее всего будет в районе 16-17% годовых.

ВТБ 24

Что можно сказать про Сбербанк, то же относится и к ВТБ — второму банку в стране. Только здесь упор идет в меньшей степени на массовость, а в большей — на работу с проверенными заемщиками.

Если клиент работает в бюджетной структуре (например, полиция или здравоохранение), если клиент давно пользуется услугами банка, регулярно погашая задолженность, то займ может быть выдан. В обмен банк попросит либо привлечение поручителей, либо дополнительное обеспечение займа транспортным средством или недвижимостью.

- Срок кредитования не больше 30-ти лет;

- Первоначальный взнос от 15%;

- Стоимость объекта кредитования (недвижимости) — не больше 30 млн рублей;

- Процентная ставка начинается от 14% .

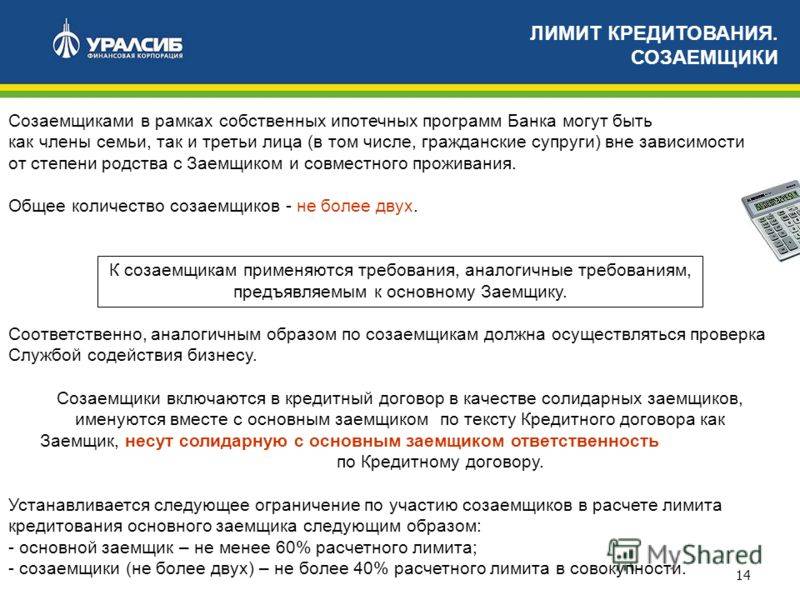

Уралсиб

Этот банк менее известен, но это и объясняет, почему он решил включить заемщиков с плохой КИ в часть своей клиентской базы. Таким образом банк конкурирует с другими организациями за несправедливо оцененных заемщиков. «Плата» за лояльность практически отсутствует, кроме обязательства оформить страховой полис.

- Первый взнос начинается от 15%;

- Процентная ставка начинается от 10% годовых ;

- Сумма кредита — не меньше 300 000 рублей и не больше 50 млн рублей;

- Минимальный и максимальный срок ипотеки — 3 и 30 лет соответственно.

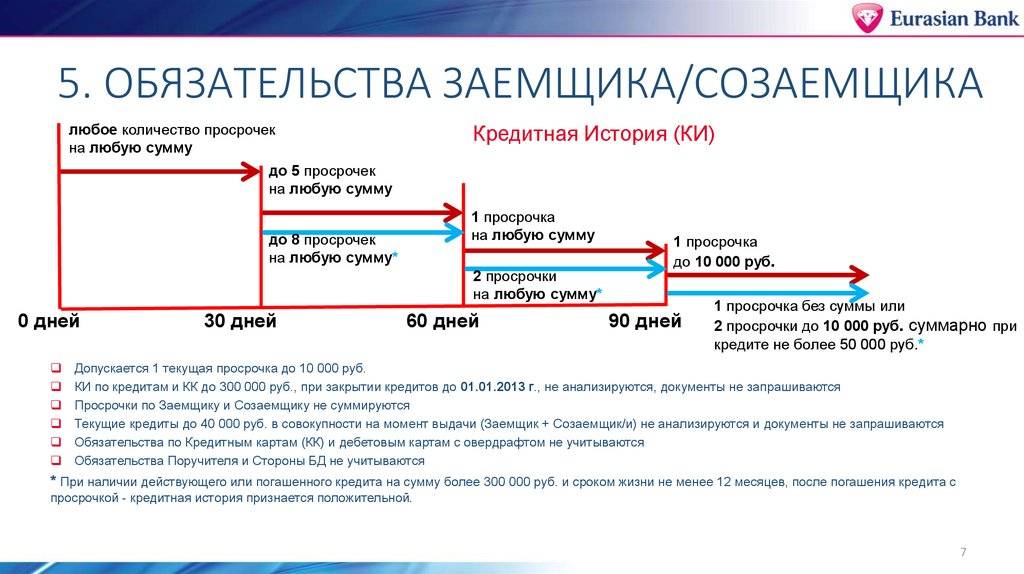

Металлинвестбанк

Еще менее популярный банк, борющийся буквально за каждого клиента. Как водится, борьба на финансовом рынке не вредит, а скорее оказывает помощь заемщику с плохой КИ. И, нужно заметить, условия у банка действительно лояльные: если клиент в самом деле не погашал предыдущие задолженности только из-за обстоятельств, а не по своему желанию, банк даст займ.

Он запрашивает в Бюро Кредитной Истории архив за последний год. Если у заемщика обнаруживается не больше 2-х просрочек длиной больше 30-ти дней, он автоматически получает одобрение займа. Правда, это только при условии, что общая сумма пропущенных дней не превысит 60 дней.

- Первоначальный взнос от 20%;

- Процентная ставка колеблется в диапазоне 10-11% годовых ;

- Размер займа — 0,25-25 млн рублей;

- Срок, на который можно оформить кредитный договор, колеблется между 1 и 30 годами.

Транскапиталбанк

Обычно банки не особенно афишируют свою готовность работать с бывшими неплательщиками. Но Транскапиталбанк, напротив, прямо на своем официальном сайте заявляет прямо противоположное. В сочетании с очень удобными условиями кредитования, это и вовсе звучит как предложение, от которого невозможно отказаться.

- Ставка от 8,7% годовых ;

- Первый взнос не меньше 5%;

- Срок кредитования до 25 лет;

- Сумма небольшая: одобряют чаще всего порядка 1-4 млн рублей, совсем редко — от 4 млн до 10 млн рублей;

- Возможно оформление иностранным гражданам, по 2 документам, с привлечением маткапитала, неофициальным доходом или низким официальным.

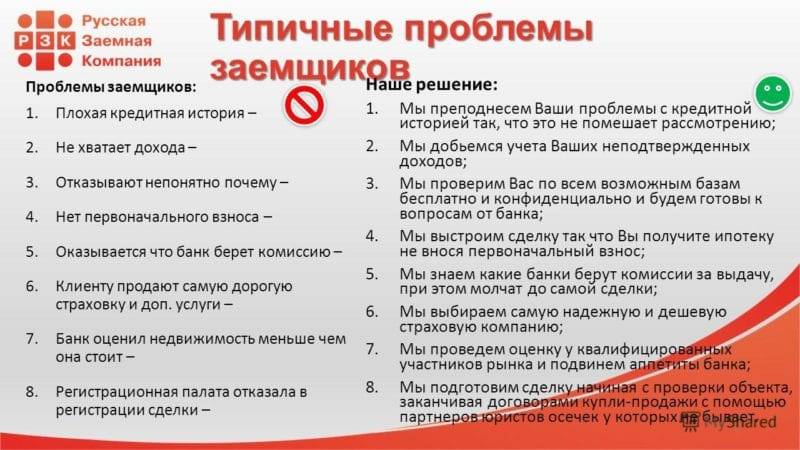

Кредитные брокеры

Кредитные брокеры помогают оформить кредит с негативной историей клиента. В таких случаях они пользуются огромным спросом, так не многие банки выдадут кредит клиенту, который предыдущий займ погашал с проблемами. Брокеры могут помочь даже если все банки отказали в выдаче ипотеки.

Они подробно разъяснят куда обратиться и где его получить с выгодой для заемщика. Также брокер может сам обратиться к кредитору и выяснит от чего была испорчена история, а затем найдет пути решения проблемы.

К выбору брокерской организации нужно подходить серьезно и доверять лишь тем, которые имеют лицензию, официально зарегистрированы и заслужили признание от клиентов.

Грамотный брокер выделяется следующими качествами:

- Знает где найти выгодные предложения, которые законны.

- Разъяснит условия предоставления ипотеки с плохой кредитной историей.

- Без труда выяснит историю клиента, сможет ее оценить и подскажет как действовать в той или иной ситуации.

За услуги брокера нужно будет заплатить дополнительно. Так, сумма вознаграждения будет зависеть от суммы взятого кредита и составит, примерно, 3-5% от него. Часто брокеры могут потребовать небольшой аванс до начала оформления сделки.

А возможно ли получить еще один ипотечный займ при непогашенном старом?

Ответ на вопрос зависит от множества факторов: наличия первоначального взноса и его размера, сумме доходов и их стабильности, кредитной истории и других параметров. От всего этого зависит, позволит ли банк взять обязательство платить сразу по двум ипотечным займам.

Единственное, что указано в перечисленных выше документах — что банковские организации сами принимают решение, выдавать кредит заявителю или нет. Административной и уголовной ответственности организация подлежит лишь в случае отказа по национальным, расовым или иным дискриминирующим принципам.

Поэтому формально любой клиент может получить столько ипотечных кредитов, сколько имеется предложений на рынке банковских услуг. На практике же после первой ипотеки вторую одобряют крайне редко. Для одобрения нужно соблюсти массу условий:

Иметь первоначальный взнос. Его отсутствие будет говорить о недостаточно высокой платежеспособности заявителя;

Обладать действительно большими доходами (от 140 тыс. рублей в месяц). При этом законный источник этих доходов должен быть документально подтвержден

Сотрудники будут также обращать внимание на стабильность и регулярность этих доходов;

Кредитная история должна быть безупречна;

Долговая нагрузка у клиента должна поглощать не более 20-ти процентов от доходов.

Скажем, если у клиента имеется займ с платежом 30 тыс. рублей ежемесячно, а его доход составляет 140 тысяч рублей в месяц, банк позволит взять займ с максимальным платежом 44 000 рублей. Таким образом, при соблюдении всех условий, получение второй ипотеки при непогашенной первой — вполне реальная процедура.

Ипотека от застройщика

Не редко застройщики предлагают ипотеку, условия которой вполне лояльны. При этом кредитную историю проверяют далеко не всегда, и поэтому такая ипотека может стать отличным выходом для клиента с неблагоприятной историей. На таких условиях можно приобрести квадратные метры в строящемся жилье, либо приобрести уже готовую квартиру.

Положительные моменты ипотеки от застройщика:

- Быстрота предоставления ипотеки;

- Отсутствие комиссий;

- Необязательно страхование;

- Не проверяется кредитная история. Данный пункт особенно важен в таких случаях.

Как правило, везде есть и отрицательные стороны, здесь к ним стоит отнести:

- высокие ставки от 16% и выше;

- Небольшой срок кредитования, от 5 до 10 лет;

- Большой первоначальный взнос, не менее 20-30% от стоимости жилья.

Способы получения ипотеки с плохой кредитной историей

Клиент с испорченной кредитной историей, не успевший ее исправить, всегда беспокоится, сможет ли он оформить ипотечный кредит на жилье.

Все вполне реально, но действовать для достижения цели лучше в разных направлениях:

- В первую очередь, отправьте запросы в большие хорошо известные банки;

- Обратитесь в небольшие финансовые учреждения, которые борются за клиентуру;

- Добейтесь просрочки от застройщика;

- Не пожалейте денег на услуги квалифицированных специалистов в сфере финансов;

- Займитесь исправлением плохой кредитной истории и чем быстрее, тем лучше для вас.

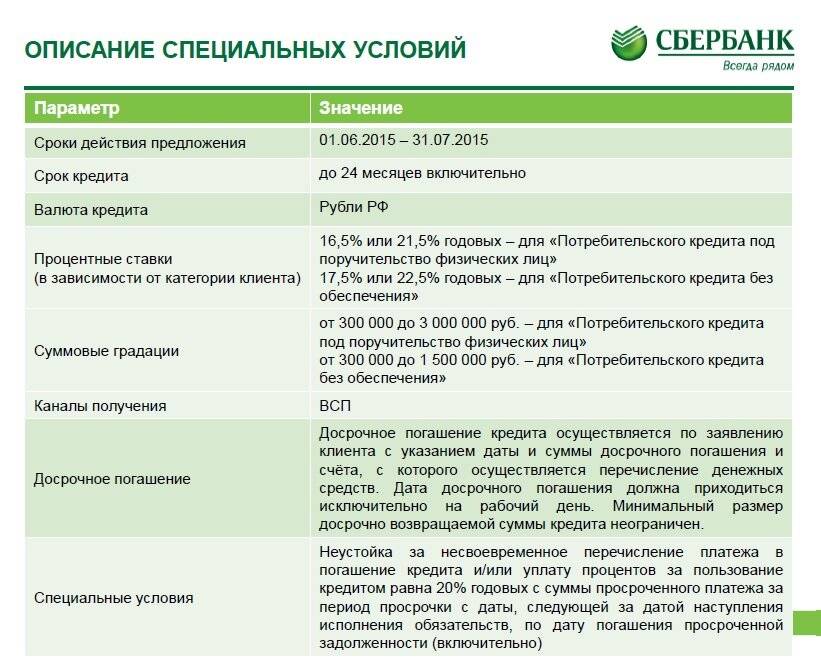

Потребительский кредит

Важно помнить, ипотека на жилье тоже является займом. При некоторых обстоятельствах проще и лучше будет взять потребительский кредит

Его разница от ипотечного в том, что оформить его проще и быстрее. Не нужно много документов, условия более простые, хотя процентная ставка всегда будет выше.

Потребительский займ для приобретения жилья целесообразно брать, если у вас уже имеется не менее 70% от всей стоимости квартиры. Тогда за несколько лет можно выплатить остаток и стать полноправным хозяином своего дома.

Если ваших сбережений хватит только на оплату 50% суммы, то лучше оформлять ипотечный кредит, поскольку его можно растянуть на несколько десятков лет.

Подача заявки в крупные банки

Если банк крупный и почитаемый, это не значит, что заемщику с плохой кредитной историей не светит ипотека в нем.

Современная кризисная ситуация диктует свои правила банкам, потому они обслуживают не «идеальных» клиентов, предлагая им особенные условия:

- Процентная ставка всегда повышенная;

- Срок выплаты значительно сокращается;

- Большее количество надежных поручителей;

- Первоначальный взнос намного выше, чем обычно;

- Наличие стабильной и высокооплачиваемой работы;

- Приобретаемое жилье является залогом.

Договор составляется таким образом, что банк при любых исходах ничего не теряет. Если клиент не вносит регулярные платежи, то ипотечное жилье становится собственностью финансового учреждения.

Подача заявки в небольшие банки

Если крупный банк отказал вам в ипотечном кредитовании, то попытать счастья можно в небольших финансовых учреждениях, которые недавно начали свою работу. Для расширения клиентской базы и влияния на рынке финансов они взаимодействуют с разными заемщиками.

Взять ипотеку в кредитной организации

На данное время существует много разных кредитных организаций. Они дают кредит только по данным паспорта без проверки финансовой истории, но суммы незначительные и срок кредитования не долгий.

Ипотека по АИЖК

АИЖК не относится к банковским учреждениям. Это агентство, которое было специально создано, занимается выдачей ипотечного займа населению. Оно поддерживает государственные программы и проекты.

Подробнее про АИЖК мы написали в этой статье.

Условия более выгодные, чем предоставленные банками.

Важно знать:

Рассрочка от застройщика

Идеальным вариантом для клиентов с плохой кредитной историей является ипотечный займ от застройщика.

Компании-строители более чем просто заинтересованы во вложении инвестиций, потому сотрудничают с покупателями и не интересуются состоянием их финансовой истории.

Взамен застройщик предлагает заемщикам рассрочку на недлительный срок, обязательный первый платеж и приобретение квартиры в период строительства.

Исправляем кредитную историю

Вся информация о клиентуре в базе данных банков хранится 35 лет, а в Базе кредитных историй не дольше 15 лет. Это очень долго, чтобы выжидать, поэтому лучше самому начать исправлять свою финансовую историю.

Инструкция в видео формате по исправлению КИ:

В первую очередь, вам стоит обратится в БКИ и получить сведения о себе. Услуга бесплатная, если запрос подается не чаще 1 раза в год.

Когда вы получили ответ, предпримите немедленно любые действия, чтобы доказать свою невиновность и правоту. Вооружитесь необходимыми справками и сведениями, которые подтверждают причины неплатежеспособности.

Чтобы в будущем избежать проблем, действовать так необходимо всегда. Банк просто даст вам кредитные каникулы и вы не испортите свою финансовую историю.

5 банков, лояльных к заемщикам с плохой КИ

Список банков, в которых может быть оформлен ипотечный кредит, даже если у клиента есть проблемы с КИ – невелик. Ниже представлен обзор наиболее интересных предложений.

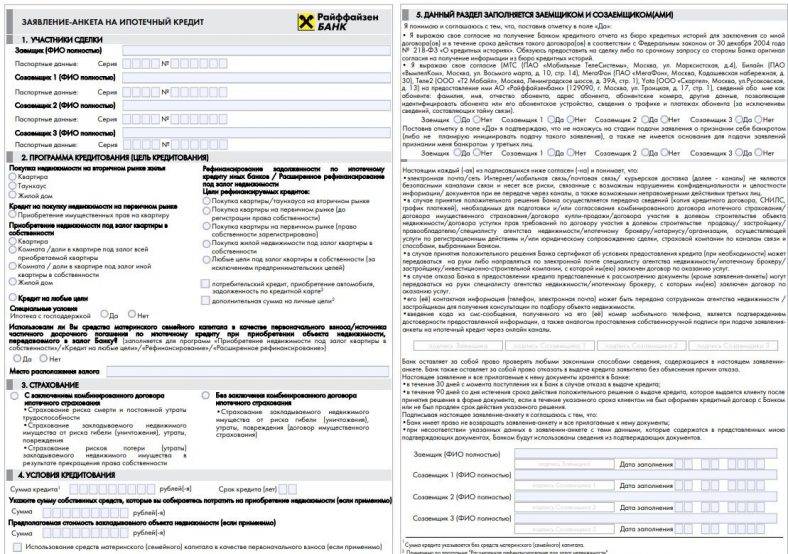

Райффайзенбанк

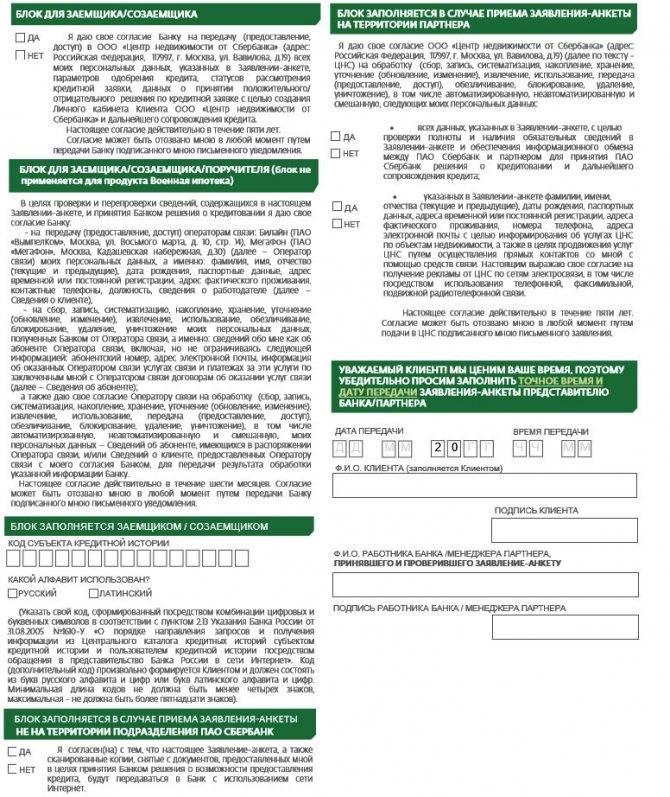

- заемщики должны быть супругами и один из них должен быть гражданином России, имеющим право на материнский капитал;

- первоначальный взнос не менее 15% от стоимости жилья;

- право собственности на несовершеннолетних детей оформляется после погашение ипотеки;

- заявку на кредит можно оставить онлайн;

- есть возможность оформления только по паспорту, при условии предоставления электронной выписки из пенсионного фонда, оформленной через портал Госуслуги;

- доступно привлечение созаемщиков, в том числе без наделения их правом собственности на имущество.

- сумма до 26 000 000 рублей;

- ставка от 8,09% в год на вторичное жилье и при сумме кредита от 7 000 000 рублей;

- ставка от 5,56% в год на первичное жилье в рамках программы Господдержка 2020 и при условии оформления комплексной страховки;

- сроки от 1 до 30 лет;

- погашение аннуитетными платежами;

- штрафы за нарушение порядка погашения 21,9% годовых от суммы просроченных платежей.

Открытие

- приобретение готового нового жилья;

- приобретение строящегося жилья;

- вторичное жилье в Дальневосточном федеральном округе;

- погашение и рефинансирование ипотечного кредита.

- ставка от 5,15% в год в рамках го субсидирования на сумму кредита от 500 000 до 12 000 000 рублей по Москве, московской области, Санкт-Петербурге и ленинградской области и на сумму до 6 000 000 рублей в других регионах страны;

- сроки от 3 до 30 лет;

- первоначальный взнос от 15%.

Для получения пониженной ставки требуется оформление личного страхования жизни и здоровья заемщика. В противном случае, ставка будет повышена на 1,3 п.п.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Промсвязьбанк

- сумма в рамках госфинансирования – до 12 000 000 рублей Москве, Санкт-Петербурге и в их областях, и до 6 000 000 рублей по регионам;

- ставка от 3,99% для определенных категорий клиентов, в том числе участников зарплатного проекта и от 4,5% годовых для остальных заемщиков;

- сроки от 3 до 30 лет.

Уралсиб

- сумма от 300 000 до 12 000 000 рублей;

- сроки от 3 до 30 лет;

- ставка от 5,5% в год;

- минимальный первоначальный взнос – 15%.

Погашение ипотеки проводится аннуитетными платежами. Штраф за просрочку 1/366 размера ключевой ставки ЦБ РФ на дату заключения договора от суммы просроченного платежа.

Газпромбанк

- минимальная сумма 100 000 рублей, но не меньше, чем 15% от стоимости жилья;

- максимальная сумма до 12 000 000 рублей для Москвы, МО, Санкт-Петербурга и ЛО;

- максимальная сумма до 6 000 000 рублей для остальных регионов;

- срок до 30 лет;

- ставка 5,2% годовых, увеличивается на 0,5 п.п. при отказе от добровольного страхования жизни и здоровья заемщика;

- размер минимального первоначального взноса – 15%.

Что такое кредитная история, и почему она портится

Кредитование настолько прочно вошло в нашу жизнь, что к получению денег в долг у банка сегодня относятся как к самой обыденной вещи. Совсем иначе дела обстояли еще 10-15 лет назад: кредитов опасались, о них мало знали, а многие, и вовсе, относились к ним легкомысленно. Возможность получить все и сразу, без долгого процесса самостоятельного накопления денег многим вскружила голову. Многие брали кредиты один за одним, не задумываясь о том, как будут их возвращать

Часто, получивший кредит клиент относился к разъяснениям банка о важности своевременного внесения ежемесячных платежей без должной ответственности, думая, что просрочки не могут слишком осложнить ему жизнь

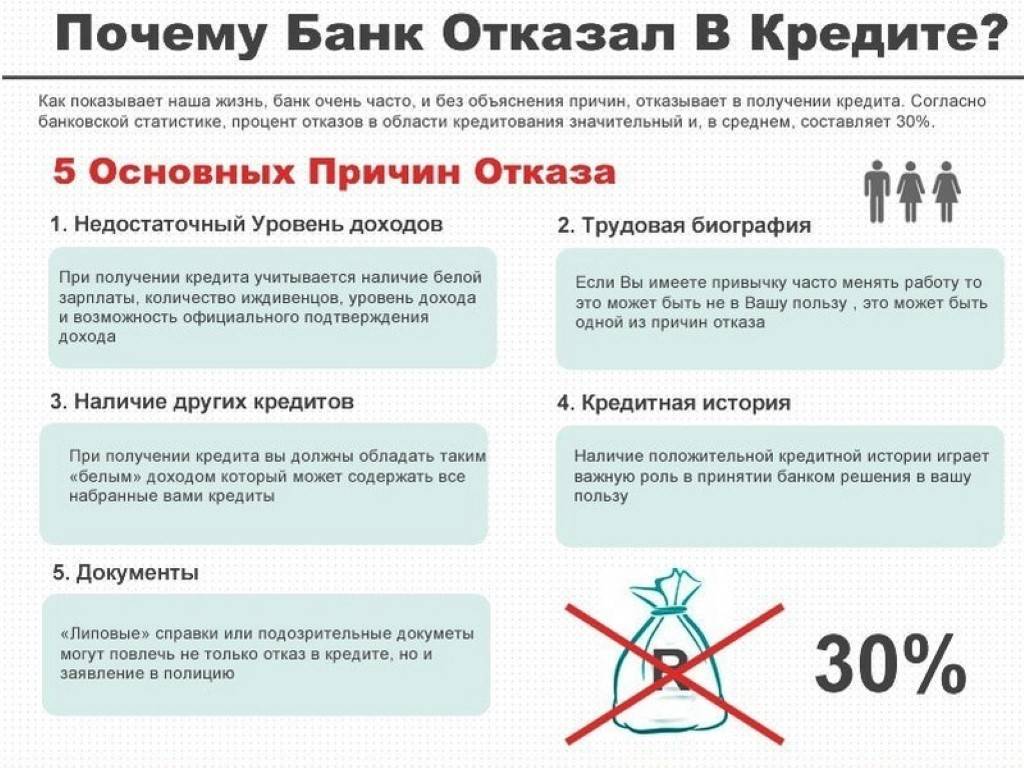

И каково же было удивление таких клиентов, когда при последующих обращениях в банки за новым займом они получали отказ. Причина этому – испорченная кредитная история. Дело в том, что любой банк, дающий кредит, в обязательном порядке отправляет данные о заемщике в Бюро кредитных историй.

Поскольку БКИ в нашей стране немного, всего пару десятков, с каждым из них сотрудничает сразу несколько банков, что позволяет им получать информацию даже о тех просрочках клиента, которые были совершены в другой финансовой организации. Именно на основе этих данных, банк, в основном, и принимает решение о том, давать или не давать потенциальному заемщику деньги в долг.

Как портится КИ?

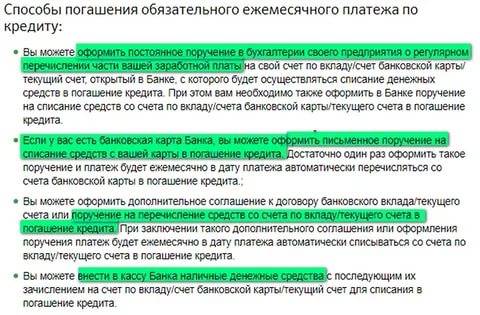

Просрочки могут образовываться по нескольким причинам, как по вине самого нерадивого клиента, так и по стечению обстоятельств. Хотя большинство клиентов и обвиняет банки во всех грехах, к сожалению, в большинстве случаев, в образовании долгов виноваты сами заемщики. Банк – это не фонд помощи нуждающимся и не благотворительная организация, а компания, заинтересованная в получении прибыли, так же, как и любая другая коммерческая организация. Именно поэтому, они дают заемы на строго оговоренных условиях, прописанных в договоре. В нем всегда четко прописаны даты и суммы платежа, возможные штрафы и пени, а также рекомендуемые способы погашения ежемесячных платежей.

Даже если деньги поступили на счет клиента с опозданием в 1 день или в количестве всего пары рублей меньше, чем положено, это грозит образованием задолженности и испорченной кредитной историей. И это не просто прихоть банка: согласно установленным законом требованиям, компании несут серьезные убытки при каждом случае возврата долга клиентом позже положенного срока. Именно поэтому, дать деньги в долг тому, в ком финансовые организации не уверены, они не могут.

Даже если клиент лишился работы, не успел вернуться из заграничной поездки или был в больнице, что послужило причиной отсутствия платежа на счету в срок, это не является проблемой банка. Кстати, при наступлении подобных ситуации, стоит всегда заранее обращаться в банк, чтобы объяснить сложившуюся ситуацию. Если сотрудники компании сочтут ее уважительной, штрафные санкции применяться не будут, иногда заемщикам даже предоставляют кредитные каникулы на время, пока ситуация не стабилизируется.

Если же платеж не поступил в срок из-за технического сбоя, необходимо подать официальное обращение в финансовую структуру, приложив доказательства того, что вы деньги отправили в положенные сроки. Данный вопрос решается в индивидуальном порядке, и, если аргументы сочтут вескими, банк может направить в БКИ обращение, с требованием убрать информацию о факте просроченной задолженности.

Как исправить кредитную историю

При плохой кредитной истории практически нереально взять не только ипотечный кредит, но и ссуды наличными или на приобретение авто. Впрочем, в бочку дегтя можно влить немного меда, чтобы сгладить прошлые прегрешения. Если банки строго проверяют данные клиентов, то микрофинансовые организации настроены к ним более лояльно. Что радует, многие МФО также сотрудничают с БКИ. Если вы сомневаетесь, дадут ли ипотеку, если плохая кредитная история, стоит немного ее исправить.

Повторение этой процедуры 2-3 раза поможет улучшить свою финансовую биографию и покажет банку, что в данный момент вы вполне платежеспособны.

Итоговое сравнение ипотечных кредитов с плохой кредитной историей

| Ипотека С плохой кредитной историей | Максимальная сумма | Максимальный срок | Процентная ставка | ||||

|---|---|---|---|---|---|---|---|

| 1 | Зенит (Квартира с господдержкой семей военных с детьми) | 9200000 | 9 200 000 руб. | 25 | 25 лет | 4.9 | 4.9% в год |

| 2 | Примсоцбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4 | 4% в год |

| 3 | Росбанк Дом (Семейная ипотека) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 3.2 | 3.2% в год |

| 4 | МКБ (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 6 | 6% в год |

| 5 | ВБРР (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.8 | 4.8% в год |

| 6 | Долинск (Ипотека для участников государственных программ поддержки семей) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 8.25 | 8.25% в год |

| 7 | Датабанк (Семейная ипотека и господдержкой Дом.РФ) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 4.7 | 4.7% в год |

| 8 | Совкомбанк (Ипотека с господдержкой для семей с детьми) | 8000000 | 8 000 000 руб. | 30 | 30 лет | 6.49 | 6.49% в год |

| 9 | Банк Санкт-Петербург (Семейная ипотека с государственной поддержкой) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.69 | 4.69% в год |

| 10 | Зенит (Рефинансирование с господдержкой семей с детьми) | 9200000 | 9 200 000 руб. | 25 | 25 лет | 4.9 | 4.9% в год |

| 11 | Зенит (Семейная) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 4.9 | 4.9% в год |

| 12 | Дальневосточный (Семейная ипотека с государственной поддержкой) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 5 | 5% в год |

| 13 | Примсоцбанк (Семейная ипотека для военнослужащих) | 4031593 | 4 031 593 руб. | 30 | 30 лет | 4.9 | 4.9% в год |

| 14 | АТБ (Семейная ипотека) | 15000000 | 15 000 000 руб. | 30 | 30 лет | 4.7 | 4.7% в год |

| 15 | Акибанк (Ипотека с господдержкой для семей с детьми) | 6000000 | 6 000 000 руб. | 30 | 30 лет | 5.1 | 5.1% в год |

| 16 | СКБ-Банк (Семейная) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7% в год |

| 17 | Промсвязьбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 25 | 25 лет | 3.99 | 3.99% в год |

| 18 | Акцепт (Семейная ипотека) | 15000000 | 15 000 000 руб. | 25 | 25 лет | 7.8 | 7.8% в год |

| 19 | Кошелев Банк (Льготная ипотека для семей с детьми) | 6000000 | 6 000 000 руб. | 20 | 20 лет | 6 | 6% в год |

| 20 | Банк Дом.РФ (Семейная ипотека для военнослужащих) | 4393690 | 4 393 690 руб. | 29 | 29 лет | 4.7 | 4.7% в год |

| 21 | Уралсиб (Ипотека для семей с детьми) | 50000000 | 50 000 000 руб. | 30 | 30 лет | 5.5 | 5.5% в год |

| 22 | Россельхозбанк (Ипотека с государственной поддержкой для семей с детьми) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.6 | 4.6% в год |

| 23 | Сбербанк (Ипотека с государственной поддержкой для семей с детьми) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7% в год |

| 24 | Ак Барс (Ипотека с господдержкой для семей с детьми) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.6 | 4.6% в год |

| 25 | Абсолют Банк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 5.49 | 5.49% в год |

| 26 | Банк Дом.РФ (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.7 | 4.7% в год |

| 27 | Райффайзенбанк (Семейная ипотека) | 12000000 | 12 000 000 руб. | 30 | 30 лет | 4.99 | 4.99% в год |

| 28 | Газпромбанк (Семейная ипотека) | 45000000 | 45 000 000 руб. | 30 | 30 лет | 8.3 | 8.3% в год |

Этапы получения ипотечного кредита

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Если у человека испорчена кредитная история, то получить ипотеку становится очень тяжело. Банк оценит такого клиента как ненадежному и, скорее всего, откажет в кредите. Только в некоторых случаях организация может пойти на уступки и предложить ипотечный кредит проблемному заемщику. Это возможно, если клиент сможет подтвердить, что сможет погашать задолженность в срок.

Предложения по ипотеке для заемщиков с плохой кредитной историей есть у нескольких крупных банков. Подробнее о них вы сможете узнать на нашем сайте. ПРи выборе учитывайте суммы, процентные ставки, сроки, требования к заемщикам и другие условия.

Преимущества

- Вы сможете приобрести собственное жилье независимо от проблем с прошлыми кредитами

- Погашая ипотеку без просрочек, вы улучшите кредитную историю

- Часто для получения такого кредита не потребуется официальное трудоустройство

Недостатки

- Банк увеличит процентную ставку или уменьшит сумму кредита

- Если ваши кредиты были переданы коллекторам или приставам, то в ипотеке вам откажут

- Также банк откажет вам, если вы ранее объявляли себя банкротом

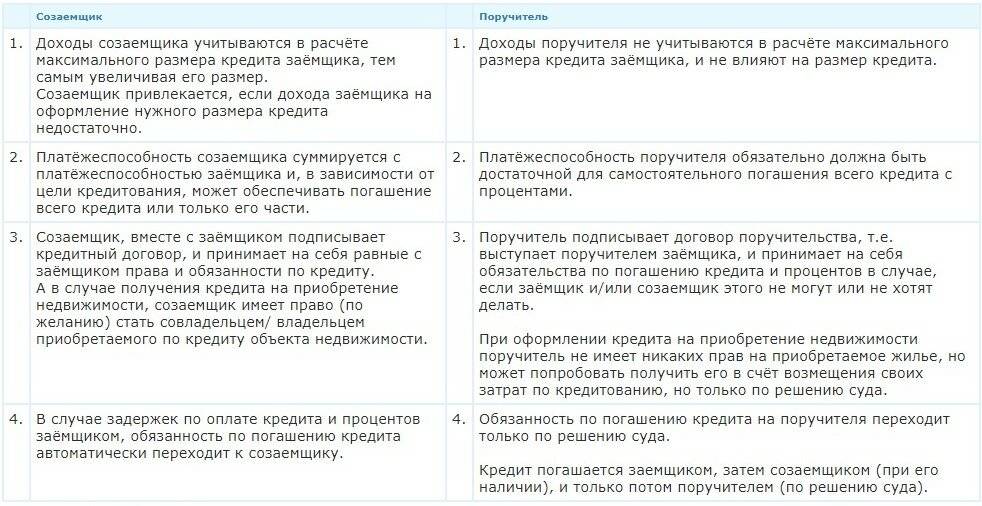

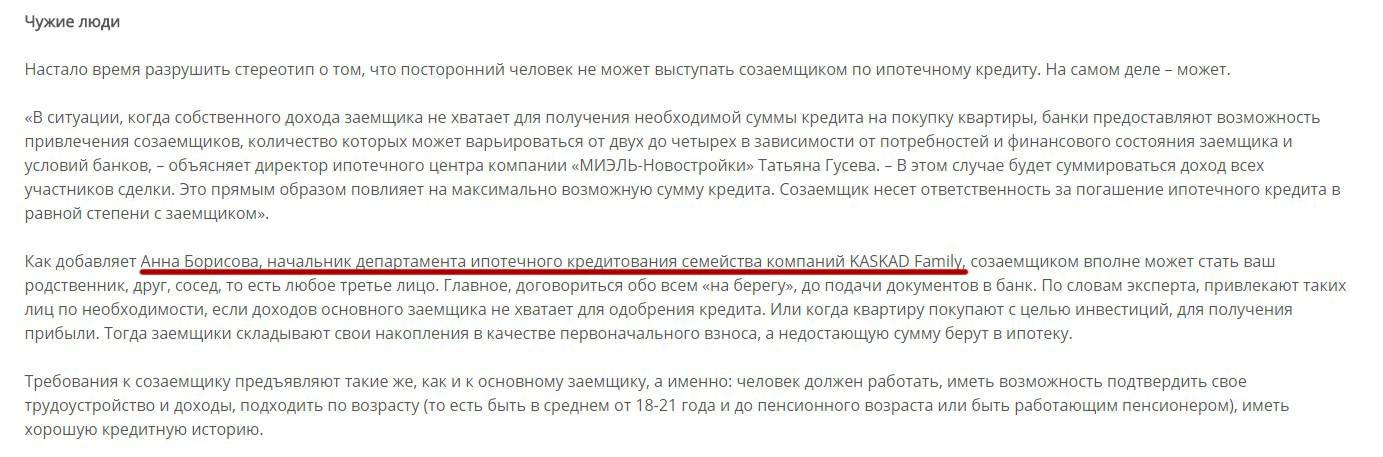

Чтобы увеличить вероятность одобрения ипотечного кредита, вы можете привлечь созаемщиков с положительной КИ. Банк учтет их показатели вместе с вашими, что позволит предоставить более выгодные условия. Также желательно заранее взять несколько мелких кредитов и выплатить их в срок. Так кредитная история улучшится, и вероятность отказа станет меньше.