Плюсы и минусы доверительного управления на Форекс

Наиболее значимые преимущества заключаются в следующих позициях:

- отсутствие необходимости иметь навыки биржевой торговли;

- отсутствие необходимости самостоятельно выбирать стратегию;

- достаточно высокие показатели годовой доходности (порядка 30-50%);

- наличие защиты от мошеннических схем и присвоения средств исполнителем.

Основные недостатки ДУ представлены:

- относительно высокая степень риска;

- несение комиссионных расходов.

Таким образом, из системы отсеивается значительная доля любопытствующих лиц, а также направленность деятельности на реальных пользователей.

Уровень рискованность ДУ

Рассматриваемая система не является стопроцентной гарантией получения достойного заработка, что легко объясняется наличием:

- рыночных рисков;

- процентных рисков

- операционных рисков;

- индивидуальных рисков.

Ключевые модели ДУ

Широко используемые на сегодняшний день стратегические направления в сфере ДУ условно разделены на пару категорий:

- модели консервативного типа;

- модели агрессивного типа;

Первый вариант направлен на сохранение средств с учётом приумножения капитала, благодаря чему можно получить порядка 20-30% в год. Второй вариант нацелен на максимальную прибыль в условиях высокого уровня активности, чем объясняется рискованность таких схем.

Доверительное управление или ПАММ-счета?

В процессе достаточно активного развития социального трейдинга PAMM классический формат ДУ вытесняется, оставаясь очень востребованной схемой исключительно в профессиональной среде. Начинающим инвесторам лучше выбирать PAMM. Такой вариант не требует участия в собеседованиях, организации личных встреч или обсуждений.

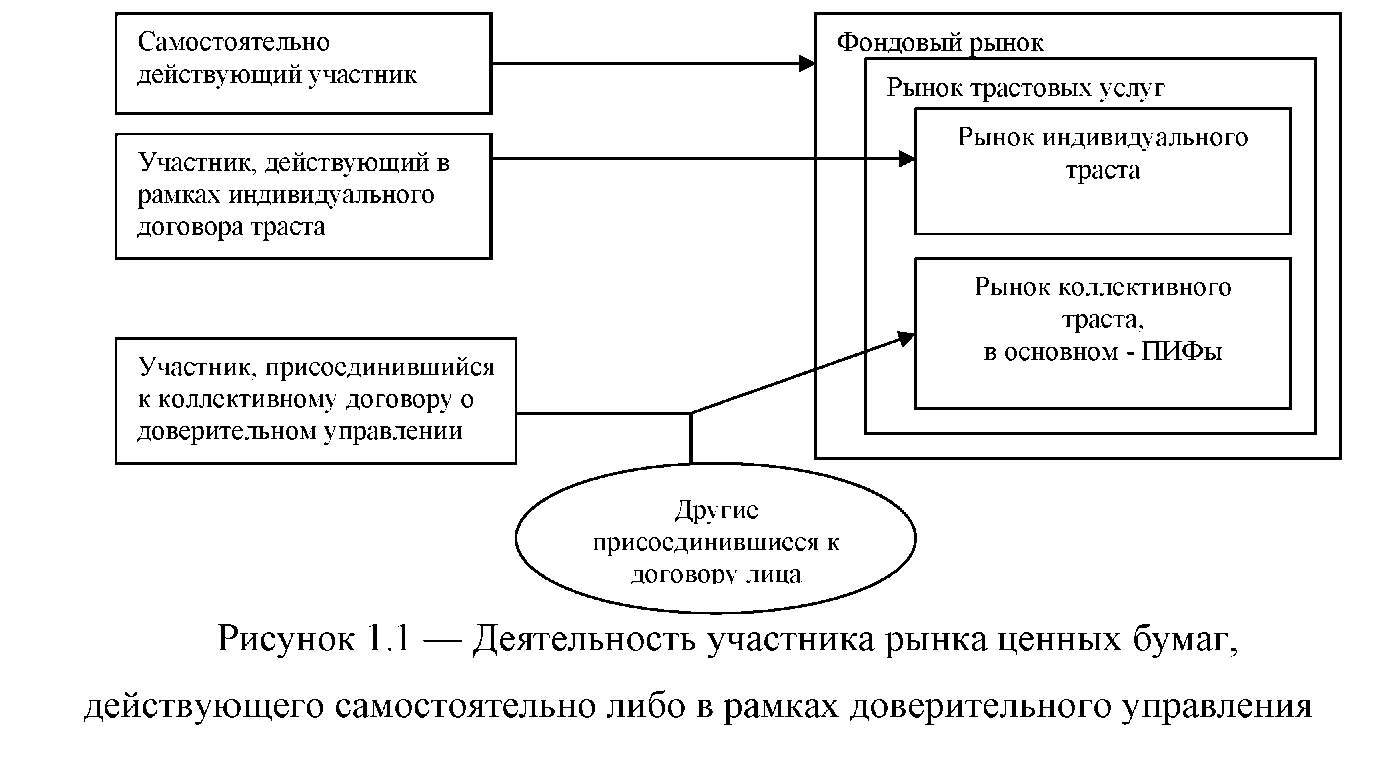

Варианты сотрудничества при доверительном управлении — три варианта

Можно выделить три варианта сотрудничества

- Коллективное;

- Индивидуальное;

- Консультационное;

Вариант №1. Коллективное управление

Коллективное доверительное управление предполагает объединение всех вкладчиков в общий пул. Типичным примером являются ПИФы (Паевой Инвестиционный Фонд).

Вкладчики покупают долю в ПИФе. Чтобы дискретизировать долю придумали паи. Один пай это доля в ПИФе. Так инвестор может покупать и продавать свою долю.

Управляющий торгует сразу всеми деньгами вкладчиков, поэтому результат у всех одинаковый.

- Можно инвестировать с небольшой суммой денег (от 1000 руб в среднем);

- Инвестор защищен от необдуманных действия со стороны фонда. Например, фонд не может закупать мусорные облигации, подвергая риску вложения вкладчиков. Есть декларация, где прописано, что и в каких пропорциях имеет право покупать управляющий;

- Защищенность вложений. ПИФы обычно принадлежат крупным компаниям, где всё официально;

- Широкий выбор продуктов, которые предлагают фонды. Например, состав из российских акций, дивидендные акции, растущие акции, корпоративные облигации, гособлигации, Еврооблигации, иностранные акции и прочее;

- Можно докупать и продавать паи в любой момент;

- Высокая плата за ежегодное управление независимо от результатов;

- Нет супердоходности;

- Паи можно покупать только в отделениях банка;

- После продажи паи деньги на счёт могут поступать с задержкой;

- Возможные требования на срок инвестирования;

- Отсутствует индивидуальный подход;

В качестве альтернативы ПИФов на бирже появились индексные фонды или ETF (от англ. “Exchange Traded Fund” — “фонд, торгуемый на бирже”). Его можно покупать и продавать на бирже в любой момент.

Главным преимуществом ETF для всех инвесторов являются:

- Возможность продавать и покупать фонд прямо на бирже;

- Можно отследить динамику;

- Низкие комиссии;

- Дешёвый и простой способ для реализации пассивное индексное инвестирование;

На рынке Форекса также широко развит принцип коллективного доверительного управления через ПАММ-счёта (Percent Allocation Management Module — модуль управления процентным распределением).

Вариант №2. Индивидуальное управление

В этом варианте доверительное управление принимает индивидуальный характер, то есть конкретно под клиента выстраивается инвестиционная стратегия. Это более долгий и сложный процесс, чем просто вложить деньги в ПИФ.

Есть требования к финансовому положению клиента. Минимальный капитал обычно начинается от 10 млн рублей. Если у клиента меньше, то индивидуальное ДУ невозможно, поскольку компании просто не выгодно разрабатывать стратегию под конкретного инвестора.

Инвестиционная стратегия может включать в себя самые различные финансовые инструменты: фьючерсы, опционы, валюты, зарубежные рынки (не только США, но это могут быть почти любые страны).

Договор индивидуального доверительного управления регулируется гражданским кодексом РФ.

- Управляющий полностью будет исполнять ту стратегию, которую выберет клиент;

- Комиссии рассчитываются индивидуально;

- Лояльное отношение к клиенту;

- Есть ограничения к минимальной сумме счёта;

- Могут быть ограничения по срокам инвестирования;

- Сложность просмотра ежедневных результатов;

Вариант №3. Консультационное

В консультационном варианте доверительного управления деньги клиента лежат на его счёте. Задача управляющего является давать оперативно нужные рекомендации по действиям, что купить или продать. Далее, клиент уже самостоятельно принимает решение.

Подобное вид ДУ часто практикуется среди брокеров. Для этого вводят специальный брокерский счёт с отдельным тарифом. Клиентам приходят ежедневно какие-то рекомендации по отдельным ценным бумагам.

Для клиента такой вид доверительного управления ничего не стоит, кроме повышенной комиссии за торговый оборот. Никто не мешает просто открыть брокерский счёт и не торговать на нём, а только получать бесплатные уведомления. Правда эти рекомендации очень спорные. Заработать на этих идеях проблематично.

- Этот вариант можно назвать почти бесплатным;

- Доступен для каждого;

- Маленькая эффективность идей;

- ;

Бывают ещё следующие варианты сотрудничества доверительного управления:

- В полное управление. Управляющий действует полностью самостоятельно;

- Управление по согласованию. Действия согласовываются с клиентом;

- Управление по приказу. Клиент выступает главным лицом принимающим решение;

Риски доверительного управления

Инвестиции в ценные бумаги это всегда риски потери части капитала. Доверительно управление накладывает ещё одну прослойку риска, поскольку теперь деньгами инвестора будет кто-то управлять.

Перечислим список главных рисков доверительного управления:

- Рыночные. Цена купленных активов может снизиться и от этого не застрахован никто. Даже голубые фишки могут упасть в цене;

- Операционные. Ошибки со стороны работы управляющего. Например, случайно купил или продал что-то в 10 раз больше (поставил лишний ноль в заявке);

- Правовые. Некорректно составленный договор;

- Инвестиционные. Ошибка выбора стратегии инвестирования как со стороны клиента, так и управляющего;

- Страновые. Риски дефолта, девальвации, гиперинфляции;

Рекомендации

Прежде всего, определитесь с размером капитала и сроком. В зависимости от этих параметров следует выбирать управляющую компанию.

Далее, следует примерно представлять, во что вы хотите вложить свои сбережения. Минимум знаний необходим для начинающего инвестора. Ознакомьтесь со списками крупных фондовых бирж, доходностью активов, перечнем рисков.

После выбора УК (советы, как это сделать, приведены выше) и составления стратегии присмотритесь к выбранным инструментам более внимательно. При заключении договора внимательно проверяйте его содержимое

Особое внимание следует обратить на пункты:

- данные клиента;

- срок действия;

- штрафные санкции;

- возможность вывода средств;

- дополнительные комиссии.

Всегда учитывайте, что комиссии снижают вашу прибыль. Поэтому расчет доходности следует осуществлять с учетом всех издержек.

Как выбрать управляющую компанию и как её оценить

Ошибка инвестора при выборе управляющей компании способна повлечь серьезные последствия в виде мошеннических действий и внушительных финансовых потерь

Для того, чтобы уберечься от лишних рисков и передать активы в надежные руки инвестору важно обратить внимание на ряд обязательных критериев фирмы:

Известность и репутация на рынке. Внимания в первую очередь заслуживают лидеры рынка. Крупный фонд, вероятно, доказал собственную надежность масштабом развития, а это явный плюс. Уточняется личность специалиста, назначаемого на управление портфелем

Важно изучить его биографию, историю сотрудничества с другими клиентами, а также успешность предыдущих проектов. Если навыков у управляющего недостаточно, рекомендуется воздержаться от связи с ним.

История доходности компании за несколько лет

Сведения публикуются на сайте компании, а их сравнение проводится с бенчмарком. При инвестировании в отечественные активы показателями выступают индексы МосБиржи полной доходности и по отдельной отрасли. Прежняя успешность не служит гарантией прибыли в будущем, но оценивать профессионализм управляющего по ней разумно.

Инвестиционная стратегия. Управляющая компания обязана объяснить собственные подходы к инвестированию. Клиент вправе находится в курсе принципов и идей, на которых основывается стратегия фирмы, а также понимать ее конкурентные и слабые стороны.

Уровень ответственности перед клиентами. Прежде, чем подписать документы о сотрудничестве, важно подробно ознакомиться и перепроверить все пункты договора — права и обязанности сторон, периодичность отчета фирмы перед клиентом, а также сроки вывода средств.

Комиссии. Вознаграждения управляющей компании бывают за ввод / вывод средств и успешность торгов. Дополнительно устанавливается комиссионный сбор за досрочный выход из фонда. Все эти тонкости прописаны в договоре.

Потенциальная доходность. На законодательном уровне гарантирование доходности запрещено, ведь инвестиции подразумевают определенный риск, но размещение информации и возможной прибыльности допускается. Подозрение вызывают компании, обещающие ультравысокий прирост капитала, ведь риск в этом случае также повышается.

Этапы передачи имущества в ДУ

Какое бы имущество вы ни передавали в ДУ, этапы процесса одинаковые.

Этап 1. Выбор управляющей компании по критериям. Среди основных:

- наличие лицензии для работы с деньгами вкладчиков в банковской сфере или на фондовом рынке;

- рейтинг компании в ведущих рейтинговых агентствах, например, “Эксперт РА”;

- документальная прозрачность на сайте УК;

- объем активов под управлением;

- срок работы на рынке (лучше выбирать долгожителей, которые благополучно пережили экономические кризисы);

- доходность для ДУ ценными бумагами (минимум за 3 – 5 лет, при этом помнить, что это не гарантирует получение дохода в будущем);

- размер вознаграждения УК, который будет оказывать прямое влияние на вашу доходность.

Этап 2. Оформление и подписание договора. Обязательные реквизиты:

- описание имущества;

- наименование юридического лица или Ф. И. О. физического лица, от имени и в интересах которого будет осуществляться управление;

- размер вознаграждения управляющему;

- срок действия договора (максимальный – 5 лет, потом может быть продлен по согласию всех сторон).

Право собственности на имущество не переходит управляющему, а остается у владельца. В договоре по требованию учредителя могут быть прописаны условия, которые ограничивают некоторые действия управляющего. А также оговорены формы и сроки предоставления отчета о деятельности последнего.

Этап 3. Организация контроля за действиями управляющего. Это могут быть ежемесячные отчеты с описанием совершенных действий, понесенных расходов и полученного от собственника вознаграждения.

Этапы передачи в доверительное управление

А теперь составим план передачи имущества в ДУ.

- Определение суммы капитала, которую вы будете передавать в управление.

- Определение перечня имущества, в которое вы планируете вкладывать средства.

- Выбор УК. Как это сделать и на какие критерии ориентироваться – рассказано выше.

- Сбор документов. Вам необходимо документально подтвердить свои права собственности. Так, если вы владелец недвижимости – нужна выписка из ЕГРН. Для подтверждения права на владение акциями – выписка из реестра акционеров.

- Обсуждение с управляющим условий договора:

- сроки выплаты комиссионного вознаграждения;

- ситуации, в которых вознаграждение не взимается (например, при отсутствии сделок и др.);

- порядок и сроки предоставления отчетности о работе УК;

- штрафные санкции для обеих сторон.

По согласованию сторон нужные пункты могут быть добавлены в договор или откорректированы.

- Заключение и подписание договора.

- Открытие счета и внесение средств.

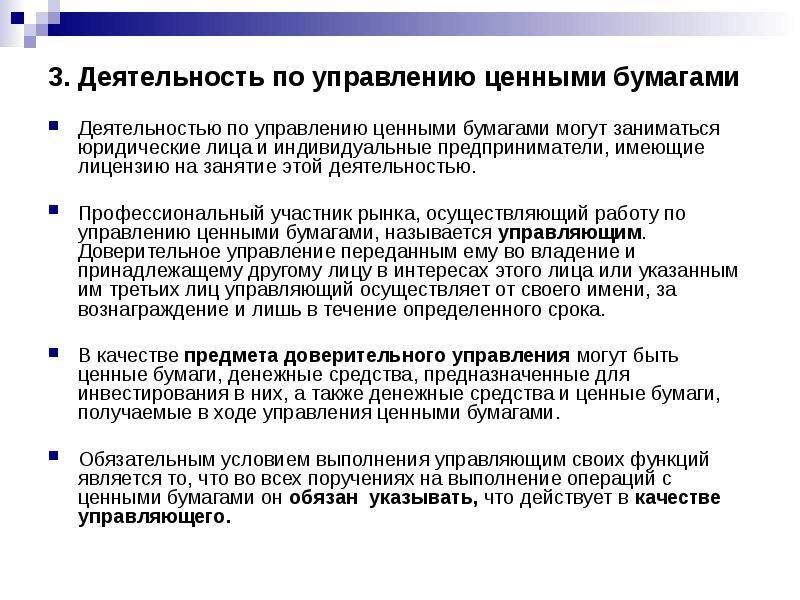

Доверительное управление на рынке ценных бумаг

В данном случае, в большинстве случаев, средства передаются в управление банку или управляющей компании имеющим специальную лицензию ФСФР. В нашей стране данный вид деятельности регулируется статьёй 1012 ГК РФ.

Для передачи средств в доверительное управление сначала составляется и подписывается договор с управляющей компанией. В этом договоре отражаются все существенные условия касаемые управления деньгами клиента. Среди этих условий могут быть, например, такие как:

- Класс финансовых инструментов составляющих портфель;

- Максимальная просадка допускаемая при управлении инвестиционным портфелем;

- Условия выплаты вознаграждения управляющему и т.д, и т.п.

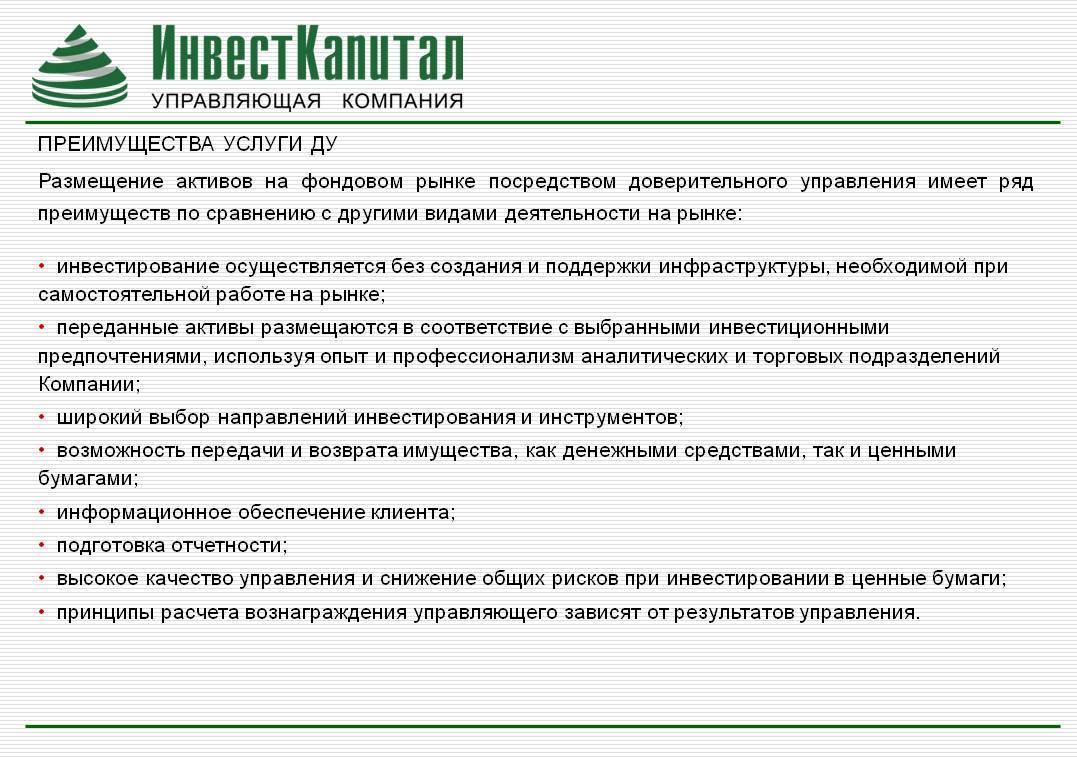

Услуга доверительного управления является относительно дорогим удовольствием. Ведь в данном случае речь обычно идёт об индивидуальном подходе к требованиям каждого клиента, а потому инвестирование, например, в ПИФы или в другие инвестиционные фонды обходится значительно дешевле (в плане комиссии уплачиваемой за управление).

Кроме этого, здесь могут существовать определённые требования к минимальному размеру управляемого капитала. Как правило, чем более индивидуальный подход требуется инвестору (в соответствии с его конкретными личными запросами и инвестиционными целями), тем выше минимальная планка по торговому капиталу.

Принимая средства в управление, ни один серьёзный банк и ни одна серьёзная управляющая компания не гарантируют инвестору определённый уровень доходности. Поскольку очевидным является тот факт, что возможная доходность от инвестиционной деятельности во многом зависит от экономической конъюнктуры, всегда следует с большим подозрением относится к тем, кто даёт в этом отношении чёткую гарантию (допустим, обещает доходность стабильно не ниже n% в месяц).

Нюансы расчёта вознаграждения управляющего

В большинстве случаев работа по управлению инвестициями

оплачивается по следующим двум схемам:

Оплата за управление

Не зависит от результатов

и выплачивается управляющему в любом случае (при этом не важно, прибыль или

убыток были получены). Рассчитывается обычно в виде фиксированного процента от

управляемого капитала;

Оплата за результат

Предполагает выплату в виде

оговоренного процента от полученной в результате управления прибыли. То есть, в

данном случае, управляющий получает вознаграждение только в том случае, когда

результат его работы положителен (получена прибыль).

Более логичным и справедливым решением здесь кажется оплата

за результат. Получил трейдер управляющей компании прибыль – заработал своё

вознаграждение, понёс убыток – остался без оплаты.

Однако на деле всё оказывается не так просто и очевидно, как

оно кажется на первый взгляд. Выплата вознаграждения в расчёте от полученной

прибыли может подтолкнуть управляющего к необоснованному риску в погоне за

оной. Причём рисковать при этом он будет деньгами инвестора и в случае неудачи –

не потеряет ничего, а только останется без своего вознаграждения. Зато в том

случае, если будет получена хорошая прибыль, управляющий будет рассчитывать и

на приличное вознаграждение.

В данном случае можно предложить выход, в виде договора

составленного с указанием всех важных нюансов касаемых управления портфелем. А

именно:

- Список доступных финансовых инструментов;

- Максимальная просадка стоимости инвестиционного

портфеля; - Уровень диверсификации и т.п.

Но данный способ подходит только тем инвесторам, которые

отдают в управление действительно большую сумму денег (речь идёт о миллионах

долларов), поскольку в иных случаях, банки и управляющие компании вряд ли

пойдут на такие условия.

Кто предлагает прибыльное доверительное управление ценными бумагами – обзор ТОП-5 компаний

Доверительное управление ценными бумагами на рынке как вид деятельности постоянно совершенствуется и приобретает все новые и новые формы. Связанно это прежде всего с ростом самого фондового рынка страны и постоянно возрастающим интересом к нему потенциальных инвесторов.

По последним обнародованным в нашей стране статистическим данным, прибыль, получаемая по результатам доверительного управления ценными бумагами, существенно превышает доходы владельцев депозитных банковских вкладов.

Предлагаем обзор российских компаний, оказывающих услуги по доверительному управлению ценными бумагами.

1) Управляющая компания «БКС»

Управляющая компания «БКС» — это структурное подразделение группы российских компаний. Компания специализируется на оказании полного спектра финансовых услуг. Работа ведется как с крупными корпорациями, так и с физическими лицами.

Деятельность по доверительному управлению ценными бумагами«БКС» ведет с 2000 года. Разработаны собственные стратегии доверительного управления, удовлетворяющие запросы любого клиента.

2) Банк «ЦентроКредит»

Банк «ЦентроКредит» основан в 1989 году как акционерное общество, что делает его одним из старейший подобных организаций страны. Позиционирует себя как универсальный клиентский банк с инвестиционной направленностью. Работает как с индивидуальными, так и с корпоративными клиентами.

В сфере доверительного управления гарантирует своим клиентам решение полного спектра инвестиционных задач, а также сохранение и стабильный прирост капитала. Особый интерес вызывает возможность оперативного изъятия активов без штрафов и пеней.

3) «Сбербанк»

Банк основан в царской России еще в далеком 1841 году и является одним из самых авторитетных финансовых учреждений в стране. Услугами банка пользуется более 70% населения. Имеет представительства во всех регионах страны. Именно поэтому рекламный слоган «Всегда рядом!» более чем оправдан.

На фондовом рынке управляющие банка признаны одними из лучших. «Сбербанк» располагает широчайшей информационной базой и значительными финансовыми резервами, что делает его надежным и выгодным партнером.

4) АО «ФИНАМ»

АО «ФИНАМ» — один из признанных лидеров на рынке брокерских услуг. Представители компании работают практически во всех регионах страны. По заключению авторитетного агентства «Эксперт РА» (RAEX), рейтинг надежности «ФИНАМ» в своей классификации оценен на уровне А++, как исключительно надежный.

Услуги доверительного управления оказывает как индивидуальным, так и корпоративным клиентам. На ежегодном конкурсе «Элита финансового рынка» компания награждена в самой престижной номинации -“Компания года”.

5) АО ИК «ЦЕРИХ Кэпитал Менеджмент»

Инвестиционная компания образованна в 1996 году. Одна из старейших и авторитетных инвестиционных компаний. За 20 лет работы «ЦЕРИХ» успел завоевать авторитет на рынке как брокерских услуг, так и доверительного управления. Регулируется Центральным Банком Российской Федерации.

Компания предоставляет полный спектр финансовых и сопутствующих юридических услуг как индивидуальным, так и корпоративным клиентам. По данным, ежегодно предоставляемым национальным рейтинговым агентством, кредитный рейтинг АО ИК «Церих Кэпитал Менеджмент» оценивается как очень высокий (АА).

Компания предлагает ряд стандартных стратегий доверительного управления, различных по доходности и степени рисков. Если клиенту по каким-либо причинам ни одна из них не подходит, то эксперты готовы разработать персональный инвестиционный портфель.

Компания располагает разветвленной сетью партнеров по всей стране. Таким образом, потенциальный клиент имеет возможность воспользоваться услугами компании в любом регионе России.

Руководство АО ИК «Церих Кэпитал Менеджмент» основной целью своей работы считает достижение принципиально нового качественного уровня проведения операций на фондовой бирже. Главные принципы работы — открытость, технологичность, ориентированность на удовлетворение потребностей и пожеланий клиента.

Доверительное управление в инвестициях

Прежде всего, стоит обратить внимание на денежные обороты рассматриваемой компании или управляющего. Хорошие показатели свидетельствуют о качественном предоставлении услуг, если процент накрутки низкий, то игра однозначно не стоит свеч

Тем более не стоит доверять своё кровно нажитое имущество сомнительным организациям, существующим на рынке менее года. Во-вторых, обратите внимание на стратегию компании, с которой собираетесь заключать договор. Высокая вероятность потери всего капитала при ставке на кон всех активов понятна даже школьнику. Если управляющий оперирует только частью акций, шансы на благоприятный исход дела достаточно велики. А главное – не отдавайте всё в одни руки! Диверсификация, диверсификация и ещё раз диверсификация! Какие бы вам несметные сокровища ни обещали, ориентируйтесь на жестокую реальность. А она такова, что никогда не знаешь, «откуда прилетит снаряд». Будьте всегда во всеоружии, и удача не обойдёт вас стороной!

Что такое доверительное управление?

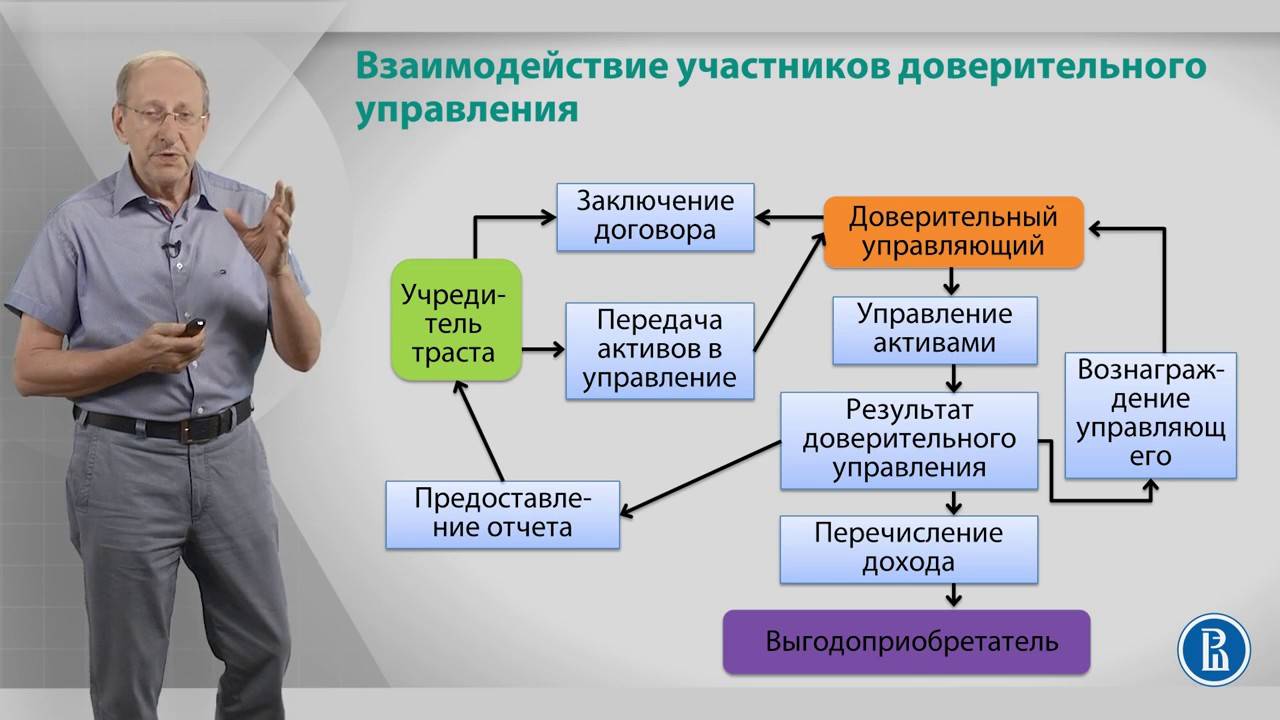

Доверительное управление – это передача собственных активов доверенному лицу (управляющему) с целью совершения с этими активами доходных операций, обеспечивающих владельцу прибыль. Доверенное лицо в свою очередь получает вознаграждение за распоряжение активами в виде процента от прибыли или фиксированной суммой.

В РФ порядок передачи активов в ДУ регламентируется главой 53 ГК РФ. Согласно ст. 1013 Кодекса доверительное управление денежными средствами допускается лишь в случаях, предусмотренных Федеральными законами. К таким случаям относят:

К кредитным учреждениям относятся банки, кредитные кооперативы, ломбарды, микрофинансовые организации и др. Кроме того, в прошлом году был принят федеральный закон от 02.08.2019 N 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ». В его рамках могут действовать платформы краудлендинга.

Помимо получения прибыли, активы могут передаваться на ДУ при распоряжении имуществом подопечного или при управлении наследством. Подопечный в этом случае является выгодоприобретателем.

ДУ предприятием

Данный вид управления подходит владельцам бизнеса, которые в силу личных обстоятельств не могут временно или постоянно вести дела предприятия самостоятельно. Они заключают договор доверительного управления (ДДУ) с доверенным лицом и передают ему полномочия по распоряжению активами.

По договору можно передать все активы компании или только их часть. Подписание ДДУ не влечет потерю прав собственности на активы. Управляющий не становится владельцем имущества, а может совершать с предприятием только действия, прописанные в условиях договора. Если он превысит свои полномочия, то будет отвечать перед владельцем бизнеса собственным имуществом.

Активы предприятия, переданные в доверительное управление, отражаются на отдельном балансе управляющего, а для проведения расчетов, связанных с таким управлением, открывается обособленный банковский счет.

ДУ недвижимостью

Примером передачи в ДУ объекта недвижимости может служить заключение соглашения с риэлторской компанией на сдачу квартиры в аренду. Но, в отличие от простого договора на оказание услуг по поиску арендатора, при заключении договора доверительного управления у риэлтора появляется больше прав и обязанностей по распоряжению квартирой.

Перечень конкретных полномочий указывается в договоре. Риэлтор может быть наделен следующими правами:

- контроль над соблюдением исполнения условий соглашения аренды со стороны арендатора

- получение арендной платы и перечисление ее собственнику жилья

- контроль над сохранностью недвижимого имущества

Передача объекта недвижимости в ДУ подлежит государственной регистрации в органах Росреестра. Если не осуществить такую регистрацию, то ДДУ считается недействительным.

Как передавать ценные бумаги в доверительное управление – 5 простых шагов

Прежде чем перейти к процессу передачи ценных бумаг в доверительное управление, разберемся с возможной стратегией

Тут важно четко осознать, что вероятность получения максимально возможной прибыли неизбежно приведет к увеличению степени возникающих рисков

В зависимости от предпочтений клиент может выбирать поведенческую стратегию от агрессивной до умеренной. На основе принято решения будет сформирован инвестиционный портфель и составлена соответствующая декларация.

Изучим основные этапы передачи ценных бумаг в доверительное управление.

Шаг 1. Подготавливаем ценные бумаги

На этом этапе необходимо четко определиться с перечнем ценных бумаг, передаваемых в доверительное управление, и подготовить соответствующую документацию.

Шаг 2. Оцениваем стоимость бумаг

В России работает достаточно компаний, которые предоставляют услуги по независимой оценке стоимости ценных бумаг. Соберите информацию о наиболее компетентных организациях и сделайте правильный выбор.

Шаг 3. Выбираем управляющую компанию

Лучше всего доверить свои ценные бумаги авторитетной компании, которая уже отлично зарекомендовала себя на рынке и имеет благосклонные отзывы клиентов. Конечно, никто не запретит вам сделать ставку на «новичка» без опыта и репутации, но и гарантии сохранности имущества, не говоря уже о получении прибыли, будут в этом случае минимальны.

Шаг 4. Оплачиваем услугу

Заключая договор доверительного управления, оговаривайте вариант, когда управляющий получает свой гонорар исходя из определенного процента от прибыли, которую он получит. Если его услуги будут оплачиваться фиксировано, не взирая на результат деятельности, то и мотивация управляющего существенно снизится.

Шаг 5. Заключаем договор

Ключевой этап процесса передачи ценных бумаг в доверительное управление. Договор доверительного управления – основной документ, отражающий все аспекты деятельности сторон, их обязательства и ответственность.

Как видно из приведенного выше обзора процесс передачи ценных бумаг в доверительное управление довольно сложнен, требует вдумчивого подхода и знаний действующего законодательства. Без грамотного юридического сопровождения здесь не обойтись.

Основные аргументы:

- Правовед.ru — уникальный для нашей страны правовой портал, для работы в котором привлекаются только специалисты высочайшей квалификации во всех возможных областях права;

- круглосуточно на сайте работает в режиме онлайн более 700 специалистов;

- общее количество юристов, привлекаемых для работы через Правовед.ru, превышает 16 тысяч;

- пользователям и потенциальным клиентам предоставлена возможность использовать богатейший архив правовых документов.

Примечательно, что заработать на операциях с ценными бумагами желают не только крупные игроки, но и обычные люди. Их желание подогревают и многочисленные примеры того, как люди, успешно вложившие свои сбережения в ценные бумаги, за короткий срок многократно увеличивали свое состояние.

Пример Дмитрия весьма показателен. Он, будучи человеком грамотным, понимал, что под воздействием условий, сложившихся в тот период, стоимость приобретенных им акций увеличится, но именно грамотные действия управляющего позволили быстро отреагировать на резкие изменения на рынке и получить максимально возможную прибыль.

Как видно из примера, собственный опыт и интуиция в сочетании с компетентным подходом к делу доверительного управляющего – это и есть ключ к успеху в деле заработка на фондовых рынках.

Зачем и кому нужно доверительное управление

Ответ очевиден: ДУ полезно тем, у кого не хватает времени, знаний, опыта и других ресурсов для самостоятельного совершения сделок. Например, вы являетесь держателем портфеля акций. Этот портфель, во-первых, нужно правильно сформировать, чтобы сбалансировать все риски. Во-вторых, его нужно регулярно диверсифицировать. Ситуация на рынках может измениться очень быстро, и в какой-то момент для приумножения капитала или его сохранения необходимо будет совершить ту или иную операцию. А если вы, например, на работе или занимаетесь другими делами, то можно этот момент упустить. Специалисты же всегда следят за котировками, поскольку это их работа.

Кроме того, как в рассмотренном выше примере, иногда инвестор физически не имеет возможности самостоятельно управлять своим имуществом. Для этой цели привлекаются брокеры, риелторы и другие профессионалы. К выбору управляющего нужно подходить тщательно, предварительно оценив все возможные риски. Но об этом – чуть позже. А сейчас рассмотрим основные виды ДУ.