Самый выгодный потребительский кредит

Итак, где выгодно взять кредит на потребительские нужды? Все просто, самый оптимальный вариант — это банки, которые ориентируются на разных заемщиков и предлагают индивидуальные условия для каждого обратившегося клиента. К примеру, стоит рассмотреть «Совкомбанк», в котором созданы различные условия для отдельных групп потенциальных клиентов. К примеру, когда срочно требуются средства исключительно на неотложные нужды (задержка с выплатой заработной платы, срочно нужно что-то купить, а денег просто не хватает), стоит взять кредит «Экспресс-плюс». Его отличается сравнительно небольшая сумма, в пределах 5000-40000 рублей, но получить деньги можно без каких-либо дополнительных документов, достаточно будет лишь предоставить паспорт. Для более серьезных трат и целей может подойти кредит из линейки «Стандартный плюс», в котором предусмотрена возможность получения суммы средств до 200000 рублей. Наконец, можно воспользоваться хоть и весьма крупным, но практичным кредитом «Суперплюс», размером порядка до одного миллиона рублей, но комплект подтверждающих документов будет в этом случае куда больше. Для покупок станет уместным «Товарный кредит», который можно оформить исключительно в магазинах-партнерах банка. Подходит кредит именно тем, кто желает приобрести что-то конкретное и нуждается в вынесении решения в минимальный промежуток времени.

Потребительский кредит где выгоднее взять на срочные нужды?

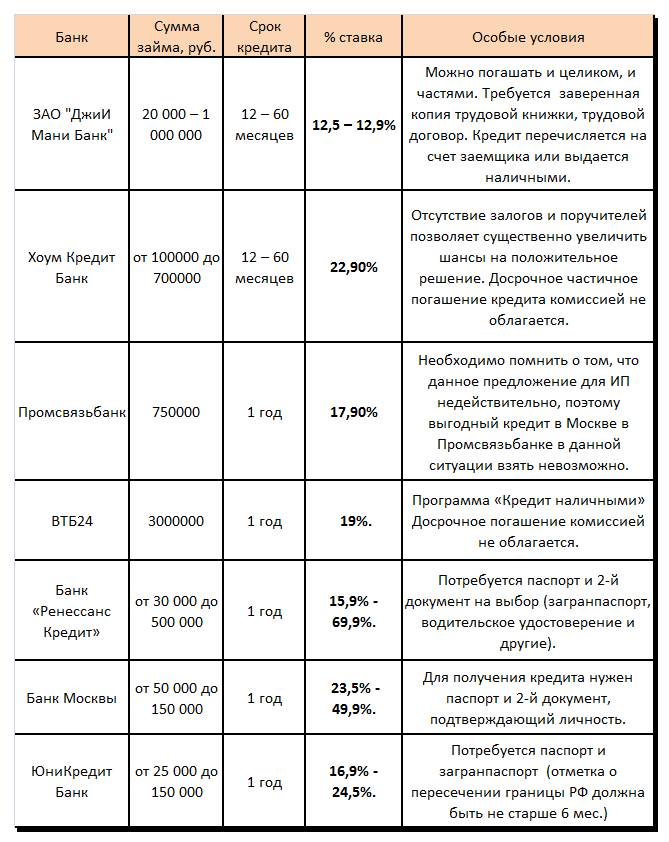

Если в запасе есть несколько дней, и время терпит, можно обратиться в Альфа Банк, ВТБ 24 или другие банковские организации. Здесь можно получить наличные деньги под низкие проценты.

В то же время не все банки готовы предоставить вам деньги, если вы не можете доказать свою платежеспособность, а плохая кредитная история может и вовсе стать главной причиной того, что вам откажут в ссуде в одном из таких банков. Что же делать тем, кто официально не трудоустроен?

В таком случае оптимальным решением станет обращение в специализированный банк или получение кредита через кредитную карту. Хоть процентная ставка и будет высокой, зато вы сможете получить желаемые средства в минимальные сроки.

Требования к заемщикам

Помимо параметров займа и условий оформления, первоочередное значение имеет, какие шансы имеет гражданин, подавая заявку в банк. Как правило, каждый банк имеет свою специфику работы, особую направленность, исходя из которой определяется клиентская база организации.

Стандартные условия, предъявляемые заемщикам в большинстве случаев, выглядят следующим образом:

- российское гражданство. Подавляющее большинство кредиторов предпочитают иметь дело с россиянами, однако есть и такие организации, которые предоставляют займы подданным иностранных государств;

- наличие постоянной прописки. Многие кредиторы выдают ссуды только, если клиент имеет постоянную прописку;

- требования к возрасту. Заемщиком чаще всего может стать человек старше 21 года, однако некоторые банки оформляют кредиты и для лиц, едва достигших совершеннолетия. Диапазон возрастных требований – от 18 до 65 лет;

- максимальный возраст заемщика в большинстве случаев ограничивается наступлением пенсионного возраста, однако существует масса предложений для пенсионеров в возрасте 70-85 лет;

- постоянная работа. Основным показателем платежеспособности клиента служит наличие стабильного трудового дохода. Банк будет рассматривать критерии общего трудового стажа и продолжительности работы на последнем месте.

Виды банковских кредитов для студентов

Не секрет, что получить кредит в банке студенту не просто сложно, а практически невозможно. Особенно, если он является учащимся первого курса университета и не имеет постоянного дохода.

Но даже в случае наличия официального трудоустройства, рассчитывать на положительное решение по заявке на банковский займ слишком не стоит, так как мало найдется сегодня студентов, которые могут похвастаться высокооплачиваемой работой, наличие которой для большинства банков является одним из показателей платежеспособности потенциального заемщика.

Однако, при желании студент может найти банк, который согласиться выдать кредит при условии наличия у него ликвидного залога и поручителя или предложит так называемый кредит на обучение.

Банковские займы студентам под залог и поручительство немного отличаются от кредитов, которые предлагают банки обычным заемщикам на аналогичных условиях.

Займы на обучение — еще более специфический вид кредитования, доступный только будущим студентам, которые еще являются абитуриентами и не приступили к процессу обучения в университете:

- Потребительский кредит для студентов — выдается при наличии залога и/или поручителя, в роли которого чаще всего просят выступить родственника заемщика. Как правило, доступен учащимся университетов начиная с третьего курса. Обязательным условием выдачи потребительского займа на данных условиях является приложение к пакету документов зачетной книжки студента без отрицательных отметок. Наличие работы у студента не всегда обязательное требование, но желательное условие. Студенты могут получить потребительский кредит на сумму 300 000-500 000 рублей, а в некоторых банках — до 1 000 000 рублей.

- Кредит студентам на обучение — выдается без залога и поручителя, а также на других весьма льготных условиях: наличие работы и регистрация в регионе присутствия банка — не обязательны. Основным условием получения образовательного кредита является предоставление абитуриентом договора с высшим учебным заведением, на счет которого банк перечислит денежные средства в случае одобрения заявки. Помимо исключения возможности у студента потратить заемные средства, кредит на обучение имеет еще одну особенность, заключающуюся в отсутствии необходимости погашать ссуду во время обучения. Сумма образовательного кредита в различных банках варьируется в зависимости от полной стоимости обучения в университете.

Микрокредиты

Единственной возможностью для студента получить займ мгновенно является обращение в микрофинансовую организацию, подавляющее большинство которых не вносит в список причин отказа в заявке на срочный займ графу «студент». МФО безразлично, проходит потенциальный заемщик в момент подачи заявки на займ без отказа обучение в высшем учебной заведении или же не является студентом.

В микрофинансовых организациях существуют другие, более действенные инструменты проверки платежеспособности клиентов, основными из которых являются:

- регистрация и/или проживание в регионе присутствия МФО;

- наличие постоянного дохода — официальное или неофициальное трудоустройство;

- соответствие установленному возрасту — как правило, от 18 до 70 лет;

- наличие банковской карты (дебетовой, кредитной, зарплатной) или счета в банке.

Во многих микрофинансовых организациях условием вынесения положительного решения по заявке на микрокредит студентам даже не является наличие положительной кредитной истории или истории получения займа в банке или МФО как таковой.

При обращении в различные микрофинансовые организации, скорость получения студентом микрокредита зависит от запрошенной суммы и сроков использования заемных средств, а также от инструментов, которые используются в конкретной МФО для проверки платежеспособности и надежности клиентов.

Если решение по заявке выносит компьютерная программа скоринга, то микрокредит студент может получить уже через несколько часов и даже минут переводом на банковскую карту или одной из систем безадресных переводов.

При ручной обработке заявок, сроки получения студентом микрокредита варьируются от нескольких часов до одного дня, также в зависимости от способа получения — в офисе или с доставкой на дом.

На сегодняшний день быстрые микрокредиты студенты могут получить в следующих МФО:

- MILI сумма — до 21 000 рублей; срок — до 30 дней;

- Мой займ сумма — до 30 000 рублей; срок — до 30 дней;

- MoneyMan — до 30 000 рублей; срок — до 112 дней;

- Домашние деньги — до 30 000 рублей; срок — до 365 дней;

- Ваши Деньги — до 10 000 рублей; срок — до 15 дней.

Чтобы повысить шанс получить микрокредит, студенту следует отправить заявку сразу в несколько МФО, специализирующихся на данном направлении кредитования частных лиц без залога и поручителя.

Выбор банка для потребкредитования: инструкция к действию

Работа по подбору самого лучшего кредита включает несколько этапов отбора. Придерживаясь следующей инструкции, можно быстро определиться со списком самых выгодных кредитов:

- Определение круга банков, предоставляющих услуги потребительского кредитования.

- Уточнение, соответствует ли гражданин критериям банка.

- Работа с кредитными калькуляторами банков, размещенными на официальных страницах. Путем внесения требуемых параметров по сроку, уровню дохода, категории клиента можно получить детальное описание условий и расчет примерной стоимости кредита.

- Отправка онлайн-заявок в наиболее надежные банки, где можно взять средства на лучших условиях.

- После получения отклика из кредитной организации определить окончательный вариант займа.

Зачастую на сайте кредитора указывают лишь общую информацию о предоставлении средств под проценты, и лишь адресное обращение позволит выявить неучтенные расходы и выгоду. Возможно, банк предоставит заемщику хорошие индивидуальные условия в рамках специальной акции либо выдвинет дополнительные условия получения средств.

Получив информацию непосредственно из банка, можно выбрать лучший банк и планировать посещение отделения для оформления займа.

Список банков, готовых кредитовать студентов

| Банк | Сумма | Срок | Процент | Возраст |

| Совкомбанк с 18 лет | до 40 000 | 6-12 мес | 33,3% | с 18 |

| ВТБ Банк Москвы | до 3 млн. | до 5 лет | 10,9%-22,9% | с 21 |

| Альфабанк | до 5 млн. | 1-7 лет | от 6,5% | с 21 |

| Тачбанк лучший банк | до 1 млн. | до 5 лет | от 9,9% | с 21 |

| Кредит 911 | до 100 000 | 1-24 недели | 1% в день | с 18 |

| Kredito24 | 2000-30000 | 7-30 дней | 1% в день | с 18 |

| MoneyMan лучший МФО | 1500-70000 | 5-18 недель | от 0,76% в день | с 18 |

Наилучшие условия в Альфабанке — самый лояльный процент. Также вы можете обратиться в Тинькофф и МКБ — они выдают кредиты всем, кому исполнилось 18 лет, в том числе и студентам. Если вы пока не работаете, и нужна небольшая сумма денег — можно взять микрозайм в Монейман или получить первый займ бесплатно в любом из МФО с такой опцией.

Совкомбанк — студенту без кредитной истории

- Сумма: От 4999 до 40 000;

- Срок: От 6 до 12 месяцев;

- Процентная ставка 33,3%.

Программа «Кредитный фитнесс» от Совкомбанк как раз и рассчитана на студентов и молодежь от 21 до 24 лет, у которых еще нет кредитной истории, но которые хотели бы получить наличные и сформировать положительный кредитный рейтинг для будущих займов. Оформляется за час только по паспорту без всяких справок и поручителей.

Где еще выдает кредиты только по паспорту ⇒

ВТБ Банк Москвы — кредит от 10,99

- Сумма: От 100 тыс. руб до 3 млн.;

- Срок: До 5 лет;

- Процентная ставка От 10,9% до 22,9%.

Банк Москвы готовы выдавать кредиты только официально работающим студентам с 21 года. Стажа достаточно всего 3 месяца, требований по зарплате нет, но нужно будет представить не только справку о доходе, но и какой-то второй документ, например, водительское удостоверение или заграничный паспорт.

В каких банках оформляют кредиты без справок о доходах ⇒

Альфабанк — с 21 года до 5 000 000

- Сумма: От 50 000 до 5 миллионов;

- Срок: От 1 до 7 лет;

- Процентная ставка От 6,5%.

Альфабанк также готов работать со студентами без кредитной истории, но только с работающими не менее полугода и получающими от 10 00 рублей. Подтверждение дохода и еще 2 документа на выбор кроме паспорта — обязательны. Зато принимает решение всего за 15 минут и деньги можно получить в тот же день.

В каких еще банках можно взять кредит в день обращения ⇒

Тачбанк — кредит по паспорту от 9,9%

- Сумма: От 10 000 до 1 миллиона;

- Срок: От полугода до 5 лет;

- Процентная ставка От 9,9%.

Touch Bank выдает кредиты студентам только по паспорту с 21 года онлайн без визита в банк. Все, что нужно — это заполнить заявку на официальном сайте и получить через 15 минут решение, а потом договориться о приезде курьера, который привезет вам карту с деньгами через 1-2 дня. Его конкурент Тинькофф выдает аналогичные кредиты с 18 лет.

Кредит 911 — с 18 лет без справок

- Сумма: От 5000 до 100 000 руб.;

- Срок: От 1 до 24 недель;

- Процентная ставка: 1% в день.

Простой и понятный сервис экспресс-займов, выдающий кредиты всем, кому исполнилось 18 лет, по одному лишь паспорту. Одобряют моментально за 5 минут, деньги переводят на карту (до 15 000). Большие суммы до 100 000 рублей выдают только наличными в своих офисах — есть в Братске, Санкт-Петербурге и Москве.

Определение целесообразности кредита

Однозначно определить целесообразность кредита невозможно, так как данная тема чрезвычайно сложна. Люди имеют различное мнение на это счёт, при этом находясь в похожей ситуации. Позиция каждого из них вполне логична и оправданна. Поэтому нужно внимательно ознакомиться с плюсами и минусами кредитования.

Для начала необходимо определиться с сутью кредита. Этот термин обычно подразумевает заёмные средства, которые заёмщику выдаёт банк с обязательством возвратить в оговоренный срок и с процентами. Выплаты сверх основной суммы займа называются переплатой и зависят от размера процентной ставки. Именно размер процентов является основным параметром, который определяет целесообразность кредита. Существуют и другие важные факторы, которые заключаются в размере инфляции, уровне развития рынка кредитования и состояния экономики.

Перед оформлением кредита следует учитывать некоторые факторы:

| Фактор | Комментарий |

| Определить необходимость денежных средств | Если внезапно сломался холодильник, плита, возникли внезапные проблемы со здоровьем, при этом отсутствуют собственные накопления, в этих случаях можно задуматься о кредите. Крупная сумма, предназначенная на обновление гардероба, не является необходимостью брать кредит. Лучше постепенно покупать всё необходимое или использовать карту рассрочки |

| Оценить заработную плату | Стабильная заработная плата в сумме с постоянной возможностью откладывать денежные средства, немного превышающие ежемесячную выплату, дают возможность взять потребительский кредит. При достаточно высоком доходе, но с эпизодическими задержками зарплаты, следует выбрать кредитную карту. Льготный период до 120 дней позволит пользоваться кредиткой без переплат и штрафных санкций. Если срочно требуется незначительная сумма до зарплаты, можно взять микрозайм (особенно первый займ без процентов). Когда необходимы большие деньги, а заработная плата небольшая и нестабильная, кредит брать нельзя. Следует искать любые другие варианты, которые не вызовут попадание в долговую яму |

| Оценить вероятность рисков | Даже имея крепкое здоровье и длительный стаж работы, человек не ограждён от существующих рисков. В любой момент можно серьёзно заболеть, внезапно уволят с работы, появятся непредвиденные расходы. Необходимо продумать запасной план. В противном случае погашение кредита может превратиться в стрессовую гонку |

| Оценить возможность сокращения расходов | Подобные действия являются первоочередной мерой, которая используется заёмщиком для предотвращения задержки ежемесячного платежа, если неожиданно сокращается доход. Главной ошибкой большинства людей, решивших взять кредит, является расчет суммы впритык, когда учитывается нормальный уровень жизни в сумме с платежами. В итоге, если снижается доход, может выясниться, что экономить нечего |

Где наиболее оптимальные условия

Выбор кредитной линии всегда обуславливается рядом условий. Рекомендовать, в каком банке лучше взять кредит наличными, на все случаи жизни нереально. Поэтому дадим рекомендации по нескольким критериям.

Кредит до 200,0 тыс. руб. Взять относительно небольшой кредит для решения текущих проблем лучше всего у «Райффайзенбанка» – это оптимальный вариант. Низкая ставка, не обремененная дополнительными платежами. Предложения крупных банков можно не смотреть – они выдают мелкие кредиты, до 300,0 тыс. руб., под повышенные на 1-3 пункта проценты.

Средний кредит, до 1,0 млн. руб. Быстрый кредит на комфортных условиях можно получить в «Альфа-Банке». Приемлемые условия предлагает также банк «Восточный».

Крупный кредит до 5,0 млн. руб. Достаточно крупный кредит на приемлемых условиях можно оформить в том же «Альфа-Банке».

Очень крупный кредит, до 15,0 млн. руб. Получить деньги для открытия собственного бизнеса можно в банке «Тинькофф», который готов под 9,0% годовых под залог недвижимости выдать кредит до 15,0 млн. руб. на 7 лет.

Где лучше взять займ, если банки отказали

С банками разобрались — лучшее предложение в Хоумкредите от 7,9%. Но как быть, если банки вам постоянно отказывают, испорчена КИ или есть еще какие-то проблемы, а деньги нужны срочно, в идеале вообще еще вчера? Выход один — обратиться в МФО.

Где лучше всего получать микрозайм без отказа ⇒

Вот три самых безотказных МФО, которые выдают бесплатные займы всем своим новым клиентам:

- Е-капуста — даже при первом обращении можно получить до 30 000 на срок до 21 дня без процентов.

- Е-заем — конкурент, выдающий на срок до 30 дней первый займ бесплатно. Можно взять до 15 000.

- Viva — выдача аж до 40 000, но всего на 7 дней. Никаких процентов, если гасить вовремя.

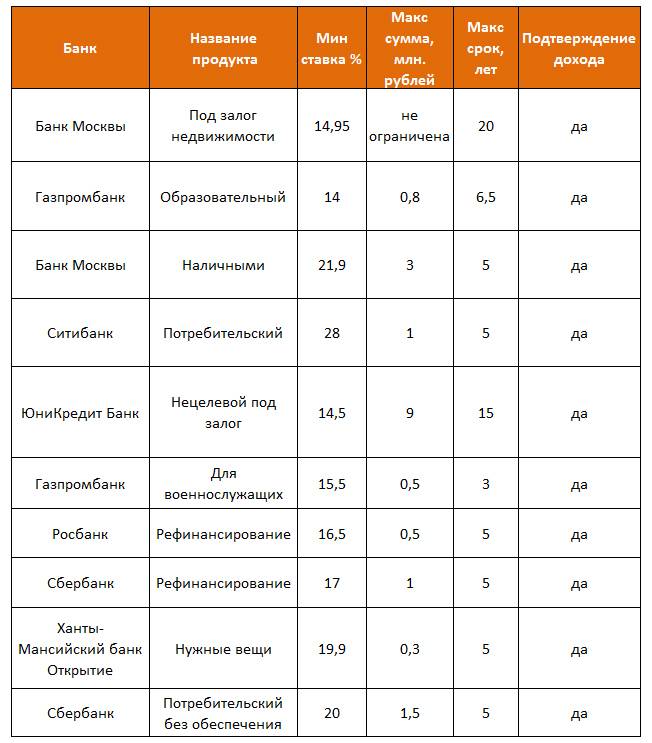

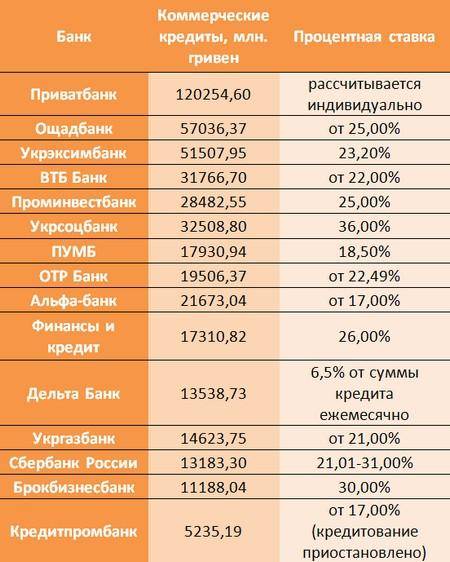

Лучшие предложения от организаций: программы с обеспечением и льготное кредитование

Задаваясь вопросом о том, какой банк дает кредит с обеспечением, потенциальный заемщик должен помнить, что любой залог по закону подлежит обязательному страхованию. А это предполагает дополнительные расходы. Существуют ли банки, где можно взять обеспеченный кредит? И где выгоднее взять кредит наличными?

Кредиты в банках России все чаще становятся обеспеченными. Кредитные учреждения стараются минимизировать свои риски. И если раньше это касалось только автозаймов или ипотеки, то сейчас и потребительские займы не являются исключением. Итак, где выгоднее взять потребительский кредит?

Можно сказать, что один из наиболее привлекательных, если не самый выгодный, потребительский кредит под залог предлагается Газпромбанком. Условия по данной программе таковы:

- организация выдает сумму более 20 млн рублей;

- банк может давать ссуду только под залог недвижимости;

- может кредитовать только на срок до 15 лет;

- рассмотрение происходит в течение 10 дней;

- ставка при этом составит 13–14% годовых;

- без дополнительных расходов;

- обязательно предоставление справки 2-НДФЛ.

Где можно взять деньги льготникам? Где можно получить кредит по двум документам? Как получить потребительский кредит, и где можно оформить кредит такого вида? Этими вопросами задается практически каждый человек, имеющий льготы. «Выгодные кредиты в банках» — самый востребованный запрос в интернете. Люди запрашивают ежедневно информацию о том, в каком банке самый выгодный заем и где получить кредит наименее хлопотным способом.

Простой заем возможно оформить в любом банке, имеющем специализированную программу. Оформление при этом займет несколько минут. Оформляться все может по двум документам. В основном денежные средства выдаются так называемой наличкой. Банк, дающий такие займы, обычно имеет достаточно высокую репутацию, т. к. государство доверяет ему, выдавая лицензию на осуществление этой деятельности.

Где оформить кредит? Например, обратиться в Россельхозбанк, там есть продукт «Пенсионный». Предлагаются следующие условия:

- учреждение может дать сумму 500 тыс. рублей на любые цели;

- без обеспечения и дополнительных расходов;

- ставка составит 13–18,5% годовых;

- рассмотрение происходит за 5 дней;

- возможно взять кредит на кредит;

В представленном банке проще взять кредит «Наличными» без льготных программ. Весь долг возможно оплатить досрочно. Образ потенциального заемщика:

- возраст 21–65 лет;

- гражданство и регистрация в России;

- берущий заем должен подтвердить доход.

Снижение вероятности отказа

Бывают ситуации, когда банк отказывает человеку в оформлении заявки. Основные факторы, которые могут повлиять на это:

Особое внимание финансовые организации уделяют кредитной истории потенциального заемщика — если у человека были просрочки по выплатам каких-либо займов, существует довольно большой риск отказа

Важно отметить, что кредитную историю просматривают по общей базе, вне зависимости от конкретной организации

Кроме того, отсутствие кредитной истории также не является преимуществом. Еще одной причиной для отказа может стать неправильно заполненная заявка

Безусловно, с появлением формы для заполнения в режиме онлайн вероятность ошибок стала существенно ниже. Следующая причина для отказа — мало информации касательно платежеспособности. Чтобы избежать подобных ситуаций, специалисты рекомендуют предоставлять как можно больше документов, кроме обязательных, — выписки с депозитных счетов, документы на собственность (это касается не только недвижимости, но и любого ценного имущества), квитанции о регулярной оплате коммунальных услуг. Существует такие категории населения, которым банковские учреждения не торопятся выдавать кредиты — работники опасных производств, те, кто имеет судимость, ИП и так далее. Чтобы минимизировать риск отказа, лучше заранее разъяснить у сотрудников организации информацию об ограничениях.

Возможность отказа существенно снизит присутствие счета в предполагаемом банке-кредиторе, включение в общий пакет документации справки о каких-то дополнительных доходах и так далее. Обязательно следует подавать в кредитно-финансовую организацию действующие документы, а также проверять их правильность: если человек принесет справку с места работы, откуда он уже уволен, после выяснения этого заявку отклонят.

https://youtube.com/watch?v=nZAxIFGfe4A

Определение параметров выбора

В процессе подбора лучшего кредитного предложения будущий заемщик должен оценить последствия подписания договора с банком, переплату по процентам, возможность досрочного погашения, доступность терминалов банка для внесения средств, требования к обеспечению и т. д. Кроме условий получения заемных средств, необходимо учесть и требования, которые выдвигают различные кредитные учреждения к кандидатуре заемщика. Таким образом, процесс подбора выгодного кредита требует тщательной проработки со стороны будущего заемщика.

Практически все крупные банки в портфеле услуг имеют программы потребительского кредитования. Условия жесткой конкуренции заставляют кредиторов постоянно совершенствовать заемные продукты, максимально учитывающие интересы клиентов. С другой стороны, банк хочет иметь гарантии возврата долга с процентами в установленный срок и в полном объеме.

В результате среди предложений банков есть и стандартные займы, и особые условия для отдельных категорий граждан, чья репутация плательщика безупречна, и риск невозврата минимален.

Вопросы, решаемые при подборе кредита

Прежде чем приступить к выбору, человек должен определить круг вопросов, связанных с кредитованием:

- Цель кредита (нецелевой/автокредит/ипотека).

- Сроки возможного погашения.

- Возможности использования залогового обеспечения.

- Наличие людей, готовых поручиться за плательщика.

Исходя из ответов на данные вопросы, подбирают кредитные программы из числа действующих на данный момент.

Как выбрать банк?

в каком банке можно быстро взять кредит

Определяя, в каком банке выгоднее взять кредит, следует обратить внимание на более знакомые клиенту организации. Больше всего шансов получить наиболее выгодное предложение в тех кредитных организациях, с которыми клиента связывают другие способы сотрудничества

Например, если у клиента оформлен в данном банке депозит или выпущена зарплатная карта, кандидатура считается надежной и имеет большие шансы на получение крупных сумм под меньшие проценты. Льготные условия банк может предложить в том случае, если заемщик прибегает к помощи банка не в первый раз.

Если условия банка, с которым уже сотрудничал клиент, не устраивают, либо таких кредитных организаций не имеется, следует обратить внимание на потребительские займы со стандартными условиями

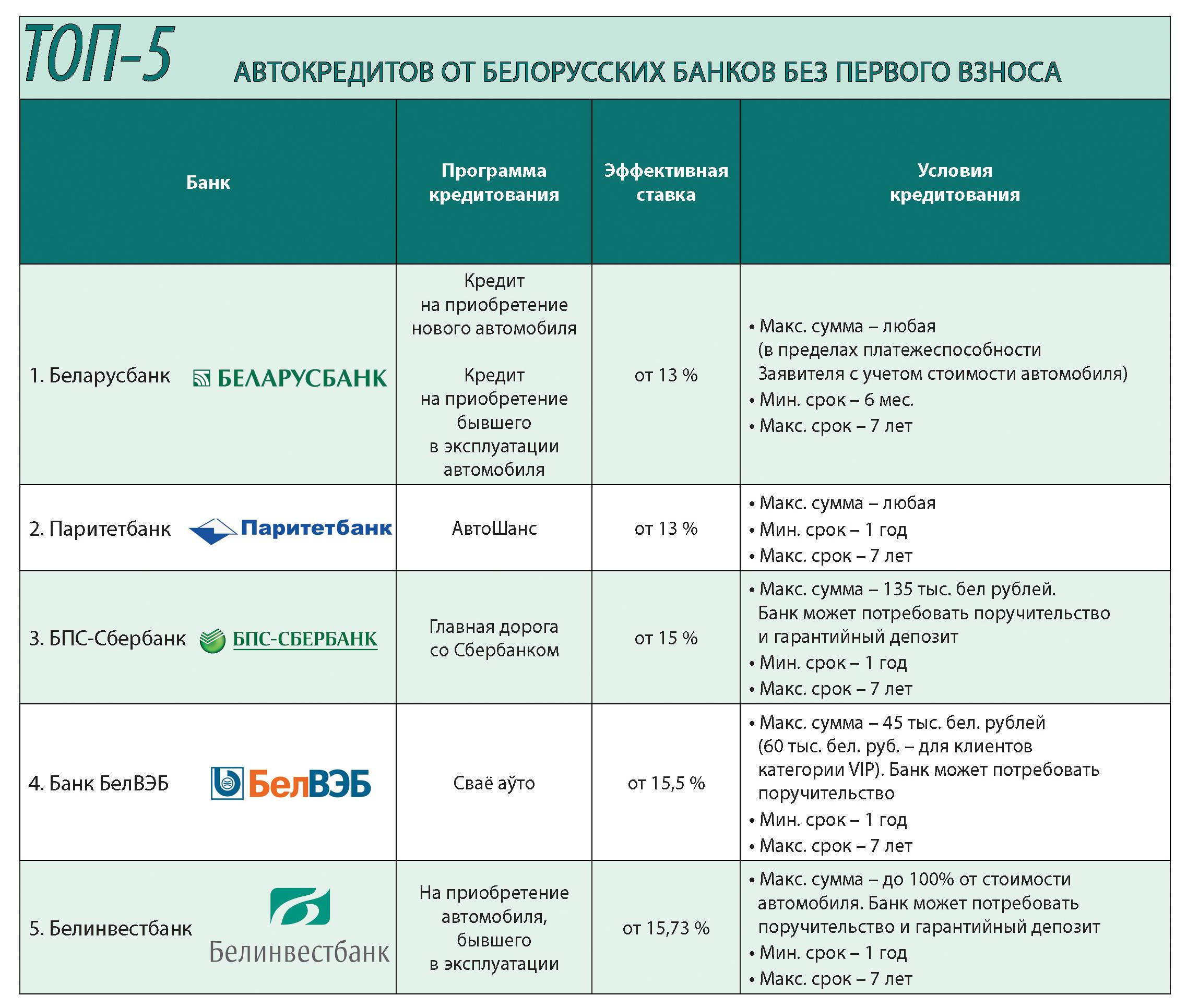

Автокредит

Для покупки автомобиля берется автокредит. Его отличительные свойства:

- максимальный срок по кредиту предлагается до 5-7 лет, а размер – до 3-5 млн. руб;

- обеспечением кредита выступает покупаемый автомобиль;

- часто необходим первый взнос от 10-15% цены автомашины;

- возможно требуется страхование объекта по КАСКО и гражданской ответственности заемщика.

Средняя ставка по такому кредиту находится в пределах 13-15% в рублях. Но ряд специальных программ и предложений, разработанных банками совместно с производителями или поставщиками автомарок. Много таких акций на определенные модели и марки имеет Газпромбанк и ЮниКредит Банк, благодаря этому они снижают ставки до 11-12% в рублях.

Несколько интересный статей по теме автокредитования:

Также существует специальная государственная программа субсидирования, которая позволяет получить кредит на льготных условиях. Вот несколько банков, где выгоднее взять по этой программе автокредит: Газпормбанк (5,5-6,8%), Сбербанк (9-10%), ВТБ 24 (7,5-10%), ЮниКредит Банк (7-8,5%).

Разновидности займов

Еще 30−40 лет назад для совершения крупного приобретения нужно было определенное время копить средства. На мебель, покупку стройматериалов для ремонта квартиры люди откладывали деньги, ущемляя собственные повседневные нужды. Сегодня на смену накоплениям пришло кредитование: распланировав затраты, которые превышают размер собственных накоплений, человек обращается в финансовые учреждения, где ему выдают необходимую сумму, которую он затем обязуется возвратить в течение определенного периода вместе с процентами.

Это, безусловно, гораздо удобнее для человека, ведь не факт, что желаемая покупка дождется его, если он откладывает на нее определенное время. Упустить возможность сэкономить и выгодно приобрести товар можно во время сезонных распродаж. Однако нужно ответственно отнестись к выбору банка для получения кредита: следует учитывать проценты, возможный залог и тип кредита. Существует несколько видов потребительского кредитования по назначению — целевое и нецелевое

Важно подробно рассмотреть каждый из них, чтобы подобрать оптимальный

Целевое назначение

Такой вид займа выдается банком на какие-то строго обозначенные и конкретные цели. Среди них:

- Медицинские расходы (протезирование и лечение зубов и так далее).

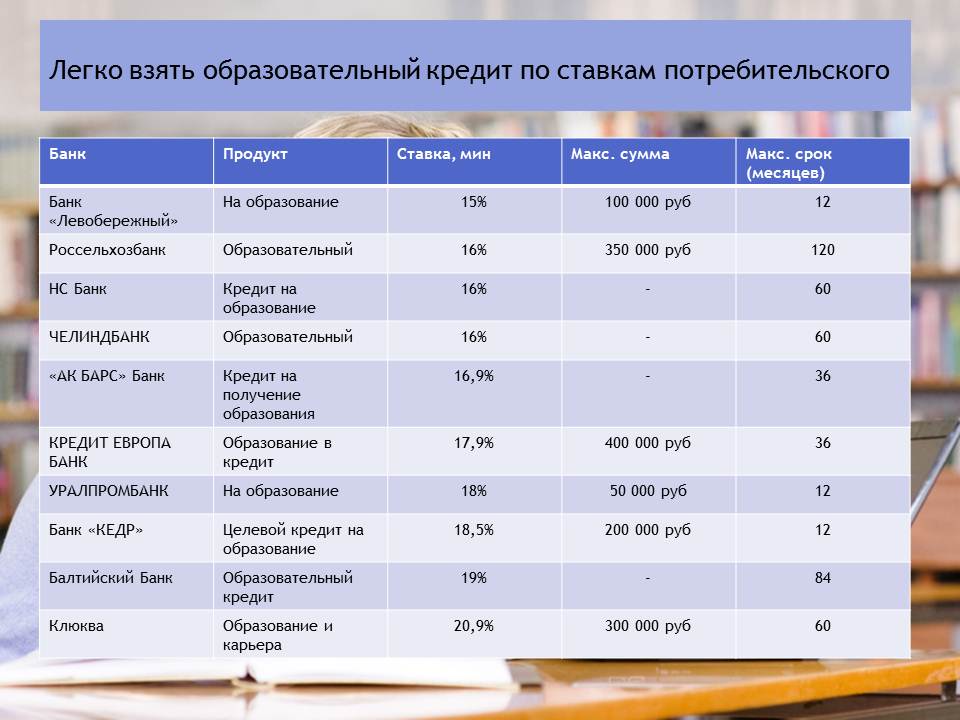

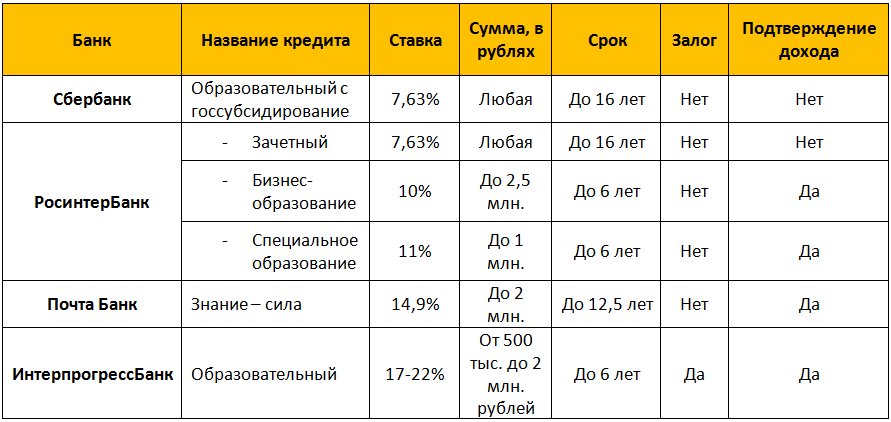

- Получение образования.

- Ситуации, когда, например, молодая семья хочет открыть собственное дело или приобрести горящий тур для отдыха и прочее.

- Медицинские расходы (протезирование и лечение зубов и так далее).

- Получение образования.

- Ситуации, когда, например, молодая семья хочет открыть собственное дело или приобрести горящий тур для отдыха и прочее.

Выгода целевых займов заключается в том, что они зачастую имеют меньший процент по сравнению с остальными. Недостатком является тот факт, что человек не получит деньги наличными, банковское учреждение самостоятельно переведет их на счет компании, которая предоставляет ту или иную услугу.

Если человек не решил конкретно, где будет совершать покупку, или его нужды не являются целевыми, то в качестве альтернативного варианта можно использовать потребительский кредит на любые цели.

https://youtube.com/watch?v=O5-kO2kGmtY

Нецелевое направление

Подобный вид кредита выдается для удовлетворения каких-либо нужд человека. Если заемщик не желает уведомлять банковское учреждение, для чего ему требуются деньги, или планирует потратить их на различные покупки, то подобный тип кредитования является лучшим вариантом. Следует отметить, что наличные кредиты востребованы сегодня только в России, за рубежом отдают предпочтение кредитным картам.

К преимуществам подобного способа можно отнести простоту оформления, незначительную вероятность отказов и так далее. Неоспоримым достоинством является тот факт, что средства выдаются заемщику на руки. Недостатком такого метода считается то, что проценты будут значительно выше, чем у целевых займов, однако период погашения может быть более длительным. Варианты, на что можно оформить кредит без справок и поручителей:

- на свадьбу;

- оздоровительные процедуры (абонемент в бассейн и так далее);

- покупку билетов на самолет, одежды;

- установку окон.

Кроме того, некоторые специализированные торговые точки позволяют брать мебель в кредит без первоначального взноса. Следует отметить, что потребительский кредит бывает нескольких форм:

- Кредитные карты — получение отдельной карты, с помощью которой возможно тратить средства, взятые в долг.

- Рассрочка, когда можно купить какой-либо товар на выгодных условиях. В подобных случаях сумма дорогой покупки делится пропорционально на несколько платежей.

- Персональный кредит — наиболее привычный вид займа, когда изначально оформляют заявку, а после одобрения выдают средства.

- Овердрафт — когда можно пользоваться деньгами, сумма которых больше имеющихся на счету.

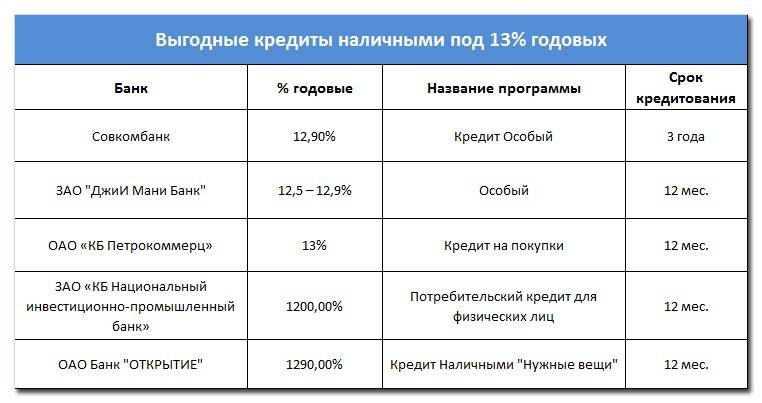

Эффективные процентные ставки

Человеку нужно хорошо разобраться с тем, какие проценты будут ежемесячно начисляться для выплаты. В соответствии с установленным законодательством, банки, предоставляющие кредиты, должны давать подробную информацию о процентных ставках и о том, какую сумму придется переплатить клиенту, который берет деньги в долг. Эффективная ставка устанавливается на год и учитывает все выплаты, комиссии и сборы. Кроме того, она включает платежи за обслуживание счета, выдачу кредита. Где выгодно взять потребительский кредит? Конечно же, в том банке, который предлагает открытую, выгодную и честную систему процентных ставок.

Где выгодно взять кредит на потребительские нужды?

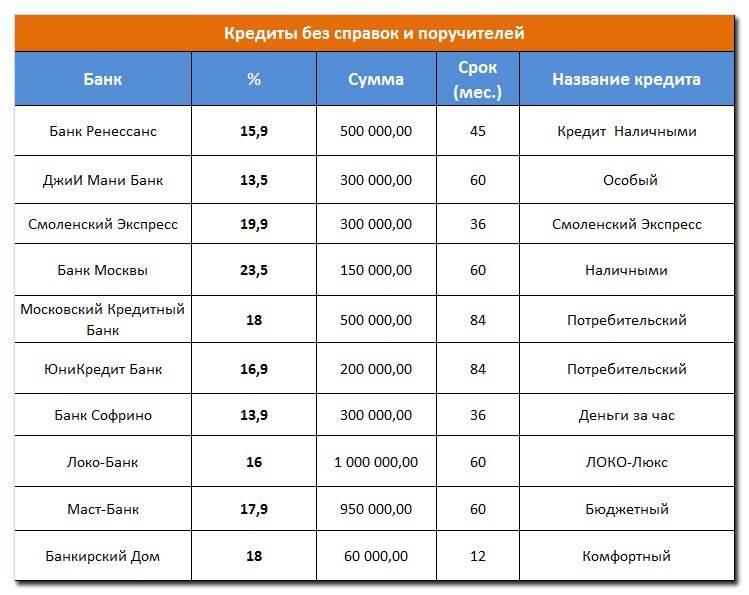

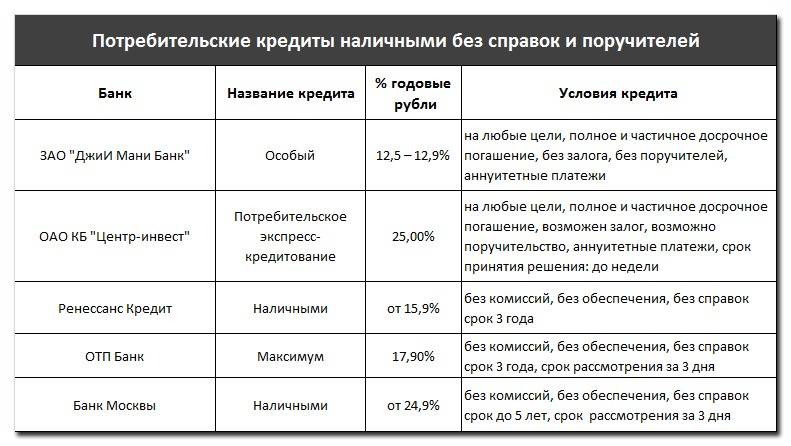

Получить заем на потребительские нужды без справок и поручителей сегодня не составляет особого труда и затраты времени. Банки предлагают сейчас оформить кредит без поручителей, справок и различных проверок. Сегодня можно его оформить всего за несколько минут.

Именно поэтому стоит серьезно отнестись к тому, услуги какого банка вам идеально подходят. В каком банке лучше взять кредит на потребительские нужды: калькулятор расчета. Итак, прежде чем взять заем, стоит определиться, какой тип займа на потребительские нужды вас устроит. Для того чтобы клиент смог взять займ, банки предлагают различные способы, которые облегчают всю процедуру его оформления.

Получить его сегодня можно не только посетив офис компании, но и, воспользовавшись онлайн – услугой.

Некоторые банки предлагают выезд своего представителя к клиенту на дом или работу. Согласитесь, что, прежде чем обратиться за оформлением данной услуги, необходимо подробно ознакомиться со всеми предложениями существующих в вашем населенном пункте учреждения.

В каком банке выгоднее взять кредит на потребительские нужды?

Если вы решили взять данный вид займа и сомневаетесь, в каком банке выгоднее это сделать, значит, вам непременно стоит посетить специальные сайты и изучить специальный калькулятор расчета. Именно там можно узнать, под какие проценты, и на каких условиях различные офисы предлагают свои услуги.

Многие банки России благодаря современному качественному сервису, предлагают оформить данную услугу быстро. Решив взять деньги, выбирайте тот офис, где эффективная процентная ставка наиболее выгодная.

Наличные деньги получить: условие

Для того чтобы получить наличные деньги, прежде всего необходимо заполнить соответствующее заявление о получении займа. Это необходимо сделать, посетив офис выбранного вами банка, посмотреть предложенный ими калькулятор расчета.

Оформив все документы, принимается решение о выдаче запрашиваемой вами сумме. Срок рассмотрения заявления составляет от 15 минут до 24 часов. Если принимается положительное решение, стороны должны будут заключить кредитный договор.

Денежные средства будут перечислены офисом на банковский счет, который указан в заявлении о предоставлении кредита. При подаче заявления также следует представить такие документы, как: паспорт гражданина РФ, реквизиты вашего банковского счета, который открыт в другом банке. Все подробности получения наличных денег всегда можно узнать, обратившись к консультантам выбранного вами офиса учреждения.