В каком случае рефинансирование не подойдет?

Оформление нового договора кредитования связанно с поточными расходами. По этой причине выгода рефинансирования может оказаться мизерной, сравнительно со старым долгом. Заключение нового соглашения не актуально если:

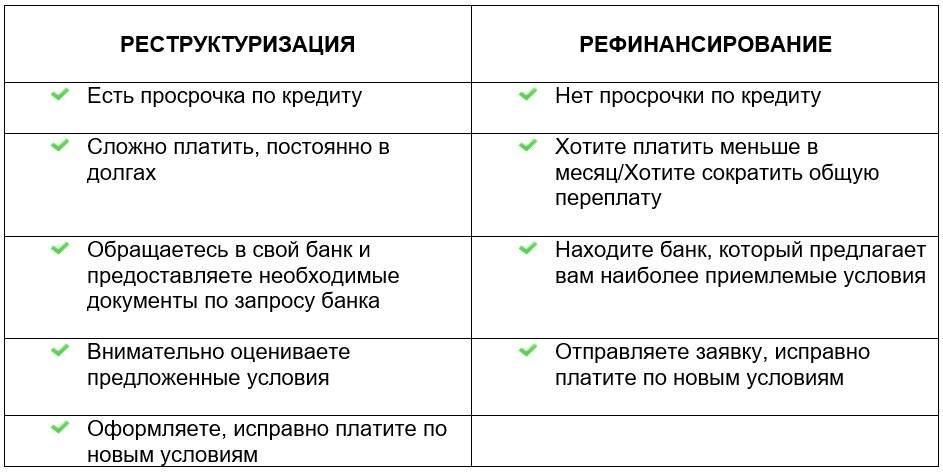

- Клиент обладает плохой кредитной историей с просрочками, штрафами, судами. Банки предпочитают сотрудничать с добросовестными и платежеспособными заемщиками;

- До окончания выплат задолженности осталось менее полгода;

- Старый кредит выдавался не под залог имущества.

Кроме того рефинансирование должно гарантировать более выгодные условия займа с меньшей процентной ставкой. Иначе услуга не подойдет пользователю.

Какие документы нужны

В зависимости от условий и требований, клиенту для рефинансирования необходимо предоставить следующие документы:

- паспорт гражданина РФ с отметкой о регистрации

- заявление-анкета на получение кредита

- подтверждение ежемесячного дохода

- документы на залог, если он предусмотрен по условиям продукта

- кредитный договор и справка о сумме задолженности для рефинансирования, которую можно взять в банке

- иногда, копия трудового договора или трудовой книжки

Кредитная карта УБРиР до 240 дней без %

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

240 дней

Ставка:

от

17%

Возраст:

от

19 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

599 рублей

Оформить

Кредитная карта #120подНОЛЬ Росбанка

Подробнее

Кредитный лимит:

3 000 000 руб.

Льготный период:

120 дней

Ставка:

от

6,9%

Возраст:

от

18 до

65 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта 110 дней без % Райффайзенбанка

Подробнее

Кредитный лимит:

600 000 руб.

Льготный период:

110 дней

Ставка:

от

19%

Возраст:

от

23 до

67 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Кредитная карта Opencard банка Открытие

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

55 дней

Ставка:

от

19,9%

Возраст:

от

21 до

68 лет

Рассмотрение:

3-5 дней

Обслуживание:

рублей

Оформить

Карта рассрочки Свобода банка Хоум кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Стоит ли рефинансировать

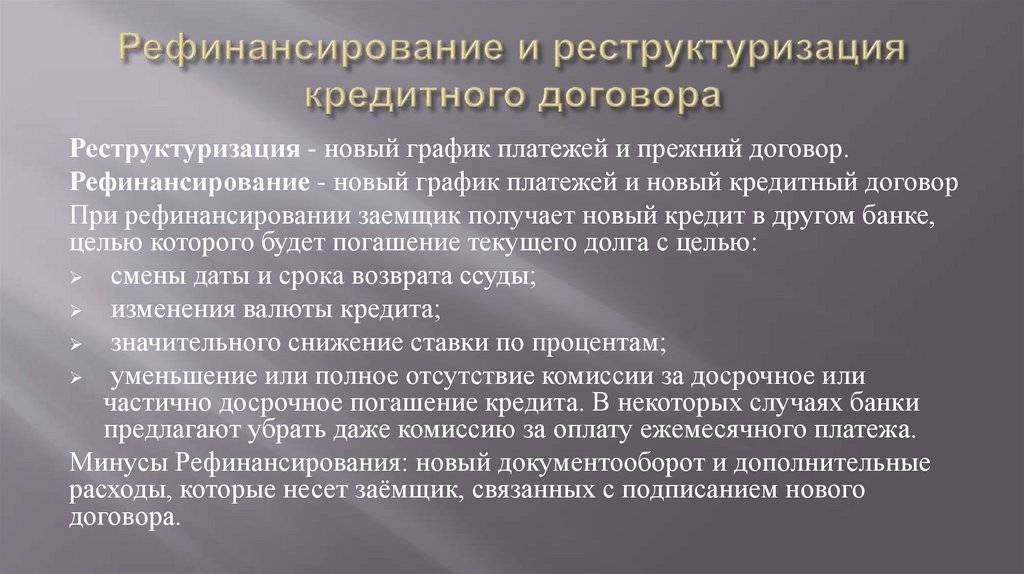

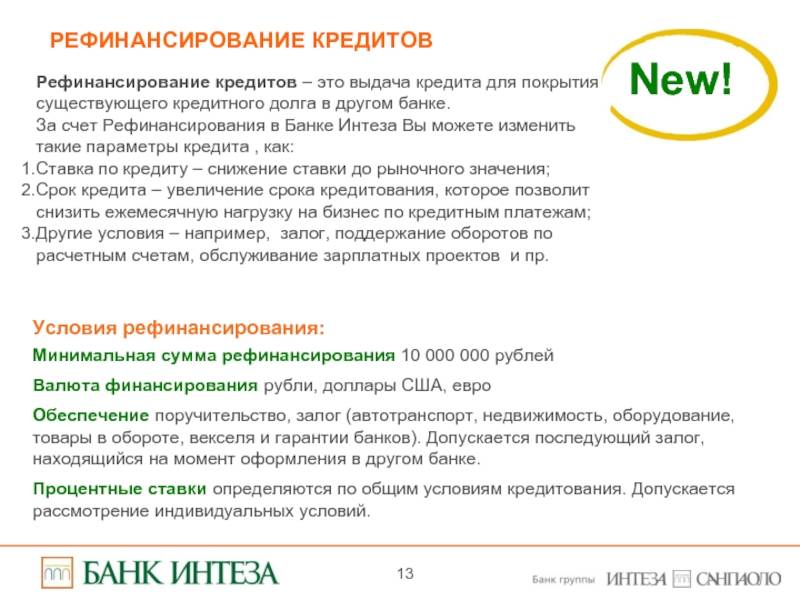

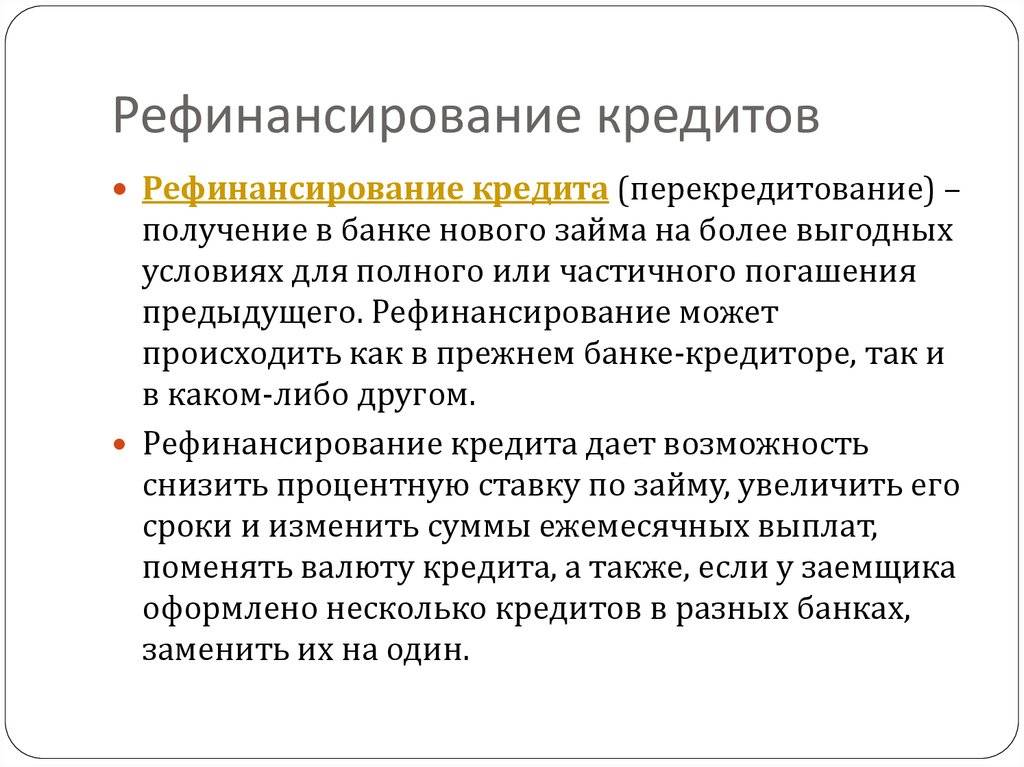

Рефинансирование предполагает взятие нового займа для погашения старого.

Например, клиент уже имеет действующий кредитный договор с банковским учреждением. У него есть возможность обратиться в другой банк, где ему предложат заём с меньшей процентной ставкой.

При оформлении перекредитования заемщик погашает первый заём и выплачивает уже другой новой кредитной организации. Средства нового кредита перечисляются на погашение старой задолженности.

О рефинансировании кредитов других банков мы писали в этой статье.

Перекредитование бывает внешним или внутренним. Внутреннее предлагается в пределах одного банка. То есть, заемщику выдают конкретную сумму, которая может покрыть старый заём, но на других условиях, более лояльных.

С клиентом перезаключается договор, где указывается измененная процентная ставка и срок. Обычно банки соглашаются на такую услугу нечасто, если есть реальная необходимость.

Если у клиента возникают серьезные финансовые трудности, то можно сделать рефинансирование, поскольку для кредитора такая перспектива лучше, чем заниматься судами, когда должник не заплатит вообще.

Последний же получает пересмотр условий в свою пользу, что тоже облегчает его бремя. Иногда пересмотр условий кредитования становится бонусом для добросовестных заемщиков.

Внешнее перекредитование – это обращение в другую организацию для покрытия задолженности. Иногда это единственное возможное решение, помогающее улучшить условия использования заемных средств.

Клиент имеет полное право рефинансировать долг, при этом он может выбрать банк сам. Этот вариант встречается значительно чаще, и во многих случаях становится очень выгодным.

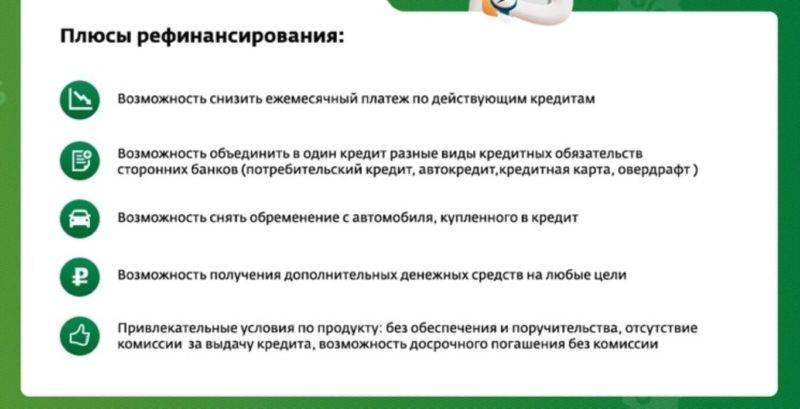

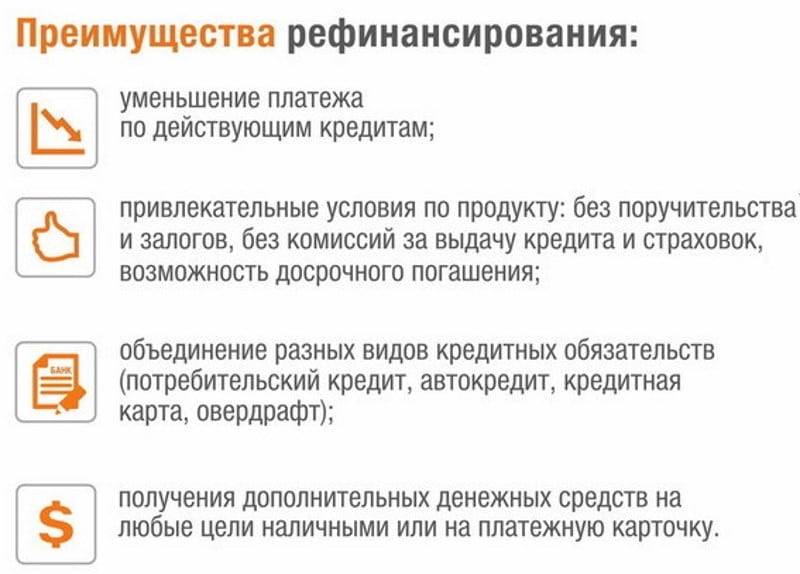

Преимущества программы для заемщика:

- Снизить процентную ставку и уменьшить объем переплаты.

- Уменьшить финансовую нагрузку. Продуманное перекредитование может снизить регулярные взносы практически в два раза, что минимизирует переплаты.

- Можно сменить валюту, переведя актуальный долларовый заём в рублевый. Это устранит риски, связанные с нестабильностью курса.

- Многие кредитные учреждения предлагают объединение нескольких займов в один, что экономит время и силы.

- Можно освободить залог, если речь идет об ипотечном или автокредите.

Но эта программа выгодна и уместна не всегда.

Чтобы понять, будет ли прибыль достаточной, нужно учесть такие моменты:

- Процентная ставка. Для существенного снижения переплаты, нужно, чтобы разница между двумя цифрами составляла не меньше 5%.

- Ежемесячная сумма выплат. Учтите, что при снижении периода кредитования регулярные выплаты повышаются.

- Комиссия. Услуга предполагает выплату комиссионного сбора, и если он слишком велик, то возможность сэкономить для заемщика значительно падает.

- Досрочное погашение. При выплате заранее прибыль банка снижается, поэтому многие из них, с целью нивелировать потери, вводят штрафы, пени.

При аннуитетном выплаты каждый месяц будут равными, и будут включать сумму погашения процента (сначала она будет большой) и небольшую часть в счет выплаты основного долга.

Последняя будет повышаться одновременно с тем, как будет снижаться величина процентов. При дифференцированном платеж всегда равен, а проценты начисляются только на остаток, со временем общая сумма снижается.

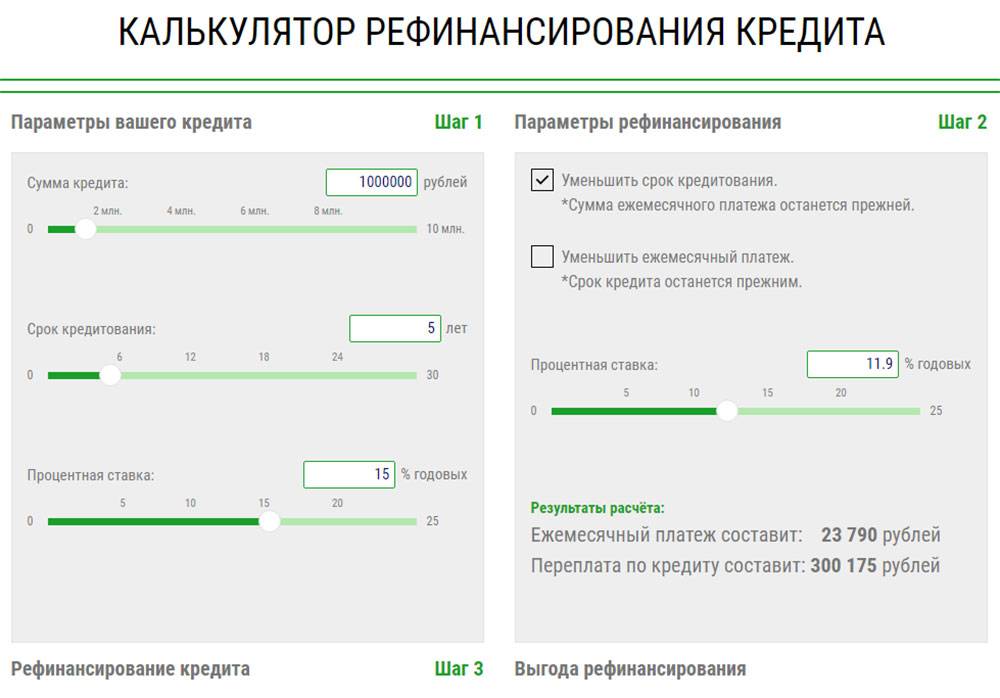

Для банка второй вариант не слишком выгодный, поскольку прибыль с процентов снижается. Предварительно оцените, сколько может сэкономить услуга, выполнив расчеты на специальном калькуляторе.

Топ-1. Альфа Банк

Рейтинг (2021): 4.67

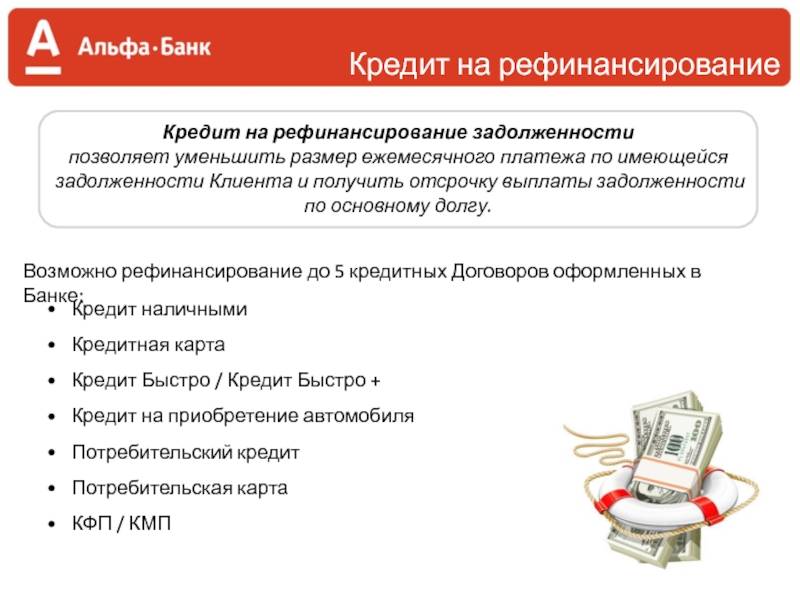

Банк предлагает физическим лицам рефинансировать до 5 кредитов, включая кредитные карты, ипотеку и др., и получить дополнительную сумму для любых целей. Обеспечение не требуется, подтверждать доход можно символической суммой, дополнительные комиссии не предусматриваются. Интересная опция – самостоятельный выбор даты платежей. Но ставки достаточно высокие, разброс цифр слишком широк, чтобы в них сходу сориентироваться, а самая низкая (9.9%) действует только при условии оформления страховки. Также клиенты жалуются, что получение внутреннего рекредитования для них невозможно – перечень причин сильно ограничен.

Характеристики: Сумма: до 3 млн. руб. Ставка: от 9.9%Срок: от 2 до 7 лет

«Подводные камушки» рефинансирования.

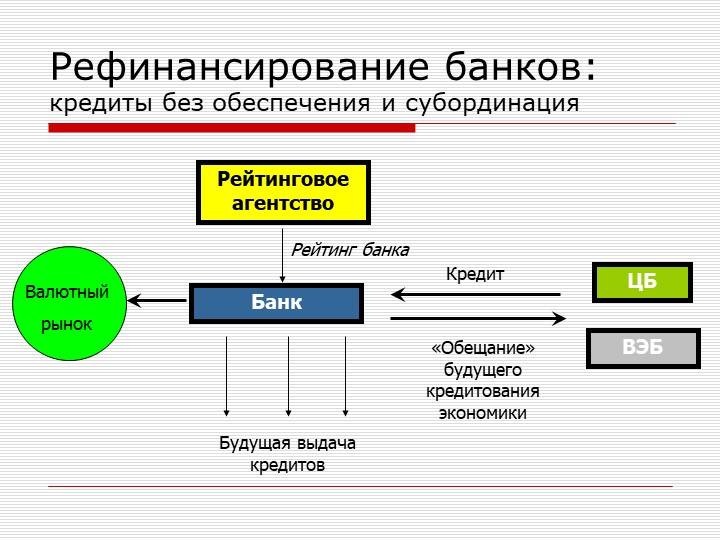

Цель рефинансирования кредита – понятна: понизить процентную ставку или, каким-либо иным образом улучшить условия кредитования. Но что для банка есть рефинансирование кредита? Выдача нового кредита.

Чтобы банк выдал кредит, нужно оценить платежеспособность заемщика, так? Причем, то, что прежний банк-кредитор уже оценивал платежеспособность заемщика, впрочем, как и то, что заемщик регулярно и в срок расплачивается по своему кредиту, для нового банка-кредитора – не показатель. То есть, банк проверяет потенциального заемщика так, как будто заемщик просто обратился за получением кредита. Положительная кредитная история в другом банке – не в счет: она проверку новым банком-кредитором не отменяет.

Недвижимость, являющуюся предметом залога, тоже нужно проверить. То, что прежний банк-кредитор уже проверял данную недвижимость и давал под ее залог кредит, для нового банка-кредитора ничего не значит: он ее все-равно будет проверять. И по результатам проверки, новый банк-кредитор может отказать в выдаче кредита. В этом случае, деньги, потраченные заемщиком за рассмотрение кредитной заявки, заемщику банком не возвращаются. (Если, конечно, такая комиссия предусмотрена правилами банка).

Также заемщику никто не вернет стоимось проведения оценки недвижимости: оценка – проведена, оценщик – работу проделал, его работа должна быть оплачена, не зависимо от того: дает банк кредит или нет.

То есть, у заемщика при рефинансировании кредита есть риск того, что он в банк документы предоставит, а ему в выдаче кредита откажут: и кредит не дали, и деньги пришлось заплатить… О-о-обидно-о-о!Но сразу же оговорюсь, что обычно, оценка квартиры стоит в пределах 4 — 5 тысяч рублей, а комиссия банка за рассмотрение кредитной заявки – примерно 1 000 — 2 500 рублей (и берется далеко не всеми банками). Поэтому, денежные потери заемщика, в случае отказа в выдаче банком кредита – не слишком велики. Они, правда, могут быть больше, если речь идет о рефинансировании кредита под залог жилого дома, за счет того, что оценка дома – дороже, чем оценка квартиры.

Но допустим, кредит заемщику готовы выдать.

- Заемщик должен подать документы

- Если в банке предусмотрена комиссия за рассмотрения кредитной заявки – оплатить эту комиссию.

- Если в банке предусмотрена комиссия за выдачу кредита – заемщик должен оплатить и эту комиссию, даже если он оплачивал аналогичную комиссию своему прежнему банку-кредитору.

- Снятие залога – денег стоит.

- Новый залог – тоже потеря денег: и гос. регистрация залога, и оплата подготовки документов

- Кстати, чтобы заложить квартиру, нужно собрать пакет документов: справки из БТИ, выписку из Домовой книги и прочие. Некоторые справки – не бесплатны, за них нужно заплатить, да и в очередях придется время потерять.

- Также квартиру (или другую недвижимость), являющуюся предметом залога, нужно оценить. Оценка – и денег стоит и какое-то время требует.

Таким образом, рефинансирование кредита сопряжено с определенными издержками для заемщика.

Поэтому, когда Вы просчитываете: выгодно ли Вам рефинансировать кредит или нет, мало посчитать только разницу в процентах, нужно посчитать и все накладные расходы, которые возникают при рефинансировании.

Может ли текущий кредитор отказать в рефинансировании

Рефинансирование предполагает участие двух кредитных организаций, которые должны произвести между собой расчеты. Получается, что первый банк «отпускает» клиента в другую кредитную организацию, поэтому некоторые уверены, что процедура не всегда проходит гладко.

На самом деле банку нет никакой разницы, как клиент погасит задолженность, и кто это сделает за него. К примеру, Сбербанк предоставляет рефинансируемый кредит на условиях выдачи стандартного займа. В отличие от конкурентов, он не повышает процентные ставки и не вводит дополнительные комиссии. Однако, размер рефинансирования нередко оставляет желать большего, так как рассчитывается по невыгодной для заемщика формуле.

Многие банки посредством программ рефинансирования переманивают добросовестных заемщиков. Ведь для рефинансирования требуется не иметь просрочек по действующему займу.

Банку нет смысла отказывать в рефинансировании своего же кредита. Плюсы для банка заключаются в следующем:

- Получение прибыли с процентами по кредитному договору.

- Закрытие кредитного договора и снижение текущих пассивов.

- Выдача за счет полученных средств кредитов новым клиентам.

Следовательно, если заемщик подает заявление на рефинансирование в первый банк, отказ не поступает ни в одном из случаев. Главное, чтобы клиент смог вовремя найти кредитора, который будет готов погасить его текущую задолженность.

Читаем также: Овердрафт — что это такое простыми словами и зачем он нужен

УБРИР: перекредитование потребительских кредитов

Услуга рефинансирования от Уральского банка реконструкции и развития – одна из самых выгодных на рынке. Базовые условия:

- минимальная процентная ставка — от 13%;

- максимальная сумма – 1 000 000 рублей;

- обязательные документы – паспорт и справка о доходах.

Ограничение на минимальную сумму рефинансируемого долга – 30 000 рублей. Для каждого отдельного клиента максимальный лимит устанавливается индивидуально. После рассмотрения всех представленных документов. Наличие положительного кредитного рейтинга желательно, но не обязательно.

Срок возврата средств – фиксированный, выбирается самими заемщиком (24, 36, 60, 84 месяца). Возможно и досрочное погашение задолженности. Какие-либо штрафы, комиссии банк не назначает. Процентная ставка колеблется в зависимости от статуса клиента и его кредитора:

- для участников зарплатного проекта «УБРиР» — 13-16%;

- для остальных – 15-19%.

Перечень документов, требуемых для оформления перекредитования, стандартный. Включает в себя:

- национальный паспорт гражданина РФ;

- справку о доходах за последние 6 месяцев;

- выписка с реквизитами счета для перечисления задолженности;

- кредитный договор.

К заемщику устанавливаются требования:

- возраст – 19-75 лет;

- постоянная регистрация в регионе присутствия банка;

- стаж работы на последнем месте трудоустройства – не меньше 3 месяцев.

Определен ряд требований к рефинансируемому кредитному договору:

- с момента подписания договора о займе, начала платежей прошло не менее 60 дней;

- действующий кредит должен быть срочным.

Нужно отметить: оформить рефинансирование под заявленные 13% не так просто. Требуется соблюдение условий:

- наличие положительной кредитной истории (ни одной просрочки за 12 месяцев);

- клиент – участник зарплатного проекта;

- счет для погашения долга пополняется досрочно (за 5 дней для обозначенной в графике платежей);

- средства зачисляются на счет любым способом – кроме касс «УБРиР».

Относительно остальных банков переплата в «УБРиР» велика

Но у него есть важное преимущество: почти 100% вероятность одобрения заявки, даже при наличии плохой кредитной истории

Отправить заявку на рефинансирование в УБРИР →

Это интересно: Все про компанию Профи Кредит (Profi Credit)

ЗАЧЕМ?

Переоформление кредита по более низкой ставке работает с двух сторон на заемщика: во-первых, облегчает ежемесячную нагрузку по платежу, а во-вторых, сокращает общую сумму переплаты по кредиту за счет снижения ставки процента, говорит руководитель аналитического центра Rusipoteka.Ru Сергей Горейко.

Вот так бывает

Например, если долг заемщика составляет 2,8 млн руб., а до конца кредита еще 14 лет, то при переоформлении кредита по ставке в 10,5% годовых он экономит порядка полумиллиона рублей.

Например, во многих банках рефинансирование возможно только при покупке страховки, которой в прошлом кредите могло и не быть.

Кроме того, не стоит забывать и о том, что срок кредита по более низкой ставке при рефинансировании может увеличиться. При этом платеж снизится, а переплата по кредиту в целом — не факт.

Если до окончания кредита осталось совсем чуть-чуть, то смысла его рефинансировать, скорее всего, нет: вы не успеете окупить расходы на сделку по рефинансированию. Но выгода каждой сделки оценивается индивидуально, исходя из суммы задолженности, условий банка, одобрившего кредит, и ставки, по которой он готов рефинансировать ваш займ, отмечает Сергей Горейко.

Рефинансирование кредита — что это такое простыми словами

Рефинансирование — улучшение условий кредитного договора, достигаемое путем перевода задолженности в другую кредитную организацию. Такая процедура состоит из нескольких этапов. В их числе:

- Обращение заемщика в банк, оказывающий услуги рефинансирования.

- Заключение кредитного договора.

- Погашение банком текущей задолженности заемщика.

С этого момента долг перед первым банком считается погашенным. По условиям нового кредитного договора заемщик теперь должен будет погасить задолженность перед вторым банком, который выполнил за него обязательства по выплате кредита первому кредитору.

Ведь для того, чтобы рефинансироваться (а причиной может быть не только непомерная финансовая нагрузка, но и банальное желание уйти из одного банка, поменять созаемщиков, изменить срок кредита или другие его параметры), нужно выполнять свои обязательства точно и в срок.

Эта точка зрения имеет право на жизнь, но в классическом виде рефинансирование должно улучшить положение заемщика. В чем именно выражается данное улучшение, можно сказать только после анализа конкретного кредитного договора.

Насколько выгодно рефинансирование: отзыв эксперта

Конечное решение принимается заемщиком после сравнения текущих условий с предлагаемыми новым кредитором. Отзывы клиентов о том, выгодно ли рефинансирование потребительского кредита — неоднозначны, так как программа не должна быть выгодней действующих условий по умолчанию.

Вполне может сложиться таким образом, что в банке А клиент платит по ставке в 15%, тогда как банк В предлагает услуги рефинансирования по ставке в 17%. В этом случае ни о какой целесообразности программы говорить не следует.

Заемщики самостоятельно решают, насколько выгодны те или иные условия. Решение принимается только после сравнения условий. Но природа рефинансирования заключается в том, чтобы быть выгодней условий, которыми пользуется заемщик в настоящий момент.

Один из недостатков программы заключается в смене банковского функционала: клиент какое-то время пользовался услугами одного банка, теперь он будет вынужден привыкать к функционалу другой кредитной организации. Интернет-банк, банкоматы и терминалы, расположение офисов, работа службы поддержки, и все остальное может значительно отличаться от привычных клиенту условий. По этой причине рефинансирование не всегда является до конца целесообразным для определенной категории заемщиков.

Вам также будет полезно:

Как получить кредит в банке под залог ПТС

Где взять на карту 300000 рублей с плохой кредитной историей

Где взять кредит до 1500000 рублей: лучшие предложения

Дополнительные издержки

Рефинансирование кредита может повлечь дополнительные издержки, которые будут возмещаться за счет средств клиента. Прежде всего, речь идет о комиссиях банка.

Многие кредитные учреждения отказываются от данной статьи расходов для своих клиентов. Тем не менее существуют банки, занимающиеся рефинансированием кредита, которые берут денежные средства за рассмотрение заявки, за выдачу займа. Снятие залога и его повторное оформление также потребуют от клиента дополнительных денежных средств.

Для нового кредита понадобится вновь собрать пакет документов. Отдельные справки, входящие в его состав, предоставляются не бесплатно, что чревато потерей не только денег, но и времени, сил.

Таким образом, рефинансирование кредита сопровождается определёнными расходами

Обычно заемщики принимают во внимание исключительно разницу в процентах между старым и новым долгом. Но целесообразно подсчитать точную сумму издержек и сравнить ее с выгодой, которую клиент получит при оформлении нового кредита

Подводные камни рефинансирования

- оплату комиссии;

- обязательное предварительное уведомление о досрочном погашении.

- на перекредитование направляется менее чем на 50% погашенный кредит;

- при отказе от необязательной страховки;

- если заемщик не входит в корпоративное или зарплатное обслуживание.

Когда рефинансирование выгодно

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Изменение условий

- рефинансирование по низкой ставке;

- продление срока кредита;

- получение графика погашения, при котором удобно выплачивать задолженность;

- возможность заменить существующий валютный кредит на рублевый;

- получение дополнительных средств наличными – сверх суммы необходимой для погашения старых кредитов.

| Банк | Сумма | Срок | Ставка |

|---|---|---|---|

| Уралсиб | 2 000 000 рублей | до 7 лет | от 9,9% |

| МТС Банк | 5 000 000 рублей | до 5 лет | от 6,9% |

| Промсвязьбанк | 3 000 000 рублей | до 7 лет | от 5,5% |

| СКБ-Банк | 1 500 000 рублей | до 5 лет | от 7% |

| Банк Открытие | 5 000 000 рублей | до 5 лет | от 6,9% |

| Росбанк | 3 000 000 рублей | до 5 лет | от 6,5% |

| Тинькофф | 2 000 000 рублей | до 3 лет | от 9,9% |

| Почта Банк | 1 500 000 рублей | до 5 лет | от 9,9% |

| УБРиР | 1 500 000 рублей | до 7 лет | от 8,5% |

| ВТБ | 5 000 000 рублей | до 7 лет | от 7,5% |

| Райффайзенбанк | 2 000 000 рублей | до 5 лет | от 7,99% |

| Металлинвестбанк | 3 000 000 рублей | до 7 лет | от 8,5% |

| СМП Банк | 3 000 000 рублей | до 7 лет | от 9,5% |

| Банк Хлынов | 1 500 000 рублей | до 7 лет | от 8,8% |

| Датабанк | 1 000 000 рублей | до 5 лет | от 11,5% |

| РНКБ | 3 000 000 рублей | до 7 лет | от 10,9% |

| МКБ | 3 000 000 рублей | до 15 лет | от 10,9% |

| Банк Зенит | 3 000 000 рублей | до 7 лет | от 10,9% |

Минусы рефинансирования

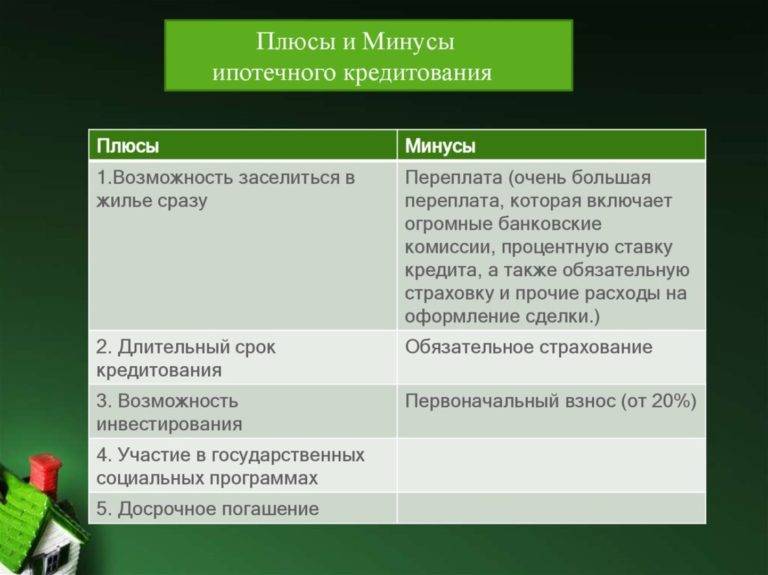

Главный подвох рефинансирования заключается в суммарной переплате по кредиту. Казалось бы, сокращается ежемесячный платеж, но так как срок увеличивается, общая сумма выплат тоже растет.

Пример: Юрий работает в консалтинговой фирме. Недавно он купил новую однокомнатную квартиру, где хочет сделать ремонт. Правда, для отделки всей квартиры денег не хватает. Юрий идет в банк и берет кредит на 3 млн рублей под 12 % годовых на два года. Ежемесячный платеж составит 141 220 рублей. Через полгода Юрий захотел приобрести еще и автомобиль. Для этого он решил взять новый кредит, но не простой, а с рефинансированием старого. Наш герой идет в банк, где ему предлагают оформить соответствующий займ на 5 млн рублей на шесть лет под 6 % в год. Сумма ежемесячного платежа становится меньше — 82 864 рубля. Однако с рефинансированием общая сумма переплаты составит 965 147 рублей. А в первом случае переплата от суммы для ремонта квартиры была бы только 387 555 рублей. Подумав, Юрий принял решение не пользоваться опцией рефинансирования, так как общие затраты для него более приоритетны, чем сиюминутная выгода.

Ирина Данилина, советник первого заместителя Председателя комитета Госдумы по финансовому рынку, автор книги «Кредит по-русски. Как уменьшить выплаты и не попасть в финансовый коллапс»:

— Как показала практика 2020 года, рефинансирование задолженности редко бывает выгодным, ведь на фоне снижения ставки по кредиту растёт сумма. Но иногда просто нет других вариантов. Например, массовое снижение доходов населения, когда у многих заемщиков ежемесячный платеж стал неподъемным — на платежи по кредитам уходило более 80 % совокупного дохода семьи. Впрочем, рефинансирование принесет ощутимую выгоду только в том случае, если разница в процентных ставках составит хотя бы два процентных пункта. При этом уменьшение ежемесячного платежа математически увеличивает общую переплату по кредиту.

РЕФИНАНСИРОВАНИЕ АВТОКРЕДИТА

Но если представить, что ставки резко упали за год, и придется все-таки столкнуться с переоформлением кредита, то нужно понимать, что процедура рефинансирования мало отличается от получения кредита заново с переоформлением залога, если это происходит в новом банке. Единственное, новый банк позволит учесть старую страховку, если в договоре со страховой компанией изменится выгодоприобретатель.

Если же банк предлагает рефинансировать сразу несколько кредитов, в числе которых автокредит, в один займ, то переоформление залога может не потребоваться, так как новый кредит может быть представлен в виде обычного потребительского займа, уточняет Красавцев. Но надо быть аккуратными с такими предложениями, просчитать все расходы.

Вот так бывает

“Зачастую банки только указывают комфортную ставку в своих рекламных буклетах, на деле же она оказывается выше, чем того ожидал владелец. Заемщику следует внимательно сравнить полную стоимость кредита по уже имеющимся долгам и по тому займу, который предлагает открыть банк для рефинансирования”, — предупреждает Красавцев.

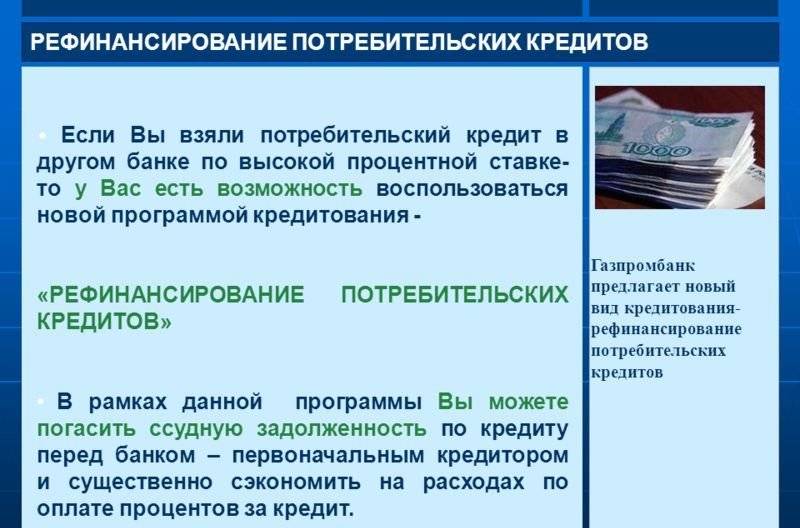

Рефинансирование кредита для физических лиц

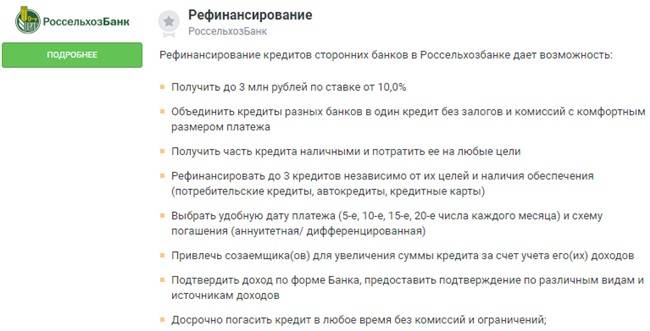

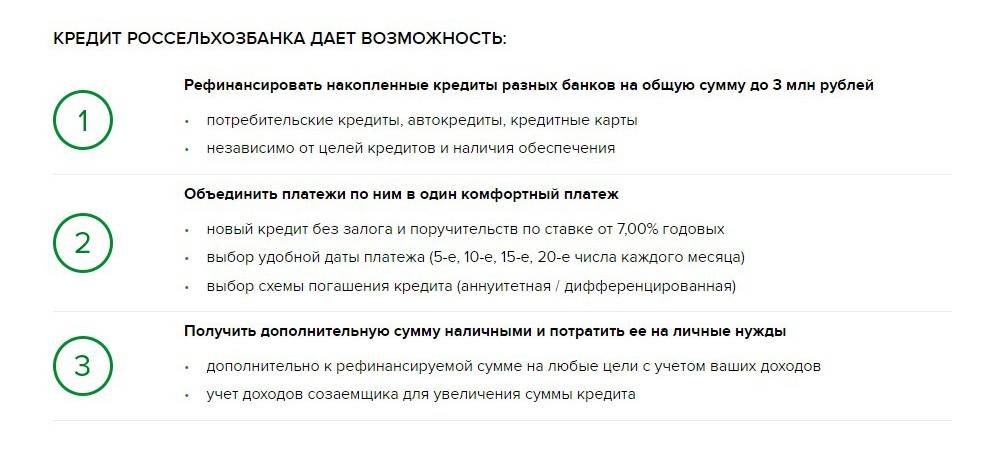

Множество банков предоставляет возможность перекредитования займов, полученных в других банках: это и Газпромбанк, и РосБанк, Сбербанк, АльфаБанк и несколько десятков других менее известных банков. Возможность рефинансирования ипотечных займов и автокредитов, беззалоговые кредиты и кредитные карты. Рассмотрим интересные предложения подробно.

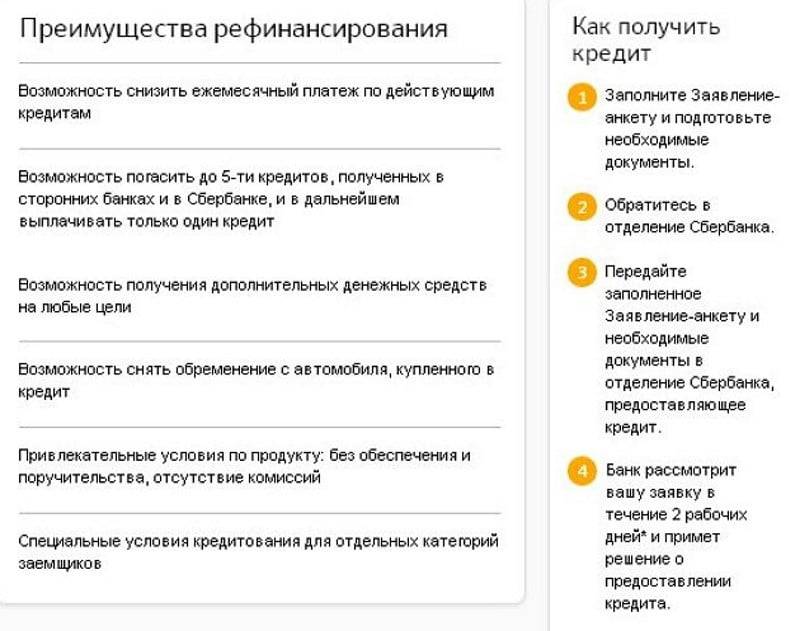

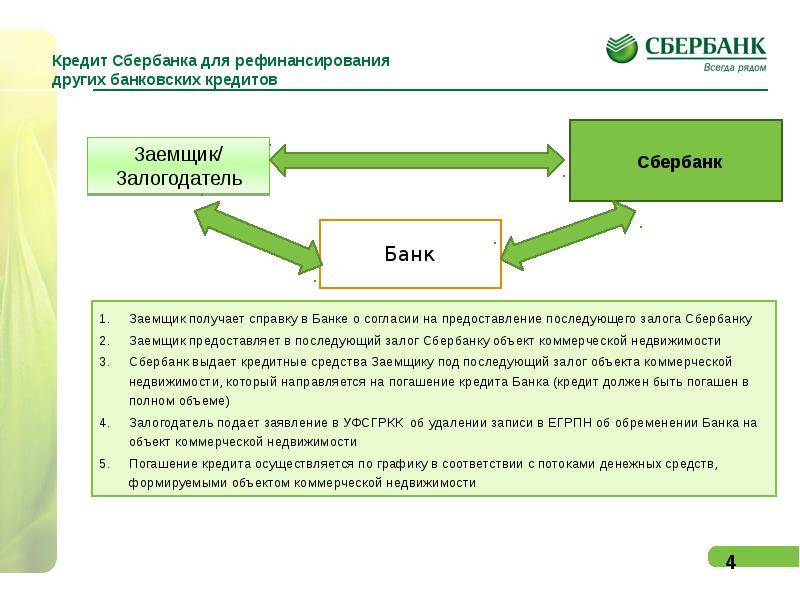

Рефинансирование в Сбербанк

Если у Вас есть в этом банке дебетовая карта, кредитная карта или банковский вклад – организация пойдет Вам на встречу более охотно. Это связано с тем, что так Вы можете подтвердить свое финансовое положение. Потребительский кредит или автокредит, полученный в Сбербанке, так же можно рефинансировать. Для займов, выданных другими банками, есть программы рефинансирования по потребительским кредитам, автокредитам, карты кредитные и карты дебетовые с овердрафтом.

Чтобы Вашу заявку одобрили – у Вас не должно быть задолженностей по платежам, кредит должен быть оформлен не ранее, чем за полгода до обращения, и действовать еще не менее чем три месяца. Так же рефинансируемый займ не может быть объектом реструктуризации.

Сумма рефинансируемого займа должна быть от 30 тысяч рублей до 3 млн в рублях. Комиссий или обеспечений не требуется. Процентная ставка по рефинансированию на сумму до 500 тысяч – 12,5 процентов, на сумму свыше 500 тысяч – 13,5 годовых.

Рефинансирование в РосБанк

Независимо от того, являетесь ли Вы зарплатным клиентом банка, или сторонним клиентом – Вам предложат одинаковые условия рефинансирования. Для займов, выданных другими банками, есть программы рефинансирования по потребительским кредитам, автокредитам, ипотекам, карты кредитные и карты дебетовые с овердрафтом, нецелевые кредиты.

Чтобы Вашу заявку одобрили – у Вас не должно быть задолженностей по платежам, кредит должен быть оформлен не ранее, чем за полгода до обращения, и действовать еще не менее чем три месяца. Так же рефинансируемый займ не может быть объектом реструктуризации. Сумма рефинансируемого займа должна быть от 50 тысяч рублей до 2 млн. в рублях. Процентная ставка по рефинансированию колеблется от 12 до 14 процентов годовых на срок до 5 лет. Вы можете взять большую сумму, а остаток потратить на любые цели, досрочно погасить кредит без комиссии и выбрать дату платежа. Для получения кредита необходим паспорт, расчет задолженности по кредиту, реквизиты банка-кредитора.

Рефинансирование в Альфа Банк

Если у Вас есть в этом банке дебетовая карта, кредитная карта или банковский вклад – организация пойдет Вам на встречу с более выгодными условиями: под 11,9% годовых на семь лет и предоставит сумму до 3 миллионов рублей. На общих основаниях – срок кредитования составляет до пяти лет, а ставка – чуть выше.

Максимальная ставка по кредиту может быть 17,99% – все зависит от суммы рефинансирования и индивидуально определяется банком для каждого заявителя. Возможно рефинансирование по кредиту или кредитной карте, ипотеке, автокредиту, потребительскому кредиту с обеспечением и нецелевому кредиту, а также объединение нескольких кредитов разных банков. Кроме того, Вы можете оформить онлайн-заявку или пригласить менеджера на выезд. Кроме того, банк требует расширенный пакет документов: российский и заграничный паспорта, ВУ, ИНН или СНИЛС, полиса ОМС, документы на имущество в собственности, копию трудовой книжки, справку о доходах или по форме банка.

Выгоды перекредитования для заемщика

Конечно, общие рассуждения о том выгодно ли перекредитование, носят слишком абстрактный характер. Без привязки к конкретной ситуации они не имеют смысла, но общие правила определения целесообразности этой операции все же существуют.

Рефинансирование кредита предполагает получения ряда выгод:

- Меньшая процентная ставка. Именно она является главной движущей силой, следуя которой заемщики стремятся взять новый кредит для погашения предыдущего займа.

- Щадящая финансовая нагрузка. Бывает, что процент по кредиту невысокий, но он предусматривает слишком большие суммы регулярных выплат. Договор заключен на относительно короткий срок, «клиент не тянет», а банк навстречу не идет. Чтобы уменьшить ежемесячную нагрузку, заемщик готов принять худшие условия (большую ставку) и растянуть время погашения.

- Переоформление валюты. Ипотека, взятая по хорошей ставке в долларах, швейцарских франках или евро, может после девальвации стать неподъемным грузом для заемщика, получающего доход в российских рублях. Изменения курса прогнозировать сложно.

- Объединение нескольких кредитов. Обычно банки практикуют такую услугу для не более чем пяти задолженностей. Заемщику легче контролировать ситуацию, когда ссуда одна. Он точно знает, сколько ему нужно переводить денег с карты, и когда он полностью рассчитается по всем кредитам.

- Избавление от обременения обеспечительного имущества. Некоторые программы рефинансирования позволяют добросовестным клиентам распоряжаться залогом по своему усмотрению.

Топ-3. Хоум Кредит Банк

Рейтинг (2021): 4.41

Главное преимущество выбора в пользу Хоум Кредит Банка – управление счетом через интернет с бесплатными переводами с карт любого российского банка. В других учреждениях за аналогичную операцию обычно взимают 0.3‒0.5%, а в обычных отделениях до 1.5%. Услуга рефинансирования предоставляется на длительный срок с допустимым нижним порогом в 1 месяц, страховаться при этом не требуют

Немаловажно, что банк, судя по отзывам, подробно рассматривает обращения клиентов, попавших в сложную финансовую ситуацию, и предлагает способы снижения финансовой нагрузки без просрочек платежей и ухудшения кредитной истории

Характеристики: Сумма: до 3 млн. руб. Ставка: от 7.9%Срок: от 1 месяца до 7 лет

Что такое рефинансирование кредита

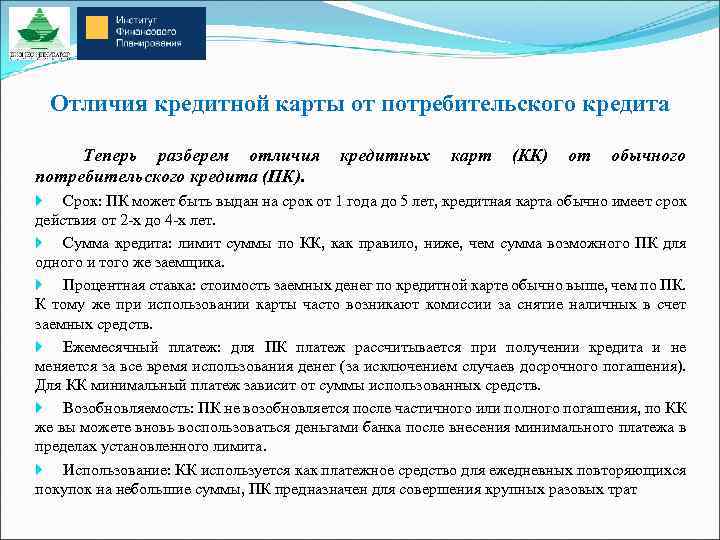

Назначение процедуры рефинансирования заключается в перекрытии одного кредитного займа другим. Иными словами, новый кредит оформляется для того, чтобы погасить уже имеющийся. Особенно выгодно прибегать к инструменту рефинансирования при падении ключевой ставки Центрального банка. К примеру, клиентом был взят кредит под 17% годовых на определенный срок, до истечения которого ставка снизилась до 14%. В сложившейся ситуации целесообразно взять новый займ, направив его часть на погашение старого. Кредитному учреждению такие действия со стороны клиента не всегда выгодны, и оно может преднамеренно отказывать в выдаче нового займа. Поэтому зачастую для рефинансирования займа необходимо прибегнуть к услугам стороннего банка. В последнее время в целях привлечения клиентов многие банковские организации ввели в спектр своих услуг программы рефинансирования.

Когда рефинансирование ипотеки – плохая идея

В очередной раз попалась реклама банка с предложением, от которого невозможно отказаться? Не спешите хвататься за телефон. Рассчитайте экономическую выгоду правильно.

Что необходимо учесть:

1. Разница в ставке. Если она меньше 0,5%, то ваша выгода обнуляется из-за дополнительных расходов на переоформление кредита, уплату комиссий, штрафов, дополнительных платежей, сопровождающих закрытие первоначального кредита.

Например, сейчас ваша ставка 10%. Вам осталось заплатить 1 млн руб. за пять лет. Ежемесячный платёж составляет 275 тысяч рублей. Если вы рефинансируете кредит под 9,5%, то сумма платежа составит 260 тыс. руб. Вряд ли вас устроит экономия в 15 тысяч.

2. Аннуитетные платежи. Если вы вначале выплачивали процент банку и только потом начали погашать тело кредита, при этом прошло уже больше половины срока, то рефинансирование будет фактически означать то, что вы заново начали выплачивать проценты. Банкам это выгодно, но не вам.

Как это выглядит в цифрах:

Вам осталось выплатить 500 тысяч рублей за три года по ставке 11%. Ежемесячный платёж — 89 тысяч. Вам предлагают рефинансирование по ставке 10%. При таких условиях вы будете платить 81 тысячу в месяц. Ваша экономическая выгода составит всего 8 тысяч рублей и сможет покрыть разве только услуги оценщика квартиры.

3. Маленький доход. Даже если ваш неофициальный заработок стабильно высокий, для банка имеет значение только подтверждённый официальный доход. Если предполагаемый платёж будет забирать половину суммы, то кредит вам не одобрят.

4. Низкая оценочная стоимость квартиры. Если сумма, которую вы планируете взять в банке, приблизительно равна стоимости залоговой недвижимости или ниже, то банк откажет в кредите. Дело в том, что финансовая организация возьмёт квартиру в залог на 10-20 % меньше, чем её рыночная стоимость и этой суммы вам может не хватить.

Например, вам нужно 3,1 миллиона рублей, а квартира упала в цене и теперь стоит 3 млн руб. За вычетом дисконта банка ваша квартира будет оценена примерно в 2,5 миллиона. Этой суммы недостаточно для оформления залога.

5. Плохая кредитная история. Если у вас были просрочены платежи по кредитам в течение последних двух лет, то для банка вы неблагонадёжный клиент.

Выводы

Рефинансирование только в рекламных слоганах банков звучит заманчивым предложением. На деле оно может обернуться лишней суетой, а выгоды для заёмщика так и не случится. Помните, что в рекламе банки озвучивают максимально выгодные условия, которые в реальной жизни большинству заемщиков недоступны.

Перекрывать старый кредит новым можно и нужно, когда другого шанса «остаться на плаву» и избежать просрочек нет.

Также рефинансирование имеет смысл в первые несколько лет, когда происходит оплата процентов, а также если ставка снизится на 3-5% (особенно это актуально при долгосрочных кредитах от 10 лет и более).

Рефинансирование – это всегда траты денег, времени и нервов. Стоит несколько раз взвесить все «за» и «против», прежде чем оставлять соответствующую заявку в банке.