Типы инвестиционных стратегий

Инвестиционные стратегии меняются от консервативных планов до очень агрессивных.

Консервативные инвестиционные планы предполагают безопасные инвестиции, которые сопряжены с низкими рисками и обеспечивают стабильную доходность.

К очень агрессивным относятся те, которые предполагают рискованные инвестиции, такие как акции, опционы и мусорные облигации, с целью получения максимальной прибыли.

Люди с большим инвестиционным горизонтом, как правило, используют агрессивные планы, потому что у них более длительные сроки, в то время как те, кто хочет сохранить капитал, более склонны придерживаться консервативного подхода.

Многие инвесторы покупают недорогие диверсифицированные индексные фонды (ETF), используют усреднение долларовой стоимости (dollar-cost averaging) и реинвестируют дивиденды (сложный процент).

Усреднение долларовой стоимости — это инвестиционная стратегия, при которой производится покупка акций независимо от цены через равные промежутки времени. Таким образом усредняется стоимость акции. Инвестор не обращает на ситуацию на рынке ценных бумаг.

Однако некоторые опытные инвесторы выбирают отдельные акции и создают портфель на основе анализа отдельных компаний с прогнозами движения цен на акции.

Количественный анализ

Данные и методология

Данные, используемые для количественного анализа, взяты из базы данных Fama-French о доходности факторов производства. Набор данных о ежемесячной доходности, начиная с 1926 года, делит совокупность компаний на децили в зависимости от размера или рыночной капитализации. Для целей анализа самый низкий дециль, то есть самые маленькие компании, представляет собой агрессивную инвестиционную стратегию, а верхний дециль представляет собой консервативную стратегию.

Анализ показывает эффективность обеих стратегий по различным показателям, таким как совокупная доходность, просадка и коэффициент Шарпа. Анализ показывает соотношение риска и прибыли двух стратегий.

Анализ

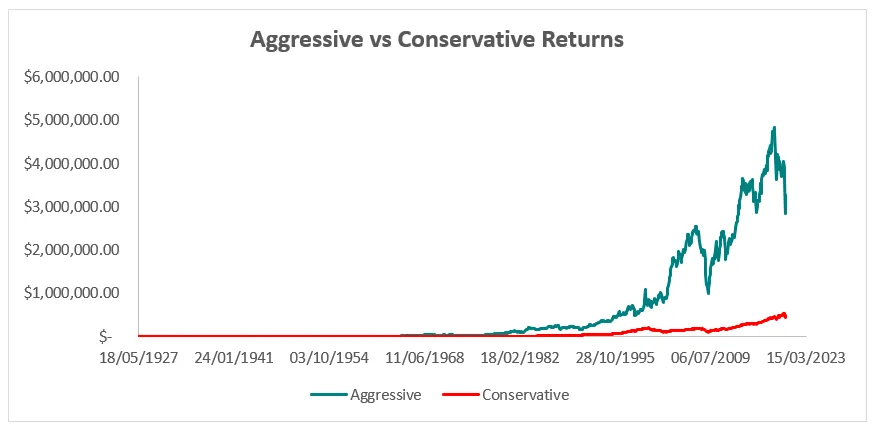

Совокупный доход: совокупный доход от стратегии — это стоимость одного доллара, пассивно вложенного в стратегию с течением времени. График ниже показывает доходность как агрессивных, так и консервативных стратегий по сравнению с данными. Из диаграммы ниже видно, что агрессивная стратегия значительно превосходит консервативную.

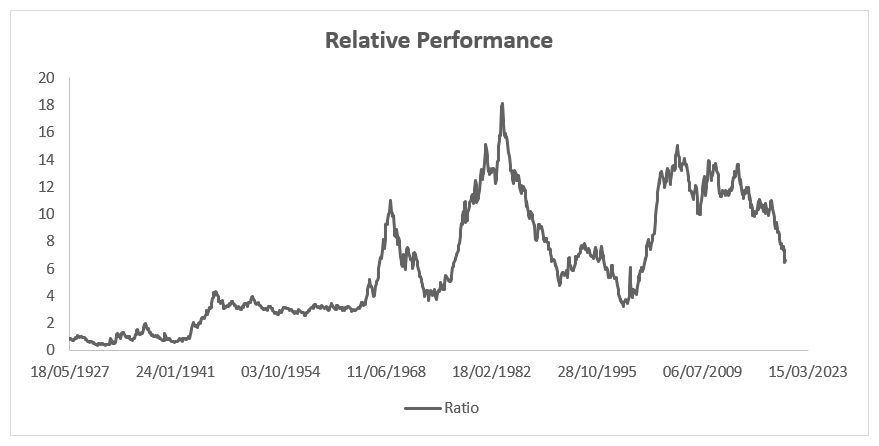

На втором графике показано соотношение эффективности агрессивных и консервативных стратегий, полученное путем деления стоимости агрессивного портфеля на стоимость консервативного портфеля.

Просадка: просадка стратегии измеряет снижение стоимости портфеля от пика к минимуму. На графике ниже показана просадка для обеих стратегий. Ясно, что агрессивная стратегия имеет гораздо более высокие просадки, чем консервативная. Следовательно, при агрессивной стратегии существует более высокий риск разорения или потери всего капитала.

Для дальнейшего изучения просадок мы строим гистограмму больших просадок (более 50%). Гистограммы показывают, что частота более глубоких просадок намного выше для агрессивной стратегии. Согласно данным, средняя просадка для консервативной стратегии составила около -5,08%, а для агрессивной стратегии — -10,8%.

Метрики портфеля: метрики портфеля, используемые для анализа двух стратегий, — это альфа и коэффициент Шарпа. Альфа измеряет идиосинкразию превышения или недостаточной эффективности стратегии по сравнению с эталоном. Коэффициент Шарпа измеряет эффективность стратегии с поправкой на риск, измеряемую отношением избыточной доходности к волатильности доходности.

Данные за 30-летний период, начиная с 1990 года, показывают закономерность, согласно которой агрессивная стратегия может в определенные периоды значительно превосходить или отставать от эталонного показателя. С другой стороны, консервативная стратегия показывает, что альфа остается в небольшом диапазоне.

Коэффициент Шарпа агрессивной стратегии постоянно ниже, чем у консервативной стратегии, учитывая, что агрессивная стратегия более рискованна с очень изменчивой доходностью. Среднее значение коэффициента Шарпа за анализ за период составляет 0,85 для агрессивной стратегии, тогда как консервативная стратегия показала средний коэффициент Шарпа 1,25.

Дополнительные ресурсы:

Finansistem предлагает программу сертификации аналитиков рынков капитала и ценных бумаг (CMSA) для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам пригодятся следующие ресурсы:

- Человек с высоким уровнем собственного капитала (HNWI)

- Индекс развивающихся рынков MSCI

- Варианты: коллы и путы

- Инвестирование: руководство для новичков

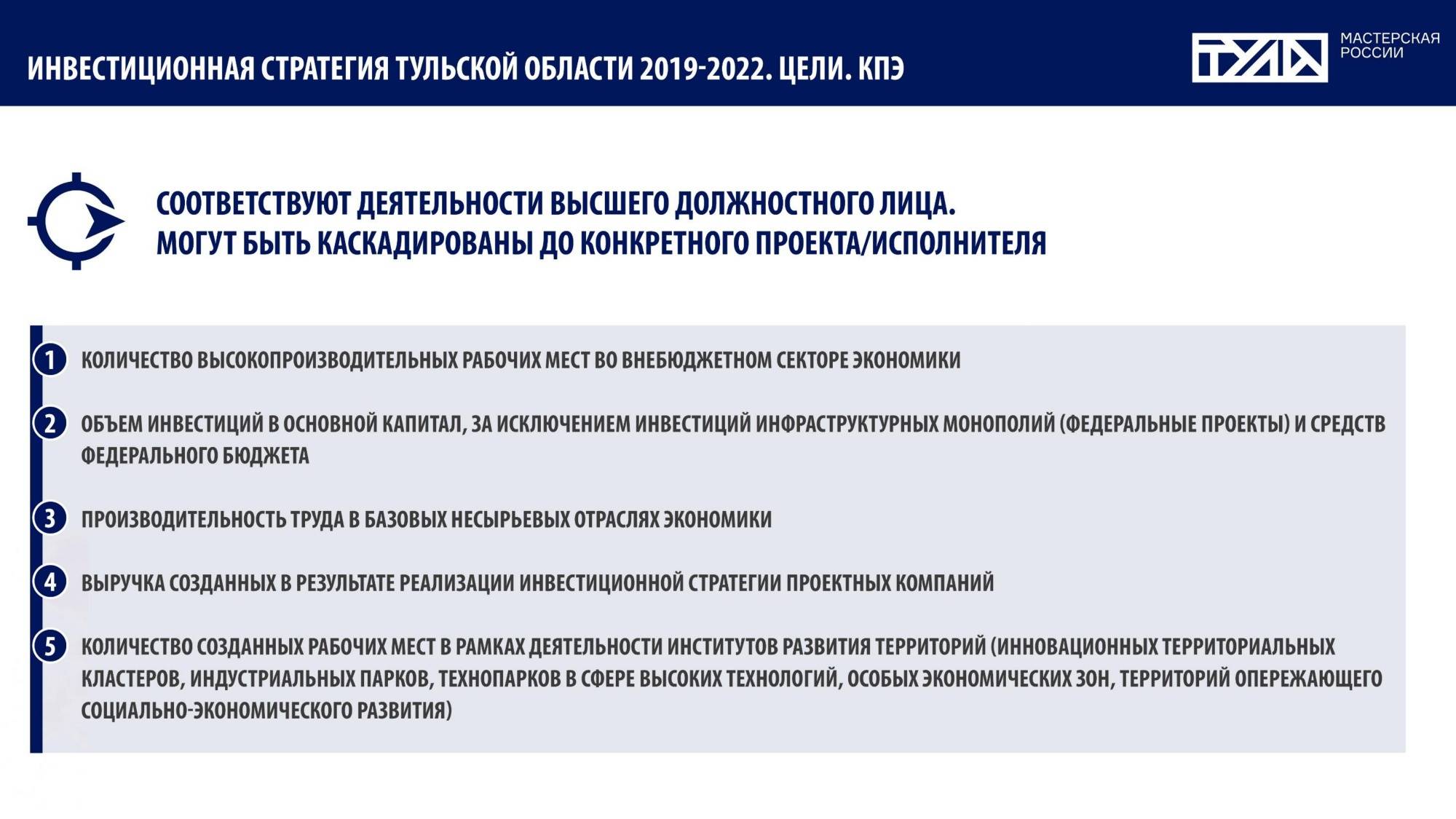

Виды стратегических инвестиционных целей

Виды инвестиционных стратегий компании определяются соотношением сформированных при планировании стратегических целей инвестиционной деятельности и выбранной общекорпоративной стратегией. ИС могут быть классифицированы с учетом периода их формирования, но в настоящей действительности, когда состояние экономики нельзя назвать устойчивым, приходится говорить о периоде скорее в 3 года, чем 5 лет, а то и того меньше. Среди качественных характеристик результативности стратегии инвестиционной направленности выделяются:

- Системность и сбалансированность инвестиционных целей.

- Согласованность и синхронность с инвестиционной политикой.

- Последовательное следование в фарватере общекорпоративной стратегии развития.

- Согласованность с инвестиционным процессом во внешнем окружении.

- Связанность с результатами финансового стратегического анализа и планирования.

- Соблюдение установленных нормативных значений инвестиционного риска.

- Гармоничное сочетание производственных, сбытовых, финансовых и социальных результатов.

Классификация видов стратегических инвестиционных целей

Классификация видов стратегических инвестиционных целей

Выше представлена классификационная таблица стратегических инвестиционных целей компании. Инвестиционная стратегия призвана решить задачу их реализации, исходя из сформулированной конкретики на долгосрочную перспективу. Хотя экономический характер инвестиционных целей носит доминирующий характер, нельзя не рассматривать и другие контексты, связанные с целеполаганием вне коммерческой составляющей деятельности. Имеются в виду аспекты безопасности, экологии, социального обеспечения и т.п., без которых не обходится ни один достаточно развитый бизнес.

Подобным образом мы можем пройтись по всем классификационным признакам. Действительно, формирование ИС может быть рассмотрено с позиции многомерной матрицы. Функционально стратегия отрабатывает вопросы соотношения инвестиций в основной капитал и портфельных (финансовых) инвестиций, при этом вопрос об источниках средств настолько серьезен, что он занимает целое направление в ИС. Состав и структура объектов стратегического управления имеет определяющее значение для системности и сбалансированности их развития.

Инвестиционные цели должны подвергаться ранжированию в ИС. Это необходимо для того, чтобы в любой момент знать, чем в ситуации развития кризисных моментов компания может пренебречь в первую очередь, а какие инвестиционные направления не вправе исключать из программы ни в коем случае. С этой позиции существенно понятие критической массы инвестиций, определяющей минимальный размер инвестиционных вложений компании в долгосрочной перспективе.

Большое значение имеет деление на реновационные цели и цели развития. О первом виде некоторые компании почему-то забывают при планировании, хотя что может быть важнее простого воспроизводства основных производственных фондов по итогам их износа и выбытия из хозяйственного цикла. В завершении раздела приводится классификация ИС в схематической форме. Их деление на виды следует четкой логике корпоративных стратегий развития.

Пример классификации ИС производственной компании (нажмите для увеличения)

Пример классификации ИС производственной компании (нажмите для увеличения)

Случайное инвестирование

Сомнительная стратегия, руководствуясь которой инвестор вкладывает деньги в то, о чем где-то от кого-то услышал или прочитал.

К примеру, в прошлом году только ленивый не хотел инвестировать в акции Теслы. Большинство желающих не имели даже малейшего представления о финансовых показателях самой компании и об инвестициях в принципе.

Такой стиль бесспорно имеет право на существование и даже бывают успешные случаи такого инвестирования.

Но если при этом нет дальнейшего плана действий, можно просто упустить выгоду, продав бумаги раньше времени, или вовремя не зафиксировать убытки, тем самым потеряв значительную часть капитала.

Регулярный доход

Выходите на биржу, чтобы получать постоянный доход? Логично обратить внимание на облигации. Доходность таких инвестиций ниже, чем инвестиций в акции

Но здесь можно увидеть, что по облигациям вполне надежных инвесторов, в том числе с государственным участием в капитале, запросто выплачивается более 9% годовых в рублях и 4,5% в валюте. С учетом случающихся на рынке акций обвалов или «боковиков», когда цена практически не растет, нередко оказывается, что на длинном горизонте доходность облигаций оказывается даже выше, чем у акций. И в отличие от акций, способных в моменте потерять в цене десятки процентов, в данном случае эмитент гарантирует погашение бумаги по номиналу. Причем для получения этой прибыли даже не нужно продавать актив — купоны выплачиваются, как правило, раз в полгода или даже раз в квартал. Разумеется, всегда существует риск дефолта — отказа эмитента платить в срок. В таком случае и судьба акций компании тоже будет незавидной.

Ориентируясь на надежные облигации, мы резко снижаем волатильность и риски, сохраняя доходность намного выше банковского депозита и достаточную ликвидность. С приближением срока погашения вероятность дефолта очевидным образом снижается, облигации постепенно дорожают. Соответственно, они хорошо подходят для двух крайних случаев: либо на срок более пяти лет (поскольку доходность таких бумаг выше, чем краткосрочных), либо, как уже говорилось, если в данный момент нет других идей, есть смысл покупать облигации за несколько месяцев до погашения, чтобы деньги не лежали мертвым грузом.

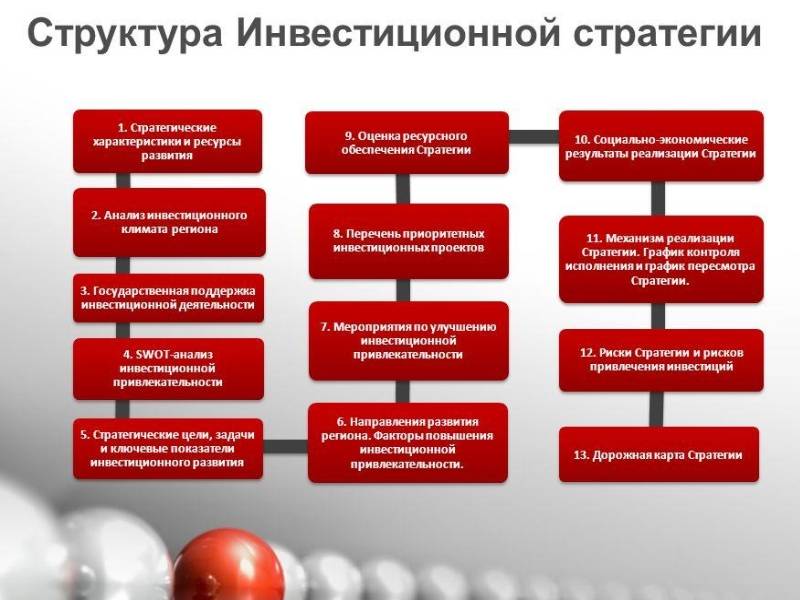

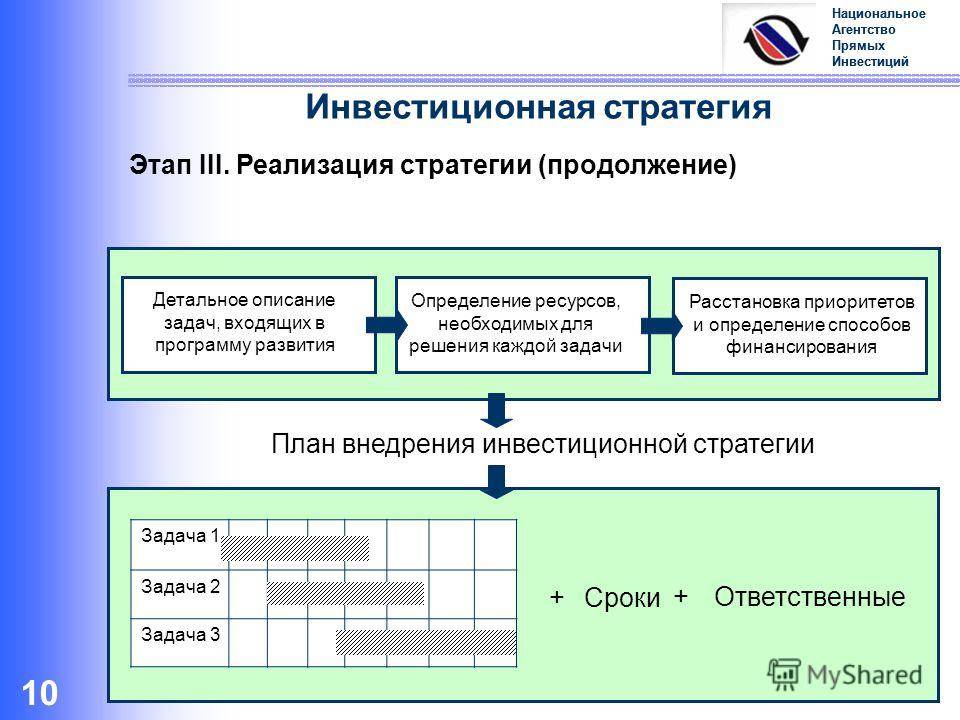

Разработка инвестиционной стратегии

Формирование инвестиционной стратегии предприятия осуществляется в несколько этапов:

- Этап целеполагания;

- Этап выбора целей;

- Этап оценки внешней среды;

- Этап выработки инвестиционной политики предприятия;

- Этап организации инвестиционной деятельности;

- Этап оценки принятых инвестиционных решений.

Все этапы разработки инвестиционной стратегии осуществляются последовательно в определенном временном интервале, который выбирается исходя из периодичности обновления общей стратегии предприятия. А этот период зависит от предсказуемости общеэкономических процессов в данный момент и предсказуемости изменений в выбранном сегменте рынка. Чем более нестабильные условия конъюнктуры рынка, тем меньше период планирования стратегии.

Важнейшим этапом выработки инвестиционной стратегии предприятия является этап целеполагания. Ему предшествует выработка и осмысление миссии предприятия. Исходя из положения предприятия на рынке, внутренней структуры его организации, имеющихся ресурсов, высшее руководство предприятия формирует его миссию. В нее могут включаться общие принципы ведения бизнеса, отношения между руководством и работниками, построение социальной схемы взаимоотношения внутри предприятия, потребности предприятия, достижение высокой прибыльности и более высокого положения на рынке выпускаемой продукции. Миссия должна доводиться до всех работающих на предприятии.

На основании миссии вырабатываются стратегические цели. Для построения логичной структуры целей предприятия используется метод построения дерева целей. Инвестиционная деятельность предприятия на этом дереве занимает ведущее положение, поскольку непосредственно влияет на достижение глобальной цели предприятия и его миссии.

Этап оценки внешней среды начинается одновременно с выбором целей инвестиционной стратегии, поскольку внешние ограничения могут изменить выбранные цели, из-за них они могут оказаться не достижимыми. Например, введение санкций на привлечение западных кредитов, может изменить стратегические цели предприятия, и потребуют корректировки инвестиционной стратегии предприятия.

Этап выработки инвестиционной политики предприятия обобщает все условия инвестиционной деятельности предприятия в настоящем и будущем, и обозначает конкретные направления его инвестиционной деятельности.

Этап организации инвестиционной деятельности содержит перечень организационных мероприятий, необходимых для реализации инвестиционной стратегии: создание управленческой структуры по реализации инвестиционной стратегии, подготовку материальных, финансовых и трудовых ресурсов на каждый этап реализации стратегии инвестирования, организацию мониторинга реализации стратегии и многие другие организационные мероприятия.

Этап оценки принятых инвестиционных решений основывается на прогнозных оценках их эффективности. Полученные оценки могут изменить те или иные составляющие инвестиционной стратегии, но не конечную цель.

Тестирование стратегии

Перед тем как собрать реальный инвестиционный портфель, выбранную стратегию можно протестировать и посмотреть, какую доходность удалось бы получить за рассматриваемый промежуток времени.

Разумеется, прошлые показатели не дают гарантию будущих успехов, но получить определенное понимание верности выбранного стиля можно.

Опробовать любую инвестиционную стратегию на практике можно, например, с помощью сервиса IntelInvest. Просто добавляете ценные бумаги согласно Вашего стиля инвестирования и наблюдаете какое-то время за своим портфелем.

Рекомендую подписаться на обновления блога, чтобы не пропустить выход новых полезных и актуальных публикаций о финансах и инвестициях.

Всем профита!

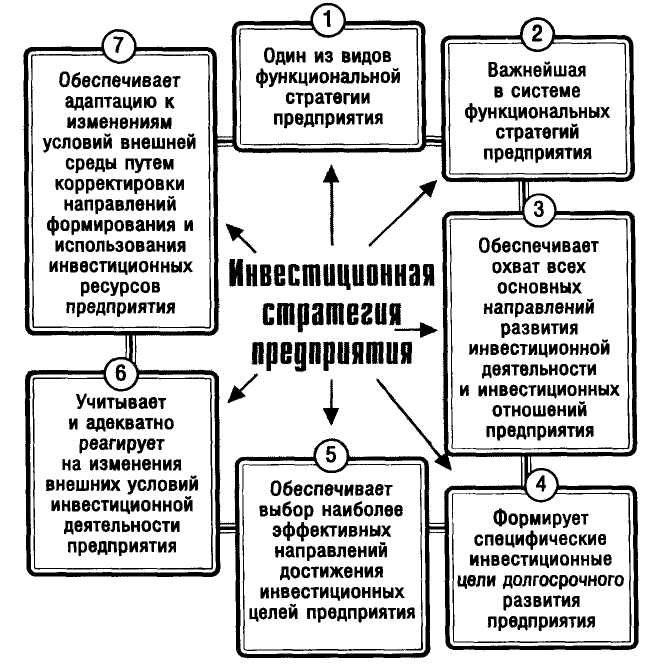

Понятие и место инвестиционной стратегии

Любой хозяйствующий субъект, а тем более коммерческая структура, должна пройти через формирование экономической системы как объекта определенных вложений, текущих издержек, и, наконец, как средства получения дохода и извлечения финансового результата. Являясь совокупностью взаимосвязанных элементов, экономическая бизнес-система может быть укрупненно рассмотрена в компонентной диспозиции с двух углов зрения. Первый подход является классическим для советской управленческой школы и предполагает взаимодействие производительных сил и производственных отношений, интенсивность и качество которых определяет ее социальную и финансовую успешность.

Второй подход связан с цикличностью раскрученного «маховика» хозяйственного оборота компании. Он состоит из существующих актов реализации, воспроизводства последовательности материально-технического обеспечения, восстановления трудового потенциала и, собственно, регулярной деятельности по созданию добавленной стоимости в форме продукта. Движение такого «маховика» называется операционным циклом или операционной деятельностью.

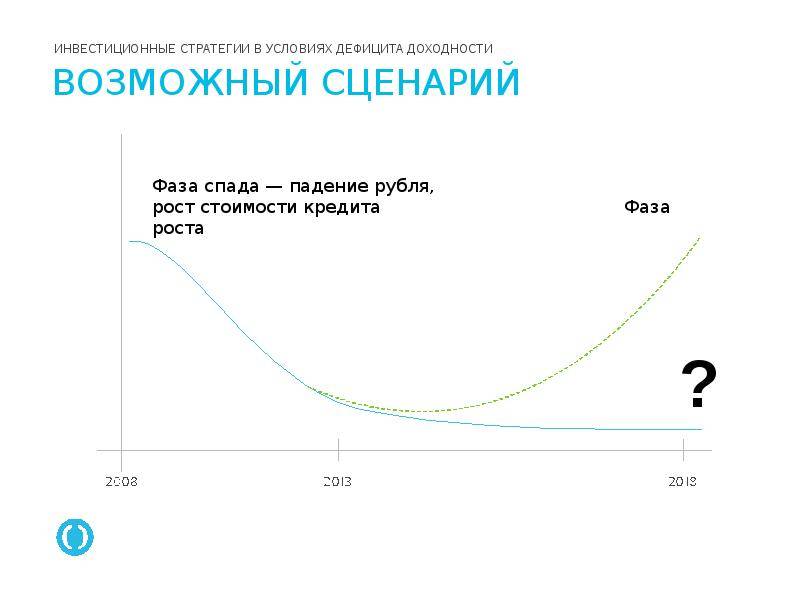

Ее системной надстройкой служит стратегический механизм экономической системы, без которого современный бизнес, находящийся в зоне успешности, не мыслим. Развитие данного аспекта тесно сопряжено с развитием самого бизнеса, проходящего соответствующие стадии своего жизненного цикла. Предположим, что компания находится на стадии «юности» или «зрелости». Тогда финансово-экономическая модель стратегического управления может быть представлена так, как это показано на схеме ниже.

Схема реализации стратегического управления компании (нажмите для увеличения)

Схема реализации стратегического управления компании (нажмите для увеличения)

Стратегическое управление и его ключевую часть (планирование) можно рассматривать как технологически сложный «слоеный пирог» из локальных и пересекающихся системных стратегий общекорпоративного уровня, отраслевых и региональных направлений. Инвестиционная стратегия входит в состав функциональных стратегий финансового сектора. Механизм ее разработки следует рассматривать в первую очередь с позиции стратегического подхода к финансовому анализу и выработке решений. В принципе, все финансовые решения могут быть разбиты на пять основных видов по известной методике «SOFIA».

- Стратегические решения (S).

- Операционные (O).

- Решения по финансированию (F).

- Инвестиционные решения (I).

- Аналитические (A).

Инвестиционные решения не могут приниматься самостоятельно от стратегических финансовых решений, которые связаны со стадией жизненного цикла компании и опираются на стратегический финансовый анализ по целому ряду комплексных методик. Среди современных методов такого анализа выделяются: оценка внутренней и рыночной стоимости бизнеса, модель устойчивого развития, матрицы финансовых стратегических моделей, модели Дюпона и т.д. Однако инвестиционные стратегии создаются не только как часть финансового стратегического плана. С концептуального уровня их определяет стратегия развития бизнеса, а стратегические инициативы диктуют формирование содержательной части инвестиций.

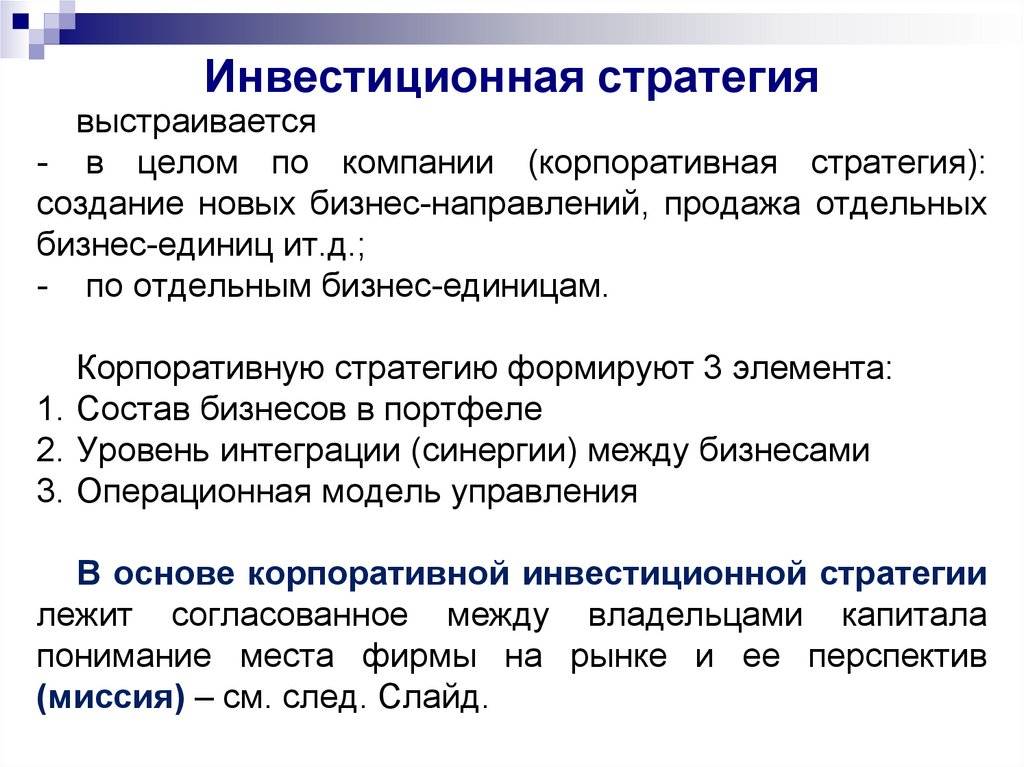

Под инвестиционной стратегией предприятия предлагается понимать системный комплекс целей инвестиционной деятельности компании долгосрочного характера, определяющий инвестиционные решения, исходя из сформулированной финансовой стратегии. Финансовая стратегия выполняет регулирующую функцию в отношении стратегии развития посредством разрешения инвестиционной стратегии в объемах, структуре и по формам. Стратегические инициативы позволяют создать инвестиционную стратегию более полной и конкретной.

Недооцененные компании

Данную стратегию еще называют стоимостным инвестированием. Используя фундаментальный анализ, инвесторы пытаются найти недооцененные акции, т.е. со стоимостью ниже рыночной цены, которую они должны иметь по оценкам экспертов.

Для новичков такая стратегия может показаться сложной, поскольку у них еще нет опыта и знаний для того чтобы разобраться в финансовых и бухгалтерских отчетах.

Ценные бумаги могут быть недооценены по разным причинам:

- малый спрос на продукцию компании из-за отсутствия широкой известности на рынке;

- нестабильность доходной истории;

- неактуальность отрасли в целом на данный момент и т.д.

Как правило, в недооцененные активы инвестируют те, кто готов ждать, пока цены на них вырастут.

Искать недооцененные акции можно также с помощью скринера. Например, чтобы отфильтровать американские компании, их коэффициенты можно сравнить с индексом S&P 500, либо с отраслью в целом.

Стоимостное инвестирование

Стоимостные инвесторы ведутся как настоящие торговцы на рынке. Они ищут недооцененные рынком акции. Этот подход предполагает выбор ценных бумаг, рыночная цена которых ниже их реальной внутренней стоимости. Основали школу стоимостного инвестирования в 1928 году Бен Грэм и Дэвид Додд. А учеником Грэм стал легендарный инвестор Уоррен Баффет, который сегодня управляет инвестиционной компанией Berkshire Hathaway. Его состояние в 2020 году оценивается в 67,5 млрд. долларов. Стоимостное инвестирование основано, в частности, на идее о том, что на рынке существует определенная степень иррациональности. Эта иррациональность, в теории, дает возможность получить активы по сниженной цене и зарабатывать на них деньги.

Стоимостные трейдеры не жалеют личного времени и сил, чтобы прочесать огромные массивы финансовых данных, изучая отчетности компаний, чтобы отобрать истинные “бриллианты” и заключить выгодную сделку. Значительно облегчить оценку позволяет использование метода сравнительных коэффициентов (мультипликаторов).

Если вы решите стать стоимостным инвестором, это вовсе не означает, что вам придется проводить оценку сотен компаний и вручную перелопачивать финансовую отчетность. Гораздо более простой вариант — инвестиции в ПИФы и ETF-фонды, которые придерживаются этой методики. Тысячи ETF-фондов, придерживающихся стратегии стоимостного инвестирования, дают торговцам возможность владеть корзиной ценных бумаг, которые считаются недооцененными. Индекс стоимости Russell 1000, например, является популярным ориентиром для стоимостных инвесторов, и несколько взаимных фондов следуют этому индексу.

Плюсы:

- позволяет получать высокую доходность (до 100 процентов годовых);

- в долгосрочной перспективе превышает по доходности другие подходы;

- можно основываться на собственные оценки и расчеты и не зависеть от прогнозов экспертов

- возможность всегда вовремя выйти из перегретого рынка.

Минусы

- Стоимостное инвестирование работает только в долгосрочной перспективе с горизонтом не менее 5 лет;

- Трудоемкость

- Требует аналитического склада ума, усидчивости и уравновешенности

- Нужно овладеть всеми азами финансового учета

Инструментарий

Для тех, кто не успел провести исчерпывающее исследование, соотношение цены и прибыли (P/E) стало основным инструментом быстрого выявления недооцененных или дешевых ЦБ. Это единственное число, которое происходит от деления цены акции акции на ее прибыль на акцию (EPS). Более низкий коэффициент P/E означает, что вы платите меньше за 1 доллар текущего дохода. Такой подход предполагает поиск компаний с низким коэффициентом Р/Е.

Хотя использование коэффициента P/E является хорошим началом, некоторые эксперты предупреждают, что одного этого показателя недостаточно, чтобы заставить эту методику работать.

Исследование, опубликованное в журнале Financial Analytics Journal, показало “что » количественные инвестиционные стратегии, основанные на таких коэффициентах, не являются хорошими заменителями стратегий стоимостного инвестирования, которые используют комплексный подход при выявлении недооцененных ценных бумаг. «Причина, согласно их работе, заключается в том, что трейдеры часто соблазняются низким коэффициентом P/E ценных бумаг, основанных на временно завышенной отчетности компании. Эти низкие показатели во многих случаях являются результатом ложно высокого уровня доходов (знаменатель). Когда реальные доходы сообщаются (а не просто прогнозируются), они оказываются ниже. Это приводит к » возврату к среднему значению.»Соотношение P / E растет, и ценность, которая преследовалась изначально, исчезла.

Если использование только коэффициента P/E является ошибочным, что должен сделать трейдер, чтобы найти ЦБ с истинной низкой стоимостью? Исследователи предполагают, что необходимо использовать количественные методы оценки, что позволит этих «ловушек ценности».’”

Идея здесь заключается в том, что стоимостное инвестирование может работать до тех пор, пока трейдер находится в нем в течение длительного периода времени и готов приложить некоторые серьезные усилия и исследования к выбору активов. Одно из исследований от Dodge & Cox показало, что стратегии стоимостного инвестирования почти всегда превосходят тактики роста на горизонтах 10-летия или более.

Понимание инвестиционных стратегий

Многие инвесторы покупают недорогие диверсифицированные индексные фонды, используют усреднение долларовой стоимости и реинвестируют дивиденды. Усреднение долларовой стоимости – это инвестиционная стратегия, при которой фиксированная долларовая сумма акций или конкретные инвестиции приобретаются по регулярному графику независимо от стоимости или цены акций. Инвестор покупает больше акций, когда цены низкие, и меньше акций, когда цены высокие. Со временем одни инвестиции принесут больше пользы, чем другие, а окупаемость со временем усреднится.

Некоторые опытные инвесторы выбирают отдельные акции и создают портфель на основе анализа отдельных компаний с прогнозами движения цен на акции.

Стратегии инвестирования

Владимир Масленников, Вице-президент инвестиционной группы QBF, рассказал нам про популярные стратегии инвестирования в российских реалиях и дал комментарии к каждой из них. Мы рекомендуем ознакомиться с ними и сделать выбор в соответствии с вашей целью и сроками инвестирования.

«На современном отечественном рынке капитала существует множество способов для сохранения и приумножения личных сбережений, однако эффективность некоторых из них, например, банковского вклада, стремительно сокращается. На мой взгляд, наибольшие дивиденды сегодня приносят продукты фондового рынка» — говорит Владимир.

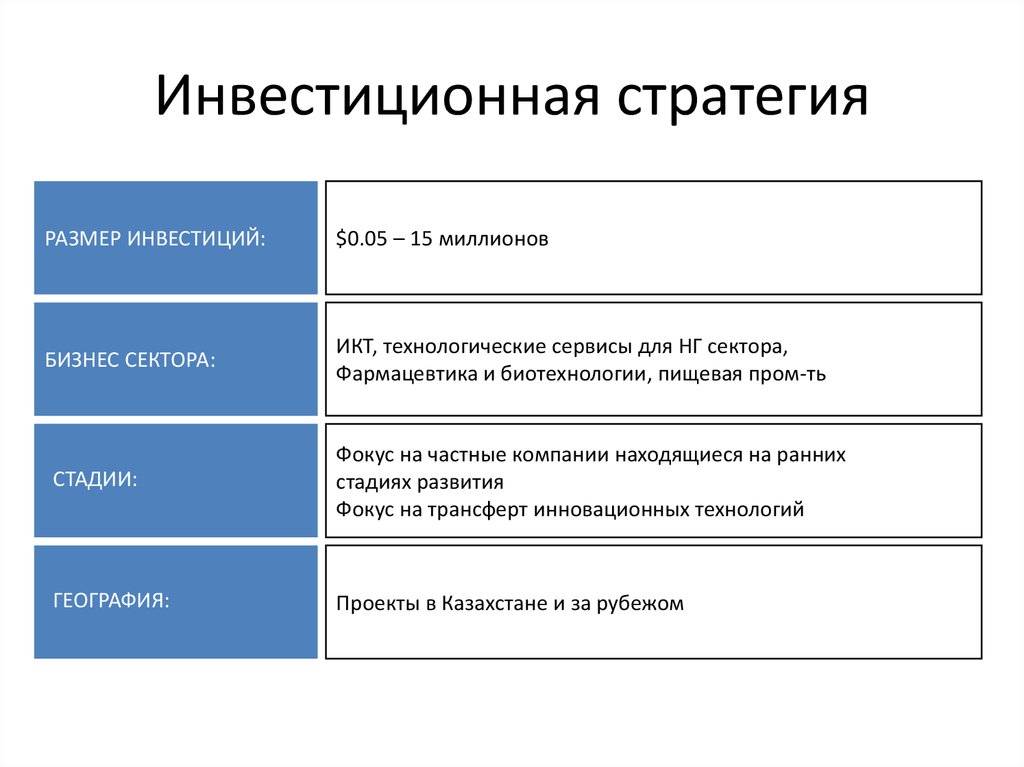

Инвестиционная стратегия предприятия

Насколько актуально иметь разработанную инвестиционную стратегию предприятия можно определить по следующим признакам:

инвестиционная стратегия предприятия должна быть адаптирована к интенсивным изменениям во внешней инвестиционной среде. Так как в условиях неопределенности это может привести к тому, что

инвестиционные решения отделенных структурных подразделений предприятия могут носить разнонаправленный характер и мешать достижению общих инвестиционных задач предприятия, что ухудшим эффект от инвестиционной деятельности организации

Под условиями неопределенности понимается значительные изменения в макроэкономических показателях, нестабильный инвестиционный климат и непонятная инвесторам инвестиционная политика государства в плане регулирования инвестиционной деятельности

также на актуальность инвестиционной стратегии предприятия оказывает значительное влияние продолжительность её жизненного цикла. Благодаря тому, что для каждого этапа жизненного цикла характерен свой уровень инвестиционной активности, свои формы осуществления инвестиций, различные способы формирования их источников и т.п., то грамотно разработанная инвестиционная стратегия поможет максимально быстро и эффективно отреагировать на кардинальные изменения в развитии организации и избежать отрицательных финансовых результатов случается так, что при освоении новых видов деятельности или новых рынков сбыта продукции, предприятие изменяет направление своей инвестиционной деятельности и уменьшает или, наоборот, увеличивает объем своих инвестиций, то есть диверсифицирует их. Такие изменения в производственной деятельности должны носить прогнозируемый характер и быть отражены в заранее разработанной инвестиционной стратегии.

Цели и задачи инвестиционных стратегий

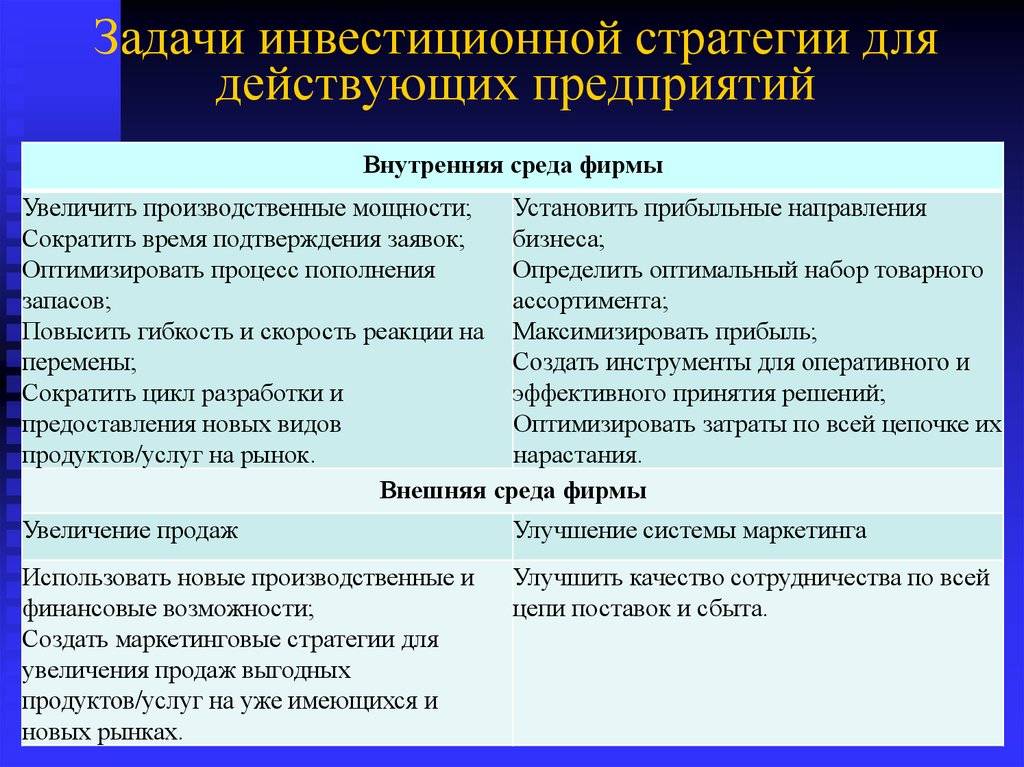

Инвестиционная стратегия служит для осуществления целого ряда задач:

- поддержание высоких темпов развития организации благодаря инвестиционной поддержке

- получение наиболее высоких уровней прибыли от прямых и финансовых инвестиций организации, и всей инвестиционной деятельности организации в целом, учитывая присутствующие инвестиционные риски

- уменьшение уровня инвестиционных рисков при осуществлении инвестиционной деятельности, не влияя на уровень доходности инвестиций

- поддержание инвестиционных активов на достаточном уровне ликвидности, а также обеспечение максимально быстрого уровня реинвестирования капитала

- поиск и формирование приемлемых для организации источников инвестирования

- выявление и разработка путей, способствующих модернизации и совершенствованию инвестиционной деятельности предприятия

- поддержание финансового баланса предприятия при осуществлении инвестиций.

Разработка инвестиционной стратегии

Разработка инвестиционной стратегии напрямую связана с успешным и эффективным развитием организации. Она определяет механизмы обеспечения инвестиционных целей предприятия, позволяет оценить инвестиционные возможности организации, выявляет наличие собственных источников финансирования, определяет возможность реализации новых непредвиденных инвестиционных проектов и т.д.

Также разработка инвестиционной стратегии позволяет спрогнозировать те или иные неблагоприятные условия во внешней инвестиционной среде и позволяет выработать механизмы реакции на них.

Разработка инвестиционной стратегии предприятия помогает определить её конкурентные преимущества.

Процесс разработки инвестиционной стратегии подчинен следующим этапам:

- анализ действующей инвестиционной стратегии, выявление инвестиционных целей и сопоставление их с общими целями развития организации

- изучение внешней инвестиционной среды

- выявление недостатков организации, а также её сильных сторон. Определение общего направления инвестиционной деятельности организации

- постановка стратегических целей инвестиционной деятельности организации

- оценка альтернативных стратегических направлений развития организации, определение путей и форм инвестиционной деятельности

- поиск доступных для организации источников инвестиций

- разработка инвестиционной политики организации исходя из приоритетных направлений её инвестиционной деятельности

- составление системы организационных и экономических мероприятий для реализации инвестиционной стратегии.

О видах стратегий

Есть много разновидностей инвестиционных стратегий. Опишем наиболее популярные.

Зависимо от риска, на который готов инвестор, стратегия может быть консервативной, умеренной или агрессивной. Пройдемся по принципам формирования каждой из стратегий.

Консервативная

Подходит тем, кто нетерпим к риску или имеет финансовую цель, не позволяющую рисковать. Скажем, инвестор откладывает средства на первый взнос по ипотечному кредиту.

Здесь нельзя терять даже части капитала, поэтому используются низкорисковые инструменты:

- депозит в банке;

- сберегательный счет с начислением процентов на остаток;

- ОФЗ;

- облигации развитых регионов Российской Федерации:

- корпоративные облигации надежных компаний.

Перечисленные нами инструменты не приносят высокую доходность.

Для первых двух он будет более или менее на уровне ключевой ставки центрального банка, для остальных – на 1%-3% выше.

Принципы умеренной стратегии

При этой стратегии использование консервативных инструментов сочетают с применением более рискованных для получения более высокой прибыли.

Этот тип используется инвесторами, которые имеют достаточно времени для накопления и позволяют себе краткосрочное снижение стоимости портфеля.

Инструменты:

- ценные бумаги «голубых фишек» и других надежных компаний;

- ETF и БПИФы;

- REIT.

Формирование агрессивной стратегии

Агрессивный инвестор вкладывает средства в активы с высоким риском, такие как:

- IPO;

- ВДО;

- Криптовалюты;

- ПАММ-счета;

- Венчурные инвестиции.

Прибыль может составлять десятки и сотни процентов в год, но риск этого метода очень высок. Инвестируя агрессивно, можно быстро потерять большую часть своего капитала.

Профессионалы никогда не вкладывают весь свой капитал в инструменты, присущие агрессивной стратегии.

Недостатки пассивной стратегии инвестирования подробно

Невозможность получения доходности выше базового индекса

Действительно, применяя индексную (пассивную) стратегию на практике, вероятность получения доходности выше рынка незначительна, так как главная цель любого индексного фонда — это как можно точнее повторить базовый индекс. Но в запасе у пассивного инвестора все-таки есть способ для незначительного повышения доходности в долгосрочной перспективе. И заключается он в покупке активов по низким ценам, во время обвала на фондовом рынке.

Этот способ требует от инвестора мужества, ведь инвестирование в падающий рынок очень похоже на швыряние денег в черную дыру. Осуществлять данную стратегию весьма просто для тех, кто уже привык к регулярному инвестированию части заработанных средств. Для того чтобы было проще закупать активы по низким ценам во время паники на фондовом рынке необходимо выставить для себя ориентиры. Пусть это будет комфортная для вас просадка, выраженная в %. Ну скажем 10, 15 или 20%. И когда ваши активы падают в цене примерно на эту величину, следует начать покупки.

Вернемся к нашему вопросу. Плохо ли получать доходность равную индексу (рыночную доходность)? Ведь, как было рассмотрено ранее, с течением времени, пассивная (индексная), стратегия наращивает свое преимущество. Если брать временной промежуток скажем 20 лет, то в преимуществах пассивной стратегии можно не сомневаться.

В общем, использовать пассивную стратегию инвестирования или нет, зависит от того, готов ли человек идти на дополнительный риск ради призрачного шанса получить доходность выше среднерыночной.

“Голубые фишки”

Консервативная стратегия “голубые фишки” предполагает отбор самых ликвидных акций с высоким уровнем капитализации. В этот список входят самые крупные компании, имя которых известно во всем мире, а надежность бизнеса проверена годами. На Российском фондовом рынке в этот список входят Сбербанк, Газпром, НЛМК, Лукойл, Татнефть, Яндекс, МТС, Норильский никель, Полюс Золото и др.

Плюсы

- Стабильная доходность даже в условиях кризиса

- Высокая надежность компании (риск дефолтов минимален)

- Высокая ликвидность

- Преимущество этой стратегии заключается в том, что она весьма проста в практическом применении и подходят даже для новичков.

Минусы

Ограниченный рост.

Вывод

Как мы теперь понимаем, первоочередной задачей каждого инвестора является формирование собственной оптимальной стратегии инвестирования, которая будет наилучшим образом сочетаться с его уникальным психологическим профилем. Естественно, что готового рецепта здесь нет и не может быть. Более того, на поиск единственно верного ответа могут понадобиться годы непрерывной практики.

Но что же делать новичку, который пока не располагает сколько-нибудь серьезными теоретическими познаниями и опытом? Как ему сформировать свой первый инвестиционный портфель?

Для такого случая существует классический вариант диверсификации инвестиций. В соответствии с ним инвестиционный портфель необходимо сформировать из таких финансовых инструментов:

- консервативных (55–60%);

- умеренных (30–35%);

- агрессивных (5–10%).

Исходя из перечисленных характеристик инвестиционных стратегий, подобное сочетание представляется достаточно безопасным и в то же время достаточно доходным.