Можно ли отказаться от страховки по ипотеке после его получения

Банк выдаёт кредиты только под гарантии (страховку, залог, поручителя). Поэтому маловероятно, что будет выдан кредит без гарантий.

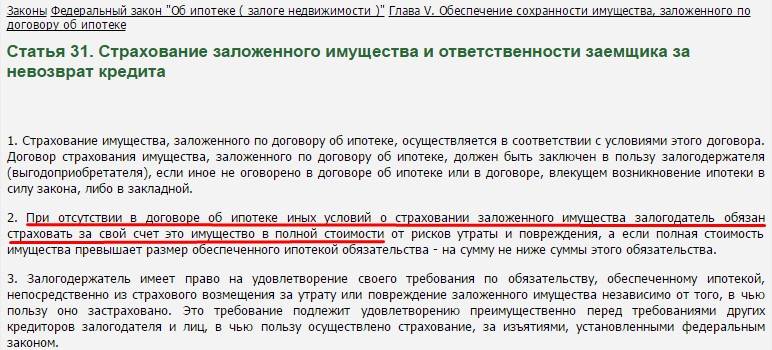

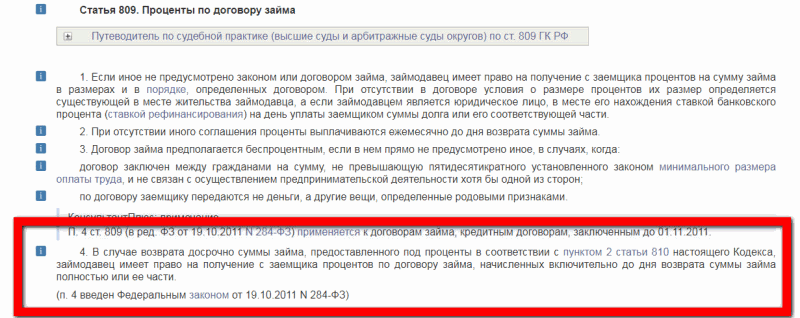

Рассматриваемый договор не связан прямо со ссудой и заключается отдельно. Как указывалось в п.2 ст. 31 Закона № 102-ФЗ указано, что «…страховать недвижимость необходимо, если в договоре нет дополнительных условий». Если эти условия не обяжут – то можно отказаться от страхования.

Отказ может повлечь ответные действия со стороны кредитной организации. Она может пересмотреть проценты и ежемесячные платежи, а иногда и в законном порядке потребовать возвращения всей суммы займа, что будет не выгодно заемщику.

СК не платит. Всегда ли неправильно?

Все это так, но и у СК своя правда – они говорят, что часто приходятся сталкиваться как минимум с непониманием клиентов (о том, что есть страховой случай), а то и с откровенным мошенничеством. «По договору был застрахован риск причинения ущерба здоровью в результате несчастного случая, – рассказывает Наталья Жильцова, директор по розничным продажам компании «Оранта Страхование». – Гражданин обратился с заявлением о прохождении стационарного лечения в результате воспаления легких. Он получил отказ в выплате: это событие, согласно условиям договора, не является страховым». В другом случае, продолжает Наталья Жильцова, в компанию обратилась клиентка, застраховавшая риск временной утраты трудоспособности в результате несчастного случая. Она требовала выплату страхового возмещения по факту рождения ребенка и нахождения в декретном отпуске.

Но это все ситуации, которые так или иначе можно отнести на счет непонимания клиентами нюансов. Марина Мишурис («Флексинвест Банк») приводит более красноречивую ситуацию: заемщик известил СК о наступлении страхового случая, предоставив справку из больницы о переломе ног. Но страховщики обнаружили его, преспокойно передвигающимся на собственных нижних конечностях. Естественно, после предъявления соответствующих фотографий ни о какой выплате страховки речи не шло.

«Следует помнить, что все основные моменты прописаны в правилах страхования, которые никто не читает, а зря! – отмечает Евгения Таубкина, генеральный директор Независимого бюро ипотечного кредитования (НБИК). – Был случай, когда заемщик выпал из окна, и СК отказывалась выплачивать возмещение, поскольку было подозрение, что он находился в состоянии алкогольного опьянения. Также по риску «жизнь и здоровье» возмещение не выплачивается, если страховой случай произошел в результате умышленных действий, самоубийства и т.д. Еще в нашей практике была ситуация, когда страховая не выплатила возмещение профессиональному хоккеисту в связи с его смертью во время тренировки, поскольку профессиональные спортсмены также входят в список исключений».

Необходимые документы

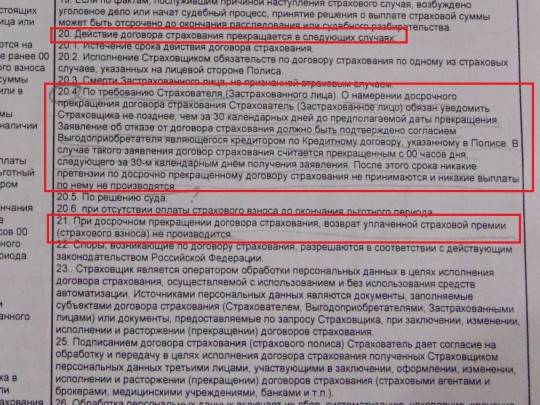

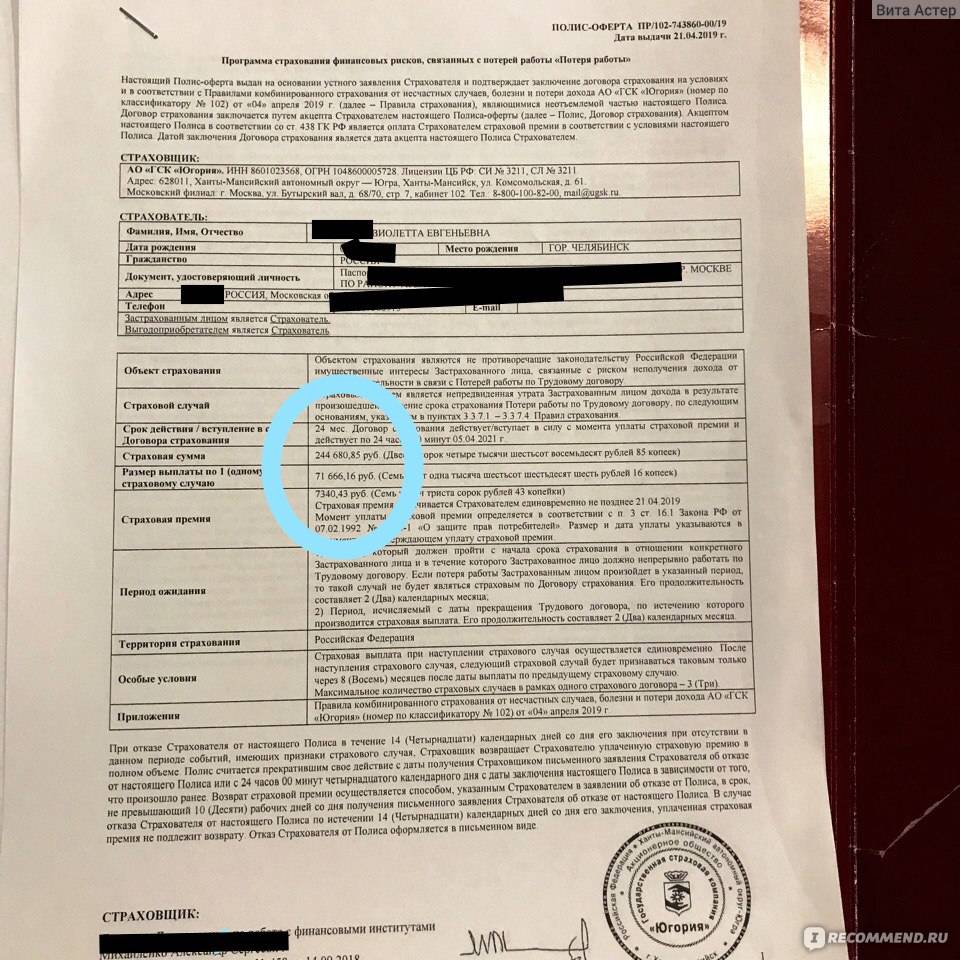

После выплаты средств и получения всех документов от банка клиент обращается в офис страховой компании с заявлением о расторжении договора и возврате сумм переплаты по нему. В обращении к СК указывается причина – досрочное расторжение договора ипотеки (прикладывается копия банковской справки), сумма средств, которая подлежит возвращению, указываются банковские реквизиты для зачисления возвращенных средств.

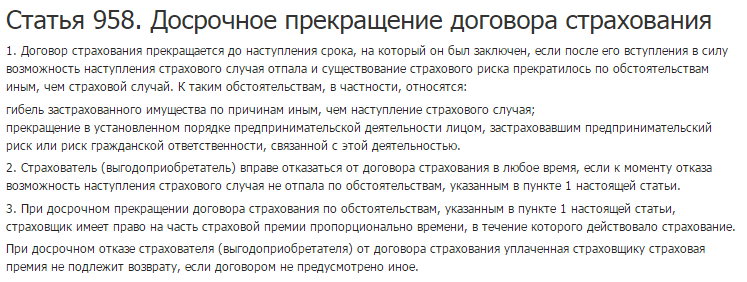

В случае удовлетворения требований средства будут возвращены на указанный счет. Обычно страховщики соглашаются вернуть только часть (до 40 %) средств, мотивируя это административными расходами. В этом случае нужно подать письменный запрос к СК о расшифровке суммы, которая была направлена на эти расходы (полную калькуляцию). Если получен письменный отказ в возврате средств или в предоставлении калькуляции, его можно обжаловать в суде. Желательно для этого обратиться к специалисту по таким вопросам. Предварительно составляется претензия к страховой компании с отметкой о получении на копии документа (в тексте документа нужно ссылаться на ст. 958 ГК РФ). Параллельно можно жаловаться в прокуратуру и Роспотребнадзор.

При подаче иска в суд к нему следует приложить все нужные документы. Для того, чтобы вернуть всю сумму, следует сообщить в заявлении, что последующее страхование недвижимости будет выполнять другая СК, и приложить соответствующий документ (предварительный договор, подтверждение от СК о намерении заключить договор).

Если у вас возникли сложности с возвратом страховки после погашения ипотеки, свяжитесь с нами, оставив ваш номер в форме на сайте, и опытный юрист поможет решить проблему.

Что это такое

Страхование жизни на языке юристов означает отстаивание имущественных интересов клиента, связанных с его жизнью и смертью. Если произойдёт страховой случай, ипотечное имущество обретёт статус личной собственности прямых наследников. Когда же размера выплаты по страховке будет недостаточно, для полного погашения задолженности необходимо будет донести денежную сумму самостоятельно.

Условия полиса страхования жизни и здоровья

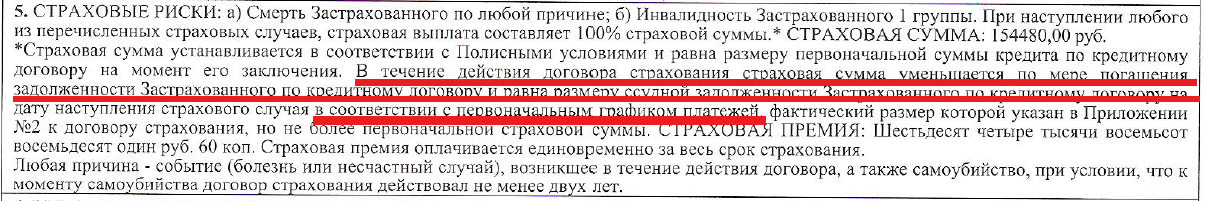

Страхование жизни и здоровья при ипотеке предусматривает выплаты при условии наступления следующих страховых случаев:

- Смерть заёмщика. Ипотечная задолженность погашается страховой компанией в полном объёме.

- Получение инвалидности. Речь идёт об установлении комиссией ВТЭК I или II группы инвалидности у заёмщика.

- Временная утрата работоспособности. Такая ситуация отдельно прописывается в страховом договоре.

В конечном итоге набегает немалая сумма. Поэтому у некоторых заёмщиков возникает вопрос, что будет, если не плачу страховку по ипотеке. Конечно, рассчитывать на отсутствие реакции страховщика и банка не стоит. Если просрочка превысит один месяц, должнику начнут поступать звонки и СМС с требованием погасить долг по страховке. Если же заемщик их проигнорирует и не возобновит выплату не только страховки, но и кредита, в лучшем случае дело будет передано в суд, в худшем – заём будет продан коллекторской фирме.

Кому необходим полис

Страховка жизни для ипотеки не является обязательным условием выдачи денежных средств

Однако, прибегнув к такой мере предосторожности, заёмщик сможет защитить себя в случае несчастного случая и болезни. С другой стороны, оформление клиентом банка договора страхования, покрывающего вышеуказанные риски, выгодно и самой финансовой организации (читай выше)

То есть в проведении данной процедуры заинтересованы обе стороны сделки.

Между тем многие клиенты отказываются от приобретения данного полиса. Обусловлено это не отсутствием информации о том, что дает страхование жизни при ипотеке, а стремлением сэкономить. Поэтому напомним основные преимущества, которые получит заемщик, оформив договор страхования здоровья и жизни:

- при наступлении страхового случая долгосрочный жилкредит погасит компания-страховщик;

- на родственников заёмщика не ляжет долговое бремя;

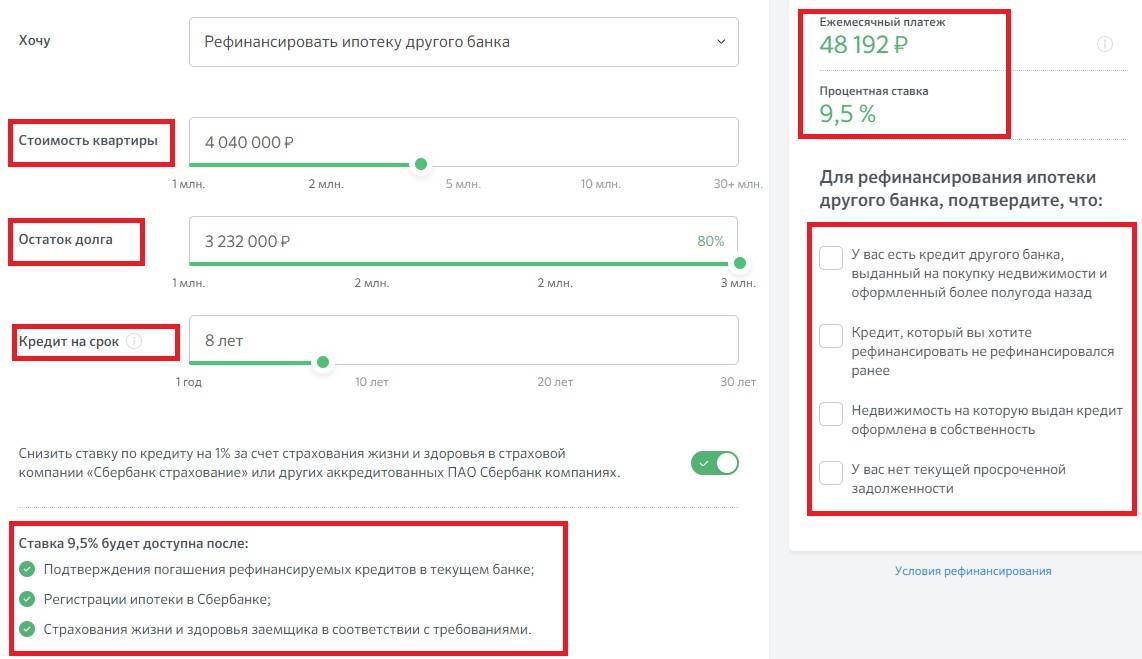

- банки, как правило, уменьшают процентную ставку по ипотеке.

Как определяется размер страховой суммы

Проводить страхование здоровья и жизни клиент может по двум схемам:

- на весь объём ипотечной ссуды. Обычно она составляет 70-80% от стоимости кредитуемого жилья;

- на всю цену недвижимого имущества.

Стоимость страхового полиса является величиной, производной от многих факторов, и для каждого клиента определяется индивидуально. При этом учитываются:

- Пол клиента. Женщинам полис обойдётся дешевле, чем мужчинам.

- Возраст. С возрастом риск возникновения заболеваний, способных привести к утрате трудоспособности, увеличивается. Поэтому с годами страхование жизни заемщика ипотечного кредита становится дороже.

- Профессия. Некоторые виды трудовой деятельности сопряжены с опасностью для здоровья и жизни человека, что не может не отразиться на тарифе по договору страхования.

- Состояние здоровья клиента. При оформлении полиса в анкете указываются имеющиеся хронические заболевания, а также рост и вес страхователя. В случае отклонения от нормы последних показателей стоимость страховки может возрасти.

- Наличие экстремальных хобби. Любителям прыжков с парашютом, дайвинга и других опасных видов спорта может быть предложена повышенная тарифная ставка.

Размер ежегодного страхового взноса приблизительно равен ежемесячному платежу по ипотеке. Но здесь необходимо учитывать, что при наличии полиса страхования жизни и здоровья банки обычно снижают кредитную ставку на 1-2%. Так что, если посчитать, расходы на подобную страховку будут покрыты практически полностью.

Виды ипотечного страхования

Существует 3 основные разновидности страхования при оформлении ипотечного кредита.

Клиентам предлагаются полисы:

- от случайной гибели или повреждения предмета залога, позволяющие банку обезопасить себя от риска уничтожения имущества;

- от потери трудоспособности, здоровья или жизни должника, что автоматически влечёт за собой исчезновение человека, который обязан выплачивать долг по договору;

- от потери права собственности на приобретённую жилплощадь (титульное страхование).

Обязательные

Отдельного внимания заслуживает тот факт, что часть перечисленных услуг обязательна согласно законодательству, поэтому отказаться от некоторых полисов не получится. Так, действующие нормы запрещают не платить страховку по ипотеке каждый год, если речь идёт о риске гибели недвижимости. Залог – это то, что гарантирует банку возврат задолженности, поэтому он должен оберегаться особенно активно. А страховка станет гарантией того, что кредитор не потеряет собственные вложения, независимо от обстоятельств

При этом важно подчеркнуть, что повреждение заложенного объекта по вине должника не является страховым случаем, поэтому клиенту придётся погашать задолженность в срок, независимо от случившегося

Необязательные

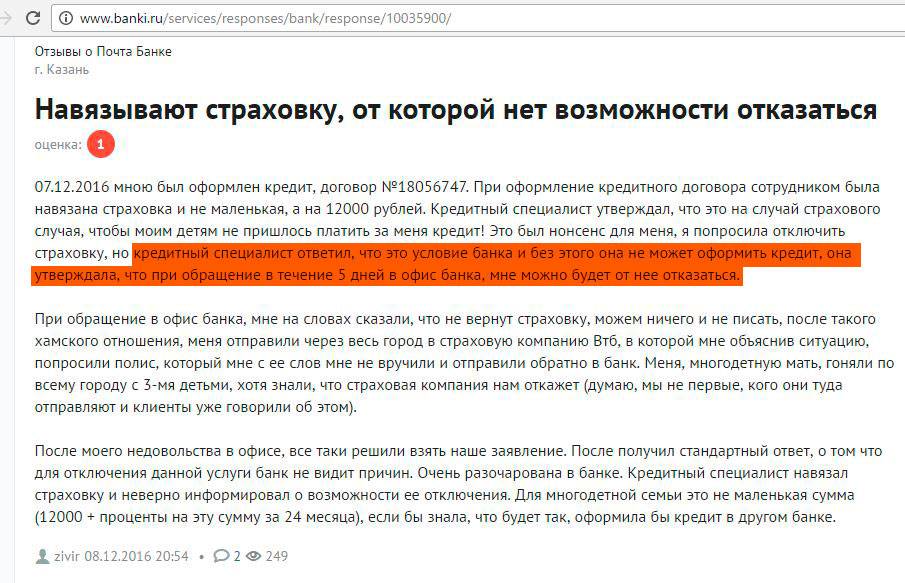

Все остальные перечисленные услуги являются необязательными, поэтому от них разрешается отказаться. Их навязывание менеджерами банка нарушает закон, поэтому любая попытка заставить клиента оформить ненужную услугу способна стать поводом для жалобы в контролирующие инстанции, например, Роспотребнадзор

Но важно учитывать, что выдача ипотечного кредита негласно зависит от оформления страховки. Это связано с тем, что кредитор не обязан объяснять клиентам причины принятого решения

То есть, при отказе из-за неоформленного полиса доказать, что именно нежелание заёмщика подписывать дополнительные договора стала причиной отклонения заявки, практически невозможно.

Особенности страхования

Механизм обязательного страхования при ипотечном займе выглядит следующим образом:

- Банк, обязывая клиентов страховать предмет залога (приобретаемую квартиру), получает гарантию возврата ссуды, даже если залог погибнет в результате пожара, затопления, землетрясения и т.д.

- Если ссудополучатель просто откажется платить, банк заберет себе квартиру.

Компенсировать убытки от гибели предмета залога сможет только страховка, и по этой причине требование является законным и с точки зрения закона об ипотеке, и с точки зрения ГК РФ. При обязательном страховании квартиры заемщик также оказывается в выигрыше, хотя и вынужден оплачивать страховку из своих средств, сверх расходов на погашение ипотечного займа.

Если страховой случай все-таки наступит, то он будет более не обязан продолжать платить кредит, так как оставшуюся сумму вместо него банку выплатит страховая компания.

Какие страховки требуют банки

Общий перечень страховок, которые может потребовать ссудодатель при оформлении ипотеки, включает в себя:

Три первых страховки самые распространенные, остальные встречаются с меньшей регулярностью. Имущественная страховка не даст кому-либо понести убытки, если по какой-то причине погибнет недвижимость.

Стоимость полиса оплачивает клиент, а при наступлении страхового случая он освобождается от необходимости продолжать платить ипотеку, банк получает премию. Титульное страхование защищает от риска признания сделки купли-продажи недвижимости недействительной.

Наконец третий вид страхования защищает самого клиента, который по любой причине может стать нетрудоспособным или погибнуть, в этом случае полис покроет оставшуюся часть ссуды.

Возможные риски страхования ипотечных кредитов

Все риски, существующие в ипотечном страховании, условно делятся на три большие группы:

- кредитные;

- процентные;

- ликвидности.

Кредитный риск означает вероятность непогашения клиентом взятого на себя долгового обязательства. Никак нельзя исключить этот вид риска, так как вероятность непогашения существует всегда. Банк может процветать только тогда, когда количество невозвращенных займов не превышает 5% от общего количества.

Понизить процент риска можно при помощи:

- адекватной оценки цены закладываемой недвижимости и реальной кредитоспособности потенциального ссудополучателя;

- налаженного механизма взыскания просроченных долгов;

- отработанной практики регистрации перехода имущественных прав;

- привлечения госгарантий для целевых займов;

- раннего выявления потенциально проблемных кредитов и их реструктуризации;

- резервного фондирования;

- страхования.

Процентные риски возникают тогда, когда банк привлекает заемные средства для того, чтобы выдать кредит клиенту. Возникает вероятность того, что сам ссудодатель будет вынужден платить за заемные средства более высокую процентную ставку, чем ему самому оплачивают клиенты по кредитам.

В результате может снизиться доходность банковских инвестиций, а порой даже наступить банкротство.

Риски ликвидности появляются тогда, когда:

- меняются процентные ставки и валютные курсы на рынке, изменяется фактическая ценность фондов;

- массово клиентами изымаются вклады;

- нарушается баланс между активами и пассивами банка и т.д.

Понизить данную категорию риска помогает адекватная оценка будущей потребности банка в заемных средствах, а также осторожный подход руководства к оценке возможных затрат и поступлений финансовых ресурсов.

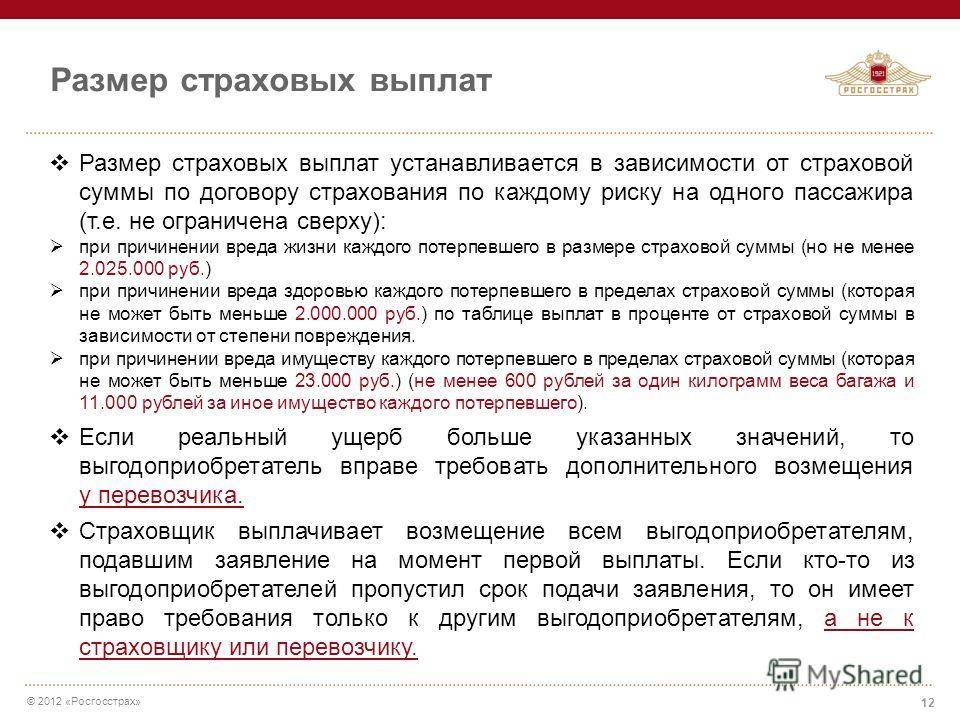

Кто в выигрыше при наступлении оговоренных случаев

При наступлении страхового случая, обычно, получателем страховки является клиент страховой компании. Но не в случае ипотечного страхования. В данном случае страховка играет роль буфера, защищающего интересы займодателя и лишь косвенно интересы клиента.

При наступлении страхового случая получит компенсацию не клиент, а банк. Его риски застрахованы, но платит за эту страховку своими деньгами, не входящими в сумму займа, клиент.

Клиент остается при своих: он не получает то, ради чего брал ипотеку, не обязан платить кредит. Страховая компания в убытке, так как вынуждена своими деньгами расплачиваться с банком по остатку займа.

При желании клиента получить то, ради чего затевалась ипотека, ему придется все начать с начала и заключить со страховщиком новые договора. Вот только свою скидку за безубыточное страхование он уже потеряет и заплатит максимальную стоимость страховки, хотя его прямой вины в наступлении страхового случая может не быть вовсе.

Что если банк принуждает застраховать жизнь или недвижимость?

Лучше на это согласиться. Да, это не является обязательным – ведь в упомянутом Федеральном законе об ипотеке ничего не сказано об обязательности этой сделки и ни один банк не вправе давить на клиента, требуя оформить страховку. Тем не менее, перед любой сделкой нужно задать себе вопрос: что я проиграю и что я выиграю от такого?

Выиграете же вы следующее – в случае вашей смерти вашим членам семьи не перейдет ваш долг по ипотеке. С оставшейся частью кредита придется расплачиваться страховой фирме, а ваши близкие не потеряют крышу над головой и переоформят собственническое право на себя.

Перспективу же развития событий после вашей кончины в случае неоформления страховки жизни даже представлять себе не надо.

Достаточно посмотреть примеры из судебной практики по таким делам. Долг перейдет вашим близким. Они могут с ним не справиться и тогда банк обратится в суд и выиграет его, а семья будет выселена.

Так что польза от этой опции очевидна.

Тем не менее, если вы уверены, что в течение ближайших десяти-пятнадцати лет, или на сколько вы оформляете кредит, вы на тот свет не соберетесь и будете сами платить по кредиту, вы вправе отказаться от этой опции. Мало того, нужно помнить, что это существенно увеличит нагрузку на ваш бюджет. О том, можно ли отказаться от ипотеки и как это сделать, читайте тут.

Тем более, как уже неоднократно упоминалось, нужно соглашаться, ведь таково требование закона. Без этого сделка оформления ипотеки невозможна и банк вам просто откажет.

В итоге получается, что принимать без обсуждений следует только требование о страховании ипотечной квартиры – если, конечно, вы не передумали на этой стадии оформлять ипотеку. О других страховках, в частности, жизни, нужно крепко подумать – польза от этого очевидна, но по силам ли вашему кошельку такие траты? Если же банк слишком настойчиво требует этого, есть смысл обратиться в другой.

Условия страхования ипотеки зависят от организации. В наших статьях рассказано о страховании от компаний Сбербанк, Согаз, Ингосстрах, Росгосстрах, РЕСО, ВСК и от Ренессанс Кредит, Абсолют Банк, Совкомбанк.

Оформление

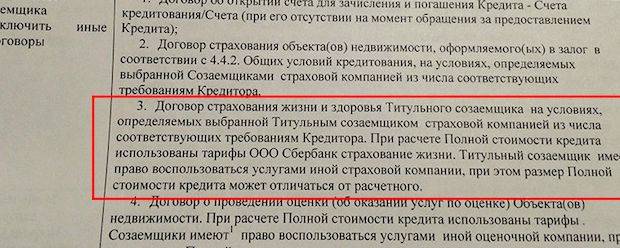

Страхование участников ипотечного кредитования выполняется по нескольким схемам. Наибольшее распространение получили следующие варианты:

- Заключение трёхстороннего договора. Сторонами такого соглашения являются страховая компания, заёмщик и банк.

- Заключение договора страхования после оформления ипотеки. В таком случае договор страхования носит двусторонний характер. Его подписантами являются страховая компания и заёмщик.

Что же касается нюансов, здесь так же, как и при получении ипотечного кредита, формируется график страховых платежей. Обычно заёмщик обязуется ежегодно выплачивать определённую сумму. Её размер определяется на основе величины остатка задолженности по долгосрочной ссуде. Практикуются также варианты ежеквартального и даже ежемесячного проведения страховых взносов.

Какие необходимы документы

Чтобы оформить договор страхования здоровья и жизни при ипотеке, заёмщик должен предоставить сотруднику компании, оказывающей данную услугу, следующие документы:

- гражданский паспорт российского образца;

- анкету;

- заявление – его форма устанавливается страховой компанией;

- договор кредитования;

- копию трудовой книжки;

- справку из медучреждения о состоянии здоровья (предоставляется по требованию страховщика).

На что стоит обратить внимание при страховании

В первую очередь всех интересует стоимость услуги. Она остается индивидуальной и зависит от конкретного банка.

Как правило, на цену влияет та кредитная программа, которую выбрал заемщик. В целом она составляет около 1% от общей стоимости ипотечного жилья. Также стоит отметить, что проценты для мужчин выше, чем для женщин, так как у первых больше шанс получить травму при работе.

На цену влияет не только пол, но возраст, а также текущее состояние здоровья человека, пришедшего за ипотекой.

Как правило банк просит у своих потенциальных клиентов, чтобы они предварительно прошли медицинское обследование или показали результаты недавнего. Это поможет организации совокупить все факты и вынести решение – выдать ли кредит вообще, и какова будет стоимость страховки.

Тяжелые хронические заболевания, которые могут закончиться смертельной патологией – это верный признак того, что в займе будет отказано вовсе.

Также тариф на страховку может колебаться в зависимости от профессии заемщика. Работа, связанная с сопряженным риском наверняка увеличит процент. Это такие специальности как полицейский, пожарный и т. д. Для условного работника офиса этот коэффициент будет несколько ниже.

Что такое страхование жилья

Практически все банки предлагают своим клиентам возможность приобретения недвижимости по ипотеке. Требования к заемщикам достаточно лояльны, главное, чтобы человек мог доказать свою платежеспособность. Помимо этого, в стандартные условия ипотечного кредита входят:

Возраст. Ипотеку может оформить гражданин РФ не младше 23–25 лет. Максимальный предел составляет 65 лет. Ликвидность жилплощади

Банкам важно знать, смогут ли они продать недвижимость в случае неуплаты кредита. Наличие поручителей

Не все финансовые учреждения требуют поручительство, но если сумма займа большая, то без них не обойтись.

Также важен стаж, наличие постоянного места работы и другой недвижимости. Еще одним условием, которое банки предъявляют к заемщикам, является страховка. Существует несколько видов страховки, включая страхование жизни. Но чаще всего банк обязывает страховать недвижимость, приобретаемую в ипотеку. Обязательно ли страхование квартиры при ипотеке, или можно отказаться от страховки?

Вопрос о том, обязательно ли страховать квартиру, задают все граждане, которые собираются оформлять ипотечный кредит. Да, отказаться от страхования жилья в данном случае не выйдет, так как финансовые организации отказываются сотрудничать с такими клиентами.

К тому же, эта процедура выгодна не только банку, но и самому заемщику. Если с недвижимостью что-то случится (пожар, затопление и грабеж), то покрытие убытков будет обязанностью страховой компании. А если последствия наступления страхового случая не позволяют отремонтировать жилье, то СК выплачивает банку весь остаток средств по ипотечному кредиту.

Если страховой случай наступил

Все же несчастье произошло, и нет возможности больше оплачивать кредит? Вот для такого случая и был заключен страховой договор. Пришла пора обратиться в страховую компанию, чтобы она исполнила свои обязательства. Но сделать это надо правильно, иначе велик риск, что в выплате возмещения будет отказано. Чтобы избежать такой ситуации, заемщику следует:

Все же несчастье произошло, и нет возможности больше оплачивать кредит? Вот для такого случая и был заключен страховой договор. Пришла пора обратиться в страховую компанию, чтобы она исполнила свои обязательства. Но сделать это надо правильно, иначе велик риск, что в выплате возмещения будет отказано. Чтобы избежать такой ситуации, заемщику следует:

Своевременно уведомить страховую компанию.

В каждом договоре указан срок, в течение которого необходимо обратиться в компанию, оказывающую услуги по страхованию. Если не соблюсти эти сроки, то у компании есть все основания отказать в выплате. Действия через суд также не дадут результата.

Уведомление подать исключительно в письменном виде.

Это сделать можно несколькими способами: личная подача письменного заявления в офисе и получение письменного подтверждения, телеграмма, заказное письмо.

Один из подводных камней, которые часто используют многие компании для отказа в возмещении ущерба. Если у заемщика были случаи по несвоевременной оплате взносов, то страховая компания имеет право отказать ему. Даже если все взносы были оплачены, но при какой-нибудь оплате была задержка хотя бы в 1-2 дня, заемщик рискует остаться без средств. Многие компании пользуются данной лазейкой. Поэтому беря ипотеку и оформляя страховку на нее, обязательно стоит выплачивать все взносы вовремя. Это позволит избежать многих проблем, в том числе и обращения в суд с требованием взыскать сумму возмещения со страховой компании.

Уведомить банк одновременно со страховой компанией.

Недостаточно отослать письмо исключительно в страховую фирму. Заявление также должно быть подано и в учреждение, выдавшее ипотеку, желательно в тот же день, что и в страховую компанию. Уведомление должно быть в письменном виде.

Собрать необходимый пакет документов.

Пакет документов

Оформление страхового полиса упрощено до невозможности. Достаточно одного паспорта, чтобы стать клиентом Росгосстраха, Согаза или любой другой страховой компании. Однако для того, чтобы получить выплату при наступлении страхового случая необходимо предъявить внушительный пакет документов, который различается в зависимости от того, умер ли клиент или же стал нетрудоспособным. В первом случае понадобится предоставить:

Оформление страхового полиса упрощено до невозможности. Достаточно одного паспорта, чтобы стать клиентом Росгосстраха, Согаза или любой другой страховой компании. Однако для того, чтобы получить выплату при наступлении страхового случая необходимо предъявить внушительный пакет документов, который различается в зависимости от того, умер ли клиент или же стал нетрудоспособным. В первом случае понадобится предоставить:

- Свидетельство о смерти. Также действительно решение суда о признании заемщика умершим.

- Справка о смерти, в которой должны быть прописаны причины смерти. Это необходимо, так как есть целый перечень причин, при которых страховая компания освобождается от выплат. Например, смерть в результате несчастного случая в состоянии опьянения или когда заемщик находился под воздействием наркотических средств.

- Выписка из истории болезни.

- Акт о несчастном случае на производстве, если он произошел во время работы.

- Другие документы, которые свидетельствуют о страховом случае и выданы компетентными органами.

Если же заемщик стал лишь временно нетрудоспособным и желает получить компенсацию, то он обязан предоставить в страховую компанию:

- Акт о несчастном случае на производстве.

- Документ, подтверждающий присвоение группы инвалидности.

- Справку о группе инвалидности до произошедшего несчастного случая, если человек уже был ограничен в трудоспособности.

- Удостоверение о назначении пенсии.

- Справку о назначении группы инвалидности, в котором прописаны диагноз и причины присвоения.

- Выписку из амбулаторной карты.

- Прочие документы, выданные компетентными органами, подтверждающие нетрудоспособность заемщика.

Это будет интересно

Обязательно ли страховать жизнь и квартиру по ипотеке каждый год? Покупка жилья в ипотеку – ответственный шаг, к которому следует подходить взвешенно

Ипотечный кредит является долгосрочным, поэтому важно иметь четкое представление о сумме, которую предстоит выплачивать ежемесячно на протяжении многих лет. Всё о страховании жизни для ипотеки При страховании жизни для ипотеки возникает немало споров и вопросов

В статье мы разберем, что дает страхование жизни, обязательно ли оно, какие документы нужны для оформления и порядок получения страховых выплат Можно ли отказаться от страховки по ипотеке и как это сделать? При оформлении ипотеки банки стараются застраховать заемщика по максимуму, предлагая комплексную ипотечную страховку. Обязательной из всех является только страховка залоговой недвижимости. Как отказаться от остальных страховок разберемся в статье.

Возврат страховки по ипотеке При оформлении ипотечного кредита нужна страховка на залоговую недвижимость, а в некоторых случаях – страхование жизни. Но не все знают, что при досрочном погашении заема на жилье стоимость страховки можно вернуть. Обязательно ли страхование жизни при ипотеке Вопрос о том, обязательно ли страхование жизни при ипотеке, возникает у заемщиков на стадии выбора квартиры. Часто сотрудники банков настаивают на приобретении заемщиком соответствующего полиса у аккредитованного страховщика. Всё о страховании по ипотеке Покупка квартиры в ипотеку — непростая процедура, которая требует от заемщика много внимания, сил, нервов, времени. Приходится одновременно решать огромное количество задач, одна из важных — оформление страхового полиса.

Комплексное страхование

Ознакомившись со всеми возможными видами страхования, можно представить, сколько сложностей ожидает человека, не позаботившегося об этой услуге вовремя.

Ознакомившись со всеми возможными видами страхования, можно представить, сколько сложностей ожидает человека, не позаботившегося об этой услуге вовремя.

Для тех, кто хочет чувствовать себя в безопасности и быть уверенным в завтрашнем дне, существует предложение по комплексному страхованию. Эта услуга включает в себя все виды страхования, в том числе и те, что были описаны в прошлом пункте.

Выбирая такой подход, заемщик избавляет себя от необходимости выбирать из множества вариантов, когда непонятно, что лучше, а что хуже.

Кроме того, оформления комплексного страхования выйдет дешевле чем согласование каждого конкретного полиса по отдельности. Как правило, банки и страховые компании идут навстречу клиентам и снижают стоимость подобного предложения. Это помогает как одной, так и другой стороне.

Порядок действий

После того как подготовительная работа проведена следует переходить к конкретным действиям, по регистрации правоотношения. Для этого следует последовательно осуществить несколько взаимосвязанных между собою шагов, а именно.

1 шаг. Найдите страховую компанию

Информацию лучше подчеркнуть от знакомых юристов или банковских работников. Если их нет, обратитесь к приятелям или родственникам сталкивающихся с подобной ситуацией. В крайнем случае, проанализируйте интернет-пространство.

2 шаг. Проанализируйте возможные риски сотрудничества

Здесь важно учесть и сделать анализ предлагаемых услуг

Обратите внимание на размер тарифов, сроки выплат, есть ли льготы, а также какие риски покроет заключаемое правоотношение

Учет рисков – важнейший параметр, так как от него зависит благополучие заемщика.

3 шаг. Согласуйте вид страхования

Чтобы выполнить это действие следует заранее знать, что требует займодатель, и что предоставляет рассматриваемая вами организация.

Сопоставив их, можно сделать вывод, подходит ли выбранная вами фирма или нет. Если условия не подошли – продолжите поиски.

4 шаг. Предоставите документы

Рассматриваемое соглашение заключается довольно быстро. Требуется совсем небольшой пакет документов, от клиента, которые собрать не проблематично.

Необходимые документы:

- гражданский паспорт;

- оригинал договора о покупке жилья;

- свидетельство о праве собственности на недвижимость;

- анкета и заявление;

- медсправки.

В отдельных случаях могут потребоваться выписки из лицевого счета, справки из бюро технической экспертизы, акты по оценки жилья. Поэтому следует заранее узнать — нужны ли дополнительные справки, так как их подготовка и получение потребует определённого времени.

5 шаг. Заключите договор

Как правило, он заключается на 1 (один) год. После истечения срока он продлевается и так ежегодно. Если срок просрочен – заимодатель может наложить штрафные санкции. Поэтому все процедуры следует совершать вовремя.

Когда все предельно ясно, и существует нерешенных вопросов – можно заключать соглашение. Следует знать, что каждый недочет, который вы пропустили (любая коммерческая организация действует всегда в своих интересах) может обернуться дополнительными финансовыми затратами.

Основные последствия систематической неуплаты

Если не платить страховку, то последуют меры по принуждению. Вначале страховые компании напоминают должникам о грядущем платеже за несколько дней до конечного срока. Если деньги не поступили на счет в конкретную дату, то банк вступает дело – он подключается к дальнейшим разбирательствам и старается получить средства в добровольном порядке.

Если платеж был просрочен на 1 месяц, то клиенту поступают регулярные сообщения и звонки с просьбой погасить задолженность по полису. Сотрудники банка также попытаются связаться с поручителями по кредиту, если само лицо найти не получится. Если должник уклоняется от обязательств, не выходит на контакт и не вносит платеж, то кредитор направляет судебный иск или передает дело коллекторам.

Если дело доходит до суда, то от должника чаще всего требуют досрочно погасить сумму в полном объеме. Это крайняя мера, но если это условие прописано в кредитном соглашении, то пункт сыграет против заемщика в разбирательстве. Если дело передается в коллекторское агентство, то клиента банка ждет нервная жизнь. Сотрудники компании всякими способами будут пытаться получить деньги от лица. Иногда коллекторы нарушают закон в попытках взыскать средства.

Однако многие банки лояльно относятся к клиентам. Они тянут с подачей судебного заявления. Чаще всего компания сначала поднимает процентную ставку или назначает пени за каждый просроченный день. Если сравнить суммы, то экономия на полисе гораздо меньше, чем получается переплата по кредиту.

Правила Сбербанка

Как и в любом финансовом учреждении, для ипотечного займа в Сбербанке вам будет необходимо застраховать вашу квартиру как минимум по двум статьям: от ее утраты и от повреждения.

При этом максимальные страховые выплаты при наступлении страхового случая будут равны сумме кредита, то есть, если ваше жилье по тем или иным причинам не будет подлежать восстановлению, страховая компания выплатит Сбербанку всю необходимую для погашения займа сумму.

Сбербанк предлагает заемщику выбор из собственной страховой компании «Сбербанк Страхование», а также из семнадцати аккредитованных внешних компаний, к которым относятся такие гиганты:

- Росгосстрах;

- РЕСО-Гарантия;

- ВТБ Страхование;

- Ингосстрах.

Банк не навязывает ни одну из компании, и заемщик сам в праве выбрать ту, условия которой ему больше подходят.

ВАЖНО! Обязательно посвятите время изучению условий страхования во всех компаниях – очень часто существует возможность сэкономить внушительную сумму денег, потратив немного усилий для посещения всех компаний. В договоре со Сбербанком будет оговорена сумма страхования (равна стоимости квартиры), продолжительность (как правило, она соответствует продолжительности займа), условия погашения и расторжения договора

В договоре со Сбербанком будет оговорена сумма страхования (равна стоимости квартиры), продолжительность (как правило, она соответствует продолжительности займа), условия погашения и расторжения договора.

Как правило, оплата страховки будет равна 1% от стоимости кредита, но в целом она высчитывается индивидуально, так как важны такие факторы:

- характер жилья (новое, вторичное);

- возраст и состояние здоровья заемщика;

- район;

- условия страховой компании.

Учитывая все эти критерии, называется положенная к оплате сумма, которую можно заплатить единовременно, либо разделить на 3-4 раза. Обязательно платить страховку за квартиру по ипотеке? Да.

Нужно ли страховать квартиру при ипотеке в Сбербанке? Да. Зависит ли это решение от желания или нежелания заемщика? Нет, ключевым фактором здесь является требование банка, основанное на 31 статье ФЗ «Об ипотеке», где подчеркнута необходимость страхования жилья в случае кредита на квартиру.

Не следует воспринимать данную меру, как способ банка и страховой компании заработать на вас.

К сожалению, никто не знает, что может случиться с нами или жилплощадью завтра, поэтому стоит переложить часть ответственности с ваших плеч на страховую компанию и спать спокойно.

Учитывая все вышесказанное, хочется отметить еще раз, на вопрос: «При ипотеке Сбербанка страхование квартиры обязательно или нет?» ответ совершенно очевиден — да, обязательное страхование квартиры остается обязанностью гражданина.

Итого

Оформление страхования жизни при взятии ипотеки не прихоть банков, а один из способов предохраниться от случайностей. 30 лет, на которые оформляется кредит, слишком долгий срок, и предугадать, что произойдет за это время, крайне сложно. Страховка позволит не лишиться недвижимости в случае непредвиденных проблем со здоровьем и нетрудоспособности, и покроет ипотеку.

Оформление страхования жизни при взятии ипотеки не прихоть банков, а один из способов предохраниться от случайностей. 30 лет, на которые оформляется кредит, слишком долгий срок, и предугадать, что произойдет за это время, крайне сложно. Страховка позволит не лишиться недвижимости в случае непредвиденных проблем со здоровьем и нетрудоспособности, и покроет ипотеку.

Каждый заемщик должен самостоятельно решить нужна ли ему страховка и уверенность в будущем или же лучше сэкономить и не выплачивать крупную сумму за страховой полис. Если же было принято решение все же оформить страховку, то стоит серьезно изучить предлагаемые страховыми компаниями условия и описания оплачиваемых страховых случаев перед тем, как подписать договор. Это позволить не потерять деньги и получить возмещение ипотеки при проблемах со здоровьем или при гибели.