Как вообще работают системы денежных переводов?

В российском законодательстве есть такое общее понятие, как платежная система. Определяется оно сложно, это несколько организаций, которые взаимодействуют между собой для организации денежных переводов.

То есть, система «Мир», Visa или Western Union – это все платежные системы с точки зрения российского законодательства, хоть между ними и есть некоторые отличия.

Например, платежная система «Мир» организует работу по выпуску банковских карт, их приему в отделениях банков, банкоматах, платежных терминалах, в интернете, а также непосредственно переводы от одного банка к другому.

Тогда как системы вроде Western Union или «Золотой короны» работают по принципу безадресных переводов (хоть в последнее время в них и появляются все новые и новые возможности). Соответственно, они почти не имеют отношения к банковским картам, и принципы денежных переводов несколько другие.

С точки зрения пользователя система денежных переводов работает очень просто:

- отправитель приходит в одну из точек обслуживания и отправляет перевод. Ему достаточно назвать страну, город (необязательно) и ФИО получателя перевода;

- сотрудник сообщает отправителю контрольный номер перевода (иногда он приходит в смс-сообщении сразу получателю);

- отправитель сообщает номер перевода получателю любым способом – по телефону, через электронную почту, соцсеть и т.д.;

- получатель идет в ближайшую точку обслуживания, сообщает номер перевода и показывает свой паспорт, после чего ему выдают сумму перевода.

Сейчас рынок активно развивается, и почти все системы переводов позволяют отправить деньги онлайн (правда, иногда это стоит дороже). А недавно платежная система «Контакт» ввела возможность и получать переводы на карту.

Преимущество таких систем в том, что они достаточно гибкие и могут работать сразу в нескольких странах, причем размер комиссии за международный перевод обычно ненамного выше, чем за перевод денег внутри России.

Важная особенность подобных систем переводов в России – то, что они по некоторым причинам не особо интересуют крупные банки. Если посмотреть на перечень партнеров российских систем переводов, там будут салоны связи и не самые большие банки (банков из ТОП-10 там можно не искать).

Возможно, причина в том, что на таких денежных переводах банки не особо много зарабатывают. Например, если один человек отправляет другому 20 тысяч рублей, комиссия чаще всего будет около 1% – или 200 рублей. И они делятся на троих:

- банк отправителя;

- платежная система;

- банк получателя.

Соответственно, каждый участник получает доли от процента, при этом тратит время сотрудников, бумагу, несет расходы на инкассацию наличных денег.

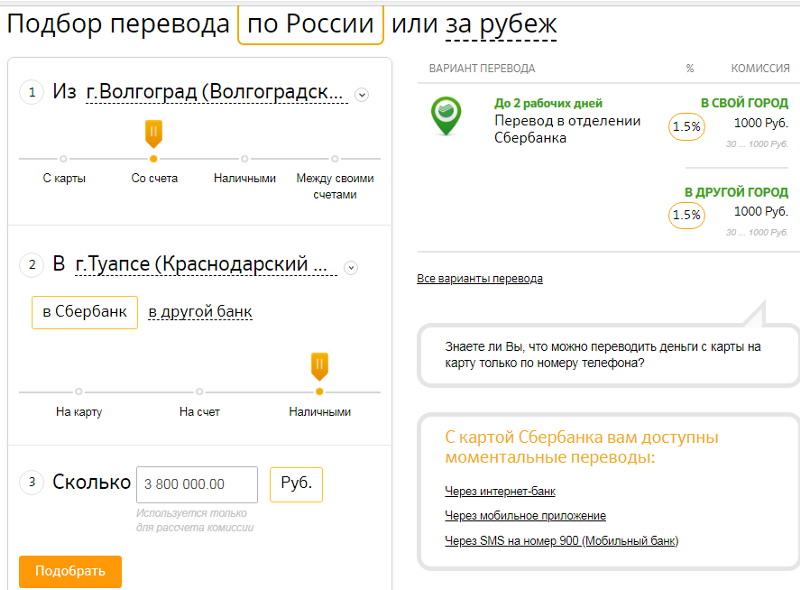

Крупному банку проще зарабатывать на переводах с карты на карту – тот же Сбербанк берет за перевод 1% от суммы, при этом деньги вообще не покидают банк.

Возможно, поэтому выжить в России получается не у всех систем переводов. За последние годы закрылось минимум 2 крупные системы – «Анелик» и «Лидер», а другие зарабатывают и на дополнительных услугах.

Не стоит забывать и о требованиях законодательства. Системы переводов работают в условиях достаточно жестких ограничений, которые касаются и их клиентов:

- сумма одного перевода – обычно не более 600 000 рублей и эквивалентных сумм в долларах и других валютах;

- переводы не могут быть связаны с предпринимательской деятельностью, ими часто запрещается даже оплачивать покупку недвижимости и иных товаров и услуг;

- перевод можно отозвать до тех пор, пока он не получен. Отзыв обычно платный;

- невостребованный перевод хранится в системе некоторое время – от месяца до 3 лет;

- отправить деньги за границу можно в любой поддерживаемой валюте, а по России – только в рублях;

- если деньги отправляются в другую страну, их обычно можно отправить с конвертацией по курсу системы переводов, а можно – в валюте отправления, тогда получателю их выдадут в рублях или конвертируют уже на месте по курсу банка;

- разные страны могут вводить разные условия и ограничения.

Например, некоторое время назад в Украине запретили банкам работать с российскими системами переводов, а совсем недавно были приостановлены переводы в Таджикистан.

Тем не менее, использование систем денежных переводов зачастую остается гораздо более выгодным вариантом, чем переводы с карты на карту или на банковский счет, и поэтому они популярны.

Отправка наличными деньгами

Перевод наличкой – это пополнение карты. Осуществить процедуру можно несколькими путями:

- обратиться в банковское отделение;

- использовать аппараты самообслуживания, принимающие наличку;

- использовать аппараты с отметкой «Cash-in», которые поддерживают «MasterCard MoneySend» и «Visa Платежи и переводы».

Банковские офисы

Схема пересылки наличности везде одинакова. Нужно обратиться к обслуживающему операционисту и предоставить:

- удостоверение личности;

- затребованные данные получателя;

- деньги.

В каждом банке и каждой стране действуют свои тарифы, лимиты и сроки. Перед оформлением перевода, уточните эту информацию у обслуживающего вас человека.

В банкомате или терминале самообслуживания СБ

Наличку в аппаратах самообслуживания СБ можно перекидывать только на собственные карты, используя опцию пополнения. Чтобы отправить перевод, нужно перейти во вкладку «Платежи и переводы» и внести необходимые данные.

Аппараты с функцией «Кэш ин» с логотипами указанных в названии систем позволяют отправлять переводы с карты на карту Сбера. Интерфейс аналогичен общепринятой схеме. При осуществлении операции, используйте его подсказки.

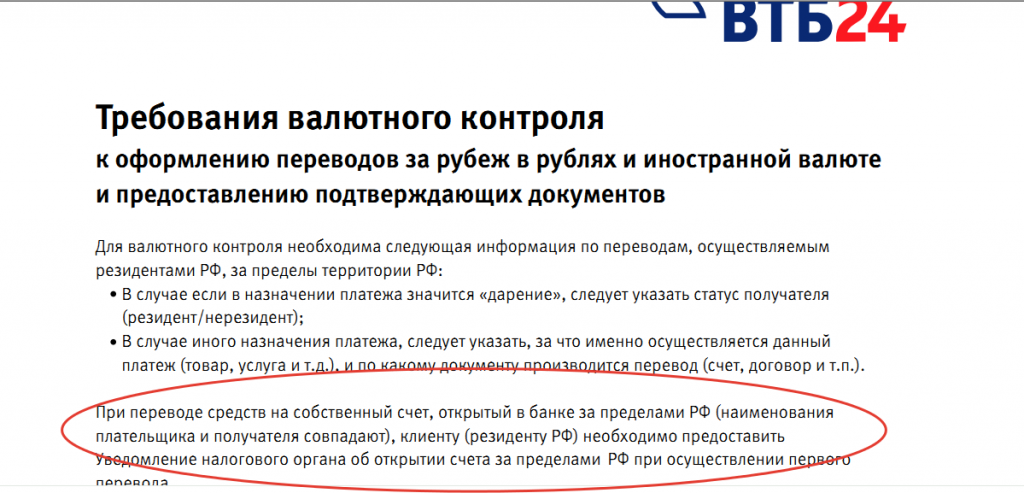

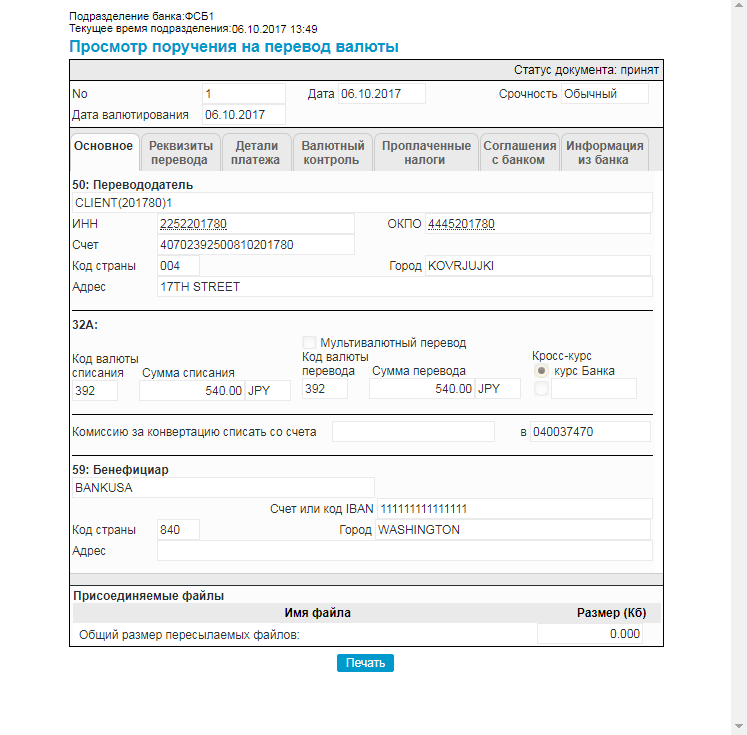

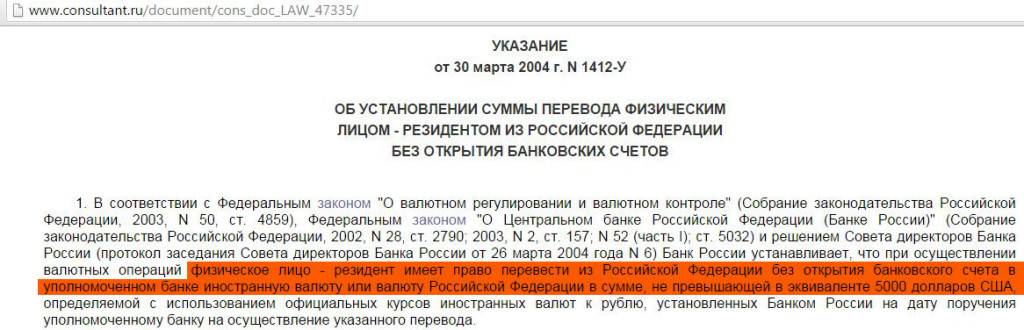

Валютный контроль переводов физлиц

В соответствии с законом Российской Федерации в отношении зарубежных переводов с участием юридических и физических лиц производится валютный контроль. Основные участники международных валютных операций:

- Физлица — валютные резиденты (граждане, проживающие за пределами РФ более 1 года). Способы, доступные для этой категории, — системы переводов, электронные кошельки и банки (другим физлицам и юрлицам).

- Юрлица — валютные резиденты (зарегистрированные в России). Перечисления можно проводить через банки и другие финансовые организации, имеющие лицензию ЦБ.

- Валютные нерезиденты (физлица и юрлица). Могут осуществлять те же операции, что и резиденты.

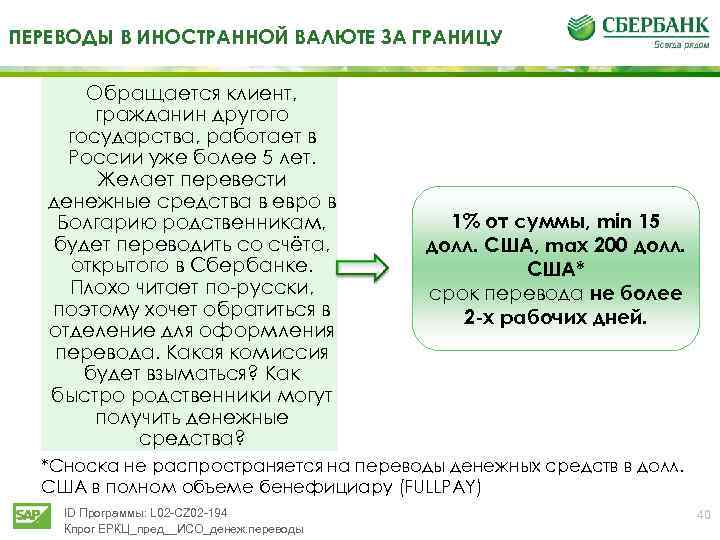

По правилам международные переводы в пользу физлиц должны быть не больше эквивалента 5000$ по курсу ЦБ. При превышении этого лимита клиент обязан предоставить банку подтверждение указанной цели перечисления. За подложные документы предусмотрена уголовная ответственность. Похожий правовой порядок действует в СНГ и государствах дальнего зарубежья.

Когда перевод не является доходом?

Конечно, переводы между родственниками безопасны, и часто встречаются такие ситуации, когда мы просим родственника оплатить за мобильную связь, кинуть денег на карту.

Важно помнить, что переводы разрешены только в рублях. В валюте между резидентами переводы запрещены за исключением переводов физическими лицами – резидентами иностранной валюты со своих счетов, открытых в уполномоченных банках, в пользу иных физических лиц – резидентов, являющихся их супругами или близкими родственниками (родственниками по прямой восходящей и нисходящей линии (родителями и детьми, дедушкой, бабушкой и внуками), полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами, усыновителями и усыновленными), на счета указанных лиц, открытые в уполномоченных банках либо в банках, расположенных за пределами территории Российской Федерации (пп.17 ст.9 Федерального закона от 10.12.2003 N 173-ФЗ “О валютном регулировании и валютном контроле”).. Кроме того, часто знакомые просят взаймы деньги

И при этом не заключают никаких договоров. Перевод на карту по такому устному договору займа также возможен. В 2018 года в 10 раз увеличен нижний порог суммы договоров граждан между собой, для заключения которых необходимо соблюдение письменной формы (появившиеся правки в подп. 2 п. 1 ст. 161 ГК РФ). До внесения изменений в указанную статью Гражданского кодекса нижний порог зависел от минимального размера оплаты труда (МРОТ) и составлял сумму не более 10 МРОТ. Сегодня МРОТ составляет 100 рублей (ст. 5 Закона от 19 июня 2000 г. N 82-ФЗ), а это значит, что до вступления в силу Закона N 100-ФЗ для совершения сделок стоимостью свыше 1000 рублей требовалось соблюдение письменной формы. С 1 сентября письменная форма договоров, заключаемых гражданами между собой, необходима только при их цене, превышающей 10 000 рублей.

Кроме того, часто знакомые просят взаймы деньги. И при этом не заключают никаких договоров. Перевод на карту по такому устному договору займа также возможен. В 2018 года в 10 раз увеличен нижний порог суммы договоров граждан между собой, для заключения которых необходимо соблюдение письменной формы (появившиеся правки в подп. 2 п. 1 ст. 161 ГК РФ). До внесения изменений в указанную статью Гражданского кодекса нижний порог зависел от минимального размера оплаты труда (МРОТ) и составлял сумму не более 10 МРОТ. Сегодня МРОТ составляет 100 рублей (ст. 5 Закона от 19 июня 2000 г. N 82-ФЗ), а это значит, что до вступления в силу Закона N 100-ФЗ для совершения сделок стоимостью свыше 1000 рублей требовалось соблюдение письменной формы. С 1 сентября письменная форма договоров, заключаемых гражданами между собой, необходима только при их цене, превышающей 10 000 рублей.

Поэтому можно осуществлять такие заимствования в устной форме просто «перекидывая» средства с карты на карту.

Если Вам сделали подарок, то сумма такого подарка является необлагаемой, если перевод осуществлен на сумму 4000 рублей.

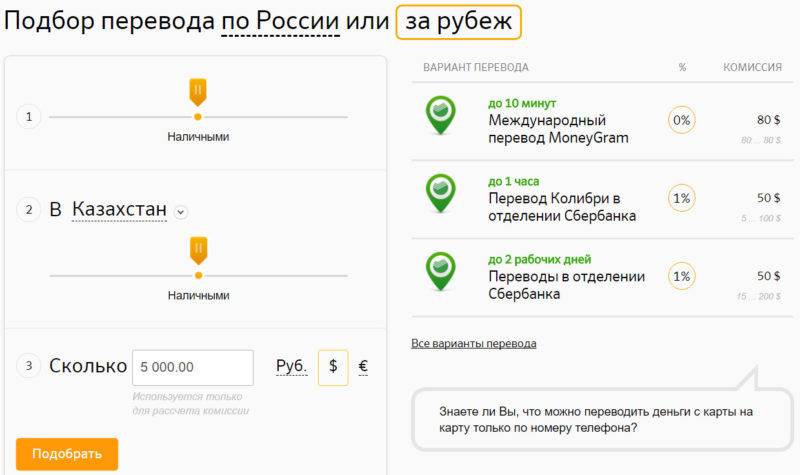

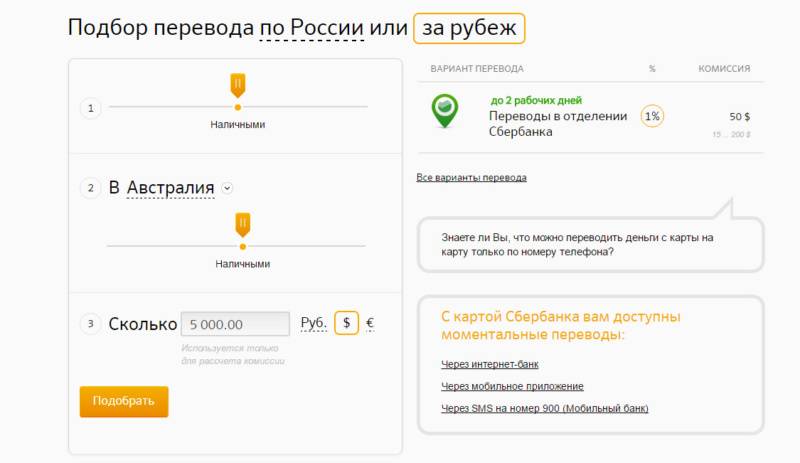

Какими способами перевести деньги за границу физическому лицу

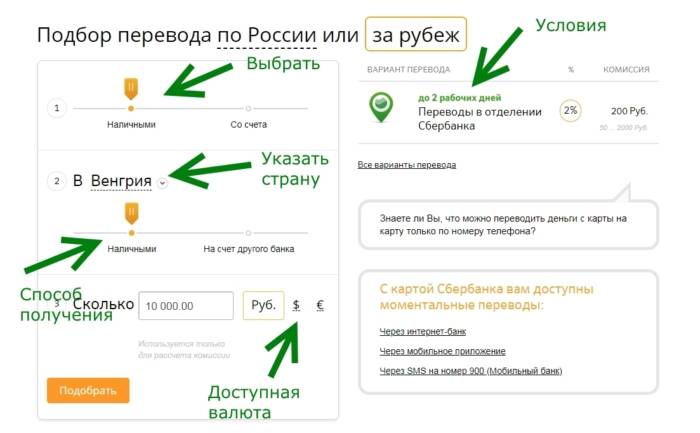

Отправить деньги в другую страну несложно, если знать доступные варианты. Предварительно рекомендуется рассмотреть их особенности, чтобы было проще перечислить средства. Также стоит понимать, что при переводе будет взят определенный процент с суммы. Он зависит от разных факторов: способа перечисления, величины, скорости, места назначения. Поэтому стоит, прежде чем отправить деньги, ознакомиться с условиями.

Возможные способы:

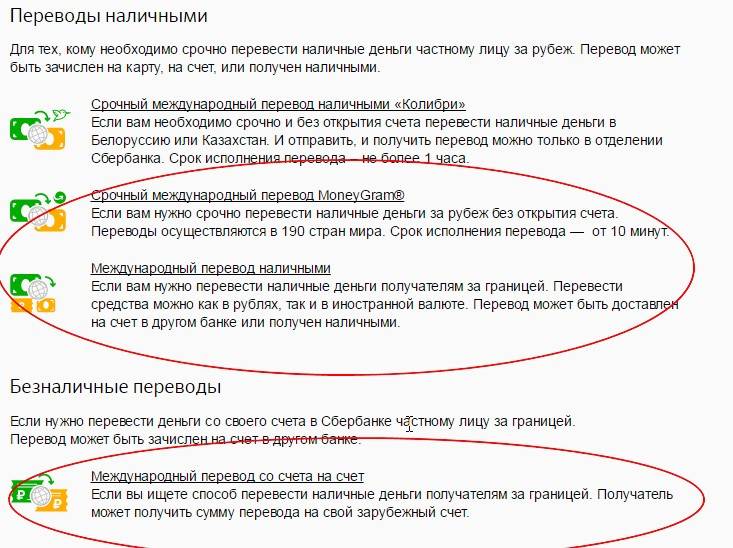

- Банковский перевод. Этот вариант − один из наиболее распространенных и надежных. Его можно использовать, чтобы переслать средства в Украину, Армению, Болгарию, США, Казахстан и другие страны. Чтобы выполнить перевод средств на иностранный счет, достаточно обратиться в банк. Отметим, что для отправки за рубеж крупной суммы нельзя будет воспользоваться онлайн-банкингом, и обязательно придется явиться в финансовое учреждение.

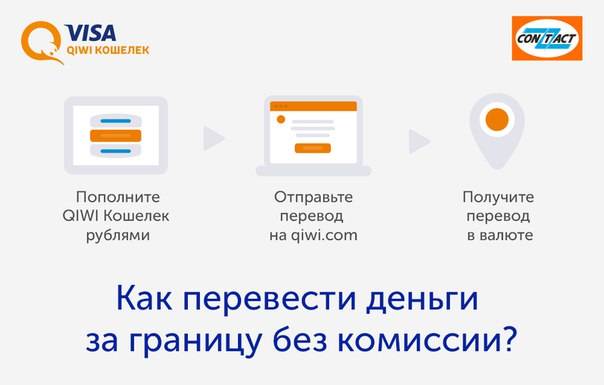

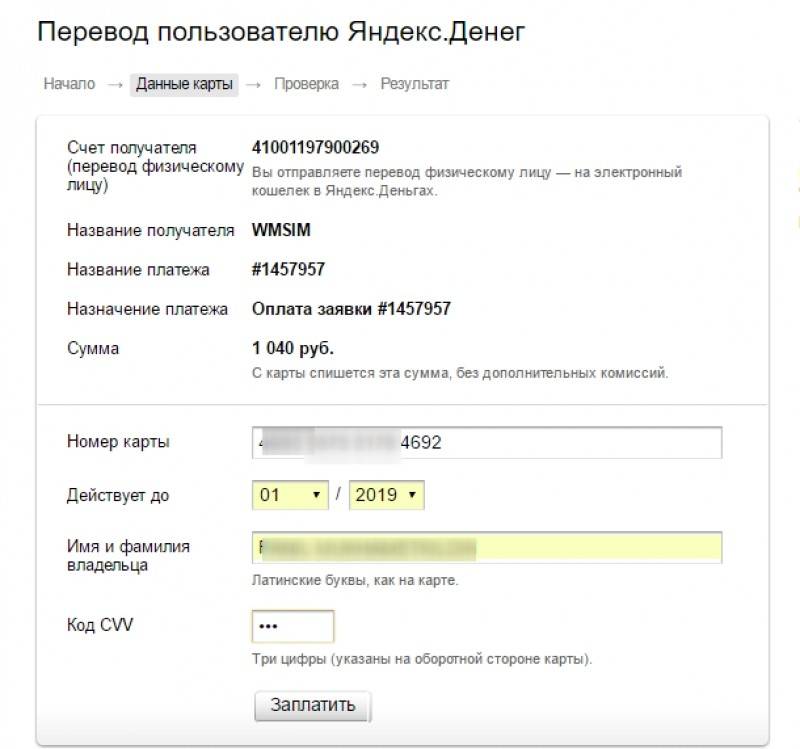

- Платежные электронные системы. Речь идет о таких сервисах, как Вебмани, Яндекс.Деньги, Киви и другие. Их удобство заключается в том, что возможна быстрая и безопасная отправка средств в любую точку мира. Причем это выгодно, потому как комиссия внутри системы почти везде отсутствует. Однако есть и минус такого варианта, потому как не всегда в стране получателя есть возможность снять средства, причем на выгодных условиях. Именно поэтому перед перечислением следует узнать про данный момент, чтобы на выгодных условиях отправить деньги иностранцу.

- Международные системы денежных переводов. Это хороший вариант для большинства людей, потому как можно быстро и выгодно переслать средства. Можно использовать как наличные, так и электронную валюту. Зависит от того, какую систему выбрал человек, а также куда направляет передачу. Существует вариант воспользоваться интернетом для того, чтобы осуществить перевод. Однако также можно обратиться в один из пунктов обслуживания системы, чтобы через сотрудников выполнить платеж.

- Отправка наличных. Один из самых выгодных и простых вариантов – передать через кого-то, кто едет в нужный город, денежные средства. Лучше, чтобы человек был хотя бы хорошим знакомым, иначе есть шанс утратить средства. Также следует помнить о том, что крупную сумму могут не пропустить на таможне. Поэтому способ подойдет для тех случаев, когда хочется отправить немного наличных.

Вне зависимости от выбранного варианта, полезно предварительно ознакомиться со всеми условиями и методом перевода. Потому как нужно все сделать правильно, чтобы деньги точно дошли до получателя в нужном размере. В целом процедура перечисления несложная, вне зависимости от выбранного варианта. В большинстве случаев все удается выполнить без посторонней помощи.

Какие есть риски при переводе денег за границу?

Перевод может быть заблокирован по нескольким причинам. Две основных:

Во-первых, при переводе важно сформулировать назначение платежа: «Оплата проживания», «Гонорар за работу», «Оплата языковых курсов». В противном случае международная система SWIFT (международная система межбанковских платежей) может заблокировать его

Плюс перевода в отделении — вам помогут четче сформулировать назначение платежа и точнее оценят сроки исполнения перевода. Визит в банк не ускорит процесс перевода денег, они будут идти столько же, сколько и при переводе онлайн.

Во-вторых, переводы на сумму 600 000 рублей строго проверяются. Статья 6 Федерального закона от 07.08.2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» гласит:

«Операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600 000 рублей либо равна сумме в иностранной валюте, эквивалентной 600 000 рублей, или превышает ее, а по своему характеру данная операция относится к определенному виду операций».

В зависимости от суммы, которую вы отправляете, банк может запросить документы о происхождении денег (справка с работы, договор об аренде жилья, документы о продаже собственности и т. д.), справку из налоговой, информацию о получателе (имя, банковские реквизиты и, вероятно, статус ваших отношений) и назначении переводов.

iPhones.ru

Перевод денег за границу — более сложный и длительный процесс, чем обычная транзакция с карты на карту в пределах одной страны. Для перевода нужно указать больше данных получателя, деньги идут дольше, а для проверки перевода в некоторых случаях нужно отчитываться перед налоговой. Есть три основных способа перевода денег за границу: через банк, с помощью электронных…

Услуги электронных платежных систем

Этот вариант является одним из наиболее простых и доступных для любого россиянина. Его преимущество заключается в том, что для использования достаточно иметь доступ в интернет

Также важно, чтобы у другого человека был профиль в нужной платежной системе. Тогда можно будет дешево перечислить деньги с кошелька на кошелек

Однако нужно учесть определенные особенности данного метода. Прежде всего, может возникнуть проблема с регистрацией иностранца в платежной системе. Потому как не во всех странах можно создать профиль, допустим, в Вебмани. Также бывают сложности с выводом денег, потому как могут отсутствовать доступные варианты, к примеру, для Испании и Италии. Электронные платежные системы лучше всего подойдут для ближнего зарубежья, потому как там проще снять деньги.

Как получить деньги из-за границы – тарификация

Получатель платежа не платит какой-либо комиссии, однако важно знать тарифные планы для отправителя, чтобы выбрать наиболее выгодный способ.

| Система | Комиссия | Время ожидания | Плюсы и минусы |

| Western Union, MoneyGram | 0,5% – 2% | До одного дня | — быстро, но дорого; — деньги можно получить в любом банке по паспорту; — предоставление денег в любой валюте |

| Юнистрим | от 0% | мгновенно | — без открытия банковского счета; — действуют льготные тарифы |

| Золотая Корона | от 0% | через секунду после отправки | Возможность контролировать статус перевода в онлайн режиме |

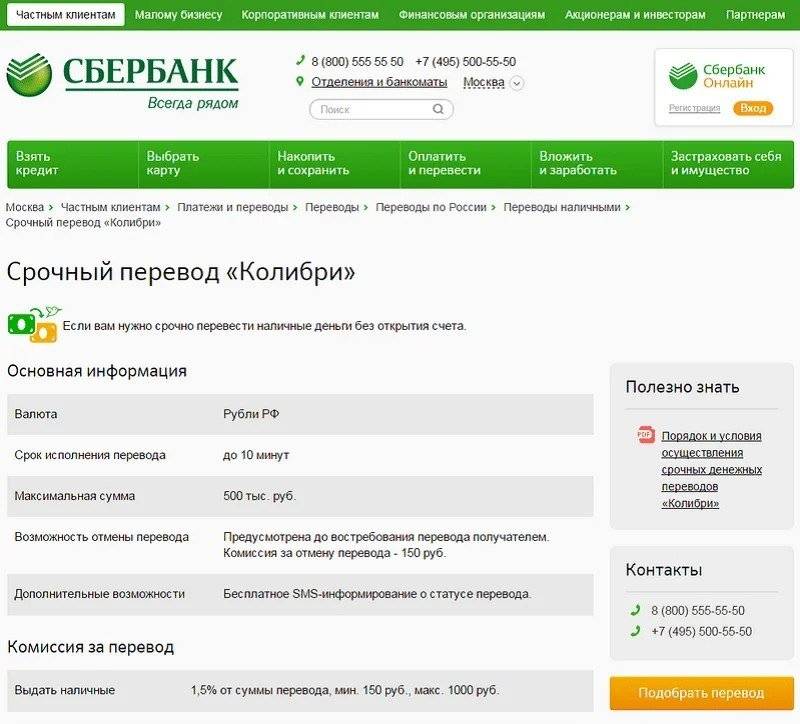

| Колибри | 1% | в течение часа | Для Белоруссии, Казахстана и Украины |

Стоимость услуг оплачивает только отправитель. Получателю следует лишь правильно заполнить квитанцию и указать номер перевода. Каждая система денежных переводов работает в онлайн режиме, что значительно упрощает и ускоряет процесс выполнения услуги.

Процедура получения

При получении любого перевода важно иметь при себе действующий паспорт и выполнить ряд простых действий:

- узнать у отправителя контрольный номер денежного перевода;

- заполнить специальную форму о получении денег, содержащую информацию об отправителе, получателе, стране и так далее;

- паспорт, форму и номер необходимо передать сотруднику банка;

- при получении обратной квитанции ее следует проверить, сверив все данные;

- остается получить деньги и квитанцию.

Форма заявки на получение индивидуальна у каждого учреждения, оказывающего услугу денежных переводов.

Нужно ли мне платить комиссию, если я получаю деньги из-за границы?

Хотя отправитель несет большую часть комиссии за транзакцию IMT, получение денег из-за границы может повлечь за собой некоторые расходы.

Сборы за получение

Большинство комиссий за международные денежные переводы несет отправитель, включая комиссию за транзакцию, комиссию за отмену или изменение. Как получатель, с вас может взиматься комиссия за получение от вашего банка или финансового учреждения, которая будет вычтена из вашей общей суммы для обработки и внесения иностранного платежа на ваш банковский счет.

Посреднические сборы

Большинство международных денежных переводов отправляются через систему SWIFT, глобальную сеть банков, обрабатывающих международные платежи. Таким образом, предполагаемый платеж может быть перенаправлен из банка отправителя через банки-посредники, каждый из которых может взимать свою комиссию, прежде чем деньги поступят на ваш банковский счет. Эти сборы могут быть вычтены из получаемых вами средств или могут быть оплачены отправителем заранее.

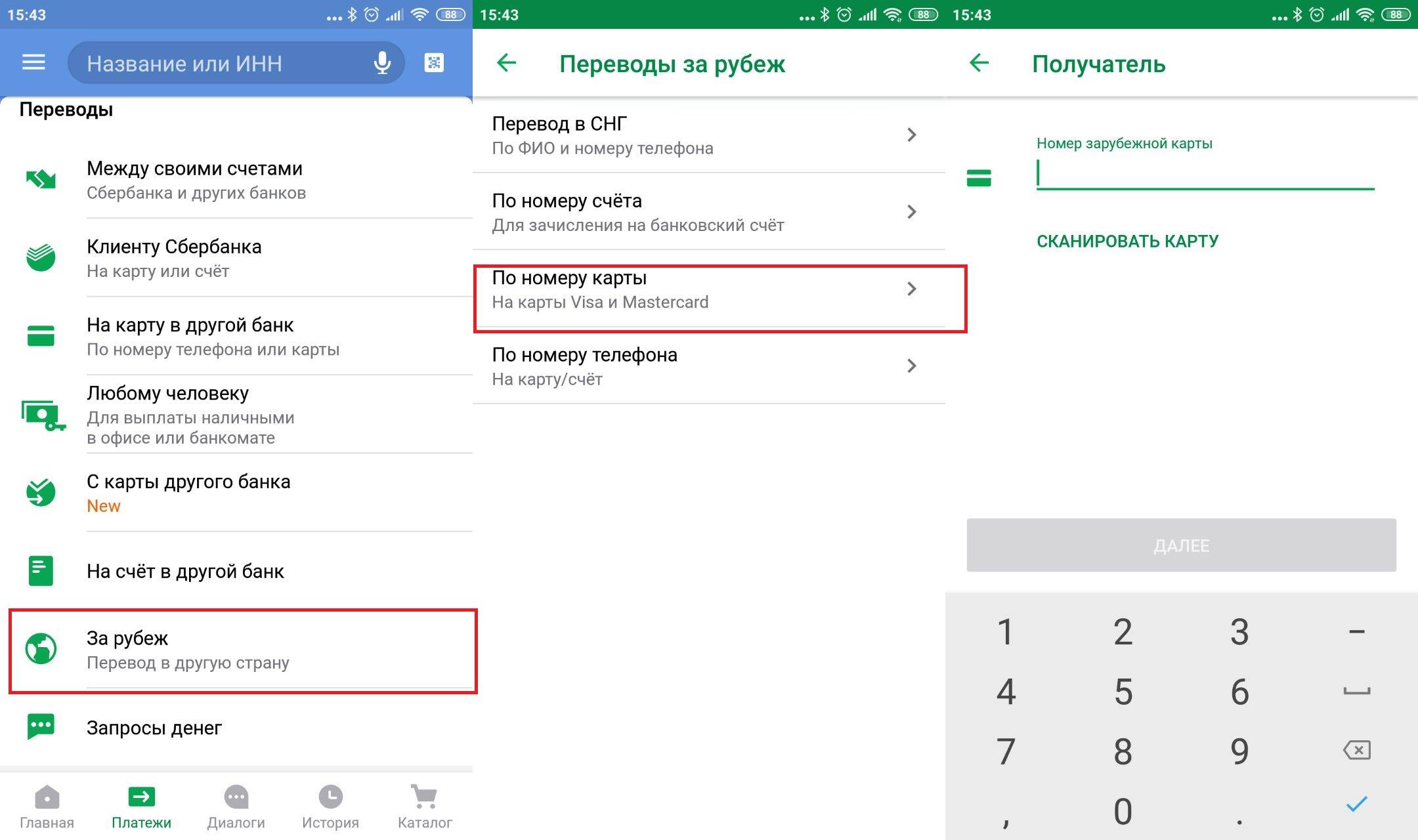

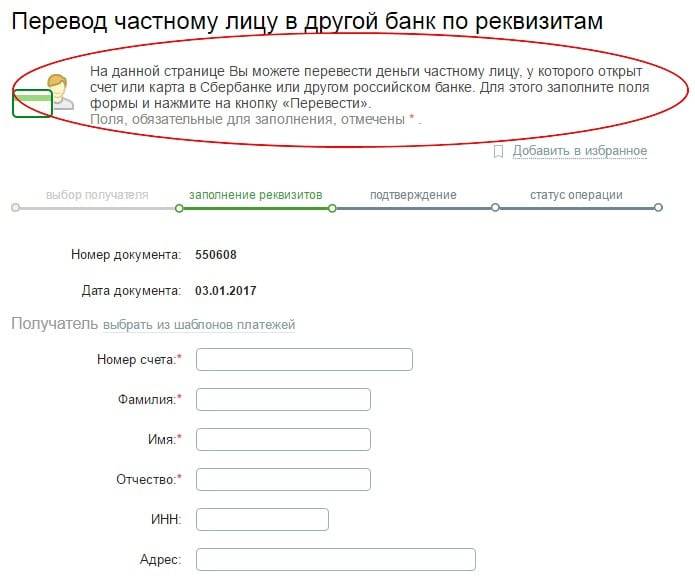

Как перевести деньги в иностранный банк

Существуют разные способы отправлять деньги за рубеж в любой иностранный банк. Для этого достаточно стать клиентом финансового учреждения, если человек еще таковым не является. Тогда можно будет осуществить частный перевод, причем он бывает разных видов.

Доступные варианты:

- С карты на карту.

- С карты на счет.

- Со счета на счет.

- Со счета на карту.

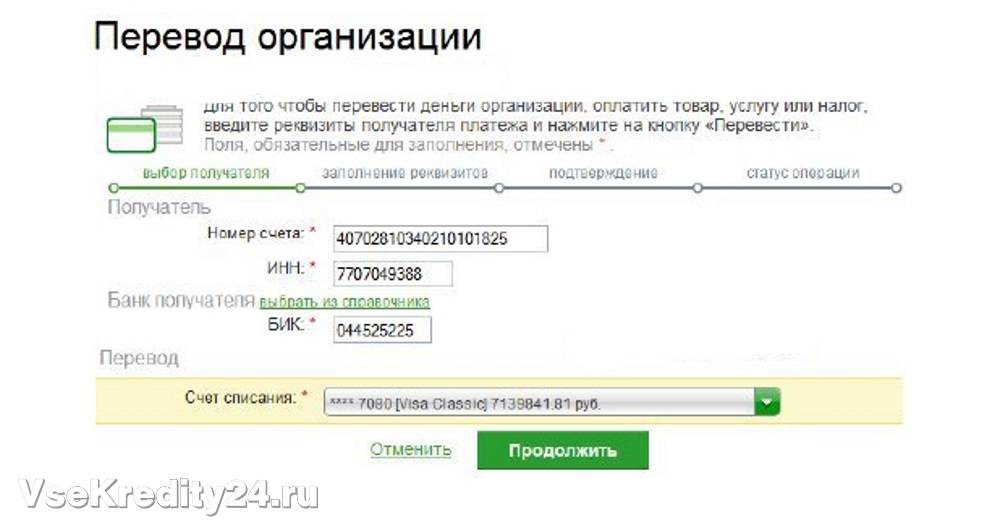

В целом данные способы несильно отличаются. Человеку достаточно явиться в отдел банка или же воспользоваться интернетом

Важно знать реквизиты получателя, а также указать свои данные. После этого можно будет отправить средства, идут они в течение 5 рабочих дней, хотя могут дойти и за полчаса

Переводы без открытия счета

Более быстрым и дешевым переводом можно назвать именную отправку через системы международных переводов. К ним относятся знаменитые Western Union и MoneyGram. Обе организации имеют большое количество отделений во всем мире. При отправке необходимо знать лишь некоторые данные получателя. Иногда достаточно указать правильные ФИО и отправить секретный код, присваиваемый каждому платежу.

Отправка по Вестерн Юнион

Отправка по Вестерн Юнион

Получатель приходит в ближайшее отделение и предъявляет паспорт с кодом (определенное количество цифр). Кассир проверяет данные и выплачивает деньги. Отправка занимает буквально несколько минут. Получатель также потратит немного времени.

Эти сервисы имеют большое количество отделений в странах бывшего Советского Союза. Также системы являются более дешевыми при отправлении небольших сумм. Подробную комиссию можно узнать в ближайших отделениях по отправке или на официальных сайтах.

Одним из вариантов перевода денег является открытие карточного счета на свое имя в любом банке. После этого надо будет передать пластик за границу. Затем пополнять карту в Российском банке, а снятие будет проходить за рубежом в валюте, которой заряжен банкомат.

Нужно ли сообщать о целях перевода и если да, то кому? Например, необходимо ли сообщать в российские налоговые органы о таком переводе? Как и когда это надо сделать?

Отдельно сообщать о переводе не требуется. В случае если гражданин осуществляет расчеты при покупке недвижимости с использованием российского счета в иностранной валюте, то банк потребует открыть паспорт сделки. В налоговые органы о совершении расчетов в валюте сообщать не требуется.

Немного иная ситуация в том случае, когда резидент переводит валюту на свой счет в иностранном банке. А далее уже с этого счета оплачивает стоимость недвижимого имущества. По итогу календарного года, резидент обязуется предоставлять в российский налоговый орган по месту жительства отчет о движении средств по валютному счету в иностранном банке в срок до 1 июня следующего за отчетным. При этом договор купли-продажи и иные документы по сделке не предоставляются. Но налоговый орган вправе запросить подтверждающие бумаги.

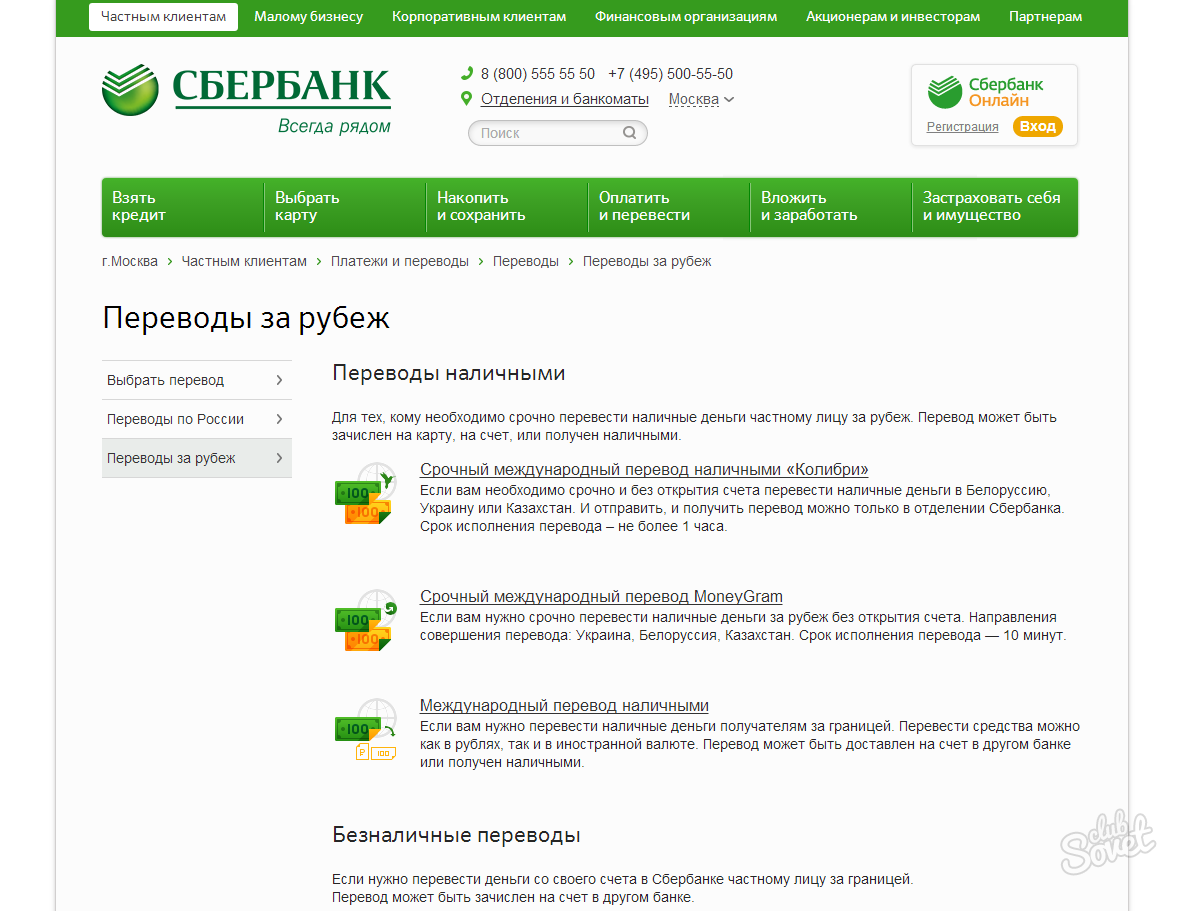

Банковские переводы

Отправка материальных средств через банки считается одним из самых безопасных методов. Риск столкнуться с мошенничеством в подобных случаях ничтожно мал. Многие крупные банки РФ имеют филиалы за границей, это обеспечивает своевременное поступление платежа без каких-либо задержек. Для совершения процедуры необходимо посетить отделение выбранного банка и проконсультироваться со специалистом. Он должен рассказать гражданину обо всех необходимых документах, сроках зачисления и суммарных ограничениях.

Крупные российские банки гарантируют надежное обслуживание. И даже если клиент ввел неправильные данные, деньги с его счета не спишутся и он ничего не потеряет. Подобный метод подходит не для срочных выплат, так как банковские переводы поступают получателям в течение нескольких суток. Сегодня подобные услуги предоставляют следующие банки: Сбербанк, Тинькофф, Бинбанк, ВТБ24, Альфа-Банк.

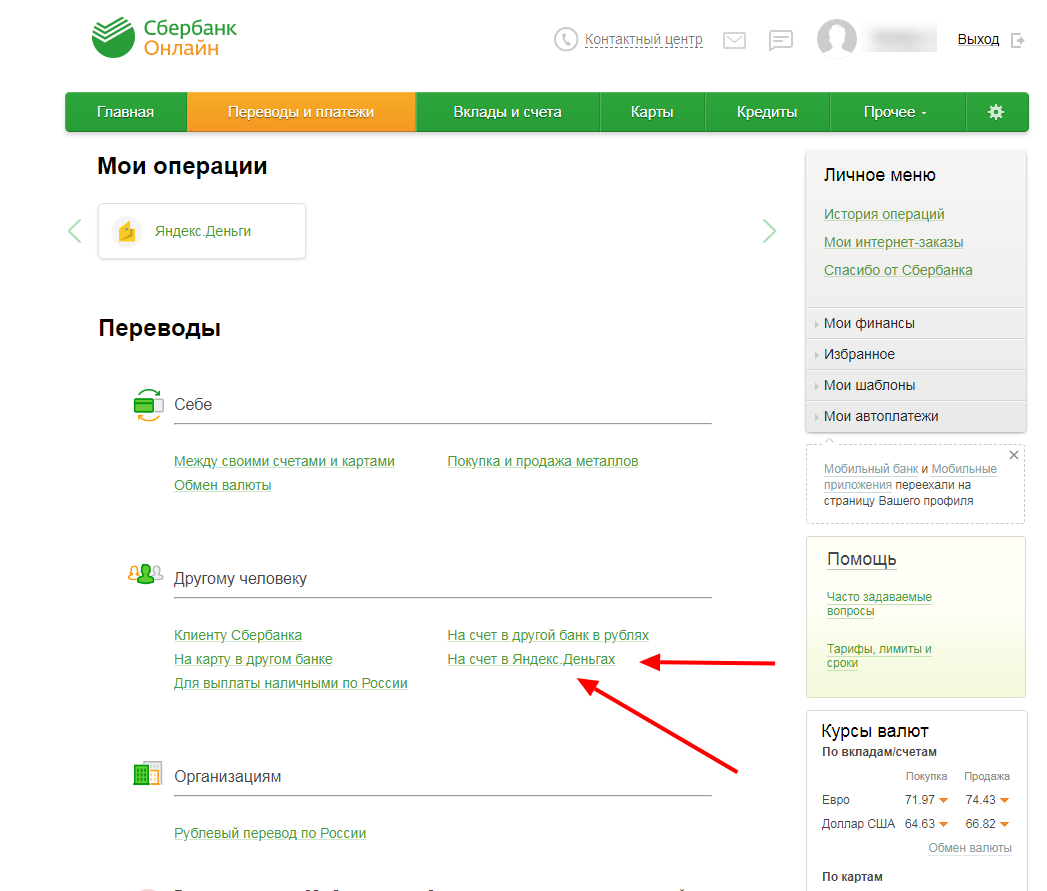

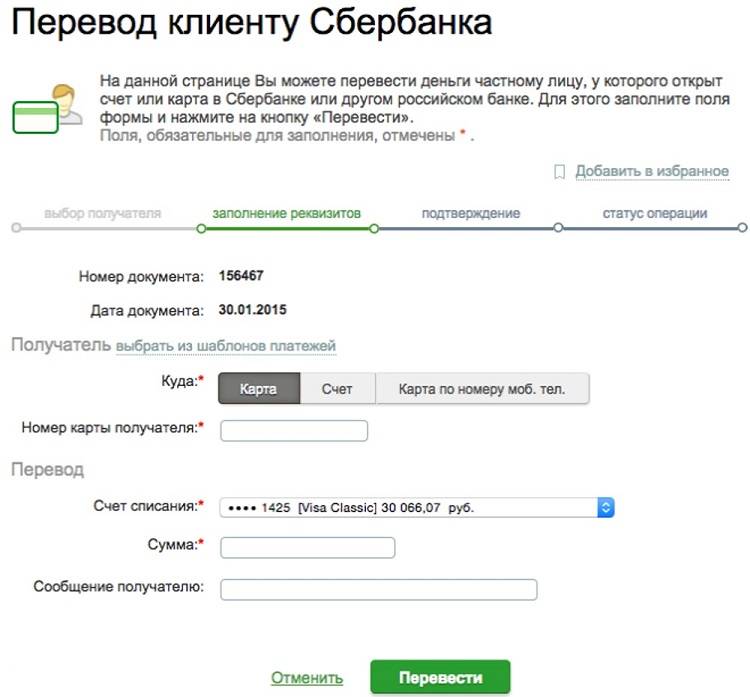

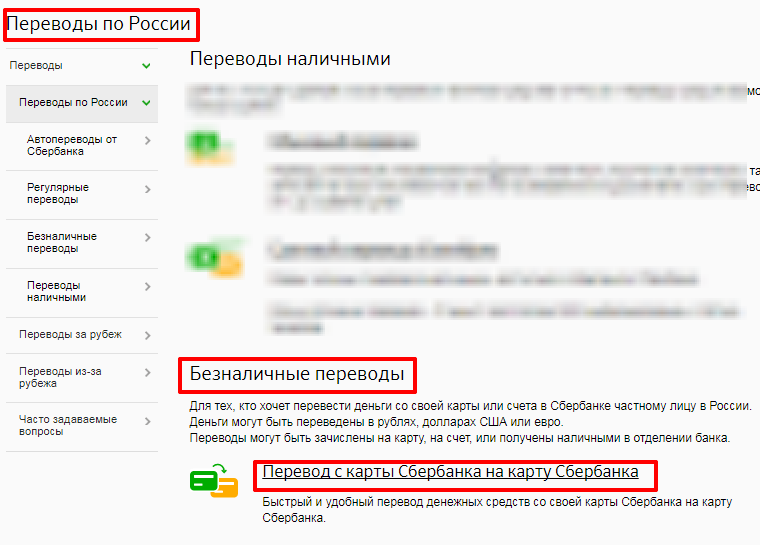

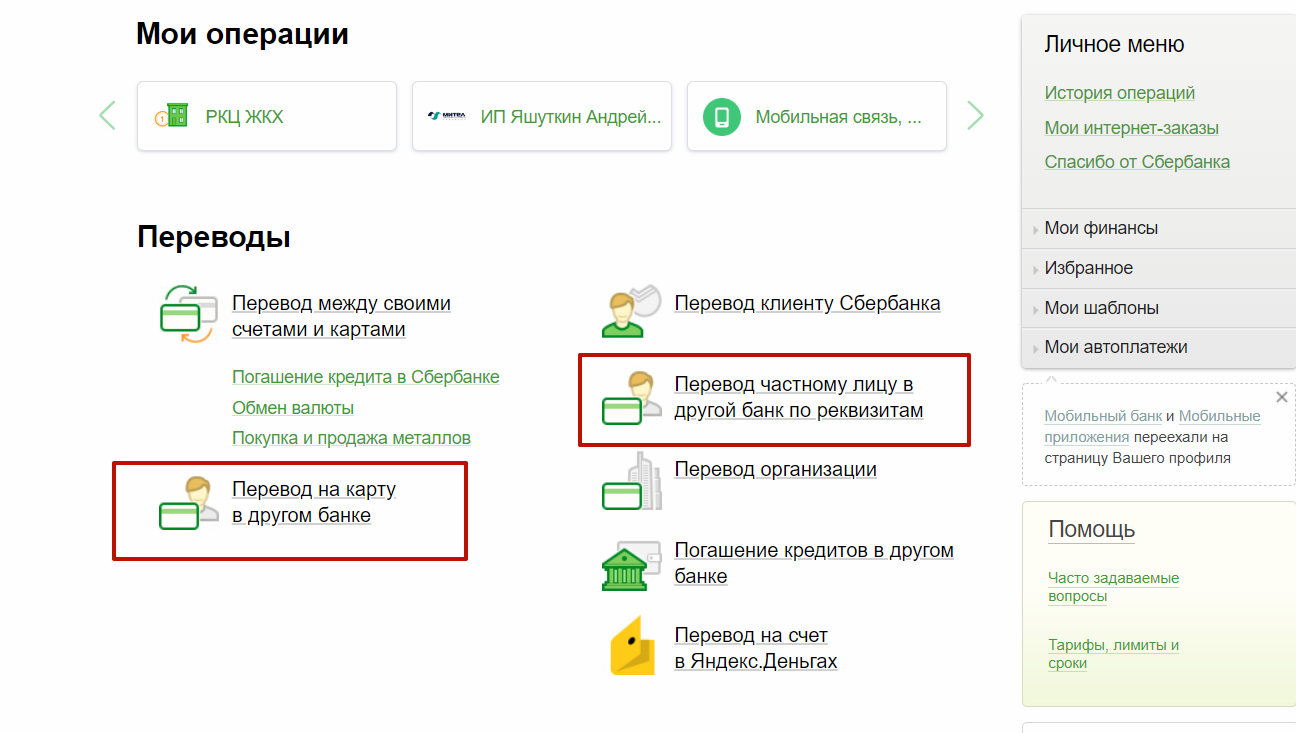

Отправка через интернет-банкинг

Такую операцию можно выполнить и самостоятельно. Многие банки уже имеют в своем программном обеспечение переводы с участием SWIFT-системы. О наличии такого программного решения можно поинтересоваться на горячей линии.

Подобный перевод чаще всего выполняется из раздела «Переводы». Там должны находиться поля для заполнения реквизитами получателя. Но предварительно необходимо пополнить счет на сумму отправки.

Если отправитель совершит ошибку, то финансы никуда не спишутся, а останутся на месте. Если же деньги списались, но до адресата не дошли, то они также могут зависнуть в банке отправителя, по причине заполнения неверными реквизитами полей в платежном поручении.

Международные денежные переводы

В отделениях РУП “Белпочта” можно отправить и получить международные денежные переводы. Белпочта взаимодействует с 23 странами, членами Всемирного почтового союза. Клиентам предлагаются на выбор: срочные, электронные и почтовые переводы, которые отличаются по охвату стран назначения и срокам доставки. Общие для всех видов переводов условия:

- Тарифы на международные денежные переводы составляют 8% от суммы (срочный, электронный и почтовый переводы) и 4% в случае отправки перевода наложенным платежом (электронный и почтовый переводы);

- Переводы принимаются к отправке с дополнительными услугами: уведомлением о получении перевода и письменным сообщением;

- Международные переводы принимаются в иностранной валюте. Однако плата за перевод взимается в белорусских рублях. В национальной валюте республики Беларусь принимаются только социально значимые переводы: пенсии, пособия, компенсации, пошлины и т.п.;

Срочные переводы

Срок прохождения срочных переводов от отправителя до адресата составляет 1 час. Однако, отправить их можно только в Азербайджан, Казахстан и Украину. Для получения срочного перевода потребуется код перевода, фамилия отправителя и страна отправки. Перечисленная информация содержится в квитанции и должна быть передана отправителем получателю перевода.

Электронные переводы

Электронные переводы можно отправить в 11 стран ближнего и дальнего зарубежья. При этом, сроки доставки международных переводов составят – 4 часа по по территории Республики Беларусь:

- + 1 рабочий день – в Азербайджан и Сербию;

- + 2 рабочих дня во Вьетнам, Эстонию и Украину;

- + 2 – 5 рабочих дней в Армению, Казахстан, Кыргызстан, Литву, Молдову, Россию, Узбекистан и Францию;

- + 5 – 7 рабочих дней в Таджикистан.

Почтовые переводы

Срок доставки почтовых переводов – самый продолжительный и составит от 2 до 4 недель. Отправить их можно в Албанию, Болгарию, Грузию, Латвию, Польшу, Румынию, Словакию, Туркменистан и Чехию.