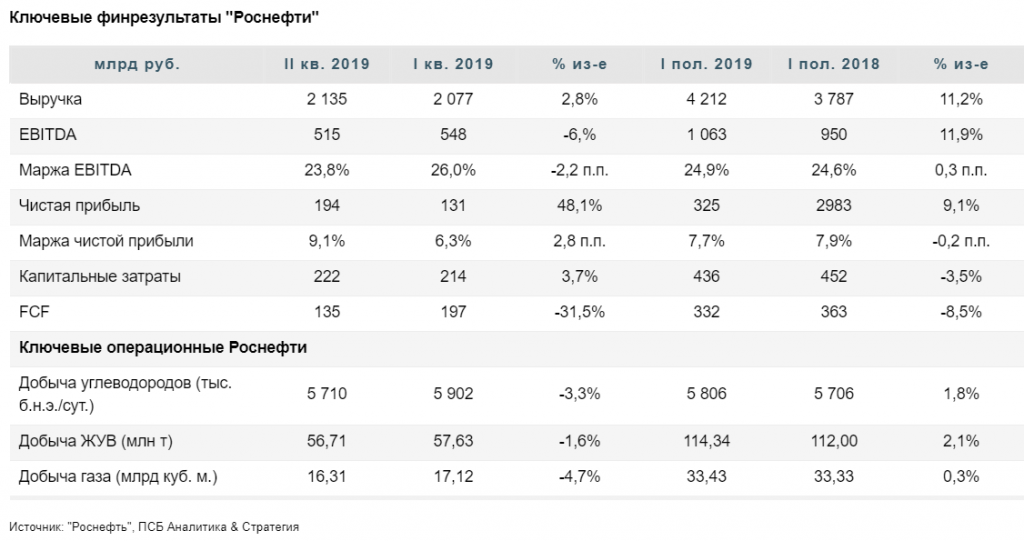

Мультипликаторы компании

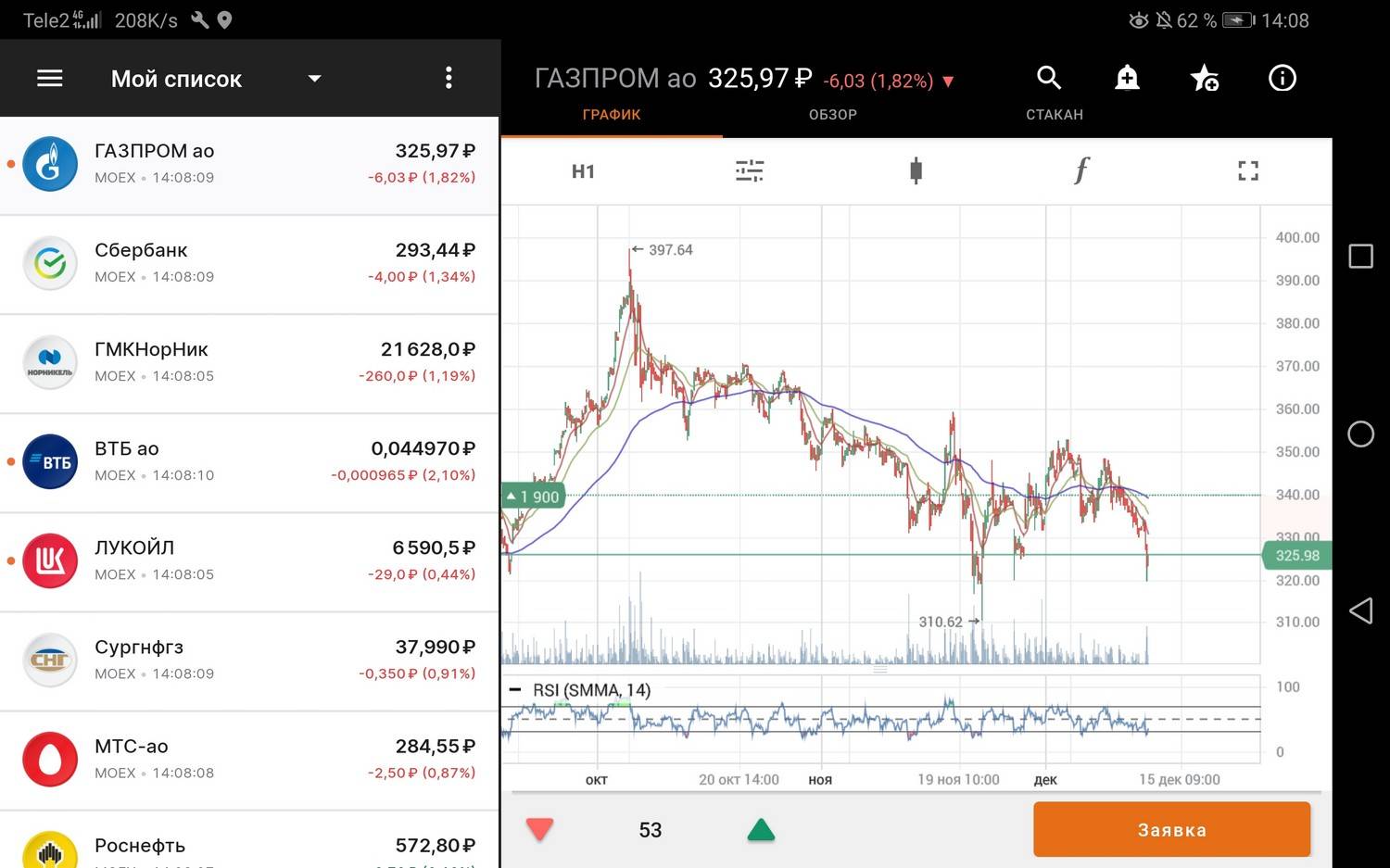

Сравнение мультипликаторов основных нефтегазовых компаний

Сравнение мультипликаторов основных нефтегазовых компаний

Роснефть, как и другие интегрированные нефтегазовые компании, является классическим примером компаний стоимости. Поскольку компании стоимости в последний год не пользовались популярностью у инвесторов, то стоимостные мультипликаторы Роснефти привлекательные.

Если вас не смущает сама природа компании, то это можно рассматривать как точку для входа. В данный момент компания оценена в 8,5 годовых свободных денежных потоков.

У Роснефти наблюдается дисконт к Лукойлу, который обоснован более прозрачной корпоративной культурой Лукойла. Хотя Роснефть оказалась единственной нефтегазовой компанией в России, которая закончила 2020 год с прибылью.

О компании

Роснефть — это крупнейшая российская нефтяная компания.

Операционная структура Роснефти

Операционная структура Роснефти

Роснефть занимается разведкой и освоением месторождений:

- нефти

- газа

- газового конденсата

Компания также занимается разработкой морских шельфов и последующей переработкой сырья.

Основные активы компании были созданы при Советском Союзе. Но первые упоминания об объектах, которые входят в состав Роснефти, датируются концом XIX века. Это была ещё имперская Россия.

Разведка нефтяных месторождений на Сахалине началась в 1889 году.

С 1990 по 2000 гг. большая часть российской нефтяной промышленности была приватизирована. Роснефть управляла всеми нефтегазовыми активами, которые были в собственности государства.

В 1995 году, в эпоху олигархата в стране, объём добычи Роснефти составлял всего лишь около 13 миллионов тонн нефти. Это эквивалентно 6% от сегодняшнего объёма добычи.

За последующие 10 лет компания консолидировала в своей структуре несколько нефтедобывающих и перерабатывающих активов.

В 2005 году Роснефть стала лидером по объёму добычи среди нефтяных компаний России. В то время она достигла почти 75 миллионов тонн нефти.

Объём добычи Роснефти в 1995 и 2005 гг

| 1995 год | 2005 год | |

| Объём добычи нефти (млн. тонн) | 13 | 75 |

В 2006 году Роснефть размещает свои акции на Лондонской фондовой бирже по оценке почти в 11 миллиардов долларов. На тот момент это было пятое крупнейшее IPO в мире.

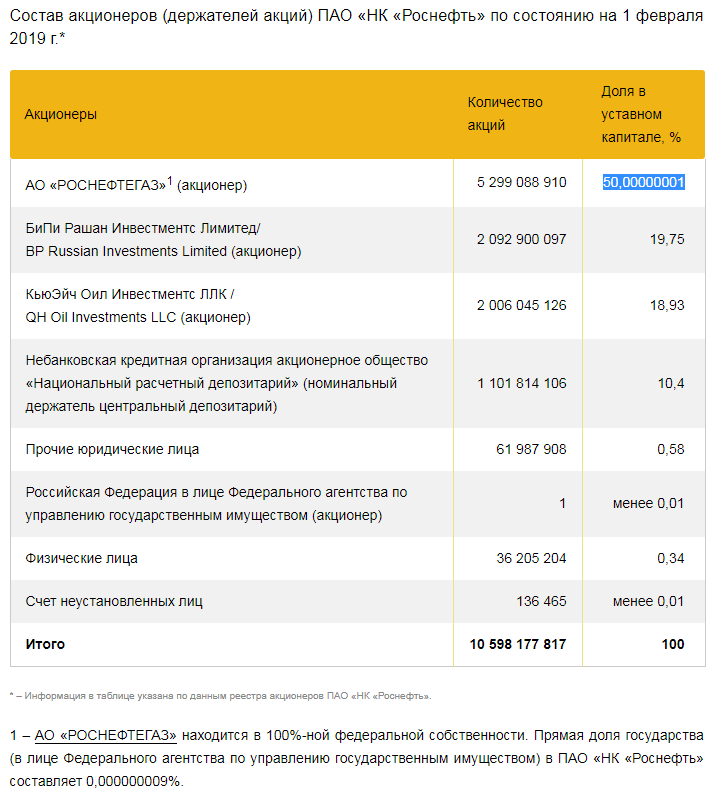

В 2013 году Роснефть поглощает нефтяную компанию ТНК-BP, в результате чего она становится крупнейшей публичной нефтегазовой компанией мира. А британский нефтяной мейджор ТНК-BP становится крупнейшим миноритарным акционером Роснефти с долей в 19,5%.

В 2016 году компания приобретает контрольный пакет акций Башнефти. В итоге Роснефть ещё больше увеличивает добычу группы и запасы.

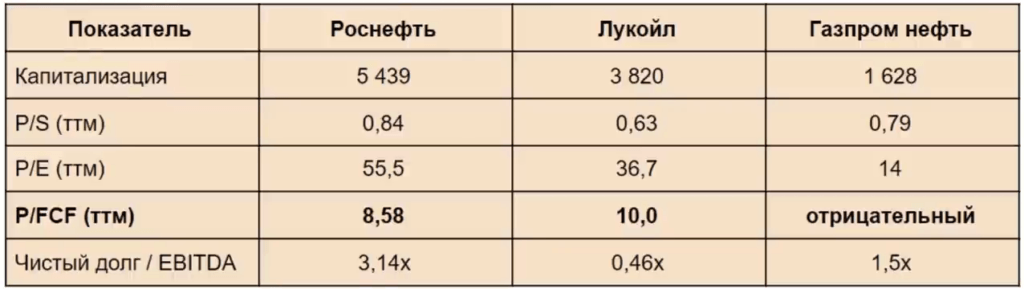

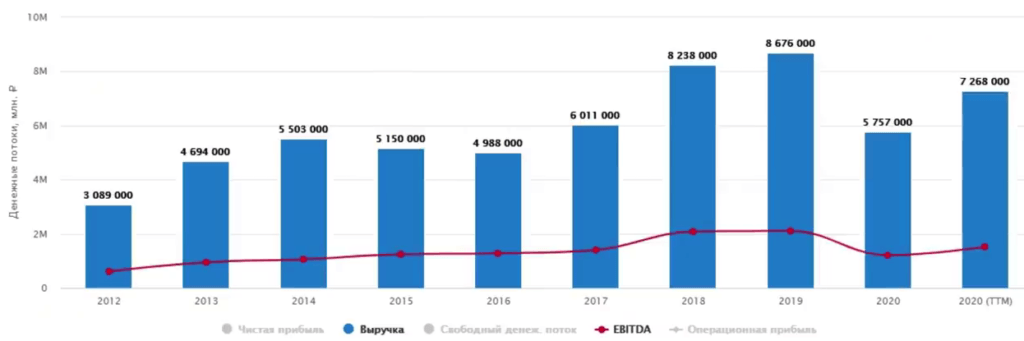

Денежные потоки компании

Денежные потоки Роснефти за 2012-2020 гг

Денежные потоки Роснефти за 2012-2020 гг

За последние 8 лет денежные потоки имеют восходящую динамику. Несмотря на падение цен на нефть с 2014 года, Роснефть увеличила:

- выручку — на 135%

- EBITDA — на 150%

Несмотря на рост выручки, чистая прибыль за 8 лет практически не поменялась. Чистая прибыль — это неоднозначный показатель, который содержит различные неденежные статьи.

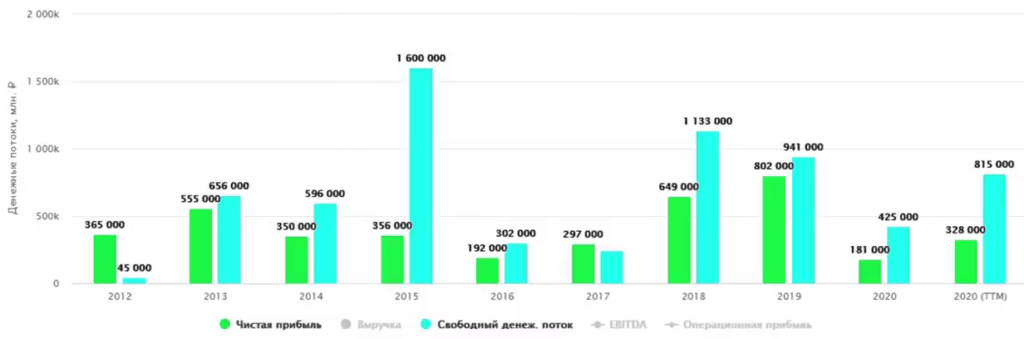

Свободный денежный поток Роснефти за 2012-2020 гг

Свободный денежный поток Роснефти за 2012-2020 гг

Более достоверный показатель — это свободный денежный поток. За аналогичное время он вырос в 18 раз.

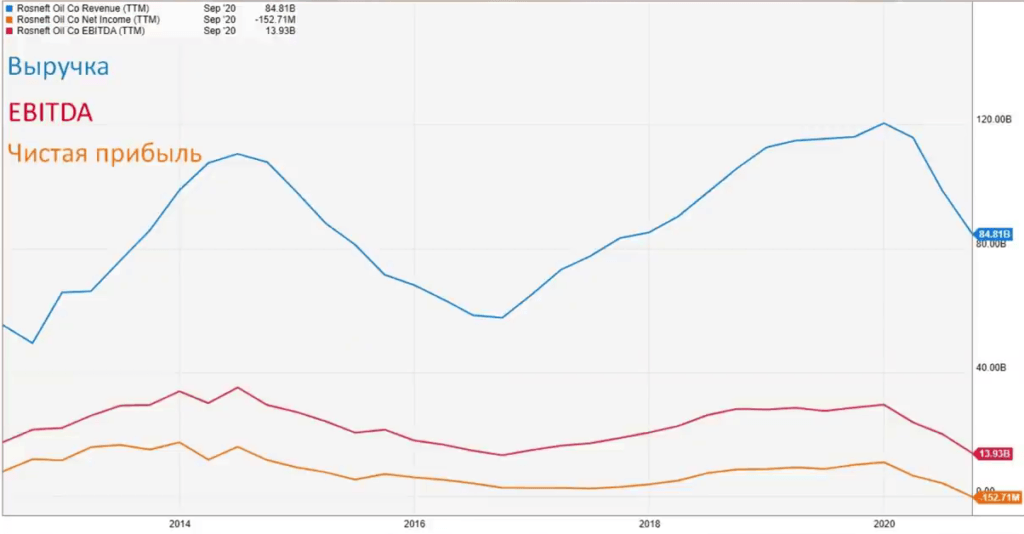

Динамика выручки и EBITDA Роснефти за 2013-2020 гг

Динамика выручки и EBITDA Роснефти за 2013-2020 гг

Денежный поток не растёт в долларовом выражении. Он находится в широком боковике.

Это можно объяснить девальвацией российского рубля.

Операционные результаты компании

За период с 1995 года за счёт приватизации и поглощения других нефтяных компаний различными методами Роснефть увеличила свои операционные показатели почти в 17 раз.

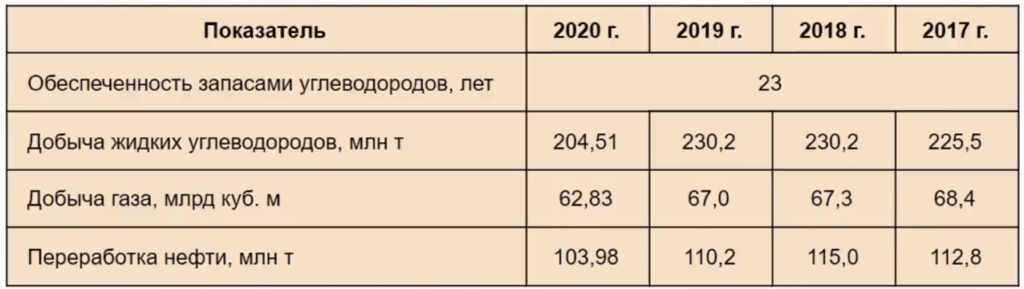

Операционные результаты Роснефти за 2017-2020 гг

Операционные результаты Роснефти за 2017-2020 гг

В 2020 году операционные результаты снизились вследствие следующих факторов:

- корона

- сделка по ограничению добычи между Россией и ОПЕК+

По итогам 2020 года, снизились:

- добыча жидких углеводородов — более чем на 11%

- добыча газа — более чем на 6%

- объём переработки нефти — почти на 6%

Глубина переработки и выход светлых нефтепродуктов не самые лучшие среди нефтяных компаний. Но, с другой стороны, низкий процент переработки даёт компании возможность увеличить глубину переработки в будущем.

В 2020 году компания Роснефть увеличила на 9% эксплуатационное бурение скважин. Она ввела в эксплуатацию 2500 новых скважин. В геологоразведке она пробурила 110 поисково-разведочных скважин с успешностью почти в 85%. Она открыла:

- 208 новых залежей

- 19 новых месторождений с запасами углеводородов в объёме более 2 миллиардов тонн нефтяного эквивалента

Роснефть нарастила коэффициент замещения доказанных запасов по классификации SEC до 151%.

За полный 2020 год капитальные вложения компании сократились всего на 8% в годовом выражении. Компания, которая смогла удержать свои активы, сможет быстро нарастить добычу после смягчения ограничений ОПЕК+. Это плюс в копилку Роснефти.

Выводы

Преимущества компании

С одной стороны, Роснефть — интересная компания, потому что она смогла добиться высокой маржинальности. Это позволило компании:

- остаться на плаву во время рецессии

- закончить год с прибылью

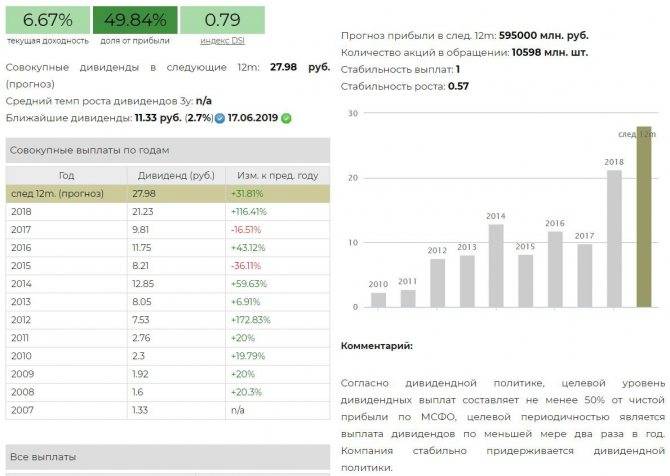

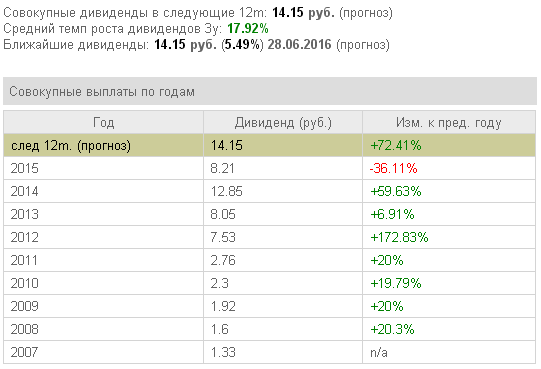

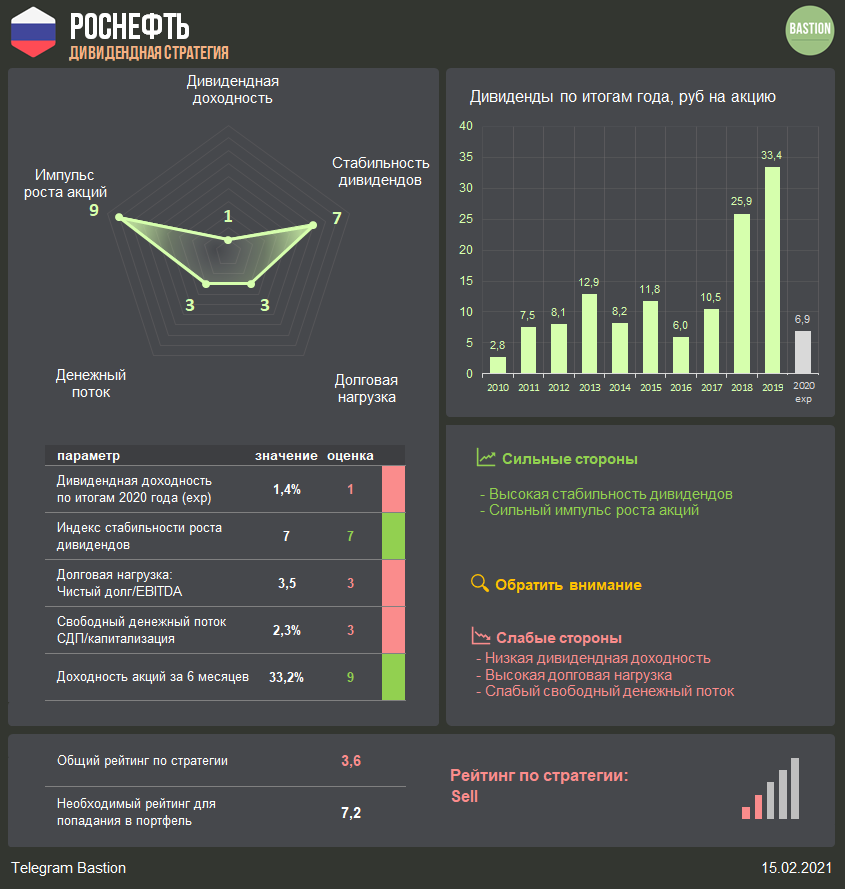

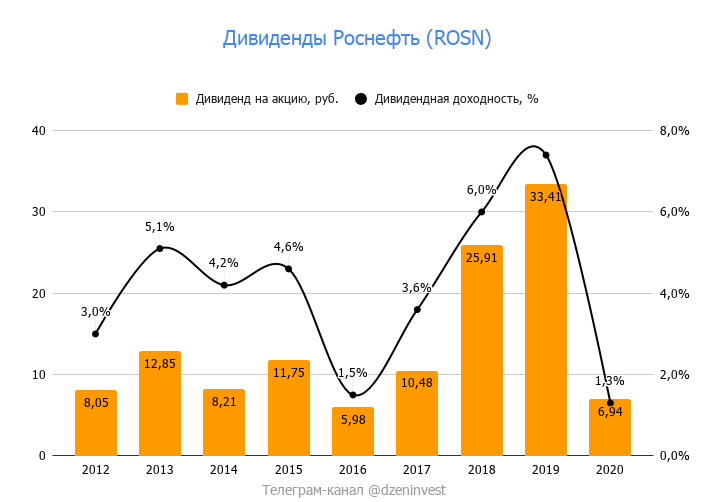

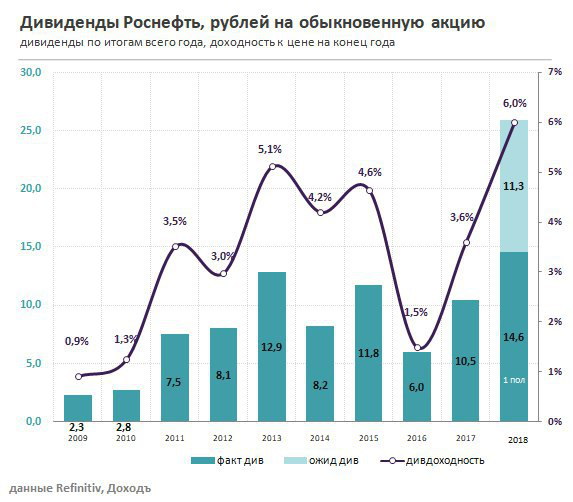

При возвращении цены нефти обратно в уверенный диапазон $60-70 за баррель компания сможет наверстать дивидендный провал и продолжит генерировать хорошую дивидендную доходность, как это и было раньше.

Приоритетами компании являются:

- создание сбытовых хабов

- развитие перерабатывающих активов

Роснефть отводит особую роль в этом направлении высокомаржинальной нефтехимической отрасли.

В итоге реализация этих проектов может увеличить маржинальность компании, что является плюсом для акционеров.

Являясь компанией стоимости, в ближайшее время Роснефть может получить триггеры для роста котировок. Реализация проекта Восток Ойл увеличит размер добычи компании на 50 миллионов тонн.

По предварительным оценкам, EBITDA Роснефти может вырасти на 45-50% за счёт:

- премии к цене более качественной нефти

- низких операционных затрат из-за непосредственной близости местоположения проекта к морскому порту

Продажа 10-% доли Восток Ойла Trafigura стала триггером к переоценке Роснефти. Она приблизила компанию к реализации огромного проекта и повысила к нему доверие.

Недостатки компании

У Роснефти высокая долговая нагрузка. Помимо чистых процентных расходов на обслуживание долга, эти долги влияют на чистую прибыль, которую компания не корректирует с учётом бумажных убытков до выплаты дивидендов.

Роснефть более уязвима к волатильности курса доллара к российскому рублю. Это очень важный фактор.

Компания регулярно проводит обратный выкуп акций с 2020 года. Это не очень эффективная трата денег. Разумнее было бы направить часть денег на погашение займов. А они у компании весомые.

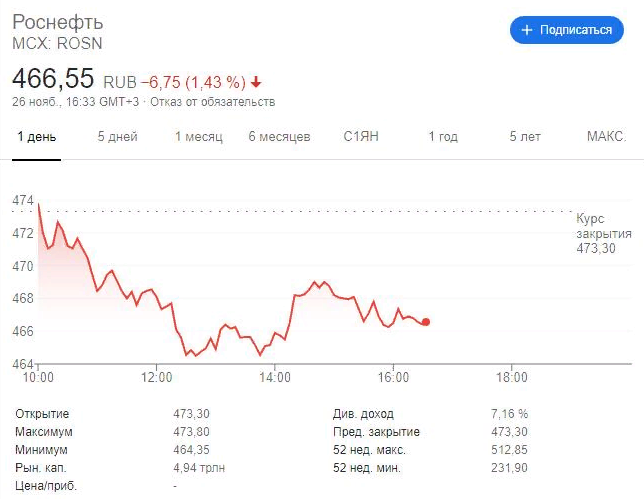

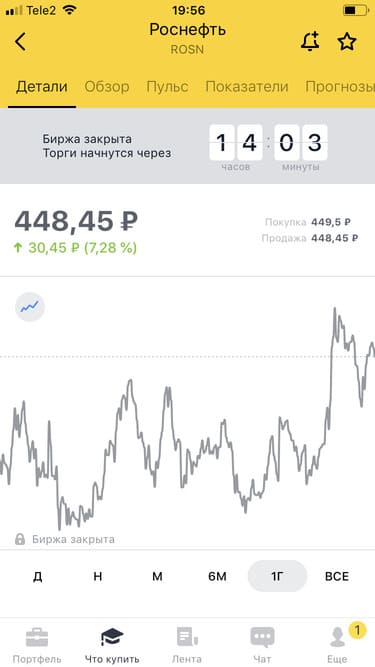

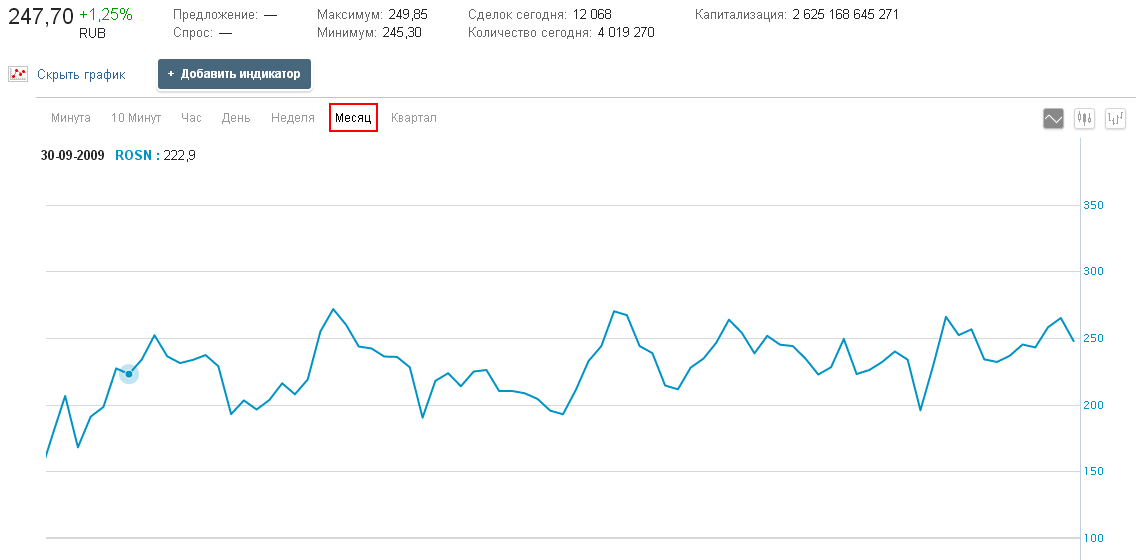

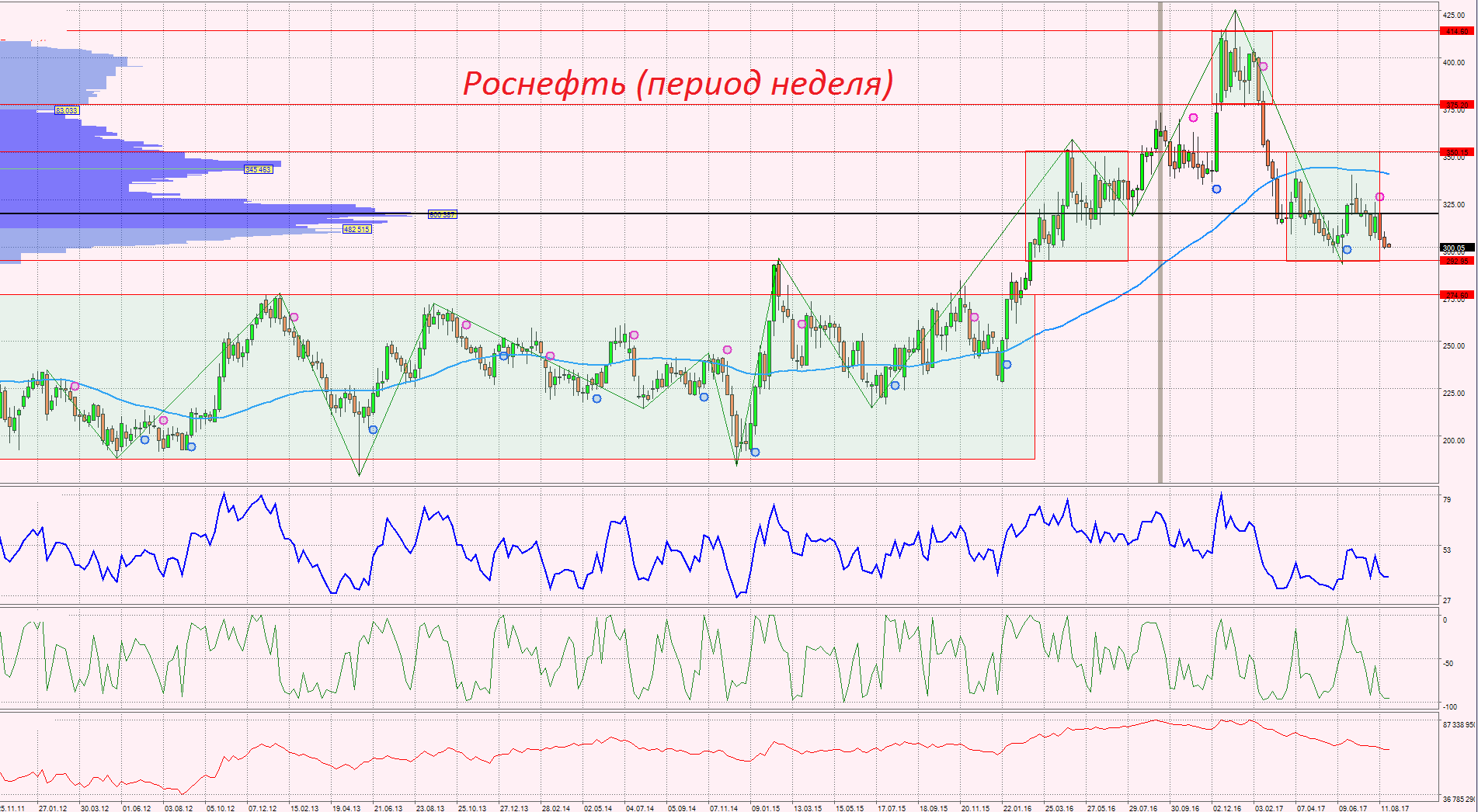

График динамики акций Роснефти с июля 2016 года по июнь 2021 года

График динамики акций Роснефти с июля 2016 года по июнь 2021 года

Покупать компанию на текущих уровнях или нет? Это решать только вам. Возможно, стоит дождаться коррекции.

Фундаментальный анализ компании показывает нам, что на бумаге дела у неё идут неплохо. Однако компания функционирует в нерыночных условиях с большой долей госучастия. Если бросить её в объективные рыночные условия, финансовые результаты, которые показывает компания, были бы гораздо слабее.

Ещё смотрите наше свежее видео на YouTube: