Платите чуть больше минимальной суммы хотя бы по одному из ваших кредитов

Почему это важно: при выплате кредита может казаться, что вы делаете один шаг вперед и два назад. Вы продолжаете вносить платежи вовремя, а размер оставшейся суммы почти не меняется

Но если вы вносите лишь минимальный платеж – скорее всего, ваши с трудом заработанные деньги идут на выплату процентов, а не основной суммы.

Поэтому вам и кажется, что вам понадобится лет 10, чтобы погасить ипотеку или кредит за учебу. Небольшая доплата покроет проценты и поможет вам быстрее сократить основную сумму. А это значит, что кредит вы закроете гораздо раньше.

Что делать: а вот здесь пригодится ваш распланированный бюджет. С помощью него вы увидите, сколько можете позволить добавить сверх минимальной суммы, чтобы погасить долг. Даже если вы добавите к платежу пару тысяч, это будет иметь большое значение и сократит срок выплаты на несколько месяцев. Вы быстрее избавитесь от долговой кабалы и сможете сосредоточиться на распределении денег в другие сферы своей жизни.

Научиться планировать траты

Первым делом — отказаться от спонтанных покупок. Трудно удержаться? Ходите в магазин со списком или избегайте тех точек, где есть риск оставить ползарплаты. Для одного человека это может быть магазин косметики, для другого — магазин электроники. Мы не призываем отказываться от трат, которые приносят радость, но советуем относиться к ним осознанно.

Крупные покупки лучше планировать заранее. Хорошо, если план будет составлен на разные периоды: неделю, месяц, год. Так проще сориентироваться, куда важнее вложиться. Кроме того, обдумывая покупки заблаговременно, у вас будет время накопить нужную сумму. Это в свою очередь оградит от лишних кредитов.

Тратить все деньги, которые вы зарабатываете

Многие люди тратят всё, что они зарабатывают или вообще занимают до зарплаты. Но так делать нельзя, потому что каждый может заболеть, остаться без работы, попасть ещё в какие-то неприятности. Чтобы продержаться на плаву, нужна финансовая подушка – в идеале она должна быть равна привычной сумме расходов из расчёта на полгода, чтобы вы могли продолжать жить с привычным комфортом, пока не выберетесь из сложностей или не найдёте новую работу. То есть если вы тратите 200 тысяч тенге в месяц, в резерве у вас должен лежать миллион.

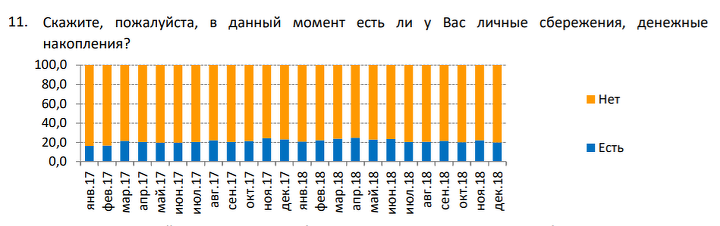

В исследовании, опубликованном на сайте Нацбанка РК, на вопрос, есть у вас накопления, положительно ответили только около 20% респондентов. А на вопрос, удалось ли вам в последнем месяце отложить какую-либо сумму, – менее 20%.

При этом 20% казахстанцев считают сбережениями сумму до 100 тысяч тенге, примерно по 12% – суммы до 300 тысяч и до 500 тысяч тенге. Самый популярный ответ в этой категории – «затрудняюсь ответить», так сказали около 23% опрошенных.

Хранить финансовую подушку лучше на отдельном счёте, отдельной карте или на депозите – так у вас будет меньше соблазна потратить эти деньги.

Например, у АТФБанка есть депозит «Удобный», открыть который можно с минимальной суммы в 15 000 тенге или 100 долларов США/евро и пополнять без ограничений. Он предполагает ежемесячную капитализацию, а ставка вознаграждения за вклад сроком от 12 месяцев составляет 9,38% (ГЭСВ — 9,8%). Подробнее с условиями депозита «Удобный» можно ознакомиться здесь.

Стоит ли с вашей финансовой осознанностью брать кредит? Сомневаетесь? Пройдите тест АТФБанка

Регулярно проверяйте свои счета, чтобы убедиться, что у вас нет подписок, «съедающих» деньги

Emirmemedovski / Getty Images

Почему это важно: почти каждый был в подобной ситуации – вы получаете счет по кредитной карте или проверяете баланс карты и видите цифры, которые совершенно не соответствуют вашим ожиданиям. «Куда в этот раз ушли мои деньги?»

Непонятные платежи – возможный признак того, что кто-то владеет информацией о данных вашей карты или счета, а значит, использует ваши деньги мошенническим путем. Это также признак того, что у вас есть ненужная подписка или услуга, о которых вы просто забыли. В любом случае вы наверняка захотите завершить каждый сценарий

«Куда в этот раз ушли мои деньги?». Непонятные платежи – возможный признак того, что кто-то владеет информацией о данных вашей карты или счета, а значит, использует ваши деньги мошенническим путем. Это также признак того, что у вас есть ненужная подписка или услуга, о которых вы просто забыли. В любом случае вы наверняка захотите завершить каждый сценарий.

Что делать: если у вашего банка есть мобильное приложение, загрузите его, чтобы вы могли проверять баланс своего счета в любом месте в любое время. Некоторые банки также предоставляют возможность получать текстовые сообщения или звонки, как только с вашей кредитной карты спишется сомнительная сумма.

Включите такие оповещения (если у вас есть возможность), чтобы получать уведомления о потенциально мошеннических покупках и иметь возможность заблокировать карту раньше, чем с нее спишут большую сумму.

Разберитесь с долгами

Ничто так не портит настроение, как известие об очередном долге, который висит на вас. И все же лучше узнавать о долгах по своей воле, а не на границе, где вас развернут и не пустят в долгожданный отпуск.

Как узнать, кому вы должны:

- Проверьте данные на сайте ФССП : возможно, вас уже разыскивают приставы за какой-нибудь забытый неоплаченный штраф.

- На сайте налоговой службы удостоверьтесь, что выплатили все начисленные налоги.

- Зайдите в личные кабинеты поставщиков коммунальных услуг или управляющей компании, обслуживающей дом. Посмотрите, не должны ли вы за свет, воду, газ и другие радости цивилизации.

- Пустите слух, что выиграли миллион в лотерею: сразу проявятся те, у кого вы занимали денег.

Мелкие долги оплатите сразу, значительные — посчитайте. Определитесь, сколько денег в месяц вы можете выделить на их погашение, и придерживайтесь этой схемы.

Долго. «Пройдет много времени, прежде чем мы получим результат»

Долго — это когда нет четкого срока. Долго — это процесс. Если же наведение порядка в компании рассматривать и реализовывать как проект, то как такой проект, который имеет начало и конец, заказчика и ответственных. Стадии этого проекта таковы.

- Назначить заказчика проекта.

- Определить задачи и результаты проекта.

- Установить срок и план-график проекта.

- Сформировать команду проекта (найти, назначить исполнителей).

- Контролировать ход проекта, согласовывать промежуточные результаты.

- Принять результаты проекта. Выявить точки роста.

Срок на такой проект в малом бизнесе — два-три месяца. А дальше уже ежедневное получение результатов от внедренных изменений и развитие системы по мере необходимости.

Узнайте как можно больше о пенсии

Почему это важно: молодежи трудно представить себе выход на пенсию. Поэтому они убеждены, что сбережения для этих золотых лет –проблема 40-летних

Но чем раньше вы начнете откладывать, тем больше у ваших денег будет времени на рост, а значит, больше вероятность, что ваша пенсия будет беззаботной.

Дело в том, что люди сильно недооценивают, какая сумма им понадобится для комфортной жизни. Правильная зависит от ряда факторов, но обычно эксперты говорят, что американцам понадобится как минимум миллион долларов, чтобы возместить свой доход. Подумайте: этот миллион куда проще сэкономить за 40 лет, чем за 20.

Что делать: встретьтесь со специалистом по финансовому планированию, который расскажет вам больше о планах сбережений, лучше всего подходящих для ваших личных обстоятельств.

Устраните неполадки, приводящие к постоянной потере средств

Ваши деньги могут утекать капля за каплей, если вы невнимательны. И это совсем не про фэн-шуй. Проверьте, плотно ли закрываются в вашем доме краны. Если они подтекают, вызовите мастера для устранения неполадки. Так вы сбережете свои деньги и невозобновляемые ресурсы нашей планеты. То же самое и с электроэнергией. Привыкли включать свет во всей квартире, хотя вся семья сидит в одной комнате? Начните выключать свет, когда выходите из помещения. И потом сравните счета за электричество «до» и «после». Разница будет очевидной.

Итак, у каждого свои «очаги хлама» и финансовые «черные дыры», в которые засасывает деньги. Ваша задача – понять причину появления своих «очагов» и иустранить их самостоятельно или со специалистом.

Если в детстве вам никто не говорил, что нужно поддерживать в доме порядок, убирать за собой игрушки и класть вещи на свои места, попробуйте сами воспитать в себе правильные привычки. Походите по квартире, определите свои личные «очаги хлама». Не пытайтесь сразу объять необъятное. Начните с маленьких шагов ликвидировать финансовые «черные дыры» в вашем доме, а также вырабатывайте у себя новые хорошие правильные привычки. Ведь привычки определяют и направляют нашу жизнь в то или иное русло. Поддерживать порядок — это тоже привычка.

Возможно, ваши родители или бабушка с дедушкой копили разные вещи, приговаривая: «вдруг пригодится». Если установка к накопительству досталась вам что называется по наследству, проработайте данный момент совместно с психологом, чтобы понять, почему вы живете чужими установками, что мешает вам жить своей жизнью и какой способ налаживания отношений с окружающим вас миром и своим внутренним наиболее оптимален именно для вас.

Есть и прямо противоположная ситуация, когда родители чересчур рьяно заставляют ребенка содержать свою комнату в идеальном порядке и стерильной чистоте, и став уже взрослым самостоятельным человеком, «ребенок» бессознательно проецирует свой внутренний детский протест против родительского «порядка в доме» в беспорядок и скопление хлама в своем жилье. Кто-то справляется с данной ситуацией сам, прочитав книги по психологии, кто-то обращается к специалистам, чтобы разобраться в сложившейся ситуации, и проработать свое отношение к происходящему, но факт остается фактом: не сделав самостоятельного шага по устранению проблемы, вам с ней придется жить еще очень долго.

Порядок в доме, чистота, много свободного пространства дают определенное мироощущение, что в свою очередь приводит к установлению мира, спокойствия и порядка в голове и мыслях, действиях, а значит, и в других сферах жизни тоже, в том числе и в финансах. Понимая, в каких «черных дырах» пропадают ваши деньги, вы сможете внимательнее относиться к своему бюджету и грамотно планировать финансовые цели.

Скоро новый год, чем не повод начать новую жизнь? Новые правила, новые финансовые привычки, новые деньги…

Сформируйте финансовую подушку безопасности

Этот пункт перекликается с предыдущим, но есть важное отличие. Воспользоваться финансовой подушкой можно только в случае чрезвычайных ситуаций: уволили с работы, затопили соседи, понадобился срочный ремонт авто или расходы на лечение и т.п

Оптимальным будет ежемесячное отчисление в «нз» 5–20% от зарплаты, в зависимости от возможностей.

Главное условие — не залезать «подушку» без необходимости, даже если очень хочется купить туфли из последней коллекции или украшения со скидкой в ювелирном около работы.

Идеальная финансовая подушка должна складываться из суммы, на которую вы вместе с семьёй сможете прожить в течение 3–6 месяцев.

Научитесь откладывать деньги

Заведите привычку с каждой зарплаты или других денежных поступлений часть денег не тратить, а откладывать. Пусть это будет посильная для вас сумма, но главное пополнять копилку регулярно

Чтобы мотивировать себя на это, поставьте цель: накопить на отпуск, ноутбук, новую машину или что-то другое очень важное для вас

Откладывать деньги можно традиционным способом — наличными в конверт или воспользоваться технологиями и открыть отдельный накопительный счёт. Второй способ предпочтительнее, поскольку на остаток по счёту банк будет начислять проценты — это приблизит вас к исполнению мечты.

Чтобы не забыть пополнить сбережения, можно настроить автоперевод через банковское приложение: тогда в нужный день сумма, которую вы сами определили, автоматически зачислится на счёт. Те, у кого копить совсем не получается, могут воспользоваться такой хитростью: отправляйте в сбережения «хвостики» с ваших покупок. Например, вы купили кофе за 170 рублей. Эти 170 рублей получит кофейня, а «хвостик» в 30 рублей отправится на специальный счёт. Округлять можно суммы до 10, 100 или 1000 рублей — такая функция есть сейчас во многих банковских приложениях.

Материал по теме

Что такое биткоины и криптовалюта?

Вы берёте кредиты

Ежемесячные платежи и проценты могут показаться не очень уж большими, но за год или два сложатся в приличную сумму. Особенно если у вас кредитная карта, и вы пользуетесь ей регулярно и бездумно.

Что делать

Не оформляйте кредиты и кредитные карты, если в этом нет острой необходимости. А если уж решились, внимательно изучите условия и старайтесь погашать задолженность, пока не закончится беспроцентный период.

Что делать

Каждый день записывайте, сколько денег вы потратили и на что. Делать это можно в тетрадке, в таблице на компьютере или в специальном приложении. Так вы научитесь учитывать доходы и планировать расходы так, чтобы ваше финансовое положение больше не становилось сюрпризом.

Ведущая лагеря

Наталия Морозова – с 1994 по 2014 год работала финансовым директором и главным бухгалтером, причем последние 15 лет в крупной экспортно-импортной компании. Отстаивая ее интересы, выиграла (самостоятельно, без помощи юристов) более 90 дел в арбитражных судах г. Москвы. С 2007 года проводит бизнес–обучение. C 2012 года консультирует собственников бизнеса, а также, будучи приглашенной на их предприятия, диагностирует проблемы в сфере финансов и налоговой безопасности и помогает эти проблемы решить.Автор книг «Об «упрощенке» за рюмкой чая» (отзыв) и «О финансах легко и непринужденно» и «Полезного ежедневника для предпринимателя и руководителя”. Книга «О финансах легко и непринужденно» четвертый год имеет статус «Бестселлер» на Ozon.ru. Также она была выдвинута читателями на премию «Деловая книга года в России 2016», учрежденную PricewaterhouseCoopers и в ходе голосования вошла в десятку лучших.Имеет два высших образования (техническое и экономическое).Наталия Морозова: бизнес-консультант и человек. Смотрите в коротком фильме…Некоторые из клиентов: ChemBridge, Cryoin Engineering, Намкоммунтеплоэнерго (ЖКХ, Якутия), Л-ПАК, Евротекс, 2ГИС. ЮГ, Сфера, Миньярский карьер, Кстовский трубный завод, Связьстрой-4, Росинвест-Ойл Групп, Петровайзер, Морской траст, АГРО МЕНЕДЖМЕНТ, Татпромэко, АЗС-Строй, Катроса Реактив, Бинго-Бум Менеджмент, Ассоциация международных автоперевозчиков (АСМАП), Институт АПК, Керам Холдинг, ТД «Курский двор», Элснаб, ВЕТАГРОСЕРВИС, Группа Энергетические Технологии и Решения.

Начните создавать подушку безопасности – даже если будете откладывать совсем немного

Почему это важно: «подушка» поможет в непредвиденных, чрезвычайных ситуациях. А также будет гарантировать, что эти расходы не станут серьезным ударом для ваших финансов: вы будете точно знать, что вам не придется открывать другую кредитную карту, использовать деньги, отложенные на другие нужды, или занимать у друзей

Если ваш питомец пострадает и вам понадобится заплатить за операцию, деньги из вашего «чрезвычайного фонда» придутся кстати. Если автомобилю понадобится непредвиденный ремонт – вы без проблем отвезете его в автосервис. Если потеряете источник дохода, но будете платить арендную плату – ваша подушка поможет вам оставаться на плаву в течение нескольких месяцев.

Вы также сможете использовать ее, чтобы покрыть крупные расходы, которые маячат на горизонте. Например, связанные с оплатой обучения в магистратуре или аспирантуре. Вам просто нужно проявить инициативу и начать откладывать как можно быстрее.

Что делать: откройте отдельный сберегательный счет (желательно с процентной ставкой не менее 0,5%, чтобы ваши деньги могли расти самостоятельно). Положите на него как можно больше денег (даже если будете класть по несколько сотен рублей в месяц).

По словам экспертов, комфортная сумма – та, которая покроет ваши расходы как минимум от 3 до 6 месяцев. Но все, естественно, зависит от ваших обстоятельств. Да, это займет некоторое время, но самое главное – начать.

Продавайте ненужные вещи, чтобы упорядочить свою жизнь. А также скопить немного денег для сбережений или покупок

Почему это важно: Новый год – самое удачное время, чтобы избавиться от предметов, которыми вы больше не пользуетесь (до свидания, платье, которое провисело в шкафу больше двух лет). Так почему бы не заработать немного денег на том, в чем у вас больше нет необходимости? Ваши шкафы и банковский счет скажут вам спасибо

Что делать: иногда трудно расстаться с вещами – особенно если вы эмоционально относитесь к каждой покупке. Но хорошее, а главное практичное правило, которое поможет вам решиться на ответственный шаг, –подумать о том, пользовались ли вы вещью последние два года. Если ответ отрицательный – это сигнал, что вам не нужен этот предмет. И скорее всего, он не понадобится в ближайшем будущем.

Как только вы поймете, от чего нужно избавиться, используйте онлайн-площадки типа Юлы и Авито, чтобы выставить свои товары на продажу.

Наводим порядок в личных финансах

Далее будет представлен список пунктов, по каждому из которых вы обязаны произвести инвентаризацию и определить состояние по пятибалльной системе. В случае оценок от «1» до «3», над этими слабыми местами нужно немедленно начинать работать. Если по каким-либо пунктам вы можете поставить себе «4» и «5», они требуют не такого срочного исправления.

Долги, обязательства, кредиты

Практика показывает, что финансовое состояние не может быть стабильным, если у вас наблюдаются проблемы. Особенно это актуально по отношению к долгам по кредитным картам, микрозаймам, кредитам с процентами и прочее. К исключениям можно отнести только ипотечный займ на жилье, но и его нужно стараться погашать, как можно быстрее. Долги другим людям или по коммунальным платежам тоже негативно влияют на финансовое положение семьи или конкретного человека, потому в кратчайшие сроки рекомендуется их погасить.

Полезные статьи по этой теме:

- Копить или брать кредит.

- Как выбраться из долговой ямы.

- Деньги в долг.

Учет расходов и доходов

Чтобы навести порядок в личных финансах, нужно иметь собственную систему подсчета и четко ее придерживаться. Домашняя бухгалтерия – это необходимая составляющая финансовой независимости, без которой ее невозможно достичь. Можно использовать старинный метод при помощи бумаги и ручки, но гораздо эффективнее применять специализированные компьютерные программы, которые имеют синхронизацию со смартфонами, планшетами и прочими гаджетами. Так вы ничего не забудете, будете всегда контролировать свои расходы и доходы.

Полезные статьи:

- Как вести семейный бюджет.

- Распределение личного бюджета по методу кувшинов.

- Почему нужно контролировать личные финансы.

Резервный фонд

В каждой семье должна быть так называемая финансовая «подушка безопасности», с помощью которой вы будете покрывать непредвиденные траты, и форс-мажорные ситуации. К таким может относиться покупка лекарств при болезни, ремонт машины или холодильника, внезапное приглашение на свадьбу родственника, потеря основного дохода и прочее. Причем деньги эти должны быть легкодоступными (максимум в течение суток) и равняться примерно шести расходам семьи за месяц. Если вы тратите 200 долларов в месяц, резервные фонд должен быть равен 1200 долларов.

Дополнительная информация:

- Что такое личный капитал.

- Советы по управлению личными финансами.

Сбережения для крупных расходов и отдыха

Кроме резервного фонда, у вас должен быть счет или счета, на которых вы аккумулируете средства для совершения крупных покупок, поездок на отдых и прочее. Все свои финансовые цели вы должны реализовывать не за счет кредитов с бешеными переплатами по процентам, а за счет планомерного накопления средств.

Статьи:

- Как копить деньги.

- Как экономить деньги.

Финансовые цели

В вашей семье должна быть минимум одна финансовая цель, к которой вы стремитесь и предпринимаете шаги для ее достижения. Причем она должна быть осязаемой, конкретной по времени и размерам. Например, «я хочу заработать 5000 долларов к декабрю 2018 году» – это цель, а «я хочу стать миллионером» – это просто мечта. Цели можно достигнуть в обозримом будущем, а вот мечты очень сложно.

Статьи в помощь:

- Причины финансовых поражений в жизни.

- Как правильно ставить цели.

Источники доходов

На каждую семью должно быть несколько разных источников дохода. Если у вас двое взрослых людей, их должно быть минимум три. Это позволит не попасть в финансовую яму, в случае потери какого-либо из источников. Причем, чем больше у вас из этих источников является пассивными, тем прочнее ваше финансовое положение. Пассивный доход позволяет получать средства, не прибегая для этого к активному заработку денег. В качестве подобных источников могут выступать инвестиции в бизнес, акции и облигации, роялти, депозиты и т. д.

Полезная информация:

- Куда вложить небольшую сумму денег.

- Денежные активы человека.

- 6 источников пассивного дохода.

- Советы начинающему инвестору.

Рост доходов

Ваши доходы должны расти не менее чем на 20 процентов в год. Этот показатель позволяет перекрывать уровень инфляции, и давать хоть и небольшой, но прирост в показателях. Если этого не наблюдается, можно говорить об ухудшении финансового положения. В этом случае нельзя будет сказать, что у вас порядок в личных финансах.

Дополнение:

- Что такое финансовая грамотность?

- Виды финансового состояния человека.

Повышайте свою финансовую компетентность

Повышать свою компетентность в денежных вопросов нужно постоянно. Не только до Нового года, но и в новом году, и во многих следующих новых годах. Тем более что количество информации на эту тему — безгранично. Чтобы не запутаться поначалу и не попасть в лапы мошенников, отдавайте предпочтение авторитетным ресурсам. Финтолк часто пишет об «инвестпроектах», которые на поверку оказываются схемами аферистов, поэтому прежде чем вложиться под 20 % в неделю — проверьте отзывы о конторе в интернете.Изучайте инвестиционные инструменты, узнавайте об их особенностях и отличиях. Так вы поймете, в какой ситуации какой инструмент можно использовать с максимальной выгодой и минимальным риском.

На то, чтобы выполнить каждый из этих пунктов (кроме последнего), понадобится всего 1–2 вечера. Выполняйте по паре пунктов в неделю, и вы все успеете еще до того, как нужно будет ставить елку.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Считать деньги

Фиксировать все фактические поступления и траты полезно не только для проверки, насколько полно вы составили домашнюю версию ОПиУ. Удержать в памяти все расходы за месяц, включая мелкие, нереально. А если каждый день фиксировать траты, ни одна копейка не потеряется.

Чтобы фиксировать свои финансовые операции, я использую отчёт о движении денежных средств (ДДС).

Домашняя версия ДДС

Домашняя версия ДДС

Кошелёк — это место, где хранятся деньги. В этом смысле кошельком считается не только бумажник, где вы носите наличные, но и банковские карты, счета и тому подобное. Если храните валюту на чёрный день в матрасе — матрас тоже становится кошельком.

Лучшая шпаргалка для домашней версии ДСС — интернет-банкинг, где отражаются все движения денег по карте или счёту за каждый день. Разобраться с наличными помогают чеки. Остаётся только не забывать брать их у продавца и не выбрасывать. Часть продуктов я покупаю на рынке, где кассовых аппаратов нет. Такие траты приходится по старинке записывать в блокнот.

Домашняя версия отчёта ДДС для меня выполняет три функции:

- Самопроверка — не забыл ли учесть какие-либо статьи расходов.

- Гарантия фиксации всех поступлений и трат.

- Самодисциплина. На первых порах каждый день вбивать в эту табличку цифры было самой нудной составляющей наведения порядка в личных финансах. Потом привык. И теперь необходимость фиксировать все приходы и расходы держит в тонусе.

Вести учёт расходов

Только фиксируя траты, вы поймете, в какие категории чаще всего «утекают» ваши деньги и как эти расходы можно оптимизировать. Например, у вас привычка каждый день перед работой покупать кофе с собой. Кажется, что 150 рублей — небольшая сумма. Однако в месяц набегает порядка 3000 рублей, а в год — уже 36000 рублей. Согласитесь, сумма солидная — этих денег достаточно, чтобы полгода оплачивать коммунальные услуги или, скажем, купить новый смартфон. Что из этого важнее — решать вам.

Вести учёт можно любым удобным способом: заносить траты в отдельную тетрадь, файл с табличкой или специальное мобильное приложение. Например, CoinKeeper, Monefy и другие. Самое главное скрупулёзно записывать все траты — от оплаты проезда и продуктов до серьёзных: ремонт авто/квартиры, покупки техники шубы и т.п. Так вы увидите, куда уходит больше всего денег и решите, стоит ли пересмотреть траты.

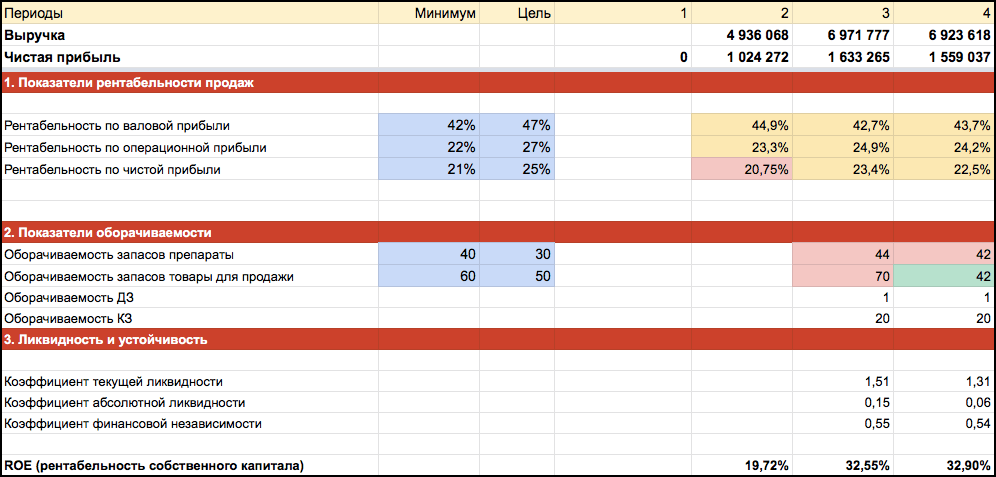

Панель приборов

Летчик ориентируется на показатели панели приборов. Сколько топлива, куда и с какой скоростью летим, отклонения приборов сразу дают о себе знать. Таким же целям служит панель приборов в бизнесе — на ней отражены все самые важные показатели, по которым руководитель управляет компанией.

После определения минимальных и целевых порогов по этим показателям, у собственника появляется некий светофор, по которому мы понимаем: нормальные результаты показывает компания или где-то мы недорабатываем.

Например, проиграв сценарии в финмодели, мы определили: конверсия в заявку на сайте должна быть минимум 5%. Но целевой показатель — 10%. Если месячная конверсия в панели приборов меньше 5%, цифра автоматически выделятся красным, если 5-10% — желтым, больше 10% — зеленым.

Фрагмент панели приборов

Фрагмент панели приборов

Вот и все. Наш путь подошел к концу, в ваших руках 3 отчета, которые собираются ответственными лицами к определенному сроку, в вашей голове знания, как читать эти отчеты и как на основе цифр из отчетов принимать управленческие решения. В компании порядок, а бизнес становится скучным — потому что всё понятно и предсказуемо.

Наберитесь смелости, чтобы завязать трудные денежные разговоры (которые вы обычно откладываете)

Почему это важно: деньги давно стали темой, которую часто стараются избегать даже самые близкие люди. Но правда в том, что лучшее понимание чужого отношения к деньгам может на самом деле укрепить некоторые из ваших связей и избежать серьезных проблем

Например, разногласия с партнером о том, как обращаться с деньгами, рано или поздно приведут к стрессу и напряжению. И, если вы не будете честны с другом в отношении того, что вы реально можете позволить себе на ужин, вы получите перерасход средств (или что еще хуже – комиссию за овердрафт).

Что делать: быть честными – вовсе не значит делиться подробностями вашего счета. Это также не должно означать, что вы не проведете прекрасное время с любимым человеком, потому что его представление о «прекрасном» времяпрепровождении не соответствует вашему бюджету.

Предложите альтернативный вариант, который будет устраивать вас, но в то же время покажет, что вы готовы протянуть руку помощи родным или друзьям. Если ваш приятель зовет вас в поездку, которую вы не можете себе позволить, дайте ему понять, что у вас нет денег, но вы с удовольствием соберетесь вместе за ужином или чашечкой кофе перед его отъездом.

Совет 3. Анализируйте учет и планируйте бюджет

Зачастую бывает, что человек фиксирует свои траты и искренне удивляется, что это не приносит плодов

Светлана Мурашко обращает внимание, что просто записывать свои расходы недостаточно, нужно анализировать данные, планировать бюджетный план на следующий месяц и контролировать его выполнение

То есть, когда вы записали все свои расходы за месяц, нужно провести анализ: определить в процентном соотношении, на какие группы товаров или услуг вы тратили больше всего денег, детализировать их.

На основе этого анализа формировать план на следующий месяц, прописать, какой бюджет собираетесь потратить на ту или иную статью расходов.

И в течение месяца необходимо контролировать выполнение этого плана. Определять, не выходите ли за пределы бюджета, если да, то почему так произошло. Например, были ли спонтанные покупки или вы просто плохо спланировали.

Важно не только получать знания о ваших тратах, но и уметь их применить для формирования взвешенного финансового решения. От одного учета чуда не произойдет!

Знакомство

Финдиректору и собственнику предстоит долго работать вместе, поэтому важно с самого начала выстроить продуктивные отношения. На ознакомительной встрече финансовый директор рассказывает, как будет строиться работа по наведению порядка в финансах, чтобы достичь нужного результата. Обычно мы договариваемся на две встречи в неделю и домашнее задание после каждой встречи

Если собственник не выполняет домашние задания, то срок проекта затягивается

Обычно мы договариваемся на две встречи в неделю и домашнее задание после каждой встречи. Если собственник не выполняет домашние задания, то срок проекта затягивается.

Также на первой встрече финдир и собственник разбираются со структурой бизнеса и тем, какие отчеты уже ведутся и на основе каких программ.

Как начать вести управленческий учет?

Как начать вести управленческий учет?

Одному порядок в финансах не навести

Часто собственники хотят внедрить управленческий учет самостоятельно, но мы всегда рекомендуем найти помощника. Настройка отчетов, сбор цифр в отчеты и ведение ежедневных отчетов требует полноценной занятости как минимум на полставки. А у собственника еще множество задач по управлению компанией.

В идеале, заниматься учетом должен финансовый менеджер. Подойдет и бухгалтер, но помните: главные полномочия бухгалтера — бухгалтерский учет. Его непременно призовут на фронт сдачи налоговой отчетности. Нужно, чтобы кто-то заменил бухгалтера на это время.

Экономить больше не на чем

Если вы и так во всем себе отказываете, не делаете никаких импульсивных покупок, давно рефинансировали ипотеку, оставили в прошлом крупные траты, но денег все равно не хватает даже на самое необходимое, кажется, выбора нет: пора увеличивать доход.

На этом этапе задайте себе три вопроса:

- Уверен ли я, что все мои траты обдуманы и необходимы?

- Оптимизировал ли я свои кредиты?

- Не шикую ли я там, где это не нужно? Точно ли мне нужен безлимитный интернет на смартфоне, если почти везде есть бесплатный вайфай?

Что делать. Найти вторую работу или подрабатывать, если позволяет время. Если есть машина, пойти таксовать. Если можете чему-то научить других, предложить свои услуги на сайтах объявлений. Если не подходят предыдущие варианты, разместить свою кандидатуру на «Юду» и откликаться на уже размещенные объявления.