Каковы последствия при несвоевременном погашении кредита

Часто клиенты считают, что если нет денег для возврата долга, то – это не проблема. Однако это не так, банк в обязательном порядке сможет вернуть свои деньги, для чего применяются законные способы. Кроме начисления больших санкций, штрафов пени, а также самого долга, ко всему еще и прибавляются расходы на судебное разбирательство. Эти расходы должен будет покрыть клиент, так как в такой ситуации именно он является нарушителем закона.

Помимо финансовых проблем, нарушителю грозят следующие неприятные последствия:

- Испорченная кредитная история. Получить кредит в любом другом банке такому заемщику не удастся, даже если история с возмещением денежных средств завершится удачно. Кредитная репутация будет испорчена, поэтому ни один банк не пожелает связываться с такими проблемными клиентами. Однако такой способ легко обойти, для чего кредит можно оформить на другого члена семьи. Существуют также такие организации, которые за определенную сумму денег могут восстановить репутацию недобросовестных заемщиков.

- Огласка. О задолженности банку уведомляется не только сам клиент, но еще и его родственники, а также организация, в которой он работает. Таким способом заемщик ставится в неловкое положение, при котором родственники будут давить на то, чтобы долг был в ближайшее время погашен. Банк сообщает организации, в которой работает сотрудник не для того, чтобы скомпрометировать человека как неблагонадежного заемщика, а с целью скорейшего возмещения долга.

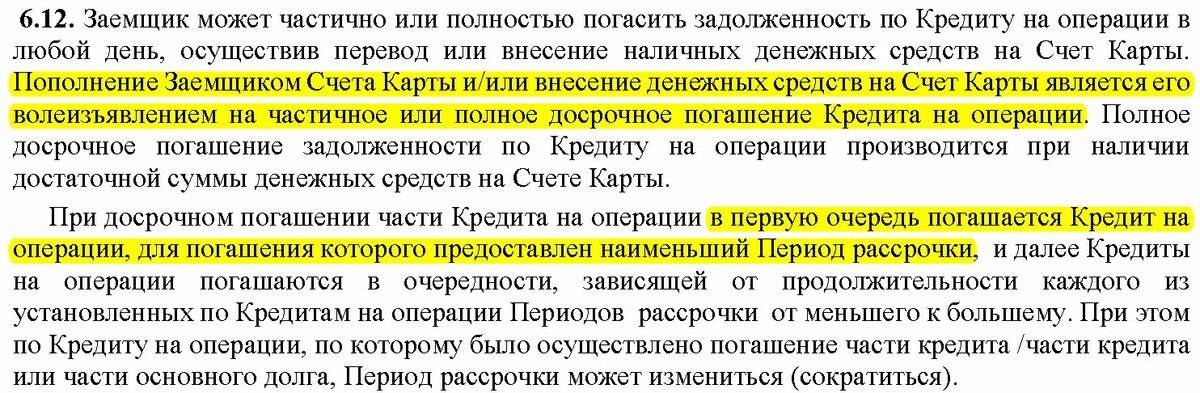

- Повышение задолженности. С каждым днем сумма пени будет только возрастать, что приведет к большим финансовым проблемам. Если клиент начнет погашать долг, то в банке действует такой порядок, при котором в первую очередь погашается пеня, а затем проценты. В последнюю очередь происходит погашение основного долга по кредиту.

Если клиент сможет погасить пеню и начисленные проценты, а основной долг при этом останется, то будет продолжено начисление процентов и пени. Клиенту попросту невыгодно влезать в такие долги в рамках закона, так как в итоге деньги придется вернуть банку, но уже в размере большем, чем первоначальная сумма займа.

Пострадавшая кредитная линия

Нарушив условия договора кредитования хотя бы один раз, можно привлечь отсутствие одобрения на кредитование от различных банковских организаций. Банки располагают единой базой должников. Даже после погашения всей суммы велика вероятность дальнейшего отказа.

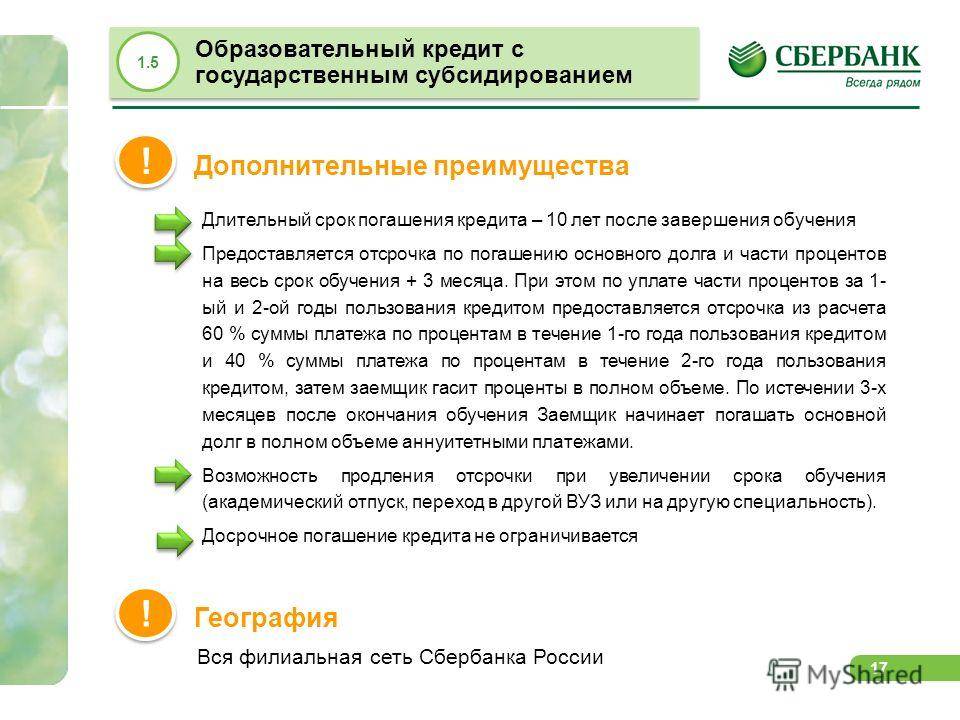

Восстановить испорченную репутацию проблематично, но существуют методы её восстановления. Сбербанк и иные организации предлагают специализированные программы по реабилитации кредитной истории. Так же можно оформить займ на одного из членов семьи.

Разглашение

Никому не хочется, чтобы информация касательно просроченного платежа стала достоянием общественности. Кредитно-финансовое учреждение имеет право информировать родственников и работодателя дебитора о наличии задолженности. Целью информирования сторонних лиц становится давление на заемщика, чтобы он скорее оплатил долг.

Повышение долга

Чем больше дней должник затягивает с пополнением банковской карты, тем выше будет сумма пени. Сбербанк устанавливает единый порядок погашения займа. Согласно регламенту первоначально покрывается величина накопленной пени, дальше — проценты за просрочку. В последнюю очередь деньги идут непосредственно на возврат банковских средств. Если погасить только процентную ставку и пеню, останется сумма кредитования, на которую впоследствии начислят штраф.

Законные способы не платить кредит

Когда возникают проблемы финансового характера, большинство кредитозаемщиков интересуются, можно ли не платить кредит и какими способами уйти от долговых обязательств.

В зависимости от сложившихся обстоятельств, существует несколько вариантов получить освобождение от выплат. Главное, решать проблемы законным путем, не убегая от ответственности и не перекладывая свои долги на плечи родственников и знакомых.

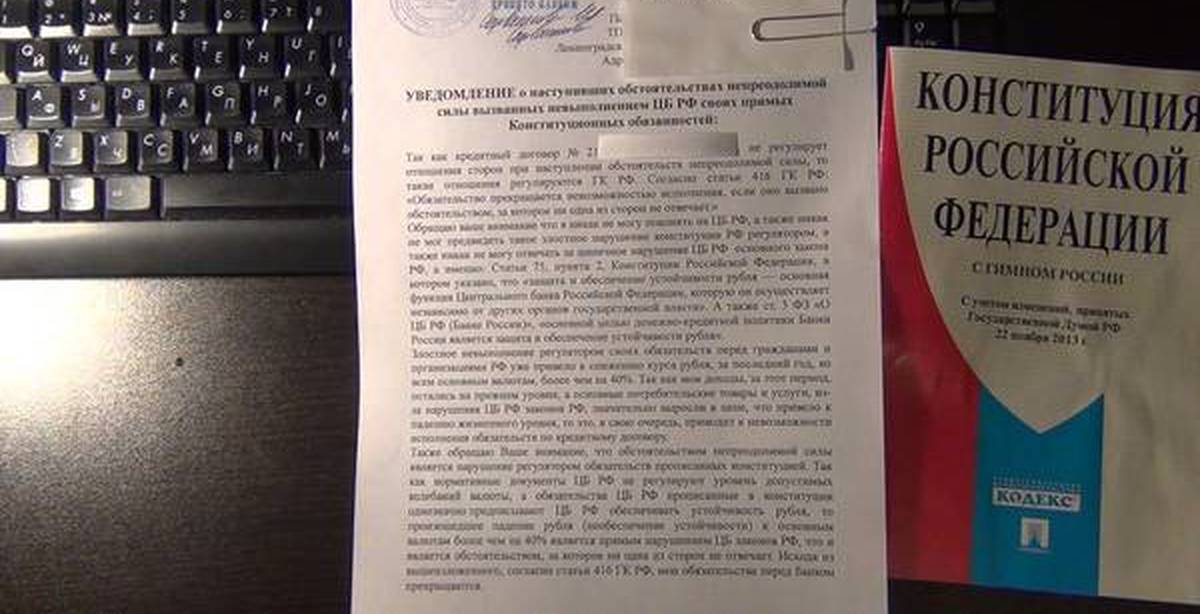

Расторжение кредитного договора

Часто можно услышать: я не плачу кредиты, что мне грозит. Такие случаи не единичны, существует несколько способов, чтобы законно отказаться от займа. Один из них — расторжение кредитного договора. Для начала необходимо найти грамотного юриста, который сможет отыскать причину для разрыва долговых обязательств. После этого — внимательно изучить бумаги и найти положения, которые противоречат российскому законодательству. Чаще всего они и служат законным основанием для расторжения договора по кредиту.

Такой способ хорошо действует в разбирательствах с МФО и мелкими банковскими компаниями. В крупных банках документы проверяют опытные юристы и экономисты, поэтому придраться к какому-то пункту будет очень сложно.

Выкуп долга третьими лицами

Ситуация, когда знакомый говорит: не плачу кредиты в нескольких банках, знакома многим. Но не все знают, что проблемный заем могут выкупить третьи лица. Взять на себя долговые обязательства в состоянии не только коллекторы, но и родственники заемщика, которые будут погашать ссуду вместе него.

Особенно удобно это при покупке недвижимости или авто. Ведь в таком случае родственники получают возможность приобрести имущество по приемлемой цене (за остаток долга). Взяв на себя выплату, третьи лица избавляют предыдущего заемщика от обязательств, когда новый договор уже вступил в силу.

Рефинансирование или реструктуризация кредита

Для кредитозаемщиков, которых интересует, что будет, если вообще не платить кредиты, существует еще один законный способ отсрочить выплату займа. Речь идет о реструктуризации ссуды. Уменьшить сумму платежа, увеличить срок кредитования или отсрочить взнос можно в случае увольнения или потери трудоспособности.

Для пересмотра договора с банком клиент должен доказать свою неплатежеспособность, предоставив трудовой договор или трудовую книжку. Если заемщик уволился по собственному желанию, финансовая компания вряд ли пойдет на уступки.

Еще одним вариантом отсрочки займа считается его рефинансирование. Оно актуально, когда другой банк готов взимать за тот же кредит меньшую процентную ставку. Для получения более выгодных условий заемщику необходимо перезаключить договор с новым кредитором, который выкупит долг у старого банка.

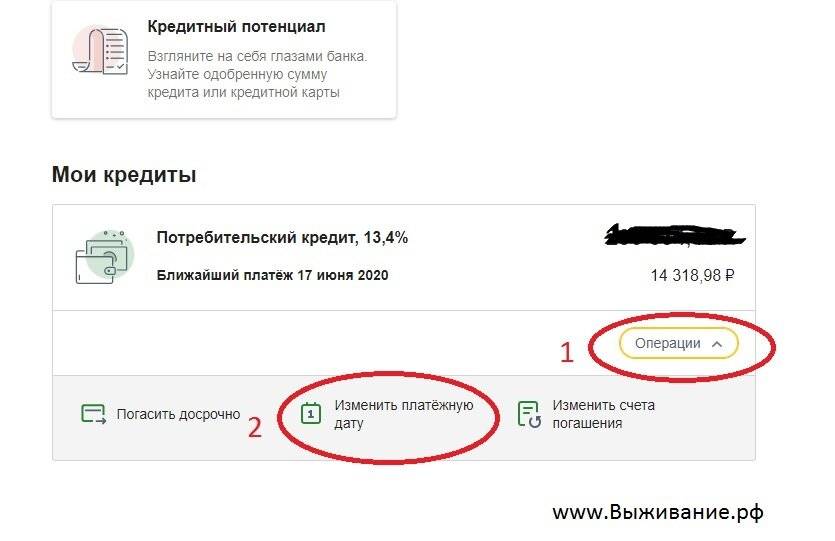

Кредитные каникулы

Если не выплачивать кредит — не выход, стоит уточнить возможность кредитных каникул. Отсрочку сроком до 2 лет предоставляют многие российские банки. Условия зависят от суммы кредита, дисциплинированности клиента и внутренней политики организации. Чаще всего кредитные каникулы предусмотрены для крупных займов и ипотек.

Некоторые банки соглашаются на отсрочку даже при небольших займах наличными. Лучше пойти на мировую и согласовать все с компанией-кредитором, чем переживать, что грозит в случае просрочки или невыплаты долга.

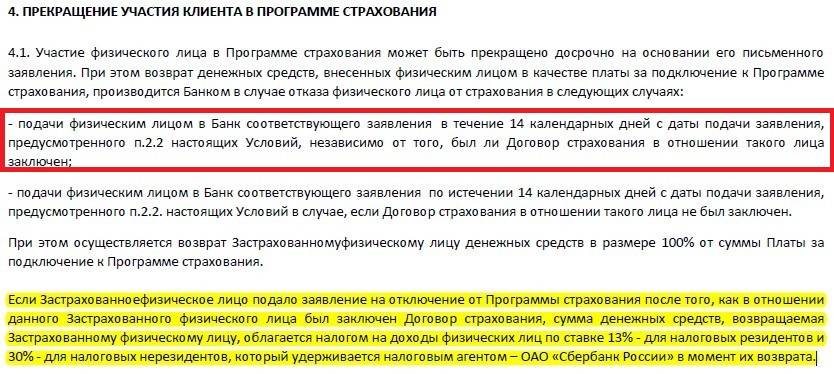

Выплата кредита за счет страхования

Погашение займа за счет страхования также является законным способом выплаты долговых обязательств. Он возможен, когда клиент взял кредит и приобрел страховой полис от неуплаты долга. Стоит он, как правило, дорого, поэтому его покупка не столь популярна. Однако если человек оформил кредит и не в силах его выплатить, страховая компания обязана рассчитаться за заемщика.

Зачастую такие случаи не доходят до суда и решаются мирным путем. Иногда страховые компании стараются переложить вину на клиента и отказываются производить расчет вместо него. Но это, скорее, исключение из правил, чем обычная практика страховщиков.

Банкротство физического лица

Банкротство физлица — процедура длительная и трудоемкая. Однако она позволяет избежать выплаты займа и дальнейших разбирательств с банком. Решение о банкротстве принимается в судебном порядке, после чего возможна продажа всего имущества заемщика и возвращение вырученных денег компании-кредитору.

Если не платить кредит банку и объявить себя банкротом, можно навсегда потерять возможность кредитования, а также работы на руководящих должностях. Бывает, что такой заемщик не может покинуть пределы страны и выехать за рубеж в течение нескольких лет.

Инициация банкротства

Чтобы вы «выиграли» на признании собственной несостоятельности, должно сложиться много факторов. В случае везения банкротство окажется самым выгодным и безопасным вариантом списания суммы долга. Процедура признания за гражданином неплатежеспособности проводится в судебном порядке. Прибегать к ней можно один раз в пять лет.

Как выглядит процесс?

Допустим, гражданин N – физическое лицо, которое зарегистрировано в качестве ИП. Он владеет небольшой пекарней, где осуществляет реализацию маковых булочек напрямую. Бизнес процветает, и делец решает приобрести еще одну пекарню. У него есть кредиты, взятые на развитие бизнеса, а получить отказ в новой ссуде он не может. Поэтому для приобретения нового объекта он берет потребительский кредит на личные цели.

Со временем платить по долгам становится сложнее, а производство требует новых вложений. Гражданин N берет новый займ, снова потребительский. Внезапно, спрос на маковые булочки падает на фоне роста котировок пирожных с заварным кремом. На переоборудование производственных отделов денег нет, а из-за падения продаж появляются просрочки по кредитам.

Что делать гражданину N? Обратиться в суд для признания своей неплатежеспособности.

В начале суд займется проверкой данных, определит подлинность представленных документов и вынесет решение о принятии дела к рассмотрению или отказе в таковом. Если результат будет положительным, то для ведения дела должника назначат арбитражного управляющего.

Специалист найдет все способы приемлемой реструктуризации долга – изменения графика погашения кредитов и иные возможности. Если таковые не будут найдены или их исполнение не даст результата, следующей стадией будет реализация собственности дебитора.

Управляющий определит всех кредиторов, зафиксировав суммы долгов и очередность погашения. Затем составит реестр имущества, подлежащего распродаже посредством аукциона. Сумма, которая будет получена после реализации собственности, уйдет на погашение задолженности. Между кредиторами она будет распределена в соответствии с определенным порядком.

Если в результате торгов удастся реализовать всю заявленную собственность, а суммы не хватит для погашения займов, оставшаяся их часть будет списана. Это значит, что после осуществления процедуры, вне зависимости от того, погашен долг полностью или нет, гражданин N станет человеком, свободным от финансовых обязательств (по крайней мере, как гражданин, а не ИП).

Вариант, как не выплачивать кредит банку законно

Через банкротство рассчитаться с долгами выгодно, если у вас мало собственности и нет значительного официального дохода.

В этом случае вы минуете стадию реализации собственности безболезненно как для собственных финансов, так и для нервов.

С другой стороны, у процедуры признания неплатежеспособности есть дополнительные минусы. Ваши права существенно ограничиваются. Главной проблемой может стать необходимость каждый раз при обращении в кредитно-финансовое учреждение сообщать о своем статусе банкрота. Фактически, это делает процесс получения кредита маловероятным.

Обратите внимание:

Банкротство необходимо только в исключительных случаях при накоплении долга свыше 500 тысяч.

Срок прохождения процедуры занимает около 10 месяцев, а траты для инициации и признания составляют 100-150 тысяч рублей.

Как законно не платить кредит банку – 5 рабочих схем

Что делать, если абсолютно нечем платить кредит банку? В этом случае стоит рассмотреть законные варианты. Эти способы имеют свои особенности.

Схема 1 – Банкротство ФЛ

Мне нравится4Не нравится4

Это очень выгодная для заемщика, но длительная и сложная процедура.

Банкротство возможно при долге от полумиллиона рублей и выше. Причем, в процессе «сгорят» не только долги банкам, но и:

- задолженность ЖКХ;

- расписки;

- просрочки перед другими организациями и так далее.

Длится процесс банкротства 6-12 месяцев.

Важно понимать, что этот способ не подходит тем, кто долго не гасит долги, но имеет в собственности имущество. В случае банкротства, оно в первую очередь будет продано с молотка и распределено между кредиторами

Схема 2 – Выждать срок исковой давности

Мне нравится4Не нравится4

Можно дождаться истечения срока исковой давности. Законом установлен срок в три года. Он отсчитывается с даты, указанной в договоре, как последний платеж. Банк, не успевший подать иск в этот период, лишается права требовать возврата денег с заемщика.

Также шанс дождаться истечения сроков давности есть и у тех, кто взял в долг небольшую денежную сумму. Из-за задолженности менее 50 000 рублей финансовые учреждения редко затевают судебные тяжбы.

Схема 3 – Оспорить кредитное соглашение

Мне нравится2Не нравится1

Довольно затратный вариант. Он требует участия в деле опытного юриста. Несмотря на то, что каждый договор с банком проходит через юридический отдел, в нем встречаются:

- описки;

- ошибки;

- пункты, вводящие в заблуждение;

- параграфы, толкующиеся двояко;

- несоблюдение ряда законодательных актов и так далее.

Важно выбрать юриста, уже имеющего практику в подобных делах. Таких специалистов в стране немного

К тому же, их услуги обходятся как минимум в десятки тысяч рублей. Поэтому схема актуальна для заемщиков с очень большой задолженностью.

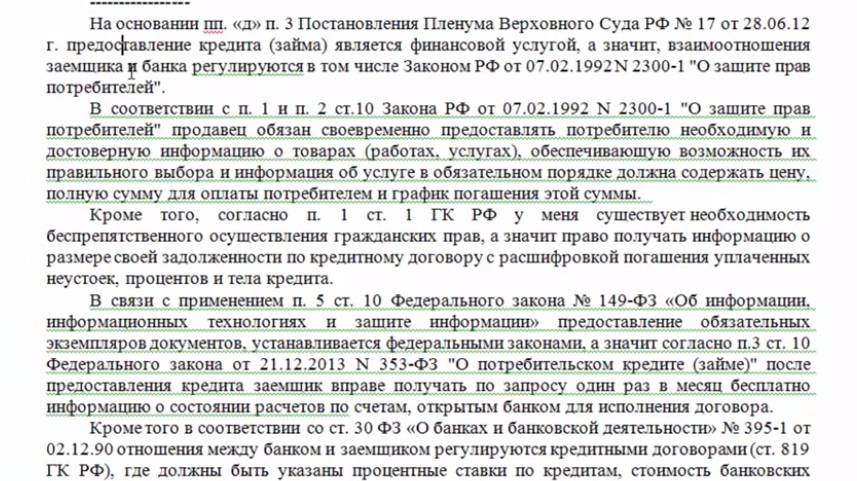

Схема 4 – Запросить оригинал договора

Мне нравится3Не нравится

Очень интересный вариант для тех, кто уже погряз в долгах и не готов тянуть их через «не могу».

Поэтому должник может предпринять следующее:

- подать иск в суд против банка;

- указать в заявлении факт проявления интереса к кредитованию в конкретной финансовой организации;

- запросить оригинал соглашения для почерковедческой экспертизы.

В 90% случаев предоставить ее ответчик не сможет. Он будет оперировать видеозаписью, подтверждающей визит клиента в банк. Но для суда она не станет веским доказательством и решение примут в пользу истца.

Схема 5 – Кредитные каникулы

Мне нравится1Не нравится1

Этот вариант подходит тем, кто не может временно платить кредит. Он не избавляет от финансовых обязательств полностью, но дает передышку. Ее можно использовать для:

- поисков новой работы;

- восстановления здоровья;

- поиска средств на платежи у друзей и знакомых.

Решение о предоставлении кредитных каникул принимает только банк. Алгоритм действий прост:

- составление заявления с указанием причин появления просрочек;

- внесение пункта о кредитных каникулах;

- собеседование с менеджером.

Результат дела напрямую зависит от того, насколько весомыми будут перечисленные причины. Если просто написать «Не могу делать ежемесячные взносы», то банк даже не вызовет такого клиента на собеседование.

Итоговая таблица рейтинга

Запросить оригинал договора

3

Оспорить кредитное соглашение

1

Банкротство ФЛ

Выждать срок исковой давности

Кредитные каникулы

Способы решения проблемного долга

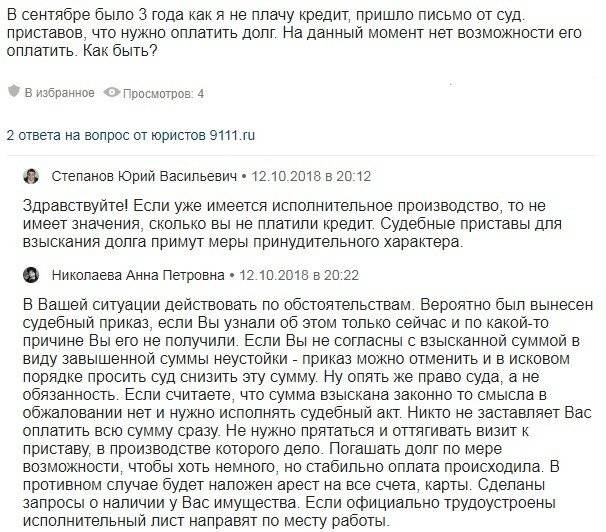

При наличии просрочек у клиентов, алгоритм действий банка одинаков:

1. Сначала менеджеры звонят заемщику, уточняют причину задолженности и дату ее погашения. С течением времени звонки настойчивее: сотрудники требуют внести платеж.

2. Менеджер банка приезжает домой, требует погашения кредита, рассказывает о последствиях.

3. Банк продает долг коллекторским агентствам. Основной метод работы – психологическое давление на клиента. Способы достижения целей не всегда законны, уверены, что об их действиях наслышаны многие.

Важно! Для общения с такими структурами, очень часто преступающими закон, рекомендуется обратиться к консультации опытного юриста на сервисе завтра-без-кредита.рф. Консультация бесплатна

4. Кредитор обращается в суд. После вынесения решения суда о выплате кредита, должнику списываются все пени и штрафы, начисление процентов останавливается. То есть фиксируется сумма задолженности заемщика перед банком. В таком случае долгом клиента занимаются судебные приставы.

В счет погашения долга приставы конфисковывают:

- · жилплощадь, нежилые помещения;

- · часть официального дохода. В распоряжение должника остается только часть зарплаты, равная сумме прожиточного минимума (при наличии иждивенцев эта сумма увеличивается на их количество);

- · банковские вклады, накопления, драгоценные металлы;

- · движимое имущество.

По закону суды не имеют право конфисковывать:

жилье, если оно является единственным вариантом проживания или в нем прописаны дети до 18-ти лет;

личные вещи и предметы домашнего обихода;

ювелирные украшения, поскольку нельзя подтвердить, кто официально является их собственником. Тоже касается бытовой техники;

государственные награды и грамоты;

пенсии по инвалидности, пенсия ликвидатора ЧАЭС, ветерана ВОВ.

К сведению! Законно избежать уплаты кредита можно, если суд не найдет у должника официального дохода, накоплений и вкладов, а также не докажет, что он владеет каким-либо имуществом. В таком случае пристав оповестит банк о том, что взыскать долг невозможно. Конечно, банк может вернуть документ, тем самым обновив процесс взыскания. В большинстве случаев, исполнительный лист опять вернется в банк, которому ничего не останется, как списать долг.

Что делать, если пришли коллекторы?

Визиты коллекторов – неприятная процедура. Однако данное общение должно быть конструктивным. То есть Уголовным кодексом не допускаются агрессивные действия коллекторов. Знайте свои права, избегая подобных случаев.

Внимание! Любая агрессия со стороны коллекторов является противозаконной, должник может пожаловаться правоохранительным органам, написав соответствующее заявление. Поскольку коллекторский кодекс запрещает незаконные попытки попасть в дом или угрозы, за подобные вещи агентству предъявляются определенные обязательства

Общаясь с коллекторами, помните, что описывать имущество можно только после решения суда. Поэтому нужно сначала внимательно изучить предъявляемые бумаги. Незаконной является конфискация, если отсутствует судовое решение.

Если не платить кредит банку, что будет? Что грозит должнику?

За прошедшие десятилетия банки и МФО практически «привыкли» к просрочкам со стороны заемщиков

Важно понимать, что при недельной просрочке никто не будет сразу подавать в суд или продавать долг коллекторам. Сначала будут предприняты все возможные меры по мирному урегулированию процесса.

Если платежи не поступают месяц, два, три, сотрудники банка будут настойчиво пытаться дозвониться должнику. Их задача — выяснение ситуации. Если дебитору снизили зарплату, его сократили с должности, банк по своей инициативе может предложить , подскажет, куда обратиться, если денег нет временно.

Если проходит 3 месяца, деньги не поступают, кредит не гасится совсем, должник не идет на контакт с кредитором, возможен переход на следующий этап взаимоотношений. Банк в соответствии с ГК РФ имеет право направить должнику уведомление о расторжении кредитного договора и требование о досрочном погашении задолженности, включая начисленные проценты.

Как законно не платить кредит поручителю и созаемщику

Законом предусмотрено, что на поручителя, указанного в договоре, будут наложены обязательства по выплате банку требуемой суммы. Это требование – одно из средств давления на кредитора, популярная мера погашения долга после отказа или его явной несостоятельности. Поручительское обязательство вступает в силу, если взявшее кредит лицо игнорирует обязательства перед банком.

Поручитель автоматически становится кредитором, но имеет право уклониться от компенсации в нескольких случаях:

- предоставление доказательств участия в подписании договора под давлением (не добровольно) или признание его недееспособным при оформлении документа;

- принудительное подписание под воздействием наркотических веществ или алкоголя (оба фигуранта были пьяны);

- банкротство заемщика, указанного в договоре;

- истечение срока давности;

- фактическая смерть кредитора;

- отсутствие обязательств в отношении данного поручителя, напрямую не указанного в документах (член семьи).

Если банк без ведома клиента добавил скрытые комиссии (изменил условия договора), заемщик не обязан выплачивать неожиданно возникшую сумму. Это основная причина, из-за чего у добропорядочных клиентов непонятно откуда возникает задолженность. На сегодня это распространенная практика кредитных и банковских организаций.

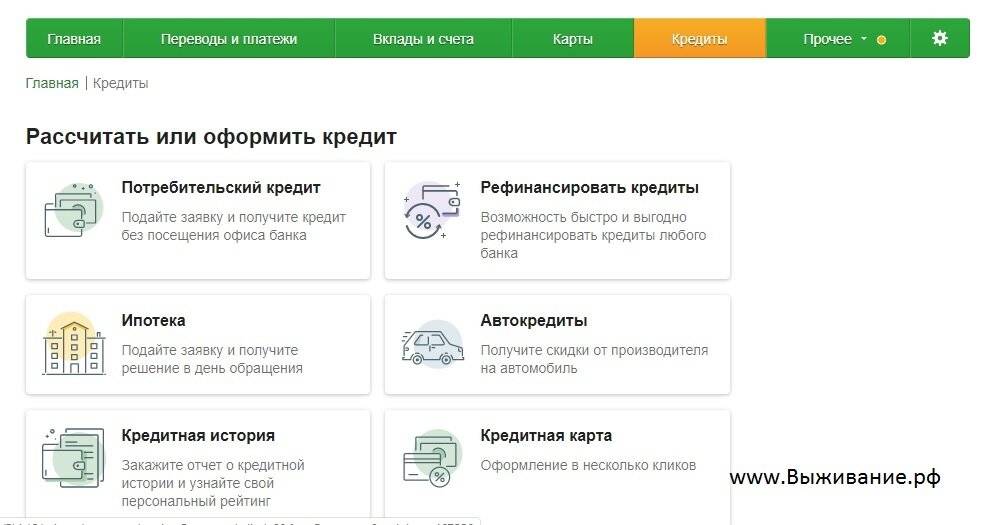

Просрочка по кредиту в Сбербанке

По данным Центробанка РФ, Сбербанк является безусловным лидером по кредитованию физических лиц. На его долю приходится порядка 40% всех выданных населению займов. Конечно, при таких объемах кредитования процент «плохих» долгов также значителен, причем уровень просроченной задолженности традиционно выше по беззалоговым потребительским займам и кредитным картам, а ситуация с ипотекой и автокредитами относительно благополучная.

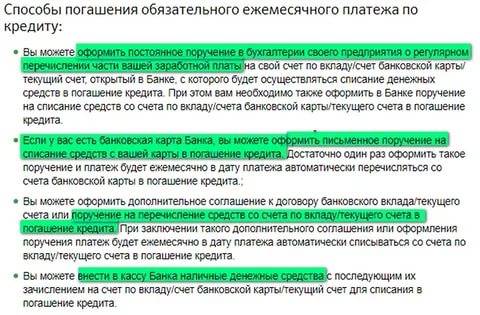

Чтобы не пополнить ряды недобросовестных должников Сбербанка, погашать долг следует строго в соответствии с условиями договора. Оформляя в банке кредит, заемщик обязуется ежемесячно не позднее определенной даты вносить на банковский счет деньги в размере установленного платежа (сумма и дата платежа указываются в договоре). Если в эту дату денег на счете оказывается недостаточно, возникает просроченная задолженность.

За просрочку платежей во всех банках взимается неустойка, которая включает единоразовый штраф и/или ежедневное начисление пени на сумму просроченной задолженности. В Сбербанке просроченный платеж грозит должнику начислением штрафных процентов.

Так, по потребительским кредитам на сумму просрочки начисляется пеня в размере 20% годовых, а неустойка за несвоевременное погашение ипотечных займов равняется ключевой ставке Центробанка, установленной на дату заключения договора. При этом банк по собственному усмотрению может снижать размер неустойки и уменьшать период начисления штрафных процентов.

Обязанность заемщика возвратить долг по кредиту и уплатить начисленные проценты закреплена в Гражданском кодексе РФ. В случае непогашения заемщиком задолженности банк вправе обратиться в суд, который в таких ситуациях обычно встает на сторону кредитора.

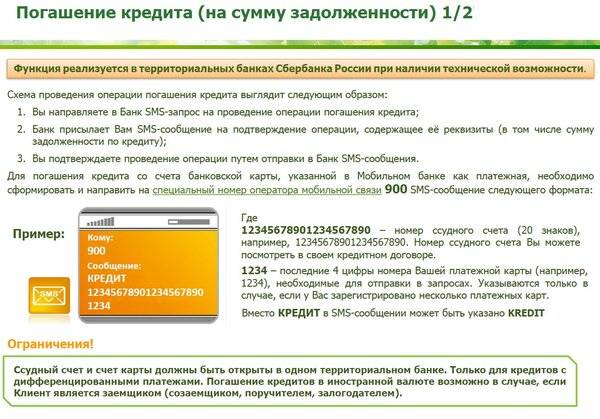

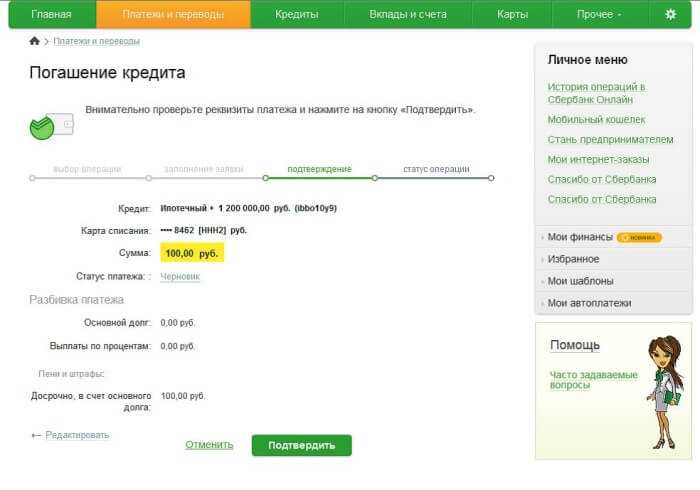

Как правильно погашать задолженность?

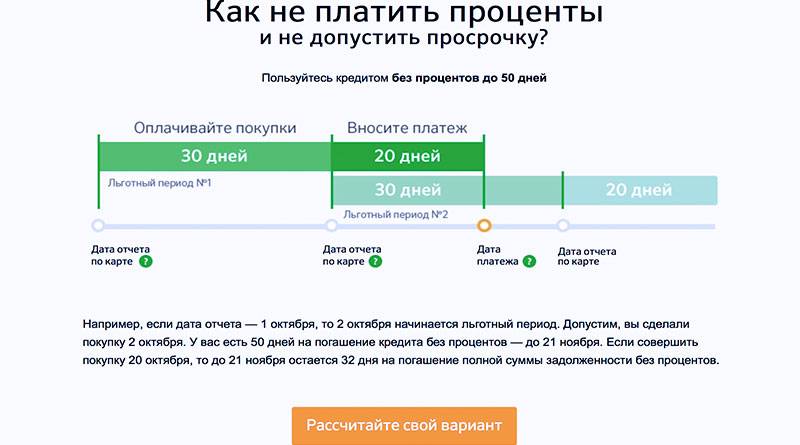

По кредитным картам Сбербанка предусмотрен беспроцентный льготный период в 50 дней. Что это означает на практике? Допустим, у Вас есть карта с лимитом в 100 тыс. руб. В течение 30 дней отчетного периода Вы совершили по ней операции на сумму в 50 тыс. руб. Чтобы не платить проценты на 50 тыс., вам нужно успеть внести эту сумму в течение 20 дней, следующих за отчетным периодом. При этом задолженность, образовавшаяся по операциям следующего отчетного периода, подлежит погашению в последующие 20 дней.

Чтобы не запутаться в этой схеме, очень важно знать дату, с которой начинается отчетный период по Вашей кредитной карте. Эту информацию можно найти в договорной документации или уточнить в банке

Действие беспроцентного периода распространяется только на безналичные расчеты по кредитной карте. Если Вы снимали с карты наличные денежные средства, проценты на сумму этих операций будут начислены даже при погашении задолженности в течение льготного периода.

Однако, есть хитрости, знание которых, позволяет снимать наличные с кредитной карты Сбербанка без комиссии и с распространением на данную операцию, действия условий льготного периода. Подробнее о снятии наличных с карт Сбербанка рассмотрено в статье, тут.

Если погасить сразу всю сумму долга в грейс-период не получается, необходимо внести хотя бы обязательный платеж, который составляет 5% от суммы задолженности и начисленные проценты. В случае, если до установленной даты минимальный платеж на карту не поступит, по карточному счету возникнет просроченная задолженность, на сумму которой будет начислена неустойка.

Просрочка по кредитной карте Сбербанка: какой процент?

Если не считать наличия льготного периода, кредитная карта – дорогой в использовании продукт. Обычная ставка по кредиткам Сбербанка начинается от 23,9% годовых, в то время как неустойка на сумму просрочки составляет 36%. Если обязательный платеж не поступает вовремя, на сумму задолженности вместо обычных начинают начисляться штрафные проценты.

Можно ли вообще не платить по кредиту?

Не менее популярный вопрос. Существует даже позитивная судебная практика в России по таким случаям. Как пример: пенсионерка не оплачивает задолженность, имущества для взыскания не было. Дама подала на личное банкротство, суд простил долг, поскольку достаточного дохода не было. Помните, это исключение из правил.

Существует понятие исковой давности по кредиту – 3 года. Поэтому в теории можно предположить такой сценарий – человек продал, переписал имущество на родственников, не появляется по месту регистрации, судебные приставы не могут его отыскать. Затем возвращается в город, банк о заемщике забыл. Как показывает практика, срок исковой давности может затягиваться на 10-15 лет, если банк направляет повторное заявление в суд и инициирует повторение разбирательства по вашему делу. В таком случае, заемщик проведет существенный отрезок своего времени в нелегальном положении. Стоит ли это риска и переживаний?