Шаг 3. Собираем необходимый пакет документов

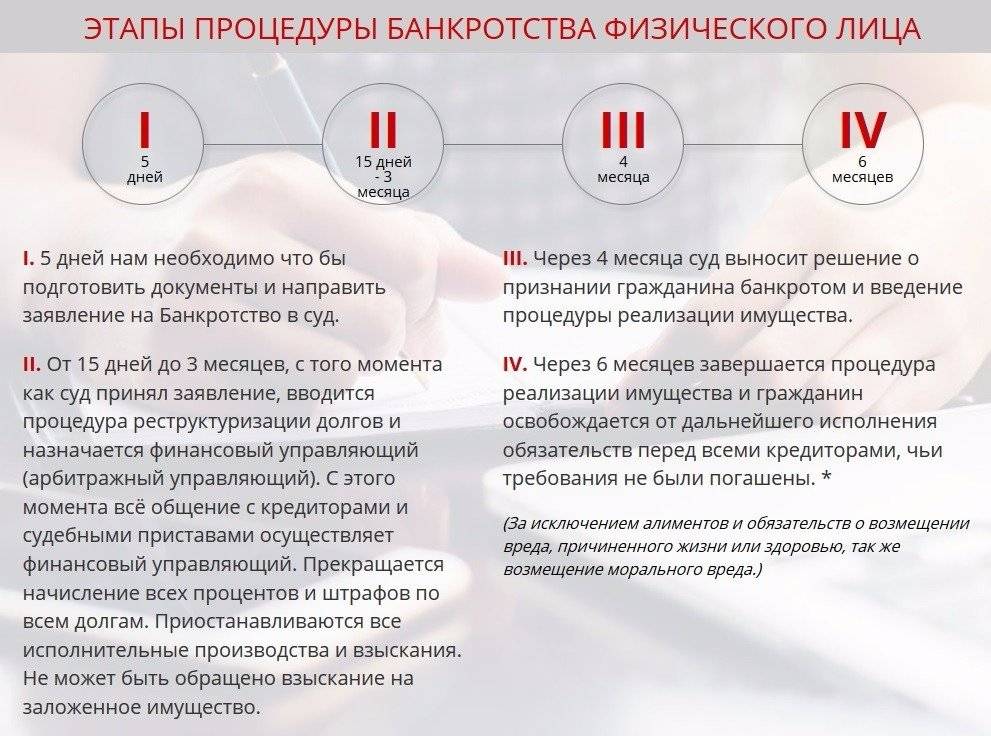

Согласно пошаговой инструкции банкротства должник должен собрать документы, прежде чем подавать . Сбор бумаг может затянуться, ведь обычно граждане оформляют собственное банкротство впервые и просто не знают процедуры, в связи с чем могут совершать различные ошибки.

В список документов, которые могут понадобиться, включают все бумаги, что имеют хоть какое-то отношение к несостоятельности конкретного гражданина:

- паспорт РФ;

- справки о составе семьи и документы, подтверждающие семейное положение (например, свидетельство о браке или разводе);

- бумаги, подтверждающие наличие кредита, его размер и размер задолженности;

- бумаги о наличии или отсутствии статуса ИП у должника;

- документы, в которых указан доход за последние три года;

- выписки из банковских счетов и информация о финансовых вкладах;

- документы на имущество должника, в том числе на то, где должник является владельцем доли;

- бумаги о крупных сделках, где использовались суммы более 300 тыс. рублей (за последние три года);

- медицинские справки или другая документация, которая свидетельствует о наличии причин, способствующих банкротству;

- документы, свидетельствующие об уплате госпошлины.

Госпошлина составляет не 6 тысяч рублей, как это было до 2017 года, а всего 300 рублей.

Подать документы на банкротство можно сразу после того, как будет составлен ещё один важный документ – заявление. Способы подачи бумаг следующие:

- лично — если обратиться в выбранный судебный орган;

- передав документы посредником (но предварительно нужно оформить доверенность);

- отправив заказным письмом по почте;

- используя электронный сервис «Мой арбитр».

В последнем случае нужна цифровая подпись, которая заверяет подлинность оцифрованного документа.

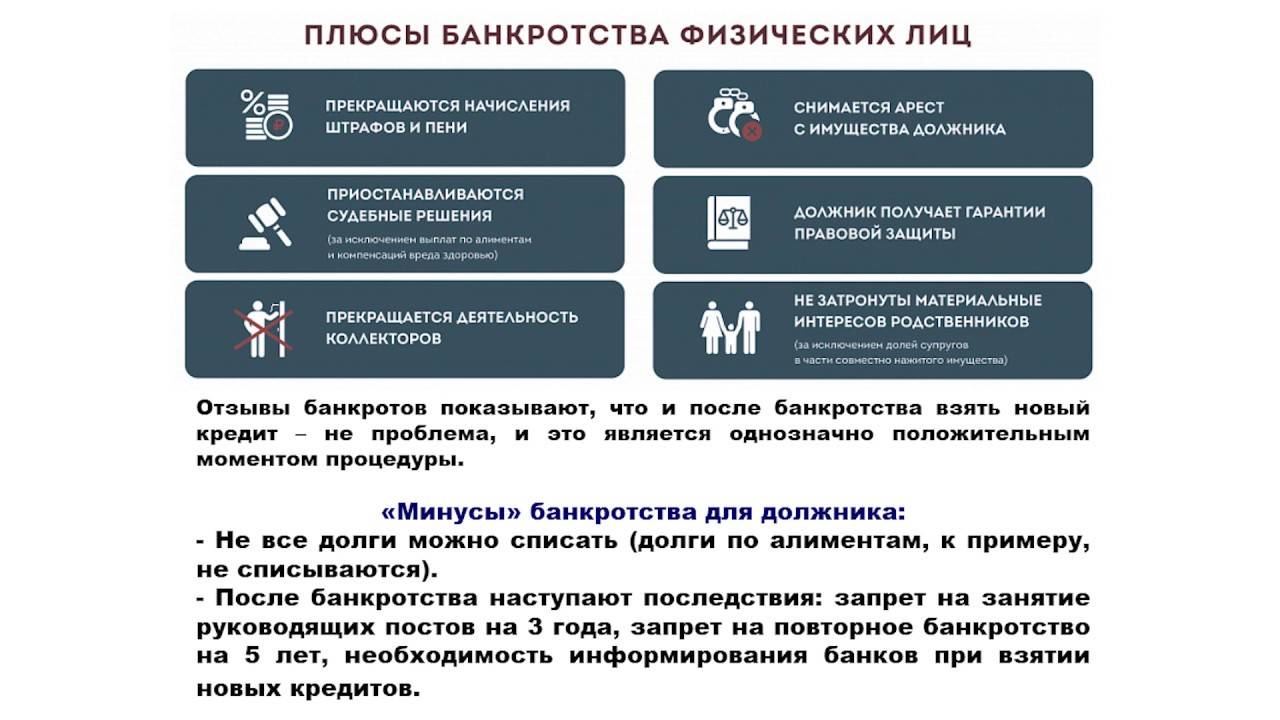

Плюсы, минусы и последствия банкротства для человека

Преимущества и недостатки банкротства

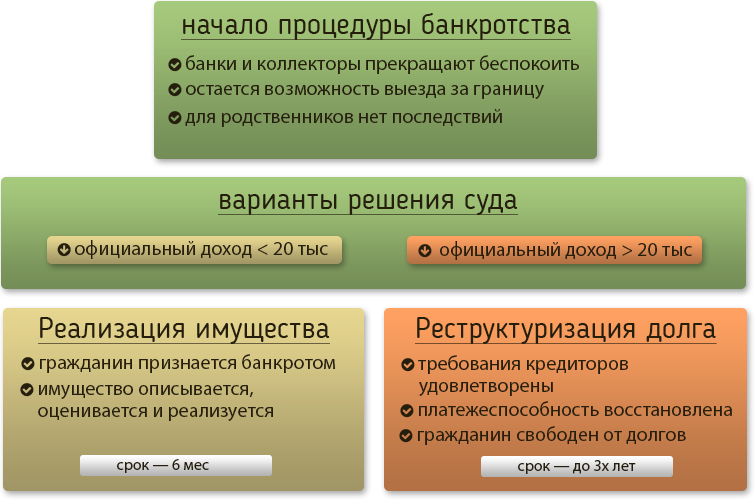

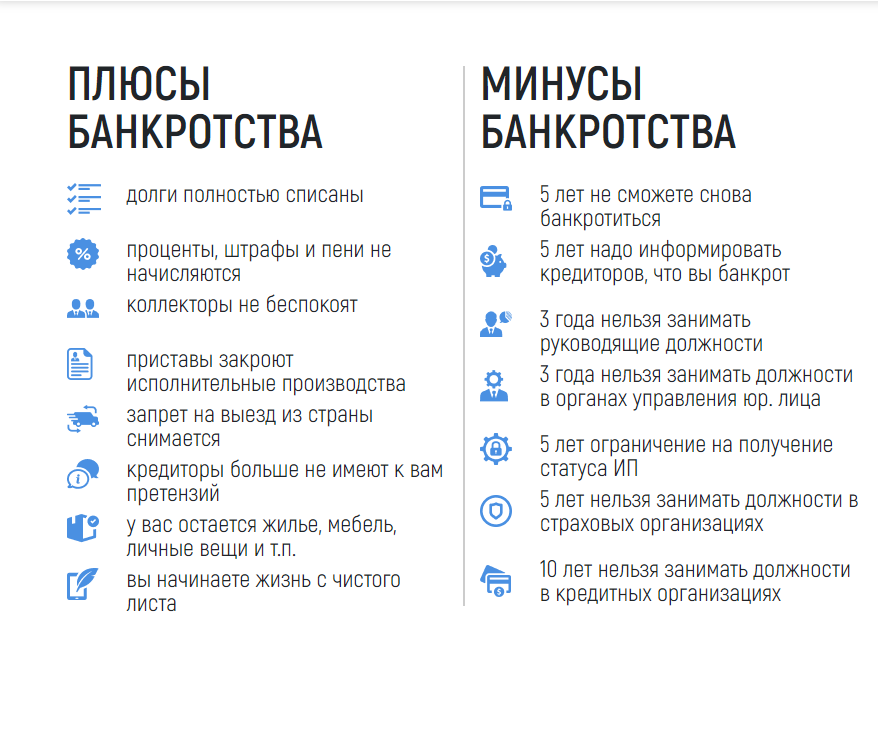

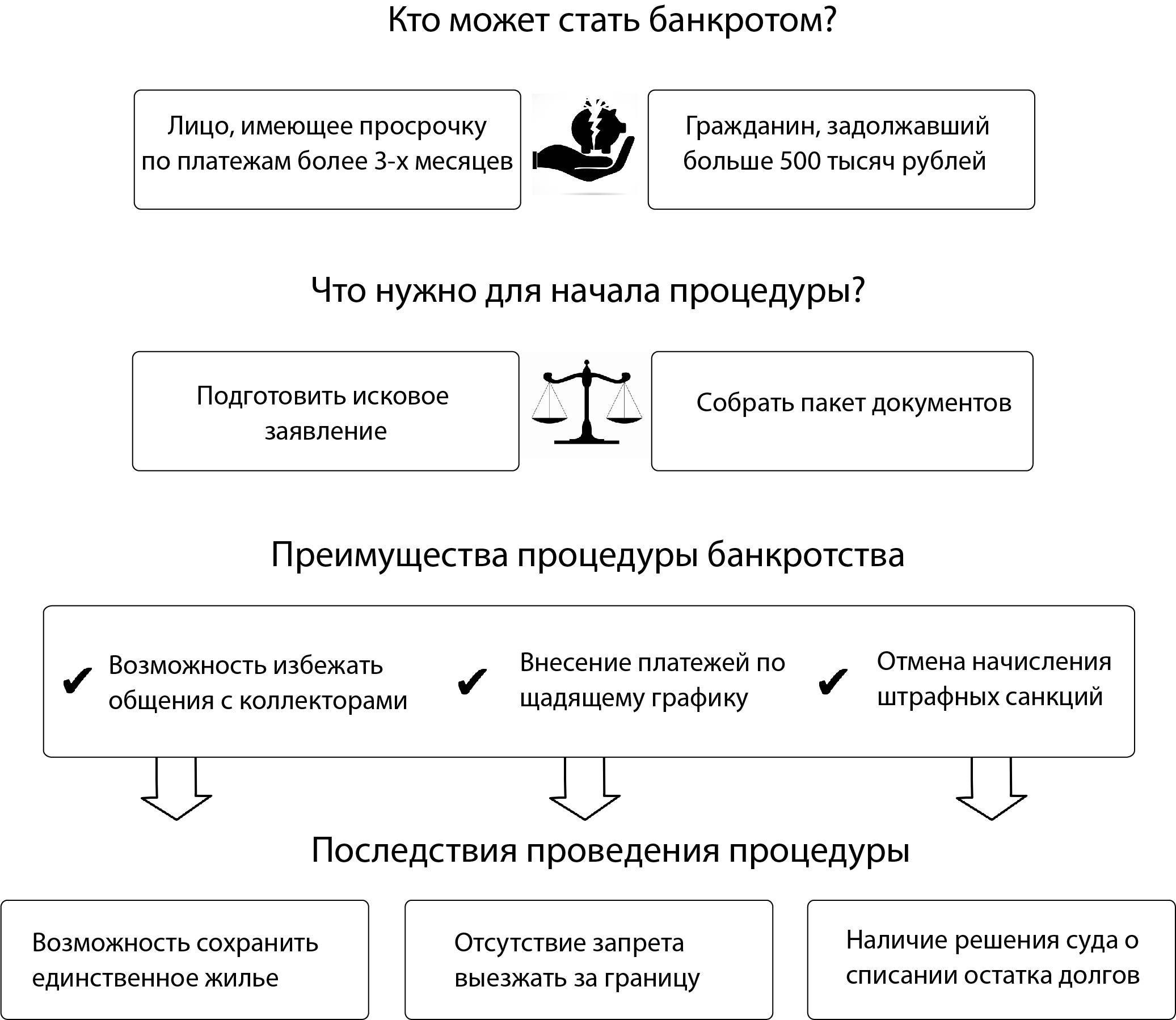

Главный плюс банкротства – возможность избавиться от непосильных долгов. Они будут списаны в ходе процедуры. В отдельных случаях, если человек явно способен погасить долг за 3 года, то ему будет дана возможность сделать это по щадящему графику. Дополнительно можно отметить также следующие плюсы признания себя несостоятельным:

- Кредиторы и коллекторы не смогут оказывать давление. Для них будет установлен запрет уже после первого судебного заседания, на котором должника признают банкротом и начинают саму процедуру.

- Приостановка судебных решений до момента окончания процедуры. После нее уже будет решено, что делать с оставшимися долгами. Это не касается алиментов, возмещения вреда жизни и здоровью.

- Фиксация суммы долга. Начисление процентов, штрафов приостанавливается с началом процедуры признания человека несостоятельным. При больших долгах санкции за просрочку могут быть огромными.

Минусы процедуры банкротства

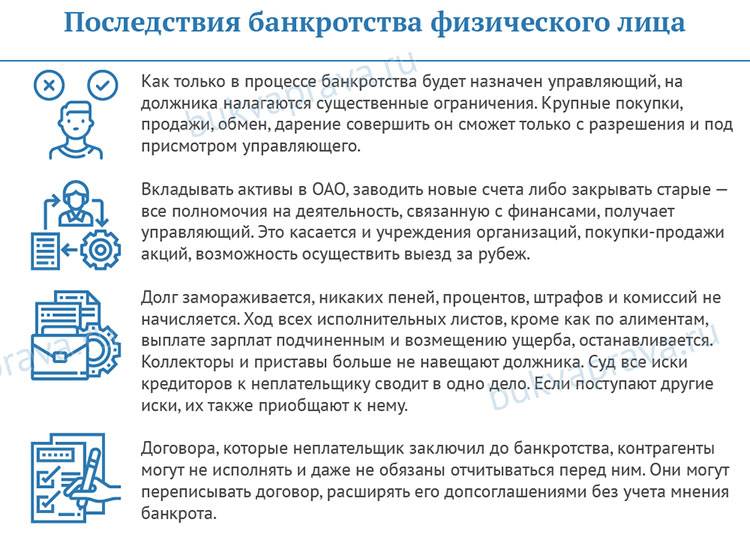

- Во время процедуры банкротства должник не может осуществлять сделки по продаже, дарению или отчуждению другими способами, а также покупке имущества. Пока незакончена процедура он также не может распоряжаться своими финансами. Все карты и доступы к онлайн-банкам передаются финансовому управляющему.

- Придется нести дополнительные финансовые затраты. Услуги финансового управляющего надо будет оплатить. Дополнительные консультации юристов, если они потребуются, также потребуют расходов.

- Длительность процесса. Минимум на него уходит полгода, а иногда рассмотрение дело затягивается на год и более.

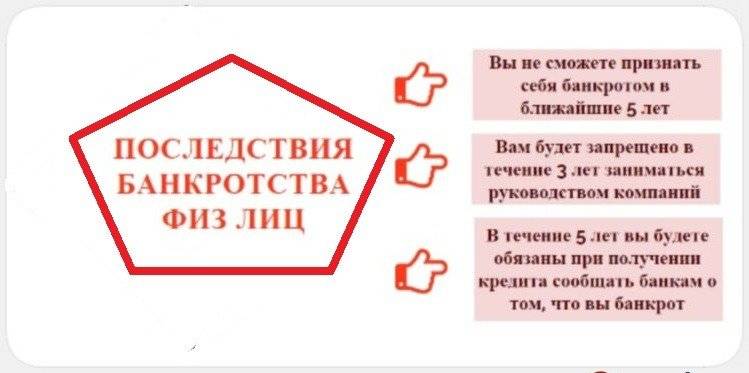

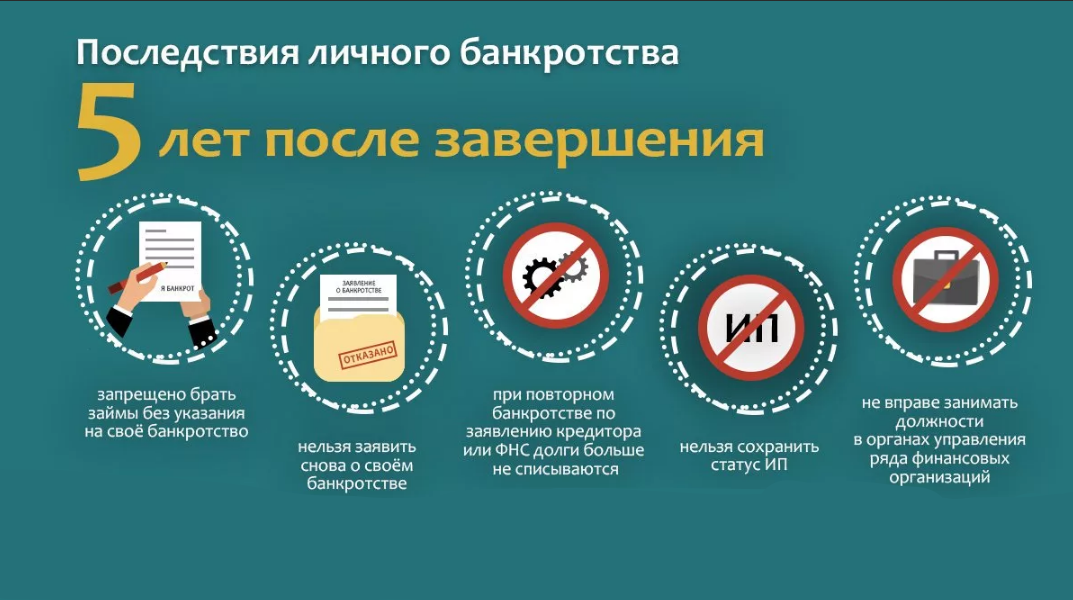

- Сам статус банкрота. В течение 5 лет придется сообщать потенциальным кредиторам о прохождении через процедуру признания финансово несостоятельным при оформлении любого займа или кредита. Они это смогут проверить и сами. Скрыть данный факт не выйдет.

- Временный запрет на повторное прохождение через процедуру. Повторно начать процедуру банкротства физлица можно будет не раньше, чем через 5 лет после завершения предыдущей. Данное правило введено, чтобы люди ответственно относились к предоставленному им шансу.

Последствия признания физлица банкротом перед банком

Дополнительно есть и другие не для всех приятные последствия объявления банкротом физического лица:

- Потеря части доходов, полученных вовремя, пока длится процедура. Она идет в среднем от полугода до года. В это время все доходы контролирует финансовый управляющий и направляет их в конкурсную массу. Должник может обратиться к нему и получать ежемесячно на себя и детей деньги в размере прожиточного минимума. Если доходы выше этой суммы, то денег семья должника не получит. Они уйдут кредиторам.

- В ходе процедуры суд имеет право запретить выезд за пределы России. После окончания процедуры эти ограничения снимаются и лица, объявившие себя банкротами, могут спокойно ездить в другие страны. На практике ограничение на выезд за границу применяется довольно редко.

- 3 года нельзя будет занимать пост директора или члена совета директоров в любых организациях. Владеть компаниями также нельзя. МФО и НПФ руководить нельзя дольше – 5 лет, а занимать пост руководителя банка – 10 лет. Зарегистрироваться в качестве ИП можно не раньше, чем через 5 лет после окончания процедуры признания гражданина несостоятельным.

На самом деле для многих людей последствия признания несостоятельным не такие серьезные по сравнению с травлей со стороны кредиторов и коллекторов, постоянным напряжением и попытками решить проблему с погашением долга. Но знать их обязательно надо, чтобы не делать слишком поспешных шагов.

Судебная практика по банкротству физлиц

Хотя в России и не прецедентная правовая система, знание уже существующей судебной практики может значительно помочь в проведении процедуры банкротства.. Всё больше граждан подаёт заявки и проводится всё больше слушаний, эта процедура набирает популярность, что помогает разобраться в различных её тонкостях. Например, значительно поможет сэкономить деньги ходатайство о реализации имущества до назначения реструктуризации. Так как когда станет ясно, что положение должника не соответствует её условиям, то будет назначена следующая процедура – реализация имущества. Только во втором случае должнику придётся оплатить управляющему уже две процедуры вместо одной.

Некоторые тонкости вы не найдёте в законе, но они уже укрепились в практике и помогают опытным юристам. Например, признать банкротом могут и гражданина, стоимость имущества которого выше суммы задолженности. А также не реализуют единственное жильё, даже если там должник не живёт.

Такие знания помогут вам сохранить время, деньги и нервы.

Оспаривание сделок

Оспорить сделку с имуществом в суде может любой кредитор или арбитражный управляющий. Цель оспаривания заключается в аннулировании невыгодной для финансового положения должника сделки и включении возвращенного имущества в конкурсную массу. Это правило применяется:

- ко всем сделкам по отчуждению имущества и дорогостоящим сделкам купли-продажи другого имущества (если они ухудшают материальное положение должника);

- отчуждение недвижимости в пользу родственника, супруга;

- заключение брачного контракта и проведение раздела имущества между супругами в суде (за последние 3 года);

- предпочтительные платежи одному кредитору (например, если есть несколько микрозаймов и задолженность по квартплате, платить только за ипотеку).

Должнику следует помнить, что при наличии признаков преднамеренности, неправомерности или фиктивности совершенных сделок, арбитраж вправе отказать в прощении долгов после распродажи всего имущества банкрота. Кодексами об административных и уголовных правонарушениях предусмотрена ответственность гражданина-банкрота, если при совершении таких сделок кредиторам был причинен реальный ущерб: ст. 14.12, 14.13 КоАП РФ и ст. 196, 197 УК РФ.

Минусы банкротства

Недостатков у банкротства немало. Но если процедура неизбежна, придется смириться с перечисленными минусами:

- испортится деловая репутация, в будущем будет сложно получить кредит;

- имуществом и финансами банкрота будут распоряжаться другие, а на расходы оставят до 50 тыс. рублей в месяц или столько, сколько решит суд;

- статус банкрота сохраняется в течение пяти лет, когда нельзя повторно объявить себя банкротом или скрыть от кредитной организации свой статус;

- в течение трех лет с момента объявления банкротства нельзя управлять юрлицом и занимать руководящую должность;

- до завершения процедуры по решению суда нельзя покидать Россию, за редким исключением по уважительным причинам;

- процедура обойдется в десятки тысяч рублей.

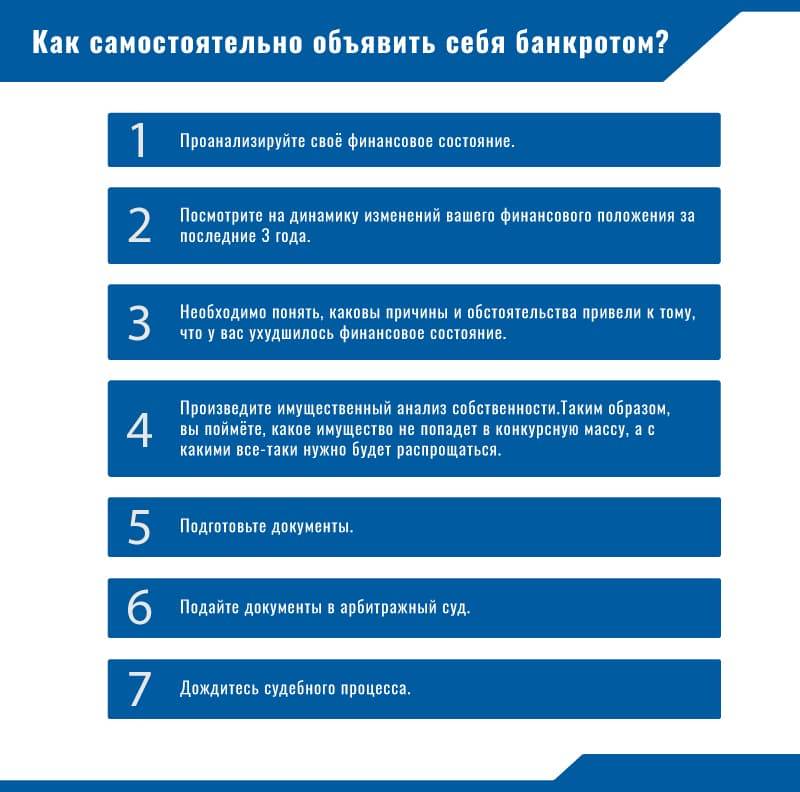

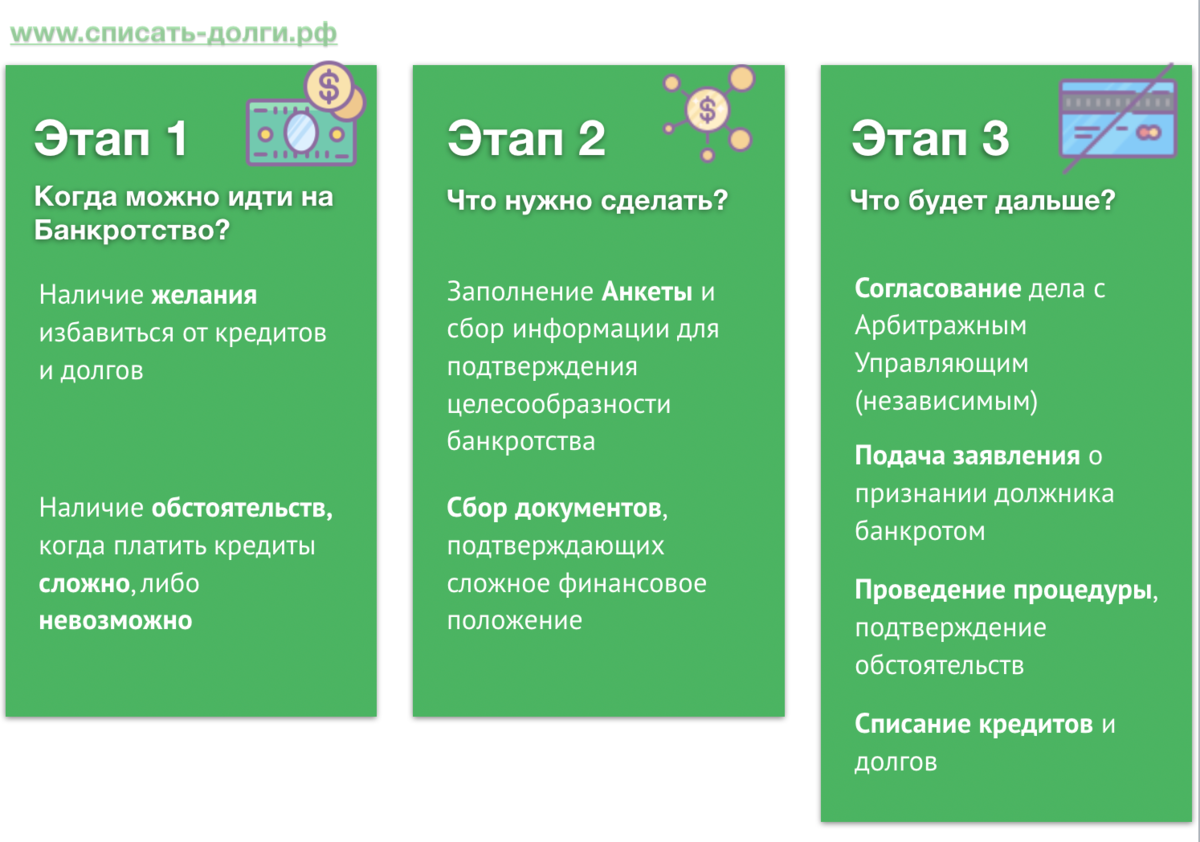

Что потребуется для объявления банкротства

В поисках ответа на вопрос: что нужно, чтобы физическое лицо признали банкротом, можно наткнуться на множество противоречивой информации. Не запутаться в нюансах поможет пошаговый план действий, актуальный для физлица:

- В первую очередь следует определить в каком финансовом положении находится неплательщик.

- Если ситуация затруднительная, рассмотрите возможности изыскания дополнительных денежных средств для покрытия долговых обязательств.

- Провести официальный анализ стоимости имущества.

- Подготовить нужную документацию и подать заявление в судебный орган. Имейте в виду, установленного перечня требуемых бумаг не существует. Пакет формируется в зависимости от определенной ситуации в индивидуальном порядке.

Условия проведения процедуры

Основанием для получения статуса несостоятельности выступает наличие долга в размере полумиллиона рублей и выше, а также просрочка по задолженности в течение 3-х месяцев и дольше. В ряде случаев гражданина признают неплатежеспособным, даже если он должен кредиторам сумму, меньше установленной по закону.

Какие документы нужны для объявления себя банкротом

Процедура подразумевает предварительный сбор и подготовку объемного пакета бумаг. В каждой отдельной ситуации предстоит передать в суд определенную документацию, перечень которой формируется в зависимости от обстоятельств дела. Судебному органу могут потребоваться:

- ксерокопии соглашений, заключенных с кредитными организациями;

- выписки из банков о размере долговых обязательств;

- справки о депозитах или вкладах;

- перечень неплательщиков и компаний-кредиторов;

- опись имущества и его стоимость;

- копии документов, выступающих подтверждением прав собственности на имущественные объекты;

- бумаги о заключении сделок гражданином, которые были зафиксированы в течение 3-х лет до момента формирования искового заявления;

- сведения из Пенсионного Фонда;

- данные о доходах и налоговых вычетах за 36 месяцев;

- ксерокопии паспорта, СНИЛС, индивидуального номера налогоплательщика, брачного свидетельства, документации на детей;

- чек о внесении госпошлины;

- квитанцию о пополнении депозита судебного органа.

Услуги по банкротству физических лиц – сколько стоит и где заказать

Услуги по банкротству предоставляют большинство юридических фирм. Стоимость разная.

Основную её часть составляет:

- оплата услуг управляющего;

- госпошлина;

- почтовые расходы;

- расходы по организации торгов;

- плата за публикацию в «Коммерсантъ»;

- банковские расходы.

Компаний, предлагающих услуги по банкротству, много.Выбирать советую тщательно. От этого зависит результат.

Нет времени мониторить предложения?

Обратите внимание на «Финэксперт 24». Это юридическая компания с более чем 14-летним опытом в сфере банкротства физических и юридических лиц

Это юридическая компания с более чем 14-летним опытом в сфере банкротства физических и юридических лиц.

Кроме банкротства «Финэкспертъ» оказывает юридическую поддержку в:

- спорах с банками;

- трудовых спорах;

- защите прав потребителей;

- сопровождении сделок;

- представительстве в суде и т.д.

Компания представлена в 51 городе РФ.

Достаточно лишь обратиться за консультацией одним из удобных способов:

- заполнив специальную форму на официальном сайте;

- позвонив по бесплатному круглосуточному номеру;

- написав сообщение в Скайпе;

- отправив электронное письмо на мейл;

- обратившись лично в один из 3-х офисов компании.

Плюсы и минусы получения статуса финансовой несостоятельности

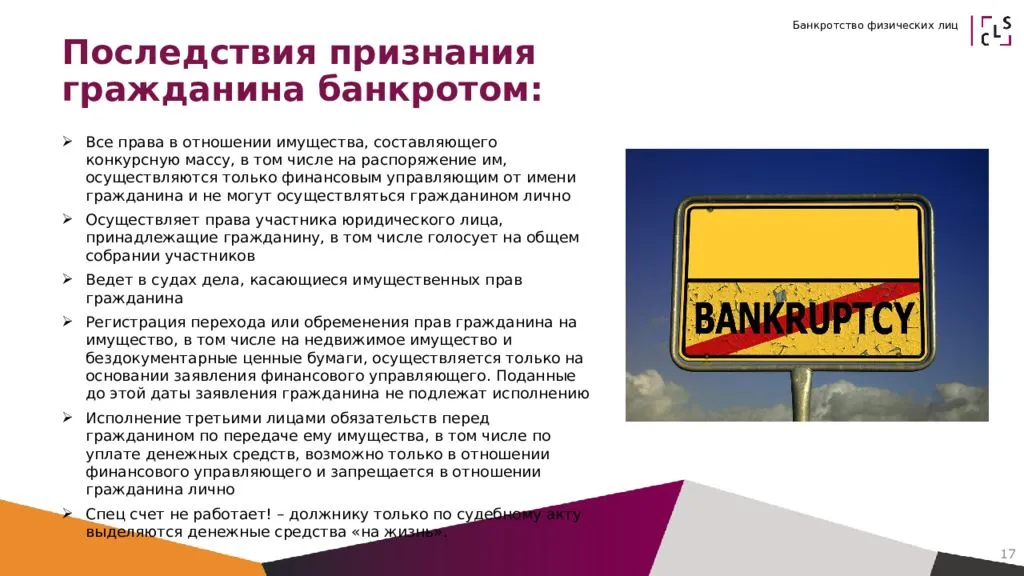

Очевидные минусы статуса финансовой несостоятельности заключаются в последствиях банкротства физического лица. Прежде всего, нужно быть готовым к тому, что процедура не бесплатна. Размер расходов многим может показаться существенным (но об этом — позже). Во-вторых, на время ведения дела гражданина лишают права :

- проводить сделки по покупке и продаже имущества, передаче его в залог, выдаче поручительств. Если человека признают банкротом, он полностью прекращает распоряжаться имуществом, составляющим конкурсную массу;

- выезжать за границу (по усмотрению суда);

- распоряжаться деньгами на банковских счетах. Гражданин обязан передать финансовому управляющему все банковские карты.

Человек, признанный банкротом, в течение последующих 5-ти лет обязан сообщать об этом факте банку при обращении за получением кредита или займа. На 3 года его лишают права занимать любые должности в органах управления юридическим лицом и как-либо участвовать в этом процессе.

Минусы банкротства физических лиц могут показаться существенными. Однако многие добровольно идут на процедуру ради основной цели. С признанием человека банкротом прекращается :

- удовлетворение требований кредиторов по денежным обязательствам, по уплате обязательных платежей (за исключением налогов, сборов, штрафов). Требования к гражданину можно предъявлять только в рамках дела о банкротстве;

- начисление неустоек и процентов по обязательствам;

- действие исполнительных документов по имущественным взысканиям.

Иными словами, гражданин, которого признали банкротом, не должен исполнять требования кредиторов, которые остались неудовлетворенными после реализации его имущества.

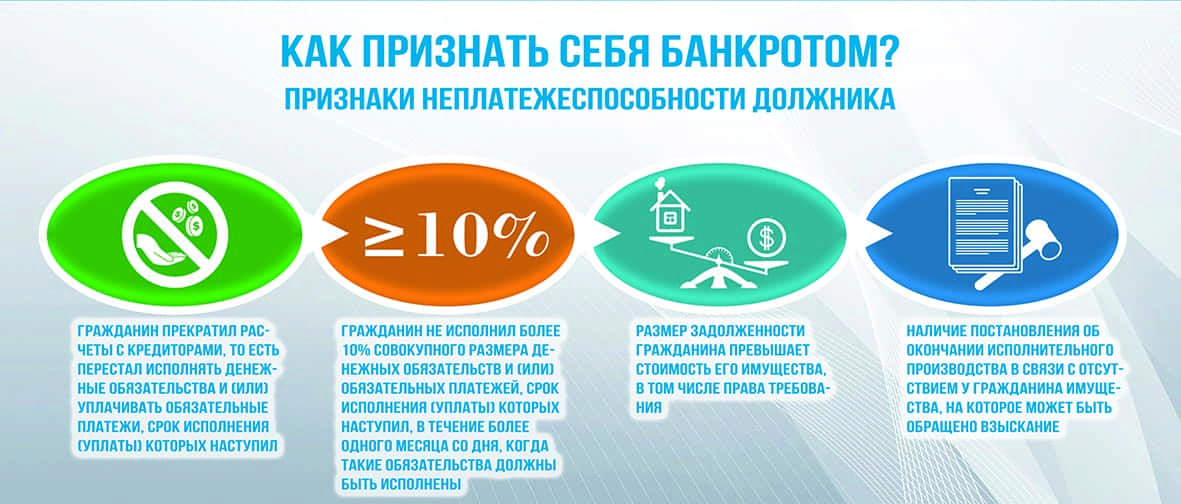

Условия признания гражданина банкротом

Признание человека неплатежеспособным заемщиком может инициировать любой кредитор. Банковские учреждения, как правило, сами оформляют и передают в суд иск об объявлении человека безнадежным должником. Таким образом, банк надеется получить свои деньги обратно как можно быстрее. Но, при наличии просроченной ипотеки, банки не спешат запускать эту процедуру. Для этого финансовое учреждение изымает недвижимость у должника по условиям залогового документа.

Признание гражданина неплатежеспособным с точки зрения финансовой организации имеет смысл проводить в том случае, если у человека имеется непогашенный потребительский кредит. Гражданин вправе признать себя неплатежеспособным заемщиком перед другим человеком в том случае, если:

- Накопленный долг, который невозможно оплатить, составляет уже более 500 тысяч рублей;

- Просрочки по платежам более 3х месяцев;

- Доходы и возможные суммы от продажи имущества не компенсируют задолженность.

На вопрос, может ли физическое лицо объявить себя банкротом, есть только один ответ – да. Более того, данная процедура является обязательной в случае невозможности выплаты платежей. В противном случае ненадежного должника ожидает административная и уголовная ответственность.

Какие долги могут быть списаны

Во время прохождения процесса банкротства будут списаны следующие долговые обязательства:

- Кредиты, в том числе, и по кредитным картам;

- Задолженности, образовавшиеся на основании выданных долговых расписок;

- Задолженности перед предприятиями жилищно – коммунального комплекса;

- Налоговые сборы и остальные задолженности.

Задолженности, не подлежащие списанию

Законом определен перечень задолженностей, которые не могут быть списаны ни в каком случае. К ним относят:

- Алименты.

- Ущерб, нанесенный здоровью человека.

- Если индивидуальный предприниматель признан банкротом, списанию не подлежат долги по заработной плате сотрудников предпринимателя.

Списание задолженности не означает автоматическое аннулирование долга. Его все равно придется выплачивать, хотя бы частично. Для погашения будут использоваться денежные ресурсы, полученные от реализации собственности должника. Если вырученных средств не хватит, но произошло частичное погашение долга, то суд вправе признать расчет оконченным и списать оставшуюся задолженность.

Что подлежит взысканию, а что оставят заемщику

Самый главный страх заемщика – лишение собственности. Ипотечная квартира может быть взыскана только банком, который выдал заем для её покупки. Заложенная недвижимость изымается на основании судебного решения. После изъятия недвижимость будет продана через аукционные торги, и полученные средства будут направлены на погашение долга перед заимодавцами. Подлежит изъятию автомобиль должника, кроме случаев, когда он необходим для работы и является средством получения дохода.

Некоторые предметы собственности не подлежат изъятию. К ним относят:

- Недвижимость, исключая залоговую, если она представляет собой единственное место для проживания должника и его близких.

- Предметы быта и собственность, необходимые для реализации профессиональной деятельности или для получения дохода, при этом, стоимость такого имущества не должна превышать 100 МРОТ.

- Средства перемещения людей с ограниченной подвижностью.

- Строения и сооружения, используемые в хозяйственных нуждах.

- Скотина, птица.

- Топливные материалы, если их применяют для отопления дома.

Завершение процедуры банкротства

После окончания всех мероприятий, которые проводит финансовый управляющий, последний направляет в суд отчет о проделанной работе

Суд принимает во внимание отчет, материалы дела, финансовый анализ от управляющего для принятия решения о списании долгов. Дополнительно заслушиваются кредиторы, если они планируют ходатайствовать о запрете на списание долгов

В такой ситуации желательно заручиться поддержкой опытного юриста, поскольку:

- самостоятельно сложно сформулировать юридически грамотные возражения на претензии кредиторов;

- финансовый управляющий не будет оказывать поддержку, поскольку он обязан занимать нейтральную позицию;

- неправильное поведение должника может привести совсем не к тому результату, который хотелось получить.

Последние данные статистики из судебного департамента демонстрируют, что примерно 2 % дел о банкротстве граждан закрываются без списания долгов. Чтобы повысить шансы на избавление от финансовых обязательств, стоит обратиться к юристам.

Плюсы и минусы банкротства физических лиц

В чём плюсы банкротства физлица? Есть очевидный положительный момент: с гражданина снимаются долги, которые он не оплачивает. Других плюсов не наблюдается.

Обратимся к минусам, то есть последствиям объявления собственного банкротства:

- Один из минусов — это срок процесса, который составляет от полугода.

- Несостоятельный гражданин включается в единый реестр банкротов.

- Заявив о материальном крахе, физлицо получает вероятность утери своих самых минимальных накоплений.

- Также данный процесс не бесплатный, поэтому расходы в таких ситуациях многим могут показаться весьма существенными.

- Банкрот не имеет права распоряжаться и совершать сделки купли/продажи имущества, выдавать поручительства и передавать это имущество в залог.

- Банкрот не может выехать за границу.

- Обанкротившийся не может владеть финансами на банковских счетах (обязательно нужно отдать все карточки главному управляющему финансами).

- Если человек решит взять кредит или займ, то обязан оповещать об этом банк на протяжении 5 лет.

Выше были перечислены весомые плюсы и минусы банкротства физических лиц.

Но большинство осознанно идут на этот шаг, поскольку те, у кого материальное положение катастрофическое, не имеют другого выхода из сложившегося положения.

Банкротство физических лиц

Одно из условий признания гражданина банкротом — наличие задолженности перед организацией, финансовым учреждением или третьим лицом в размере от 500 тыс. рублей при отсутствии возможности вернуть долг в течение трех месяцев и более.

Физическое лицо признается неплатежеспособным, если в случае уплаты имеющихся долгов остается с суммой, не дотягивающей до уровня прожиточного минимума. Прятаться от кредиторов — не лучший вариант. Единственное, что можно сделать — официально признать себя банкротом.

ВАЖНО! В случае признания человека банкротом предстоит ликвидация задолженностей за счет распродажи его имущества. Стоит хорошо подумать перед тем, как прибегнуть к такой серьезной процедуре

Российское законодательство предусматривает процедуру банкротства для граждан РФ, способных подтвердить наличие обстоятельств, мешающих погасить долги. Это травма, сокращение штата и другие причины, из-за которых человек не может работать. Другие требования к физическому лицу:

- Быть добросовестным заемщиком, предварительно пытаться уладить финансовые проблемы. В качестве доказательства представляется переписка с сотрудниками банка и другие подтверждения.

- Не скрывать имущество и доходы, иначе суд откажет в процедуре.

- Иметь работу или находиться в активном поиске. Подтверждением становится справка о постановке на учет от биржи труда.

Как объявить себя банкротом физическому лицу без суда

Внесудебное банкротство, к сожалению, доступно немногим должникам. Несмотря на свою простоту, бесплатность и удобство, процедура отличается жесткими критериями. Процедура предназначена для социально уязвимых категорий населения. Бесплатно списать долги через МФЦ может пенсионер, инвалид, малоимущие граждане и другие должники у которых нет ценного имущества.

Итак, как признать человека банкротом в упрощенной процедуре?

- Находим МФЦ по месту регистрации или жительства, записываемся на прием.

Берем с собой личные документы: паспорт, СНИЛС, ИНН, составляем перечень кредиторов и отправляемся на прием.

К сожалению, подать пакет через Госуслуги пока нельзя, но в Госдуме уже были подобные идеи.

- Далее в процессе консультации составляем заявление о признании несостоятельности.

- Сотрудник принимает его с документами под расписку.

- В течение 1 рабочего дня проводится проверка на соответствие заявленным критериям. Если все хорошо — заявление передается в ЕФРСБ для внесения в реестр банкротов. Если человек не прошел эту проверку, ему возвращают поданное заявление.

Ваши данные вносят на Федресурс на полгода. Если в течение этих месяцев:

- ваше финансовое положение не улучшилось;

- кредиторы не оспорили ваши сделки и не обратились в Арбитражный суд, сведения о долгах благополучно исключают. Все требования списываются.

Проверить, спишет ли ваши долги МФЦ

Последствия банкротства физических лиц

Процедура банкротства физ. лица или организации предусматривается и регулируется Федеральным законом “О несостоятельности (банкротстве)” Российской Федерации. Для того чтобы должник был признан банкротом в официальном порядке, подача заявления в суд должна осуществляться строго в соответствии с этим Законом, а также Гражданско-процессуальным кодексом РФ.

Перед обращением в уполномоченный орган необходимо внимательно ознакомиться как с достоинствами, так и с недостатками процедуры банкротства гражданина. Каждый потенциальный банкрот имеет право заранее знать о последствиях оформления финансовой несостоятельности.

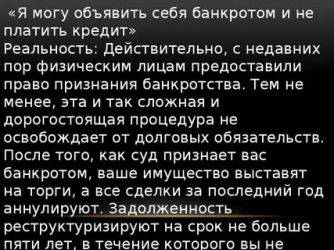

Многие ошибочно полагают, что оформление процедуры банкротства через судебный орган для компании или физического лица означает полное списание образовавшихся задолженностей по кредитам и иным обязательствам. На деле же это не совсем так.

Процедура банкротства — это не самая приятная перспектива. Она в действительности позволяет избавить должника от долгов. Однако это будет иметь определенные негативные последствия.

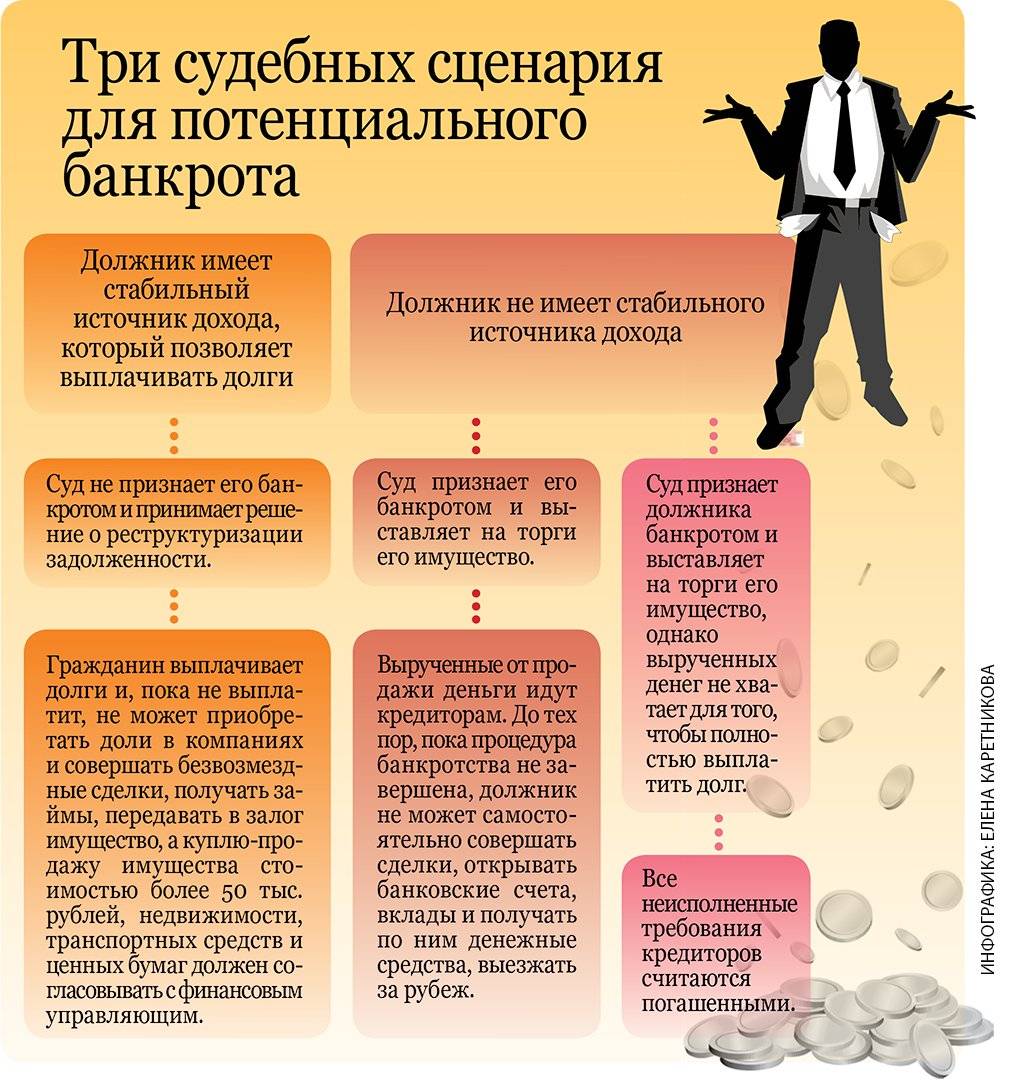

Какие последствия может иметь оформление процедуры банкротства:

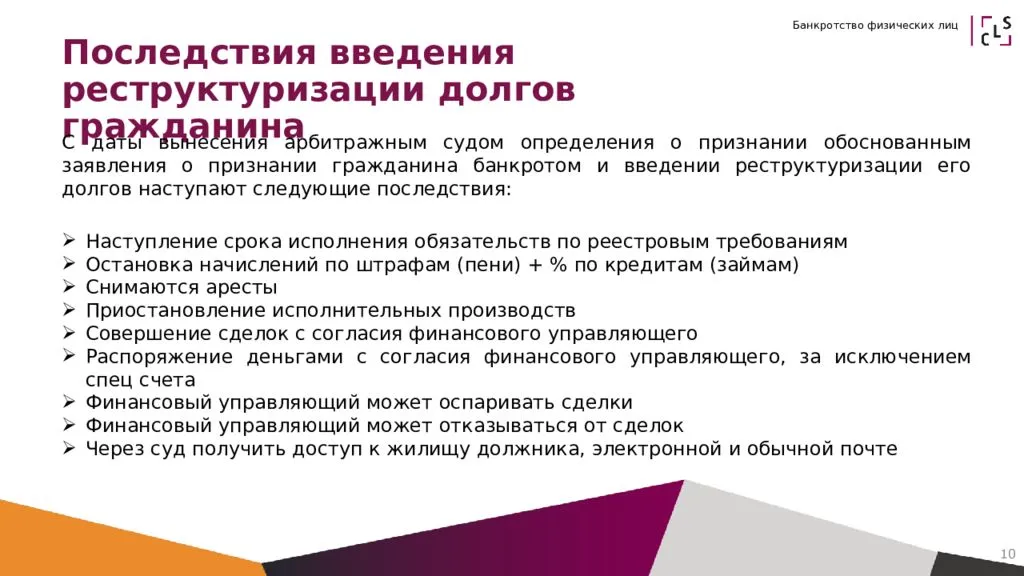

- Проведение реструктуризации.

- Проведение реализации имущества.

Суть реструктуризации заключается в том, что люди могут исполнить свои обязательства перед банками и иными кредитными организациями. На это будет отведено 3 года.

Важно помнить, что в данном случае переплата составит 7 процентов. В соответствии с установленными нормами российского законодательства, данные денежные средства перейдут на счет финансового управляющего за осуществление соответствующих услуг при оформлении процедуры банкротства

Реструктуризация осуществляется далеко не во всех случаях. Главным требованием является наличие достаточного размера «белой» заработной платы, чтобы покрыть долги в ближайшие три года.

Также у должника после осуществления обязательных ежемесячных платежей в обязательном порядке должны оставаться деньги на проживание. Данная сумма должна быть более прожиточного минимума. План проведения выплат утверждается один раз в течение восьми лет.

К минусам банкротства физических лиц также можно отнести проведение процедуры реализации имущества. После осуществления данного процесса можно полностью списать задолженность.

Однако Федеральный закон “О несостоятельности (банкротстве)” Российской Федерации предусматривает определенный ряд той собственности, которая не подлежит реализации, а значит ее продать нельзя. В соответствующий перечень входят бытовые вещи, единственное жилье и т.д.

Какое имущество может подлежать реализации:

- Дома.

- Квартиры.

- Автомобили.

- Техника.

- Предметы роскоши.

- Драгоценности.

После того как начнется оформление процедуры банкротства, физическое лицо в обязательном порядке должно предоставить свои банковские карточки и счета финансовому управляющему. Уполномоченный сотрудник также проведет опись того имущества, которое принадлежит по праву собственности должнику.

Будет осуществлена проверка на то, какие сделки с имуществом были проведены в последнее время. После того как документ с описью будет утвержден, собственность должника будет подлежать продаже на соответствующих торгах. Все вырученные денежные средства на аукционе будут переведены в счет исполнения кредиторских требований.

Финансовый управляющий осуществляет процедуру реализации собственности на торгах не бесплатно. Поэтому его работа также должна быть вознаграждена за счет соответствующих полученных средств.

Даже в том случае, если доходов должника не хватает для осуществления реструктуризации задолженности, а собственности у него нет, это не будет достаточным поводом для отказа в принятии решения о начале проведения процедуры банкротства. Признание задолжавшего лица банкротом будет осуществлено в установленном законом порядке.

Рассматривая последствия банкротства физических лиц, плюсы и минусы можно найти как у процесса реструктуризации задолженности, так и у реализации собственности. К первой процедуре обычно прибегают для того, чтобы передохнуть от накопившихся проблем и сохранить большую часть своей собственности.

Заключение мирового соглашения с кредиторами также может оказаться достаточно выгодной возможностью непосредственно для самого должника. Так, часть долга по обязательной оплате кредита может списаться на основании соответствующей процедуры банкротства.

Пройдя процедуру банкротства, гражданин не сможет еще раз объявить себя финансово несостоятельным в ближайшие 5 лет. Также на протяжении этого времени он будет обязан сообщать о своем статусе банкрота всем финансовым организациям.

Итог: Объявить себя банкротом и списать долги по кредитам самостоятельно реально!

Как Вы уже поняли, объявить себя банкротом и списать долги по кредитам без помощи юристов и адвокатов реально в случае, если:

- Ваша ситуация кристально прозрачна;

- у Вас есть время для того, чтобы собрать все справки и документы;

- Вы самостоятельно изучите информацию о процедуре банкротства на нашем сайте или 127-й закон о банкротстве и разъяснения к нему;

- Вам повезет, и Вы найдете хорошего финансового управляющего;

- Кредиторы займут пассивную позицию и не будут ходатайствовать о не списании долгов, направлять апелляционные и кассационные жалобы.

В противном случае Вам скорее всего потребуется помощь специалистов по банкротству. Можно их привлекать по мере необходимости, но в этом случае невозможно спрогнозировать предстоящие затраты, а также нельзя быть уверенным в том, что подобранный Вами ранее специалист окажется свободным в нужный Вам момент времени. Гораздо выгоднее полностью доверить свое банкротство компании полного цикла. Такой, как «Долгам.НЕТ».

Преимущества услуги по банкротству «под ключ» от «Долгам.НЕТ»:

1

Фиксированная стоимость услуг, которая не зависит от сроков процедуры и активности кредиторов

2

Посильная и удобная рассрочка оплаты услуг на 10 месяцев

3

Честная гарантия списания долгов, фиксируемая в договоре об оказании юридических услуг (на тарифах «Стандарт» и выше)

4

Ваше дело будет вести один из самых результативных и опытных финансовых управляющих России (проверить результаты работы любого управляющего можно через сервис au.dolgam.net)

5

Возьмем все заботы на себя: соберем документы (на тарифах «Стандарт» и выше), подготовим и подадим заявление на банкротство в суд, будем представлять Ваши интересы в суде на всех заседаниях где это потребуется

6

Никаких скрытых платежей и доплат (например, Вам не придется платить за написание апелляционных и кассационных жалоб в случае не списания долгов)

Для заметки: Написание хорошей апелляционной/кассационной жалобы и дальнейшее отстаивание изложенной в ней позиции в суде стоит примерно около 40-50% от стоимости наших комплексных услуг. Заказывая комплексную услугу «под ключ» Вы защищены от незапланированных расходов на оплату юридических услуг.

Рассчитать стоимость «под ключ»