Общие условия на кредитной карте ВТБ с льготным период

| Лимит суммы | до 1 млн. ₽ |

| Длительность льготного периода (без процентов) | 110 дней |

| Процентная ставка за пользование кредитом в льготный период, годовых | 0% |

| Ставка по кредиту на оплату товаров и услуг вне льготного периода (при нарушении условий) | от 14,9% |

| Ставка по кредиту на снятие наличных | от 34,9% |

| Нижний предел суммы ежемесячных выплат по основному долгу (снятой с карты) | не менее 3% |

| Минимальный ежемесячный платёж по основному долгу | не менее 3% |

| Комиссионный сбор за снятие наличных с карты ВТБ | 0 ₽ – при сумме до 50 тыс. ₽ (в мес.); 5,5% (мин. 300 ₽) – при сумме более 50 тыс. ₽ (в мес.) |

| Сбор за переводы на карты других банков | 5,5% (мин. 300 ₽) |

| Пеня за нарушение графика выплаты задолженности | 0,1% от суммы задолженности в день |

| Кэшбэк за покупки | 1,5% за любые покупки; до 15% за любые у партнёров |

Условия пользования льготным периодом на кредитной карте

- на оплату товаров и услуг;

- на снятие наличных наличных.

При оплате товаров и услуг банк предлагает 110 дней льготного периода, в течении которого нужно производить возврат части использованной суммы (не менее 3%). При этом, банк установил требование к обязательному возврату указанной в выписке суммы платежа, иначе беспроцентные условия будут отменены.

На сумму снятую с карты, беспроцентные условия действуют только первые 2 месяца, после чего будет начисляться ставка от 14,9% годовых.

Как работает льготный период

длится 90 дней (3 месяца)до 18-00 20 числа каждого месяца нужно обязательно внести ежемесячный платёжостаётся 20 дней на возврат полной суммы

Пример расчёта начала и конца льготного периода

К примеру: карта была оформлена 5 мая, 10 мая владелец карты выполняет покупку по карте, по условиям карты с 1 мая начинается беспроцентный период и длится 90 дней. При этом, во время льготного периода необходимо уплачивать минимальный процент (мин. 3%) от использованной суммы ссуды (точную сумму можно узнать в информировании банка). С 1 по 20 августа нужно вернуть оставшуюся сумму долга (потраченную с карты).

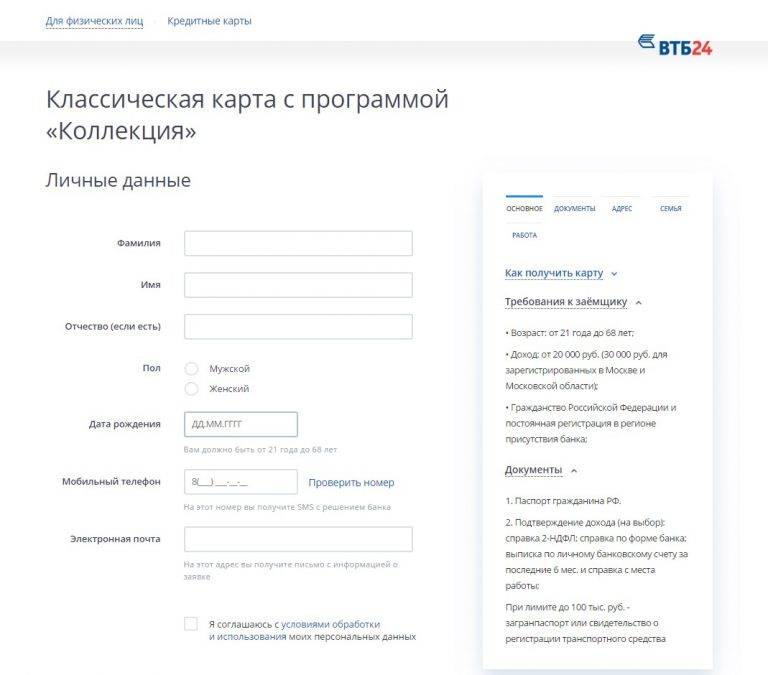

Какие документы нужны ВТБ для оформления кредита?

Расскажем, какие документы потребуются физическому лицу для оформления потребительского кредита наличными, кредитной карты, рефинансирования и автокредита в банке ВТБ, а затем рассмотрим справку по форме банка и научимся правильно ее заполнять.Дополнительно рекомендуем ознакомиться со статьей: Онлайн заявка в ВТБ на кредит наличными — в ней мы даем пошаговую инструкцию по выбору кредитной программы, подготовке необходимых документов и подаче онлайн заявки в банк ВТБ. Если Вы выполните все действия, указанные в статье, то ВТБ одобрит Вашу заявку с вероятностью 95%!

Содержание

expand_more

1.

2.

3.

4.

5.

5.1

Какие документы нужны для кредита в ВТБ?

Документы для кредита наличными

Для физических лиц

Паспорт РФ;

СНИЛС.

Документ, подтверждающий доход (за 12 месяцев):— Справка 2-НДФЛ;— Справка по форме банка.

Важно!Если сумма кредита превышает 500 000 рублей, потребуется копия трудовой книжки.

Для неработающих пенсионеров

При получении пенсии в ВТБ

- Паспорт РФ;

- Документ, подтверждающий статус пенсионера;

- Справка о размере пенсии.

Документы для кредитной карты

Для зарплатных клиентов

Для физических лиц

- Паспорт РФ;

- СНИЛС.

- Документ, подтверждающий доход (за 12 месяцев):— Справка 2-НДФЛ;— Справка по форме банка.

Документы для рефинансирования

Для физических лиц

Паспорт РФ;

СНИЛС.

Документ, подтверждающий доход (за 12 месяцев):— Справка 2-НДФЛ;— Справка по форме банка.

Важно!Если сумма кредита превышает 500 000 рублей, потребуется копия трудовой книжки.

Для неработающих пенсионеров

При получении пенсии в ВТБ

При получении пенсии не в ВТБ

- Паспорт РФ;

- Документ, подтверждающий статус пенсионера;

- Справка о размере пенсии.

Документы для автокредита

Для физических лиц

Паспорт РФ;

СНИЛС.

Документ, подтверждающий доход (за 12 месяцев):— Справка 2-НДФЛ;— Справка по форме банка.

Важно!Если сумма кредита превышает 500 000 рублей, потребуется копия трудовой книжки.

При желании также можно предоставить:

- Загранпаспорт;

- Военный билет;

- Служебное удостоверение.

Справка для получения кредита в банке ВТБ

Справка по форме банка ВТБ выглядит следующим образом:

Скачать справку в формате PDF с официального сайта.

Образец заполнения справки по форме банка ВТБ

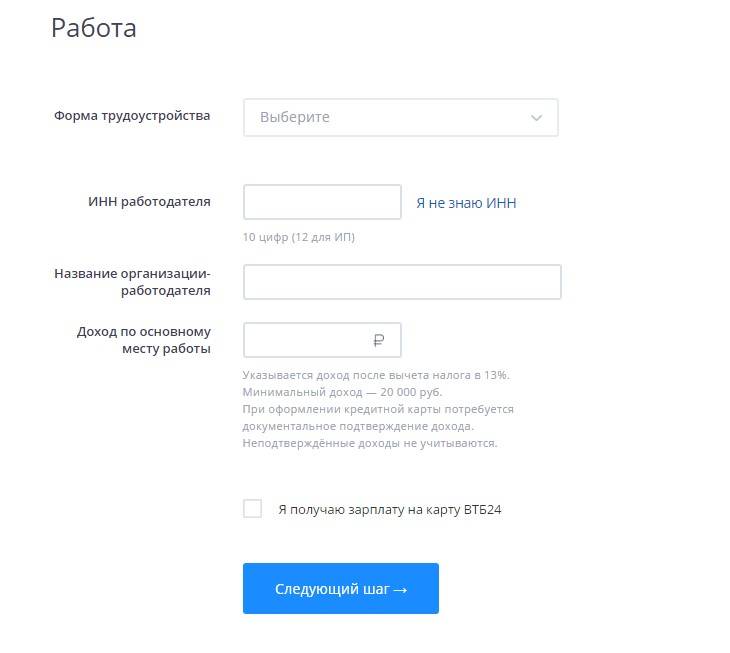

Справку необходимо распечатать и заполнить от руки, заполнять может как сам заемщик, так и директор или бухгалтер. Заполнить необходимо:

Дату заполнения;

Кому выдана справка;

Дату начала работы;

Должность;

Полное официальное название организации;

Важно!Форма организации также должна быть написана полностью: не «ООО», а общество с ограниченной ответственностью, не «ИП», а «Индивидуальный предприниматель».

ИНН работодателя;

ОКПО работодателя;

Юридический адрес работодателя (почтовый индекс, район, населенный пункт, улица, дом, корпус, офис и телефон);

Фактический адрес работодателя (почтовый индекс, район, населенный пункт, улица, дом, корпус, офис и телефон);

Ежемесячная заработная плата за последние 12 месяцев;

Важно!Ежемесячная заработная плата должна быть указана за вычетом НДФЛ и прочих удержаний.

Руководитель (наименование должности, подпись, фамилия, имя, отчество);

Главный бухгалтер (подпись, фамилия, имя, отчество и телефон бухгалтерии);

Важно!Если на предприятии нет главного бухгалтера, необходимо указать это в справке или предоставить документ, подтверждающий, что должность главного бухгалтера не предусмотрена (может написать руководитель и заверить подписью). Если у Вас есть вопросы, связанные с оформлением кредита в банке ВТБ, или любые другие вопросы по кредитованию — задайте их нашей службе поддержки и получите бесплатную консультацию!

Если у Вас есть вопросы, связанные с оформлением кредита в банке ВТБ, или любые другие вопросы по кредитованию — задайте их нашей службе поддержки и получите бесплатную консультацию!

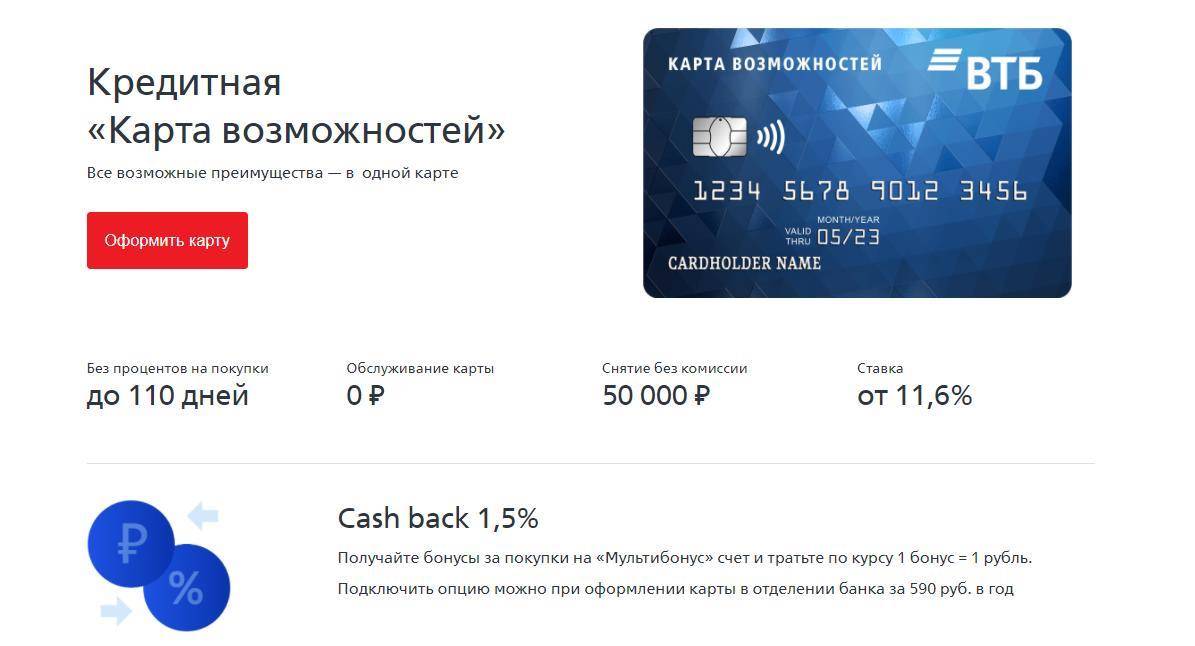

Сильные и слабые стороны

«Карта возможностей» обладает определенными плюсами и минусами. Рассмотрим их подробней.

Преимущества:

- Начисление кэшбэка на все покупки – от 1,5%;

- Бесплатный выпуск и обслуживание;

- Длительный льготный период – 110 дней;

- Разумные минимальные ставки по завершению льготного периода;

- Быстрое оформление – подача заявки возможна онлайн;

- Удобный личный кабинет, через который можно погашать задолженность, проверять баланс, отслеживать график платежей и т. д.;

- Бесплатное получение до 5 дополнительных карт, на которые также можно получать вознаграждение за покупки.

Недостатки:

- Грейс-период не распространяется на снятие наличных и переводы. На эту сумму начисляются проценты – 34,9% годовых;

- Бонусы сгорают через 12 месяцев, или раньше на 6 месяцев если по бонусному счету не было никаких операций;

- Чтобы гарантированно получать кэшбэк – 1,5% надо заплатить за эту опцию 590 руб. в год.

Похожие кредитные карты с онлайн заявкой во всей России от других банков

| Картаа-яя-а | Ставкаменьшебольше | Кредитныйлимитбольшеменьше | ЛьготныйЛьготн.периоддольшекороче | Стоимостьобслуживаниядешевледороже | Прочиеусловия | Податьзаявкуonlineoffline | |

|---|---|---|---|---|---|---|---|

РоссельхозбанкWorld MasterCard Black EditionVisa Signature | от 10,9 % | до13 245$ | до55дней | 1-й год110 долл.со 2-го120 долл. | Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard Black Edition | от 12 % | до1 500 000₽ | до55дней | 7990₽ / год | Программы лояльности ПФК ЦСКА, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа «Клуб Перекресток», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа World of Warships, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 1890₽ / год | Программа All Airlines, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкVisa ClassicVisa Rewards | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа ALL Games, Акция «Тинькофф Путешествия» Бесконтактная оплата Visa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа eBay, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 1890₽ / год | Программа OneTwoTrip Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа Lamoda, Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

Тинькофф БанкWorld MasterCard | от 15 % | до700 000₽ | до55дней | 990₽ / год | Программа «Tinkoff Drive», Акция «Тинькофф Путешествия» Бесконтактная оплата MasterCard PayPass | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкPlatinum MasterCardWorld MasterCard Black EditionVisa PlatinumVisa Signature | от 21,9 % | до1 000 000₽ | до55дней | 19 900₽ / год | Cashback до 5% Бесконтактная оплата MasterCard PayPassVisa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкVisa Gold | от 22,9 % | до1 000 000₽ | до55дней | 1-й год4400 руб.со 2-го4800 руб. | Программа лояльности «Урожай» Бесконтактная оплата Visa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

Почта БанкМИР | от 22,9 % | до500 000₽ | до62дней | 1-й годБесплатносо 2-го1200 руб. | На собственные средства начисляются до 5% годовых Программа лояльности «Покупки с Выручай-картой» | Отправитьзаявку в банк | |

| Все о карте | |||||||

Почта БанкVisa Platinum | от 22,9 % | до1 500 000₽ | до62дней | 1-й год0 руб.со 2-го1200 руб. | Программа восстановления национальных парков Бесконтактная оплата Visa payWave | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкMasterCard StandardМИР | от 23,9 % | до1 000 000₽ | до55дней | 1-й годБесплатносо 2-го700 руб. | Программа «Амурский тигр» Бесконтактная оплата MasterCard PayPassБесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

000000000000IVANOV РоссельхозбанкUnionPay ClassicМИР | от 23,9 % | до1 000 000₽ | до55дней | Бесплатно | Cashback до 10% Бесконтактная оплата QuickPassБесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

000000000000IVANOV РоссельхозбанкМИРJCB | от 23,9 % | до1 000 000₽ | до55дней | Бесплатно | Cashback до 10% Бесконтактная оплата Бесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

РоссельхозбанкMasterCard StandardVisa ClassicМИРMasterCard Instant Issue, Visa Instant Issue, МИР-UnionPay, МИР-JCB | от 23,9 % | до1 000 000₽ | до55дней | Бесплатно | Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWaveБесконтакт | Отправитьзаявку в банк | |

| Все о карте | |||||||

СбербанкVisa Gold | 25,9 % | до300 000₽ | до50дней | 3500₽ / год | Благотворительная программа, Программа «СберСпасибо» Бесконтактная оплата Visa payWave | Оформитьв отделении банка | |

| Все о карте | |||||||

СбербанкGold MasterCardVisa Gold | 25,9 % | до300 000₽ | до50дней | Бесплатно | Программа «СберСпасибо» Бесконтактная оплата MasterCard PayPassVisa payWave | Оформитьв отделении банка | |

| Все о карте |

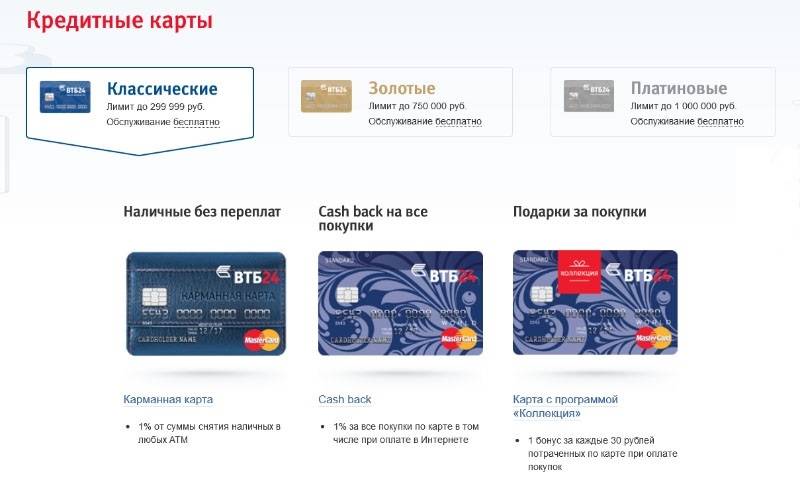

Линейка кредитных карт от ВТБ – что предлагает банк?

Похвастать линейкой программ финансовое учреждение не может – в банке ВТБ оформить кредитную карту удастся лишь одного типа, это «Карта возможностей», соединяющая в себе все преимущества. Не предусмотрены отдельные кредитные карты пенсионерам от ВТБ Банка, автолюбителям или путешественникам. Отсутствие выбора – плюс, так как потенциальному клиенту легче принять решение и получить консультацию менеджера (специалист службы поддержки окажет помощь по конкретному продукту).

Кроме того, в ВТБ Банке кредитная карточка умеет «настраиваться» – можно не платить за обслуживание и просто пользоваться заемными средствами либо подключить кэшбэк и получать бонусы, но уже с комиссией!

Кредитная карта возможностей ВТБ – условия и преимущества

Начнем с плюсов. Из заявленных преимуществ кредитки можно назвать:

Долгий льготный период, достигающий 110 дней. Нужно отдать должное банку за понятную схему его действия. На покупки дается 90 дней и 20 дней на возврат. Отсчет происходит с первого 1-го числа месяца, в котором вы начали покупать товары. Карта возможностей в плане даты окончания грейс-периода превосходит «Мультикарту», поскольку вы заранее знаете, когда нужно внести платеж. Дата всегда припадает на 20 число 4-го месяца. Таким образом, не придется отсчитывать дни от совершения первой покупки.

Нет комиссии за снятие денег посредством банкоматов.

Бесплатное обслуживание без всяких условий, независимо от оборота Карты возможностей.

Низкая ставка – от 11,6% (вообще, она выше, но в первом месяце вам делают скидку на 3 п.п. от базового значения). Чтобы в дальнейшем иметь эту привилегию, необходимо тратить на покупки 5 000 рублей и более

Обратите внимание, что такая льгота распространяется и на транзакции по переводам, снятию наличных.

Большой кредитный лимит – до 1000000 рублей.

Возможность получения бонусов за счет кэшбэка в размере 1,5% за каждые потраченные на покупки 100 рублей. При базовом пакете услуг можно с бонусов получить максимум 75 000 рублей в год

Дополнительно партнеры банка в рамках программы лояльности «Мультибонус» возвращают до 15%.

Минимальный платеж, не превышающий 3% от суммы образовавшегося долга.

Возможность использования собственных средств и бесплатного их обналичивания в пунктах выдачи и банкоматах ВТБ.

Срок пользования кредитным лимитом – 36 мес.

Моментальное озвучивание решения.

Возможность получения кредитной карты при наличии других кредиток.

Оплата коммунальных услуг, мобильной и междугородней связи, онлайн-телевидения, интернет-провайдеров, штрафов, налогов через ВТБ-Онлайн без взимания комиссионного сбора.

Сначала кредитная Карта возможностей кажется лучше «Мультикарты». Но если внимательно изучить тарифы, она не будет казаться столь привлекательной.

Другие кредитные карты банков

«Touchbank»

Возвращается 3% от покупок

Без процентов до 61 дня

Оформить

На нашем сайте вы можете заказать кредитную карту ВТБ24. Для этого достаточно указать всю нужную информацию в специальной форме на нашем портале. Нажмите на кнопку в конце странице. От вас нужно ввести ФИО, город проживания и номер телефона для связи.

Процесс получения карты

Как только заявка будет одобрена, вы сможете прийти в офис лично или заказать доставку по почте. Также нужно знать несколько минимальных требований:

- Паспорт

- Прописка на территории РФ

- Возраст от 18 лет

- Заполненная анкета

Этих условий достаточно для получения кредитки с минимальным лимитом. Для крупного кредитного лимита нужно предоставить справку о доходах. Чем больше подтверждений вы сможете показать, тем крупнее будет сумма.

Внимание! Перед использованием карту нужно активировать. Сделать это можно через банкомат, или отправив СМС на короткий номер

Точную инструкцию вы узнаете при подписании договора.

В чем преимущество кредиток от ВТБ24

Давайте рассмотрим, чем выгодно данный продукт отличается от таких же у других банков:

- Возможность оплаты товаров в любой точке мира

- Отсутствие комиссий

- Наличие реферальной программы

- Многочисленные бонусы

- Дополнительные кредитки для всех членов семьи

- Разные способы внесения средств на счет

- Быстрое обновление карточки

- Защищенные покупки через интернет

Заказ карточек от ВТБ24 через интернет

Воспользовавшись картой ВТБ24 вы получите доступ ко всем современным банковским технологиям. Заполняйте заявку прямо сейчас и в кратчайшие сроки вы станете обладателем карты.

Оформить кредитную карту ВТБ 24 в режиме онлайн вы можете во всех регионах России.

Для этого достаточно заполнить заявку на нашем сайте.

https://www.youtube.com/watch?v=CJppMYRKiB4Video can’t be loaded because JavaScript is disabled: Банк ВТБ дает возможности (https://www.youtube.com/watch?v=CJppMYRKiB4)

В каких случаях не нужны справки и поручители

Выгодная кредитная карта

Постоянные клиенты банка, которые имеют счета в ВТБ, туда перечисляются все доходы, имеют значительно преимущество по сравнению с неизвестным потребителем. Хотя стать им, в век развитых технологий, просто невозможно.

На банкиров работает целая система по проверке достоверности, представленной документации. Ни для кого не секрет о существовании всемирной клиентской базы, где подробно отражен каждый материальный шаг человека, пусть один раз, подписавшего договор на заём — денежные перечисления, задержки, дана оценка взаимоотношениям со всеми кредитными организациями.

Потребителю предстоит:

- пройти регистрацию на официальном сайте кредитора;

- оформить заявление;

- прочесть положительный ответ по СМС;

- посетить банк;

- передать документы;

- подписать договорные обязательства;

- получить кредитку.

При отсутствии справки о доходах не стоит рассчитывать на крупную лимитную ставку, возможно, после года её активного использования, лимит начнут постепенно увеличивать, но первый будет в минимальных размерах. Онлайн-заявка не продлится больше 15 минут на заполнение.

Оформителю анкеты нужно быть предельно внимательным, чтобы внести данные в сервисную форму:

- реквизитов заёмщика;

- контактов;

- паспорта;

- прописки;

- рабочего места с указанием руководителя предприятия, телефона бухгалтерии или отдела кадров;

- размера заработка;

- времени занятости на последнем предприятии и общем заработанном стаже.

В анкете следует ответить на вопрос, каким лимитом желает пользоваться заявитель, но последнее слово будет за банкиром. Ответственное лицо за выдачу заемных средств, самостоятельно устанавливает рамки для новичков.

Обязательные условия для соискателей:

- паспорт гражданина РФ с постоянной пропиской в регионе, где имеется отделение данного банка;

- официальная работа с постоянным доходом, этот размер должен соответствовать требованиям финансистов, чтобы предоставить минимальный лимит;

- возраст не старше 70 лет и не меньше 21 года.

Выгодная кредитная карта с различными бонусными программами позволит:

- пользоваться средствами не дожидаясь выдачи заработной платы;

- путешествовать, делать покупки в магазинах, посещать развлекательные заведения;

- экономить на многих финансовых операциях, годовые процентные платежи не отличаются от потребительских кредитов;

- снимать средства с минимальной комиссией в банкоматах;

- использовать доступную стоимость за банковское обслуживание;

- выбирать любую бонусную программу, которая снизит общие расходы.

Бесплатная связь со специалистами банка в любое время суток поможет разрешить самую трудную для заёмщика проблему. Сотрудники вежливо ответят на каждый заданный вопрос, ознакомят с новыми программами и разработками. Пользование средствами не ограничено режимом, лишь бы был рядом рабочий банкомат или другой механизм для покупок. Правильный расход, своевременное пополнение баланса позволит рассчитывать на долгосрочное сотрудничество с максимальной выгодой обеим сторонам.

Раскрытие банковской тайны в следующем видео:

https://youtube.com/watch?v=dXeOv0Dnxtc

Май 31, 2018

Условия и тарифы «Карты Возможностей» от ВТБ

Стоимость некоторых услуг устанавливается клиенту на индивидуальных условиях. Например, итоговая процентная ставка, а также штраф за невнесение обязательного платежа.

Базовые тарифы следующие:

| Услуга | Тариф и условия |

| Выпуск и обслуживание | Не тарифицируются |

| Кредитный лимит | Начальный — до 100 тысяч рублей (в индивидуальном порядке возможно увеличение до 1 миллиона рублей) |

| Льготный период | До 110 дней |

| Процентная ставка |

|

| Обязательный платеж | 3% от суммы долга |

| Выдача наличных | До 50 тысяч рублей в месяц — не тарифицируется, сверх указанного лимита — 5,5% (не менее 300 рублей за операцию), в банкоматах других банков — 1%, в счет кредитного лимита — 5,5% (не менее 300 рублей) |

| Переводы и пополнение карты | Бесплатно, в счет кредитных средств — 5,5% (не менее 300 рублей), переводы на счета (не карты) других банков по реквизитам — 0,4% |

Установленный начальный размер процентной ставки ВТБ может менять в одностороннем порядке. Используется программа лояльности: для тех клиентов, которые активно пользуются картой и не допускают просрочек, ставку постепенно снижают до минимальной.

Выдержка из тарифов касательно снятия наличных по карте возможностей ВТБ

Как пополнить карту

Для пополнения кредитной карты доступны следующие варианты:

- переводы с любых других банковских счетов (в том числе и зарубежных);

- в кассах ВТБ (бесплатно);

- переводом через систему денежных переводов «Золотая Корона» (по тарифам сервиса, банк со своей стороны не взымает никаких комиссий).

Условия бонусной программы

- За все покупки, оплаченные картой, предусмотрен кэшбек в 1,5%. Можно подключить услугу «Повышенный кэшбек» за 590 рублей. В этом случае до конца текущего года он составит 3%. Дополнительно предусмотрен повышенный бонус за покупки в магазинах-партнерах банка (до 15%).

- Накопленные баллы (1 балл — 1 рубль) в любой момент можно перевести с бонусного счета на карту. Перевод осуществляется в течение 1 банковского дня. Срок действия баллов — 12 месяцев (аннулируются, если не вывести на основной счет, об этом присылают напоминания).

Как рассчитать льготный период

По «Карте Возможностей» льготный период составляет 110 дней (рассчитывается не с даты покупки, а с 1-го числа текущего месяца, когда была совершена операция). В эти дни от клиента требуется лишь вносить обязательный ежемесячный платеж, составляющий 3% от суммы использованного кредитного лимита. Процентная ставка при этом не начисляется. Условия актуальны только на покупки и оплаты услуг, совершенных с помощью карты (на переводы в счет кредитных средств — не распространяются).

К примеру, клиент совершил 15 мая покупку в счет кредитных средств на сумму 10 тысяч рублей. Чтобы на предоставленный кредит не начислялась процентная ставка, задолженность необходимо полностью закрыть до 20 августа (льготный период — 95 дней с даты покупки, так как расчетный период считается с 1 числа текущего месяца). До этого периода нужно лишь ежемесячно, до 20 числа, вносить 3% от суммы задолженности (300 рублей, списывается с общей суммы долга). То есть график погашения в этом случае будет следующим:

- до 20 июня — не менее 300 рублей;

- с 1 до 20 июля — не менее 300 рублей;

- с 1 до 20 августа — остаток долга (9400 рублей).

Если одно из условий не будет выполнено или возникла просрочка, то на весь период кредитования (с 1 мая) будет начислена процентная ставка (указанная в договоре).

Если клиент дополнительно совершит покупку в счет кредитных средств в июне или в следующих месяцах, то на них тоже распространяется льготный период. Но только если по остальным покупкам не возникнет просрочек.

Актуальные вопросы и ответы

Рассмотрим часто возникающие у клиентов вопросы и ответы на них:

- Как получить максимальную кредитную сумму? Размер овердрафта определяется персонально с учётом уровня дохода клиента. Для увеличения обращайтесь в отделение «ВТБ» с паспортом и подтверждающим заработок документом.

- Что делать, если карта утеряна или украдена? Сразу позвонить на горячую линию и оповестить об утрате. Карта блокируется, воспользоваться ею с этого момента невозможно. Далее обращение подтверждается личным заявлением об утере, подаваемым в банковском офисе. Взамен потерянной кредитки предоставляется новая.

- Как быть, если забыт ПИН-код? Первый вариант – звонок по номеру «ВТБ» (8-800-100-2424) с мобильного и следование инструкциям голосового меню. Второй вариант – использование опции замены комбинации в личном кабинете интернет-банкинга. В «ВТБ-Онлайн» выбирается пункт с названием «Смените ПИН-код».

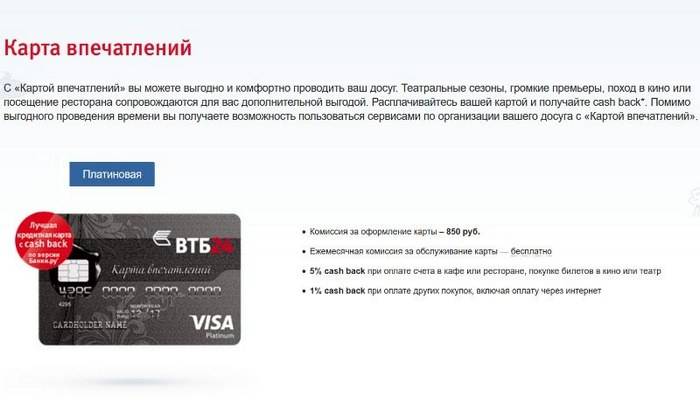

Выбери бонус самостоятельно

В последнее время стало нормой иметь несколько дебетовых карт на все случаи жизни. Одна карта даёт бонусы на автозаправках, другая – в ресторанах, у третьей – высокий процент на остаток. С кредитными картами провернуть такой фокус сложнее.

Иметь несколько кредиток довольно затруднительно: каждая последующая увеличивает кредитную нагрузку, и в какой-то момент банк просто откажет в выдаче. Поэтому обладателям кредитных карт зачастую недоступны различного рода кэшбэки и бонусы, которыми радуют себя владельцы дебетового пластика.

ВТБ предлагает довольно интересное решение этой проблемы: подключаемые опции. Владелец карты может самостоятельно выбрать бонусную программу, а в случае необходимости – бесплатно изменить её.

Выбор осуществляется среди пяти различных программ. Естественно, в каждый момент времени подключена может быть только одна. Раз в месяц действующую опцию можно сменить. Новая программа вознаграждений начнёт работать с первого числа следующего месяца.

Необходимо отметить интересный нюанс: во всех случаях получаемые бонусы рассчитываются исходя из суммарных затрат по всему пакету карт ВТБ. В этот пакет, помимо кредитной карты, входят дебетовая и до пяти дополнительных карт, выдаваемых к ней бесплатно. От этих же затрат зависят и условия обслуживания, но об этом чуть позже.

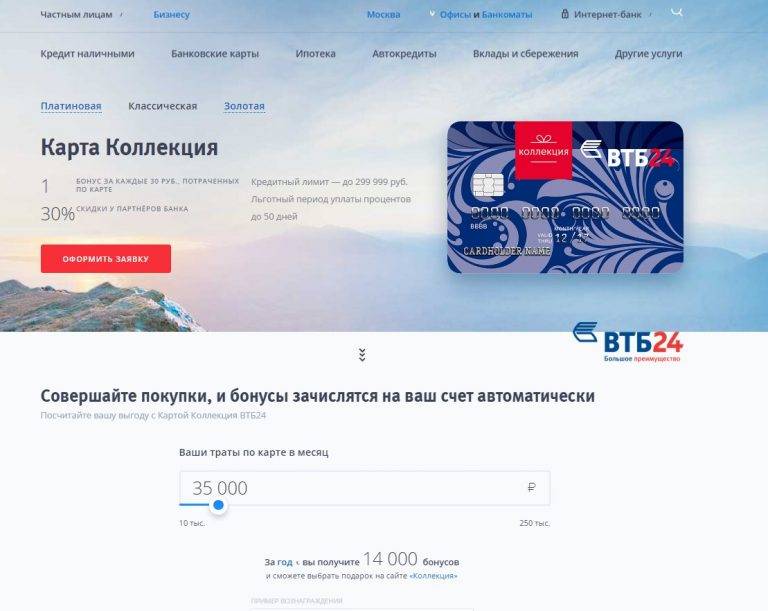

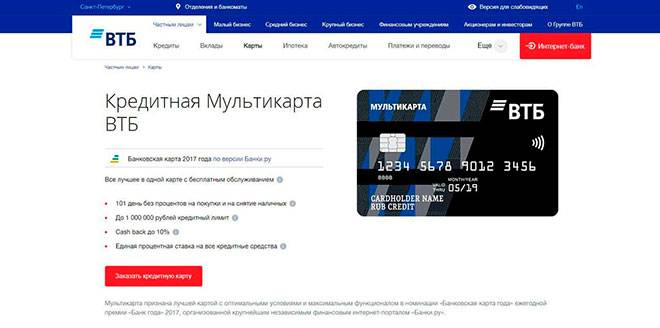

На текущий момент ВТБ предлагает две кредитные карты, обе с подключаемыми опциями:

- кредитная Мультикарта;

- Мультикарта Привилегия.

Что касается самих опций, то они точно такие же, как для дебетовых карт, поэтому здесь на них мы останавливаться не будем. Рассмотрим сами карты, их возможности и условия получения.

Опции кредитной карты ВТБ 24: кэшбэки и бонусы

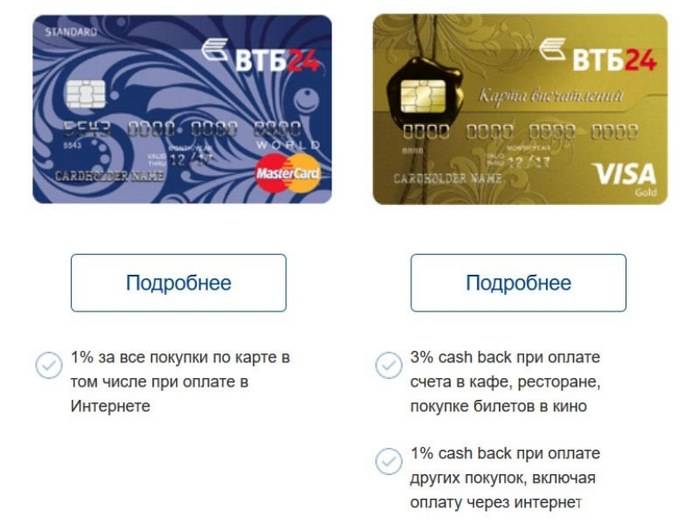

ВТБ 24 предлагает своим клиентам следующие опции по кредитным картам:

Опция Авто. Ориентирована на клиентов, тратящих большую часть заемных средств на оплату услуг АЗС и парковочных мест. В рамках этой опции размер Кэшбэка зависит от суммы, покупок по кредитной карте.

Максимальная сумма в месяц, доступная для возврата — 3 тысячи рублей.

Опция Рестораны. Подходит для тех, кто не жалеет денег на вкусные обеды и развлечения. Кэшбэк начисляется с оплаты счетов в кафе и ресторанах, а также при покупке билетов в театры и кино. Размер возврата также зависит от суммы покупок по карте.

Опция Cash back. Предусматривает возврат бонусных рублей на любые покупки, совершенные через платежные сервисы Apple Pay, Google Pay, Samsung Pay. Процент возврата зависит от сумм покупок и рассчитывается по следующим ставкам:

При оплате покупок без платежных систем кэшбэк начисляется в размере 1% от суммы покупок. Предельный размер возврата за месяц — 5 тысяч рублей. Дополнительным бонусом опции Cash back является начисление максимально возможного вознаграждения (2,5%) на все приобретения по карте в первый месяц после подключения услуги.

Опция Коллекция. Выгодна тем, кто часто совершает покупки через партнеров программы лояльности банка ВТБ (Л’этуаль, Перекресток, Booking.com, Aliexpress и другие). В рамках этой опции в первый месяц после подключения на карту возвращается 4% бонусов за любые покупки независимо от сумм. Далее тарифы Кэшбэка следующие:

За покупки у партнеров ВТБ начисляются повышенные бонусы до 11% от суммы сделки. Потратить накопленные средства можно, приобретая товары в каталоге на сайте bonus.vtb.ru. Курс обмена: 1 бонус = 1 руб. При нехватке бонусных средств можно доплатить за покупку рублями.

Опция Путешествия. Подойдет тем, кто не представляет свою жизнь без поездок по России и заграницу. За совершенные покупки в любых магазинах на карту начисляются мили. Обменять их можно на покупку авиа и ж/д билетов и при бронирование отелей. Курс составляет 1/1. Начисления миль зависят от сумм покупок по карте. В первый месяц после подключения опции вознаграждение предоставляется в максимальном размере (4%). Далее согласно приведенной ниже таблицы.

Опция Сбережения. Выгодна для владельцев накопительных и сберегательных счетов ВТБ 24. Предусматривает увеличение процента по вкладам до 1,5 единиц. Вознаграждение исчисляется пропорционально покупкам по Мультикарте в следующих пределах:

Опция Заемщик. Это совершенно новая функция Мультикарты ВТБ. Клиентам, у которых есть кредит наличными или ипотека в ВТБ, эта опция позволит снизить процентную ставку и сэкономить на ежемесячных платежах. Ставка снижается в зависимости от суммы покупок по кредитной карте, а также от того, собственные или заемные средства используются при оплате. Для владельцев ипотеки опция Заемщик действует по следующим тарифам:

Клиентам, выплачивающим кредиты наличными, кэшбэк начисляется по ставкам:

Ставка по кредиту или ипотеке автоматически пересчитывается банком каждый месяц. График платежей при этом не меняется. Разница между установленной величиной ежемесячных платежей и начисленной с учетом покупок по Мультикарте ежемесячно возвращается на счет клиента.

Как уже говорилось ранее, изменять опции можно один раз в месяц через отделение банка или, позвонив по телефону горячей линии 8 800 100-24-24. Комиссия за переход не взимается.

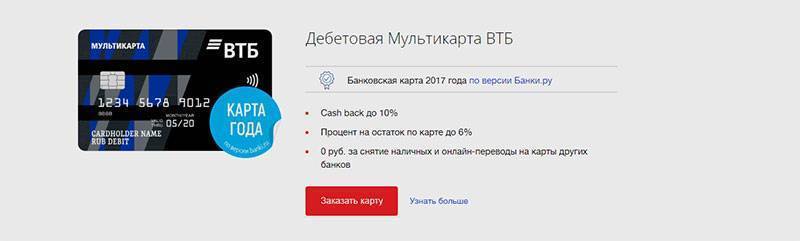

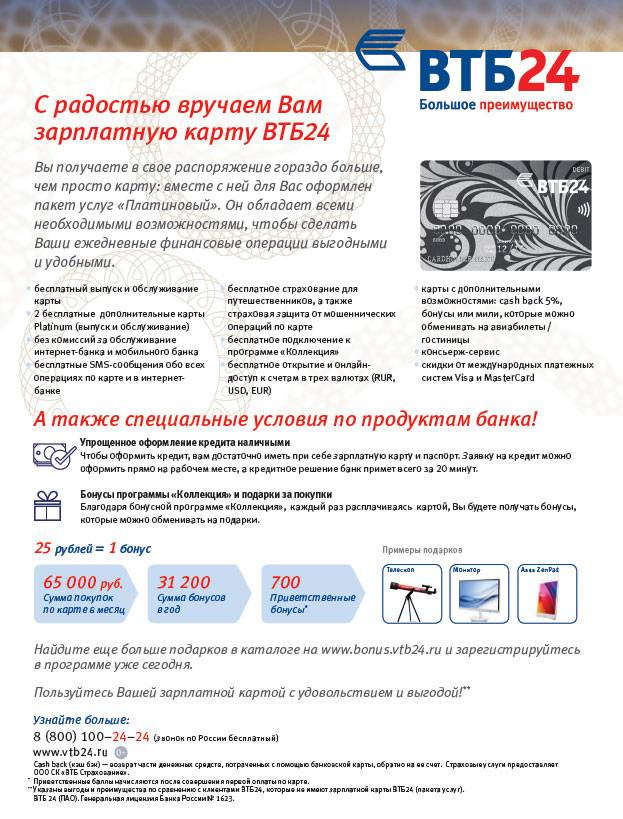

Условия и требования

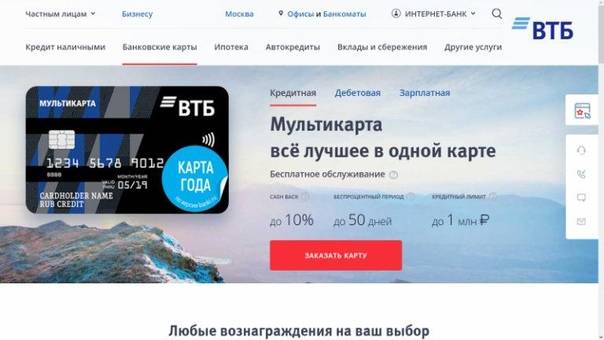

«ВТБ 24» постоянно обновляет и совершенствует кредитные продукты. Настоящим хитом является новая Мультикарта, которая объединяет в себя все самое лучшее, что было в кредитках, ставших архивными:

- кэшбек за покупки в размере 10 процентов от расходов;

- бонусы для путешествий и развлечений;

- период беспроцентного пользования до 50 дней;

- обслуживание и платежи онлайн бесплатные;

- снятие собственных средств без оплаты комиссионных.

Стать обладателем кредитки может гражданин РФ, достигший 21 летнего возраста. Верхнее возрастное ограничение увеличено до 70 лет. Обязательное требование — наличие постоянного дохода:

- 30 тысяч рублей для клиентов, местом регистрации которых является Москва и Московская область;

- 15 тысяч рублей для клиентов, зарегистрированных на других территориях.

Чтобы после предварительного одобрения онлайн-заявки подписать договор на получение и банковское обслуживание, необходимо личное присутствие в банке и предъявление двух документов, один из которых российский гражданский паспорт. Другим документом может быть:

- справка по форме 2-НДФЛ или по форме банка, выданная работодателем;

- выписка о движении денежных средств на личном банковском счете;

- документ, подтверждающий место работы и доход.

Для тех, кто рассчитывает на небольшой карточный лимит, в пределах до 100 тысяч рублей, достаточно предъявить вместе с паспортом:

- заграничный паспорт с отметками о выезде за рубеж в последние шесть месяцев перед подачей заявки;

- свидетельство регистрации автомобиля отечественного или импортного производства.

Клиенту, чья заработная плата, перечисляется на карту «ВТБ 24» нет необходимости собирать документы, в качестве идентификатора потребуется только паспорт.

Сравнение карт

Категория карты

| Мир | MasterCard Platinum | МИР | МИР | МИР | VISA PREMIUM | VISA | VISA VIRTUAL | МИР | VISA CLASSIC | VISA PLATINUM | МИР |

Краткое описание

| Социальная карта для жителей Приморского края, оказавшихся в сложной жизненной ситуации или граждан, относящихся к льготным категориям | Дебетовая карта с кэшбэком | Дебетовая карта для экономных покупок в сети «Магнит» | Универсальная карта для правильных поступков | Дебетовая карта для экономных покупок в магазинах «Пятерочка» к Сберегательному счету | Привяжите к своей карте одну из премиальных бонусных программ и получайте баллы за каждую покупку. Программу лояльности можно менять, но не более одного раза в месяц | Привяжите к своей карте интересную Вам бонусную программу и получайте баллы за каждую покупку. Программу лояльности можно менять, но не более одного раза в месяц | Банковская карта для Вашего ребенка | Городская карта поддержки для граждан, имеющих льготную категорию. Выпускается к Сберегательному счету | Дебетовая карта для геймеров с уникальным вертикальным дизайном | Карта для покупок | Карта к сберегательному счету |

Стоимость выпуска

| 500 | Для зарплатных клиентов — 0 р. Для остальных клиентов: неименная первая карта к Сберегательному счету — 0 р. неименная вторая и именные карты — 500 р. | Для зарплатных клиентов — 0 р. Для остальных клиентов: 500 р. | Для зарплатных клиентов — 0 р. Для остальных клиентов: неименная первая карта к Сберегательному счету — 0 р. неименная вторая и именные карты — 500 р. | 0 р. | 500 р. | 0 р. | 0 р. | 500 р. | 700 р. | Для зарплатных клиентов — 0 р. Для остальных клиентов: неименная первая карта к Сберегательному счету — 0 р. неименная вторая и именные карты — 500 р. |

Стоимость обслуживания

| 0 р. | 0 Р — за первый год пользования500 Р — за каждый последующий год | Для зарплатных клиентов — 0 р. Для остальных клиентов — 500 р. | Для зарплатных клиентов — 0 р. Для остальных клиентов — 500 р. | Для зарплатных клиентов — 0 р. Для остальных клиентов — 500 р. |

| 0 р. — за первый год пользования500 р. — за каждый последующий год | 0 р. | 0 р. | 0 р. | 0 Р — за первый год пользования700 р. — за каждый последующий год | 0 ₽ |

Cashback

| до 3% бонусами | нет | Кэшбэк до 20% с программой лояльности платёжной системы МИР | нет | повышенные баллы за покупки в зависимости от программы лояльности | нет | нет | нет | до 12% с программой лояльности «Шанс» | нет | нет |

Выпускается онлайн

Программа лояльности

| Скидки на товары и услуги от партнеров |

| Накопление бонусов за покупки в сети магазинов «Магнит» или в любых других магазинах |

|

| 9 бонусных программ на любой вкус | 9 бонусных программ на любой вкус | нет | Даёт право на получение скидки от 5% в продуктовых магазинах, кинотеатрах, парикмахерских, магазинах детских товаров, оптики, медтехники и т.д. |

| Доступ к миру привилегий Visa Premium за 700 рублей в год | Специальные предложения от платежной системы «Мир» |

% на остаток

| до 5% | до 5% годовых | до 5% годовых | до 5% годовых | до 5% годовых | до 5% годовых |

Оплата смартфоном

| Mir Pay | Google Pay, Samsung Pay | Mir Pay | Samsung Pay, Mir Pay | Apple Pay, Google Pay, Samsung Pay | Apple Pay, Google Pay, Samsung Pay | Apple Pay, Google Pay, Samsung Pay | Apple Pay, Google Pay, Samsung Pay | Apple Pay, Google Pay, Samsung Pay | Samsung Pay, Mir Pay | ||

| узнать подробнее | узнать подробнее | узнать подробнее | Условия | узнать подробнее | узнать подробнее | узнать подробнее | узнать подробнее | узнать подробнее | оформить карту | узнать подробнее | узнать подробнее |

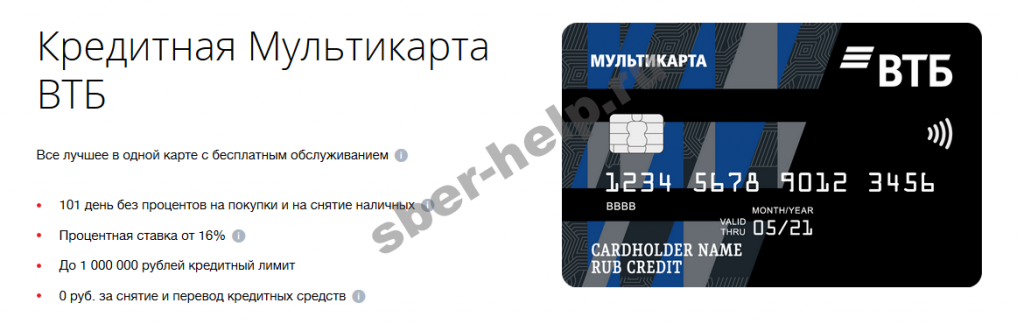

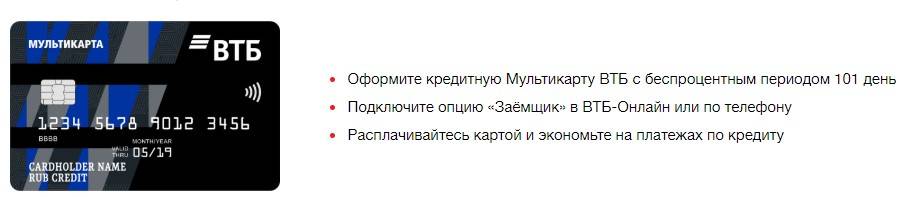

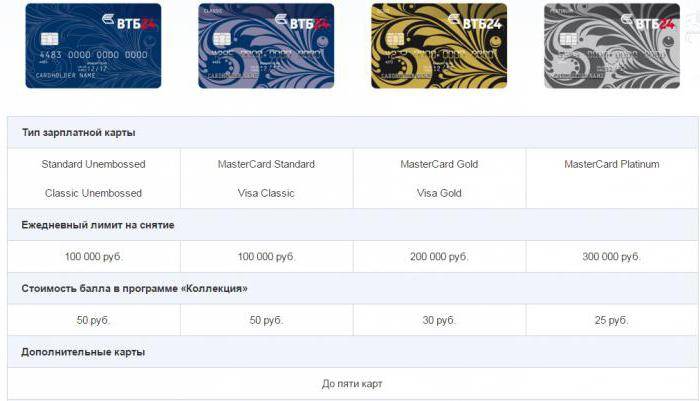

Особенности кредитной карты

У ВТБ24 кредитных карт было несколько, сегодня лидирующий банк предлагает одну – «Мультикарту», которая успешно соединила все лучшие стороны и преимущества предшественниц, а также она выигрывает у предложений конкурирующих банков. Рассмотрим несколько важных особенностей:

- льготный период, продолжительность которого составляет 101 день;

- большой лимит по кредиту (от 10 тысяч до одного миллиона рублей);

- адекватная процентная ставка (от 16% годовых до 26%, устанавливается индивидуально);

- минимальный платеж при ежемесячном погашении долга – 3% от задолженности;

- Cash back до 10% и участие в ряде выгодных бонусных программ;

- бесплатный выпуск карты;

- бесплатное обслуживание, если в течение текущего месяца оплаты по карте превысили 5 тысяч рублей;

- упрощенные условия оформления и заказа «кредитки».

Обо всех тонкостях и особенностях карты можно узнать на официальном сайте банка, теперь рассмотрим, кто может взять кредит и как это сделать.