Какие бонусы приносит кредитная карта Перекресток

Продукт Альфа-Банка характеризуется наличием бонусной программы, благодаря которой, заемщику полается начисление баллов за покупки в супермаркете Перекресток. Если вы потратите в нем 10 руб., возвратиться на счет 3 бонуса. За отоваривание в других магазинах кредитор возвращает 2 балла с каждых 10 потраченных руб. Кроме того, при вручении кредитной карты сразу предоставляется в подарок 5000 баллов.

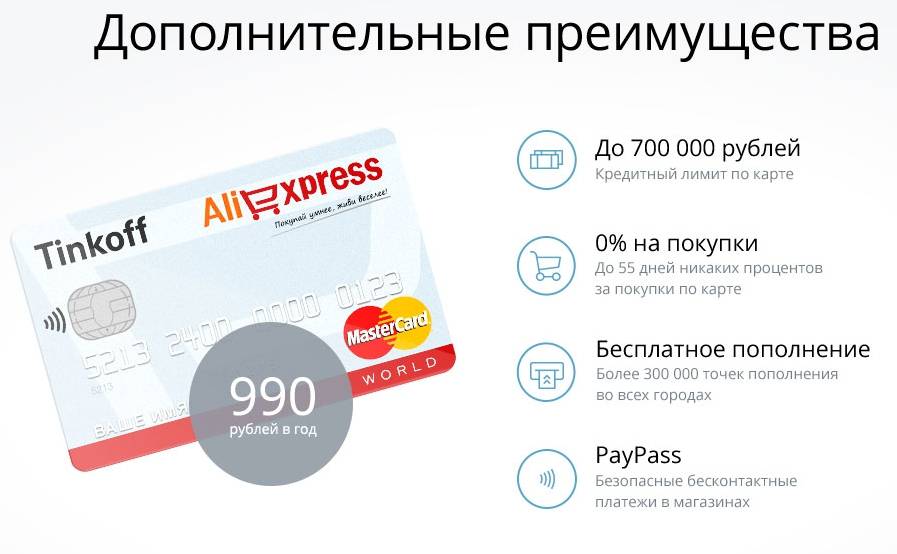

Размер кредитной суммы — 700000 руб. Плата за выпуск не применяется, а за обслуживание все-таки берется с клиента каждый год 490 руб. Комиссия в случае снятия наличных очень высокая — 5,90% годовых (для этой цели есть другие кредитки). Еще и ограничения по сумме могут расстроить — не более 200000 руб. в мес. По истечении 60-дневного беспроцентного периода, начинает действовать годовая ставка от 23,99%.

Кредитка с бонусами станет вашей, если вы: не младше 18 лет, трудоустроены, имеете личный телефон (назовете рабочий) и заработок хотя бы 5-9 тыс. руб. Вдобавок, требованиями Альфа-Банка являются: наличие работы, регистрации, фактическое проживание в регионе нахождения отделения. Помимо паспорта, чтобы получить и карту, и бонусы, нужно предъявить:

- ИНН/СНИЛС/загран/полис ОМС;

- 2-НДФЛ/копию полиса ДМС — прикладываются по желанию с целью увеличения шансов на выпуск кредитной карты и улучшения условий.

МТС Cashback – высокий кэшбэк до 25%

В МТС Банке можно оформить кредитку моментальной выдачи, т.е. вам не придется ждать её изготовления. Обслуживание бесплатное, а вот за выпуск нужно будет единоразово заплатить 299 руб. Требования к заемщику очень лояльные – возраст от 20 до 70 лет, гражданство и прописка.

Кредитование осуществляется в пределах 500.000 рублей, пользоваться картой можно 3 года, ставку назначат от 22,9% до 25,9% в год. Минимальный платеж – 5% от размера долга, но не меньше 100р. Есть грейс-период на безналичную оплату, до 111 дней.

Опция кэшбэк представлена в виде бонусов – вы их получаете за свои покупки. Распределение идет следующим образом:

- За покупки у партнеров через специальное приложение банка возвращают 25%.

- С 1 июня введены любимые категории – «Аптеки», «АЗС» и «Развлечения и отдых», за них дадут 5%.

- За прочие расходы вы получите 1% максимально.

За месяц можно вернуть до 10000 бонусов. Их потом можно обменять на сертификат со скидкой до 100% на товары в салонах-магазинах МТС, либо использовать на оплату услуг мобильной связи в МТС. Сертификат – от 100 до 80000 рублей.

Преимущества

Карточка выдается сразу при обращении клиента, получить можно в салоне МТС. Выгодное начисление бонусов до четверти от понесенных расходов, бесплатное обслуживание пластика.

Недоставки

Очень высокая комиссия за снятие наличных – взимают 3,9% от суммы + 350 рублей, а если вы снимаете деньги без использования карты, то и вовсе сбор составит 4%. Действует маленький лимит, за сутки можно снять только 50000р.

Накопленные бонусы вы можете потратить только в салонах или магазинах МТС, поэтому кредитка идеально подойдет тем заемщикам, которые пользуются услугами этого оператора.

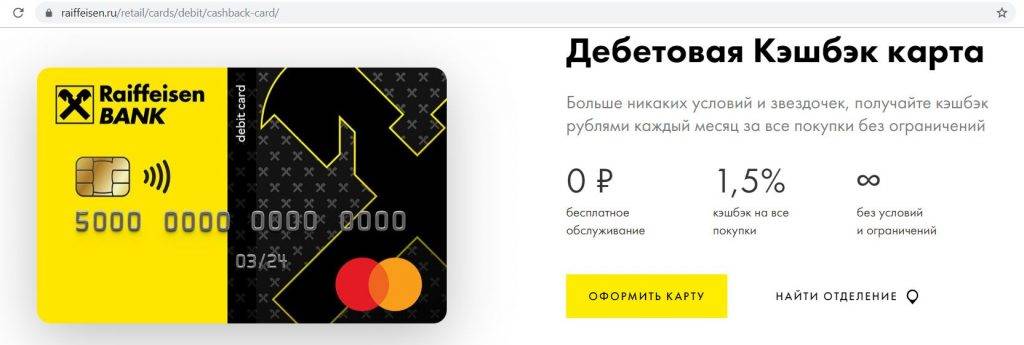

10 место. Кэшбэк на все (Райффайзенбанк) – Visa

10 место

Крупный международный банк австрийского происхождения. Он обладает одним из самых высоких рейтингов надежности в Европе. Кредитка Райффайзена не предусматривает категорий повышенного кэшбэка. При этом у нее отсутствует лимит на сумму к возврату.

Условия

Условия – стандартные для данной категории.

Использование

Кредитка подойдет для покупок в России и за границей.

Бонусы

Карта предлагает стабильный небольшой кэшбэк.

Надежность

Надежный банк с иностранным участием.

Доступность

Для небольшого лимита не обязательна справка о доходах.

- Размер и условия кэшбэка 1,5% за все покупки без ограничений по сумме

- Размер лимита до 600 000 рублей

- Льготный период до 52 дней

- Процентная ставка от 19% годовых

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытия бесплатно

- Стоимость обслуживания 1 490 рублей в год

- Способ оформления в отделении банка

- Сроки оформления 1-3 дней

Преимущества

- Повышенный кэшбэк в других странах

- Бесплатные SMS-уведомления

- Не обязательно подтверждение дохода

Недостатки

Нет категорий повышенного кэшбэка

Подробнее

По каким условиям выбирать кредитную карту с кэшбэком?

| Название, банк, платежная система | Тип карты | Стоимость обслуживания | Размер и условия кэшбэка |

| Можно все (Росбанк) – Visa | Кредитная | 948 рублей в год | 1% за все покупки, до 10% в в избранных категориях (можно менять каждый месяц), максимум 5 000 рублей в месяц |

| Универсальная (АТБ) – MasterCard | Кредитная | Бесплатно | До 10% в категориях “Автокарта”, “Дом-ремонт” “Развлечения” или “Семья”, или 2% за все покупки, максимум – до 2 000 рублей в месяц в зависимости от категории |

| МТС Деньги Weekend (МТС Банк) — MasterCard | Кредитная | 1 200 рублей в год | 1% за все покупки, 5% в кафе, ресторанах, кино и такси, максимум 3 000 рублей в месяц |

| Кредитная | 199 рублей в месяц | 1% за все покупки, до 10% в зависимости от общей суммы трат – в одной из 9 категорий повышенного кэшбэка (выбирается автоматически по наибольшей сумме трат) | |

| Яндекс Плюс (Альфа-Банк) — MasterCard | Кредитная | первый гож – бесплатно, далее – 990 рублей в год | 1% за все покупки, 5% в категориях “Рестораны”, “Развлечения”, “Образование” и “Спорт”, 10% в избранном сервисе Яндекса (меняется каждый месяц), 5% в прочих сервисах Яндекса, 6% на travel.alfabank.ru, максимум 6 000 рублей в месяц |

| Кредитная | 99 рублей в месяц | До 3% (Авиабилеты, отели), 2% (Связь, дом, ремонт, бытовая техника), 1% за прочие покупки при сумме трат от 10 000 рублей в месяц | |

| Дорожная (Росгосстрах Банк) — MasterCard | Кредитная | Бесплатно при сумме покупок от 30 000 рублей в месяц, иначе — 349 рублей в месяц | При сумме трат от 5 000 рублей в месяц – 7% в категориях “Авто”, “Рестораны” и “Развлечения, максимум 3 000 рублей в месяц, 1% за прочие покупки, максимум 3 000 рублей в месяц |

| Cash Back (Ситибанк) – MasterCard | Кредитная | первый год – бесплатно, далее – 950 рублей в год | 1% за все покупки, 5% у партнеров, месячный бонус – 20% от суммы кэшбэка за месяц при сумме трат от 10 000 рублей |

| Emotion (Ак Барс) – Visa, MasterCard | Кредитная | бесплатно при сумме трат от 15 000 рублей в месяц, иначе – 199 рублей в месяц | 1% за все покупки, при сумме трат от 20 000 рублей в месяц – 1,25% |

| Кэшбэк на все (Райффайзенбанк) – Visa | Кредитная | 1 490 рублей в год | 1,5% за все покупки без ограничений по сумме |

Правильно выбранная кредитная карта с кэшбэком станет удобным инструментом для повседневных покупок

При ее оформлении в первую очередь обратите внимание на условия кэшбэка – размер начислений и категории, в которых он возвращается. Важны и другие условия кредитки – например, льготный период, процентная ставка и стоимость обслуживания

По итогам сравнения наиболее выгодным предложением среди кредитных карт с кэшбэком является Можно все от Росбанка. Она возвращает до 10% в категории на выбор держателя. Кредитка быстро выпускается, и ее можно оформить без справки о доходах. Единственный недостаток – сложные условия получения повышенного кэшбэка.

Чтобы понять, какая кредитка с кэшбэком будет лучше для вас, определитесь с тем, где вы собираетесь ее использовать. Для ресторанов и кафе подойде Альфа-Банк, для автомобильных расходов – РГС Банк, для повседневного использования – Росбанк, ГПБ и МТС Банк. Можно отметить карту АТБ из-за простых условий повышенного кэшбэка.

Также вы можете изучить предложения других банков на нашем сайте и оформить кредитную карту онлайн.

Дебетовые карты с бонусами: преимущества, особенности применения

Дебетовые карты относятся к одним из наиболее востребованных банковских продуктов. И, поскольку конкуренция в этом сегменте велика, банки усиленно ищут эффективные способы привлечения клиентов. Возможность накапливать бонусы – один из них.

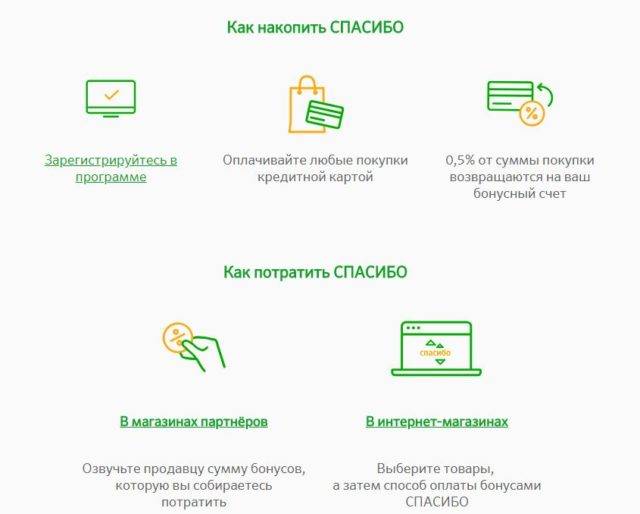

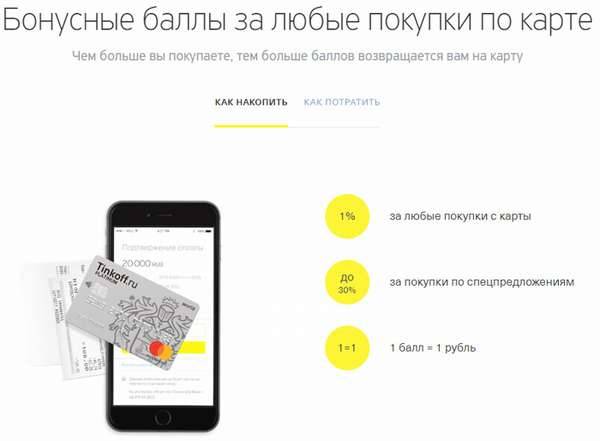

Многие банки предлагают разнообразные бонусные программы для своих дебетовых и кредитных карт. Такие карточки накапливают баллы после каждой покупки, которые можно потом обменять на покупки у партнеров банка. Чем проще накопить и потратить баллы, тем выгоднее будет программа.

Принцип действия программы прост. При тратах по карте на определенную сумму на нее начисляются баллы, которыми впоследствии можно рассчитываться наравне с обычными средствами.

Услуги, которые можно приобретать таким образом (в зависимости от банка):

- Авиабилеты в любые города мира

- Железнодорожные билеты

- Скидки в магазинах, отелях, ресторанах

- Оплата мобильной связи

- Билеты на всевозможные мероприятия

Некоторыми картами можно начинать пользоваться уже с 14 лет. Для клиентов, активно пользующихся продуктом, предусмотрено бесплатное обслуживание. Неоспоримое достоинство программы – возможность снимать наличные в любой стране мира, в основном без комиссии.

Банки предлагают широкий выбор программ. Но от клиента зависит, насколько выгодным для него окажется его решение. Равноценной альтернативой бонусным картам являются варианты с кешбэком, когда часть потраченных денег возвращается на счет покупателя. Многие программы лояльности объединяют обе услуги.

Для оформления дебетовой карты оставьте онлайн-заявку на сайте банка и дождитесь ее доставки в отделение или на руки. Здесь вы можете выбрать дебетовую карту с удобной бонусной программой. При выборе учитывайте стоимость открытия и обслуживания, а также дополнительные возможности, такие как кэшбэк или проценты на остаток.

Преимущества

- Бонусная программа поможет вам сэкономить на различных покупках, в том числе в интернете

- Небольшая часть от суммы покупок будет начисляться обратно на счет карты в виде кэшбэка или на специальный счет в виде баллов

- Бонусными баллами обычно можно оплатить покупки у партнеров банка

- Иногда банк предлагает выбрать, в каких категориях вы хотите получить больше бонусов

Недостатки

- Чем обширнее бонусная программа у карты, тем дороже может быть ее обслуживание

- Эффективность бонусной программы во многом зависит от количества партнеров банка и разнообразия предложений от них

- За снятие наличных и перевод денег бонусные баллы не начисляются

Лучшие карты с кэшбэком на продукты

Банковских карт с кэшбэком в супермаркетах – как совместных, так и самостоятельных – на российском рынке очень много. Среди наиболее примечательных можно выделить следующие:

- Перекресток от Альфа-Банка. За каждые 10 потраченных рублей возвращает до 7 баллов в магазинах Перекресток и 1 балл за остальные покупки. Баллы можно потратить в любом супермаркете сети или у партнеров карты. Десять баллов равны одному рублю

- Пятерочка от Почта Банка. Возвращает до 4 баллов за каждые 20 рублей в магазинах Пятерочка и 2 балла за каждые 20 рублей за остальные покупки. Баллы можно потратить только в супермаркетах Пятерочка. Десять баллов равны одному рублю

- Твой кэшбэк от Промсвязьбанка. При подключении соответствующей опции возвращает 2% с покупок в любых супермаркетах. Кэшбэк начисляется баллами, которые можно обменять на рубли и вернуть на счет карты. Для начисления кэшбэка необходимо тратить по карте минимум 5 000 рублей в месяц

- О’кей от Росбанка. За каждые потраченные 100 рублей возвращает до 7 баллов в магазинах О’кей и 1 балл за остальные покупки. Баллы можно тратить в любом магазине сети. Один бонус равен одному рублю

- Гастроном от банка Нейва. Возвращает 2% рублями с покупок в любых супермаркетах.Лимит кэшбэка в месяц – 2 000 рублей. Других преимуществ у данной карты нет

Выбор кредитной карты, подходящей именно вам

Не существует кредитных карт, подходящих для всех. Наоборот, изобилие предложений на рынке является положительным фактором для выбора, независимо от того, ищете ли вы возможность улучшить кредитную историю, получить кэшбэк или же мили для новых путешествий.

По ряду международных исследований и опросов программа вознаграждения является ключевым фактором при выборе кредитной карты на протяжении последних нескольких лет.

При существующем многообразии программ вознаграждения может быть сложно разобраться, какая подходит именно вам. Мы предлагаем вам задать себе несколько вопросов при выборе лучшего предложения.

1. Зачем вам нужна кредитная карта?

- Вы хотите получать кэшбэк и тратить его на повседневные покупки?

- Вы часто путешествуете и хотите использовать вознаграждение для оплаты расходов следующей поездки?

- Вы несете затраты как владелец малого бизнеса и хотите зарабатывать вознаграждение на этом?

- Вам нужна хорошая кредитная история для грядущих крупных покупок или для консолидации всех долгов?

Ваши ответы на данные вопросы в значительной степени определят, какая кредитная карта подходит именно вам.

Если вы редко путешествуете, кредитные карты для путешествий с бонусными милями не будут соответствовать вашим потребностям.

Но, с другой стороны, если вашей ближайшей целью является дорогостоящая зарубежная поездка, которую можно оплатить милями, то в таком случае карты с кэшбэком не смогут дать вам столько же финансовой выгоды, сколько смогут дать мили кредитных карт топ-уровня для путешествий.

Однако в целом кредитные карты с кэшбэком по разным данным являются почти в три раза более предпочтительным продуктом, чем карты с милями (вторые по популярности). Это вызвано большей свободой в использовании кэшбэка.

2. Какие ваши обычные ежемесячные траты?

Определите, на что вы регулярно тратите деньги, чтобы извлечь максимальную пользу от владения кредитной картой.

Например, одни карты предоставляют максимальное вознаграждение за покупки во время путешествий, при оплатах в кафе и ресторанах. Другие — при оплате на АЗС и покупках в супермаркетах.

Осознание того, как вы привыкли тратить деньги, дает возможность определить, какую кредитную карту выбрать для максимальной отдачи от ее использования.

Так, если вы часто бываете в кафе и ресторанах, вам выгоднее соответствующая карта, но если вы определите, что у вас нет каких-то доминирующих постоянных затрат, то выбирайте кредитную карту с фиксированной ставкой кэшбэка.

3. Хотите ли вы платить ежегодное обслуживание?

Многие кредитные карты класса премиум предусматривают оплату ежегодного обслуживания. Хотя получаемые преимущества и привилегии, как правило, превосходят стоимость ежегодного обслуживания.

Если вы не хотите нести дополнительных затрат, то выбирайте из предложений с бесплатным годовым обслуживанием.

Например, при стоимости годового обслуживания вашей карты 2 400 руб. вам нужно будет тратить на покупки не менее 20 000 руб. ежемесячно (зарабатывая 1% фиксированного кэшбэка на все покупки), чтобы компенсировать затраты на годовое обслуживание.

Если вы не планируете использовать кредитную карту ежемесячно, то лучше рассмотреть варианты с бесплатным ежегодным обслуживанием. Тем более что сейчас на рынке появляются кредитные карты топ-уровня с бесплатным годовым обслуживанием.

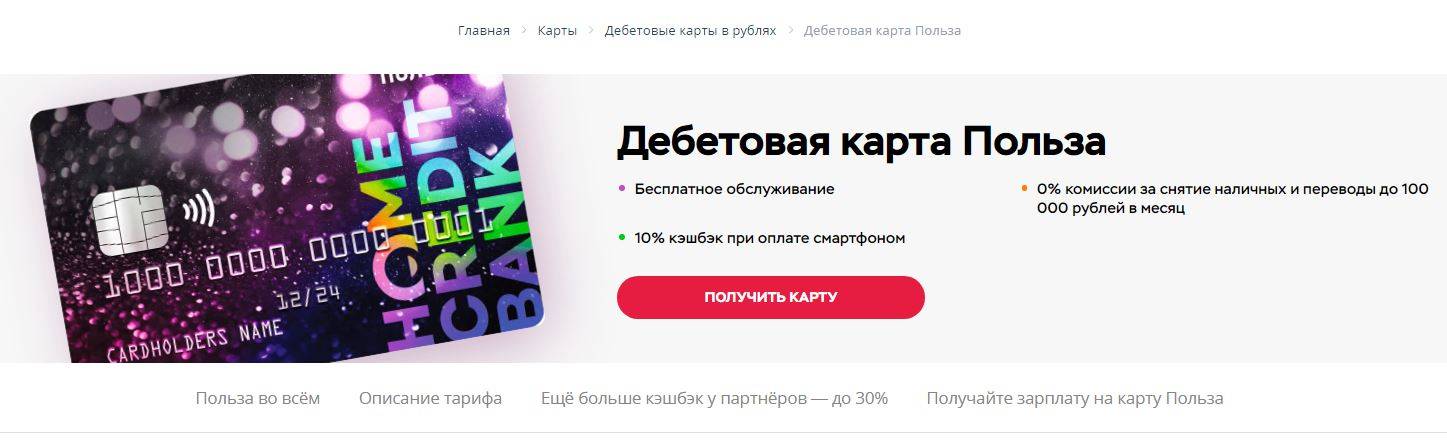

Польза от Home Credit

Основные параметры:

- Кэшбэк:

- 5% – в выбранных категориях

- 1% – за любые покупки

- Процент на остаток – 5% – на остаток до 300 000 рублей

- Снятие наличных в сторонних банкоматах – 1%, мин. 100 ₽

- Перевод в другой банк – бесплатно

- СМС-оповещения об операциях – 59 руб/мес

- Обслуживание карты – бесплатно

Обслуживание карты бесплатное. За все покупки кэшбэк составляет 1%, а в трех выбранных категориях – 5%.

Если в течение месяца сумма покупок по карте превысит 30 тыс., на остаток начисляется 5% годовых. Однако он не должен превышать 300 тыс.

Можно делать переводы по СБП бесплатно до 500 000 руб. СМС-оповещения об операциях будут бесплатны в первые 2 месяца.

Лучшие кредитные карты 2020 года с низкой процентной ставкой

Самой желанной характеристикой кредитной карты, как в прежние годы, так и в 2020 году, остается низкая ставка. В среднем по рынку она составляет 12-32% годовых. И банков, предлагающих дешевые платежные инструменты, не так уж и много. Причем они не всегда устанавливают такую величину годовых процентов, как обещают в рекламе. Этот параметр определяется индивидуально.

Повлиять на него, чтобы условия кредитования в 2020 году были лучше, можно за счет:

- хорошей кредитной истории;

- статуса. Зарплатным клиентам и тем, кто ранее оформлял какие-либо банковские продукты, как правило, предлагают более низкие ставки;

- предъявлением большего количества документов, подтверждающих вашу кредитоспособность и платежеспособность.

Тарифную ставку банк может снизить и в процессе активного пользования кредитной картой при отсутствии просроченной задолженности

Обратите внимание, что при снятии наличных банковские организации повышают ставку, поэтому эта транзакция в принципе невыгодна

Кредитная карта МТС Cashback

Кредитную карту МТС Cashback можно назвать лучшей в 2020 году по размеру процентной ставки. Ее начальное значение составляет 11,90% годовых, а максимальное – 25,90%. Не нужно платить за обслуживание, если оформлять кредитку онлайн. В течение 111 дней льготного периода отсутствуют проценты. Предельный кредитный лимит равен 299 000 рублей.

Кредитная карта подойдет для оплаты топлива на АЗС, билетов в кинотеатрах и покупки продтоваров в супермаркетах, поскольку за это МТС Банк начисляет 5%. С остальных покупок возвращают 1%. А у партнеров кредитора можно получить и до 25% кэшбэка. Максимальное количество вознаграждения – 10 000 в месяц или 110 400 в год в салонах МТС и оплату сотовой связи.

Еще преимущества МТС Cashback:

- оформление по паспорту. Одна из лучших 2020 году кредитных карт доступна и молодежи в возрасте 20 лет, и пенсионерам не старше 70-ти;

- быстрое решение по онлайн-заявке;

- возможность курьерской доставки;

- небольшой минимальный платеж – 5% от суммы долга (не меньше 100 ₽);

- возможность использования собственных средств и их бескомиссионное снятие;

- бесплатное пополнение карты со счетов физлиц и карт других банков;

- 2 месяца бесплатного использования услуги смс-сервис.

Несмотря на то, что кредитная карта названа лучшей, у нее есть недостатки:

- навязывание страховки;

- списание 299 ₽ после совершения первой транзакции за выпуск;

- ограничения на снятие наличных в день – не более 50 000 рублей, в месяц – до 600 000 рублей;

- присутствие комиссии при снятии кредитных средств (3,9% от суммы + 350 ₽, если снимать в банкомате или 4% от величины операции при обналичивании в кассе без использования пластика);

- взимание комиссии при переводе собственных средств с карты на карту другого банка – 15 ₽ (онлайн или через банкоматы), со счета на счет в офисе – 1,5%, по номеру счета – 0,30%; и кредитных – 3,90% + 350 ₽ (со счета на счет – 7%).

Кредитная карта 100 дней без процентов Альфа-Банка

Очень популярной в уходящем 2019 году была кредитка Альфа-Банка 100 дней без процентов. Ожидается, что и в 2020 году интерес к ней не уменьшится, поскольку продукт имеет хорошее наполнение. Данная карта – выбор редакции Vzayt-credit.ru. И причислена она к лучшим по многим причинам.

| Преимущества | Недостатки |

| Ставка – от 11,99% в год | Стоимость обслуживания – от 1190 ₽ в год |

| Длительный возобновляемый льготный период – 100 дней, который распространяется и на вывод средств в банкомате | Высокая комиссия при обналичивании свыше 50 000 рублей – 5,90% от суммы (минимум 500 ₽) |

| Большой кредитный лимит – до 500 000 рублей | Процент одобрения не самый лучший, зато кредитку можно получить с 18 лет и при невысоком доходе 5 000 – 9 000 рублей |

| Отсутствие комиссии при снятии не более 50 000 рублей в месяц | — |

| Возможность бесплатной доставки карты в день подачи заявки, если это происходило до 14:00 | — |

| Озвучивание решения через 2 минуты | — |

| Оформление по паспорту до 50 000 рублей, а до 200 000 рублей – по 2-ум документам (паспорту и СНИЛС) | — |

| Бесплатный выпуск | — |

| Возможность оформить кредитую карту при наличии кредитов в Альфа-Банке | — |

8 место. Ренессанс Кредит (Кредитная 365) — MasterCard

8 место

Ренессанс Кредит является одним из лидеров по потребительским кредитам в России. Его кредитку отличают низкий процент и интересная программа по возврату части стоимости покупки, плюс отличные отзывы в Интернете. Кредитка оформляется за одно обращение отделение банка.

Условия

У кредитки простые условия бесплатного обслуживания.

Использование

Карта подойдет для активного или нечастого использования.

Бонусы

Бонусные баллы можно вывести на счет.

Надежность

Ренессанс Кредит поддерживает достаточный уровень надежности.

Доступность

Карта выпускается за один визит в банк.

- Размер лимита до 300 000 рублей

- Льготный период до 55 дней

- Процентная ставка от 23,9% годовых

- Бонусы за покупки баллы 365 – до 3% за все покупки в зависимости от оборота, можно вывести на счет или потратить на связь и услуги ЖКХ

- Дополнительные возможности бесконтактная оплата

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно при сумме трат от 10 000 рублей, иначе – 99 рублей в месяц

- Способ оформления в отделении банка с онлайн-заявкой

- Сроки оформления моментально

Преимущества

- Выпуск по паспорту в отделении банка

- Бесплатное обслуживание при активном использовании

- Бонусные баллы можно вывести на счет

Недостатки

Для максимального кэшбэка требуются крупные траты

Подробнее

Халва – лучшая карта рассрочки

Самая популярная карта рассрочки от Совкомбанка, которая дает своему владельцу до 18 месяцев покупок без переплаты. Можно заказать индивидуальный дизайн, выдача карточки осуществляется в день обращения, без справок, по одному паспорту.

Есть бонусная программа за покупки по карточке, при этом можно расплачиваться как кредитными, так и своими средствами. Сколько вернут:

- В магазинах партнерах при оплате телефоном – до 6%, картой – до 2%.

- В прочих магазинах 1% от 1000 рублей, картой – 1% за покупки от 1000 рублей.

Можно подключить программу «Бонус 5х10», чтобы увеличить количество получаемого вознаграждения, либо получить дополнительные месяцы рассрочки. В день рождения и первые месяцы использования даются дополнительные привилегии.

Вам дают для расходов от 0 до 350000 рублей под 0% по рассрочке и под 10% годовых на остальные операции. Срок кредита – до 121 месяца, а льготный период действует до 1080 дней.

Если держите свои деньги на карте, на них начисляют доход от 0% до 5,5% годовых. Обслуживание неименной карточки со стандартным дизайном бесплатное. Есть опция бесплатной доставки курьером. Оформить можно уже с 18 лет при наличии стажа от 4 месяцев и постоянной прописки.

Преимущества

Можно получить в день обращения без справок, с бесплатным обслуживанием пластик для покупок без переплаты. Действует опция депозита – начисляют доход на остаток средств. Выгодная бонусная программа, бесплатная доставка. Если есть вклад в Совкомбанке, ваша доходность повышается на 1 п.п.

Недоставки

За допущение просрочки высокая плата – 36% годовых, неустойка при неоплате ежемесячного взноса – 19% годовых в день. Есть штраф за нарушение срока возврата кредита, по 590 руб. за каждый пропуск + дополнительный процент.

Кому подойдет? Тем, кто совершает небольшие покупки в известных магазинах, и не хочет за них переплачивать проценты. Выгоден для клиентов Совкомбанка, дает привилегии по действующим вкладам и кредитам.

Заключение

Чтобы получать весомые преимущества по карте с кэшбэком, нужно внимательно изучить условия программы лояльности, список партнёров, перечень категорий с повышенным процентом возврата. После получения пластика следует постоянно следить за изменением условий и вносить коррективы в потребительские планы. Следуйте нашим рекомендациям.

До того как получать новую карту с кэшбэком, проанализируйте свои траты. Как правило, больше всего съедают мелкие покупки. Установите специальное приложение или просмотрите траты в онлайн-банке.

Выберите «любимые» категории, в которых расходов больше всего.

Самый популярный вариант – покупка еды в супермаркетах и кафе. Это поможет исключить ситуации, при которых вам навяжут пластик с категориями «Детские товары», когда у вас нет ребёнка, или «Авто», когда у вас нет машины.

Рекомендуем выбирать кэшбэк-программу, предусматривающую возврат реальными деньгами, а не бонусами. Так вы гарантированно сможете потратить деньги на то, что хотите, или обналичить.

Следите за промоакциями банков. Иногда они привлекают клиентов, устанавливая повышенный кэшбэк. Например, у ВТБ первый месяц действует максимальный процент возврата независимо от объёма трат.

Переведите все расходы на одну карту.