Действия при обнаружении ошибок в «справке»

Поскольку 3-НДФЛ часто путают с 2-НДФЛ, её часто называют справкой. В действительности справочной является только вторая форма, а третья – декларативная. Поэтому говорить о «справке 3-НДФЛ», мягко скажем, не совсем грамотно с правовой и финансовой точки зрения.

В том случае, если налогоплательщиком или ИФНС были обнаружены допущенные ошибки, действовать нужно следующим образом:

- Провести перерасчёт налоговых сумм с учётом пропущенной информации. В том случае, если из-за ошибки образовалась недоплата, необходимо как можно скорее подготовить новую декларацию и подать её (абз. 1 ч. 1 ст. 81 НК РФ). В том случае, если недостоверные сведения не привели к уменьшению налоговых платежей, подача уточнёнки – это уже не обязанность, а право налогоплательщика или агента (абз. 2 ч. 1 той же статьи).

- Заполнить налоговую декларацию. При этом оформлять её надо не по действующему бланку, а по тому, который применялся в тот год, когда подавалась первоначальная 3-НДФЛ. Дело в том, что бланки различаются и каждый год хоть немного, но меняются.

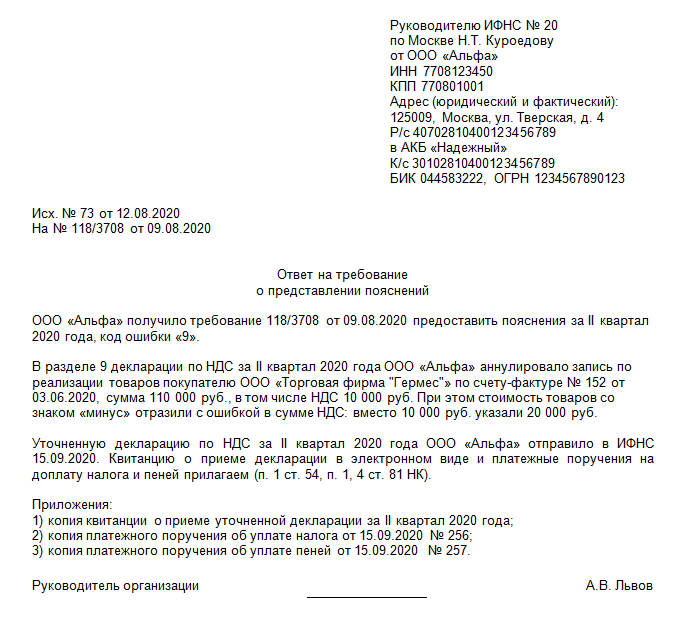

- Составляется пакет документов к декларации. Требуется подтверждение изменяемых сумм, при необходимости – заявление на возврат или вычет НДФЛ и т. д. Также обычно к 3-НДФЛ прилагается пояснительная записка для налоговой инспекции, где в произвольной форме указывается причина подачи уточнёнки.

- Направить документы в налоговую инспекцию по месту жительства либо регистрации организации (для юрлиц, платящих НДФЛ за своих сотрудников с их зарплаты).

- Провести доплату в бюджет средств, которые не были выплачены из-за ошибки. Также крайне желательно самостоятельно исчислить и выплатить пени, предусмотренные НК РФ.

- По требованию ИФНС – выплатить штрафы, если они назначены.

Общие правила подачи

Подать уточненную декларацию 3-НДФЛ можно в отдел ИФНС по прописке гражданина. В период внесения правок (81 статья в НК РФ). Основные требования:

- Заполнять бланк аналогично первому, с учетом всех замечаний инспектора.

- Использовать специальную программу (скачать ее с сайта ФНС). В содержании декларации будут реальные данные плательщика.

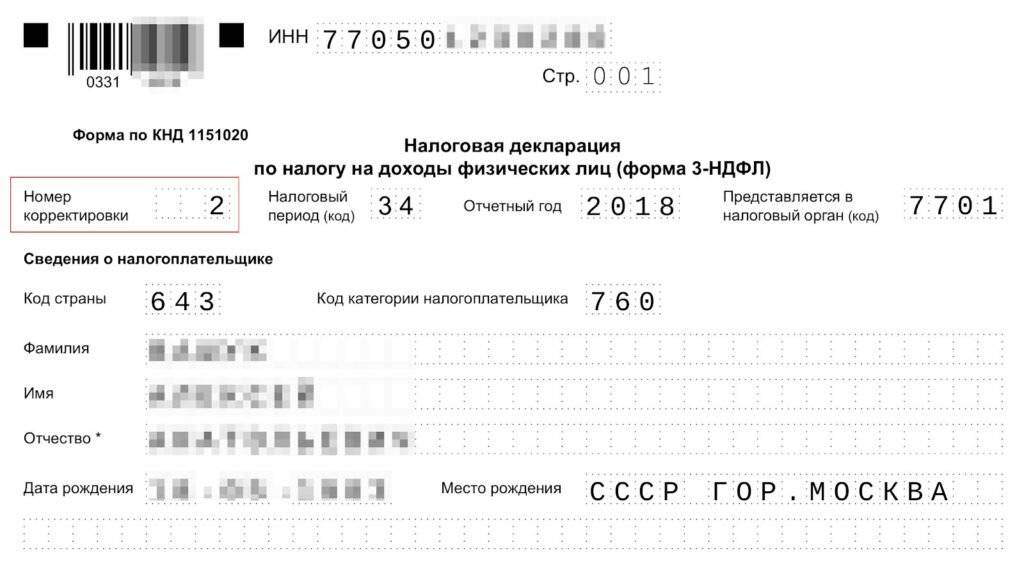

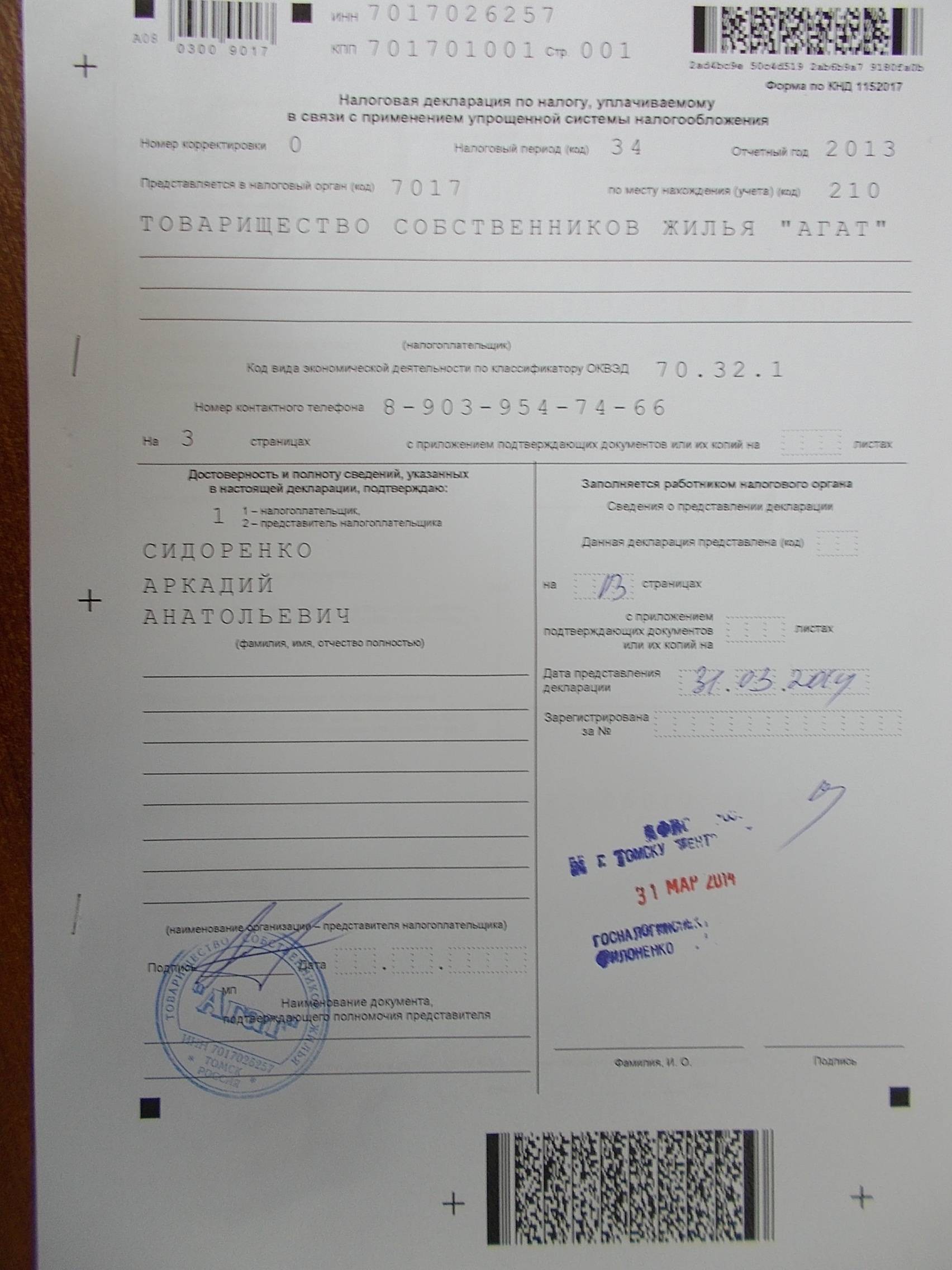

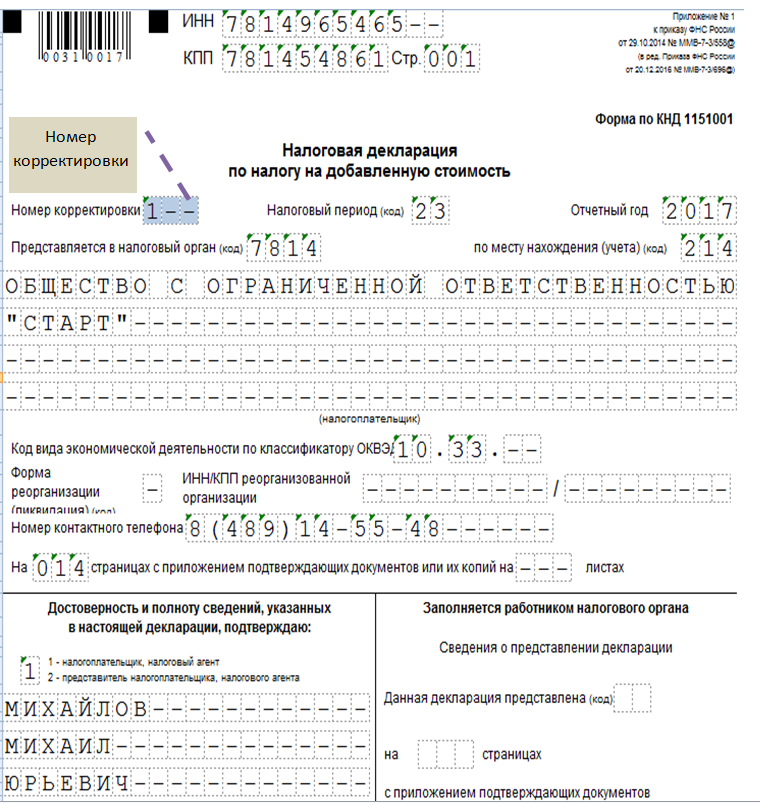

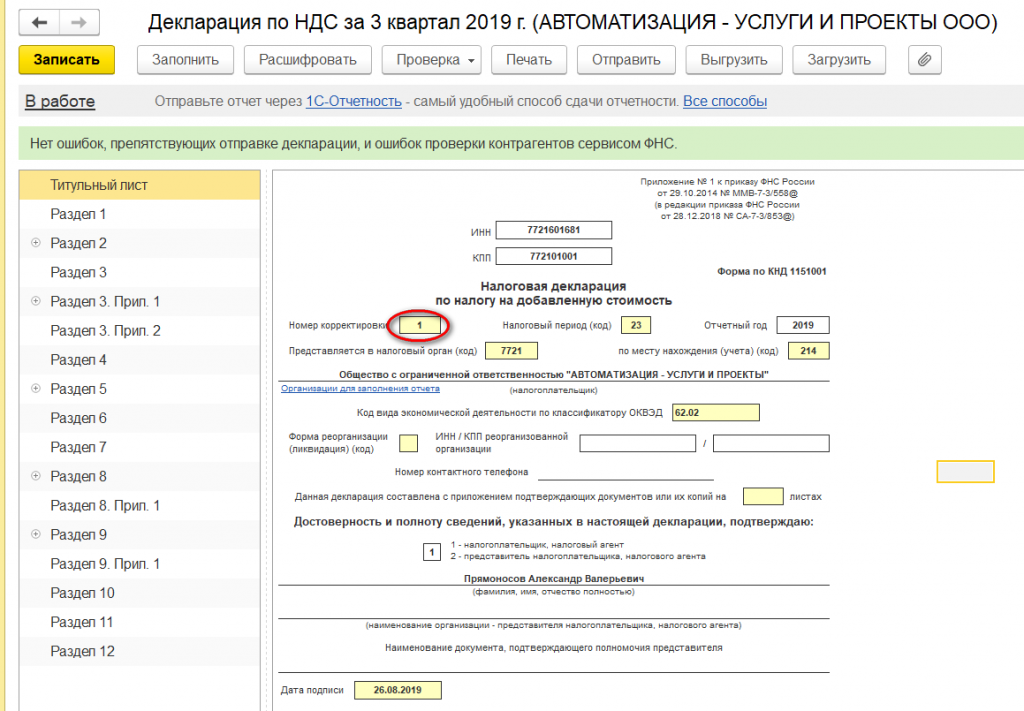

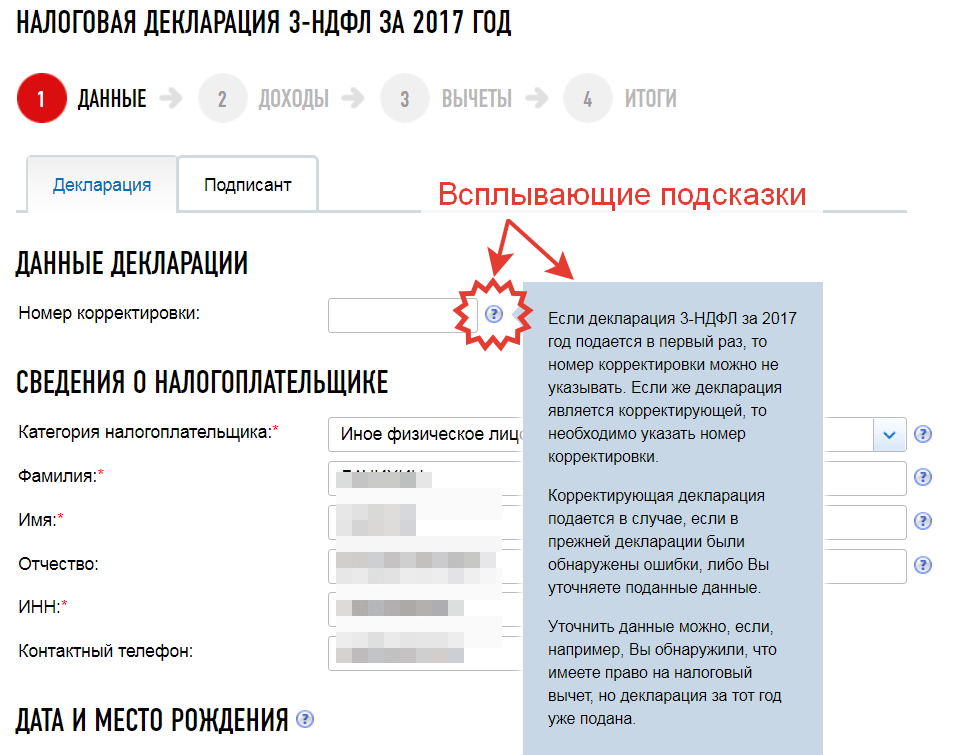

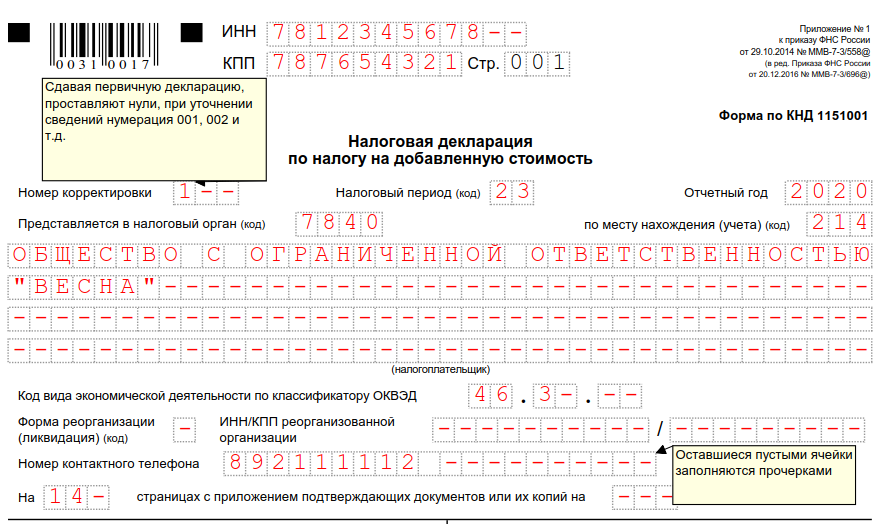

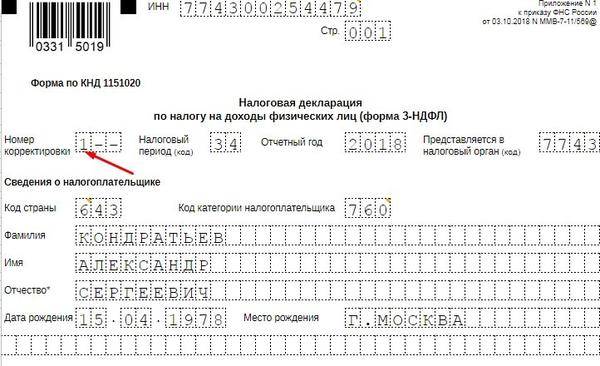

- Указать на титульном листе код корректировки, отображающий количество сданных ранее уточненных деклараций, т.е. число поправок. Если уточненка первая за данный налоговый период, то ставится «1».

- Сопроводить сдачу бланка специальным письмом, где будет указана причина отправки. И документами по требованию инспектора.

- Допускается передача документа удаленно, через сайт или почтой, с использованием ЭЦП гражданина.

- Заполняется она на бланке, выпущенном в том году, когда заполнялась первичная, требующая исправлений. Например, если ошибки выявлены в бланке 2018 года, то уточненную корректирующую декларацию необходимо подать в экземпляре того же года.

- Если ранее гражданин уже передавал документы, и их приняли, то уточненку нужно отдать одну. Исключение – случаи, когда инспектор дополнительно запрашивает что-то. Тогда предоставить бумаги по его запросам. Например, подлинники, способные подтвердить оригиналы.

Необходимость заполнить уточненную декларацию 3-НДФЛ возникает при выявлении инспектором каких-либо ошибок в первоначальной версии документа. Тогда гражданину отправляется уведомление, где указаны все недочеты. Их потребуется исправить

Важно выполнить задачу своевременно, не затягивая, т.к. камеральная проверка начинается каждый раз заново и длится 3 месяца (максимум)

Когда подается

Уточненная налоговая декларация 3-НДФЛ способна полноценно заменить первичный бланк и ее проверяют аналогичным образом. Граждане подают документ, когда возникает:

- Обязанность – в первоначальной НДФЛ возникли ошибки/неточности, нуждающиеся в поправке. Вследствие чего изменилась налоговая база и размер платежа.

- Право – после отправки бланка на оформление возврата налога выяснилось, что автор не указал там все расходы.

- Прерогатива – просматривая уже сданный бланк, выявил ошибки самостоятельно и, опередив сотрудников ИФНС, подает уточненную НДФЛ с поправками.

В любом из вышеперечисленных случаев необходимо проставлять номер корректировки, чтобы инспектор сразу разобрался, какой документ ему проверить.

Когда подавать не нужно

Сдача деклараций – обязанность физлиц и ИП, получающих регулярный доход, с которого они платят подоходный налог. При отсутствии прибыли в какой-то период, проставлять «0» в бланках. Корректировка декларации 3-НДФЛ – скорее право исправить ошибки и избежать карательных мер от ИФНС. Оно зависит от общей необходимости в налоговой отчетности.

Не сдают декларации:

- отсутствует налогооблагаемый доход;

- наемные работники, за них отчитываются их начальство, оно же удерживает НДФЛ ежемесячно с зарплаты.

Подавать уточненную декларацию 3-НДФЛ незачем и людям, кто правильно составил первичный вариант. Проверка завершилась успешно, соответственно у инспекторов замечаний нет.

Кто может подать

Физлицо или ИП, обязанный отчитываться в налоговую о своих регулярных доходах. Работодатели за всех трудоустроенных сотрудников и желающие получить налоговый вычет. Первые делают это регулярно, для последних сдача декларации – разовая процедура. При невозможности выполнить задачу самому, допускается привлечение помощника (родственника, зама и пр.). Главное – составить доверенность на него и заверить у нотариуса.

Способ подачи

Подать уточненную декларацию 3-НДФЛ можно различными способами. Все работают одинаково – инспекторы получают документы:

- Личным визитом – посетить ближайшую ИФНС по месту работы или жительства, взяв пакет документов. Необходимо записываться заранее на прием через «Госуслуги» или занять живую очередь уже на месте. Сотрудник проверит бланки, личность посетителя и комплектацию собранных документов. Может попросить принести дополнительные справки по необходимости. Или отправит запрос уже проверяющий инспектор.

- Заказным письмом – сделать уточненную декларацию 3-НДФЛ, вложить ее в конверт, добавить свое заявление и отдельным листом представить опись с просьбой отправить уведомление после получения.

Онлайн – через сайт ПФР или «Госуслуги». Услуга доступна зарегистрированным пользователям, имеющим свою ЭЦП.

Удобнее всего онлайн, заказное письмо идет несколько дней (зависит от расстояния). Камеральная проверка сданных документов начнется, когда они попадают к инспектору.

Когда ждать применения штрафных санкций

Итак, индивидуальный предприниматель вправе подать уточненную налоговую декларацию в любое время. В каких случаях предприниматель будет нести ответственность даже после подачи “уточненки”, а в каких случаях – нет?

Налогоплательщик освобождается от налоговой ответственности (п. п. 2, 3 ст. 81 НК РФ) в случаях:

- корректировки ошибок, если они не привели к занижению налога и не отразили неполные или недостоверные сведения;

- подачи “уточненки” до истечения срока уплаты налога при условии, что ошибки, приводящие к занижению суммы налога, подлежащего уплате, налоговиками не обнаружены либо в отношении корректируемого налогового периода не назначена выездная налоговая проверка;

- представления уточненной декларации после проведения выездной проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей к уплате суммы налога.

Ситуация осложняется, когда предприниматель представляет “уточненку” после истечения сроков подачи декларации и уплаты налога.

Освобождение от штрафа возможно только при одновременном соблюдении следующих условий (п. 4 ст. 81 НК РФ):

- Ошибки, приводящие к занижению суммы налога, подлежащего уплате, обнаружил предприниматель, а не налоговики.

- В отношении корректируемого налогового периода не назначена выездная налоговая проверка.

- Предприниматель уплатил недостающую сумму налога и соответствующие ей пени до представления уточненной налоговой декларации.

В других случаях предприниматель несет ответственность в зависимости от вида нарушения.

Важно помнить, что обнаружение в вышеприведенных случаях ошибок в декларации освобождает предпринимателя только от уплаты штрафа, но не от уплаты пени. Штраф – это мера налоговой ответственности, а пени в соответствии со ст

ст. 72 и 75 НК РФ не являются мерой ответственности (совместное Постановление Пленумов Верховного Суда РФ и ВАС РФ от 11 июня 1999 г. N 41/9, Письмо Минфина России от 3 марта 2006 г. N 03-02-07/1-47).

Предпринимателю необходимо четко соблюдать порядок действий, если он самостоятельно обнаружил ошибку, повлекшую занижение суммы налога, подлежащего уплате в бюджет. В первую очередь при обнаружении ошибки необходимо доплатить налог и пени. И только после этого подать “уточненку” (см. Постановление ФАС Северо-Западного округа от 19 августа 2002 г. по делу N А56-5078/02).

Предположим, налогоплательщик обнаружил и погасил недоимку, но не уплатил пени. Правомерно ли в таком случае требование налоговиков об уплате еще и штрафа? Единого мнения по этому вопросу не сложилось.

Так, из Постановления ФАС Северо-Западного округа от 19 января 2004 г. по делу N А56-23948/03 можно сделать вывод, что предприниматель должен уплатить штраф за неполную уплату налога. Дело в том, что он будет освобожден от ответственности только в том случае, если самостоятельно выявит нарушение, произведет перерасчет подлежавшей оплате суммы налога за конкретный период, начислит и уплатит пени, а после этого внесет исправление в декларацию.

Принимая противоположную позицию, ФАС Московского округа в Постановлении от 3 марта 2004 г. N КА-А41/1320-04 указывает, что в п. 1 ст. 122 НК РФ установлено, что неуплата или неполная уплата налогов в результате занижения налоговой базы влечет взыскание штрафа в размере 20% от неуплаченных сумм налога. Но поскольку в данной норме предусмотрена ответственность за неуплату или неполную уплату сумм налога, а не за неуплату пени, то несвоевременное перечисление пени не может повлечь применение указанной нормы НК РФ.

Уточненная декларация 3-НДФЛ

Необходимость составления уточнённой декларации 3-НДФЛ возникает в случае допущения ошибок налогоплательщиком при заполнении основной декларации о доходах. Сроки подачи декларации должны строго соблюдаться, в противном случае это грозит начислением пени и штрафов со стороны налоговых органов.

Для физ. лица срок установлен не позднее 30 апреля года, следующего за отчётным. Исключение составляет подача заявления на получение налогового вычета, предусмотренного НК РФ, с которым можно обратиться в налоговую службу в любое время года, следующего за отчётным, и даже через несколько налоговых периодов.

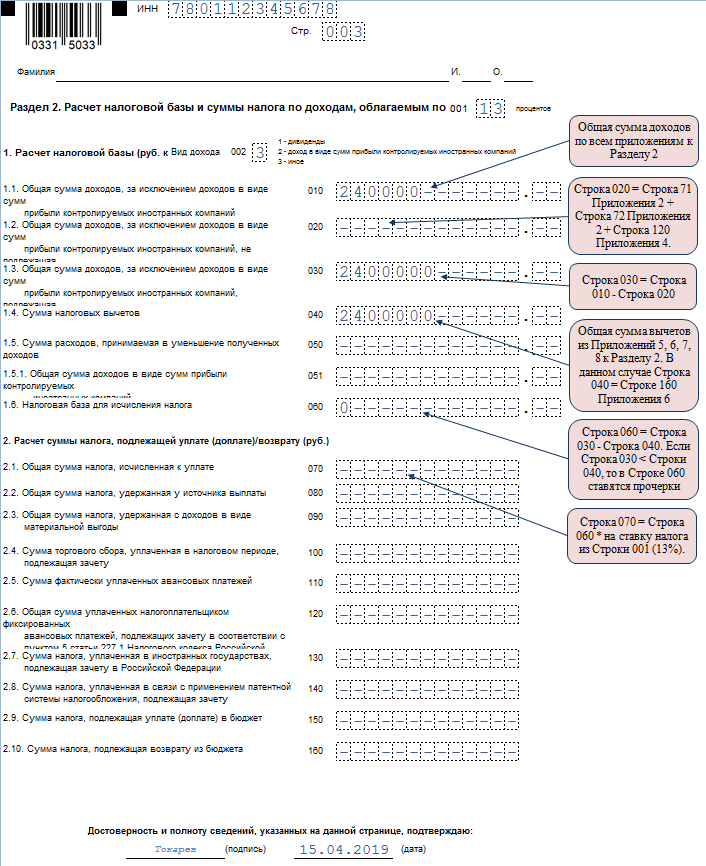

При заполнении декларации используется информация из следующих источников:

- справка о доходах по форме 2-НДФЛ;

- платёжные документы;

- документы, используемые для расчёта.

Суммы, прописанные в декларации, обозначаются только целым числом, до пятидесяти копеек после запятой не учитываются, а более пятидесяти копеек после запятой округляются до целого числа.

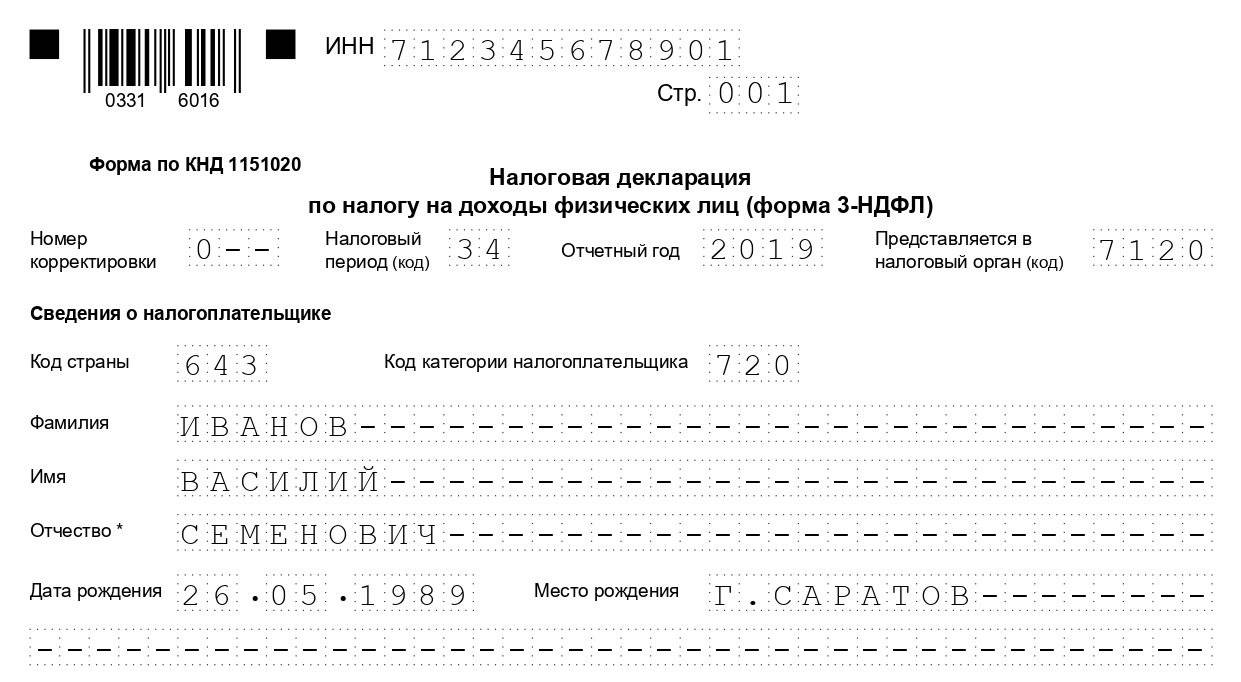

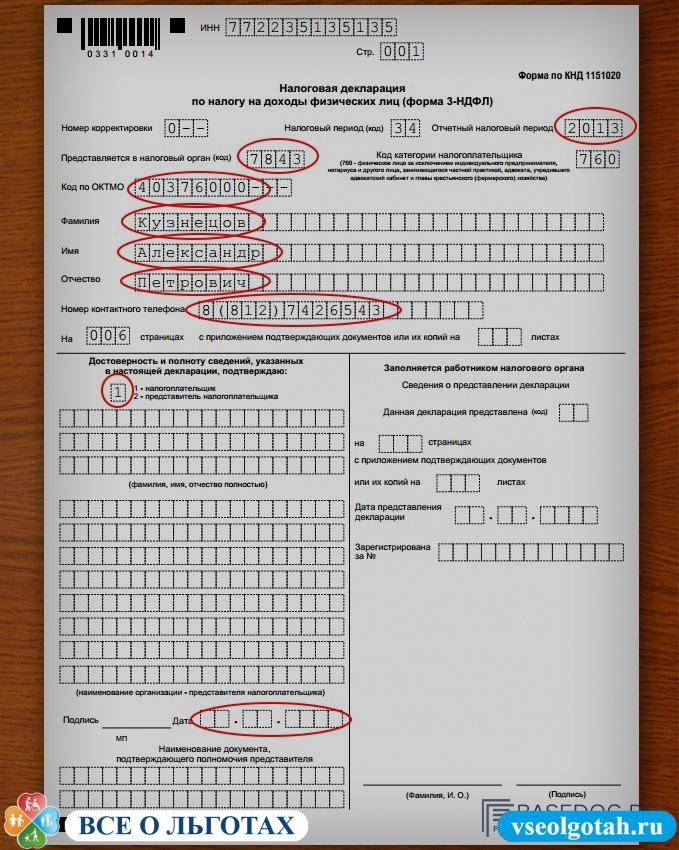

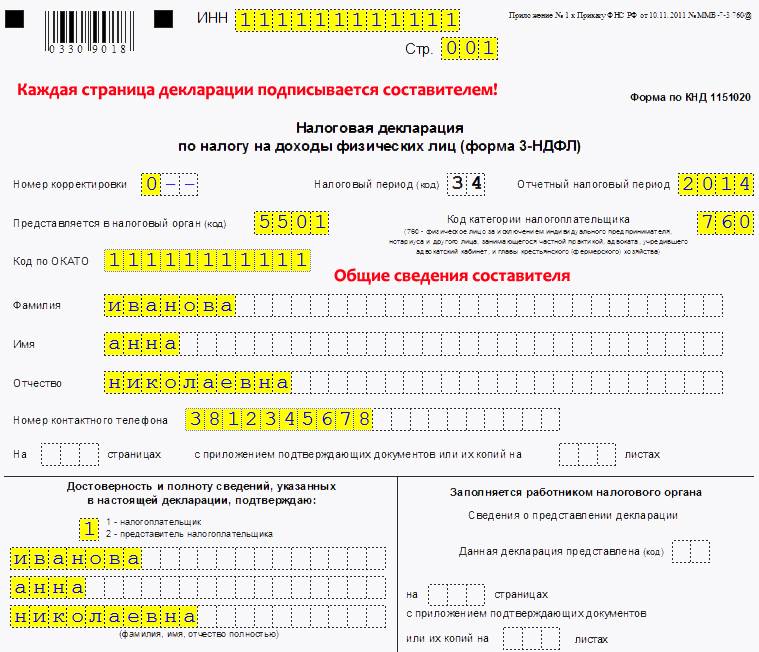

Инициалы налогоплательщика, а также его налоговый номер прописываются на каждом листе документа заглавными буквами. Указание ИНН для физического лица не обязательно, это касается только юр. лица, индивидуального предпринимателя, нотариусов и адвокатов.

Если декларация заполняется от руки, необходимо придерживаться следующих правил:

- все буквы должны быть прописными, а при заполнении полей используются только печатные символы;

- в поле, которое не подлежит заполнению, просто ставится прочерк;

- не должно быть отдельных пустых ячеек, в них также ставится прочерк.

Единственное, что относительно заполнения декларации в электронном виде, нужно соблюдать следующие правила заполнения:

- значение показателя, который является цифровым, выравнивается по правому краю;

- нумерация страниц должна быть следующая – первой страницы — 001, второй — 002 и так далее.

Частые ошибки

Ошибки, которые чаще всего имеют место при заполнении налогоплательщиком декларации:

- не прописываются данные по стандартным вычетам;

- когда заполняется раздел «продажа», в подпункте «наименование покупателя» чаще всего просто пишут «продажа», вместо положенных данных продавца в виде его фамилии, имени и отчества.

Чтобы не допускать такого рода ошибок при оформлении декларации, стоит воспользоваться правильно составленным образцом.

Более подробно об уточненной (корректирующей) декларации по форме 3-НДФЛ можно узнать из следующего видеоролика:

https://youtube.com/watch?v=wttbKhufmCU

Особенности уточненной декларации

Уточнение данных оформляется практически так же, как и обычная декларация. Процесс аналогичен, однако в уточненной форме не должно быть никаких ошибочных данных — или все придется оформлять заново.

После требования от налоговых работников о подаче уточненной декларации гражданин должен принести документ в инспекцию в течение 5 рабочих дней, иначе потом придется уплатить пеню, а декларация может быть просрочена.

Декларация является очень важным документом, требующим максимально правильного заполнения и не допускающим наличия ошибок, которые приведут к необходимости составления уточнений, а это лишние временные затраты.

Уточненная декларация 3-НДФЛ используется именно для того, чтобы исправить все ошибки. Но не забывайте, что заполнение отнимет время не только у вас, но и у налоговиков, и они вряд ли захотят вам помогать.

После сдачи уточненки организация прекратила свое существование

После реорганизации предприятия уточненную декларацию сдает его правопреемник по месту своего учета или по месту учета в качестве крупнейшего налогоплательщика (п. 2.6 порядка).

См. также «Как сдать декларацию по прибыли при преобразовании фирмы?».

При этом на титульном листе уточненной декларации, которую подает правопреемник, должны быть указаны ИНН и КПП организации-правопреемника и его же название, а ИНН и КПП реорганизованной организации (ее обособленного подразделения) указываются отдельными строками.

В разделе 1 уточненной декларации, подаваемой правопреемником за реорганизованную организацию (ее обособленное подразделение), указывается ОКТМО по месту нахождения последней (п. 4.5 порядка).

О том, требует ли реорганизация, вызванная присоединением, снятия с учета по торговому сбору, читайте в материале «При реорганизации в форме присоединения не нужно сниматься с учета по торговому сбору».

Обязательно ли оформлять дополнительный документ?

Далеко не всегда выявленные недочеты обязывают вас подавать дополнительные документы. Основной критерий – страдает ли от ваших действий бюджет или нет. Проще говоря, если вы указали меньшую сумму налога, то государство недополучило деньги, необходимые для исполнения своих функций, а значит пострадало.

Тогда, согласно пункту № 1 статьи 81 Налогового Кодекса, вы обязаны подать УД.

Соответственно, если выявленные недочеты в первичке никак не отразились на итоговой сумме или же увеличили ее, то гражданин уже не обязан, а лишь вправе подать уточненную декларацию и вернуть переплаченное.

Как заполнить уточненную декларацию 3-НДФЛ: пошаговая инструкция

Прежде чем переходить к вопросам, как правильно подать корректировку по 3-НДФЛ, нужно разобраться в терминологии и нормах права. По теме декларации и ее уточнения действуют ст.80 и 81 Налогового кодекса России. Исходя из этих статей уточненная, или корректировочная, декларация — это отчет, поданный после обнаружения в первоначальной декларации ошибок, неполной информации или отсутствия информации. Причем с точки зрения НК РФ такие ошибки и информация делятся на 2 вида:

- обусловившие уменьшение итоговой суммы подоходного налога — гражданин обязан внести корректировку в декларацию 3-НДФЛ;

- не уменьшившие итоговую сумму подоходного налога — гражданин может подать уточненную форму.

В первом случае установлена обязанность, т. к. это в интересах государственного бюджета. Во втором случае — право, т. к. это интересы гражданина, например, он ошибся в указании суммы к возврату или записал сумму НДФЛ большего размера, чем нужно, и т. д. Также ко второй ситуации относятся технические ошибки — например, неверный ОКТМО в декларации или код инспекции и пр.

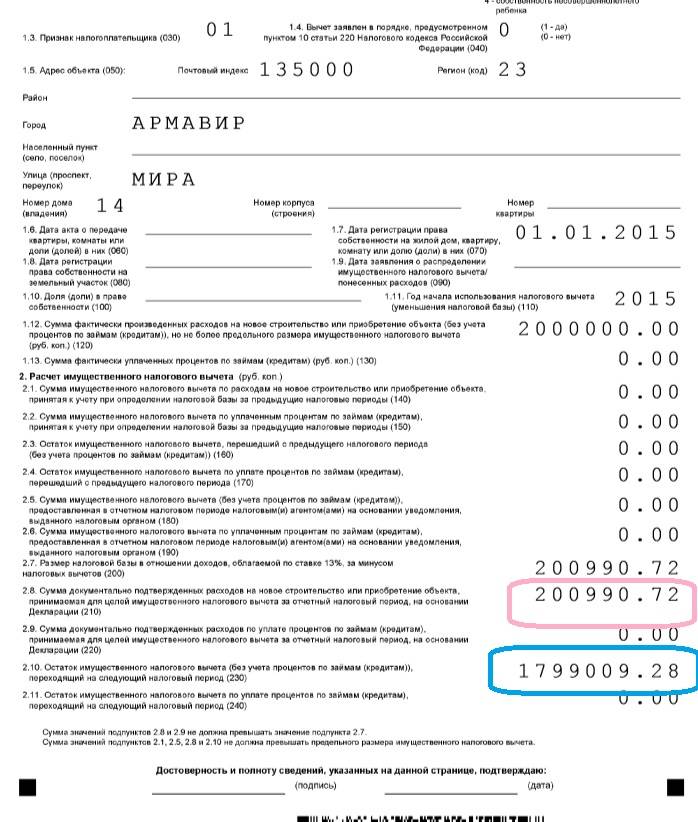

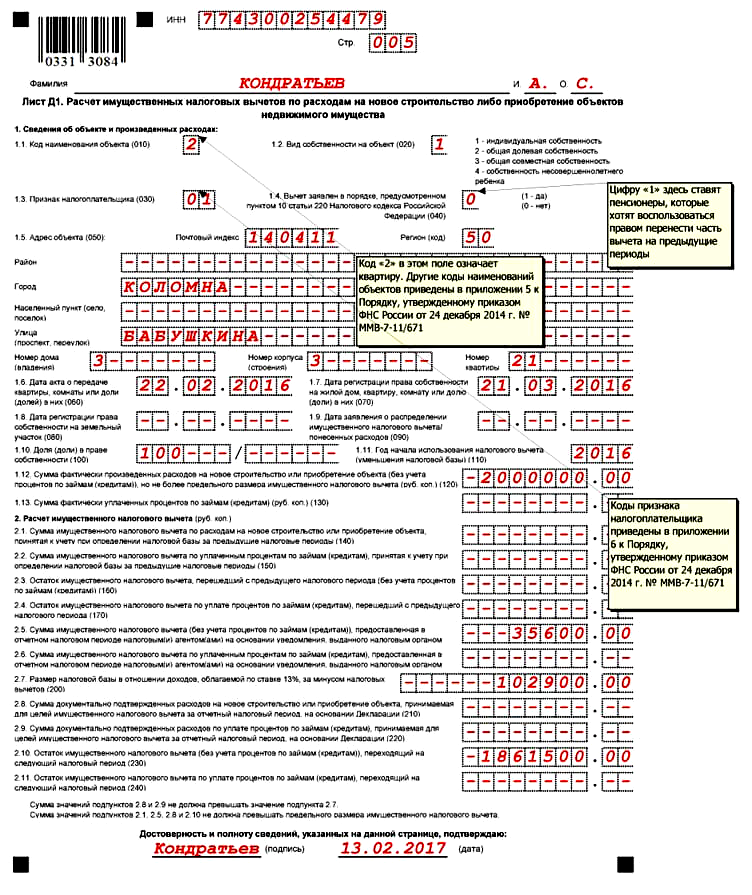

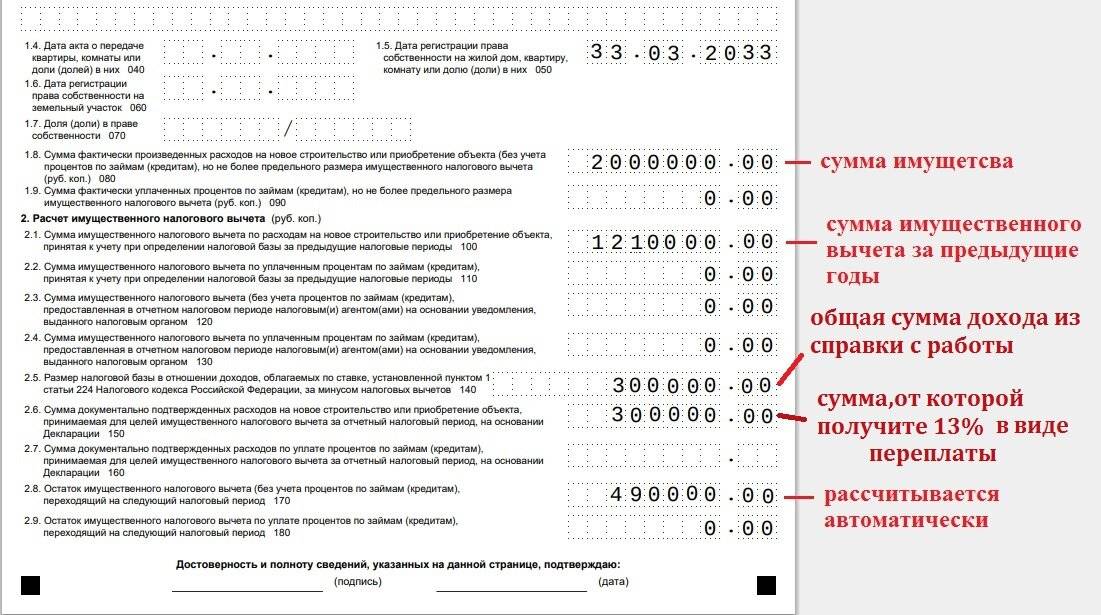

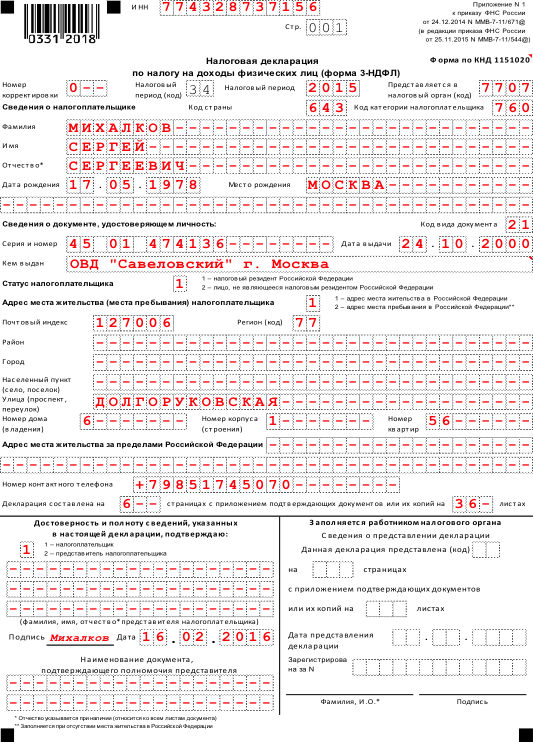

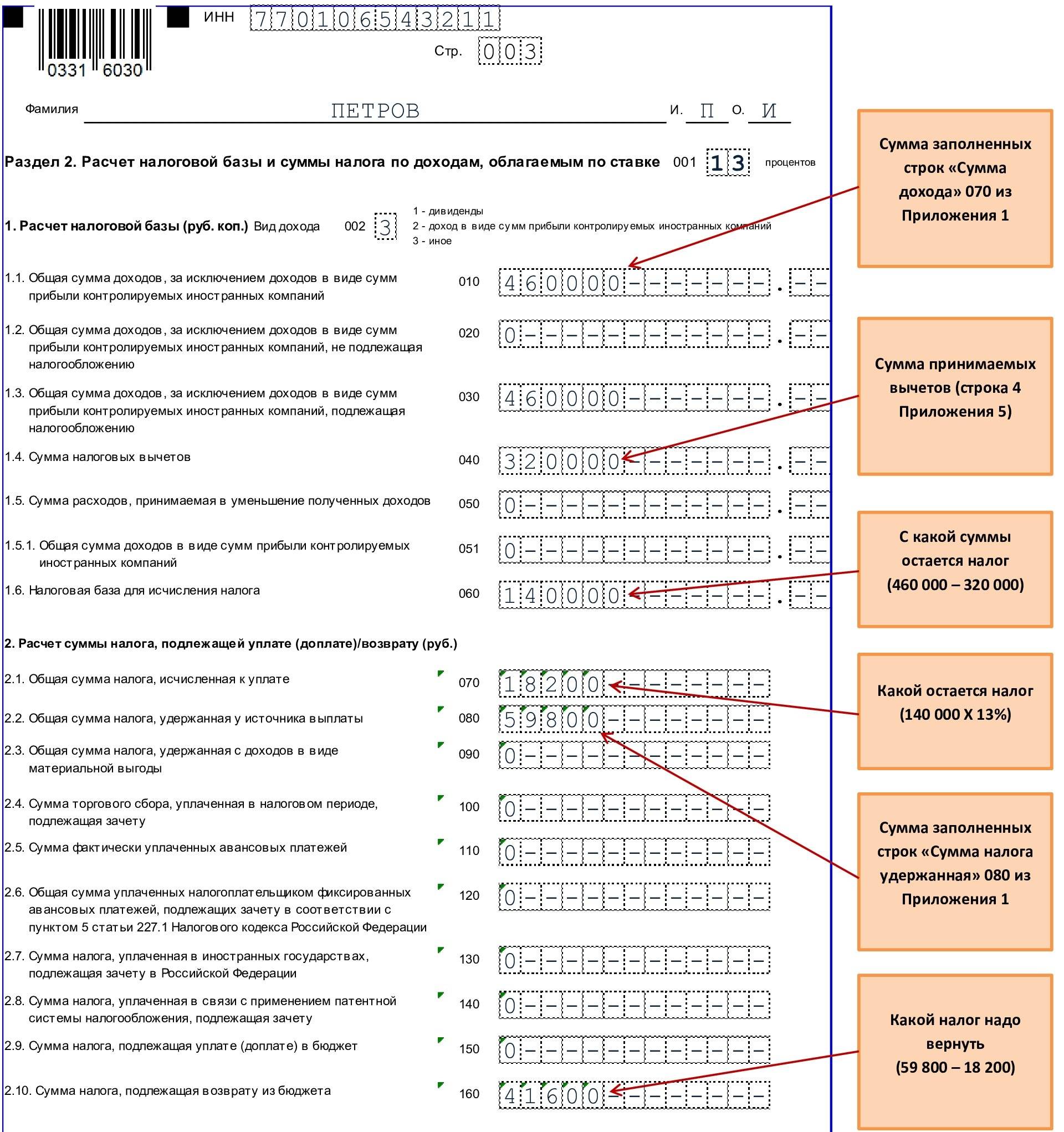

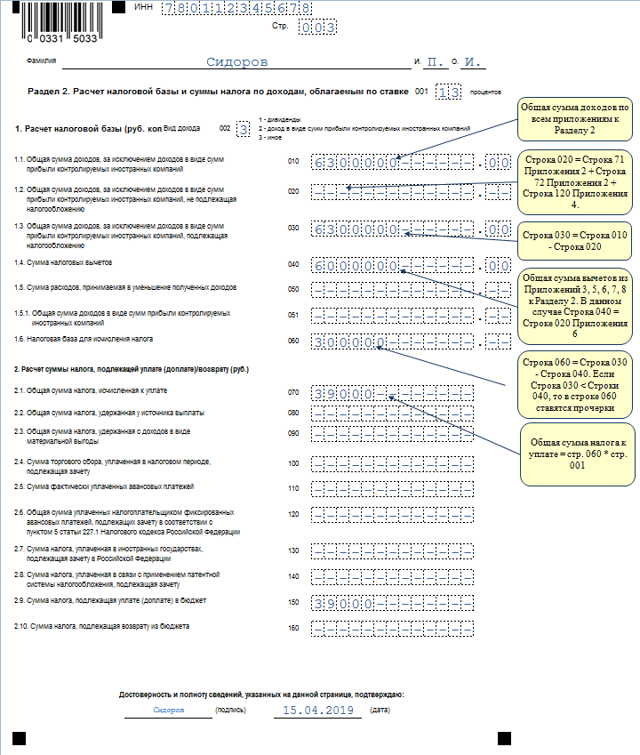

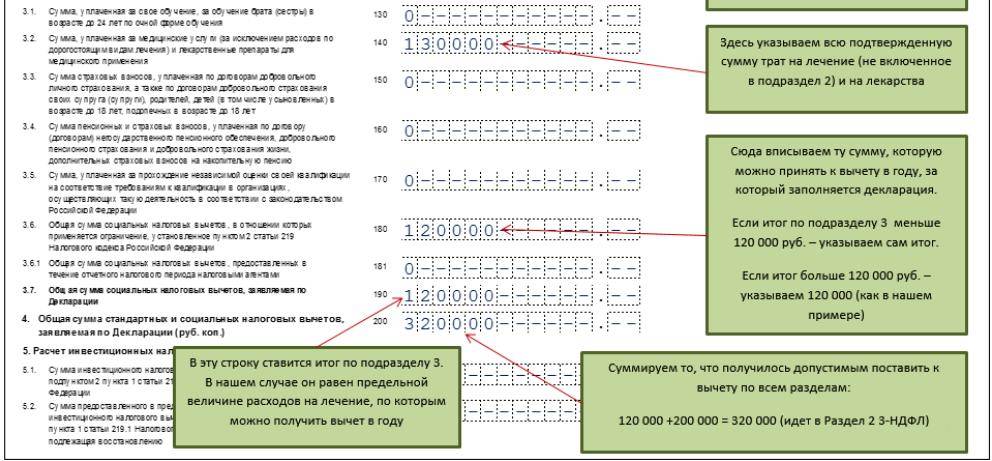

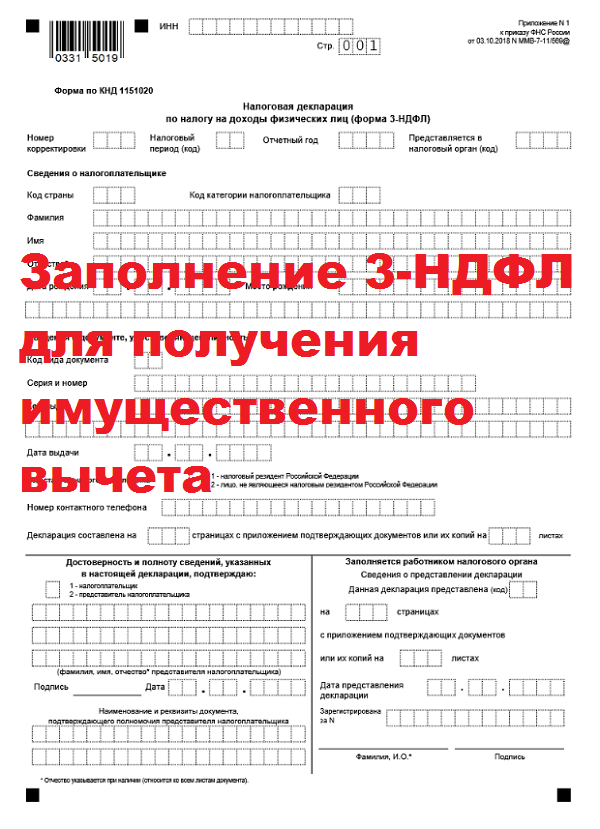

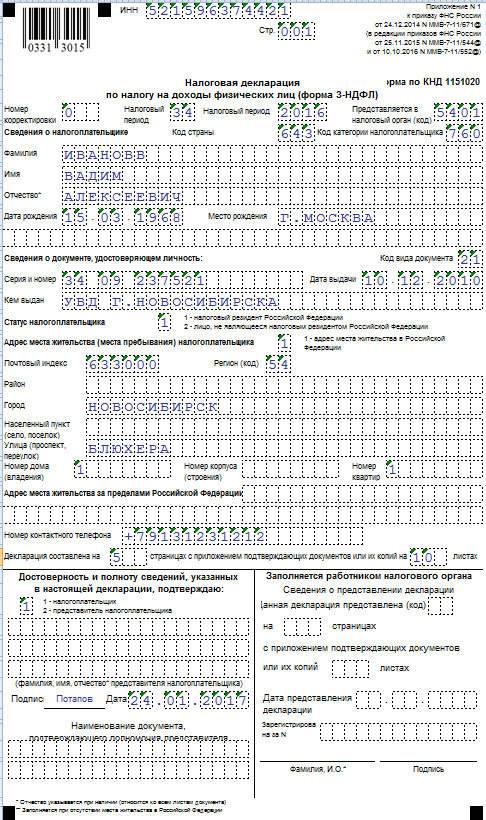

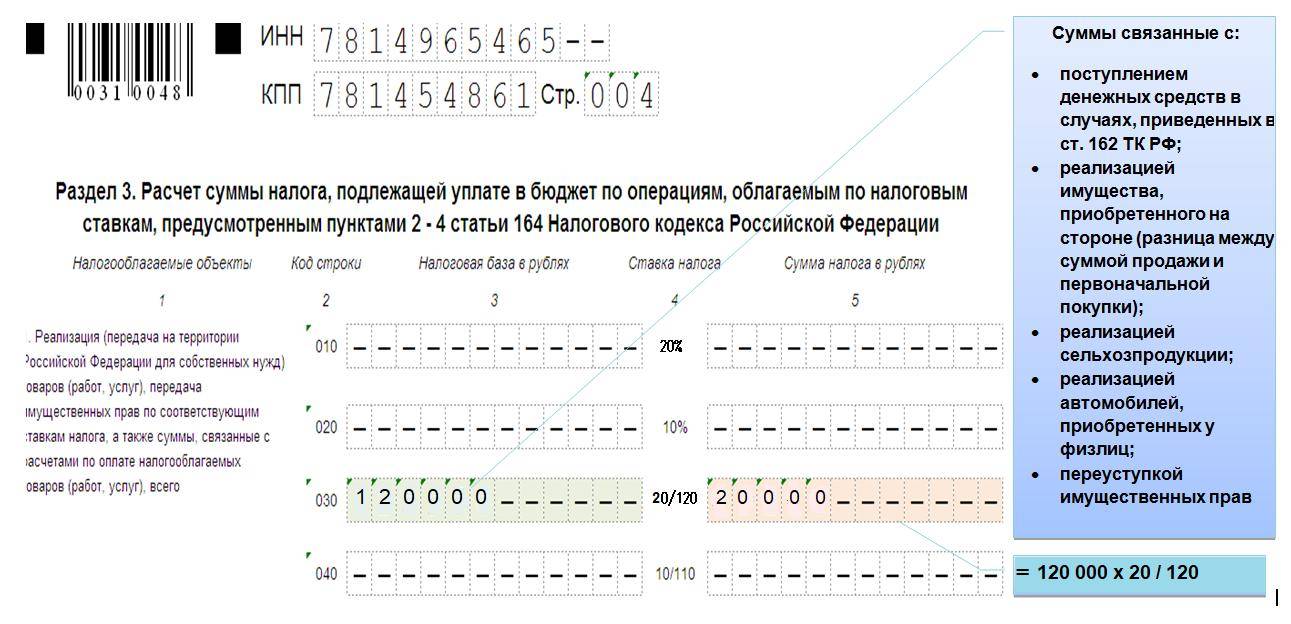

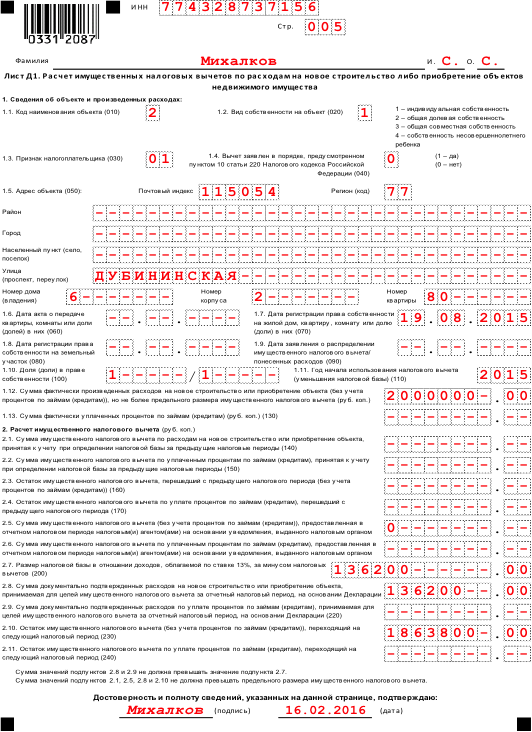

Рассмотрим пошаговую инструкцию, как заполнить корректирующую декларация 3-НДФЛ на имущественный вычет. Что нужно знать:

- необходимо использовать ту версию бланка, который действовал в год, за который вы уточняете данные;

- отчет подается по месту постоянной прописки;

- можно подать бумажную либо электронную форму;

- к декларации необходимо приложить сопроводительное письмо с пояснениями и документы, обосновывающие исправления.

Пример 1

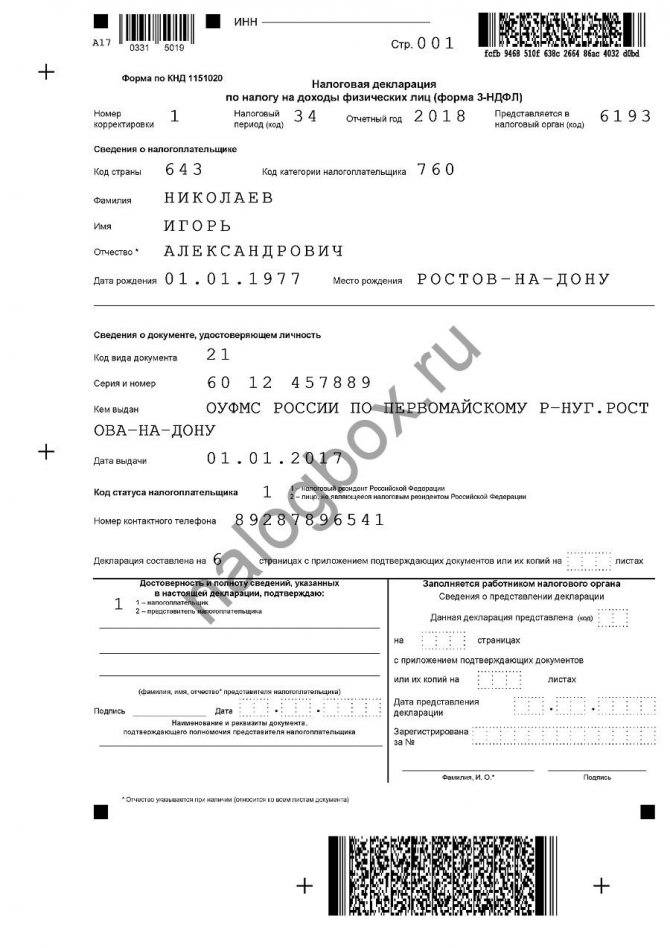

Чтобы исправить отчет, Николаеву необходимо заполнить новый.

Например, в 2016 году вы получили вычет за квартиру и в 2019 году подали корректировку, что получить возврат за лечение. Вам полученный вычет засчитают за расходы на лечение, а имущественный перенесут на следующий год. Тогда как наоборот сделать нельзя — только имущественный вычет можно переносить из года в год, остальные либо используются в допустимом периоде, либо списываются.

Как выглядела первая декларация Николаева:

Образец заполнения корректирующей декларации 3-НДФЛ:

Уточненка по 3-НДФЛ подается со всеми документами, которые подтвердят изменения. В данном случае нужно приложить чеки на расходы по лечению, договор с медицинским учреждением, копию лицензии, справку о получении медицинских услуг. Желательно приложить сопроводительное письмо, чтобы проверяющие инспекторы быстрее осуществили камеральный контроль ваших документов.

Образец сопроводительного письма:

Вы можете скачать его отсюда.

Если и уточненный отчет окажется с ошибками, при подаче нового вы не только исправляете противоречия и ошибки, но и таким образом аннулируете корректирующие декларации 3-НДФЛ — все, которые были поданы прежде за этот же период. но

Пример 2

Чтобы исправить ошибку в декларации 3-НДФЛ онлайн, следуйте инструкции:

Обязательно прикрепите документы перед отправкой, иначе инспекция не подтвердит ваше право на вычет.