Нюансы залогового перекредитования

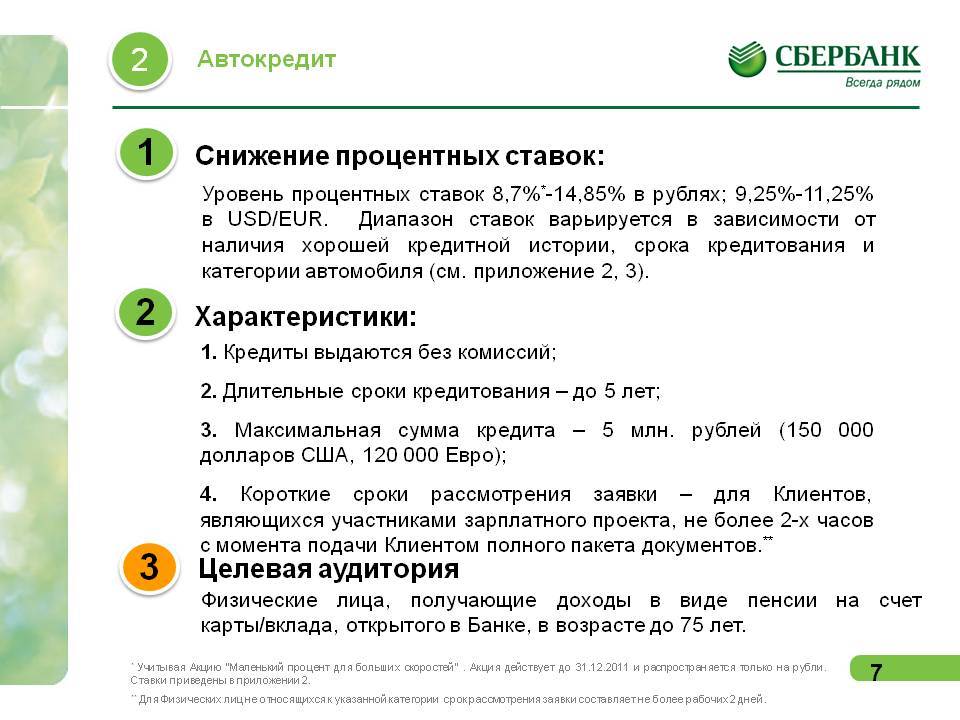

Если залог оформлен на транспортное средство — чаще всего имеется в виду машина — то все очень просто. После погашения старого автокредита кредитор будет обязан выдать вам паспорт транспортного средства (ПТС), которое и используется в качестве залогового документа. Эту бумагу нужно будет перезаложить в Сбербанке, если вы снова решили использовать авто в качестве обеспечения займа.

Если же в роли залога выступает недвижимость, все усложняется. Переоформлять права собственности не понадобится, но придется снять обременение в Росреестре, наложенное прошлым кредитором, и снова там же оформить обременение — на этот раз в пользу Сбербанка. Снятие обременения производится при помощи справки об отсутствии задолженности и претензий, оформить же обременение в пользу Сбербанка можно с помощью нового кредитного договора.

Можно ли сократить срок ипотеки в Сбербанке

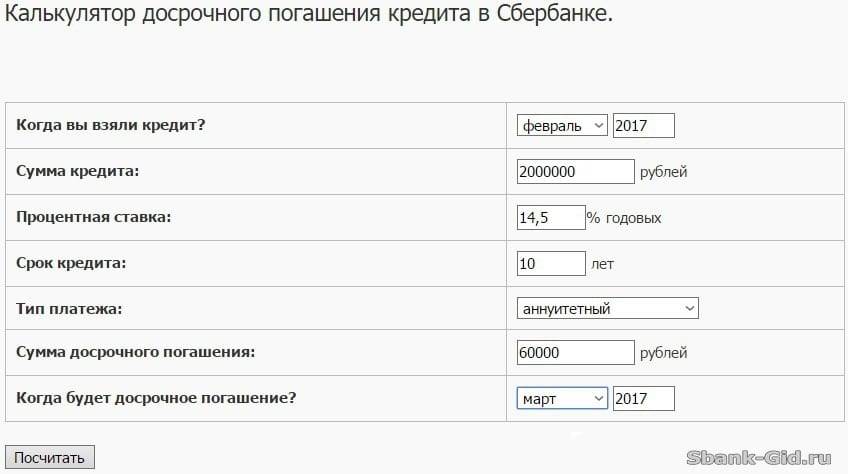

Значительное или минимальное сокращение срока кредитования возможно благодаря досрочному погашению кредита. Оно осуществляется частично или же полностью. Именно второй вариант подразумевает полноценное закрытие задолженности до срока без необходимости продолжения выплат по процентной ставке.

При аннуитетном платеже

Аннуитетные платежи производятся в равном ежемесячном размере. Каждый платеж суммируется из суммы задолженности и процентной ставки. При этом нужно знать, можно ли уменьшить срок кредитования путем проведения досрочного погашения в таких условиях. Сокращение срока кредита возможно главным образом за счет уменьшения количества помесячных платежей без изменения их периодичности и размера.

Если по факту свершившегося погашения по кредиту выявляется остаток до 100 руб., то необходимость проведения оплаты продлевается на следующий месяц. Недостаток заключается в необходимости попутной оплаты и процентов (а также неустойки, если таковая имеется). Чтобы исключить подобную ситуацию, следует заблаговременно уточнить точную цифру, подлежащую оплате.

При дифференцированном платеже

Дифференцированные платежи имеют принципиальное отличие от предыдущей альтернативы, но не в определении суммы ежемесячных платежей, а в характере расчетов. Большая часть платежа в самом начале обслуживания формируется в основном из необходимой к выплате процентной ставки. Вторая половина срока кредитования состоит из выплат по самой долговой сумме.

Для получения наибольшей выгоды потребитель банковских услуг идет на погашение именно при аннуитетных платежах по кредиту. Только так можно значительно сэкономить на оплате процентов. С другой стороны, при внезапном или запланированном появлении у плательщика крупной суммы денежных средств можно погасить кредит до срока.

При гашении материнским капиталом

Сертификат на получение материнского капитала действительно можно потратить на погашение кредита. Однако это разрешается только в случае с ипотекой, т. к. здесь происходит обеспечение жилплощадью в первую очередь детей. Эта норма прописана в условиях предоставления и растраты маткапитала.

Зачастую материнский капитал выступает в качестве первоначального взноса по кредиту либо при гашении займа в начале оплатного срока. Тем не менее ограничений в этом плане не существует. Он может быть и вовсе оформлен через значительный промежуток времени после заключения кредитного договора и потрачен на покрытие текущей задолженности.

Что такое рефинансирование в Сбербанке

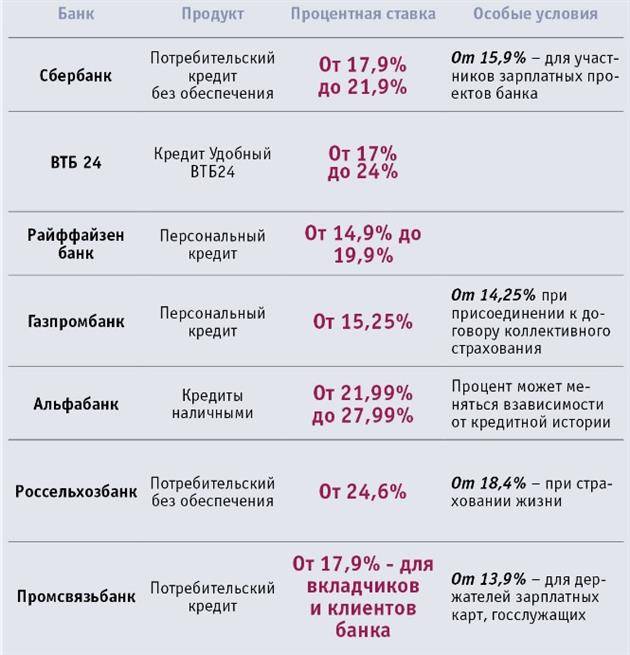

Скажем, у вас уже есть один или несколько кредитов, которые вы оформили ранее. Процент по ним достаточно высокий – 18, 19, а может, даже больше. Графики платежей у каждого займа свои. Но в месяц по нескольким (в том числе и по кредитной карте или карте с овердрафтом) набегают немалые платежи, причем пятую часть всей сумму составляют проценты. Все это утомляет – можно запутаться с датами внесения платежей. Или просто попасть в финансовую яму – крупные ежемесячные выплаты бьют по карману. Выходом для многих становится рефинансирование в Сбербанке под единый сниженный процент, величина которого равняется 12,5 % – 13,5 %.

Что такое рефинансирование? Это перекредитование одного или нескольких кредитов. Вам выдается сумма, которая полностью покрывает ваши кредитные обязательства (до 5 штук) перед другими банками. И вам остается выплачивать всего один заем под более низкий процент, за счет чего и сумма ежемесячных платежей становится ниже.

Как его оформить? Процедура достаточно ясна и понятна. Вам необходимо только подготовить пакет документов и обратиться с ним в офис банка. Решение будет принято в течение двух рабочих дней.

Чтобы перекредитовать займы, который ранее выдал вам Сбербанк России, необходимо присоединить к ним минимум один сторонний займ. То есть, рефинансирование действующего кредита, выданного им самим, Сбербанк осуществит только в том случае, если у вас есть еще хотя бы один кредит, не до конца выплаченный в другом банке, и вы готовы его рефинансировать в рамках программы.

Для своих клиентов

Кредит на рефинансирование кредитов Сбербанк особенно охотно выдает тем клиентам, у которых все кредитные обязательства сосредоточены в сторонних кредитно-финансовых организациях. Но можно ли рефинансировать кредит, взятый в самом Сбербанке? Ответ на этот вопрос положительный, но только если соблюдены несколько условий.

Сбербанк рефинансирует только потребительские кредиты и автокредиты своих клиентов, но только при условии, что клиент одновременно готов рефинансировать минимум один кредит, оформленный в другом банке.

Для займов, полученных в том же банке, то есть в Сбербанке, не действует услуга в отношении кредитных карт и дебетовых карт с овердрафтом. То есть, рефинансирование своих займов, относящихся в группе карточных, банк не делает.

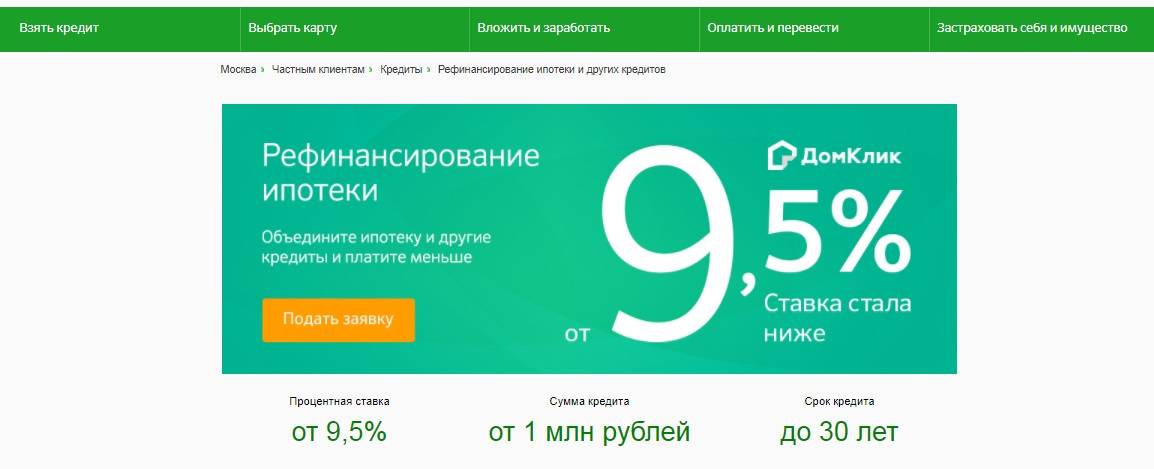

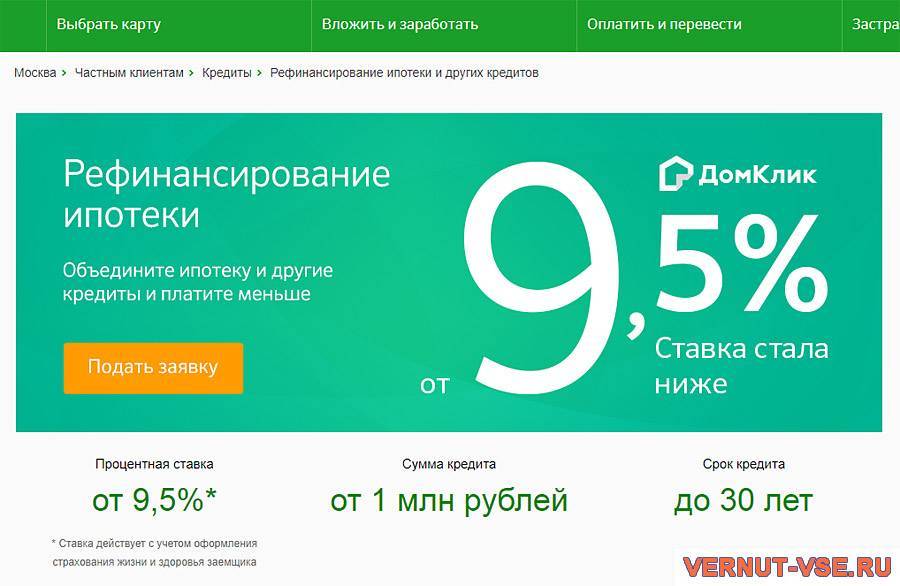

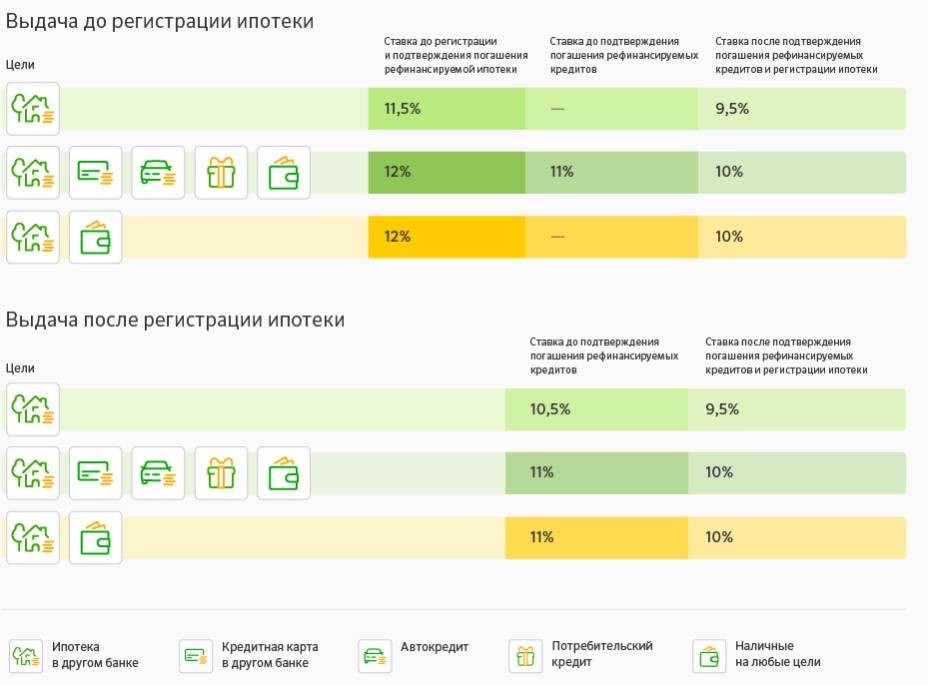

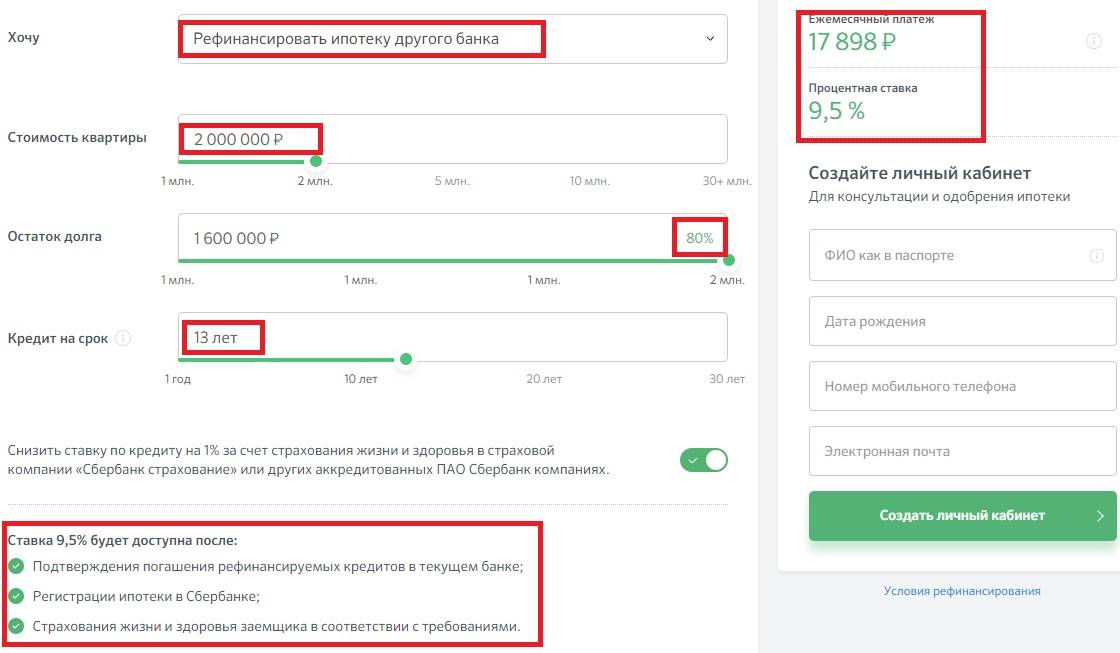

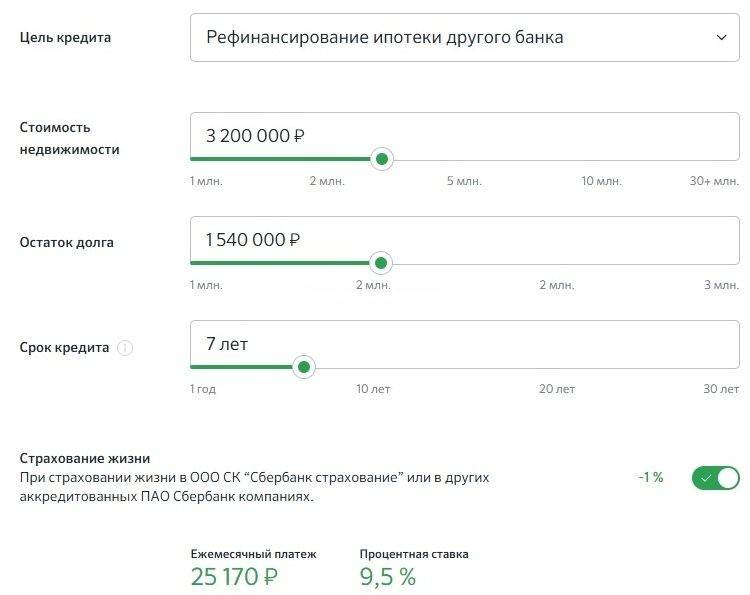

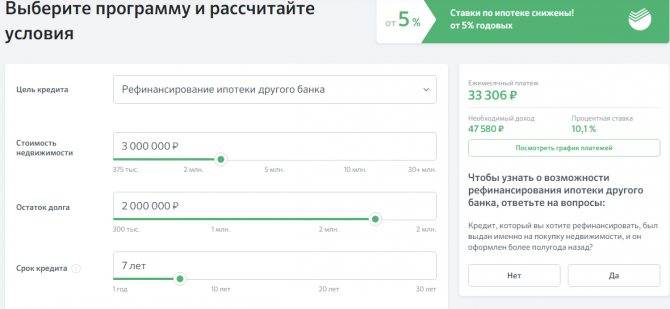

Чтобы еще больше снизить процент, вы можете обратиться с запросом рефинансирования в Сбербанке ипотеки, взятой в стороннем банке. И тогда вы сможете рефинансировать свой же кредит, который брали в Сбербанке на покупку автомобиля или на другие цели (но не на покупку недвижимости), вместе с ипотечным займом всего под 9,5 % годовых

Можно рефинансировать несколько кредитов, взятых в одном и том же банке, например, в ВТБ 24.

Для своих клиентов, особенно тех, которые получают зарплату на его карту, Сбербанк значительно упрощает бумажную волокиту. А так же вы без проблем можете подать онлайн заявку на рефинансирование кредита в Сбербанке

Перекредитование ипотечного кредита, взятого в Сбербанке для физических лиц, в этом же банке невозможно.

Для клиентов других банков

Основное направление деятельности, которое осуществляет в данной области Сбербанк – рефинансирование кредитов других банков.

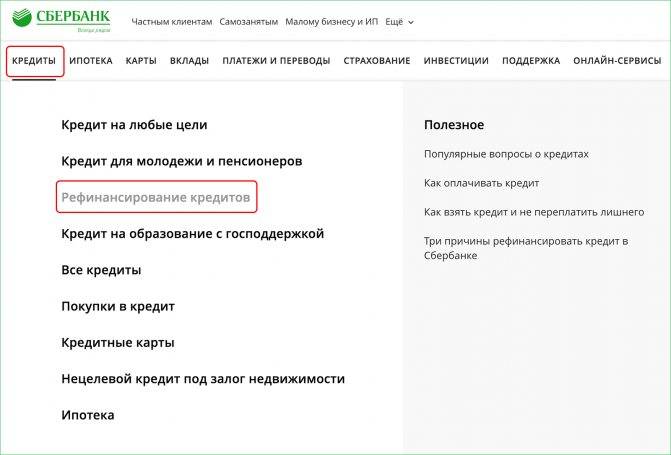

Рефинансирование других кредитов возможно в двух вариантах:

Потребительское кредитование.

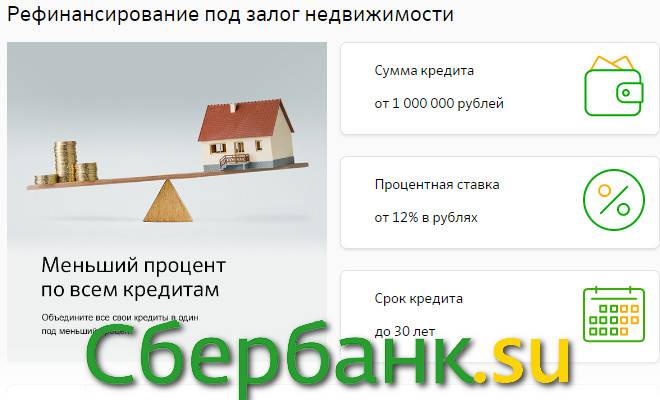

Кредитование под залог недвижимости.

Если вы подходите под условия программы, то вам перекредитуют в Сбербанке следующие займы:

Автокредиты,

Ипотеку,

Потребительские кредиты,

Лимиты на банковских картах (дебетовых и кредитных).

Если вам необходимо рефинансировать ипотеку другого банка, то придется переоформить недвижимость, под нее приобретенную, в залог Сбербанку.

Рефинансирование других кредитов не требует залога или привлечения поручителей.

Что такое рефинансирование кредита в Сбербанке

Сбербанк разработал программу перекредитования, позволяющую получить займ, необходимый для полной выплаты действующих займов, полученных в иных банках. Новый займ может быть оформлен и для того, чтобы избавить залоговое имущество от обременений. Программа предусматривает возможность рефинансирования со сниженной ставкой по процентам.

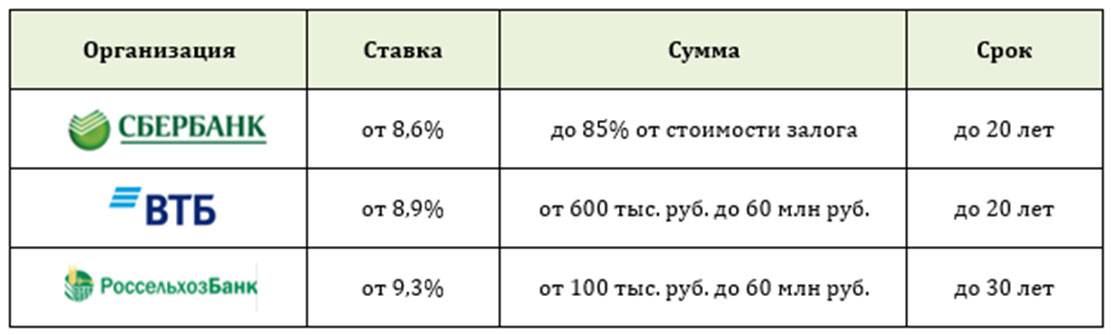

Советуем к ознакомлению: Список банков для рефинансирования кредитов

Перекредитование оформляется в виде нового кредитного договора, общий размер займа по которому равен сумме тех кредитов, которые клиент намерен полностью погасить. Рефинансируемые кредиты могу быть представлены, как:

- займы без определенных целей;

- крупные потребительские кредиты, включая кредитные карты;

- ипотечное кредитование.

Рефинансирование кредита в Сбербанке для физических лиц имеет определенное удобство, которое заключается в том, что у клиента возникает единое обязательство. С учетом того, что Сбербанк широко представлен в каждом из субъектов РФ, у клиента не может возникнуть трудностей с возвратом оформленной суммы.

Выполнить очередной платеж без дополнительных комиссий можно, как в самом отделении банка, платежном терминале, так и при использовании сервиса «Сбербанк Онлайн». Данный сервис дает возможность подключения услуги автоматических платежей.

Условия рефинансирования – ставка, суммы

Условия в 2018 году, представленные со стороны Сбербанка, не многим отличаются от тех, которые были представлены в прошлых годах.

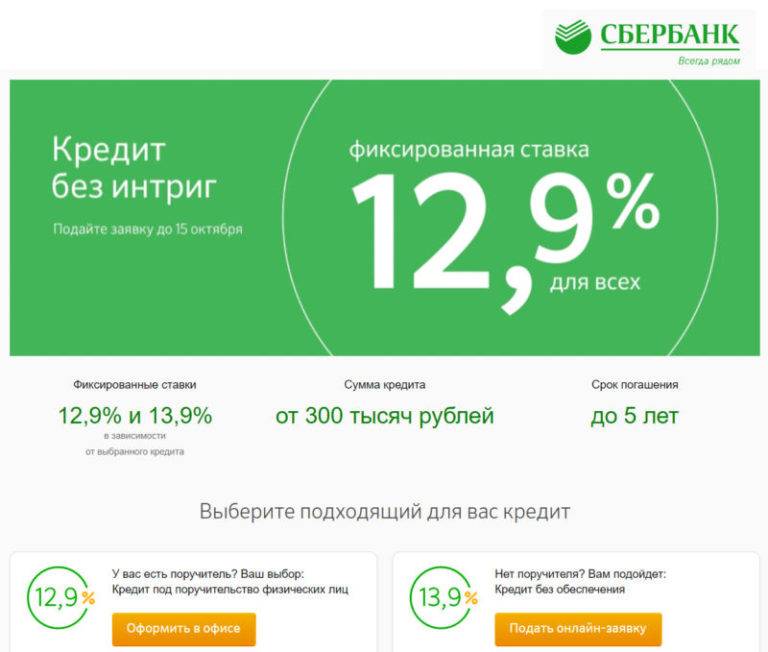

Сбербанк осуществляет рефинансирование кредитов других банков путем выдачи нового потребительского кредита. В Сбербанке условия следующие:

- общая сумма займа может достигать 3 000 000 рублей;

- Ставка от 11,9% годовых;

- Срок до 5 лет;

- клиент может заявить о необходимости объединения задолженности по пяти кредитам, которые были оформлены, как в Сбербанке, так и в иных учреждениях банковского сектора;

- обязательное указание на цель кредитования, которая указывается, как «…на рефинансирование кредита…»;

- отсутствие требований об обеспечении получаемого займа;

- средства предоставляются в безналичном виде, путем перечисления на счет;

- заключение договора осуществляется в стенах отделения.

Рефинансирование в Сбербанке доступно всем категориям заемщиков. Заявка, направленная в банк клиентом, будет рассмотрена за 2 рабочих дня. Принятое решение будет действительным в течение 30-ти дней.

Со стороны банка применяется процентная ставка, имеющая два значения. Так:

- при сроке кредитования от 3 месяцев до 2 лет, размер процентов составит 13,9%;

- увеличения срока возврата займа до 25-60 месяцев, является основанием для того, чтобы процентная ставка увеличилась до 14,9%.

Воспользоваться более низкой ставкой, можно при рефинансировании в Интерпромбанке.

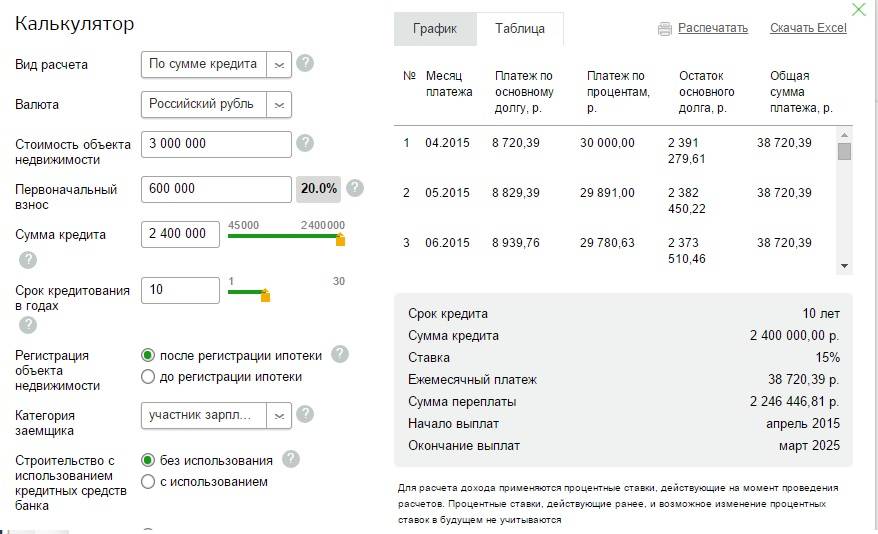

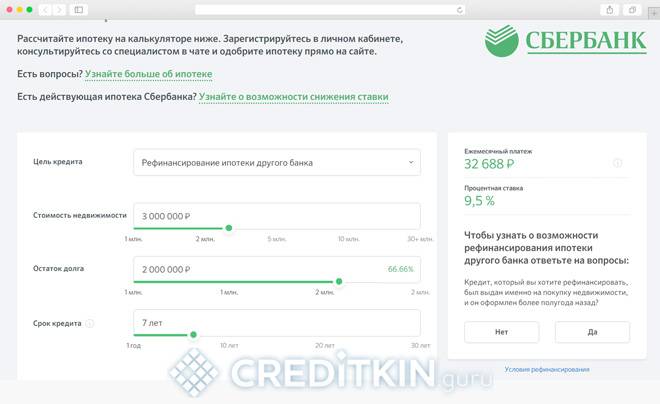

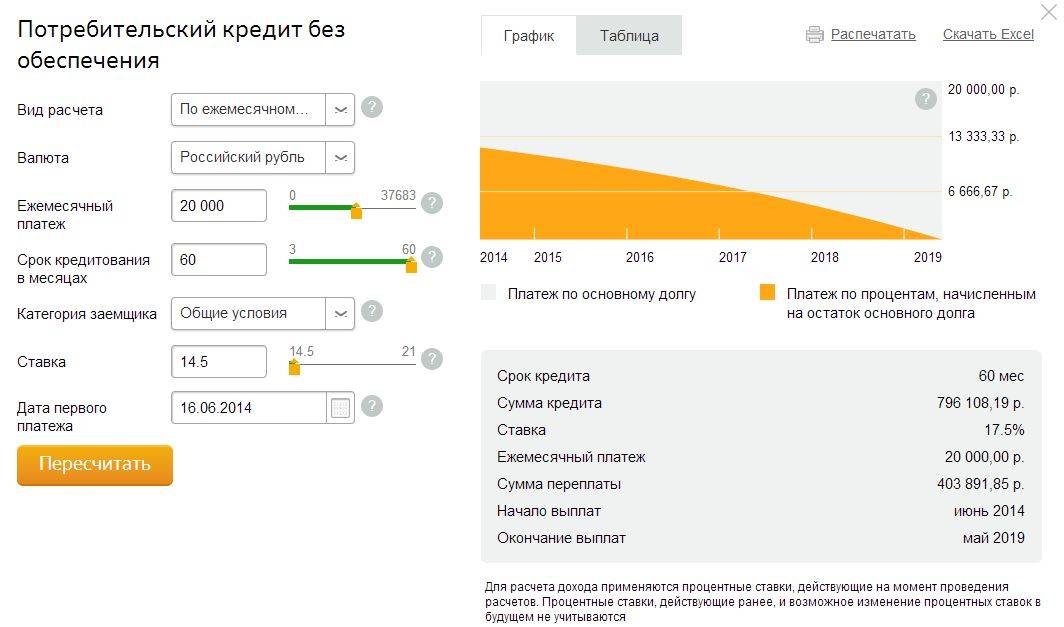

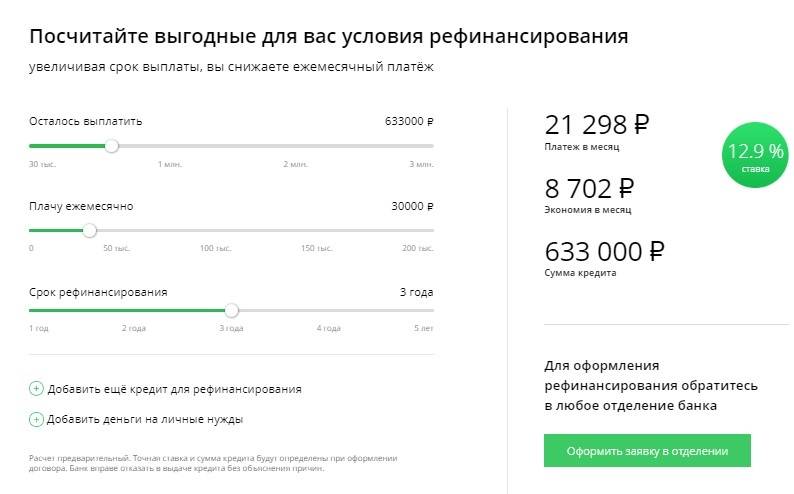

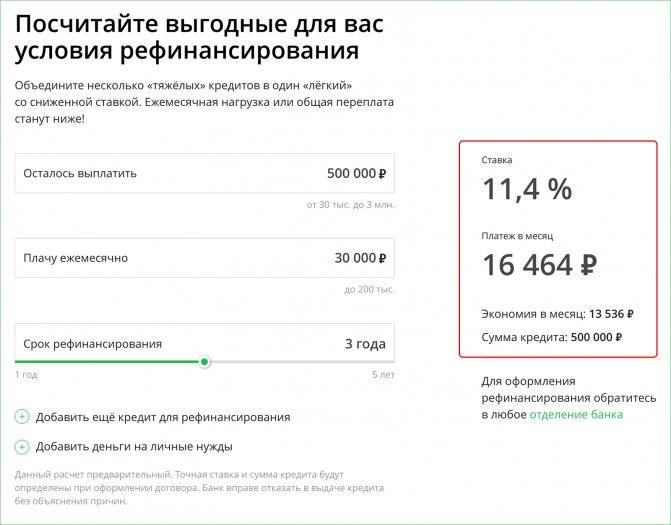

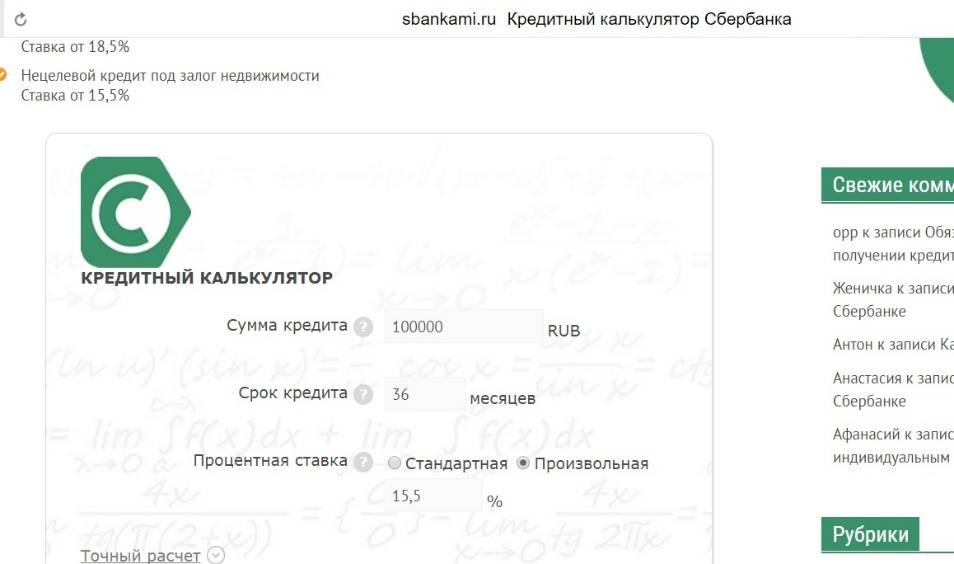

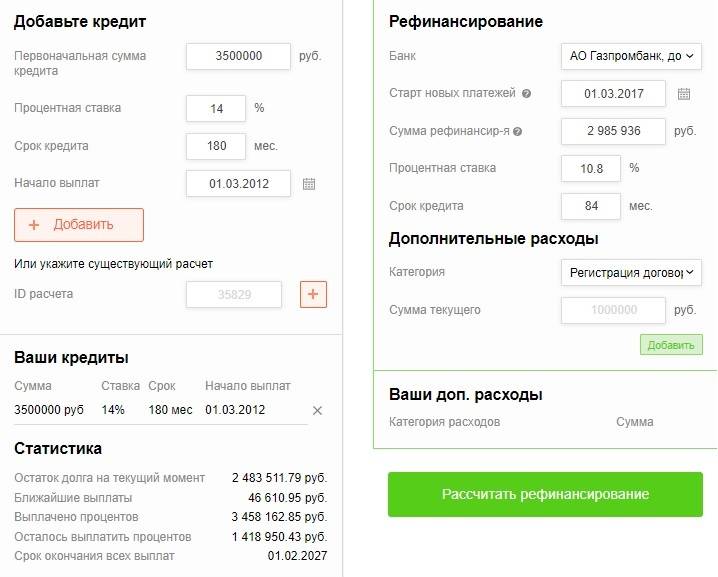

Осуществить предварительный и ориентировочный расчет размера общей стоимости кредита можно используя калькулятор. Рассчитайте самостоятельно объем переплаты, используя калькулятор. Изменяйте данные о размере требуемого займа и сроках выплаты и выбирайте наиболее приемлемый график.

Банк не ограничивает клиентов в возможности осуществления досрочного погашения.

Требования к клиентам

Рефинансирование доступно людям, отвечающим ряду требований:

- возрастное ограничение в пределах 21 – 65 лет;

- наличие текущего стажа – не менее полугода, такое требование не распространяется на клиентов, с оформленным зарплатным проектом в Сбербанке;

- наличие общего стажа – не менее года. На клиентов, получающих зарплату на карты Сбербанка, требование не влияет;

- нахождение в российском гражданстве;

- наличие постоянной или временной регистрации.

Будет необходимо предъявить такие документы:

- антеку-заявление;

- паспорт, подтверждающий гражданство;

- трудовую книжку/контракт (по требованию банка);

- справка, подтверждающая размер дохода.

Индивидуальным предпринимателям, адвокатам и нотариусам, будет необходимо документально подтвердить свой статус.

Главное о Рефинансировании

Рефинансирование – это операция, благодаря которой заемщик получает новый кредит на более выгодных условиях, чтобы закрыть старый. Банки соглашаются на перекредитование как своих, так и чужих кредитов, но не всегда. Чтобы одобрить заявку клиента, сотруднику необходимо изучить уровень его доходов и определить платежеспособность.

Рефинансирование относится к немногим банковским услугам, которые выгодны обеим сторонам. Заемщик экономит на ежемесячных выплатах – если подберет комфортные условия. Банк «забирает» кредит у прежней кредитной организации и гасит. С этого момента проценты, которые выплачивает должник, переходят ему.

По этой причине прежние кредиторы не всегда соглашаются на рефинансирование. А получение согласия со стороны прежнего заимодателя обязательно. Без официального документа новый банк не имеет права предоставлять свои услуги.

Порядок перекредитования зависит от типа кредита, который ранее взял заемщик.

Дополнительные сложности сопровождают два типа банковских займов:

- ипотека: перед тем как перекредитоваться, клиент тратит деньги на повторную оценку недвижимости и регистрирование ипотеки. Оплачивать также придется помощь нотариуса и страховку.

- автокредит: если машина находится под залогом прежнего кредитора, то придется оформлять залог заново. Поэтому в договорах печатают две ставки: высокая (до передачи залога новому банку-кредитору) и низкая (после передачи).

Рефинансировать можно одновременно несколько кредитов (как правило, до 5).

К примеру, вместо трех потребительских кредитов в трех банках заемщик склоняется в пользу перекредитования. Теперь у него один новый кредит на других условиях.

Финальная ставка часто отличается от указываемой кредитными организациями на сайтах и в рекламе. В Сбербанке на проценты влияет статус заемщика – зарплатным клиентам услуги предоставляют на льготных условиях. В остальных случаях условия, на которых сотрудники банк одобряют рефинансирование, зависят от благонадежности потенциального плательщика.

Перед оформлением рефинансирования следует учитывать, что банки не берутся за эту процедуру, если срок изначального кредита подходит к концу. Кредитной организации невыгоден такой клиент, поскольку пользы от него (в виде процентов) не будет. Избегают кредиторы и переоформления «дешевых» займов – до 20 тысяч рублей. Сбербанк берется за кредиты от 30 000 до 3 000 000 рублей.

- Ставка от 7,6%

- Сумма до 30 млн руб.

- Срок до 30 лет

- Возраст от 21 года

Оформить заявку

- Ставка от 6,5%

- Сумма до 3 млн руб.

- Срок до 7 лет

- Возраст от 21 года

Оформить заявку

- Ставка от 5,5%

- Сумма до 2 млн руб.

- Срок до 5 лет

- Возраст от 23 года

Оформить заявку

Преимущества рефинансирования кредита в Сбербанке

Перекредитование – это полезный инструмент в руках внимательного заемщика. Если оформить рефинансирование правильно, оно принесет следующие преимущества:

- облегчение кредитной нагрузки за счет уменьшения ежемесячных выплат. Если человек оказывается в такой ситуации, когда прежние платежи становятся неподъемными, рефинансирование – взвешенный и рациональный выход.

- смена валюты. Курс доллара и евро отличается своей нестабильностью. Если инвалюта перестает приносить выгоду от кредита, от нее можно отказаться и перекредитоваться в рублевой валюте.

- объединение кредитов. Один из путей в долговую яму – «обрастание» кредитами. Рефинансирование призвано разобраться с этой проблемой. Новый кредитор объединяет все долги в один «общий» кредит. Заемщик же покрывает свой долг равными платежами по согласованному графику.

При этом следует помнить, что банки тщательно подходят к отбору заемщиков. Высокие шансы на кредит имеют заявители с хорошей кредитной историей. Отсутствие штрафов и просрочек станет «конкурентным преимуществом».

Мне нравится3Не нравится1

Условия рефинансирования

Рефинансирование кредита в Сбербанке для физических лиц в 2019 году — это не только возможность избавиться от головной боли, объединив несколько кредитов в один займ, но и лояльные условия кредитования, меньший список документов и требований к клиенту.

Нужно заметить, что условия рефинансирования кредита в Сбербанке напрямую зависят от самого формата кредитования. Так, например, по ипотечным и потребительским займам предусмотрены совершенно разные условия обслуживания, а потому исследовать обе программы нужно по-отдельности.

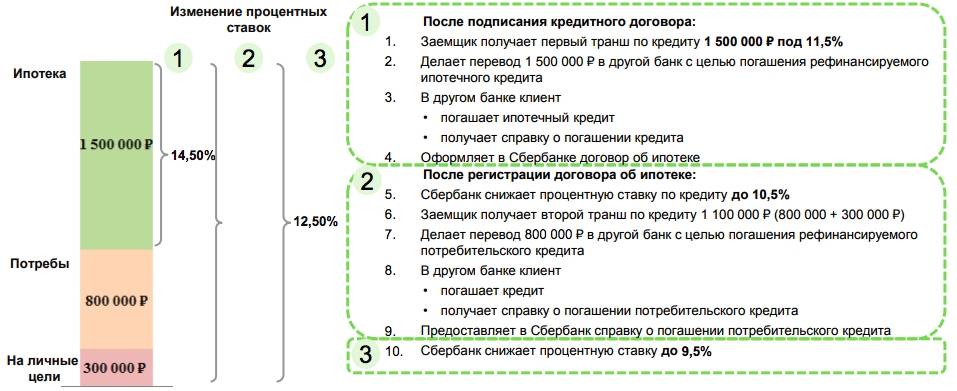

Схема рефинансирования.

Рефинансирование потребительских кредитов

Безусловно, рефинансирование потребительского кредита в Сбербанке выгодно для клиента, т.к., вкупе с лояльными условиями, заемщик получит стабильность и надежность крупнейшего банка России. Взять новый займ взамен старых кредитов можно на следующих условиях:

- Валюта — только российские рубли;

- Минимальная сумма каждого (!) кредита по отдельности — не меньше 30 000 рублей;

- Максимальная сумма нового объединенного займа — не больше 3 млн. рублей;

- Новый займ выдается на срок от трех месяцев до пяти лет;

- Сколько бы займов ни объединялось, оформление рефинансирования производится без оплаты и комиссий;

- Предоставление залога не требуется;

- Объединяются как потребительские займы, так и кредитные карточки, дебетовые карты с овердрафтом и кредиты на авто.

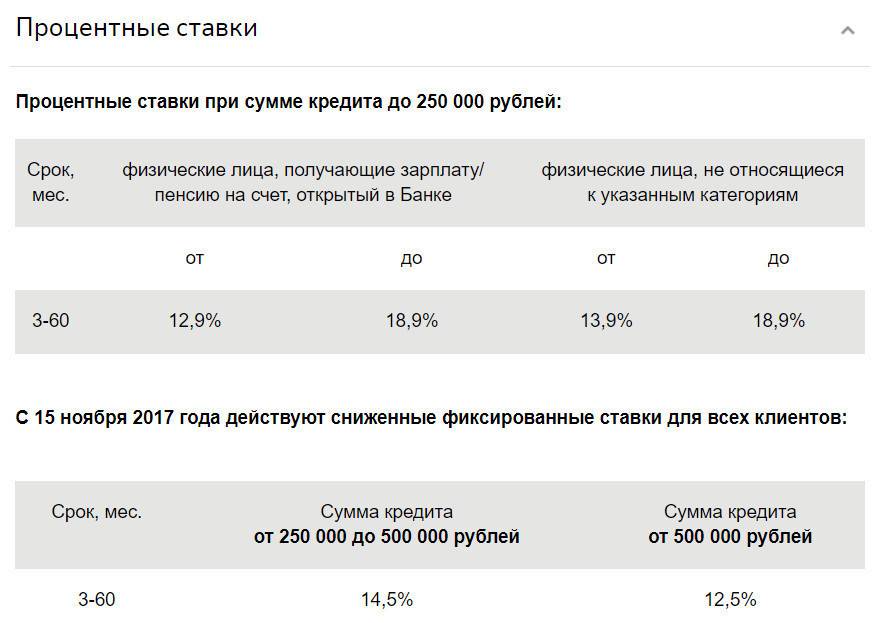

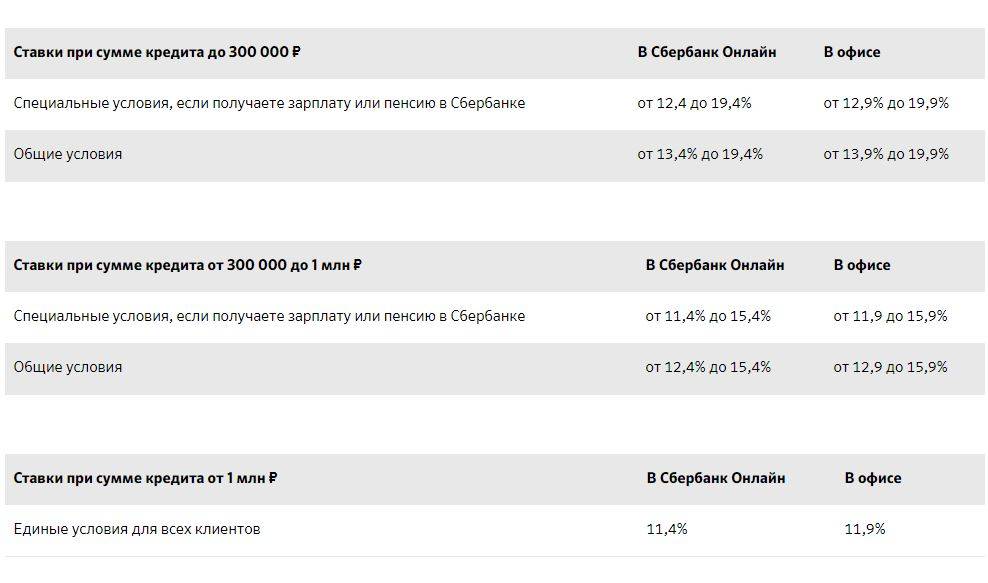

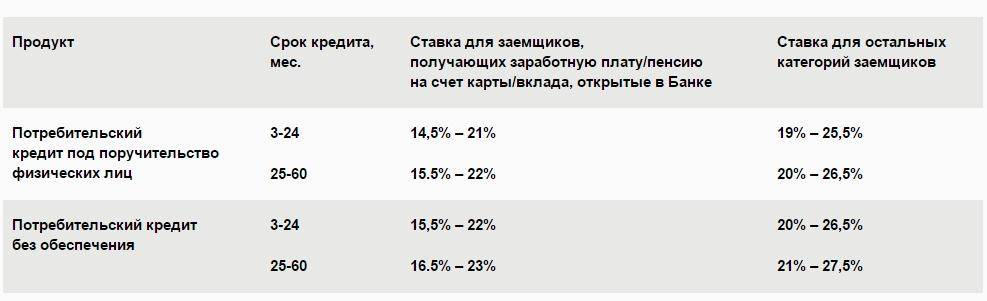

Что же касается процентных ставок, то тут все менее однозначно. Этот параметр сильно зависит от того, является ли заемщик зарплатным клиентом или же нет. Для участников зарплатного проекта — программы, в рамках которой руководитель предприятия перечисляет своим сотрудникам зарплату только на карты Сбербанка, предусмотрены более выгодные условия. Также процент зависит от суммы кредитования.

| Статус заявителя | Сумма каждого рефинансируемого займа от 30 000 рублей до 0,5 млн рублей | Сумма каждого рефинансируемого займа от 0,5 млн до 3 млн рублей |

|---|---|---|

| Зарплатный клиент | 13,9% годовых | 12,9% годовых |

| Прочие категории | 14,9% годовых | 13,9% годовых |

Кроме того, за отказ от оформления добровольной страховки ставка повышается еще на 1%.

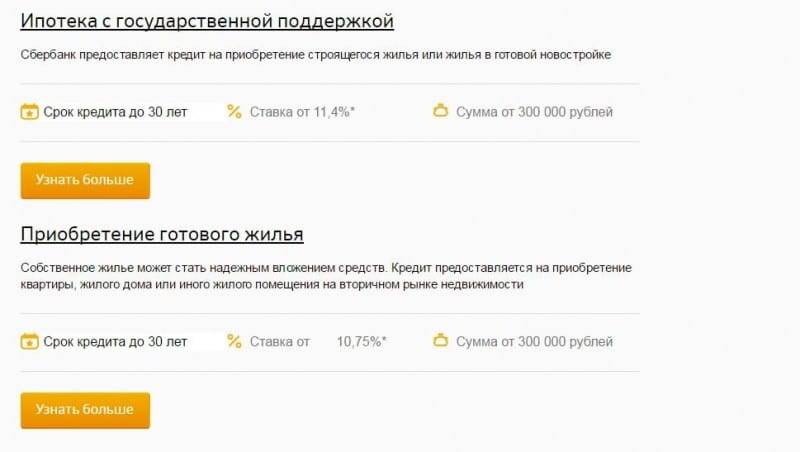

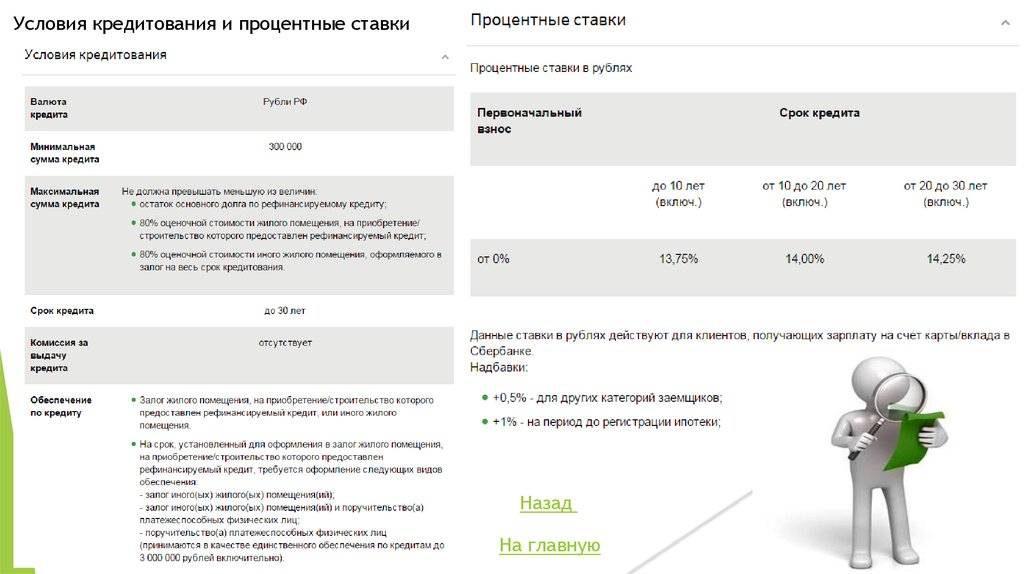

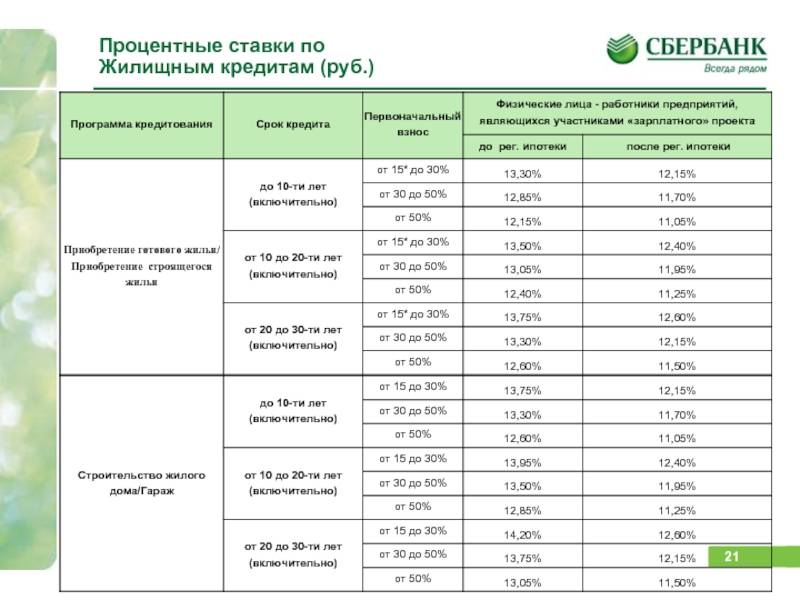

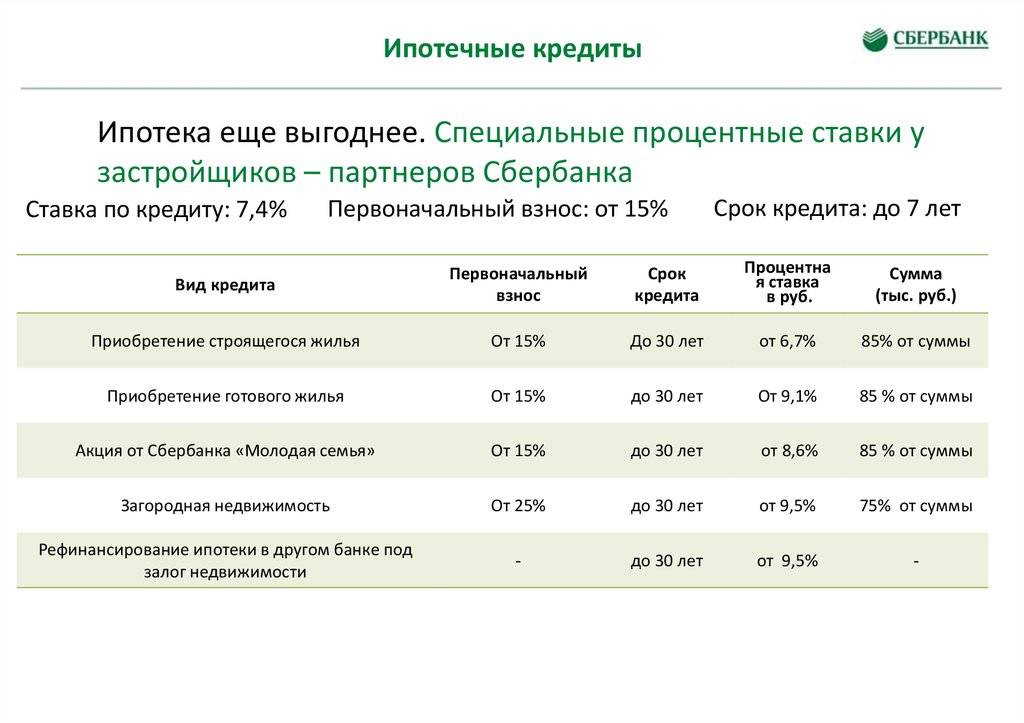

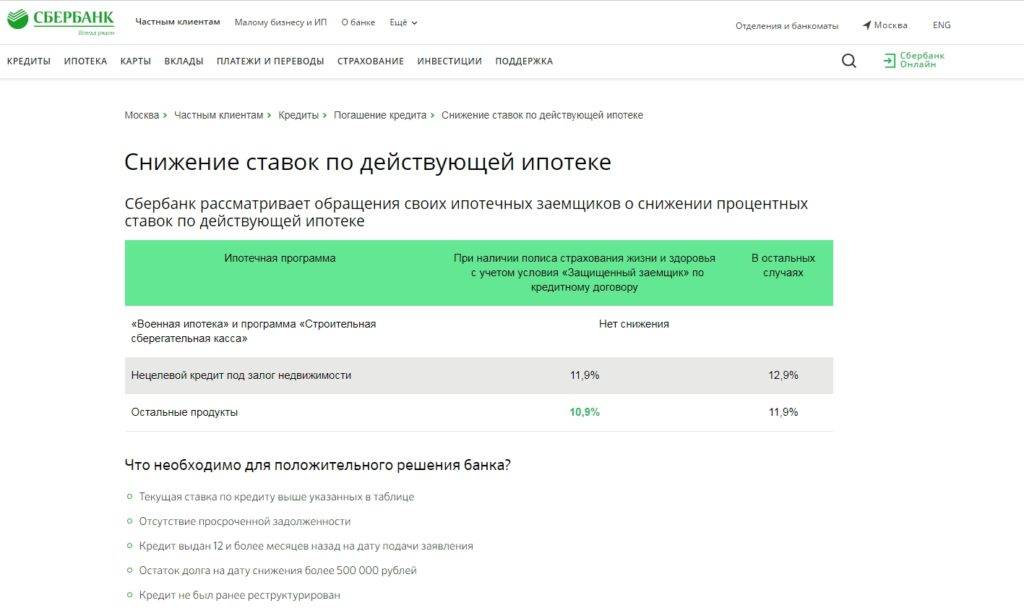

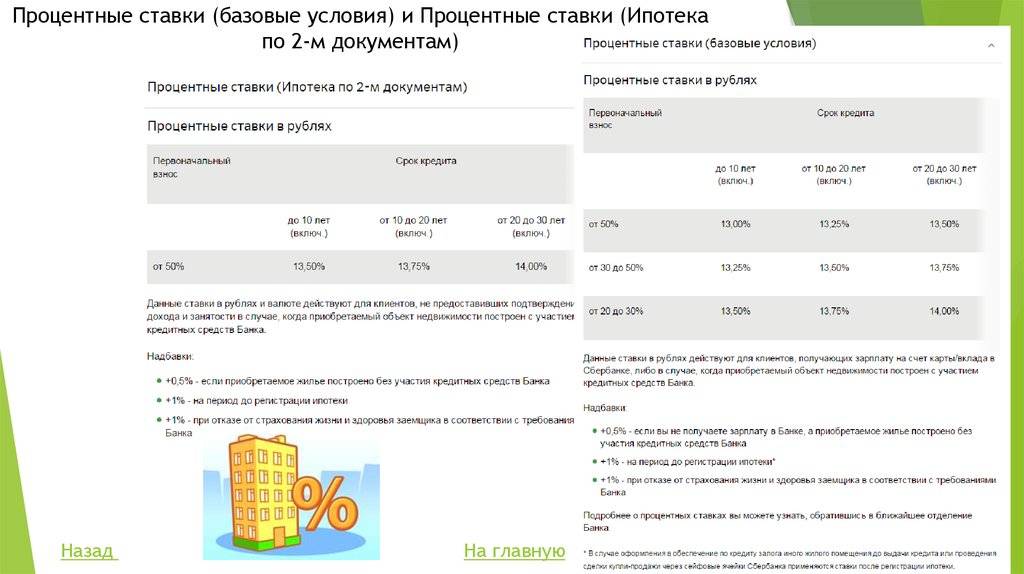

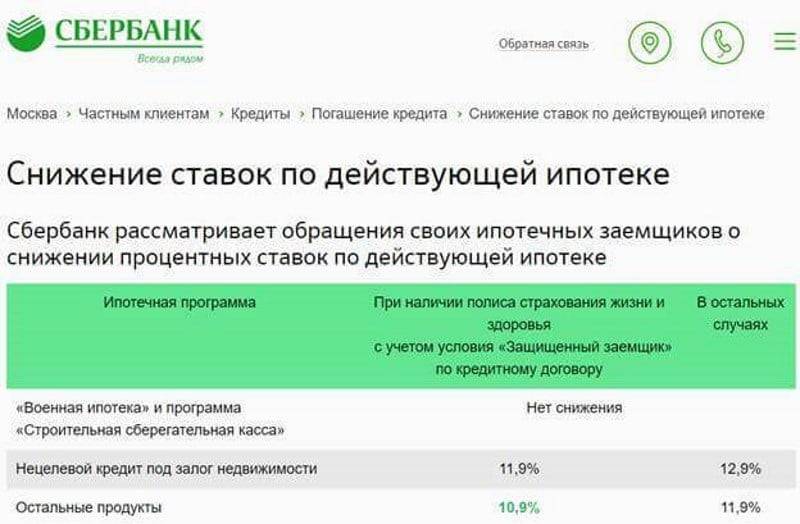

Рефинансирование ипотеки

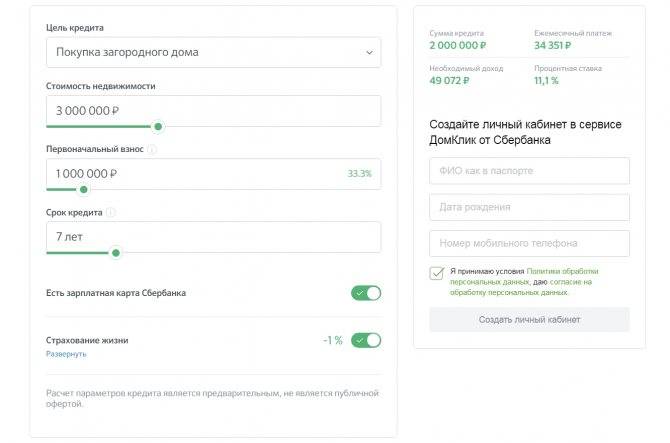

Программа перекредитования ипотеки — это перевод долга под меньший процент. Он начинается с 10,6% годовых, но это актуально лишь при соблюдении всех условий: подписания страхового полиса, подключения к зарплатному проекту и т.д. Подробнее про эту программу мы писали здесь.

Сумма кредита должна быть не меньше 300 тысяч рублей и не больше 7 млн рублей. Открыть новый займ можно только в российских рублях. Срок кредитования — от 1 года до 30 лет.

Если ситуация сложилась так, что клиенту нечего делать по причине чрезмерно больших долговых обязательств, банк дает возможность объединить вместе с рефинансированием ипотеки все задолженности в один кредит перед Сбербанком. Допускается даже получение некоторой суммы сверх той, что нужна на погашение долга — этот «излишек» можно потратить на любые цели.

Преимущества и выгода перекредитования в Сбербанке

- Снижение суммы ежемесячных выплат

- Уменьшенная процентная ставка по кредиту

- Отсутствие комиссий и скрытых платежей

- Возможность объединения до 5 кредитов

- Возможность взять дополнительную сумму в кредит

- Консультационная поддержка на всех этапах

- Удобный калькулятор

- Прозрачная схема работы

- Возможное увеличение срока выплаты займа (актуально, если нужно уменьшить давление на семейный бюджет)

- Возможное уменьшение срока погашения кредита (актуально, если текущие доходы позволяют увеличить ежемесячный платеж)

- Подача заявки в режиме онлайн

- Высокая скорость рассмотрения заявки

Особенности получения и обслуживания ипотечного займа

Получение ссуды для рефинансирования ипотеки в Сбербанке имеет ряд своих характерных особенностей:

- обратиться с заявкой о перекредитовании займов можно в отделение Сбербанка, которое расположено вблизи местонахождения фирмы/предприятия, где работает заемщик, либо недалеко от места его прописки;

- срок рассмотрения поданной заявки может варьироваться от 2 до 8 дней в зависимости от индивидуальных обстоятельств каждого отдельного случая;

- вся сумма займа выдается заемщику единовременно, одним платежом;

- погашать ипотечный займ необходимо регулярно, каждый месяц, равными частями (размер платежа определяется исходя из периода кредитования);

- клиент имеет возможность досрочно выполнить свои обязательства и погасить кредит, предварительно уведомив об этом Сбербанк в установленной форме;

- согласно условиям программы рефинансирования предусмотрена неустойка за просроченные обязательные платежи.

Размер неустойки определяется банком по формуле: (ключевая ставка Центробанка РФ, действовавшая в момент подписания соглашения о рефинансировании × на сумму просроченного обязательного платежа) × на количество дней просрочки = сумме неустойки.

Какие кредиты рефинансируются Сбербанком?

По условиям, опубликованным на официальном сайте (в случае если заемщик удовлетворяет требованиям Сбербанка), можно произвести рефинансирование следующих займов других банков:

- потребительский наличными;

- автокредит;

- ипотека;

- перечисленных на кредитную карту.

То есть возможно перекредитование любых договоров на пользование средствами кредитных организаций. Но каждый рефинансированный займ несет в себе ряд особенностей, которые необходимо учитывать, чтобы перекредитоваться в Сбербанке.

Ссуда на личные нужды для погашения действующего займа

На практике рефинансирование работает следующим образом. Например, имеется несколько потребительских кредитов, оформленных не только в Москве, но и в других регионах. В какой-то момент средств для погашения действующих займов не хватает. Принято решение воспользоваться программой рефинансирования, предложенной Сбербанком. Теперь нет необходимости перечислять деньги в другие банки. Кредит один, и его процентная ставка снижена.

Сбербанк самостоятельно (после подписания договора о рефинансировании) перечислит в другие банки деньги для погашения кредита. Вам остается лишь своевременно выплачивать часть тела займа и проценты. Нет необходимости тратить время и деньги на посещения офисов других банков. Все операции по погашению кредита в Сбербанке доступны в личном кабинете, нужен лишь доступ к интернету. Есть также возможность погашать задолженность при помощи специально разработанного приложения для смартфонов.

Потребительский, ипотека и автокредит

Задолженность может образоваться и по вышеперечисленным кредитам, взятым в Сбербанке. В данной ситуации достаточно даже одного займа, оформленного в другом финансовом учреждении, для того, чтобы руководство Сбербанка одобрило рефинансирование. То же касается и ипотечных займов. В результате переоформления квартира или дом становится залоговым имуществом банковской структуры, выдавшей средства для перекредитования.

Карты с разрешенным овердрафтом

Сбербанк, как и любое другое финансовое учреждение, неохотно выполняет рефинансирование данных продуктов. Нет гарантий, что сразу же после закрытия образовавшейся задолженности заемщик не воспользуется овердрафтом снова. Заставлять расторгнуть договор на банковское обслуживание также никто права не имеет. Достаточно отказаться от овердрафта.

Напомним, что под данным термином подразумевается возможность снимать с карты или счета больше, чем положили. Такой кредит удобен, но и процентная ставка достаточно велика. Обратитесь в банк, откажитесь от данного кредита на будущее, перестаньте пользоваться карточкой после установки нулевого баланса. Не повторяйте ошибок, и вам не придется обращаться за рефинансированием карточных кредитов в Сберегательный или другой банк.

Условия и требования рефинансирования Сбербанка

Предложение от Сбербанка заманчивое, но не каждый гражданин может им воспользоваться. Прежде чем идти в банковское отделение с просьбой оформить рефинансирование, следует ознакомиться с условиями и нюансами предоставления услуги.

Рефинансируемые кредиты

Полученные в других банках

- Потребительские кредиты

- Автокредиты

- Кредитные карты

- Дебетовые карты с разрешенным овердрафтом

- Ипотечные кредиты

Полученные в Сбербанке

- Потребительские кредиты

- Автокредиты

Условия кредитования

Банком установлены требования к подлежащему рефинансированию кредиту:

- количество объединяемых займов – не более 5-ти;

- объединяемые кредиты – рублевые;

- срок действия кредитных договоров – от 180 дней (на день оформления кредитной заявки);

- полное погашение прежних займов без допущения просрочек;

- отсутствие в настоящем просрочки;

- возможность рефинансирования только займов, не прошедших реструктуризацию.

Условия рефинансирования Сбербанка:

- наибольшая сумма для каждого объединяемого займа – 3 млн. рублей;

- наименьшая – 30 тысяч рублей;

- минимальный срок действия кредитного договора – 3 месяца;

- максимальный – 5 лет;

- ставка рефинансирования при сумме от 30 до 500 тысяч рублей – 13,4%;

- при сумме от 500 тысяч до 3 миллионов – 11,4%;

- комиссионные за предоставления услуги не снимаются;

- обеспечение займа отсутствует.

Требования к заемщикам

Чтобы клиент смог воспользоваться банковской услугой, он должен соответствовать следующим требованиям:

- Возраст на дату оформления договора – от 21 года.

- Возраст на дату закрытия договора – до 65 лет.

- Рабочий стаж:

- для гражданина, пользующегося зарплатной карточкой Сбербанка – не меньше 3 месяцев на нынешней работе;

- для работающего пенсионера, имеющего зарплатный счет Сбербанка – не меньше 3 месяцев на нынешней работе при стаже от 6 месяцев за последний 5-летний период;

- для гражданина, не пользующегося зарплатным счетом Сбербанка, не предоставившего документальное подтверждение финансовых возможностей и занятости – не меньше 6 месяцев на нынешней работе при стаже от года за последний 5-летний период.

Требуемые документы

Для оформления услуги банковский сотрудник просит у клиента следующий комплект документов:

- удостоверение личности с регистрационной отметкой;

- документальные подтверждения финансовых возможностей и рабочей занятости (не требуются, если кредитная сумма соответствует остаточному долгу по объединяемым займам);

- договорные документы по объединяемым кредитам.

Получение и обслуживание кредита

Гражданин может оформить услугу:

- в банковском офисе по месту регистрации;

- в любом отделении, предоставляющем услугу кредитования, в пределах страны – для граждан, пользующихся зарплатным счетом Сбербанка.

Заявку на рефинансирование Сбербанк рассматривает минимум 2 минуты, но максимум 2 дня. Рассмотрение начинается с даты предоставления комплекта документов.

Клиенту выдается сразу вся кредитная сумма в безналичном виде, она поступает в день подписания договора на активный счет кредитополучателя, открытый Сбербанком. Положив нужную сумму на счет, банк приступает к отправке безналичных средств на рефинансируемые счета других финансовых учреждений. Плательщик погашает долг равными платежами.

Досрочное погашение:

- осуществляется путем подачи заявления в банковском офисе либо онлайн-режиме;

- предварительно уведомлять банк не нужно;

- минимальная сумма досрочного возврата неограниченная;

- необходимо погасить проценты за срок пользования кредитными деньгами;

- комиссионные не берутся.

Неустойка за просрочку или неполное погашение долга – 20% годовых. Определяется величиной просроченной суммы. Период начисления неустойки начинается со следующего дня после даты выполнения кредитного обязательства, завершается датой погашения просрочки.

Оформление рефинансирования практически не отличается от составления обычного кредитного договора. Нужно лишь прийти в банковское отделение с необходимым комплектом документов, заполнить бланк заявления. Далее остается дождаться положительного ответа банка, чтобы начать погашение единственного долга по выгодной ставке.

Условия перекредитования потребительских кредитов в Сбербанке

Оценка параметров перекредитации позволит понять, целесообразно ли оформлять вторичный кредит, и на какую выгоду может рассчитывать потенциальный клиент Сбербанка.

Параметры займа: сумма и срок

Перекредитование нецелевых ссуд Сбербанк предлагает провести на следующих условиях:

| Валюта кредита | Рубли Российской Федерации |

| Минимальная сумма кредита | 30 000 рублей |

| Максимальная сумма кредита | 3 000 000 рублей |

| Срок кредита | От 3 месяцев до 7 лет |

| Обеспечение по кредиту | Не требуется |

| Комиссия за выдачу кредита | Отсутствует |

Дополнения к условиям кредитования:

- Остаток суммарного долга по необеспеченным кредитам Сбербанка не должен превышать 3 млн р.

- Нерезиденты России могут рефинансировать кредит в рамках действующих условий, если их срок временной регистрации «покрывает» период возврата средств по договору.

- Лица с временной пропиской – держатели зарплатных/пенсионных карточек Сбербанка, сотрудники аккредитованных компаний, – могут перекредитоваться на общих основаниях без «привязки» к регистрационному сроку.

- Рефинансирование валютного долга не предусмотрено.

Градация процентных ставок

Годовая стоимость займа зависит от двух параметров: размера перекредитования и периода возврата.

| Срок | Сумма | Процентная ставка |

|---|---|---|

| 3–60 месяцев | До 500 000 ₽ | 12,5% |

| От 500 000 ₽ | 11,5% | |

| 61–84 месяцев | До 500 000 ₽ | 13,5% |

| От 500 000 ₽ | 12,5% |

Требования к заемщикам

Претендовать на более низкий процент могут лица, соответствующие следующим параметрам:

- возрастной ценз – от 21-го года;

- на момент погашения кредита заемщику должно быть до 65-ти лет, исключение – судьи, для них возрастное ограничение – 70 лет;

- непрерывный стаж трудовой деятельности – полгода на последнем месте;

- общий рабочий стаж – год и больше в течение последних 5-ти лет.

Зарплатные клиенты и пенсионеры, обсуживающиеся в Сбербанке, имеют привилегии. Требования к их трудовой книжке при перекредитовании более лояльны:

- от 3-х месяцев на текущем рабочем месте;

- от 6-ти месяцев – суммарный стаж за 5 лет.

Комплект документов

Полный перечень бумаг зависит от типа рефинансируемого долга и суммы. Если размер запрашиваемого в Сбербанке кредита не больше текущих обязательств, то к заявке прилагают минимальный пакет документов:

- заявку-анкету;

- паспорт;

- информацию о кредитах, подлежащих перекредитованию.

Сбербанк принимает к рассмотрению выписки из интернет-банкинга других кредиторов. Справка должна содержать следующие данные:

- остаток задолженности с невыплаченными процентами;

- дату выдачи, срок возврата;

- номер договора;

- параметры кредита: сумма, ставка, валюта, способ погашения;

- платежные реквизиты банка – счет для погашения долга по рефинансируемомой ссуде.

Вместо выписки из онлайн-банкинга Сбербанк принимает к рассмотрению кредитный договор с графиком погашения. Документы должны иметь визу уполномоченного лица первого кредитора. Источники информации о рефинансируемой кредитной карте: договор о предоставлении займа или выписка с отображением действий по карточке.

Если сумма перекредитования больше текущих долгов, то банку дополнительно надо предоставить:

- копию трудовой книжки, 2-НДФЛ – для оформленных сотрудников;

- справку о размере пенсии – для лиц, получающих доходы пенсионного характера;

- трудовой контракт – работа по совместительству;

- налоговую декларацию – для предпринимателей без оформления юрлица.

Что такое рефинансирование?

Дословный перевод слова «refinance» с английского языка означает «перефинансировать».

В сфере кредитования этот термин объясняется так: рефинансирование или перекредитование – это возможность получить новый потребительский кредит, который поможет выплатить долги по займам других банков физическим лицам на более выгодных условиях.

В Сбербанке для физических лиц предусмотрены сегодня два вида перекредитования:

- потребительский заём на перекредитование задолженностей;

- рефинансирование под залог недвижимого имущества.

Выгодно ли оформить такую услугу в данном финансовом учреждении – решать лично каждому, но условия Сбербанк предлагает привлекательные.

Если Сбербанк отказал в кредите, подайте заявки в эти банки.

Восточный

Ставка: 9.9 %

Мин. сумма: 1000 Руб.

Макс. сумма: 3000000 Руб.

Возраст: 21-76

Срок: 13-60 мес.

Совкомбанк

Ставка: 17.4 %

Мин. сумма: 200000 Руб.

Макс. сумма: 1000000 Руб.

Возраст: 20-85

Срок: 18-60 мес.

Рефинансирование кредита в Сбербанке

Каждый может попасть в затруднительное положение, при котором необходимо срочно взять кредит, а из-за срочной потребности денежных средств, или из-за того, что не хватает необходимых документов, мы оформляем кредит на условиях, которые нам не выгодны – это может быть кредит с большими процентами или на слишком короткий срок. При желании у Вас есть возможность изменить условия кредита. Если Вы прибегните к помощи рефинансирования кредита, это поможет Вам уменьшить кредитную нагрузку, а также значительно уменьшит размеры ваших переплат по кредиту. Не во всех банках предлагают данную услугу клиентам, однако Сбербанк России это предлагает.

Предлагаем Вам ознакомиться с параметрами, указывающими на выгоду рефинансирования кредитов в Сбербанке.