Похожие потребительские кредиты рефинансирования в Казани от других банков

| Банка-яя-а | Программа и процентная ставкаставка нижеставка выше | Обеспечениеи подтверждениеменьше требованийбольше требований | Прочиеусловия | Податьзаявкуonlineoffline | |

|---|---|---|---|---|---|

от 4,99 % ежемес. платеж от 17 120 ₽переплата от 5 446 ₽ | залогпоручительствоподтверждение дохода | Наличными / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5 % ежемес. платеж от 17 121 ₽переплата от 5 457 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,4 % ежемес. платеж от 17 158 ₽переплата от 5 898 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке / На карту Стаж работы от 12 мес. – общий трудовой стаж | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,5 % ежемес. платеж от 17 167 ₽переплата от 6 008 ₽ | залогпоручительствоподтверждение дохода | На счет в стороннем банке / На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,5 % ежемес. платеж от 17 167 ₽переплата от 6 008 ₽ | залогпоручительствоподтверждение дохода | На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,5 % ежемес. платеж от 17 167 ₽переплата от 6 008 ₽ | залогпоручительствоподтверждение дохода | На счет в стороннем банке / На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 5,9 % ежемес. платеж от 17 204 ₽переплата от 6 449 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 6,5 % ежемес. платеж от 17 259 ₽переплата от 7 111 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 7 % ежемес. платеж от 17 305 ₽переплата от 7 664 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 7,9 % ежемес. платеж от 17 388 ₽переплата от 8 661 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 7,9 % ежемес. платеж от 17 388 ₽переплата от 8 661 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 7,9 % ежемес. платеж от 17 388 ₽переплата от 8 661 ₽ | залогпоручительствоподтверждение дохода | Наличными / На счет / На счет в стороннем банке / На карту Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 10,9 % ежемес. платеж от 17 667 ₽переплата от 12 004 ₽ | залогпоручительствоподтверждение дохода | На счет в стороннем банке / На карту Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

10,9 % ежемес. платеж 17 667 ₽переплата 12 004 ₽ | залогпоручительствоподтверждение дохода | КАСКО На счет Стаж работы от 4 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 11,4 % ежемес. платеж от 17 713 ₽переплата от 12 564 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 1 года на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 11,9 % ежемес. платеж от 17 760 ₽переплата от 13 124 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 11,9 % ежемес. платеж от 17 760 ₽переплата от 13 124 ₽ | залогпоручительствоподтверждение дохода | На счет / На счет в стороннем банке Стаж работы от 3 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

11,9 % ежемес. платеж 17 760 ₽переплата 13 124 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

от 12,9 % ежемес. платеж от 17 854 ₽переплата от 14 248 ₽ | залогпоручительствоподтверждение дохода | На карту Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите | |||||

12,9 % ежемес. платеж 17 854 ₽переплата 14 248 ₽ | залогпоручительствоподтверждение дохода | На счет Стаж работы от 6 мес. на последнем месте | Отправитьзаявку в банк | ||

| Все о кредите |

Список требуемых документов

Банк рассматривает возможность выделения средств на рефинансирование на основании пакета подтверждающих документов:

кредитная анкета и заявка;

паспорт гражданина РФ;

второй документ (СНИЛС, ИНН, загранпаспорт, удостоверение водителя);

документ, подтверждающий занятость;

документ, подтверждающий доход.

Для держателей зарплатных карт документальное подтверждение занятости и размера дохода не требуется. Банк допускает подтверждение дохода не только с помощью справки 2-НДФЛ, но и другими альтернативными способами – справка по форме работодателя, банка, справка о размере пенсии.

В обязательном порядке подаются документы, по которым осуществляется перекредитование в Связь банке – кредитный договор и справка, подтверждающая состояние задолженности. Допускается подача документов непосредственно в день оформления сделки.

Преимущества и недостатки

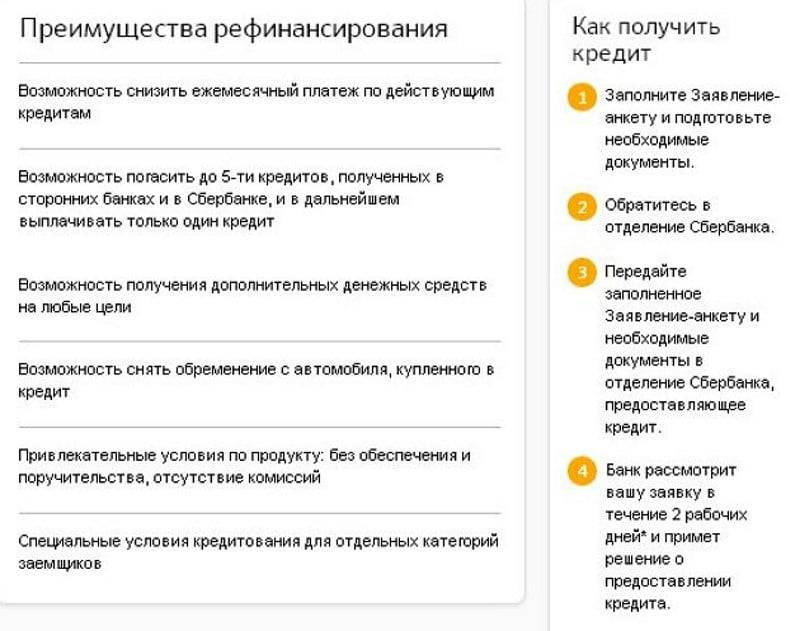

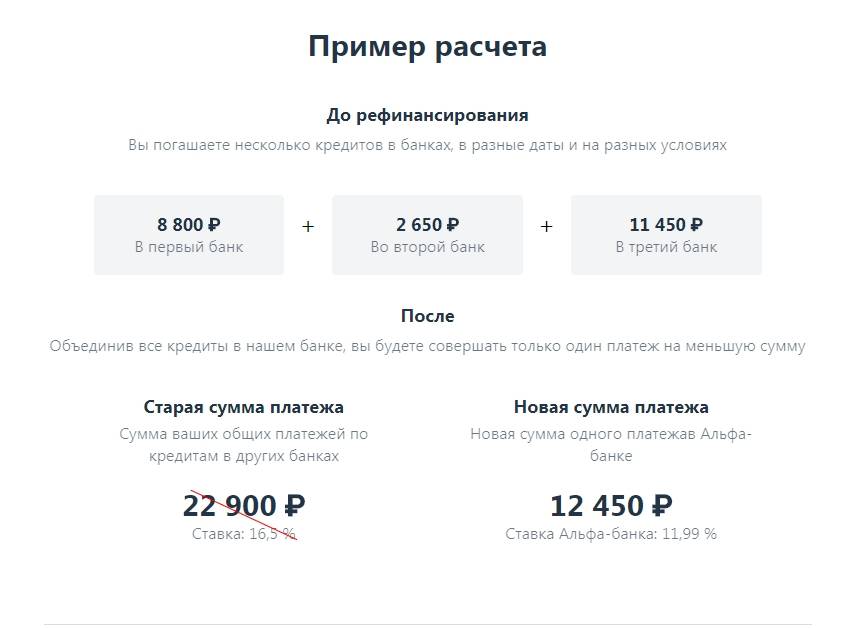

Перекредитование имеет немало плюсов. Оно дает возможность объединить несколько задолженностей.

Перекредитование имеет немало плюсов. Оно дает возможность объединить несколько задолженностей.

Часто люди оформляют несколько кредитов, иногда и в разных учреждениях, и не у всех получается следить за своевременным внесением платежей, что приводит к накоплению штрафов.

Связь-банк дает возможность соединить до 5 кредитных продуктов, что значительно облегчит процесс их погашения.

А также услуга хороша тем, что позволяет снизить процентные ставки и обеспечить себе серьезную экономию.

Также можно увеличить срок кредитования, что позволит снизить размер регулярного платежа, или уменьшить его, если вы хотите погасить долг досрочно.

Еще одно преимущество в том, что существует возможность увеличить занимаемую сумму. Тогда часть ее пойдет на погашение кредита, а часть вы сможете использовать для своих нужд.

Как таковых недостатков у услуги почти нет, но нужно учесть, что она потребует определенного времени для оформления.

Кроме того, есть риск получить отказ.

Выгодно ли рефинансирование потребительского кредита

Широкое развитие потребительского кредитования, послужило поводом для установления со стороны финансовых учреждений различных условий предоставления займов. И, если одни банки продолжают руководствоваться принципами лояльности, то другие не ограничивают себя в размерах процентных ставок, чем порождают определенное количество кредитных неплательщиков.

Распространенность потребительских займов обоснована тем, что предоставление кредитных средств может быть, как целевым, так и нецелевым, и направлено на:

- удовлетворение бытовых нужд клиента;

- приобретение автотранспорта;

- ипотеку.

С учетом того, что получение нового займа, при помощи которого погашается ранее полученный кредит, условия возврата которого являются менее выгодными, позволяет существенно снизить ежемесячную нагрузку на бюджет должника, увеличить период возврата долга и объединить весь спектр кредитных обязательств в одном, о бесспорной выгоде рефинансирования можно утверждать.

Отделения и банкоматы Ак Барс Банка в Москве

Самообслуживание | Банкомат | г. Москва, проезд Лубянский, д. 15, стр. 2 На карте | круглосуточно | |

Дополнительный офис № 4 «Ленинградский» | Отделение Банкомат | г. Москва, ш. Ленинградское, д. 92/1 На карте | Касса: пн.-пт. с 09.00 до 19.30 сб. с 09.00 до 18.00, перерыв с 13.00 до 13.45 Обслуживание физических лиц: пн.-чт. с 09.00 до 18.00 пт. с 09.00 до 16.45, перерыв с 13.00 до 13.45 Обслуживание юридических лиц: пн.-чт. с 09.00 до | 8 (800) 200-53-03 |

Московский филиал | Отделение Банкомат | г. Москва, пер. Последний, д. 24 банкомат: круглосуточно На карте | Касса: банкомат: круглосуточно | 8 (800) 200-53-03 |

Отделения и банкоматы Уральского Банка РиР в Москве

Дополнительный офис 8487 | Отделение | г. Москва, ул. Профсоюзная, д. 56 На карте | Обслуживание юридических лиц: пн.-пт. с 09.00 до 18.00 сб.-вс. – выходной | 8 (800) 100-02-00 |

Дополнительный офис 8488 | Отделение | г. Москва, наб. Академика Туполева, д. 15, корп. 2 На карте | Обслуживание юридических лиц: пн.-пт. с 09.00 до 18.00 сб.-вс. – выходной | 8 (800) 100-02-00 |

Филиал «Московский» | Отделение Банкомат | г. Москва, ул. Мытная, д. 62 На карте | Обслуживание физических лиц: пн.-пт. с 09.00 до 19.00 сб. с 10.00 до 17.00 вс. – выходной Обслуживание юридических лиц: пн.-пт. с 09.00 до 17.00 сб.-вс. – выходной банкомат: пн.-пт. с 09.00 до 19.00 сб. с 10.00 до 17.00 вс. – выходной | 8 (800) 100-02-00 |

Требования к рефинансируемым кредитам

«Связь Банком» перекредитуются потребительские и автокредиты, задолженности по кредитным картам

Важно знать, что срок пользования ими должен быть не менее полугода. Банк одновременно может рефинансировать от одного до пяти займов

Для оформления заявки необходимо предоставить:

- договор по кредиту (кредитам);

- справку произвольной формы, содержащую информацию о сумме задолженности;

- реквизиты банков для перечисления средств.

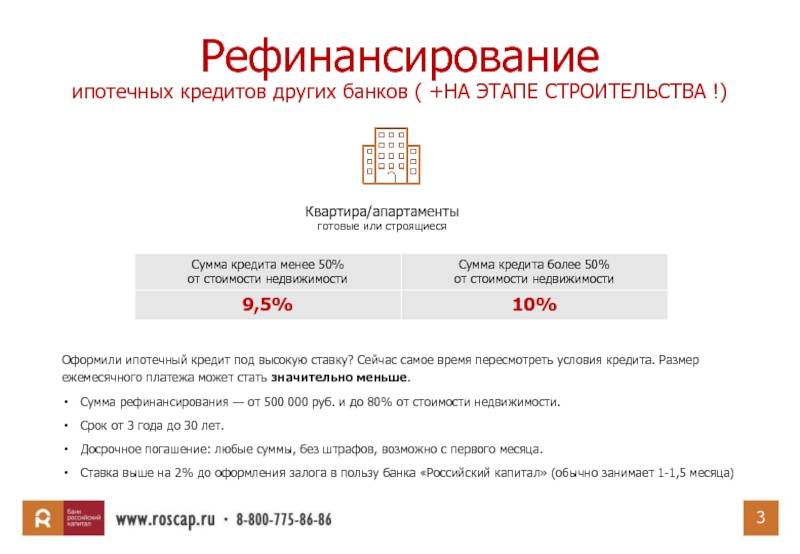

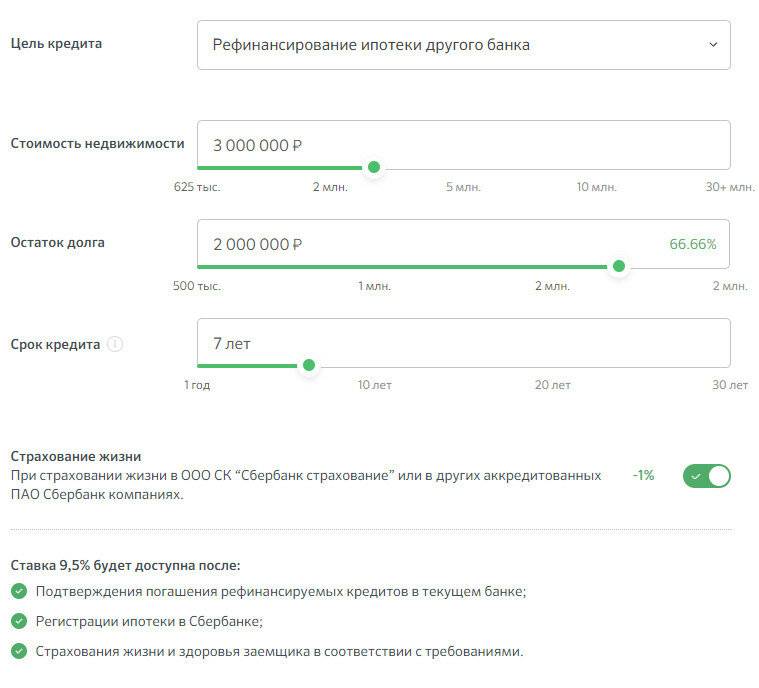

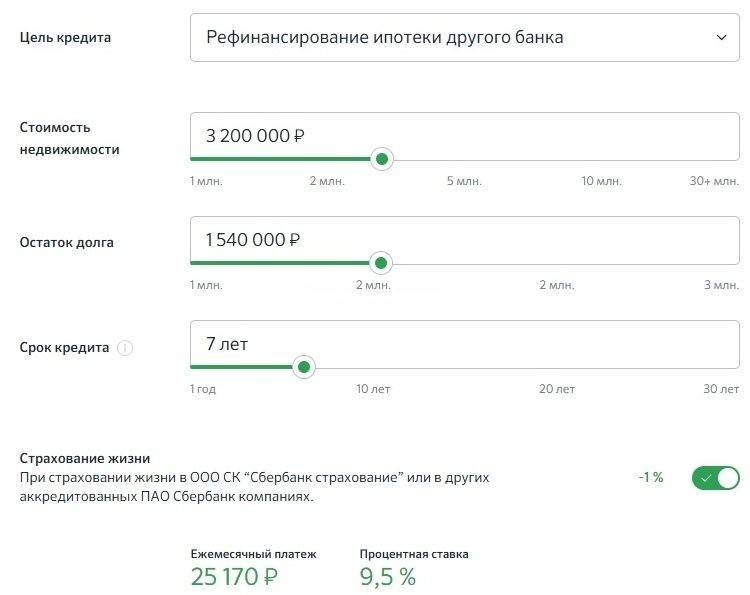

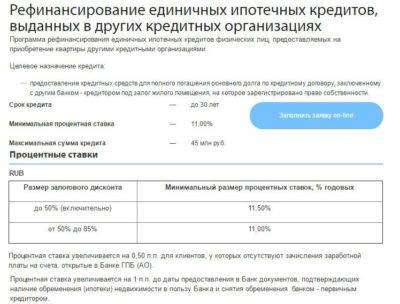

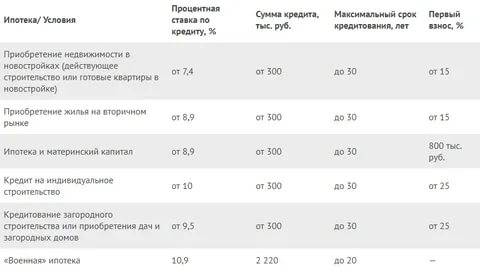

Рефинансирование ипотеки в «Связь Банке»

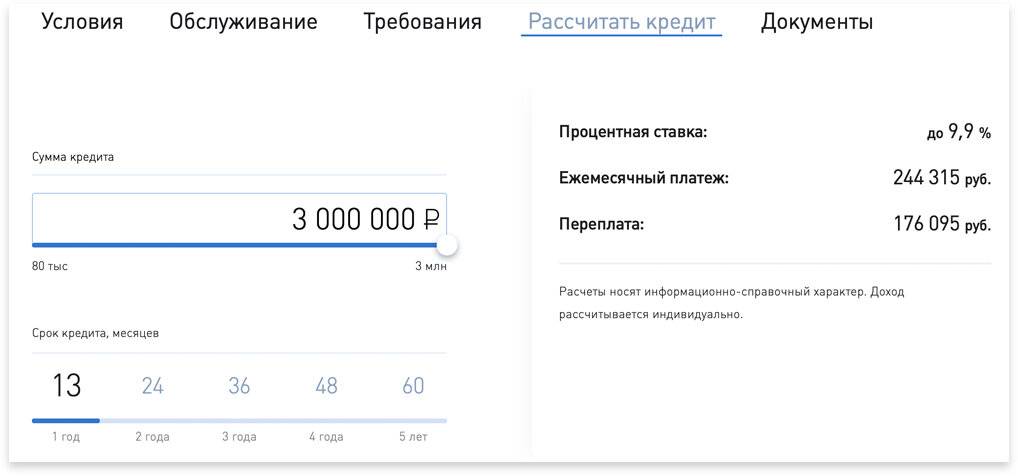

Сумма кредита

от 400 тысяч рублей до

3 миллионов рублей

сроки кредита

от 3 до 30 лет

ставка кредита

от 11,5%

годовых

* — снижение ставки происходит после регистрации обременения

По ипотечному рефинансированию срок действующего кредита должен быть не менее года, а цель – только приобретение недвижимости на первичном либо вторичном рынке.

Имеет ли право банк-кредитор не позволить рефинансирование в другом банке?

Да, этот вариант возможен. К примеру, банк может затянуть с принятием решения и рассматривать заявление в течение многих дней, и заёмщик никак не сможет ускорить этот процесс.

Финансовые организации используют статью 43 ФЗ №102 «Об ипотеке», которая помогает удержать старых клиентов. Согласно закону, рефинансирование ипотечной ссуды допускается только в том случае, если это разрешено в рамках первоначального договора по ипотеке, который должен быть действительным при заключении нового соглашения. Другими словами, если договором запрещено рефинансирование, другой банк не вправе рассчитывать на получение имущества заёмщика в качестве залога и рефинансировать текущий кредит.

Однако добавлением запрета на последующую ипотеку в кредитные договора пользуются далеко не все банки. В таком случае заёмщику не обязательно спрашивать разрешения, можно просто пойти в другое финансовое учреждение и взять более выгодный займ.

Происходит расторжение кредитного договора с банком, после выполняется заключение нового с другими условиями, поэтому рефинансирование занимает не один день. Заёмщику придётся пройти через следующие процедуры: сбор новых документов по правилам стороннего банковского учреждения, процесс проверки платёжеспособности и кредитной истории, а также обсуждение момента по условиям страхования.

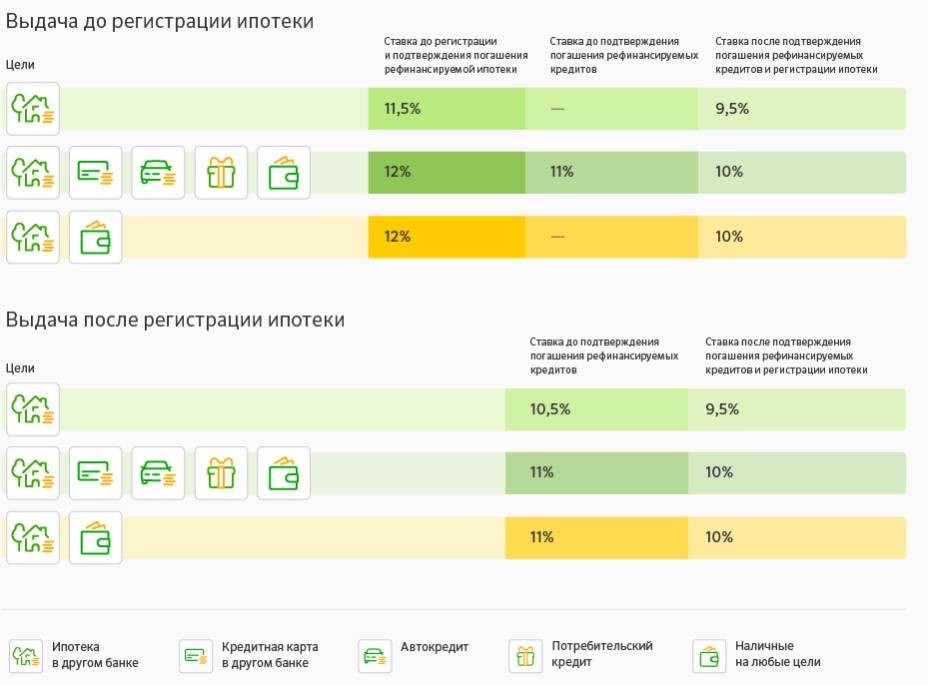

Однако всегда есть способ по получению нового кредита быстрее. Например, финансовое учреждение способно выплатить задолженность полностью, получить подтверждение о том, что обременение с жилья было снято, и произвести оформление собственности на себя. Смысл такой процедуры в следующем: заёмщик соглашается на действие более высокой процентной ставки, но получает кредит быстро, а всей документацией занимается банк. Как правило, добавляется два пункта по процентной ставке. Это означает, что если до оформления рефинансирования ставка была 9,5%, то потом она станет 11,5% или выше. На снятие текущего залога с недвижимости и оформление новых документов уходит около месяца.

Особенности рефинансирования

Рефинансирование мало чем отличается от обычного займа. По существу это такой же потребительский кредит, который выдается для определенной цели — оплаты других долгов. Документов для этой процедуры будет больше, так как необходимо представить справки из старых банков об остатке по долгу. Получить деньги на руки у клиента не получится, большинство банков перечисляет эту сумму сразу на его счета в других финансовых структурах.

Интерес банка здесь состоит в привлечении заемщиков. Что же касается интересов клиента, то они заключаются в следующем:

- можно объединить несколько долгов в один;

- есть возможность снизить процент по займу;

- в редких случаях можно решить проблему с просрочкой (хотя на это банки идут неохотно).

- можно объединить несколько долгов в один;

- есть возможность снизить процент по займу;

- в редких случаях можно решить проблему с просрочкой (хотя на это банки идут неохотно).

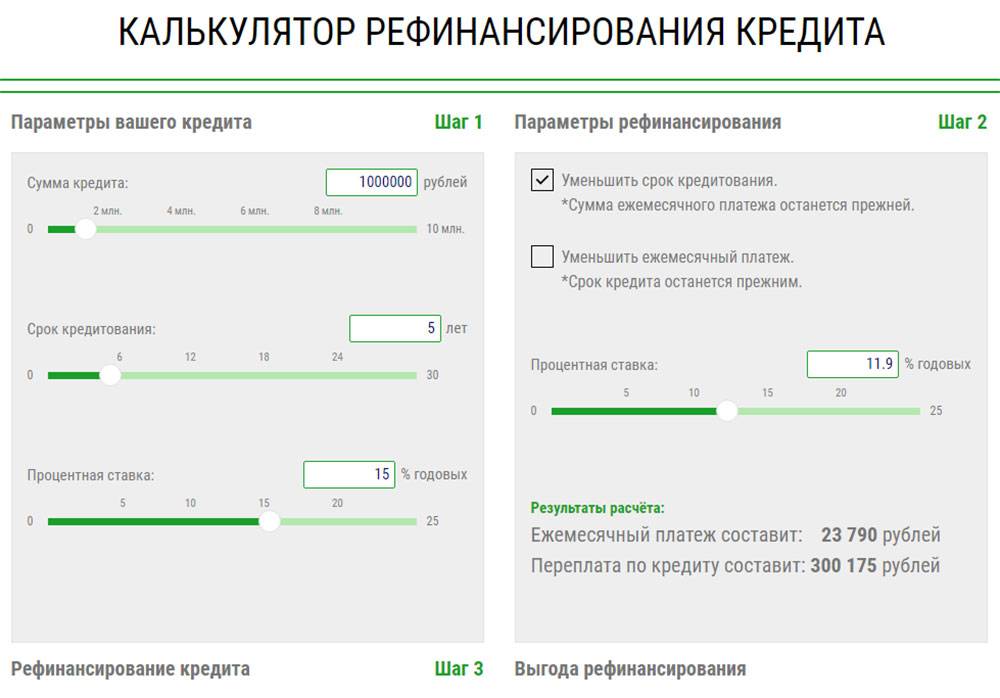

Решая эти задачи, клиент должен все рассчитать, чтобы переплата не вышла больше, чем по старому договору. Есть смысл сравнить размер займа и его срок, учитывая при этом все комиссии. Дело в том, что при сложившейся в банках системе платежей по кредиту в последние месяцы гасится в основном только основной долг, так как проценты выплачиваются в первую половину срока. А после рефинансирования на этот основной долг придется снова платить проценты, поэтому совершенно невыгодно для заемщика перекредитовываться близко к окончанию кредитного срока.

Что такое рефинансирование?

Это процесс оформления заемщиком нового кредита, с целью погашения старых. Таким образом, вы можете собрать все свои кредиты в один или изменить условия на более выгодные. Чтобы было понятнее, приведем пример.

Предположим, вы взяли в кредит 200 тысяч рублей в банке N на срок 5 лет под 18 % годовых. Спустя несколько месяцев, вы обнаружили предложение другого банка с более выгодной процентной ставкой, к примеру, 15 %. В таком случае вы можете, как продолжить выплачивать кредит в этом банке и заплатить больше, так и воспользоваться услугой рефинансирования и стать клиентом нового банка.

Плюсы проведения услуги рефинансирования кредита

Преимуществ у данной услуги много. Рассмотрим самые основные. Стоит выделить возможность собрать все свои кредиты в один. Бывает такое, что люди оформляют несколько кредитов, иногда даже в разных банках. В этом случае вам необходимо следить за тем, чтобы не просрочить платеж, тратить на это время, и, как показывает практика, забывать и получать штрафы.

Чтобы избежать этого вы можете собрать свои кредиты в один, воспользовавшись услугой рефинансирования кредитов других банков в Связь банке. Согласно условиям этого банка, вы можете собрать вплоть до 5 кредитов в один.

Вторым важным преимуществом является возможность понизить процентные ставки, сэкономив деньги таким образом. Вы можете изменить банк, в котором являетесь заемщиком, если другой предложил более выгодные условия.

Возможность изменить условия кредита позволит вам изменить срок, на который вы взяли кредит и, таким образом, уменьшить ежемесячный платеж, если он для вас велик, или увеличить, если вы можете платить больше и не хотите платить штраф за досрочное погашение.

Уважаемый читатель! В статье мы рассматриваем типовые способы решения вашего вопроса, но каждый случай индивидуален.

Если вы хотите узнать, как решить именно ваш вопрос – обращайтесь к консультанту по телефону:

+7 (495) 980-97-90 (Москва) Доб. 773

+7 (812) 449-45-96 (Санкт-Петербург) Доб. 987

+ 8 (800) 700-99-56 (Регионы) Доб. 917

Ваши звонки принимаются нами КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ. Базовая консультация БЕСПЛАТНАЯ.

Кроме того, вы также можете увеличить сумму, которую занимаете. Для этого при оформлении кредита вам необходимо указать, что вы хотите взять дополнительно денег в кредит. В этом случае часть суммы пойдет на погашение кредита, а часть останется вам.

Минусы проведения услуги рефинансирования

Недостатков у этой услуги практически нет. Можно выделить только то, что она занимает определенное время и есть небольшой шанс, что банк, в котором вы являетесь заемщиком, откажет вам в предоставлении этой услуги. А без разрешения вашего банка ее провести не удастся.

Шаг 3 – Подтверждение погашения кредита

В договоре на рефинансирование может отмечаться пункт, согласно которому заемщик должен перевести средства на погашение кредита в течение определенного срока – 3-5 дней, включая согласование формальностей и возможные технические проблемы.

После погашения обязательств согласно договору рефинансирования, заемщик предоставляет новому кредитору подтверждение проведения операции. В качестве подтверждения им предоставляется оригинал / копия закрытого кредитного договора и выписка из банка о закрытии индивидуального лицевого счета.

В любом случае эта информация будет уточняться новым кредитором, поэтому рекомендуется все требования выполнять должным образом. При обнаружении каких-либо несоответствий, вторичный банк может отменить соглашение о рефинансировании даже после перечисления средств на лицевой счет нового клиента.

Как взять кредит на погашение кредита

Банки России предлагают простые условия оформления рефинансирования: без подтверждения доходов, по двум документам,. Однако нужно соблюсти обязательное требование: по рефинансируемому кредиту не должно быть крупных просрочек. Заявка на кредит под кредит расположена на этой странице. Выбрав программу, вы можете сразу заполнить анкету. Ответ придет в течение 1-2 дней на номер телефона или электронную почту. Далее нужно будет собрать необходимые документы согласовать с первоначальным кредитором вопрос досрочного погашения кредита. На последнем этапе нужно явиться в банк для подписания договора.

Условия предоставления для физических лиц

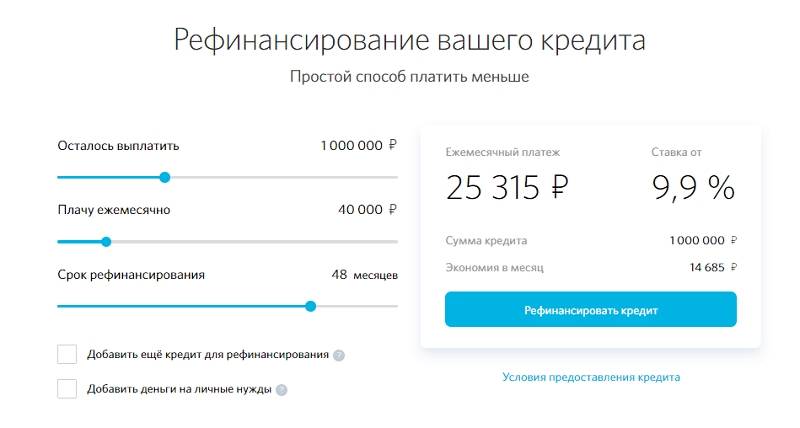

Основные условия программы рефинансирования следующие:

- Сроки кредитования составляют от года до 7 лет. Устанавливаются они кратно месяцу.

- Существует возможность рефинансировать до пяти разных кредитов.

- Деньги предоставляются исключительно в рублях путем переведения на кредитный счет заемщика.

- Сумма может составлять от 50 000 до 5 000 000 рублей.

- Средства должны идти исключительно на погашение взятых ранее займов.

- Залог и поручительство не требуются.

- Комиссия за выдачу средств не предполагается.

- Доходы клиента должны быть подтверждены документально.

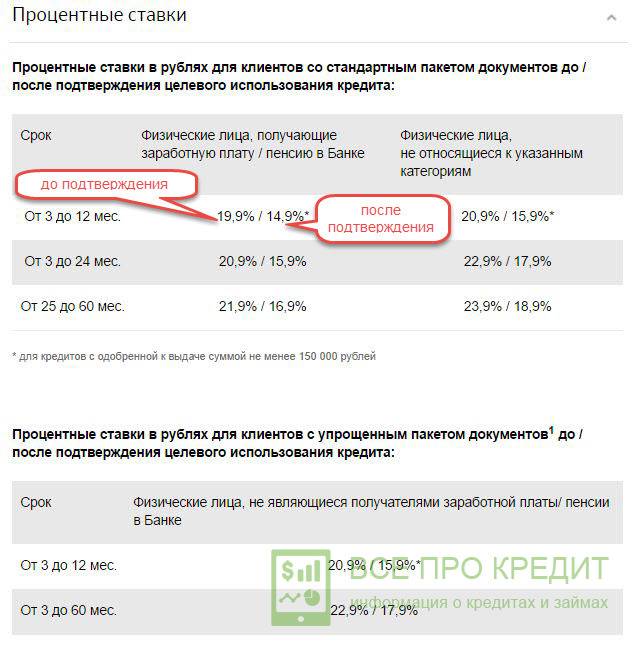

- Ставка за использование средств составляет 5,5% и выше.

- Если отсутствует страховка от увольнения сокращения и/или личное страхование, то ставка увеличивается на 1,5-3%.

Ставка может быть снижена спустя месяц, после того как заемщик представит документы о погашении задолженности перед другими банками.

Эти условия актуальны для рефинансирования потребительских кредитов. Еще Связь-банк предлагает перекредитование ипотеки.

Условия в этом случае будут следующими:

- Средства можно использовать для погашения текущего кредита на приобретение квартиры, дома, участка земли, гаража, таунхауса, места на парковке.

- Сумма может составлять 20-80% от оценочной стоимости имущества.

- Ставка составляет от 3,99%.

- При отказе от страхования процент повышается на 1-3%.

- Сроки могут составлять до 25 лет.

- Сумма варьируется в пределах 1 000 000 — 20 000 000 рублей.

Связь-банк также рефинансирует автокредиты, долги по кредитным картам (о рефинансировании кредитных карт читайте здесь). При этом важным условием является срок использования займа, который должен составлять не меньше полугода.

Связь-банк также рефинансирует автокредиты, долги по кредитным картам (о рефинансировании кредитных карт читайте здесь). При этом важным условием является срок использования займа, который должен составлять не меньше полугода.

По ипотеке этот срок составляет не меньше года, а целью должна быть исключительно покупка жилья на первичном или вторичном рынке.

Программа доступна гражданам России возраста 21-65 лет. Из требований наличие постоянной регистрации, стабильного дохода и стажа на последнем месте работы не меньше четырех месяцев.

Рабочее место должно находиться или быть зарегистрировано в регионе места нахождения банка. У клиента должен быть общий трудовой стаж не меньше года.

Требования о месте регистрации и нахождения организации-работодателя и общем стаже не распространяются на тех, кто является зарплатным клиентом Связь-банка.

Кто может воспользоваться услугами по рефинансированию

Действие программы распространяется на граждан России возрастом 21-65 лет, имеющих постоянную регистрацию, стабильный доход и стаж на последнем месте работы не менее 4 месяцев. Кроме этого обязательна регистрация или нахождение рабочего места в регионе расположения банка. Общий трудовой стаж клиента должен быть не меньше 12 месяцев. При подаче документов от заемщика требуется указание номера мобильного телефона и одного из номеров на выбор: стационарного домашнего (по месту, где он фактически проживает), по месту его регистрации или номера рабочего телефона. Задолженность должна быть погашена не позже дня исполнения заемщику 65 лет.

Требования об общем трудовом стаже, регистрации или нахождении работодателя в месте присутствия финансового органа не распространяется на заемщиков, которым зарплата перечисляется на карту «Связь Банка».

Оформить заявку на кредит в Связь-Банке

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения Связь-Банка в Нижнем Новгороде за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями Связь-Банка в Нижнем Новгороде, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Связь-Банк для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в Связь-Банке вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в Связь-Банке?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в Связь-Банке, позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Нижнем Новгороде.

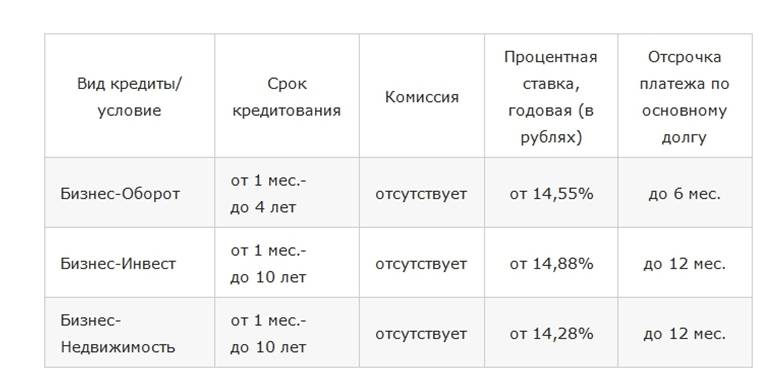

Условия рефинансирование кредитов других банков

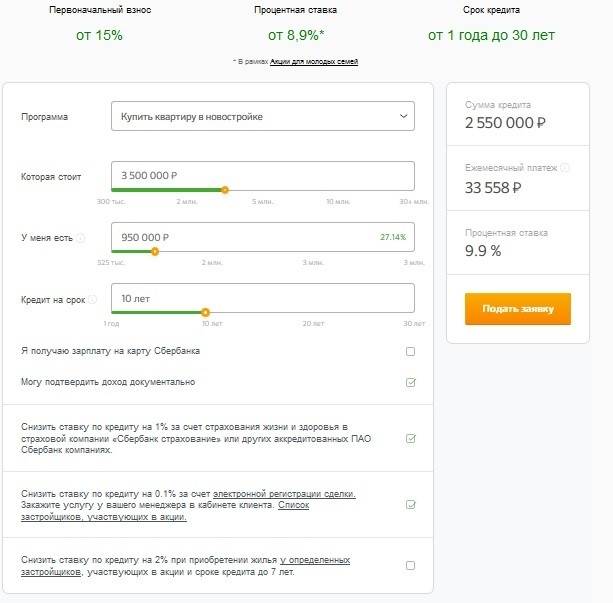

Посмотрим, на каких условиях осуществляется рефинансирование потребительских кредитов других банков в Почта Банк.

Для физических лиц

Разберем, как происходит рефинансирование кредита в Почта Банке для физических лиц. Процесс длится недолго. Они должны заполнить на портале организации онлайн заявку, и если она будет одобрена, посетить офис кредитного учреждения и начать процедуру рефинансирования: пишется заявление и предъявляются нужные бумаги.

Затем сотрудники Почта Банк начинают проверять кредитное досье заявителя в БКИ. Если проверка не выявит ничего подозрительного, заемщику оформляют кредит, но услуга будет платной, 3 тыс. руб. Правда, по желанию кредитополучателя, их можно списать при получении кредита. Клиенту предложат оформить страховой полис. Процедура не обязательная, но при наличии страховки физическое лицо снизит ставку при рефинансировании ссуды.

Обратитесь за рефинансированием в Почта Банк, для уменьшения процентной ставки по вашему действующему потребительскому кредиту, оформленному в другом банке

У Почта Банк имеется услуга «Гарантированная ставка». Её финансовая организация предлагает подключить физическим лицам. Она сделает процесс рефинансирования займов других банков гораздо выгоднее. Уникальность предложения – предоставление клиенту возможности вернуть назад часть денег, которые он потратит на погашение ссуды!

Достаточно вовремя внести всего 12 платежей. После полного погашения совершится пересчет по ставке в 14,9%. Почта Банк зачислит разницу на счет клиента.

Физическим лицам доступны еще 3 услуги:

- Уменьшаю платеж. Можно снизить ежемесячную оплату;

- Смена даты платежа. Можно поменять дату ежемесячного платежа, если она неудобна для кредитополучателя;

- Автопогашение. Платежи с карты будут списываться в авторежиме.

Рефинансирование потребительского кредита в Почта Банке будет предельно выгодным, если подключить услугу «Гарантированная ставка». При соблюдении требований финансового института, рефинансирование других кредитов позволит клиенту сократить ежемесячные расходы.

Воспользуйтесь услугой Гарантированная ставка, для рефинансирования вашего действующего потребительского кредита в Почта Банке

Если – нет, физическое лицо будет в убытке, а о выгоде не может быть и речи, потому что размер штрафов при просрочках достигает 20% и услуга «Гарантированная ставка» моментально теряет силу.

Для пенсионеров

Почта Банк лояльно относится к пенсионерам, предлагая им комфортные условия для рефинансирования кредита других банков.

Если заемщик пенсионного возраста получает пособие в этой организации (категория – зарплатный клиент), процентная ставка при рефинансировании будет варьироваться в пределах 14,9-19,9%, иначе нижняя планка поднимется до 16,9%. Максимальная сумма для переоформления займа – 200 тыс. руб., предельная продолжительность кредитования – 36 месяцев.

Условия по рефинансированию уже имеющихся кредитов для пенсионеров

Требования к заемщику и кредиту

Предельная сумма, по условиям Почта Банка, для рефинансирования кредита составляет 1 млн. руб. Погасить этот займ необходимо за 5 лет. Годовая ставка колеблется в диапазоне 12,9-19,9%. Если заемщик хочет увеличить лимит по кредиту, допускается привлечение созаемщиков. Обычно кредитополучатель прибегает к их помощи при недостаточном официальном доходе.

Условия Почта Банка по рефинансированию кредитов физических лиц, полученных ранее в других банках

Чтобы Почта Банк провел рефинансирование потребительских кредитов других банков, ссуды должны:

- Быть выданы в рублях. Ссуды с другими валютами не принимаются.

- Не иметь активных просрочек. Банк будет запрашивать КИ заемщика, поэтому скрыть наличие долга ему не удастся.

- Быть выданы более полугода назад.

- Иметь до полного погашения 3 месяца и более.

- Быть оформлены учреждениями, не относящимися к группе ВТБ.

Условия рефинансирования потребительских кредитов других банков в Почта Банк

Сам кредитополучатель должен быть старше 18 лет, иметь российское гражданство и регистрацию на территории страны. Если заемщик подходит под требования кредитного учреждения, а займ – под условия рефинансирования, надо оформлять заявку.

Условия перекредитования в Связь-Банке

Связь-Банк предлагает возможность рефинансирования до пяти кредитов. Эта услуга пользуется довольно большим спросом среди клиентов финансовых организаций.

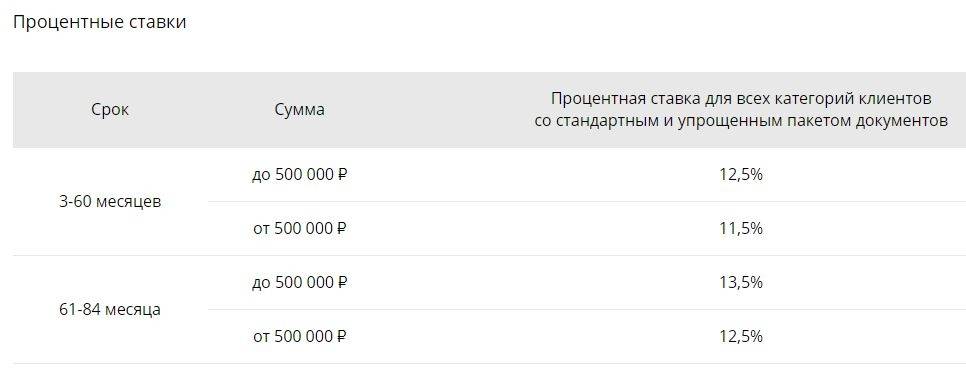

Рефинансирование кредитов в Связь-Банке оформляется в рублях на срок от полугода до семи лет с годовым процентом в 13,9. Вначале эта ставка составляет 18,9%. Снижение допускается только после предоставления информации по закрытию старых кредитов. И еще одно условие — заемщик должен застраховаться от несчастных случаев, болезни и потери работы.

Страхование производится в профильных компаниях, которые являются партнерами банка. Лимит кредита — 3 миллиона рублей без залога и поручителей. Заявка на рефинансирование дается не раньше шести месяцев с момента выдачи первого кредита. Выдача денежных средств производится при возрасте 21—65 лет и общем рабочем стаже более одного года.Обязательные условия — постоянная регистрация в России и наличие зарплатной карты банка.

Для оформления перекредитации, кроме заявления и анкеты, физическое лицо предоставляет паспорт и СНИЛС, договор о выдаче кредита и справку о задолженности. Также потребуется подтвердить свои финансовые доходы. Для этого готовится копия трудовой книжки, заверенная работодателем. Доказательством доходов будет справка по форме банка или 2-НДФЛ. Иногда финансовая организация запрашивает справку о пенсионных поступлениях.

Выдача денег на погашение долгов в других банках проводится в национальной валюте:

- самая маленькая сумма — 30 000 рублей;

- самая большая — 3 млн рублей.

До 2012 года рефинансирование ипотеки других организаций в этом банке не предусматривалось, здесь переоформлялись только собственные ипотеки. Сейчас сумма погашения долга по недвижимости в других финансовых организациях составляет от 10 до 60% от ее оценочной стоимости при процентной ставке 12,5% на срок от 3 до 30 лет. Ставка по проценту может быть снижена после регистрации имущества.