Схемы планирования семейного бюджета

Есть несколько рабочих схем грамотного ведения семейного бюджета. При этом, каждая семья выбирает для себя ту схему планирования, которая ей подходит по определенным критериям.

Мы рассмотрим 2 самые популярные и зарекомендовавшие себя на практике.

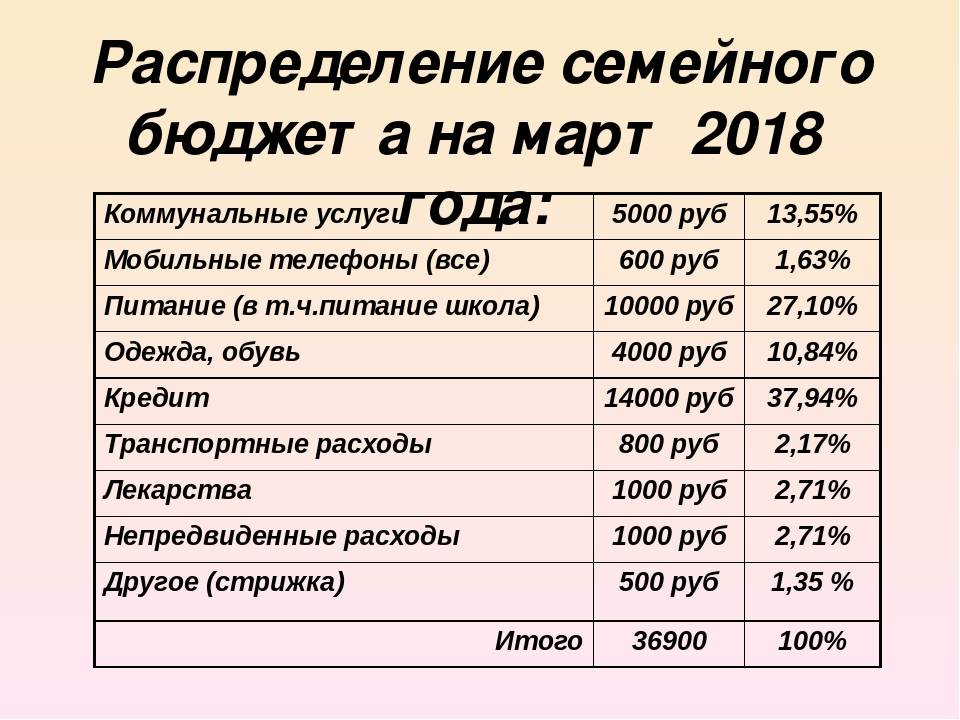

Классическая схема

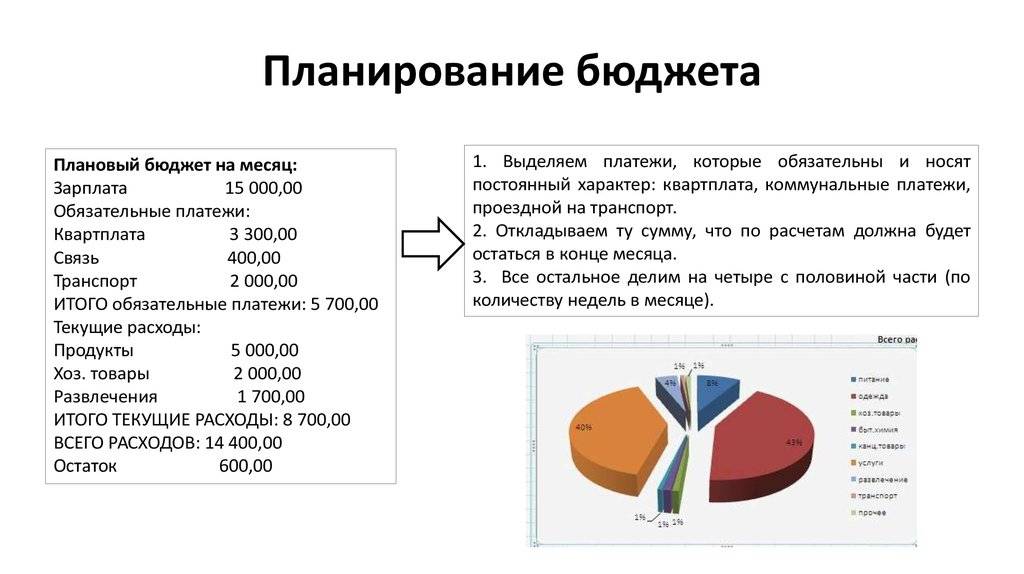

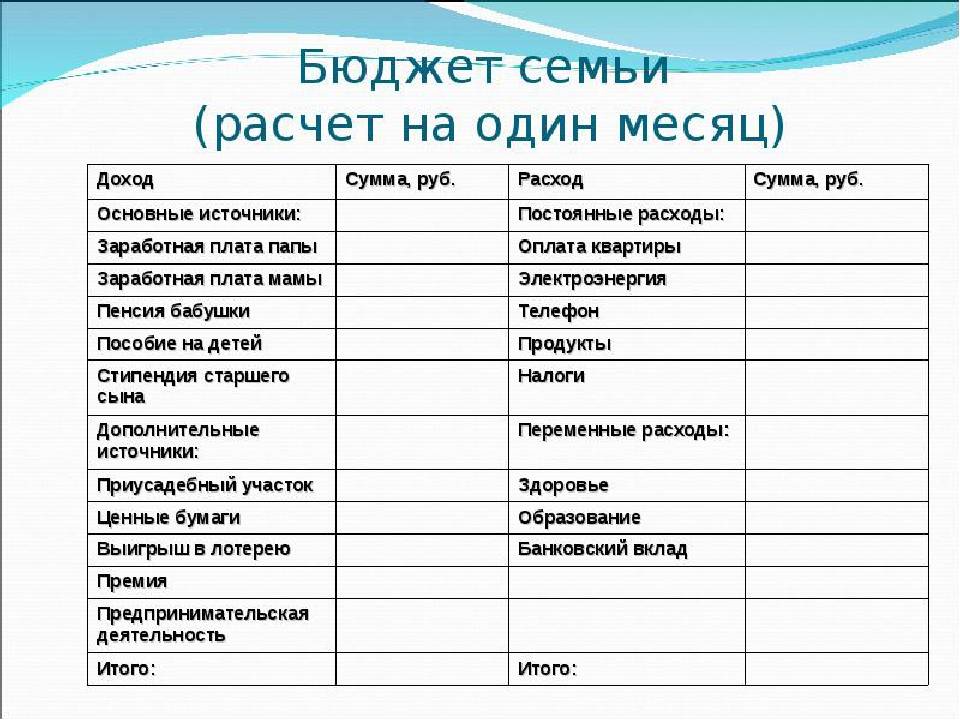

Все доходы семьи, которые могут включать заработную плату, различные пособия, пассивные источники дохода суммируются в общий бюджет.

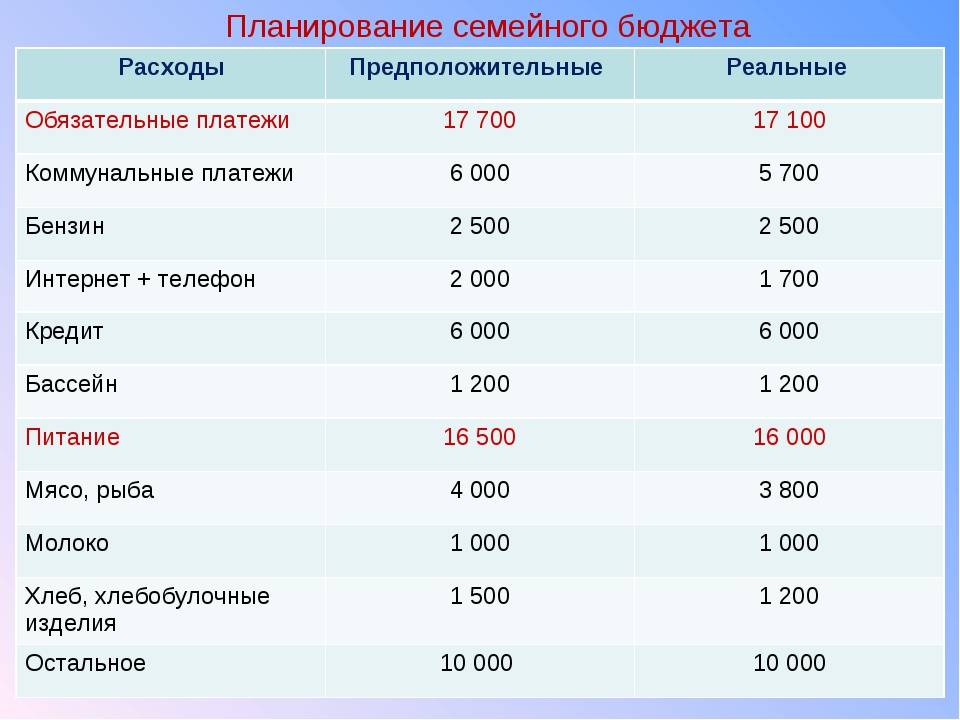

На отдельном листе, в блокноте, специальной программе или в файлике Excel прописываются все пункты расходов на предстоящий месяц. Можете воспользоваться и вот это таблицей в гугл, которую я использую уже несколько лет.

Это могут быть:

- продукты питания,

- проезд,

- коммунальные услуги,

- оплата обучения детей и другие расходы семьи.

Важно учесть и дополнительные затраты, связанные со здоровьем, внешним видом и красотой (плановые посещения врачей, маникюр\педикюр, стрижки/укладки/покраски и т.д.). Такая схема считается наиболее «щадящей» для, так называемых, транжир со стажем

Здесь четко определяются обязательные затраты и прописываются необходимые суммы

Такая схема считается наиболее «щадящей» для, так называемых, транжир со стажем. Здесь четко определяются обязательные затраты и прописываются необходимые суммы.

Чтобы ничего не пропустить и не забыть, можно настроить автоматические платежи, которые будут списываться с карты.

Остаток средств можно использовать по своему усмотрению, но лучше эти деньги инвестировать.

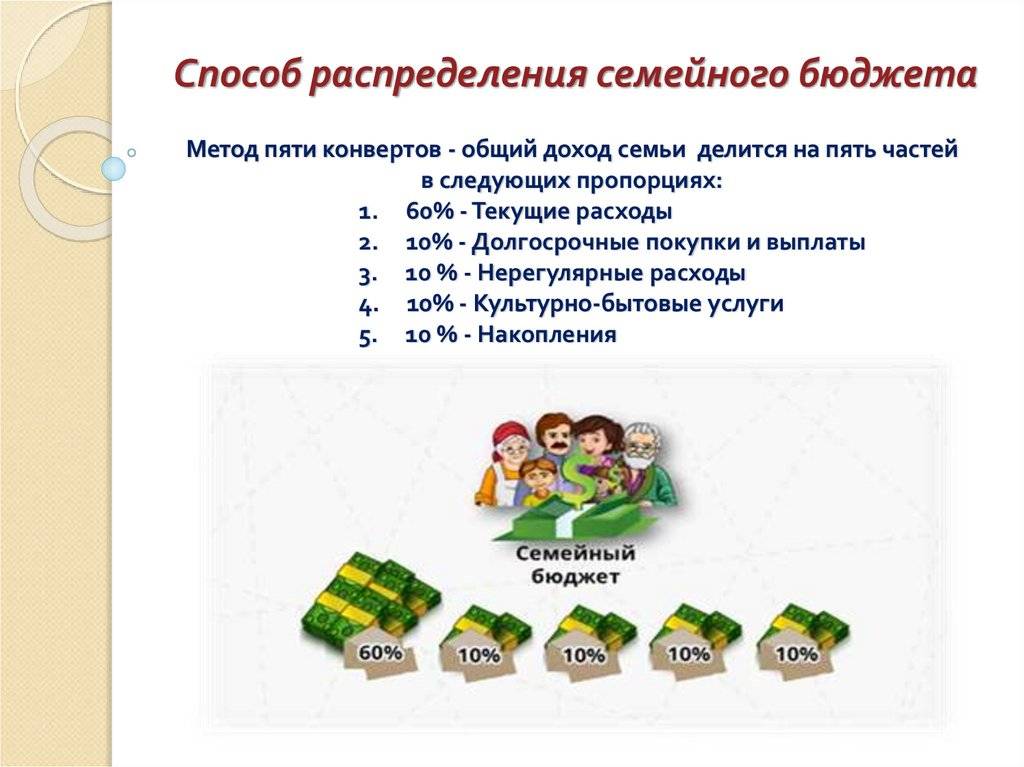

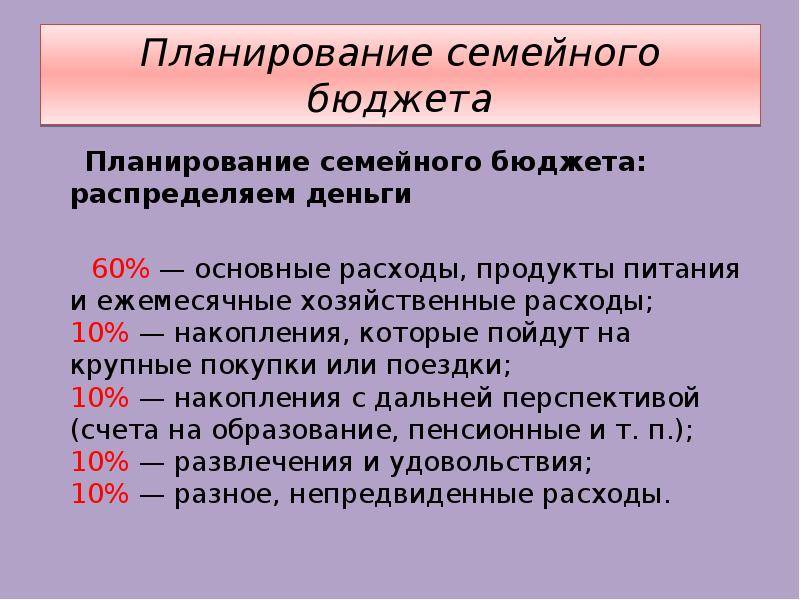

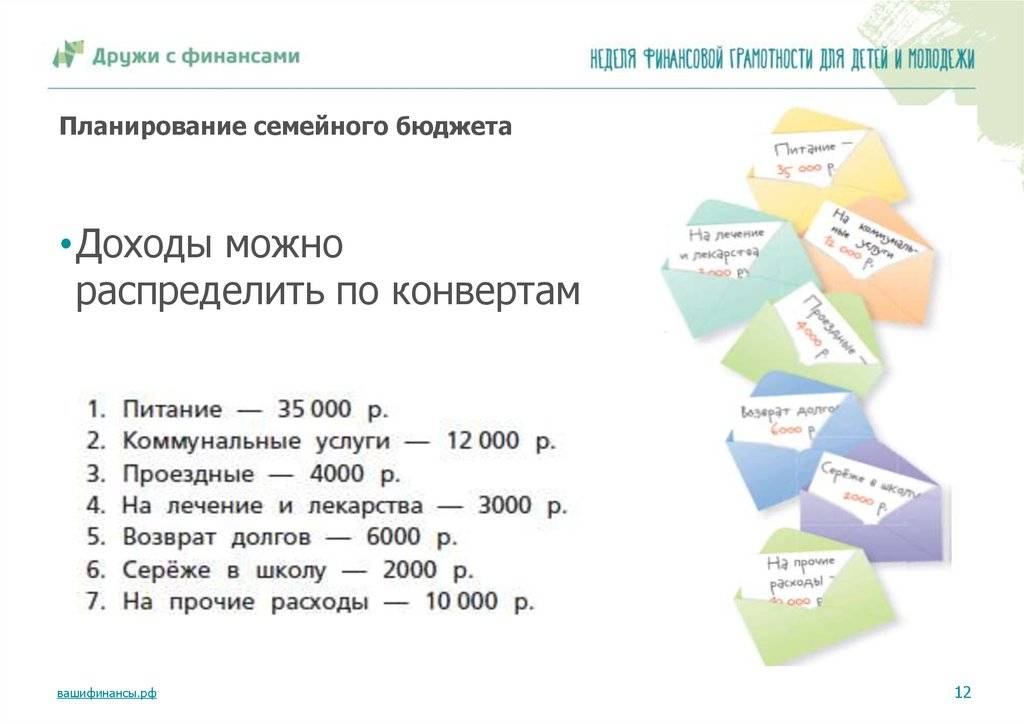

Схема нескольких конвертов

В основе этой схемы заложена похожая тактика, что и у предыдущей. После суммирования всех источников дохода необходимо определить: куда и сколько необходимо потратить.

Далее общая сумма делится по целевым конвертам. Это могут быть и отдельные накопительные счета, но удобнее, по-моему мнению, все таки пользоваться классическим способом — подписанными бумажными конвертами.

Остаток средств откладывается на отдельный счет или в конверт для накопления или инвестирования. Такой подход позволяет держать семейный бюджет в четких рамках, не растрачивая средства попусту.

Как составить план: пошаговая инструкция для семьи

Ведение семейного бюджета — залог стабильности, снижения рисков и предсказуемости в денежной сфере. Для достижения результата пройдите следующие этапы.

Контролируйте прибыль и затраты

- Записи на бумаге.

- Приложения для контроля финансов —MoneyLover, GoodBudet, MoneyManager и другие.

- Онлайн-сайты — HoneyMoney, Finmapит. д.

Записывайте информацию каждый день, чтобы ничего не упустить.

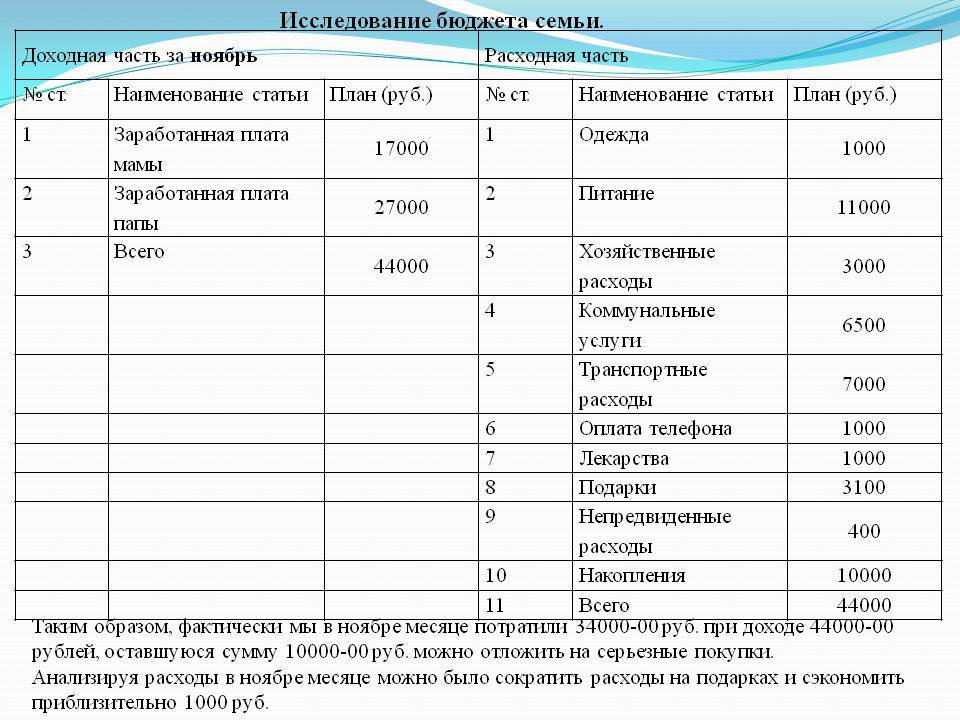

Делайте анализ

В конце месяца после подведения итого соберитесь на семейном совете и скорректируйте информацию. На этом этапе учтите следующее:

- Размер трат на покупки, одежду, мобильного оператора, услуги медиков и т. д.

- Возможности экономии за счет отказа от каких-либо статей расходов.

- Пути для повышения прибыли и оптимизации затрат.

Ведите записи

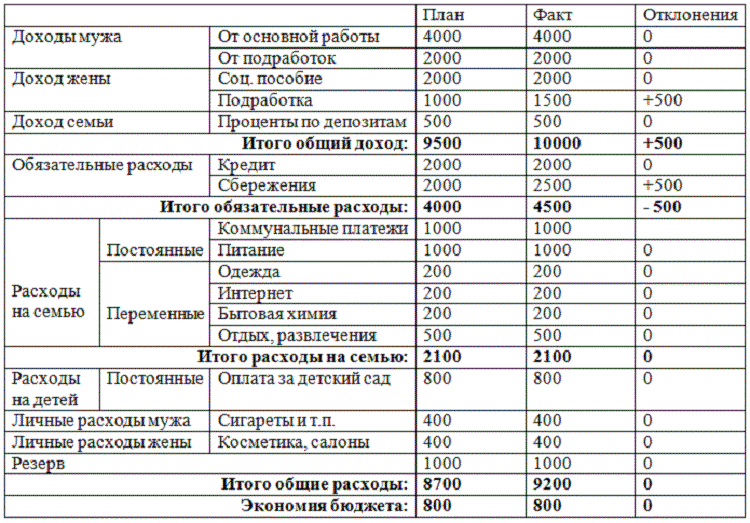

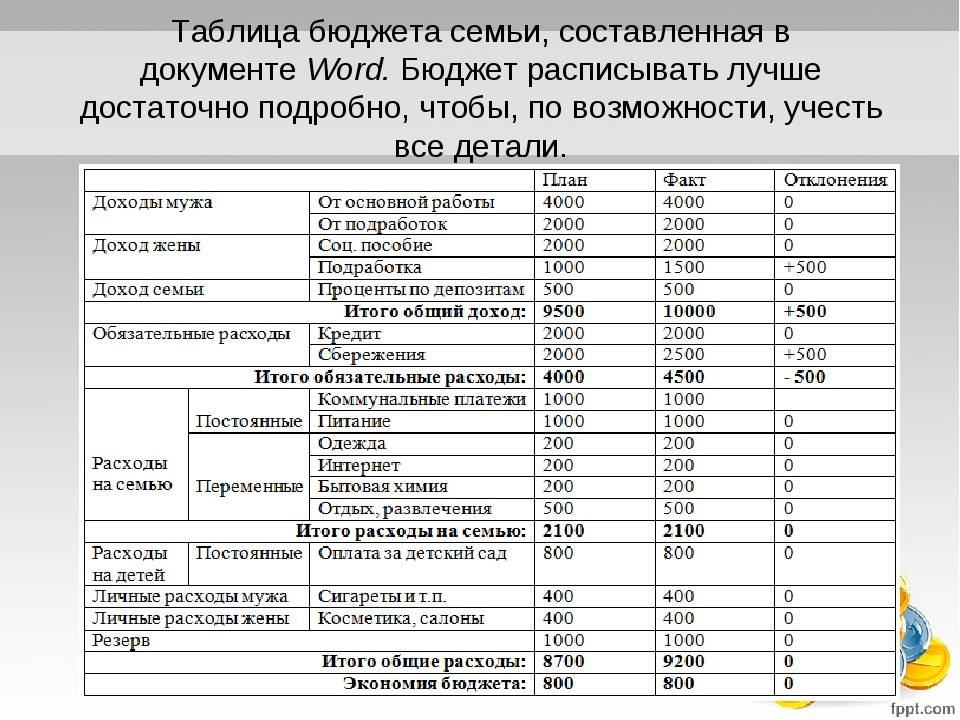

Фиксируйте все наблюдения в специальную таблицу (на листе бумаге или с помощью специальных программ / сервисов). Придерживайтесь такого принципа:

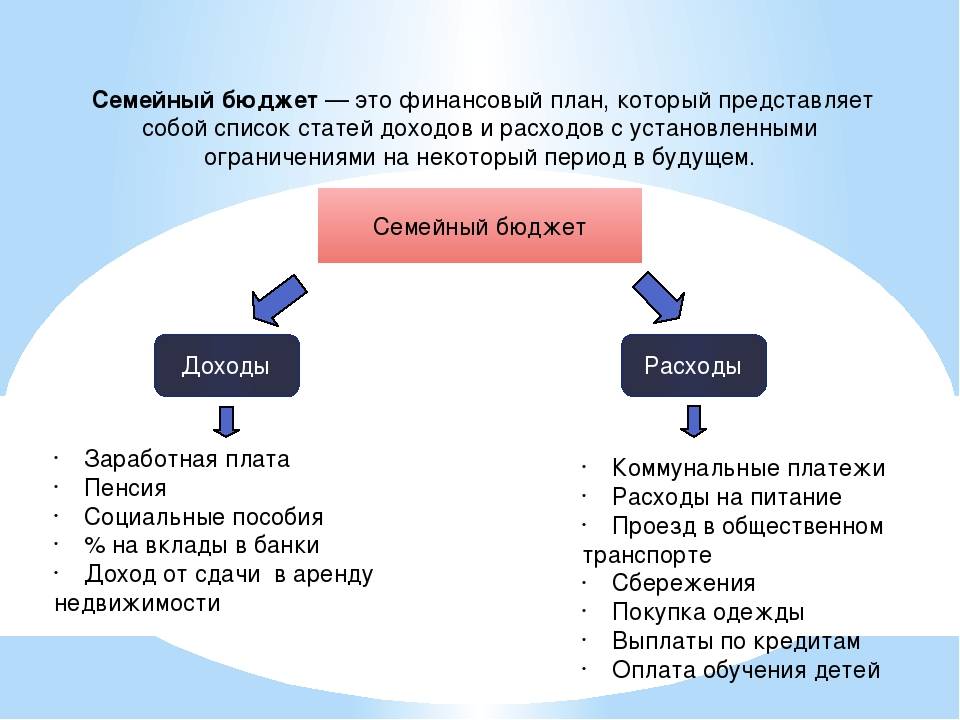

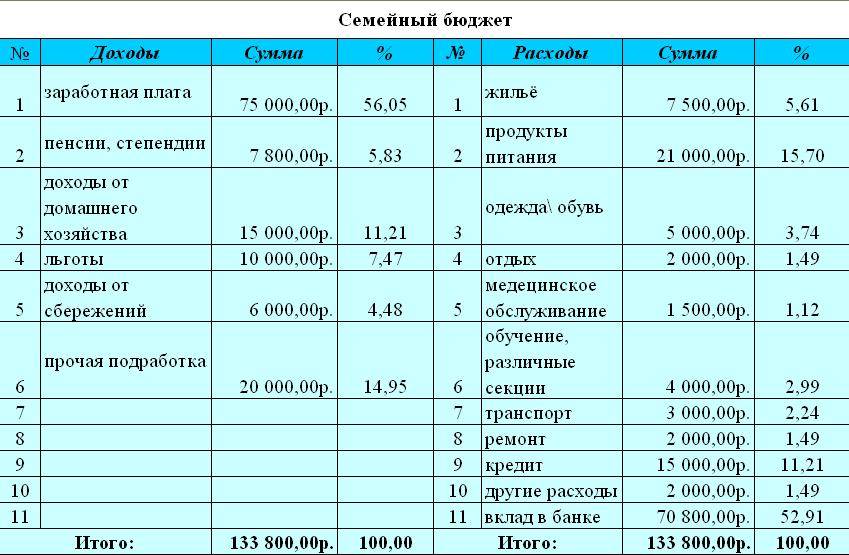

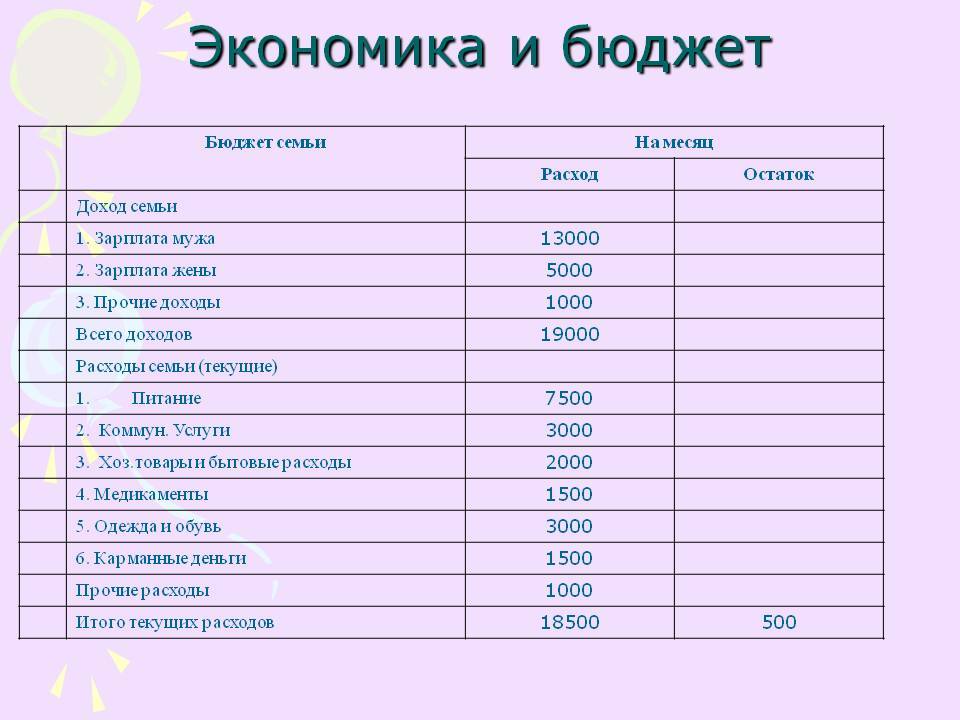

- В колонку «Доходы» финансового плана семьи вносят все поступления: зарплата, пенсия, незапланированная прибыль, доход от аренды и т. д.

- Графа «Расходы» показывает все затраты: плата за квартиру, покупка продуктов, лечение, развлечения и т. д.

- В строке «Итого» укажите результаты расчета.

Горизонты планирования

Давайте рассмотрим, как это работает. Отталкиваться будем от того, что сейчас апрель 2017 года.

1-й горизонт: оценка непредвиденных расходов на 3 месяца вперед.

Второй (6 месяцев) и третий (12 месяцев) горизонты планирования будут составляться аналогичным образом. Они позволяют заранее увидеть дыры в бюджете, принять меры по их устранению и своевременно подготовиться к тяжелым финансовым месяцам.

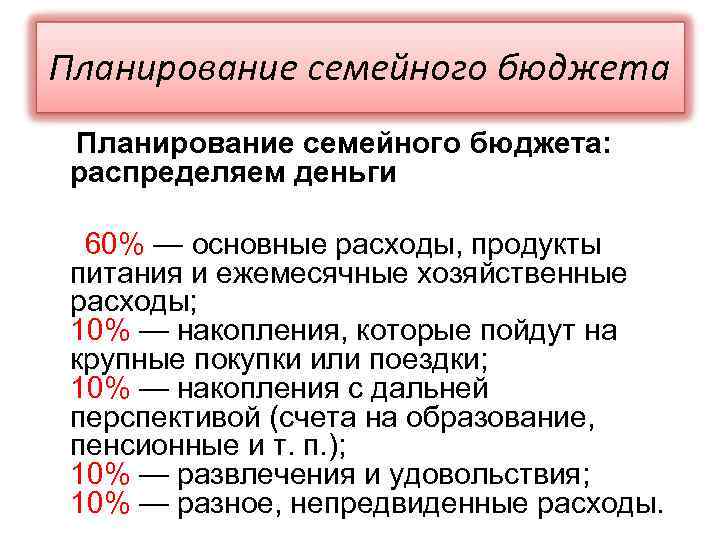

Какие способы планирования семейного бюджета существуют?

Существуют несколько способов планирования семейного бюджета. Вот наиболее популярные:

- бюджет с нулевой суммой;

- правило 50/20/30;

- метод 6 кувшинов;

- метод 4 конвертов.

Разберем подробно каждый из них.

1) Бюджет с нулевой суммой

Бюджет с нулевой суммой — это бюджет, при составлении которого вы распределяете траты на предстоящий месяц таким образом, чтобы при вычитании всех ваших расходов из всех ваших доходов получался ноль.

Если по каким-то из категорий трат к новой зарплате остались неизрасходованные средства, то они откладываются на средне- и долгосрочные цели.

Для того чтобы этот метод работал, целесообразно включать в бюджет изначально все траты, которые вы хотите совершить. Например, если вы планируете в этом месяце пойти с друзьями в ресторан, заложите это в расходы. Если встреча не состоится, вы легко сможете отложить эти деньги в сбережения. Если же состоится — вы не будете переживать, что перерасходуете бюджет и окажитесь в минусе.

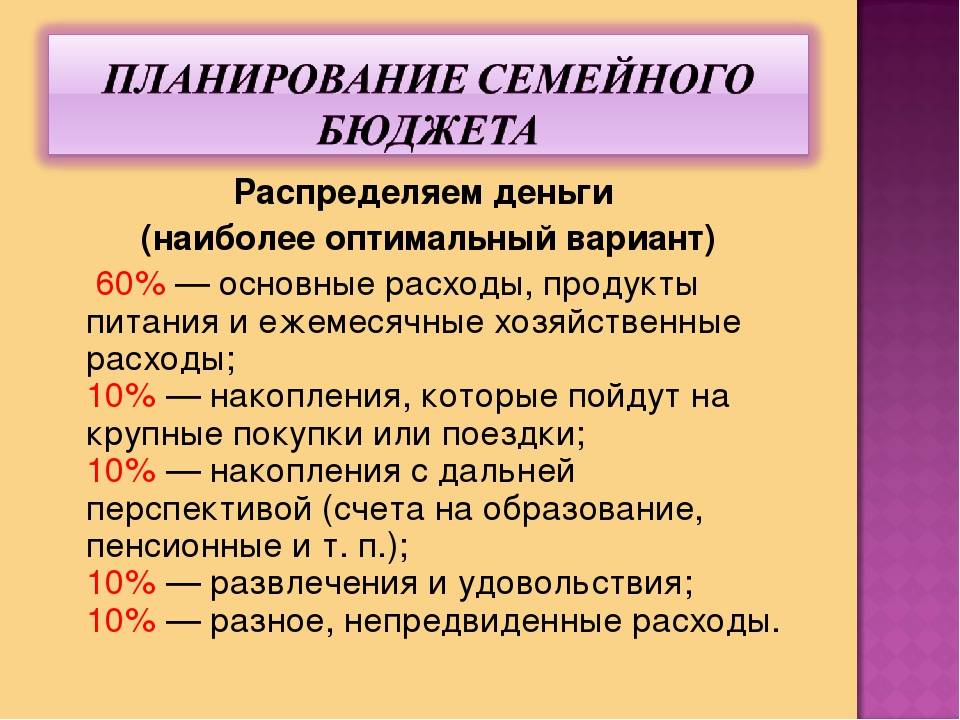

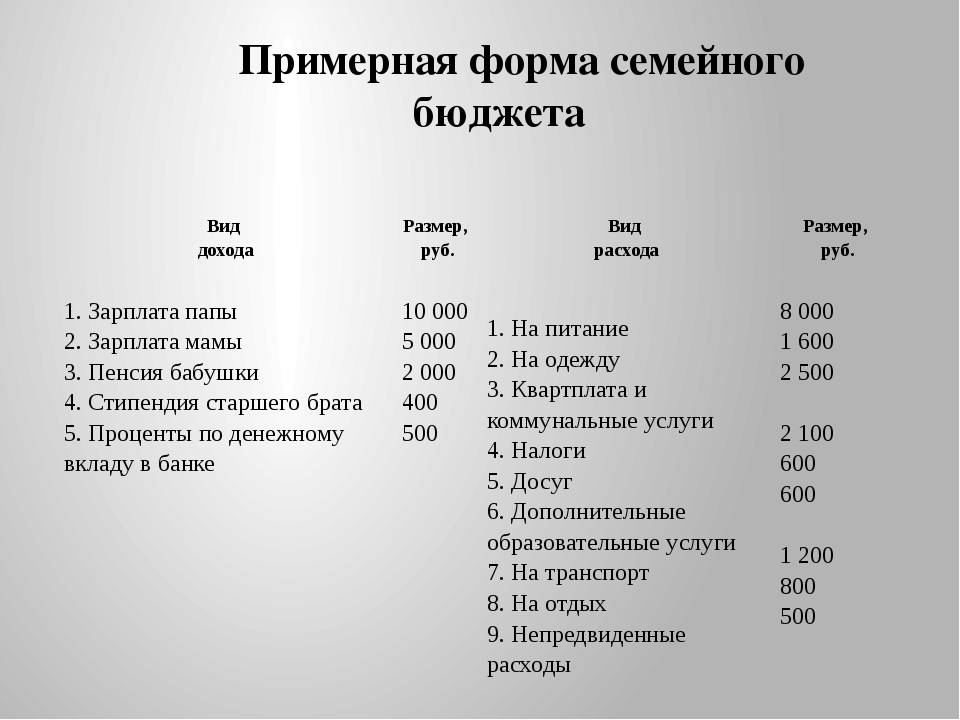

2) Правило 50/20/30

Правило 50/20/30 заключается в том, чтобы распределять ваш доход в пропорции 50%, 20% и 30%. Половина вашего дохода, то есть 50% идут на обязательные платежи, такие как кредит, ипотека, квартплата, и текущие расходы, такие как продукты, транспорт.

20% поступают в сбережения или на любые другие финансовые цели, если они у вас есть (например, досрочное погашение ипотеки, покупка автомобиля и так далее).

Оставшиеся 30% идут на покупки и развлечения.

Простота данного правила в том, что после того как вы оплатили обязательные платежи и запланировали текущие расходы (50%), а также отложили деньги на ваши финансовые цели (20%), все, что вам остается сделать — это вместить прочие траты до конца месяца в оставшиеся 30%.

3) Метод 6 кувшинов

Метод 6 кувшинов заключается в распределении дохода по 6 категориям: на жизнь, накопления, развлечения, образование, крупные покупки и подарки. Эту идею составления семейного бюджета в своей книге «Думай как миллионер» в 2011 году предложил Т. Харв Экер.

Кувшин в этом методе — понятие условное. Деньги, которые вы получили в виде заработной платы или другого дохода, можно распределить по накопительным счетам — если вы получаете деньги на карту, или по стеклянным банкам — если в виде наличных.

Самая крупная часть идет на коммунальные платежи, питание, транспорт, связь, одежду, бытовые товары, кредиты и тому подобное. Части поменьше идут на сбережения, крупные покупки, обучение и развлечения. Самая маленькая — на подарки.

Изучив манеру потребления американцев, автор с делал вывод, что наиболее оптимальным образом будет 55% откладывать в первый «кувшин», по 10% на сбережения, крупные покупки, обучение и развлечения и 5% — на подарки. Но ваша пропорция может быть иной. Помните главное — тратить меньше, чем вы зарабатываете.

4) Метод 4 конвертов

Этот метод заключается расходовании денег по неделям. После получения дохода сначала вы откладываете деньги на финансовые цели (от 5 до 20%). Затем планируете все обязательные платежи. А оставшуюся часть делите на 4 конверта — на 4 недели. В четвертый конверт нужно положить чуть больше денег, потому что в месяце чуть больше, чем 28 дней. Деньги из недельного конверта вы можете тратить как-угодно. Главное — прожить на них до следующей недели.

Финансовое планирование семейного бюджета от экспертов

Одной из самых полезных финансовых привычек является ведение семейного бюджета. Записывать и анализировать доходы и расходы необходимо для того, чтобы ставить финансовые цели, достигать их и не совершать импульсных, ненужных покупок. Бытует мнение, что ведение бюджета сокращает уровень жизни, но это совершенно не так: уровень жизни только вырастает, ведь ненужные траты исчезают, и семья может приобрести действительно нужные ценности.

Чтобы составить семейный финансовый план, или бюджет семьи, необходимо проанализировать доходы и составить план расходов. Первый месяц достаточно просто записывать все доходы и расходы, особо не корректируя их. И к концу месяца вы ужаснетесь, куда утекают деньги. Ненужные траты составляют от 10 до 50%, если не вести бюджет.

Получили зарплату или иной доход кучкой? Не спешите тратить все сразу. Рекомендуется использовать принцип трех корзин. В первую корзину откладываем 10% — это запас. Оставшиеся средства откладываем на ежедневные, обязательные траты: коммунальные услуги, продукты питания, аренда, бензин, плата за телефон и интернет. И только после этих расходов оставшиеся деньги из третьей корзины можно потратить на удовольствия: купить дорогой алкоголь, мыльные пузыри или сходить в цирк. А можно частично переложить в первую корзину.

Важное правило: сначала платите себе, потом — обязательные расходы!

Распределение бюджета семьи

Прежде чем писать бюджет семьи, в котором будет прописан уровень доходов и расходов, важных направлений использования средств, нужно разобраться, какие схемы распределения есть. Они позволяют определить основание для планирования бюджета, особенности накоплений средств и доли, выделяемые на различные нужды.

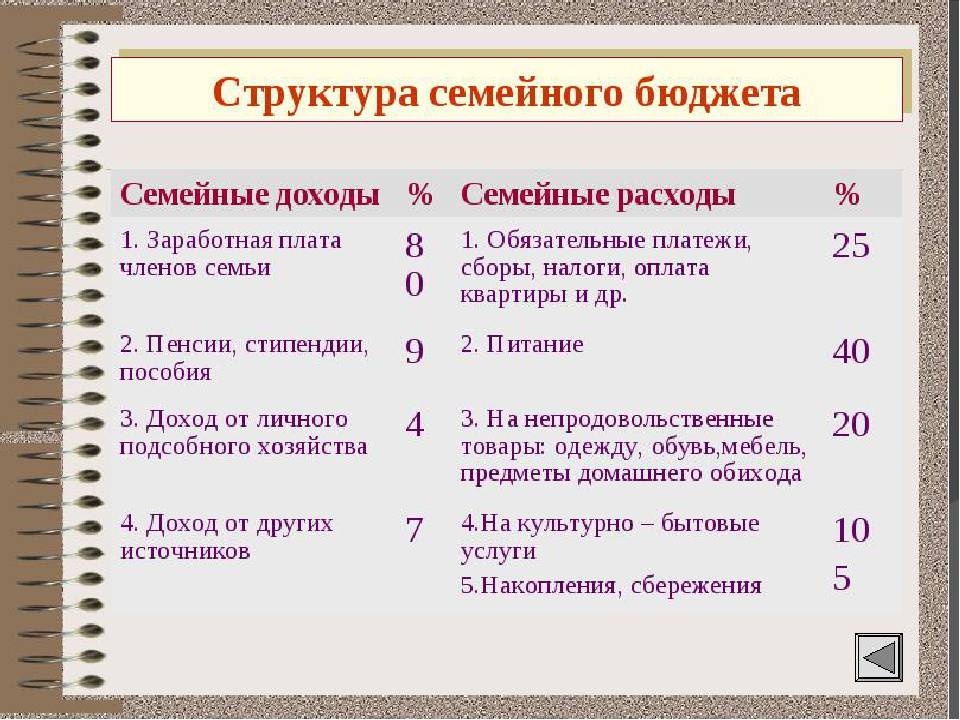

Способ 1. 50/20/30

Это одна из самых распространенных стратегий распоряжения деньгами, при которой нет множества категорий, и направлений расходов всего три. Половину всех поступлений в бюджет, создатели стратегии Элизабет и Амелия Уоррен, рекомендуют направлять на основные финансовые потребности.

К ним относятся:

- оплата жилья — аренда, если своего дома нет, коммунальные услуги;

- покупка продуктов питания;

- приобретение предметов одежды и первой необходимости;

- налоги;

- транспортные расходы — бензин для автомобиля, оплата общественного транспорта.

30% всех доходов следует отвести для необязательных трат. Это развлечения, посещение кинотеатров, ресторанов, туристические поездки. Деньги предназначены для целей, которые не относятся к половине расходов, и могут быть отложены.

20% доходов, как показывает личный опыт финансистов, следует тратить на кредиты и расчет с долгами, если они есть.

Оставшиеся деньги, либо всю сумму в случае свободы от обязательств, семья откладывает, формируя накопительный фонд.

Способ 2. 80/20

Данная стратегия схожа с предыдущей, поскольку предполагает распределение 20% дохода на черный день и расчет с обязательствами. Правило Парето, как называется такой бюджет семьи, предполагает направление 80% прибыли на все остальные нужды. К ним относятся как обязательные, так и необязательные расходы, но у этого плана есть свои недостатки.

20% не всегда хватает для оплаты всех задолженностей, а 80%, которые остаются для текущих нужд, могут быть потрачены неправильно. Не имея конкретной разбивки по категориям, велик риск незапланированных трат, поэтому предпочтительной будет предыдущая стратегия 50/30/20.

Способ 3. 3-6 месяцев

Данная технология планирования семейного бюджета не предполагает конкретного разделения, но направлена на создание страховочной сетки. Согласно с правилом, накоплений должно хватать на полное содержание семьи в течение полугода. Возможно снижение до порога в три месяца.

Это позволит не только определить уровень ежемесячных трат, но и сформировать запас. Его стоит использовать только в экстренных ситуациях, когда отсутствие средств может привести к негативным последствиям. Данное правило скорее относится к дополнительным. Поскольку накопления в размере 20% от дохода, полученные в предыдущих стратегиях распределения денег, могут формировать именно такой фонд.

О чем еще стоит помнить

Бюджет – это прежде всего финансовый план, а, как и любой план, он должен подкрепляться фактом. В течение месяца, года необходимо учитывать все свои расходы, заносить в соответствующие статьи и анализировать, сопоставляя их с планом, чтобы потом откорректировать либо план, либо свои расходы, в зависимости от приоритетов семьи. Для того чтобы вести бюджет, можно пользоваться одним из множества приложений, просто найдите самое удобное для себя или используйте обычные электронные таблицы.

Данная статья не призвана отразить всю полноту статей семейного бюджета, ведь у каждой отдельной семьи набор расходов индивидуален. Данная статья призвана показать принцип составления бюджета. И этим принципом я руководствуюсь при создании личных финансовых планов для своих клиентов.

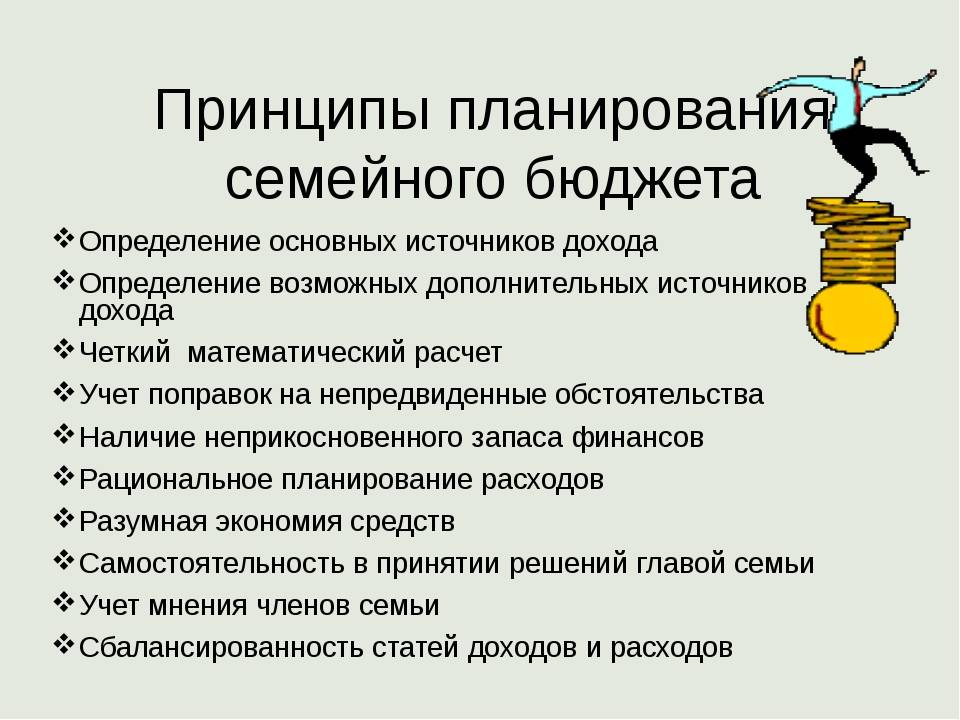

Принцип составления бюджета:

- Определите свои источники доходов.

- Изымайте и откладывайте не менее 10% от доходов.

- Составьте план расходов.

- Добейтесь результата, чтобы расходы не превышали 90% ваших доходов.

- Откладывайте и инвестируйте разницу для достижения своих финансовых целей.

Финансового благополучия вам и вашим близким.

Почему следовать бюджету так непросто?

Следовать бюджету сложно, если вы этим не занимались. Помните, в начале я приводил пример негативной ассоциации с составлением бюджета: вы можете чувствовать себя скованными, поскольку раньше могли тратить деньги, как вам вздумается, но после того, как вы приступили к планированию бюджета, вам приходится контролировать ваши траты. В действительности вы занялись правильным делом. Проблема в том, что вы привыкли вести себя иначе.

Если вы подошли к планированию бюджета со всей ответственностью, то уже наверняка поняли, где вы транжира и можно ли что-то с этим сделать?

Планирование семейного бюджета нужно для того, чтобы вы не только обуздали ненужные траты, но и начали копить деньги — создавать будущее для себя и вашей семьи.

Когда вы добились того, что величина ежемесячных расходов вашей семьи меньше, чем величина ежемесячных доходов, начинайте откладывать деньги на средне- и долгосрочные финансовые цели. Как правило, в первую такими целями становятся формирование финансовой подушки безопасности и целевых фондов.

Финансовая подушка безопасности (или резервный фонд) — это неприкосновенный запас, который откладывается исключительно на черный день: на тот случай, если вы, вдруг, лишитесь вашего регулярного дохода, как, например, это произошло со мной в период пандемии. Этот фонд не для того, чтобы купить подарки, слетать в отпуск, приобрести абонемент в тренажерный зал или автомобиль.

Подушка безопасности также не на тот случай, когда, следуя бюджету, вы не дотянули до следующей получки — то есть не для того, чтобы вы брали в долг у самого себя. Вы, конечно, можете так поступать. Но из этого не получится ничего хорошего, поверьте.

Имея подушку безопасности, вы сможете воспользоваться ею в непредвиденной ситуации и продолжать следовать бюджету, как ни в чем не бывало.

В свою очередь, целевые фонды не предназначены для расходования в непредвиденной ситуации. Они нужны как раз для того, чтобы иметь возможность купить подарки, слетать в отпуск, приобрести абонемент в тренажерный зал или автомобиль, продолжая следовать бюджету и не влезая в долги. Целевые фонды хороши тем, что вы откладываете в них деньги на протяжении всего года и имеете необходимое количество денег всегда, когда это нужно.

Следование описанным выше правилам поможет вам оставаться на плаву и двигаться к вашим финансовым целям в любой ситуации.

10 советов для вашего семейного бюджета: управляйте личными финансами грамотно

1. Распределяя средства, помните: все зависит от ваших отношений.

С этого правила мы начинали. Если у вас проблемы с распределением денег – вероятно,есть проблема в самих отношениях., Не ищите универсальное решение всех ваших бед. Изучите себя и свою вторую половину, поймите природу вашей проблемы и осознанно подойдите к ее решению.

2. Финансами не должен распоряжаться кто-то один.

Семья состоит как минимум из двух людей. Так почему один должен решать судьбу второго? Принимайте решения вместе, обсуждайте предстоящие траты и не берите на себя слишком много ответственности.

Финансовое планирование семейного бюджета слишком ответственное дело, чтобы браться за него в одиночку.

3. Оба партнера должны приносить семье пользу.

Задумайтесь, что дает вам право распоряжаться общими деньгами? Ваши заслуги перед семьей могут состоять не только в самом заработке, но поддержке и даже в разумном распределении средств.

4. Муж и жена должны занимать те роли в отношениях, в которых им комфортнее всего.

Если мужчина полностью погружается в работу, взваливая на вас всю ответственность за семейный бюджет, соглашайтесь на это лишь при уверенности в том, что вы справитесь.

Что нельзя допускать при планировании семейного бюджета, так это неуверенность в своих решениях.

Прислушивайтесь чаще к зову сердца. Если вы плохой работник, то можете оказаться прекрасной домохозяйкой, мамой или даже бизнес-вумен.

5. Недостаточно пополнять семейный бюджет, нужно уметь им правильно пользоваться.

Можно зарабатывать миллионы, но в старости умереть в нищите и забвении. Тогда уже будет поздно задумываться о том, что гора денег не принесет пользы. Финансы должны работать на вас, а не наоборот.

Оставшиеся полезные советы будут более практичны, потому если вы навели порядок в отношениях и семейном бюджете – возьмите на вооружение парочку следующих лайфхаков.

6. Откладывайте часть прибыли.

Не важно на что – летний отдых или новый автомобиль – откладывая деньги вы увеличиваете семейный капитал. Живя «в ноль» вы никогда не измените что-то в своем окружении к лучшему

Ведите учет прибыли и кладите на депозит в надежном банке около 10% каждый месяц. Спустя годы у вас накопится сумма, которая вам поможет максимально повысить качество жизни.

7. Создайте финансовою подушку.

Никто не застрахован от несчастных случаев или внезапных катастроф. Пожар, увольнение, тяжелая болезнь – все это на время отрезает нас от постоянного дохода и во много раз увеличивает траты.

Живя «в ноль», вы ощутите настоящую трагедию, заставив себя на всем экономить и брать кредиты. Но имея финансовою подушку в размере хотя бы четырехмесячного дохода, вы будете себя чувствовать более комфортно в любой ситуации.

8. Имейте общие цели

Не знаете, как правильно расходовать семейный бюджет? Живя одним днем и беспокоясь лишь о мелких проблемах, вы никогда не сможете максимально увеличить размеры вашего семейного достатка.

Ставьте цель и идите к ней. «Следующий Новый год мы будем отмечать в Египте» – такие слова, записанные где-то на доске у вас дома, будут мотивировать и вдохновлять на достижение еще больших целей.

9. Составляйте четкие списки покупок

Общие деньги подразумевают повышенную ответственность. Если у вас нет времени ходить по магазинам вместе. составляйте список продуктов и не соблазняйтесь тем, чего в списке нет.

Современные технологии помогут вам в разумной экономии. Скачайте одно из многих приложений для составления списков покупок – так они точно не затеряются в в вашей сумке.

Те же технологии помогут вам рассчитать семейный бюджет на месяц, полгода или даже год.

10. Инвестируйте в детей

Если размеры вашего семейного бюджета недостаточно велики для инвестиций в бизнес или недвижимость, лучшим вложением станут дети. Их счастье, полученные возможности и амбиции станут знаком того, что вы поступили верно.

Мы верим в то, что эти секреты семейного бюджета действительно сделают вашу жизнь лучше. Достаток семьи – это ее безопасность и уверенность в завтрашнем дне. Помните это при следующем планировании семейного бюджета на месяц.

Команда Фаза Роста, Фаза Роста

Как составить бюджет на месяц

Большинство людей распределяет финансы интуитивно, в духе «коммуналку и спортзал оплачу с аванса, с зарплаты обновлю гардероб, а сегодня побалую себя пиццей…». Это очень далеко от рационального планирования. Главный минус интуитивной схемы — большая часть денег тратится сразу после поступления, а на руках в итоге остаётся совсем небольшая сумма, которую нужно растянуть надолго. Незапланированные траты, которые случаются почти всегда, создают дилемму: половинить и так скудный бюджет или влезать в долги.

Метод Крайнова

Есть простая техника, которая поможет избежать финансовых цейтнотов, — метод четырёх конвертов, он же метод Крайнова. Его предложил финансовый консультант Макс Крайнов ещё в 2008 году и восхитил всех простотой и эффективностью методики.

Вот как распределить бюджет на месяц по Крайнову:

- Вычтите из общего дохода 10–20% «в кубышку» — это будет резерв на крупные покупки и инвестиции.

- Из оставшейся суммы вычтите все регулярные расходы: коммунальные платежи, кредиты и т. д.

- Оставшуюся сумму разделите на четыре равных части и разложите по конвертам. Один конверт = недельный бюджет. Он расходуется на повседневные нужды: продукты, бензин, развлечения и т. д.

Суть техники — уложиться в заложенный на неделю бюджет. Если лимит расходов превышен, можно распечатать следующий конверт, но потом придётся обходиться урезанной суммой. Это хорошо дисциплинирует в плане контроля трат.

Метод Крайнова актуален и сейчас, в эпоху безнала. Не обязательно снимать деньги с карточек и запечатывать в конверты — можно просто переводить их на отдельные счета. Или воспользоваться специальными программами-планировщиками семейного бюджета, в основе которых лежит тот же принцип четырёх конвертов.

Если же этот метод вам не подходит, просто предусмотрите в бюджете «крайние» деньги. Речь о сумме, которую вы израсходуете в последние 3–5 дней перед очередным пополнением бюджета. Рассчитывайте её исходя из своих средних трат — ювелирная точность здесь не нужна. Например, если в день вы тратите примерно 1 500 рублей, переведите на «крайний» счёт 5–6 тысяч. Это будет тот самый резерв «до зарплаты», которого обычно перед этой самой зарплатой и не хватает. И когда другие начнут перехватывать у знакомых или в микрозаймах, вы сможете со спокойной душой тратить зарезервированные средства. Это не только греет душу, но и мотивирует экономить, чтобы в конце месяца сохранить «крайние» (или хотя бы их часть) и перевести на накопительный счёт.

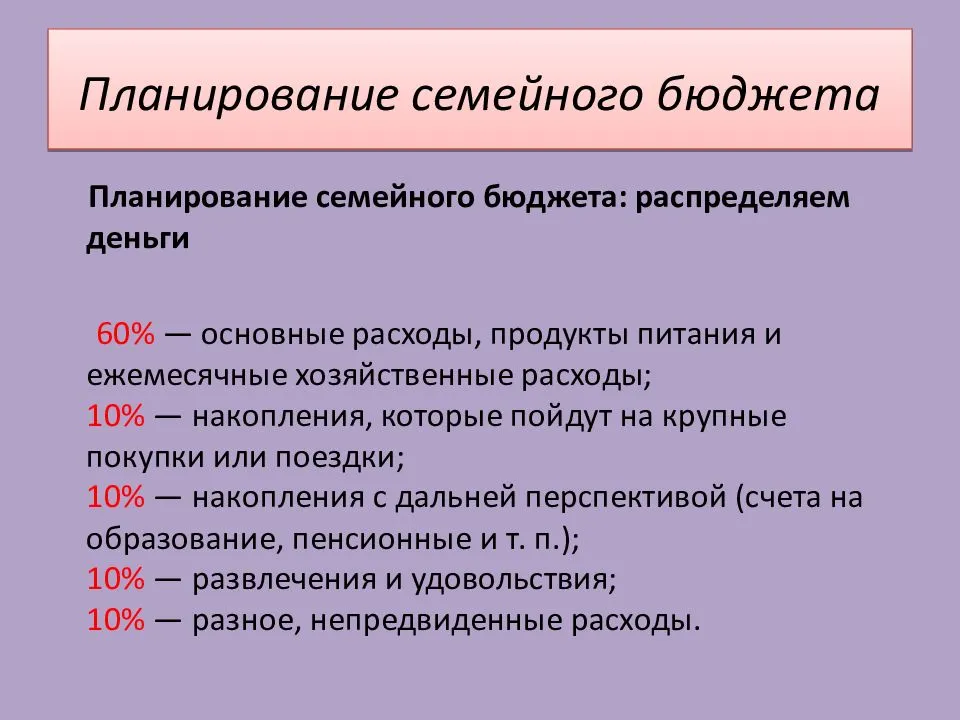

Метод шести кувшинов

Предлагаем рассмотреть ещё один способ формирования бюджета, который ещё называют методом шести кувшинов (или конвертов). Его суть заключается в том, что вы распределяете деньги не по неделям, а по категориям в различных пропорциях и сразу на месяц. Делать это нужно сразу после получения дохода. Итак, деньги распределяются следующим образом:

Первый кувшин — 55% доходов на обязательные ежемесячные траты. Например, питание, жильё, транспорт, оплату коммунальных расходов и т.п.;

Второй кувшин — 10% доходов на развлечения и досуг (походы в кино, театр, расходы на кафе и рестораны прочее);

Третий кувшин — 10% доходов на сбережения или инвестиции. Цель — сформировать пассивный доход, подготовить финансовый фундамент на будущее. «Вынимать» деньги из этой категории и тратить их на другие нужды нельзя;

Четвёртый кувшин — 10% доходов на саморазвитие: образование, коучинг, приобретение книг и т.д.;

Пятый кувшин — 10% доходов на финансовую подушку безопасности. Это деньги «на чёрный день», а также на крупные покупки вроде приобретения нового холодильника, путевки в отпуск, срочного ремонта автомобиля и прочие расходы;

Шестой кувшин — 5% доходов на благотворительность и подарки. И никакой день рождения коллеги или свадьба друзей вас не застанут врасплох.

Материал по теме

Почему мы ведёмся на обман: пять слабостей, которые эксплуатируют мошенники

Поможет ли планирование семейного бюджета лично мне?

Планирование семейного бюджета на ежемесячной основе определенно поможет и принесет результат. Но стоит помнить, что все мы все же люди, а не счетные машины.

Что я хочу сказать, что цифрами манипулировать легко. Вы можете выставить лимиты по категориям расходов как можно меньше для того, чтобы у вас оставалось как можно больше свободных денег к концу месяца. Но если это заставит вас страдать, вряд ли такой подход что-то изменит. Скорее, вы бросите все попытки составить бюджет к чертям и вернетесь к прежней модели расходов. Поэтому будте реалистами. Я расскажу, как подойти к планированию бюджета реалистично.

Например, если вы тратите в среднем в месяц 15000 ₽ на продукты, вряд ли вы сможете чувствовать себя комфортно, снизив расходы в этой категории до 5000 ₽ (это, конечно, возможно, но мы не хотим впадать в крайности). Планирование бюджета позволяет взять вам под контроль свои деньги только в том случае, если вы подходите к этому планированию разумно.

И еще один пример. Допустим, вы выяснили, что на бензин у вас в среднем уходит 5000 ₽ в месяц, и вы задали такой размер расходов на топливо на предстоящий период. Если вас терзают сомнения, что вы в предстоящем месяце вы сможете вместиться в эту сумму, то лучше увеличьте лимит. Если вы превысите его, это будет вас мучать. Если же не доберетесь до него — то сможете смело отложить то, что осталось неизрасходованным.

Бюджет, которым вы занимаетесь, это исключительно личный бюджет вашей семьи. Поэтому вы сами решаете, сколько и когда вы хотите потратить на ту или иную вещь, сколько раз хотите посетить ресторан, сколько и к какой дате хотите накопить на ювелирное украшение, о котором давно мечтали, на отпуск, автомобиль и так далее.

Отношение к семейному бюджету

Очень сложно распределить бюджет, если Вы или Ваша вторая половина имеют жадное отношение к деньгам. В таком случае распределение денег будет очень сложной процедурой. Для того чтобы распределить семейный бюджет Вы должны оба доверять друг другу, потому что если не будет доверия, то будут постоянные проверки, а это всегда будет приводить к ссорам и обидам.

В самом начале совместной жизни с парнем или мужем, оговорите наполнение семейного бюджета и на что он будет тратиться. Средства из семейного бюджета Вы можете расходовать как на все семейные нужды, так и на что-то конкретное: покупку продуктов и оплату коммунальных услуг. Когда Вы определите целевое предназначение семейного бюджета, Вы можете подсчитать его будущие расходы, дабы знать, какую ежемесячно сумму необходимо в нём собрать.

Стоит отметить, что у каждого разное представление о семейном бюджете. Для кого-то семейный бюджет — это копилка, для кого-то – кошелёк, для кого-то метод контроля. Относитесь к семейному бюджету просто, не надо из него делать какой-то фонд и производить постоянные бухгалтерские подсчёты и отчёты. Отношение к семейному бюджету должно быть, как к холодильнику: кому сколько надо – тот столько и взял, так и здесь. Конечно деньги более серьёзный вопрос, чем продукты, но, тем не менее, философии у них схожи.

Заключение? На самом деле, все только начинается

В заключении статьи хотим обобщить советы по организации и ведению семейного бюджета и поделиться полезными материалами для дальнейшего развития.

как правильно вести семейный бюджет

Вредные советы

Советы по организации и ведению семейного бюджета.

- Откладывайте минимум 10% от каждого поступления в фонд благосостояния.

- Откладывайте % с каждой зарплаты на благотворительность.

- Сосредоточьтесь над увеличением доходной части семейного бюджета, точнее над пассивным доходом, и уменьшении расходной его части.

- Фиксируйте свои расходы ежедневно, а анализируйте их ежемесячно.

- Вовремя, но не заранее, платите по счетам. Избегайте просрочек.

- Сформируйте финансовую подушку безопасности. Держите эти средства в высоколиквидных инструментах.

- Используйте возможности, которые даёт наше законодательство, по возврату части потраченных денег на покупку квартиры, на страхование жизни, на лечение и прочее.

Более подробно о налоговых вычетах читайте в статье (ссылка откроется в новом окне).

Развиваем финансовое мышление

Представляем список книг, которые позволят закрепить и развить ваше финансовое мышление. Это, конечно, не полный список книг, но идеи, которые в них рассматриваются – основополагающие. Читать их будет полезно, как взрослым, так и детям.

- “Мани или азбука денег” — Шефер Бодо

- “Путь к финансовой независимости” — Шефер Бодо

- “Самый богатый человек в Вавилоне” — Клейсон Джордж

- “Богатый папа, бедный папа” — Кийосаки Роберт

- “Квадрант денежного потока” — Кийосаки Роберт

- “124 способа сэкономить, не ущемляя себя” — Левитас Александр

- «Как составить личный финансовый план» — Владимира Савенка

- «Деньги. Мастер игры» — Тони Роббинс

- “Миллионер — автоматически” — Дэвида Баха

Начните вести семейный бюджет и ведите его в течение, хотя бы, года. Вы удивитесь, как изменится ваше финансовое положение. Как прогнозируемо и спокойно будет ваше финансовое будущее. Вы сможете уверенно планировать и весело проводить семейный отдых, и делать это не только раз в год, но и по выходным. И даже без заимствования денег. Вы можете взять свое будущее и будущее своей семье под контроль. Будьте хозяином своей жизни. Теперь вы знаете, что такое семейный бюджет и как правильно вести его.