Образец заполнения 3 ндфл при закрытии ип нулевая декларация

Актуальный образец заполненной декларации можно найти в территориальном отделении налоговой службы. Если отчетный документ оформляется в электронном формате, то последующая распечатка должна быть только односторонней.

Также не нужно производить какие-либо расчеты. Сдавать отчетную документацию можно в территориальном отделении фискального органа или через портал Госуслуги. Чтобы постоянно пользоваться услугами государственных информационных порталов заинтересованным лицам необходимо пройти авторизацию. Кто сдает отчетность Налоговую декларацию 3-НДФЛ должны сдавать:

Как и что заполнять в форме 3-НДФЛ для ИП

Заполнить декларацию можно несколькими способами:

Ручным способом.

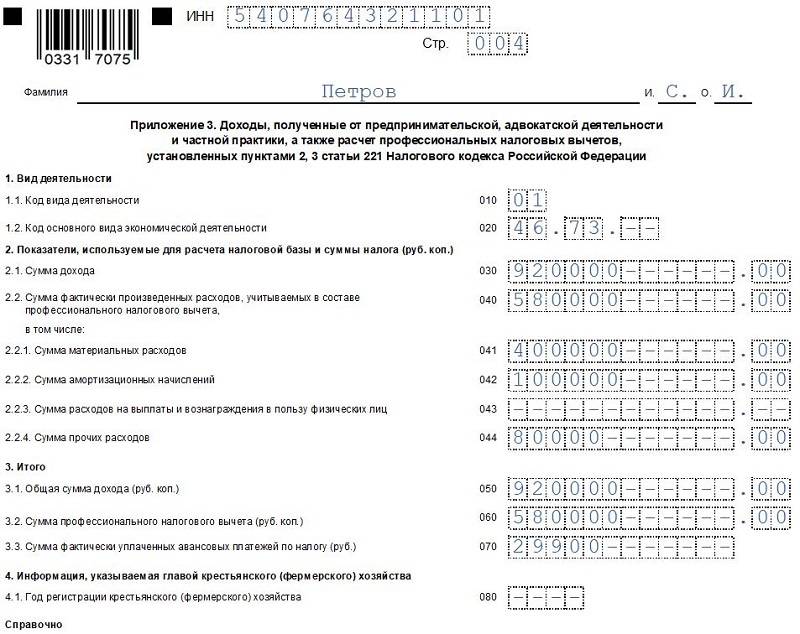

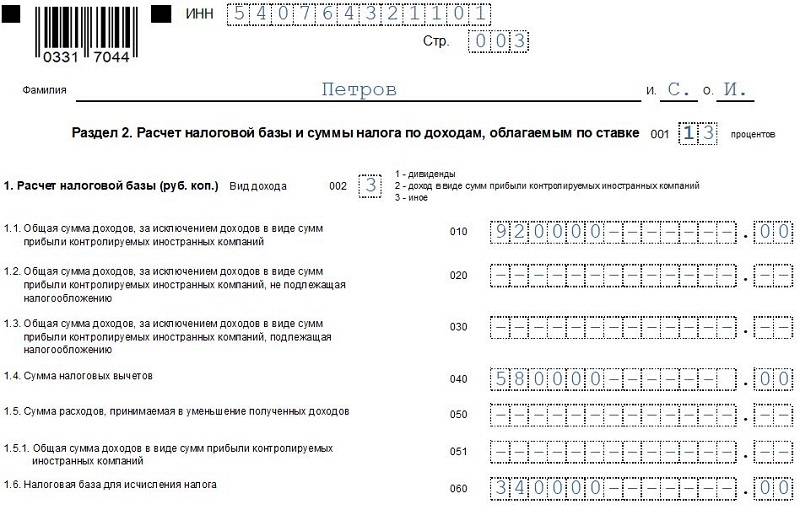

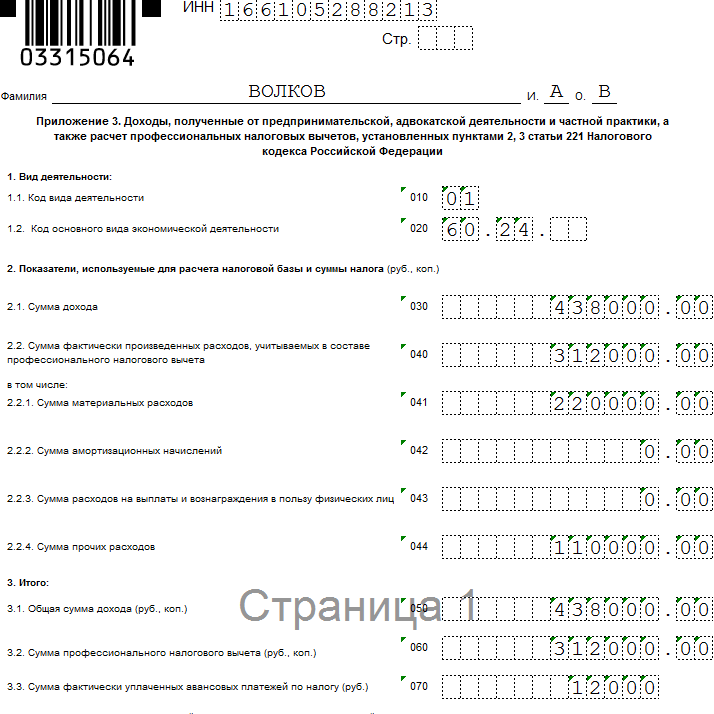

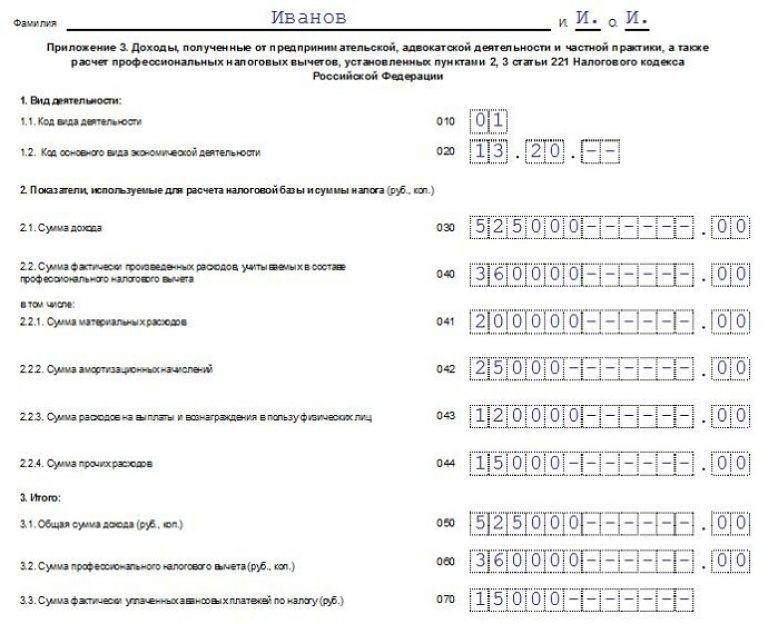

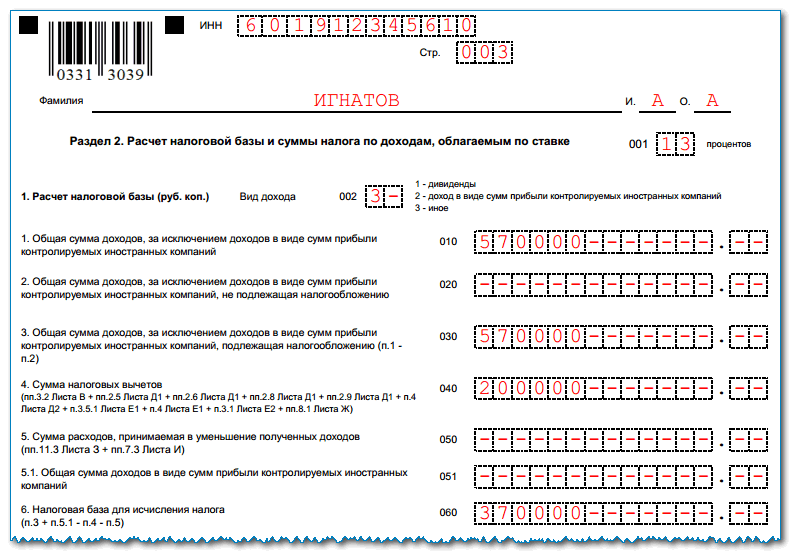

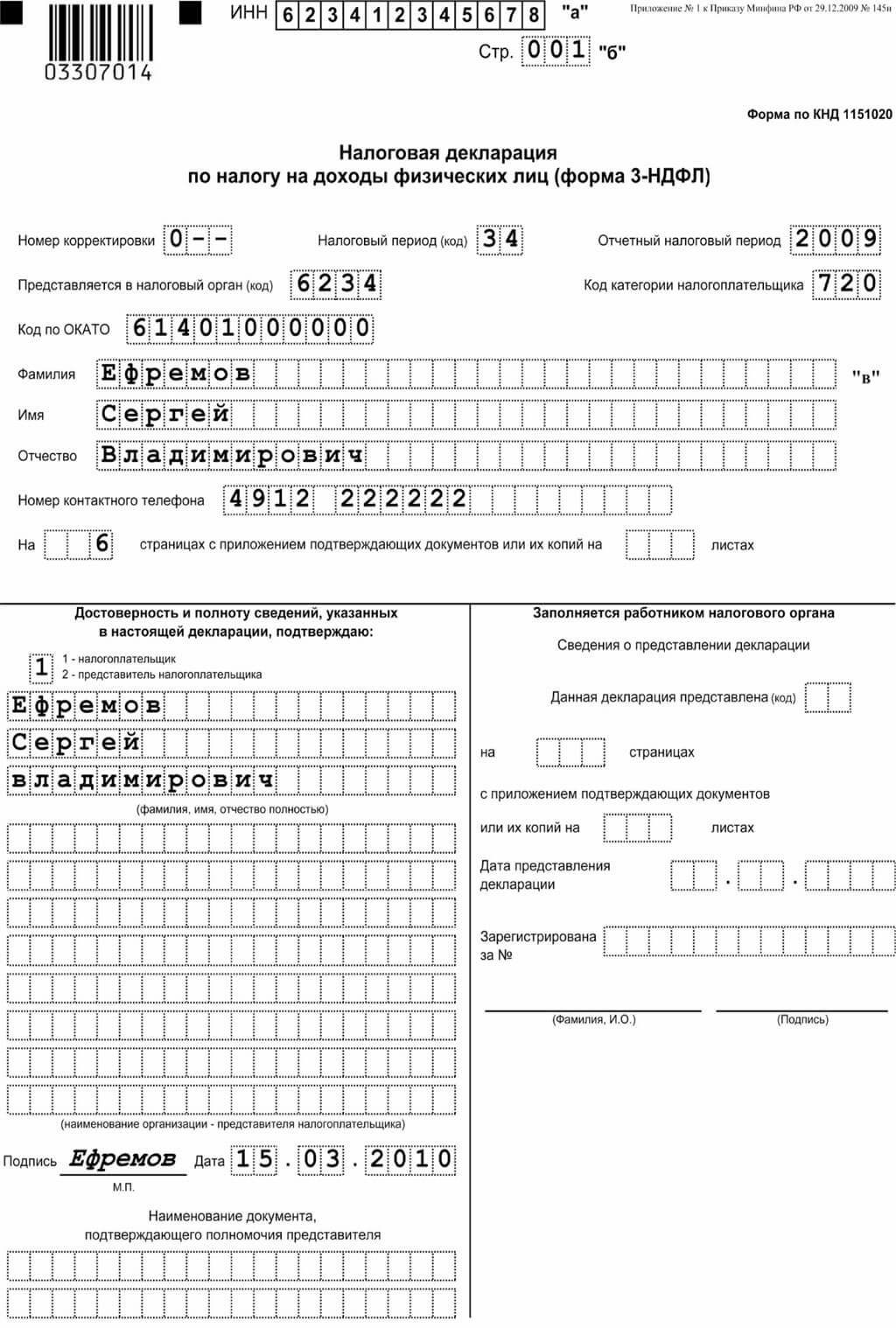

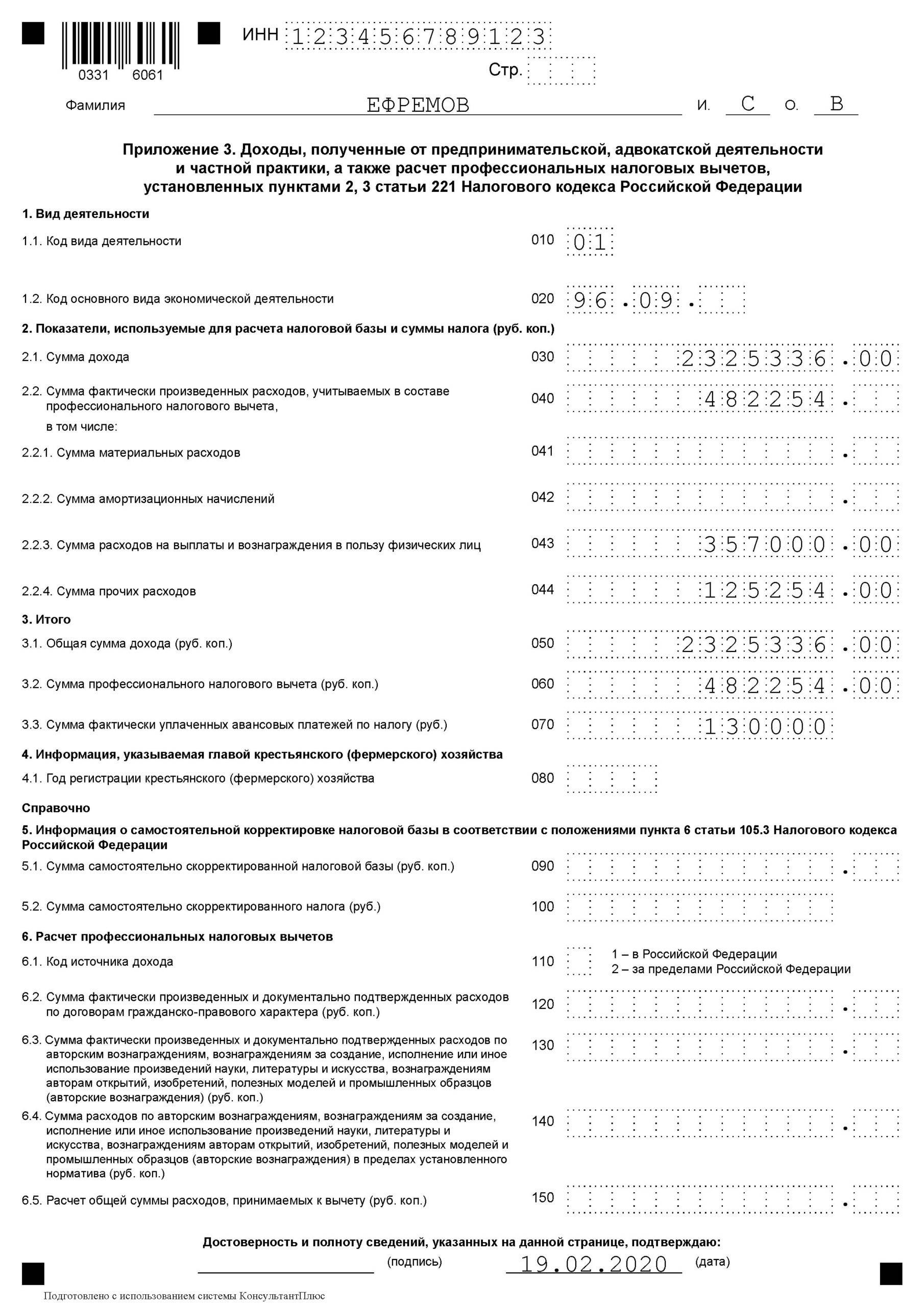

Физические лица, занимающиеся индивидуальной предпринимательской деятельностью, должны обязательно заполнить в форме 3-НДФЛ следующее:

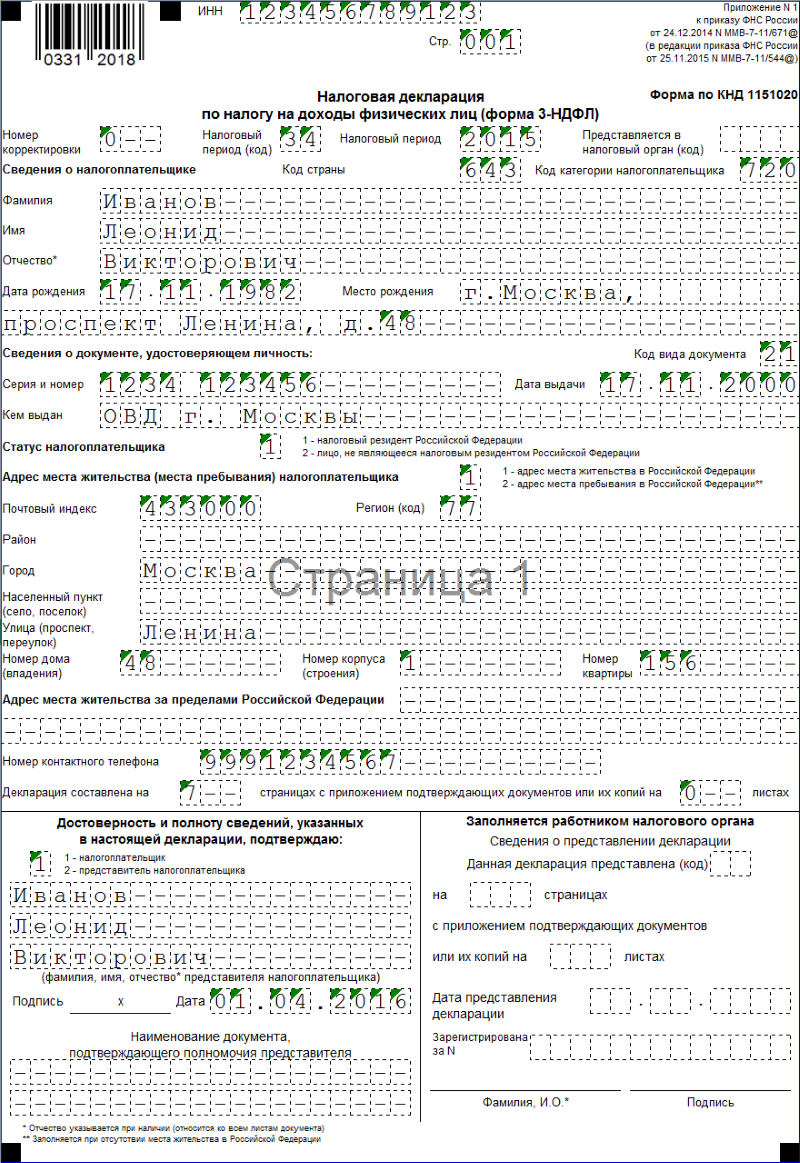

- титульный лист;

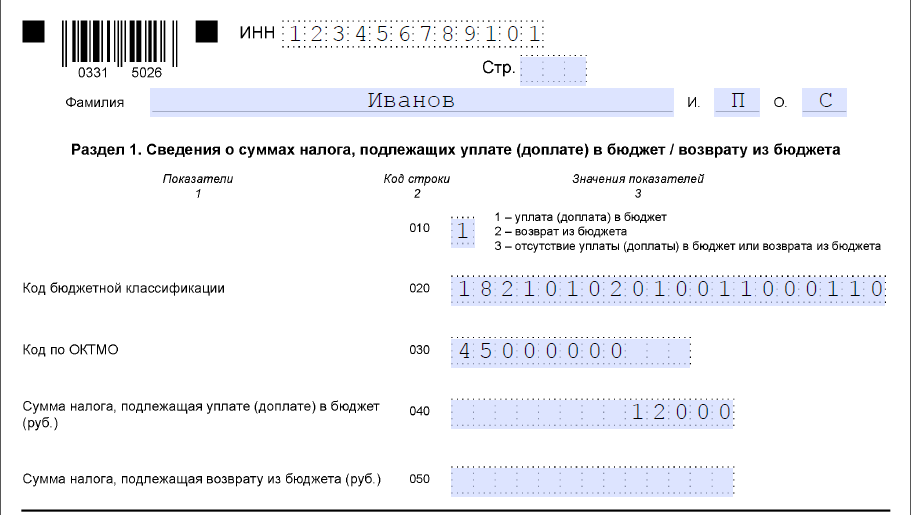

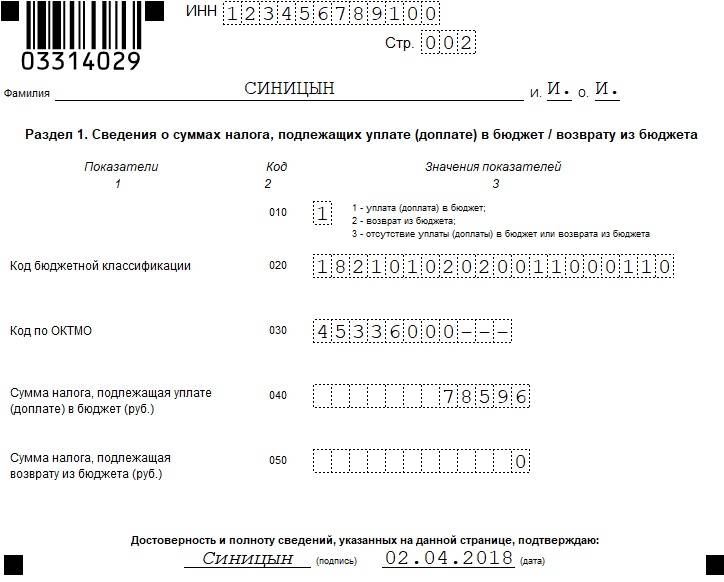

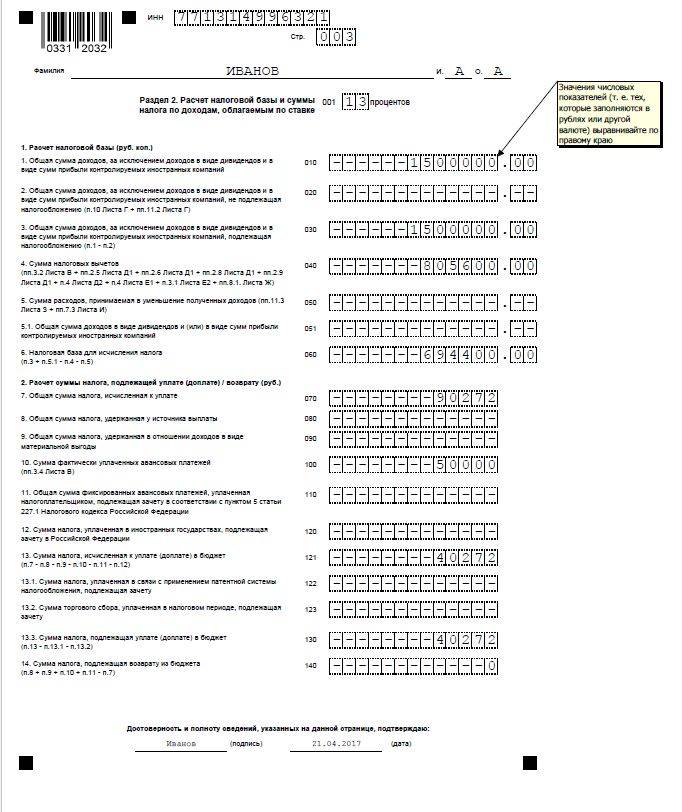

- раздел 1;

- раздел 2;

- приложение 3.

Сразу стоит отметить, что декларацию заполнять нужно с конца. То есть первым делом заполняется приложение 3, потом раздел 1 и 2, а только после всего этого заполняется лист с персональными данными гражданина. В форме предприниматель должен указать сведения о полученных доходах от деятельности ИП, примененных вычетах, уплаченных авансах и удержанных по НДФЛ суммы налогов.

Если предприниматель собирается сделать дополнительно социальные и имущественные вычеты, то для этого ему необходимо заполнить соответствующие приложения и приложить их к общему пакету документов.

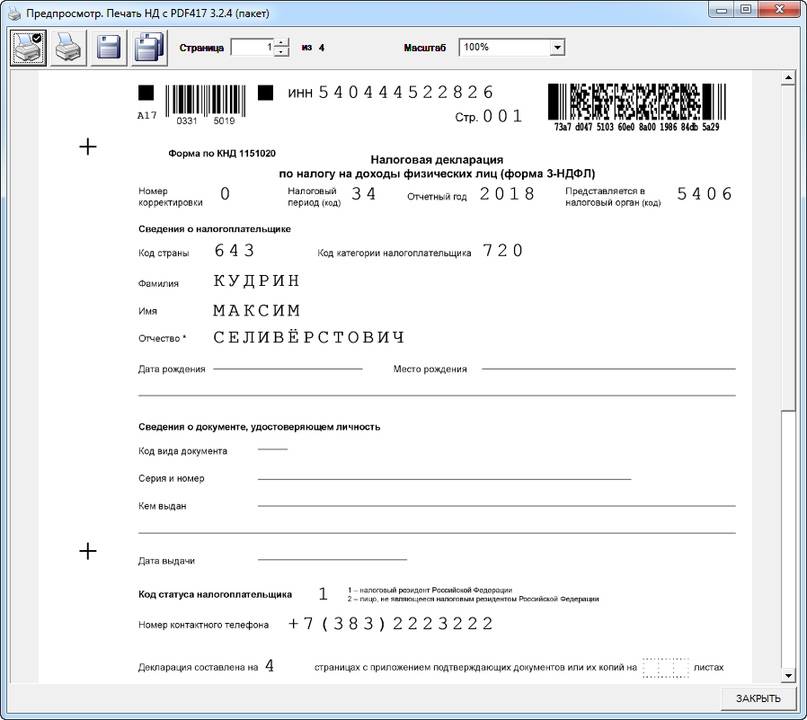

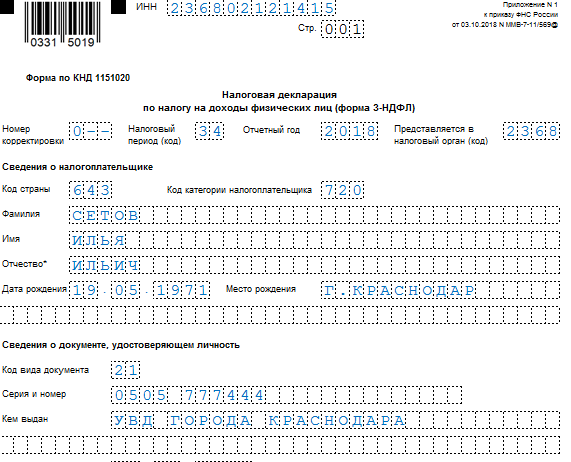

Какие коды можно писать в 3-НДФЛ

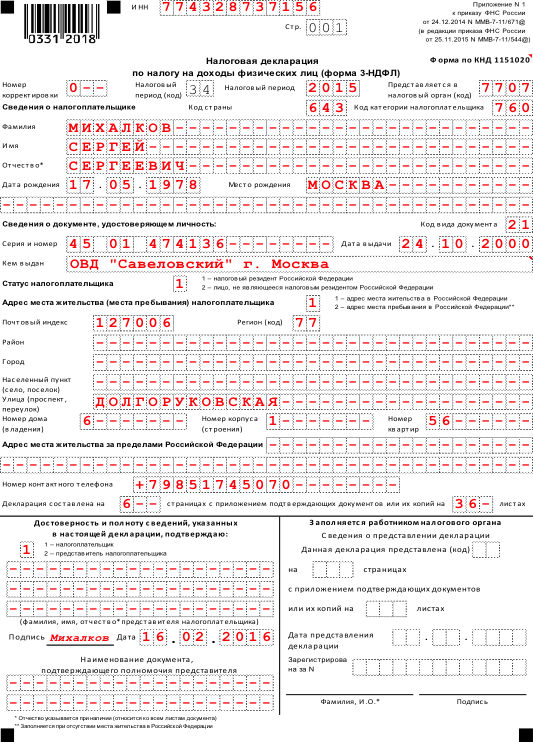

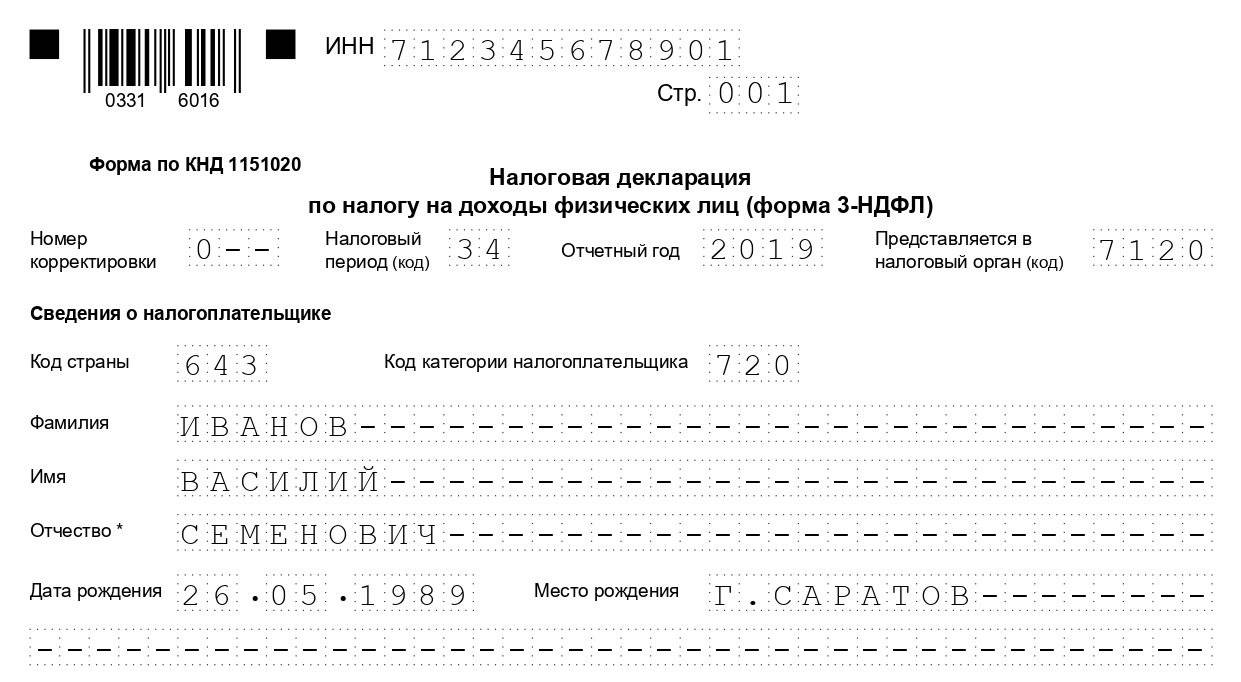

Для справки ниже приводим основные коды, применяемые в нулевой декларации:

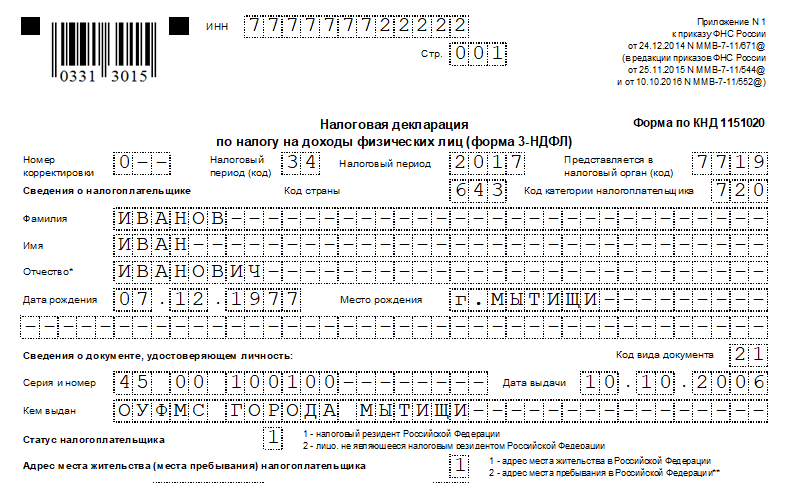

- категория плательщика: ИП — 720, нотариус — 730, адвокат — 740, другая физическая особа — 760, ИП фермер — 770;

- код страны, России — 643;

- код вида документа, паспорта — 21;

- налоговый период — 34, при ликвидации — 50.

Штрафные санкции за ошибки при подаче документа с нулевыми доходами в налоговых органах не предусматриваются. Невовремя поданная справка с отсутствующими доходами, как и в случае обычной декларации, наказывается штрафом в размере 1 тыс. рублей.

Соблюдение порядка представления в налоговую службу отчёта по форме 3-НДФЛ, соблюдение сроков сдачи в налоговые органы, а также правильное составление этого документа является непростой задачей. Всестороннее и тщательное рассмотрение этих вопросов требует особого внимания и массы времени. Если использовать грамотно составленную пошаговую инструкцию и своевременно отправить декларацию в налоговые органы, предприниматель полностью выполнит свои обязательства перед государством.

Что является доходом для ИП на ОСНО для 3-НДФЛ?

Прежде чем считать сумму дохода для 3-НДФЛ у ИП на ОСНО, нужно учесть важные нормы ст.227 НК РФ:

- после регистрации предпринимательства субъект хозяйствования начинает вести бизнес; как только ИП получает первые доходы, в течение 5 рабочих дней он подает в ИФНС форму 4-НДФЛ;

- эта форма состоит из одного листа, в нем вы указываете предполагаемый доход от вашего бизнеса за год; например, вы начали розничную торговлю и за первый месяц заработали 20 000 рублей выручкой, в отчете 4-НДФЛ вы указываете предполагаемый доход — 240 000 рублей за год;

- на основании этой информации ИФНС будет рассчитывать для вас авансы и высылать уведомления с суммами к уплате; всё это происходит в текущем году — непосредственно по мере получения доходов вы уплачиваете с них авансы; первый аванс — за полгода, второй — за третий квартал, третий — за четвертый квартал;

- например, вы начали вести бизнес в феврале, ИФНС рассчитает вам первый аванс без учета января, начиная со дня регистрации и до конца июня, аванс нужно будет уплатить до 15 июля; второй аванс — до 15 октября, третий — до 15 января;

- весь календарный год вы ведете учет своих доходов и расходов в журнале (КУДР);

- когда год заканчивается, вы приступаете к заполнению формы 3-НДФЛ;

- доход предпринимателя для 3-НДФЛ при ОСНО считается самостоятельно — по реальным доходам и расходам, а не предполагаемым, на которые опиралась ИФНС;

- если между рассчитанной вами суммой и рассчитанными суммами авансов возникла разница, она восполняется: если ваша сумма больше, вы доплачиваете в бюджет, а если ИФНС вменила вам больше, чем вы реально заработали, вы можете оставить этот излишек для зачета в будущем либо вернуть.

Важно! Чтобы определить доход для 3-НДФЛ по ИП на ОСНО, не нужно вести бухгалтерский учет. Индивидуальные предприниматели освобождены от обязанности вести бухгалтерию своей экономической деятельности, но должны производить налоговый учет — записывать доходы и расходы в журнал.. Журнал не имеет строгую форму — вы можете купить тетрадь большого формата, сделать для нее обложку с названием журнала, вашими регистрационными данными и прочей информацией и указывать в табличном виде ваши выручки и расходы

Журнал не имеет строгую форму — вы можете купить тетрадь большого формата, сделать для нее обложку с названием журнала, вашими регистрационными данными и прочей информацией и указывать в табличном виде ваши выручки и расходы.

По своему желанию предприниматель может вести бухгалтерский учет деятельности — для себя. Но записывать суммы по методу начисления или кассовому методу в 3-НДФЛ для ИП на ОСНО недопустимо. Аргументы:

- Высший Арбитражный Суд России в Решении № 9939/10 от 8 октября 2010 года указал, что предпринимателям, работающий на основном режиме налогообложения, необходимо в НК РФ предоставить право выбора метода определения расходов (не доходов), т. к. правила определения доходов в НК РФ по НДФЛ определены. На выбор ИП нужно дать методы начисления и «по кассе».

- Далее, в 2013 году Суд издал новое постановление №3920/13 от 8 октября, по которому ИП нужно дать право выбора метода не только по расходам, но и по доходам.

- Однако Министерство финансов России выпустило письма (№ 03-04-05/34662 и № 03-04-05/27723 от 16 апреля 2013 года и от 16 апреля 2014 года соответственно), в которых поясняет, что ни один из этих методов неприменим по НДФЛ, поскольку по этому налогу предусмотрен специальный, указанный в НК РФ, метод определения доходов и расходов.

- Согласно пояснениям ведомства и НК РФ в доходы ИП включаются доходы, которые были оплачены в течение календарного года. Днем оплаты признается день получения денег или имущества.

Пример 1

Носов Иван работает предпринимателем и занимается оптовой торговлей. Его покупатели часто выплачивают ему предоплату, а полную сумму перечисляют после доставки груза либо к определенной договором дате. Таким образом, за календарный год Сперанский оплаченных доходов имеет 600 000 рублей, хотя отгрузил товар на 1 000 000 рублей. Оставшиеся 400 000 войдут в его доходы уже за 2019 год.

Не признаются доходами объекты, перечисленные в ст.217 НК РФ — в части деятельности в качестве физического лица, ведь необходимо заполнить форму 3-НДФЛ для ИП на ОСНО, а также за операции, не связанные с предпринимательством:

- продажа имущества, принадлежавшего вам менее 5 или 3 лет;

- подарки;

- гонорары;

- дивиденды и проценты по депозитам;

- материальная выгода;

- доходы от операций с ценными бумагами и финансовыми инструментами;

- и пр.

Важно!

При заполнении отчета доход с НДС в 3-НДФЛ для ИП на ОСНО не нужен. И доходы, и расходы указываются без НДС.

Какие листы сдавать для ИП?

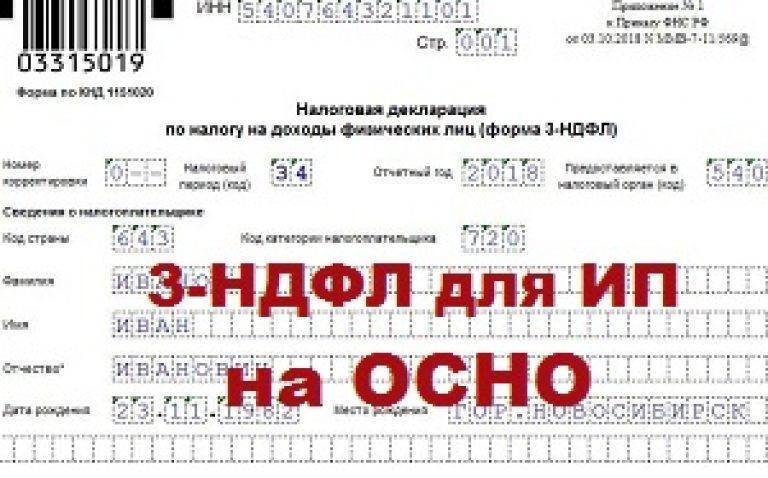

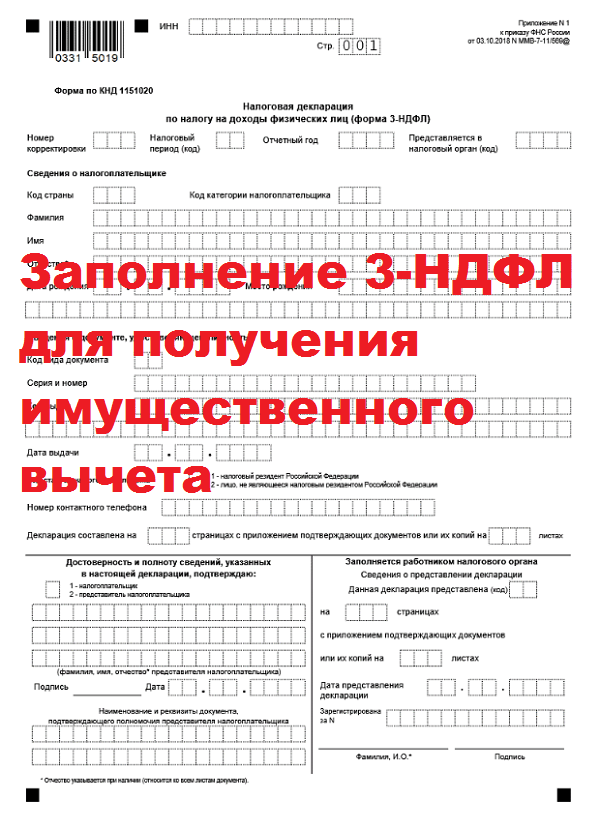

В настоящее время действует новая форма декларации 3-НДФЛ, введённая с 01.01.2019 года на основании приказа ФНС РФ от 03.10.2018 N ММВ-7-11/569@.

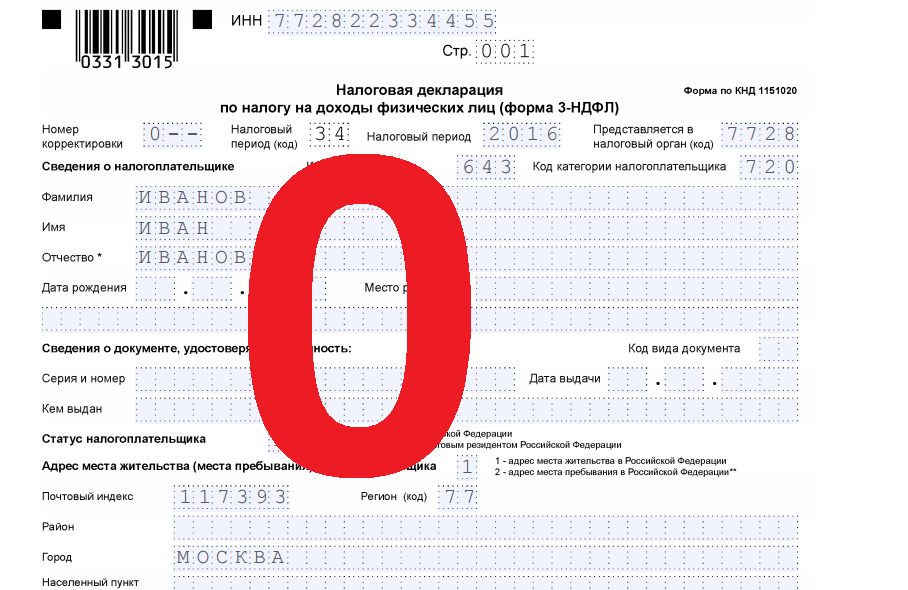

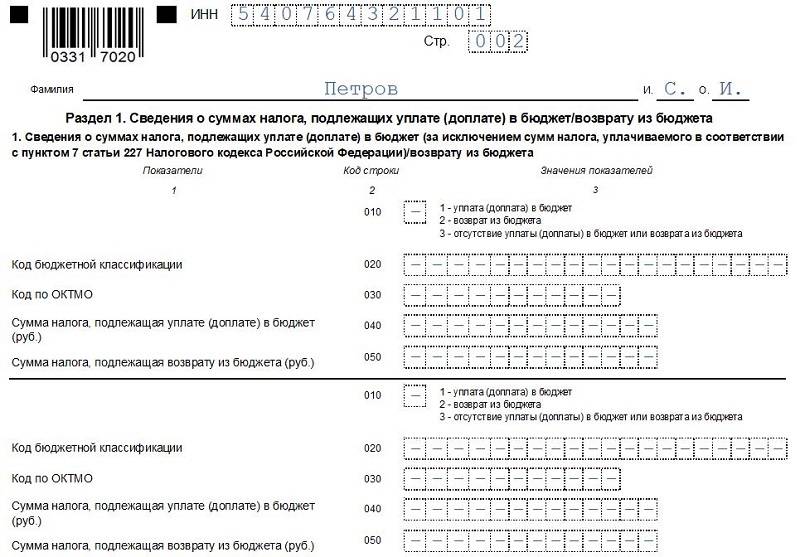

Нулевая декларация 3-НДФЛ для ИП в обязательном порядке включает в себя необходимость заполнения:

- Стр. 1 (Титульный лист), в котором указывается ИНН налогоплательщика, код налогового периода, налоговый период, код налогового органа, код страны и др. Ф.И.О., документ, удостоверяющий личность и др.;

- Стр. 2 (Раздел 1);

- Стр.3 (Раздел 2).

При заполнении необходимо ознакомиться с порядком внесения нужных сведений в указанных разделах. К примеру, в соответствующих строках (010-160 раздела 1 и 040, 050 раздела 2) проставить прочерки.

Согласно данным по кодификации налогового периода, необходимо на титульном листе декларации, установить код «34» (код года), а рядом отчётный год.

При закрытии ИП в указанной ячейке нужно вставить код «96», что будет означать — последний налоговый период при прекращении предпринимательской деятельности. Для закрытия ИП предпринимателю надо в срок до 5 дней, со дня прекращения деятельности, отчитаться перед налоговыми органами.

Для закрытия ИП, предпринимателю следует направить в орган регистрации заявление о прекращении предпринимательства, оплатить страховки и налоги, отчитаться за последний налоговый период.

Нужно ли сдавать 3-НДФЛ ИП на ОСНО, УСН, ЕНВД?

Индивидуальный предприниматель выбирает подходящую систему уплаты налогов при регистрации, в дальнейшем он может сменить ее с начала любого года.

В зависимости от выбранного режима налогообложения состав отчетности меняется.

В целом, выделяется общий режим (ОСНО) и специальные (УСН, ЕНВД, ПСН). В каждой налоговой системе налоги платятся разные, соответственно, и отчетность по ним отличается.

Обязанность по подаче отчетов ИП в зависимости от налогового режима:

- ИП на ОСНО обязаны сдавать форму 3-НДФЛ, в которой показывают доходы за год от деятельности в качестве предпринимателя.

- ИП на УСН (упрощенная система) декларацию 3-НДФЛ не заполняют, такие предприниматели платят налог УСН и заполняют декларацию для упрощенного режима.

- ИП на ЕВНД (вмененный доход) также не заполняет форму 3-НДФЛ, данные физические лица платят налог на вмененный доход, который рассчитывается по особым правилам. Для вмененщиков также разработана отдельная форма декларации ЕНВД.

- ИП на ПСН (патентная система) 3-НДФЛ не формируют, данные индивидуальные предприниматели оплачивают патент и никакой отчетности по патенту не подают.

Вывод: декларацию 3-НДФЛ должны сдавать только те ИП, которые выбрали для ведения деятельности общий режим налогообложения (ОСНО).

Новая форма декларации по доходам за 2019 год

Важный момент — форма 3-НДФЛ обновилась с начала 2020 года, поэтому за 2019 год предприниматели обязаны оформлять декларацию по обновленному варианту.

Сама форма утверждена Приказом ФНС России №ММВ-7-11/569@ от 03.10.2018 и отредактирована Приказом №ММВ-7-11/506@ от 07.10.2019.

Изменения коснулись второго, пятого и седьмого приложения, а также скорректированы штрих-коды страниц декларации — изменения в новой форме 3-НДФЛ 2020.

Срок сдачи в 2020 году

ИП подают отчетность о своих доходах один раз в год.

Последний день сдачи 3-НДФЛ в ИФНС за 2019 год — 30 апреля 2020.

Место подачи — отделение ФНС, где физическое лицо стоит на учете как индивидуальный предприниматель (по месту жительства).

Нарушение сроков сдачи декларации ведет к штрафу в размере 5% от незаплаченной суммы налог за каждый просроченный месяц (минимальный размер штрафа 1000 руб., максимальный — 30% от неуплаченного налога) — ст.119 НК РФ.

Нарушение сроков оплаты налога с доходов ИП приводит также к начислению пени, которые рассчитываются как 1/300 ставки рефинансрования от суммы, не уплаченной вовремя. С 3-го дня задолженности ставка возрастает до 1/150 — ст.75 НК РФ.

Некоторые ИП не ведут деятельность в течение года совсем, в этом случае они также обязаны сдать декларацию, но с нулевыми показателями — образец нулевой 3-НДФЛ для ИП.

Предприниматели на ОСНО обязаны отчитаться перед ФНС независимо от того, имели они доход в году или нет, вели деятельность или нет. Сам статус индивидуального предпринимателя обязывает физ.лицо заполнять форму 3-НДФЛ.

Способы подачи

У ИП есть несколько способов оформления 3-НДФЛ:

- бумажный вариант — заполняется распечатанная форма или распечатывается заполненная на компьютере форма;

- электронный вариант — в кабинете налогоплательщика составляется электронная декларация и передается по электронным каналам связи;

- в программе Декларация 2019 на сайте налоговой — скачивается специальная бесплатная программа, после чего заполняются необходимые данные, после чего заполненный образец можно использовать для подачи.

Бумажную декларацию можно принести самостоятельно в налоговую по месту постановки на учет ИП, можно направить вместо себя свое доверенное лицо (оформляется на него доверенность от предпринимателя), можно передать ценным письмом с описью вложения.

Программа «Декларация»

Можно заполнить 3НДФЛ с помощью программы «Декларация», разработанной налоговой службой. Программа подскажет, какие поля нужно заполнить. Если хотите заполнять декларацию таким образом, скачайте и установите программу «Декларация» на своем компьютере.

В программе вы увидите 7 вкладок, но не все из них активны. По мере заполнения они разблокируются. Для начала нужно выбрать вариант заполнения «3НДФЛ». Далее по порядку передвигайтесь по вкладкам: «Задание условий», «Сведения о декларанте», «Доходы, полученные в РФ», «Вычеты – имущественные вычеты», «Зачет/возврат налога».

После внесения всех данных нажмите на кнопку «Проверить». Программа покажет какие данные вы забыли внести. Исправьте ошибки и сохраните документ в формате xml если собираетесь подать декларацию в электронном виде или распечатайте в двух экземплярах если будете подавать декларацию в ИФНС в бумажном виде.

Скачать программу можно на официальном сайте налоговой инспекции nalog.gov.ru

Куда вносятся авансовые платежи

По НДФЛ стандартный налоговый период равен 12 месяцам. Любой авансовый платёж перечисляют в зависимости от оформленных уведомлений из налоговой службы, на протяжении всего указанного года. Когда период заканчивается — считают итоговую сумму общего налога.

Основа — уведомления. Аванс предполагает установку конкретных сроков:

- За январь-июнь. Максимум платят до 15 июля текущего года, в размере половины от общей суммы. Внести нужно все средства.

- За июль-сентябрь. До 15 октября текущего года максимум. Одна четвёртая от годовой суммы.

- Октябрь-декабрь — до 15 января следующего года, тоже одна четвёртая. Образец документов практически не меняется.

К уведомлениям всегда идёт обязательное приложение — платёжные поручения. Там описаны реквизиты, куда надо перечислять деньги. Форма таких извещений обозначается как №ПД. Она упрощает работу тем, кто собирается вносить плату.

Существует несколько вариантов передачи налоговых уведомлений. Перечень выглядит так:

- Лично предпринимателю, либо официальному представителю интересов. Общий порядок процедуры сохраняют в любом случае.

- По почте, с оформлением заказного письма. Считается, что сообщение получено спустя шесть дней максимум после отправления. Одновременный список с приложениями тоже отправляют.

- По телекоммуникационным каналам, в электронном виде. Такие технологии давно доступны тем, кто оформляет вычет по разным направлениям.

Обязанность по уплате налога не появляется у предпринимателя до тех пор, пока он не получает уведомление. До этого момента никаких действий совершать не надо. Арбитражная практика доказывает правомерность подхода, когда имеется в виду декларация.

Нулевая декларация 3-НДФЛ при отсутствии деятельности и закрытии ИП

Если налогоплательщик в течение налогового периода (года) не получал доход от предпринимательской деятельности, он все равно должен отчитаться перед ИФНС путем подачи декларации. Как заполнить декларацию 3-НДФЛ для ИП в этом случае? Такой отчет оформляется с нулевыми показателями (письмо Минфина России от 25.12.2007 № 03-02-07/1-507).

При его составлении используется действующая форма бланка декларации 3-НДФЛ.

Формы декларации 3-НДФЛ для ИП и обычных физлиц идентичны, но заполняются они этими налогоплательщиками по-разному.

Получите пробный доступ к КонсультантПлюс и в системе вы найдете примеры заполнения 3-НДФЛ на все случаи жизни, например, для получения вычета при покупке жилья или при его продаже и др.

Обязательны для заполнения и для ИП, и для физлица титульный лист и разделы 1, 2. Именно их надо оформить при подаче нулевой декларации 3-НДФЛ у ИП. Остальные листы заполняются и ИП, и физлицом по мере необходимости.

Отсутствие деятельности логически может перерасти в ликвидацию статуса ИП. В таких обстоятельствах у налогоплательщика тоже отсутствуют данные для заполнения граф декларации. В результате сдается нулевая 3-НДФЛ, причем представить отчет требуется в короткий срок, не превышающий 5 дней со дня регистрации факта прекращения деятельности ИП.

Когда нужно подавать декларацию

Прежде чем вы узнаете, как самостоятельно заполнить налоговую декларацию 3-НДФЛ, давайте разберем в каких случаях она вообще подается. Эта форма считается ключевой для отчетности частных лиц и предпринимателей. В ней указываются все доходы, которые были получены в прошлом году (за вычетом заработной платы у работающих). В данную форму должны вноситься деньги, полученные гражданином от:

- Продажи любой недвижимости (дома, коттеджа, квартиры, дачи, участка, офиса, помещения).

- Продажи любого имеющегося в его распоряжении имущества.

- Получения любых переводов из-за границы.

- Выигрыша в любой игре или споре суммой более 4 тысяч рублей.

- Продажи транспортного средства (если машина была в собственности менее 3 лет).

- Сдачи в аренду любой недвижимости.

- Любых других источников.

Заполнять декларацию нужно разборчиво, печатными буквами

Заполнять декларацию нужно разборчиво, печатными буквами

Также данная декларация сдается, если:

- Налогоплательщик или его дети обучаются в ВУЗах на платной основе.

- Если в текущем году проводилось лечение налогоплательщика.

- Если человек совершает взносы в ПФ РФ (дополнительно от основных поступлений).

- Если налогоплательщик приобретает жилье или строит его. Сюда же попадает договор о заключении ипотеки.

- Если налогоплательщик имеет детей, то на каждого делается вычет в размере 1,4 тысячи рублей.

- Если человек получает любые наличные/безналичные средства от частных лиц, финансовых или коммерческих фирм.

- При получении гонораров по авторскому праву.

- При получении дарственной на движимое/недвижимое имущество.

Чтобы знать, как заполнить декларацию 3-НДФЛ правильно, вам нужно сначала подготовиться к ее сдаче. Вам понадобится паспорт и документы, которые подтверждают получение вами доходов. Данные документы должны быть оформлены соответствующим образом, а не в виде справок, иначе инспектор их не примет.

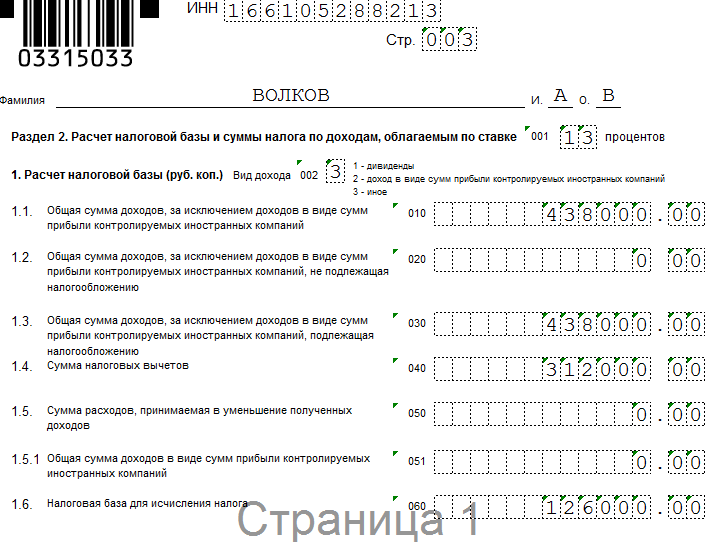

Разделы декларации, заполняемой для получения налогового возврата за расходы на лечение

Самый удобный способ заполнения декларации — в онлайн-режиме на сайте Федеральной налоговой службы. Это можно сделать абсолютно бесплатно, открыв соответствующий раздел на главной странице.

Порядок заполнения регламентирован Приказом №ММВ-7-11/671@ Федеральной налоговой службы. Для получения налогового вычета следует заполнить такие разделы декларации:

- титульный лист, разделы №1 и №2;

- лист А, который отражает суммарный доход физлица и размер начисленного на него налога;

- лист Е1, отражающий налоговые вычеты.

Важно заполнять декларацию, не нарушая порядка, так как первые суммы используются при дальнейших расчетах. Первыми заполняют листы А и Е1

После этого заполняют разделы №1 и №2. Заполнение титульного листа выполняется в последнюю очередь.

Сроки сдачи 3-НДФЛ и уплаты налога для ИП

Например, ИП Сайков Степан Васильевич утратил статус ИП 22.05.2021, в этот же день данный факт отражен в ЕГРИП. Следовательно, сдать 3-НДФЛ при закрытии ИП нужно до 26.05.2021 включительно.

На уплату налога у предпринимателей времени больше. Перечислить налог, заявленный в 3-НДФЛ за 2020 год, полагается не позднее 15.07.2021. С 2020 года изменился порядок расчета авансов по НДФЛ. Теперь ИП не получают уведомления из налоговой, а сами рассчитывают авансы по итогам квартала и перечисляют в налоговую до 25 числа следующего месяца. Налог уплачивают частями — до 25 апреля, 25 июля, 25 октября и 15 июля следующего года.

Что такое налоговый вычет

Налоговый вычет представляет собой уменьшение налогооблагаемой доходной базы на определенную сумму. В данном случае на сумму потраченных на лечение средств — включая мед. услуги, оплату взносов по страховому полису ДМС, покупку медикаментов и протезирование.

Данный вычет распространяется только на те доходы граждан, которые подлежат налогообложению по ставке 13%. Включаемые в статью расходов медицинские услуги, лекарственные средства и протезы должны входить в Перечни услуг и медикаментов, установленные государством.

Для расчета остатка налогооблагаемых доходов применяются суммы, затраченные как на собственное лечение, так и на лечение супругов, несовершеннолетних детей, в том числе под опекой, а также родителей.

Получить налоговый вычет можно в одном из двух вариантов — непосредственно у нанимателя или в налоговой инспекции. В нашем обзоре мы подробно разберем нюансы второго метода.

Для получения вычета необходимо заполнить и предоставить в налоговую службу, находящуюся по месту регистрации физлица либо его фактического проживания, декларацию типа 3-НДФЛ. Предоставлять ее нужно по завершении отчетного года, не позже 30 апреля. Туда включаются как доходы за истекший налоговый период, так и расходы на медицинское обслуживание за тот же период, за который уплачивается налог.

Если подача декларации нужна только для получения вычета, то срок ограничивается 3 годами с того момента, когда у физлица появилось право на его применение.

В следующих разделах обзора мы детализируем заполнение отдельных листов декларации, подаваемой для использования налогового вычета, связанного с затратами на медицинские услуги.

Важно

В первую очередь нужно учесть, что при оформлении социальной налоговой льготы за лечение, все медицинские организации, которые предоставляли оплачиваемые услуги гражданину, должны обладать лицензиями. Также следует иметь документальное подтверждение понесенных расходов — чеки, квитанции, счета

Если оплачивалось не собственное лечение, а члена семьи налогоплательщика, то необходимо документальное подтверждение родства.

О порядке подачи документа

Максимальный срок подачи – до 30 апреля, следующего за годом, по которому и отчитываются. Есть лишь некоторые ситуации, когда допускается более поздняя сдача.

К примеру, если иностранец прекращает свою деятельность, а потом выезжает на территорию другой страны.

При возврате налогов, составлении деклараций для вычетов, нет определения по конкретным срокам. Ведь в таких случаях заполнение документа не является обязанностью.

Это право, которым наделяется каждый гражданин. Подают декларации в любое время, даже если календарный год уже закончился.

Главное – максимум на протяжении трёх лет заявить о праве на получение вычета.

Вне зависимости от причины оформления, бумаги отдают представителям налоговых служб по месту жительства. То есть, обращаться надо по адресу прописки. Ведь именно по таким объектам ведётся сам учёт.

Как рассчитать 3-НДФЛ для ИП на ОСНО?

Считать 3-НДФЛ для ИП на общей системе нужно самостоятельно, поскольку ИФНС занимается расчетом лишь авансов — а они исчисляются по предполагаемым доходам лица. Если с определением доходов разобраться несложно — в них включаются все платежи в вашу пользу, произведенные в течение года, то с расходами нужно быть более осведомленным.

Так, вам придется изучить правила главы 25 либо нанимать себе бухгалтера. Рассмотрим несколько примеров расчета.

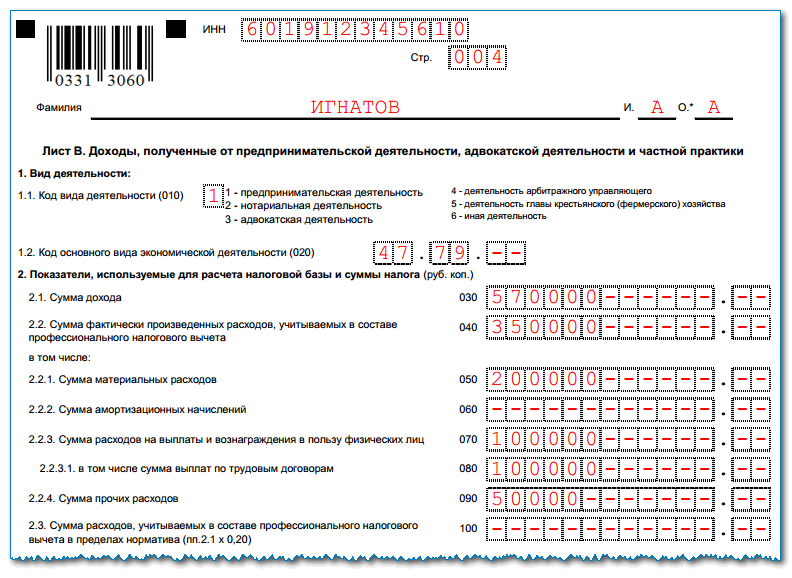

Пример 2

Иван Носов занимается оптовой торговлей. За год он отгрузил товар на сумму 1 800 000 рублей, из которых оплачены только 1 650 000 с НДС. На оплату труда работника предприниматель потратил 200 000 рублей. На аренду склада — 300 000 рублей. На покупку проданных материалов — 400 000 рублей. На амортизацию по грузовой машине — 50 000. На ремонт машины — 30 000 рублей. Также Носов заплатил различные государственные штрафы и пени на сумму 50 000 рублей.

Предполагаемый доход (с учетом издержек) Носова по форме 4-НДФЛ — 800 000 рублей. Он заплатил авансы на сумму:

800 000 × 13% = 104 000 рублей.

Из расходов НДС включен в аренду и стоимость материалов. Пересчет сумм без НДС:

- 300 000 × 20 / 120 = 50 000 — это сумма НДС, значит, расходы равны — 250 000;

- 400 000 × 20 / 120 = 66 667, расходы без добавочного налога — 333 333 рубля.

Согласно нормам главы 25 НК РФ все расходы предпринимателя можно учесть, кроме штрафов и пеней (ст.270 НК РФ), следовательно, общие издержки составят:

200 000 + 250 000 + 333 333 + 50 000 + 30 000 = 863 333 рублей.

Вычленяем НДС из доходов:

1 650 000 × 20 / 120 = 275 000, доходы — 1 375 000.

База:

1 375 000 — 863 333 = 511 667.

НДФЛ:

511 667 × 13% = 66 517 рублей.

А авансы составили 104 000, следовательно, имеет место излишек: 104 000 — 66 5171 = 37 483. Носов может оставить эту сумму для зачета других фискальных платежей в будущем либо вернуть их.

Пример 2

Иван Носов занимается оптовой торговлей. За год он отгрузил товар на сумму 1 800 000 рублей, из которых оплачены только 1 650 000 с НДС. Носов не смог подготовить все необходимые документы, поэтому пользуется фиксированной скидкой в 20%.

НДС в доходах:

1 650 000 × 20 / 120 = 275 000.

База в этом случае:

1 375 000 — 20% = 1 100 000 рублей.

НДФЛ:

1 100 000 × 13% = 143 000 рублей.

Однако бывает ситуации, когда второй способ выгоднее, чем первый: у ИП было слишком мало расходов, которыми он может уменьшить выручку.