Заявление об использовании имущества в предпринимательской деятельности

Вопрос: Индивидуальный предприниматель, применяющий УСНО, владеет имуществом, используемым в предпринимательской деятельности. Обязан ли он представлять в налоговый орган заявление об освобождении от уплаты налога на имущество (имущества, облагаемого налогом с кадастровой стоимости, нет)?

Из положений гл. 26.2 НК РФ не следует, что индивидуальный предприниматель должен подавать какое-либо заявление в налоговый орган.

Обратимся к гл. 32 «Налог на имущество физических лиц» НК РФ. В пункте 6 ст. 407 НК РФ сказано, что лицо, имеющее право на налоговую льготу, представляет заявление о предоставлении льготы и документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговый орган по своему выбору. Перечень налоговых льгот приведен в п. 1 ст. 407 НК РФ, но там не идет речь об индивидуальных предпринимателях, применяющих УСНО. Соответственно, индивидуальный предприниматель не обязан подавать заявление и на основании гл. 32 НК РФ.

Разъяснений контролирующих органов по данному вопросу немного. Еще в Письме УФНС по г. Москве от 25.11.2008 N 18-12/1/109650@, опубликованном тогда, когда действовал отдельный Закон относительно уплаты налога на имущество физических лиц, говорилось о необходимости представления индивидуальными предпринимателями заявления об освобождении их от уплаты налога на имущество в целях реализации предоставленного гл. 26.2 НК РФ права на освобождение от уплаты названного налога. Налоговики делали вывод, что для получения льготы по налогу на имущество индивидуальные предприниматели, применяющие УСНО, должны самостоятельно ежегодно подавать соответствующее заявление (в произвольной форме) и документы, необходимые для освобождения их от уплаты налога на имущество физических лиц в связи с применением упрощенной системы. При этом напоминалось: ФНС в Письме от 24.07.2007 N 04-3-02/001613@ установила, что в рамках проведения мероприятий налогового контроля налоговым органам необходимо осуществлять проверку фактического использования индивидуальными предпринимателями имущества для осуществления деятельности, облагаемой по правилам УСНО.

Рекомендуемая форма заявления о предоставлении льготы по имущественным налогам приведена в Письме ФНС России от 16.11.2015 N БС-4-11/19976@.

Из озвученных норм можно сделать следующий вывод. Индивидуальный предприниматель, применяющий УСНО, в целях освобождения от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности, не обязан подавать в налоговый орган какое-либо заявление. Однако поскольку спасение утопающих — дело рук самих утопающих, а налоговый орган просто не знает, что индивидуальный предприниматель использует обозначенное имущество в предпринимательской деятельности и начисляет налог на имущество в отношении всего имущества, принадлежащего данному физическому лицу, представление такого заявления необходимо в первую очередь самому индивидуальному предпринимателю. Без такого заявления он не будет освобожден от налога на имущество.

С учетом того что срок уплаты налога — не позднее 1 декабря года, следующего за истекшим налоговым периодом, а срок направления физическим лицам уведомлений об уплате налога — не позднее 30 рабочих дней до даты его уплаты, индивидуальному предпринимателю желательно обратиться в налоговый орган с вышеуказанным заявлением до середины октября года, следующего за истекшим налоговым периодом.

Отметим: если основания для признания деятельности по использованию имущества (например, нежилого помещения) предпринимательской отсутствуют, то в отношении такого имущества необходимо уплачивать налог на имущество физических лиц в качестве физического лица на основании налогового уведомления.

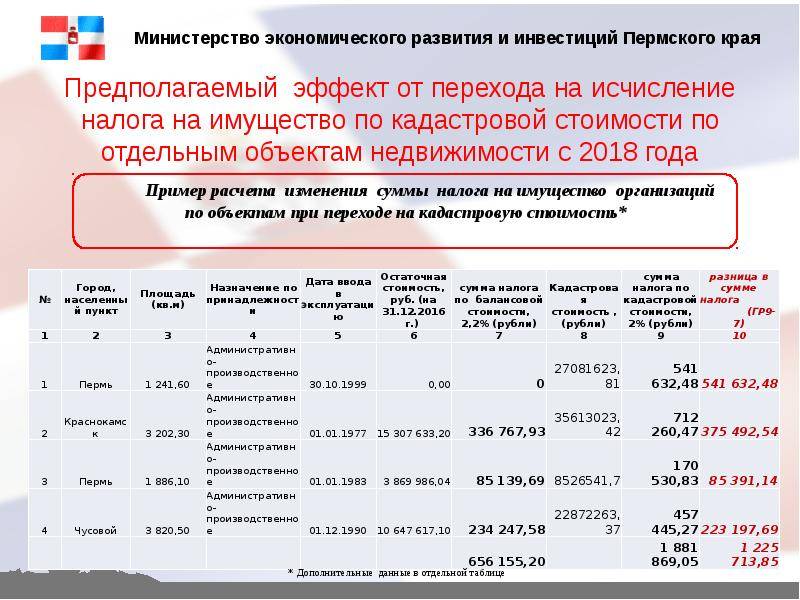

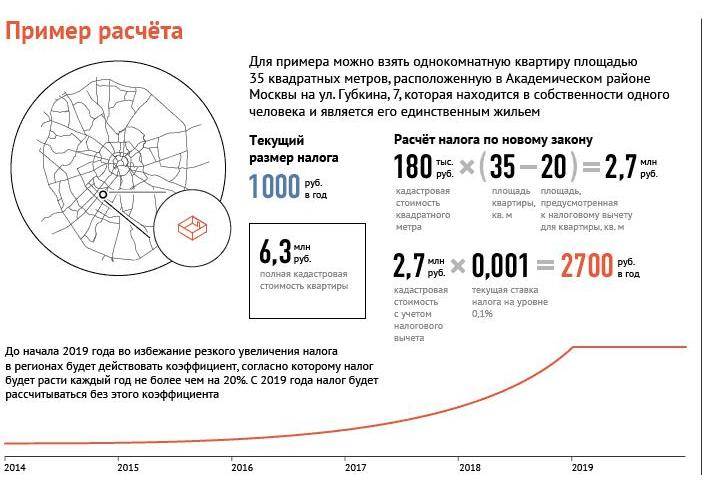

Пример расчета

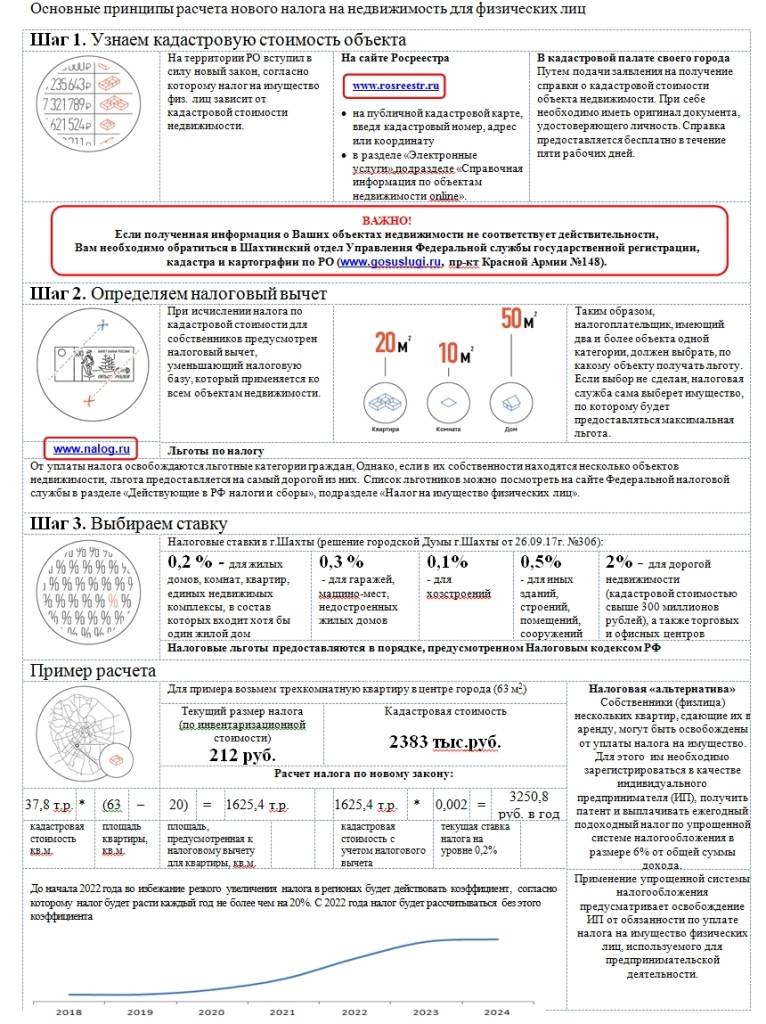

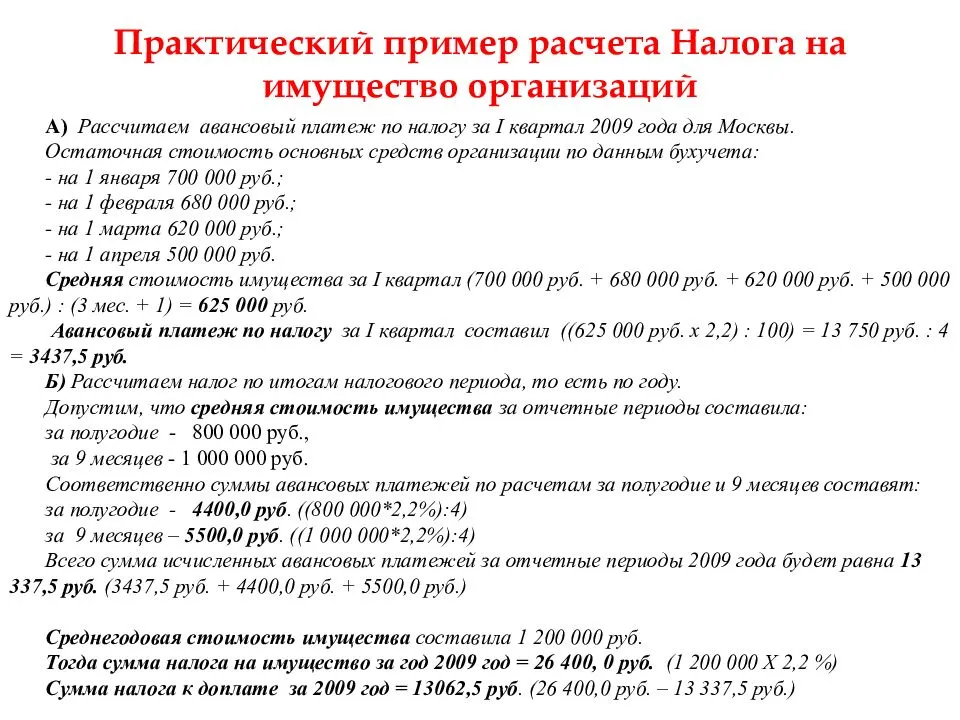

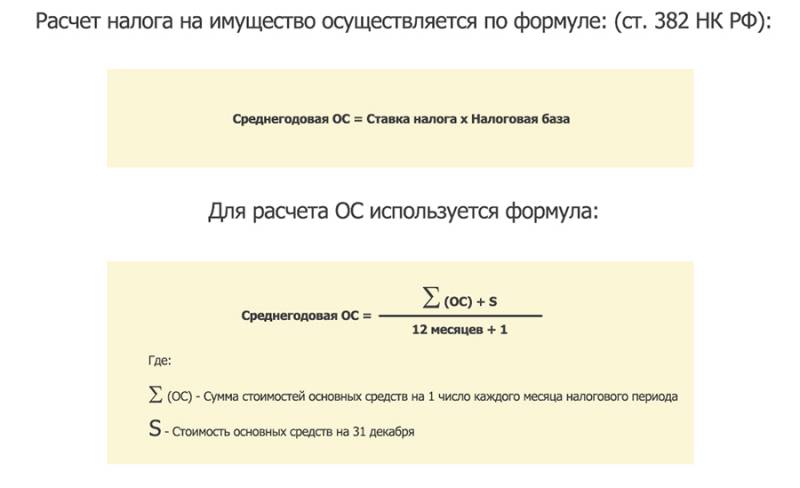

Исчисление налога на имущество организаций проводится по формуле:

Кадастровая стоимость * Ставка.

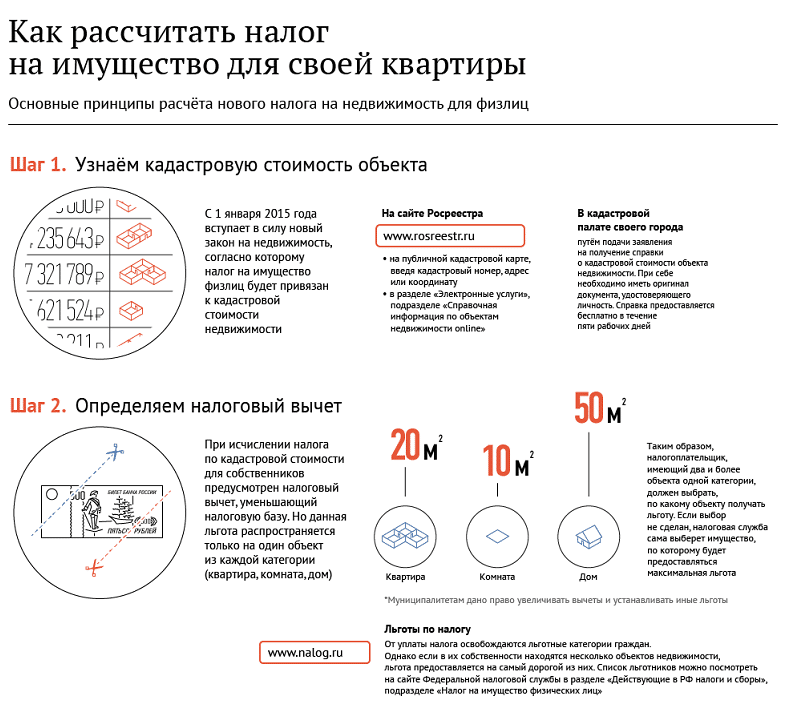

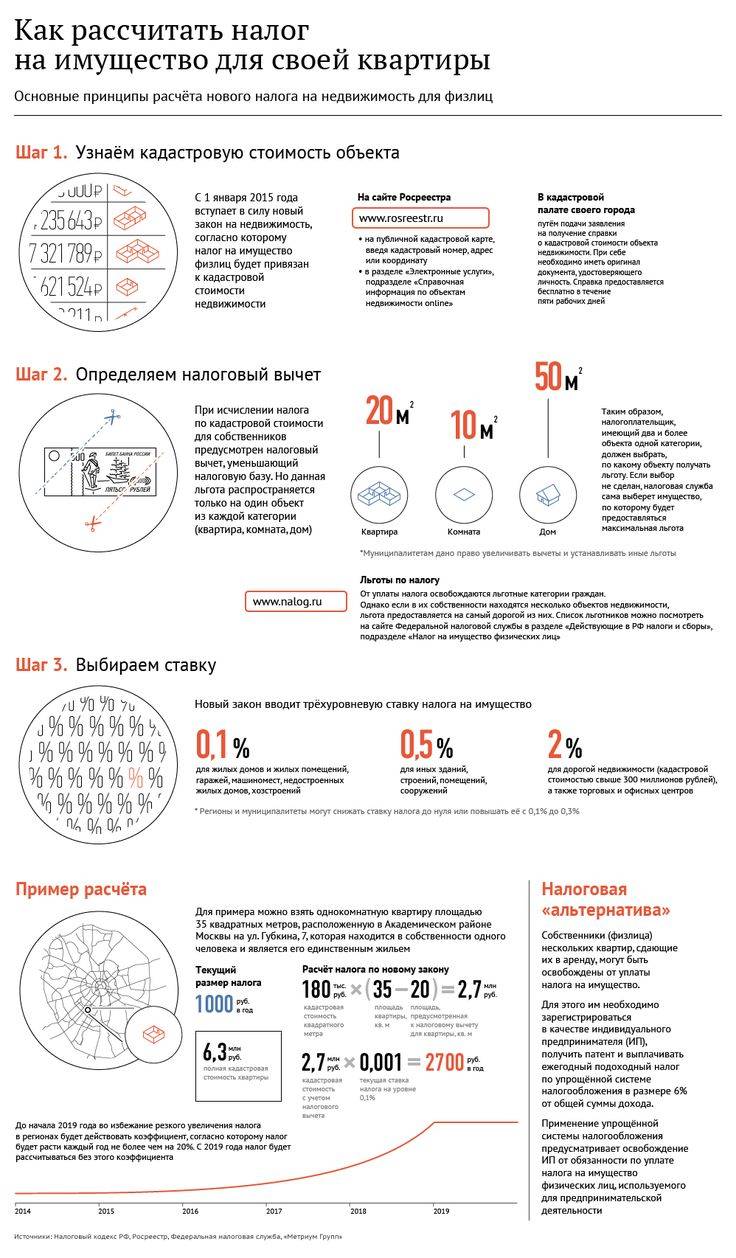

Узнать кадастровую стоимость можно на сайте Росреестра.

Авансовый платеж считается так:

Кадастровая стоимость * Ставка налога / 4.

Если региональные власти не установили отчетный период по налогу, то платить его нужно единой суммой по окончании года.

Допустим, кадастровая стоимость офисного помещения организации из Архангельской области составляет 10 000 000 рублей. При расчете налога на недвижимость такого типа для плательщиков УСН действует ставка 1% (статья 2 закона Архангельской области от 14.11.2003 № 204-25-ОЗ). Сумма налога за год составит: 10 000 000×1% = 100 000 рублей. Авансовый платеж будет равен: 100 000 / 4 = 25 000 рублей.

В каких случаях физические лица не платят

После того как Правительство РФ приняло решение изменить порядок определения налоговой базы и брать для расчёта кадастровую стоимость вместо инвентаризационной, налог с большинства объектов недвижимости возрос в десятки раз. Понятно, что граждане не пришли в восторг от столь высокой налоговой нагрузки.

С целью сделать переход от символических налоговых платежей к весьма значительным, было принято решение при расчёте сумм налога снизить налогооблагаемую базу за счёт льготирования части жилой недвижимости. Налог физ. лица не платят, если:

- общая площадь квартиры не более 20 кв. м.;

- общая площадь комнаты не более 10 кв. м.;

- общая площадь дома не более 50 кв. м.;

- кадастровая стоимость единого недвижимого комплекса, в состав которого входит хотя бы одно жилое помещение (жилой дом) не более 1 млн руб.

Нет необходимости скрывать свою недвижимость от государства, вполне возможно, что большая её часть не подлежит обложению налогом

Калькулятор: где его найти и как им пользоваться?

Для проверки корректности исчисления налога на имущество физических лиц и получения ориентировочного представления о величине суммы, которую необходимо будет уплатить в определенном году, на сайте Федеральной налоговой службы создан онлайн-калькулятор.

Чтобы рассчитать сумму налога, необходимо:

Если собственник владеет несколькими объектами недвижимости, каждый из них должен быть рассчитан отдельно. Итоговой суммой налога будет считаться сумма по всем помещениям.

Исключение составляют торговые и офисные помещения, перечисленные в пункте 3 статьи 403 Налогового Кодекса. В отношении таких объектов недвижимости налог должен быть начислен как процент от их кадастровой стоимости. В предложенном ФНС калькуляторе размер налога данных объектов рассчитать невозможно.

Наши эксперты подготовили отдельные публикации, посвященные приобретению и использованию различных объектов коммерческой недвижимости. Из них вы узнаете:

- Правила успешного инвестирования и как грамотно воспользоваться доверительным управлением?

- Как найти подходящий объект и какие сделки могут совершаться с ним?

- Возможно ли жилую недвижимость перевести в коммерческую и как грамотно провести перепланировку?

- Когда и для чего проводят оценку объекта, а также насколько выгодно вкладывать деньги в его строительство?

Платит ли ИП налог на имущество

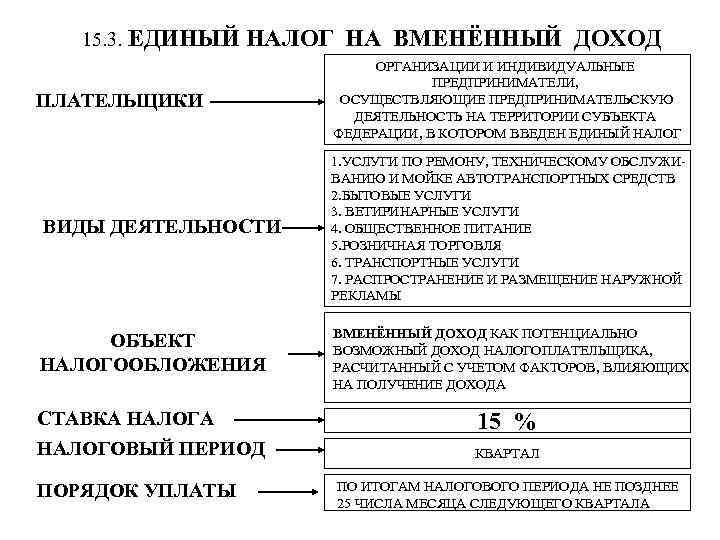

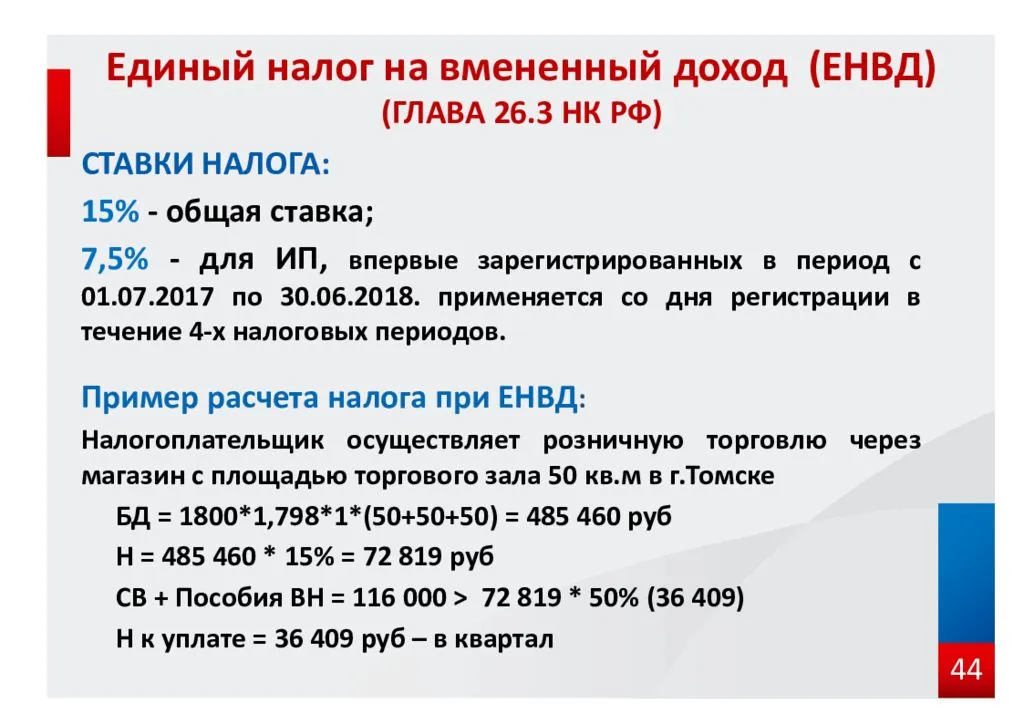

Для особых категорий предпринимателей существовали особые режимы уплаты налога на имущество. Сейчас эти положения не актуальны и теперь даже плательщики ЕНВД должны его платить.

Ранее такие ИП освобождались от уплаты, сейчас они его оплачивают на общих основания, хотя для всех индивидуальных предпринимателей практикуются нюансы налогообложения. Изменения были внесены согласно Федеральному закону от 29.11.2014 № 382.

Это видео расскажет о том, должен ли ИП платить налог на имущество в 2017:

https://youtube.com/watch?v=WCjj3yKPwxg

На УСН и ЕНВД

Ранее индивидуальные предприниматели, находящиеся на УСН не платили налог на имущество. В 2016 году у них на законодательном уровне забрали право не уплачивать этот вид налога на недвижимое имущество и транспортные средства, принятые на учет ранее 2013 года. Плательщики ЕНВД теперь тоже обязаны его уплачивать. При этом ИП на спецрежимах уплачивают его только с определенного вида имущества:

- Недвижимые объекты, используемые для ведения деятельности.

- Оборудованные парковки и земельные участки выполняющие их функцию.

- Движимое имущество, не облагаемое транспортным налогом (катера, вертолеты).

При этом для любых объектов недвижимости должна быть определена кадастровая стоимость. В противном случае налог не подлежит уплате.

Налог на имущество на УСН и ЕНВД для ИП — тема видео ниже:

На патенте и ЕСХН

- Предприниматели с этими видами налоговых режимов также обязаны уплачивать налог на имущество в 2016 года. Для ИП на патенте есть исключения — они платят только при совмещении налоговых режимов. При этом никто не освобождает таких предпринимателей от уплаты налога на имущество физических лиц.

- Плательщики ЕСХН также уплачивают эту разновидность налога, хотя имеют право воспользоваться льготой. Она не признается по умолчанию, а начинает действовать после заявления в ИФНС и распространяется только на имущество, задействованное в предпринимательской деятельности.

С 2020 года изменятся правила расчета налога на имущество организаций

Федеральный закон от 29.09.19 № 325-ФЗ (далее — Закон № 325-ФЗ) внес многочисленные изменения во вторую часть Налогового кодекса. В настоящей статье мы подробно расскажем о новшествах по налогу на имущество организаций и представим таблицу с другими, менее значимыми поправками.

Налог на имущество организаций: появление новых «кадастровых» объектов

Комментируемые поправки существенно меняют перечень объектов, которые облагаются налогом на имущество организаций исходя из кадастровой стоимости.

Прежде всего, законодатели навели порядок в статье 374 НК РФ, четко разделив объекты налогообложения в зависимости от порядка расчета налога (по среднегодовой и по кадастровой стоимости). Из новой редакции этой статьи следует, что с 1 января 2020 года для уплаты налога на основании кадастровой стоимости не будет иметь значение, учитывается недвижимость на балансе организации как основное средство или нет.

Помимо этого, появились новые объекты налогообложения. В частности, с 1 января 2020 года в перечень объектов налогообложения по налогу, исчисляемому исходя из кадастровой стоимости, будут входить любые принадлежащие компаниям жилые дома и квартиры (а не только те, которые не учитываются в качестве ОС). Соответствующая поправка внесена в подпункт 4 пункта 1 статьи 374 НК РФ.

Также с января следующего года под налогообложение по кадастровой стоимости попадут гаражи, машино-места, объекты незавершенного строительства, единые недвижимые комплексы и иные здания, строения, сооружения и помещения, даже если они не учитываются на балансе в качестве ОС. Если по этим объектам не будет определена кадастровая стоимость, то налог на имущество придется заплатить только по тем из них, которые являются основными средствами, исходя из их среднегодовой стоимости (новая редакция подп. 4 п. 1 ст. 374 и новый подп. 2.2 п. 12 ст. 378.2 НК РФ).

Другие изменения, внесенные Законом № 325-ФЗ во вторую часть НК РФ (кроме поправок по НДС, НДФЛ, налогу на прибыль, страховым взносам и спецрежимам)

Новшество

Соответствующая норма НК РФ

Дата вступления в силу

Государственная пошлина

При совершении нотариальных действий величина госпошлины не будет зависеть от инвентаризационной стоимости имущества.

Новая редакция подп. 5 п. 1 ст. 333.25 НК РФ

1 января 2020 года

Госпошлина не будет взиматься за внесение в ЕГРН записей при исправлении сведений в связи с принятием нормативно-правового акта, а также за внесение следующих записей:

- о наличии возражения в отношении зарегистрированного права;

- о невозможности госрегистрации права без личного участия правообладателя;

- о невозможности госрегистрации права до завершения рассмотрения дела судом;

- о наличии прав требований в отношении зарегистрированного права;

- об адресе электронной почты и (или) о почтовом адресе.

Новые редакции подп. 4.4 и 4.5 п. 3 ст. 333.35 НК РФ

Уточнен порядок уплаты госпошлины по незарегистрированным объектам недвижимости, права на которые возникли до 1 января 1998 года.

Новая редакция подп. 8 п. 3 ст. 333.35 НК РФ

Появится возможность вернуть госпошлину, если соответствующий орган возвратит без рассмотрения заявление о совершении юридически значимого действия или другие документы.

Новый подп. 7 п. 1 ст. 333.40 НК РФ

Заявление на возврат госпошлины, уплаченной через один из порталов госуслуг, можно будет подать через этот же портал. Но при условии, если заявление о совершении юридически значимых действий было направлено аналогичным способом.

Новая редакция п. 3 ст. 333.40 НК РФ

Если госпошлина оплачена в безналичном порядке, то к заявлению на возврат достаточно приложить копии платежных документов. А при наличии информации о госпошлине в ГИС, документы об уплате вообще не потребуются.

Новая редакция п. 3 ст. 333.40 НК РФ

Ошибку в платежке на перечисление госпошлины можно будет уточнить в общеустановленном порядке.

Новый п. 9 ст. 333.40 НК РФ

Транспортный налог

Субъекты РФ не будут устанавливать сроки уплаты транспортного налога. Организации должны перечислить налог не позднее 1 марта следующего года, а авансовые платежи — не позднее последнего числа месяца, следующего за отчетным периодом.

Новые редакции п. 2 ст. 356 и п. 1 ст. 363 НК РФ

1 января 2021 года (изменения будут применяться, начиная с уплаты налога за 2020 год)

Уточнен порядок определения налоговой базы в отношении несамоходных (буксируемых) транспортных средств.

1 января 2020 года

Ставки

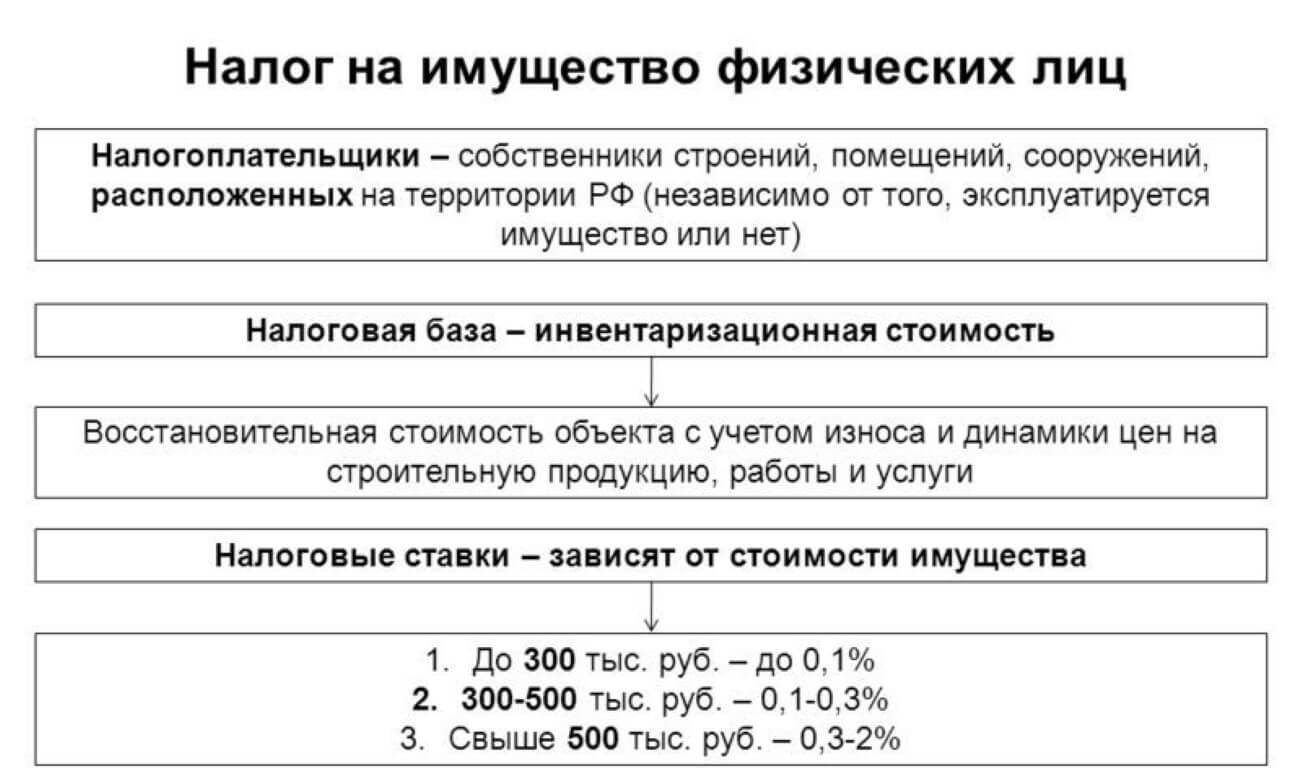

Чтобы максимально приблизить базу расчета налога на имущество к рыночной цене объекта, в 2014 году президентом РФ был принят и подписан закон, в соответствии с которым налог на недвижимость исчисляется от кадастровой стоимости.

Запланирован постепенный переход на кадастровую систему расчета величины налога. Каждый субъект РФ имеет право вводить новую методику расчета налога самостоятельно, однако все регионы обязаны перейти на новый порядок исчисления до 1 января 2020 года. Узнать, в каком регионе уже совершен переход, можно на официальном сайте Федеральной налоговой службы.

Отличия ставок для физических лиц, ИП и юридических лиц

В связи с переходом на новый порядок налогообложения, с 2016 года ставка 2% от кадастровой стоимости объекта, установлена для:

- Деловых и торговых центров.

- Помещений, предназначенных для расположения в них офисно-торговых объектов, кафе, ресторанов.

- Помещения, не предназначенные для данных целей, но фактически используемые.

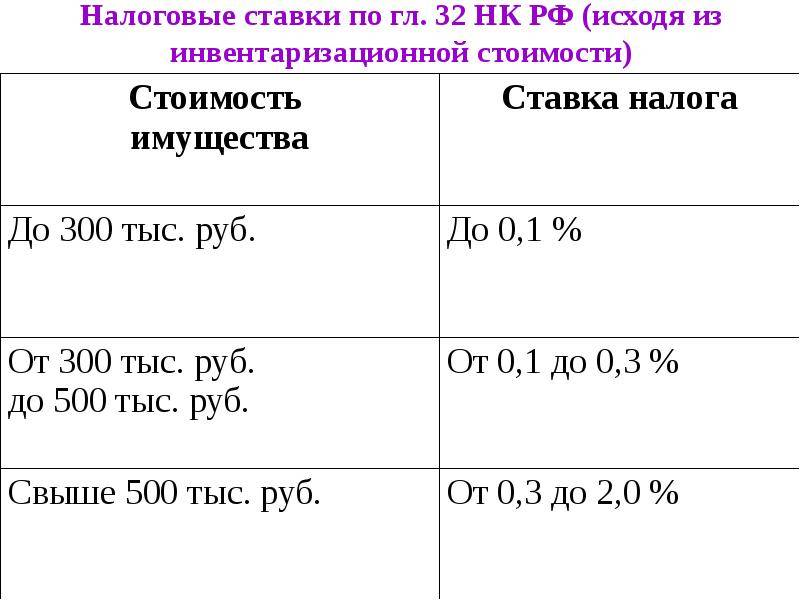

Для остальных помещений, относящимся к коммерческим и находящимся в собственности физических лиц, ставка изменяется в зависимости от стоимости недвижимости:

- 0,1% – для недвижимости стоимостью до 300 000 рублей;

- 0,1 – 0,3% – от 300 до 500 000 рублей;

- 0,3 – 2% – более 500 000 рублей.

Сдав недвижимость коммерческого типа в аренду, физическое лицо выплачивает 13% НДФЛ с полученного дохода.

Ставка налога на имущество для ИП определяется органами местного самоуправления, однако не должна превышать 2%.

Физическое лицо, осуществляющее сдачу в аренду коммерческой недвижимости как индивидуальный предприниматель, обязано также уплачивать 13% НДФЛ от суммы полученного дохода.

Объект коммерческой недвижимости, находящийся в собственности юридического лица, попадает под действие Налогового кодекса как имущество организации. Величина ставки зависит от того, какой метод расчета применяется в субъекте РФ, где расположен объект недвижимости.

Узнать, применяют ли новый способ расчета в определенном районе или области, можно на сайте ФНС. Если расчет производится от кадастровой стоимости объекта, ставка налога составит 2%. От балансовой – максимум 2,2%.

Налогообложение с продажи

Для расчета налога, который надо уплатить при продаже, кадастровая стоимость помещения используется как база налогообложения. Исключение составляют те объекты недвижимости, которые еще не были оценены по кадастровой стоимости. В таком случае исчисление налога производится от цены продажи, достигнутой в ходе соглашения между продавцом и покупателем.

Для резидентов страны ставка по подоходному налогу базовая и составляет 13%. Если же продавец коммерческого объекта недвижимости не является резидентом РФ, ставка налога возрастет до 30%.

В случае продажи объект недвижимости, находящийся в собственности организации, облагается НДС. Ставка в 2018 году – 18% от суммы договора, с 2019 года ставка налога на добавленную стоимость составит 20%. Кроме того, полученный доход от продажи включается в базу расчета налога на прибыль.

Размер налога зависит от цен на недвижимость

Узнать ставку налога на имущество в своем регионе — сервис налоговой

В каждом регионе своя ставка налога на имущество. Она зависит от стоимости недвижимости: чем квартиры дороже, тем выше ставка. Максимальная ставка в России — 2%. Узнать свою ставку можно на сайте налоговой — для этого потребуется указать вид налога, регион и год.

Так, в Тамбове за квартиры до 1 млн рублей платят 0,1% от кадастровой стоимости, до 4 млн рублей — 0,2% от стоимости, а свыше 4 млн рублей (чего в Тамбове почти не бывает) — 0,3%. Отдельные ставки на дома, гаражи, комнаты и другую недвижимость.

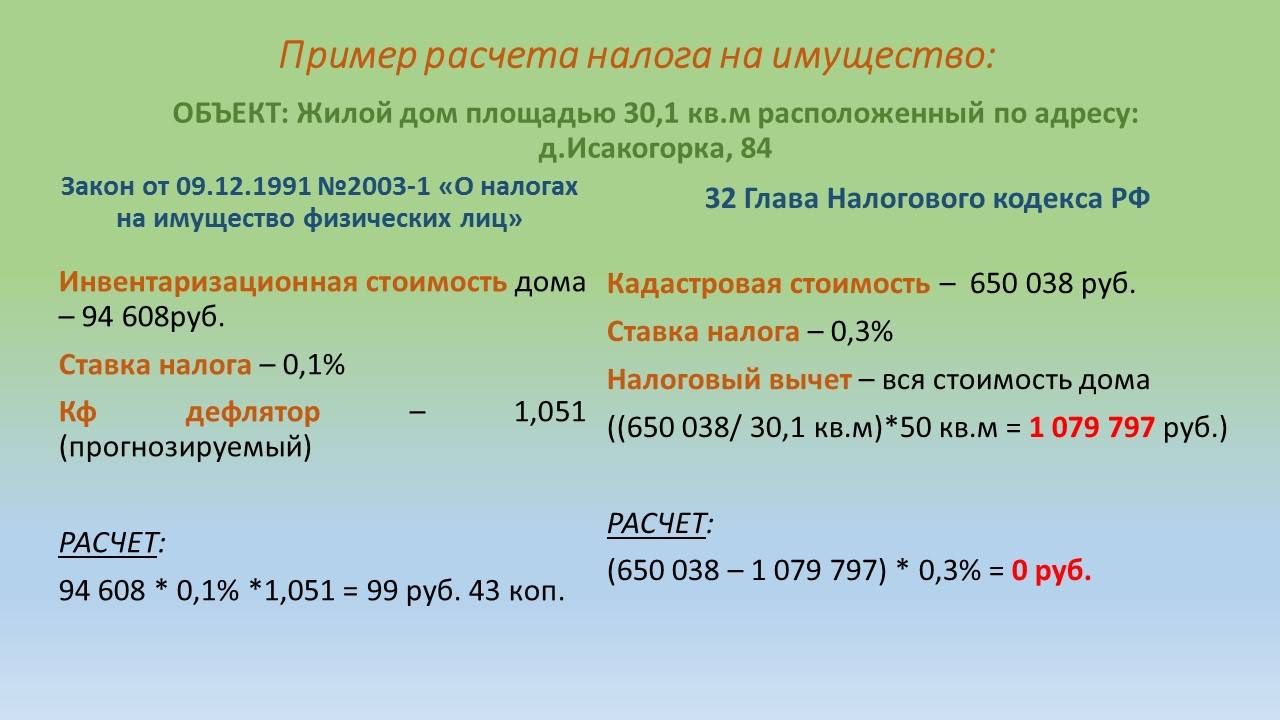

Налог на имущество обычно считают от кадастровой стоимости недвижимости — так называют цену, которую определило государство, а не владелец.

Для некоторых областях, например Иркутской, Свердловской, Курганской, налог высчитывают от инвентаризационной стоимости — ее устанавливают эксперты по степени износа помещения. С 2020 года все регионы перейдут на кадастровую стоимость.

Предприниматель — физическое лицо, поэтому выбирать нужно «Налог на имущество ФЛ»

Считать налог самому не надо. Налог посчитает налоговая и пришлет письмо: здравствуйте, оплатите такую-то сумму.

Уведомление от налоговой приходит раз в год, платить налог тоже надо раз в год — до 1 декабря следующего года. Всё, больше ничего не нужно, никакие отчеты и декларации готовить не надо.

Если кажется, что налоговая насчитала что-то не то, налог можно посчитать самому с помощью онлайн-калькулятора.

Узнать кадастровый номер — сервис в интернете

Алексей, вы купили квартиру, поэтому для калькулятора вам потребуется ее кадастровый номер — его можно узнать с помощью онлайн-сервиса.

Часть шагов сервис заполняет автоматически. Например, не нужно указывать налоговую ставку и налоговый вычет

Стоимость имущества, полученного не путем покупки

Первоначальной стоимостью имущества, полученного в счет вклада в уставный капитал банка, является согласованная учредителями (участниками) денежная оценка данного имущества, если иное не предусмотрено законодательством Российской Федерации.

В случае совместного использования активов в рамках совместной деятельности в объект налогообложения организация включает числящиеся на ее балансе совместно используемые основные средства.

Стоимость имущества подлежит включению в налоговую базу по налогу на имущество вплоть до момента его исключения из состава объектов основных средств по установленным Порядком основаниям.

Учредитель доверительного управления признается налогоплательщиком в отношении имущества, переданного в доверительное управление. Он самостоятельно исчисляет налоговую базу исходя из стоимости переданного в доверительное управление имущества и имущества, приобретенного в результате этой деятельности (см. Письмо Минфина России от 14.02.2006 N 03-06-01-04/33). Доверительный управляющий не является налогоплательщиком по имуществу, переданному ему в доверительное управление. НК РФ также не предусмотрено представление налоговой декларации доверительным управляющим за учредителя управления (Письмо Минфина России от 02.08.2005 N 07-05-06/216).

Напомним, что этот же принцип в полной мере применялся до 1 января 2008 г. в отношении имущества, переданного в паевой инвестиционный фонд (см. Письмо Минфина России от 19.07.2004 N 03-06-06/85). При этом каждый учредитель паевого фонда уплачивал данный налог исходя из своей доли в общем имуществе, составляющем инвестиционный фонд. На сегодня внесены изменения в п. 1 ст. 374 и ст. 378 НК РФ (Федеральным законом от 24.07.2007 N 216-ФЗ), из которых следует, что имущество ПИФ не является объектом налогообложения, поскольку согласно ст. 10 Федерального закона от 29.11.2001 N 156-ФЗ “Об инвестиционных фондах” ПИФ не является юридическим лицом. Ценные бумаги (в том числе именные ценные бумаги (инвестиционные паи), удостоверяющие долю его владельца в праве собственности на общее имущество, составляющее ПИФ), учет которых по правилам бухгалтерского учета ведется в составе финансовых вложений, на основании положений п. 1 ст. 374 НК РФ не являются объектом налогообложения налогом на имущество организаций. Поэтому с 1 января 2008 г. налог на имущество организаций за имущество, составляющее ПИФ, ни учредители ПИФ, ни доверительный управляющий, который ведет отдельный баланс по деятельности, связанной с доверительным управлением ПИФ, не уплачивают, поскольку указанный отдельный баланс не является балансом организации (Письма Минфина России от 18.04.2008 N 03-05-05-01/22, от 20.11.2007 N 03-05-06-01/133, от 26.11.2007 N 03-05-06-01/136).

Владение и пользование организацией имуществом, являющимся предметом концессионного соглашения, учитываемым обособленно от имущества, являющегося собственностью концессионера, не приводили до 1 января 2009 г. к появлению у организации (концессионера) объекта обложения налогом на имущество организаций в отношении имущества, не являющегося его собственностью (имущества, переданного по концессионному соглашению) (см. Письмо Минфина России от 19.01.2006 N 03-06-01-04/06). Перечень недвижимого имущества, отнесенного к объектам концессионного соглашения, установлен ст. 4 Федерального закона от 21.07.2005 N 115-ФЗ “О концессионных соглашениях” (далее – Закон N 115-ФЗ).

При этом необходимо иметь в виду, что в соответствии с п. 16 ст. 3 Закона N 115-ФЗ объект концессионного соглашения и иное передаваемое концедентом концессионеру по концессионному соглашению имущество отражаются на балансе концессионера, обособляются от его имущества. В отношении таких объекта и имущества концессионером ведется самостоятельный учет, осуществляемый им в связи с исполнением обязательств по концессионному соглашению, и производится начисление амортизации таких объекта и имущества.

В то же время следует обратить внимание, что ст. 381 НК РФ, а также региональными законами о налоге на имущество организаций по некоторым из указанных выше видов имущества установлены налоговые льготы (например, в п

11 ст. 381 НК РФ – в отношении железнодорожных путей общего пользования, федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий энергопередачи). Следовательно, концессионер будет вправе использовать льготы по налогу на имущество организаций, если указанное имущество будет передано ему по концессионному соглашению.

Таким образом, с 1 января 2009 г. за имущество, переданное по концессионному соглашению в управление, налог уплачивает концессионер.

Из арбитражной практики.

В Постановлении АС ПО от 06.04.2018 № Ф06-31022/2018 по делу № А72-6386/2017 суд признал, что договора аренды достаточно, чтобы подтвердить использование предпринимателем, применяющим УСНО, имущества в предпринимательской деятельности и освободить его от уплаты налога на имущество. При этом фактическим арендодателем, получающим доход от сдачи недвижимости в аренду, являлась супруга предпринимателя. Она делала это по доверенности, выданной предпринимателем и оформленной нотариально. Отметим, что сдаваемые помещения представляли собой нежилые здания и не были, по мнению суда, предназначены для использования в личных целях.

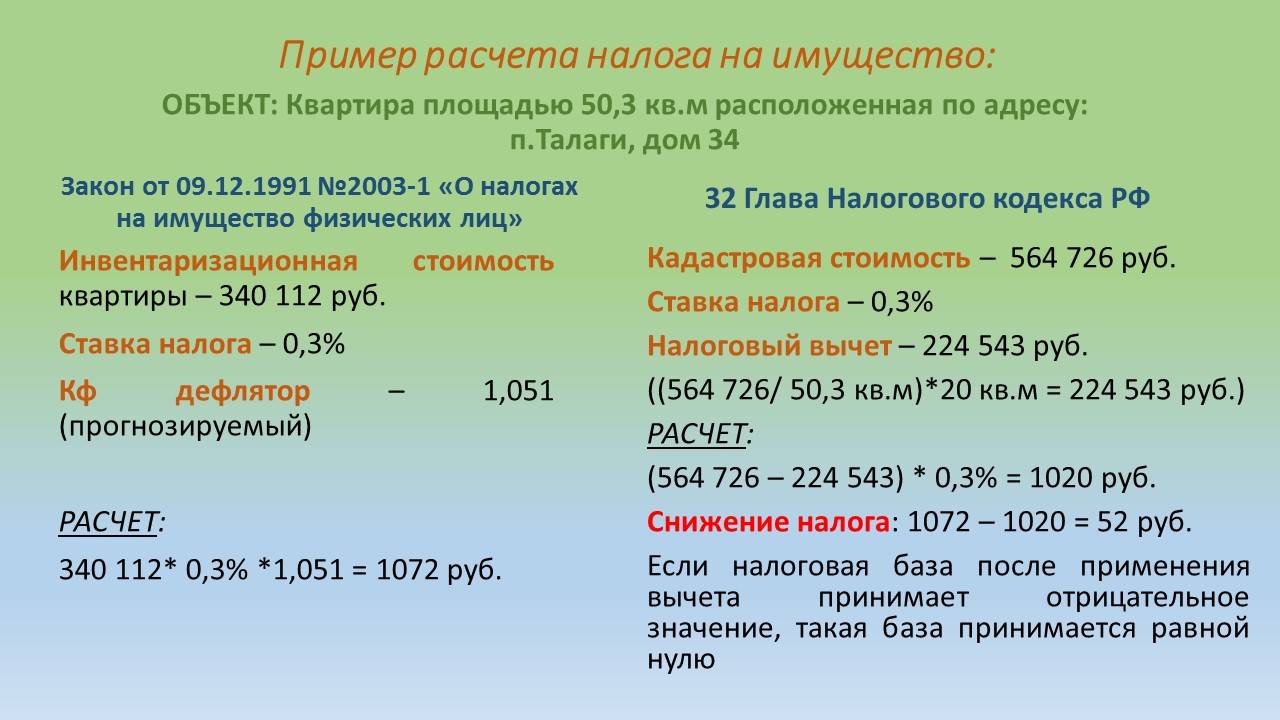

Формула и пример расчета

Расчет налога проводит налоговая служба по окончании календарного года. Налогоплательщику самостоятельно ничего делать не надо. Но можно проверить правильность расчетов. Например, с помощью калькулятора.

Если хотите не просто увидеть результат расчета, но и сделать все необходимые вычисления, то познакомьтесь с методикой. Именно ее использует ФНС России.

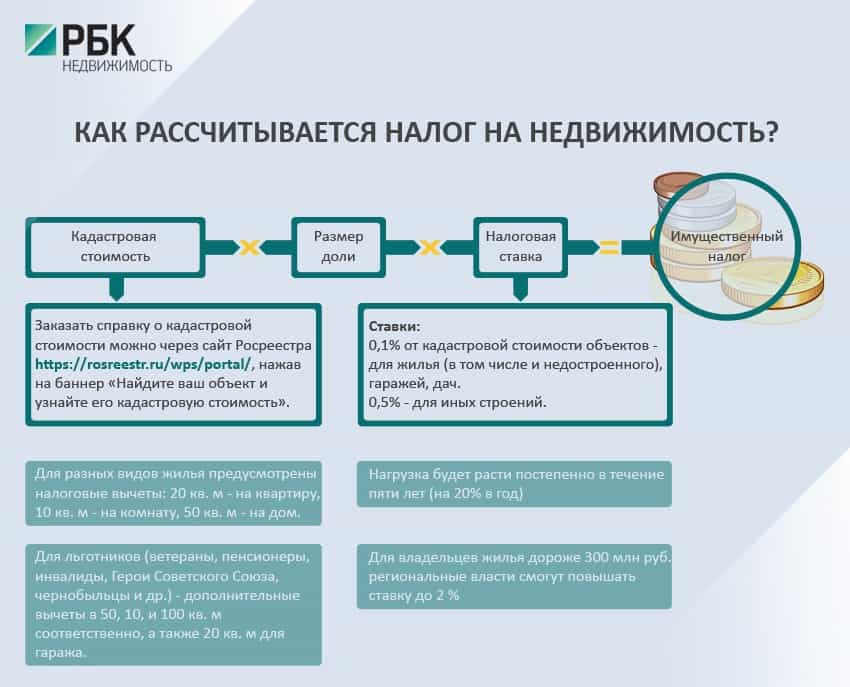

Данные, которые потребуются для определения суммы налога на имущество:

- Кадастровая стоимость объекта недвижимости.

- Ставка.

- Количество квадратных метров для налогового вычета.

- Льготы.

Формула расчета:

Н = НБ * НС * КПВ * ДПС – Л

НБ – налоговая база;

НС – налоговая ставка;

КПВ – коэффициент периода владения;

ДПС – доля в праве собственности;

Л – льгота.

Если вы купили или продали недвижимость в течение года, налог будет рассчитан только за то количество месяцев, в течение которых вы владеете или владели данным объектом. Для продавца учитывается месяц, в котором объект был продан, если продажа произошла после 15-го числа месяца. Для покупателя учитывается месяц оформления права собственности, если это оформление произошло до 15-го числа месяца (включая 15-е число).

Например, квартира была продана 20 июня 2020 г. Продавец заплатит налог за 6 месяцев (с января по июнь). Покупатель – за 6 месяцев (с июля по декабрь).

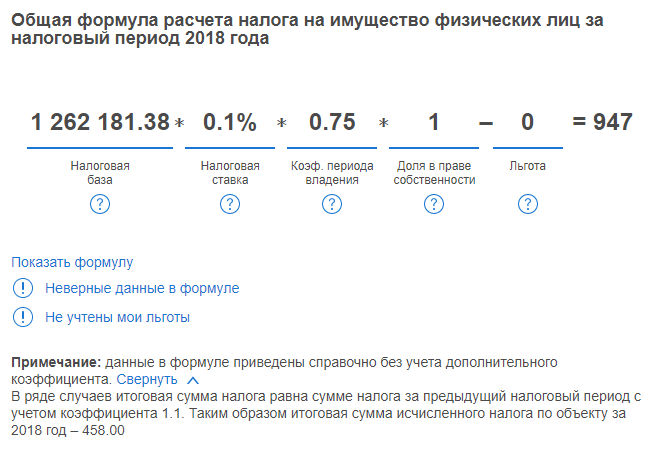

Я решила проверить начисленный налог за 2018 год, который я уплатила в декабре 2019 г. Квартира в г. Иваново общей площадью 65,5 кв. м кадастровой стоимостью 1 816 986,38 руб. Срок владения за 2018 г. – 9 месяцев. Льгот нет, других собственников нет. Ставка – 0,1 %.

Алгоритм расчета:

- Налоговый вычет = 1 816 986,38 / 65,5 * 20 кв. м = 554 805 руб.

- НБ = 1 816 986,38 – 554 805 = 1 262 181,38 руб.

- КПВ = 9 / 12 = 0,75.

- ДПС = 1.

- Л = 0.

- Налог на имущество = 1 262 181,38 * 0,1 % * 0,75 * 1 – 0 = 947 руб.

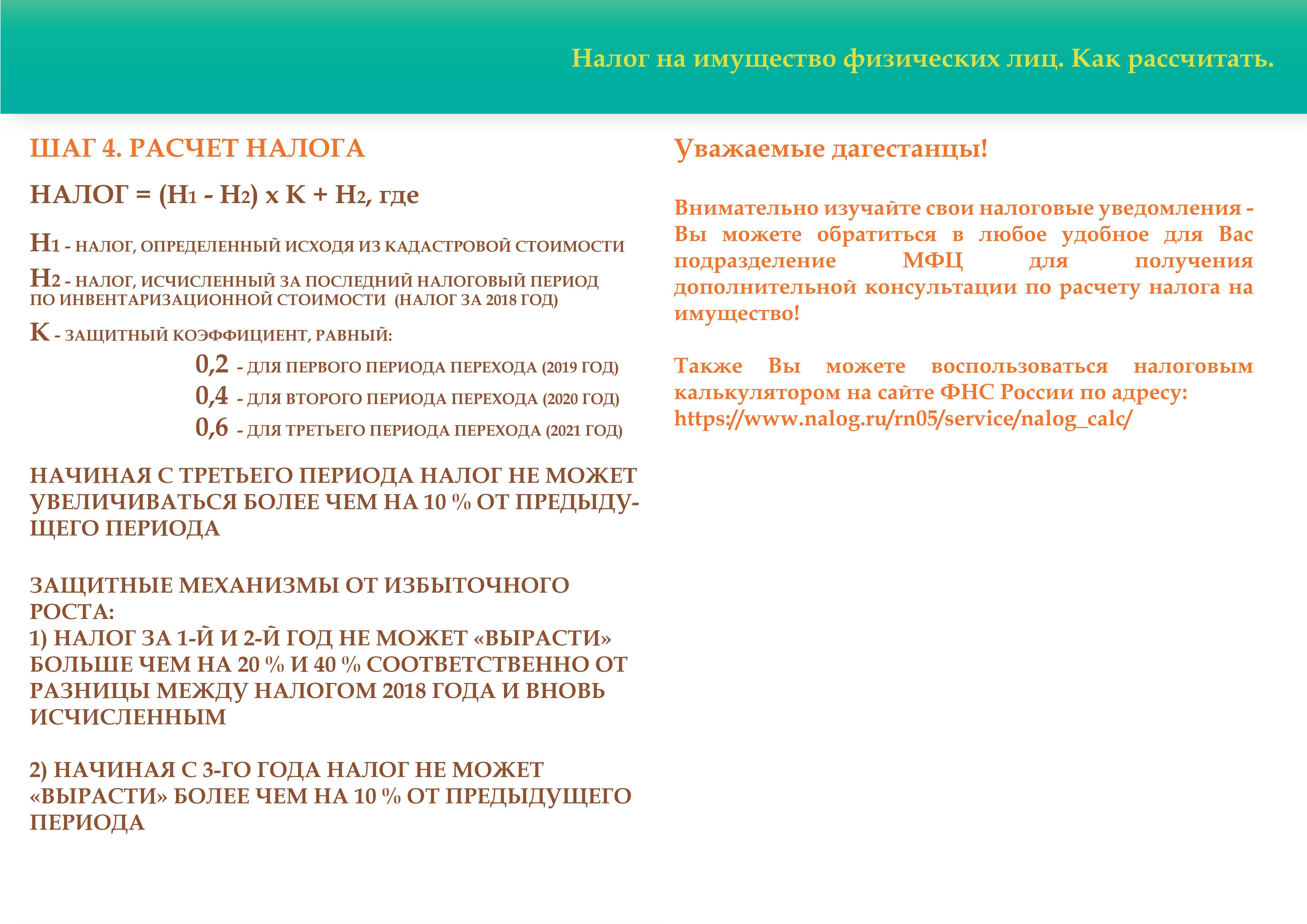

Но я заплатила только 458 руб. В чем дело? Начиная с 3-го года определения налога по-новому в целях недопущения резкого его роста введено ограничение – он может увеличиваться не более чем на 10 % по сравнению с налогом, уплаченным за предыдущий год. Сумма за 2018 г. более чем в 2 раза превышает сумму, уплаченную в 2017 г. (416 руб.). Поэтому налоговая служба увеличила ее на 10 % и получила 458 руб.

Свой расчет я сверила с расчетом, который публикует по каждому объекту недвижимости ФНС в личном кабинете налогоплательщика. Вот так там выглядят моя формула и результаты вычислений:

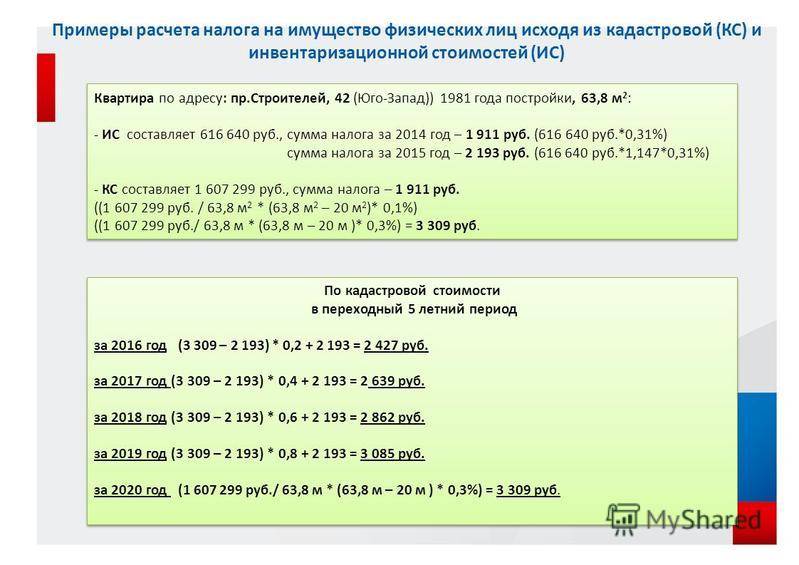

В течение первых 3 лет после перехода региона на использование кадастровой стоимости в качестве налоговой базы формула имеет вид:

Н = (Н1 – Н2) * К + Н2

Н1 – налог на имущество, исчисленный с учетом кадастровой стоимости;

Н2 – налог на имущество, исчисленный с учетом инвентаризационной стоимости;

К – коэффициент перехода равен 0,2 для первого года, 0,4 для второго года и 0,6 для третьего года после перехода на новую налоговую базу.

Начиная с 4-го года уменьшающий коэффициент перехода не применяется. Налог на имущество рассчитывается в полном объеме. Мой регион перешел на кадастровую стоимость с 2015 года, поэтому уменьшающие коэффициенты действовали только в 2015, 2016 и 2017 годах.

Объекты налогообложения имущества ИП

Налог на имущество физических лиц взимается со следующих объектов личного имущества:

- жилых домов (в т. ч. жилых строений: дач, садовых домиков и др.);

- жилых помещений (квартир, комнат);

- гаражей, машино-мест;

- единого недвижимого комплекса;

- объектов незавершенного строительства;

- других зданий, строений, помещений и сооружений (в т. ч. нежилых).

Пункты 1 и 2 статьи 401 Налогового кодекса РФ.

Имущество предпринимателя, которое входит в состав общего имущества многоквартирного дома. (лестничные площадки, пролеты, технические этажи и др.). Объектом налогообложения не является. Поэтому платить налог с него не нужно.

Налог на имущество юридических лиц в 2020 году

Еще в сентябре 2019 года был принят закон, вносящий существенные поправки в Налоговый кодекс Российской Федерации. Спешим успокоить юридические лица — по-прежнему налоговая инспекция не будет требовать платежей за движимое имущество. Соответственно, единственным объектом налога на имущество юридических лиц останется недвижимость.

Еще один позитивный момент для организаций — отмена обязанности предоставлять каждый квартал отчеты по начислению авансов. С 2020 года организации, имеющие несколько объектов имущества, облагаемых налогом на основе их среднегодовой стоимости, могут отчитываться только перед одной налоговой инспекцией. Данное правило будет актуально даже в том случае, если объекты недвижимости юридических лиц подпадают под ответственность разных госорганов.

Среди настораживающих моментов нового закона — с 2020 года все организации будут начислять налог на имущество по-новому. Скорее всего, в увеличенном размере. Если у вас возникают какие-либо разногласия с налоговым органом, например вы не согласны с начисленным налогом на имущество, то отстаивать свою точку зрения наиболее эффективно заручившись поддержкой квалифицированного юриста.

Какие объекты будут облагаться налогом на имущество юридических лиц?

Одним из важных изменений, которое вступит в силу в 2020 году, является более точное объяснение, какие объекты недвижимости облагаются налогом на имущество юридических лиц. В соответствии с новой редакцией статей Налогового Кодекса, четко определяется, что налог на имущество юридических лиц будет исчисляться на основании его кадастровой стоимости независимо от факта принятия объекта недвижимости к учету в качестве основных средств.

Новая трактовка объекта налогообложения отражает существующую действительность. Действующие в 2019 году положения Налогового Кодекса не позволяют избежать начисления налога на имущество юридических лиц на основании его кадастровой стоимости только по причине того, что недвижимость была принята к учету как товар, а не основное средство.

Именно такое мнение превалировало в налоговых инспекциях, что неоднократно являлось предметом споров и обращений юридических лиц за разъяснениями в вышестоящие инстанции. При этом Министерство Финансов четко разъясняло, что налог на имущество организаций начисляется только на основные средства, товары не подлежат обложению «кадастровым» налогом. Принятые поправки исключили возможность разночтений, но, к сожалению, не в пользу налогоплательщиков.

Налогообложение имущества на основании его кадастровой стоимости

Самым важным нововведением принятого закона для налогоплательщиков является кардинальная смена политики начисления налога на имущество юридических лиц на основании его кадастровой стоимости. С 2020 года у юридических лиц отпадает необходимость сверяться с перечнем объектов недвижимого имущества, для которых в качестве базы для исчисления налога используется его кадастровая стоимость. Данный перечень каждый субъект Российской Федерации определял самостоятельно.

Новый закон превращает в объект кадастрового налогообложения практически любую недвижимость. Это связано с тем, что его положения опираются на перечень налогооблагаемых объектов, содержащий такой пункт «иные здания, строения, сооружения». Скорее всего, этот момент вызовет множественные споры юридических лиц с налоговыми органами.

Кроме того, к объектам налогообложения будет относиться и незавершенное строительство. Это означает, что юридические лица будут обязаны заплатить налог на имущество в виде незавершенного строительства на основе его кадастровой стоимости. При условии, что данный объект ранее был поставлен на кадастровый учет.

Налог на имущество для организаций на упрощенной системе налогообложения (УСН)

Не несет позитивные перемены новый закон и для юридических лиц на УСН — с 2020 года им также придется платить налог на имущество исходя из его кадастровой стоимости. Это актуально при условии, что такая стоимость была определена ранее. Тогда отпадает необходимость сверяться с региональным перечнем — юридическому лицу все равно придется заплатить именно «кадастровый» налог.

Исходя из всего вышесказанного, непонятно, зачем будут нужны региональные перечни. Тем не менее, их актуальность не отпадет в 2020 году. Это связано с тем, что УСН могут выбрать не только юридические лица, но и индивидуальные предприниматели (ИП), а новый закон никак не затрагивает исчисление налога на имущество для них. ИП по-прежнему будут сверяться с региональными перечнями для выбора базы начисления налога на имущество.