Как обезопасить себя от нечестных коллекторов

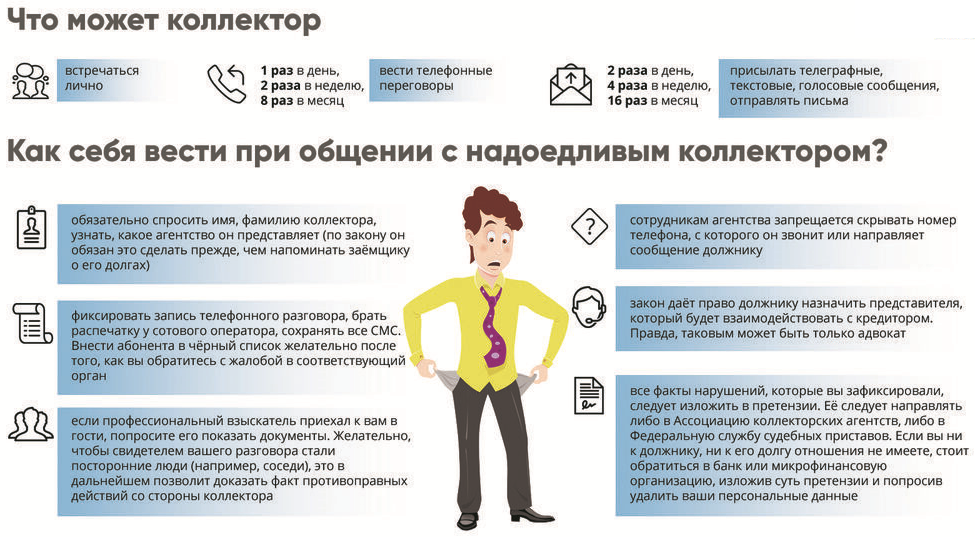

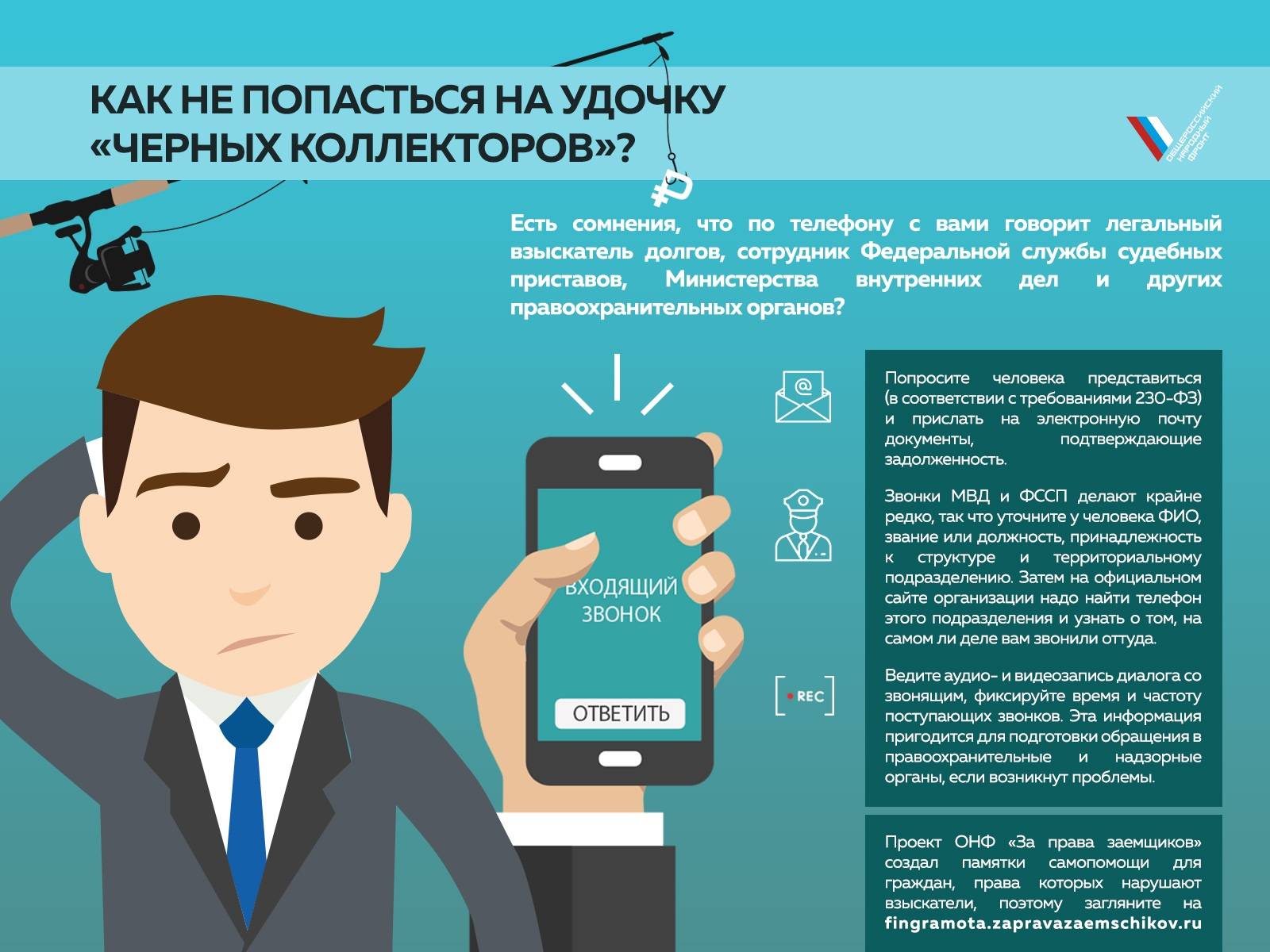

Чтобы не случилось так, что вместо коллекторов с вами общается мошенник или недобросовестный работник, нужно следовать некоторым правилам:

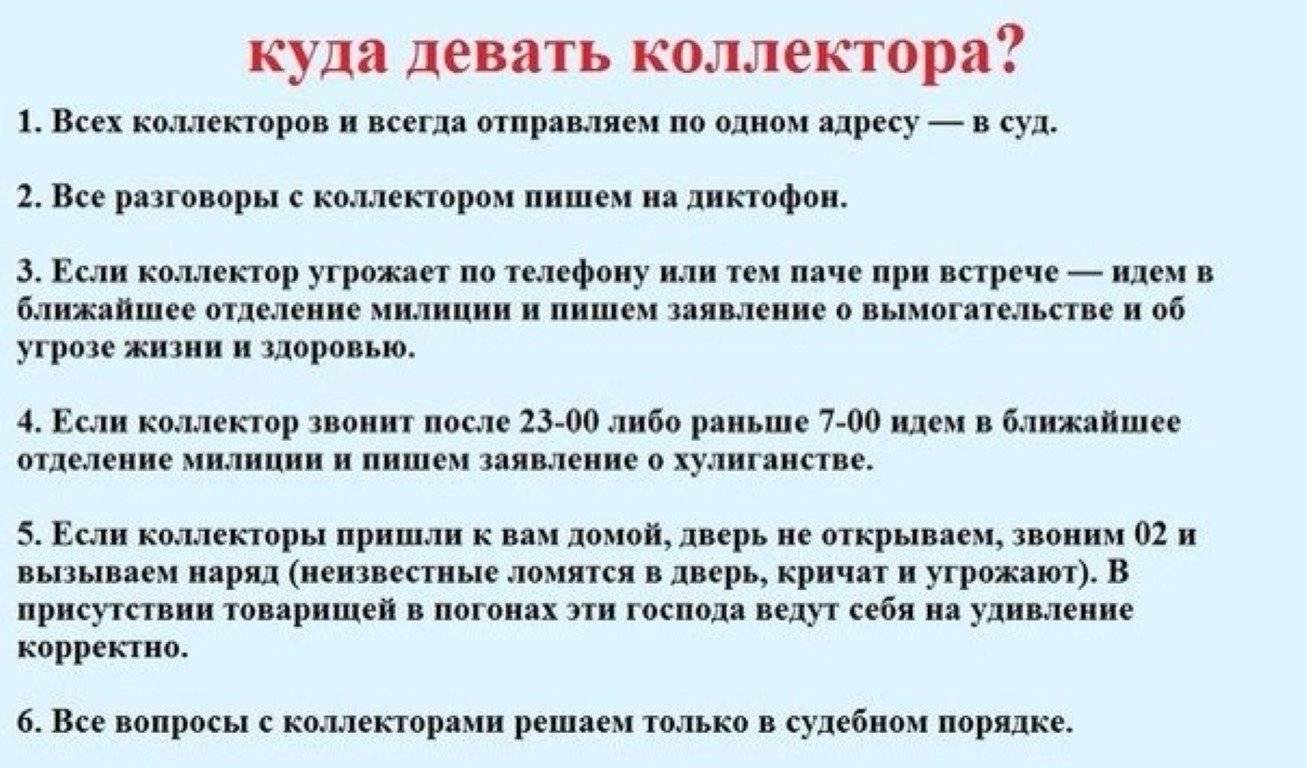

- Производить запись разговоров на диктофон, прежде предупредив об этом коллектора.

- Узнать его фамилию, имя, отчество.

- Попросить коллектора предоставить информацию о той компании, которую он представляет.

- При встрече требовать документ, удостоверяющий его личность, а также данные ему полномочия.

Если никакая подобная информация человеком, назвавшимся коллектором, предоставлена не была, необходимо смело подавать заявление в полицию. Помимо этого, у должника есть право отправить на личную встречу с ним своего адвоката.

Если позвонили коллекторы

Единственный способ не сталкиваться с коллекторами – выполнять все условия кредитного договора и осуществлять платежи по кредиту в установленный срок. Если все же столкнуться с коллектором пришлось, необходимо быть проинформированным о своих правах и уметь правильно вести беседу с коллектором.

Если сотрудник агентства, специализирующегося на возвращении долгов, позвонил, нужно узнать причину звонка. Спросить, есть ли у него документ, подтверждающий то, что банк передал долг агентству. Главное, при разговоре не впадать в панику, стараться не конфликтовать с коллектором, а вести спокойный диалог. Угрозы или ночные звонки коллекторов незаконны, поэтому, записав телефонную беседу, нужно обратиться в прокуратуру.

Правовые методы взыскания долгов по кредиту

Коллекторской деятельностью могут заниматься юридические лица (организации, основная деятельность которых — это взыскание задолженности). Деятельность коллекторов регламентируется ФЗ № 230 от 03.07.2016, в котором четко прописаны полномочия и ответственность за нарушение прав должников.

Действие нового закона «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности…» защищает права и законные интересов граждан от противоправных действий коллекторов при возврате просроченной задолженности.

Помимо ФЗ № 230, правовое регулирование коллекторской деятельности осуществляется в соответствии с Гражданским кодексом РФ, другими Федеральными законами и прочими правовыми актами, международными договорами РФ.

Соответствуют ли подобные действия закону?

Выше описанные методы относятся к законным действиям. Но это лишь гипотетическое изложение ситуации.

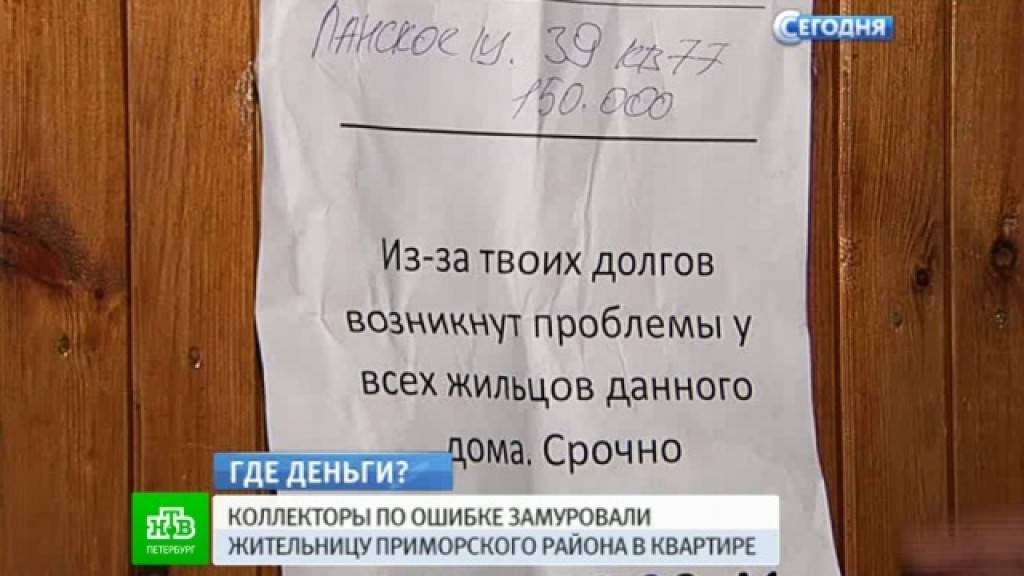

Рассмотрим несколько вариантов поведения, которые применяются к гражданам, но являются прямым нарушением прав:

Угрозы с сообщением о том, что при необходимости будут применяться силовые методы.

- Угроза с сообщением о возможности отобрать права родителей.

- Предложение оформить кредит в другом учреждении. И информация о том, что в этом случае заёмщика ждёт серьёзное увеличение процентов.

- Использование статуса сотрудников городских служб для проникновения в квартиру.

- Выслеживание детей.

- Создание плакатов, дающих нелицеприятную информацию.

- Звонки друзьям и сослуживцам, родственникам.

- Работа с социальными сетями для оказания давления с психологической точки зрения.

- Посещение места работы, сознательная порча репутации.

- Звонки с шантажами и угрозами в ночное время.

Практически все подобные методы применяются с одной целью – чтобы оказать психологическое давление, заставляющее принять решение относительно возврата денежных средств в короткие сроки.

О профессии

Сотрудники коллекторских агентств работают с заемщиками различными способами, используя оптимальную тактику для конкретного психического типа личности. Причем здесь и кредитор, и представитель банка, который непосредственно «давит» на клиента, заинтересованы в сохранении партнерских отношений с заемщиком и полном погашении задолженности. По этим причинам, ситуации, когда дело доходит до суда по инициативе таких сотрудников, встречаются редко.

Профессия колллектора предполагает воздействие на должника, чтобы тот вернул деньги банку

Коллектор «убеждает» неплательщика расплатиться по счетам, причем для подобного воздействия закон позволяет использование исключительно вербального контакта. Пока еще в России встречаются случаи, когда представители банков превышают служебные полномочия и даже осуществляют некоторые угрозы, нанося ущерб имуществу и здоровью должников. Однако, законодательство постепенно регулирует и этот вопрос, чтобы не отставать от цивилизованного мира.

Такая профессия требует недюжинной выдержки и хорошего знания юридических нюансов – ведь стать коллектором, работа которого считается опасной и даже представляет угрозу для жизни этого человека, удастся единицам.

Главные аспекты для соискателя на подобную должность – юридическое образование, знание основ экономики и психологии. Кроме того, здесь потребуются коммуникативные качества, умение сохранять спокойствие в конфликтной ситуации и настойчивость.

Закон позволяет этим людям убеждать заемщика погасить задолженность, не используя угрозы и физическую силу

Как видите, такая специальность нуждается в хорошей подготовке кадров. Кроме того, «громкие» скандалы, связанные с представителями подобных организаций, появляются из-за несерьезного подхода компаний к набору сотрудников. Остается открытым вопрос, как коллекторы «выбивают» долги по кредитам, используя столь ограниченный инструментарий. Изучим нюансы такой работы подробнее.

Способы борьбы с коллекторами

Теперь расскажем непосредственно о способах защиты, если вам предъявили коллекторский долг. К сожалению, даже заявление письменного отказа от взаимодействия с коллекторами не гарантирует, что они не продолжат портить жизнь должнику. Поэтому терпеливо ждать, пока вас оставят в покое — не стоит.

Юридическая защита

Как только вы столкнулись с требованиями кредиторов или коллекторов, желательно обратиться к юристу. Это нужно не только для немедленной защиты прав. Юрист разъяснит, какие варианты действий можно использовать в разных ситуациях, куда обращаться с жалобами и заявлениями. Законодательство позволяет использовать следующие способы юридической защиты:

- отстаивание интересов в судах — можно получить отсрочку или рассрочку по выплатам, снизить размер неустойки, применить срок исковой давности ко всему долгу или для отдельных периодов;

- если долги отдать нечем — подайте заявления на банкротство, сейчас это можно сделать при любой сумме долга, но целесообразно начинать процедуру с задолженностью не менее 350 тыс. руб. (т.к. расходы на банкротство достаточно высоки). Однако, по новому закону будет возможно стать банкротом бесплатно, при этом долг может быть всего от 50 тыс. руб.;

- обращение в НАПКА или прокуратуру, если коллекторская организация осуществляет незаконную деятельность.

Узнать, подходите ли вы под условия банкротства физического лица

Защита через правоохранительные органы

Действия коллекторов могут подпадать под состав административного правонарушения или уголовного преступления. Вот несколько случаев, когда полиция обязана провести доследственную проверку и возбудить уголовное дело:

- умышленное уничтожение, повреждение или хищение имущества должника;

- угрозы, высказанные любым способом, если они воспринимаются должников как реальная опасность;

- причинение вреда жизни и здоровью должника, членам его семьи или другим лицам (если существенный вред здоровью не причинен, коллектора привлекут к административной ответственности);

- распространение порочащих сведений (через СМИ, в интернете, при личном общении с посторонними людьми).

Все эти факты нужно изложить в письменном заявлении. Полиция обязана провести проверку в течение трех дней. Если факты подтверждаются, будет возбуждено уголовное дело. Должник будет признан потерпевшим, а нарушителя привлекут к уголовной ответственности.

Узнать, какую сумму ваших долгов перед коллекторами спишет суд

О профессиональных и недобросовестных агентствах

В России создали Национальную ассоциацию профессиональных коллекторов, чтобы бороться с недобросовестными исполнителями. В её состав уже входят 32 организации, которые строго соблюдают требования действующего законодательства. В их деятельность входят только следующие методы работы:

- Подробное объяснение по поводу того, как найти выход из сложившейся ситуации.

- Рассказ о том, с какими последствиями может быть связан образовавшийся долг.

- Личные встречи только с соблюдением установленного порядка.

- Отправка электронных писем, где так же даётся информация относительно задолженности.

- Ведение переговоров с использованием СМС-сообщений.

- Поиск должника, установление первых контактов.

Если даже после этого вопрос не решается, то дело передают судебным инстанциям. Сотрудники коллекторского агентства сопровождают весь процесс, готовят дополнительные документы.

Риск коллекторов при покупке проблемного кредита

Коллекторское агентство, купившее невыплаченный кредит у банка, рискует не получить никакой прибыли от недобросовестного заемщика. Если он не будет платить долг, то такую ситуацию может решить только суд. Но может оказаться так, что должник выиграет его за истечением срока давности займа. В таком случае будет аннулирован кредит. Работают коллекторы в таких условиях начиная с того, что они подписывают договор с банком, и в будущем коллекторское агенство будет выступать от имени этого учреждения.

Они начинают изучать должника и то, какие доходы у него существуют. После этого наступает такой этап, как рассылка электронных и обычных писем, в котором коллекторы рекомендуют погасить задолженность. Сначала они начинают проводить разъяснительные беседы по телефону о том, что жизнь заемщика усложнится при невозврате займа. После этого, если разговоры не принесли положительного результата, коллекторы начинают звонить близким и знакомым, а также начальству. Часто такие беседы помогают повлиять на должника, и он выплачивает кредит. Если это не помогает, то агентство подает иск в суд.

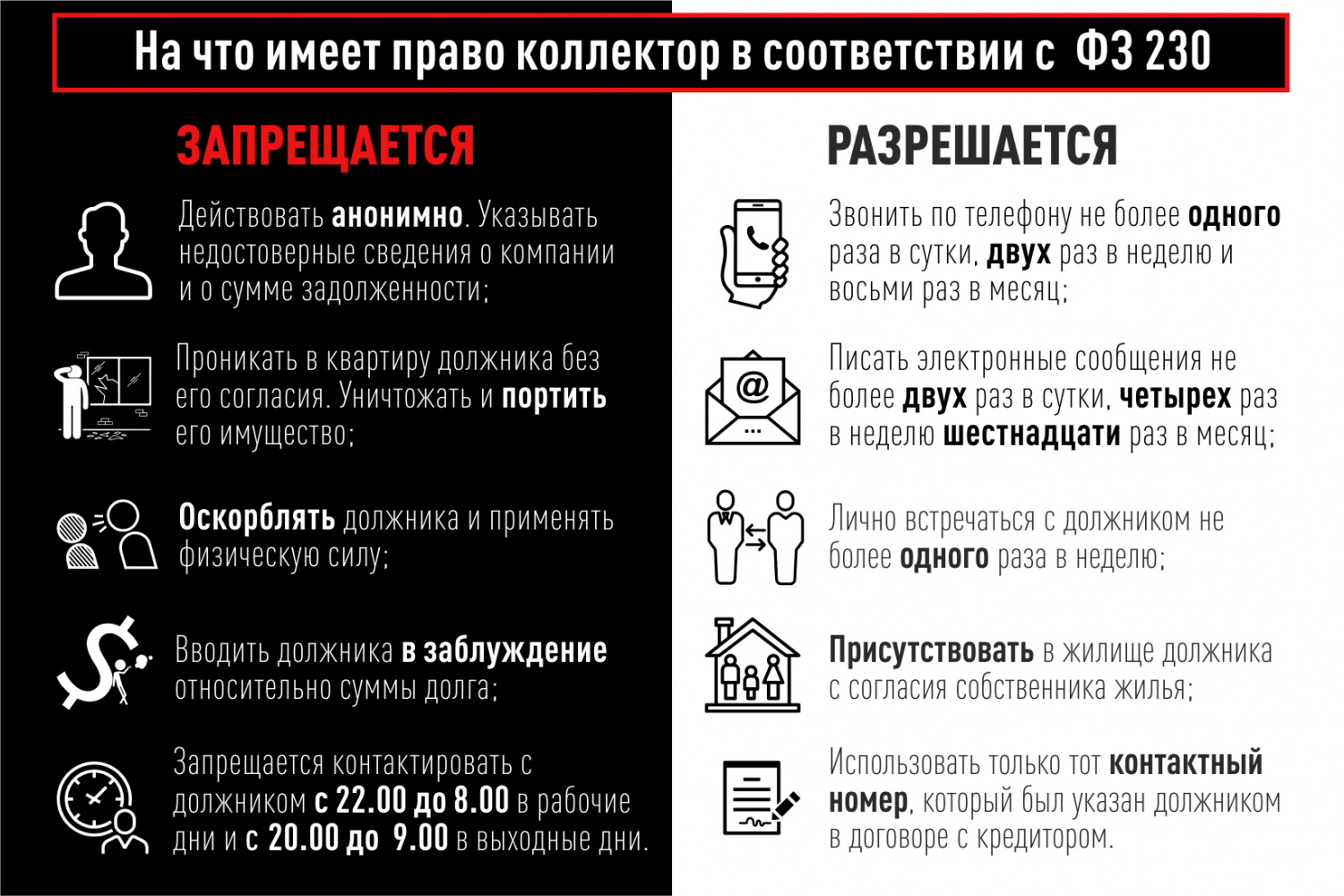

Как коллекторы могут общаться с должником?

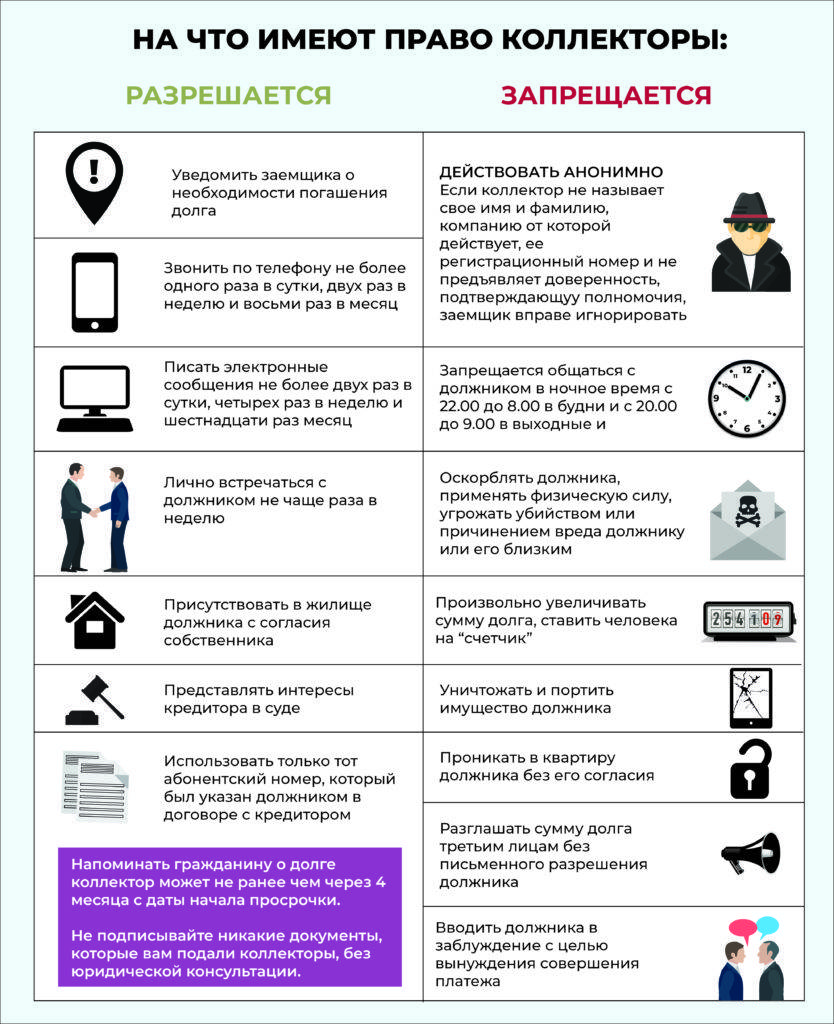

До введения закона о коллекторах многие граждане страдали от действий взыскателей, поскольку, например, звонки на телефон могли поступать в неограниченном количестве. Сегодня все способы взаимодействия находятся под контролем.

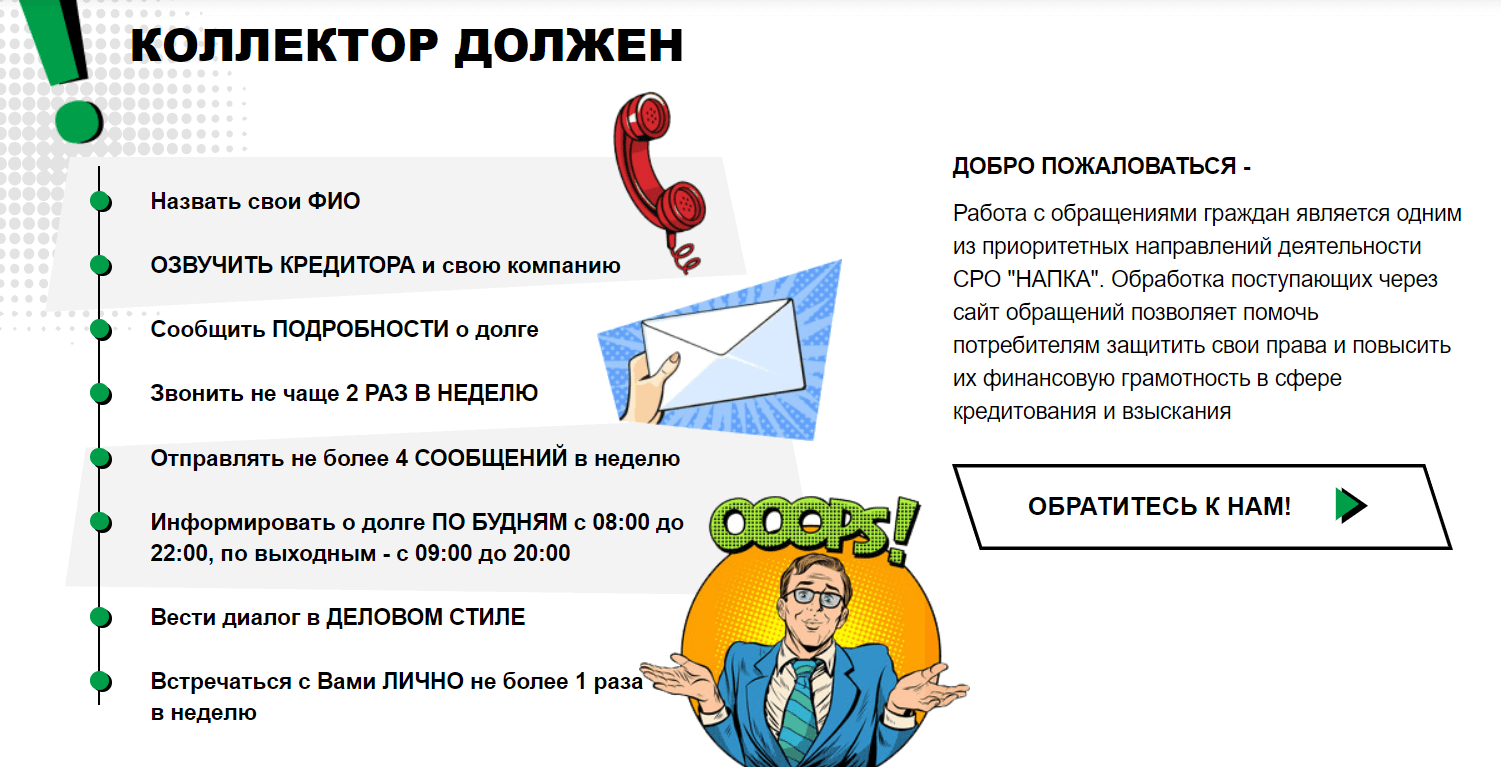

Так, если коллектор желает прийти домой к должнику, он должен знать, что делать это можно только 1 раз в неделю.

Что касается телефонных соединений, то еженедельно взыскатели могут побеседовать с должником не более 2 раз.

Если говорить про СМС, то и здесь установлен лимит. Можно направить гражданину до 4 сообщений в неделю.

При контактах с неплательщиком коллекторы должны учитывать и положения стрелок на часовом циферблате. Все действия можно проводить только с 8 утра и до 10 вечера, если говорить о рабочих днях. В праздники или выходные общаться с должником можно с 9 утра и до 8 вечера.

Что говорится в проекте приказа Минюста о работе приставов с коллекторами

В сентябре Минюст опубликовал проект приказа, в котором содержатся критерии эффективности работы сотрудников ФССП. Как следует из документа, индикативные показатели результативности ФССП во многом будут зависеть от итогов проводимых ими проверок. Например, не менее 60% проверок коллекторов (50% плановых и 70% внеплановых) должны завершаться выявлением каких-либо нарушений в работе коллекторов.

Дальше — больше: не менее 95% надзорных мероприятий, в ходе которых ФССП нашла нарушения, должны завершаться составлением административных протоколов. Доля взысканных и уплаченных штрафов должна составлять не менее 70% от всей суммы штрафов.

Возможности ФССП находить нарушения там, где их нет, предлагается ограничить следующим образом: доля проверок, результаты которых будут признаны недействительными, не должна превышать 5%, а доля прекращенных судами дел должна составлять не более 10% от рассмотренных. Понятно, чего опасается члены НАПКА.

В погоне за KPI приставы будут придумывать и приписывать коллекторам нарушения, а если агентства начнут массово опротестовывать результаты проверок (и выписываемые штрафы!) через суды, то судьи будут «покрывать грешки» коллег по исполнительному цеху.

Запланированный срок вступления приказа в силу — с 1 марта 2022 года.

Как следует из письма НАПКА, проект Минюста о KPI для приставов противоречит нормам закона о риск-ориентированном надзоре. Данный закон говорит о том, что результат работы проверяющих органов должен оцениваться не по количественным показателям, а по тому, насколько эффективно приставы минимизировали ущерб для граждан при взыскании долгов.

«Такой подход содержит существенные риски злоупотреблений, в том числе коррупционных, со стороны должностных лиц, осуществляющих контрольные мероприятия. Для достижения предлагаемых показателей должностные лица будут ориентироваться на максимальное выявление любых нарушений», — говорится в письме НАПКА в Минюст.

Президент НАПКА Эльман Мехтиев напомнил, что в прошлом году только 9% жалоб, поступивших в адрес коллекторов, оказались подтвержденными практикой в ходе их расследования. В письме НАПКА перечислены предложения, какие критерии эффективности можно было бы применять к судебным приставам. Среди них:

- количество повторных жалоб граждан на взыскателей после проведения проверок;

- число профилактических мероприятий ФССП, направленных на снижение количества негативных практик;

- доля выявленных и пресеченных случаев незаконного взыскания долгов так называемыми серыми и черными коллекторами — лицами и организациями, которые не состоят в реестре ФССП.

От работы по пресечению работы коллекторов, не состоящих в реестре ФССП, служба приставов всю историю своего «слежения за рынком» отбивается «руками и ногами». «Если орган власти не имеет полномочий надзирать за неподнадзорными организациями, то орган власти может, во-первых, работать с теми органами, которым эти организации поднадзорны, или же с органами правопорядка.

Во-вторых — использовать методы репутационного давления, публикуя данные о том, по кредитам и займам каких организаций сколько пришло обращений», — приводит цитату Мехтиева РБК.

Напомним, что если банк или МФО отдали в работу долг (или продали его) коллекторам, которые не состоят в реестре ФССП, то должнику стоит, кроме прочего, жаловаться на работу кредитора в Банк России, так как переуступка долга коллектору, не имеющего свидетельства ФССП, строжайше запрещена.

«В настоящее время показатели, предусмотренные проектом приказа, при оценке деятельности территориальных органов ФССП России не используются», — сообщает РБК со ссылкой на представителя службы. Предложения участников рынка будут рассмотрены при доработке приказа, сообщил представитель Минюста. Он уточнил, что министерство продолжает работу над документом совместно с ФССП и Минэкономразвития.

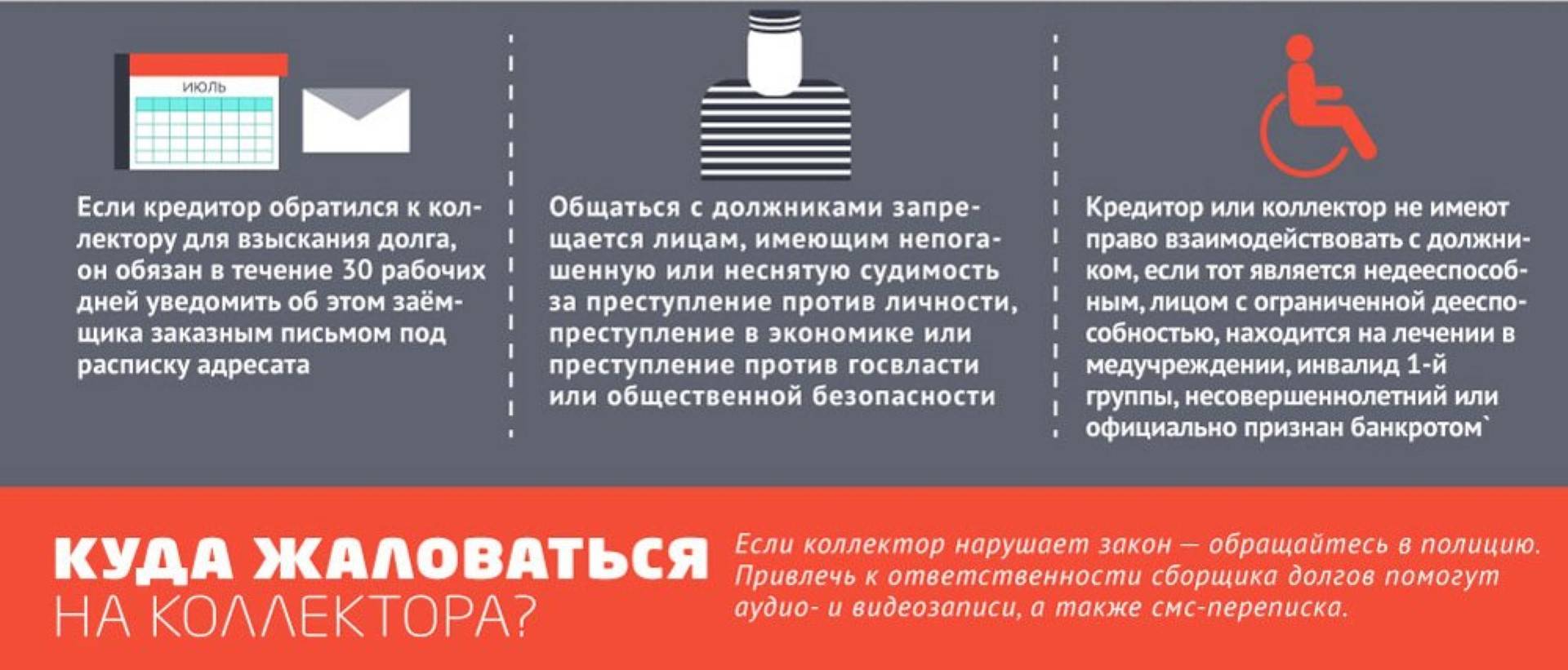

Куда можно пожаловаться на коллекторов

Председатель Конфедерации обществ потребителей Дмитрий Янин говорит, что жалобы на взыскателей принимают ФССП, ЦБ, Роспотребнадзор, НАПКА, полицейские и сотрудники прокуратуры.

Эльман Мехтиев, руководитель НАПКА, советует должникам проверять наличие компании в реестре ФССП, если речь идет о коллекторской фирме, или в реестре ЦБ, если это МФО. Он говорит, что если действия коллектора переходят рамки, установленные законом, нужно незамедлительно написать обращение в НАПКА через онлайн-приемную. Как правило, заявления рассматриваются в течение недели.

О том, как действуют коллекторы, рассказывают в этом видео:

Принятие ФЗ №230 сделало рынок коллекторских услуг в России более цивилизованным для всех участников, в первую очередь — безопасным для должников. Теперь есть четкие ограничения и лимиты: какие действия вторичных кредиторов являются допустимыми, какие — нет.

Должностные полномочия и права

Чтобы уточнить детали подобной деятельности, определимся сначала, как правильно работать коллектором или что в таких случаях позволяет законодательство. Сразу уточним, что с 1 января 2017 года действует новый закон, который регулирует действия таких агентств.

Однако до этого времени подобные компании действовали на не вполне легальном положении. Соответственно, методы работы с должниками здесь часто превышали допустимые рамки.

Новый закон ограничивает возможность звонков и посещений коллектором должника, устанавливая конкретные рамки

Хотя профессиональные сотрудники и тогда не использовали способов давления, за которые полагается административная или уголовная ответственность – ведь доскональное знание законодательства становится основным критерием отбора претендентов. Сегодня коллектор вправе звонить должнику и навещать этого человека. Правда, время, когда подобные действия допустимы, тут ограничено.

Представитель кредитора вправе подать судебный иск, но таким людям запрещено запугивать заемщика, применять физическую силу, самовольно проникать на территорию частной собственности и описывать ценные вещи неплательщика. Кроме того, действия, которые нарушают УК и КоАП должник вправе обжаловать, подав заявление в правоохранительные органы или Центробанк.

Что делать, если взысканием долга занялись коллекторы

Первое, что необходимо сделать – проверить сумму долга и узнать причины, по которым дело было передано агентству. Для этого лучше напрямую связаться с банком и выяснить все подробности

Обратите внимание, что не все финансовые организации называют фирмы по взысканию долгов, с которыми сотрудничают

Если есть возможность выплачивать кредит хотя бы маленькими суммами, то нужно воспользоваться ей.

Что делать с коллекторами, которые угрожают, оскорбляют и совершают другие неправомерные действия?

Главное, не паниковать: любое противоправное действие со стороны сотрудников подобных организаций можно пресечь, обратившись с жалобой в органы.

При общении с коллекторами важно сохранять спокойствие. Тем не менее необходимо дать понять, что вам известно о законах, запрещающих им совершать те или иные действия, ущемляющие права гражданина.

Если коллекторы используют противозаконные методы воздействия в отношении заемщиков, то их можно привлечь к уголовной ответственности

Желательно собрать доказательства их противоправных действий и предоставить их в органы. Такими доказательствами могут быть видеозаписи, аудиозаписи, записи телефонных разговоров, которые содержат информацию о том, как коллекторы выбивают долги. Жалобу можно подать в полицию, суд или прокуратуру.

Чтобы избежать неприятных встреч с коллекторами, заемщиком должны быть предприняты все попытки мирно урегулировать конфликт. Не стоит скрываться от банка, особенно, если он предлагает совместно решить проблему без привлечения третьих лиц. Если дело было передано в коллекторскую фирму, то нужно знать права и обязанности ее сотрудников. Это поможет избежать негативных последствий общения с данной организацией.

Нюансы работы коллекторов

Услуги коллекторов стали пользоваться большой популярностью, и из-за этого появилось огромное количество подобных контор. Услугами таких агентств могут воспользоваться не только банковские учреждения а и, к примеру, такие предприятия как ЖКХ. Как работают коллекторы? Их работа ведется в двух направлениях, они могут работать за вознаграждение или купить банковские долги.

Если рассматривать первый случай, то банки хотят от должника получить возврат без обращения в суд. Коллектор получает вознаграждение в размере 30% от суммы долга. Второй случай отличается тем, что банки хотят получить возврат денежных средств хоть в малом количестве, и продают такой кредит коллекторской компании. Плата за такое долговое обязательство составляет всего 15%.

Какие у них права

Новый закон максимально сузил права коллекторов при взаимодействии с должником. Резко ограничено количество телефонных звонков, которыми можно побеспокоить должника и напомнить ему о необходимости возврата долга. Ограничено количество личных встреч с должником. Коллектор не имеет права встречаться с целью проведения беседы, если должник написал заявление об отказе от взаимодействия с агентством по взысканию долгов.

Как часто и когда могут звонить

Количество телефонных звонков резко ограничено. Сейчас невозможен «телефонный терроризм», практиковавшийся на протяжении 15 лет.

Число звонков ограничено:

- 1 раз – в сутки;

- 2 раза – в неделю;

- не более 8 раз в месяц.

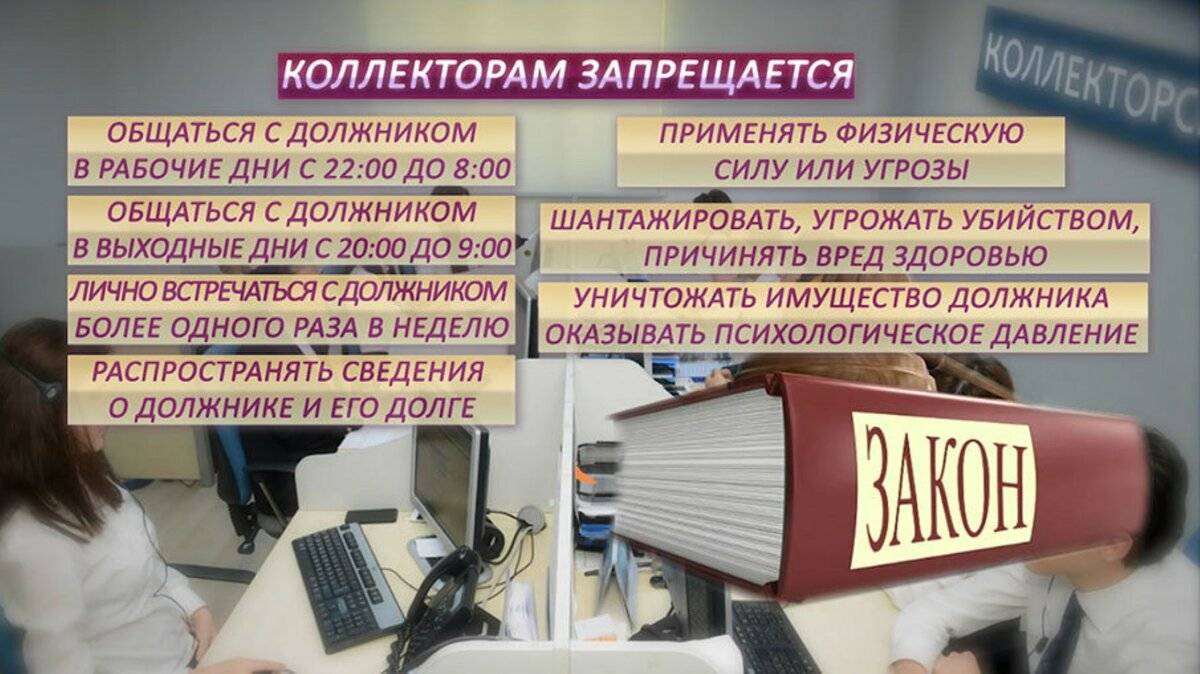

Запрещено звонить с 22-00 до 8-00 в будни и с 20-00 до 9-00 в выходные и праздничные дни.

Наложено ограничение на СМС сообщения в адрес должника:

- 2 раза – в сутки;

- 4 раза – в неделю;

- не более 16 раз в месяц.

Выездные мероприятия

С точки зрения должника, по степени психологического воздействия личный контакт с коллектором является самым эффективным средством побудить к возврату долга. Количество личных встреч не ограничено законом. Встречаться с клиентом коллекторам позволено только в интервале времени, отведённом для телефонных звонков. Категорически запрещено:

- входить в жилое помещение или на территорию частной собственности (земельного участка);

- описывать или изымать имущество;

- принимать наличные средства в счёт выплаты долга;

- выражать угрозы в адрес должника или использовать в общении ненормативную лексику, оскорбления в адрес заёмщика.

Перепродажа долга

Закон не запрещает одному агентству перепродать долги клиента другому коллектору. Единственным условием, является обязательное письменное извещение должника о том, что права взыскания перешли к новому лицу. Если прежнее коллекторское агентство этого не сделало, должник вправе отказаться от какого-либо взаимодействия с новым кредитором.

Могут ли подать в суд

Рассмотрение иска в суде – единственный законный метод обязать должника выплатить долг или арестовать и реализовать его имущество в счёт погашения задолженности. Для коллекторов это самый невыгодный вариант, на который уходит много времени и средств (на оплату госпошлины, услуг адвокатов/юристов). К судебным разбирательствам коллекторы прибегают в тех случаях, когда сумма задолженности превышает 300 – 500 тыс. рублей и велик риск объявления должника банкротом.

Что могут сделать специалисты коллекторского агентства по новому закону

В соответствии со ст. 4 ФЗ № 203 взыскатель вправе:

- отправлять текстовые и голосовые SMS;

- писать письма, телеграммы и иные почтовые отправления по мету жительства;

- звонить;

- проводить личные встречи.

По каждому способу взаимодействия установлены ограничение:

- Электронные уведомления не должны отправляться чаще 4 раз в неделю.

- Личная встреча – 1 раз в неделю, звонки – 2 раза.

- Все попытки связаться с человеком должны происходить только в дневное время, не раньше 9 утра и не позднее 8 вечера в выходные дни и с 8 до 22 в будни.

Звонки могут поступать только на телефонные номера, указанные в договоре кредитования. Это может быть телефон самого заемщика, его родственников или поручителей.

Запрещено совершать звонки беременным женщинам, несовершеннолетним детям, гражданам с инвалидностью 1 и 2 группы, а также лицам, находящимся на стационарном лечении.

Кроме общения с должником специалист по возврату займа могут может обратиться в суд, а также подать иск о признании неплательщика банкротом.

Внимание! Сотрудники агентства не смогут арестовать счета, описать имущество или отобрать жилье. Такие полномочия есть только у судебных приставов, и только при наличии судебного решения

Также они не могут взыскивать платежи по услугам ЖКХ.

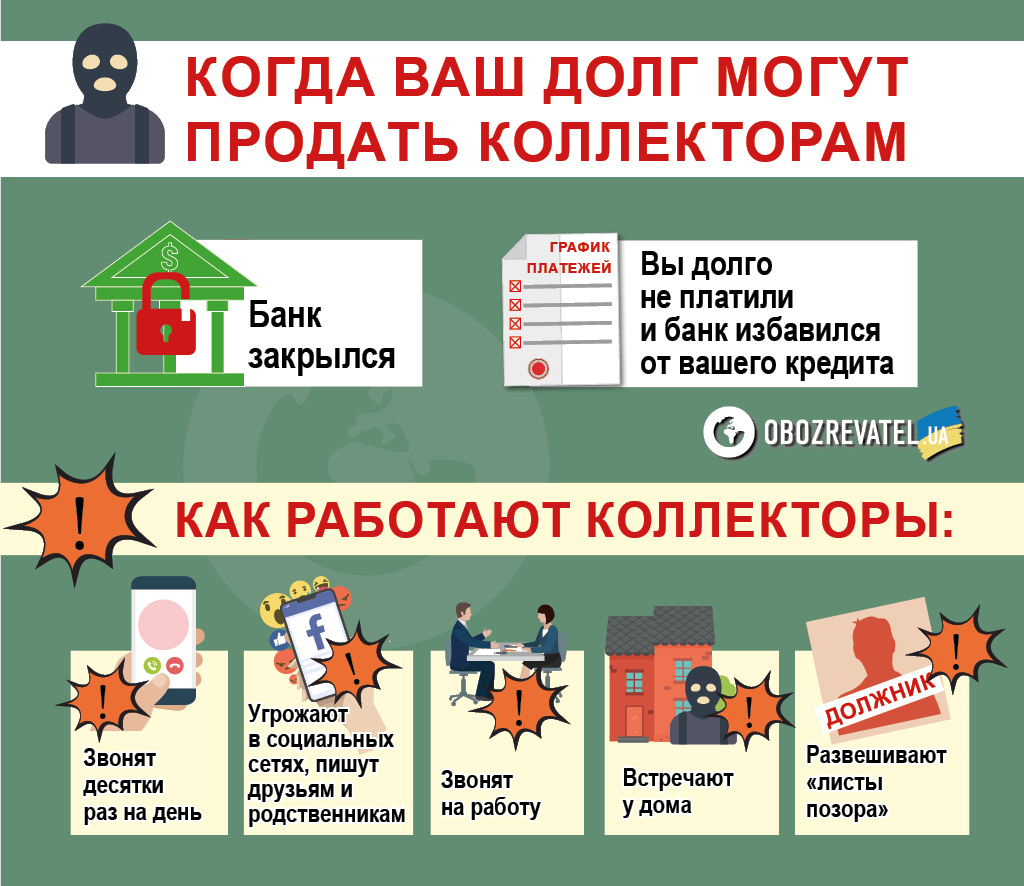

Основания для передачи долга коллекторам

Любой банк имеет основания для передачи проблемного заема коллекторскому агентству. Это может быть оправдано законодательно по причине существования ФЗ №229.

Причины, по которым банк может поступить подобным образом, прописаны в Гражданском кодексе в статье №382, а именно:

- Кредитор более трёх месяцев не оплачивает кредит.

- Клиент не выходит на связь с сотрудниками банка, всячески уклоняется от этого.

- Заемщик совершает какие-либо мошеннические действия, чтобы избежать оплаты. Такими считаются попытки ввести в заблуждение: оформление кредита на основании поддельных документов, указание некорректных контактных данных.

При возникновении вышеупомянутых причин представители банка имеют право передать долг коллекторам.

Права должников по новому закону

Основное право должника по просроченному кредиту — отказ от общения с кредиторами. Воспользоваться им человек может только спустя 4 месяца после образования просрочки, что подтверждается п. 2 ст. 9 № 152-ФЗ О персональных данных.

- Пишем в свободной форме заявление на отзыв об обработке персональных данных. Официальный текст законопроекта не содержит требований к форме и содержанию подобных документов. Но рекомендуется указать:

- отсылки на нормативные акты, которыми устанавливается возможность ограничения контактов с коллекторами;

- дату отзыва.

(19 кб.)

Такое же письмо можно отправить в банк или микрофинансовую организацию, в зависимости от того, кто является вашим кредитором.

Отправляем документ. Отвозим заявление лично или направляем по почте.

В течение 30 дней с момента получения отзыва агентство или кредитная организация обязаны прекратить прямое взаимодействие с должником, ограничившись перепиской по почте.

Коллекторы не вправе инициировать общение с должником, который:

пребывает на стационарном лечении;

является недееспособным лицом по судебному решению;

проходит процедуру банкротства.

Любые претензии в адрес должника при таких обстоятельствах будут считаться незаконными.

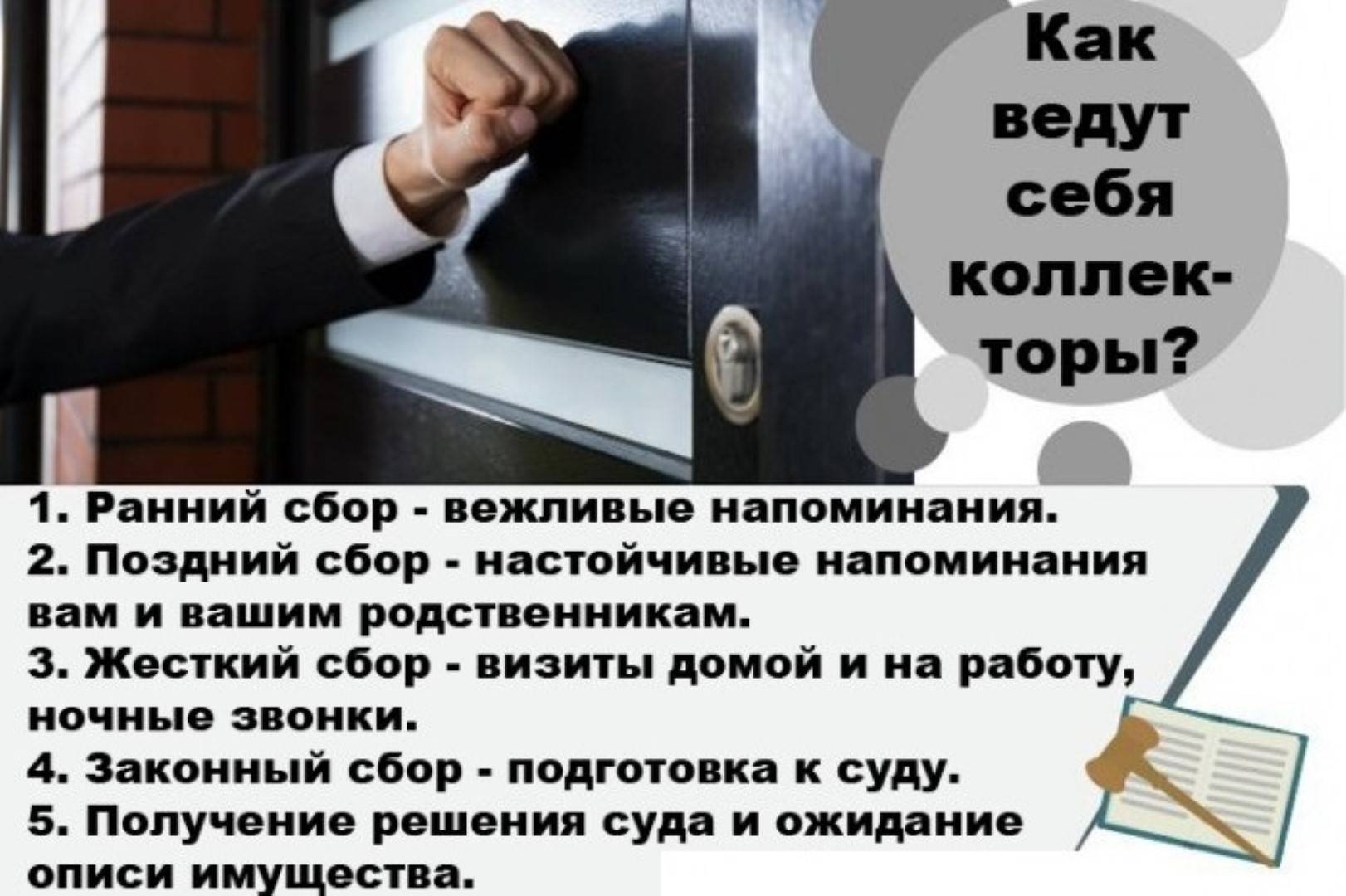

Как действуют коллекторы?

Работа людей данной профессии снискала себе не очень хорошую репутацию. Ряд российских агентств, специализирующихся на взысканиях задолженности с физических лиц, используют при этом такие рычаги воздействия, которые нельзя назвать законными. Чем на практике грозит общение с сотрудниками таких компаний, и каковы реальные методы работы коллекторов?

Законные способы взыскания средств

Итак, в рамках действующего законодательства сотрудники агентств наделены следующими полномочиями:

- Ранний сбор. Разрешается совершать телефонные звонки заёмщику, выполнять смс-рассылку. Эти действия носят временные рамки и могут осуществляться только в светлое время суток. Классифицируется как самая мягкая мера давления, максимальный срок использования которой – два месяца. Ранний сбор – первый этап воздействия, который может применяться уже со второго дня просрочки текущего платежа по кредиту.

- Поздний. Вступает в силу, когда щадящие методы влияния не приносят результата. Звонки абоненту учащаются, их тон теряет доброжелательную окраску – теперь вместо корректных просьб сотрудник настаивает на погашении взятых средств. При этом главное требование – обеспечить человеку определённый моральный порог дискомфорта, но его права при этом не должны быть ущемлены.

- Жесткий сбор. Вступает в действие спустя 90 дней задолженности. С должником пытаются встретиться лично – приходят домой или на место работы. Здесь вступают в силу определённые ограничения – о наличии долга и его размере информация сторонним лицам распространяться не должна. Любые методы физического давления, шантаж, угрозы безопасности – вне закона.

- Законный сбор – заключительный этап действий коллектора. Готовятся документы для подачи искового заявления в судебные органы. Сотрудник компании не оставляет попытки воздействия на должника, но теперь все его силы сосредоточены на процедуре оформления пакета бумаг.

Компании с хорошей репутацией обучают своих сотрудников правилам ведения законной деятельности, учат, как работать с должником на примере конкретных ситуаций, не нарушая нормативно-правовые акты и не допуская превышения своих служебных полномочий.

Неправомерные действия со стороны коллекторских служб

Часто на практике деятельность подобных агентств выглядит несколько иначе. Забывая о юридических аспектах ситуации, коллекторы превращают жизнь человека, имеющего кредитные обязательства, в сплошной кошмар. Ведь заработок сотрудника напрямую зависит от количества возвращённых банку средств, поэтому он стремиться увеличить этот показатель любыми способами. В том числе и не совсем законными:

- при личной встрече или телефонном звонке коллектор не представляется, отказывается представить документы, уполномочившие его к подобным действиям;

- грубое поведение – в силу вступают оскорбления, обвинения, а иногда и угрозы;

- звонки носят неконтролируемый характер и могут иметь место даже в ночное время суток;

- политика конфиденциальности нарушается – сведения о наличии долга передаются сторонним лицам — родственникам заёмщика, его работодателю;

- попытки лично принять долг у заёмщика – делать этого работник агентства не имеет права – платёж перечисляется либо на расчётный счет кредитной организации, оформившей заём, либо коллекторской компании, если она этот долг выкупила.

Крайней мерой давления на человека служат прямые угрозы безопасности его и членов семьи

Важно понимать, что эти действия уже выходят за рамки превышения полномочий коллектора – с юридической точки зрения они расцениваются как нарушение Уголовного кодекса, в частности, 163 его статьи, и классифицируются как вымогательство. А за это предусмотрена уголовная ответственность и реальный срок

Права и полномочия коллекторов в процессе работы

В ФЗ указывается, что могут сделать коллекторы с должником. Сотрудники имеют право взаимодействовать лишь в порядке, прописанном в документе

При превышении полномочий важно обратиться в соответствующие инстанции

Разрешённые действия

Список того, что могут коллекторы согласно законодательству, четко прописан в официальном документе – ФЗ №230. Коллектор в своём послании или письме должен упомянуть размер задолженности.

Итак, на что имеют право коллекторы:

- отправлять СМС-оповещения;

- присылать клиенту напоминание об уплате долга по почте;

- звонить по телефону;

- встречаться лично.

Важно понимать, что существуют некоторые ограничения относительно частотности подобного рода напоминаний. По закону, электронные письма не должны присылаться более двух раз за сутки, а за неделю – максимум четыре раза

Относительно телефонных звонков: коллекторы могут звонить не больше двух раз в течение семи дней, а время взаимодействия ограничивается официальными рабочими часами. Клиента, получившего микрозаем, могут обзванивать в будние дни с 8 утра до 10 часов вечера, а в выходные – с 9 утра до 8 часов вечера.

Личные встречи коллектора с должником могут быть проведены лишь один раз за всю неделю

Личные встречи коллектора с должником могут быть проведены лишь один раз за всю неделю

Запрещенные действия

Некоторые коллекторы могут совершать неправомерные действия, чтобы запугать должника и заставить заплатить

Тут важно знать, что он может и не может делать

Представитель коллекторского агентства не имеет права взаимодействовать с друзьями, близкими родственниками, соседями человека, взявшего кредит или объявившего банкротство, если не были соблюдены следующие условия:

- должник не дал письменное согласие на это;

- третье лицо категорически не согласно с данными действиями.

В процессе взаимодействия представителю коллекторского агентства категорически запрещено совершать действия насильственного характера: унижения любого рода, нецензурная брань, порча личного имущества, публикация данных клиента.

Кроме того, коллектор не имеет права скрывать информацию относительно:

- правового аспекта своих действий;

- размера суммы, которую необходимо возместить;

- передачи вопроса в судебные инстанции.

Любая попытка причинить задолжнику вред как моральный, так и физический – это действие незаконного характера.

Неуплата долга не дает право агентскому представителю проявлять неуважение к клиенту

Неуплата долга не дает право агентскому представителю проявлять неуважение к клиенту

Какие приемы используют коллекторы для запугивания должников

Здесь речь не пойдет об откровенных угрозах жизни и здоровью должника, его родственникам или друзьям. Но есть несколько приемов, которые коллекторы используют почти всегда:

- Привлечение к уголовной ответственности должника по статьям 159 «Мошенничество» и 177 «Злостное уклонение от погашения кредиторской задолженности». Данные статьи в отношении задолженности по кредиту неприменимы.

- Лишение родительских прав, что невозможно сделать за кредитные долги.

- Опись и реализация имущества. Это полномочие есть только у судебного пристава исполнителя после решения суда.

- Ограничение выезда за границу. То же только после решения суда это делают судебные приставы.

- Угрозы взыскать деньги с родственников, работодателей и друзей. Это невозможно, только в случае смерти должника его долг переходит к получателям наследства.

Действительно ли у банков есть право на передачу долгов?

Ответ на данный вопрос можно найти уже в момент, когда подписывается кредитное соглашение. Использованные формулировки не играют речи. Суть обычно сводится к тому, что кредитные организации действительно оставляют за собой право передать долг третьим лицам, если подобное решение видится как необходимость.

Согласие заёмщика на проведение процедуры так же завуалированно прописывается в тексте соглашений

Именно поэтому так важно внимательно читать документы перед подписанием

Если есть возможность, желательно ознакомить с соглашением профессионального юриста. Он укажет на пункты, которые потом с большой вероятностью обернутся дополнительными проблемами для заёмщиков. Так же специалисты советуют заранее сообщать банку в случае появления проблем с погашением существующего долга. Кредитной организации интереснее идти навстречу своим клиентам.