Калькулятор рефинансирования Альфа-Банка

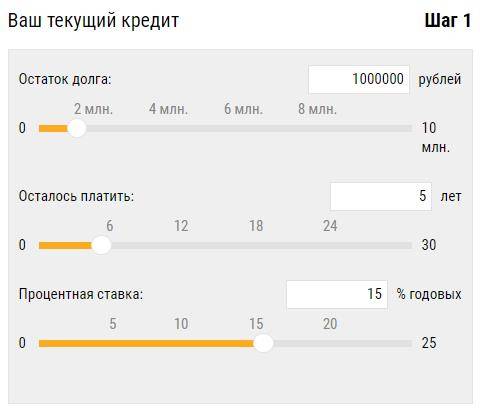

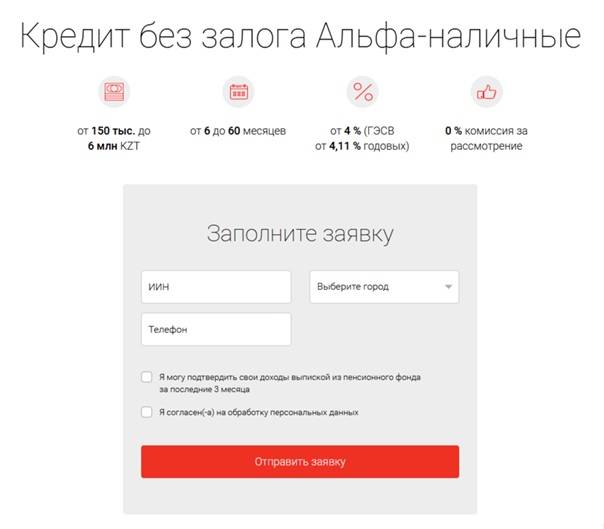

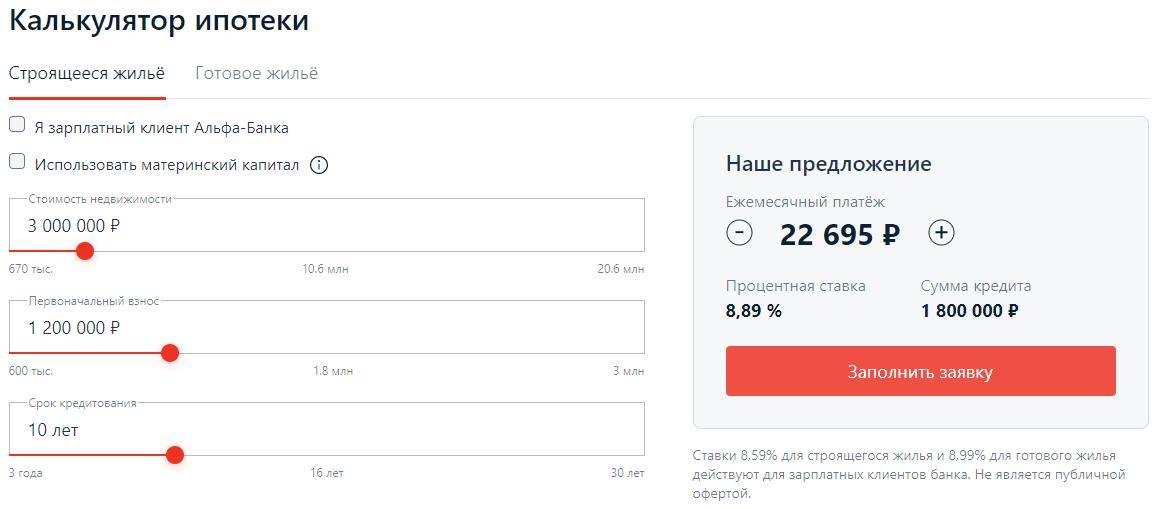

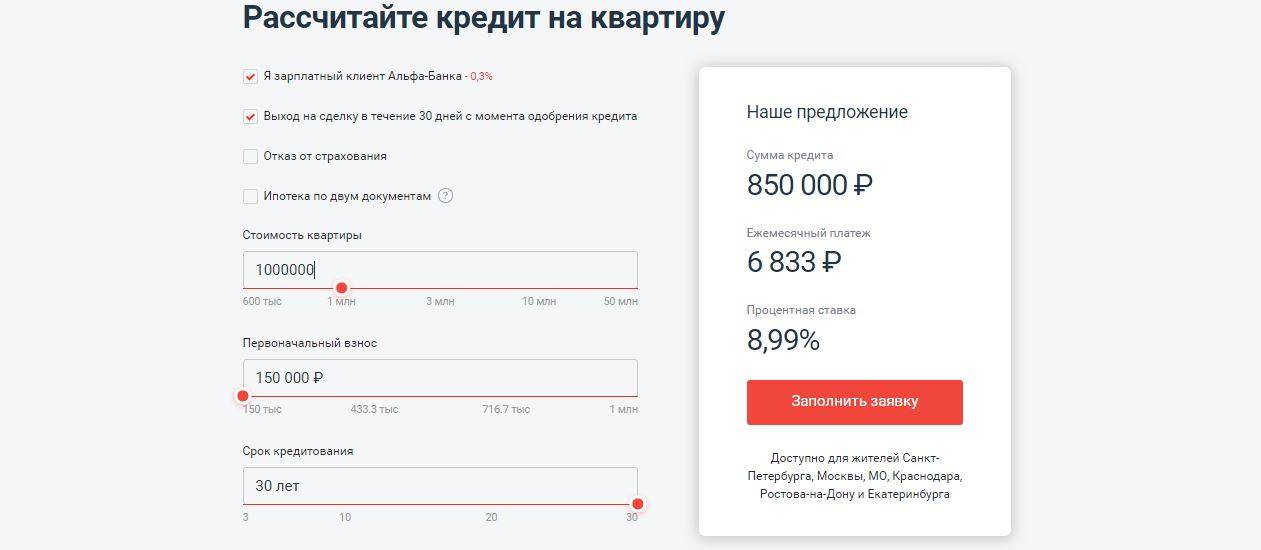

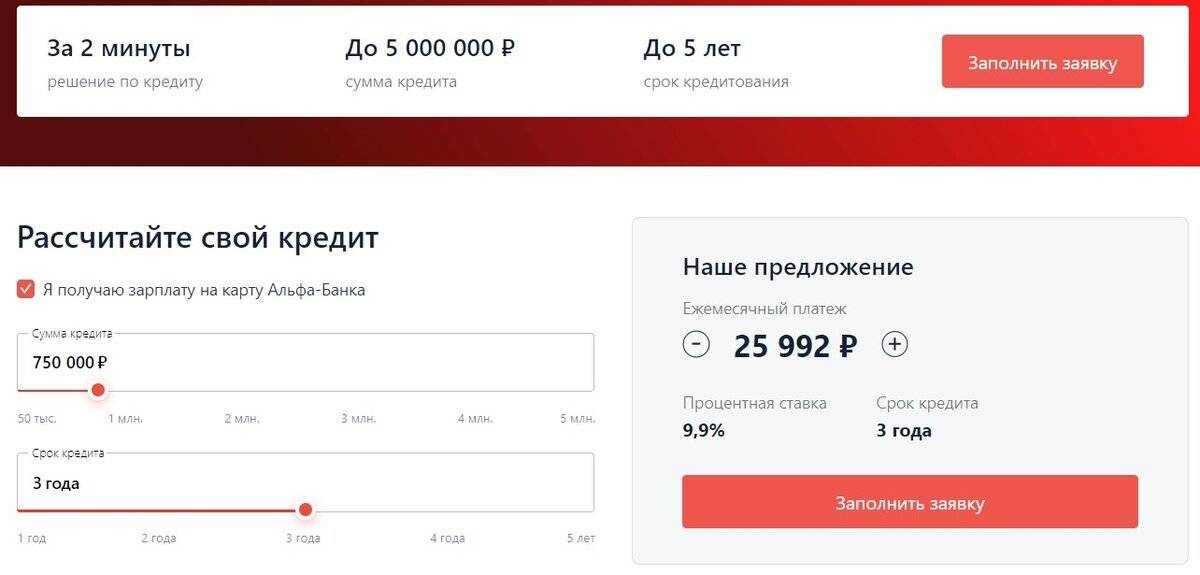

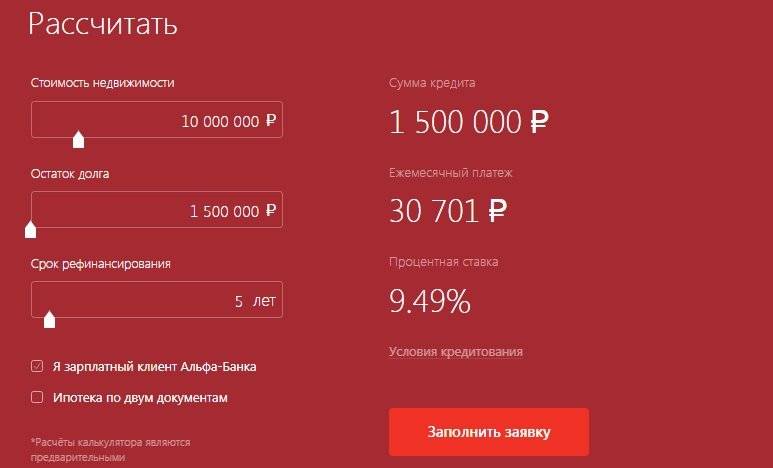

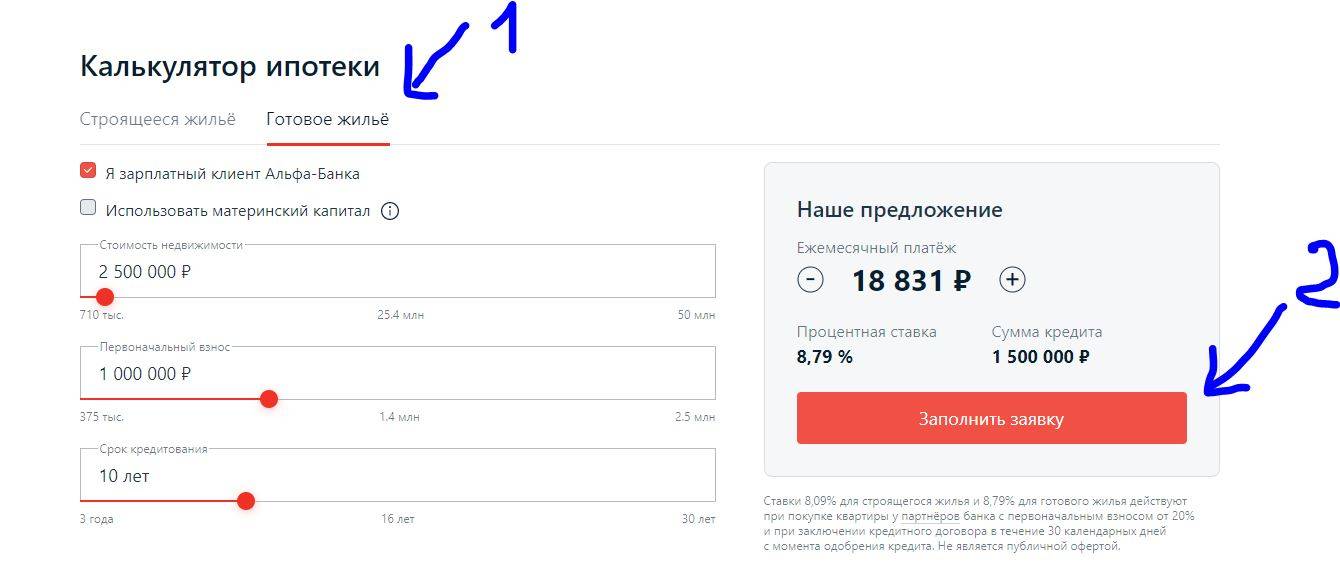

Кредитный калькулятор Альфа-Банка выглядит довольно оригинально. Заемщик может рассчитать свои выгоды в трех вариантах в зависимости от того к какой клиентской категории он относится.

Калькулятор

Он состоит из трех вкладок, позиционированных соответственно для держателей зарплатных карт Альфа-Банка, сотрудников партнерских организаций и обычных физических лиц со стандартными условиями.

Все три калькулятора снабжены одинаковыми полями, в которые следует вносить параметры действующего кредита: остатка задолженности и суммы ежемесячного платежа.

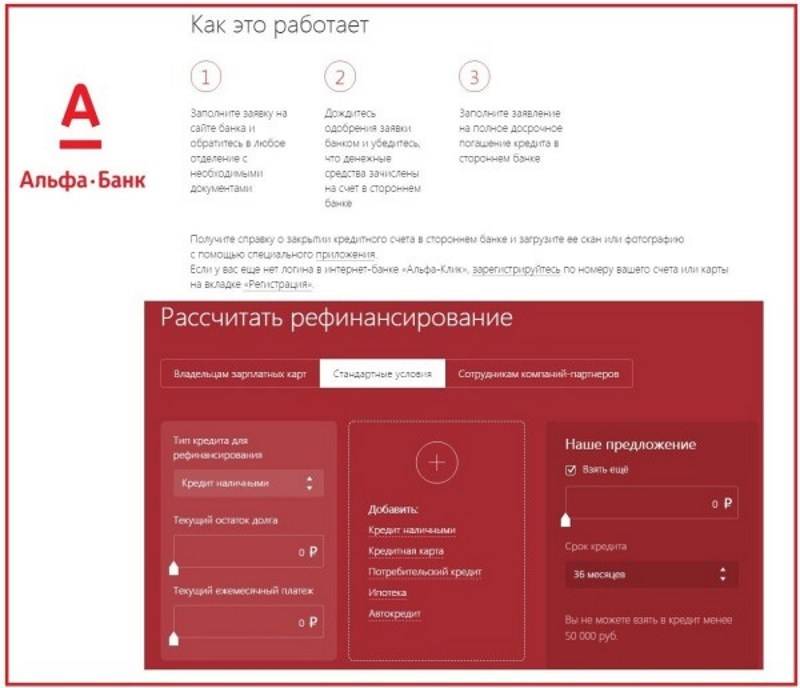

Из предлагаемого списка нужно выбрать тип рефинансируемого кредита (варианты: наличные, кредитная карта, потребительский, ипотечный или автокредит).

Правее поля действующей задолженности размещен прямоугольник со знаком «плюс». Он предназначен для добавления других кредитов, которые клиент хотел бы консолидировать вместе с основным. Выбирая «добавить», заемщик сразу задает тип займа, который объединится с другими (до пяти).

Справившись с основной задачей, клиент переходит к опции «наше предложение». Он может получить дополнительные средства, установив их сумму в окне вместе с продолжительностью платежного периода (он вводится немного ниже).

Определение ставки по рефинансированию и расчет финансовых результатов производятся калькулятором автоматически. Заемщик видит сумму ежемесячного платежа, разницу процентов и свою выгоду за месяц и в год.

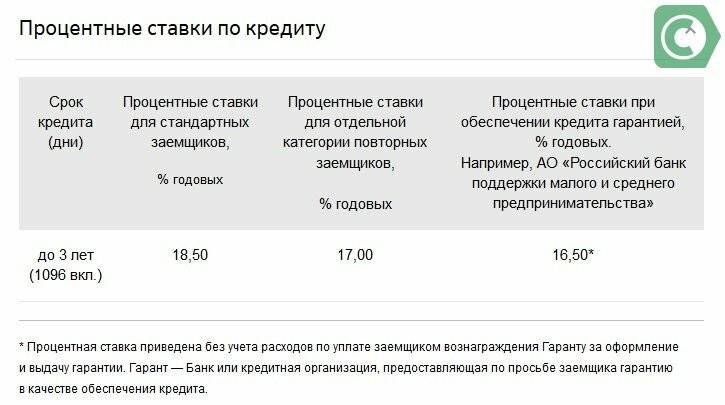

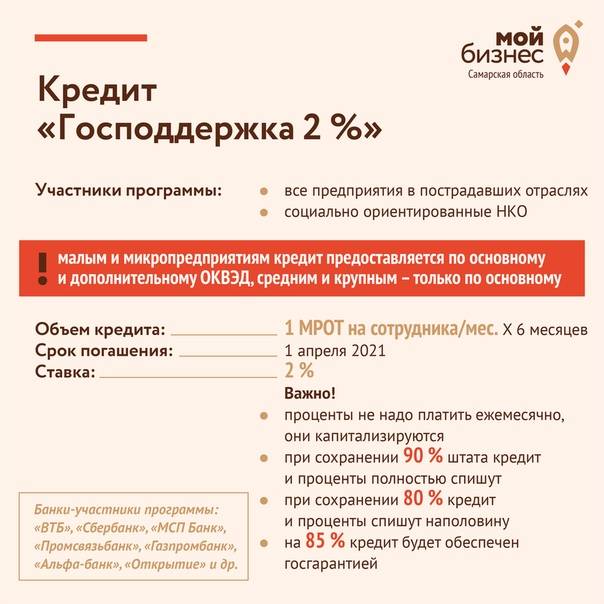

Помощь бизнесу в условиях кризиса из-за Covid-19

Малый и средний бизнес, пострадавший из-за нового коронавируса, может обратиться в Альфа-Банк за оформлением кредитных каникул.

Важное условие – отсутствие просрочки. Отсрочка предоставляется в персональном порядке с учётом финансового положения клиента, его кредитной истории и других факторов

Кроме этого, бизнесмены могут рассчитывать на следующие льготы:

- бесплатное обслуживание расчётного счёта до трёх месяцев (кроме тарифов «Просто 1%» и «Всё, что надо») – для ИП и организаций, столкнувшихся с падением спроса на оказываемые услуги (к примеру, в туристической сфере);

- доступ к программе «Бесплатно навсегда» (речь идёт о бескомиссионном открытии и обслуживании р/с, предоставлении доступа к нужным сервисам и инструментам);

- возвращение кэшбэка в размере 30% от суммы расходов на уборку помещений компаний и ИП при использовании карточки Альфа-Бизнес (льгота доступна в течение трёх месяцев).

В чем выгода для Альфа-Банка

Согласно письму Центробанка «О применении положения Банка России № 254-П» от 18 апреля 2017 г., кредитно-финансовые организации должны создавать резерв (вплоть до 100% суммы, предоставленной заемщику) на случай возможных потерь по ссудам населению. Но резервировать деньги невыгодно.

Учитывая, что процент проблемных кредитов растет, это может стать критичным для стабильности и сохранения платежеспособности кредитно-финансовой организации, что ставит под угрозу само существование банка. Поэтому выгодно избавляться от существующей задолженности даже путем предложения скидок заемщикам.

Процент проблемных кредитов в Альфа-Банке растет.

После длительного разбирательства и затрат на юридическое сопровождение может оказаться, что взыскать с заемщика ничего и не получится. Поэтому, чтобы хоть что-то забрать, предлагается погашение долга со скидкой.

Условия для перекредитования

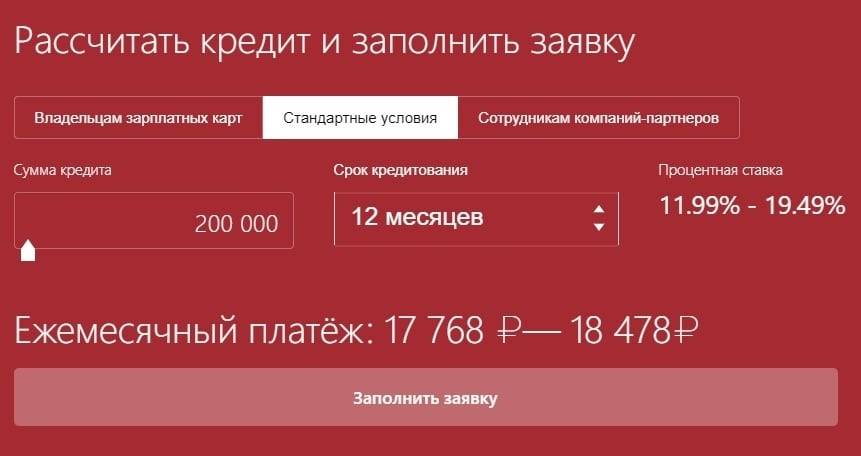

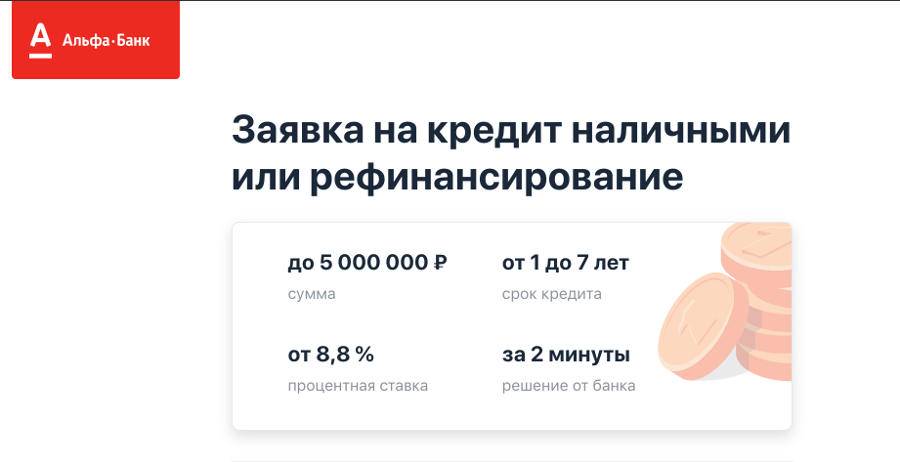

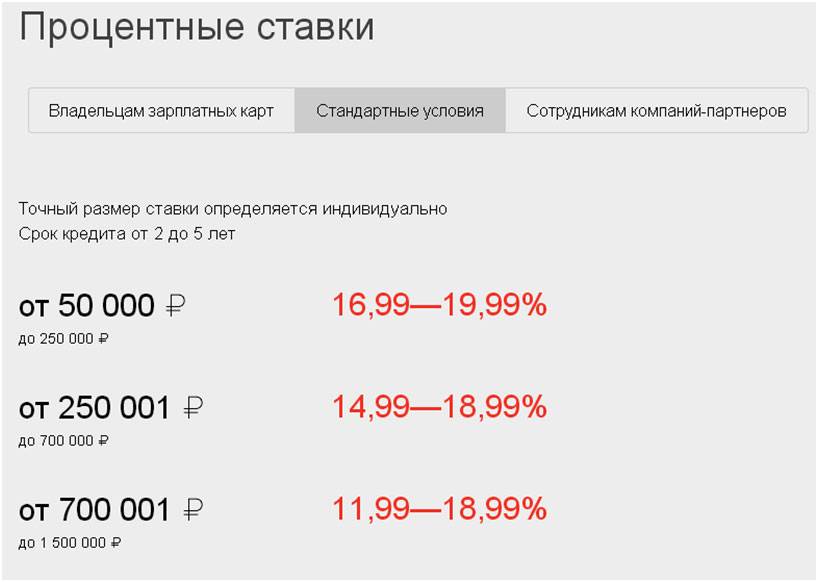

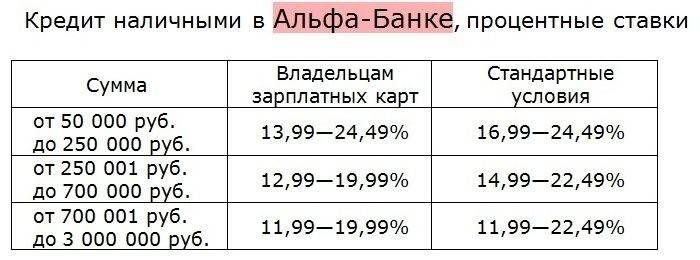

Рефинансирование на стандартных условиях предполагает процентную ставку от 11,99%. Заемщику доступно до 2 млн рублей на срок до 5 лет.

Важно! Зарплатные клиенты организации и работники партнерских организаций могут рассчитывать на более комфортные условия – увеличенный лимит, длительный период кредитования и сниженная ставка.

Такие заемщики могут получить до 3 млн рублей на период до 7 лет. Процентная ставка в этом случае составит от 10,99%.

Для займов

Рефинансирование целесообразно проводить, если у вас уже есть:

- Автокредит или ипотека, полученные под залог имущества. Рефинансирование позволит освободить квартиру или машину из-под обременения и распорядиться ей по своему усмотрению.

- Кредитная карта с исчерпанным лимитом, по которой необходимо каждый месяц оплачивать большие проценты.

- Действующий заем с высокой процентной ставкой и минимальным сроком погашения. Перекредитование позволяет увеличить период выплаты и уменьшить ставку.

- Несколько займов, полученных в разных организациях. Вы можете объединить до 5 разных продуктов в один платеж, и погашение станет комфортнее.

- Вы хотите взять новый заем наличными, но общая закредитованность не позволяет этого сделать. При рефинансировании можно согласовать большую сумму и получить средства на использование по своему усмотрению.

Важно! Рефинансировать задолженность по потребительским или целевым займам выгоднее всего, когда до конца действия договора остается еще достаточно времени – не менее половины срока. Это позволит максимально сэкономить на уплате процентов.

Для заемщиков

Чтобы перекредитоваться в Альфа-банке, вы должны соответствовать основным требованиям:

- наличие российского гражданства;

- постоянная прописка в регионе, где присутствуют отделения организации;

- вы выплачиваете минимум один кредит, открытый в другой компании;

- вам больше 21 года;

- вы зарабатываете более 10 000 рублей в месяц;

- на последнем месте работы вы трудитесь более трех месяцев;

- у вас есть контактный мобильный номер и городской рабочий телефон.

Зарплатные клиенты имеют возможность взять кредит всего по двум документам. Помимо российского паспорта потребуется предоставить на выбор водительское удостоверение, СНИЛС, ИНН, загранпаспорт, полис ОМС либо дебетовый или кредитный пластик, выданный любой из финансовых организаций.

Остальным заемщикам придется дополнительно к этому предъявить справку о доходах 2-НДФЛ или по форме банка. Кроме того, потребуется еще один документ, подтверждающий платежеспособность клиента. Вы можете предоставить на выбор копию:

- свидетельства о регистрации транспортного средства;

- полиса КАСКО;

- полиса ДМС;

- трудовой книжки;

- загранпаспорта с отметками о том, что за последний год вы выезжали за рубеж;

- выписку об остатке на счете более 150 000 рублей.

Условия и тариф

| Тариф | |

| Валюта кредита | Рубли РФ |

| Цели использования | Продукт предоставляется в целях погашения задолженности Заемщика по кредитным договорам, оформленным в сторонних банках или в сторонних банках и в АО «АЛЬФА-БАНК» |

| Процентная Ставка по кредиту (годовая) | От 10,99% – 17,99% Процентные ставки определяются индивидуально для каждого Заемщика в соответствии с оценкой данных заемщика. |

| Период кредитования | 24 мес., 36 мес., 48 мес., 60 мес. |

| Сумма кредита | От 50 000 до 1 500 000 рублей (включительно) |

| Комиссия за выдачу и обслуживание кредита | Не взимается |

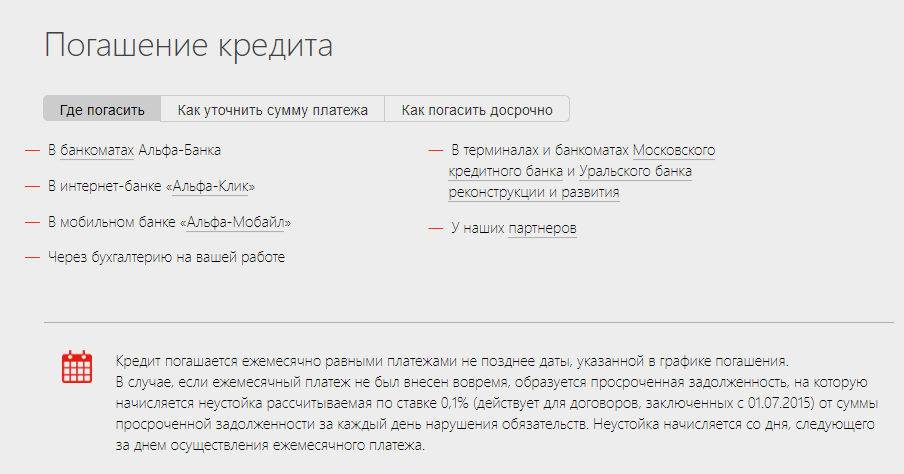

| Неустойки при просроченной задолженности | Неустойка на сумму просроченной задолженности по основному долгу и (или) процентам по кредиту рассчитывается по ставке 0,1% от суммы просроченной задолженности за каждый день нарушения обязательств |

| Сроки рассмотрения заявки на кредит | От 1 до 5 дней |

| Действие Тарифа | Во всех объектах сети АО «Альфа-Банк» |

| Подключение финансовой защиты | Да |

| Требования к Заемщику | |

| Гражданство | Российская Федерация |

| Возраст | От 21 года |

| Место жительства и работы | В городе, где есть отделение Альфа-Банка или в населенном пункте, расположенном в непосредственной близости к этому городу |

| Место постоянной регистрации | В городе, где есть отделение Альфа-Банка или в населенном пункте, расположенном в непосредственной близости к этому городу |

| Контактные телефоны | Обязательно наличие мобильного телефона и стационарного (рабочего) телефона |

| Постоянный доход | От 10 000 рублей |

| Трудовой стаж | Непрерывный трудовой стаж на текущем месте работы от 1 месяца |

| Перечень документов, необходимых для рассмотрения заявления, в том числе для оценки кредитоспособности заемщика |

|

| Способы возврата заемщиком Кредита, уплаты процентов по нему | Исполнение Заемщиком обязательств по Договору кредита может осуществляться любыми приемлемыми для Заемщика способами:

|

| Бесплатный способ исполнения заемщиком обязательств по договору потребительского кредита | Погашение Задолженности по Кредиту может осуществляться бесплатно путём:

|

| Право Заемщика отказаться от получения потребительского кредита | Заемщик вправе отказаться от Кредита в течение 14 дней с момента заключения Договора потребительского кредита при условии отсутствия задолженности по Договору потребительского кредита. |

| Иные (дополнительные) условия по Кредиту | Определяются Договором о комплексном банковском обслуживании физических лиц в АО «АЛЬФА-БАНК», Общими условиями Договора потребительского кредита, предусматривающего выдачу Кредита наличными, уточняются в маркетинговых материалах, при обращении в Телефонный Центр “Альфа-Консультант” и в любое отделение Банка |

Дополнительный документ на выбор

- заграничный паспорт,

- водительское удостоверение,

- свидетельство о постановке на учет в налоговом органе (ИНН),

- страховое свидетельство Пенсионного фонда Российской Федерации,

- полис/карта обязательного медицинского страхования,

- дебетовая/кредитная карта.

Второй дополнительный документ на выбор:

- копия документа на автомобиль, находящийся в собственности Заемщика – Свидетельство о регистрации транспортного средства;

- копия заграничного паспорта Заемщика со штампами паспортного контроля, подтверждающими факт поездки за рубеж в течение последних 12-ти месяцев;

- копия лицевой стороны полиса добровольного медицинского страхования, выданного на имя Заемщика;

- копия трудовой книжки Заемщика;

- выписка по счету,

- копия полиса добровольного страхования транспортного средства «КАСКО».

Документ, подтверждающий доход Заемщика:

- справка по форме 2-НДФЛ/ справка по форме Банка, содержащая информацию о перечислении заработной платы (не менее одного перечисления).

- справка выдана не ранее, чем за 1 календарный месяц до даты обращения Заемщика в Банк.

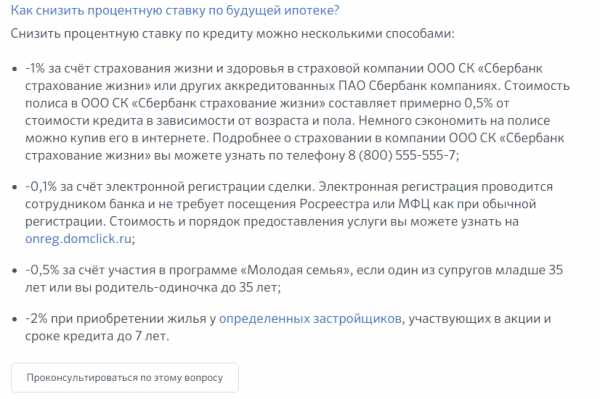

Дифференцированный график погашения

Этот способ не снижает процентную ставку, но уменьшает размер ежемесячного платежа. При погашении долга аннуитетными платежами клиент ежемесячно вносит одну и ту же сумму. Но в начале срока погашаются в основном только проценты, тело кредита остается неизменным. То есть процентная ставка в течение нескольких лет начисляются на почти не меняющуюся сумму основной задолженности.

По дифференцированной системе долг разбивается на число платежей и заемщик ежемесячно погашает часть займа и проценты. Ставка после каждого погашения будет начисляться на меньшую сумму, поэтому переплата постоянно снижается.

На сегодняшний день почти не осталось банков, которые готовы дать кредит с дифференцированным погашением. Но перед подписанием договора все равно уточните у сотрудника, возможен ли такой вариант. Разницу в переплате можно посчитать с помощью кредитного калькулятора.

Обратиться в зарплатный банк

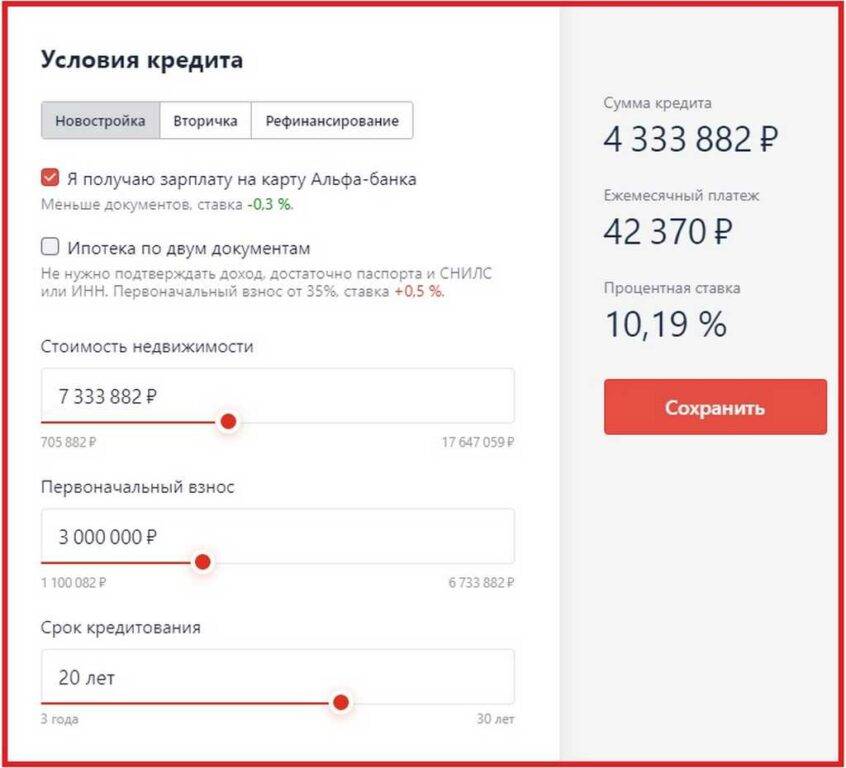

Зарплатные клиенты при оформлении кредита в этом же банке могут претендовать на льготные условия — с повышенным лимитом и более низкой ставкой. С чем это связано?

Если зарплатный банк не дает никаких привилегий по займам, можно поменять его на другую кредитную организацию. В 2014 году вступили в силу поправки в ТК РФ, которые разрешают гражданам России самостоятельно выбирать банк для получения ежемесячной зарплаты.

Такой способ снижения кредитной нагрузки актуален для больших долгосрочных кредитов.

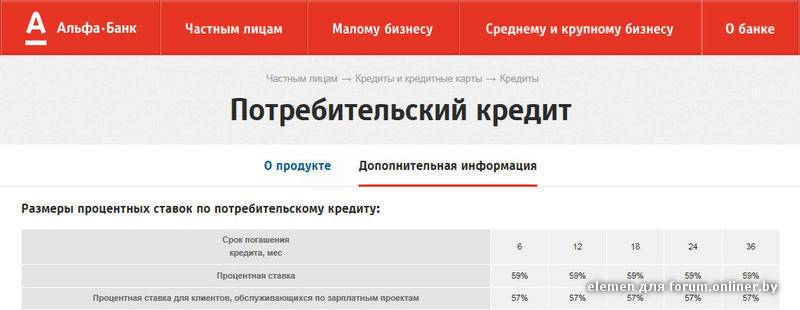

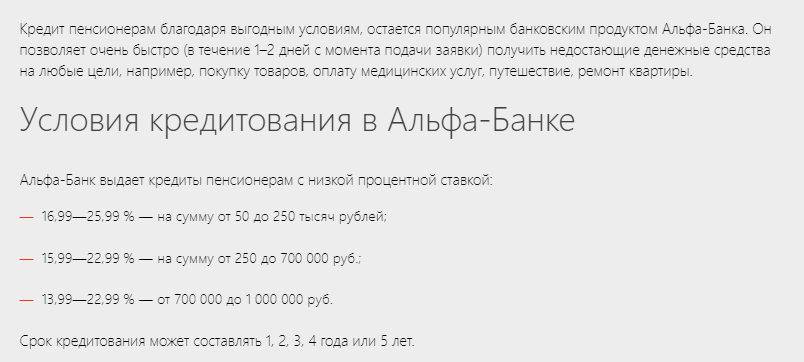

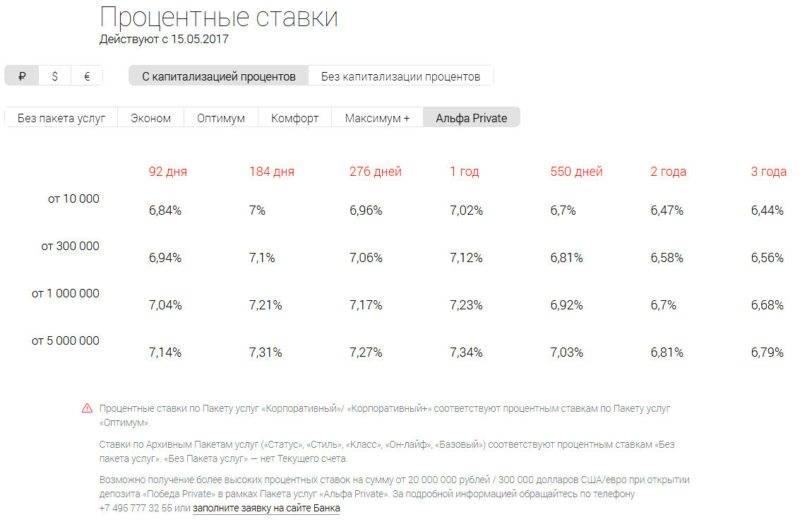

Процентные ставки для зарплатных клиентов в 2019 году:

| № п/п | Банк | Годовая процентная ставка |

| 1 | Сбербанк | 11,9% |

| 2 | Ренессанс Кредит | 9,9% |

| 3 | Хоум Кредит | 7,9% |

| 4 | Райффайзенбанк | 8,99% |

| 5 | УБРиР | 11,99% |

| 6 | Восточный | 9,9% |

| 7 | Альфа Банк | 10,9% |

| 8 | Почта Банк | 10,9% |

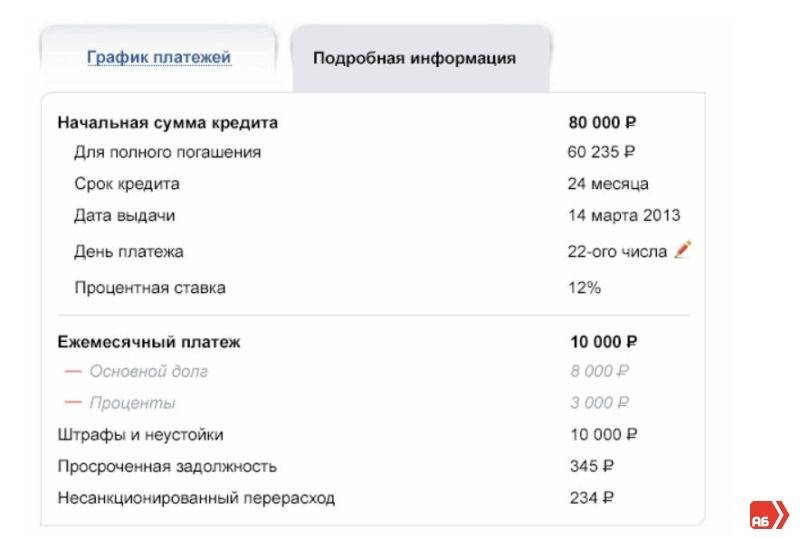

Можно ли уменьшить ежемесячный платеж по кредиту

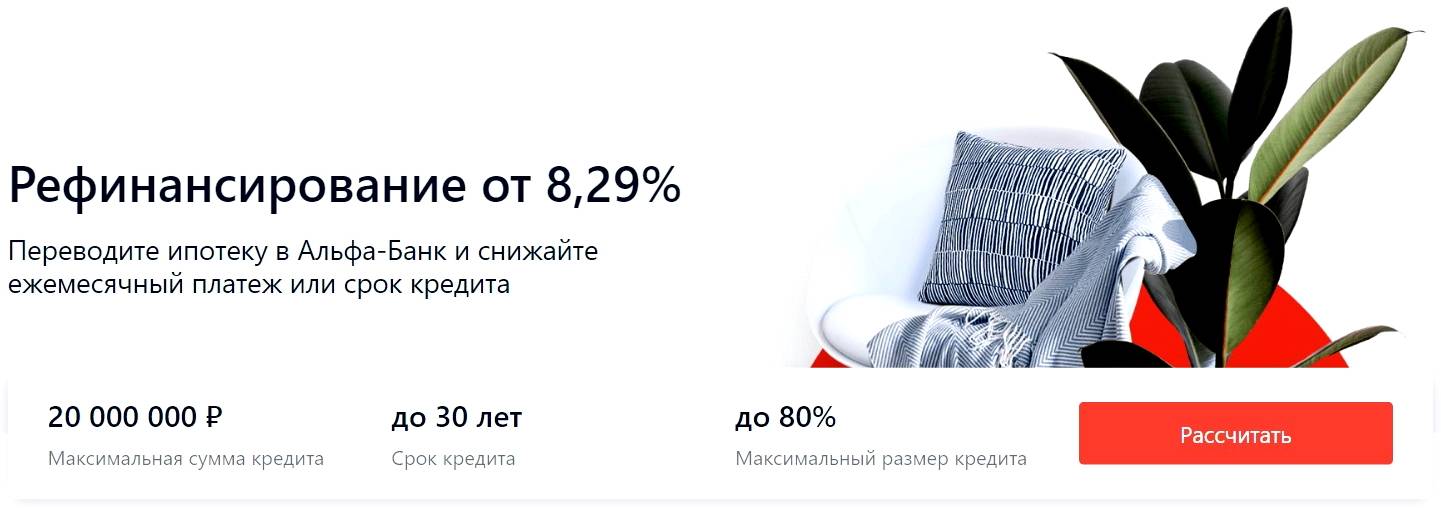

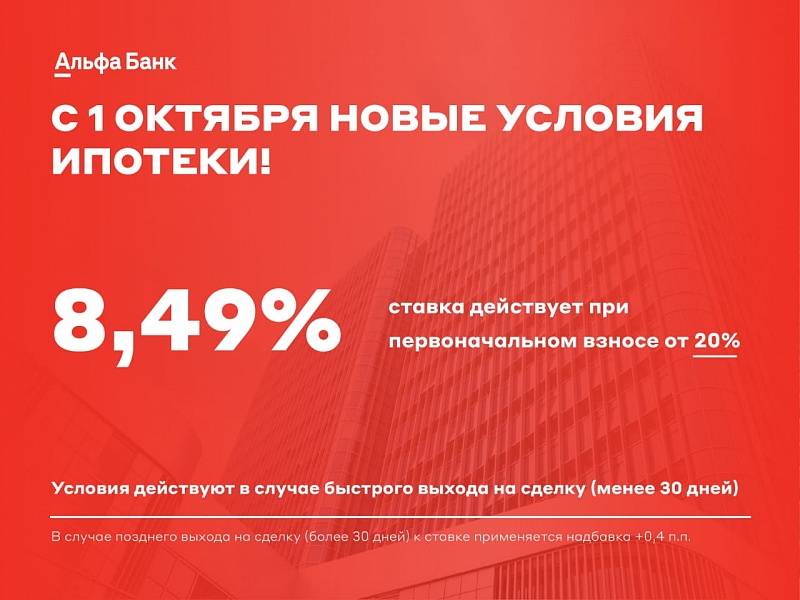

Дело в том, что в большинстве банков, график платежей составлен таким образом, что в первые годы гасятся в основном проценты по кредиту, а не основной долг. Выигрыш заемщика может состоять как в уменьшении кредитного бремени, так и в снижении ставки. Так, несколько лет назад ставки по ипотеке находились на уровне 18-20%, то теперь – 11-13%.

Таким образом, даже при увеличении срока кредитования, размер переплаты может быть ниже. Процедура рефинансирования ипотеки аналогична получению самого ипотечного кредита. От заемщика требуется предоставить полный пакет документов:

- анкета на получение рефинансирования;

- паспорта заемщика и созаемщика;

- документы, подтверждающие доходы;

- залоговые документы.

Решение принимается банком в течение 5-12 дней. Для банков такие кредиты менее рисковые, чем первоначальная ипотека, поэтому отказы встречаются реже.

Требования к заемщикам и список необходимых документов

Альфа-Банк достаточно требователен к своим клиентам. Прежде всего непосредственно физическое лицо должно соответствовать таким требованиям:

- Обязательно гражданин РФ в возрасте от 21 года.

- Место постоянной регистрации или работы должно быть в населенном пункте с отделением Альфа-Банк или в непосредственной близости от места его размещения. При этом получить средства для рефинансирования кредитов в банках можно и в городе фактического проживания.

- Обязательно наличие мобильного и стационарного (лучше рабочего) телефонов.

- Минимальный ежемесячный доход заемщика — 10 000 ₽.

- Непрерывный трудовой стаж не менее 3 месяцев.

Для получения кредита в Альфа-Банке придется подготовить простой и минимальный пакет документов, состоящий из:

- Паспорт гражданина РФ.

- Дополнительный документ для рефинансирования на выбор: заграничный паспорт, водительское удостоверение, свидетельство о постановке на учет в налоговом органе (ИНН), страховое свидетельство Пенсионного фонда Российской Федерации, полис или карта обязательного медицинского страхования, именная дебетовая или кредитная карта любого другого банка.

Как видим из перечня документов — подтверждение дохода путем предоставления справки не требуется и это является большим плюсом, а также гарантирует получение одобрения заявки. Для физических лиц, получающих заработную плату в Альфа-Банке, список необходимых для оформления рефинансирования документов может быть уменьшен.

Порядок оформления услуги по рефинансированию

Для оформления рефинансирования необходимо подать заявку на официальном сайте Альфа-Банка. Получив приглашение необходимо со всеми собранными документами посетить ближайшее отделение и уже непосредственно при личной встрече подать заявление на получение кредита для погашения задолженностей в других банках. Сотрудник офиса примет у вас документацию, на обработку которой потребуется от 1 до 5 дней. Зарплатным клиентам можно заказать выезд специалиста на дом.

При условии положительного решения необходимо дождаться перевода средств на счета в других банках. Посетите отделение сторонних кредитных организаций, напишите заявление на досрочное погашение (возможно заявление необходимо писать предварительно) и получите справку о погашении кредита. Скан копию или фотографию этой справки необходимо загрузить через интернет банк Альфа-Клик для подтверждения выполнения всех условий рефинансирования.

Погашение нового кредита происходит равными (аннуитетными) платежами. В случае несвоевременного внесения денег начисляется штраф в размере 0,1% от суммы возникшей задолженности за каждый день просрочки до момента ее устранения.

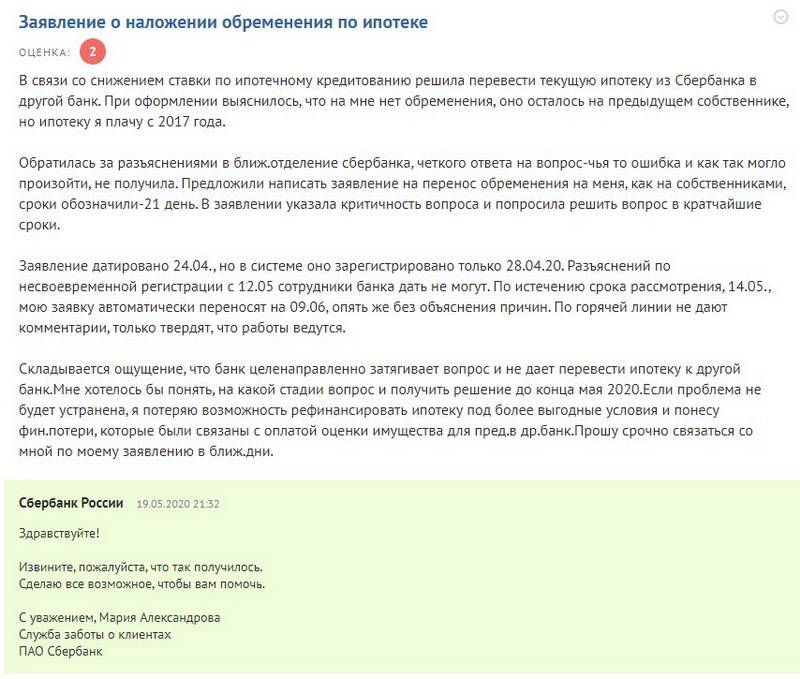

Анализирую отзывы клиентов Альфа-Банка как по рефинансированию, так и по обычным кредитным продуктам, можем сказать, что они достаточно положительные. Конечно, есть много людей качеством обслуживания, навязываем страховки, техническими сбоями и другими проблемами, но на фоне ближайших конкурентов выглядит это все достаточно неплохо. Много положительных отзывов. довольных работой и условиями предложениями банка. Стоит отметить только то, что почти никому из отписавшихся не было предложена минимальная процентная ставка 11,99%. Большинству людей предлагают рефинансировать задолженности под 14-15% годовых. Но, возможно, получивший выгодную ставку просто не отписываются и весьма довольны положением дел.

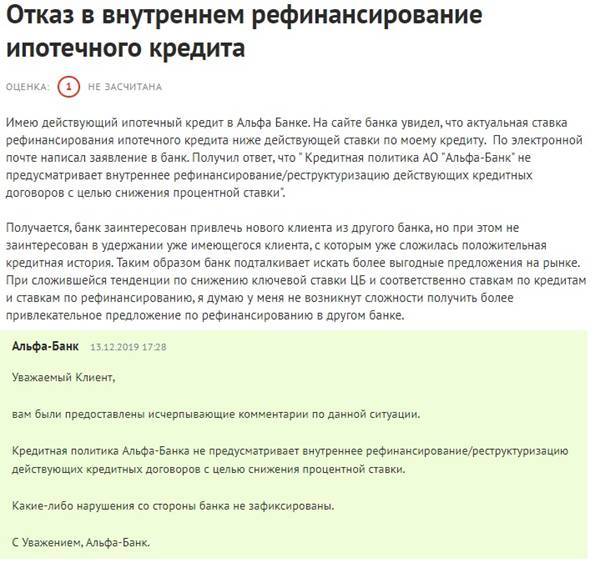

Отзыв клиента о работе Альфа-Банка

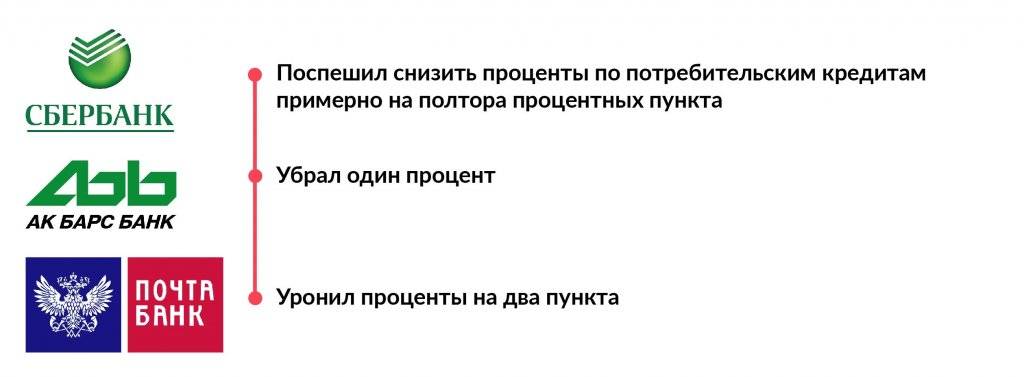

Выгодные предложения других банков

Среди предложений ближайших конкурентов можно выделить:

- Среди крупных и надежных банков, таких же как Альфа-Банк, можно порекомендовать ВТБ, который предлагает перекредитовать кредиты по минимальной ставке 7,5% годовых, но с особыми условиями. Если вам требуется меньшее количество денежных средств, то Сбербанк готовых их дать так же по фиксированной ставке 11,4%.

- Минимальные требования к физическим лицам, удобное оформления и выгодные требования предлагают Росбанк и Тинькофф.

- Одну из самых маленьких процентную ставку 7,99% можно получить в Райффайзенбанке, но при условии страхования жизни и здоровья.

Предложение Альфа-Банка по рефинансированию достаточно привлекательное. Если вы являетесь давним клиентом банка, брали и погашали в нем кредиты или являетесь зарплатным клиентом, то у вас есть все шансы получить процентную ставку по условиям кредитования близкую к минимальным 9,9% с минимальным пакетом документов. Для всех остальных также стоит попробовать воспользоваться данным продуктом.

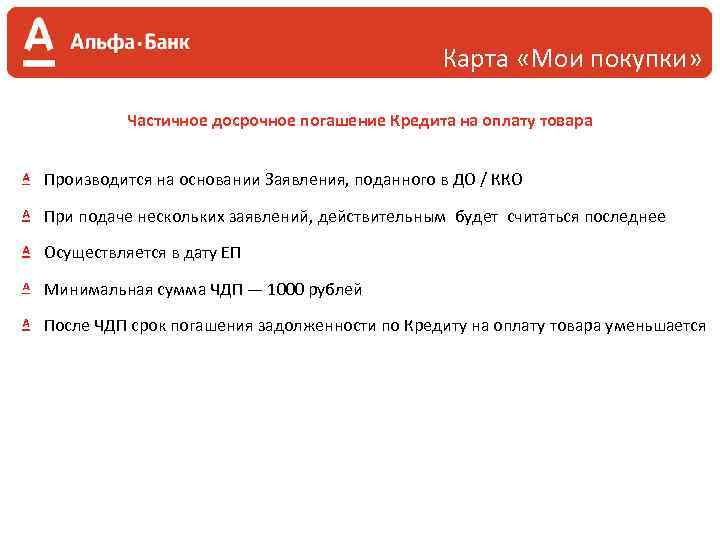

Описание карты

Чтобы оценить тот или иной банковский продукт, важно знать все его особенности. Таким образом, можно представить нужен он или нет

Бывает, что в хорошем, на первый взгляд, предложении таится скрытый минус – «подводные камни», которых надо опасаться, «ныряя вглубь водоема за жемчугом».

Рассрочка как основное преимущество карты

Люди, которые постоянно пользуются банковскими услугами, хорошо знают, что такое «кредитная карта», но о «карте-рассрочке» рассказать могут не все. Карта рассрочки – сравнительно новый банковский продукт, его предшественниками стали карты с длительным грейс-периодом, к примеру, очень популярна карта этого типа «100 дней без процентов», которую уже достаточно давно выпустил Альфа-Банк. Первой картой рассрочки на российском рынке банковских услуг стала карта Хоум Кредит Банка. Альфа-Банк – третий банк, выпустивший в России карту этого типа. Отметим, что Альфа-Банк сумел учесть опыт конкурентов, его продукт выглядит более привлекательно, чем у Хоум Кредит Банка и Карты Совесть от Киви Банка.

Рассрочка выгоднейшим образом отличается от кредита. Основное отличие – за деньги, взятые в рассрочку, не надо платить проценты. Единственное ограничение – срок рассрочки. Ее длительность зависит не от банка, а от магазина-партнера. Действительно, рассрочка возможна, благодаря торговым сетям, которые заключили договор с кредитным учреждением.

Кредитные карты стали популярными, потому что удобны – их легко можно носить с собой, имея в кармане, таким образом, мандат на кредитную линию в виде пластикового четырехугольника. Минус кредитных карт заключается в том, что их используют, когда острая необходимость в деньгах возникла внезапно, а не потому, что это «удобно». Карты рассрочки, сохраняя преимущества пластика в целом, не имеют минусов кредитных карт, связанных с экономическими потерями в виде «выплаты процентов» за взятые в кредит средства.

Как получить?

Для получения карты – кредитной, зарплатной, подарочной – в Альфа-Банке не нужно тратить больших усилий. Чтобы стать владельцем пластика, можно:

- позвонить по телефону 8-800-100-20-17;

- оформить карту на сайте Альфа-Банка;

- заказать карточку в любом отделении банка.

Особенности функционирования и преимущества новой карты Альфа-Банка

Карту рассрочки «ВМЕСТОДЕНЕГ» можно использовать во всех магазинах мира вместо наличных денег – это значительно облегчит бумажник, сделав удобным процесс покупки. Пластиковая карта – гарантия безопасности, теперь украсть деньги, вытащив их из кармана, нельзя.

Как работает карта можно узнать из таблицы:

Видимо, после этой даты начнут действовать иные термины рассрочки для магазинов, которые не являются партнерами Альфа-Банка. Планируются ли еще какие-либо глобальные изменения в условиях использования карты «ВМЕСТОДЕНЕГ» – информация пока отсутствует.

Тарифы и условия использования карты «ВМЕСТОДЕНЕГ»:

- выпуск карты – бесплатный. Перевыпуск карты будет бесплатным, если осуществляется по инициативе банка, и стоит 500 рублей, если по инициативе клиента;

- срок действия карты – 5 календарных лет;

- условия рассрочки – лимит от 30 тысяч до 100 тысяч рублей; если клиент не нарушил условия рассрочки, она становится кредитом с 10% ставкой;

- точная дата погашения рассрочки отображается в Альфа-Клик или Альфа-Мобайл;

- минимальный период рассрочки – 1 календарный месяц;

- пополнение карты – бесплатное, если осуществляется в банкоматах Альфа-Банка или приложениях Альфа-Клик и Альфа-Мобайл; стоит 250 рублей, если осуществляется через кассу отделений банка.

Карту «ВМЕСТОДЕНЕГ» можно использовать за рубежом. Пластик обслуживается платежной системой MasterCard, позволяющей комфортное использование за границей. Карточка конкурента – карта рассрочки Хоум Кредит Банка – выпускается в платежной системе Visa, а потому не имеет такого преимущества.

Как выплачивается задолженность после окончания отсрочки

После принятия банком решения по заявлению клиента, и проверки прикрепленных к заявлению документов, меняется график платежей. К началу следующего месяца клиент обязуется внести сумму начисленных процентов на основной долг. Как правило, итоговая сумма взноса по кредиту значительно меньше той, которую уплачивает клиент без использования опции отсрочки.

Так продолжается до тех пор, пока не заканчиваются сроки действия опции отсрочки. Сумма основного долга при этом остается на одном уровне.

Суть этого механизма заключается в том, что все дальнейшие платежи, после окончания сроков действия опции, будут меньшими. При этом общая сумма переплаты остается на одном уровне: с отсрочкой или без таковой.

После окончания отсрочки, до внесения очередного месячного платежа, банк предупреждает клиента о том, что платежи в дальнейшем будут вноситься в стандартном виде: проценты + сумма основного долга. К моменту окончания сроков действия отсрочки, клиент должен постараться привести свои дела в порядок. Это необходимо ввиду того, что отсрочка по кредиту не продлевается. Более того, получить ее повторно уже не получится.

Сроки

Кредитные каникулы, как уже упоминалось выше, могут быть абсолютно различны по длительности. Чем серьезнее причина у клиента, тем больше дают отсрочку. К примеру, если это была тяжелая болезнь, на которую ушли все деньги семьи, то могут пойти на встречу и дать целый год на восстановление бюджета. В случае с увольнением, рассчитывать на что-то существенное нет смысла – максимум 3 месяца.

Если вы планируете подавать документы на кредитные каникулы, то не затягивайте, ведь моментальной реакции от банка ждать не стоит. Рассмотрение бумаг может длиться около месяца, что вполне законно.

Действия Альфа-банка в случае просрочки платежа по кредиту

При возникновении задолженности в регулярных платежах по кредиту банк имеет право осуществлять следующие действия:

- Назначить штрафы и пени. Эти суммы будут постоянно увеличиваться прямо пропорционально времени просрочки. В итоге величина долга может существенно возрасти.

- Заблокировать кредитную карту.

- Выставить требование о досрочном погашении кредита со всеми начисленными штрафами и пеней.

- Подать иск в суд для принудительного взыскания требуемой суммы.

- Передать долг коллекторам.

- Отметить в едином Бюро кредитных историй клиента, как неблагонадежного. Это негативно отразится при оформлении последующих кредитов в любом банке.

Справка! Все возможные последствия при просрочке платежа указаны в договоре.