Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Примеры отчетов:

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту – Анализ не закрытых авансов.

Что такое акции роста

Акциями роста, или growth-акциями, называют ценные бумаги, цена которых растёт быстрее рынка. Для западных инвесторов индикатором роста рынка выступает S&P 400 Growth Index. Для российского — можно взять индекс Мосбиржи.

Для определения акций роста нет смысла руководствоваться мультипликаторами, так как они не дают объективной картины рынка. Завышенные показатели могут сбить с толку и заставить инвестора отказаться от перспективного актива.

Компании, чьи бумаги могут быть классифицированы как акции роста, как правило, максимизируют инвестиции в развитие и минимизируют дивиденды. В свою очередь котировки таких бумаг могут меняться — расти или падать — под влиянием новостей. При этом на основной положительный тренд это не скажется.

Примеры на американском рынке

На американской бирже примеров акций роста немало, особенно если говорить об инновационных нишах, таких как медицина, электроника, IT.

Из них можно отметить:

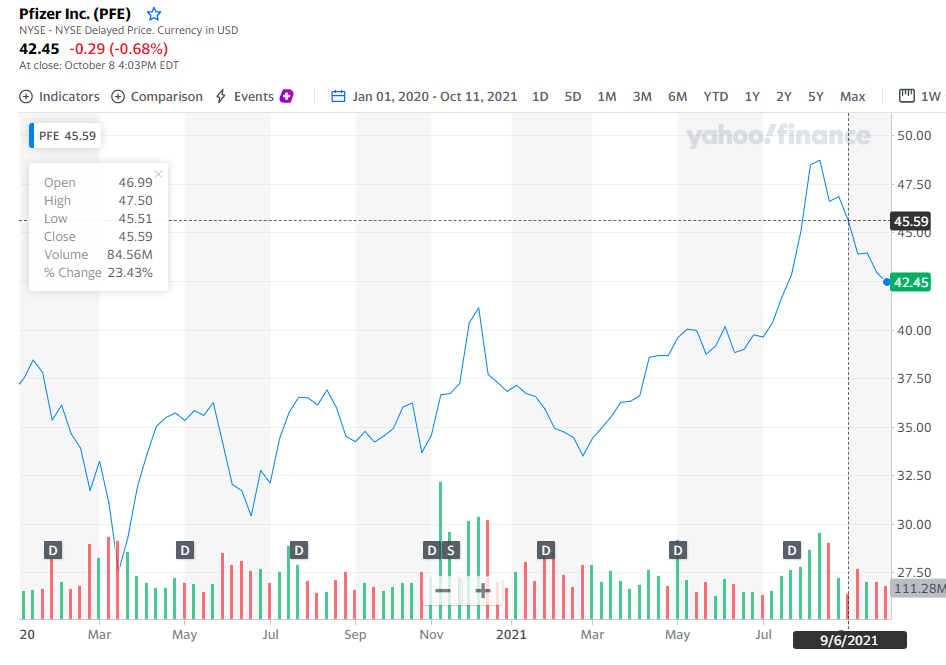

- Pfizer Inc. Пандемия Covid-19 подогревает интерес к корпорации, как к одному из возможных создателей вакцины и со стороны долгосрочных инвесторов, и со стороны day-трейдеров. Выручка и прибыль компании стремительно увеличились, что отразилось на стоимости акций.

КУПИТЬ АКЦИИ Pfizer

- Купить в Финаме

- Купить в БКС

- Купить в Тинькофф

- Купить в Альфа-Банке

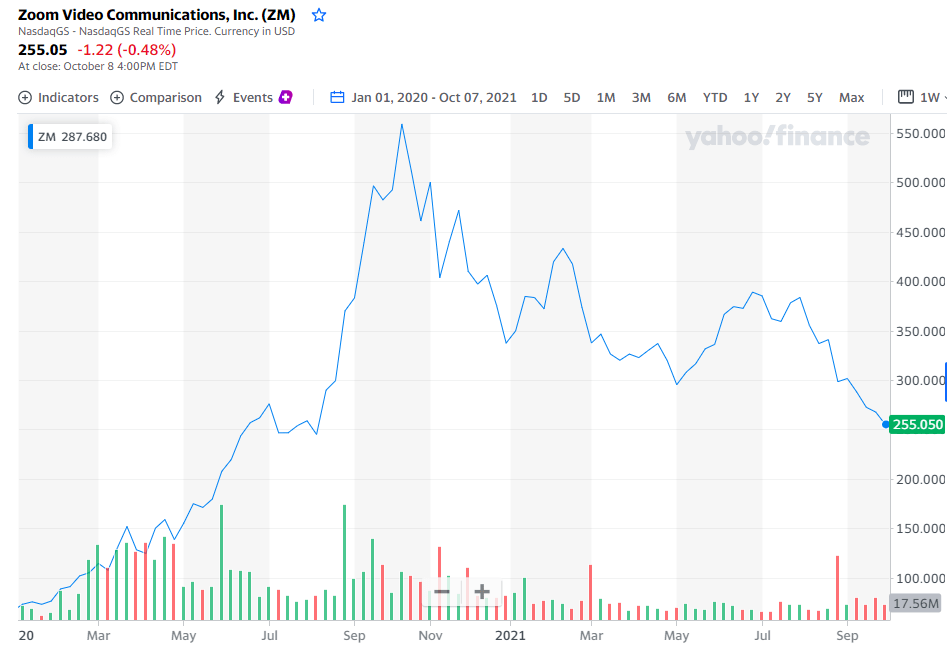

- Zoom Video Communications. В период пандемии предложенный компанией сервис видеоконференций стал особенно популярным. Стоимость акций с начала пандемии до ноября 2020 года увеличилась более чем в 7 раз: с $73 до $559 за штуку. Затем последовала плавная коррекция, когда в течение года бумаги компании подешевели больше чем вдвое – до $255 за штуку. При этом по сравнению с началом 2020 года акции все равно стоят в 3,3 раза дороже, а отчетность Zoom показывает, что бизнес развивается быстрыми темпами.

КУПИТЬ АКЦИИ Zoom

- Купить в Финаме

- Купить в БКС

- Купить в Тинькофф

- Купить в Альфа-Банке

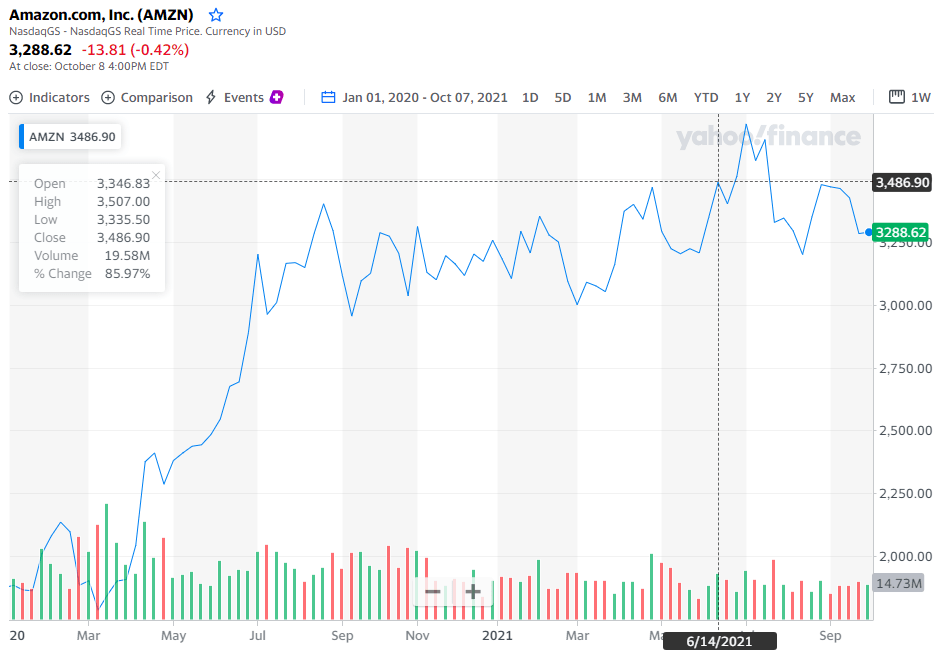

- Amazon.com. Компания активно растёт не первый год в динамично развивающейся нише электронной коммерции, что в сочетании с устойчивым ростом цены акций и отсутствием дивидендов делают ее типичной компанией роста. Стоимость бумаг на начало 2020 года составляла $1.883 года, а к октябрю 2021 года достигла $3.288. Таким образом, менее чем за 2 года акции выросли примерно на 74%. Выручка и EBITDA Amazon уверенно растут много лет подряд.

КУПИТЬ АКЦИИ Amazon

- Купить в Финаме

- Купить в БКС

- Купить в Тинькофф

- Купить в Альфа-Банке

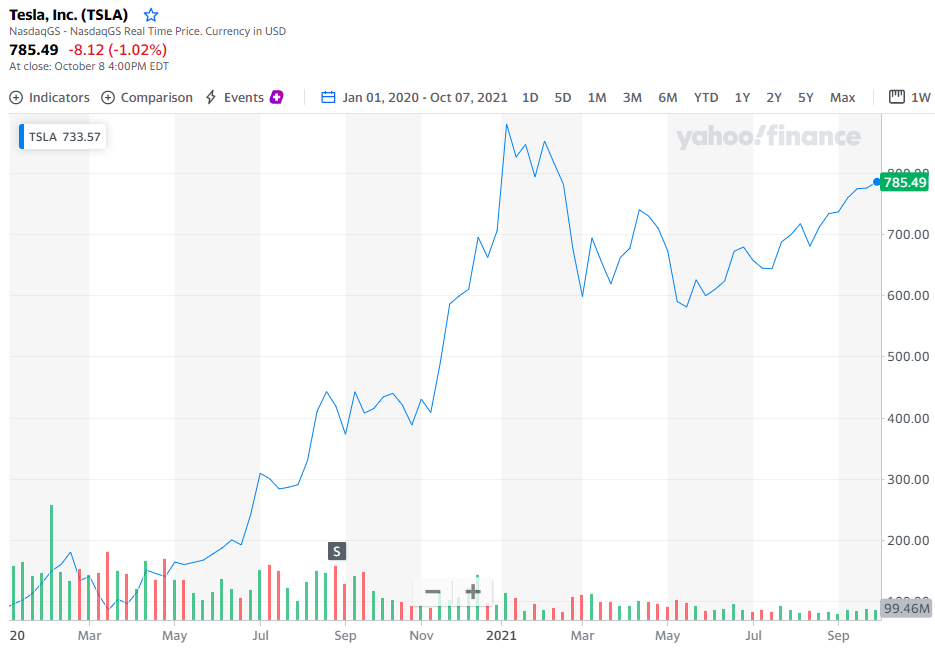

- Tesla Inc. С середины 2020 года эти бумаги продемонстрировали беспрецедентный рост, что на фоне общего роста спроса на электромобили делает ценные бумаги компании акциями роста. За период пандемии бумаги выросли с $95.73 до более чем $775 по состоянию на октябрь 2021 года. Компания показывает устойчивый рост продаж и прибыльность.

КУПИТЬ АКЦИИ Tesla

- Купить в Финаме

- Купить в БКС

- Купить в Тинькофф

- Купить в Альфа-Банке

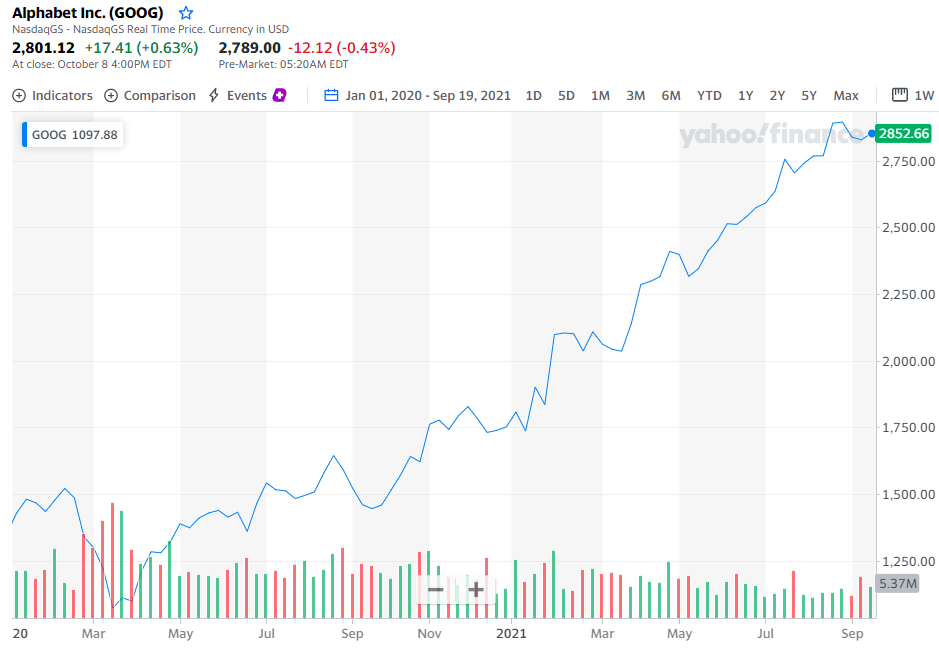

- Alphabet. Пандемия породила значительное увеличение поискового трафика, так как люди стали больше времени проводить в сети. В результате доходы Google и YouTube выросли, что подтолкнуло акции их владельца – холдинговой компании Alphabet к росту. Менее чем за два года бумаги компании выросли вдвое.

КУПИТЬ АКЦИИ Alphabet

- Купить в Финаме

- Купить в БКС

- Купить в Тинькофф

- Купить в Альфа-Банке

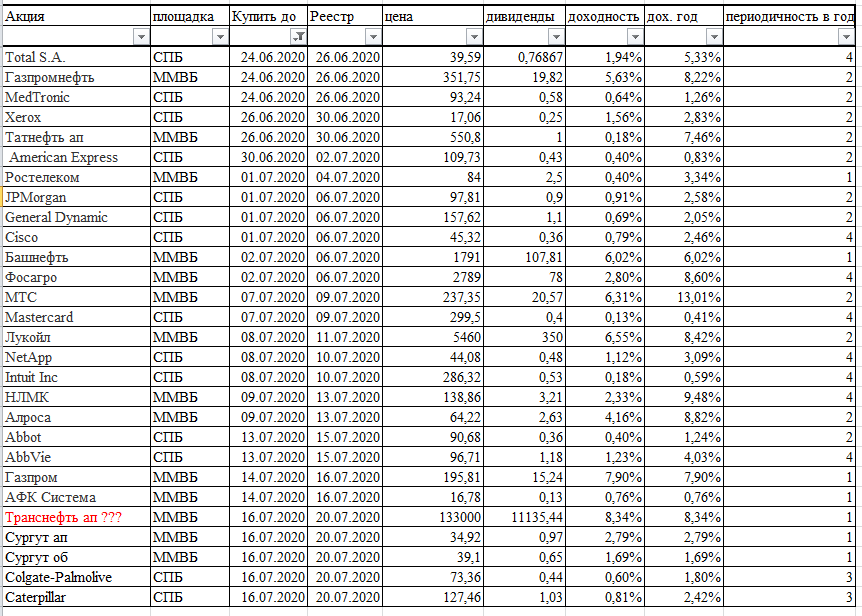

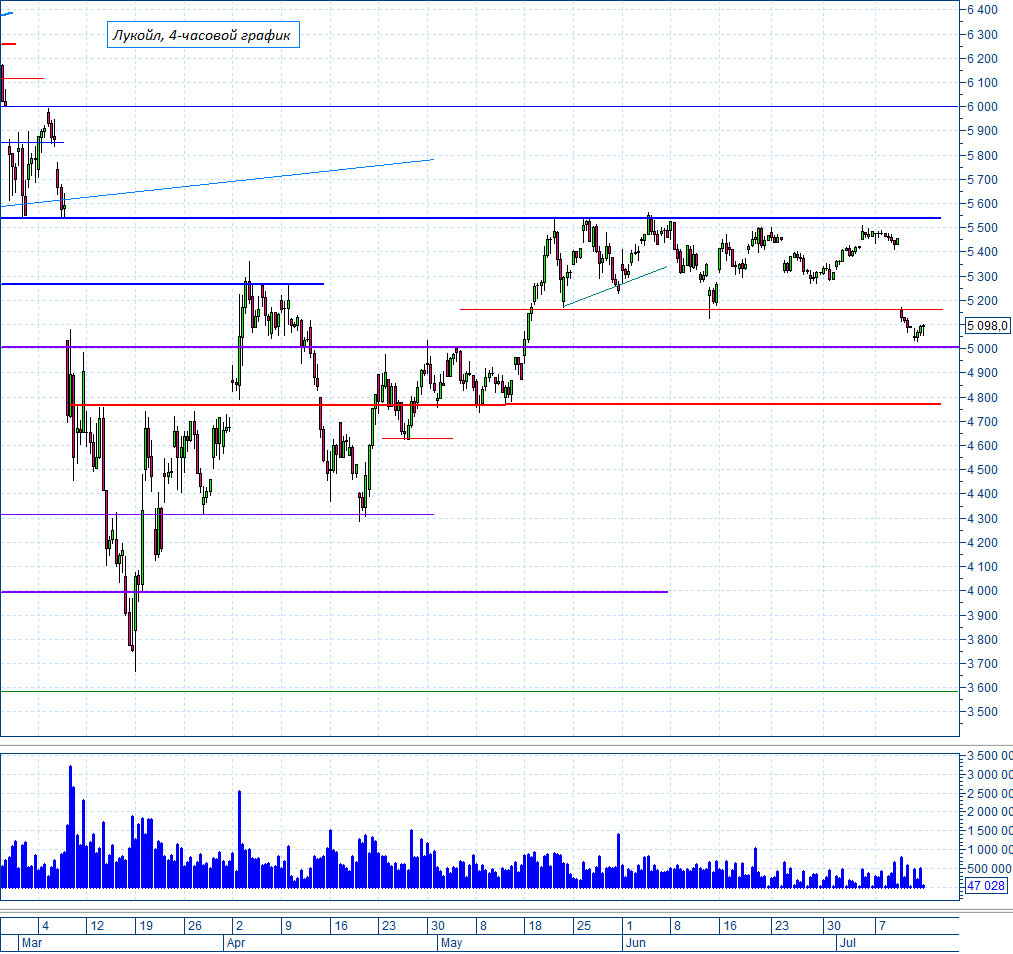

Примеры на российском рынке

Среди российских компаний, найти пример акций роста не так просто, как на инновационном западном рынке. Тем не менее, и в России есть бизнесы, которые работают на перспективных рынках и предлагают современные конкурентоспособные продукты. Акции этих эмитентов демонстрируют за последние отчетные периоды стабильный рост, поэтому их можно рассматривать как акции роста.

Среди российских компаний больше всего под классификацию акций роста подходят ценные бумаги корпораций, которые являются «локомотивами» российской экономики:

- Газпром,

- Лукойл,

- Норникель,

- Роснефть,

- Аэрофлот,

- ВТБ.

Также компанией роста можно считать отечественный Яндекс, который в последние 5 лет рос в 2 раза быстрее индекса Мосбиржи.

Мнение эксперта

Юлия Кузнецова

Эксперт по финансовому менеджменту, банковскому делу

Показательный пример — акции Сбербанка, которые в начале года пробили пятилетний восходящий тренд. Сегодня банк — лидер в России, который каждый квартал внедряет новые сервисы, часть из которых напрямую не связана с банковской сферой, так что инвесторам можно рассчитывать на продолжении роста стоимости акций.

Что влияет на цену акции?

Цена на акции на рынке формируется исходя из спроса и предложения. На спрос и предложение акции могут влиять внутренние (касающиеся компании) и внешние факторы.

Основные факторы, влияющие на стоимость акции:

- Финансовые результаты. Наиболее сильное влияние на динамику стоимости акций оказывают текущие финансовые результаты деятельности компании и ее будущие перспективы. К примеру, 20.05.2021 ПАО Мечел на своем сайте раскрыл информацию о финансовых и производственных результатах за 1 квартал 2021 года согласно которым EBITDA выросла на 39% (относительно 1 кв. 2020 г.), компания показала прибыль 7,9 млрд руб. (против убытка 36, млрд руб. в 1 кв. 2020 г.), что привело к сильному росту (более 30% за 2 дня) привилегированных акций Мечела в силу ожидания высоких потенциальных дивидендов по итогам 2021 г.

- Перспективы компании (сектора). В период массовых локдаунов 2020 года стало очевидно, что в будущие несколько кварталов технологические интернет компании, e-commerce, компаний здравоохранения ждет значительный рост доходов, что привело к существенной переоценке акций таких секторов экономики. Одним из символов сумасшедшего кратного роста акций того времени стали акции компании Zoom Video Communications, которые с $70 за акцию в начале 2020 г. выросли до отметки выше $500 за акцию к осени 2020 г.

- Сплит. Сплит – это процесс дополнительного дробления акции. Происходит увеличение количества ценных бумаг определенной компании, торгующихся на рынке, путем снижения их стоимости, но при этом неизменной капитализации. На графиках обычно изображается буквой «S». К примеру, в июне 2014 года акции Apple стоили $645, компания решила осуществить сплит 1 к 7. Таким образом, на рынке стало в 7 раз больше акции данного эмитента. Логично, что цена упала также в 7 раз. Не всем было «по карману» приобрести акции «яблочного» гиганта за $645. Но после сплита, когда акции стоили в район $90, многим понравилась идея добавить этого эмитента в свой портфель.

- Buyback. Байбэк – это процесс, в котором компания выкупает собственных акции с фондовой биржи или напрямую у акционеров.

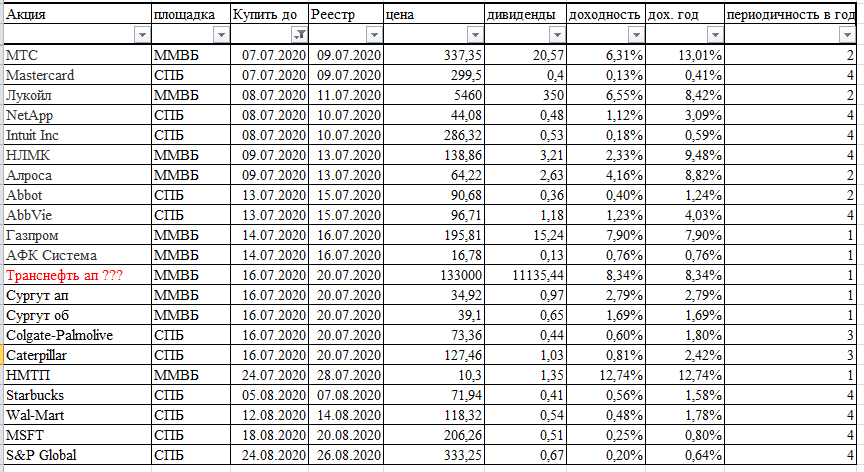

- Дивидендный гэп (данный вопрос рассматривался ранее).

- Отчетность. Стоимость акций в большинстве случаев меняется после публикации компанией финансовой отчетности. Если результаты превосходят ожидания, то стоимость акций растет, а если оказываются ниже — падают.

- Ожидания. В мире финансов часто используется фраза: «Buy the rumor, sell the fact» (перевод: покупай на слухах/ожиданиях, продавай на фактах). К примеру, в мае 2021 года ожидался испытательный полет корабля SpaceShipTwo. Но руководство Virgin Galactic вновь отказалось назвать точную дату полета. На этих новостях акции Virgin Galactic снова упали, на этот раз сразу на 20% в течение 10 минут, что привело к временной остановке торгов по данному эмитенту на Санкт-Петербургской бирже.

- Дополнительная эмиссия акций.

- Новостной фон. Новостной фон прямым образом воздействует на цены акции компании. К примеру, в 2020 году Министр энергетики РФ Новак досрочно покинул заседание мониторингового комитета «ОПЕК+». В этот день стоимость нефти марки «brent» упала на 2%. Возникший в переговорах «ОПЕК+» кризис, в дальнейшем плачевно сказался на всем нефтегазовом секторе российских компаний.

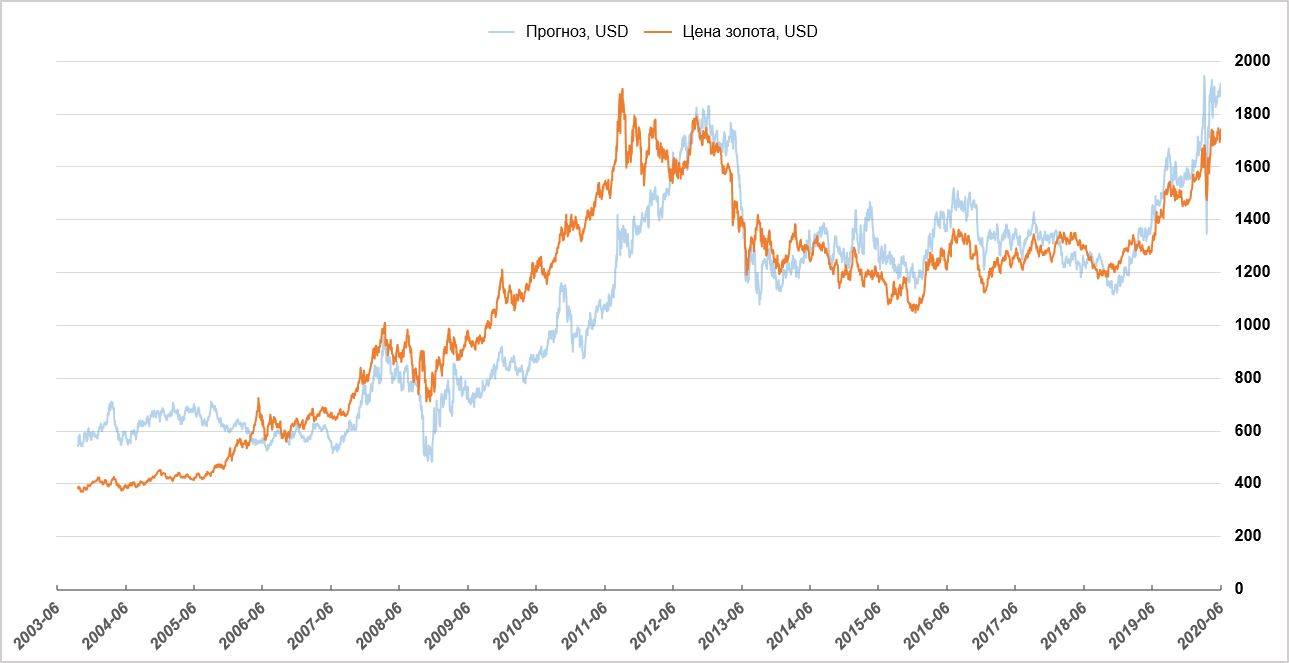

- Прогнозы. Топовые аналитики могут серьезно влиять на стоимость акции, так как к ним прислушивается большое количество инвесторов.

- Политика и геополитика – это основные факторы, которые невозможно предсказать ни одним из существующих видов анализа акции.

Способы анализа акций

На рынке обращаются акции десятков тысяч компаний. На первом этапе начинающему инвестору крайне трудно проводить анализ самостоятельно. В большинстве случаев, новички прислушиваются к мнению экспертов и это правильно, главное понимать, что эти аналитики всегда преследуют какую-то цель. Под целью может пониматься привлечение новых клиентов, влияние на цену актива через большую аудиторию и т.д. Без полного погружения в вопрос анализа акции, не удастся профессионально составить собственный инвестиционный портфель. К примеру, инвестору помогают мультипликаторы, которые позволяют сравнивать компании из одного сектора экономики между собой.

При анализе не стоит отталкиваться исключительно от цены на акцию (нельзя стремиться покупать сильно выросшие акции в надежде на дальнейший рост (см. акции GAME Stop)), или покупать то, что сильно упало (см. акции Аптеки 36,6 которые с 2000 рублей за акцию снизились до 13,6 рубля за 14 последних лет)), нужно рассматривать саму компанию, ее перспективы. При этом сравнение различных компаний корректно проводить только из аналогичного сектора. К примеру, будет в силу понятных причин нелогично сравнивать компании по годовым прибылям из сектора IT c нефтегазовыми.

Существует 2 основных вида анализа акции:

- Фундаментальный.

- Технический.

Оба вида анализа пытаются определить, куда «двинется» цена, но делают это по-разному. Фундаментальный анализ подходит для инвестиций, технический – для трейдинга. Рассмотрим оба вариант по порядку. Нередко говорится что фундаментальный анализ помогает выбрать объект инвестиций, а технический определить время для приобретения такого объекта.

Фундаментальный анализ

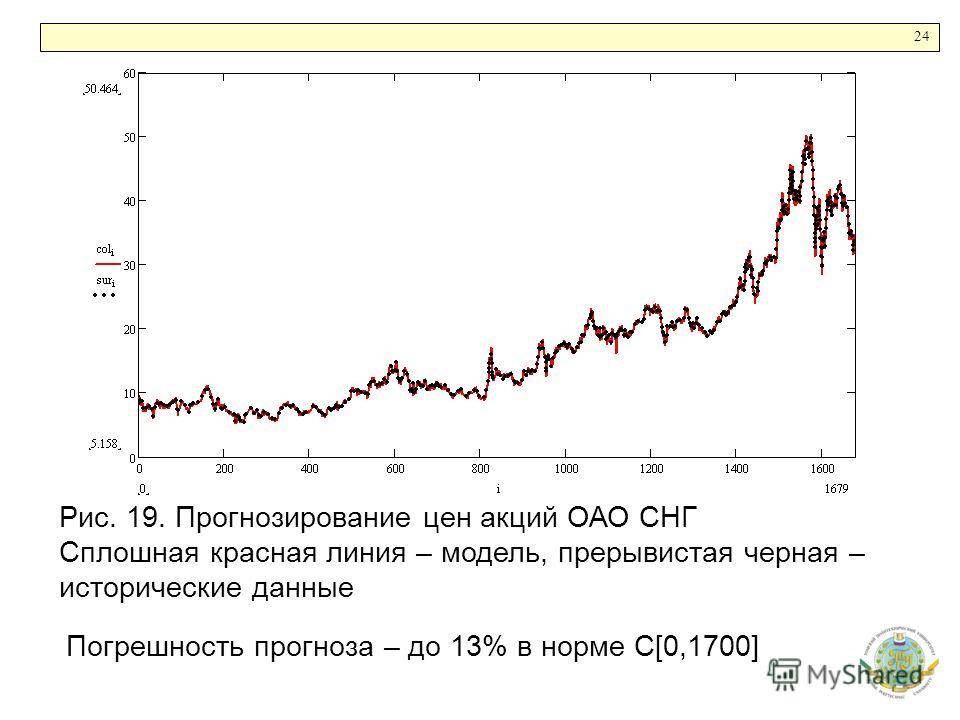

Фундаментальный анализ – это всесторонний анализ эмитента, его производственных и финансовых результатов, в т.ч. путем выстраивания будущих денежных потоков, с оценкой стоимости компании по DCF перспектив развития, технологичности и современности применяемых методов корпоративного управления, сектора экономики в которой осуществляет деятельности компания, сравнение с аналогами, применимости к ESG-инвестированию. В том числе анализируются:

Финансовые отчеты, где важны показатели: выручка, прибыль, ebitda, капитал и долговая нагрузка;

Мультипликаторы финансовой отчетности

Основные мультипликаторы, на которые стоит обращать внимание: EPS (доход на акцию), EV/EBITDA (один из самых излюбленных мультипликаторов у аналитического сообщества, позволяющий учесть в оценке и сравнении акций различных компаний чистый долг и операционный денежный поток компании) P/E (отношение текущей рыночной стоимости компании к ее чистой прибыли), P/S (отношение рыночной цены акции к выручке, приходящейся на одну акцию), P/B или P/BV (отношение рыночной капитализации компании к ее балансовой стоимости активов);

Маржинальность деятельности (в особенности для акций value): ROE (отношение чистой прибыли к собственному капиталу), ROA (отношение чистой прибыли к активам) и ROS.

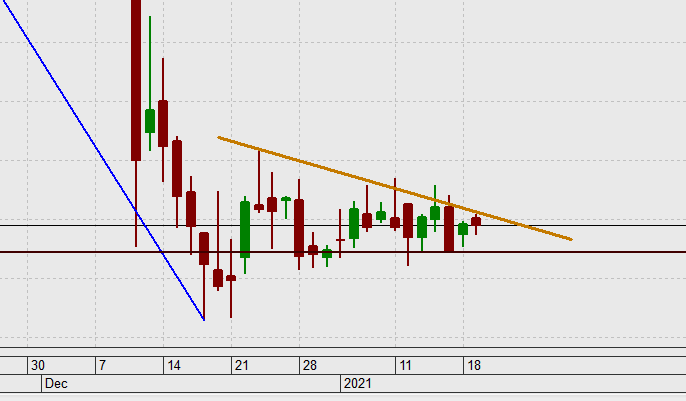

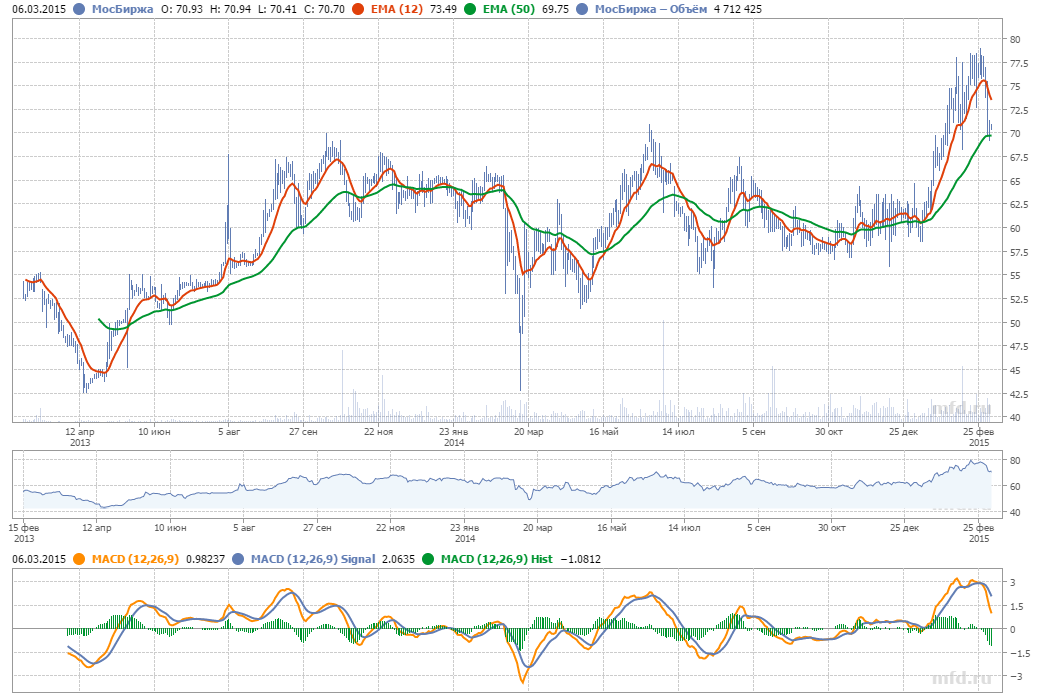

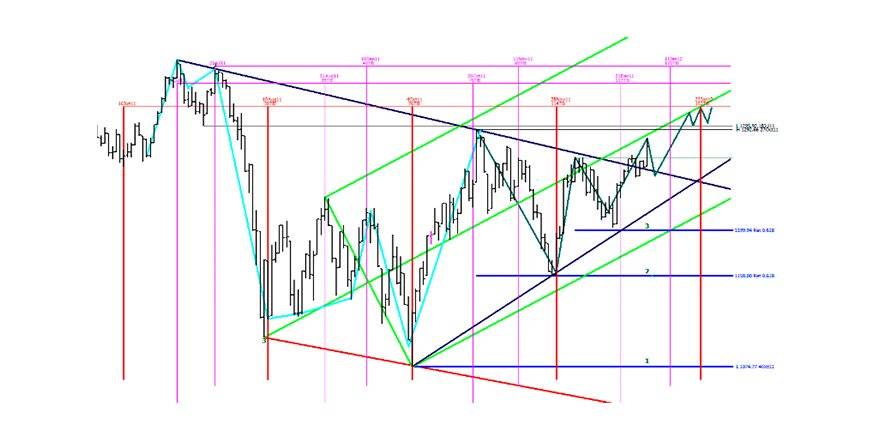

Технический анализ

Технический анализ – изучает движения цены финансовых инструментов и объем их торгов. На основании прошлых данных, аналитики прогнозируют будущее движение цен. Данный вид анализа не подходит для начинающих инвесторов, так как сходу понять, что такое «таймфрем», «боковик», «стоп-лосс», «тейк-профит» и многое другое – крайне сложно.

Технический анализ как написано выше чаще применяется для интрадей (внутридневной, спекулятивной) торговли. Для более мягкого вхождения в тему, новички, могут начать с прочтения книг об одном из самых известных спекулянтов Джессии Ливерморе («Воспоминания биржевого спекулянта», «Как торговать акциями»). Также ранее было обозначено, что спекулятивная торговля согласно исследованию YALE University удается лишь небольшому кругу людей, в связи с этим предлагается рассматривать технический анализ, основанный на изучении графиков, цен, индикаторов (стохастики, экспоненциальные скользящие средние, конвергенции / дивергенции и пр.) исключительно для определения момента вхождения в акции после принятия инвестиционного решения по итогам проведения фундаментального анализа по акции.

Этапы прогнозирования прибыли

Процесс прогнозирования прибыли можно условно разделить на несколько этапов, которые меняются в зависимости от применения индивидуальных методик компанией. Однако существую основные этапы, общие во всех случаях:

- Определение целей и задач прогнозирования прибыли — на этом этапе определяются объемы прогнозных значений показателя;

- Изучение экономических предпосылок при прогнозировании прибыли — проведение этапа зависит от поставленных задач и целей;

- Выбор методики планирования и прогнозирования;

- Планирование видов прибыли — в зависимости от применяемых в компании методик, методов и положений планирования;

- Выбор из нескольких способов расчета — на этом этапе также проводится корректировка выбранной методики и способов расчета;

- Планирование прибыли согласно применяемым в компании методам;

- Планирование использования чистой прибыли — составляются планы модернизации и стратегического развития бизнеса;

- Детальная разработка мероприятий по достижению показателей прибыли.

Сколько можно заработать на акциях и кому это подходит

Все слышали слово «акции», но не каждый внятно объяснит, что это такое. И уж тем более далеко не всем известно, что такое дивиденды с акций, кто такой брокер и как работает биржа. Поэтому начнем с основ.

Не каждая акция дает гарантию на получение прибыли. Ценные бумаги могут расти и падать в цене. Однако в долгосрочной перспективе (на этапе нескольких лет) ценные бумаги, как правило, растут, чего не скажешь, например, о рублевых вкладах.

Чтобы получать доход от акций на длинной дистанции, нужно приобретать такие ценные бумаги, которые не «упадут» в стоимости, а наоборот – поднимутся. Однако есть способы заработать и на краткосрочном падении акций – о них я расскажу в одном из следующих разделов.

Акции продают и покупают на биржах. Это своего рода супермаркеты ценных бумаг, в которых компании распродают свои активы мелкими партиями. Правда, чтобы прийти в такой магазин и купить пару акций «Apple» или «Газпром», вам понадобятся услуги брокера. Это уполномоченная посредническая компания для работы на финансовом рынке.

На современной бирже торги происходят в электронном виде. В сделках участвуют банки, брокеры, частные инвесторы. Именно инвестором вы станете, когда приобретете пакет акций для последующего приумножения средств.

Право на операции с ценными бумагами брокерам дает подтвержденная Центробанком лицензия. Без неё действия посредника будут незаконными. Центробанк вправе отозвать лицензию у брокера, однако это не лишит вас ваших акций. Управление счетом просто передадут другому брокеру.

Чтобы успешно инвестировать в акции, одного желания недостаточно. Нужен хороший уровень финансовой и инвестиционной грамотности и подготовка. Приобретать ценные бумаги по принципу «угадайки» – недальновидно и опасно. Тут есть два варианта – либо изучать законы биржевого рынка самостоятельно, либо работать с профессионалом.

В чем преимущества акций:

- Ликвидность – в любой момент акции можно продать.

- Надежность – это полностью легитимный и защищенный законом инструмент.

- Отсутствие лимита доходности – стоимость акций растет пропорционально доходам предприятия.

- Гибкость – выбор акций на рынке почти безграничный.

- Низкий входной порог – чтобы начать инвестировать, огромные суммы не нужны. Начать можно, к примеру, с 5-10 тыс. рублей. Этого будет достаточно для понимания законов рынка.

Есть два вида акций – обычные и привилегированные. Второй вид позволяет получать больше прибыли, но такие ценные бумаги мало распространены в мировой финансовой системе.

Что касается вопроса, сколько зарабатывают на акциях, то на него нет однозначного ответа. Если работать с ценными бумагами вдумчиво, скрупулезно и профессионально, доход будет высоким. Если приобретать активы наугад, вы рискуете потерять большую часть средств уже в первые месяцы.

Где и как можно купить акции?

Акции можно купить:

- На бирже – через профессионального участника торгов (брокера или управляющую компанию);

- Вне биржи – у частных владельцев (сделка регистрируется у профессиональных участников рцб – депозитарий / регистратор);

- У эмитента – организации, которая выпустила ценные бумаги (акции).

Самый распространенный и удобный способ – это покупка акций через брокерскую компанию.

Процесс покупки акции через брокера:

Статус инвестора. При торговле на фондовой бирже официально существует 2 вида инвесторов: квалифицированный и неквалифицированный

Для «квала» доступны все инструменты (к примеру, доступ к IPO), у «неквалов» есть большие ограничения, с которыми важно ознакомиться перед началом торговли. В противном случае получится так, что инвестиционную идею не удастся реализовать по причине существующих ограничений

Об ограничениях и способах повышения уровня статуса инвестора мы писали ранее. Как только статус определен, можно переходить к следующему этапу.

Выбор биржи. Перед покупкой ценных бумаг, предполагается, что инвестор провел фундаментальный анализ и составил некий пул ценных бумаг, которые следует приобрести. Зная наименование активов, можно подобрать биржу, ведь не на всех площадках торгуются требуемые акции. Наиболее популярные биржи у российских инвесторов: Московская, Санкт-Петербургская, NASDAQ, NYSE, LSE и JPX.

Выбор брокера. Как только была определена биржа, можно подбирать брокера. Стоит уточнить, покупка акций на бирже возможна только через профессионального участника торгов, коим брокер и является. От брокера отчасти зависит прибыль и спокойствие инвестора. Ведь он ведет учет активов инвестора, регистрирует его на бирже, ведет сделки и сообщает о ходе торгов, составляет отчеты о сделках с ценными бумагами и является налоговым агентом. Брокер должен быть с хорошей репутацией, наличием требуемых лицензий, низкими комиссиями, доступным порогом входа и с широким набором инструментов. К примеру, инвестор планирует принимать участие в IPO. Такую возможность на российском рынке предоставляют лишь единицы. Поэтому стоит все предусмотреть, чтобы не пришлось открывать счет в другой компании.

Открытие счета. В 2021 году брокерский счет можно открыть онлайн или наземным способом, при посещении отделения брокерской компании.

Пополнение баланса. Важное правило: комиссия на вывод денежных средств наличным способом отсутствует только в том случае, если деньги вносились через кассу брокера или аффилированный банк. К примеру, у брокера «Финам», есть собственный банк. Если вносить деньги на брокерский счет через него, то деньги поступают мгновенно и вывести их можно аналогичным образом без комиссий.

Начала торговли. Некоторые эксперты на начальном этапе рекомендуют использовать демо-счет. Виртуальный счет действительно может помочь в ознакомлении с функционалом торговой платформы, но он не даст опыта торговли. Перед началом торговли нужно установить web-платформу, мобильное приложение или использовать торговую платформу (TRANSAQ или MetaTrader – если допускается). Как только ПО начнет стабильно функционировать, можно переходить к покупке акции.

Покупка акции. Для примера, используем приложение «Альфа-Инвестиции». Переходим в блок «акции», выбираем актив, указываем необходимое количество и приобретаем.

Все предельно просто. Остается только гордиться российским «финтехом», так как приложения зарубежных брокеров гораздо менее «френдли».

Итоги статьи. Последние годы популярность акций сильно выросла, с учетом повсеместного снижения ставок в консервативных инструментах и упрощению технологического процесса приобретения акций. По всему миру появились десятки миллионов новых инвесторов, а сумма сбережений, размещаемых в акциях домохозяйствами России и даже США к 2021 г. находится на максимальных уровнях.

Вместе с тем акции относятся к высокорискованному классу финансовых инструментов, в связи с этим инвестиции в них должны осуществляется с пониманием и осознанием опасности таких вложений. Если вы все же решились покупать акции необходимо тщательно изучить азы инвестирования в акции, для этого, в том числе вы можете ознакомиться с дополнительными материалами, размещенными на сайте.

Различия депозитарных расписок и акции

Не все инвесторы понимают, что конкретно покупают. Речь не об анализе актива, а о способе его владения. Можно купить акцию или ее депозитарную расписку. Депозитарная расписка – это ценная бумага, удостоверяющая право собственности на акции компании. В чем же разница с акциями? В стране, где зарегистрирована компания выпускаются акции, если компания хочет выйти на иностранный рынок ценных бумаг придется регистрировать и выпускать депозитарные расписки, акции торгуются только в той стране, где они выпущены. Часто для депозитарных расписок устанавливаются количественные ограничения (для компаний РФ – не более 25% от акций). Владелец расписок имеет аналогичные права, что и собственник акций, в том числе и на получение дивидендов. При покупке депозитарных расписок дополнительно возможно налогообложение с курсовой разницы, если ценная бумага находилась во владении менее 3 лет.

К примеру, OZON – является третьим по обороту онлайн-магазином России. Большая часть компании, 38,2% акций принадлежит АФК «Система», 33% – инвестиционному фонду Barring Vostok и большинством россиян воспринимается как отечественная. Правда зарегистрирована она на Кипре, вот такая отечественная компания. В 2020 году «ОЗОН» получил листинг на Московской бирже и NASDAQ. Покупая бумаги OZON на Мосбирже, большинство ряд инвесторов уверены, что покупают акции, но по факту приобретают депозитарные расписки.

Компания | Биржа | Тикер | Валюта | Акции/расписки | ISIN |

Ozon Holdings PLC | NASDAQ | OZON | USD | Депозитарные расписки | US69269L1044 |

Ozon Holdings PLC | Московская | OZONDR | RUB | Депозитарные расписки | US69269L1044 |

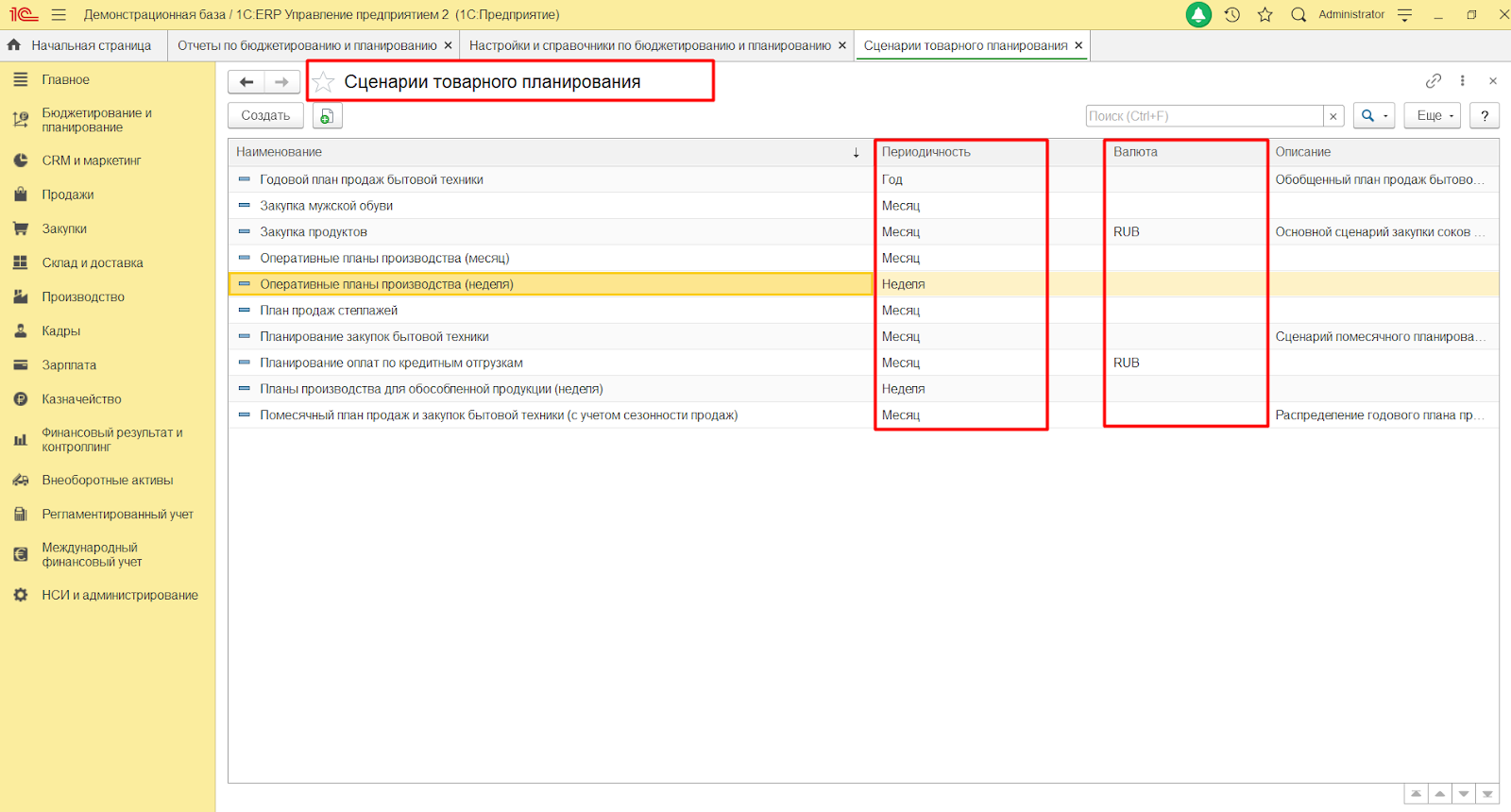

Прогнозирование прибыли в программах

Поскольку прогнозирование прибыли — индивидуальный процесс для каждой отдельно взятой компании в части планирования, то не существует каких-либо готовых решений или отчетов как таковых. Однако через моделирование и комбинацию нескольких инструментов в специальных финансовых разделах программ 1С можно сформировать довольно точный прогноз.

Прогнозирование прибыли в 1С:ERP Управление предприятием

Чтобы провести планирование в данной программе, требуется сделать настройки таких видов справочников:

- «Сценарии товарного планирования»;

- «Виды планов»;

- «Рейтинги продаж номенклатуры»;

- «Источники данных планирования».

Справочников «Сценарии товарного планирования» может быть несколько в зависимости от периодичности и валют.

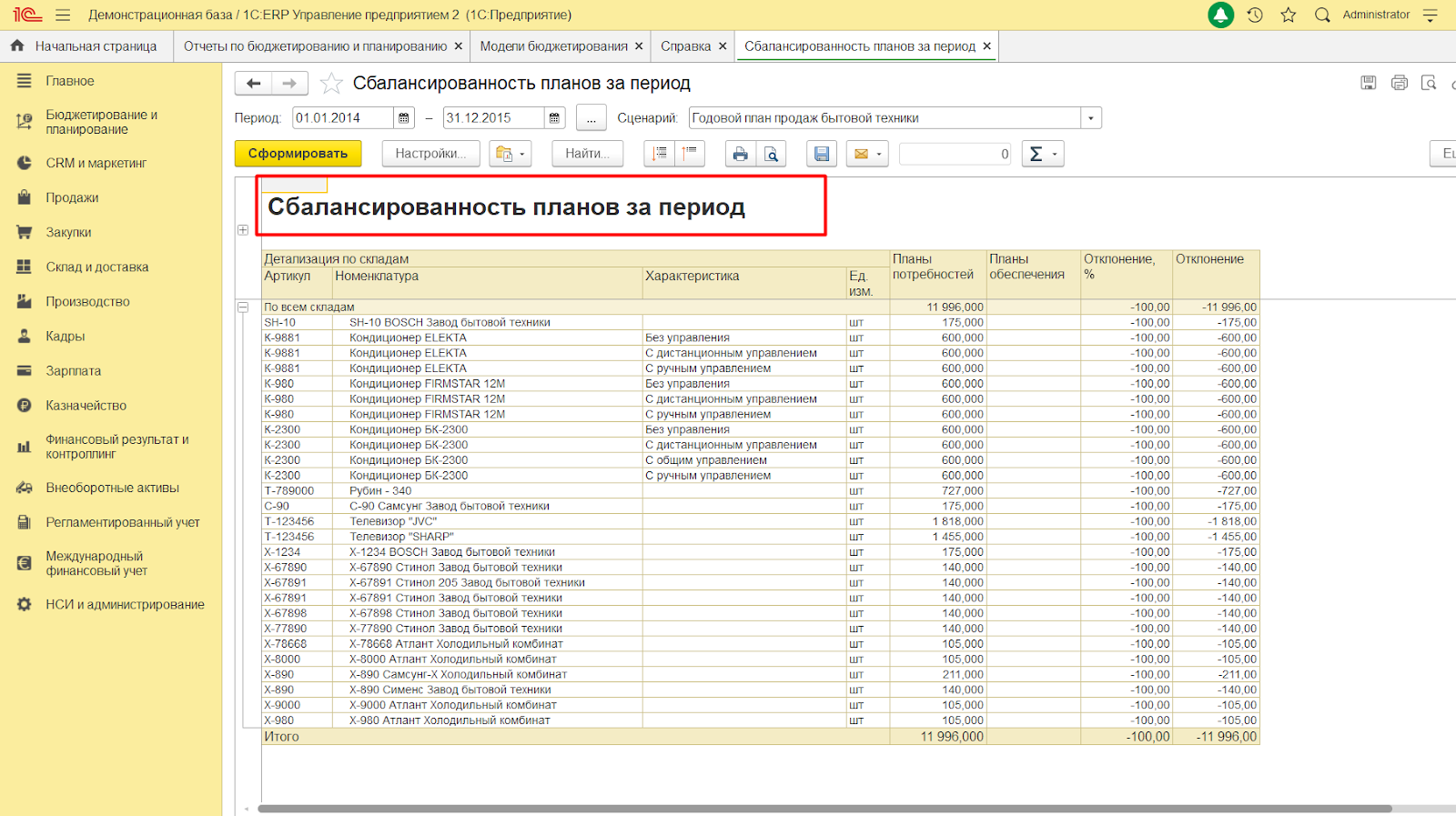

Кроме того, имеется несколько типовых отчетов, на основании которых можно получить информацию для прогнозирования прибыли. При их анализе создается прогноз на требуемый период. К таким отчетам относится «Исполнение планов продаж и закупок». Сверить сочетание планов между собой можно через отчет «Сбалансированной планов».

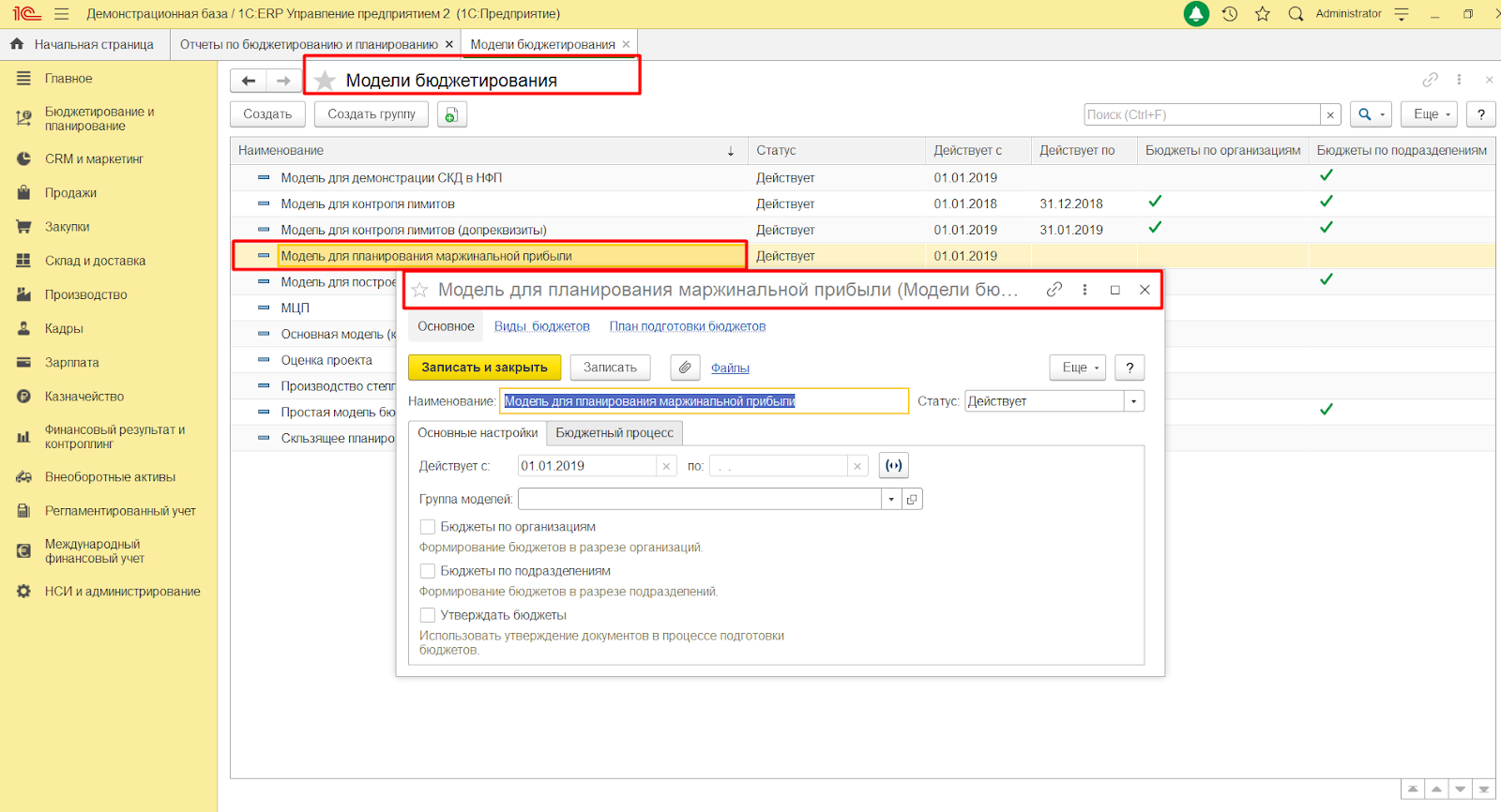

Чтобы спрогнозировать прибыль в 1С:ERP, пользователь может использовать справочник «Модели бюджетирования». Он применяется, чтобы регистрировать и настраивать любые модели бюджетирования для прогнозирования различных показателей, в т.ч. и прибыли. К примеру, можно использовать «Модель для планирования маржинальной прибыли».

Перед его настройкой потребуется заполнить такие виды справочников:

- «Статьи бюджетов»;

- «Показатели бюджетов»;

- «Сценарии»;

- «Связи показателей бюджетов»;

- «Правила получения фактических данных».

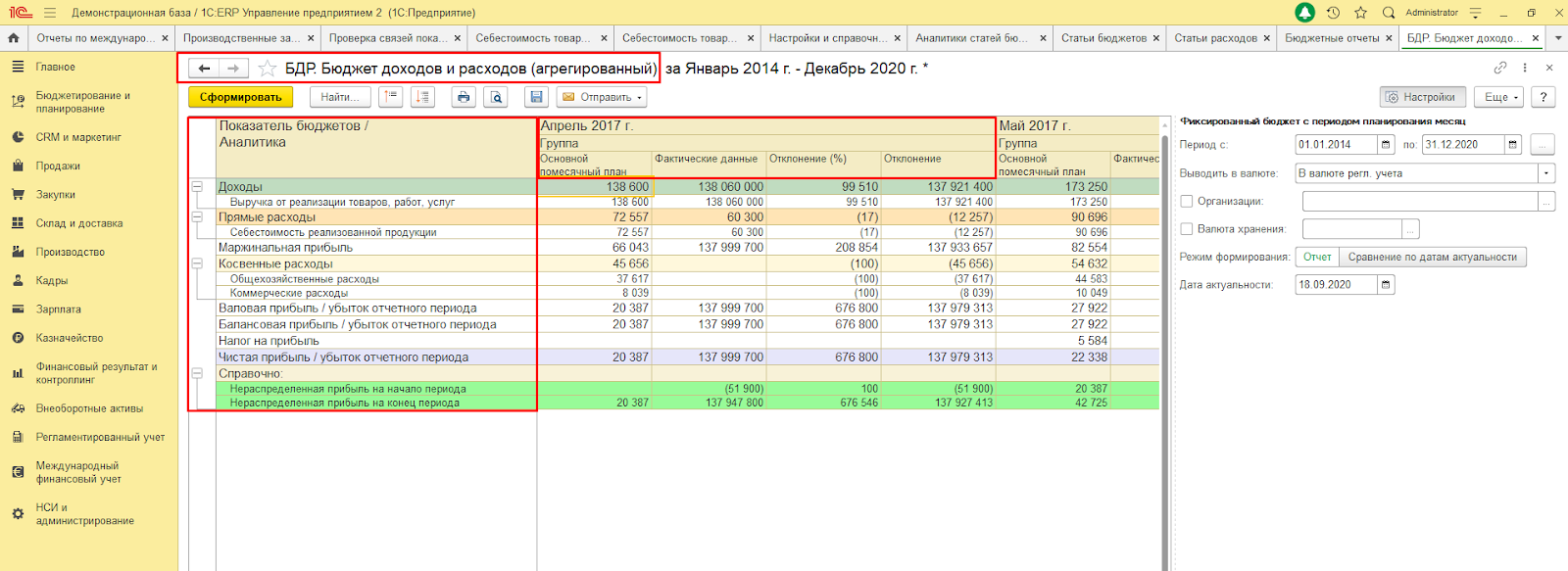

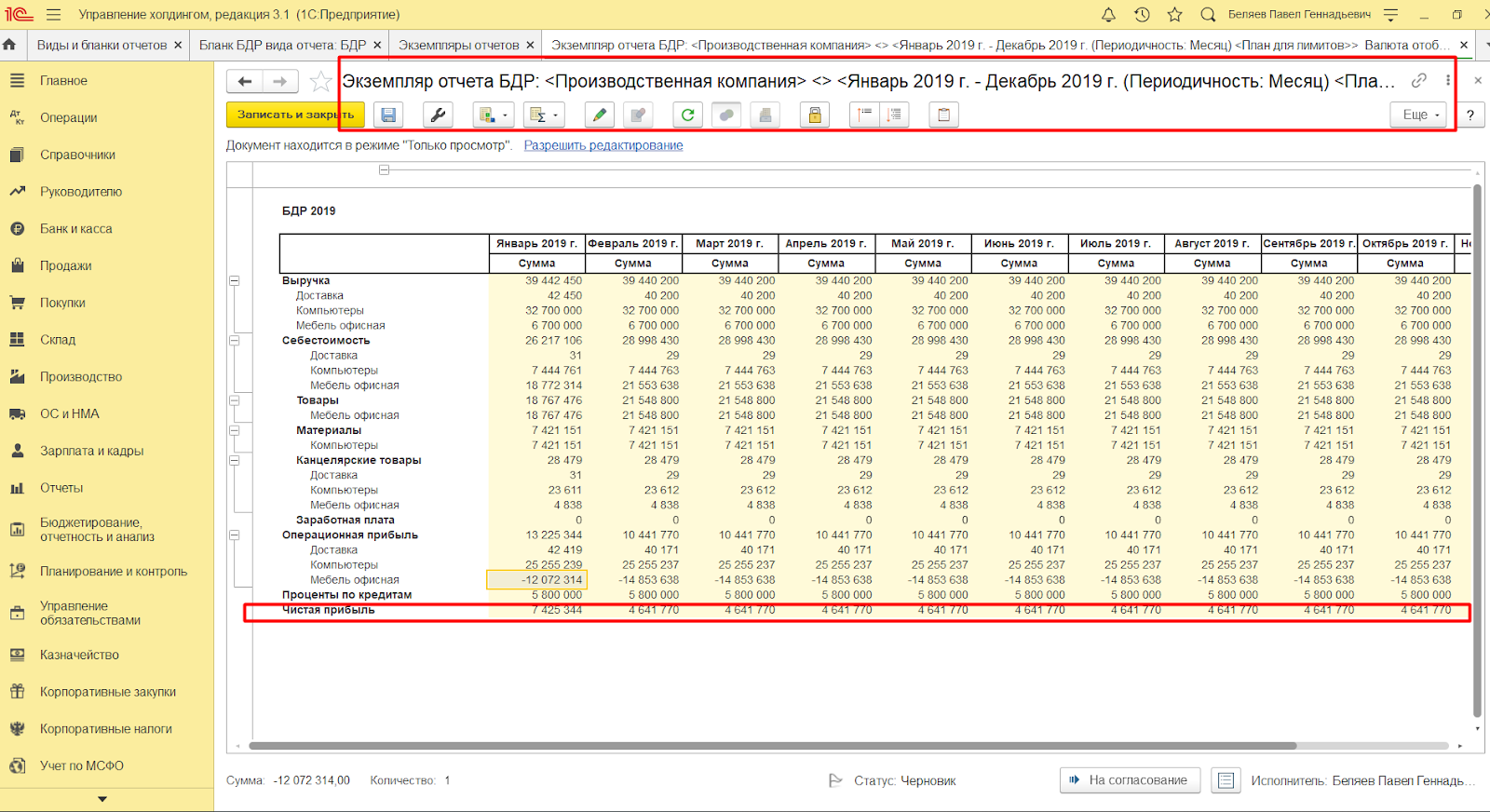

Преимущество ведения учета и контроля данных в 1С заключается в том, что план-фактный анализ прогнозной прибыли можно проводить в любой момент времени независимо от закрытия периода, т.е. на разных этапах планирования. К примеру, это можно делать через отчет «Бюджет доходов и расходов».

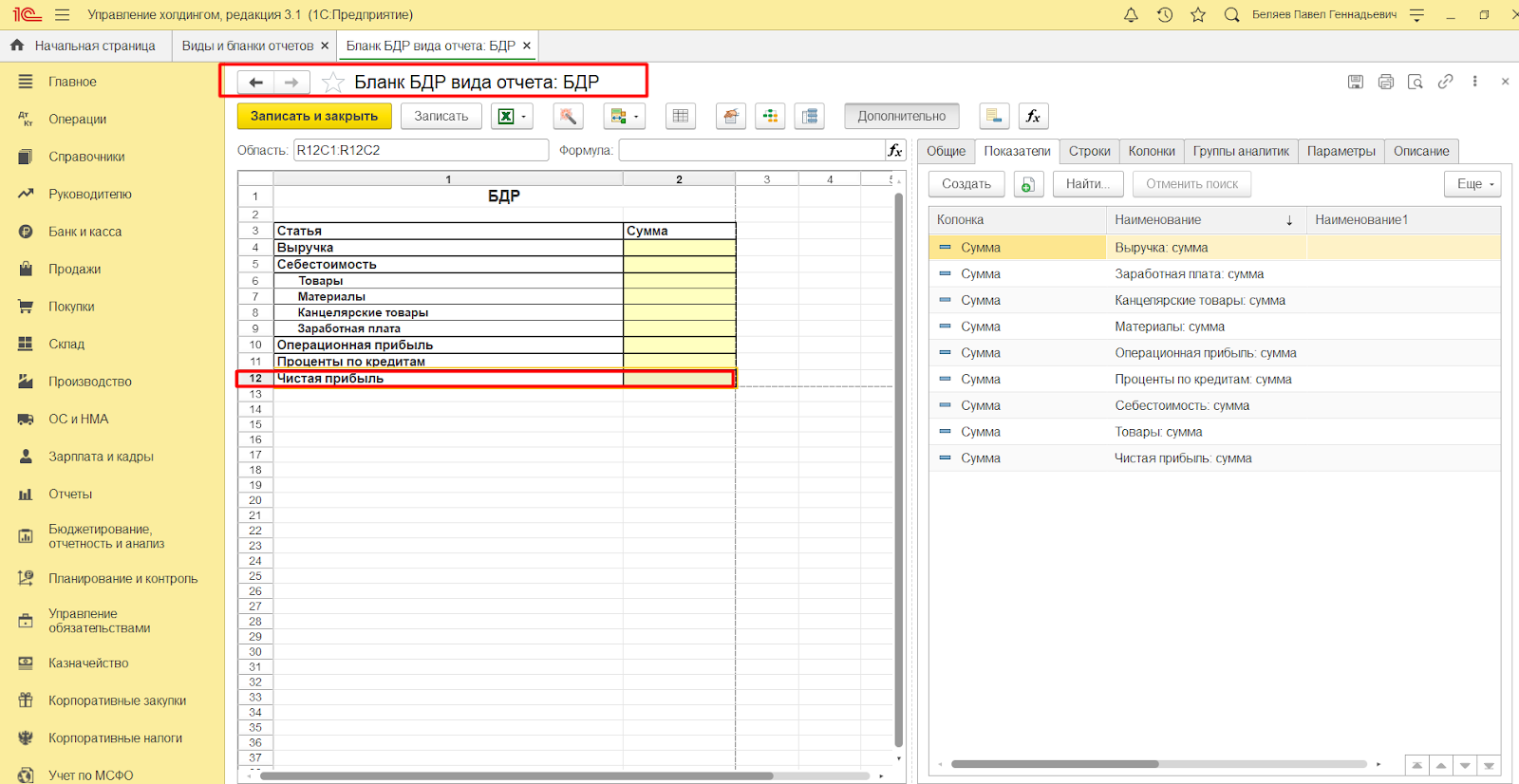

Прогнозирование прибыли в 1С:Управление холдингом

Чтобы спрогнозировать прибыль в 1С:Управление холдингом, можно использовать инструмент «Виды и бланки отчетности». Для этого потребуется настроить такие справочники:

- «Номенклатурные группы»;

- «Виды аналитик»;

- «Организационные единицы»;

- «Основные валюты»;

- «Периоды отчета»;

- «Сценарии отчета».

Кроме того, нужно настроить и параметры — организационные единицы, единицы измерения, сценарии, период.

На основании показателей из этих справочников выводится прогнозная прибыль по компаниям, которые входят в холдинг. Периодичность составления прогноза зависит от периодов, которые настроены в сценариях планирования.

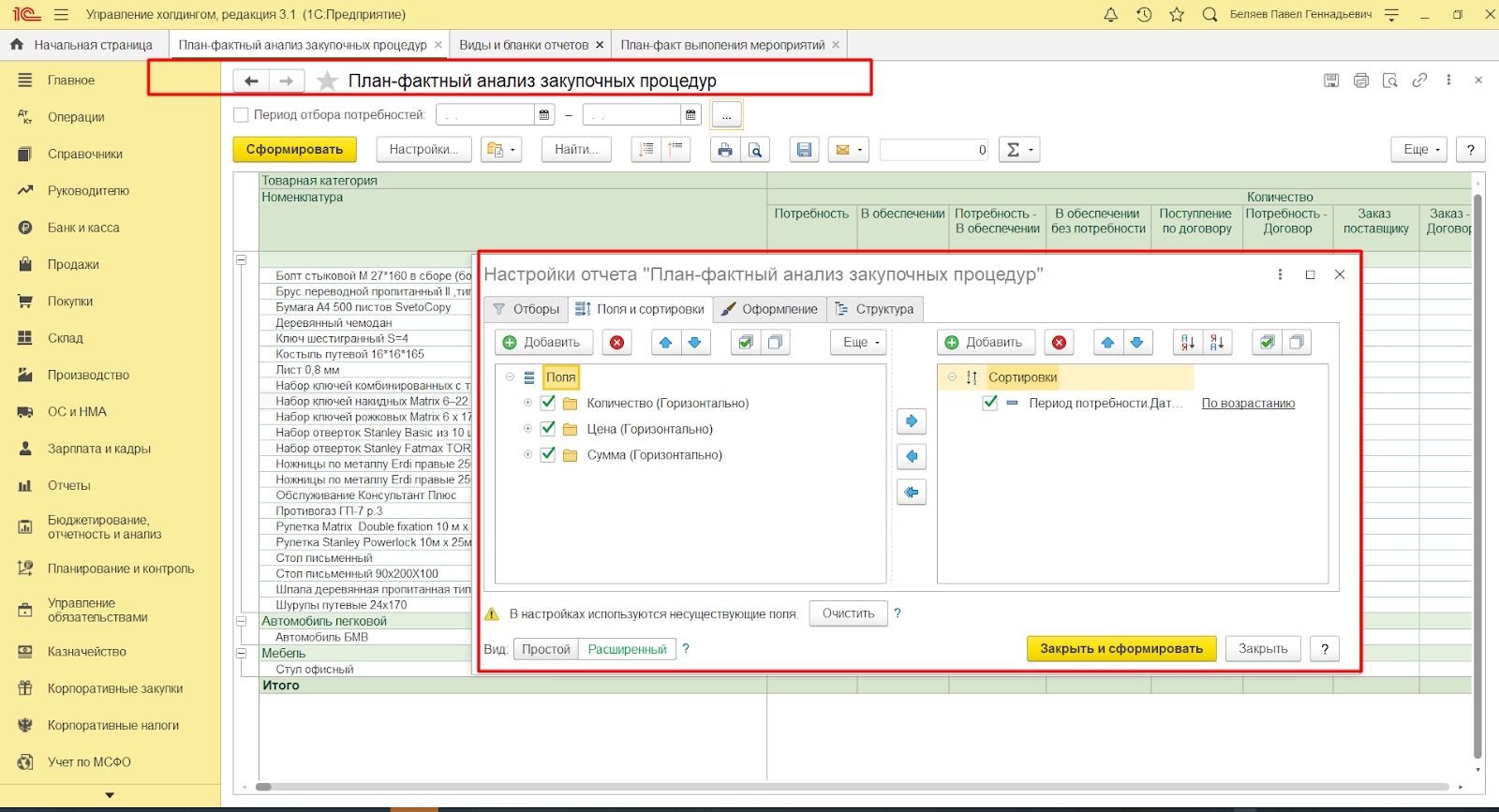

План-фактный контроль в 1С:Управление холдингом проводится в любой момент времени и на любых этапах деятельности компаний, к примеру, на этапе закупок. Процесс проводится на основании информации, внесенной в 1С или полученной через интеграцию из других источников. План-фактный отчет по закупочным процедурам позволяет проанализировать количество, цену, сумму сделки и т.п.

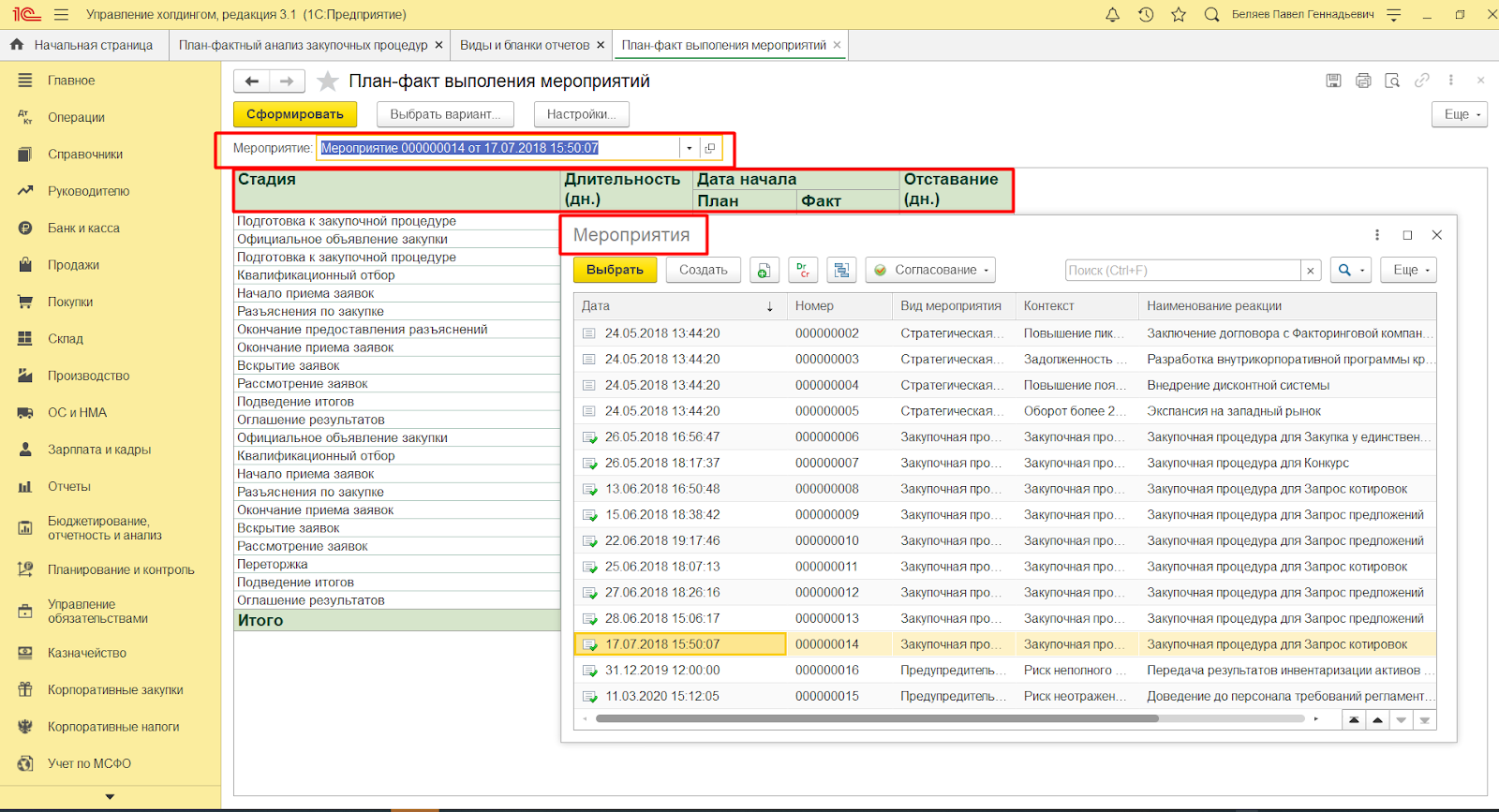

План-фактный анализ выполнения мероприятий в 1С:Управление холдингом может формироваться по конкретному мероприятию и на любом этапе его проведения.

При применении продуктов компании 1С расчет прогнозной прибыли в организациях, имеющих разные масштабы, становится более качественным и точным. Кроме того, программы дают возможность контролировать показатели и отклонения от них на любом этапе планирования.

Затрудняетесь с выбором программы 1С? Просто заполните форму! Мы перезвоним в течение 10 минут и подберем для вас оптимальное решение 1С!

Как отразить сторно доходов за прошлые периоды в учете доходов для страхвзносов

Обязательная маркировка воды

Примеры расчета прогнозной прибыли

Плановая прибыль показывает успешность ведения бизнеса, поскольку фокусируется на финансовом результате, который компания получит для поддержки дальнейшей деятельности и конкурентных преимуществ. Если итоги планирования получились положительными, соответственно, план сформирован грамотно, и он ориентируется на рост и развитие. В противном случае, если результат отрицательный — компания отработает в убыток, т.е. доходов у нее будет меньше, чем расходов (что крайне нежелательно).

Видов прогнозирования прибыли в разрезе различных экономических методов может быть несколько. Для каждого вида прогнозной прибыли используются особые формулы для расчета. Можно выделить такие виды деятельности в зависимости от прогнозируемой прибыли:

- производственная (основная);

- финансовая;

- инвестиционная.

Пример расчета прогнозной прибыли по видам деятельности

При исчислении видов прибыли используется стандартная формула расчета:

Прибыль = Выручка — Затраты

Чтобы произвести расчет, требуется показатели плановых выручки и затрат разделить по видам деятельности. В этом случае формула для расчета примет следующий вид:

Плановая прибыль (по виду деятельности) = Выручка (по виду деятельности) — Затраты (по виду деятельности)

При проведении такого расчета можно получить определенные показатели, которые сводятся в таблицу «Отчет по плановым показателям прибыли по видам деятельности»:

Показатель/Сумма (тыс. руб.) | I квартал | II квартал | III квартал | IV квартал | ИТОГО за год |

Плановая выручка при производственной деятельности | 229 816 | 221 519 | 191 453 | 207 859 | 850 647 |

Плановые затраты при производственной деятельности | 122 469 | 118 885 | 100 951 | 111 228 | 453 533 |

Плановая прибыль при производственной деятельности | 107 347 | 102 634 | 90 502 | 96 631 | 397 114 |

Плановая выручка при финансовой деятельности | 71 982 | 84887 | 58 300 | 75 892 | 291 061 |

Плановые затраты при финансовой деятельности | 44 059 | 28 949 | 29 579 | 35 703 | 138 290 |

Плановая прибыль при финансовой деятельности | 27 923 | 55 938 | 28 721 | 40 189 | 152 771 |

Плановая выручка при инвестиционной деятельности | 56 718 | 55 938 | 36 971 | 40 189 | 189 816 |

Плановые затраты при инвестиционной деятельности | 27 922 | 37 218 | 28 720 | 37 235 | 131 095 |

Плановая прибыль при инвестиционной деятельности | 28 796 | 18 720 | 8 251 | 2 954 | 58 721 |

ИТОГО плановая прибыль при всех видах деятельности | 164 066 | 177 292 | 127 474 | 139 774 | 608 606 |

К примеру, прогнозную прибыль при инвестиционной деятельности за II квартал можно рассчитать таким образом:

- плановая выручка = 55 938 тыс. руб.;

- плановые затраты = 37 218 тыс. руб.;

- прогнозная прибыль = 55 938 тыс. руб. — 37 218 тыс. руб. = 18 720 тыс. руб.