Взыскание страховой премии при расторжении договора

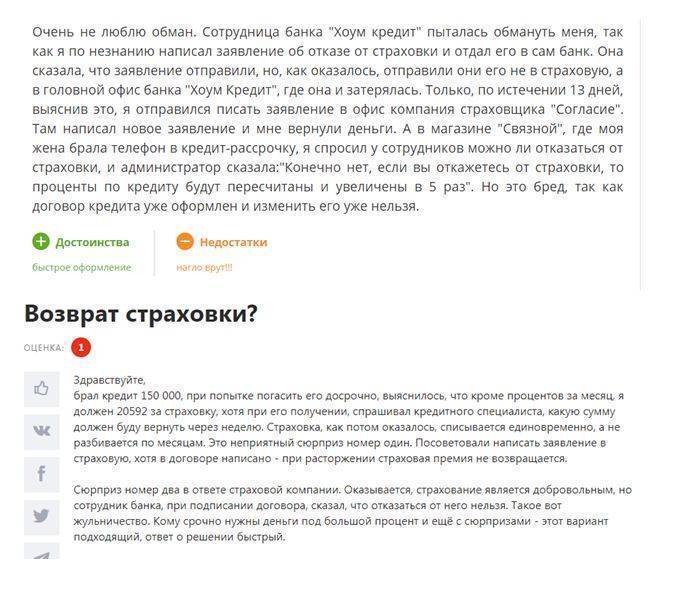

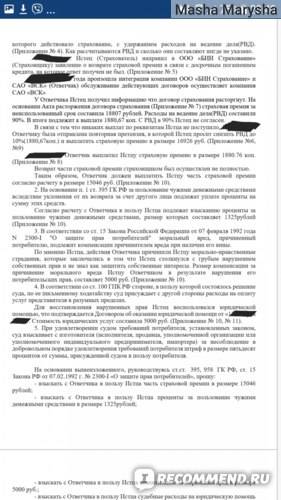

Как подчеркивается в судебной практике, при одновременном заключении двух договоров – кредитного и страхового – с заявлением о возврате страховки необходимо обратиться не в банк, а в страховую, с которой заключен непосредственно договор страхования. Рассмотрим пример, который это иллюстрирует.

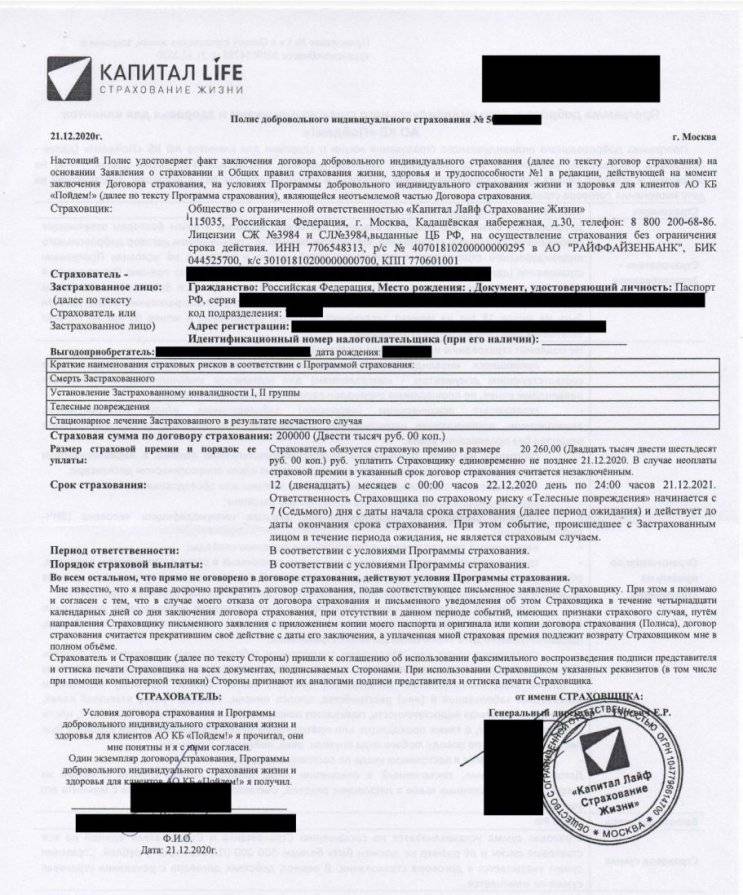

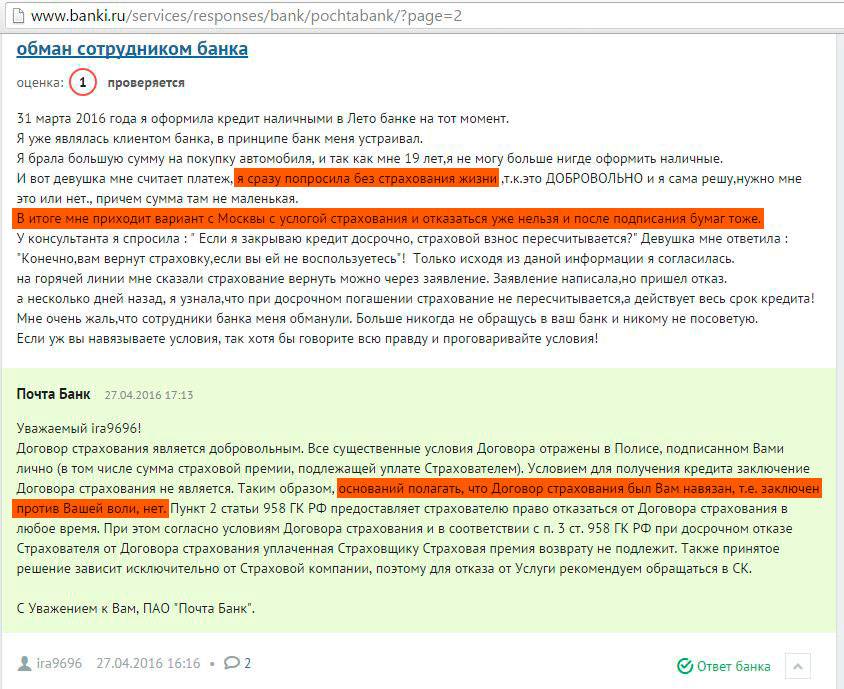

Между ПАО «Почта Банк» и Ш. был заключен кредитный договор на сумму 200 850 руб. В этот же день Ш. подписал договор страхования с ООО «СК Кардиф». На основании распоряжения Ш. за счет кредитных денежных средств им была перечислена страховая премия в размере 45 000 руб.

Через 4 дня Ш. подал в Почта Банк заявление, в котором сообщал об отказе от договора страхования и просил вернуть деньги, уплаченные по договору страхования. Через десять дней Ш. подал заявление в СК Кардиф, но страховщик также не возвратил страховую премию.

Считая свои права нарушенными, Ш. обратился в суд, однако суд не встал на его сторону.

Районный суд указал, что кредитный договор и договор страхования, которые Ш. заключил в один день, являются отдельными самостоятельными сделками. Они не содержат отсылок друг к другу, а Почта Банк не указан как выгодоприобретатель в страховом договоре.

Поскольку Почта Банк не является ни стороной по договору страхования, ни получателем страховой премии, то он не обязан возвращать истцу ее сумму, уплаченную страховой организации. Таким образом, первоначально Ш. обратился к ненадлежащему лицу – в банк, тогда как заявление следовало направить страховщику.

Заявление истца, поданное впоследствии страховщику, было направлено уже по истечении предусмотренного «периода охлаждения».

Также суд отметил, что у банка отсутствует обязанность разъяснять заёмщику, куда следует обращаться с заявлением об отказе от договора страхования. Этот вывод он может сделать, изучив договор.

Правомерность отказа в удовлетворении требований Ш. подтвердил апелляционный суд (решение Чертановского районного суда г. Москвы от 09.11.2017 г., апелляционное определение Мосгорсуда от 16.03.2018 г. по делу № 33-11025/2018).

Избавляемся от полиса

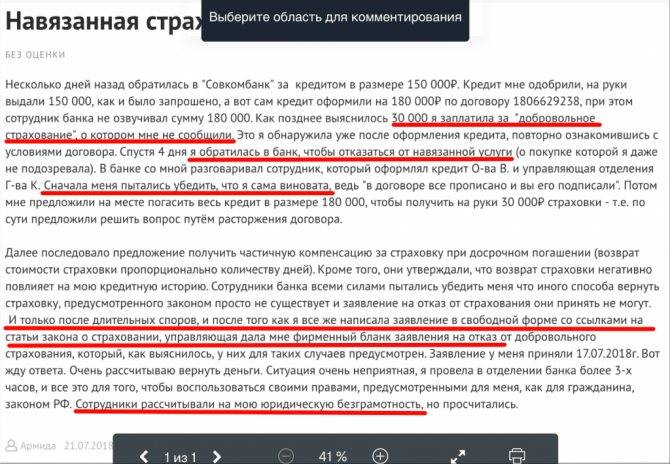

Мне оформили договор добровольного страхования на случай потери работы. Чтобы отказаться от добровольной страховки, достаточно заявления в банк. В моём случае – это ОТП. Ещё бывает коллективное страхование, когда застрахованное лицо – это не только заёмщик, но и кредитор. Расторгнуть такой договор сложнее, часто приходится обращаться в суд, ведь нужно согласие банка. Поэтому считают, что мне повезло.

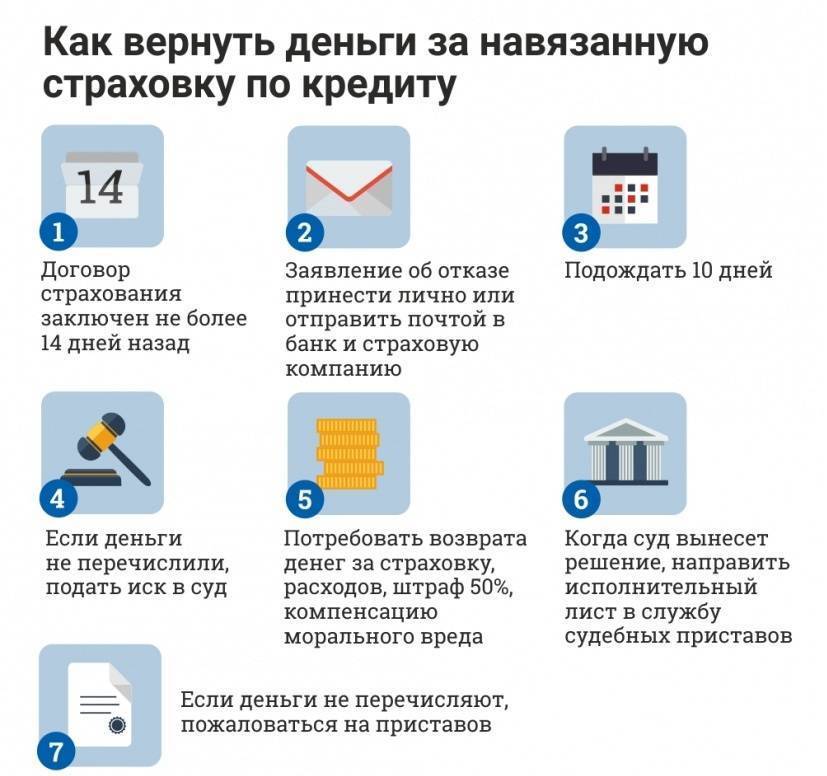

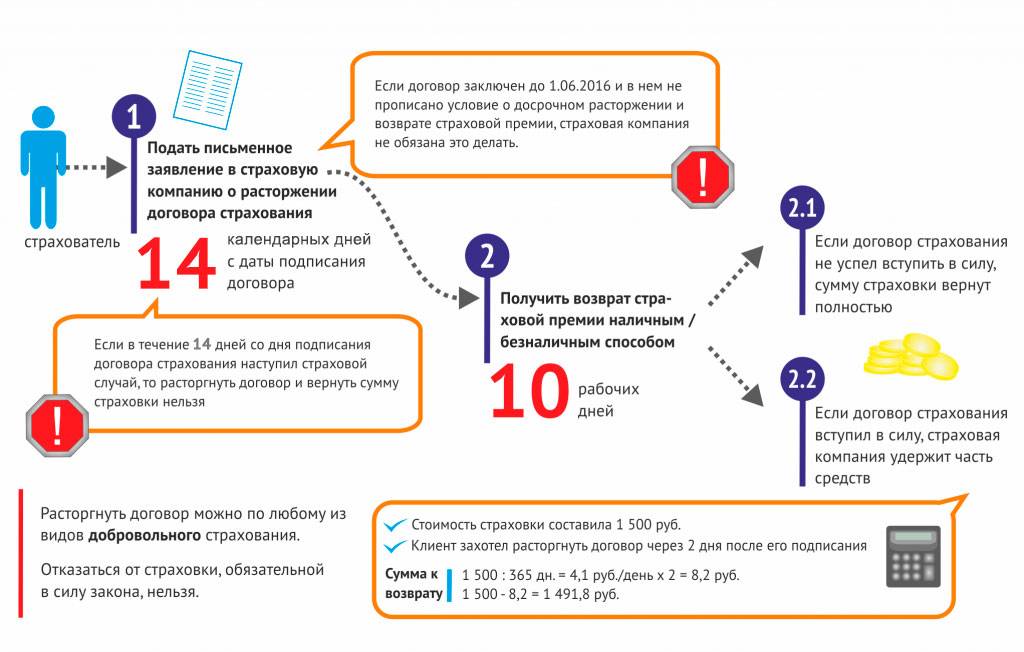

Важно: отключить страховку и вернуть полную стоимость полиса можно только в течение 14 дней после заключения кредитного договора. С 15-го дня договор вступает в силу, и банк вернёт только неизрасходованную сумму – стоимость страховки минус день использования

В вечер покупки я скачал мобильное приложение и написал в техподдержку, что хочу отказаться от страховки. Оказалось, что отключить страховку можно только по письменному заявлению в офисе банка. Пришлось брать отгул и ехать в отделение. С собой потребовался паспорт и номер договора рассрочки.

Готовьтесь, что вас будут уговаривать оставить полис. Меня дважды убеждали через чат не отключать страховку и третий раз спросили в офисе банка. Если решили отказываться – стойте на своём.

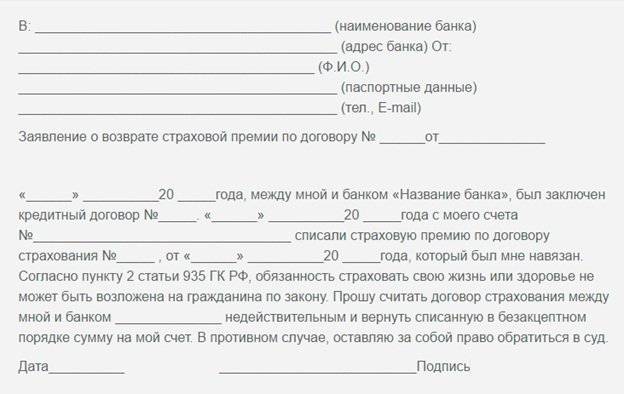

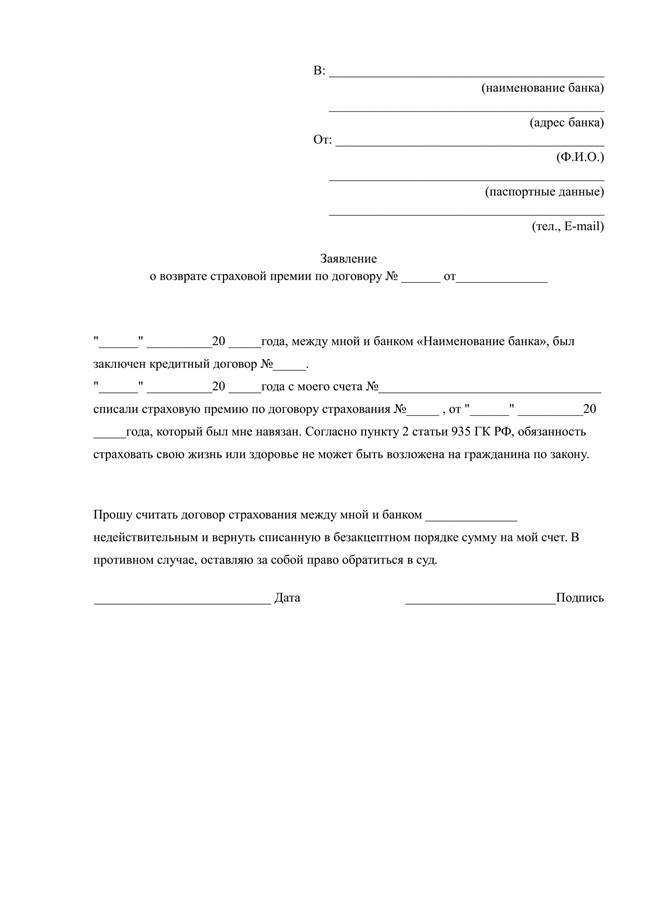

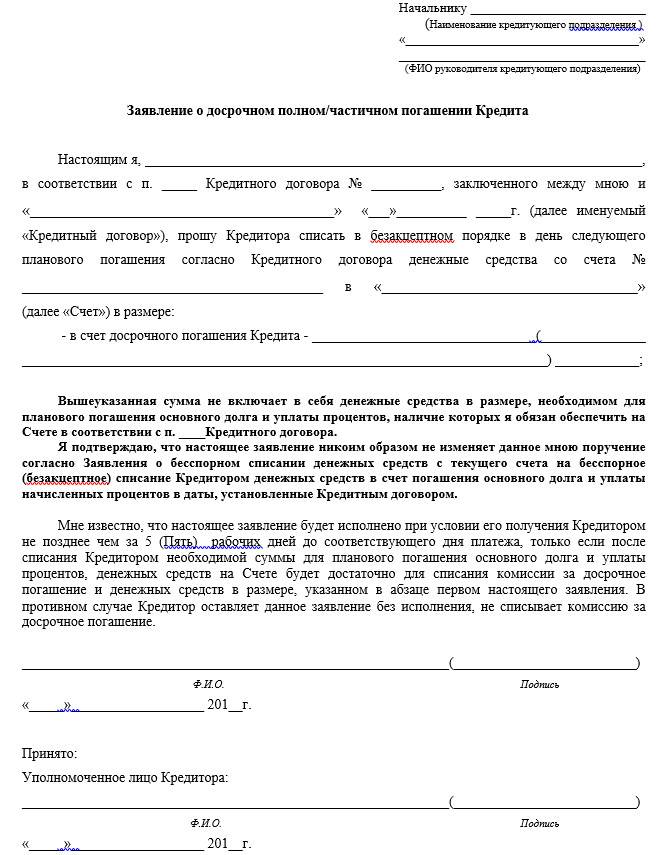

Заявление на отказ от страховки. Фото: читатель «Выберу.ру».

В целом процесс прошёл безболезненно. Я подписал заявление на исключение из списка застрахованный лиц, причиной отказа указал «Не устраивают условия страховки». Цену полиса переведут на кредитный счёт в течение 10 дней и засчитают как первый платёж по рассрочке. Правда, придётся немного доплатить, чтобы погасить платёж целиком. Получить компенсацию наличными или перевести деньги на другой счёт нельзя.

Кроме того, банк удерживает НДФЛ из суммы возврата, поэтому вернётся на 13% меньше стоимости полиса. Таково действующее налоговое законодательство.

В течение 3−4 рабочих дней сумма страховки вернулась на расчётный счёт кредита. Таким образом я погасил первый платёж по рассрочке за счёт страховки.

Особенности выплаты при коллективной страховке

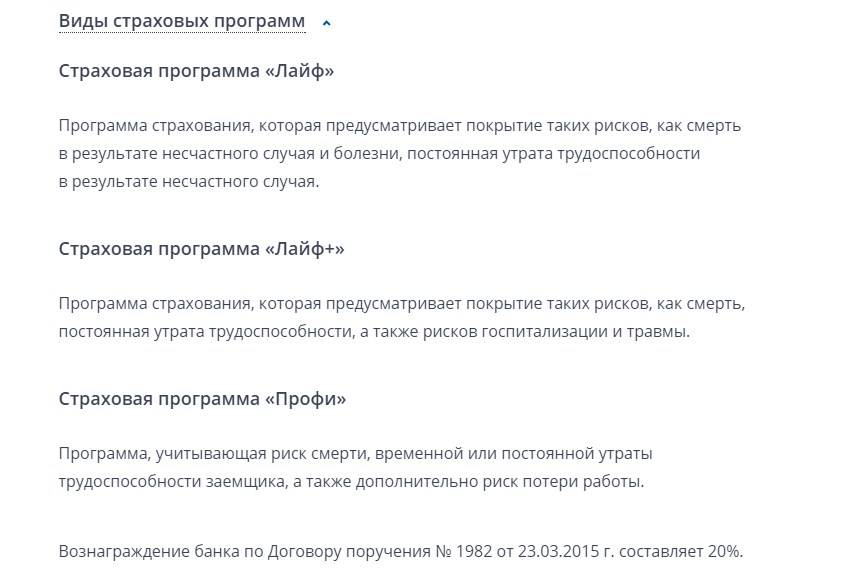

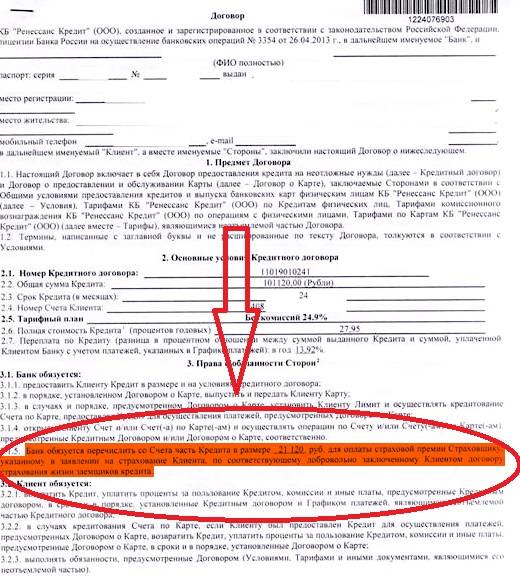

Особенностью подключения заемщика к коллективной программе страхования кредитов в банке является плата за такое подключение.

Это значит, что при индивидуальном страховании заемщик оплачивает только стоимость страхования. А при коллективном виде: стоимость страхования + плату за подключение.

Например, заемщик за страхование кредита в Пойдем банке отдал 20 000 руб, и за подключение к программе коллективного страхования еще 41 000 руб. То есть с его счета после выдачи кредита списали 61 000 руб всех трат на страхование.

заемщику возвращают лишь стоимость полиса, а плату за подключение удерживают.

Однако, такая позиция банка была опровергнута судебной практикой.

Кроме прочего, в договоре коллективного страхования страхователем выступает не заемщик, а банк.

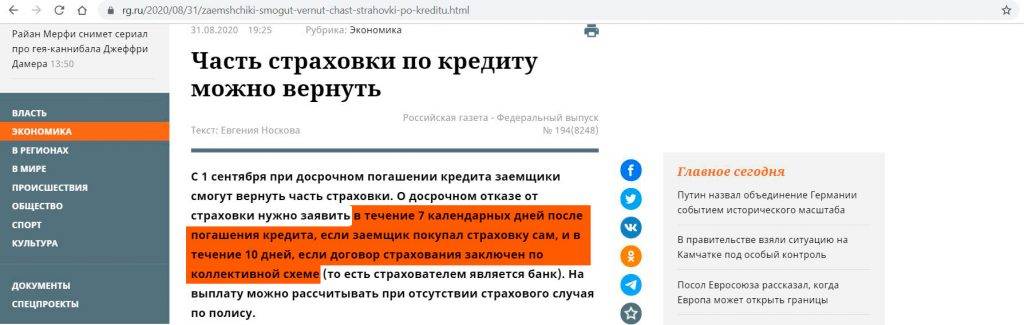

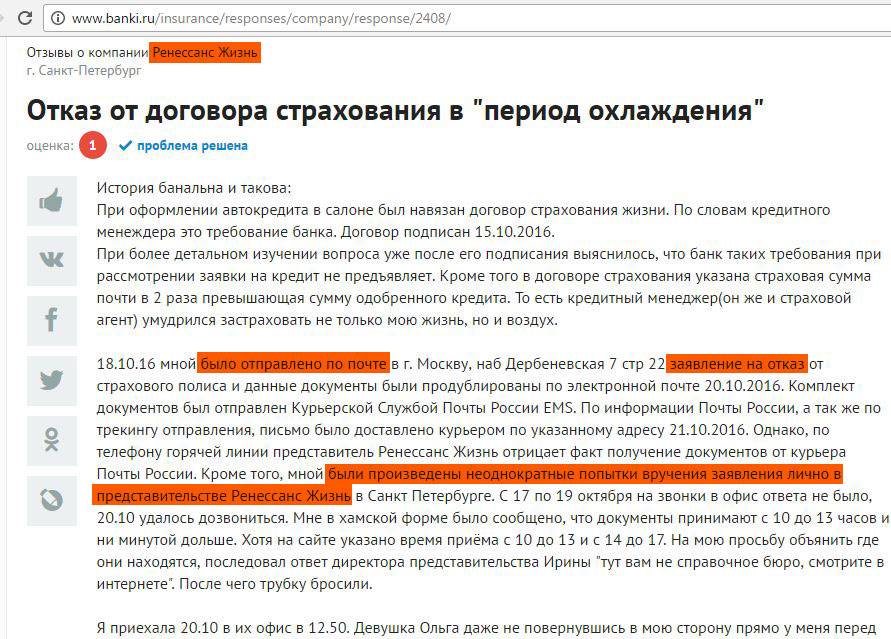

Соответственно, с расторжением договора и возвратом страховой премией могут быть проблемы. Например, с возвратом коллективной страховки в период охлаждения.

Подробно про возврат коллективного страхования ►►

Коллективными субъектами страховых правоотношений выступают:

- Страховщик – страховая компания.

- Страхователь – банк.

- Застрахованное лицо – заемщик.

Схема такова: застрахованное лицо отдает деньги банку и просит его застраховать. Банк передает деньги в страховую компанию, теперь он страхователь.

Простыми словами, суть программы присоединения к коллективному договору, в том, что вернуть деньги может страхователь, то есть банк.

Застрахованное лицо юридически прямых отношений со страховой компанией не имеет. Поэтому, банки отказывали в возврате заемщикам даже в период охлаждения, который предусмотрен Указанием ЦБ РФ.

Верховный суд поставил точку в этом вопросе, причем по нескольким делам поочередно. Теперь стало ясно, основания возврата страховки, будь она коллективная или индивидуальная не меняются хоть в период охлаждения, хоть при досрочном погашении. Но, по возможности, лучше выбирать индивидуальный тип, он проще для понимания.

Бланк заявления на возврат коллективной страховки по кредиту в период охлаждения в Word можно скачать здесь.

Считаете ли вы коллективное страхование жизни не законным?

Poll Options are limited because JavaScript is disabled in your browser.

Почему отказывают?

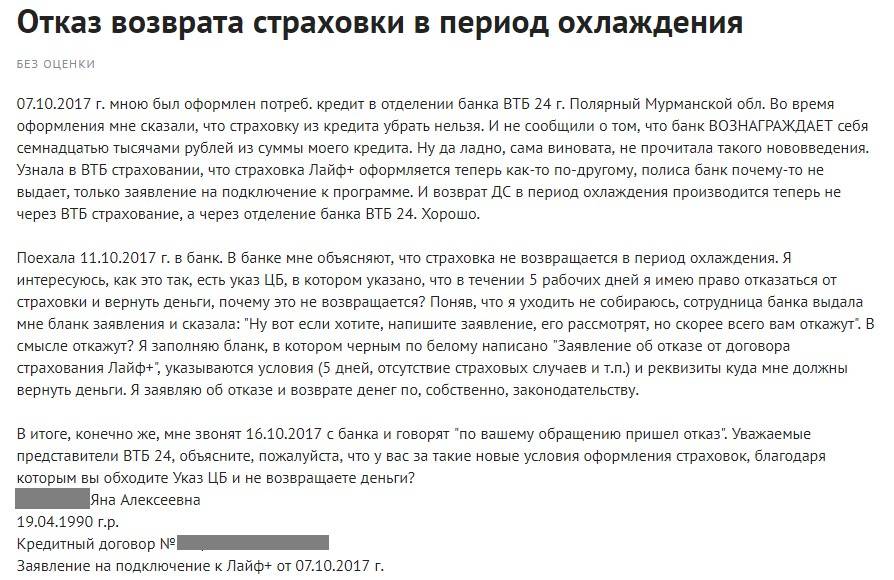

Рассмотрев заявление заемщика на расторжение страхового договора, Юникредит Банк в основном отказывает.

Основных причин, как правило, три:

- заемщик обратился после периода охлаждения (14 дней);

- банк – не надлежащий ответчик, предлагает направить заявление в страховую компанию;

- досрочное погашение не является основанием для отказа от страхования жизни, ссылается на пункт договора: “страховая сумма фиксируется в размере последнего платежа по досрочному погашению и снижается ежемесячно равномерно”.

Могут быть и другие причины отказа. Однако, как показал анализ судебной практики, каждый вышеуказанный довод может быть опровергнут судом.

Если страховая компания отказывается в выплате

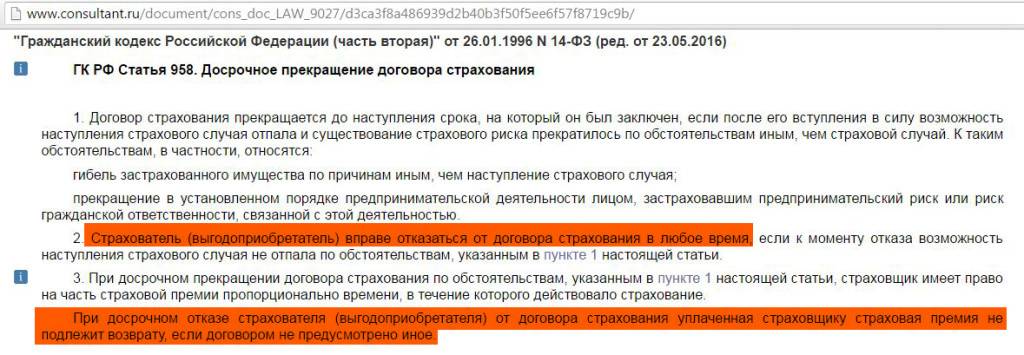

Рекомендуется не заключать кредитный договор с банком с дополнительной страховкой, если это не предусмотрено по закону. Однако по ст. 958 ГК РФ расторгнуть страховой договор можно на любом этапе даже после его заключения. В том случае, если есть необходимость осуществить возврат страхового полиса, существует несколько способов решения проблемы:

- В течение 5 дней после подписания договора вы имеете полное право потребовать возврата страховки с перерасчетом всех платежей по кредиту. Это касается лишь случаев добровольного страхования. Если банк отказывает в возврате средств, необходимо лично обратиться в суд с личным заявлением и заручиться юридической поддержкой;

- По истечению периода охлаждения деньги вернуть значительно сложнее. В такой ситуации сначала необходимо лично обратиться в отделение банка. Некоторые организации для повышения клиентской лояльности могут пойти навстречу и выполнить отказ от страховки даже по истечении 5 дней. Если банк не принимает ваше заявление, оформить возврат услуги можно только через судебное разбирательство. Для этого необходимо обратиться к профильному юристу и написать иск, но можно действовать и самостоятельно.

Куда обратиться

Если банк отказывается от расторжения страхового договора, у заемщика есть две инстанции, куда можно обратиться:

Страховка и кредит – это формы потребительской услуги, поэтому они подконтрольны Роспотребнадзору. В случае отказа от возврата банк может быть наказан штрафными административными санкциями, а кредитный договор, скорее всего, будет расторгнут. Возврат денег в данной ситуации будет зависеть от условий кредита;

Обращение в суд. Это крайняя мера при возврате страховке по потребительскому кредиту. При благоприятном завершении дела есть вероятность получить выплаченные страховые взносы. Однако с большой вероятностью в дальнейшем вам будет отказано в обслуживании в этом банке

При обращении в суд важно приложить все необходимые документы, а также подобрать опытного юриста.

Процесс по возврату страховки может занять долгое время. На протяжении этого срока необходимо вовремя вносить платежи по графику кредита, в противном случае можно получить штрафные санкции со стороны банка.

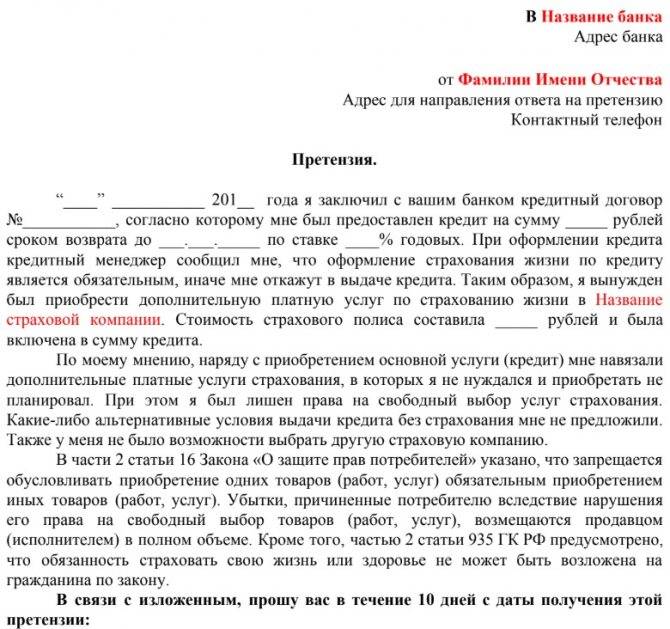

Пакет документов

В зависимости от особенностей процедуры по возврату страховки могут потребоваться разные документы. Всегда необходим паспорт, кредитный и страховой договоры, а также квитанции об уплаченных платежах, реквизиты вашего банковского счета для возврата средств. Если для отказа от полиса вы обращаетесь в банк, то потребуется заявление на возврат страховки. Если дело дошло до суда, заблаговременно следует направить претензии как в банковскую, так и страховую организации. Иногда это помогает решить спорную ситуации без обращения в судебные органы.

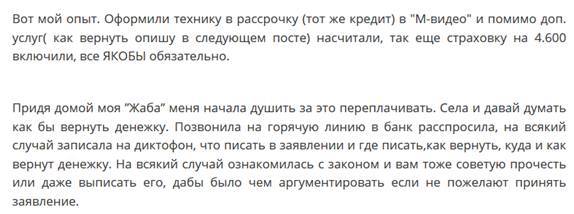

Рассказывает читатель «Выберу.ру»

Однажды мне понадобился ноутбук. Причём не клавиатура с экраном, а полный «фарш»: мощный процессор, хорошая матрица, минимум 6 ядер, SSD, большой объём оперативки. И поработать, и поиграть, и фотографии отредактировать, и видео смонтировать. И чтобы до внуков дожил.

Читателю понадобился дорогой ноутбук. Фото: yandex. net.

Посоветовался с другом из техподдержки и после мучительных поисков выбрал модель за 114 тыс. рублей. 75% на ноут лежали в заначке, остальное я решил взять в рассрочку.

Дело было перед Новым годом и полки магазинов стремительно пустели. А жёлтые ценники только подстёгивали сокращение ассортимента. Но мне повезло: нужный ноутбук нашёлся в ТЦ рядом с домом.

В магазине выяснилось, что по условиям продавца нельзя вносить предоплату своими деньгами, а остальное погашать за счёт банка. Только рассрочка или полная оплата.

Делать нечего – ноутбук «горит», остался один экземпляр. Соглашаюсь.

Особенности выплаты при коллективной страховке

Особенностью подключения заемщика к коллективной программе страхования кредитов в банке является плата за такое подключение.

Это значит, что при индивидуальном страховании заемщик оплачивает только стоимость страхования. А при коллективном виде: стоимость страхования + плату за подключение.

Например, заемщик за страхование кредита в Тинькофф банке отдал 20 000 руб, и за подключение к программе коллективного страхования еще 41 000 руб. То есть с его счета после выдачи кредита списали 61 000 руб всех трат на страхование.

заемщику возвращают лишь стоимость полиса, а плату за подключение удерживают.

Однако, такая позиция банка была опровергнута судебной практикой.

Кроме прочего, в договоре коллективного страхования страхователем выступает не заемщик, а банк.

Соответственно, с расторжением договора и возвратом страховой премией могут быть проблемы. Например, с возвратом коллективной страховки в период охлаждения.

Подробно про возврат коллективного страхования ►►

Коллективными субъектами страховых правоотношений выступают:

- Страховщик – страховая компания.

- Страхователь – банк.

- Застрахованное лицо – заемщик.

Схема такова: застрахованное лицо отдает деньги банку и просит его застраховать. Банк передает деньги в страховую компанию, теперь он страхователь.

Простыми словами, суть программы присоединения к коллективному договору, в том, что вернуть деньги может страхователь, то есть банк.

Застрахованное лицо юридически прямых отношений со страховой компанией не имеет. Поэтому, банки отказывали в возврате заемщикам даже в период охлаждения, который предусмотрен Указанием ЦБ РФ.

Верховный суд поставил точку в этом вопросе, причем по нескольким делам поочередно. Теперь стало ясно, основания возврата страховки, будь она коллективная или индивидуальная не меняются хоть в период охлаждения, хоть при досрочном погашении. Но, по возможности, лучше выбирать индивидуальный тип, он проще для понимания.

Бланк заявления на возврат коллективной страховки по кредиту в период охлаждения в Word можно скачать здесь.

Считаете ли вы коллективное страхование жизни не законным?

Poll Options are limited because JavaScript is disabled in your browser.

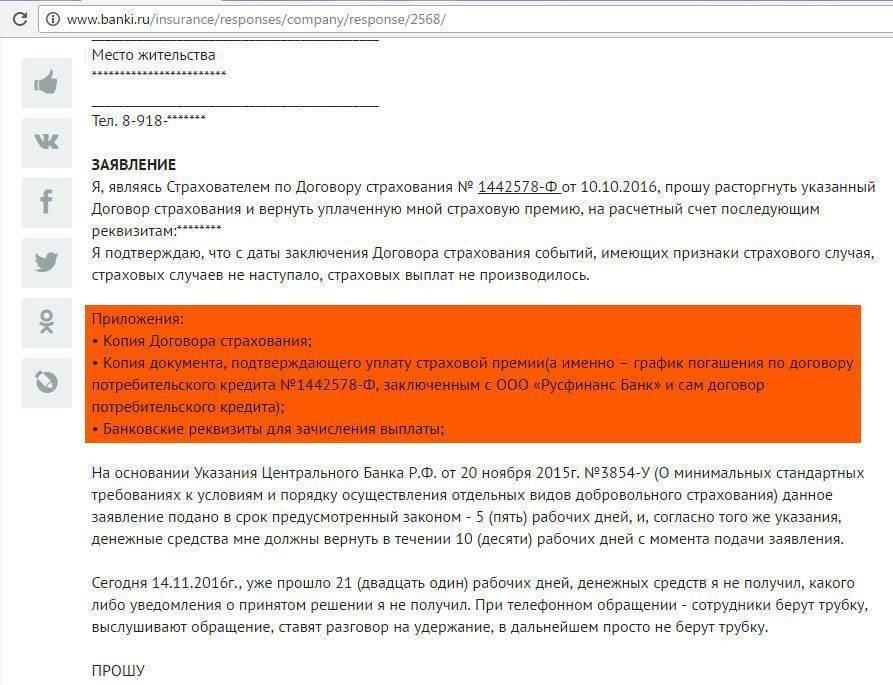

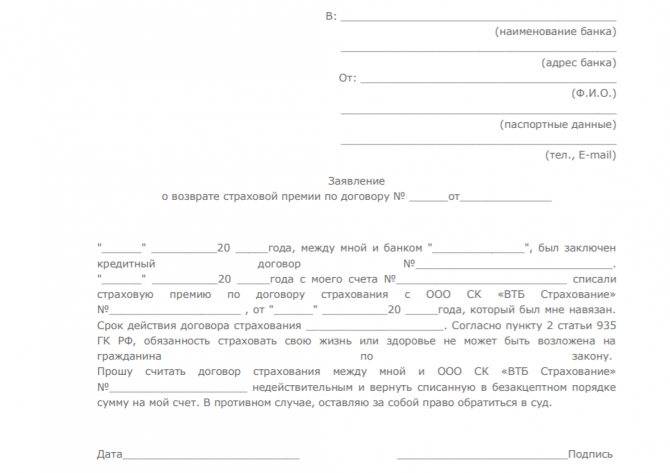

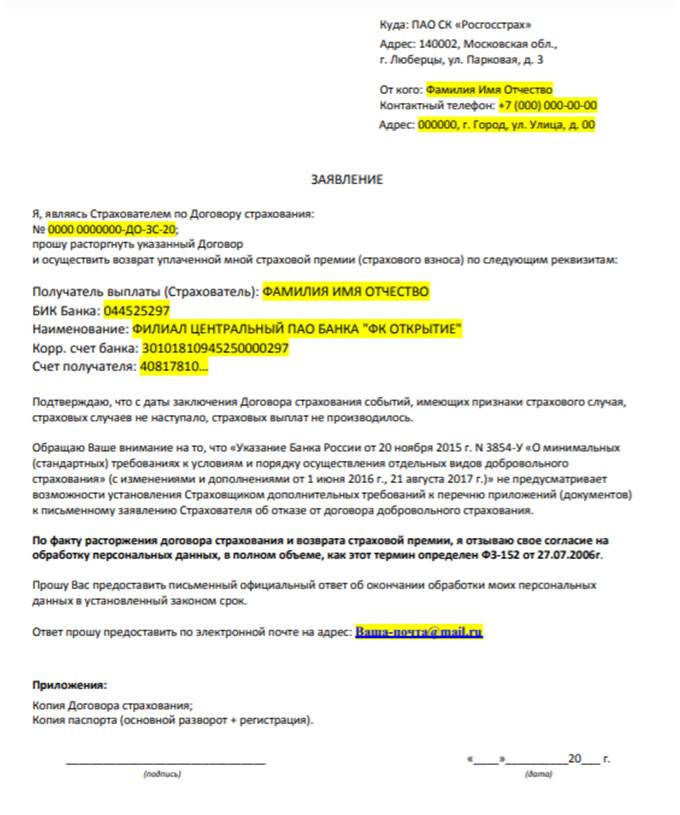

Как написать заявление: образец

Заявление составляется в свободной форме в двух экземплярах. Оно должно содержать следующие необходимые данные:

- ФИО заявителя;

- наименование страховой компании;

- паспортные данные заявителя;

- прошение расторгнуть договор;

- обоснование выплаты премии;

- реквизиты для перечисления суммы;

- дата;

- подпись.

Вы можете посмотреть также видео на тему: “Как правильно писать заявление на возврат денег в страховую компанию”.

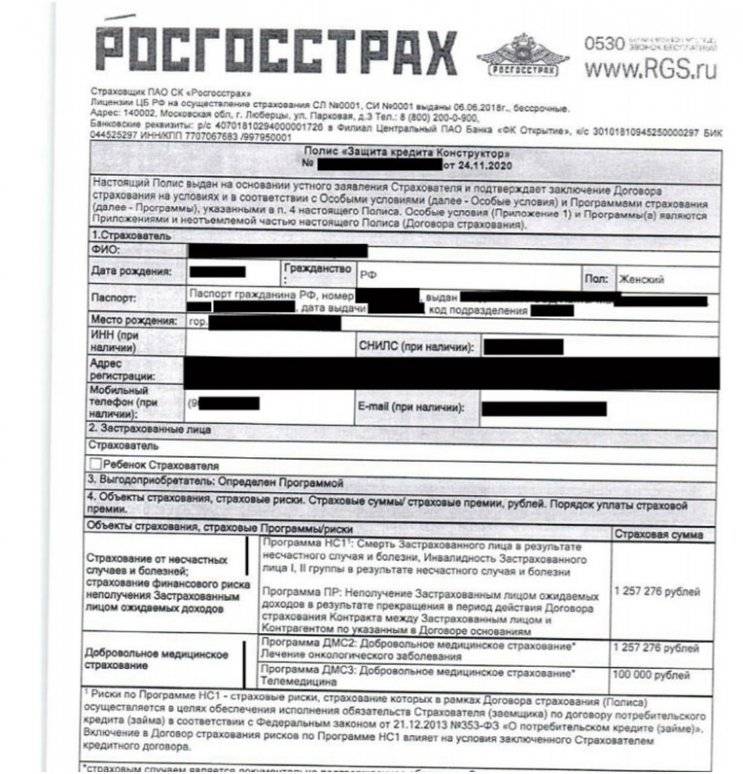

Ниже примерный бланк заявления на расторжение договора страхования жизни с Росгосстрахом:

В ___________________________________

Адрес: _______________________________

От __________________________________

Адрес: _______________________________

Паспорт серия ______№ ________________

Выдан _______________________________

«____»__________ ______ г., к/п ________,

Зарегистрирован по адресу: _____________

_____________________________________

Телефон: ____________________________

Заявление

Я, __________________Паспорт серия _______ № _________ выдан _________ «______»___________ _______г., код подразделения _______, Зарегистрирован по адресу: _________________________приобрел полис страхования № от . При оформлении ОСАГО меня уверили, что необходимо заключить договор страхования. В связи с этим между мной и ______________________ был заключен договор страхования №_______ от «_____»___________ ______г. Сумма страховой премии составила _________ рублей. Данная денежная сумма была перечислена в страховую компанию.

Согласно п.1 Указания Банка России № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» при осуществлении добровольного страхования страховщик должен предусмотреть условие о возврате страхователю уплаченной страховой премии в порядке, установленном настоящим Указанием, в случае отказа страхователя от договора добровольного страхования в течение четырнадцати рабочих дней со дня его заключения независимо от момента уплаты страховой премии, при отсутствии в данном периоде событий, имеющих признаки страхового случая.

В соответствии с п.5. Указания Банка России № 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» Страховщик при осуществлении добровольного страхования должен предусмотреть, что в случае если страхователь отказался от договора добровольного страхования в срок, установленный пунктом 1 настоящего Указания, и до даты возникновения обязательств страховщика по заключенному договору страхования, уплаченная страховая премия подлежит возврату страховщиком страхователю в полном объеме.

В связи с этим считаю, что имею право на расторжение договора страхования и возврат уплаченной страховой премии в полном объеме.

На основании выше изложенного, ПРОШУ:

- Расторгнуть договор страхования № _______ от «______»_________ ______г.

- В течение 10 дней с момента получения настоящего заявления вернуть сумму в размере ________ рублей, которая была оплачена в счет оплаты страховой премии.

- Данные денежные средства прошу зачислить на счет №________________________

Приложения:

- Копия паспорта;

- Копия полиса;

- Копия договора страхования;

- Копия реквизитов для перечисления денежных средств.

«________»______________ _____ г.

_________________________/_______________/

Сроки выплат

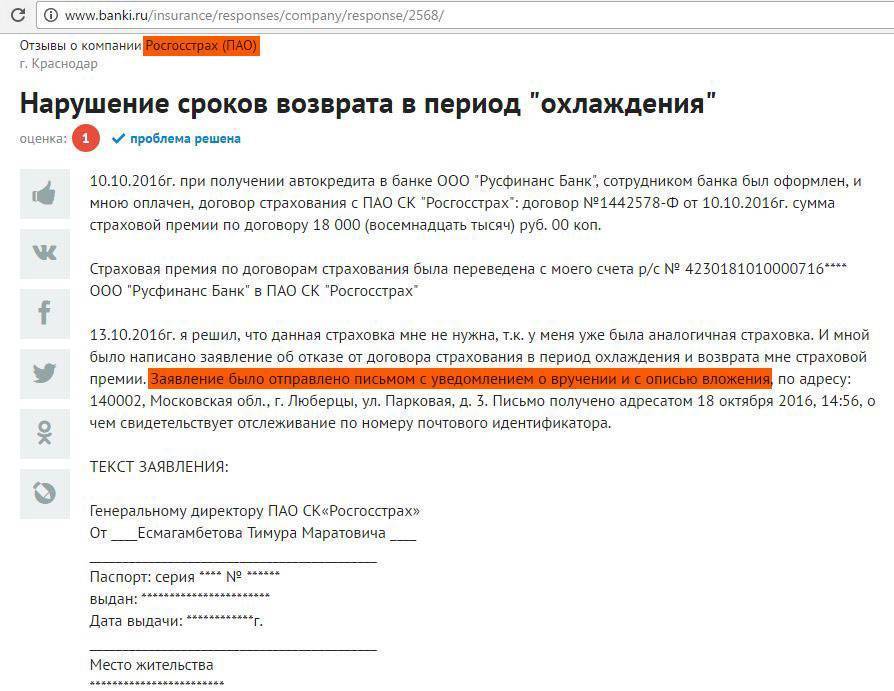

Выплаты премии при расторжении договора предусмотрены всеми программами страхования жизни в Росгосстрахе. Однако, основания для выплат должны соответствовать законодательству или быть прописаны в договоре.

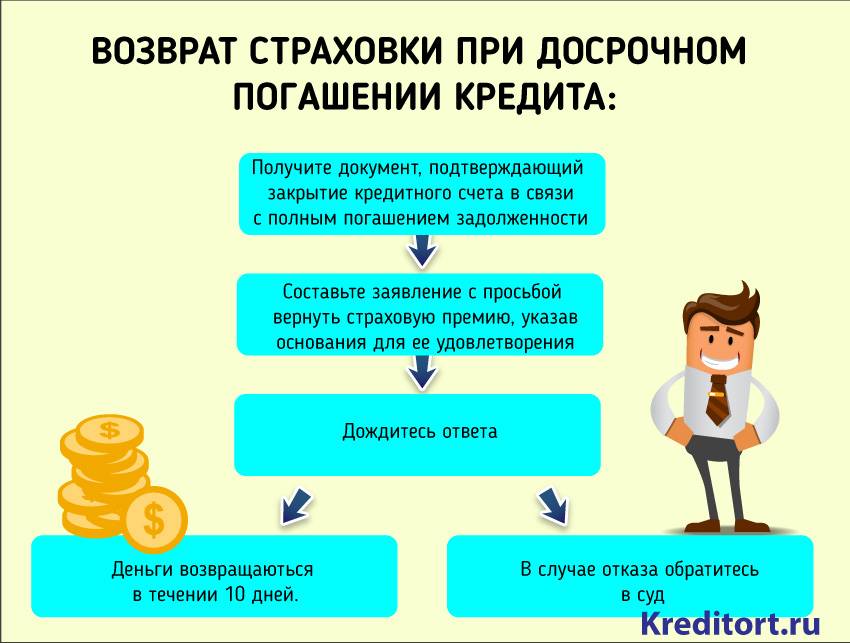

Если заемщик успеет подать заявление на расторжение договора страхования в первые две недели, то выплата поступит ему в течении 10 дней.

Во всех остальных случаях, придется доказывать и расторгать договор через суд. Как только судебное решение вступит в силу, необходимо отнести исполнительный лист непосредственно в Росгосстрах или к судебным приставам для взыскания задолженности.

В этом случае не должно быть задержки в выплате. Скорее всего, в течении месяца истец получит деньги обратно.

Вопросы со страховкой

Часто крупные займы, такие как автокредит, ипотека, выдаются только с условием страхования жизни.

Обычно при подписании основного договора уже заранее рекомендуют с кем предпочтительнее ее заключать.

Страховка является гарантией того, что банк не понесет убытков при наступлении неплатежеспособности гражданина взявшего в долг деньги. Однако не всегда смерть заемщика попадает под страховой случай.

Застрахованный займ

В договоре подробно прописываются все условия и возникновение непредвиденных обстоятельств. При наступлении таковых – первое, что нужно сделать наследнику, это известить о смерти заемщика организации, где был оформлен кредит и страховка.

Затем надо предоставить в эти учреждения свидетельство о смерти и оба договора – кредитный и страховой. Если их нет на руках, то паспорт умершего. После этого запускается механизм, который был предусмотрен договором.

Сам процесс происходит между банковским учреждением и страховщиком. В получении компенсации, прежде всего, будет заинтересован банк. Участие заявителя в этой процедуре минимальное.

Если страховки не было

Здесь ситуация немного другая. Нести ответственность по кредиту будут наследники.

Алгоритм выглядеть следующим образом:

- Проинформировать банк и страховщика о том, что заемщик умер, предоставив свидетельство о его смерти.

- Принять положенное наследуемое имущество.

- Переоформить на себя кредит и осуществлять выплаты.

Следует не забыть одно обстоятельство – долговые обязательства не должны превышать объем имущества умершего.

Поэтому человек, прежде чем принять и оформить наследство, должен взвесить все обстоятельства. И понять покроет ли полученная собственность все долги перед финансовой организацией или нет.

При этом, если правопреемник не знал о долгах умершего человека и принял наследство – он в обязательном порядке несет за них ответственность.

Обратите внимание на п. 1 ст.1175 ГК РФ, согласно которому наследник обязан погасить долги в объеме принятого имущества, не более.

Страховые и нестраховые случаи

В каждом договоре страхования предусмотрены случаи, при которых будут выплачены деньги. Это делается, для того чтобы компания не несла обязательства и выплачивала дополнительные страховые премии.

Как правило, в договоре есть масса оговорок, которые «помешают» выплатить деньги в случае смерти должника по кредиту. Таким образом, при наступлении не страхового случая будет отказано в деньгах.

К таким обстоятельствам обычно относят виды смерти:

- самоубийство;

- участия в военных действиях;

- тяжелой неизлечимой болезни;

- радиационного и химического заражения;

- участия в экстремальных видах спорта и деятельности.

Поэтому заключая договор нужно внимательно прочитать перечень страховых случаев. Если они вызывают сомнение, лучше обратиться в другую компанию.

К ним обычно относят:

- естественную и насильственную смерть человека;

- от несчастного случая;

- форс-мажорных обстоятельств или стихийных бедствий.

Необходимо прочесть формулировки и пояснения к каждой из причин, чтобы потом не оказаться в неловкой ситуации. Лучше всего заключать договор, где прописан минимальный перечень не страховых случаев.

Рекомендуется предварительно посоветоваться с грамотным юристом и изучить отзывы об организации, с которой планируется сотрудничать.

Отказ страховой компании

Это происходит при наступлении не страхового случая. Часто оправданием руководства организации будет тот факт, что человек в добром здравии и сознании его подписал.

Нужно быть готовым к тому, что учреждение посредством введения размытых формулировок в текст попытается уйти от исполнения обязательства.

Например, когда заемщик, зная о своей хронической болезни, скрыл ее при заключении соглашения. К этому факту начнут придираться юристы компании, чтобы не выплачивать деньги.

В этой ситуации следует обратиться в суд, чтобы защитить свои права. Как правило, закон стоит на стороне родственников заемщика и суд принимает положительное решение по делу.

Существующие способы возврата

Переходим непосредственно к теме, как вернуть деньги по ипотечному страхованию. Здесь клиенты имеют несколько путей решения, подробно о каждом расскажем далее.

Досрочная выплата

Один из способов вернуть средства, затраченные на страхование, – сделать досрочное погашение ипотеки. Если в ходе планового погашения страховой случай не наступил, это не означает, что страховая компания не исполнила своих обязательств. Вернуть средства в таком случае будет невозможно. Страховщик обеспечил со своей стороны вашу безопасность, просто необходимости делать компенсацию не было. Вернуть страховку после погашения ипотеки будет невозможно.

Чтобы получить возврат средств, сделайте досрочное погашение ипотечного кредита. Размер выплаты будет зависеть от того, насколько рано вы сделали досрочное погашение. Если ипотека была оформлен на 10 лет, а заемщик смог ее погасить уже на 5 год, то при сумме страхования в 160 тысяч рублей клиент может получить до 80 тысяч обратно, в половине будущего срока заемщик уже не нуждается в услугах страховщика. Ключевым документом для этого случая является справка о погашении кредита, с которой вы направляетесь в страховую компанию.

Смерть заемщика

Если у умершего должника имеется страхование жизни, то СК полностью берет на себя погашение ипотеки. Для этого родственникам заемщика необходимо обратиться к страховщику, предоставив его полис и справку, подтверждающую смерть. Естественно, выплата ипотеки будет выполнена в том случае, если смерть клиента будет соответствовать страховому случаю.

Если страхование здоровья и жизни выполнено не было, обязанность на выплату и непосредственно действующий полис (обязательный имущественный) переходят к наследнику. Сроки выплат и восстановление гарантий начинаются только с момента вступления собственника в наследственные права.

Сделать возврат затраченных на страхование денег можно, если по каким-либо причинам страховка не удовлетворяет собственника. Чтобы частично получить деньги, вам необходимо:

- оповестить о смерти человека заинтересованных лиц или компании;

- переоформить ипотеку на нового владельца;

- у страховщика оформить отказ от переоформления договора и написать заявление о возврате средств.

На предоставленные реквизиты вам будет переведена часть суммы, пропорциональная неиспользованной гарантии.

Рефинансирование

В этом случае клиент может вернуть частично уплаченные средства по страховке. Есть два основных пути:

- Продлить страховку, если компания аккредитована в банке, предоставляющем новый кредит. Выплаченные средства будут в 100% объеме засчитаны.

- Расторгнуть договор, в ходе чего часть средств вернется, а после выполнить перенос обязательств на страховщика, аккредитованного банком. Клиенты на законных основаниях могут выполнить разрыв, если страховщик не аккредитован в банковском учреждении.

Обратите внимание, что выполнить рефинансирование можно только при наличии имущественного страхования. Жилье остается в качестве залога, а страховка – это способ возврата выданных клиенту средств на случай непредвиденных обстоятельств

Процедура возврата средств состоит из следующих шагов:

- свяжитесь с банком и объявите необходимость рефинансирования в другой банковской организации;

- доложите СК о желании расторгнуть договор и получить обратно долю выплаченных средств;

- выполните рефинансирование и перезаключите страховое соглашение.

Это трудоемкий процесс, но он позволяет получить дополнительную выгоду при рефинансировании.

Оформление отказа

Если вам явно навязали то, что оформлять не предполагалось, то возможен полный или частичный возврат.100% уплаченных средств можно получить до полного оформления договора по ипотеке. Пока он не вступил в силу, клиент имеет право без ущерба провести расторжение. Если вы уже пользуетесь услугами, деньги в неполном размере. Объем высчитывается в зависимости от оставшегося срока гарантий.

От заемщика требуется всего несколько действий: подать соответствующее заявление в страховую компанию и обосновать причину.

Когда действует полис?

Страховым случаем является некое событие, которое предусмотрено договором страхования, при наступлении которого, страховая компания обязана совершить страховую выплату застрахованному лицу или выгодоприобретателю (банку). Перечень этих случаев указывается в полисе.

Вариантов страховых случаев по кредиту или ипотеке существует три:

- Наступление смерти заемщика. В этом случае страховая компания покроет расходы по кредиту и долг не перейдёт к наследникам.

- Потеря здоровья. В этом варианте, в зависимости от тяжести последствий для здоровья по страховке, по кредиту выплаты могут различаться.

- Утрата источника дохода. Банк поддержит заемщика своевременными платежами в счет погашения задолженности, но только определенный период, от трех месяцев до года.

Страховая компания берёт на себя ответственность по уплате долга только в страховых случаях, указанных в договоре. Они имеют массу нюансов, о которых нужно знать.

Погашение долга по ипотеке при наступлении смерти заемщика

Если смерть наступила в результате заболевания, то страховым случаем это будет считаться только при условии, что болезнь заёмщика возникла в то время, когда договор уже действовал.

Страховым случаем может считаться ДТП или несчастный случай, которые имеют непреднамеренный характер.

В ситуации страхования здоровья страховым случаем является утрата здоровья, а, следовательно, и дохода. Если трудоспособность была утрачена не одномоментно, то страховая компания выплатит средства только при назначении заёмщику 1 или 2 группы инвалидности во время действия договора по страховке.

Также под страховой случай подходят телесные повреждения, вследствие несчастного случая, приведшие к длительному лечению.

Страховое событие при страховании утраты основных источников дохода предполагает потерю застрахованным лицом места работы и получение статуса безработного на протяжении, как минимум, двух месяцев. Причины должны быть следующими:

- ликвидация предприятия;

- сокращение штата рабочих;

- отказ о переводе на работу, которая не подходит заёмщику по медицинским показаниям;

- увольнение в связи с переаттестацией;

- увольнение в связи со сменой собственника.

Когда защита не работает?

Компания даже не возьмётся за рассмотрение заявки в случаях:

- самоубийства;

- отравления алкоголем, психотропными наркотическими веществами, ядами, медицинскими препаратами;

- умышленного случая, произошедшего с целью получить выгоду;

- летального исхода вследствие болезни, которая началась до заключения договора о страховании;

- случая, который произошел вследствие преступления;

- болезни, связанной с психическими расстройствами.

Если утрата основных источников дохода произошла по следующим причинам, то страховщик так же откажется нести ответственность:

- Увольнение по собственному желанию или вследствие дисциплинарного взыскания.

- Декретный отпуск;

- Срочный трудовой договор;

- Наступление пенсионного возраста;

- Военная служба;

- Если заёмщик является индивидуальным предпринимателем, адвокатом или нотариусом.

В тот момент, когда заёмщик оформляет страховку по кредиту, он должен подписать страховое заявление, в котором указывает, что он не

Не прочитав условия заключения договора, застрахованный может даже не заметить, что не подходил под условия договора с самого начала (например, если у заёмщика уже диагностировали серьёзную болезнь).

При выявлении страховщиком данного факта, в возмещении будет отказано.

Является ли инсульт покрываемым событием?

Здесь важно различать полис страхования от несчастного случая и от болезни. Инсульт относится к болезни, а несчастным случаем, формально, не является

Здесь важно читать кредитный договор со страховкой, по нему, смерть заемщика от инсульта может являться страховым случаем, а временная нетрудоспособность или госпитализация по той же причине – нет

Суть коллективной программы

Бич современного общества – желание наживаться за счет слабых знаний в юриспруденции большинства населения. Коллективная страховка – это договор о оказании услуг страхования между Банком и Страховой компанией.

При этом заемщик не является третьей стороной в договоре. У заемщика возникают отношения только с Банком. Банк не страхует заемщика, но оказывает посреднические услуги, путем присоединения клиента к страховой программе.

Страхователем в данном случае выступает банк, а застрахованным – заемщик, как если бы родитель оформил страховку на ребенка.

Однако, суды раз за разом встают на сторону клиента и возвращают деньги за коллективную страховку в УБРиР, признавая заемщика хоть и не страхователем, но выгодоприобретателем.