Насколько вообще рискованно делать вклады?

После небольшого перерыва Банк России продолжил отзывать лицензии у банков – только за первое полугодие 2021 года с рынка ушли 28 банков, большую часть которых регулятор лишил лицензий за нарушения. Для вкладчиков это неприятная ситуация, но в большинстве случаев риски преувеличены – все же система страхования вкладов гарантирует, что клиент получит свой вклад обратно даже в случае банкротства банка.

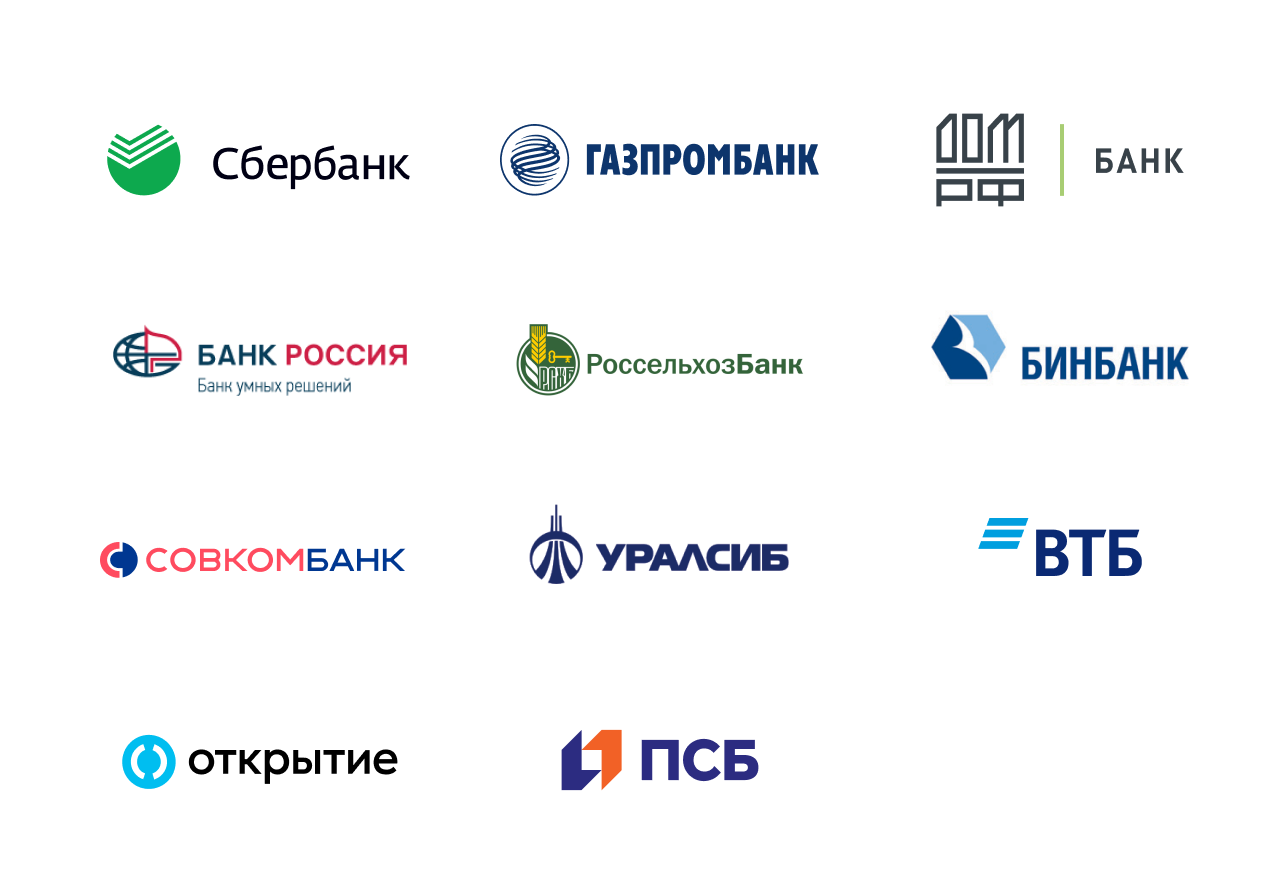

Итак, на банковском рынке осталось 378 кредитных организаций, 340 из которых можно считать банками (это те, у кого есть универсальная лицензия). Всего же в 2021 году с рынка могут уйти 30-35 банков, прогнозируют эксперты – то есть, уже совсем немного. Как правило, речь идет о небольших региональных банках – если говорить о кредитных организациях из первой двадцатки российских банков, их крах маловероятен (как показывает опыт «Открытия», Бинбанка и Промсвязьбанка, государство будет их спасать).

Тем не менее, бдительность вкладчикам терять точно не стоит – розничное кредитование в России растет быстрыми темпами (розничный портфель на начало 2021 года составил около 12 триллионов рублей – почти 12% от ВВП), а доходы населения не растут. Более того, из-за пандемии банки могут столкнуться с волной неплатежей по кредитам – когда заемщики больше не смогут пользоваться кредитными каникулами.

Поэтому понять, какому банку доверить свои сбережения, не так просто

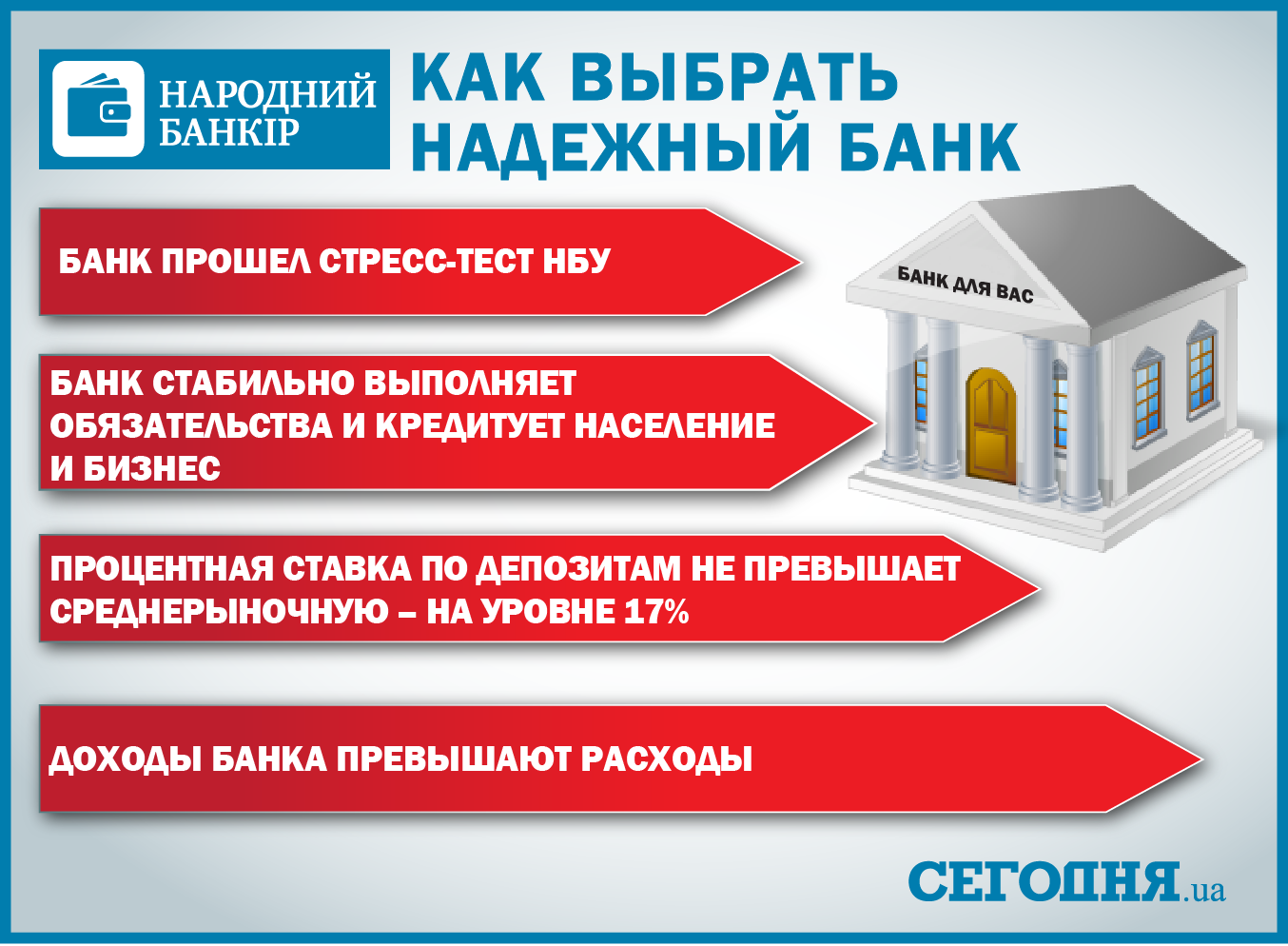

Как рассказал нашему изданию Артем Деев из компании AMarkets, обращать внимание нужно на многое:. Если обобщить эти и другие рекомендации, то получится такой перечень информации, на которую нужно в первую очередь обращать внимание при выборе банка:

Если обобщить эти и другие рекомендации, то получится такой перечень информации, на которую нужно в первую очередь обращать внимание при выборе банка:

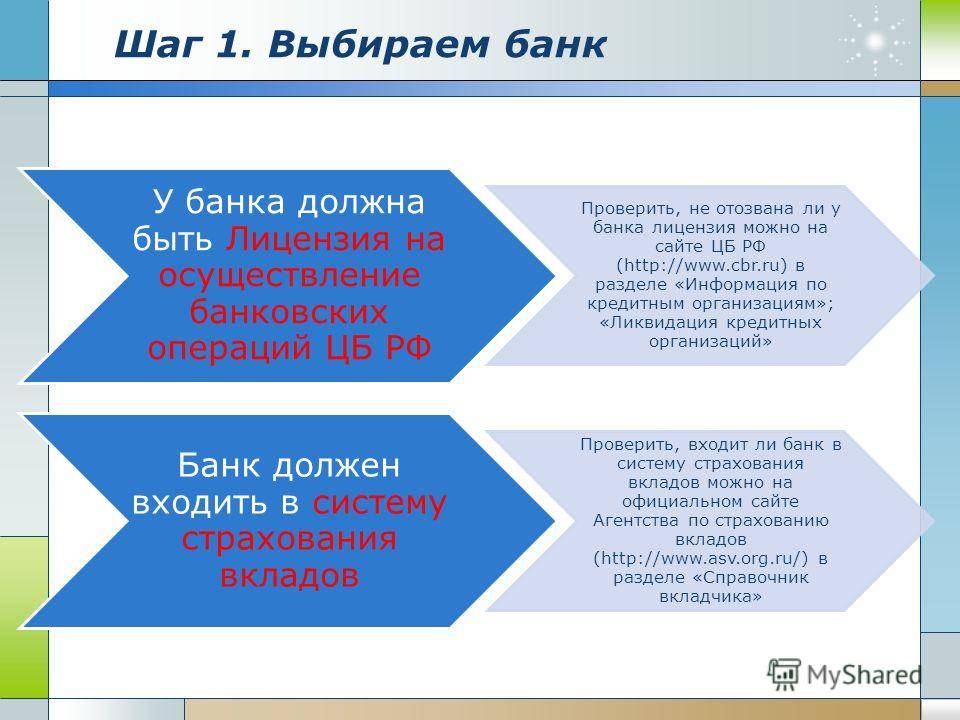

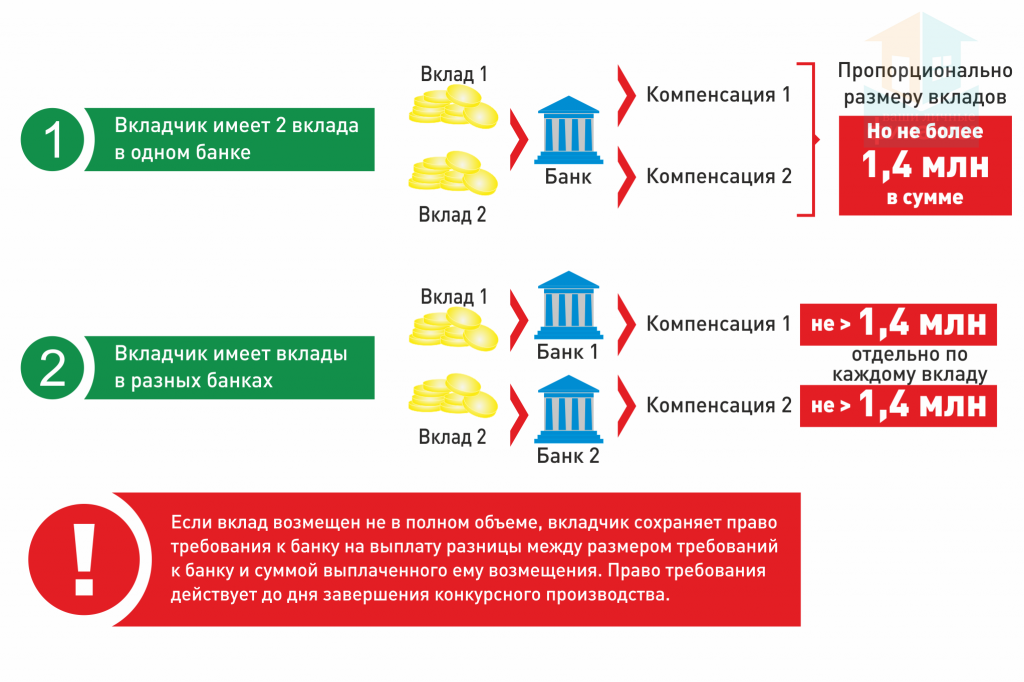

- банк должен быть участником системы страхования вкладов. В нее входят практически все банки, но перепроверить не помешает;

- размер активов. Здесь все просто – некоторые банки настолько крупные, что Центробанк не позволит им разориться. Примером могут служить 3 частных банка, которые стали проблемными и перешли в собственность государства – «Открытие», Промсвязьбанк и Бинбанк. Их клиенты не потеряли ни копейки с вкладов, а банки не останавливали обслуживание;

- финансовые результаты. Чем больше прибыль банка, тем более эффективна его деятельность и тем больший запас финансовой прочности у него есть. Например, Сбер в 2020 году заработал 760,3 миллиарда рублей – это больше, чем бюджет Московской области или Санкт-Петербурга;

- соблюдение нормативов Банка России. На сайте регулятора есть раздел с данными о банках, там в разделе 3 и 4 формы 135 можно посмотреть, как банк выполняет обязательные нормативные требования;

- информация из отзывов и новостей. Если есть свидетельство того, что банк под какими-то предлогами отказывается вернуть вклад в срок или всячески уговаривает вкладчика переоформить вклад на новый срок, это должно насторожить. Особенно нужно смотреть, не применял ли Банк России особые меры к банку – например, одной из таких мер может быть временный запрет на прием вкладов;

- информация о собственниках. Как показывает практика, надежными можно считать банки, которые принадлежат государству (их большинство в первой десятке), крупным иностранным банкам или крупному бизнесу (вроде «Газпромбанка»). Надежный владелец при необходимости найдет деньги на докапитализацию банка, чего нельзя сказать о небольших банках, принадлежащих не самым влиятельным людям;

- рейтинги, которые присваивают рейтинговые агентства. Есть крупные международные агентства, есть российские – желательно проверить и сопоставить информацию о рейтингах с другими банками.

Что касается процентной ставки по вкладам, слишком высокая ставка должна бы насторожить вкладчика – их обычно устанавливают так называемые «банки-пылесосы», которые столкнулись с проблемами и всячески пытаются привлечь больше денег вкладчиков. Если максимальная ставка у банка выше определенного уровня, ему нужно будет платить больше в АСВ – а это еще больше рисков.

Но в некоторых случаях большую часть из перечисленного можно вообще не учитывать – и при этом особо не рисковать.

Как взять кредит по старым правилам?

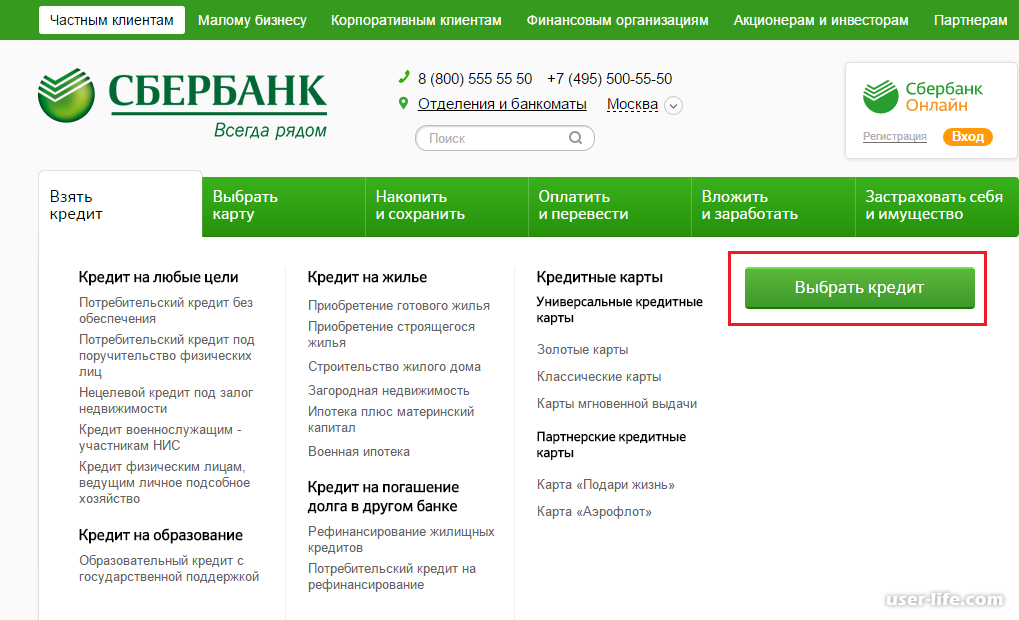

Оформить кредит без повышения коэффициентов и переплат на старых условиях можно только до 1 октября 2019 года. Если вы планировали взять заём этой осенью, выгоднее это сделать сейчас. Вы можете сравнить полную стоимость кредитов вместе с «Выберу.ру» и оформить заём на старых условиях. Мы не предлагаем вам оформить кредит просто так. Мы расскажем, как можно сэкономить при поиске ссуды и найти банки с низкими ставками.

Рассчитаем выгодные кредиты

В ВТБ можно взять до 5 млн рублей по минимальной ставке 9,6% годовых. Зарплатные клиенты банка и владельцы «Мультикарты» ВТБ получат заём на 7 лет, остальные заявители — на 5 лет. Например, по кредиту на 200 000 рублей и 5 лет ваша ставка — 10,4% годовых, если вы клиент ВТБ. Ежемесячный платёж — 4 289 рублей. Для новых клиентов ставка 11,9%, платёж вырастет незначительно — 4 439 рублей. Банк поддерживает досрочное погашение, оформить заявку можно за 1 минуту на «Выберу.ру».

В «Хоум Кредит Банке» минимальная ставка — 7,9% годовых, на 5 лет можно занять от 10 000 до 1 млн рублей только по паспорту. Заполните заявку на «Выберу.ру» и узнайте решение через пару минут. Со второго месяца вы можете изменить дату ежемесячного платежа. Вносите платежи без комиссии в приложении «Мой кредит».

Фото: 24smi.org

Другую выгодную программу представил Газпромбанк: «Лёгкий кредит»по ставке от 9,5% на 3 млн рублей и 7 лет. Например, вы оформляете кредит на 500 000 рублей на 60 месяцев. По ставке 9,5% годовых ваш ежемесячный платёж — 12 518 руб. с учётом страховки. Чтобы получить заём, заполните анкету на «Выберу.ру», дождитесь СМС с решением и получите деньги, подписав договор в офисе банка.

Кредит на самую смелую мечту представил МКБ. По ставке от 9,9% вы получите до 5 млн рублей на срок до 15 лет. Залог и поручительство не требуется, необходим только паспорт. Деньги вы получите за один визит в банк. Например, вы хотите занять 350 000 на 3,5 года. Ваш платёж — 9 894 руб., если вы получаете зарплату в МКБ. Если условия расчёта вас устраивают, заполните анкету на «Выберу.ру».

С «Выберу.ру» вы бесплатно подберёте актуальные банковские предложения в режиме онлайн, получите расчёт выгодного кредита по индивидуальным параметрам. Калькулятор «Выберу.ру» поможет вам сравнить сотни предложений и бесплатно найти кредит с минимальной переплатой.

Фото: ngs.ru

Снижение процента, который уходит на налоги

В конце ноября Центральный банк опубликовал письмо с новыми рекомендациями для банков по поводу подозрительных операций. Напомним, что до этого банки могли решить, что предприниматель ведет дела нечисто, если на налоги уходит меньше 0,9 % от оборотов по счету.

Теперь эта граница снижена, и за 4 квартал 2020 года на налоги может уходить 0,5% от оборота. Это связано с тем, что малому бизнесу продлили налоговые каникулы. По сути, ЦБ продлил это снижение, потому что оно действовало с 1 по 3 квартал 2020 года.

Но помните, что подозрительные операции выявляются не только по этому критерию. Все они прописаны в методических рекомендациях 18-МР. Например, банки считают подозрительным, если по счету нет этих операций:

Перечисление зарплаты;

Уплата НДФЛ и страховых взносов;

Зарплата меньше прожиточного уровня.

Откуда берется процент по вкладу и остатку на счете

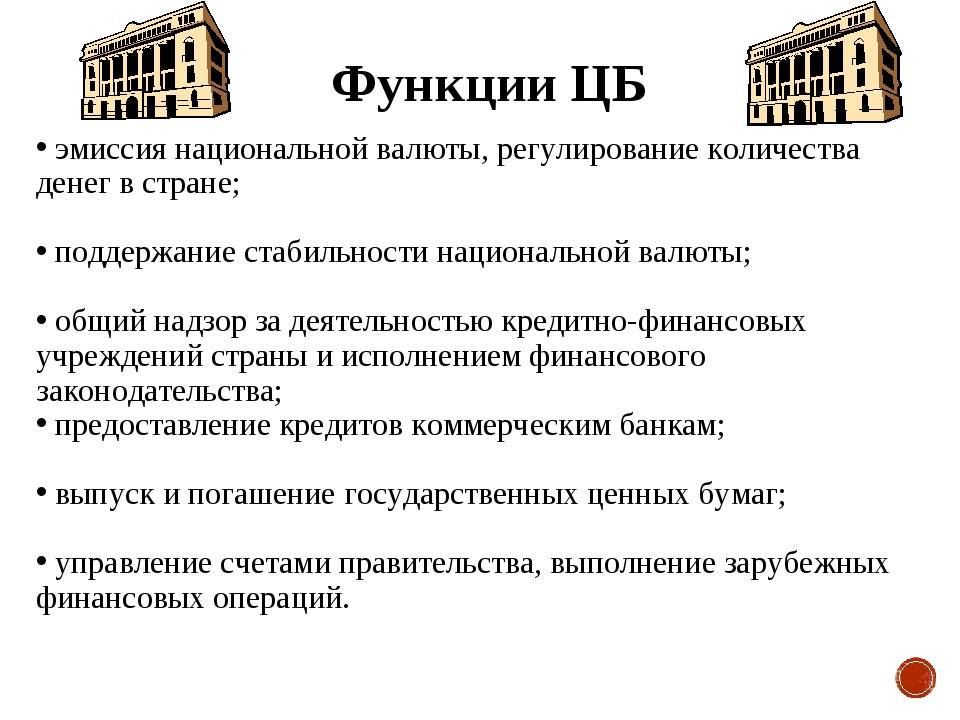

Банк — это коммерческая организация. Он должен приносить прибыль, как, например, магазин. Магазин покупает продукты дешевле, продает дороже, разница — это его прибыль. Так же и банк: он берет деньги под низкий процент, а выдает в качестве кредитов под более высокий.

Банк возьмет ваши деньги, выдаст их заемщикам в качестве кредитов и заработает на них. Часть прибыли он отдаст вам в качестве процентов по вкладам. А другую часть направит на свои расходы, например оплатит работу колцентра, поставит больше банкоматов, разработает удобное приложение, застрахует риски.

Накопительные счета и остатки на дебетовых картах — это тоже источник денег для банка. И он тоже на них зарабатывает и устанавливает там такие тарифы, чтобы работать с этими средствами было выгодно и не рискованно для всех.

Когда банк привлекает деньги в качестве вкладов или остатков на накопительных счетах и картах, они ему сколько-то стоят. Если вы положили на вклад 100 тысяч под 6%, то эти деньги стоили банку условные 6 тысяч в год. Он должен выплатить вам эту сумму в качестве процентов, когда придет время. Или банк пообещал вам начислить процент на остаток по дебетовой карте — эти деньги ему нужно откуда-то взять, то есть заработать.

А еще банк должен сформировать резервы и застраховать ваши деньги — это обязательное требование по закону. Чтобы вы были уверены в возврате своих денег, банк платит взносы. И деньги на них тоже нужно откуда-то брать. Банк знает, как заработать эти деньги, используя средства вкладчиков. Он их зарабатывает и делится с вами частью прибыли — это и есть процент по вкладам, счетам и картам.

Материал по теме Кому заблокируют счет в банке 26 сентября 2018 года 3 признака подозрительных переводов от ЦБ РФ

С 26 сентября российские все банки и другие операторы платежных систем, осуществляющие переводы денежных средств граждан, должны отслеживать и блокировать платежи, которые показались им «подозрительными». Первоначально финансовый регулятор распорядился банкам самостоятельно определить признаки таких подозрительных операций. Но прошел всего один день после вступления в силу поправок, как ЦБ РФ утвердил приказ № ОД-2525 от 27 сентября 2018 года, которым официально установил 3 признака осуществления денежных переводов без согласия клиента банка.

Очевидно, что граждане, которые не хотят, чтобы их перевод, а то и вся карта, были заблокированы до выяснения обстоятельств, должны быть знакомы с этими признаками, чтобы не допустить их появления в своих денежных операциях. Вот эти триггеры ЦБ РФ:

Что это значит? Что получатель денег не должен находиться в в единой базе данных Банка России неблагонадежных клиентов, иначе говоря, в «черном списке» ЦБ РФ. В этот список вносят тех граждан, которым отказали в банковском обслуживании в связи с подозрением в экстремизме, пособничестве терроризму или отмывании доходов преступным путем. Отправка им денег может привести не просто к блокировке перевода на 2 дня, но и к включению в эту же базу данных отправителя такого перевода.

Что это значит? Что перевод был осуществлен с устройства, которое уже содержится еще в одном «черном списке» самого банка или ЦБ РФ. В такие базы данных попадают идентификационные сведения об устройствах (смартфонах, ноутбуках, компьютерах, платежных терминалах и т.д.), которые были использованы мошенниками или хакерами для хищения денег с банковских счетов. Все ранее выявленные факты мошенничества фиксируются системой, даже если попытка злоумышленников не увенчалась успехом, поэтому таких устройств в базе данных много. Вывод: берегите свои гаджеты, не позволяйте чужим ими пользоваться, ставьте блокировки и пароли.

Что это значит? Что с точки зрения банка операция, которую хочет выполнить клиент, отличается от его обычных операций. Отличие банкиры могут усмотреть:

- в сумме перевода;

- в способе перевода (например, всегда с мобильного банка, а в этот раз через терминал и т.п.);

- в назначении платежа (например, оплата запчастей для автомобиля, если до этого по карте не проходили платежи, связанные с транспортом);

- в месте нахождения клиента (напримеро, вчера он переводил деньги из Москвы, а сегодня с Гоа);

- во времени совершения операции (у клиента глубокая ночь, а он деньги отправляет кому-то).

Таких подозрительных моментов на самом деле может быть много. И это самый опасный для клиентов банков пункт. Потому что под него можно реально подвести все что угодно. А значит, любая блокировка и задержка платежа может быть признана обоснованной. Перестраховаться, конечно, можно (извещать банк о поездках или о приобретении новых гаджетов), но очень сложно.

Плановые и внеплановые проверки.

Если плановая проверка проводится строго раз в два года, то внеплановая может начаться в любой момент.

Причины для внеплановой проверки банков ЦБ:

- Наличие сведений о несоблюдении учреждением нормативных актов ЦБ, неисполнение его инструкций.

- Резкое изменение финансового состояния и устойчивости, экономического положения, появление рисков, способных повлиять на качество работы и управления организацией.

- Выявление данных, указывающих на недостоверность отчетности, или опоздание со сдачей отчетов в ЦБ более, чем на 15 дней.

- Проверка выполнения взятых банком мероприятий по оздоровлению.

- Получение ЦБ просьбы банка об отсрочке формирования обязательных резервов.

- Обращения правоохранительных органов и проч.

Как выбрать надежный банк для открытия вклада

При ответе на вопрос «куда вложить деньги», можно ориентироваться на советы независимых экспертов, разбирающихся в финансовой сфере. Аналитики оценивают ключевые показатели коммерческих банков и составляют собственные рейтинги надежности. Основные критерии выбора финансового учреждения приведены ниже.

Самые надежные банки не прячутся за высокими процентами по вкладам. Они привлекают клиента своей стабильностью, наличием гарантий и положительной репутацией на рынке. Максимально высокий процент – повод насторожиться. Банк должен находиться в списке кредитных учреждений, имеющих лицензию

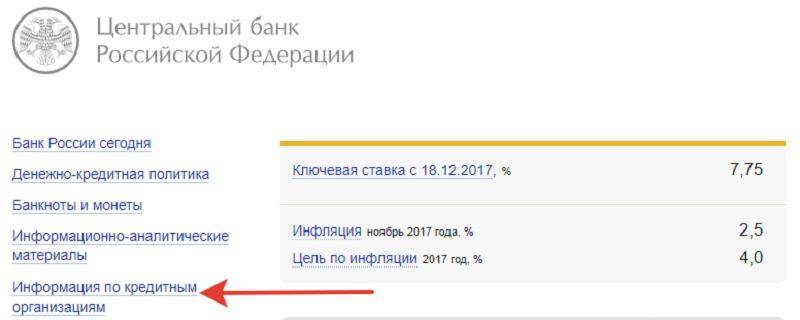

Перечень размещенном на официальном сайте Центрального Банка России cbr.ru

Обратите внимание на рейтинги Центрального Банка России, а также независимых аналитических компаний. Они подскажут ответ на вопрос, в каком банке хранить деньги

Наибольшую степень доверия у вкладчиков сегодня вызывают банки с государственным финансированием, то есть государство является акционером и способствует финансовой стабильности данных учреждений. Поможет при анализе список системно значимых банков, которых сейчас в списке ЦБ одинадцать

Этим банкам в первую очередь будет оказана поддержка в целях предотвращения банкротства. Также пользуются доверием дочерние структуры иностранных банков, за которыми стоит капитал акционеров. На вопрос в какой банк лучше положить деньги могут ответить средства массовой информации, интервью экспертов, а также самостоятельный мониторинг отзывов клиентов на форумах. Последний вариант не самый достоверный, но может быть использован для исключения сомнений.

Основная гарантия, которую дает банк – это исполнение Федерального закона «О гарантиях по вкладам физическим лиц». Держатель вклада может убедиться в участии банка в системе страхования вкладов, с помощью следующих действий:

2) Слева в меню размещена вкладка «Информация по кредитным организациям»

3) Выберите пункт «Справочник по кредитным организациям».

4) Введите название банка или регистрационный номер, нажмите кнопку «Найти».

Таким образом, может быть получена подробная информация о банковской организации и подтверждено участие в системе страхования вкладов физических лиц. Такой способ проверки надежности поможет ответить на вопрос о том, как выбрать надежный банк.

Что случилось?

26 сентября 2018 года вступил в силу , который внес поправки в «О национальной платежной системе» в части противодействия хищению денежных средств. Банки получили право и возможность приостановливать на срок до 2 рабочих дней исполнения распоряжения клиента о переводе денежных средств при выявлении признаков совершения операции без его согласия. Такие признаки должны быть, в силу закона, установлены Банком России и опубликованы на его официальном сайте. Финансовый регулятор, хоть и с опозданием, выполнил требования законодательства и опубликовал 3 признака перевода денежных средств без согласия клиента. При выявлении банками именно этих признаков карты и переводы по ним будут блокироваться максимально на 2 дня.

Если счета в разных банках

Компании, у которых счета в нескольких банках, часто попадают под подозрение. Например, если компания не платит зарплату через свой расчетный счет, это кажется нелогичным. Получается, что если у вас счета в разных банках, а зарплату вы платите только в одном, другой банк об этом не знает и задает вопросы.

Нет одного верного совета, как решить вопрос со счетами в нескольких финансовых организациях. Понятно, что так удобнее для бизнеса и не получится пользоваться единственным банком. Но есть несколько способов, которые уберегут вас от долгих банковских проверок.

Выполнять требования в каждом банке. Если у вас счета в нескольких банках, старайтесь держаться правил с каждым. Например, платите 0,9% налога от оборота по счету в каждом банке.

То же самое с покупкой и переводами: если вы по ОКВЭДу розничный магазин, не получайте деньги на счет за автоперевозки ни в каком банке.

Держать документы под рукой. У банка могут появиться вопросы, поэтому к ним надо подготовиться. Для этого соберите копии выписок по зарплате, налоговые декларации и договоры на большие суммы — всё, что показывает откуда у вас деньги и кому вы платите. Копии можно хранить в телефоне, и если банк попросит документы, вы отправите их за минуту.

Если нет времени разбираться самим, в помощь возьмите бухгалтера. Понадобилась выписка о переводе зарпалаты, бухгалтер сам ее скачает из одного банка и передаст в другой, вам ничего делать не придется. Такого бухгалтера необязательно брать в штат, можно взять на аутсорс.

Признаки подозрительных операций

Страна борется с обнальщиками и компаниями, которые уходят от налогов. Частично эту роль берут на себя банки: проверяют компании, ищут подозрительные операции и ограничивают рискованные платежи. Правила борьбы описаны в 115-ФЗ «О противодействии легализации доходов».

В своих проверках банки опираются на признаки обналичивания и критерии подозрительных операций из официальных писем и рекомендаций Центробанка (18-МР, 236-Т и т. д.). Последние новые критерии появились в октябре 2021.

Если кратко, подозрительными считаются компании, которые платят мало налогов, не берут сотрудников в штат или берут с зарплатой меньше рыночной, расплачиваются наличными и недоплачивают НДС.

Бывает, что компания ведет настоящий бизнес, но пользуется счетом подозрительно.

У Каролины фирма по ремонту офисов. Для работы она покупает стройматериалы и платит за них наличными, так просят продавцы. Банк не видит платежей за стройматериалы, зато видит, что на счет приходят деньги от клиентов, которые Каролина снимает в банкомате. Банк не понимает, как Каролина ремонтирует офисы без закупки стройматериалов и зачем она снимает столько наличных.

Каролина может не знать правила или думать, что банку плевать, куда уходят деньги. Но это не так, банк следит, как компания платит налоги, зарплату, за что получает деньги и на что тратит.

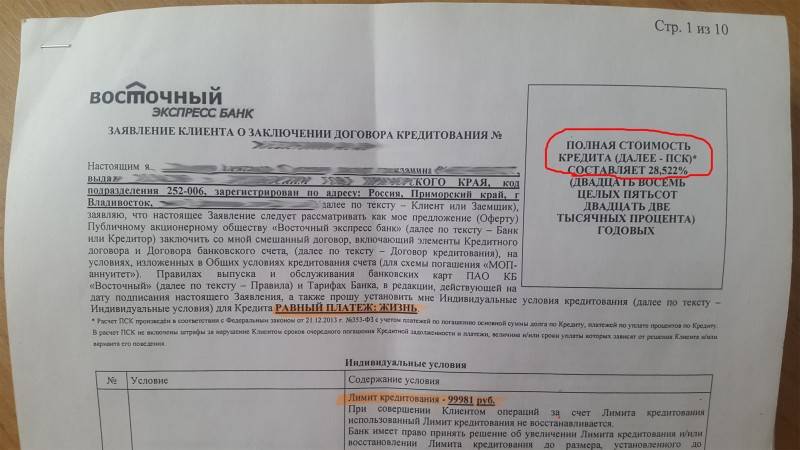

Комбинированные вклады и другие хитрости

Тот, кто хотя бы раз пытался найти вклад с самыми выгодными условиями, знает – банки идут на самые разные хитрости, чтобы привлечь клиента на как можно более долгий срок. С одной стороны, вкладчик хочет максимальную процентную ставку, а с другой есть Центробанк и законодательство о рекламе, что запрещает указывать нереально высокую ставку. Банки нашли выход – это вклады с некоторыми условиями.

В агрегаторах вкладов и сейчас можно найти предложения со ставками в 7-8% годовых. Еще недавно это была нормальная доходность по вкладу, сегодня это повод насторожиться

Осторожность нужна потому, что это не простые вклады, а с «сюрпризами». Самые распространенные варианты такие:

- по условиям вклада нужно открыть индивидуальный инвестиционный счет и вложить на него определенную сумму (обычно в размере вклада). Это может быть выгодно, особенно с учетом вычета по НДФЛ, но мы все-таки ищем банк для вклада, а не брокера для ИИС;

- условия предполагают покупку полиса инвестиционного или накопительного страхования жизни. Это еще более сомнительная затея – если ставка по вкладу жестко фиксируется в договоре, то доходность по полису никто не гарантирует;

- проценты начисляются сегментами. Бывают сегменты двух видов:

- по сумме. Например, первые 200 тысяч рублей идут по ставке 4% годовых, следующие 200 тысяч – по 7%, а последние 200 тысяч – по 3%. Итого средняя эффективная ставка выходит около 4,7% годовых, но банк в рекламе смело пишет максимальные 7%;

- по срокам. Например, первый месяц начисляется 3% годовых, потом 2 месяца – 5% годовых, еще месяц – 7%, а остальные полгода – 4%. Эффективная ставка тоже будет далека от максимальной, ведь минимальный срок вклада будет 12 месяцев:

- максимальная ставка связана с использованием банковской карты. Например, чтобы получать хороший доход по вкладу, нужно каждый месяц тратить 5-10 тысяч рублей с карты этого же банка. По сути, банк за счет межбанковской комиссии компенсирует слишком высокую ставку по вкладу.

Так что при оформлении нужно внимательно читать условия – не самому продвинутому клиенту сотрудник банка может подсунуть на подпись договор на открытие ИИС или полис страхования жизни, и по итогу человек заработает на вкладе меньше, чем рассчитывал.

Что проверяет ЦБ в ходе проверок?

В ее ходе Центробанк оценивает:

- Общее состояние учреждения или выделенных направлений деятельности,

- Соблюдение действующего законодательства страны,

- Соблюдение нормативных инструкций ЦБ,

- Правильность и достоверность ведения отчетности,

- Размер и качество активов и пассивов,

- Допустимые риски,

- Объемы собственных средств учреждения,

- Качество управления бизнесом,

- Состояние внутреннего банковского контроля,

- Финансово-экономическую устойчивость, состояние и положение банка,

- Перспективы дальнейшей деятельности,

- Наличие действий, которые несут угрозу для клиентов и кредиторов банка и др.

Особенности проверки:

- Процесс запускается с передачи ЦБ поручения на проведение проверочных мероприятий комиссии. Дата его окончания соответствует сроку действия поручения.

- Проверка проводится за срок не более пяти лет работы.

- За отчетный период проводится не больше одной проверки по одним и тем же вопросам.

- Повторная проверка проводится на основании постановления Совета Директоров ЦБ.

- Проверяющие могут запрашивать учредительную и организационную документацию, учетные данные, данные об имуществе и сделках, бухгалтерскую и рабочую отчетность, объяснительные записки руководителей и работников, аудиторские материалы и проч. Они могут требовать проведения ревизии наличных денежных средств, валюты, ценных бумаг в присутствии комиссии и др.

- Представители банка обязаны помогать проведению проверки и не препятствовать ей.

Как банк проверяет операции клиентов?

- ведет ли клиент банка реальную деятельность,

- имеют ли операции по счетам экономический смысл,

- кто реально управляет счетом: директор или подставное лицо.

Если отдел финмониторинга заподозрит клиента в обналичке, он может приостановить банковское обслуживание или вовсе отказаться от сотрудничества, а затем внести компанию в черный список. Обо всех подозрительных операциях, независимо от суммы, банк сообщит в Росфинмониторинг.

Если платеж компании превышает 600 тысяч рублей, финмониторинг обязательно проверит операцию

Некоторые компании, зная это правило, начинают дробить крупные платежи и переводить суммы меньше 600 тысяч и этим еще больше привлекают внимание банка к своим операциям. Если нужно перевести контрагенту два миллиона — лучше это сделать одним платежом, а если банк заинтересуется, то предоставить ему документы по сделке

Когда банк не вправе отказать клиенту

Потенциальный клиент может не согласиться с отказом банка в открытии счета и подать иск в арбитражный суд. Например, в постановлении Арбитражного суда Северо-Кавказского округа от 18.03.2016 № Ф08-754/2016 судьи решили, что отсутствие компании по адресу, указанному в учредительных документах, банком не доказано и отказ клиенту в открытии счета сочли незаконным.

Если банк подозревает, что компания — «однодневка», и счет ей нужен для незаконных операций, этот факт придется доказать. Одних подозрений недостаточно. В противном случае компания имеет неплохие шансы на выигрыш в суде (например, постановление Арбитражного суда Московского округа от 15.02.2017 № Ф05-22062/2016).

Отказ в открытии расчетного счета — одна из мер борьбы с фирмами-однодневками

Но и добросовестные владельцы бизнеса сталкиваются с пристальным вниманием к своим операциям при открытии расчетного счета или в процессе работы с банком. . Чтобы убедить банк в легальности бизнеса, рекомендуем:

Чтобы убедить банк в легальности бизнеса, рекомендуем:

На встрече с менеджером банка присутствовать именно руководителю.

Заранее подготовиться к часто задаваемым вопросам. Например, знать количество сотрудников, контрагентов, обороты компании, систему налогообложения.

Интересоваться и другими банковскими продуктами: корпоративными картами, эквайрингом, зарплатным проектом, встроенной онлайн-бухгалтерией.

Налоги в среднем по отрасли

Первое отличие обнальщиков от компаний с настоящим бизнесом — это объем оплаченных налогов. Компании с настоящим бизнесом платят налоги на уровне налоговой нагрузки своей отрасли и сферы работы.

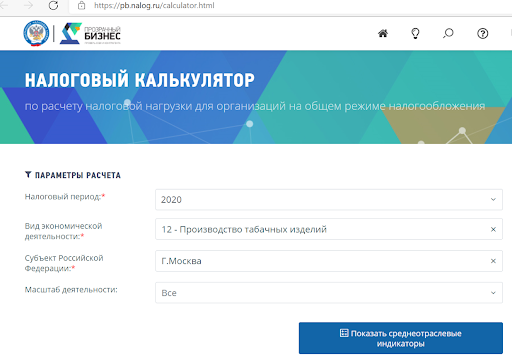

Налоговая нагрузка — это процент оплаченных налогов от выручки. Для удобства расчета налоговая создала онлайн-сервис «прозрачный бизнес», где можно рассчитать на калькуляторе уровень налоговой нагрузки, который компания должна поддерживать в зависимости от ее вида и масштаба деятельности, субъекта ведения бизнеса и других показателей. Последние данные приведены за 2020 год, но на них можно ориентироваться и в 2021.

Еще один ориентир — минимальный порог налогов

Банки обращают внимание на компании, у которых налог меньше 0,9% от оборота. Такие компании тоже нарушают 115-ФЗ

Здесь считается дебетовый оборот — списания со счета. Списания — это перевод на личный счет, оплата такси, аренда, закупка товаров — всё, что уходит со счета компании.

Иван тратит в месяц со счета 1,7 млн руб., его минимальный порог налогов — 15 300 руб.

На Ивана работают три сотрудника, их общая зарплата — 184 тыс. руб. Иван платит за сотрудников — 79 120 руб. — это страховые взносы и НДФЛ. Если Иван из всех налогов платит только налоги с зарплаты, он перевыполняет требования в пять раз.

Есть компании, которые говорят, что бизнес реальный, а налогов на 0,9% от оборота не хватает. Возможно, компании не всё учитывают.

Для планки в 0,9% учитывайте все платежи налоговой: налог с дохода, страховые взносы за себя и сотрудников, НДФЛ за зарплату и обычные переводы физлицам. Всё, что вы платите налоговой, считается.

Если вы ИП на упрощенке 6%, налогов может не хватить из-за внезапного поступления на счет. Вы в третьем квартале оплатили налог, а потом получили полмиллиона от клиента и вам не хватает до 0,9%. Чтобы не попасть под подозрение, доплатите налог авансом, еще до следующего срока платежа. Оплатить можно в любой день, без подачи декларации.

Если не следовать правилам

Все эти правила кажутся неудобными. Еще неудобнее, когда банк просит подтвердить перевод документами или блокирует счет. Но без таких проверок банки не смогут бороться с отмыванием денег, обналичиванием и уходом от налогов. Поэтому банк может разрабатывать свои способы снижать риск таких операций.

Сокращать объем переводов. Банк может снизить лимиты на переводы физлицам и снятие наличных. В каждом банке есть такой лимит. Если лимит превысить, комиссия за перевод может быть в два раза выше или больше. Банк возвращает лимит, если компания исправляется и начинает работать по правилам.

Закрыть счет. Еще банк может начать проверку. Для проверки он запрашивает документы — квитанции, договоры, накладные, декларации, выписки, счета, акты. Всё, что подтверждает деятельность компании и легальность переводов.

Клиент может отказаться от проверки, а может согласиться, но не пройти. Тогда банк навсегда заморозит переводы из личного кабинета, а клиенту останется забрать деньги и закрыть счет.

Если компании-обнальщики знают правила, это не поможет: они не смогут подольше хранить деньги на счете или начать платить белую зарплату. А если компания начнет переводить зарплату через банк и платить налоги, тогда и претензий к ней не будет.

Банк России – о взимании комиссий

В Информационном письме от 26 августа 2020 г. № ИН-06-59/126 Банк России указал некредитным финансовым организациям на недопустимость взимания платы за предоставление потребительского займа. В нем сказано, что не допускается взимание кредитором вознаграждения за исполнение обязанностей, возложенных на него нормативными правовыми актами РФ, а также за предоставление услуг, если при этом он действует в собственных интересах и для заемщика не создается отдельное имущественное благо (ч. 19 ст. 5 Федерального закона «О потребительском кредите (займе)»). Банк России полагает, что перечисление суммы займа не должно рассматриваться в качестве отдельной услуги, за которую кредитор может взимать вознаграждение, а является необходимым и сопутствующим условием для заключения договора потребительского займа и возникновения обязательств по нему. В связи с этим взимание комиссии за перечисление займа на счет заемщика неправомерно.

Таким образом, удержание банком или иной финансовой организацией комиссии будет правомерным только при наличии двух условий:

Все расходы — через банк

Покупки и доход компании должны быть связаны с бизнесом компании. На практике это значит, что банк должен понимать, зачем вы потратили деньги и почему клиент вам платит.

Сельскохозяйственный кооператив продает замороженные фрукты и овощи. Деньги за продажу фруктов и овощей приходят на счет, а расходов на закупку нет.

Зато банк видит платежи за холодильники, поддоны, коробки и автоперевозку. Он не понимает, откуда кооператив берет фрукты и овощи и что на самом деле хранит в холодильниках. Поэтому кооператив — под подозрением. Еще подозрительны для проверки индивидуальные предприниматели, которым поступают деньги, но других операций по счетам нет.

Чтобы банк не думал о вас дурное, надо всё делать по правилам.

Платить через банк. Чаще всего проблемы появляются из-за оплаты наличными, потому что банк не знает, на что вы их потратили.

Кооператив из нашего примера покупал фрукты и овощи у частных продавцов за наличные. Банк не знал о платежах и подумал, что кооператив — липовый. Чтобы банк не сомневался, оплачивайте все расходы через банк.

Объяснить покупку. У компаний с реальным бизнесом редко встречаются непонятные платежи, но полностью избавиться от них невозможно. Чтобы банк не бил тревогу, объясните покупку в назначении платежа.

У Федора цветочный магазин. Банк ждет, что Федор будет закупать цветы, бумагу, воду, землю — всё, что связано с цветами и оформлением. Внезапно он платит за стройматериалы.

Чтобы избежать вопросов, Федор пишет в назначении платежа: «Оплата стройматериалов по договору № 1 от 1 августа 2017 для ремонта цветочного магазина». Банк увидит причину платежа и не будет задавать вопросы.

Такое помогает для разовых покупок. Если компания постоянно покупает что-то непонятное, никакие пояснения не помогут.

Добавить или изменить ОКВЭД. Банк оценивает переводы и поступление на счет, исходя из зарегистрированного вами кода ОКВЭД, а также по виду деятельности, который вы указали в анкете при открытии счета. Если по коду вы дизайнер, а получаете деньги за продажу книг, здесь что-то не так.

Чтобы не казаться обнальщиком, пересмотрите свои коды деятельности. Можно удалить те, по которым больше не работаете, и добавить новые. Об изменениях нужно обязательно уведомить банк.

Выгодные предложения

Вклады Все вклады банка в России

Вклад «Помню. Горжусь»

Лицензия №1481

Все вклады банка в России

Ипотека Все ипотечные программы банка в России

Льготная ипотека с господдержкой

Лицензия №2209

Все ипотечные программы банка в России

Кредиты наличными Все кредиты наличными банка в России

Кредит «Наличными» 7,2

Преимущества:

Оформление кредита за 1 визит в банк. Досрочное погашение без комиссии

Лицензия №1000

Все кредиты наличными банка в России

Кредитные карты Все кредитные карты банка в России

Карта возможностей

Лицензия №1000

Все кредитные карты банка в России

Дебетовые карты Все дебетовые карты банка в России

Что делать, если компания попала в черный список

ЦБ РФ регулярно обновляет базу неблагонадежных клиентов банков, так называемый «черный список». В него входят компании, которым официально отказывают в проведении операций, принудительно закрывают р/с, а также фирмы, отказавшиеся давать пояснения по подозрительным операциям по счету. Если компания попала в такой список, то и другие банки, скорее всего, откажутся с ней сотрудничать и новый счет не откроют.

Центробанк создал специальную комиссию для реабилитации клиентов, попавших в черные списки банков — МВК. Она разбирается в причинах блокировки: запрашивает мотивированное обоснование причин отказа клиенту. Банк должен подготовить его в течение трех дней.

Комиссия рассмотрит заявление в течение 20 рабочих дней со дня обращения и примет решение: исключить из черного списка компанию или оставить в нем.

Решение МВК будет окончательным и оспорить его нельзя.

Если решение в пользу клиента. Комиссия должна сообщить об этом и клиенту, и банку, который клиенту отказал в обслуживании.

Далее банк обязан в течение одного дня после получения решения МВК, сообщает о нем в Росфинмониторинг. Последний передает информацию в Центробанк, который разошлет ее по всем финансовым организациям.

В течение трех дней после получения ответа комиссии банк обязан открыть счет или провести операцию, которую посчитал сомнительной.

Если решение в пользу банка. Если же комиссия соглашается с банком, отказ в совершении операции признается правомерным. Соответственно, компания остается в черном списке.

Статья актуальна на 03.02.2021

Как банки наказывают недобросовестных клиентов

Если банк усомнится в законности операций, он может заблокировать дистанционный доступ к счету. Далее он попросит клиента в определенный срок предоставить документы и информацию о проводимой операции, об источнике происхождения денежных средств, о контрагентах, о реальности ведения хозяйственной деятельности и т.д. Советуем как можно быстрее узнать требования банка, собрать необходимый пакет документов, написать пояснения по подозрительной операции. Возможно, проанализировав документы, банк убедится в чистоте сделки.

Если проверка усилит подозрения банка, то он может заблокировать расчетный счет или предложить его закрыть, заплатив комиссию от 10 до 20% за вывод денег, информацию о такой компании отправить в Росфинмониторинг, а саму компанию — в черный список.