Как формируется процентная ставка?

Перед оформлением кредитки нужно твердо уяснить – указанной в рекламе процентной ставки вы не получите. Как правило, указывается либо какой-то диапазон с минимальной и максимальной суммой для конкретного продукта, либо минимальный порог. Например, если в рекламе вы видите кредитку MasterCard со ставкой от 23,5% до 27,5% годовых, значит, для каждого клиента будет установлен тариф в этом диапазоне – например, 24,3%.

И тут встает вопрос – как эта сумма формируется? Почему нельзя получить сразу минимальную ставку, которую указывают в рекламе? Дело в том, что величина процентов зависит от разных факторов. К ним относятся:

- Кредитная история клиента. Наличие, количество и серьезность просрочек сильно влияют на то, получите ли вы кредитку или нет. Единичные и небольшие задержки с выплатами сказываются редко. А вот крупный долг лишит вас возможности пользоваться заемными средствами. Но если вы исправно делали взносы, карту дадут – и даже понизят ставку.

- Наличие другого дохода, помимо официального. Это может быть стипендия, государственные выплаты, пенсии, а также, например, прибыль со сдачи квартиры в аренду – все это повысит ваши шансы и снизит ставки.

- Уровень дохода. Чем он выше, тем приятнее условия кредитования – в том числе и для пластиковых карт.

- Наличие непогашенных кредитов. Если вы взяли ипотеку в СБРФ и оплачиваете ее добросовестно, и при этом у вас остается достаточная часть ежемесячного дохода, вы можете рассчитывать на кредитку с индивидуальными условиями.

Меньший процент могут получить также и активные клиенты Сбербанка. Например, для тех, кто уже активно пользуется кредитной картой СБРФ, организация может предложить более выгодные условия – сниженные тарифы, больший лимит и т. д.

Подробнее о льготном периоде кредитной карты Сбербанка

Чтобы не платить проценты по кредиту, необходимо погашать задолженность в течение 50 дней льготного периода.

Льготный период состоит из двух частей:

- расходный период – 30 дней между датами, когда банк фиксирует размер задолженности и определяет сумму обязательного платежа, в это время вы тратите деньги

- платежный период – 20 дней, в течение которых необходимо полностью погасить задолженность или внести обязательный платеж

Максимальная длина льготного периода получается в случае, когда покупки совершаются в начале расходного периода, а погашаются в конце платежного. На практике этот период меньше и зависит от даты совершения покупок.

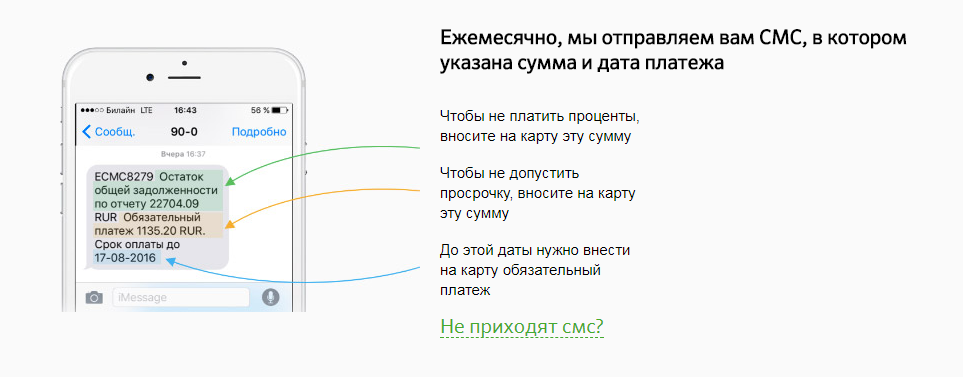

Ежемесячно Сбербанк рассылает заемщикам смс-уведомление, в котором указаны остаток задолженности по счету, сумма обязательного платежа и срок, до которого необходимо внести полную сумму или обязательный платеж.

Вы будете пользоваться кредитом бесплатно, если ежемесячно будете вносить сумму общего остатка задолженности в срок оплаты, указанный в смс.

Стоит учитывать, что действие льготного периода распространяется только на операции безналичной оплаты товаров и услуг.

Плюсы и минусы кредитных карт Сбербанка РФ

Плюсы

- Кредитки Сбербанка можно использовать в большинстве стран и магазинах сети Интернет, поскольку они международные (кроме Мгновенной карты).

- Можно обойтись без платы за сервис, если вы являетесь клиентом банка на протяжении длительного времени или по персональному предложению от банка. В таком случае, процесс оформления и выдачи кредитки будет длиться 15 минут.

- Низкие процентные ставки, в сравнении с банками-конкурентами – 25,9-33,9%. Наивысшая ставка начисляетсяисключительноновым клиентам.

- Постоянный платеж равен 5% от месячнойзадолженности+ зачисленные проценты.

- Выдается с 21 года. Немногие банки могу предоставить молодым людям возможность использовать кредитки. Процентная ставка за год – 33,9%.

- Длительный льготный период сроком в 50 дней.

Минусы

- Низкий лимит денежных средств, в сравнении с другими банками (600 000 ₽ – 1,5 млн.₽).

- Минимальна комиссия за снятие денег – 390 р., или 3% от необходимой суммы.

- Нерациональная система внесения налогов за месяц.

- Дорогостоящее обслуживание за год – от 750 до 3 000 ₽ (за исключением мгновенной карты).

Как оформить цифровую карту Сбербанка

- получают стипендию, зарплату, пенсию или другие социальные выплаты;

- активно пользуются дебетовой;

- имеют вклад.

- В ближайшем отделении.

- На официальном сайте.

Как получить цифровую карту Сбербанка

- Иметь российское гражданство.

- Быть в возрасте от 21 до 65 лет.

- Иметь постоянную регистрацию в любом регионе Российской Федерации.

Кроме базовых критериев, есть и второстепенные. Они касаются трудового стажа (общего и на последнем месте работы), закредитованности, длительности и качества кредитной истории.

Преимущества

- Бесплатный выпуск, обслуживание и SMS-информирование.

- Дистанционное оформление, которое не предусматривает посещение офиса.

- Высокий уровень безопасности, так как кредитку невозможно потерять или украсть.

- Бонусная программа «Спасибо», позволяющая вернуть часть потраченных средств.

- Беспроцентный период длительностью до 50 дней.

- Получить можно бесплатно и максимально просто.

Недостатки

- Для снятия наличных и покупок в офлайн торговых точках необходим смартфон с функцией NFS.

- За обналичивание и переводы на расчетный счет или банковскую карточку списывается высокая комиссия.

- Сумма, которую можно обналичить в день, ограничена.

Получить кредитную карту за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

Какие бывают карты Сбербанка

Выбирая карточку, нужно основываться на своих потребностях. Если желания брать заемные средства нет, выбирают дебетовую.

Она дает такие возможности:

- расплачиваться в торговых точках;

- производить оплату в интернет-пространстве;

- хранить свои сбережения;

- получать и использовать бонусы.

Кредитка позволяет рассчитывать при покупках на определенную сумму, заранее оговоренную. Ее потребуется возместить с учетом процентов или без доплат в определенный срок. Использовать заемные деньги можно в любое время, численность раз не ограничена. Главное при этом не превышать ограничение. Преимущества кредитки состоит в возможности тратить средства, которых у клиента нет в наличие. И иметь возможность покупать товары, на которые пришлось бы копить, или оплатить незапланированный товар.

Определив, какие бывают банковские карты Сбербанка, потребуется ознакомиться с условиями и дополнительными возможностями, предлагаемыми каждым видом. Они имеют как общие условия, так и исключительные привилегии.

Виды платежных карточек

Выбирая дебетовый продукт и рассматривая, какие карты Сбербанка бывают, фото характеризуют их как нельзя лучше. К тому же, можно воспользоваться предложением и создать продукт в уникальном, неповторимом дизайне, подав соответствующую заявку.

Кроме классических Сбербанк эмитирует следующие дебетовые пластики:

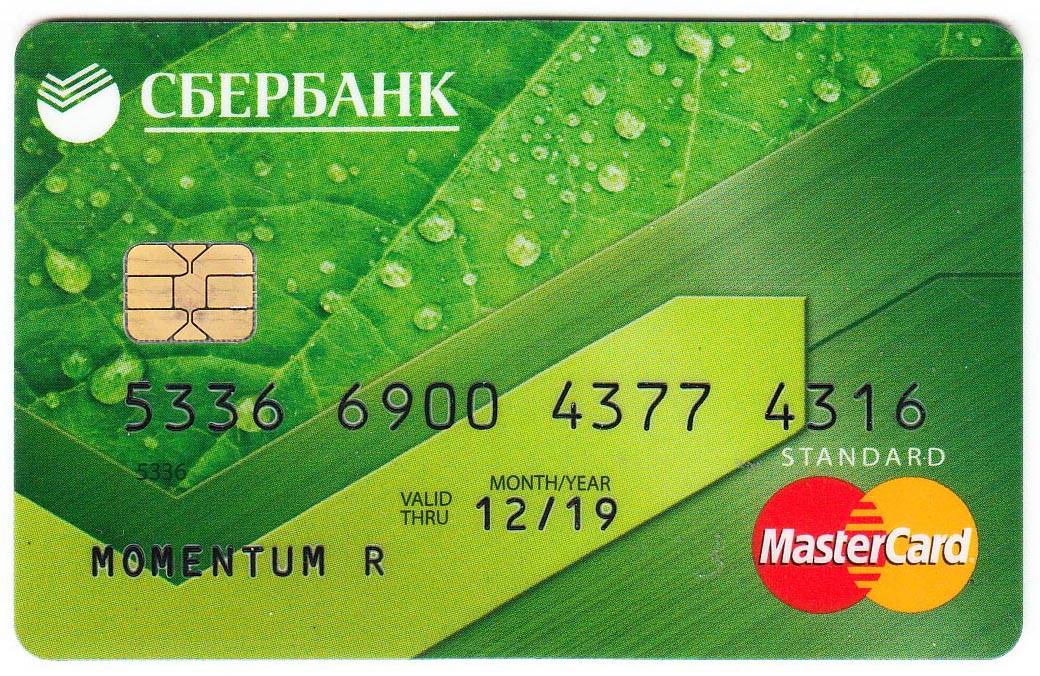

Momentum. Моментальные пластики выдаются в течение 10 мин. Предполагает минимальный набор услуг, позволяет расплачиваться, пополнять, переводить деньги. Платы за обслуживание не имеет. Предусмотрено суточное снятие наличных до 50 тыс. руб.(Про карту мгновенной выдачи читайте в нашей статье — Карта Сбербанка Maestro Momentum).

Главное преимущество — очень быстрое оформление

Карта с большими бонусами. Относится к разряду премиальных продуктов. Годовое обслуживание — 4900 руб. Повышенное начисление Спасибо — 10% от Сбербанка, 20% от компаний-партнеров. Оснащена опцией бесконтактной оплаты.

Даёт клиентам возможность накопить максимальные бонусы за свои покупки

Золотые карточки. Представлены тремя платежными системами. Стоимость 3 тыс. руб. в год. Начисление Спасибо — 5% от банка и 20% от партнеров.Суточный лимит по снятию наличных без комиссии — 300 тыс. руб.Клиент использует скидки и предложения по всему миру, получает индивидуальное обслуживание, более высокий уровень защищенности. (Статья Карта Visa Gold Cбербанк преимущества и недостатки, расскажет детальнее о данном типе пластика).

- Платиновые карточки MasterCard Platinum, Visa Platinum. Стоимость обслуживания — 4900 руб./100 долл./100 евро в первый год, в последующие — 2500 руб./75 долл./75 евро. Суточный лимит на снятие наличных без комиссии — 500 тыс. руб., в месяц — 5 млн.руб.

- Премиальные пластики Visa Infinite. Предусматривают страховку самого продукта, клиента при выезде за границу и позволяют оформить иные виды страхования. Стоимость обслуживания — 30 тыс. руб. в первый год, в последующих — 20 тыс. руб. Месячный лимит — 30 млн. руб.

- Продукты «Подари жизнь» (Classic/Gold/Platinum) . Для сознательных клиентов. При оплате пластиком 0,3% от суммы покупки перенаправляется на счет благотворительного фонда «Подари жизнь» на лечение детей с тяжелыми или онкологическими заболеваниями. Стоимость годового обслуживания — 1000/4000/15000руб.

По крупице от каждого — в сумме можно спасти много жизней

Аэрофлот (Classic/Gold/Signature). Клиент накапливает бонусы – мили – которые тратит на покупку билетов. Размер начисляемых милей за потраченные 60 руб. по карточке зависит от уровня продукта — 1/1,5/2 мили. Стоимость обслуживания — 900/3500/12000 руб.

Продукт для тех, кто часто путешествует на самолётах

Молодежная. Специальный продукт для клиентов 14-25 лет. По желанию пластик можно оформить с индивидуальным дизайном. Годовое обслуживание обоих пластиков составляет 150 руб.Начисляются бонусы Спасибо, которыми оплачиваются последующие покупки. (Статья Visa Classic от Сбербанка молодежная дебетовая карта, расскажет подробнее о способе оформления банковского продукта).

Специальное предложение для подростков и молодежи — бонусы и доступные тарифы

Пенсионная карточка МИР. Продукт социального направления с бесплатным обслуживанием предназначен для пенсионных и социальных выплат. На остаток начисляются 3,5%. Суточный лимит на выдачу средств — 50 тыс. руб.

В ближайшем будущем все бюджетники будут переведены на пластики отечественной платежной системы

Виртуальная. Для онлайн-операций.

На данный момент в банке не производится первичный выпуск дебетовых пластиков ПРО100 «СТАНДАРТ» и ПРО100 «СТАНДАРТ» моментальной выдачи, а также продуктов формата Maestro и Visa Electron:

- Momentum;

- Maestro Социальная и Студенческая;

- Транспортная.

Доступные карточные продукты

Конкретного размера минимально требуемого дохода для будущего держателя пластика Сбербанк не оглашает. Здесь все зависит от запрашиваемого клиентом лимита, категории кредитки и нюансах ее использования. Чтобы «прицениться», знакомимся с предлагаемыми вариантами карт:

- Классическую выдают с лимитом до 600 тысяч рублей и под ставку в 23,9-27,9% со льготным периодом в 50 дней. Обслуживание бесплатно при предварительном одобрении, в ином случае ежегодно списывается по 750 рублей.

- Золотая отличается от classic соответствующим дизайном, статусом gold (новые возможности и привилегии) и стоимостью обслуживания в 3000 руб. (предодобренная – бесплатно).

- Премиальная кредитка – это лимит в 3 миллиона руб., пониженная ставка в пределах 21,9-25,9% и начисление СПАСИБО в размере до 10% за любые покупки. Стоит карта 4900 в год и открывает двери в закрытый клуб Premium от VISA и MasterCard.

- Для путешественников предусмотрена серия кредиток «Аэрофлот». Главная особенность – накопление миль за каждые потраченные 60 руб., которые в последствие обмениваются на особые условия. Доступны категории gold, classic и signature.

- Линейка кредиток «Подари жизнь» направлена на благотворительность. В одноименный фонд перечисляется 0,3% от каждой оплаченной картой покупки. Условия зависят от категории карты, золотой или классической.

Лучше всего, если карту предварительно одобряют. Тогда ставки несколько ниже и нет сомнений, что на отправленную заявку придет отказ. В противном случае отталкиваемся от посильного лимита, который не должен превышать средний ежемесячный доход.

Сервисы кредиток

Для оптимального использования кредиток следует подключить «Мобильный банк». Это позволит максимально пользоваться «Сбербанком Онлайн». Сервисы позволяют сэкономить время и обезопасить средства.

С помощью услуги «Мобильный банк» поступают СМС-сообщения о расходах, поступлениях, прочих операциях. Опция нужна для оплаты мобильной связи без комиссии, причем удобно подключить «Автоплатеж», по которому средства будут переводиться автоматически.

«Сбербанк Онлайн» позволяет оплачивать любые услуги через интернет, и для этого не нужно постоянно посещать банк. На сайте представлено множество сервисов, которыми можно пользоваться без выхода из дома. Это переводы, оплата услуг и другие сервисы. Программа «Спасибо» от Сбербанка позволяет получать бонусы от покупок, а потом менять их на скидки.

Таким образом, кредитные карточки от Сбербанка предоставляют множество возможностей. Каждый клиент может подобрать для себя подходящую программу. Условия по любому пластику намного выгоднее, чем в других банках страны.

Льготный период кредитования

Льготный период – это время, в течение которого заемщик может пользоваться кредитными средствами без процентов. У Сбербанка он составляет 50 дней. Складывается из 2-х периодов:

- 30 дней – время, когда вы расплачиваетесь кредиткой за свои покупки.

- 20 дней – платежный период, в течение которого заемщик должен внести обязательный платеж или погасить всю сумму долга.

Если клиент полностью погашает долг в течение грейс периода, то процентная ставка по кредитной карте Сбербанка составит 0 %. Если вносите только обязательный платеж, то обязаны заплатить проценты за пользование деньгами банка

Ежемесячно банк направляет СМС с суммой и датой внесения денег в счет погашения долга. Кроме СМС, сумму задолженности можно узнать еще 3-ми способами:

Льготный период действует не на все операции. Например, не попадают под его действие:

- снятие наличных;

- операции в казино и тотализаторах;

- оплата онлайн-игр;

- безналичные переводы;

- покупка валюты и дорожных чеков, лотерейных билетов.

Оформить кредитную карту через Сбербанк Онлайн

Вы можете оформить заявку на выпуск кредитной карты через систему «Сбербанк Онлайн». Для этого на странице «Карты» в блоке «Операции по картам» выберите опцию «Заявка на кредитную карту». Решение о её выдаче принимается на основе данных Сбербанка о вашей ежемесячной зарплате. Перед выбором карты обязательно ознакомьтесь с её условиями: размерами кредитного лимита, процентной ставкой за использование кредита и стоимостью ежегодного обслуживания. Затем заполните короткую заявку на выпуск кредитки и нажмите кнопку «Отправить». Спустя некоторое время с вами свяжется представитель банка для уточнения деталей.

Оформить молодёжную кредитную карту Сбербанка

Пользоваться молодёжной кредиткой Сбербанка сегодня может каждый клиент, возраст которого составляет от 18 до 30 лет. Для оформления карты такого типа вам необходимо предоставить банк справку о доходах стандартной формы или же справку о получении стипендии в учебном заведении и её размере (для студентов). Заявку на выдачу карты можно подать в любом банковском отделении. Основное достоинство такой карты – возможность пользоваться льготным периодом кредитования, длительность которого составляет 50 дней с момента начала пользования кредитными средствами. Стоимость годового обслуживания молодёжной кредитки на данный момент составляет 750 рублей.

Условия по кредитным картам Сбербанка

Карты имеют некоторые одинаковые условия:

- срок действия — 3 года;

- беспроцентный период — 50 дней;

- неустойка за просроченный платеж — 36 % от суммы просрочки;

- комиссия за выдачу наличных — 3,9 %, но не менее 390 руб. в банкоматах Сбербанка; 4 %, но не менее 390 руб. — в банкоматах других банков.

Условия пользования кредитными линиями собраны в таблицу:

| Кредитная карта | Лимит | Процентная ставка | Стоимость обслуживания (мес) | Бонусы | Лимит наличных |

| Золотая (Visa Gold, MasterCard Gold) | до 600 000 ₽ | от 23,9 % | 0-3 000 ₽ (плата не взимается при оформлении в рамках акции до 30.11.2019) | Кешбек до 30% за покупки в магазинах-партнерах, бонусы от платежной системы | до 300 000 ₽\сутки |

| Премиальная (Visa Signature, MasterCard World Black Edition) | до 3 млн ₽ | от 21,9 % | 4 900 ₽ | Кешбек 10 % в категориях: АЗС, такси, 5 % в кафе и ресторанах, 1,5 % за покупки в супермаркетах, бонусы от платежной системы | до 500 000 ₽\сутки |

| Классическая (Visa Classic, MasterCard Standard) | до 600 000 ₽ | от 23,9 % | 0-750 ₽ (плата не взимается при оформлении в рамках акции до 30.11.2019) | Кешбек до 30% в магазинах-партнерах по программе “Спасибо” | до 150 000 ₽\сутки |

| Аэрофлот (Visa Classic) | до 600 000 ₽ | от 23,9 % | 900 ₽ | Программа Аэрофлот Бонус | до 150 000 ₽\сутки |

| Аэрофлот (Visa Gold) | до 300 000 ₽\сутки | 3 500 ₽ | Расширенная программа Аэрофлот Бонус | до 150 000 ₽\сутки | |

| Аэрофлот (Visa Signature) | до 3 млн ₽ | от 21,9 % | 12 000 ₽ | Расширенная программа Аэрофлот, 0,5 % кэшбэка, расширенная программа “Спасибо”, персональный менеджер | до 500 000 ₽\сутки |

| Подари жизнь (Visa Classic) | до 600 000 ₽ | от 23,9 % | 0-900 ₽ (бесплатное обслуживание при наличии персонального лимита) | Благотворительная программа (0,3% с каждой покупки идёт в фонд), бонусы “Спасибо” | до 150 000 ₽\сутки |

| Подари жизнь (Visa Gold) | до 600 000 ₽\сутки | от 23,9 % | 0-3 500 ₽ (бесплатное обслуживание при наличии персонального лимита) | Благотворительная программа (0,3% с каждой покупки идёт в фонд), бонусы “Спасибо” | до 300 000 ₽\сутки |

| Momentum (Visa Classic, MasterCard Standard) | до 600 000 ₽ | от 23,9 % | 0 ₽ | Бонусы “Спасибо” (до 30 % бонусов в магазинах-партнерах) | до 150 000 ₽\сутки |

Сбербанк предлагает кредитки для разных целей и категорий клиентов. Для повседневного использования подойдет классическая карта, для путешествий — “Аэрофлот”, для благотворительности — “Подари жизнь”.

Льготные условия по кредитной карте Сбербанка

Льготный период можно разделить на 2 этапа:

- Отчётный, которая начинается со дня активации кредитки и составляет 30 дней.

- По истечении этого срока наступает платежный период, который продолжается 20 дней. Клиент должен успеть расплатиться с банком, чтобы избежать начисления процентов.

Узнать дату отчетного периода можно несколькими способами:

- Посмотреть дату активации на конверте.

- Воспользоваться банкоматом.

По истечении отчетного периода банк отправляет пользователю отчет, в котором указываются все операции. После этого начинается платежный период. В течение этого срока владелец карты должен полностью погасить задолженность.

Зарплатные клиенты могут рассчитывать на более привлекательные условия. Заемные средства предоставляются по ставке 21,9% годовых. Вместо кэшбека Сбербанк предложил владельцам карт возможность воспользоваться бонусной программой «Спасибо».

За покупки, совершенные в магазинах-партнерах, пользователь получает на свой счёт бонусные баллы. В дальнейшем их можно использовать для расчетов. При этом баллы конвертируются в рубли по курсу 1:1.

Величина скидки в партнерских магазинах может достигать 30%. Владельцам карт, зарегистрированных в бонусной программе, предоставляются бесплатные минуты в международном роуминге. Существует возможность использования выгодного трансфера из аэропорта.

Преимущества карточек

Почему большинство людей в РФ выбирает пластик от Сбербанка? Связано это с преимуществами банковских продуктов:

- Учреждение имеет множество банкоматов и офисов по стране.

- По кредиткам действуют низкие проценты по сравнению с предложениями других организаций.

- Предлагаются карточки для разных целей и с разнообразием опций.

- Можно получать товары со скидками, участвовать в программе «Спасибо» от Сбербанка.

- Для зарплатных клиентов действуют льготные условия.

По сравнению с пластиком других банков, в Сбербанке предлагаются выгодные условия. А какую именно выбирать программу, зависит от желания клиента. Подробнее узнать о них можно на сайте или у специалиста банка.

![Как получить кредитную карту сбербанка [как оформить пошагово]](https://kredit-on.ru/wp-content/uploads/d/3/c/d3c99a19d809e9fa6792c25abb11b41e.jpeg)

![Как получить кредитную карту сбербанка [как оформить пошагово]](https://kredit-on.ru/wp-content/uploads/b/2/3/b239d51b15cca4060c5f89428979f9cb.jpeg)