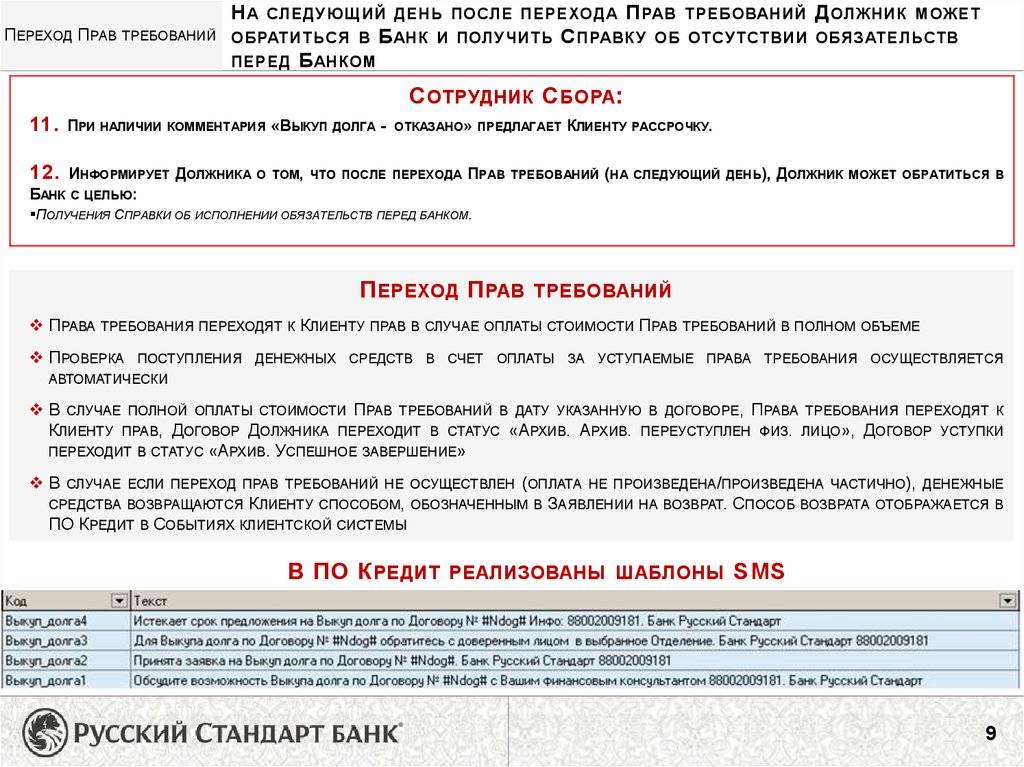

Что будет с кредитной историей?

Важным моментом при выкупе долга является кредитная история. Когда банк продает просроченный кредит коллекторскому агентству, то в истории появляется отметка о том, что кредит переуступлен. Это значит, что эпопея с долгом еще продолжается. Гражданину нужно, как можно скорее уплатить коллекторам оговоренную сумму и получить справку о погашении задолженности.

По закону коллекторы должны передавать в бюро кредитных историй сведения, если они связаны с кредитами, по которым первоначальный кредитор уже отправил информацию в бюро. Поскольку по выданным банковским кредитам всегда есть отметки в досье, коллекторам придется отчитаться перед бюро о судьбе кредита. Они сообщат, что долг был погашен. На этом приключения должника закончатся.

Интересы сторон

Если оставить в стороне разработки чиновников, то можно сказать, что и сегодня должники могут выкупить свои долги. Конечно, это не 2-3%, а ближе к 20%, но все равно достаточно выгодно.

Итак, представим, что наш должник по банковскому кредиту устал жить с постоянным чувством долга, он не хочет проблем с приставами, не желает оставаться без заграничных поездок, но при этом у него нет всей суммы средств, чтобы выплатить банку и закрыть вопрос.

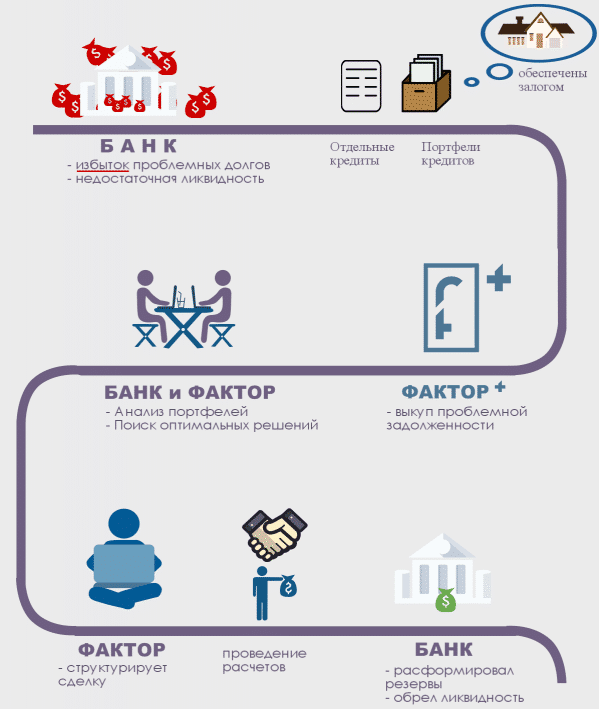

Банку тоже надоело держать на балансе просроченный долг, тем более, что под него нужно формировать резервы, а это дополнительные расходы. Можно, конечно, продать коллекторам, но платят они очень мало, лишь несколько процентов. А вот должник может предложить все 20%, а то и больше.

Как видим, и должник, и банк имеют вполне очевидный интерес к сделке. Есть только одна маленькая проблема

У банкиров есть очень важное правило, по которому категорически запрещено продавать долг самому неплательщику. Стоит один раз договориться напрямую с должником, как об этом мгновенно узнают все остальные заемщики, и решат, что выгоднее не возвращать кредит целиком, а выкупить его попозже за 10-20%

Поэтому нужен посредник. Интересно, что посредником может быть и физическое лицо, например, знакомый должника, который решит приобрести долг у банка. Попробовать такой вариант можно, однако переговоры могут проходить со скрипом. Банки не горят желанием продавать долги прохожим с улицы, опасаясь, что пострадает их репутация. Одно дело сотрудничать с организацией, которая соблюдает законодательство, находится под контролем регулирующих органов, и совсем другое дело – продавать долг неизвестному гражданину. А если он начнет применять черные методы взыскания при работе с должником, то репутация банка пострадает гораздо сильнее, чем будет возможный заработок от сделки.

Таким образом, если гражданин желает приобрести свой долг, то имеет смысл обратиться к коллекторскому агентству, которое будет выступать посредником в этой сделке. Нужно убедиться, что агентство находится в реестре, имеет крепкие и налаженные связи с крупнейшими банками.

Зачем выкупать долги и почему банкам выгоднее продавать их за бесценок?

В течение нескольких последних лет появилась устойчивая тенденция к тому, что кредитные организации сами предлагают клиентам найти третье лицо и выкупить свои долги за 20-30 % от общей суммы займа. Здравомыслящие заемщики, трезво оценивающие сложившуюся ситуацию, обычно соглашаются на этот шаг. Адекватный человек понимает, что если банк инициирует обращение в судебные инстанции, то заемщик не сможет рассчитывать на уменьшение суммы кредита. В лучшем случае суд может отменить все неустойки и штрафы. Должник, соглашающийся на покупку своего кредита, получает огромную выгоду. Во-первых, сумма его задолженности уменьшится в несколько раз. Во-вторых, он избавляется от неподъемного финансового гнета. В-третьих, улучшает собственную кредитную историю и получает моральное удовлетворение.

Что касается самих банков, то им крайне не выгодно иметь под своей юрисдикцией проблемные кредиты. Это объясняется тем, что нормативы Центробанка заставляют их любыми путями избавляться от “плохих” займов. Кроме того, наличие неплатежеспособных должников снижает показатели кредитного портфеля и больно бьет по рейтингу и имиджу банковского учреждения. Не последнюю роль в данном вопросе играют и сложности, неизбежно возникающие в процессе самостоятельного взыскания долга. Все это вынуждает банки максимально скрытно распродавать бесперспективные займы, получив за них мизерную сумму.

С чего же начать?

Все просто. Необходимо всего лишь:

- найти третье лицо. Кстати, это и есть главный камень преткновения для всех должников. Без этого шага процедуру не совершить, так как договор цессии заключить будет попросту не с кем;

- найденная третья сторона должна обратиться в банк с предложением о выкупе вашего долга, кредитного обязательства и т.д;

- заключается договор цессии, в ходе которого и происходит переуступка долга;

- подставное лицо перепродает долг вам за символическую сумму, либо вовсе его прощает.

При всем этом сумма долга, подлежащего выкупу, значительно отличается от номинальной. Но зато все штрафы, пени, успешно вам забудутся. То есть вы сэкономите на финансовых затратах, а драгоценные нервные клетки останутся при вас.

Единственный минус — срок совершения процедуры. Иногда она тянется довольно продолжительный промежуток времени. Происходит так, главным образом, потому, что банки не всегда горят желанием передавать кому-либо чужой долг.

В случае, если вы сами решите выкупить чье-то обязательство перед банком, от вас потребуется лишь прийти и подписать необходимые для исполнения договора бумаги. После этого вы просто оплачиваете требуемую банком сумму денег и становитесь полноправным кредитором заемщика. Договор, согласно требованию закона, совершается в письменной форме.

Как же все-таки выкупить долг по кредиту

Еще раз ответим на этот вопрос на примере крупнейшей банковской организации в РФ — Сбербанка.

В данной организации существуют даже специальные отделы, занимающиеся взысканием просроченных долговых обязательств и кредитов с заемщиков. Но по некоторым, весьма объективным причинам, Сбербанк практически никогда сам не инициирует продажу долгов своих заемщиков. Во-первых, потому что это довольно крупный, солидный банк. А во-вторых, дабы не сработало «сарафанное радио», банк не спешит с такими «акциями». Это же не городской супермаркет.

Вот поэтому-то должник сам, с найденным им подставным третьим лицом, должен удосужиться и прийти в банк. А уж там сделать то самое решающее предложение о выкупе своего долга.

Составив заявление в письменной форме, заемщик или его представитель передает его служащему банка и ждет результата. При этом копия заявления отправляется в главный офис Сбербанка.

Если же отказа не поступило, смело заключается договор. При этом объем денежной суммы, вносимой за долговое требование, ни для кого роли не играет — хоть полмиллиона рублей, хоть один рубль пятьдесят копеек.

Как только договор подписан и вступил в силу, новый кредитор получает все документы и сведения по кредиту — как банковские так и судебные (если они есть).

Вот и все, теперь долговое обязательство перед Сбербанком считается завершенным, а вот третье лицо получает заветное право взыскания.

Какой долг можно купить у банка?

Кредитная организация соглашается продавать далеко не каждую задолженность. Реализации подлежат кредиты, по которым как минимум полгода не поступал ни один платеж. Немаловажную роль играет и вид займа. Ни один банк, с удовольствием распродающий просроченные кредитные карты и беззалоговые потребительские займы, ни за что не согласится на продажу ипотеки и прочих кредитов, подкрепленных залоговым имуществом.

Также большинство банков без проблем соглашается на выкуп долгов, не имеющих поручителей, с которых можно было бы потребовать возвращения взятой суммы. То же самое относится к займам с истекающим сроком исковой давности. Чем ближе этот срок, тем дешевле и проще договориться о выкупе этого кредита.

У кого получится договориться?

Надо отметить, что не каждый должник сможет обратиться к коллекторам и приобрести долг на интересных условиях. Банки согласны вести переговоры только в отношении совсем безнадежных долгов.

Как правило, банки сначала пытаются своими силами вернуть задолженность. Если банк видит, что у должника есть ценное имущество, гражданин успешно работает и получает зарплату, но при этом не желает исполнять свои обязательства, то финорганизация идет в суд. Далее к вопросу подключаются приставы. Они могут арестовать счета гражданина в банке, могут направить запросы работодателям, чтобы те ежемесячно списывали часть зарплаты и направляли на погашение задолженности.

По базам пристав за минуту может узнать, какое имущество есть в распоряжении гражданина. Ему не составит труда наложить запрет на проведение регистрационных действий с активами. Также пристав может арестовать добро и отправить на продажу.

Если должник скрывается и не проявляет желания решить вопрос с долгом, то ему могут запретить выезд за границу. Как показывает практика, это достаточно эффективная мера, особенно в отношении лиц, которые имеют возможность платить, но не торопятся это делать. Были случаи, когда процедуру выкупа долга затевали люди только для того, чтобы открыть себе границу.

Впрочем, бывают случаи, когда банк не идет в суд, поскольку видит по своим источникам, что финансовое положение гражданина оставляет желать лучшего. Он не работает, либо перебивается случайными заработками, при этом его дохода явно не хватает для покрытия всех оформленных кредитов и займов. В такой ситуации кредитор понимает, что выгоднее продать долг хотя бы за 10-20%, чем вечно держать его на балансе, не имея перспектив взыскания.

Как проходит сделка?

Коллекторское агентство выходит на контакт с банком и ведет переговоры о выкупе долга отдельно взятого гражданина. Если коллекторское агентство обсуждает вопрос покупки пула плохих долгов, то нужную задолженность просто добавят к пакету.

Как только долг переходит на баланс к коллекторскому агентству, гражданин выкупает его за ранее оговоренную стоимость. К этой стоимости обычно добавляется комиссия посредника, которая может немного увеличить расходы на выкуп долга. Но даже с учетом этого сделка обещает быть достаточно выгодной для должника.

Остальные участники сделки также извлекают выгоду. Коллекторы получают гарантированную прибыль. Банк, который хотел списать безнадежный долг или продать его за копейки, смог выручить до 20% от стоимости долга и высвободить резервы.

Как происходит выкуп долгов?

Схема этой процедуры довольно проста и аналогична той, по которой происходит продажа проблемных займов коллекторским агентствам. Единственный нюанс, который обязательно нужно учесть, состоит в том, что сам клиент не может осуществить выкуп кредитных долгов. Поэтому ему придется привлекать третьих лиц, которые согласятся подписать с банковским учреждением договор цессии. Благодаря этому, заемщику удастся обойтись без всевозможных неустоек, штрафов и комиссий.

На самом деле процедура выкупа долга у банка предельно проста. Единственным камнем преткновения могут стать поиски третьего лица. В данной ситуации должнику придется выбирать из двух возможных вариантов, первым из которых станет обращение к квалифицированному юристу, вторым – поход к антиколлекторам. И в том, и в другом случае за услуги придется заплатить, но все равно это обойдется гораздо дешевле, чем погашение задолженности со всеми успевшими набежать процентами и штрафами.

Если представители банка сами предлагают осуществить выкуп долгов, то подставным лицом может выступить кто-то из друзей или знакомых заемщика. В такой ситуации оформлением документов будет заниматься банк.