Возможна ли ипотека без официального трудоустройства

Для получения ипотеки без официального трудоустройства можно предоставить документы, подтверждающие платежеспособность клиента. Аналогами 2-НДФЛ могут послужить:

- декларация о доходах прошлых лет (если вы работаете, например, фрилансером и уплачиваете налоги);

- сведения о наличии ценных бумаг или выписка брокерского счета;

- договоры аренды или найма (если зарабатываете тем, что сдаете в аренду жилплощадь или иные помещения или оборудование);

- некоторые работодатели могут оформить акт о выполненных услугах и доход от них;

- копии расписок о получении денежных средств или иные документы, свидетельствующие о поступлении денег на ваш счет.

Какие банки дают ипотеку без подтверждения трудовой занятости?

Тинькофф Банк

от 6% ставка в год

- Сумма: от 200 тыс. до 99 млн р.

- Ставка: 6 — 14,5%.

- Срок: до 25 лет.

- Первоначальный взнос: от 10%.

- Одобрение по двум документам.

- Оформление за 1 визит в банк.

Подробнее Сбербанк

от 6% ставка в год

- Сумма: от 300 тыс. до 30 млн р.

- Ставка: 6 — 11,5%.

- Срок: от года до 30 лет.

- Возраст: 21 — 75 лет.

- Первоначальный взнос: от 15%.

Подробнее Альфа-Банк

от 8,9% ставка в год

- Сумма: от 600 тыс. до 50 млн р.

- Ставка: 8,9 — 13,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 15%.

Подробнее ВТБ

от 6% ставка в год

- Сумма: от 600 тыс. до 60 млн р.

- Ставка: 6 — 11,1%.

- Срок: от года до 30 лет.

- Первоначальный взнос: от 10%.

- Можно привлечь до 4 созаёмщиков.

- Можно подтвердить доход справкой по форме банка.

Подробнее Газпромбанк

от 5,4% ставка в год

- Сумма: от 500 тыс. до 60 млн р.

- Ставка: 5,4 — 10,2%.

- Срок: от года до 30 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 10%.

- Рассмотрение заявки от 1 рабочего дня.

Подробнее Россельхозбанк

от 9,12% ставка в год

- Сумма: от 100 тыс. до 60 млн р.

- Ставка: 9,12 — 13,5%.

- Срок: до 30 лет.

- Возраст: 21 — 75 лет.

- Можно без первоначального взноса.

- Можно привлечь до трех созаемщиков.

Подробнее Промсвязьбанк

от 8,8% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,8 — 11,9%.

- Срок: от 3 до 30 лет.

- Возраст: с 21 до 65 лет.

- Можно оформить ипотеку без первоначального взноса.

Подробнее Открытие

от 8,7% ставка в год

- Сумма: от 500 тыс. до 30 млн р.

- Ставка: 8,7 — 14,45%.

- Срок: от 5 до 30 лет.

- Возраст: 18 — 65 лет.

- Первоначальный взнос: от 10%.

- Принимают справки о доходах по форме банка.

Подробнее Уралсиб

от 8,9% ставка в год

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: 8,9 — 12,5%.

- Срок: от года до 30 лет.

- Возраст: 18 — 70 лет.

- Можно оформить без первоначального взноса.

- Одобрение от 1 дня.

Подробнее Ипотека в СКБ-банке

от 8,75% ставка в год

- Сумма: от 350 тыс. до 20 млн р.

- Ставка: 8,75 — 16%.

- Срок: от 3 лет до 30 лет.

- Возраст: от 23 до 65 лет.

- Можно подтвердить доход справкой по форме банка.

- Срок одобрения — от 1 дня.

Подробнее Дельтакредит

от 8,25% ставка в год

- Сумма: от 300 тыс. до 10 млн р.

- Ставка: 8,25 — 13%.

- Срок: от 3 до 25 лет.

- Возраст: 20 — 65 лет.

- Первоначальный взнос: от 15%.

- Можно оформить ипотеку по паспорту.

Подробнее

Как сделать одобрение более вероятным

Наличие на рынке многообразия программ, не требующих подтверждения дохода, не означает, что даже при исполнении основных требований, заявку на ипотеку одобрят

Важно предоставление в залог объекта, способного заинтересовать банк. Это значит, что приобретаемая квартира должна быть ликвидной (пользоваться спросом на рынке)

Кроме этого, есть несколько способов, позволяющих увеличить шансы на одобрение:

- ипотечные программы (большинство из них) без подтверждения доходов предусматривают достаточно большую величину обязательного взноса. Шансы на получение кредита увеличатся, если заемщик сам внесет большую часть от стоимости квартиры;

- привлечь поручителей, не только обязательного (супругу), но и дополнительных, причем они должны подтвердить свою платежеспособность, а среднемесячный доход должен быть высоким;

- в качестве дополнительного обеспечения предложить уже имеющийся объект залога;

- подтвердить все возможные альтернативные источники заработка;

- в качестве первого взноса предложить уже имеющуюся квартиру.

Безусловно, положительным фактором будет хорошая кредитная история.

Преимущества программы

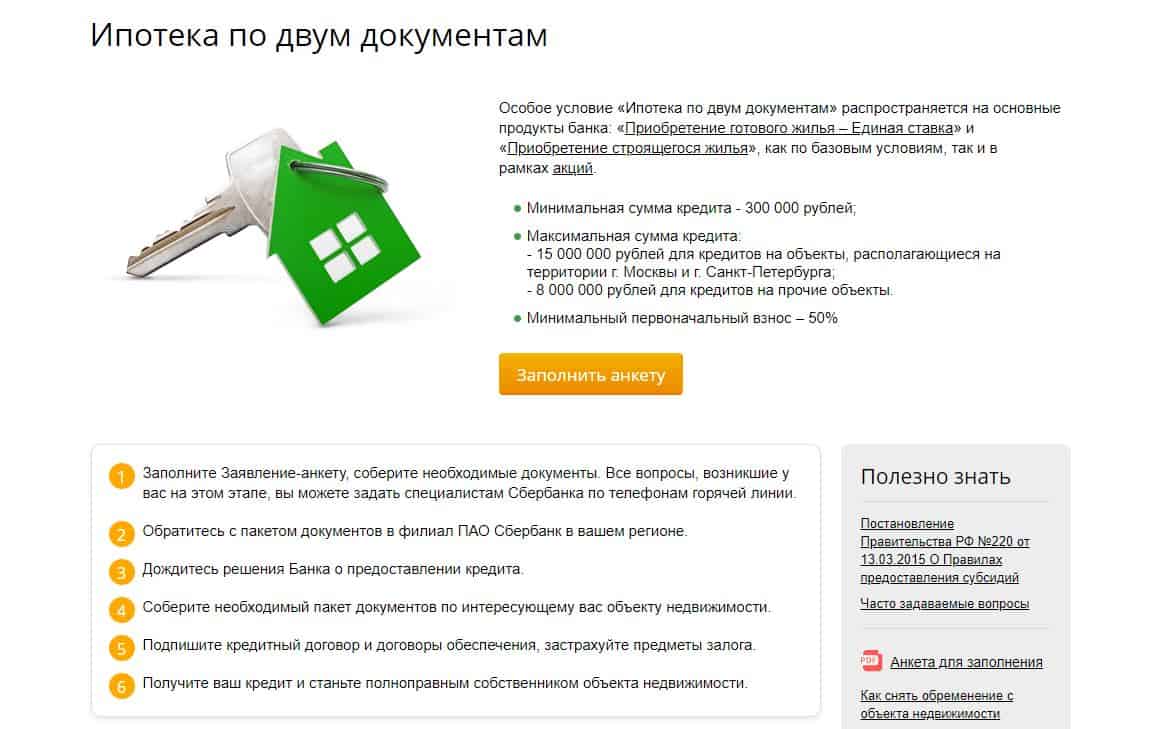

Программа ипотечного кредитования по двум документам от Сбербанка, хоть и требует оплаты 50% первоначального взноса, имеет важные плюсы для заемщиков. Необходимость столь большого стартового взноса не будем приписывать к недостаткам, скорее сочтем это особенностью, ведь заемщик осознанно выбирает такой вид программы и имеет существенные выгоды.

Плюсы:

- Уменьшение переплаты по кредиту за счет большого первоначального взноса.

- Отсутствие необходимости иметь официальную работу, собирать справки с работы и подтверждать доход тем или иным образом.

- Значительное снижение процентных ставок при подходе к делу с умом и участии в акциях, что позволяет опять же уменьшить переплату по кредиту.

- Возможность получения одобрения ипотеки, выбора квартиры и регистрации прав собственности в режиме онлайн.

- Безопасность сделки, так как она заключается под контролем Сбербанка (при покупке жилья через сайт ДомКлик).

Ипотека без подтверждения доходов от Сбербанка – хороший выход для граждан, которые имеют достаточный уровень доходов, но по тем или иным причинам не могут подтвердить их официально. При наличии средств на первоначальный взнос, заемщик может оформить ипотеку на выгодных условиях, так как даже базовые процентные ставки по данной программе не велики, а при использовании специальных предложений ставки и вовсе снижены, что является огромным плюсом и позволяет клиенту сэкономить на переплате.

Требования для получения ипотеки без справок и поручителей

Ипотека по двум документам без подтверждения доходов может быть одобрена, если потенциальный заёмщик удовлетворяет требованиям банка.

Фото: https://pixabay.com/photos/writing-pen-man-ink-paper-pencils-1149962/

Требования к заёмщику:

- наличие гражданства России, а также постоянной или временной регистрации;

- возрастной интервал – от 21 года до 65 лет (на момент погашения ипотеки);

- полная адекватность и дееспособность;

- положительная кредитная история;

- отсутствие текущих долговых обязательств;

- в некоторых банках требуется хотя бы минимальный рабочий или предпринимательский стаж.

Особое внимание уделяется кредитной истории потенциального заёмщика. Если выяснится, что он недобросовестно выплачивал предыдущие кредиты, то его определённо ожидает отказ.

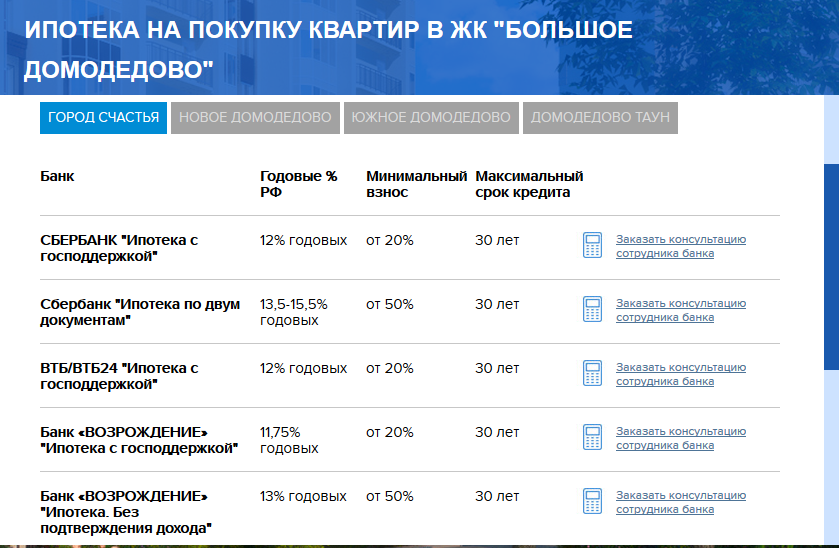

Какие банки дают ипотеку по 2 документам

Не все кредиторы предлагают упрощенную систему получения денег на жилье. Рассмотрим, какие банки дают ипотеку по двум документам.

Сбербанк

Самый крупный банк России выдает ипотечные займы без подтверждения дохода на сумму от 300 тыс. до 8 млн в регионах и до 15 млн в Москве и Санкт-Петербурге. Чтобы увеличить максимальный размер кредитования, можно привлечь созаемщиков.

По условиям программы дебитор должен оплатить половину жилплощади собственными средствами. Приобрести можно готовое или еще строящееся жилье. Процентная ставка выше на 0,5% от базовых предложений.

Важно: для зарплатных клиентов Сбербанка условия кредитования остаются стандартным, так как их доходы банку известны

ВТБ

В рамках программы «Победа над формальностями» клиент может получить на новую квартиру от 600 тыс. до 30 млн рублей, независимо от региона. Размер первоначального взноса определяется исходя из типа покупаемой недвижимости: вторичка – 40%, новостройка – 30%.

Обратите внимание, что использование маткапитала при оплате ПВ не предусмотренно. Проценты за использования заемных средств на 0,5% выше стандартных ставок

Газпромбанк

Банк дает заемщикам от 500 тыс. рублей на приобретение недвижимости, при условии, что сумма составляет хотя бы 15% от стоимости жилья. То есть, если квартира стоит 5 млн рублей, минимум для кредитования будет 750 тыс.

Максимальный размер ипотечного займа составляет 10 млн для Москвы, Московской области, Санкт-Петербурга и Ленинградской области. Для других регионов – 7 млн. ПВ должен быть не менее 40%. Годовая ставка – от 11% . Условия могут быть изменены по усмотрению банка. Точную информацию можно получить у менеджера при оставлении заявки.

Россельхозбанк

С займом от РСХБ можно купить готовую квартиру, загородную недвижимость или первичное жилье, при условии, что застройщика финансировал Россельхозбанк. Максимальный размер кредитования значительно меньше, чем в других кредитно-финансовых структурах: 8 млн для Москвы и Санкт-Петербурга, 4 млн – для других населенных пунктов. Минимальная сумма – 100 тыс. Размер ПВ варьирует от 40 до 50%, в зависимости от типа недвижимости: для квартир – 40%, для частных домов – 50%.

Процентная ставка от 11,6 до 17% , рассчитывается индивидуально. Размер переплат зависит от типа строения, суммы кредитования и от места работы заемщика: бюджетные предприятия, иные компании или учреждения, начисляющие зарплату работникам через РСХБ.

Важно: если заемщик состоит в официальном браке, тогда второй супруг должен быть привлечен в качестве созаемщика

Альфа-банк

Альфа-банк выдвигает наиболее лояльные условия к заемщикам, не подтвердившим доход и трудовой стаж. Единственное отличие от базовых предложений – повышенная процентная ставка. Например, на готовую недвижимость обычная переплата составит 9,99%, а с программой «По двум документам» — 10,19% . Максимальная сумма ипотечного займа и размер ПВ остаются стандартными – 50 млн рублей и 15% соответственно.

Альфа-банк не выдвигает строгих требований к гражданству, то есть для получения ипотечного займа необязательно иметь российское гражданство.

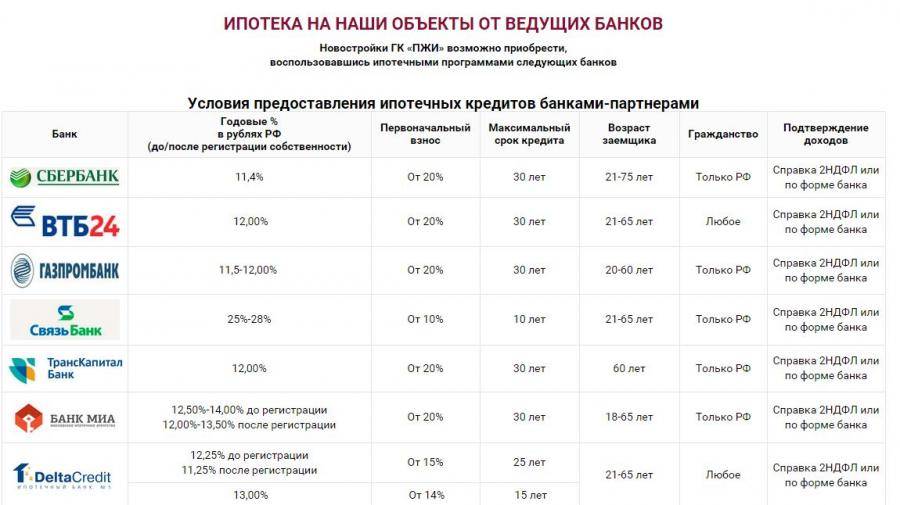

Ипотека без подтверждения дохода — банки-кредиторы

Можно не предоставлять справки о заработной плате при оформлении кредита в Газпромбанке. Минимальная ставка по кредиту — 13,5%. Кредитор компенсирует высокий риск большим первоначальным взносом — от 51%.

Приемлемые условия в Delta Credit. Главное достоинство ипотеки без справок в этом банке — дифференцированные платежи, которые с каждым месяцем уменьшаются. Что касается процентной ставки, то она начинается от 13,5%. Первоначальный взнос должен быть больше 30%. Эксперты утверждают, что это самая выгодная ипотечная программа на отечественном рынке.

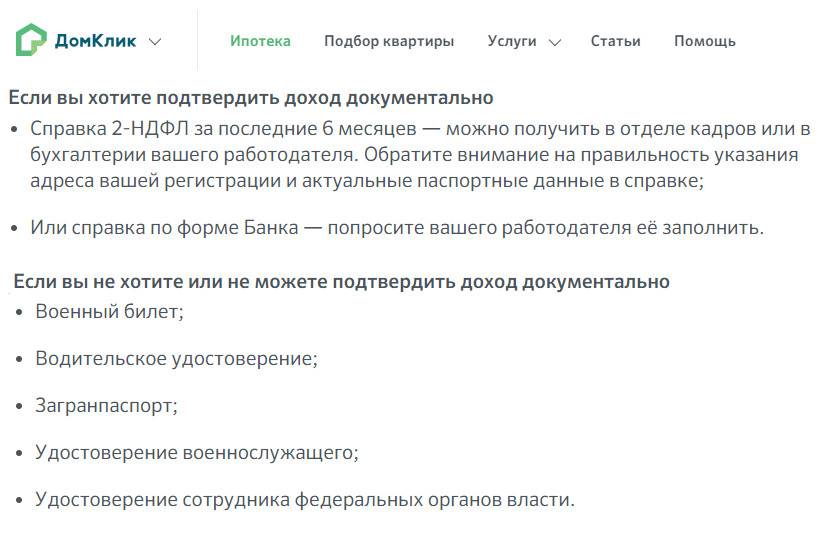

Упрощенная программа: условия

Многие банки предлагают получить ипотеку без справки о доходах. Для подачи заявки заемщику нужно предоставить паспорт и второй документ на выбор банка. Это может быть водительское удостоверение, документ удостоверения личности военнослужащего, военный билет, загранпаспорт, страховое свидетельство пенсионного страхования, удостоверение личности сотрудника федеральных органов власти.

Поскольку заемщик не имеет официального дохода, банк идет на определенные риски, предоставляя ипотеку. Соответственно, чтобы их минимизировать, выдвигаются ужесточенные условия.

- Возможно оформление ипотеки только в рублевой валюте.

- Лимит суммы кредита ниже, чем в стандартных программах. Обычно для регионов он составляет 8 млн. рублей, для Москвы и Санкт-Петербурга – 15 млн. рублей. Но возможны исключения.

- Сокращены сроки кредитования. В то время как стандартную ипотеку можно оформить на срок до 30, а иногда и больше лет, упрощенный кредит выдается на 12 месяцев – 15 лет. Хотя и здесь у некоторых банков бывают исключения.

- Обязательное внесение первого взноса. Причем сумма его достигает 40-50% от общего кредита. При стандартном оформлении ипотеки первый взнос может составлять 15%, для сравнения. Не все в состоянии предоставить банку такую крупную сумму, поэтому и рассчитывать на участие в упрощенной программе может не каждый.

- Повышенная ставка по кредиту. Она достигает 14.5% и выше годовых.

- Требуется закладывать недвижимость и обязательно ее страховать.

Перечень прочих документов

Несмотря на заявленное кредитование по двум документам, по факту все происходит не так. Паспорта и второго документа оказывается достаточно лишь для первичного обращения в банк. В дальнейшем, при одобрении заявки, заемщик все равно должен подтвердить наличие доходов для внесения первого взноса.

Если заемщик работает, но неофициально, он может предоставить справку по форме банка. Она заполняется работодателем. Если оформитель ипотеки является индивидуальным предпринимателем, для подтверждения доходов он может предоставить налоговую декларацию или договор найма при сдаче недвижимости в аренду.

После одобрения заявки нужно предъявить документы на залоговое имущество:

- кадастровый паспорт;

- копию свидетельства собственности правообладателя;

- предварительный договор, который подтверждает покупку залоговой недвижимости;

- выписку из единого государственного реестра прав.

Требования к заемщику

При выдаче ипотеки без справки о доходах банк выдвигает следующие требования к заемщику:

- Гражданство РФ.

- Регистрация в том регионе, в котором оформляется ипотека.

- Возраст от 21 года и не более 65 лет на момент погашения кредита.

- Наличие положительной кредитной истории.

Как повысить свои шансы на одобрение ипотеки

И всё – таки повысить шансы на получение ипотеки «бездоходному» заёмщику можно. При каких обстоятельствах имеются шансы:

- Если у вас имеется приличная недвижимость или автомашина, которая может послужить в качестве залогового имущества.

- В случае внесения первого взноса. Подтверждением о наличии финансов обычно служит выписка из счёта в банке или демонстрация наличных денег.

- При хорошей репутации в данном банке вы значительно повышаете собственные шансы на заём. Если вы уже брали потребительские кредиты в этой финансовой организации и показали себя как ответственный и аккуратный клиент, ваш запрос на ипотеку может быть одобрен.

- При наличии любых документов, которые могут частично удовлетворить запросы сотрудников в отношении вашего дохода: чеки банкоматов, или подтверждения с любых платёжных систем.

- Если у вас имеется поручитель с высоким доходом и чистой кредитной историей, который выступит вашим поручителем, банк обязательно примет это к сведению.

Лицам, не имеющих справки о доходе, плучить ипотеку можно, но придётся предоставить хоть какие- нибудь подтверждения своей финансовой состоятельности. Чем больше доказательств получит от “теневика” банковское учреждение, тем выше шанс на составление кредитного договора.

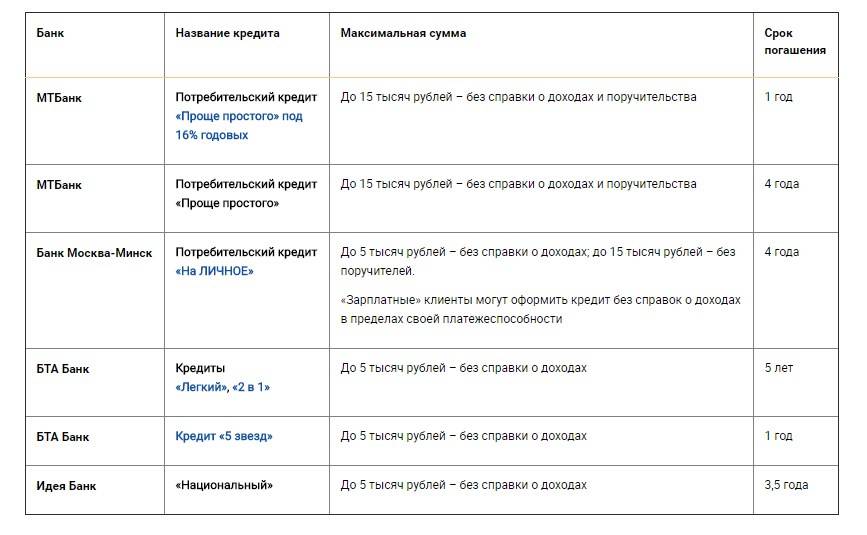

Предложения банков

Оформлять ипотеку по упрощенной программе лучше в банках с государственным участием – ВТБ 24, Сбербанке. В них выдвигаются лучшие условия, нередко предлагаются акции для молодых семей и прочих категорий граждан.

Выдачу ипотеки без справки 2 НДФЛ сегодня предлагают многие банки, но условия разнятся. Среди наиболее популярных:

- Сбербанк России. Предлагает ипотеку без справки о доходах на срок до 30 лет. Годовая ставка по кредиту стартует от 12.5%. Первоначальный взнос – 50%. Для Москвы и Санкт-Петербурга максимальная сумма кредита составляет 15 млн. рублей, для регионов – 8 млн.

- ВТБ 24 позволяет приобрести жилье вторичного рынка без справки 2 НДФЛ. Ставка – от 14.5% годовых. Срок возврата – до 20 лет. Сумма кредита 1.5 млн. – 15 млн. рублей. Первоначальный взнос – 50%. Можно получить ипотеку и без первоначального взноса. Возможно рефинансирование кредитов, полученных в других учреждениях.

- РосСельхозБанк. Первоначальный взнос составляет 40%, годовая ставка – 17.9%-19.5%, выдается на срок до 25 лет. Кредитный лимит 8 млн. рублей для Москвы и Санкт-Петербурга, 4 млн. — для регионов.

- Петрокоммерцбанк. Первоначальный взнос составляет 35-40%, годовая ставка – 12.75%-15.15%. Лимит – 15 млн. рублей для Санкт-Петербурга и Москвы, 8 млн. для регионов.

- МТС банк предлагает недвижимость и в новостройках, и на вторичном рынке. При этом срок кредита – до 25 лет, процентная годовая ставка – 15%. Лимит – от 300000 рублей до 25 млн. рублей.

Как взять ипотеку без подтверждения дохода?

Сегодня ипотека без подтверждения дохода повседневное явление. Кредитование разрешено всего по двум документам: паспорту РФ и СНИЛС. Последнюю бумагу человек вправе заменить на загранпаспорт, пенсионное удостоверение. Получение ипотеки допустимо, если клиент покажет удостоверение военнослужащего, документ, подтверждающий, что владелец представитель органов власти. Банки вправе предоставлять ипотеку и при подаче ряда других документов, как делает Сбербанк и это далеко не единственный кредитор, занявший эту популярную нишу.

Процедура получения ипотеки без подтверждения дохода выглядит так:

- Заемщик подает в банк заявку (анкету). Ее форму каждый отечественный кредитор устанавливает самостоятельно, но каждый из них просит указать основные паспортные данные, доход, место работы, состав семьи, информацию о созаемщиках. Подать заявку можно онлайн;

- Банковское учреждение дает предварительное согласие;

- Предоставляются два документа из числа вышеуказанных. Эта операция выполняется в представительстве кредитора;

- Представители кредитора принимают окончательное решение. Когда результат для заемщика положительный, то банковское учреждение предоставляет несколько месяцев для поиска недвижимости;

- Если недвижимость не аккредитована в банковской организации, то выбрав жилье человек подает в ближайшее отделение документы на приобретаемое имущество.

Написанное свидетельствует, что вариант получения ипотеки по двум документам выгоден не только гражданам, которым непосильно предоставить справку, подтверждающую доходы, доказать трудовую занятость. А и людям, желающим приобрести жилье быстро, если найдена недвижимость с заниженной стоимостью. Причина: ипотека по двум документам без подтверждения доходов оформляется за сутки. Подобное предложение кредиторов имеет и ряд минусов.

Заинтересованный гражданин должен быть готов к тому, что такой банковский продукт окажется менее выгодным, чем ипотека, которую позволено взять после подтверждения платежеспособности. Разница будет существенной — процентная ставка станет на несколько процентов больше. Что приведет к дополнительной переплате. Возрастет сумма первоначального взноса.

Присутствуют и дополнительные сложности: банки осуществляют оформление кредита, когда человек изъявит согласие оплатить половину стоимости приобретаемого жилья. Минимальная сумма первоначального взноса — 40% стоимости жилья. Нередко банки требуют предоставление справки о наличии денег. Уменьшить проценты, сумму первоначального взноса можно, если взять ипотеку под залог другой собственности (отлично подойдет имеющаяся квартира).

Приобретение жилья без подтверждения имеющегося дохода станет более дешевым, если предоставить банку документы, свидетельствующие о имуществе, находящемся в собственности: авто, недвижимости, ценностях или, когда созаемщики подтвердят наличие дохода.

Какие банки дают займ?

Сегодня по двум документам, без подтверждения дохода, позволят взять кредит следующие отечественные банки:

- Сбербанк — это первый российский кредитор, позволяющий взять кредит без известной справки, подтверждения обязательной трудовой занятости. Убедиться в том, что предоставление подобного займа осуществляется массово получится посетив сайт Сбербанка (раздел, где указаны обязательные для кредитования документы). Это доказывает, что предоставление денег по двум документам официальный способ кредитования, которым Сбербанк предлагает воспользоваться каждому заинтересованному;

- ВТБ 24 — каждая кредитная программа учреждения содержит условие, позволяющее получить ипотечный кредит под залог купленного имущества без подтверждения имеющегося дохода, положенной трудовой занятости;

- Банк Москвы — он один выделил данный способ получения ипотеки в отдельную программу. Она называется «Простая ипотека» и описана на сайте учреждения;

- Связь Банк — это яркий пример кредитора, еще не убедившегося в целесообразности этого варианта выдачи средств. По отзывам данная банковская организация предоставляет людям право получать деньги под залог приобретенного имущества без подтверждения имеющегося дохода, трудовой занятости. Но на сайте об этом упоминается одной фразой: «… возможно предоставление…».

Ипотека без подтверждения дохода в Сбербанке, которой был инициатором, предоставляется и в других учреждениях. Следует помнить: взять именно такой ипотечный кредит отечественные банки позволят после выплаты большого первоначального взноса. Сбербанк еще до сделки требует доказать наличие от 40% стоимости понравившегося жилья.

Если заявитель официально не работает

Можно ли взять ипотеку без официального трудоустройства? Зачастую проблема невозможности предоставить справку возникает потому, что заявитель неофициально работает и не может получить справку 2-НДФЛ, отражающую реальный его доход.

Можно ли взять ипотеку без официального трудоустройства? Зачастую проблема невозможности предоставить справку возникает потому, что заявитель неофициально работает и не может получить справку 2-НДФЛ, отражающую реальный его доход.

В таком случае можно оформить ипотеку без официальной работы, в этом случае официальная справка 2-НДФЛ заменяется справкой по форме банка, последняя заполняется работодателем. Данный документ для банка представляет собой аналог 2-НДФЛ, ипотеку с ним можно оформить, но поскольку риск кредитора повышается, то в банковских тарифах в этой ситуации предусматривается повышение ставки.

На сегодня самый удобный способ получения займа — ипотека без справки 2 НДФЛ. Как взять ипотеку без официального трудоустройства. Необходимо предоставить всего два документа:

- Общегражданский паспорт,

- СНИЛС или права, или заграничный паспорт.

Мы постоянно отслеживаем условия и предложения от Банков, оказываем комплекс услуг в одном окне

Большой пакет документов, требуемый банками для оформления ипотечного кредита, зачастую отпугивает потенциальных заемщиков от подачи заявки. Как правило, связано это с отсутствием возможности подтверждения трудоустройства и получения официального дохода. В связи с этим финансовые организации разработали специальные программы с облегченными условиями оформления – минимальным пакетом документами.

Ипотека без подтверждения – это не миф. Особенно, если воспользоваться услугами брокера Infull. Наши профессионалы подберут наиболее выгодное предложение по кредитованию и помогут с оформлением, начиная с подачи заявки, заканчивая подписанием договора.

Если требуется помощь в решении ипотечного вопроса, профессионалы Infull справятся лучше всего. Работать с нами удобно и выгодно:

Мы работаем с запросами каждого клиента (индивидуальный подход.)

В «арсенале» Infull лучшие предложения рынка ипотечного кредитования.

Постоянно отслеживаем программы и проводим конкурсы между банками для получения наиболее выгодных условий кредитования своих клиентов.

Оформление и подача заявки в банки по всем правилам.

Помощь в сборе документов для ипотеки.

Сопровождение клиента на всех этапах получения ипотеки.

Грамотная юридическая поддержка.

А какие у вас шансы получить ипотеку?

1

1 / 122

2 / 123

3 / 124

4 / 125

5 / 126

6 / 127

7 / 128

8 / 129

9 / 1210

10 / 1211

11 / 1212

12 / 12

Какой у вас возраст?

18—27

27—45

45—75

Какая у вас регистрация в Санкт-Петербурге и Ленинградской области, Москве и МО?

Постоянная

Временная

Отсутствует

Есть ли у вас судимость в том числе погашенная?

Есть

Нет

В каком состоянии ваша кредитная история?

Отсутствует. Не брал кредиты

Брал. Просрочки 1—30 дней

Имею текущие просрочки по кредитам

Брал. Просрочки более 3 лет назад

Есть ли действующие кредиты: карты, потребительские кредиты, автокредиты, ипотека?

Нет

1 кредит

Более 2 кредитов

Какая у вас форма трудоустройства?

ИП

Собственник бизнеса

Работаю по трудовой книжке

Работаю по контракту

Самозанятый без трудоустройства

Какой общий стаж работы?

Менее 1 года

1—5 лет

более 5 лет

Какой у вас стаж на последнем месте работы?

Менее 3 месяцев

1 год

Свыше года

Какая форма подтверждения дохода?

Справка по форме банка

Справка 2-НДФЛ

Налоговая декларация

Сложности в подтверждении дохода

Находитесь ли вы в декретном отпуске?

Да

Нет

Есть ли первоначальный взнос?

Да

Нет

Какую недвижимость планируете приобрести?

Новостройка

Вторичный рынок

Комната

Загородная недвижимость

Таунхаус

Доля в квартире

0%

У вас обнаружено большое количество стоп-факторов.Мы готовы помочь!

Необходима консультация специалиста по ипотечному кредитованию.

Подробная консультация – бесплатно!

8 (812) 770-44-97

15 426₽

15 426₽

Предварительный

расчет стоимости

полиса ДМС

Подробная консультация специалиста – бесплатно

8 (812) 648-03-57

Кому подойдет ипотека без справки о доходах

Наиболее удобным способом оформления кредита без справки о зарплате являются ипотечные предложения «по двум документам». Что они собой представляют? Это кредитный продукт, который создан, чтобы ускорить процесс подачи и рассмотрения кредитной заявки, привлечь клиентов, не имеющих возможность предоставить справку о доходах по каким-либо причинам.

В связи с этим целевой аудиторией данных программы являются:

- Лица, кому кредит необходим срочно и они не располагают временем для сбора пакета документов;

- Граждане, имеющие высокий уровень дохода, который трудно подтвердить документально.

Ипотечный калькулятор Сбербанка

Провести предварительный расчёт ипотеки и сравнить с текущим доходом поможет онлайн калькулятор Сбербанка, доступный в разделах с предлагаемыми продуктами: «Кредит на приобретение строящегося жилья», «Ссуда на покупку готовой недвижимости».

Функционал электронного инструмента учитывает предложения по кредиту с учётом электронной регистрации, страхования жизни или предоставления продукта по двум документам. В последнем случае потребуется убрать галочки против поля «Есть зарплатная карта» или «Подтвердить доход справкой НДФЛ». Выберите тип кредита (ипотека первичной или вторичной квартиры), обозначьте стоимость недвижимости, размер авансового платежа, срок займа.

Ипотечный калькулятор

Ипотечный калькулятор

Калькулятор использует указанные данные для расчета ежемесячного платежа.

Калькулятор позволяет уменьшить срок займа или выбрать жилье дороже, но Сбербанк одобрит ипотеку по двум документам при наличии солидного запаса, способного покрыть риски компании. Максимальная сумма жилищного займа определяется рядом параметров:

- основным заработком;

- дополнительной занятостью;

- социальными начислениями;

- аренды жилья;

- реализация интеллектуальной собственности.

Перечисленные доходы требуют документального подтверждения, позволяющего получить ипотеку по минимальной ставке на максимальную сумму.

Вопросы, возникшие на этапах оформления жилищного кредита, помогут решить специалисты Сбербанка по телефону горячей линии.

Условия предоставления ипотеки

Специальное предложение банка «Ипотека по двум документам» предназначено для заемщиков, у которых нет:

- официальных доходов (получают «серый» доход);

- желания возиться с подготовкой пакета документов;

- открытых вкладов в Сбербанке;

- зарплатной или пенсионной карты Сбербанка;

- иных источников прибыли, которые можно было бы подтвердить документально.

Специальное предложение банка распространяется на следующие кредитные продукты:

- «Приобретение готового жилья – Единая ставка» (на первичном и вторичном рынке жилой недвижимости).

- «Приобретение строящегося жилья» (покупка квартиры у застройщика на начальных этапах строительства путем подписания Договора долевого участия).

Те, кто решит воспользоваться специальным предложением Сбербанка и оформить ипотеку по двум документам, могут получить выбранный ими кредитный продукт на базовых условиях ипотечного кредитования или же в рамках действующих акций. На сегодняшний день Сбербанк предлагает две акционные программы ипотечного кредитования:

- акция на новостройки – выгодные условия кредитования клиентов, приобретающих жилье в новостройках;

- акция для молодых семей – особые условия ипотечного кредитования семей, у которых обоим супругам или одному из них менее 35 лет.

Ипотеку по двум документам в Сбербанке можно оформить на следующих условиях:

- Взять в кредит можно минимум 300 тысяч рублей.

- Максимальная сумма ссуды, на которую может рассчитывать клиент, составляет 15 миллионов рублей, но исключительно для заемщиков, покупающих жилье в пределах городов Москва и Санкт-Петербург. Для тех клиентов, которые решили обзавестись жилплощадью в любом другом уголке страны, данный показатель равняется 8 миллионам рублей.

- Необходимо иметь на руках собственные средства на сумму, равную 50% от суммы ипотеки, чтобы внести первоначальный взнос по кредиту, но можно и больше.

Порядок получения кредита

Для получения займа под залог недвижимого имущества на особых условиях, необходимо:

- Заполнить заявление установленной формы, аккуратно, разборчиво и без ошибок внеся туда все анкетные данные (при возникновении некоторых затруднений во время заполнения анкеты стоит проконсультироваться с сотрудником Сбербанка лично или в телефонном режиме).

- Обратиться в ближайшее банковское отделение к кредитному эксперту, имея при себе все необходимые бумаги (паспорт, заявление и др.).

- Сотрудник кредитного отдела обязан принять документы и отправить их на рассмотрение.

- Обычно данная процедура длится несколько рабочих банковских дней (от 2 до 5).

- О решении банка заявитель будет уведомлен лично, а в случае одобрения заявки, он будет приглашен в отделение для обсуждения условий кредитования и подписания соответствующего соглашения.

- Заемщику необходимо подготовить всю документацию по объекту недвижимости, для приобретения которого оформляется ссуда.

- При наличии всех необходимых бумаг, банк предложит заключить кредитный договор.

- Документ нужно внимательно изучить, не стесняясь уточнять все непонятные моменты у менеджера и, если все понятно и заемщик со всем согласен, можно поставить свою подпись под ним.

- Далее необходимо будет обсудить и подписать еще два обязательных соглашения – договор предоставления обеспечения по ипотеке и договор страхования.

- После того, как стороны придут к обоюдному согласию и все бумаги будут подписаны, кредитор перечислит сумму ссуды на счет заемщика.

Преимущества специального предложения

Несмотря на то, что для получения ипотечного займа по двум документам понадобится внести половину суммы в качестве первоначального взноса, это предложение от Сбербанка имеет ряд преимуществ:

- если им решит воспользоваться зарплатный клиент банка, то чтобы подать заявку на получение ипотеки, достаточно предоставить только свой паспорт гражданина РФ;

- чтобы повысить шансы на одобрение займа и увеличить его сумму, можно привлечь нескольких созаемщиков (общее количество созаемщиков не может быть больше трех человек), банк учтет этот фактор при рассмотрении заявки;

- существует масса удобных и мгновенных способов погашения задолженности по ипотеке (информационно-платежный терминал, банкомат, «Сбербанк Онлайн», мобильное приложение и др.), достаточно только внести нужную сумму на счет в Сбербанке, после чего она автоматически спишется системой в пользу погашения долга;

- нет необходимости тратить время на подготовку справок с работы о трудоустройстве, заработной плате, стаже, иных источниках прибыли, на заполнение деклараций и т.д., подтверждать уровень доходов необязательно.

Вероятность одобрения

Не подтверждая доходы кредитной организации, увеличить вероятность получения ипотеки, можно определенными способами:

| Иметь | зарплатную карту |

| Иметь крупную сумму | на счету или на вкладе в банке, в который подается заявка |

| Быть готовым внести высокий первый взнос | из собственных средств (от 40%). Рекомендуется подтвердить наличие денег с помощью выписки со счета |

| Предложить отдать в залог объект недвижимости | который уже является собственностью потенциального заемщика, в особенности, если такой объект имеет высокую рыночную стоимость |

| Привлечь родственников в качестве созаемщиков или поручителей | Потребуется указать верную информацию о таких лицах, их паспортные данные, поскольку эти сведения будут проверяться специалистами банка. Следует указать актуальные телефоны поручителей или созаемщиков, поскольку сотрудники банка могу позвонить по указанным номерам. |

Условия получения ипотеки без справки о доходах

Банки принимают решение о выдаче кредитных средств на покупку жилья с помощью анализа множества параметров. Один из ключевых параметров — подтверждение платежеспособности клиента (заработная плата). Финансовые организации, упростившие процедуру кредитования и не требующие предоставления справки о доходах, стараются обезопасить себя повышением процентных ставок. Причина такого повышения заключается в попытке «сгладить» возможные риски.

Ипотека без подтверждения дохода предоставляется на следующих ключевых условиях:

- Обязательно внесение первоначального взноса (от 35 до 65% в зависимости от условий конкретной программы банка).

- Предоставить российский паспорт.

- Иметь прописку на территории Российской Федерации.

Чтобы улучшить свой клиентский рейтинг и получить более выгодные условия по ипотеке можно:

- Привлечь поручителей и созаемщиков, способных предъявить документально оформленные бумаги с высоким уровнем прибыли.

- Быть клиентом банка (иметь зарплатный проект или открытый депозитный счет).

- Предоставить залоговое ликвидное имущество. Необходима независимая оценка экспертов.

- Показать налоговую декларацию за календарный год.

Без документов о финансовом положении заемщика банки обычно устанавливают ограничения по:

- Сроку кредитования.

- Сумме ипотеки.

- Процентной ставке.