Оформить кредит под залог дома с участком

Перед тем как подать заявку на кредит под залог земельного участка с домом, проверьте, соответствует ли ваша недвижимость основным требованиям:

- дом должен располагаться на участке;

- у вас должны быть два кадастровых паспорта – на дом и на участок с домом;

- в доме должны быть электричество, вода, отопление;

- дом не должен быть сооружен из сруба;

- износ дома не больше 50%;

- деревянные перекрытия не должны быть старше 1995 года;

- к дому и участку земли должна быть проложена дорога, по которой круглый год могут ездить легковые автомобили;

- некоторые банки исключают и загородные дома с печным отоплением и отсутствием санузла;

- у дома должен быть адрес;

- у участка земли без построек – номер, адрес и кадастровый паспорт.

Получить кредит по таким требованиям, к примеру, можно в:

- Банке Жилищного Финансирования ;

- Альфа-банке ;

- ВТБ24 .

Где взять заем под залог недостроенного дома с участком, какие требования выдвигает банк в этом случае и каким кредитным предложением можно воспользоваться. Этот вопрос возникает на фоне нехватки денег для завершения или на строительство жилья. Вы можете оформить ипотеку при условии, что у вас уже стоит фундамент, дом покрыт крышей и подведены все коммуникации. Грубо говоря вам охотнее выдадут кредит под залог строящейся недвижимости, если вам остались внутренние работы. Банк может выдать кредит под залог участка земли.

При таких же условиях используется и материнский капитал, но условностей и требований больше:

- Заявление вы должны написать до начала строительных работ.

- Вся документация, квитанции, чеки должны быть сохранены.

- Перед походом в банк необходимо пригласить независимую экспертизу, оценщика и оформить недвижимость.

- Дом должны проверить пожарники, санитарная служба, БТИ, органы опеки и попечительства и выдать соответствующие документы.

- Если вы используете материнский капитал, как первый взнос ипотеки, то строящийся дом должен быть единственным жильем семьи, а все члены – собственниками (дольщиками).

- Все ваши расходы на строительство будут проверяться.

- Дом должен быть оформлен в течение 6 месяцев после начала строительства.

Только соблюдая все эти условия, вы можете рассчитывать на одобрение ипотечного кредитования.

Одним из банков, работающих с домами, с участками земли и фермерскими хозяйствами является Россельхозбанк . Эта организация изначально нацелена на клиентов, занятых в сельском хозяйстве. Условия кредитования под залог недвижимости в этом банке выгодны, в основном, для тех, кто намеревается заняться фермерством и, согласно бизнес-плану, получит прибыль в несколько раз превышающую заем. Для собственников дома с участком земли кредит выдается и на потребительские нужны, но с гарантией платежеспособности. Особенности кредитования в том, что платежи кредита на определенные нужды, контроль развития бизнеса проводится тщательно, а если заложена земля без построек под безцельевой кредит, то гарантом служит счет в банке или зарплатная карта. По мнению рядовых колхозников, очень легко потерять свои угодья и дом, если использовать кредит в потребительских целях. Выигрывает тот, кто развивает свой бизнес за счет заемных средств, даже под залог недвижимости.

Чего нельзя делать с заложенным домом – обзор основных ограничений

Дом остаётся вашей собственностью, но вы не имеете права на некоторые манипуляции с ним.

Какие именно, читайте ниже.

Ограничение 1. Прописывать члена семьи без уведомления банка

Ремонт, отделку, перепланировку делать разрешено, но только с ведома банка.

Улучшать и облагораживать жильё банк позволит охотно, а вот прописывать членов вашей семьи – только после обязательного согласования. Вряд ли вам разрешат прописать несовершеннолетнего ребёнка – в этом случае у банка могут возникнуть проблемы с реализацией имущества в случае, если до этого дойдёт.

Ограничение 2. Закладывать имущество в другом банке

Закладывать дом ещё раз, пока он находится в залоге, а кредит ещё не погашен, — незаконно. Правда, вряд ли на такое пойдёт кредитная организация – разве что какой-нибудь локальный ломбард или МФО с сомнительной репутацией.

Ограничение 3. Дарить или продавать часть дома

Дарить, менять и продавать весь дом или его часть, пока объект находится в залоге, тоже нельзя. Пострадаете и вы, и покупатель. Если финансовая ситуация такова, что погасить долг не получается, лучше уведомить об этом банк напрямую, раскрыв все карты. Банкам самим выгоднее договориться, чем судиться.

Подготовительный этап

Если вы решили оформить кредит под залог загородного дома с участком, то не стоит спешить с данным вопросом, для начала нужно внимательно изучить рынок финансовых услуг и выбрать ту кредитную организацию, которая готова предложить самые выгодные условия кредитования. Впрочем, о том куда лучше обратиться, поговорим чуть позже, для начала вам нужно провести несколько мероприятий по подготовке к кредитованию, а именно:

- Убедиться в отсутствии обременения, то есть в некоторых случаях жилье не может выступать залогом по той причине, что на него наложено обременение, например, если вы выплачиваете ипотеку по данному объекту недвижимости, или оно выступает залогом по другому кредиту, ограничения могут быть наложены судебными приставами. В любом случае, вы должны взять выписку из Единого государственного реестра прав, где будет указано, что обременение отсутствует.

- Выберите агентство по оценке недвижимого имущества и закажите независимую оценку – это нужно вам в первую очередь для того, чтобы для себя определить максимальную сумму кредита, оценка производится на основании множества факторов, в частности, учитывается степень износа жилого помещения, а также его средняя рыночная стоимость.

- Если жилой дом находится в совместной собственности нескольких лиц, то у вас есть два варианта либо перевести объект в единоличную собственность, либо нужно письменное нотариально заверенное заявление других собственников о том, что они не возражают против банковского кредитования под залог недвижимости.

Зачем брать заем под залог дома или квартиры

Кредитование с залоговым обеспечением неслучайно пользуется спросом. В некоторых ситуациях, оно является единственным возможным решением проблемы финансирования, в других – дает дополнительные преимущества и выгоды, ведь взять кредит под залог квартиры можно под более низкий процент (в среднем около 11,0%), увеличивая доступную сумму с учетом стоимости предлагаемого в залог жилья.

Заем под залог является отличной альтернативой как потребительскому кредитованию, так и ипотеке, сочетая в себе характеристики обеих программ, исходя из преследуемых целей:

- Приобретение новой строящейся недвижимости. В отличие от ипотеки, банк не будет выдвигать специальных требований к предмету покупки, не ограничивая выбор заемщика. Оформляя покупку жилья в строящемся доме по низкой стоимости, заемщик использует средства банка, а после сдачи объекта в эксплуатацию продает квартиру и рассчитывается с кредитором, получая при этом прибыль в виде разницы между ценой кредита и продажи.

- Возведение дома или проведение капремонта. Если средства нужны для строительства жилого дома, вместо потребзайма можно использовать более выгодный вариант с залогом, экономя на переплате банку.

- Привлечение капитала в стадии открытия или расширения бизнеса. Трудно найти банк, готовый предоставить ссуду предпринимателю. Помимо крайней настороженности в отношении любых инвестиций при стартапе, условия, предлагаемые финансовым учреждением, далеко не идеальны. Если заемщик берет средства с гарантией возврата долга с процентами, не отчитываясь о целевом назначении денег, шансов получить хорошие условия больше, если в залог банку передать личную собственность.

- Приобретение вторичного жилья при отсутствии личных средств на покупку. Позволяет обойтись без первого взноса и не тратить время на согласование будущей сделки. Является отличной альтернативой классической ипотеке.

- Срочный поиск дополнительных средств. Когда финансовая ситуация заемщика временно вышла из-под контроля, возникли форс-мажорные обстоятельства, требующие больших расходов, вместо дорогостоящих микрозаймов или нецелевых потребительских программ разумнее оформить кредит с обеспечением. Банк предоставит сумму, оценив предложенный вариант залога и рассчитав оптимальный лимит, который гарантирует безубыточность кредитора.

Собираясь одолжить средства в финансовой организации, важно помнить о риске потери собственности, если вернуть долг вовремя не удастся

Основные нюансы получения кредита с залогом бизнеса

Если бизнесмен выбирает программу с залогом недвижимости, то она во многом напоминает ипотечное кредитование для частных лиц, только объектом залога выступает коммерческая недвижимость. ИП или юр. лицо может использовать имеющуюся недвижимость в собственности либо приобретаемые площади.

ТОП 7 лучших кредитных програм для кредита от 500 000

| Банк | Оценка залога | Сумма | Срок | Процент | Регионы оформления |

|---|---|---|---|---|---|

| Тинькофф | До 60% | Макс. 15 млн. руб | 1-15 лет | От 11,9% | Россия |

| Восточный | До 70% | Макс. 30 млн. руб | 1-20 лет | От 10% | Вся Россия исключая МСК и мО |

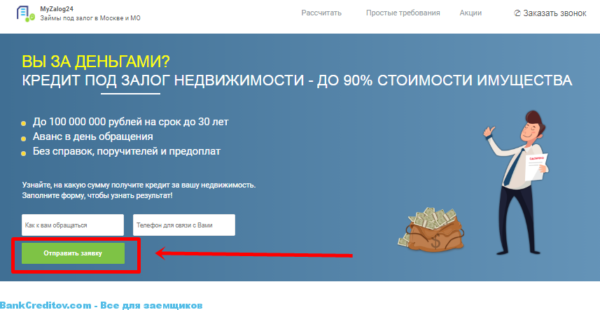

| MYZALOG24 | До 90% | Макс. 90 млн. руб | 1-30 лет | Акция — от 8,5% | Москва, Московская область |

| Совкомбанк | До 60% | Макс. 30 млн. руб | 1-10 лет | От 15,9% | Регионы присутствия банка |

| Залоговик | До 70% | Макс. 15 млн. руб | 1-25 лет | От 12,9% | Санкт-Петербург, частично лен.область |

| Сбербанк | До 50% | Макс. 10 млн. руб | 1-20 лет | от 13,3% | Вся Россия |

* Сумма в процентах, от стоимости залоговой недвижимости.

Этапы получения займа под залог

- Выберите подходящую компанию

- Нажмите кнопку «Оформить»

- Заполните заявку на сайте компании

По программам предполагается обязательная страховка займа. Компанию заемщик вправе выбрать самостоятельно. Со стороны кредитора запрещается оказывать давление на клиента. Поскольку большинство банков имеют страховых компаний-партнеров, менеджер может уговаривать бизнесмена заключить с ними сделку, так как он имеет процент с продажи продукта.

Сейчас банки предлагают обширную линейку кредитов для бизнеса, поэтому предпринимателю сложно определиться с выбором продукта. Найти среди универсальных предложений наиболее бюджетный кредит будет трудно, так как процентные ставки для бизнеса выше.

Для получения кредита под бизнес потребуется обязательное составление грамотного бизнес-плана. Он может быть разработан для стартапа или развития текущего дела.

Восточный — от 8,9% под залог квартиры

- Сумма: От 300 тыс. руб. до 30 млн. руб.;

- Срок: От 13 мес. до 20 лет;

- Процентная ставка: От 8,9%;

- Возраст: 20-65 лет;

- Одобрение: 80%.

Главное преимущество — работает даже с клиентами, у которых плохая кредитная история. Достаточно высокая, до 80% вероятность одобрения вашей заявки. Где еще с испорченной КИ вы получите такую большую сумму до 30 миллионов рублей по такой низкой ставке от 8,9%?

В каких банках взять займ с плохой историей ⇒

Самое интересное — это может быть даже не ваша квартира или дом. Кто-то может выступить вашим поручителем, предложив в залог принадлежащее ему жилье или коммерческую недвижимость.

Где получить кредит без справок и поручителей ⇒

Страховка заемщика не нужна, а жилье — подлежит обязательному страхованию, причем это придется делать вам самим. Кредит нецелевой, то есть вы можете потратить его, как вам вздумается: купить жилье, рефинансировать другие кредиты, пустить на лечение или образование.

Где можно взять кредит для ИП и малого бизнеса ⇒

Какая квартира подойдет под залог

Как и при ипотечных сделках, финансовая организация должна быть уверена в том, что при негативном развитии сценария должник вернет сумму вместе с набежавшими процентами и штрафами. По этой причине к залоговой собственности выдвигается ряд требований, подтверждающих высокую ликвидность и возможность быстрой реализации жилья в случае невозврата.

Большинство банков требует соблюдения следующих характеристик:

- расположение объекта в регионе присутствия банка;

- расположение в доме, исключая крайние этажи;

- удовлетворительное состояние квартиры, оснащение необходимыми инженерными коммуникациями;

- малый износ здания (исключая аварийные и ветхие строения, ожидающие сноса или капремонта);

- полное соответствие планировки заявленной документации;

- оформление в частную собственность без каких-либо ограничений и обременений.

Тинькофф — от 6,9% с онлайн оформлением

- Сумма: От 200 тыс. руб. до 15 млн. руб.;

- Срок: От 3 мес. до 15 лет;

- Процентная ставка: От 6,9%;

- Возраст: 18-70 лет;

- Одобрение: 87%.

Самое быстро и удобное получение займа, какое только можно придумать. Заявку вы отправляете онлайн, а карту с деньгами вам привозит курьер, с которым вы и подпишете все необходимые документы. Единственное, что вам нужно будет сделать самостоятельно — зарегистрировать залог, ту недвижимость, которую вы предлагаете банку в качестве гарантии.

Где еще можно выгодно взять кредит наличными ⇒

Принимаются только приватизированные квартиры в достроенных многоквартирных домах в любом городе РФ + жилье, попавшее под программу реновации.

Подтверждение доходов, официальная работа и прочие справки не требуются. Можно обращаться даже с испорченной кредитной историей. Выдают индивидуальным предпринимателям, собственникам бизнеса, безработным и пенсионерам.

Зачем брать займ под залог квартиры или дома?

Кому хочется оставлять что-то банку, если другим выдают просто так, без всяких поручителей и справок? Никому. Так в чем же смысл такой ссуды, его преимуществ и для чего вообще брать займ под залог квартиры, недвижимости или другого имущества? Объясняем.

- Большая сумма. Какой еще банк предложит вам просто так несколько миллионов без поручителей и прочих сложностей? А под залог квартиры или дома можно взять до 30 миллионов. Правда, выдают не более 60%-80% от стоимости жилья.

- Дольше срок. С увеличением суммы увеличивается и срок займа, а значит, уменьшаются ежемесячные платежи — гораздо легче выдержать новую финансовую нагрузку.

- С плохой историей. В отличие от простых потребительских кредитов залоговые займы выдают даже, если ваша КИ испорчена, есть просрочки или другие открытые ссуды Почему? Потому что теперь у банка есть гарантии выплаты.

- Деньги нужны срочно. Заявка рассматривается, а договор оформляется быстрее, чем при обращении за потребительским займом. Можно взять наличные уже сегодня, если успеть подать заявку утром и быстро добраться до офиса банка за деньгами.

- Ниже процент. И так как вы предлагает гарантию, многие банки готовы снижать на 3%-5% стандартную процентную ставку. Вон в том же Экспресс банке Восточный — процент 9,9%.

- Без лишних справок. Если вы безработный, индивидуальный предприниматель или владелец бизнеса, получить стандартную справку о доходе 2-НДФЛ, которую просят все банки будет проблематично. А здесь никаких справок и поручителей никто не спросит.

Многие берут такой займ под залог коммерческой недвижимости, чтобы купить новую — при грамотном подходе ставка по аренде перекрывает выплаты по кредиту, и вы получаете дополнительный доход + помещение в собственности.

Недостатки кредита под залог недвижимости

Минус здесь только один, но очень весомый. Наличными вы получите около 70% от рыночной стоимости недвижимости, а потеряете квартиру целиком, если вдруг не сможете выплачивать кредит.

Советуем тщательно все продумать и просчитать перед тем, как обращаться в банк за подобной ссудой. Самое главное — определить, сможете ли вы вовремя выплачивать долг, чтобы не лишиться в итоге вашего жилья. Обращаться за деньгами стоит только, если у вас действительно весомая причина.

«Доходный дом» — помощь в оформлении кредитов под залог недвижимости

Агентство «Доходный дом» предоставляет свои услуги только по Москве и Московской области. Вы сможете упростить поиски нужного банка подходящего под ваши требования и возможности. Служба сотрудничает с Райффайзенбанком, Абсолют, ЮниКредит, Банком Москвы; Росбанком, МТС, Открытие.

Отзывы клиентов подтверждают высокий профессионализм сотрудников. Обратившиеся отмечают, что агентство берет на себя сбор и оформление необходимой документации. От момента подачи заявки и до получения кредита проходит около двух недель (максимальный срок).

Граждане с плохой кредитной историей, обратившись в «Доходный дом» смогли решить свои проблемы и получить кредит под залог недвижимости.

Вы можете позвонить по телефону сайта +7-495-106-11-98 или заказать звонок там же, указав адрес вашей эл. почты, удобное время для звонка и номер телефона.

В Отзывах граждан, которые покупали недвижимость через «Доходный дом», прослеживается полярность – часть высказывающихся, считают, что их обманули, другие довольны всем. По рассказам видно, что довольны те, кто развирается в тонкостях залогового кредитования и хорошо взвесили все преимущества и риски перед подписанием договора. Не довольные граждане считают, что если они передумали покупать недвижимость, то и залог им должны вернуть. Это означает, что договор был не прочитан, условия не поняты.

Если вы собираетесь обращаться в такие агентства или брокерские компании, где можно подать одну заявку, которую рассмотрят сразу более 40 банков, то будьте готовы к тому, что они работают за проценты. Оплату производят банки или заемщики.

Взять кредит под залог недвижимости намного проще, чем отдавать крупную сумму ежемесячно. Все отзывы на стороне банков. Если оставлять в залог дом, то лучше в проверенных финансово-кредитных организациях, которые действуют по закону.

Если сумма, которую банк выдает под залог вашего дома ниже желаемой, то уточните, какие еще кредитные предложения вам могут предоставить. Часто, обычный потребительский кредит – удачная альтернатива залоговому.

Каким должен быть дом для кредита под залог

Сразу скажем, что в кредитах под залог недвижимости чаще всего в качестве обеспечения применяется квартира. Банки считают такой объект более ликвидным: его можно быстро оформить под залог, а в случае неисполнения заемщиком обязательств – также быстро ее реализовать. Однако на рынке кредитования все чаще встречаются программы, которые предусматривают залог в качестве дома.

Следует понимать, что не каждый дом банк оформит в обеспечение. Как и к квартире, к дому предъявляются определенные требования.

Техническое состояние

В конструкции дома не должно быть использовано дерево, максимум – смешанный материал. Наличие минимального ремонта, износ не более 50%. Дом не подлежит сносу, капитальному ремонту, не является ветхим.

К собственности обеспечен круглогодичный свободный подъезд.

Расположение дома

Лучше всего, если недвижимость располагается в черте крупного города или его пригорода. К примеру, в Москве, Санкт-Петербурге и не дальше 30-40 км от них. На такой объект недвижимости есть спрос, реализовать его будет не трудно.

Наличие документов

Важный момент в принятии дома как залога – вместе с ним оформляется и земельный участок, на котором он находится. Поэтому следует проверить наличие документов, доказывающих право собственности и на дом, и на земельный надел.

Есть все необходимое для нормальной жизнедеятельности

В доме проведены необходимые коммуникации, есть свет и теплоснабжение. Проводка в порядке, трубы не протекают и не находятся в аварийном состоянии. Плюсом будет проведенная телефонная связь и наличие интернета.

Нет обременений

Дом, оформляемый в залог кредита, не является предметом судебного спора либо притязательства на него третьих лиц. Недвижимость не находится в залоге у других финансовых учреждений (исключение, если оформляется рефинансирование либо осуществляется перезалог имущества). На дом не наложен арест или запрет регистрационных действий.

Заемщик – единственный собственник

Допускается, что заемщик может иметь только частичное право собственности. В таком случае остальные совладельцы дают письменное согласие (заверяется у нотариуса) либо привлекаются как поручители. Это затягивает время оформления кредита, увеличивает бюрократическую составляющую сделки. В целом, у банка в дальнейшем могут возникнуть проблемы с продажей такого имущества. По этим причинам кредитор выставляет требование единоличного владения.

Среди собственников нет определенных лиц

В кредите под залог дома откажут, если среди собственников есть несовершеннолетние дети, инвалиды, старики или недееспособные владельцы. Последние имеют право пожизненного проживания в доме.

В целом, даже если ребенок не владеет частью дома, на оформление недвижимости понадобится согласие органов попечительства. Если дом является для ребенка единственным местом проживания – в получении кредита под залог недвижимости откажут.

Какие кредитные компании дадут кредит под залог дома

Кредит под залог недвижимости можно получить также в крупных ломбардах и микрофинансовых компаниях. Хотя специализация последних – все-таки выдача микрозаймов. Да и под их огромные проценты выплатить кредит просто нереально (от 0,8% в день, выдается не более 1 млн. р. до 2-х лет).

Выгодный кредит под залог дома можно взять у кредитных компаний, они сотрудничают с разными кредиторами и за счет привилегий предлагают заемщикам выгодные условия.

Компания ➥ МойЗалог

Одна из крупнейших кредитных компаний (работает по Москве и МО) готова выдать заемщикам до 100 млн. р. Базовая ставка – от 6,5% (предложение ограничено, поэтому придется поторопиться). Срок максимально увеличен – до 30-ти лет.

Чтобы получить кредит под залог дома – нужно просто подать заявку на официальном сайте компании. На это уйдет не более 20-ти секунд.

Требований к заемщикам кроме возраста и гражданства (18-79 лет, РФ) – нет. Рассматриваются лица с испорченной кредитной историей, без обязательного подтверждения дохода. Не требуются поручители, на открытые просрочки закрываются глаза.

Оценка недвижимости происходит реально и выдается до 90% от стоимости оценки

Внимание: подходит недвижимость в Москве и МО

Возможен аванс, деньги у клиента будут уже в день обращения.

Факт! Никаких комиссий, досрочное погашение без штрафов, страхование жизни не навязывается и ставка не увеличивается.

Если не нужен залоговый кредит – компания подберет любой другой, окажет помощь в снижении ставки по уже существующим займам или поможет рефинансироваться и перезаложить имущество.

Компания ➥ Залоговик

В Санкт-Петербурге и ЛО взять кредит под залог недвижимости со сниженной ставкой можно в компании Залоговик. Клиентам доступны:

- годовая ставка — от 7,5%;

- суммы — до 90 млн. р.;

- сроки погашения (до 25-ти лет) позволяют вносить комфортные платежи без риска для семейного бюджета.

При оценке стоимости недвижимости цена не занижается и выдается до 90% от ее стоимости.

Условия обслуживания схожи с компанией МойЗалог — максимальная лояльность к клиентам и ориентированность на качество и сумму имущества.

Внимание: подходит недвижимость в Санкт-Петербурге и ЛО

Что запрещается делать с заложенным домом

Если недвижимость становится залогом, то обременение запрещает некоторые действия. А что именно нельзя?

Прописывать других людей

Если кредитор даст согласие, то прописать новых жильцов удастся. Но банк вряд ли одобрит прописку несовершеннолетних, так как она способна усложнить продажу дома с участком.

Повторно закладывать дом

Залог предполагает обременение, поэтому закладывать повторно уже заложенное имущество нельзя. Во-первых, если вы попытаетесь перезаложить дом и участок, то банк вправе расторгнуть договор из-за нарушения его условий и потребовать от вас полного досрочного погашения кредита. Во-вторых, с залоговыми объектами работают немногочисленные кредиторы.

Все же перезалог предлагается некоторыми финансовыми организациями, и он предполагает, что кредит фактически переходит из прошлого банка в новый. Но все стороны должны согласиться на это.

Дарить, продавать

Невозможно после залога и отчуждение имущества, то есть его продажа, дарение, переоформление на другого собственника, размен. Факт залога фиксируется в Росреестре и выявляется при оформлении необходимой для реализации документации.

Перечень документов

Как правило, банки для оформления кредита под залог недвижимости запрашивают стандартный пакет документов:

- паспорт гражданина РФ;

- трудовую книжку, справку о заработной плате или другое подтверждение дохода;

- документы на недвижимость;

- заключение с оценкой жилого объекта;

- нотариальное согласие второго супруга на оформление залога и кредита.

Иногда требуется второй документ: СНИЛС, ИНН, водительские права, военный билет, загранпаспорт и др. Без подтверждения дохода и справок о заработной плате можно получить заем через МФО.

В пакет документов на недвижимость, как правило, входит:

- свидетельство о праве собственности, выписку из ЕГРН;

- договор купли-продажи и другую правоустанавливающую документацию;

- кадастровый план, техпаспорт с указанием внутренней планировки и метража;

- бумаги на прилегающий земельный участок;

- справка об отсутствии долгов за оплату услуг ЖКХ.

Сравнительная таблица кредитов под залог недвижимости

Для удобства свела актуальные предложения для физических лиц на май 2020 года в единую таблицу:

| Банк | Условия | Ссылка на оформление заявки |

| Абсолют Банк | Сумма: до 15 млн ₽ Срок: до 15 лет Ставка: от 12,24 % | Оставить заявку |

| Банк “Возрождение” | Сумма: до 10 млн ₽ Срок: до 5 лет Ставка: от 12,5 % | Оставить заявку |

| Восточный Банк | Сумма: до 15 млн ₽ Срок: до 20 лет Ставка: от 8,9 % | Оставить заявку |

| Газпромбанк | Сумма: до 30 млн ₽ Срок: до 15 лет Ставка: от 11,9 % | Оставить заявку |

| Локо-Банк | Сумма: до 5 млн ₽ Срок: до 7 лет Ставка: от 8,4 % | Оставить заявку |

| НС Банк | Сумма: до 10 млн ₽ Срок: до 10 лет Ставка: от 15 % | Оставить заявку |

| Россельхозбанк | Сумма: до 10 млн ₽ Срок: до 10 лет Ставка: от 10,7 % | Оставить заявку |

| Сбербанк | Сумма: до 10 млн ₽ Срок: до 20 лет Ставка: от 10,9 % | Оставить заявку |

| Тинькофф | Сумма: до 15 млн ₽ Срок: до 15 лет Ставка: от 8 % | Оставить заявку |

| Уралсиб | Сумма: до 6 млн ₽ Срок: до 15 лет Ставка: от 11,99 % | Оставить заявку |

Что такое кредит под залог квартиры

Кредит под залог любой недвижимости – это «живые» деньги, выдаваемые банком взамен получения гарантий вашей платежеспособности, которая подтверждена предоставляемым залогом. Очень удобный вариант, если нужна крупная сумма денег и под относительно небольшие проценты (14-15 %) по сравнению с потребительским кредитом.

Да и сроки погашения тут иногда достигают 20 лет, что весьма неплохо, учитывая сроки тех же потребительских кредитов, которые банки обычно ограничивают пятью годами. И главное – если вы предоставляете в залог недвижимость, то банк абсолютно не интересуется, куда вы собираетесь потратить деньги, хоть на свадьбу, хоть на бизнес.

Особенности залогового кредитования

В качестве имущества, передаваемого в залог, могут быть:

- жилая недвижимость (квартира, комната, дом, доля в жилых объектах);

- земельный участок;

- коммерческая недвижимость;

- ценные бумаги (ликвидные акции и облигации);

- транспортные средства (автомобили, мотоциклы, прицепы, сельскохозяйственная техника и т. д.);

- ценные вещи (шубы, драгоценности, антиквариат, смартфоны, бытовая техника и электроника и т. д.)

Кроме банков, получить заем на неотложные нужды можно и в других организациях. Например, в ломбардах. Последние два пункта широко используются именно в ломбардном кредитовании.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Чем кредит под залог отличается от обычного потребительского кредита:

- У обычного потребительского кредита нет обеспечения. Заемщику надо доказать свою платежеспособность – и деньги у него в кармане. У кредита с залогом заявителю надо иметь в собственности ликвидное имущество, способное заинтересовать банк.

- Как правило, заем под обеспечение выдается на более длительный срок и под меньший процент. Это легко объяснить. Банк почти ничем не рискует, передавая деньги заемщику, потому что у него в залоге остается ликвидное имущество. В случае неплатежеспособности клиента недвижимость пойдет с молотка, и банк вернет себе сумму займа.

- Банк предъявляет жесткие требования к документам. В первую очередь это касается залогового объекта недвижимости. Одновременно банк может более лояльно относится к самому заемщику. Например, легче получить кредит с плохой кредитной историей, без подтверждения дохода и официального трудоустройства.

- Процедура оформления займа с залогом более длительная, потому что, кроме стандартного для любого кредита пакета документов, надо собрать бумаги и на объект недвижимости, заказать оценку его рыночной стоимости. Порядок получения такой же, как при ипотечном кредитовании.

В отличие от ипотеки, заемщику не надо вносить первоначальный взнос. Он может получить до 80 % от рыночной стоимости недвижимости. Некоторые банки, например, Тинькофф, заявляют, что выдают до 100 % от оценочной стоимости объекта.

Залоговые ограничения на дом

Прежде чем оформить кредит под залог дома, рекомендуется оценить неудобства, которые связаны с залоговыми ограничениями. Собственник недвижимости будет ограничен в правах с момента подписания кредитного договора:

- обязанность уведомить банк о намерении прописать нового члена семьи;

- необходимость получать разрешение банка на проведение перепланировки, отделки или капитального ремонта;

- запрет на второй залог данной недвижимости в другом банке;

- невозможность продать, передать наследнику, обменять дом или его долю.

Ограничения на распоряжение домом снимаются после полного погашения кредита. После закрытия займа клиент берет в банке справку об отсутствии задолженности и снимает обременение с жилья.

Можно ли взять кредит под залог недвижимости

Одним из наиболее известных вариантов кредитования с залогом недвижимости является ипотека. Тысячи семей ежегодно приобретают кредитные квартиры, передавая их в залоговое обеспечение до полной выплаты долга. Однако помимо ипотеки есть и множество других программ, позволяющих взять кредит в банке под залог квартиры, дома и т. д.

Чтобы получить кредитную линию, заемщик должен подтвердить свое безупречное платежное досье, что не всегда возможно. Если в стандартных условиях клиент может повысить шансы на одобрение, подав запрос на кредит под залог квартиры, с просрочками по предыдущим займам подобный вариант может оказаться единственно возможным.

Программа имеет множество плюсов для обеих сторон, однако влечет за собой дополнительные риски и ограничения для заемщика. Чтобы успешно получить и вернуть средства банку, взятые в кредит под залоговое обеспечение, необходимо тщательно проанализировать детали программы и изучить условия, подписываемые в договоре.

Кредит под залог дома

Для банка важны гарантии платежеспособности заемщика. Залог в виде недвижимости сводит риски банка к нулю. Кроме этого существует порядок оценки залогового имущества, по которому стоимость дома или земли под залог в несколько раз меньше рыночной. Если заемщик не сможет расплатиться за кредит, то банк, как новый собственник, вставляет его на продажу. То есть, банк зарабатывает два раза – на процентах за кредит и с продажи дома по рыночной цене. Чтобы этого не случилось, и вы остались собственником своей недвижимости, следуйте правилам:

- сотрудничайте с надежными банками;

- внимательно читайте договор, если вы сомневаетесь в своих знаниях, лучше обратитесь к юристу за консультацией;

- изучите другие предложения по кредитам, которые могут быть альтернативой залогового;

- взвесьте все «за» и «против» и оцените свою реальную платежеспособность – если вы просрочите два-три раза платежи, то подарите свою недвижимость банку;

- оставлять под залог недвижимости, дома целесообразнее для получения кредита на развитие бизнеса – когда деньги принесут еще больше денег. Выгодно и в случаях, если вы намереваетесь купить новый дом. В других ситуациях, которых в жизни бесчисленное количество, опирайтесь на здравый смысл и смотрите в будущее.

Взять кредит под залог недвижимости (дома с участком, дачного дома, земли) не составит труда, если вы единственный собственник или владеете ею вместе с супругом/супругой. Тем более банком приветствуется, когда супруги выступают созаемщиками или поручителями, имея долю в недвижимости. Дачные дома, с участком или без, так же могут стать залогом. Но оценочная стоимость может вас не устроить, а именно от нее зависит сумма одобренного кредита. Банков, в свою очередь, часто не устраивает местоположение дачной недвижимости или ее состояние. То есть, имущество должно котироваться на рынке недвижимости.

Кредит под залог недвижимости без справок о доходах, выдают следующие банки:

- Восточный на любые цели.

- Капитоль Кредит.

- Банк Жилищного Финансирования.

- ГринФинанс . Если в вашем регионе есть офисы этого банка или они согласны работать с недвижимсотью вашего города по онлайн заявке, то вы можете обратиться туда даже если у вас плохая кредитная история.

Каждый конкретный случай рассматривается индивидуально. Поэтому удобно подавать заявки сразу в несколько банков. В одном из них вам обязательно повезет с любой кредитной историей.

В сбербанке можно взять кредит под залог недвижимости на любые цели. Процентная ставка начинается от 12% годовых. Сбербанк, как ведущий банк России не ставит своей целью лишить вас имущества. Поэтому список документов, необходимых для одобрения заявки включает в себя и справки о доходах и выписки из трудовой книжки. Весь список можно скачать со страницы предоставленной выше ссылки.

Потребительский кредит под залог недвижимости может быть целевым или на любые цели. Если вам нужны деньги для организации бизнеса, то сбербанк предлагает список компаний, которые готовы предоставить франшизу на законных основаниях. Если у вас собственная идея, то банк потребует бизнес-план.

Кредит на любые цели выдается под залог такой недвижимости, которая интересна на рынке и может быть продана банком без помех, в случае, если вы не добросовестно будете относиться к платежам.

Заключение

Друзья, подведём итоги. Теперь вы знаете, как получить кредит под залог дома, в чем выгода и недостатки такого способа кредитования. Я надеюсь, статья поможет вам благополучно уладить финансовые вопросы и не допустить ошибок при оформлении займа.

Автор статьи: Виталий Цыганок

Разработчик сайтов, фрилансер. Учился в МГУПИ города Ставрополя по специальности “Прикладная информатика в экономике”, но бросил институт на третьем курсе. Имеет опыт работы официантом, почтальоном, грузчиком.

Рассматривает сайты как источник постоянного пассивного дохода. С партнером запустил с нуля более 25 интернет-ресурсов.

Сооснователь и редактор ХитёрБобёр.ru до 2019 года, на сайте отвечал за семантическое ядро и SEO-продвижение.