Особенности блокировки карты ОТП Банка

Блокировка карточки подразумевает приостановку всех транзакций на ее счете. Этот процесс

может производить как клиент, так и сотрудники банка.

Основные мотивы для блокировки клиентской карточки:

- Отсутствие дальнейшей нужды в услугах банка;

- Утеря карточки;

- Подозрение на кражу платежных данных.

Мотивы со стороны банка:

- Компрометация;

- Подозрение на мошенничество;

- Подозрение на использование счета для отмывания денег и финансирования террористических организаций.

Наиболее частым мотивом при этом является компрометация карточки, когда банк получает оповещение о том, что со счета клиента совершались транзакции, радикально отличающиеся от предыдущих. В таком случае заблокированная сумма на карте ОТП

будет недоступна до тех пор, пока не проведется разбирательство по этим операциям.

Способы пополнения карточного счета

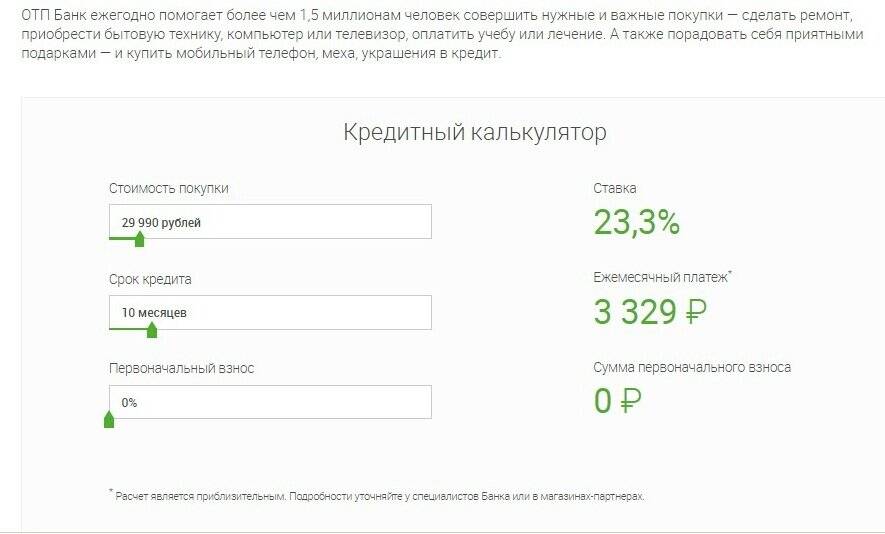

ОТП банк предоставляет довольно обширное количество вариантов погашения задолженности по карточному счету. Заемщик самостоятельно выбирает наиболее подходящий для него вариант. Так, пополнение баланса возможно:

- в салоне «Мегафона»;

- с помощью системы денежного перевода;

- с карты иной банковской организации;

- оставив соответствующую заявку в бухгалтерии на работе;

- переводом через «Почту России»;

- воспользовавшись терминалами, а также банкоматами;

- через кассу (при наличии отделения банка);

- переводом с электронного кошелька;

- воспользовавшись «Евросетью» или через кассу магазина, который предоставляет подобную услугу.

Стоит отметить, что не каждый способ является моментальным. Например, перевод через почту не можно назвать быстрым способом пополнения карты, так как период составляет до 10 дней. При этом зачисление средств при пополнении с помощью кассы банка происходит мгновенно.

Погашать рекомендуется более крупными суммами, чем указанный минимальный платеж. Это обусловлено тем, что практически вся сумма минимального платежа идет на погашение задолженности, а на погашения основного долга только незначительная часть внесенных средств. Поэтому при минимальных платежах переплата по кредиту значительно возрастает.

Условиями выдачи кредитной карточки предусмотрена минимальная сумма, которою необходимо внести ежемесячно на баланс карты – 5% от суммы задолженности. О точной сумме необходимой оплаты можно узнать из счета-выписки или войдя в личный кабинет на сайте. При погашении задолженности в период 55 дней (льготный период), никаких дополнительных процентов не взимается. При несвоевременном внесении средств на баланс карты предусмотрен штраф, который составляет 20% годовых.

Использование

Когда активация карты завершена, не стоит торопиться с дальнейшими действиями. Многие люди спешат и приступают к использованию пластика сразу же. Между тем, следовало бы для начала ознакомиться с рядом нюансов.

Расходы

После выпуска карточки большинством банков взимается плата, списываемая с клиентского счёта. Это происходит в связи с:

- изготовлением платёжного инструмента;

- процессом проверки состояния счёта;

- сервисом сопровождения продукта.

Т.к. карта у Вас кредитная, нужно быть внимательным, применяя доступные средства. В случае не слишком грамотной эксплуатации можно заработать себе дополнительные задолженности, которые, в свою очередь, сопряжены с разного рода штрафными санкциями.

Кредитки ОТП выпускаются и передаются пользователю без дополнительных комиссионных сборов. При отсутствии расходов никакая плата не списывается.

Важно! Активация – также бесплатный процесс. К тому же – мгновенный.. Всё это делает манипуляции с пластиком ещё более комфортными

Эксплуатация карты не будет стоить и рубля, даже если ею продолжительное время не пользуются

Всё это делает манипуляции с пластиком ещё более комфортными. Эксплуатация карты не будет стоить и рубля, даже если ею продолжительное время не пользуются.

PIN

PIN пользователь получает, как правило, спустя 14 дней максимум – с момента своего обращения в банк. Троекратный неверный ввод ПИН-кода приводит к блокировке карты. Пока клиент не получил ПИН-код, он, тем не менее, может пользоваться деньгами на карте.

Особенности блокировки карты ОТП Банка

Блокировка карточки подразумевает приостановку всех транзакций на ее счете. Этот процесс может производить как клиент, так и сотрудники банка.

Основные мотивы для блокировки клиентской карточки:

- Отсутствие дальнейшей нужды в услугах банка;

- Утеря карточки;

- Подозрение на кражу платежных данных.

Мотивы со стороны банка:

- Компрометация;

- Подозрение на мошенничество;

- Подозрение на использование счета для отмывания денег и финансирования террористических организаций.

Наиболее частым мотивом при этом является компрометация карточки, когда банк получает оповещение о том, что со счета клиента совершались транзакции, радикально отличающиеся от предыдущих. В таком случае заблокированная сумма на карте ОТП будет недоступна до тех пор, пока не проведется разбирательство по этим операциям.

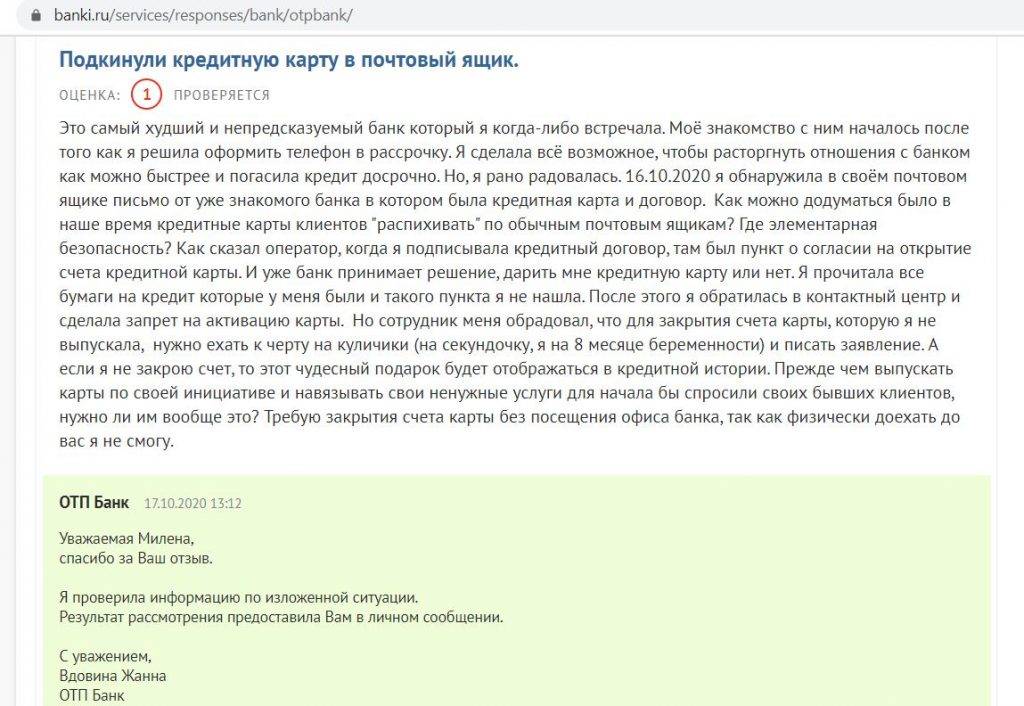

Как закрыть кредитную карту ОТП банка?

Кредитка позволяет всегда иметь под рукой запас заемных средств на случай непредвиденных расходов. Получить её можно, в том числе, и в банке ОТП. Заемщиков этого учреждения часто волнует не только вопрос получения, использования, но и правильного закрытия кредитной карты. Об этом мы и поговорим в данной статье.

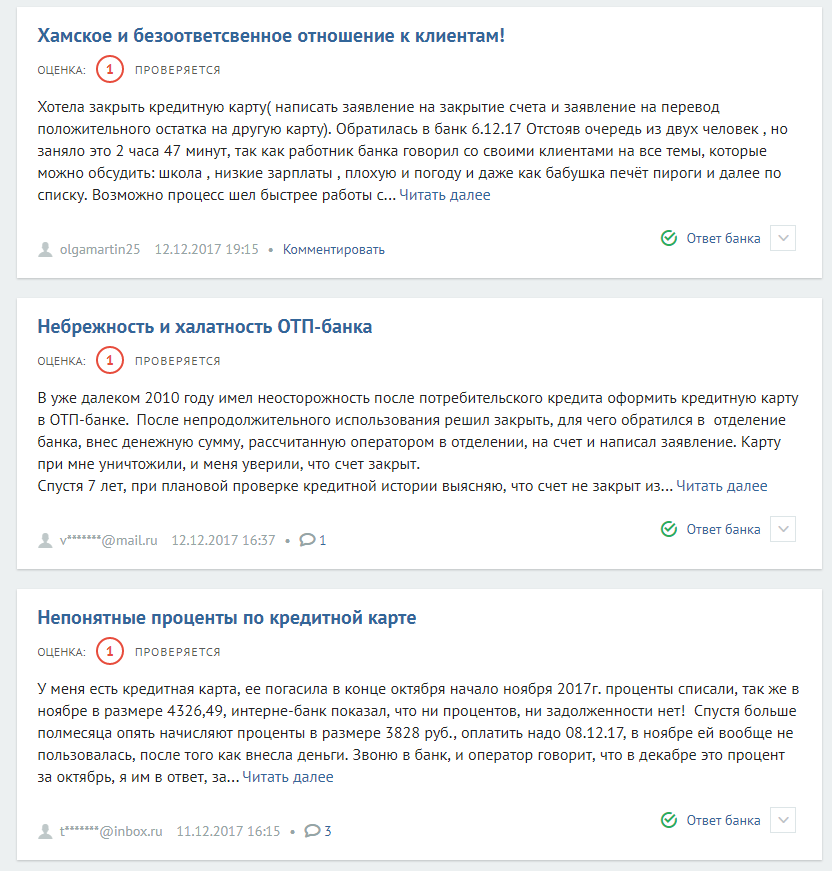

Чем грозит неправильное закрытие карты?

Из-за незнания нюансов процедуры ликвидации кредитки, можно попасть в неприятную ситуацию, когда доказать свою правоту будет довольно сложно. Поэтому, во избежание возможных проблем, необходимо не только соблюдать правила пользования кредитной картой, но и её закрытия.

Не будет лишним напомнить: оформляя кредитку, нужно очень тщательно ознакомиться со всеми документами. В будущем это избавит вас от многих неожиданностей.

В этом случае заемщик будет знать, какие последствия его ожидают в случае нарушения договорных обязательств. Необходимо понимать, что средства на карте – это деньги банка, которые в любом случае придется отдавать.

Что нужно знать, перед тем как закрывать карту ОТП Банка

Процесс блокировки карточки зависит от её типа – кредитная или дебетовая.

- Для дебетовой правило одно – снять имеющиеся на ней деньги. Данное правило не является обязательным, потому что банковский сотрудник при блокировании карточки может выдать сумму клиенту на руки.

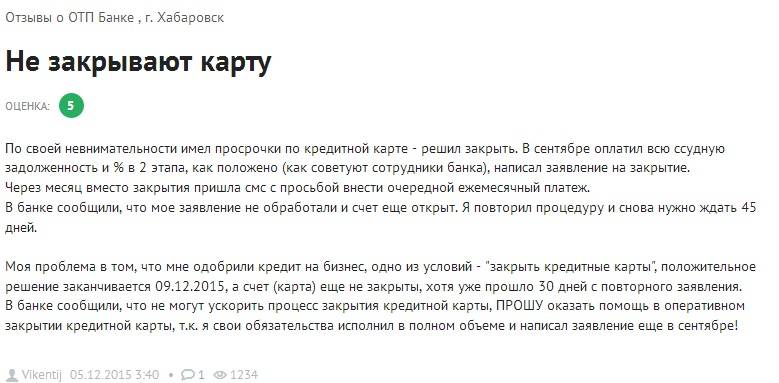

- Если закрыть нужно кредитку, то обязательным правилом является полное погашение задолженности. После оформления закрытия должно пройти 40 дней, чтобы счет и карточка считались заблокированными навсегда.

Как закрыть кредитную карту ОТП Банка

Не имеет значения, в каком банке открыта кредитка, нужно соблюдать пошаговую процедуру закрытия, чтобы всё сделать правильно и избежать проблем в дальнейшем.

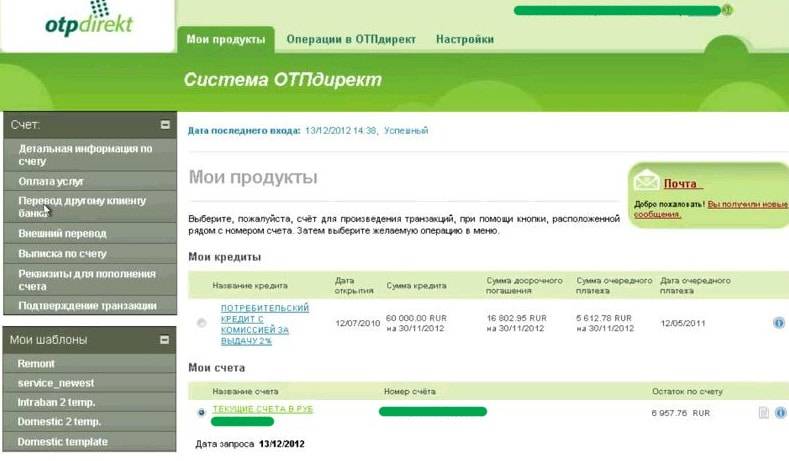

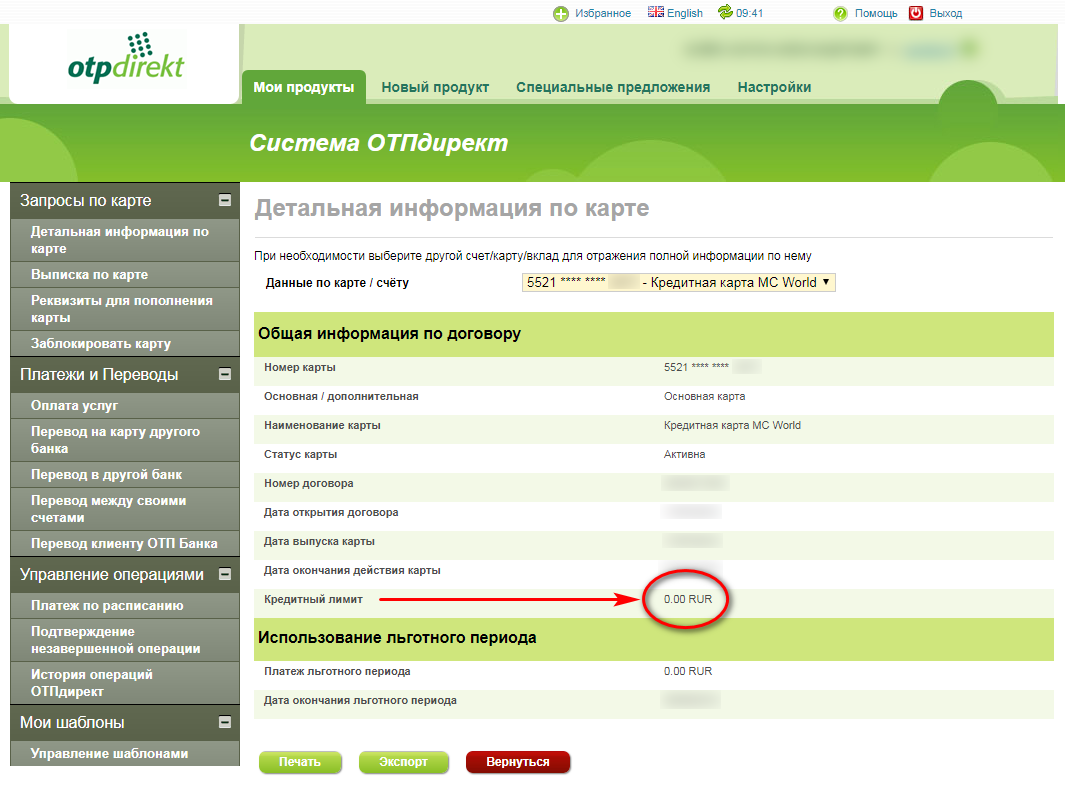

Первым делом проверьте баланс кредитки. Для выполнения данной операции существует несколько способов: банкомат, личный кабинет онлайн, звонок на горячую линию, обращение к банковскому сотруднику. Убедитесь, что на счету нет долгов. При их наличии банк откажется закрывать карту.

Будьте внимательны! Нельзя просто уничтожить кредитку самостоятельно. Даже если кредитка будет разрезана, сожжена, выброшена, счет остается открытым. При наличии на счету долга в размере нескольких копеек, процент будет расти и через определенный промежуток времени клиенту позвонят банковские работники с оповещением о долге.

Поэтому закрывать карту и счет следует согласно правилам.

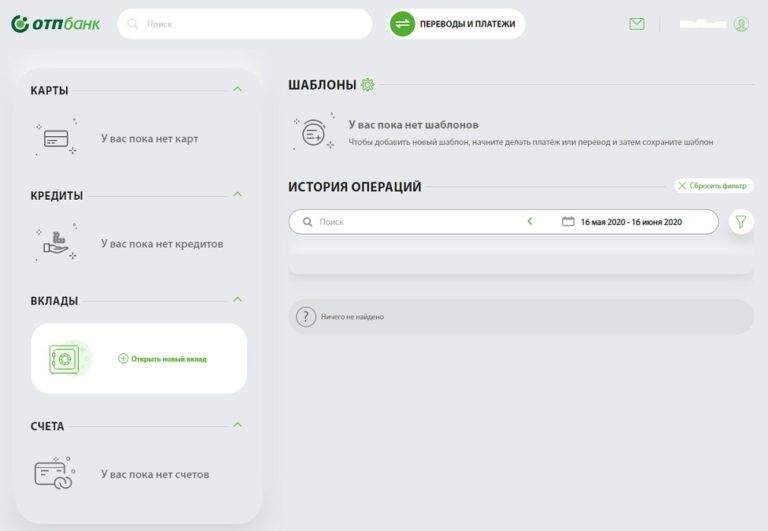

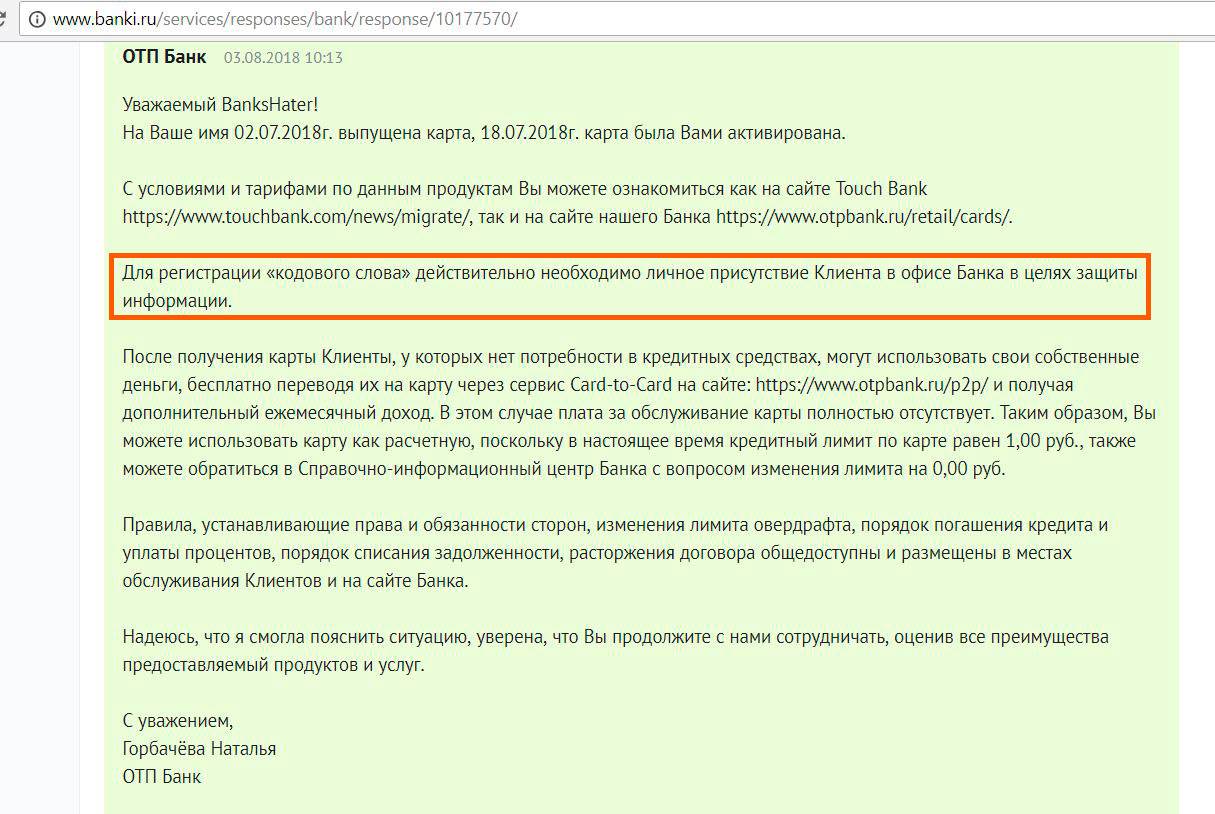

Как закрыть кредитную карту ОТП банка через интернет

Отвечая на вопрос как закрывать карту ОТП банка через интернет, важно уточнить, что полное закрытие осуществляется лишь в отделении банка. Онлайн-кабинет позволит временно заблокировать кредитку до обращения в банковскому сотруднику

Клиент самостоятельно заносит карточку в стоп-лист, а уже после этого оформляет заявление за закрытие счета в банке.

Как закрыть кредитную карту ОТП банка если нет договора

Из описанного раннее в статье видим, что наличие на руках договора не является обязательным правилом для закрытия карточки. Достаточно иметь карту, которую желаете уничтожить, и документацию, способную подтвердить личность владельца.

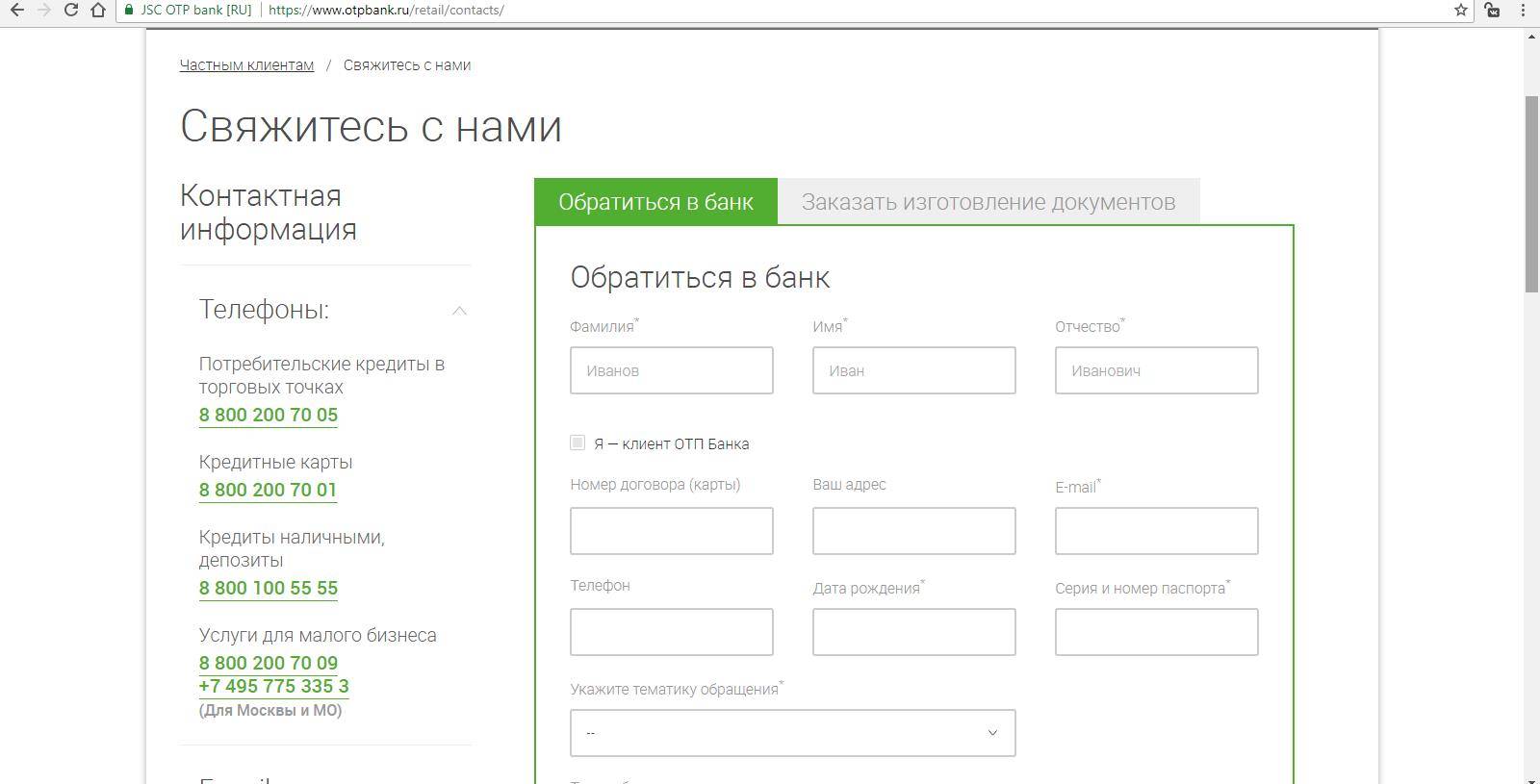

Как закрыть кредитную карту ОТП если отделения банка нет в городе

«Заочное» уничтожение невозможно. Если отделения нет в городе, где клиент проживает на данный момент, он может заранее заблокировать карточку, а в удобное время посетить ближайшее банковское учреждение. По данному вопросу техподдержка консультирует клиентов по телефону горячей линии 8 800 1005 555 или через онлайн обращение.

Как закрыть карту ОТП банка в другом банке

Мы ответили, как закрыть кредитную карту ОТП банка. Но что делать, если поблизости есть только иные финансовые учреждения? К сожалению, данная процедура возможна лишь в финансовых учреждениях ОТП.

Если на кредитке отсутствуют долги, а с депозита сняты все средства, внесите самостоятельно карты в стоп-лист, позвоните по телефону, выбитому на обратной стороне пластика, сотруднику ОТП и обсудите тонкости процедуры закрытия счета.

После этого в удобное для вас время посетите банковское отделение ОТП и оформите закрытие счета.

Как убедится в том что карта закрыта

После закрытия счета возьмите документ, доказывающий, что у клиента отсутствуют задолженности. Также на глазах держателя карты сотрудник ОТП перерезает её пополам, что свидетельствует о том, что больше никто не сможет пользоваться кредиткой. В течение 45 дней подготовится справочка, свидетельствующая о том, что счет окончательно закрыт, а владелец не имеет долгов перед банком.

Можно ли полностью закрыть кредитную карту ОТП банка

Кредитные карты от ОТП банка являются инструментами, которые способны выручать своего обладателя на протяжении многих раз, когда ему срочно нужны финансовые средства.

Однако нередко случаются ситуации, когда необходимость в их использовании исчезает.

И когда в кредитной карте нет больше нужды, необходимо выполнить все свои обязательства перед ОТП банком и произвести ее правильное закрытие, чтобы в дальнейшем не начислялись штрафы, пени и прочие.

Основные особенности процедуры по закрытию кредитки

Во время пользования таким банковским кредитным продуктом необходимо помнить о том, что денежные средства, хранящиеся на пластике, принадлежат не пользователю, а банку. Поэтому при расходе таких денег, в последующем предстоит их возвращать.

В отличие от дебетового пластика, выданного ОТП банком, ее нельзя просто уничтожить и забыть. На ней будет копиться задолженность, начисляться пени и проценты, что может привести к появлению крупной суммы долга.

И чтобы в последующем не появилось таких проблем, необходимо знать, как закрыть кредитную карту отп банка по всем правилам, действующим в финансовом учреждении.

И до того, пока он будет функционировать, клиент обязан будет исполнять финансовые обязательства перед банком.

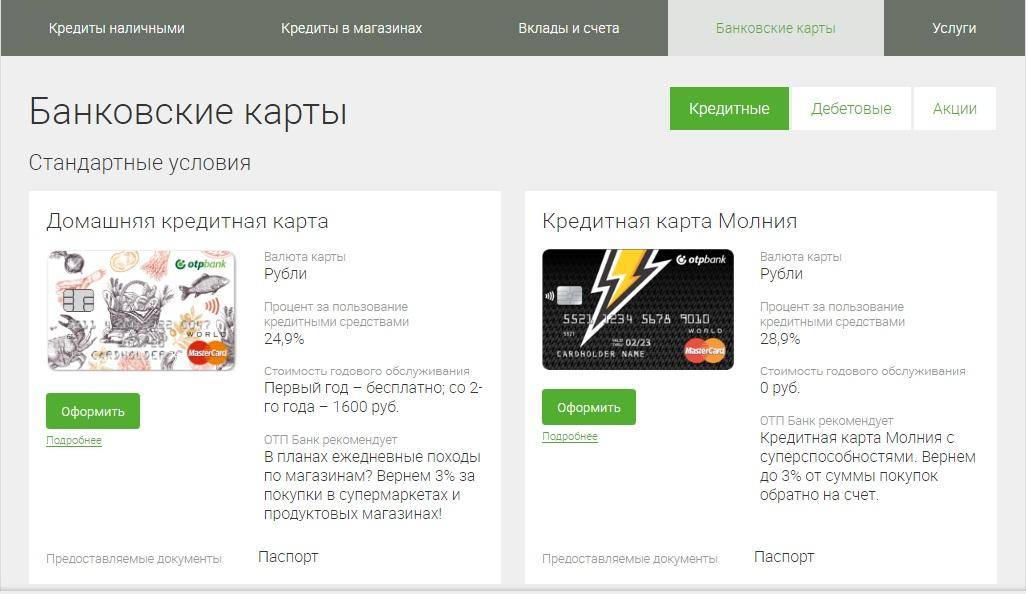

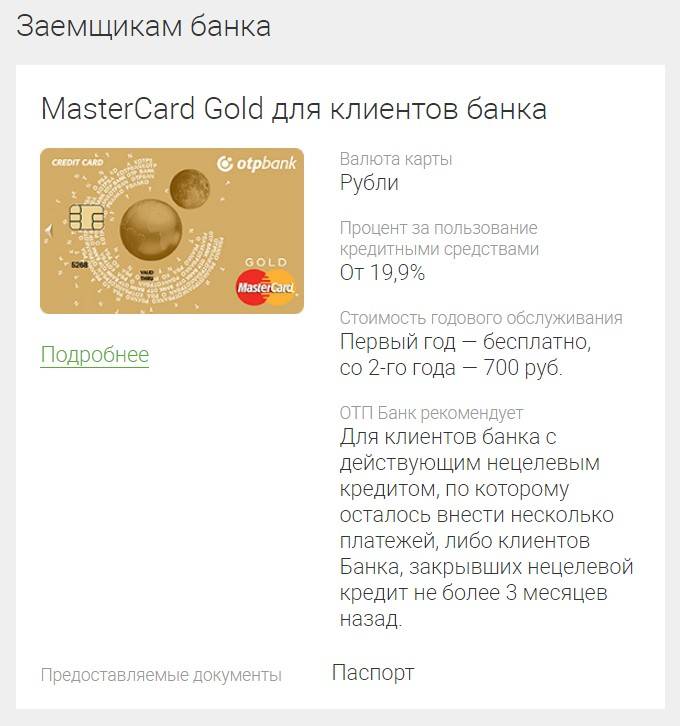

И даже если на счету имеется совсем минимальная задолженность, и кредитополучатель решил не обращать на нее внимание, то она с годами может вырасти в существенную для заемщика сумму. Возможно ОТП Банк — кредитная карта

Возможно ОТП Банк — кредитная карта

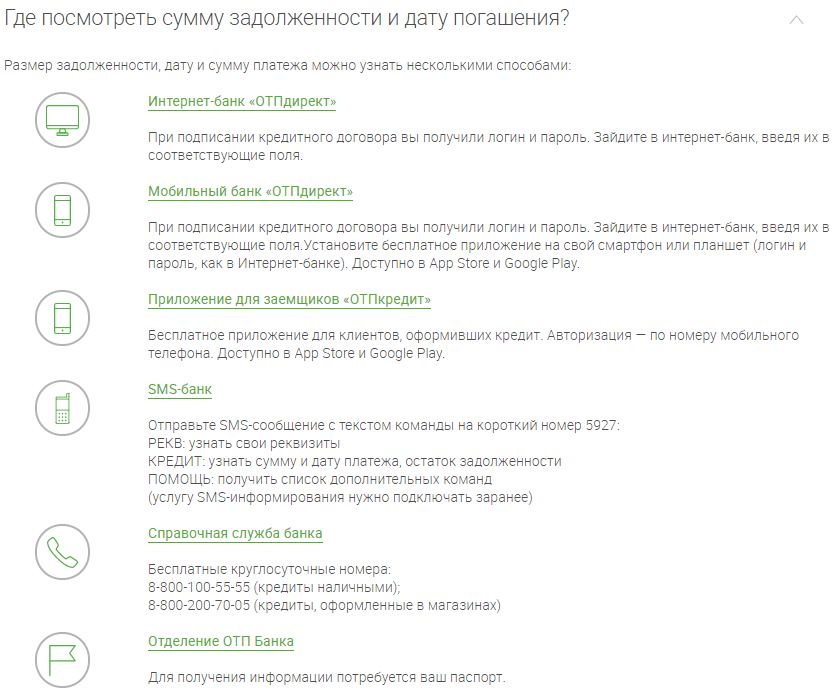

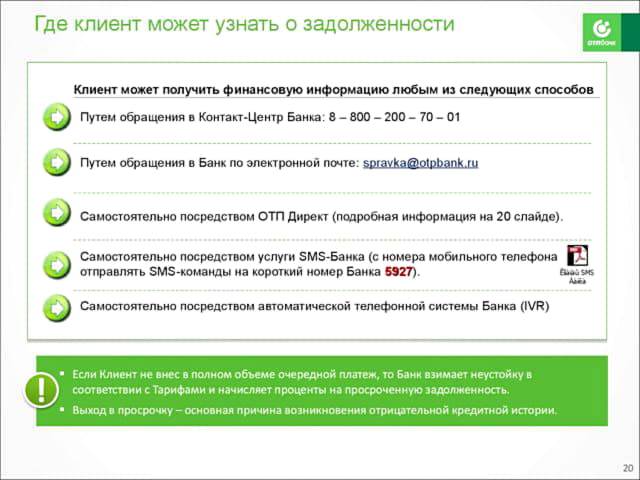

Как узнать, сколько денег должен банку держатель кредитных карт

Перед разбором того, как закрыть карту отп банка, важно узнать, какая задолженность скопилась на счете, привязанном к кредитке. Если имеется хотя бы рубль долга, необходимо его погасить

В банке кредитный пластик не закроют, даже если задолженность составит одну копейку. Для проверки собственной задолженности перед ОТП клиенты могут воспользоваться следующими методами:

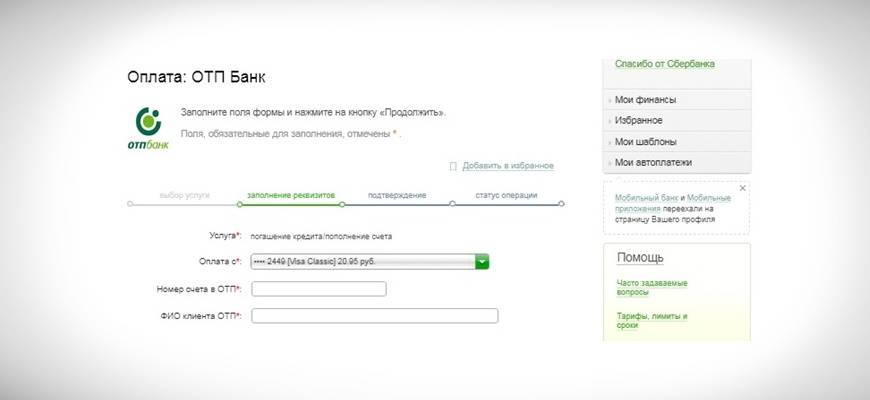

Основные методы закрытия счета по кредитке

В настоящее время закрыть кредитную карту отп имеется возможность, воспользовавшись одним из наиболее популярных методов. Первым является обращение в отделение банка или проведение операции через интернет для погашения задолженности по карте одним платежом. Если это сделать не сразу после проверки баланса, то сумма долга перед банком может измениться.

В таком случае процедура по закрытию не будет выполнена. Также можно воспользоваться методом закрытия пластика несколькими платежами

Если закрытие счета производится таким способом, то клиенту банка необходимо принимать во внимание тот факт, что при внесении платежей их суммы могут отличаться. Следите за этим внимательно при закрытии кредитной карты отп банка

При выполнении данной процедуры важно также написать правильно заявление для закрытия счета. Этот процесс является обязательным, поскольку без него кредитка не будет закрыта

Для закрытия банковского счета правильно необходимо пользоваться следующими методами:

- Через интернет. Для проведения процедуры по закрытию потребуется авторизоваться в личном кабинете и занести пластик в список Стоп – лист. По правилам банка по ней не будет возможности совершать абсолютно все финансовые операции. После этого через интернет представителям банка направляется заявление на приостановку действия карточного счета. Таким же образом клиенты имеют возможность закрыть дебетовую карту отп банка.

- Через отделение банка. Такой метод закрытия является наиболее оптимальным для каждого клиента. От держателей пластика потребуется обратиться в офис с просьбой закрыть карту и счет, который был к ней привязан. Консультанты банка расскажут, есть ли на ней задолженность, проведут процедуру закрытия, если ее нет. Но в случае наличия долга, клиент может внести сумму на счет прямо в офисе. Затем будет карта закрыта по всем правилам финансового учреждения. При использовании такого метода для обращения в офис банка потребуется иметь при себе минимальный пакет документов, включающий: документ, удостоверяющий личность, сама кредитка заявление, которое может быть составлено в банке.

Как убедиться, что кредитка закрыта

В банке при клиенте уничтожается кредитка, а это значит, что ею больше никто не сможет воспользоваться. Но официальным подтверждением отсутствия всяческих финансовых обязательств перед банком является получение справки о погашении задолженности. На ее оформление требуется много времени, которое составляет не менее 45 дней.

Сама процедура, чтобы закрыть кредитку, не является сложной. И для ее проведения необходимо всего лишь полностью погасить задолженность.

Где снять деньги без комиссии

- При снятии до 60 тысяч рублей в любом банкомате ОТП Банка комиссии нет.

- При выводе большей суммы комиссия составляет 1,5% от суммы, но не менее 150 руб.

Исключение составляет мгновенная карта. В тарифном плане не предусмотрены комиссии при использовании «собственных» банкоматов и банкоматов на любую сумму транзакции.

При использовании сторонних банкоматов комиссия за снятие до 60 тысяч рублей / 1 тысяч долларов или евро отсутствует. Если вы получите большую сумму, комиссия составит 1,5%, минимум — 190 рублей / 3 доллара или евро (в зависимости от валюты счета). Кроме того, указанные комиссионные являются средними и могут незначительно отличаться для некоторых ставок.

Стоит учесть, что ОТП Банк не устанавливает лимитов на снятие средств — в банкоматах можно снять любую сумму. Сторонние финансовые учреждения, с которыми работает банк, часто накладывают ограничения. Например, через технические устройства Сбербанка можно вывести до 7,5 тысяч рублей, через СКБ-Банк — до 15 тысяч рублей. Чтобы не проводить операцию дважды и не платить двойную комиссию с минимальной комиссии, лучше заранее узнать об условиях через колл-центр того или иного банка.

ПРОЧИТАЙТЕ Шесть способов узнать остаток по кредиту в OTP Bank

При использовании кредитных карт вы можете снимать деньги без комиссии только с помощью продукта MasterCard Gold «Clear Card». В отличие от других карт, тариф не предусматривает увеличения тарифа при получении наличных, льготный период не приостанавливается.

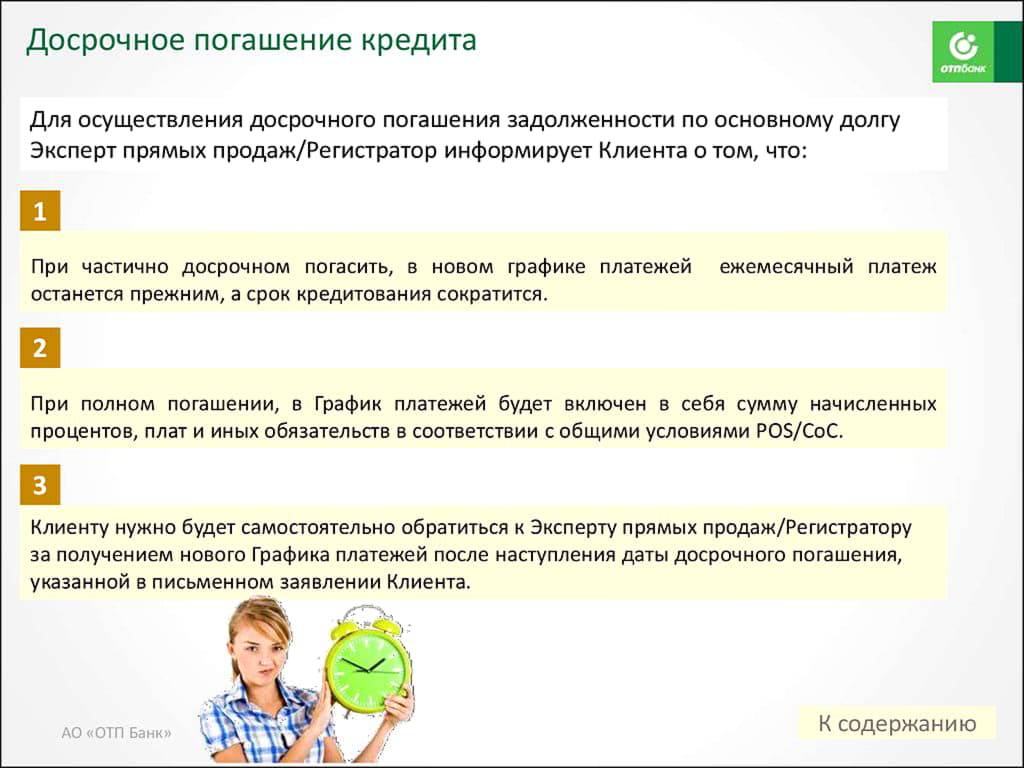

Узнать сумму общей задолженности и правильно составить заявление

Несмотря на то, какой из методов досрочного гашения суммы задолженности по банковскому займу, клиенту необходимо действовать в соответствии с установленными банком требованиями и рекомендациями. Если человек не действует по определенному алгоритму, то кредитное учреждение не признает наличие досрочного гашения займа

Это важно помнить при частичном или полном закрытии задолженности

При выборе метода закрытия задолженности перед банком важно ознакомиться с процедурой, которую потребуется провести для того чтобы процесс был правильным. Только в этом случае после избавления от кредитных обязательств у кредитного учреждения не будет вопросов к клиенту

Есть ли в ОТП банке «кредитные каникулы»

О «кредитных каникулах» знают многие заемщики. Эта услуга осуществляется некоторыми банками, когда их клиенты не могут по уважительной причине погашать взятые на себя долговые обязательства. ОТП банком такая услуга не предоставляется, но в нем можно воспользоваться процедурой переноса платежа. В этом случае меняется график платежей, и ближайший взнос денег пропускается. За это время клиент должен устроиться на новую работу или найти денежные средства для оплаты кредита. Как правило, отсрочку платежей в ОТП банке предоставляют за дополнительную плату. О размере комиссии следует узнать у сотрудников организации.

Как узнать сумму долга и написать заявление?

Какой бы из двух видов преждевременного погашения не выбрали клиенты, необходимо придерживаться определенных рекомендаций. В случае несоблюдения алгоритма действий, банк не сможет признать факт ДП, а клиентам придется ждать следующей даты, согласно графику платежей.

Частичное досрочное погашение

Для осуществления процедуры, необходимо придерживаться такого порядка действий:

- Зачислить на кредитный счет сумму, которая хотя бы на сто рублей превышала ежемесячный взнос.

- Запросить в отделении банка образец документа под названием «Заявление-обязательство».

- Заполнить форму заявления, аналогично образцу. В бланке необходимо уведомить банк о намерении осуществить частичное ДП, а также указать сумму платежа. К примеру, первоначальный платеж по кредиту составлял 8 000 рублей в месяц. В случае взноса в ближайшую платежную дату суммы в размере 10 000 рубелей, в поле «Сумма досрочного платежа» следует указать разницу между двумя цифрами: 2 000 рублей.

- Указать в заявлении оптимальный вариант пересчета графика. Рекомендуется выбрать вариант с уменьшением кредитного срока.

- Заверить заявление и получить копию с банковской печатью.

После выполнения всех этих действий необходимо дождаться sms-уведомления об успешном проведении процедуры. Новый график платежей можно оформить в отделении банка или распечатать из онлайн-кабинета на официальном сайте «ОТП».

Полное досрочное погашение

Для осуществления процедуры, необходимо придерживаться такого порядка действий:

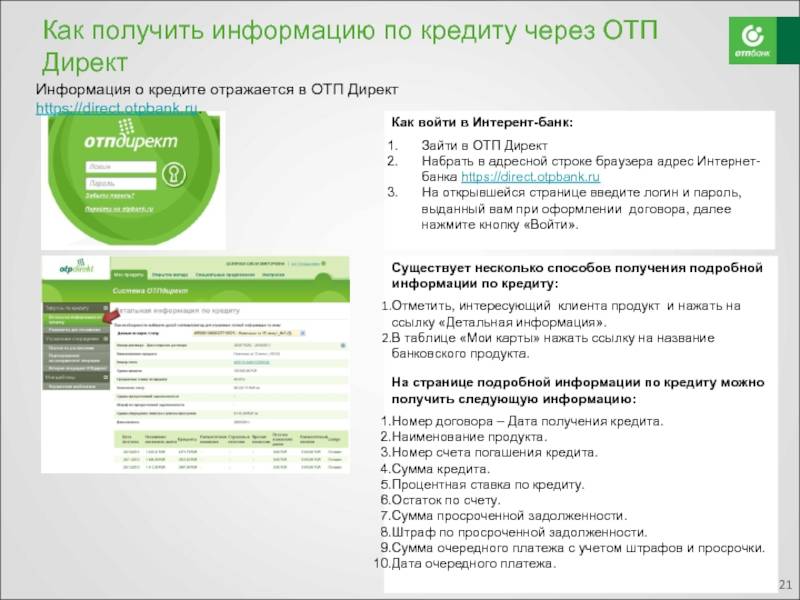

- Обратиться в ближайший офис «ОТП» с паспортом, чтобы узнать точную сумму остатка долга с учетом процентов. Также эти сведения можно уточнить при обращении на горячую линию или через интернет-банкинг.

- Зачислить на кредитный счет сумму, которая целиком покрывает остаток по кредиту.

- Заполнить в отделении банка заявление-обязательство. В бланке необходимо сообщить о своем желании полностью закрыть кредит, а также указать полную сумму долга (с учетом копеек).

- Заверить заявление у сотрудника и получить его копию с печатью.

- Ожидать звонка оператора, который сообщит итоговую сумму с учетом процентов. Если в платежном графике указана дата погашения, к примеру, 30 число, а процедура закрытия кредита происходит 54 числа, банк «ОТП» выполнит пересчет процентов за неполный месяц.

- Убедиться, что на счету имеется достаточная сумма для закрытия кредита. В случае недостачи средств, пополнить кредитный счет.

- Ожидать подтверждение операции.

При преждевременном погашении в полном объеме клиентам необязательно дожидаться ближайшей даты, согласно платежному графику. Процедура закрытия кредита происходит в рабочие дни при наличии письменного заявления заемщика.

Как узнать, погашен ли кредит?

При изменении статуса кредита, банк «ОТП» отправляет клиенту соответствующее уведомление, если предварительно была активирована услуга смс-оповещений. Также уточнить эту информацию можно через интернет-банкинг или при обращении в отделение банка. Закрыв кредит, клиент должен обратиться в филиал «ОТП» для получения официальной справки, подтверждающей факт возврата кредитного займа в полном объеме. Данный документ является подтверждением того, что заемщик больше не имеет долговых обязательств перед финансовым учреждением.

Особенности процедуры закрытия

В некоторых случаях пользователи предпочитают не закрывать карту, а блокировать и при этом оставить действующим расчетный счет. Чтобы закрыть карту и счет, надо подать заявление, а вот заблокировать ее можно в профиле клиента на сайте банка или в мобильном приложении. Не забудьте, что счет, к которому привязывается карта, срока действия не имеет и продолжает действовать даже, когда срок действия карты закончился.

Чтобы закрыть кредитку, держатель обязан:

- погасить текущие задолженности и восстановить лимит по кредитным средствам;

- оплатить необходимые услуги, если таковые предусмотрены;

- если договором предусматривается перевыпуск карты, от этой услуги надо отказаться.

Поэтому перед обращением к кредитору рекомендуется самостоятельно проверить наличие задолженности. Это можно сделать несколькими способами:

- через банкомат запросить состояние баланса;

- в профиле клиента на сайте банка;

- в банковском филиале у специалиста;

- обращение на горячую линию.

Для закрытия карты клиент должен обратиться в офис банка. Если филиала рядом нет, то можно обратиться на горячую линию ОТП Банка.

При личном обращении при себе надо иметь карту и паспорт. Банк принимает обращение клиента и проводит проверку наличия задолженности и других нарушений. На это потребуется определенное время. В случае с ОТП Банком для закрытия карты понадобиться 40 дней.

Реструктуризация в форме кредитных каникул

Реструктуризация кредита в ОТП банке физическому лицу может оформляться как кредитные каникулы. Они заключаются в предоставлении льготного периоды по внесению платежей. Ниже расскажем о собственной программе кредитных каникул, которую предлагает ОТП банк.

Что грозит должнику за просрочки по кредиту? Закажите звонок юриста

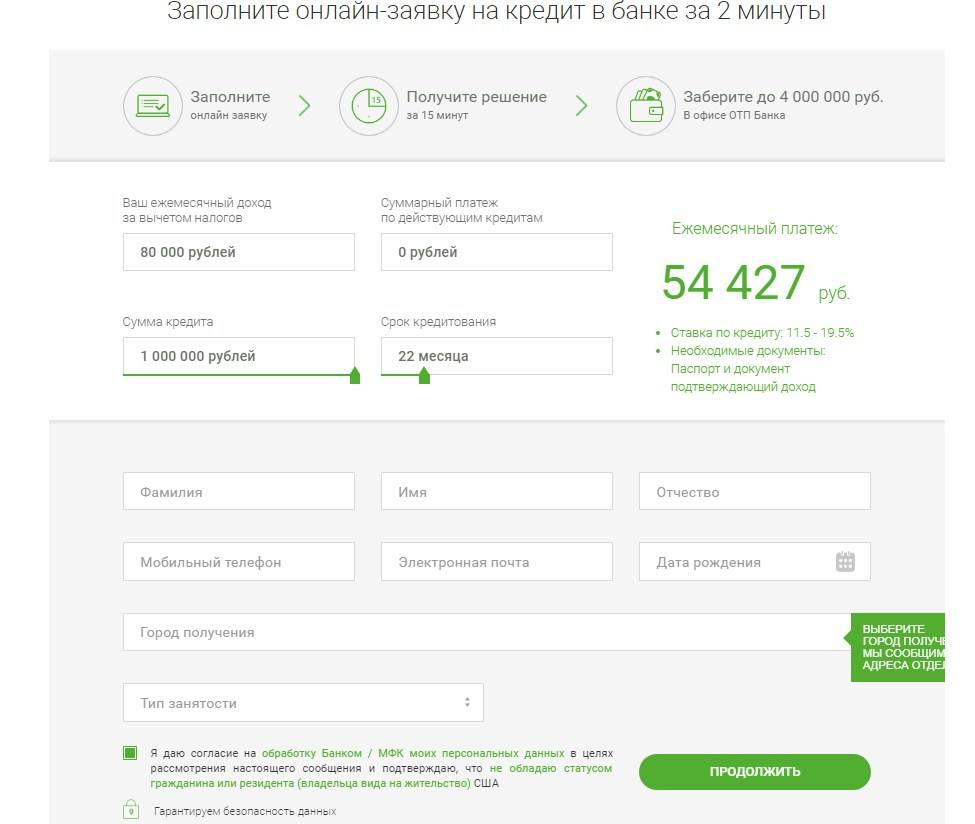

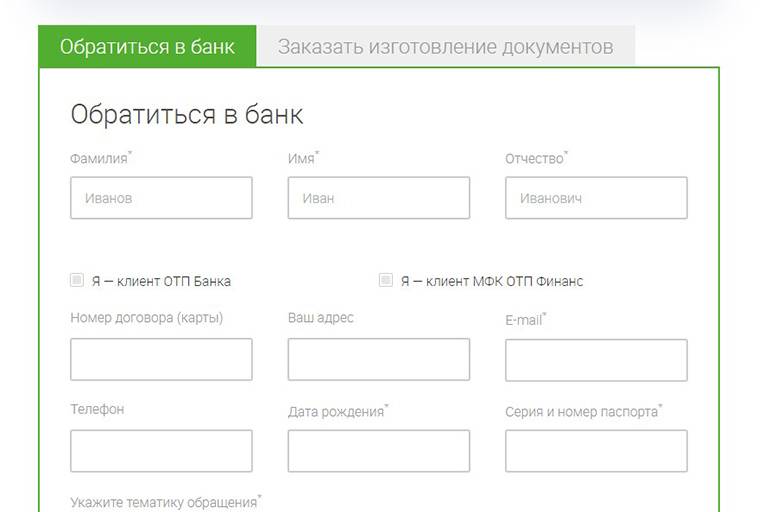

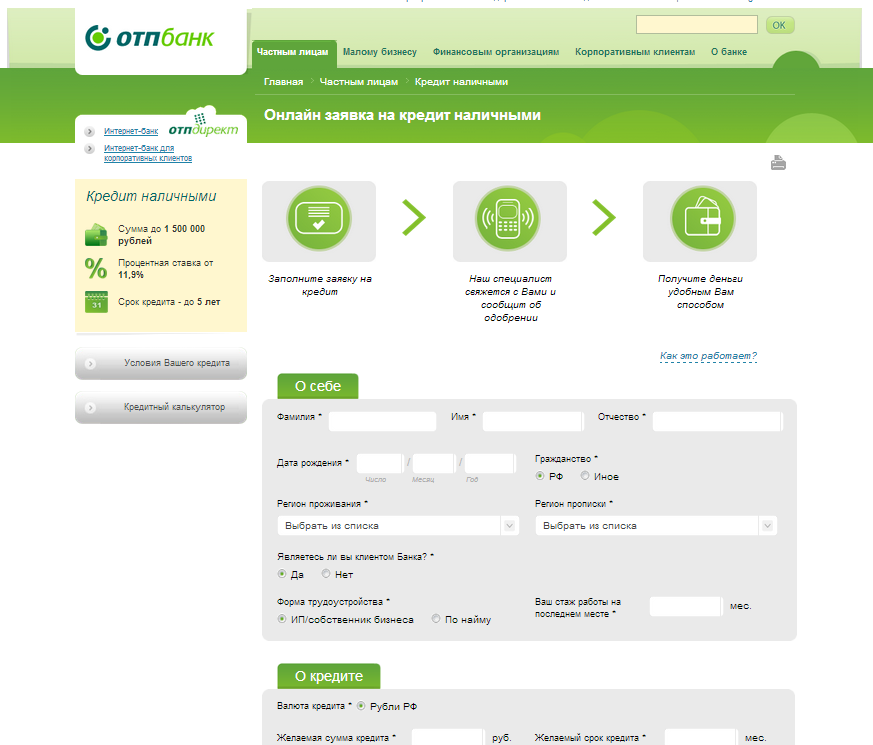

Как подать заявку в ОТП

Форма заявления в ОТП банке

На сайте банка указан точный перечень оснований, по которым можно получить отсрочки или рассрочки. Если заемщик не представит соответствующих доказательств, ему откажут в предоставлении каникул.

Программа «Льготный платеж» — это кредитные каникулы, решение о предоставлении которых принимается сугубо по программе банка. В рамках данной программы предусматривается внесение в течение нескольких месяцев минимальных платежей по кредиту в фиксированном размере, который будет меньше суммы ранее зафиксированного в договоре с банком ежемесячного платежа.

Я — самозанятый, и у меня есть кредит в ОТП банке. Могу ли я претендовать на рассрочку платежей, если мой доход упал?

Требования к заемщику

Сложная жизненная ситуация, которая делает невозможным внесение кредитных платежей строго по графику, может привести к возникновению просрочки. ОТП банк готов дать каникулы и реструктурировать платежи по следующим основаниям:

- отпуск по месту работы без сохранения заработка — нужно подавать справку 2-НДФЛ за текущий и прошлый год, либо справку с места работы;

- снижение размера заработка, общего дохода (при наличии социальных выплат и подработок) — также будут нужны справки 2-НДФЛ или от работодателя;

- сокращение или увольнение с работы — нужно представить оригинал трудовой книжки (при увольнении) или ее заверенную копию (при наличии уведомления об увольнении), выписка из регистра безработных из ЦЗН;

- временная нетрудоспособность — от заемщика нужен больничный лист, выданный на срок свыше 1 месяца (также можно представить документы, подтверждающие заболевание коронавирусом);

- признание инвалидом I или II группы — нужно представить заключение МСЭ или выписку из регистра инвалидов;

- увеличение количества иждивенцев в семье (например, рождение ребенка) — необходимо приложить копию свидетельства ЗАГС или иной подтверждающий документ;

- чрезвычайное положение по месту проживания заемщика — нужно указать ссылку на нормативный акт, которым введен режим ЧП, и документы о потере имущества в результате ЧС.

Кредитные каникулы могут дать заемщику, зарегистрированному как ИП или самозанятым гражданам. Это повлияет на перечень документов, которые нужно представить при реструктуризации. Например, самозанятый формирует справку о доходах через мобильное приложение «Мой налог». ИП может оформить справку о доходах через личный кабинет сайта ФНС.

Условия реструктуризации

При предоставлении кредитных каникул новый договор не заключается. Следовательно, после завершения льготного периода заемщик вернется к обычному кредитному графику. Основные условия реструктуризации по данному варианту в ОТП банке:

- нет ограничений по сумме кредитной реструктуризации;

- каникулы в ОТП даются на срок от 1 до 12 месяцев, что повлияет на сумму ежемесячного платежа;

- в течение льготного периода заемщик будет временно вносить сниженные ежемесячные платежи;

- после завершения льготного периода восстанавливается обычный график платежей, но общий срок кредитного договора будет увеличен. То есть клиенту однозначно придется переплатить по кредиту. Но такова стоимость услуги.

По одному кредиту в ОТП можно получить каникулы только 1 раз. Если заемщик будет нарушать условия реструктуризации, то банк в одностороннем порядке отменит кредитные каникулы. В этом случае грозит начисление штрафных санкций за неисполнение обязательств.

Реструктурирует ли банк мой долг, если раньше он предоставил мне рефинансирование?

Способы пополнения карточного счета

ОТП банк предоставляет довольно обширное количество вариантов погашения задолженности по карточному счету. Заемщик самостоятельно выбирает наиболее подходящий для него вариант. Так, пополнение баланса возможно:

- в салоне «Мегафона»;

- с помощью системы денежного перевода;

- с карты иной банковской организации;

- оставив соответствующую заявку в бухгалтерии на работе;

- переводом через «Почту России»;

- воспользовавшись терминалами, а также банкоматами;

- через кассу (при наличии отделения банка);

- переводом с электронного кошелька;

- воспользовавшись «Евросетью» или через кассу магазина, который предоставляет подобную услугу.

Стоит отметить, что не каждый способ является моментальным. Например, перевод через почту не можно назвать быстрым способом пополнения карты, так как период составляет до 10 дней. При этом зачисление средств при пополнении с помощью кассы банка происходит мгновенно.

Погашать рекомендуется более крупными суммами, чем указанный минимальный платеж. Это обусловлено тем, что практически вся сумма минимального платежа идет на погашение задолженности, а на погашения основного долга только незначительная часть внесенных средств. Поэтому при минимальных платежах переплата по кредиту значительно возрастает.

Условиями выдачи кредитной карточки предусмотрена минимальная сумма, которою необходимо внести ежемесячно на баланс карты – 5% от суммы задолженности. О точной сумме необходимой оплаты можно узнать из счета-выписки или войдя в личный кабинет на сайте. При погашении задолженности в период 55 дней (льготный период), никаких дополнительных процентов не взимается. При несвоевременном внесении средств на баланс карты предусмотрен штраф, который составляет 20% годовых.

Условия досрочного погашения. Существуют ли штрафные санкции

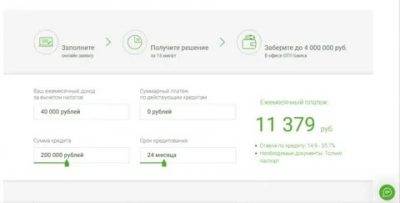

Займы OTP очень популярны среди населения, одно из их преимуществ – это отсутствие комиссий и штрафов за досрочный возврат долга.

Условия досрочного возвращения кредита или рассрочки очень лояльны к заемщику:

Минимальная сумма не установлена, можно вернуть только 200 руб

и представитель банка внесет изменения в график;

Минимальный период пользования кредитными средствами отсутствует, можно возвращать даже на второй день кредитования;

Комиссий, штрафов и пени за возврат денег раньше запланированной даты нет;

Уменьшение займа осуществляется путем внесения денег на открытый ранее счет и дальнейшего списания;

Списание денежных средств происходит исключительно в рабочий день (пополнение в субботу/воскресенье, то средства спишутся не ранее понедельника);

Деньги в счет полного закрытия договора, деньги списываются в плановую дату платежа (заявление необязательно);

При частичном возврате нужно написать заявление (желательно за 2 дня до даты списания), обязательно указывается сумма для списания;

Сначала со счета списывается просрочка, потом текущие проценты, платеж по графику, а остаток может быть направлен на дополнительное погашение;

Важно внести средства на текущий рублевой счет заранее, с учетом необходимого периода для зачисления денег;

Досрочно оплатить долг можно через любой доступный канал перечисление денежных средств без ограничений;

При полном погашении надо учитывать комиссию посредника за перевод денег.

Необходимые документы

В список документов, которые клиент обязан предоставить банку при выплате долга раньше срока, входит:

- удостоверение личности;

- заявление о погашении, в котором указана желаемая сумма;

- кредитный договор (его дата и номер);

- номер счета, с которого будет происходить списание средств, далее нужно будет предварительно, до даты ежемесячного списания средств, положить необходимую сумму на этот счет либо в отделении банка через операционную кассу, либо через банкомат. Можно воспользоваться личным кабинетом интернет-банка.

Как заполняется документ?

Заявление представляет собой один лист формата А4. Ничего особо сложного и непонятного в его заполнении нет. Главное, отнестись к процедуре очень внимательно, положить рядом с собой необходимые документы, тщательно проверить, не ошиблись ли вы где-нибудь, в общем, быть во всеоружии.

- В верхней части документа расположена шапка, в которой гражданину предлагается указать свои ФИО, а так же паспортные данные и номер кредитного договора с датой заключения.

- Далее нужно продублировать в основной части бланка номер и дату заключения договора, а затем указать сумму погашения и срок осуществления оного.

Внимание! Если вы выплачиваете досрочно не всю ссуду полностью, а только ее часть, отметьте галочкой или крестиком один из двух вариантов того, как будет дальше происходить ваше кредитование в ОТП Банке. А именно вы можете либо попросить перерасчет ежемесячных платежей, либо указать, что вы хотели бы оставить график взносов неизменным

- Этот пункт касается тех, у кого сумма досрочного погашения равна 600 000, либо превышает эту цифру. В таблице впишите источник дохода, благодаря которому вы вносите деньги преждевременно. Здесь же напишите сумму дохода.

- После этого заполните поля относительно состояния своего кредитного счета на данный момент, а именно, сколько составляет задолженность, проценты и остаток.

- Напишите свои ФИО и поставьте подпись.

Увидев бланк, вы поймете, что там есть еще какие-то поля и строчки, но вам они уже не нужны. Информация за чертой заполняется лицом, принимающим заявление, то есть, сотрудником банка. Если нечаянно что-то туда вписали, лучше распечатайте или попросите новый документ.

Блокировка карты в отделении банка

Некоторые люди просто не знают, как заблокировать карту ОТП Банка через интернет. Иногда нет доступа к мобильному телефону. В этом случае можно заблокировать карточку, посетив ближайшее отделение организации.

Процесс блокировки карты в отделении банка

Обратившись к консультанту в офисе, клиент проходит процедуру идентификации и получает информацию о балансе на текущих счетах. После этого консультант помогает клиенту оформить заявку на блокировку карточки. В течение десяти минут после подачи заявления карта будет заблокирована.

Таким образом, карточка ОТП банка может быть заблокирована несколькими способами. Можно сделать это по телефону, через интернет или лично посетить офис ОТП. Кредитная и дебетовая карта блокируются по-разному. Дебетовая карта блокируется сразу, кредитную можно заблокировать только после погашения задолженности. При возникновении вопросов о процедуре блокировки сотрудники ОТП банка проконсультируют клиента о том, как заблокировать карту.

В каких случаях страховая компания выплачивает кредит

На примере наших заемщиков, расскажем, в каких ситуациях страховка поможет сократить ущерб от возможных проблем.

| Заемщик: Иван | Заемщик: Мария |

|---|---|

| Страхование жизни и здоровья | Страхование залогового имущества |

При оформлении займа у Ивана страхование жизни и здоровья было обязательным условием выдачи кредита. | На полученный займ Мария приобрела дачный участок с небольшим строением, поэтому страхование залогового имущества подходило ей больше. |

Если не вдаваться в индивидуальные подробности каждого отдельного случая, такой полис позволит переложить обязательства по кредитному договору на страховую компанию в случае:

| Страховая компания возьмет на себя финансовые обязательства в том случае, если дачный участок пострадает в результате внешних факторов, не зависящих от Марии: пожара, наводнения и других стихийных бедствий. |

В случае со страховыми продуктами нет единого алгоритма, каждый полис индивидуален, часто он трансформируется под потребности конкретного клиента.